Ha van befektetésed, akkor téged is érint a kamatadó mértéke, szabályai és mentessége. Ez a cikk részletesen végigveszi a kamatadóval kapcsolatos kérdéseket, hogy mindenre választ kapjál és ne kelljen a továbbiakan a netről „összeollózni” az információt.

A kamat és a kamatjövedelem

A személyi jövedelemadóról szóló törvény (Szja tv.) az adózó tőkejövedelmeként kezeli azt a pénzt, amik a magánszemélyek befektetett pénzének gyarapodásából (kamat, hozam…stb.) származnak.

A kamat fogalma a kölcsönzött tőke használatáért adott és kapott kamatot egyaránt magában foglalja, míg az elkülönült adózási szabályok hatálya alá tartozó kamatjövedelemnek tételes felsorolással a következők minősülnek:

- a különböző hitelintézeti betétekre, számlakövetelésekre a magánszemély és a hitelintézet között fennálló nyilvánosan meghirdetett feltételekkel kötött szerződés (üzletszabályzat, kamathirdetmény) alapján jóváírt, tőkésített kamat szokásos piaci értéket meg nem haladó része,

- a nyilvánosan forgalomba hozott és forgalmazott, hitelviszonyt megtestesítő értékpapírból, kollektív befektetési értékpapírból származó kamat/hozam,

- a nyereménybetétkönyv tárgynyereménye,

- az egyes biztosítói kifizetésekből származó jövedelem,

- a szövetkezet által fizetett kamat akkor, ha az a felszámítás időszakában érvényes jegybanki alapkamatot legfeljebb 5 százalékponttal haladja meg, feltéve, hogy a szövetkezet a jogszabályban előírt célokon kívül és előírt mértéket meghaladóan hitelt nem nyújt, hitelfelvételéhez pénzintézetnél fedezetet nem képez, kezességet nem vállal, pénzt elszámolásra – a szokásos üzletvitelhez (pl. anyagbeszerzés, üzemanyag-elszámolás) szükséges mértéken felül – nem ad a tagjainak,

- a foglalkoztatói nyugdíjszolgáltató intézmény tagját (kedvezményezettjét, örökösét) a tag munkaviszonyának a feltételes jogszerzési időtartam lejárta előtti megszűnése miatt megillető összegből a tag által befizetett hozzájárulás-kiegészítés összegét meghaladó rész [Szja tv. 65. § (1) bekezdés].

Nem minősül kamatjövedelemnek…

Az egyéni vállalkozó pénzforgalmi bankszámláján jóváírt kamatot vállalkozói bevételként kell figyelembe venni, kivéve azt az időszakot, amikor a tevékenységét szünetelteti.

A késedelmi kamatra azon bevételre irányadó rendelkezéseket kell alkalmazni, amelynek késedelmes, illetve nem szerződésszerű teljesítésére tekintettel azt megfizették [Szja tv. 1.§ (9) bekezdés b) pont].

A kollektív befektetési értékpapírnak a tőkepiacról szóló törvény szerinti tőzsdén, valamint bármely EGT-államban, továbbá az OECD tagállamában működő tőzsdén történő átruházásából nem kamatjövedelmet, hanem ellenőrzött tőkepiaci ügyletből származó jövedelmet kell megállapítani

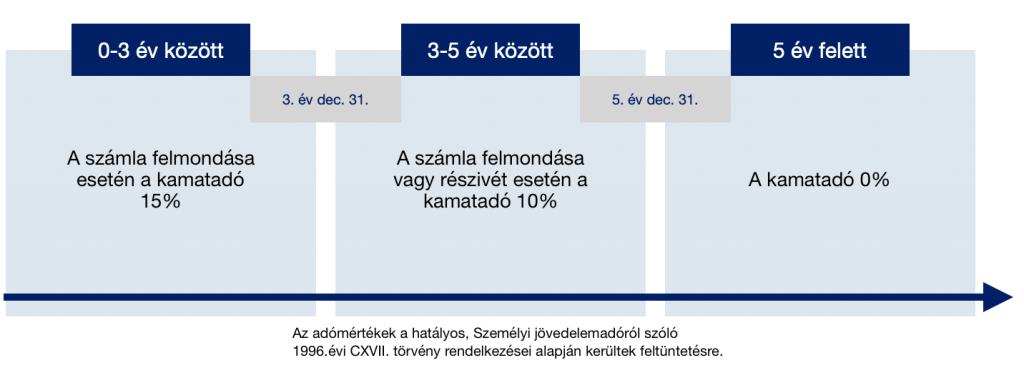

A kamatadó mértéke

A kamatadó mértéke 15 százalék.

A nem pénzbeli formában juttatott kamatjövedelem (pl. értékpapír) esetében a fizetendó adóalap a piaci érték 1,18-szorosa [Szja tv. 65. § (1) bekezdés c) pont].

Az adó mértéke azonban attól is függ, hogy a kamatjövedelem belföldről vagy külföldről származik, illetve hogy a kamatban részesülő magánszemély az adóügyi illetősége szerint hol (belföldön vagy más államban, esetleg mindkettőben) adóztatható-e.

A kamatjövedelem után az adót a kifizető állapítja meg, vonja le, fizeti meg és vallja be. Amennyiben a kamatjövedelem nem kifizetőtől (pl. külföldi banktól) származik, a magánszemély az adóbevallásában állapítja meg, és a bevallás benyújtására előírt határidőig fizeti meg.

Hogyan kell kiszámolni a kamatadót?

Fontos tudnunk a számítás előtt, hogy sosem a teljes vagyon után fizetjük meg a kamatadót, hanem kizárólag a tőkén következett kamatok [többletpénz] után.

1M forintot lekötünk egy évre nettó 1,9%-os kamatra. 1M x 0,019 = 19 000 forint az adóalapunk, aminek kell venni a 15%-át, azaz 19 000 x 0,15= 2 850 forint a fizetendő kamatadó.

Mennyi kamatadót kell fizetnem 3-5 év lekötési év között?

1M forintot lekötünk 3 évre nettó 11%-os kamatra (összesen). 1M x 0,11= 110 000 forint az adóalapunk. Ennek az összegnek kell venni a 10%-át, ugyanis kamatadókedvezmény jár 3-5 év közötti időszakra.

110 000 x 0,1= 11 000 forint a fizetendő kamatadó.

5 év után 100%-os kamatadó kedvezményt kapunk, azaz nem kell az extra tőkejövedelmünk után kamatadót fizetni.

A kamatadó elkerülése, optimalizálása

Értelemszerűen kamatadó köteles jövedelmünk akkor keletkezik, amikor az általunk befektetett pénzhez és annak hozamaihoz hozzá szeretnénk jutni.

A legfontosabb kérdés, hogyan lehet a kamatadót elkerülni vagy optimalizálni? Erre a megoldás minden esetben a befektetési időtáv helyes megválasztása illetve a megfelelő befektetési termék lehet.

Ilyen termék tipikusan a Tartós Befektetési Számla és a különböző biztosítói termékek (pl.: egyszeri díjas befektetési egységekhez kötött kockázati életbiztosítás).

Biztosítói kifizetésekből származó kamatjövedelem

Kamatjövedelmet kell számolnunk a biztosítói kifizetésből visszavásárláskor, amennyiben a biztosító teljesítése nem adómentes vagy nem minősül egyéb adóköteles jövedelemnek.

A biztosítási esemény (baleset, egészség, élet, vagyoni kár…stb) bekövetkezésekor fizetett összeg adómentes.Ez a rendelkezés az olyan államban székhellyel rendelkező, biztosítóra is kiterjed, amely állammal Magyarországnak hatályos egyezménye van a kettős adóztatás elkerülésére [Szja tv. 1. számú melléklet 6. 6. és 6. 8. pont].

Kamatjövedelem kedvezmények

A biztosításból származó kamatjövedelem (ezáltal a kapcsolódó adókötelezettség) 50 százalékkal csökkenthető:

egyszeri egyszeri díjas szerződések esetében: lejárat,visszavásárlás és részleges visszavásárlás esetén, ha a kifizetés a szerződéskötést követő 3. év után, de az 5. év előtt történik,

rendszeres díjas szerződések esetében: lejárat,visszavásárlás és részleges visszavásárlás esetén, ha a kifizetés a szerződéskötést követő 6. év után, de a 10. év előtt történik.

100 százalékkal csökkenthető (így nem adóköteles):

egyszeri díjas szerződések esetében: lejárat,visszavásárlás és részleges visszavásárlás esetén, ha a kifizetés a szerződéskötést követő 5. év után történik,

rendszeres díjas szerződések esetében: lejárat,visszavásárlás és részleges visszavásárlás esetén, ha a kifizetés a szerződéskötést követő 10. év után történik.

Cikkhez kapcsolódó tartalom

A legtipikusabb hiba lakáshitel kiválasztásánál…

Hogyan döntsem el, hogy mikor KELL lakást vásárolnom? [útmutató]

Szükséged van a segítségemre?

Bankfüggetlen hitelközvetítés és CSOK tanácsadás

Nyugdíjcélú megtakarítás tanácsadás

Ez a cikk 2019. január 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Jogi leírás

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Tisztelt Cím! Azt az információt kaptam, hogy egy befektetési egységhez kötött életbiztosítás esetében, ha a rendszeres megtakarítási összegemet egyik évfordulón több, mint 30 %-kal megemelem, akkor onnantól újra fog indulni a kamatadómentesség elérésének 10 éve, azaz pl, ha ezt a 3. év után teszem meg, akkor pl. 13 év után lesz csak teljesen kamatadómentes a megtakarításom. Ez valóban így van?

Válaszát előre is köszönöm!

Szia!

mi úgy tudjuk, hogy nem indul újra