Mi történt a lakástakarék piacon és innentől kezdve milyen további lehetőségeid maradtak?

„A 2018.10.17-án életbe lépett lakástakarékokat érintő törvénymódosítás következtében a továbbiakban az IFL Group nem tud lakástakarék érdeklődést befogadni.” -feszít a mi oldalunkon is a kiírás! Egy korszak zárult le gyorsabban, minthogy kimondhattuk volna: „lakástakarékpénztár”. Mi történt? Miért történt? A lakástakarékok hogyan fognak reagálni? És egyáltalán, nekünk ügyfeleknek milyen lehetőségeink maradtak? A cikkben sablonmentesen veszünk végig mindent!

Miért szűntették meg a lakástakarékot?

Kibogozva a hivatalos kormányzati kommunikációból az érdemi részt, hamar rájöhetünk, hogy a legfontosabb indok a forrásmegosztás lehetett. Közel évi 70 mrd forintot fizetett ki a Magyar Állam a lakástakarékok támogatására, ami valahonnan hiányzott nekik. Például a jelenértékkel bíró építőipari támogatásokból (NOK, CSOK). Ha igaz, amit a kormányinfón elmondtak, akkor ezt az összeget az Állam a továbbiakban a CSOK bővítésére fogja fordítani.

Mindig elmondom, hogy az Államnak nem érdeke téged pénzzel támogatni. Az Állam érdeke, hogy ösztönözze a lakosságait a nemzetgazdasági célok élérése okán. Jelenleg ez a nemzetgazdasági cél az új építésű ingatlanpiac erőteljes bővülése. Már korábban elhangzott, hogy a lakosság még mindig túl sok készpénzállományon csücsül és ezt valahogyan „integrálni kell az „ÁFA vérkeringésébe„.

A lakástakarék kifejezetten rossz nemzetstratégiai eszköz, ha a cél a jelenleg futó építkezések számának a növelése. A lakástakarék tervezhetősége okán közép és hosszútávon jelent építőipari mozgósítást! Ezt nem akarta megvárni a továbbiakban a Kormány

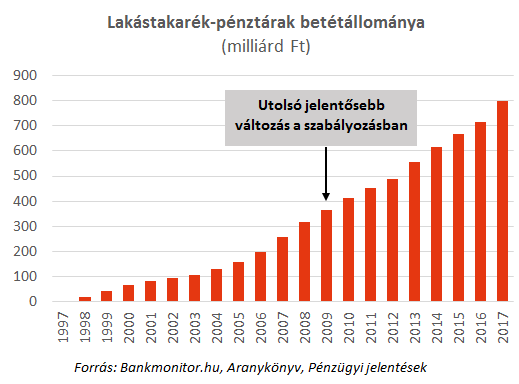

Túl nagyra nőttek a lakástakarékok

Talán mindenkinek feltűnt az elszaporodott Fundamenta logózott luxusautóállomány az utakon. Ez a jelenség is a szektor nyereségességét igazolja, ha nem elégszünk meg a fenti diagramm jelentősen növekedő pályájával.

A lakosságot nem érdekli, hogy aki belép a lakástakarék piacra, annak az első 4 év masszívan veszteséges, hiszen csak a 4. év után lesz képes hitelezni (LTP-hitel), ami a valódi bevételt jelenti a szektornak. Összességében elmondhatjuk, hogy a mostanában extranyereséges szektor az elmúlt évtizedben csak veszteséget realizált egy jövőbeni megtérülés reményében.

Most kezdett megtérülni a befektetés és ez sokaknak szemet szúrt.

Egyszerűen nem szolgálták a kormány célját

A lakástakarékok érdeke a lakástakarékhoz „járó” hitelek kihelyezése volt mindig is. Maga a lakástakarék megtakarítás volt a csali a horgon, ami elkötelezte az ügyfeleket, miközben betéti állományt gyűjtöttek a kereskedelmi bankokhoz hasonlóan. Ezen a ponton (és a kedvező kamatoknak köszönhetően) nem volt nehéz az ügynöknek „megdumálni” az ügyfelet, hogy vegye fel náluk a hitelt.

A probléma nagyon összetett, de mégis könnyen definiálható. A magyarországi hitelkamatok tartósan alacsony szinten maradtak, ami gyakran az LTP hitelek kamata alá is ment. Egy olyan piaci környezetben, ahol „nagyjából” ugyanazt a kamatot megkapod a bankodtól is, csak a tömbösített törlesztés (rövid futamidő = magas törlesztő) helyett az elnyújtott visszafizetést választhatod (hosszú futamidő = alacsonyabb törlesztő) elveszik a lakástakarék szerepe és piaci előnye a legfontosabb területen.

ha pedig az emberek már ma megkaphatják „ugyanazt a hitel a banktól”, akkor az államnak már nincsen szüksége kifizetni évi 70 mrd forintot a szektornak. A lakástakarék érdeke a középtávú öngondoskodás + hitel, a gazdaságpolitika érdeke pedig az „azonnal hitelfelvétel + lakossági megtakarítások felhasználása”

Pár év múlva visszatérhet a lakástakarék

Szeretnék jóslásokba bocsájtkozni. Íme az első: szerintem idővel visszatér a lakástakarék valamilyen formában. Ennek oka az elöregedő lakásállomány Magyarországon, amit meg kell újítani. Erre pedig a lakástakarék nagyon jó és kézenfekvő megoldás volt, hiszen például 2017-ben a piac második legnagyobb szereplőjének (OTP) a kiutalt szerződések 70%-a felújításra célt „talált magának”.

Az energiahatékonyság jegyében a következő ciklusban a kormánynak két lehetősége marad:

- kibővíti az Otthon Melege Program keretösszegét (becsléseim szerint 100x-osára)

- újra támogatást ad és arra ösztönöz, hogy a lakosság elkezdjen gyűjteni

Mihez kezdenek a lakástakarékok és az ügynökök?

Egyik napról a másikra munkanélkülivé vált 5-6 000 lakástakarék ügynök és további pár ezer független közvetítő, alkusz megélhetése került veszélybe, akik a lakástakarékkal is foglalkoztak. De hogyan reagált erre a piac?

Az OTP-nek nagyjából minden mindegy, hiszen továbbra is a legnagyobb kereskedelmi bankként pontosan abból fognak megélni, amiből a lakástakarékok is próbáltak: hitelből. Az Erste esetében hasonló a helyzet és nem lövök nagyot mellé, ha azt mondom, hogy átképzéssel ez a két, kereskedelmi banki háttérrel rendelkező lakástakarék megoldja a munkaerőproblémáját is…

A Fundamenta teljesen más tészta…

Adott egy rendkívül pozitív piaci képet felépített cég több ezer képzett ügynökkel, aki hihetetlen pénzügyi tartalékon csücsül (révén a befektetése az elmúlt években kezdett megtérülni).

Miből éltek eddig? Hitelkihelyezésből. Ha azt mondjuk, hogy a Fundamenta tevékenységéből kivesszük az állami támogatást és a megtakarítási terméket, akkor láthatjuk, hogy egy tipikusan kereskedelmi banki tevékenységet folytattak: hitelt helyeztek ki, és betétet gyűjtöttek.

Azt látom, hogy a Fundamenta biztosan nem fogja feladni a tevékenységét, éppen ezért továbbra is folytatja hitelkihelyezési és betétgyűjtési tevékenységét az állami támogatás nélkül. Kérdés, hogy a bizalmi válság kellős közepette az ügyfelek mit gondolnak majd erről?

A munkanélküli ügynökök

Ami először eszembe jutott ezzel kapcsolatban, az két gondolat:

- elképesztő munkaerőhiány tapasztalható a banki szektorban. Átképzéssel a piac felszívja őket

- akik maradnak a „lakástakarék brand-vágányon”, azok hatalmas fognak csattanni a magyar betonon és elmondom, hogy miért:

Szeretik azt hinni magukról a lakástakarékkal foglalkozó ügynökök, hogy ők fantasztikus értékesítők. Ez azonban nem feltétlenül van így, hiszen egy olyan terméket kellett „eladniuk”, amit mindenki ismert. Ha az ügyfél kételkedett volna, akkor elég volt bedobni az aranymondatot: „30% állami támogatás jár hozzá” és a vita eldőlt!

Állami támogatás nélkül értékesíteni pénzügyi terméket (legyen az hitel, biztosítás,) egy teljesen más szakma. Mivel a termékek sokkal bonyolultabbak, ezért jobban fel kell készülni. Innentől kezdve a „mellékállásban érkező ápolónénik” erős túlzással alkalmatlanok lesznek az új piaci helyzethez alkalmazkodni.

Féltem az embereket a saját naivitásuktól

Miért nem független pénzügyi közvetítő lett mindenki? Miért pont lakástakarék? Azért mert egy végtelenül egyszerű, könnyen értékesíthető termékről van szó, amivel mindenki tudott azonosulni. Egy hitel vagy biztosítás esetében ez már nem így van.

A bejön a tippem, hogy a Fundamenta folytatja hitelezési tevékenységét,akkor merül fel a kérdés, hogy a Fundamenta ügynökei hogyan fognak eladni hiteleket? A válasz: pontosan úgy, ahogyan a bank adna el. Nagyon nezehen.

Mindenki vegye figyelembe az MNB hatályos rendelkezéseit az értékesítéssel kapcsolatban: eddig egy Fundamenta ügynök egy megtakarítási programot értékesített hitelezési opcióval. Innentől pedig a hitel lehet a fő termék, amit TILOS tukmálni, tilos rábeszélni és végképp tilos eladósítani!

Milyen lehetőségei maradtak az ügyfeleknek?

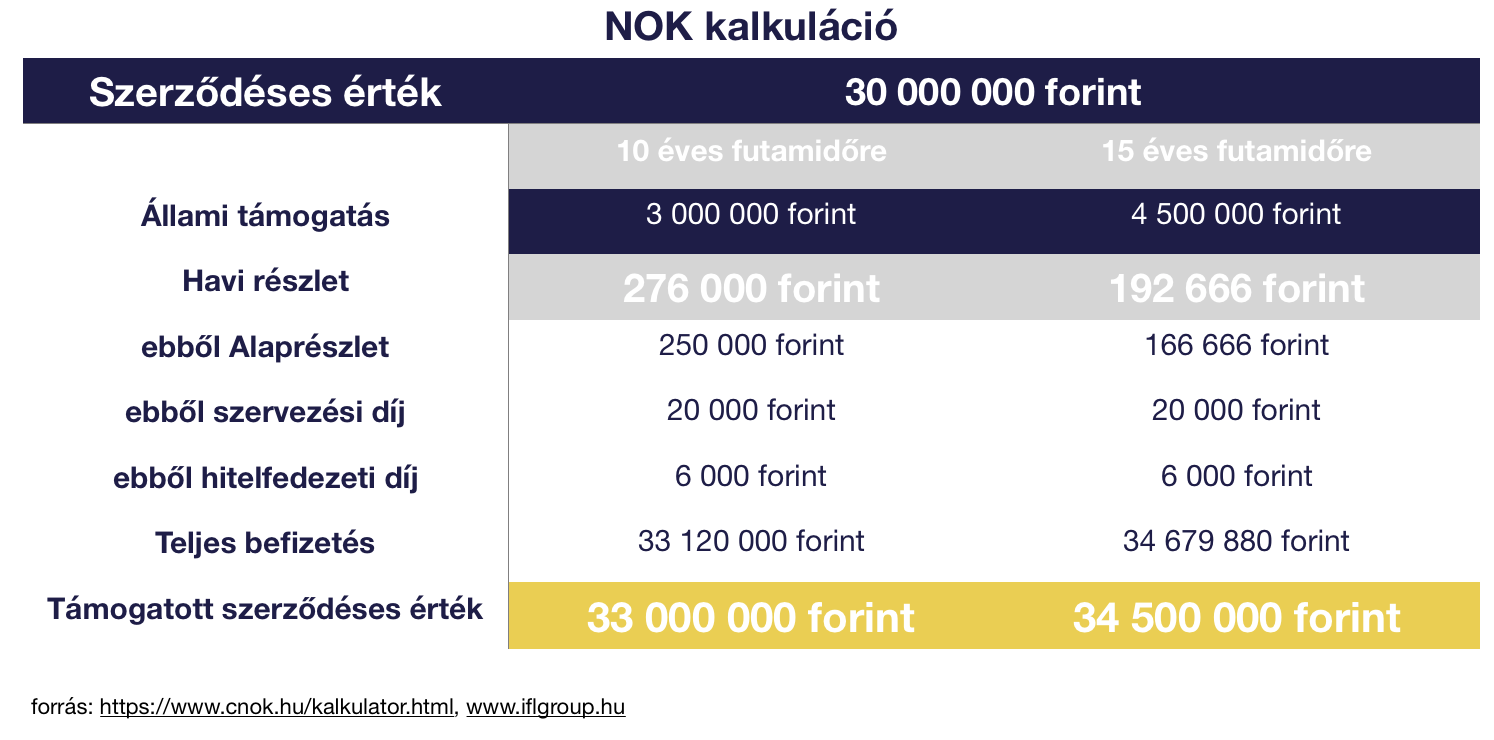

Most nem fogok az ilyenkor szokásos felsorolásban átcsapni, ami ugyanazt a lerágott csontot (mínusz lakástakarék) próbálja nekünk eladni új megfejtésként. Lakás célra azt gondolom, hogy nem maradt egyetlen reális opció sem, ami az öngondoskodásról szólna. De azért nézzük meg mi ez a NOK (Nemzeti Otthonteremtési Közösség), amiről az „új ltp-ként” fogsz hallani minden nap.

NOK

Itt találod a részletes leírást: NOK vagy lakástakarék?

Hivatalosan angol mintára (ugyanakkor erősen dél-amerikai utalásokkal) létrehozott szövetkezet, amit lakáslottónak csúfolnak. Ennek a lényege, hogy egy szervező cég (jelen pillanatban egyedül a Central NOK zrt. végezhet ilyen tevékenységet) legalább 120 főt felkutatva hoz létre NOK közösségi csoportot, ahol a tagok ugyanabban a preferenciájú ingatlanban érdekeltek.

A tagok azonos havi vállalással és opcionális eseti befizetésekkel takarékoskodhatnak elő. Amint a közösségnek összegyűlik a befizetésekből (mínusz a szervező jutaléka) a lakás vételára, úgy a tagok között kisorsolnak egy lakást. A sorsolásnál előnyt élvez az a tag, amelyik a legtöbb plusz befizetést teljesítette (magyarul előbb az a tag kapja meg a közösségtől a lakást, aki többet fizetett be).

- nincsen OBA védelem

- nincsen garancia. hogy a következő 10 évben te költözöl

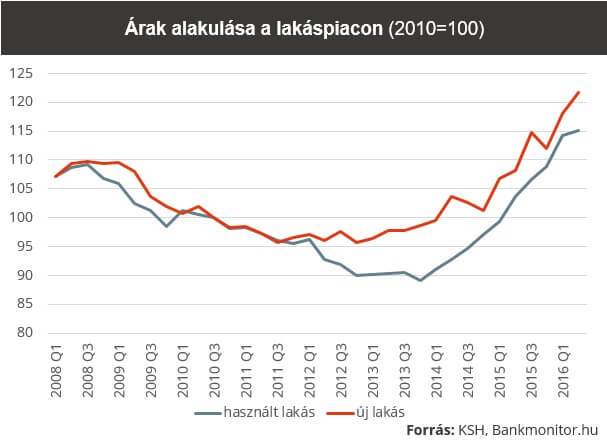

- minél később sorsolnak ki, annál nehezebben jutsz új építésű lakáshoz az áremelkedés miatt

- a NOK költsége elviheti az állami támogatás jelentős részét

- a gazdagabbak előbb kaphatnak lakást az extra befizetésekkel, mint a szegényebbek, akik nem tudnak az elején extra pénzt befizetni

Mérlegeld a kockázatait a rendszernek, mielőtt beleugrasz!

Felkészülnek a nyugdíjmegtakarítások!

Logikus feltételezés lenne részedről, hogy akkor ideje jobban odafigyelni a nyugdíjra! Minisztériumi forrásunk szerint a kormány hamarosan (elkövetkezendő hónapokban)megemelheti a nyugdíjkorhatárt 70 évre! Magyarul tovább maradsz aktív dolgozó, és tovább kell fizetned a nyugdíjcélú megtakarításaid közül a NYESZ-t és az ÖNYP-t!!!

Egyedül a nyugdíjbiztosítás esetében létezik törvényileg az a megállapítás, miszerint a kötés pillanatában érvényes nyugdíjkorhatár lesz a lejáratod, függetlenül a jövőben hatályos határoktól!

Én lassan a nyugdíjbiztosítást is elfelejteném, hiszen a nyugdíjbiztosítás nem más, mint egy piaci termék (megtakarítás alapú biztosítás), aminél azért kötelezed el magadat 65 éves korodig, hogy kapj évi 20%-os adójóváírást.

Jóslat: szerintem hamarosan az adójóváírást is elveszik a nyugdíjbiztosítás eseténen. De ez csak egy tipp, semmilyen erre mutató jel vagy infóm nem létezik!

Az Állam is be akar lépni megint a magánnyugdíj piacra…

Kifejezetten cinikus hírként jelent meg a sajtóban, hogy az Állam megint tervezi a magánnyugdíjpiacra történő belépést valamilyen formában. A terveket nem ismerem sajnos, de élnék a gyanúperrel, hogy ez nagyon nem lesz jó a többi piaci szereplőnek!

Ugyanis a nemzeti gazdaságpolitikát priorizáló környezetben miért adna az Állam milliárdokat más piaci szereplők termékeire, ha közben van saját terméket, amit úgy használ fel, ahogy (erős túlzással) akar?

Nyilván mindenki emlékszik a magánnyugdíjpénztári vagyon átcsoportosítására. Azt gondolom, hogy egy jelentős bizalmi válság alakult ki ezzel kapcsolatban és az emberek addig nem fognak pénzt befizetni, amíg van másik lehetőségük. A kérdés, hogy meddig lesz más lehetőségük, meddig lesz más termék elérhető a szektorban?

Egyetlen lehetőségként én az egzisztenciális megtakarításokat látom

Ezidáig célhoz kötöttünk mindent! Akarok lakásra -gyerekre- nyugdíjra pénzt gyűjteni. Az Állam reagált a helyzetre és kihozta a saját, támogatott termékeit:

lakás: LTP, NOK

gyerek: Babakötvény, Start számla

nyugdíj: NYESZ, ÖNYP, Nyugdíjbiztosítás

Most pedig átrendezi a portfólióját:

lakás: NOK

gyerek: Babakötvény, Start számla

nyugdíj: ?

Azt látjuk, hogy a támogatások, adójóváírások valódi ára a korlátozottság veszélye. Személyes véleményem, hogy ideje felismernünk: az Állam nem jó gazda. A „termékei” szeszélyesek, hiszen nem a lakosság, hanem a gazdaságpolitika érdekét képviselik. Időnként az érdekek közelednek, máskor távolodnak egymástól.

Az egzisztenciális megtakarítás az, amikor cél nélkül, saját magam miatt teszek félre, egy jobb élet reményében!

Gyorsan rövidre zárnám ezt a blokkot! Aki arra fogékony, annak irány a bank és nyisson TBSZ számlát. Jó megoldás lehet. Aki szeretné a befektetéseit maga kezelni, az irány egy brókercég és nyisson bef. számlát. Aki semmit nem szeretne , de bízik abban, hogy az Állampapírok kamata tartósan magas lesz, annak irány a Magyar Államkincstár.

Ez mind szép és jó, de mi lesz azzal a réteggel, aki havi pár tízezer forintot szeretne államtól függetlenül elpakolni, nem akarja saját maga kezelni a pénzét, viszont hozamra és biztonságra vágyik?

Marad az életbiztosításos megtakarítás

Vagyis ez sem marad, hiszen Unit Linked megtakarítást alapesetben minimum 15 éve kötünk. Hamarabb hozzányúlni kizárólag abban az esetben jó ötlet (vis major kivételével), ha az eseti számlán helyeztünk el pénzt, és arra van szükségünk. A fő számlához viszont minden esetben 15 év után nyúljunk.

Tehát ez sem alkalmas arra, hogy nekünk majd lakásunk legyen a következő 10 évben. Gyerekprogramnak is akkor jó, ha van még 15 évünk mielőtt pénzt akarunk adni a gyereknek. Nyugdíjra pedig kiváló megoldás lehet, miközben nem köteleződünk el 65 éves korunkig!

Összeszedtem pár érvet:

- a nemzetközi biztosítók által kezelt vagyon nem függ a gazdaságpolitikától alapvetően

- a pénzünket a „biztósító jó híre” védi, hiszen az internet korában egy forint eltűnése- hibás kezelése nemzetközi bizalmi válságot eredményezne

- kamatadómentes 10 év után

- rugalmasan illeszkedik az életünkhöz hosszútávon

- befektetési alapokban tarthatjuk a pénzünket

Hogyan tovább?

Lezárult egy fontos korszak Magyarországon a lakástakarékok állami támogatásának a megszüntetésével. A továbbiakban is csak rajtad múlik, hogy mihez kezdesz a pénzeddel!

Dacból és csalódottságból sehova nem rakod be, hanem elköltöd? Tedd azt. Vagy gondolkozhatsz egy személyes pénzügyi stratégia felállításában is, ami egyre inkább függetlenedik az állami döntéshozataltól, mégis a portfólió szerves részét képezheti akár olyan támogatott program, mint egy Önsegélyező pénztár vagy Egészségpénztár.

A legfontosabb, hogy a pénzügyi stratégiánk nem lehet egy célra fókuszáló, beszűkült valami! A továbbiakban több olyan cikket fogok megírni, ami kifejezetten a személyes pénzügyi stratégiára fókuszál! Érdemes visszalátogatni rendszeresen, mert még nem veszett el minden!

Kommentbe írd meg a véleményedet, hogy te mit gondolsz a helyzetről, a jövőről. Hogyan élted meg a lakástakarékok megszűnését?

Szeretnél megtakarítani vagy hitelt felvenni?

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Megtanítom, hogyan állítsd helyre a cash flow-dat!

- A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

- A biztonsági tartalék 3 szintje