Szerző: Szarvas Norbert | aug 2, 2018 | Cikkek - pénzügyi blog, Hitel

Az emberek jellemzően célokban és nem stratégiában gondolkodnak. Egy lakásvásárlásnál a célod lehet, hogy visszafizetnéd a lakáshiteledet. A stratégia viszont ennél sokkal perspektivikusabb, kevésbé ok-okozati összefüggésekkel és lineáris felépítéssel működik. A stratégiád ilyen esetben például a cikkben leírt folyamatok összessége lehet, tehát az út, aminek a végére komplett ingatlanvagyont építesz fel- erre koncentrálsz a hitel visszafizetése helyett…

Negatív berögződésünk, hogy a hitel rossz – azonnal szabadulnunk kell tőle!

Amikor azon agyalsz már a hitelfelvétel előtti, informálódós szakaszban is, hogyan fizethetnéd vissza a lehető leghamarabb (minden mást háttérbe szorítva) a lakáshiteledet, akkor stratégiai szempontból hibát követsz el. Mondhatni ezzel az egyszerű ok-okozati gondolatmenettel

- lemondasz a potenciális ingatlanvagyonod egy részéről

- lemondasz a potenciális albérleti díjakról

- lemondasz a potenciális ingatlanérték emelkedéséből származó árfolyamnyereségedről

A negatív berögződés alapja véleményem szerint évtizedekkel ezelőttre vezethető vissza, ahol még a „szerény, de becsületes élet” perspektívája nyújtotta menedékbe helyezkedtek el az átlagos emberek. Az ingatlanvagyont és magát a vagyont átlagos ember számára elérhetetlennek titulálták, míg a hitelt egy olyan kényszermegoldásnak, aminek az ára a bank felhízlalása volt.

Aminek a végén nem jutunk előre…

Ha logikusan belegondolunk, akkor mi történik, miután 10-15-20 év alatt kifizetted a lakáshiteledet (mindent ennek szentelve)? Valójában semmi. Hiszen ezidáig is itt éltél-laktál, tehát minőségbeli változás nem történik az életedben azáltal, hogy visszafizetted a hiteledet. Ez pedig generációs traumát okozhatott az elmúlt két évtizedben, hiszen az általános gondolkodásmód azonosult és teljesen elfogadta ezt az állapotot!

Az emberek pedig továbbgondolták ezt az állapotot

Amit magunkkal hoztunk otthonról, az általában a bankok és a hitel gyűlölete és a cél, hogy „csak az első lakás legyen meg- minden mást majd utána” mentalitás. Persze menet közben az újabb generációk elkezdtek egyre könnyebben egyre nagyobb jövedelmekre szert tenni.

Mi volt a természetes reakciójuk? Hát természetesen a hitelek futamidejének a csökkentése. Emlékszem, hogy 2008-ban még mindenki 15 év alatt akarta visszafizetni a lakáshitelét, míg ma már mindenki 10 év alatt akar szabadulni tőle. A lakáshitel futamidejének inflációja 5 év volt az elmúlt időszakban.

Ezzel pusztán van egy hatalmas probléma, mégpedig az, hogy nem vesszük figyelembe a környezetünket és nem tesszük fel magunknak a kérdéseket akkor, amikor felvesszük az első hitelünket:

- az ingatlanpiac fenn vagy lenn van?

- drágán vagy olcsón veszek most lakást?

- a hitelek kamata drágulni fog vagy olcsóbb lesz?

- a lakásom értéke nőni fog, stagnálni vagy csökkeni?

A stratégiai gondolkodásmódba nem fér bele a lakáshitel azonnali visszafizetése

Tegyük fel, hogy szeretnél egy 30 millió forint értékű lakást venni, amihez kell 24 millió forint hitelösszeg. Ezt a hitelt 10 év alatt akarod visszafizetni!

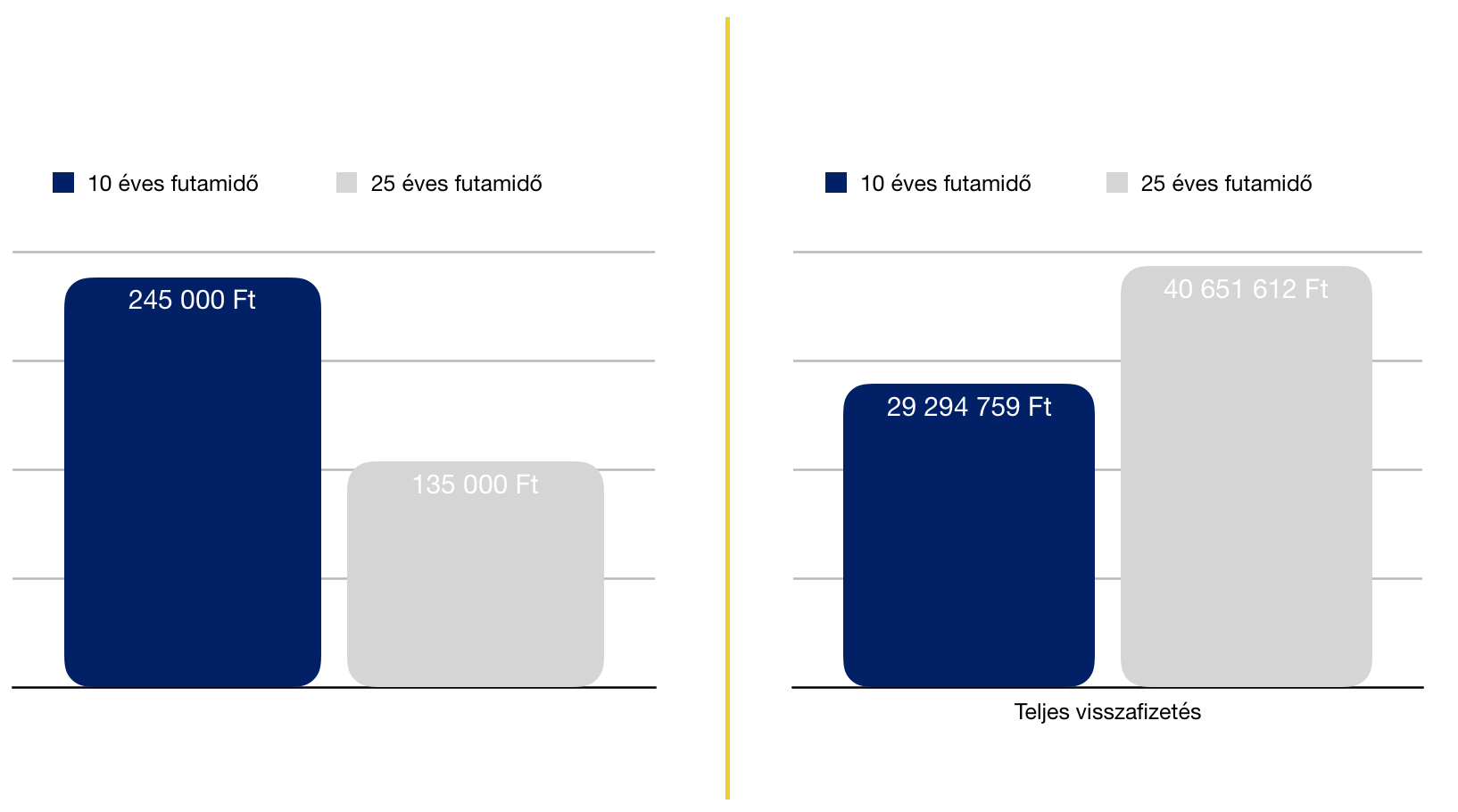

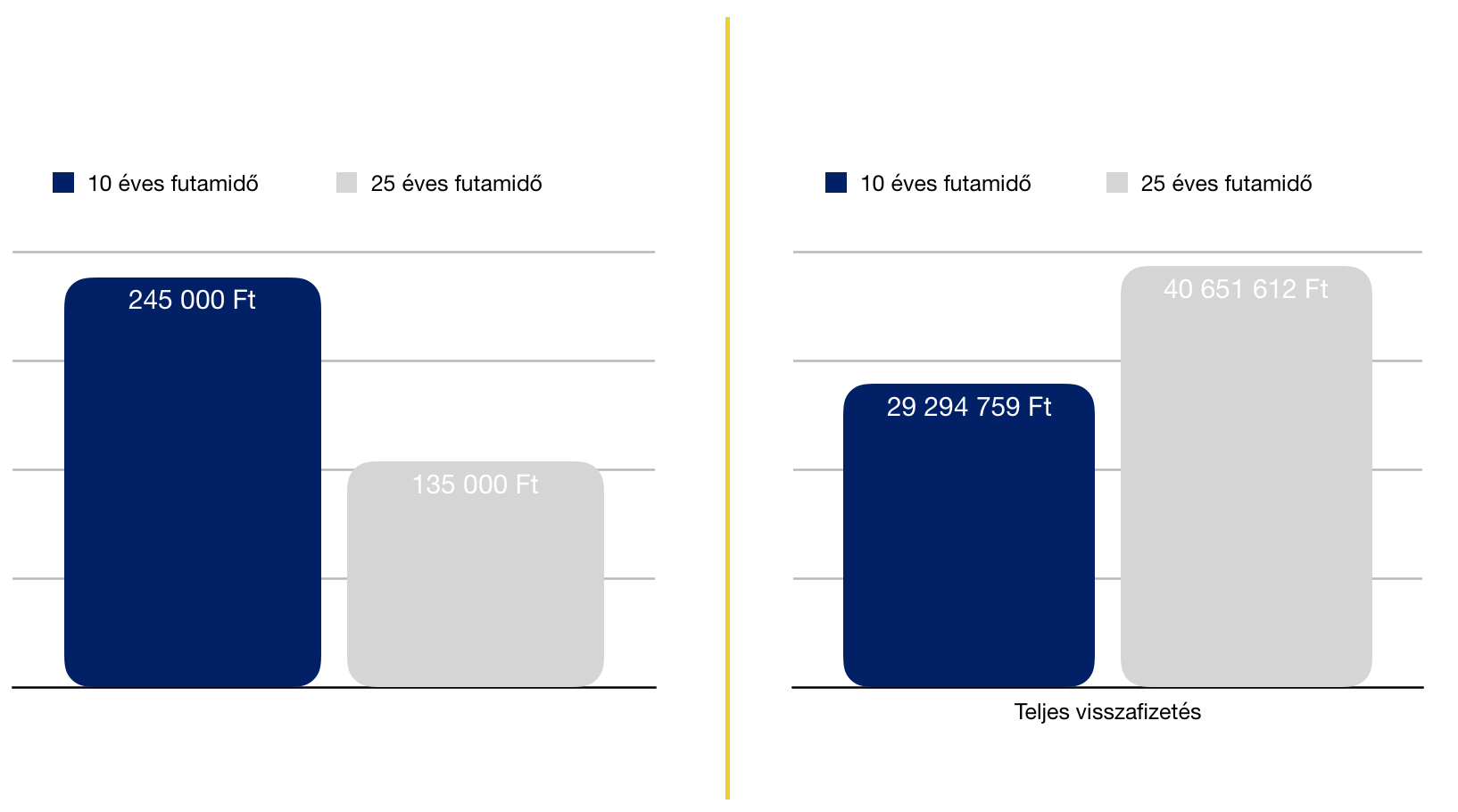

A célorientált hitelfelvétel során alapvetően a diagrammban látható két összehasonlítás érdekli az embereket! Mennyi lesz a havi törlesztőrészlet és mennyit kell teljesen visszafizetni! Amikor meglátják, hogy 25 év alatt közel 10 millió forinttal kell többet fizetni, akkor mindent megtesznek azért, hogy a kék oszlopot válasszák ki.

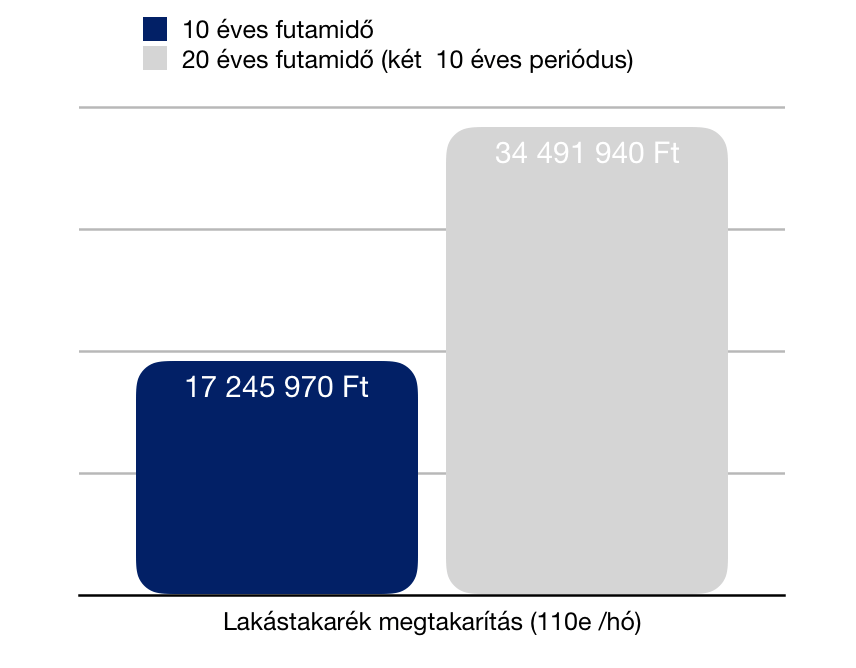

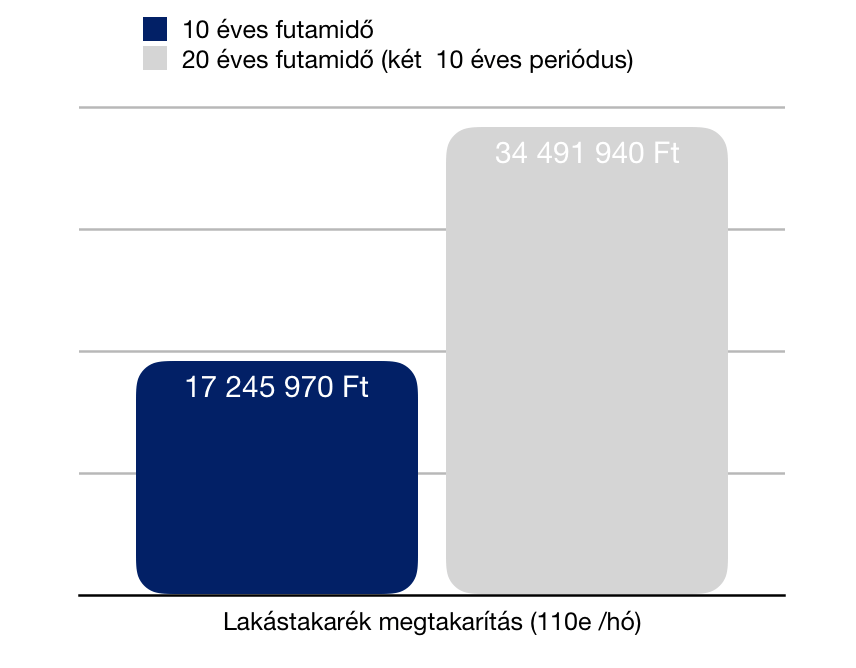

De miért nem számolunk soha megtérülési rátát és miért nem nézzük meg, hogy a pénz alternatív felhasználásával mit érhetnénk el? Miért nem rakjuk hozzá ehhez a diagrammhoz például a két havi törlesztő különbségéből megkötött lakástakarékok hozamrátáját? Azaz miért nem nézzük meg, hogy mennyit nyernénk azon, ha a bank helyett a saját zsebünkbe rakosgatnánk a pénzt?

A lakástakarékon egyébként csak nyerni tudunk

110 000 forint a havi különbsége a 10 éves és a 25 éves futamidejű hiteltörlesztésnek. Ez azt jelenti, hogy a kiindulópontunk (van 245 000 forintod havonta, hiszen máskülönben hogyan akarnál 10 év alatt szabadulni a hiteltől?) ez a keret.

Miközben a célorientált gondolkodásmódban azon izgulsz, hogy a rövidebb futamidővel 10 millió forintnyi kamatot akarsz megspórolni, addig nem veszed észre, hogy a tőke átirányításával egy államilag garantált termékben (feltéve, hogy a családodban tudnál 6 lakástakarékot kötni a példa alapján)

- 10 év alatt nyersz 17 245 970 forintnyi lakáscélra fordítható „likvid” tőkét

- 20 év alatt nyersz 34 491 940 forintnyi lakáscélra fordítható „likvid” tőkét

Nem tudom, hogy 17 millió forint mire lesz elég 10 év múlva az ingatlanpiacon, de egy dolog biztos…

A stratégiai gondolkodásmódban mindig három verziót számolunk:

- legrosszabb

- optimális

- legjobb

Azt nem tudom megmondani, hogy 17 millió forintnyi lakástakarék mire lesz elég számodra, de azt pontosan tudjuk, hogy a 25 évre felvett, 10 éves kamatperiódusú 24 millió forintos lakáshiteled tőketartozása 10 év múlva 17 530 000 forint. Ez azt jelenti, hogy legrosszabb esetben a lakástakarékból kifizeted a hiteledet és ugyanúgy lezártad, mintha mindent a banknak fizettél volna 10 évig.

Az optimális lehetőség, hogy ez a 17 millió forint lakástakarékban felhalmozott összeg, több mint a szükséges önerő egy lakás megvásárlásához. Lehet, hogy 30%, -40%- 50% önerőt is jelenthet számodra, amihez hitelt kell felvenni. Viszont kiadva a lakást albérletbe, máris kitermelheti a hiteled és ezáltal a lakásod árát.

De azt is jelentheti ez az összeg, hogy 100%-os önerőként meg tudsz egy lakást tehermentesen vásárolni, amit aztán kiadsz albérletbe (ez egyébként a legjobb verzió).

Az ingatlanvagyon értelme pontosan a vagyon és a havi bevétel növelése

Amikor ingatlanvagyonban gondolkodunk és ehhez lépésről lépésre kell haladnunk (akár hitelek felvételével), akkor alapvetően két bevételi forrás reményében cselekszünk:

a, vagyonfelhalmozás, ugyanis egy ingatlan alapvetően (álagmegóvással) tartja az értékét, de a ciklikus piaci felfutás idején emelkedik a négyzetméterár, ami a te nyereséged. Az infláció miatt biztos drágábban tudod eladni a lakást később, mint amennyiért ma megveszed. Ez egy esély arra, hogy névlegesen több pénzed legyen- nagyobb vagyonod.

b, albérleti díj, ami egyfajta fix bevételi forrásod. Ez a pénzt lehet az abszolút nyereséged (5-8%-os megtérülési rátával), vagy pedig a lakásra felvett hitel havi törlesztőjének a fedezete. Ha belegondolunk, akkor az albérleti piacnak két szereplője van: az aki felveszi a hitelt és az, aki kifizeti a másik hitelét.

Reálisan az albérleti díj elég lehet a lakásra felvett hitel 10 éven belüli visszafizetésére- vagy pedig további ingatlanok vásárlására (stratégia)

Ha abból indulok ki, hogy a 17 millió forintnyi lakástakarékból 10 év múlva tudsz venni 10-15 millió forintnyi hitellel szinte biztosan egy panelt, amit aztán ki tudsz adni albérletbe, akkor a stratégia működni fog. A hitel törlesztése akkor sem lesz több, mint havi 100 000 forint, viszont az albérleti díj ilyen árak mellett biztosan 150 000 körül lesznek.

Nem szabad elfelejteni, hogy az albérleti árak mindig kéz a kézben járnak az ingatlanárakkal. És azt sem szabad elfelejteni, hogy ingatlanár emelkedésnél nem feltétlenül a hitel egységnyi kamata drágul (sőt!), hanem a minimális önerő mellett felvevendő hitelösszeg emelkedik.

Ez azt jelenti, hogyha te képes vagy a minimálisnál nagyobb önerőt összegyűjteni (lásd: stratégia), akkor téged nem fog érinteni az áremelkedésből eredő havi kötelezettségemelkedés, mivel bebiztosítottad magadat erre az esetre is és a legrosszabb verzióban sem kell lényegesen több hitelt felvenned!

Mi történik, ha megmaradsz célorientáltnak?

Akkor a példában 10 év alatt lesz egy ingatlanod, ami mai értéken 30 millió forintot ér. Viszont nincsen önerőd, így megint kell várnod 5-10 évet arra, hogy elkezdd a következő lépést megvalósítani. Ez pedig lehet, hogy végzetes, hiszen ma vagy 35 éves, akkor 45 évesen jár le ez a hitel és 55 éves korodra akarod a következő lakást beütemezni?

És mi történik, ha stratégiában gondolkodtál?

10 év múlva van 17 millió forintnyi lakástakarékod, ami elegendő fedezet egy másik lakáshoz (akár hitelből) + a meglévő lakásod tőketartozása 17 millió forint, amit továbbra is fizetned kell (135e forint). Ha veszel (akár részben hitelből) egy másik lakást és kiadod albérletbe, akkor legrosszabb esetben az albérlőid kifizetik a hiteledet 10 év alatt. Ráadásul megszerezted az esélyt arra, hogy az ingatlanod értéke is emelkedjen, így ezt a nyereséget is zsebre vághatod, ha egyszer eladod a lakást.

És mi lesz 20 év múlva? Az első hiteledből tartozol még 7,2 millió forinttal. De közben a 30 milliós lakásod mellett van egy másik lakás, aminek éppen lejár a hitele (köszönd meg az albérlőidnek) + ha okos voltál akkor 10. évnél újrakötötted a lakástakarékokat és most megint van (ha addig nem változott az állami támogatás mértéke) 17 millió forint lakáscélra elkölthető összeged! -»ezt hívjuk stratégiai vagyonfelhalmozásnak.

Címszavakban, amikkel nem számoltunk

Persze nem akartam a végtelenségig bonyolítani a cikket, de még a malmodra hajthatja a vizet (vagy éppen kifoghatja a vitorládból a szelet)

- a hitelkamatok változása – ha később drágább lesz a hitel, mint ma, akkor mégjobban megéri a mostani hitelt tartani és az új lakásra kevesebb hitelt felvenni, mintsem a régit kifizetni és az újból többet, drágábban felvenni

- az ingatlanpiac árainak változása – árfolyamnyereséget és veszteséget is elszenvedhetsz.

- demográfiai változás

- az épület és utcakép amortizálódása / fejlődése

- dinamikusabb befektetési stratégia, azaz nem pont 10 évenként lépsz, hanem igazodva a piaci viszonyokhoz, hamarabb eladod az új lakást (realizálva a nyereséget) és az ingatlanpiac mélypontján veszel megint – közben a lakástakarékokat fizeted tovább

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 4, 2018 | Cikkek - pénzügyi blog, Hitel

Egy baráti jótanácsra úgy döntöttem, hogy lehetőség szerint megkérdezek ügyfeleket a tapasztalataikről a hitelügyintézésről, a bankról, a hitelközvetítőről és magáról a folyamatról. Jó lenne látni mindenkinek, hogy mi van a banki marketingszörny mögött, miről szól az egész és mikre érdemes odafigyelni. Mert hidd el, hogy még a hasi-tasi is kódot kér… Íme Andi és Tom hitelügylete, amiről érdemes azt tudnod, hogyhárom hét alatt papírleadástól számítva megvolt a szerződéskötés a bankkal.

1. Amikor a lakásvásárlást tervezgettétek, akkor miben és milyen mértékben tudtam segíteni nektek, mint hitelközvetítő? Gondolok itt a stratégia megalkotására vagy gyakorlati tipppekre!

Nagyon sokat olvastunk a blogon, a csoportban a témában. Őszintén szólva elég idegen téma volt nekünk ez, így kifejezetten sok utánajárát igényelt, hogy átlássunk és megértsünk mindent. A

lakástakarék megkötésekor választottunk először, akkor is nálad taláktunk meg minden hasznos infót összegyűjtve a legemészthetőbb formában, és a lakáshitel témában is hasonlóan éreztük ezt. A blog is és a személyes találkozó, a közte váltott emailek egyaránt rettentő hasznosak voltak.

2. Mielőtt elkezdtük a közös munkát, akkor milyen elvárásaitok voltak velem kapcsolatban, mire számítottatok?

Nyilván arra, hogy nekünk semmi dolgunk nem lesz, csak hallgatni és aláírni 🙂 Persze nem. Teljeskörű információt és segítséget vártunk, rugalmasságot, és mindezt meg is kaptuk. Bármikor árasztottunk el kérdéssel, szinte azonnal kaptunk választ, bármilyen fórumon is tegyük azt fel. A papírok kitöltésénél vártunk volna több segítséget, azzal nagyon sok kérdést megspórolhattunk volna, de végül így is simán ment minden, és számomra még mindig hihetetlen gyorsasággal futott végig az ügy.

3. Mi az oka annak, hogy nem magatok mentetek be a bankba, hiszen egyértelmű, hogy elég képzettek vagytok ahhoz, hogy körbenézzetek az ajánlatok között!

Megtettük, körbenéztünk, mégsem éreztük azt, hogy minden információt megkaptunk. Voltunk bankfiókban is, igaz csak az akkori saját banknál, érdeklődni a feltételekről, de csalódtunk, bár nem volt meglepő, hogy nem ők adják a legjobb ajánlatot. Egyrészt kényelmesebb dolgunk volt, mert érthető formában kaptunk tájékoztatást minden felmerülő kérdésről, másrészt sokkal könnyebb sok kérdést egy email/telefon által letudni, mint rohangálni a bankba, és meggyőződésem, hogy még gyorsabban is jutottunk hitelhez így.

4. Miután elkezdtük a hitelügyintézést, mi volt számotokra a legmeglepőbb dolog?

A rengeteg papírmunka, és a sebesség, amivel a bank dolgozott. Egyik napról a másikra történt minden, és alig bírtuk kapkodni a fejünket, olvasni és aláírni. Személyesen csak egyszer találkoztunk, és mégis minden gördülékenyen ment végig.

5. Volt olyan, ami máshogyan történt, mint amire számítottatok vagy akár csalódtatok valamiben?

Picit emelkedett a kamat, ami persze nem a te hibád, pláne, hogy a lakás kiszemelése és a hitel folyósítás között 30 nap telt el, mindenesetre ez nyilván rosszul esik mindenkinek, még ha kicsi emelkedésről is van szó. Az annál megnyugtatóbb, hogy azóta tovább emelkedtek a lakásárak és a kamatok is, és még jobb érzés, hogy végre túlvagyunk rajta, és a miénk a lakás (a banké 🙂 ) A sok induló papírkitöltést említettem fentebb, az nagy segítség lenne, ha a sok adatot, amit már egyébként ismersz, és jobban tudsz, nem nekünk kell kitölteni.

Ezt is olvasd el: Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

6. Hogyan éltétek meg, hogy volt olyan nyilatkozat, amit újra ki kellett töltenetek, mert a bank valamiért újra bekért valamit?

Nem mindig értettük ezt a részt, főleg mert voltunk olyan szerencsések, hogy a jó előre lefoglalt utazásunkat élveztük a papírok beadását követően, így mikor 6 óra eltolódással kellett ügyet intézni, mikor minden gondolatunk máshol járt, az nem volt egyszerű. Nagy könnyebbség, hogy emailben tudtunk intézni nagyon sok papírmunkát, és az eredeti példányokat elegendő volt a szerződéskötéskor vinni. Persze itthon is volt még kacifántos eset, furcsa, hogy egy ilyen szigorú szervezetnél is csúsznak be hibák, de ők is emberek. Végül minden elrendeződött, az utolsó nap hajráját pedig csak nektek köszönhetjük, csodás összjátékot folytattatok a bankkal.

7. Mit gondoltok a kommunikációról, ami folyt közöttünk és a bank között? Hogyan jellemeznétek?

Rugalmas, ez a szó jutott először eszembe. Nem csak az emailes kommunikáció nyújtott óriási könnyebbséget, az utolsó napokban, mikor a szerződéskötés végső feltételeinél tartottunk, a bankos kapcsolattartót is hívhattuk a kérdésekkel még esti órákban is (az ügyvédi papírok intézése közben), gyorsítva a folyamaton. Köszönjük még egyszer a sok segítséget!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 04. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | ápr 9, 2018 | Banki termékek, Hitel, info

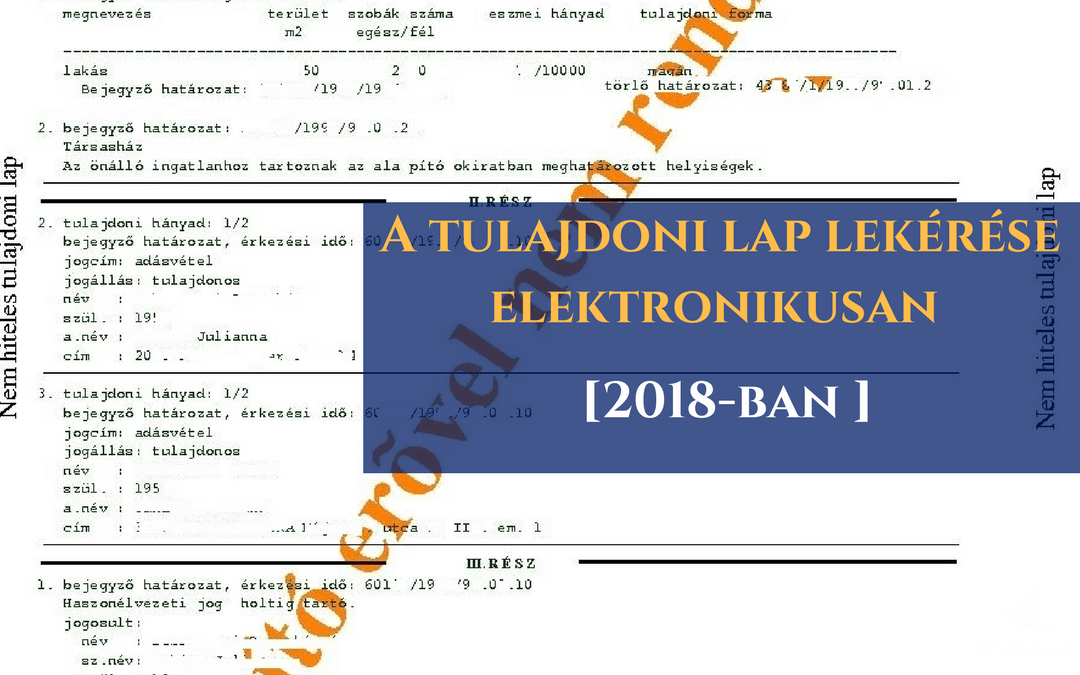

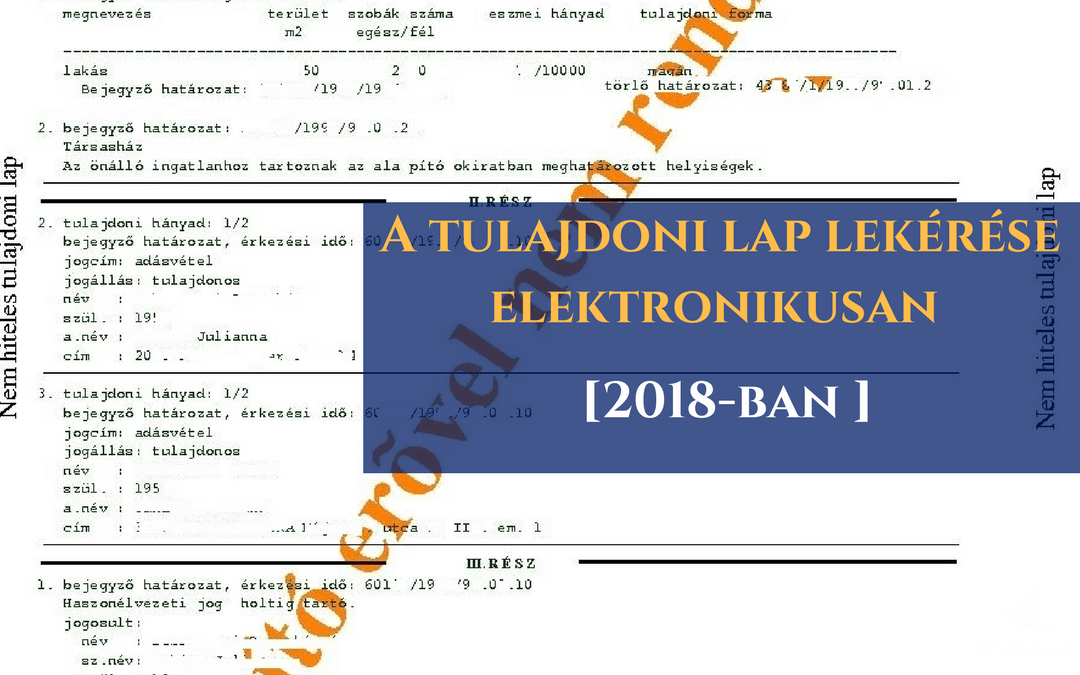

2018-ban tovább folytatódik az országban tapasztalható ingatlan vásárlási láz. Ráadásul az ingatlanok jelentős részéhez továbbra is igénybe veszik az ügyfelek a kedvező kamatozású lakáscélú hiteleket és a CSOK támogatást. Minden lakással kapcsolatos tranzakció esetén fontos a tulajdoni lap lekérése, amit ezentúl már elektronikusan is el tudunk végezni! A cikkben végigvesszük a folyamatát a tulajdoni lap lekérésének, hogy még egyszerűbb legyen az ügymenet!

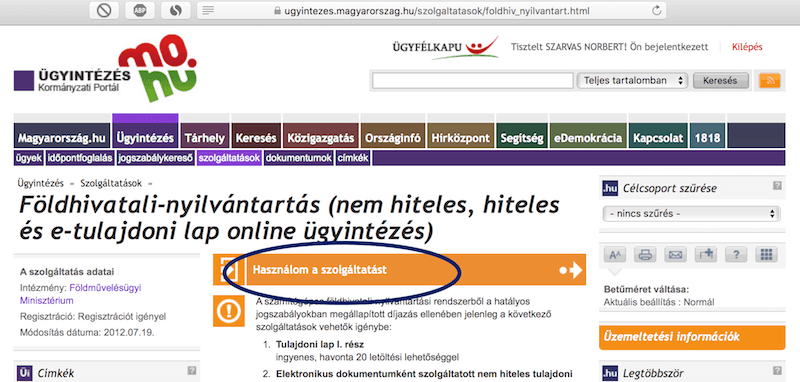

1. Szükségünk van Ügyfélkapu regisztrációra az elektronikus ügyintézéshez

Ha még valamilyen csoda folytán elkerült minket az Ügyfélkapu szükségessége, akkor itt az idő, hogy ezt pótoljuk. Ugyanis Ügyfélkapun keresztül ma már számos fontos hivatali ügyet el tudunk intézni, mint például az egyéni vállalkozás indítása-kezelése, elektronikus adóbevallás ellenőrzése NAV által elkészítve vagy éppen az erkölcsi bizonyítvány igénylése.

Az Ügyfélkapu regisztrációját bármely természetes személy megteheti. A személyes ügyfélkapus azonosító létrehozását nekünk kell kezdeményezni bármelyik okmányirodában, kormányhivatali ügyfélszolgálati irodában, adóhatóság ügyfélszolgálatán vagy külképviseleten vagy elektronikusan, 2016. január 1-jét követően kiállított érvényes személyazonosító igazolvány birtokában a ugyfelkapu.gov.hu/regisztracio/regEszemelyi felületen.

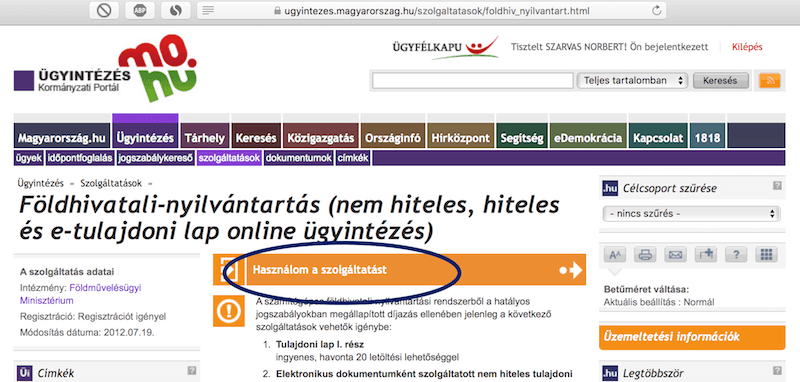

Ha megvan az Ügyfélkapu azonosítónk, akkor irány a földhivatali- nyilvántartás

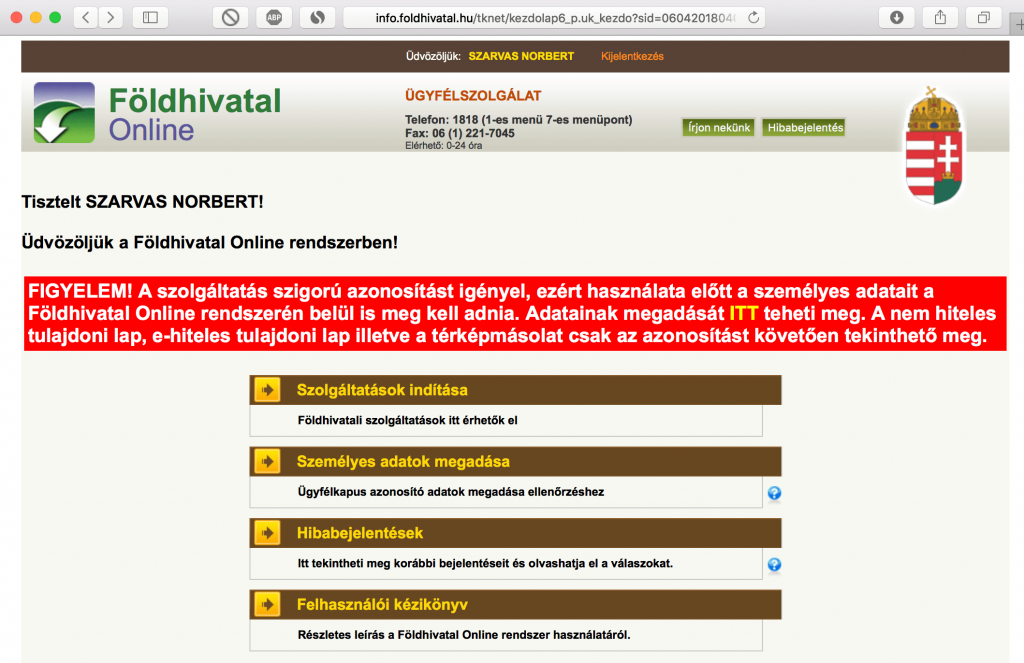

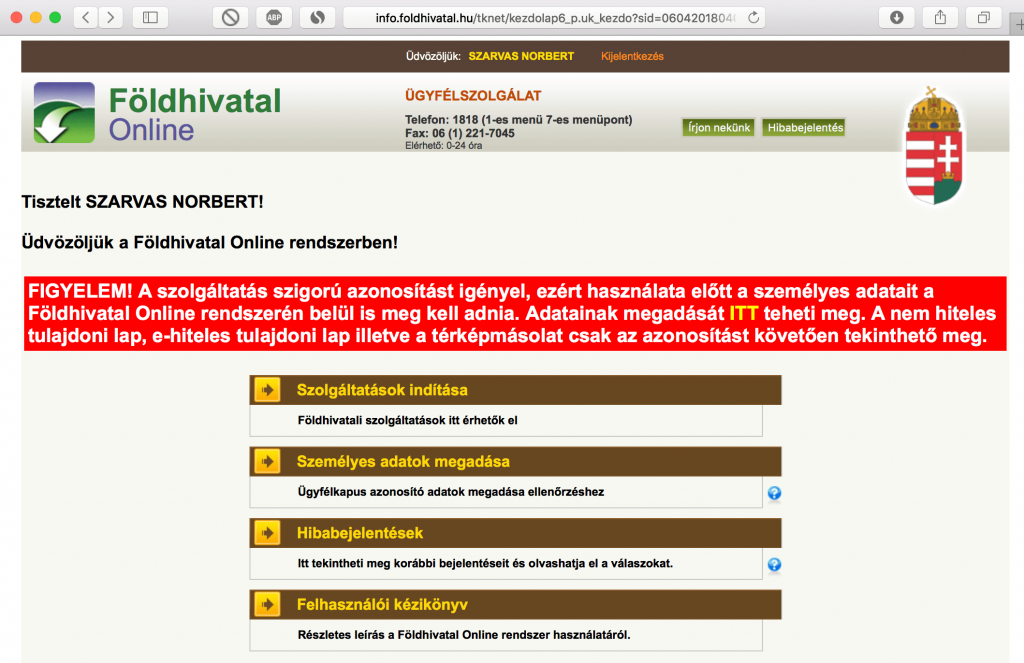

2. Belépünk a takarnetbe, extra azonosítás szükséges

Miután a tulajdoni lap lekérése céljából tovább navigáltunk a Takarnet szolgáltatásra (Földhivatal oldala), az alábbi kezdőoldal fogad minket, ahol figyelmeztetnek arra, hogy a fokozott adatvédelem miatt megint meg kell adnunk az adatainkat!

Miután megadtuk az alapadatainkat, rákattintunk a [jóváhagyás] gombra és egy gyors oldafrissítést követően semmi nem történik. Valamiért nem navigál minket vissza a főmenübe, így ezt nekünk kell manuálisan megtenni a naracssárga csíkban levő [kezdőlap] feliratra való kattintással.

Visszakerültünk a főoldalra, ahol már nincsen a piros figyelmeztetés.

3. A tulajdoni lap lekérése

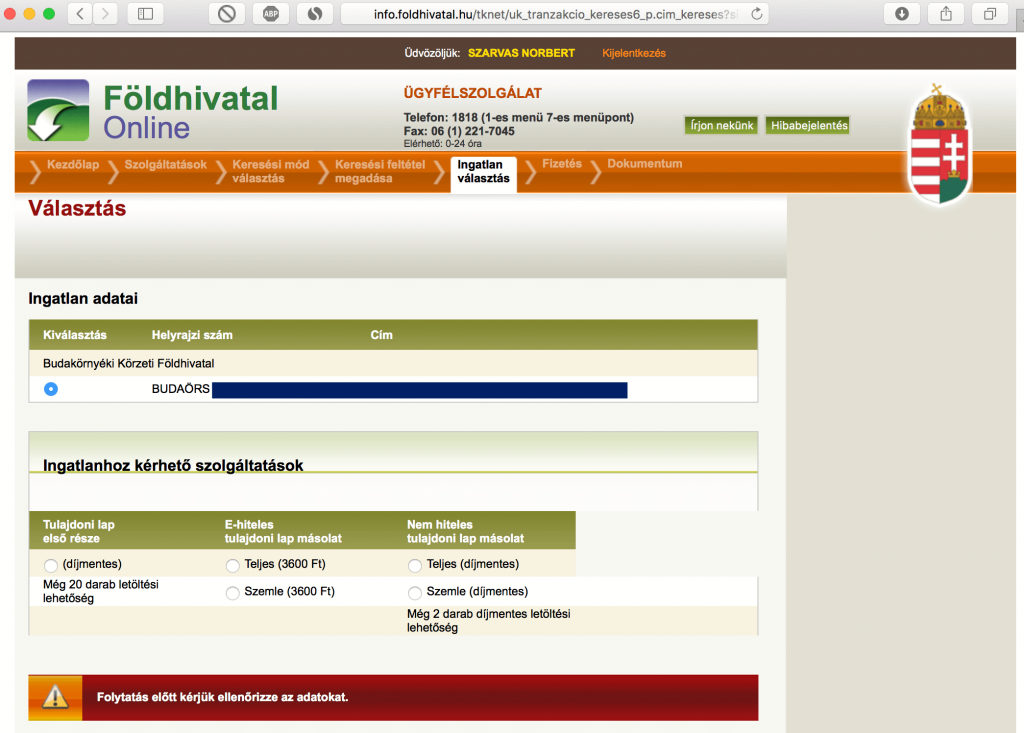

Négy lehetőségünk van a fő oldalon, nekünk jelen pillanatban a szolgáltatások indítása/ingatlan keresése/keresés cím alapján szolgáltatásra van szükségünk, amit 3 gombnyomásra érünk el.

Ahogyan navigálunk a menük között, úgy láthatjuk, hogy lehetőségünk van többek között a korábbi lekérdezéseinket is újra megnézni!

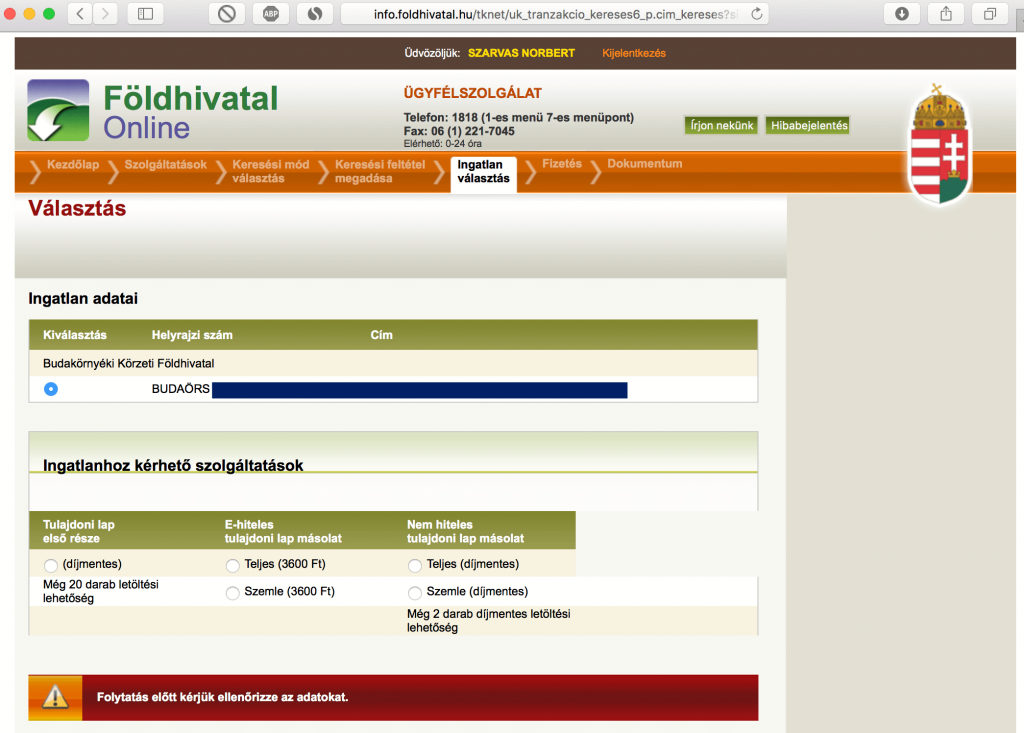

Miután beírtuk az általunk kiválasztott ingatlan címét, kapunk egy összesítő oldalt, ahol kiválaszthatjuk a számunkra fontos tulajdoni lap változatot. Itt érdemes figyelni az árakra és a tulajdoni lap minőségére, hiszen példáula bankban nem fogják a jelzáloghitelhez elfogadni a szemlét.

Tulajdoni lap változatok és árak

- Tulajdoni lap első része díjmentes (havonta magánszemélyenként maximum 20 db)

- E-hiteles tulajdoni lap másolat

- teljes: 3 600 Ft

- szemle 3 600 Ft

- Nem hiteles tulajdoni lap másolat (összesen 2 db letöltési lehetőség)

- teljes: díjmentes, utána 1 000 Ft

- szemle: díjmentes, utána 1 000 Ft

Ha minden stimmelt és kiválasztottuk a számunkra megfelelő tulajdoni lap opciót, akkor a tovább gombot megnyomva máris megkapjuk a tulajdoni lap lekérésének az eredményét.

4. Tulajdoni lap lekérése földhivatalból

A tulajdoni lapot ugyanakkor a földhivatalból is le tudjuk kérni személyesen (mostmár az ország bármelyik földhivatalából el tudjuk ezt intézni, nem kötelező az illetékes földhivatalba elmennünk ezért). Azonban családi házaknál kifejezetten fontos információ, hogy a térképmásolatot továbbra is kizárólag az illetékes földhivatalból tudjuk beszerzeni.

Az alábbi költségekre kell felkészülnünk, ha a földhivatalból szeretnénk lekérni a tulajdoni lapot, térképmásolatot

- Hiteles, teljes papír alapú tulajdoni lap másolat: 6 250 Ft

- Hiteles, szemle papír alapú tulajdoni lap másolat: 6 250 Ft

- Térképmásolat (hitelesített): 3 600 Ft

- Térképmásolat (nem hitelesített) 2 400 Ft

- Földhasználati lap másolat 800 Ft/oldal

5. Ingatlan-nyilvántartási eljárás

Mi az a kérelem (megkeresés)?

Az eljárás az ügyfél kérelmére vagy hatósági (bírósági) megkeresésre indul. Az ingatlan-nyilvántartásba jog vagy tény keletkezését, módosulását, illetve megszűnését kérelemre lehet bejegyezni, ami azt is jelenti, hogy – főszabályként – csak az a jog jegyezhető be, illetve tény jegyezhető fel, illetve törölhető, amelyet a kérelem vagy megkeresés megjelöl.

A kérelmet a bejegyzés alapjául szolgáló szerződés (jognyilatkozat) keltétől számított 30 napon belül kell benyújtani az ingatlan fekvése szerint illetékes földhivatalhoz. A kérelem kötelező nyomtatvány, annak adattartalmát a 109/1999. (XII.29.) FVM rendelet melléklete tartalmazza. A formanyomtatvány letölthető itt. A földhivatal tehát csak a kérelemben foglaltak alapján járhat el, ezért fontos a kérelem pontos kitöltése. A kérelemhez csatolni kell a bejegyzés alapjául szolgáló okiratokat (2db eredeti és 1db másolati példányban), valamint az adott ügytípustól függően a jogszabályban előírt egyéb mellékleteket.

Mi az a bejegyzés alapjául szolgáló okirat?

A kérelemhez két eredeti és egy másolati példányban kell mellékelni a bejegyzés alapjául szolgáló okiratot, illetve csatolni kell a bejegyzéshez és az illeték megállapításához szükséges egyéb iratokat is. Ha az okirat hiányos, vagy módosításra szorul (pl. a jogcím, a szerződő felek személye, illetve aláírása, az érintett ingatlan, vagyis a település, a fekvés és a helyrajzi szám pontos megjelölése, az ügyvédi ellenjegyzés, közjegyzői hitelesítés, vagy a változás átvezetéséhez szükséges záradékolt változási vázrajz tekintetében) , úgy a kérelmet a földhivatalnak hiánypótlási felhívás kiadása nélkül el kell utasítania. Az ingatlan-nyilvántartási eljárásban jog bejegyzésére, tény feljegyzésére csak az ingatlan-nyilvántartásról szóló 1997. évi CXLI. törvényben (a továbbiakban: Inytv.) meghatározott okirat alapján kerülhet sor.

Mi az a Széljegyzés?

Tulajdoni lap tartalmát érintő kérelem esetén a beadvány iktató számát a benyújtás napján a tulajdoni lapra rávezetik, ez a széljegyzés. A széljegy a bejegyzés, feljegyzés, átvezetés iránti eljárás megindítását tanúsítja, egyben jelzi az ügyek elintézésének sorrendjét is. A beadványok elintézésére harminc napos határidőt biztosít a jogszabály, ebből adódóan a széljegy a kérelem teljesíthetősége szempontjából csak tájékoztató jellegű, mivel a földhivatal ekkor még nem döntött arról, hogy a kérelemnek helyt ad, vagy elutasítja. A széljegy utal a beadvány tartalmára, továbbá abból megállapítható a jogosulttá váló (kérelmet benyújtó) ügyfél neve és a jogváltozás tárgya.

A széljegynek – az informatív tartalmán túl – a bejegyzésre váró jogok és egyes jogilag jelentős tények körében fontos szerepe van azok egymáshoz való viszonyának meghatározása szempontjából is. Az ingatlan-nyilvántartásban egy-egy bejegyzés ranghelyét és ezzel a bejegyzések rangsorát a bejegyzés, feljegyzés iránt benyújtott kérelem iktatási időpontja határozza meg. Fontos ugyanakkor, hogy ranghelyet csak olyan kérelemmel lehet alapítani, amelyhez a bejegyzés alapjául szolgáló okiratot is mellékelték.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[új megoldás] Ingatlanértékesítés mesterséges intelligenciával?- Propero ingatlan](https://iflgroup.hu/wp-content/uploads/2018/03/chatbot-uzleti-felhasznalas-ingatlankozvetites-2018.png)

Szerző: Szarvas Norbert | márc 26, 2018 | Cikkek - pénzügyi blog, info

A mesterséges intelligencia óhatatlanul is betőrt az életünkbe. Gyakorlatilag ma már előfordulhat olyan online ügyfélszolgálati kommunikáció, amikor észre sem veszed, hogy egy előre programozott válaszokból dolgozó robottal beszéled meg a problémáidat. A [bot] technológia pedig fejlődik és új területeket hódít meg. Kifejezetten izgalmas kérdés, hogy milyen hatása van a [bot]-nak és az automatizált rendszereknek az ingatlanértékesítésre… Propero ingatlan

Mi az a [bot]?

A chatbot egy olyan technikai megoldás, ami egyfajta automatizált ügyfélszolgálati rendszert jelent. Ilyen módon minden üzlet legdrágábbik eleme, az élő munkaerő kivehető a képletből, hiszen a tipikusan előforduló ügyfélproblémákra-ügyfélkérdésekre-ügyfélmegkeresésekre előre be lehet programozni a chatbotot, aki aztán „készségesen” és azonnal megválaszolja számunkra a kérdéseinket.

Ezzel a módszerrel alapvetően felgyorsítható a kommunikáció, hiszen minden ügyféllel a rendszer várakozás nélkül, azonnal „tud foglalkozni”, míg a tipikus kérdéseket (esetek 90%-a) hatákonyan meg tudja majd számunkra válaszolni. Az egyedi választ igénylő ügyfélmegkereséseket pedig a rendszer automatikus összeköti a válaszolni képes élő emberrel, aki így valóban azokkal tud majd foglalkozni, akiknek egyedi meglátásaik vannak.

Mi az a Propero ingatlan?

Magyarországon egy innovatív cég, a Propero ingatlan úgy döntött, hogy megreformálják az ingatlanközvetítési piacot és bevezetik az automatizált [bot] rendszert, aminek köszönhetően az alábbi vállalásokat tudják az ügyfeleiknek megtenni:

- a legolcsóbb közvetítési díjjal dolgoznak a piacon (1%)

- egyedülálló módon 45 napra vállalja az ingatlanok értékesítését

- 0-24 órás automatizált ügyfélszolgáltatot üzemeltetnek a mesterséges intelligencia segítségével

- hatékony ügyfél-, és ingatlan előszűrő rendszerükkel gyorsítják a folyamatot

- az emberi (ingatlanközvetítő) hibázási faktort kivették a képletből

- költséghatékonyság mellett az ügyfeleik számára a legnagyobb portálokon hírdetik meg az ingatlanokat

- közvetlenül az eladóval kötik össze az érdeklődőt, tehát nem rejtik el az ügyfelet és játszanak kéretlen harmadik felet az ügyletben

A csevegőbot egy olyan interaktív ügynök, vagy mesterséges beszélgetést folytató számítógépes program, amely hangos vagy szöveges módszerekkel beszélgetést végez a nevünkben. Javítja az ügyfelekkel való kommunikáció minőségét, növeli a marketingstratégia hatékonyságát. – mondja Kiss Zoltán, alapító

Felboríthatja a megszokott ingatlanpiaci állóvizet?

Nagyon érdekes kérdést vet fel a mesterséges intelligencia megjelenése az ingatlanpiaci környezetben. Az biztos, hogy a gyakran tolakodó ingatlanközvetítőket sokan nem szeretik. Hiszen onnantól kezdve, hogy a magas, akár 3-5%-os jutalékért cserébe megkeresték nekünk a vevőt (akit nem mindig szűrnek elő megfelelően), rátelepednek az ügymenetre, – reszketve saját maguk kikerülésétől -gyakorlatilag hátráltatják a folyékony ügyemenetet azáltal, hogy információs gátként, mindennek rajtuk keresztül kell áthaladnia.

Kikerülhető az emberi tényező? Nagyon érdekes kérdés, hogy alapvetően a mesterséges intelligencia milyen mértékben képes kiváltani a személyes jelenlétét egy szakembernek, aki végig tudja vezetni az ügyfelet „kézenfogva” a teljes ügymeneten. Egyáltalán meg kell e kerülnünk az élőtőkét ilyen esetben, amikor az ingatlanközvetítő személye „is sokat nyomhat a latba”?

A [bot] technológiát felhasználó Propero ingatlan ígérete pontosan az,amire az ügyfelek laboratóriumi körülmények között vágynak:

- alacsony közvetítői díj

- gyors ügymenet

- hatékony információáramlás

- megfelelő előszűrés

- minimális emberi jelenlét

- nincsen tukmálás

- eladó-vevő direkt kontaktálása

Más kérdés, hogy a valóság sokkal árnyaltabb és bizony sokaknak lehet valós igénye a fizikai közvetítő jelenléte. Azonban vélhetően nem ők lesznek ennek a technológiának a célpiaca. Viszont azok a vevők és eladók, akik nyitottak erre az „ígéretre”, minden bizonnyal kényelmesebben érezhetik magukat az ügymenet folyamán, mint egy drága ügynök megfizetésével.

A Propero.hu szakértő csapata a megadott adatok alapján gondosan elkészíti otthona hirdetését, saját költségén megjeleníti és kiemeli az ismertebb hirdetési csatornákon, valamint kiajánlja a már adatbázisban rögzített potenciális vevőknek. Mesterséges Intelligenciával rendelkező csevegőbotunk irányzott kérdéseket tesz fel kereső ügyfeleinknek, mellyel megtudjuk milyen ingatlant keresnek. Amennyiben minden megfelel, Önnek nincs más dolga, mint megbeszélni a mindkét félnek megfelelő időpontot és megmutatni otthonát, mellyel egy 20 Millió forintos ingatlan eladásánál a Propero ingatlan csapatával akár 800.000 forintot is spórolhat az ingatlanközvetítő irodákkal szemben.- írja a szolgáltatásról az oldal

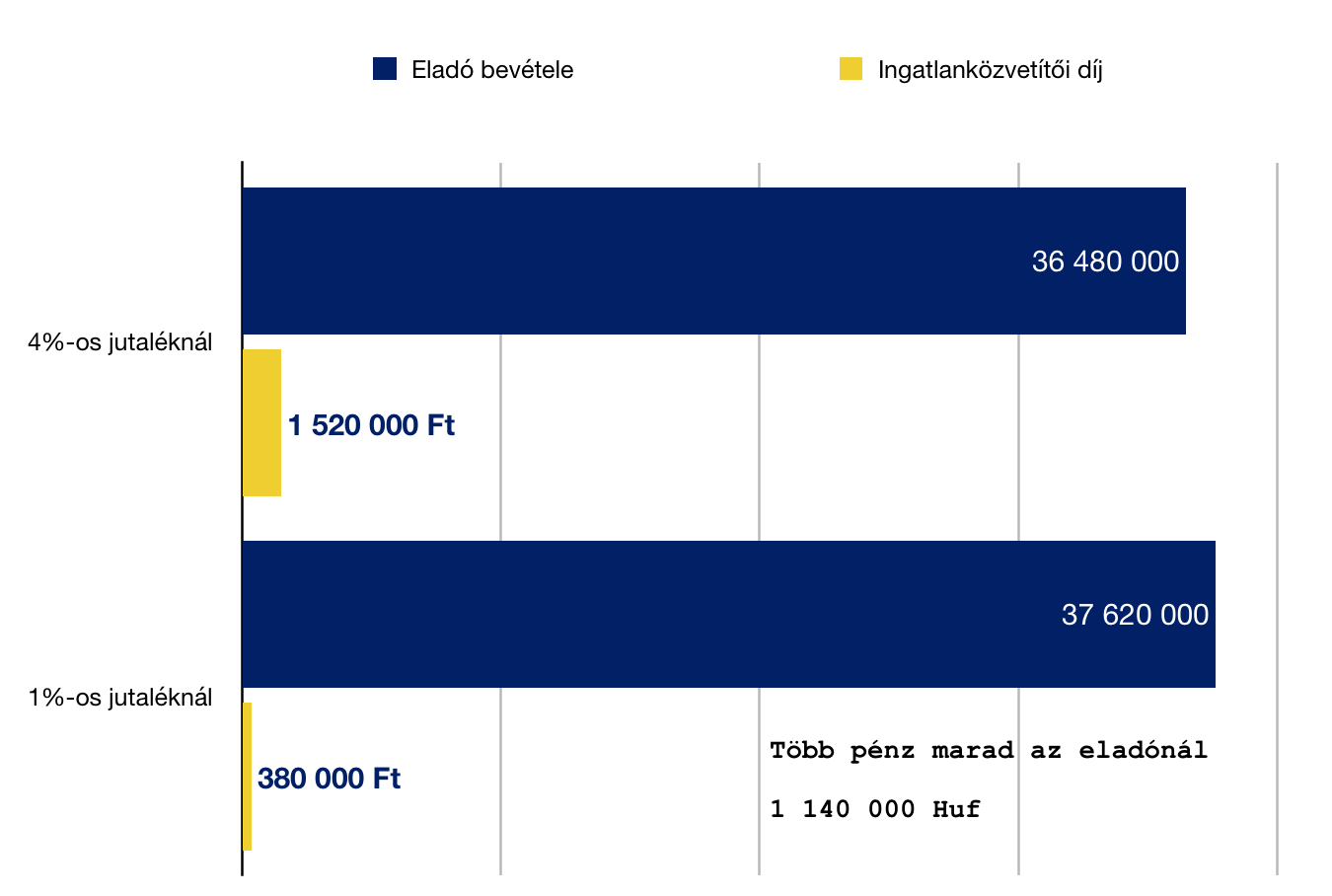

Minden a költségen múlik!

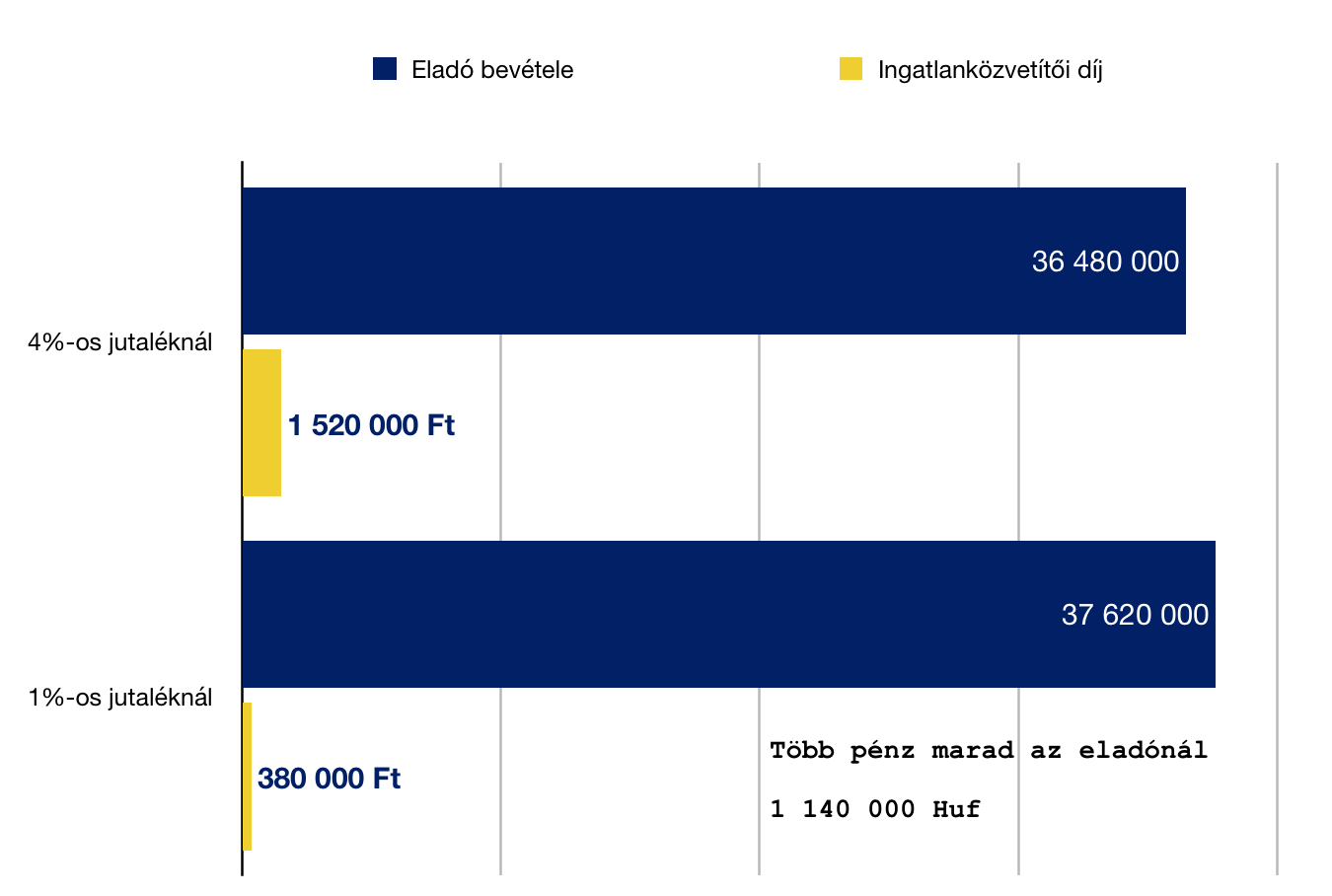

Kétségkívül egy ingatlaneladás sorána. rendkívül árérzékeny magyar piac számára a közvetítői díj mértéke determinálja magát a folyamatot. Ebből a szempontból kifejezetten érdekes lehet a mesterséges intelligencián alapuló technológia, amivel többek között kiváltják (és megspórolják ezeknek az élőtőkéjét) a

- ingatlanközvetítőt

- ügyfélszolgálatost

2017-ben az átlagos ingatlanár eladások esetében 38 000 000 forint volt. Egy ilyen értékű ügylet esetében már a piaci 4%-os átlagosnak tekinthető közvetítői díj 1,5M forintos kifizetendő jutalékot jelent a megbízó számára. Ez egy rendkívül jelentős tétel, aminek a mértékét a közvetítőcég haszna, a marketingköltségek, az iroda fenntartása, az ingatlanközvetítő jutaléka és az ügyfélszolgálat fenntartása teszi ki. Ezen a költségen próbál spórolni a chatbot technológia ebbena felhasználási módban. Ehhez képest a Propero ingatlan redukálta ezeket a költségeket és ajánlatával ebben az esetben 1 140 000 forintot tudott az eladó megspórolni.

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél nyugdíjadra félretenni? Segítek megtalálni a legjobb lehetőséget!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[új megoldás] Ingatlanértékesítés mesterséges intelligenciával?- Propero ingatlan](https://iflgroup.hu/wp-content/uploads/2018/03/chatbot-uzleti-felhasznalas-ingatlankozvetites-2018.png)