Ma olvastam az egyik Facebook csoportban, ahogyan az egyik kommentelő óvatosságra int a hitelközvetítőkkel szemben, hiszen ők a pénzpiac azon kupecei, akik oda viszik az ügyfelet, ahol többet jattol vissza a bank. Ebben a percben jöttem rá, hogy a legtöbben a mai napig nem tudják, hogyan kell egy hitelközvetítővel együtt dolgozni, egyáltalán a hitelközvetítő miért fontos egy hitelügyletben…

A hitelközvetítő az a személy, aki a bank és az ügyfél között áll, az ügyfél érdekeit érvényesíti, miközben a banknál szerzett sajátságos kapcsolatai révén tudja előre lendíteni az ügyletet. A hitelközvetítő az a személy, aki tapasztalatával és tudásával segít a megfelelő hitelkonstrukció kialakításában és szakmai támogatást nyújt- legalábbis ennek így kellene működnie…

A hitelközvetítő oda megy, ahol több a jutalék

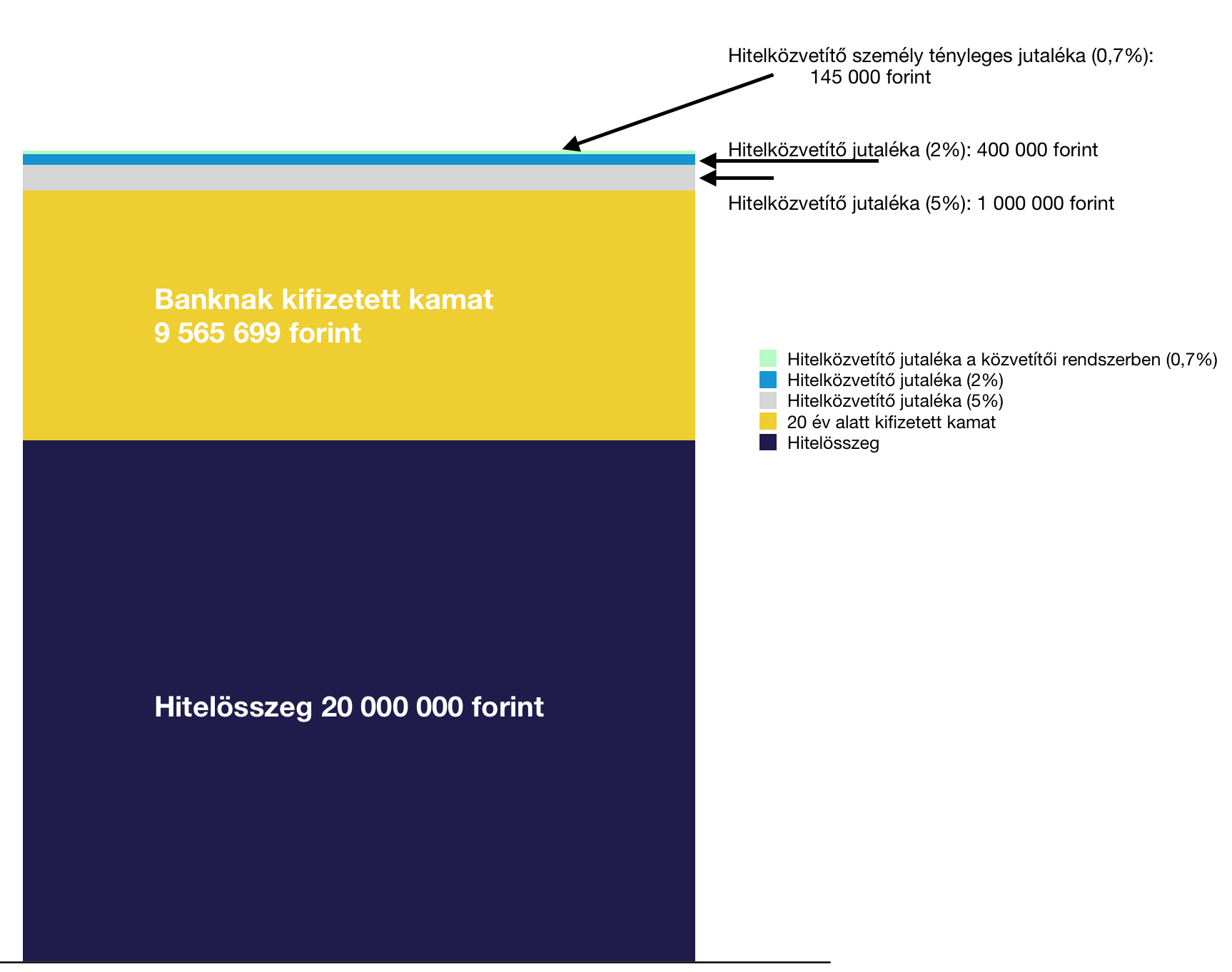

Talán a legnagyobb félelme az embereknek, hogy a független hitelközvetítő egyáltalán nem független. Szimpla egyszerűséggel oda viszi az ügyfelet, ahol a legtöbb jutalékot kapja. 2016. március 21-től életbe lépett az a törvény, amely legfeljebb 2 százalékban maximalizálja a hitelközvetítésből származó közvetítői jutalékot. Ezt a 2%-ot azonban nem kapja meg a közvetítő egy összegben, hiszen ebből úgynevezett fenntartási jutalékként 0,4%-ot elkülönítenek, amit majd később fizet ki a bank.

Ráadásul azok a közvetítők, akik nem önállóan szerződtek le bankokkal, hanem valamilyen közvetítő cégnél helyezkedtek el, gyakran ennek az összegnek a töredékét (kb.0,3-0,7%) kapják meg a szervezeti szintek (struktúrák) közötti jutalékleosztás következtében. Ezzel a törvénnyel kívánták legit elvárássá alakítani a hitelközvetítők függetlenségét, hiszen innentől kezdve minden bank ugyanakkora jutalékot fizethet.

Ráadásul a törvény megszüntette a „mindenféle” incentive utak és ajándékok osztogatását a közvetítők számára. Ma már kétszer át kell gondolnia az adott banknak, hogy akár egy pohár vizet is ajándékba ad e a közvetítőnek vagy sem. Mert akár ezzel is megsértheti a hitelközvetítéssel kapcsolatos törvényt!

Nem csak egységes, hanem átlagosan 60%-kal kevesebb lett a jutalék

Ennek az idézet törvénynek volt egy másik, kevésbé emlegetett hozadéka is. A törvény előtti időszakban a jutalékok mértékét a piaci verseny határozta meg. Így voltak olyan bankok, akik többet, míg mások kevesebbet fizettek ki. Abban egységes volt a piac, hogy a mostani 2%-nak átlagosan a duplája lett kifizetve a hitelközvetítő hálózatoknak.

Hazugság volt az indok, miszerint emiatt olcsóbbak lesznek a hitelek. Nem lettek olcsóbbak! Sőt, a törvény másnapján többek között az OTP bank kamatot emelt, aminek köze lehetett ahhoz a tényhez, miszerint a hitelközvetítői piac zsugorodásnak kezd a csökkentett jutalékok miatt, így töménytelen mennyiségű ügyfél „szakad rá” direkt módon ügyintézési időben a limitált kapacitási bankrendszerre. Magyarul a törvénnyel „kivették a féket” a rendszerből, tehát a hitelközvetítőt, aki átvette a banktól az ügyfélkapcsolati és ügyféltájékoztatási feladatokat.

Tényleg a hitelközvetítő jutaléka a sok?

Láthatjuk, hogy a hitel nagyságához képest a hitelközvetítő jutaléka közel sem volt akkora tényező, mint a banknak kifizetett kamat (és akkor a járulékos költségekről nem beszéltünk). Ráadásul a hitelközvetítők mindig ugyanazt a hitelt tudták közvetíteni, amit az ügyfél is elért a bankban. Tehát nem volt a hitelközvetítő miatt feláras a hitelszerződés!

Egyszerűen annyi történt, hogy a hitelközvetítőknek kifizetett jutalék jelentős része úgy maradt a bankok zsebében, hogy közben a hitelközvetítőkre hárult továbbra is a „vállalkozói rezsi”, az ügyfelek felhajtása, a marketing költség, a megemelkedett adminisztrációs teher, a vizsgamegfelelési kényszer, az utazási költség és egyéb kiadások.

Lehet azt mondani, hogy egy hitelközvetítőnek „ez a munkája”, de ezidáig sem az ügyfél fizette a független hitelközvetítőt (jó esetben), hanem a bank a saját nyereségéből. Hiszen az ügyfélnél emiatt nem keletkezett további teher!

A jó hitelközvetítő nem személyi asszisztens

Még a válság előtt egy nagyon sikeres és jó hitelközvetítő mondta: „Én nem vagyok senkinek sem a futára! Bejön az ügyfél, elmondom melyik hitelkonstrukcióval jár a legjobban, azt melyik bankban tudja elintézni, megmutatom kihez kell fordulnia, és végül összeírom a beszerzendő dokumentumok listáját. A kész anyagot egyszer beviszem a bankba, de onnantól kezdve már rajtuk múlik!

Egy jó hitelközvetítő legnagyobb hozzáadott értéke az idő:

- időt spórol a hitelfelvevőnek és a banknak egyaránt

- felgyorsítja az ügymenetet

- segíti a kommunikációt

- szaktudásával hamarabb megtalálja a legjobb konstrukciót

- és esetenként milliókat spórol

Ez a felsorolás nem azt jelenti, hogy minden esetben így működik a valóságban minden közvetítő által intézett ügymenet. Saját példákon tudnám bemutatni, hogy a legnagyobb jószándék és megfelelő hitelezési tudás mellett sem zárható ki a banki folyamatokból azok a tényezők, amik gyakran hetekkel képesek hátráltatni egy ügyet.

A hitelközvetítőnek a tudását és ne az idejét használd el

Ezen a szakterületen az igazán jó hitelközvetítőnek az ideje a legfontosabb erőforrása, ami véges, hiszen sokan keresik fel. Éppen ezért nagyon fontos lenne, hogy célirányosan, közösen együttműködve haladjon az ügyfél és a közvetítő. Hiszen a közös cél a hitel minél hamarabbi kifolyósítása. Éppen ezért ez az üzleti (esetenként baráti kapcsolat) nem olyan dinamikában működik, mintha beülnél a bankban az ügyintéző elé, aki az ülésért és sztorizgatásért is megkapja a fix fizetését.

Éppen emiatt a hozzáadott érték miatt (ügyfél érdekében történő ötletelés a konstrukcióról, piaci információk, tapasztalati tippek…stb) lenne fontos minden hitelfelvevő számára, hogy megtalálja a számára hiteles független hitelközvetítőt. Mert lehet, hogy a közvetítő nélkül is hozzájutnál ugyanahhoz a konstrukcióhoz, de lehet, hogy magadtól nem találnád meg. Az is lehet, hogy megtalálnád, de menet közben valami probléma adódik, amit egy hitelközvetítővel gyorsabban meg tudtok oldani, mint a bankfiókban agyonterhelt és teljesen közegidegen ügyintézővel.

Van, akinek az „ingyen” is túl sok

Saját tapasztalatból (is) látom, hogy vannak olyan ügyfelek, akiknek csak az információ kell. Ha szükséges, akkor hitegetik a hitelközvetítőt, több alkalommal találkoznak, amíg minden bonyolult kérdésre nem kapnak választ. Amikor már minden megvan, akkor a célegyenesbe ért az ügy és „már csak be kell adni a papírokat”.

Valami teljesen hülye logika mentén vannak olyanok, akik ezen a ponton lerázzák magukról a közvetítőt és az előre megbeszélt konstrukciót az előre kiválasztott banknál veszik önmaguktól ígénybe. Ilyenkor a hitelközvetítő elesik a munkája után járó fizetségtől és az erőforrásait ingyen bocsájtotta rendelkezésre annak ellenére, hogy nem ez volt a megállapodás. Külön érdekesség, hogy ezen a ponton (sem) éri anyagi hátrány az ügyfelet, ha a közvetítő által kerül beadásra az ügylet.

A vetésforgó örökérvényű törvénye alapján

ez egy rendkívül veszélyes folyamat, hiszen a hoppon maradt hitelközvetítők is emberek, akik elkeseredethenek, motivációjukat veszíthetik, vagy egyszerűen rákényszerülhetnek a „trükközésre”, hogy bebiztosítsák önmagukat. Hiszen senki nem szeret ingyen dolgozni. Ez pedig a szolgáltatás minőségének a romlásához vezethet.

Én mindig szorgalmazom, hogy hitelközvetítés esetén már a tárgyalástól megkezdve a törvény ne kizárólag az ügyfél érdekeit részesítse előnyben, hanem teremtse meg az egyenrangú és egyenfelelősségű kapcsolatot a két fél között, akik önszántukból, közös üzleti cél miatt találkoztak!

Milyen kiadásai merülnek fel a hitelközvetítőnek?

- adózás

- könyvelő

- utazás költsége

- parkolás költsége

- kávé költség

- munkaidő költsége

- „repi” költségek

- üzleti megjelenés költsége

- iroda fenntartása

- telefonköltség

- marketing költség

- …

Hajlamosak vagyunk elfeledkezni arról a körülményről, miszerint egy hitelközvetítőnek rendszerint mindenről magának kell gondoskodnia. Amikor egy hitelközvetítő „csak találkozik” egy ügyféllel az ugyanúgy pénzbe kerül neki akkor is, ha semmi nem lesz.

Ma találkoztam egy ügyféllel, aki majd két hónap múlva szeretne valamit! Mostani költségeim a „csak találkozás” miatt:

- parkolás 650 forint

- üzemanyag 600 forint

- kávé: 550 forint

- munkaidő: 2 óra (számszerűsítve 10-25 000 forint közötti tartomány)

Gondolj bele abba, hogy egy hónapban találkozik egy közvetítő 15 olyan ügyféllel, aki „csak kíváncsi volt” és az imént leírt átlagköltséggel számolunk:

15×2 óra= 30 óra kuka

15×1 800 forint= 27 000 forint, aminek alapvetően abban a hónapban semmi haszna nem volt bevétel oldalon

Az „elmaradt haszon” magyarázata

Az olyan tevékenységeknél, ahol a munkavállaló a ténylegesen megvalósult termelésből kap pénzt, számolni kell az „elmaradt haszon” jelenségével is. Vagyis azzal a meg nem keresett összeggel, aminek megszerzésére időt fordított. Tipikusan ilyen cselekvés olyan ügyfelekkel találkozni, akik „csak kíváncsi voltam” vagy „meghallgatok minden ajánlatot”.

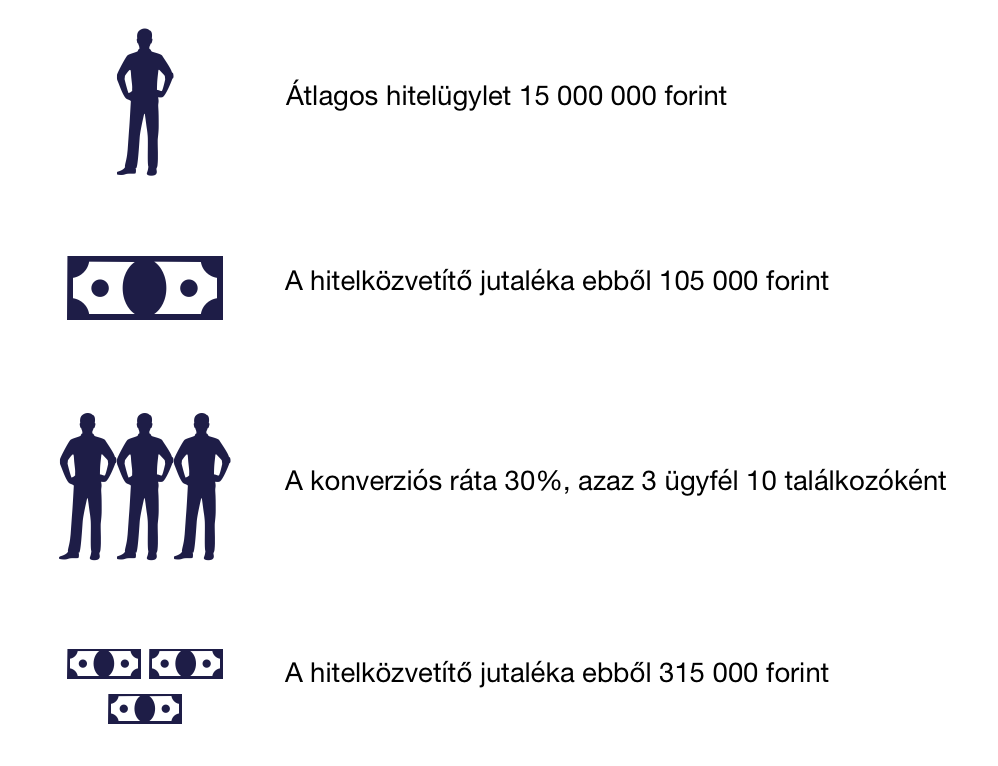

Ha a konverziós ráta 30%, azaz 10 találkozóból 3 szerződés lesz abban a hónapban (nagyon fontos, hogy ne jövőre, hanem most. Hiszen a számlát és az ételt is most kell kifizetni, nem jövőre), akkor már könnyen kiszámíthatjuk az „elmaradt haszon” összegét.

Ha kiszámítjuk, hogy egy ügyféltalálkozó átlagosan 2 óra, akkor 10 ügyféltalálkozó 20 órát jelent. 10 ügyféltalálkozót megszervezni sok-sok munkaóra függően attól, hogy milyen módon szeretne a hitelközvetítő ügyfelet szerezni. Nálunk ez a blogolás, a tartalom és értékátadás útján történő módszer, amikor az ügyfél magától jelentkezik, ha szeretne valamit. Ebben azonban irtózatos munka van, akár napi átlag 4 óra tartalomgyártás. Ezt is bele kell számolni.

Ezután a tényleges ügyfelekkel az átlagos foglalkozási idő

(további találkozók, bemenni többször a bankba, telefon és e-mail beszélgetések, probléma esetén ügyintézés, utazási idő, konstrukciók és változatok megalkotása) 10-20 óra között is lehet. Tehát 3 valódi ügyfél esetén a hitelközvetítő akár 60 órát is „elkölthet”.

Azaz ebben az esetben az adott hónapban ez a hitelközvetítő a 315 000 forintért cserébe dolgozott:

- 20 óra ügyféltalálkozót

- 80 óra tartalomgyártást

- 60 óra hitelközvetítéssel kapcsolatos dolgokat

Ez így összesen 160 óra az adott hónapban, amit elosztva munkanapra, kijön a napi 8 óra! Az emberek hajlamosak a hitelközvetítőkre úgy tekinteni, mint akik a semmiért nagyon sok pénzt kapnak. 315 000 forint sok pénz? Ez még csak a bruttó! Ebből lejön legjobb esetben is a havi 50 000 forint KATA EV általányköltsége, iparűzési adó, havi 5-10 000 forint könyvelői költség, illetve a többi működéssel kapcsolatosan már felsorolt költség.

Tehát akár ez a 315 000 forintos kiutalás az adott hitelközvetítőnek simán jelentheti azt is, hogy ingyen dolgozott az adott hónapban, ez a saját létminimuma a működéshez. Természetesen nem sajnáltatni szerettem volna a hitelközvetítőket, hanem egy sokkal komplexebb képet adni a tevékenységükkel és annak vonzataival kapcsolatban.

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

- Családtámogatások 2018 , gyermekek után járó támogatások

- 5 jel mielőtt csődbe mész