Az egy dolog, hogy elköteleződünk egy nyugdíjmegtakarítás mellett. Az pedig egy másik, hogy az elköteleződéssel egyfajta befektetési döntést kell meghoznunk, egy stratégiát kell saját magunknak felállítani. És ezt nem tudjuk kikerülni, a felelősséget nem tudjuk hárítani. De mégis milyen szempontok alapján hozzuk meg ezeket a döntéseket, miután/mialatt megkötünk egy nyugdíjbiztosítás, ami befektetési alapokkal dolgozik? Mi a helyes befektetési stratégia nyugdíjbiztosításnál?

A cikkben kifejezetten a nyugdíjbiztosításban elérhető befektetési alapokról lesz szó. Így nem foglalkozunk más befektetésekkel, vagyonfelhalmozással és egyéb, nyugdíjra is alkalmazott stratégiákkal.

Eddig rosszul értékelted a befektetési alapok eredményeit

Alapvetően egy nyugdíjbiztosítást 10-20-30 évre szoktunk megkötni, függően attól, hogy hány évre vagyunk a mágikus 65 éves öregségi nyugdíjkorhatártól. Tehát alapvetően az átlagos ember komfortzónáján kívül eső időtávról beszélgetünk, ami idő alatt sok minden megtörténhet. Szinte biztosan nem tudjuk megjósolni, hogy a világ ezen idő alatt milyen irányba halad.

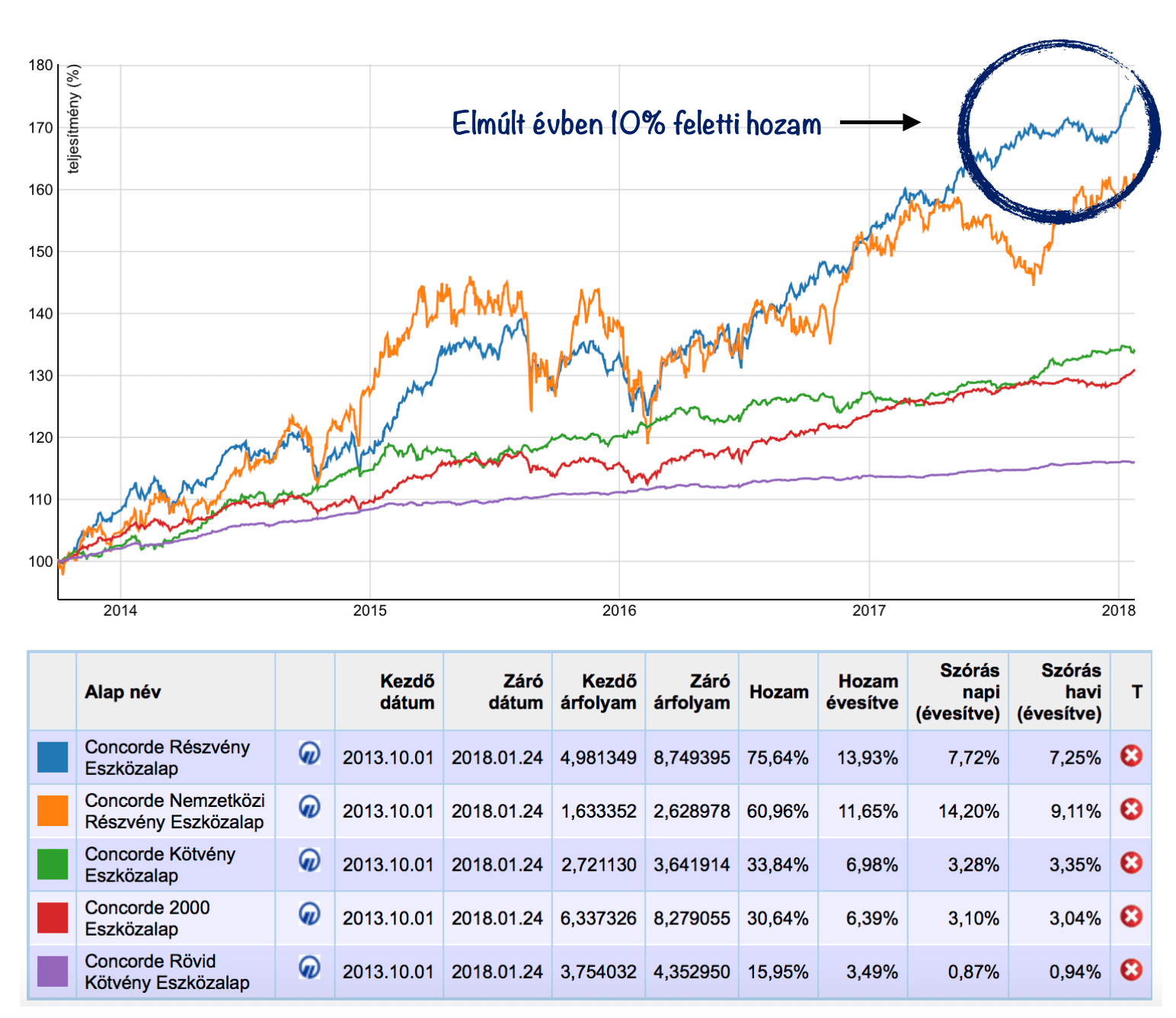

A legrosszabb döntés, amit befektetési alapokkal kapcsolatban megtehetünk, hogy a múltbeli hozamokból indulunk ki (tényként kezeljük a jövőre nézve) és mindig az elmúlt év legmagasabb hozamát elérő alapot választjuk ki, mivel ebben „találjuk meg” a lehetőséget!

A legkényelmesebb befektetési indoklás, hogy megmutatjuk az elmúlt év legjobb eredményeit teljesítő befektetési alapokat. A döntés elméletben könnyű lehetne… De nem az

Havonta tőkésítünk, ami azt jelenti, hogy egy 20 éves szerződés esetében 240 alkalommal…

Ritkán esik szó arról, hogy nyugdíjbiztosítás keretein belül tipikusan havi tőkésítés történik (havonta fizetjük a díjat), tehát havonta vásárolunk befektetési egységeket a különböző befektetési alapokból. Ebben a 240-ben 20 év alatt még nincsen benne az adójóváírás utáni alapvásárlás (évi +1). Az egyszerűség kedvéért maradjunk 240 darab tőkésítésnél.

Amikor megnézed az alapok elmúlt időszakát, akkor tulajdonképpen mit látsz a %-ok mögött?

- Elmúlt 1 éves hozam esetén 12 darab tőkésítésnyi időszakot

- Elmúlt 3 éves hozam esetén 36 tőkésítésnyi időszakot

- Elmúlt 5 éves hozam esetén 60 tőkésítésnyi időszakot

Szóval összességében amit nézünk, az korántsem alkalmas arra, hogy a teljes futamidőre vetítve bármilyen következtetést levonjunk. Hogy mégis mit érdemes megnézni a befektetési alapok múltbeli eredményeivel kapcsolatban, azt kicsit később leírom…

Mit jelent a 240 darab tőkésítés számodra?

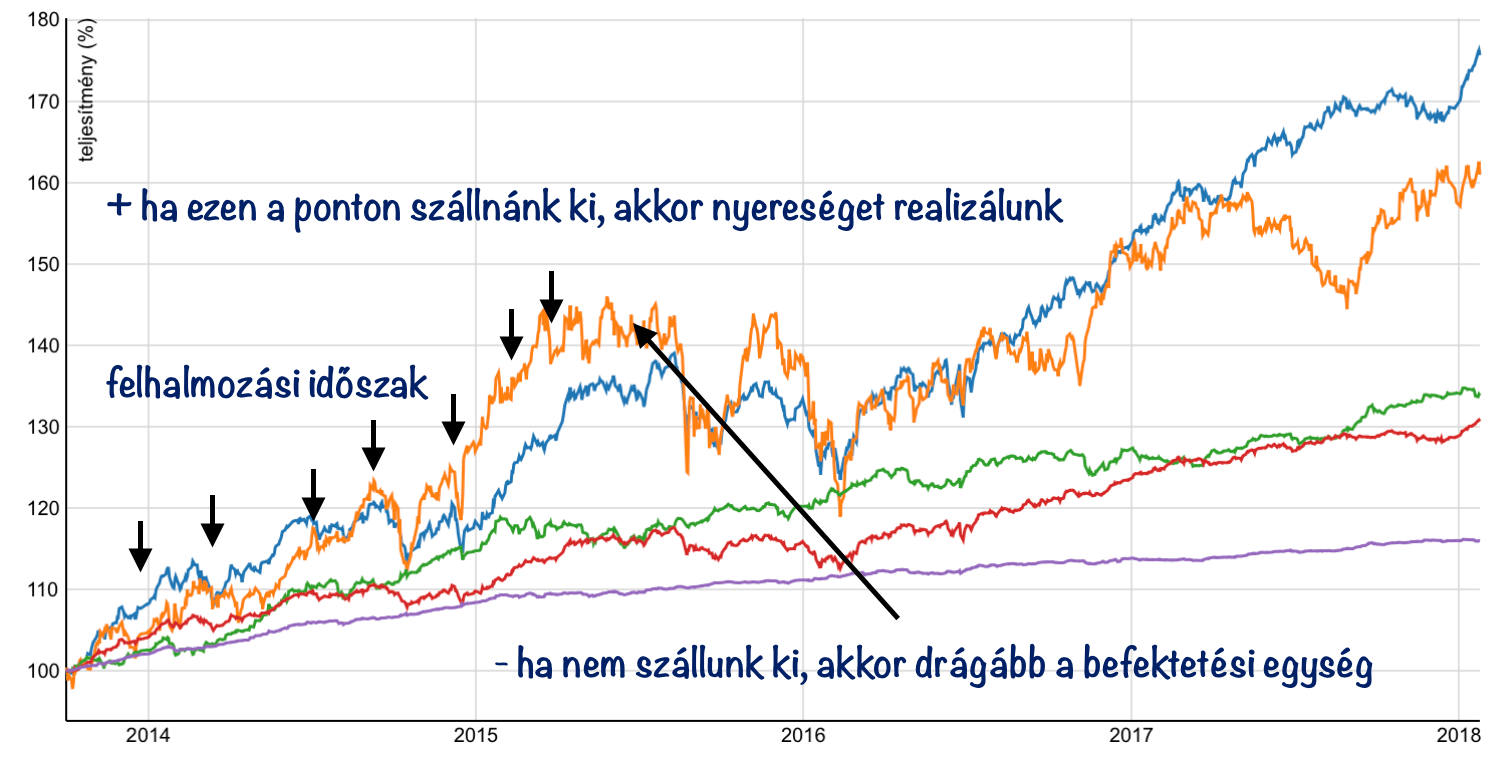

Az egyszerűség kedvéért nyugodtan nevezhetjük az első befizetésed és utolsó befizetésed közötti időszakot felhalmozási időszakban. Ilyenkor számodra alapvetően a legfontosabb cselekvés, hogy minél több befektetési egységet halmozz fel (darabszám), mivel a legvégén semmi mást nem csinálnak, minthogy az adott napi árfolyamot megszorozzák az általad felhalmozott befektetési egységek számával. Ez lesz a te megtakarításod kiszállási értéke.

Az igazán nehéz ebben, hogy „eltaláljuk”, melyik befektetési alapba érdemes beszállni, mikor és meddig.

Tehát a te érdeked nem az lenne, hogy minden hónapban „csúcson” vásárolj, hiszen nem abban a pillanatban akarod kivenni a pénzedet. A valódi érdeked, hogy ugyanazért a pénzért minél több befektetési egységet tudjál megszerezni. Ehhez pedig szükséges az árfolyam ingadozása. Itt is igaz a befektetések legfontosabb szabálya: „olcsón vegyél és drágán adj el”.

Nem érdemes menet közben hozamról beszélgetni- befektetési stratégia nyugdíjbiztosításnál

Gondolj bele, hogy bármit csinálsz, a szerződésed végig fog futni (feltéve, hogy fizeted). Tehát ez egy tartamos szerződés, hosszútávú megtakarítás. Számodra teljesen mindegy, hogy a megtakarításnak mennyi a névértéke az 5., a 10., vagy bármelyik évben. Hiszen a névérték semmi más, mint adott napi árfolyam megszorozva a te befektetési egységeid számával.

Jobban érzed magad, ha végig nyereséget mutat a névérték? Ne tedd. Ugyanis ez azt jelenti egyben, hogy az adott időszakban ugyanazért a pénzért kevesebb befektetési egységet fogsz vásárolni, hiszen a befektetési alap árfolyama magasan áll. Tehát drágább.

Sajnos az átlagos befektető ezeket a megtakarításokat évről évre ítéli meg az alapján, hogy éppen mit mutat a számláló. Valójában ez egy olyan számsor, ami megnyugtat/felidegesít, de semmi nem változik. Hiszen a megtakarításodat nem veszed ki, tehát nem forintosítod. Neked továbbra is ugyananni befektetési egységed lesz jó árfolyam és rossz árfolyam esetén. A cél, hogy a legvégén az árfolyam magasan álljon.

Ami magas az zuhanni fog, aztán emelkedik

Fontos megérteni, hogy egy nyugdíjbiztosítás esetében nem válogathatunk a korlátlan számú befektetési alap közül. A biztosító már előre „kiválogatott” számunkra 8-10-15 alapot, amik közül választhatunk és különböző mértékben feloszthatjuk a pénzünket. Ez nem azt jelenti, hogy mindegyik alap tuti befektetés és biztosan működni fog számunkra. Ez azt jelenti, hogy egy olyan „játszótérre” engedtek be minket, amit folyamatosan ellenőriznek és túl nagy hülyeséget nem tudunk elkövetni.

Ettől még simán lehet hosszútávon veszteséges az általunk választott befektetési alap, főleg, ha folyamatosan ki-be ugrálunk mindenhonnan.

Főleg a részvény-túlsúlyos befektetési alapok „kilengése” magas, tehát az árfolyam folyamatosan mozog negatíg és pozitív irányba. Abban biztosak lehetünk, hogy az a részvény-túlsúlyos árfolyam, ami már egy ideje emelkedik, biztosan zuhanni fog. Ettől nem kell megijednünk, nem szabad pánikolnunk.

Mit nézzünk az alapokban, milyen stratégiát használjunk?

Mindenkit ez a kérdés izgat: „Oké, kötök egy nyugdíjbiztosítást, de nem értek a pénzügyekhez, mit csináljak?”. Nagyon fontos a minimum középtávú stratégiai szemléletmód, ami egy pénzügyekhez nem értő ember esetében azt jelenti, hogy „maradj a fenekeden és ne változtass a befektetési alapok összetételén”.

Portfólió stratégia

Ma már a legtöbb nyugdíjbiztosításban lehetőség van díjmentesen igénybe venni a biztosító alapkezelőjének portfólió ajánlását. Tehát elég egyetlen kérdésre választ adnunk (milyen a kockázathajlandóságunk) és ikszelni a három előre kialakított csomag valamelyikére. Ezt a stratégiát ne keverjük össze a régebben ügyfélmágnesnek nevezett stop-loss funkciónak, amit szerencsére a legtöbb biztosító mára elfelejtett ezekben a termékekben.

A stop-loss hamis ígérete az volt, hogy megvéd minket a nagyobb veszteségtől és amikor az alap árfolyama x %-nál nagyobb mértékben zuhan, akkor azonnal eladja a papírjainkat (veszteséget realizálunk) és kötvénybe helyezi át. Majd amikor az alap árfolyama emelkedik, és elér egy pontot, akkor visszahelyezi a pénzünket (drágán fogunk venni).

Tehát a stop-loss a havi tőkésítésű megtakarítási programokban a legveszélyesebb dolgot csinálta: mindig olcsón adott el és drágán vett.

Ezzel szemben a portfólió stratégia egyfajta iránymutatás, hogy mely befektetési alapokba érdemes beszállni közép illetve hosszútávon. Én azt tapasztaltam eddig, hogy ezek az ajánlások jól szoktak sikerülni és nagyo nehéz lenne adott pillanatban jobb portfóliót magunknak összeállítani.

Ingyenes az áthelyezés a nyugdíjbiztosításban

Egy hatalmas előnyét érdemes megemlíteni az átlagos nyugdíjbiztosításnak. Mégpedig azt, hogy menet közben bármikor díjmentesen át tudjuk rendezni a portfóliónkat, ha valamilyen ihletett állapotba kerültünk vagy szeretnénk saját magunk kézbe venni a dolgok intézését. Ez a költségelem akkor válik érdekessé, amikor már van 5-10M forint a számlán és más termékektől eltérően nem kell az átváltásokért kifizetni a 0,1-1%-os díjakat (10M forintnál ez 100 000 forint is lehet).

Nem szabad ki-be ugrálni

Remélem a cikkből ezidáig világossá vált a hosszútávú szemléletmód fontossága. Számos kutatást tudok felhozni, aminek az eredménye az volt, hogy az aktív alapkezelés egyáltalán nem képes hosszútávon magasabb-jobb eredményeket elérni, mintha az elején gondosan kiválasztott befektetési alapokban hagytuk volna a pénzünket.

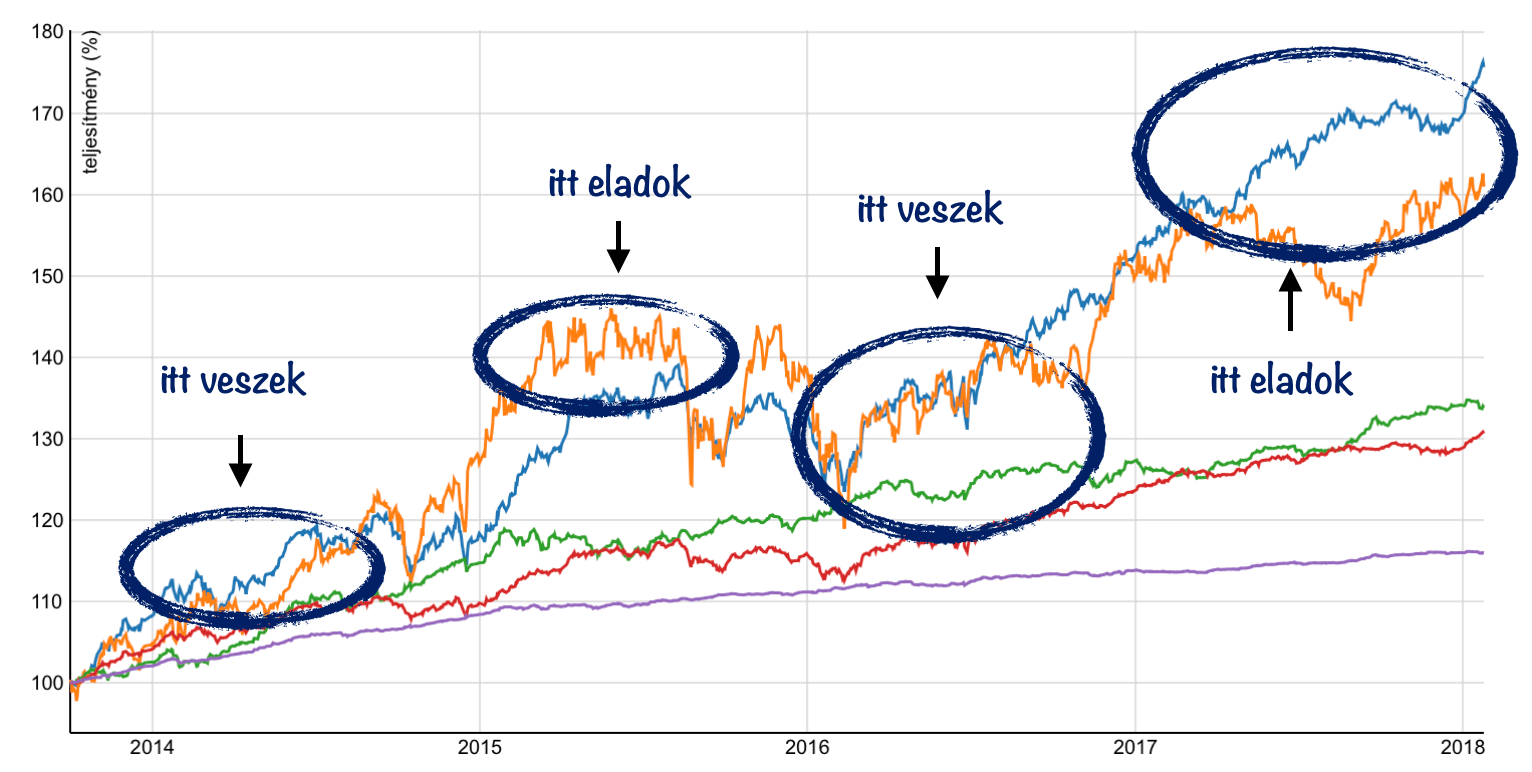

Ennek az oka, hogy tényleg senki nem tudja biztosan, mikor van az alap a csúcson és mikor van a mélyponton. Vannak események, körülmények, amikből sejthetünk valamit, de ez inkább tipp, mintsem tudományos szintű cselekvés. Az átlagos ügyfél a ki-be lépkedéssel alapvetően veszteséget realizál, hiszen szinte biztos, hogy a rosszul teljesítő alapból vesz ki pénzt (olcsón ad el) és az aktuális trendnek megfelelő, szárnyaló alapba helyezi (drágán vesz). Olyat ritkán látni, hogy valaki a jól teljesítő alapból vesz ki pénzt (drágán ad el) és a rosszul teljesítőbe pumpálja a pénzt (olcsón vesz).

Ne a jót keressük, hanem a rosszat!

Talán a legfontosabb javaslatom az ügyben, hogyha végképp a saját kezedben szeretnéd tartani a gyeplőt. Ha elfogadod, hogy alapvetően ez a játék mindig ugyanarról szól, ugyanazok a játékszabályok:

- a tömeg mindig drágán vásárol

- a tömeg felveri az árat

- a tömeg bepánikol

- a tömeg olcsón ad el

, akkor mostanra rájöhettél, hogy neked mindig a tömeggel ellentétes irányba kell haladnod. Ha a tömeg veri fel a nemzetközi részvények befektetési alap árfolyamát, akkor neked a pénzt át kell pakolnod (és drágán adsz el, ha volt itt pénzed) olyan alapokba, amik lenn vannak, alulról indultak növekedésnek (lásd: Kelet-Európai részvény mostanában).

Persze ez elméletben jól hangzik, de a valóságban sosem tudod, hogy mikor tudsz jókor kiszállni és mikor van még a befektetési alapban kakaó. Éppen ezért jobb ötlet végig kitartani, és ha az alap lezuhant, akkor még több pénzt belerakni.

Ha aktívan szeretném kezelni a befektetési alapjaimat, akkor sem napi kereskedést folytatnék, hanem 2-4 éves periódusokban gondolkodnék. Vételi pontnak nem az abszolút mélységet, eladási pontnak pedig nem az abszolút magasságot jelölném meg, hiszen nem ismerem előre az adatokat. Keresném az ismétlődéseket, a mintákat az elmúlt 10 évből meghatároznám magamnak a ki és beszállási pontokat.

És én mit szoktam megnézni a múltbeli hozamokon?

Folyamatosan egyfajta sormintát keresek, ugyanis a piac végtelenül szentimentális és a sorminták ismétlődésére rendezkedett be. A befektetési alapoknál mindig megnézem minimum az elmúlt 10, de inkább 12-15 évet lehetőség szerint, amiből láthatom egyrészt a sormintát, másrészt azokat az átlagos értékeket, minthogy hogyan teljesített évente átlagosan az alap.

Ez az időtáv ráadásul tartalmaz egy gazdasági világválságot is, tehát láthatjuk, hogyan „reagált erre” az alap és milyen módon követte le a piaci változásokat. Ezenkívül megnézem a befektetési alap szórását is, tehát milyen kilengésekkel érte el az adott eredményt- ezzel meghatározhatjuk a valódi természetét az alapnak.

A hozamelvárásod egy közepesen kockázatvállaló portfólió esetén nem lehet több, mint 6%. Számolj ezzel mindig és akkor nem ér nagy meglepetés.

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot 1-3 dollárral