Az adómentes albérlet támogatás (hivatalos nevén: mobilitási célú lakhatási támogatás) intézményét a nagyvárosokban tapasztalható lakhatási áremelkedés és a növekvő munkaerőhiány miatt hívták életre. Ma már valódi munkaerő-tartalék a keleti megyékben található, azonban az ottani emberek számára megfizethetetlen lenne a magas budapesti vagy soproni albérlet. Éppen ezért biztosít a törvény lehetőséget arra, hogy a cafeteria keretein belül a munkáltató 2018-ban is jelentősen támogassa a munkavállalóinak a lakhatását.

2018.január.01-től jelentősen módosul az adómentes albérlet támogatás feltételrendszere és keretösszege. Ebben a cikkben végigvesszük ezeket a pontokat!

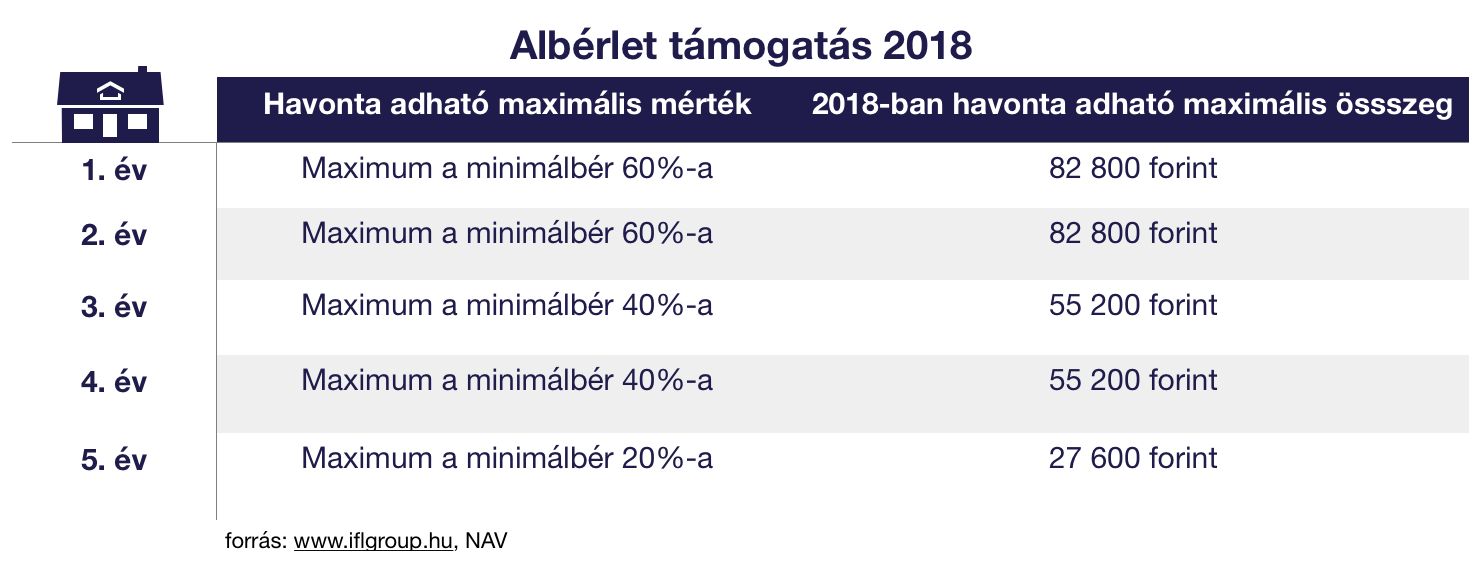

Az adómentes albérlet támogatás összege 2018-ban

A támogatás célja, hogy a munkavállaló a lakhelyétől/szülővárosától távolabb is tudjon munkát vállalni, ezáltal elősegítve a munkaerőáramlást, a munkaerő mobilizálását. 2018-tól kezdődően a munkaviszony létrejöttét követő 5 évig igényelhető az adómentes albérlet támogatás.

A támogatás összege a mindenkori minimálbérhez van kötve, ami 2018-ban azt jelenti, hogy a munkavégzés első két évében az aktuális minimálbér 60%-áig adható az albérlet támogatás a munkavállalónak. Harmadik és negyedik évben az aktuális minimálbér (2020) 40%-ának megfelelő összeg adható, míg az ötödik évben a minimálbér 20%-a folyósítható mobilitást elősegítő lakhatási támogatás célzattal a munkáltató által adómentesen.

Maximálisan adható összegekről beszélünk, ami azt jelenti, hogy ennél alacsonyabb támogatás is adhat a munkáltató az adómentes albérlet támogatás keretein belül.

Az adómentes albérlet támogatás feltételei

Szerencsére a feltételekben enyhült a szabályozás, így egy sokkal szélesebb kör válhat jogosulttá a támogatásra 2018-ban. 2018-tól már nem csupán a határozatlan munkaidejű szerződéssel rendelkezők, hanem a határozott munkaszerződést aláírók is jogosulttá váltak az adómentes albérlet támogatásra.

Talán a legfontosabb feltétel, hogy a munkavállaló a munkáltató által nyújtott lakhatási támogatás a személyi jövedelemadóról (szja) szóló törvény 1. számú mellékletének 9.7.2./a) alpontja alapján legalább az egyiket teljesítse, amivel indokolható a mobilitási támogatás:

- minimum 60 kilométerre lakjon a munkahelyétől

- tömegközlekedési eszközzel oda-vissza legalább három órára lakjon a munkavégzés helyétől

NAV álláspontja:

Az adómentes mobilitási célú lakhatási támogatás feltételeit meghatározó rendelkezés alkalmazása során a munkavállaló gyalogos közlekedésének ideje nem számít bele a munkavégzés helye és az állandó lakóhely közötti oda- és visszautazás 3 órát meghaladó időtartamába. Továbbá szűkítő rendelkezés hiányában a tömegközlekedési eszköz fogalmilag mind a helyi, mind a helyközi tömegközlekedésre kiterjed. Végül a jogszabály alkalmazása során – figyelemmel a munkaerő mobilitását ösztönző jogalkotói szándékra – a munkavégzéshez (a munkakezdéshez és a munka befejezésének idejéhez) leginkább igazodó, menetrend szerint közlekedő tömegközlekedési eszközöket kell figyelembe venni.

Kizárt a saját ingatlan

Értelemszerűen a törvény megköti, hogy a jogosultnak 60km-es körön belül nem rendelkezhet saját tulajdonú ingatlannal vagy lakás haszonélvezeti jogával. Azonban, ha a jogosult rendelkezik 60 km-es körön belül kisebbségi tulajdonrésszel egy lakásban, az már nem számít kizáró oknak.

Sajnos létezik még egy megkötés, ami jelen pillanatban kizárja, hogy egy albérletben több olyan lakó lakjon, aki egyidejűleg ugyanarra az albérletre kapja az adómentes albérlet támogatás összegét. Ez a rendelkezés azért nem túl életszerű, mivel pontosan a mobilitást felvevő városokban emelkedtek meg élhetetlen módon az albérleti árak.

Nem ritka a havi 150 000 forint feletti bérleménydíj. Teljesen logikus lenne, hogy a mobilitás végett több munkavállaló bérel ki egy albérletet, amit felosztanak egymás között, és erre mindenki a saját munkáltatójától igénybe veszi az adómentes albérlet támogatást 2018-ban is.

Fontos: az albérletet kizárólag hivatalos úton lehet kifizetni, ráadásul figyelni kell arra, hogy a főbérlő is bejelentse a NAV-nál a bérleti díjból befolyó bevételeit.

Extra cikk: Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

Szeretnél az államtól támogatás kapni lakáscélra? Akkor töltsd ki!