„Mielőtt csődbe mentem, minden ment a maga útján”- védekeznek gyakran az emberek. Ugyanakkor szinte minden lejtőre került ember életében megfigyelhetünk 5 közös vonást, ami mind megelőzte a zuhanást. Mert ahogyan a pénzügyi emelkedésnek, úgy a pénzügyi süllyedésnek (csődbe mész) is megvannak az előzményei! Most ezeket vesszük sorba. Ha magadra ismersz, akkor azonnal gondold át az életedet, mielőtt még késő lesz!

A csőd természete szerint lehet anyagi vagy nem anyagi jellegű. Ebben a cikkben a pénzügyi csődről beszélünk, ami nem feltétlenül jelent teljes összeomlást. Sokan csődnek élnék meg, ha holnaptól nem tudnák folytatni addigi életminőségüket sem…

#6 Nem tudod kifizetni a teljes hitelkeretedet

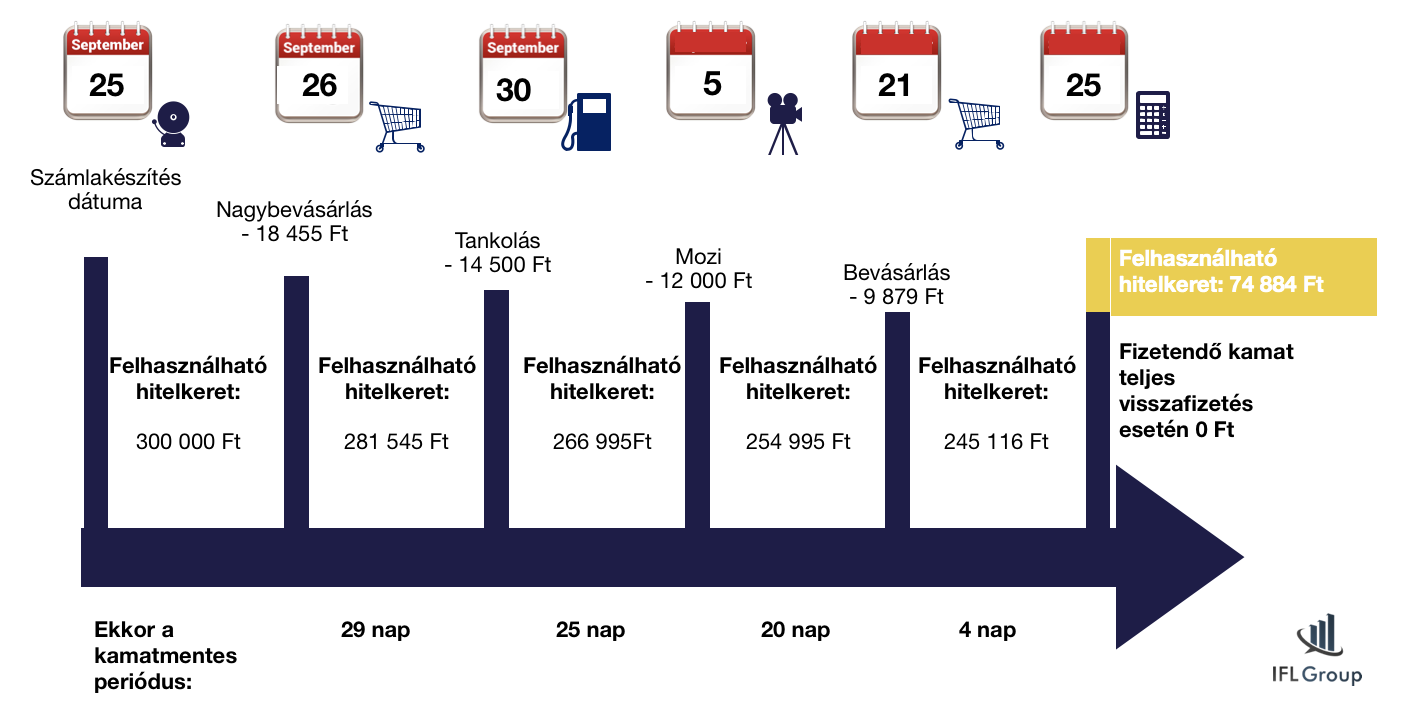

A hitelkártya, folyószámla hitelkeret egy pénzügyileg fejlett kultúrában nem annyira ördögtől való dolog, hiszen tudják, hogy okosan felhasználva (minden hónapban teljesen visszafizetve a hitelt) a családi költségvetésben egyfajta expanziót hajthatunk végre díjmentesen (ingyen használhatjuk a bank pénzét). Ez a rendszer azonban nagyon kényes és kizárólag akkor működik, ha minden hónapban vissza tudjuk fizetni a teljes hitelkeretünket gond nélkül és bármikor ki tudnánk ebből szállni.

A bank nem túlságosan önzetlen intézmény és esze ágában sincsen ingyen odaadni a pénzét a te személyes pénzügyi expanziódra. A bank ebben az esetben arra köt opciót (hitelt ad neked mézesmadzaggal), hogy a többség (kockázatközösséget alkotsz másokkal) elcsúszik a visszafizetéssel 30/45 napon belül. Ha pedig 1 forinttal is kevesebbet tudsz visszafizetni, akkor adott időszakra felszámítják a teljes kamatot!

Elég egyszer megcsúszni a teljes visszafizetéssel és azon kapod magadat, hogy minden hónapban 5-10-15 ezer forintot kell befizetned kamatba. Ebben az esetben nyert a bank és váltotta be a saját opcióját, amit a vesztedre kötött meg!

#5 Kettővel többet jársz moziba

Tudom, hogy nagyon meglepően hangzik, de alapvetően igaz, hogy a lejtőn a „kettővel több mozi” is képes elindítani. Persze a mozit helyettesítsd be bármi mással, ami nektek örömet okoz és pénzbe kerül. A lényeg, hogy nagyon könnyű elkapatni magunkat bagatel tételekkel, mint mondjuk kettővel több mozi abban a hónapban.

De minél „kettővel több”? Hát pontosan annál, aminél még nem jelez a belső pénzügyi riasztód, aminél még nem érzel valami negatívan furcsa érzést (bűntudat) magadban. Vagy amikor még nem kérdezed meg magadtól, hogy „nem járunk mostanában többet moziba”? Hidd el, hogy létezik ez a belső pénzügyi riasztórendszer, csak sokan egyszerűen ignorálják. Pedig sok kicsi sokra megy és egyszercsak egyhavi fizetéseddel „csúsztál” meg…

#4 Minden évben megveszed a legújabb „iPhone”-t – Biztosan csődbe mész

Sokan észre sem veszik magukon, hogy a vélt jólét és életminőség javulása tulajdonképpen a személyes csődhöz vezető kikövezett út kezdete. Egyáltalán nem biztos, hogy jobban élünk, gazdagabbak vagyunk, mert mostmár minden évben követni tudjuk a trendet és akár 100-150-200 ezer forintos ráfizetéssel meg tudjuk vásárolni magunknak a legújabb „iPhone X-t” az iPhone 7 eladásával. Ez egyetlen dolgot jelent:

- jobbik esetben azt, hogy volt annyi likvid tőkénk, hogy ki tudjuk fizetni a váltást

- rosszabbik esetben már a váltásra sincsen elég pénzünk, ezért részletfizetést kérünk

Azt kell megérteni, hogy függetlenül az anyagi helyzetünktől, a legritkább eseteket kivéve (amikor anyagi vagy szakmai előnyünk származik a váltásból), semmi más nem történik, minthogy felülünk a mainstream vonatra és egy rendkívül drága jegyet váltunk, amit a megtakarításainkból fizetünk. Tehát minden ilyen beruházás azt jelenti, hogy csökkentjük a megtakarításainkat, a tényleges vagyonunkat egy vélt előnyért cserébe, ami semmi mást nem ad hozzá az életünkhöz, mint pillanatnyi érzelmi doppingot, egyfajta elégtételt, hogy „mi ezt is megengedhetjük magunknak…”

#3 A „6 havi megtakarításodhoz” kell nyúlnod

Nem tudom eldönteni, hogy melyik a pénzügyi lélektan szempontjából a rosszabb helyzet. Ha még nincsen 6 havi megtakarításod, vagyha végre elérted, aztán hozzányúlsz, hogy ebblő vegyél valakinek szülinapi vagy karácsonyi ajándékot? A 6 havi likvid megtakarítás azt jelenti, hogy van egy közepesen erősnek tekinthető pénzügyi hátországod, ami stabilan megvéd 6 hónapig akkor is, hogyha nem tudsz pénzt keresni!

Minden embernek szüksége lenne erre a hátországa. Ezzel szemben a statisztikák azt mutatják, hogy az átlagos magyar dolgozónak 1 hónapnyi megélhetésre elegendő likvid megtakarítása sincsen! Ez mit jelent? A fél ország pengeélen táncol és imádkozik, hogy ne történjen semmilyen esemény (baleset, állásvesztés…stb), mert akkor beborult a teljes családi költségvetés.

Ha sikerült összegyűjtened ezt a likvid tőkét,

a legveszélyesebb dolog, amit megléphetsz, ha hozzányúlsz és az életedhez érdemben hozzá nem adó dologra pazarolod el. Nagyon sokan indultak el a csőd irányába ezzel az egyszerűnek és ártalmatlannak látszó lépéssel. Gondolj bele! A 6 hónapból 3 hónapnyit elveszel valamire (mondjuk egy új telefonra) és hirtelen történik veled valami. Ilyenkor egy idő után már a hitelkeretedet sem tudod feltölteni és életbe lép az első pont veszélye, a kamatfizetés. Rálépsz a hitelből hitelt fizetni körkörös csapdájára, amiből lehet, hogy soha nem tudsz kikecmeregni!

#2 Évek óta ugyanannyit keresel

A pénzügyekben nincsen stagnálás. Örökös mozgásban vagy, ha akarod, ha nem foglalkozol vele. Vagy felfele, vagy lefele tart éppen a pályád. Az átlagos pénzügyi kultúrával rendelkező embereknél gyakorta megfigyelhető, hogy rendkívül takarékoskodóak, ugyanakkor évről évre egyre nehezebben élnek! Ennek mi az oka, ha nem költenek el semmit feleslegesen?

Azt szoktuk tanácsolni, hogy vagy a kiadásaidat csökkented, vagy a bevételeidet növeled. Azonban mindkettőnek megvan a maga fizikai határa. Ha azon veszed észre magad, hogy évek óta nagyjából ugyanannyit keresel, akkor el kell erősen gondolkodnod azon, hogy valamit rosszul csinálsz vagy egyszerűen csak belekényelmesedtél a saját életedbe!

Ugyanannyit keresni minden évben azt is jelenti, hogy évről évre egyre többet költesz.

Ne felejtsd el, hogy létezik az úgynevezett fogyasztói kosár (a megélhetésedet szimbolizáló ételek-italok-tárgyak összessége), ami minden évben egységnyi pénzbe kerül neked. Az árak mindig emelkednek (amit hívhatunk inflációnak és/vagy piaci árrésnek) és alkalmazkodnak a jövedelmi viszonyokhoz. Ha körülötted mindenki többet keres, akkor az biztosan meglátszik az árakon is. Ha te ebben stagnálsz, akkor a megélhetésed évről évre egyre drágább, másképpen fogalmazva a gyakorlatban évről évre (ténylegesen) csökken a fizetésed!

Micsoda őrület, hogy évről évre egyre rutinosabb-jobb vagy a munkádban, egyre értékesebb munkaerővé válsz és ezzel fordítottan arányosan egyre kevesebbet keresel jelenértéken számolva! Ideje új munkát keresni, ahol jobban megbecsülnek!

#1 A hitelállományod törlesztője magasabb, mint a jövedelmed 35%-a

Érdemes megtalálni az ideális egyensúlyt. A 2008-as gazdasági világválságot és banki bizalomvesztést megelőzően Magyarországon ott követték el a legnagyobb hibát az ügyfelek és a pénzintézetek, hogy felborítva az ideális egyesúlyt, túlfinanszírozták az embereket. Nem volt ritka, hogy az igazolt jövedelem 50-60-70%-át terhelték le havi törlesztőrészletekkel, ami már nem is kényes egyensúly volt, hanem nettó hülyeség.

Nehéz ideális arányt megállapítani, hiszen minden élethelyzet más és más. Viszont azt gondolom, hogy 35-40%-nál sosem szabadna havi törlesztésben túllépni a rendszeresen beérkező jövedelmünknél. Ez egyszerű matek. Nem tudsz olyan embert mutatni nekem, akit a hitelei tettek tönkre úgy, hogy a rendszeresn jövedelmének maximum 35%-át tették ki ezek a kötelezettségek. Viszont Dunát tudunk rekeszteni azokkal, akik már semmi mozgásteret nem hagytak saját maguknak!

Ha túl sok a hiteltörlesztésed a jövedelmedhez képest, az azt jelenti, hogy csődbe vitted saját magadat, csak még nem szóltak róla. Nagyobb házban élsz, jobb autót vezetsz,drágább kajákat vásárolsz, mint amit megengedhetsz magadnak. Saját vágyaid rabszolgájává váltál, amiből soha nem fogsz szabadulni, ha nem változtatsz azonnal a hozzáállásodon!

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

- Hogyan adósodnak el a magyarok?

- 5 jel mielőtt csődbe mész