Évről évre egyre több szülő méri fel a gyerekmegtakarítás szükségességét. Hiszen a pénz olyan előnyöket jelenthet gyermekünk számára a jövőben, ami az egyre nyíló szociális ollónak köszönhetően már-már a létszükségletet és egyetlen esélyt jelentheti. Egyre drágább a felsőoktatás, egyre nehezebb elköltözni otthonról és egyre költségesebb megkezdeni az önálló felnőtt életet. Jogosan vetődik fel azonban a kérdés, hogy 2018-ban melyik a legjobb gyerekmegtakarítás?

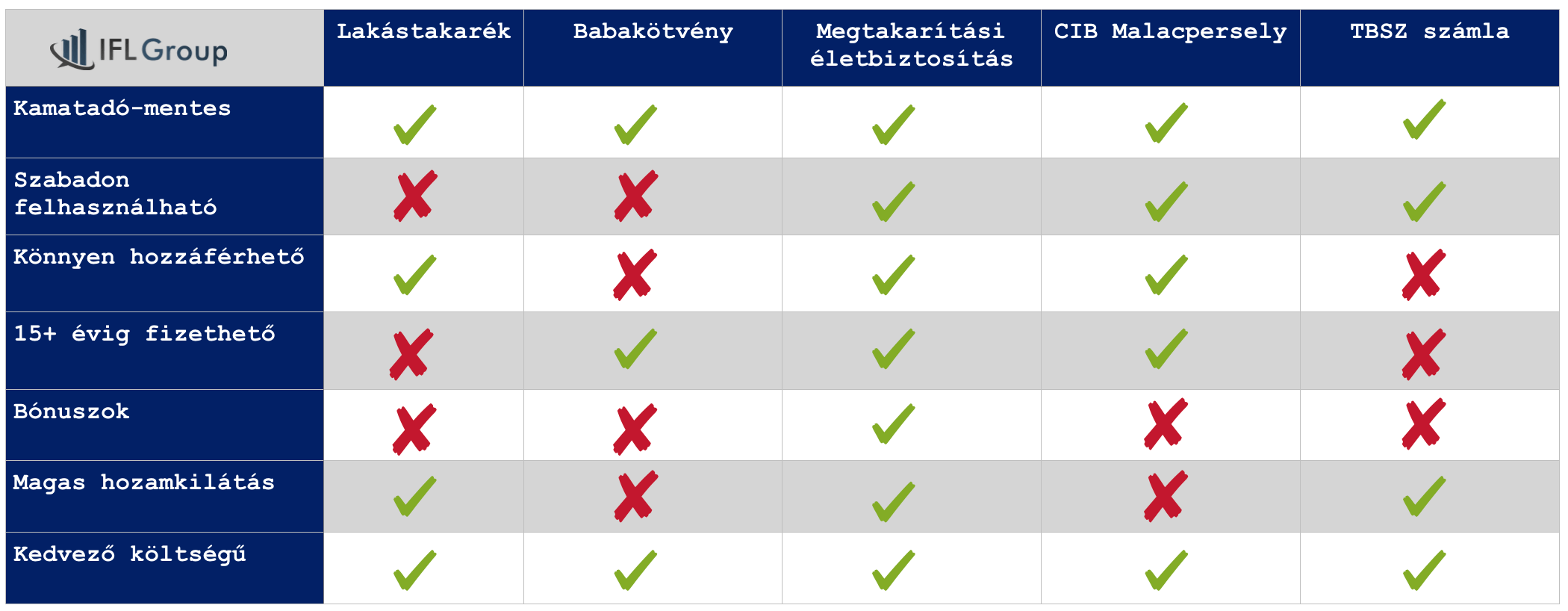

Fontos az elején leszögezni, hogy a különféle megtakarítási lehetőségek különféle időtávokra és célokra nyújtanak megoldást.

CIB malacpersely

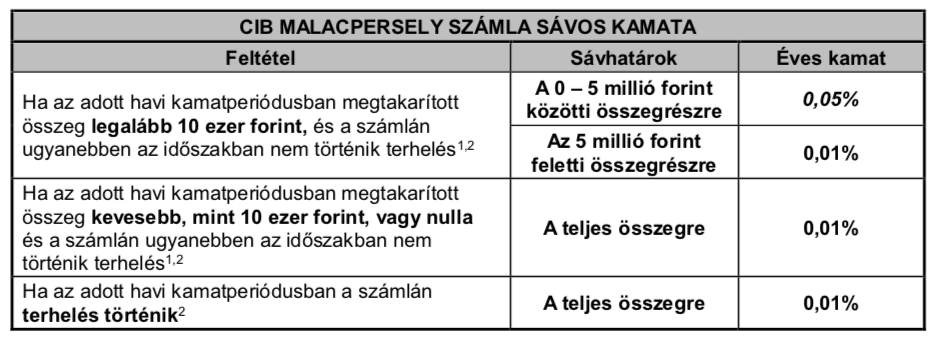

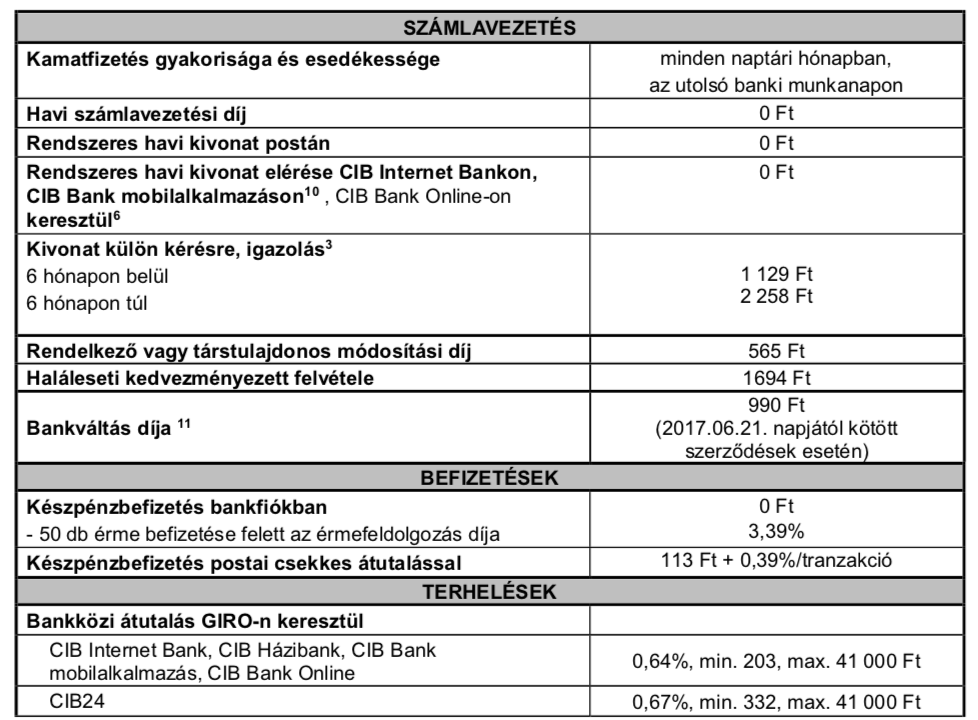

A CIB malacpersely (ahogyan a neve is mutatja) egy online malacpersely. Nem sokkal tud többet, minthogy a pénzünket ide pakolgassuk, majd online felületen nézegessük. Alacsony kamatot és (első ránézésre) ingyenes számlavezetést kapunk. Azonban az ördög a részletekben rejtezik, így érdemes kicsit jobban megnézünk azokat a költségeket!

A cikk alapja a 2018.01.13.-án hatályos CIB kondíciós lista

Láthatjuk, hogy a kamat éves 0,05% jelenleg. Azért jelenleg, mert ez változhat, amint a kamatkörnyezet változik. Ennek a számlának nem is célja a kamat mértékének a maximalizálása. Tehát 1 000 000 forintonként évente kapunk jelen pillanatban 500 forintot évente! De fontos egy feltételt észrevenni. A 0,05%-os éves kamat abban az esetben jár, ha 5 millió forint alatti a megtakarításunk (alatti részre) és a vizsgált hónapban nem történt terhelés (nem vettünk ki pénzt).

Az 5M feletti részre illetve 10 000 forint alatti számlaérték esetén a kamat 0,01% lesz. EBKM: 0,01-0,05%.

A CIB malacpersely nagy előnye,

hogy díjmentes a számlavezetés és a számlanyitás. Ettől függetlenül azonban felmerülnek a számlával kapcsolatban járulékos költségek, mint például:

- csekkes befizetés esetén 113 Ft + 0,39% tranzakció (10 000 forintos havi befizetés esetén: 152 forint/ hó)

- biztonsági sms üzenetek előfizetési díja 56 forint/felhasználó/hó

- Token használati díja: 56 forint/felhasználó/hó

- Sms üzenetek: 236 Ft/hó vagy 25 ft/sms (mondjuk havi egy befizetésnél 25 forint a költség)

Így a CIB malacpersely havi használati költsége egy átlagos felhasználás esetén 289 forint lesz. A bank persze azt írja, hogy a fenntartási költség díjmentes, éppen ezért játszunk a szavakon és írok „használati költséget”.

Amennyiben kiszeretnénk a CIB malacperselyből pénzt venni,

akkor figyelnünk kell a terhelések költségeire. Ez azt jelenti, hogy 1 000 000 forintonként a hatályos kondíciós lista alapján CIB bankszámlára való kiutalás esetén a költség: 0,64% azaz 6 400 forint.

Lehet azonban kérni átvezetést, amikor a Malacpersely számla és a folyószámla is ugyanazé a személyé (szülő). Ebben az esetben díjmentes. Viszont fontos figyelembe vennünk, korántsem biztos, hogy x év múlva is számunkra a CIB folyószámla lesz a legoptimálisabb megoldás. Így elképzelhető, hogy nem fogjuk tudni a díjmentes átvezetést kérni.

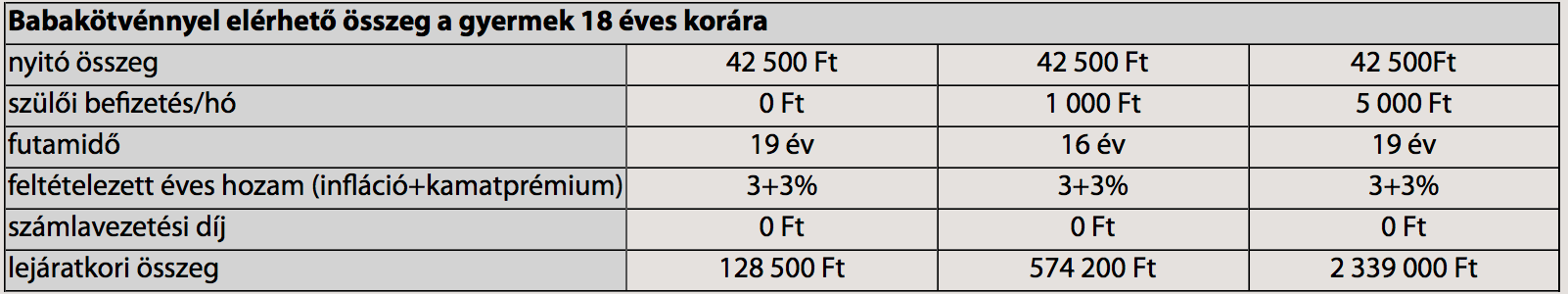

Babakötvény és Start-értékpapírszámla

Minden 2005. december 31. után született belföldi gyermek* és 2017. június 30. napja után született külföldi gyermek** számára az állam 42 500 forint életkezdési támogatást ad, amit egy minimális kamatozású letéti számlán helyeznek el a Magyar Államkincstárban. Ahhoz, hogy ez az induló összeg a gyermek nevére szóló számlára kerüljön és ott Babakötvényben kamatozzon egy ún. Start-értékpapírszámlát kell nyitni a Magyar Államkincstárban.

Bababkötvény jellemzői

- Futamideje a kibocsátás napjától számított 19 év.

- Az éves kamat mértéke a kamatbázis és a kamatprémium értékének összegével egyenlő.

- A kamatbázis megegyezik a kamat megállapításának évét megelőző naptári évre vonatkozóan, a KSH által közzétett éves átlagos infláció (fogyasztói árindex) százalékos mértékével.

- A kamatprémium mértéke 3%.

- A kamat Start-értékpapírszámlán történő jóváírása évente február 1-jén*** történik.

- Az éves befizetések 10%-ának megfelelő, de maximum 6.000 forint összegű támogatás is jóváírásra kerül.

- A számlanyitást követően a Babakötvények vásárlása automatikusan történik a Start-értékpapír számlán jóváírt összegekből.

Tehát az alanyi jogon járó állami támogatást (6 000 forint /év) abban az esetben tudjuk teljes mértékben megszerezni, ha havonta 5 000 forintot rakunk félre ezen a számlán. Tehát hiába szeretnénk ennél magasabb összeget félretenni, nem fogunk több állami támogatást kapni.

A babakötvénnyel kapcsolatban a felhasználhatóságot szokták mondani, mint kifejezetten negatív tényező. Ugyanis kifejezetten kötött termékről beszélünk, amit az aktuális jogszabály határoz meg. Tehát a jövőben az alább felsorolt felhasználhatóság szigorodhat/enyhülhet.

2005. évi CLXXIV. törvény a fiatalok életkezdési támogatásáról

Jelen pillanatban felhasználható magyarországi lakhatás, magyarországi tanulmányok, gyerekvállalás feltételeinek megteremtése, pályakezdés és egyéb, a jogszabályban meghatározott célra. Egy rendkívül kötött termékről beszélünk, hiszen például a gyermekünk nem tudja ezt az összeget felhasználni „hivatalosan” külföldi tanulmányaira vagy utazásaira.

Nyilatkozni kell a felhasználhatóságról, tehát elvileg ki lehet játszani a rendszert ezáltal, mivel nem kell bizonyítani semmit. Én határozottan figyelmeztetek mindenkit, hogy ne erre játsszon, ugyanis bármikor módosíthatják ezzel kapcsolatban a rendeletet, ráadásul nem túl szerencsés „hazugságba” kényszeríteni a gyermekünket.

Lakás-takarékpénztár

Nagyon népszerű termék a lakástakarékpénztár, aminek azonban korlátozott a felhasználhatósága (kizárólag lakáscél). Ez azért lehet problémás, mivel a gyermekünk kizárólag lakásvásárlásra vagy az ingatlannal kapcsolatos munkálatokra tudja majd a pénzt felhasználni. Ráadásul a maximális futamidejű lakástakarék esetében is (10 év) maximális befizetés mellett (havi 20 000) nagyjából 3,2M forint körüli összeget tudunk összegyűjteni, ami alapvetően önerőnek lehet elég.

A lakás-takarékpénztár legnagyobb előnye az alanyi jogon járó állami támogatáa (30%), ami azt jelenti, hogy minden befizetéshez az állam 30%-ot hozzátesz, maximum évi 72 000 forintot. A szerződéseket lehet többszörözni, amennyiben a családban „elég szabad adószám” található. Ugyanis a családtagok nyilatkozhatnak arról, hogy a lakástakarékukat a mi céljainkra akarják fordítani.

Lakástakarékról bővebben: lakástakarék közérthetően

Gyakran emlegetik lehetőségként a Fundi-mini szerződést, mint legit opciót gyerekmegtakarításnak. Ebben az esetben 10 éven túlmenően is szerződéses viszonyban állhatunk a pénztárral, ami egy gyerekmegtakarításnál gyakran szempont tud lenni. Azonban hatalmas csodát nem várhatunk, ugyanis a Fundi-mini konstrukció nem más, mint két, maximum 10 éves LTP szerződés összecsatolása, ami egymás után következik, míg az első 10 éves szerződésre a második 10 éves szakaszban nem kapunk állami támogatást, pusztán a betéti kamatot + az első lakás-előtakarékossági szerződésen, a második szerződés futamideje alatt a módozat szerinti betéti kamaton felül 1,5% kamatprémiumot.

Tehát ezt úgy kell érteni, hgy 20 éves fundimini konstrukció esetében két 10 éves szerződés keretein belül (összesen) 2×10 évig kapjuk az évi 72 000 forintos állami támogatást. Magyarul az első 10 éves szerződésre nem jár a második 10 éves szakaszban az állami támogatás.

EBKM állami támogatással 1,83-4,18% állami támogatás nélkül 0,29-0,66%

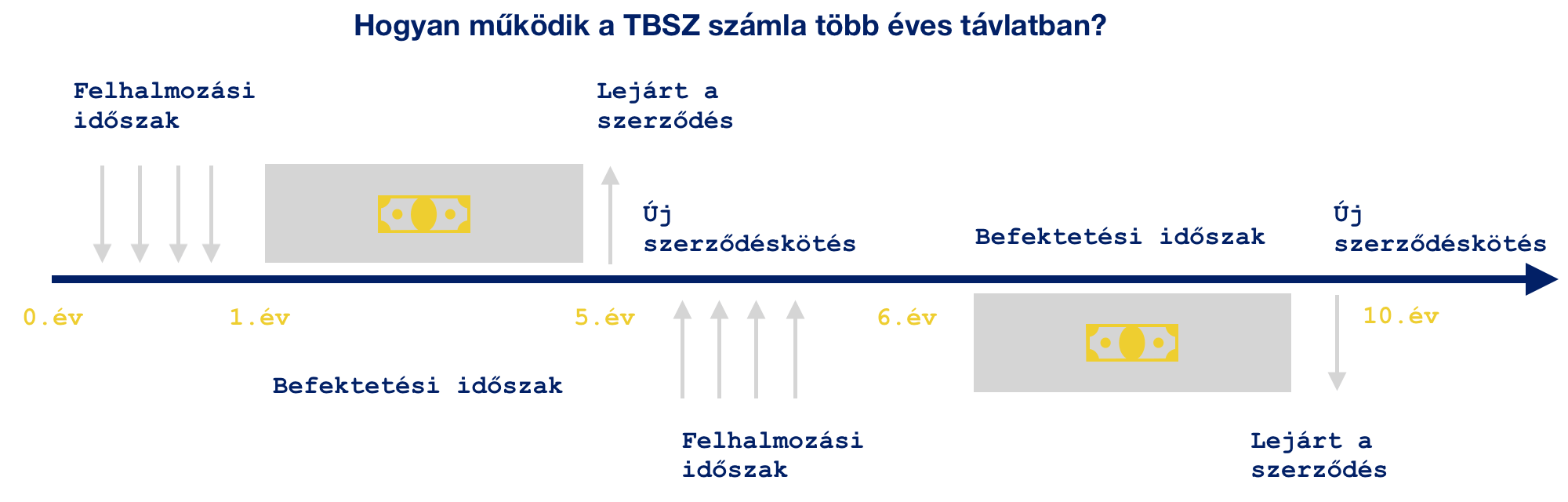

TBSZ számla

Vannak, akik a [tartós befektetési számlát] szeretnék gyerekmegtakarításként megkötni abban a reményben, hogy költségminimalizálás mellett tudják a hozamot maximalizálni azáltal, hogy ezen a mód fektetnek be. A TBSZ egyfajta befektetési-megtakarítási program, ami élvezi a kamatadómentességet! Azonban fundamentálisan alkalmatlan egy hosszútávú, 18-21 éves megtakarítási programként funkcionálni sajátosságai miatt!

Megkötések

A gyűjtőévet követően nem utalhatjuk ki a pénzt a TBSZ-ről. Ha akár csak egy kis részt is fel akarunk venni, akkor a TBSZ számlát egészében meg kell szüntetni. Ekkor sincs büntető kamat, de az árfolyamnyereség után az adót be kell fizetni.

A másik megkötés, hogy a TBSZ –re csak az első évben, azaz a „gyűjtő évben” lehet pénzt befizetni. A gyűjtő év minden évben január 1-től, december 31-ig tart. Ha tehát 1.000.000 forintot szeretnénk TBSZ –en keresztül befektetni, akkor a kamatadó-mentessé váláshoz szükséges 5 év csak december 31-el fog elindulni. A TBSZ is 5 évvel később december 31-én fog lejárni.

A gyakorlatban a TBSZ számla megkötésének az évében fizethetünk be a számlára akárhányszor. Példaként vegyük azt, hogy a szülő havi 25 000 forintot szeretne a gyermekének félretenni. Köt egy TBSZ számlát július, és decemberig összesen 6 alkalommal tud befizetni. Ezután lezárul a felhalmozási időszak és többet nem lehet a számlára befizetni. Magyarul lezárják a számlát és legközelebb 5 év után történik a kifizetés, amit nem terhel kamatadó.

Mivel mi havonta szeretnénk befizetni,

ezért következő évben és onnantól kezdve minden évben kell egy TBSZ számlát kötni , így miután beállít a rendszer, az 5. évtől egyszerre mindig 5 TBSZ számlát.

Ennek veszélye, hogy kifizetéskor elköltjük a pénzt vagy nem tudunk azonos feltételek mellett újat kötni. Esetleg megváltoznak a költségek.

TBSZ stratégiában 20 éves távon minimum 14 TBSZ számlát kell nyitni. Ráadásul a legutolsót a 15. évben tudjuk megkötni, hiszen 5 év a kifutási ideje. Magyarul az utolsó 5 évben nem tudunk TBSZ számlákra befizetni! Valami más megoldást kell akkor találnunk a havi 20 000 forintoknak.

TBSZ számlavezetési díja

A TBSZ vezetésének nincs külön díja, az benne foglaltatik a normál értékpapír számlavezetési díjában. A számlavezetési díjszámítás alapja a normál és a TBSZ számlák összesített értékpapír záróállománya (készpénz és határidős pozíciók nélkül). Amennyiben a normál és TBSZ számlák összesített egyenlege 0, úgy számlavezetési díjat nem számítunk fel. A díj levonása a hónap első napján az előző hónap záróállományára vetítve történik.

Az értékpapírok költsége évente 0,7-2% között alakul általánosságban véve

Megtakarítási életbiztosítás

Termékszerkezetét tekintve a biztosítónál kiválasztott megtakarítási életbiztosítás tökéletesen alkalmas a hosszútávú elkötelezésre, ugyanis a termék futamideje (15-25 év) biztosított. Amikor hosszútávra tervezünk, akkor nem szabad megfeledkezünk az időbeliség kritériumairól sem. Tehát rendszeres, havidíjas megtakarítás esetén nagyon fontos szempont lehet, hogy a kiválasztott termék biztosan működjön 15-25 évig is.

Az ilyen típusú megtakarítások mögött mindig egy tőkeerős biztosító áll, akiken keresztül a megtakarításunkat a legjobb befektetési alapkezelők kezelik. Befektetési szempontból a megtakarítási életbiztosítás félúton helyezkedik el a befektetési számla és a nyugdíjpénztári portfóliórendszer között. Ugyanis lehetőségünk van magunk kiválasztani az alapokat, de támaszkodhatunk a biztosító ajánlására is (így ebben az esetben azt kell kiválasztanunk, hogy a lendületes, kiegyensúlyozott vagy konzervatív csomagot kérjük).

A megtakarítási életbiztosítás minimális életbiztosítást tartalmaz. A rendszer pedig teljesen automatikus és önműködő az ügyfél szemszögéből. Tehát nem igényel különösebb befektetői tudást.

A megtakarítási életbiztosítás is rendelkezik

a kamatadómentességel, amennyiben legalább 10 évig megtartjuk a szerződést. Mivel ilyen típusú szerződés minimálisan ajánlott időtávja alapvetően 15+ év,így ez a kitétel nem okozhat számunkra gondot.

Lehetőségünk van a havidíjat emelni illetve csökkenteni. Ezenkívül az ilyen típusú termékek rendkívül rugalmasan viszonyulnak az élethelyzetünkhöz, hiszen lehetőségünk van akár 10 évente 2 év szüneteltetnia. programot különösebb következmények nélkül. Mivel ennek a megtakarításnak nincsen fix lejárati ideje, ezért tökéletesen alkalmazkodik a szükségleteinkhez. Pontosan akkor és annyi összeget tudunk kivonni a számláról, mint amire éppen szükségünk van.

Ha a 21 éves gyermekünknek a tandíja 500 000 forint, akkor nem szükséges a számlán levő 5 000 000 forintot mozgatni. Elég kivenni az 500 000 forintot és a többi pénzt bent hagyni tovább kamatozni.

Hosszútávon kedvező költségszerkezet

A megtakarítási életbiztosításokról általánosságban elmondhatóak, hogy hosszútávú költségstratégiát követnek. Ez azt jelenti, hogy a biztosító komolyan veszi az ügyfelet és elhiszi, hogy 15-25 évig szeretne előtakarékoskodni. Így nem szabad például az 5. évben hozzányúlni a pénzhez, mivel akkor nagyon magasak lesznek a költségek.

Azonban a különféle bónuszrendszereknek köszönhetően az ügyfél többek között 100%-ban visszakapja a szerződés elején levont költségeket. Így hosszútávon egy kifejezetten jó ár/érték arányú szerződés büszke tulajdonosa lehet. Másik hatalmas fegyvertény, hogy ezekben a szerződésekben az alapok közötti váltás díjmentes. Tehát, amikor már 5-10 millió forintot szeretnénk mozgatni, akkor az díjmentesen tehetjük meg! Ebben sokkal kedvezőbb, mint egy TBSZ, ahol az alapok közötti átváltásnak komoly költségei vannak!

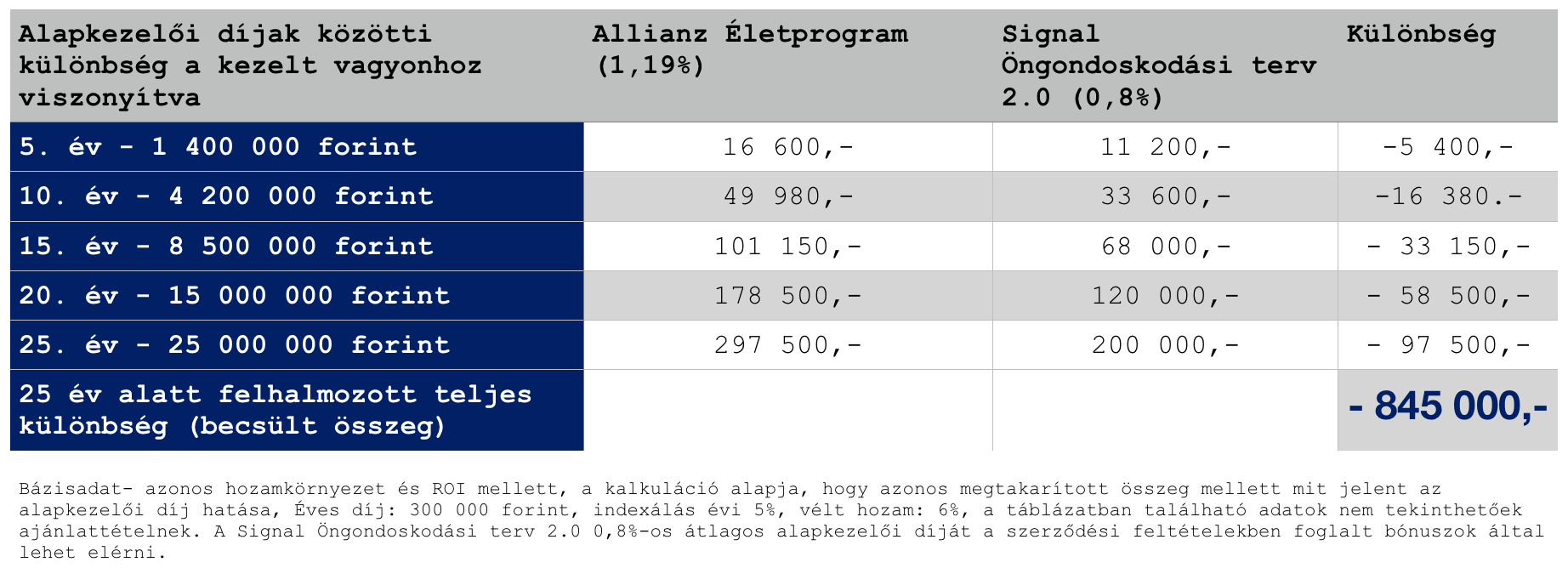

A bónuszokkal csökkentett vagyonkezelési költség nagyon kedvező

Azonban a megtakarítási életbiztosítások között is tapasztalhatok különbségeket az alapkezelői díjak között. A táblázatban két rendkívül kedvező terméket hasonlítottunk ebből a szempontból össze. A cél az volt, hogy „nagyjából” számmal ki tudjuk mutatni a különbséget két termék között, amiknél 0,39% évente a különbség alapkezelői költségként.

Láthatjuk, hogy 25 éves távlatban még ez a minimális különbség is majd’ milliós különbséget eredményezhet. És persze itt két top költségű termékről beszélünk, szemben a TBSz számlának az átlagos alapkezelői díjáról (átlagosan, 1,5%).

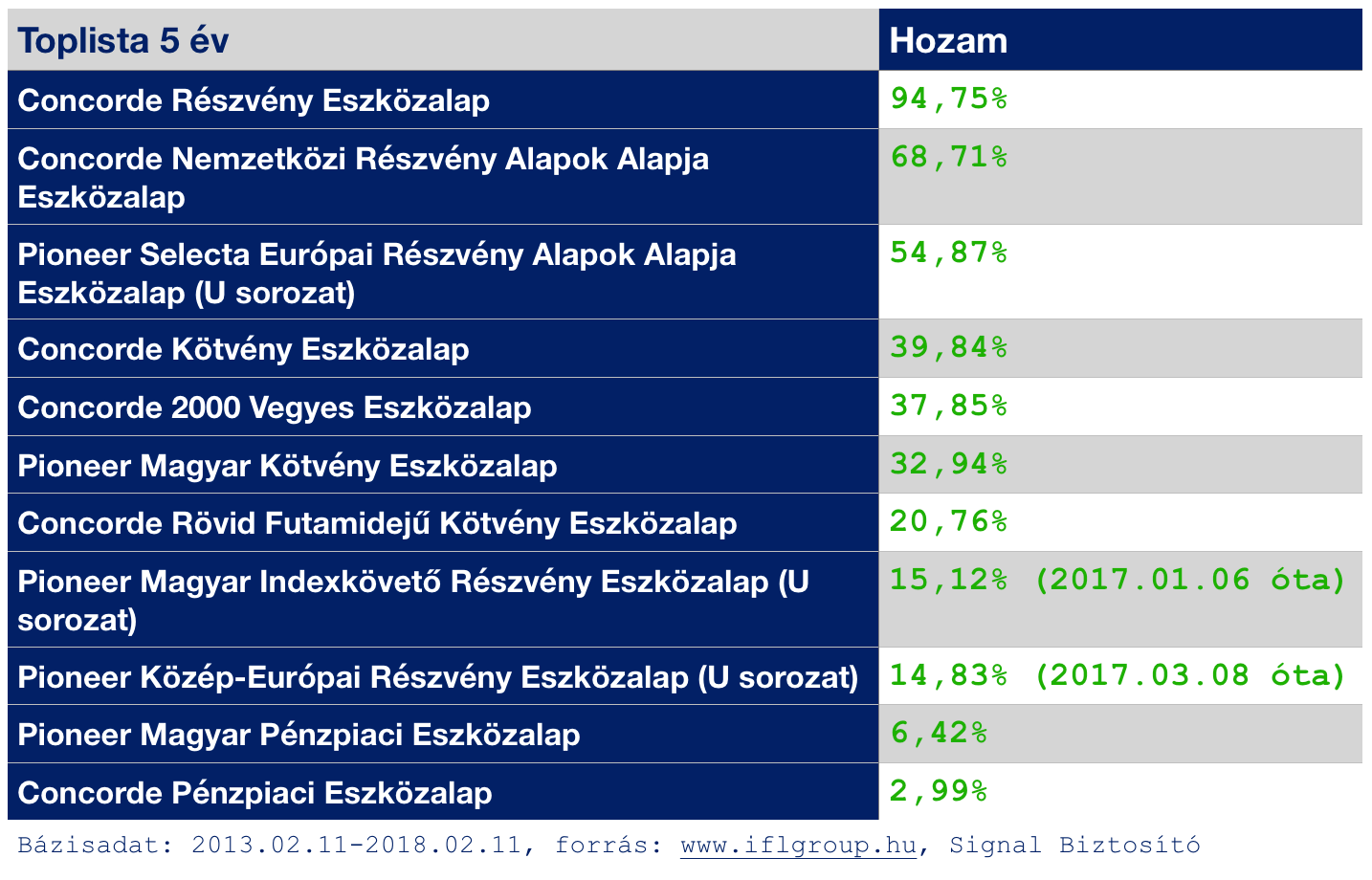

Hozamkilátások

A vizsgált termék eszközalapjait összevetve láthatjuk a magasnak mondható hozamkilátásokat! De hogy milyen portfóliót érdemes kialakítani és a speciálisan kialakított portfóliók milyen teljesítményre voltak képesek, arról itt olvashatsz bővebben: exkluzív cikk

Exkluzív tartalom egy csésze kávé áráért: Érdekel