Szerző: Szarvas Norbert | okt 24, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, Hitel, info, megtakarítás, Nyugdíj, tippek&trükkök

A gazdagság elég relatív, hiszen megkülönböztetünk lelki és anyagi gazdagságot. A gazdagság az én olvasatomban egy egyéni mérföldkő, amit ha elér valaki, akkor onnantól kezdve számít szigorúan saját magához mérten gazdagnak! Olvasd el figyelmesen a cikket és mutasd meg mindenkinek, ugyanis most megismered a titkokat! Mert a gazdagság nem egy jó ötlettel vagy egy jó befektetéssel kezdődik!

Komplex pénzügyi stratégiában gondolkodjunk!

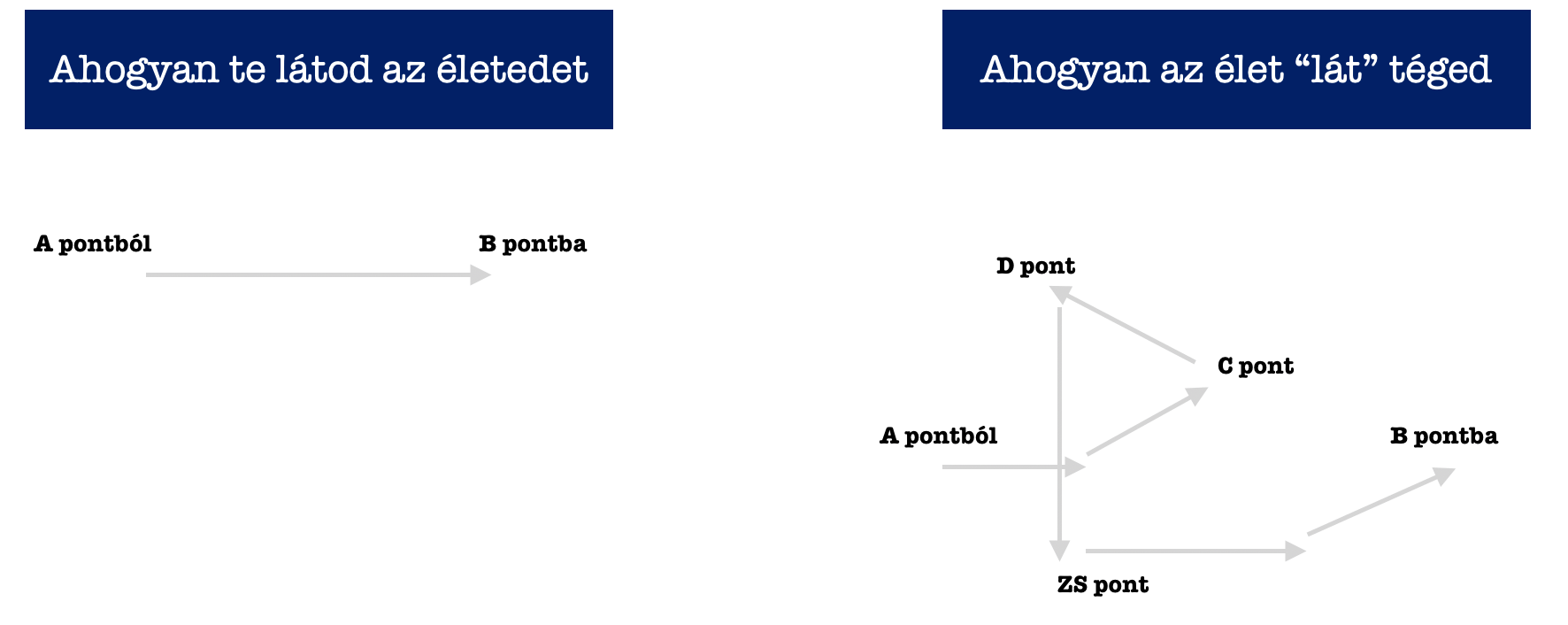

Az emberek általában célorientáltak. Mindig a következő célt akarják megoldani és közben elfelejtik, hogy az élet komplexebb, sok tényezős. A házat sem úgy építjük, hogy külön kezeljük a falakat, a födémeket, a tetőt. Egy komplex terv szerint haladunk lépésről lépésre. Az életed a házad…

A célorientált megvalósítással a legnagyobb probléma, hogy minden erődet és figyelmedet egy adott dologra, egy vágyra kontentrálod, amit ha elérsz, akkor mindent a nulláról kezdesz újra.

Ha az anyagi képességed az, hogy havonta 100 000 forintot tudsz félretenni, viszont célorientált vagy és a céljaid a saját lakás – aztán gyerek – aztán nyugdíj célok körül összpontosulnak, akkor a lehetőségeidet korlátozod be:

A céljaink megvalósítása mindig folytatólagos – a pénznek nincsen ideje dolgozni

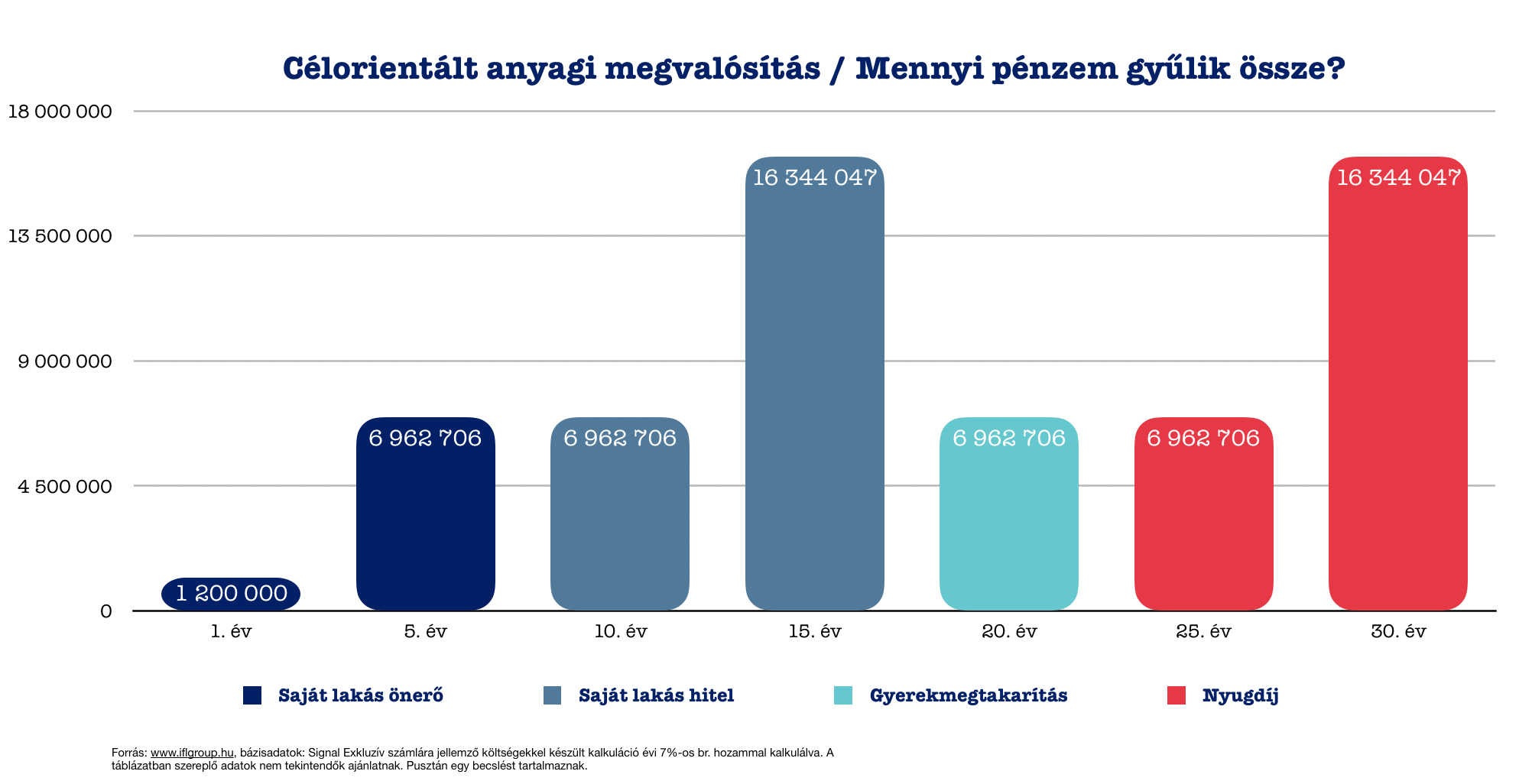

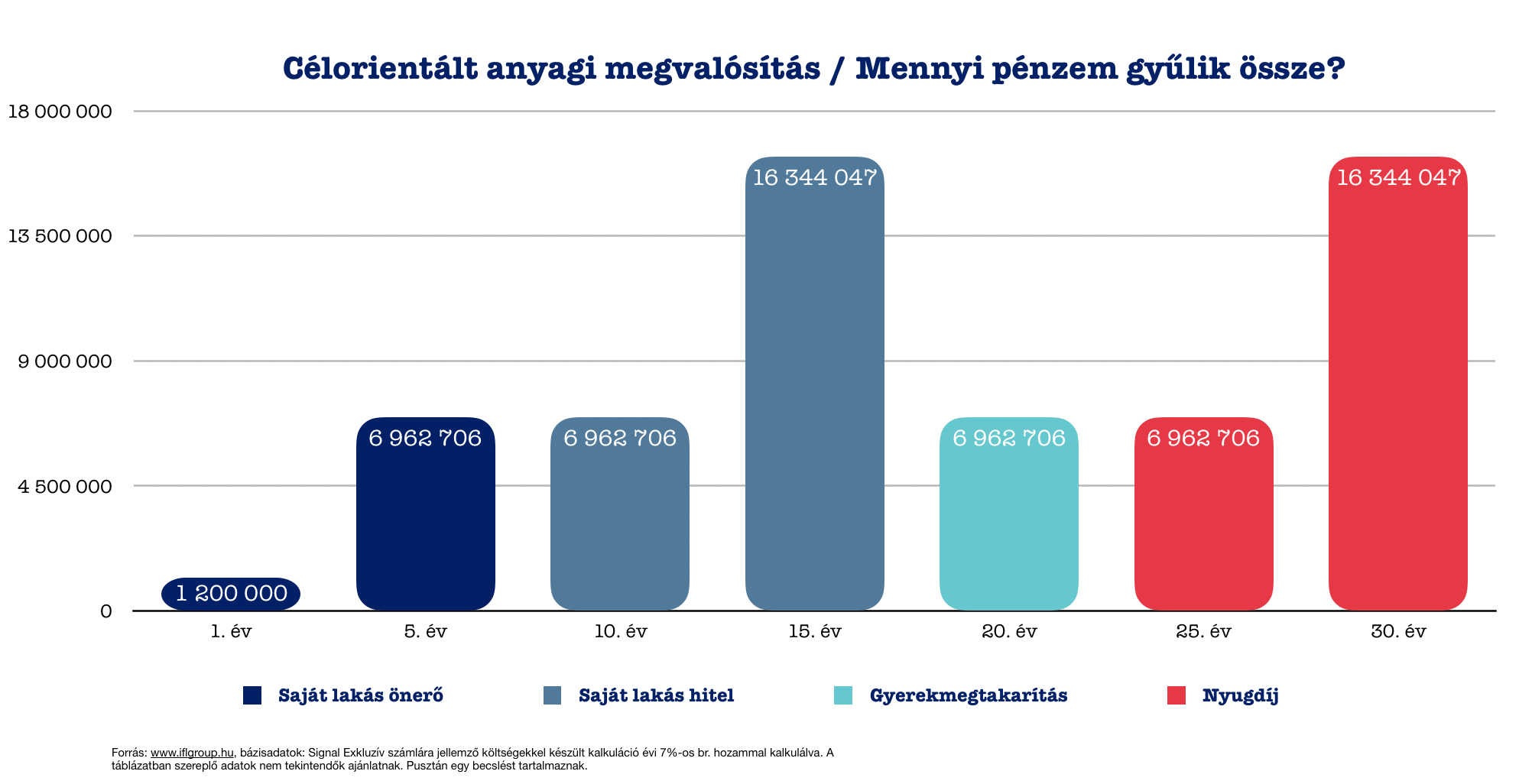

A cikkben törekszem végig ugyanazokkal a költségekkel és hozamokkal számolni az összehasonlíthatóság miatt. A diagrammból láthatjuk, hogy

- lakásunk önerejére összegyűlhet 6 962 706 forint 5 év alatt

- lakáshitelünk végtörlesztéséhez 16 344 047 forint 10 év alatt

- a gyerekünk életkezdéséhez 6 962 706 forint 5 év alatt

- a nyugdíjas éveinkre 16 344 047 forint 10 év alatt

Kérdés az, hogy például nyugdíjas éveinkre elegendő 16 344 047 forint? A KSH adatai alapján Magyarországon a férfiak és a nők átlagosan 16,5 évet töltenek nyugdíjban, ha elérték a nyugdíjkorhatárt. 16 344 047 / 16,5= 990 548 forint évente, ami havi 82 545 forintnak felel meg mai nominális értéken. Vásárlóerőt tekintve ez az összeg sokkal kevesebbet érhet majd, hiszen az infláció miatt romlik a pénzünk.

Vagy a hozamokból szeretnénk megélni? Tételezzük fel, hogy ebből az összegből képesek vagyunk évi 10%-os nettó hozamot elérni minden évben. Ez évente 1 634 404 forintnak felel meg, ami havi 136 200 forint mai nominálértéken, ami nyugdíjas éveinkre lényegesen kevesebbet fog érni.

A megoldás a komplex pénzügyi stratégia, ami az egész életünket átszövi!

Feltetted magadnak a kérdést, hogy mi lenne, ha az életed minden pontján rendelkeznél egy teljes megvalósítási tervvel, ami átszövi a teljes életedet? Itt persze nem szabad jóslásokba bocsájtkozni. Egyszerűen jelöljük ki a sarokpontjait az életednek, mint például a lakás-lakáshitel-gyerek-nyugdíj.

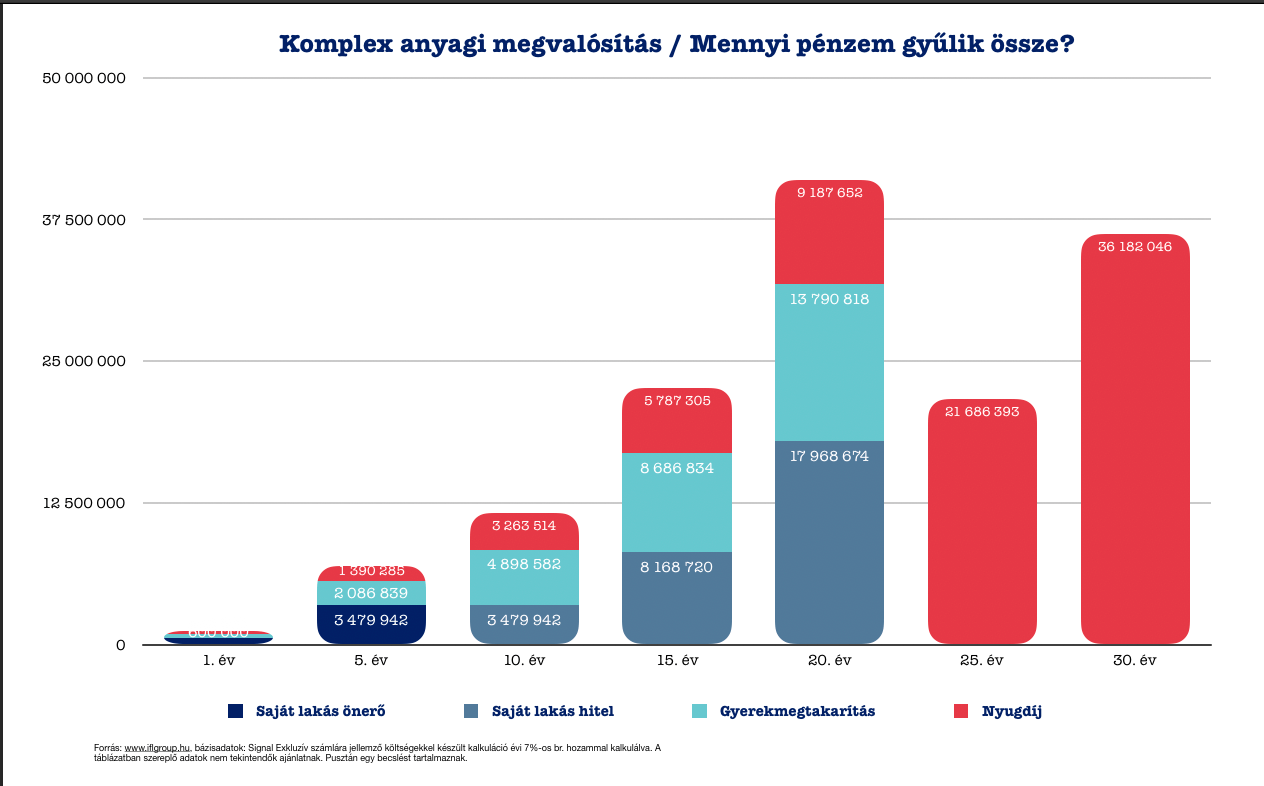

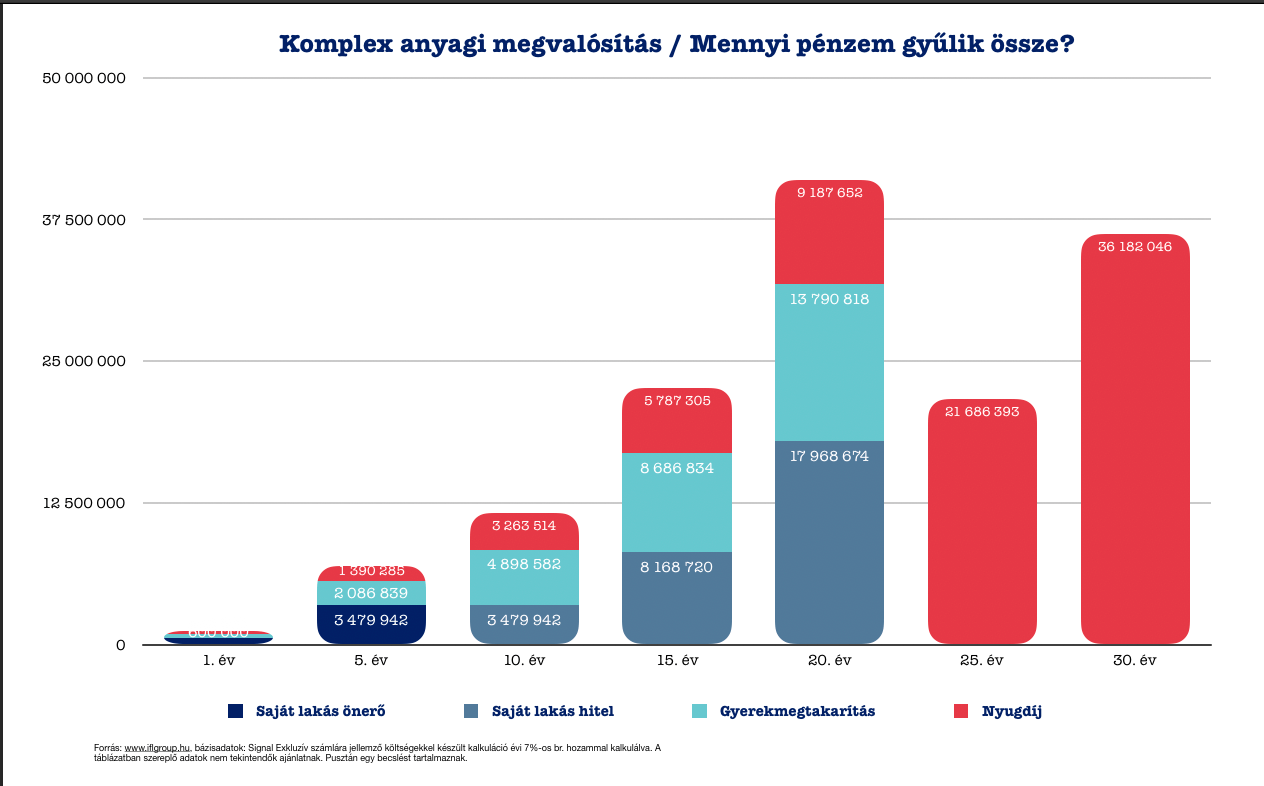

Nézzük meg, hogyan alakulnának a számaid, ha betartanád a az 50-30-20-as szabályt és ezt alkalmaznád a példában szereplő havi 100 000 forint elosztásánál is?

- Lakás-lakáshitelre 50%

- Gyerekcélra 30%

- Nyugdíjra 20%

Mi történt?

A kapott számokat kezeljük fenntartással és inkább egy példaként tekintsük rájuk. Ennek az oka, hogy ez egy számítási modell, ami minden költséget figyelembe vesz, br. 7%-os éves hozammal számol. Viszont nem tudja figyelembe venni a világgazdaság alakulását. A két diagramm számai viszont már összehasonlíthatóak éppen amiatt, hogy ugyanazon szabályrendszer alapján „készültek”.

Azáltal, hogy a rendelkezésünkre álló 100 000 forintot egyfajta komplex életstratégia mentén osztottuk el, a különböző célokra sokkal több pénzt tudtunk összegyűjteni a pénz+idő=több pénz alapvető szabály miatt.

Megállapítások:

- kevesebb önerő gyűlt össze a lakásunkra, ami miatt kisebb lakásba „kell” költöznünk. Ez azt is jelenti, hogy a lehetőségeinkhez mérten valóban megfelelő lakásba mentünk túlköltekezés helyett

- a lakáshitelünket nem 10, hanem 15 év alatt fizettük vissza

- a gyerekünknek nem 5 évig, hanem 20 évig tudtunk félretenni. Így 98%-kal több pénzt adtunk oda.

- a nyugdíjas éveinkre 121%-kal több pénzt gyűjtöttünk össze. Ennek oka, hogy az utolsó 10 évre „kifutott a többi célunk”, így onnantól már havi 100 000 forinttal tudtunk összpontosítani életünk utolsó, „nagy céljára”, míg az ezt megelőző 20 évben havi 20 000 forintokat tettünk félre.

Tényleg a hitel visszafizetése a legjobb befektetés?

Az előző fejezetben a rendelkezésre álló, szabad jövedelmünket osztottuk el komplex stratégiai szemléletben. De hogyan kezeljük, a már meglévő hiteleinket? Elterjett néphiedelem, hogy a hitelt azonnal vissza kell fizetni. Ezzel azonban nem értek teljesen egyet!

A diákhitel visszafizetése a legjobb befektetés

Mégis kezdjük a legrosszabb hitellel, amit el tudok kézpelni. Ez pedig a diákhitel, amit pénzügyileg fegyelmezetlen fiatalokkal vetetnek fel mindenféle bírálat vagy különösebb figyelmeztetés nélkül.

A diákhitel kamatos kamattal gyarapodik, ami azt jelenti, hogy az aktuális éves kamattal növelik minden évben a tőketartozásodat! Példa évi 3%-os kamatra, 3M forintos kezdő tőketartozásra:

- év 3M forint

- év 3 090 000 forint

- év 3 182 700 forint

- év 3 278 181 forint

- év 3 376 526 forint

Figyelem: 5 év alatt a tőketartozásod 12,5%-kal növekedett, ha nem fizettél vissza semmit!

Márpedig teljesen reális pálya, hiszen a diákhitel az iskolás éveinkben is kamatozik. Tehát te felveszed, a suli miatt még nem törlesztesz és mire elkezdenél dolgozni, addigra már sokkal több a tartozásod, mint amennyit felvettél.

Így ebben az esetben ténylegesen jó megoldás azonnal letudni a hitelünket, mielőtt elviselhetetlen mértékűvé dagad!

Kedvezmény: Nőknek bevezették, hogy 1 gyereknél nem kamatozik a diákhitel, 2 gyereknél a felét, míg 3 gyerek felett a teljes tartozást elengedik

Fogyasztás alapú hitelek

Ide sorolom a személyi kölcsönöket, áruhiteleket és folyószámla hitelkereteket, hitelkártyákat. Itt mindig minden a túlfogyasztásról szól, azaz a többletköltésről. Persze vannak rendkívüli helyzetek, amikor jól jön az „extra pénz”.

Jellemzőjük, hogy viszonylag rövidtávra kapjuk a hitelt 10-20% közötti kamatra. Ezeknél a hiteleknél inkább az életmód diktálta alapszabályokra kell figyelnünk, amit ha betartunk, akkor nem fogunk eladósodni!

Életmód alapú pénzügyi szabályok:

- a folyószámla hitelkereted nem lehet több, mint a havi rendszeres bevételed 30%-a. Hiszen csak így tudod minden hónapban kényelmesen visszafizetni a tartozást.

- a hitelkártya keretére ugyanez a szabály igaz.

- a hitelkártya esetében minden felhasznált összeget 30 napon belül 100%-ban vissza kell tennünk, így kamatmentesen használtuk a bank pénzét és újra kamatmentesen felhasználhatjuk.

- áruhitellel kizárólag szükségletet és nem vágyat elégítünk ki! Szükséglet egy háztartási nagygép lehet. A vágy, amit viszont nem áruhitellel valósítunk meg, tipikusan a szórakoztatótechnikai elemek, mint egy nagyobb tv!

Jelzáloghiteltől akkor most szabaduljak vagy ne?

Erről megoszlanak a vélemények és órákig lehetne a pro- kontra érveket felhozni. Én abból indulok ki, hogy nem rendelkezel korlátlan mennyiségű szabadon felhasználható tőkével. Így pedig a hiteltől való mihamarabbi szabadulás azt jelenti, hogy egy másik célod feláldozásával fizeted meg az árát!

Lehet, hogy a hiteltől való szabadulással spórolsz a hitelkamaton, de kiszámoltad már, hogy egy másik célod beáldozásával mennyit veszíthetsz? Érdemes visszamenni a két diagrammhoz, ahol láthatod a valódi különbséget!

Szeretem megnyugtatásul felhozni a pénz időértékét és romlását, amit a javunkra fordíthatunk! Gondolj bele, hogy idővel nem csak a te 100 forintod romlik, hanem a bank 100 forintja is. Mivel a lakáshitelek ma már (reményeim szerint) minimum 10 évre fixált kamatozású forinthitelek, így a tőketartozásod fix (és nem emelkedő).

Ez mit jelent?

Ez azt jelenti, hogy ma tartozol 15M forinttal, akkor 10 év múlva is 15M forinttal (mínusz, amit már megfizettél tőketartozás) fogsz tartozni! Ez mit jelent 2%-os éves inflációval számolva?

12 305 224 forint.

A ma felvett 15M forintod 10 év múlva „esedékes” valódi értéke 2%-os infláció esetén. Magyarul te 2,7M forintot nyertél a jövőértéket figyelembe véve az ügyleten, ha nem holnap fizetted vissza a hitelt.

Persze ez egy egzakt szám, hiszen a nyereségedhez szükséges, hogy a fizetésed is emelkedjen évi 2%-ot legalább. Akkor van probléma, ha a következő 10 évben nem emelkedik a fizetésed, viszont a tartozásod névértéke ugyanaz mar (mínusz megfizetett tőketartozás).

De a fizetésed emelkedik!

Joggal bízhatsz abban, hogy a fizetésed (akár munkahelyváltással) emelkedni fog. Rendkívül fontos a folyamatos továbbképzés és a tudásod naprakészen tartása. Ha értékes tudsz maradni a munkaerőpiac számára, akkor nem kell ettől félned alapvetően.

Mennyit kerestél 10 éve? És mennyit keresel ma? Ez több vagy kevesebb névértéken? Ne feledd! A hiteled tőketartozását névértéken számítják és nem ahhoz viszonyítják, hogy ma mennyivel drágább az élet!

Bízhatsz az ingatlanod értéknövekedésében is

Ha tovább gondoljuk az ingatlanvásárlással és jelzáloghitellel kapcsolatos ügyeidet, akkor érdemes elgondolkodni az ingatlanárak természetes emelkedésén, amit többek között az infláció, a jövedelmek emelkedése és egyéb olyan tényezők befolyásolnak, amiket te is átélsz.

Pénzt csak pénzből lehet csinálni – A legnagyobb veszteségünk könnyen a legokosabbnak gondolt pénzügyi döntésünk lehet. Ha minél hamarabb visszafizetjük a hitelünket, akkor a későbbi céljaink mellett egyáltalán nem marad pénzünk egy másik lakás befektetési céllal való megvételére sem.

Az elmúlt 10 évben több olyan ügyféllel találkoztam, akik belátták, hogy az a lakás, amiben élnek, semmilyen pénzt nem termel számukra. Ez a holttőke. Pénzt lakásból csak egy másik megvételével lesznek képesek szerezni.

Mert egy másik lakásmegvétele esetén két bevételi forrásra számíthatunk:

- albérleti díj

- értéknövekedés különbözete

Tedd fel magadnak a kérdést, hogy melyik a jobb? Kifizetni a hiteledet mindenáron, aminek a kamata évi 4-5-6%, vagy pedig átrendezni a tőkédet és megpróbálni még egy lakást venni, amiből szintén tudsz évi 5-6-10%-os nyereséget realizálni + árfolyamnyereség, ha emelkednek az árak!

A kockázatokat is mérlegeld egy ilyen döntésnél, minthogy nem tudod kiadni a lakást, sokat kell rákölteni vagy túl magas az adó. Azért nem választja mindenki ezt a megoldást, mert nem mindenki lenne képes több nyereséget elérni, mint amennyit elbukik a meglévő lakáshitelen!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 12, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, info

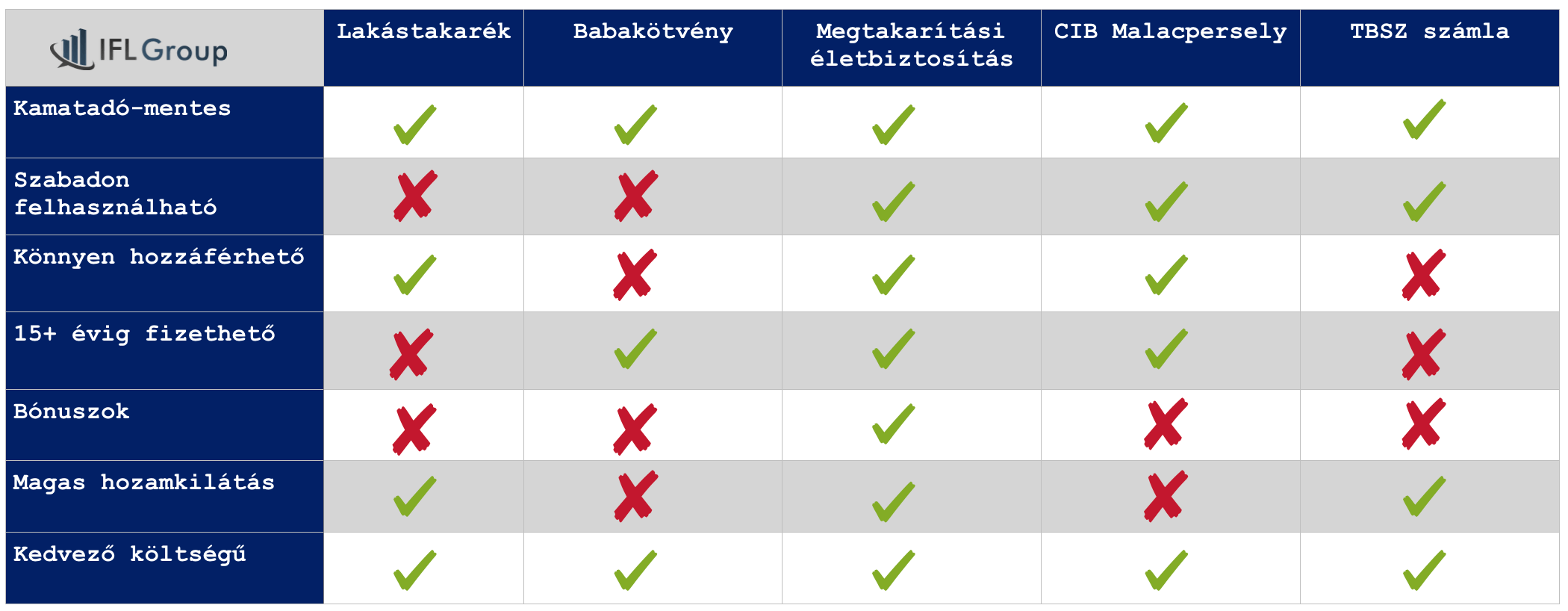

Évről évre egyre több szülő méri fel a gyerekmegtakarítás szükségességét. Hiszen a pénz olyan előnyöket jelenthet gyermekünk számára a jövőben, ami az egyre nyíló szociális ollónak köszönhetően már-már a létszükségletet és egyetlen esélyt jelentheti. Egyre drágább a felsőoktatás, egyre nehezebb elköltözni otthonról és egyre költségesebb megkezdeni az önálló felnőtt életet. Jogosan vetődik fel azonban a kérdés, hogy 2018-ban melyik a legjobb gyerekmegtakarítás?

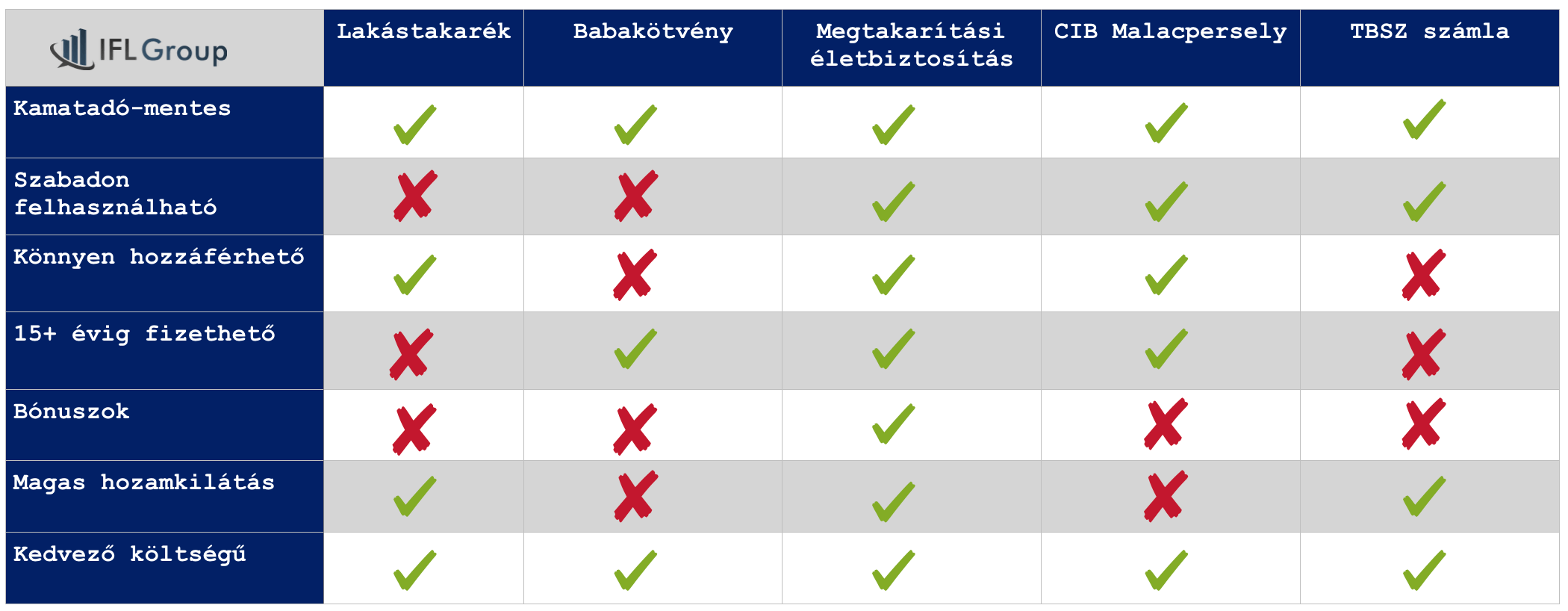

Fontos az elején leszögezni, hogy a különféle megtakarítási lehetőségek különféle időtávokra és célokra nyújtanak megoldást.

CIB malacpersely

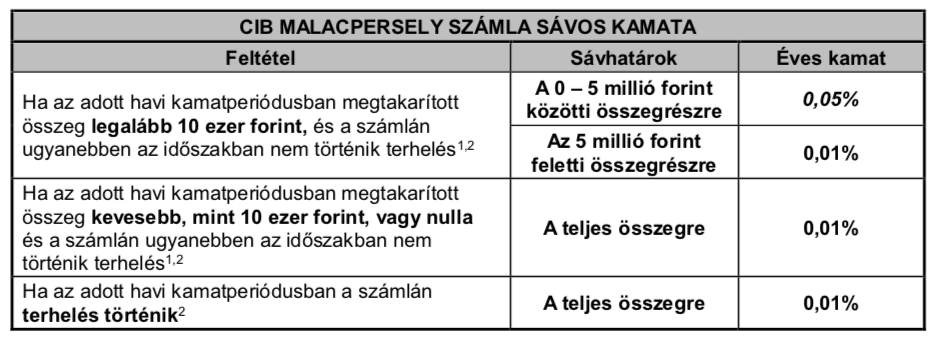

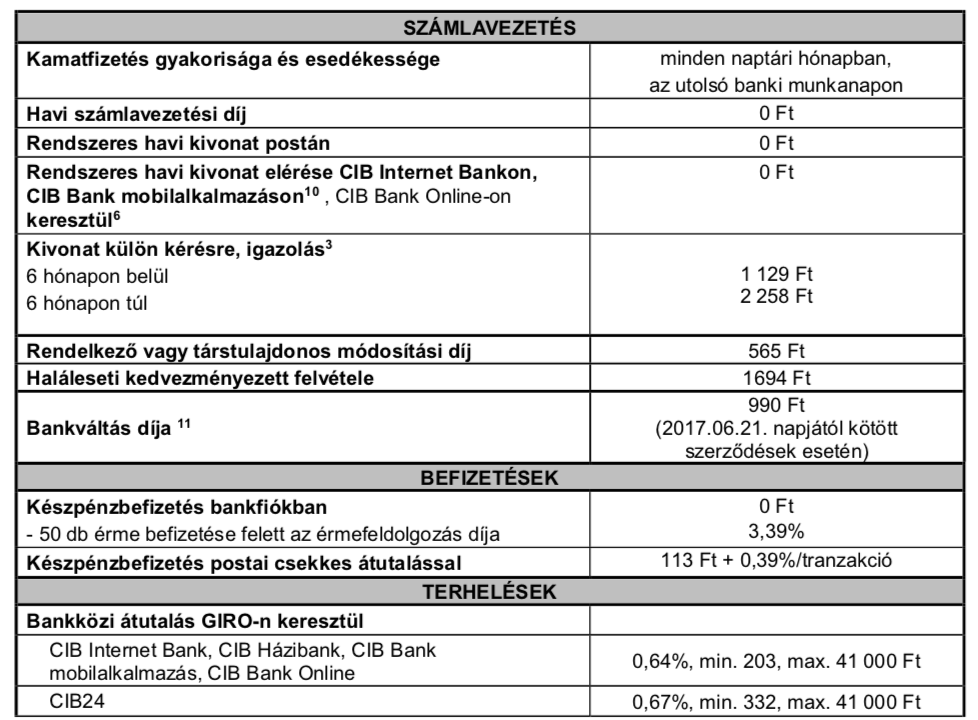

A CIB malacpersely (ahogyan a neve is mutatja) egy online malacpersely. Nem sokkal tud többet, minthogy a pénzünket ide pakolgassuk, majd online felületen nézegessük. Alacsony kamatot és (első ránézésre) ingyenes számlavezetést kapunk. Azonban az ördög a részletekben rejtezik, így érdemes kicsit jobban megnézünk azokat a költségeket!

A cikk alapja a 2018.01.13.-án hatályos CIB kondíciós lista

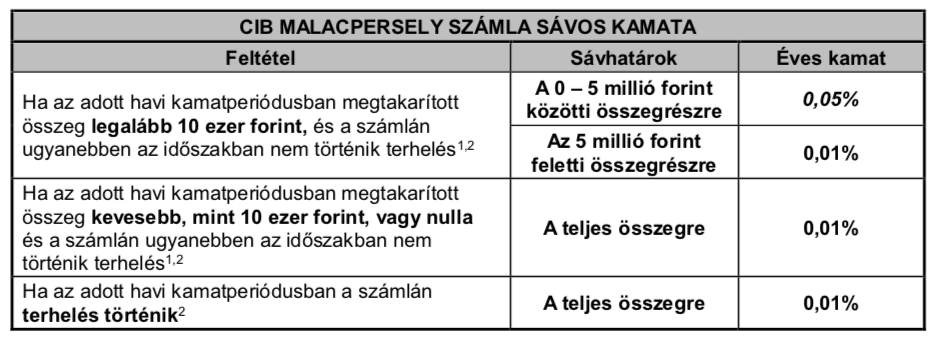

Láthatjuk, hogy a kamat éves 0,05% jelenleg. Azért jelenleg, mert ez változhat, amint a kamatkörnyezet változik. Ennek a számlának nem is célja a kamat mértékének a maximalizálása. Tehát 1 000 000 forintonként évente kapunk jelen pillanatban 500 forintot évente! De fontos egy feltételt észrevenni. A 0,05%-os éves kamat abban az esetben jár, ha 5 millió forint alatti a megtakarításunk (alatti részre) és a vizsgált hónapban nem történt terhelés (nem vettünk ki pénzt).

Az 5M feletti részre illetve 10 000 forint alatti számlaérték esetén a kamat 0,01% lesz. EBKM: 0,01-0,05%.

A CIB malacpersely nagy előnye,

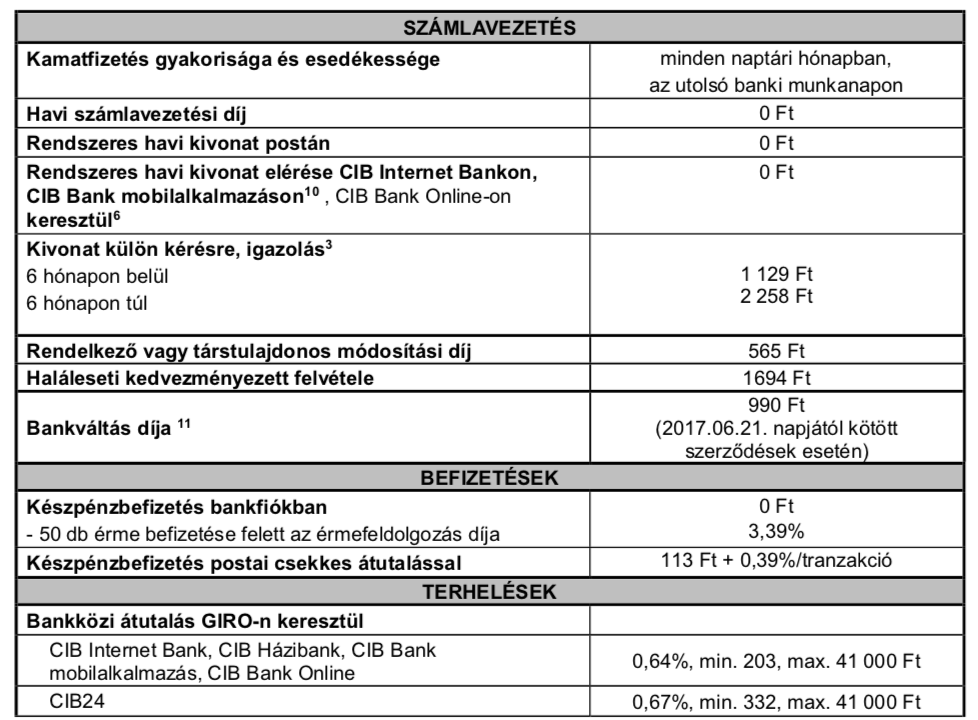

hogy díjmentes a számlavezetés és a számlanyitás. Ettől függetlenül azonban felmerülnek a számlával kapcsolatban járulékos költségek, mint például:

- csekkes befizetés esetén 113 Ft + 0,39% tranzakció (10 000 forintos havi befizetés esetén: 152 forint/ hó)

- biztonsági sms üzenetek előfizetési díja 56 forint/felhasználó/hó

- Token használati díja: 56 forint/felhasználó/hó

- Sms üzenetek: 236 Ft/hó vagy 25 ft/sms (mondjuk havi egy befizetésnél 25 forint a költség)

Így a CIB malacpersely havi használati költsége egy átlagos felhasználás esetén 289 forint lesz. A bank persze azt írja, hogy a fenntartási költség díjmentes, éppen ezért játszunk a szavakon és írok „használati költséget”.

Amennyiben kiszeretnénk a CIB malacperselyből pénzt venni,

akkor figyelnünk kell a terhelések költségeire. Ez azt jelenti, hogy 1 000 000 forintonként a hatályos kondíciós lista alapján CIB bankszámlára való kiutalás esetén a költség: 0,64% azaz 6 400 forint.

Lehet azonban kérni átvezetést, amikor a Malacpersely számla és a folyószámla is ugyanazé a személyé (szülő). Ebben az esetben díjmentes. Viszont fontos figyelembe vennünk, korántsem biztos, hogy x év múlva is számunkra a CIB folyószámla lesz a legoptimálisabb megoldás. Így elképzelhető, hogy nem fogjuk tudni a díjmentes átvezetést kérni.

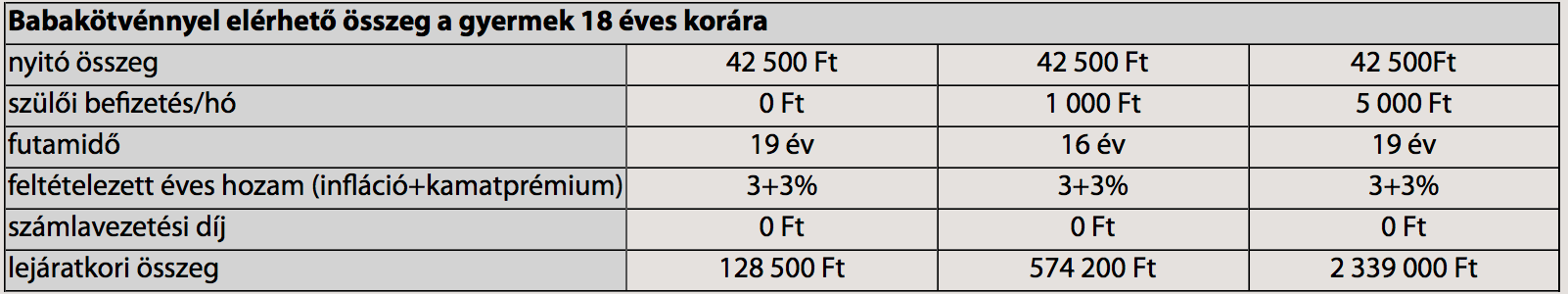

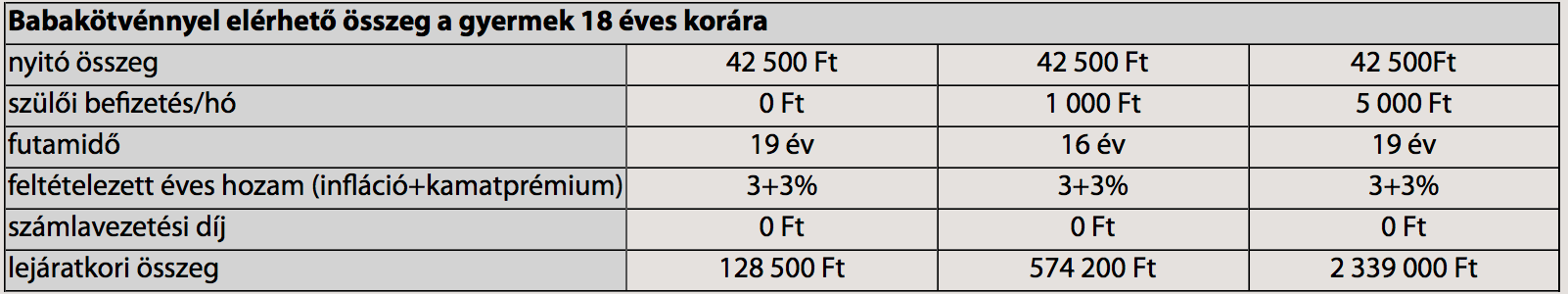

Babakötvény és Start-értékpapírszámla

Minden 2005. december 31. után született belföldi gyermek* és 2017. június 30. napja után született külföldi gyermek** számára az állam 42 500 forint életkezdési támogatást ad, amit egy minimális kamatozású letéti számlán helyeznek el a Magyar Államkincstárban. Ahhoz, hogy ez az induló összeg a gyermek nevére szóló számlára kerüljön és ott Babakötvényben kamatozzon egy ún. Start-értékpapírszámlát kell nyitni a Magyar Államkincstárban.

Bababkötvény jellemzői

- Futamideje a kibocsátás napjától számított 19 év.

- Az éves kamat mértéke a kamatbázis és a kamatprémium értékének összegével egyenlő.

- A kamatbázis megegyezik a kamat megállapításának évét megelőző naptári évre vonatkozóan, a KSH által közzétett éves átlagos infláció (fogyasztói árindex) százalékos mértékével.

- A kamatprémium mértéke 3%.

- A kamat Start-értékpapírszámlán történő jóváírása évente február 1-jén*** történik.

- Az éves befizetések 10%-ának megfelelő, de maximum 6.000 forint összegű támogatás is jóváírásra kerül.

- A számlanyitást követően a Babakötvények vásárlása automatikusan történik a Start-értékpapír számlán jóváírt összegekből.

Tehát az alanyi jogon járó állami támogatást (6 000 forint /év) abban az esetben tudjuk teljes mértékben megszerezni, ha havonta 5 000 forintot rakunk félre ezen a számlán. Tehát hiába szeretnénk ennél magasabb összeget félretenni, nem fogunk több állami támogatást kapni.

A babakötvénnyel kapcsolatban a felhasználhatóságot szokták mondani, mint kifejezetten negatív tényező. Ugyanis kifejezetten kötött termékről beszélünk, amit az aktuális jogszabály határoz meg. Tehát a jövőben az alább felsorolt felhasználhatóság szigorodhat/enyhülhet.

2005. évi CLXXIV. törvény a fiatalok életkezdési támogatásáról

Jelen pillanatban felhasználható magyarországi lakhatás, magyarországi tanulmányok, gyerekvállalás feltételeinek megteremtése, pályakezdés és egyéb, a jogszabályban meghatározott célra. Egy rendkívül kötött termékről beszélünk, hiszen például a gyermekünk nem tudja ezt az összeget felhasználni „hivatalosan” külföldi tanulmányaira vagy utazásaira.

Nyilatkozni kell a felhasználhatóságról, tehát elvileg ki lehet játszani a rendszert ezáltal, mivel nem kell bizonyítani semmit. Én határozottan figyelmeztetek mindenkit, hogy ne erre játsszon, ugyanis bármikor módosíthatják ezzel kapcsolatban a rendeletet, ráadásul nem túl szerencsés „hazugságba” kényszeríteni a gyermekünket.

Nagyon népszerű termék a lakástakarékpénztár, aminek azonban korlátozott a felhasználhatósága (kizárólag lakáscél). Ez azért lehet problémás, mivel a gyermekünk kizárólag lakásvásárlásra vagy az ingatlannal kapcsolatos munkálatokra tudja majd a pénzt felhasználni. Ráadásul a maximális futamidejű lakástakarék esetében is (10 év) maximális befizetés mellett (havi 20 000) nagyjából 3,2M forint körüli összeget tudunk összegyűjteni, ami alapvetően önerőnek lehet elég.

A lakás-takarékpénztár legnagyobb előnye az alanyi jogon járó állami támogatáa (30%), ami azt jelenti, hogy minden befizetéshez az állam 30%-ot hozzátesz, maximum évi 72 000 forintot. A szerződéseket lehet többszörözni, amennyiben a családban „elég szabad adószám” található. Ugyanis a családtagok nyilatkozhatnak arról, hogy a lakástakarékukat a mi céljainkra akarják fordítani.

Gyakran emlegetik lehetőségként a Fundi-mini szerződést, mint legit opciót gyerekmegtakarításnak. Ebben az esetben 10 éven túlmenően is szerződéses viszonyban állhatunk a pénztárral, ami egy gyerekmegtakarításnál gyakran szempont tud lenni. Azonban hatalmas csodát nem várhatunk, ugyanis a Fundi-mini konstrukció nem más, mint két, maximum 10 éves LTP szerződés összecsatolása, ami egymás után következik, míg az első 10 éves szerződésre a második 10 éves szakaszban nem kapunk állami támogatást, pusztán a betéti kamatot + az első lakás-előtakarékossági szerződésen, a második szerződés futamideje alatt a módozat szerinti betéti kamaton felül 1,5% kamatprémiumot.

Tehát ezt úgy kell érteni, hgy 20 éves fundimini konstrukció esetében két 10 éves szerződés keretein belül (összesen) 2×10 évig kapjuk az évi 72 000 forintos állami támogatást. Magyarul az első 10 éves szerződésre nem jár a második 10 éves szakaszban az állami támogatás.

EBKM állami támogatással 1,83-4,18% állami támogatás nélkül 0,29-0,66%

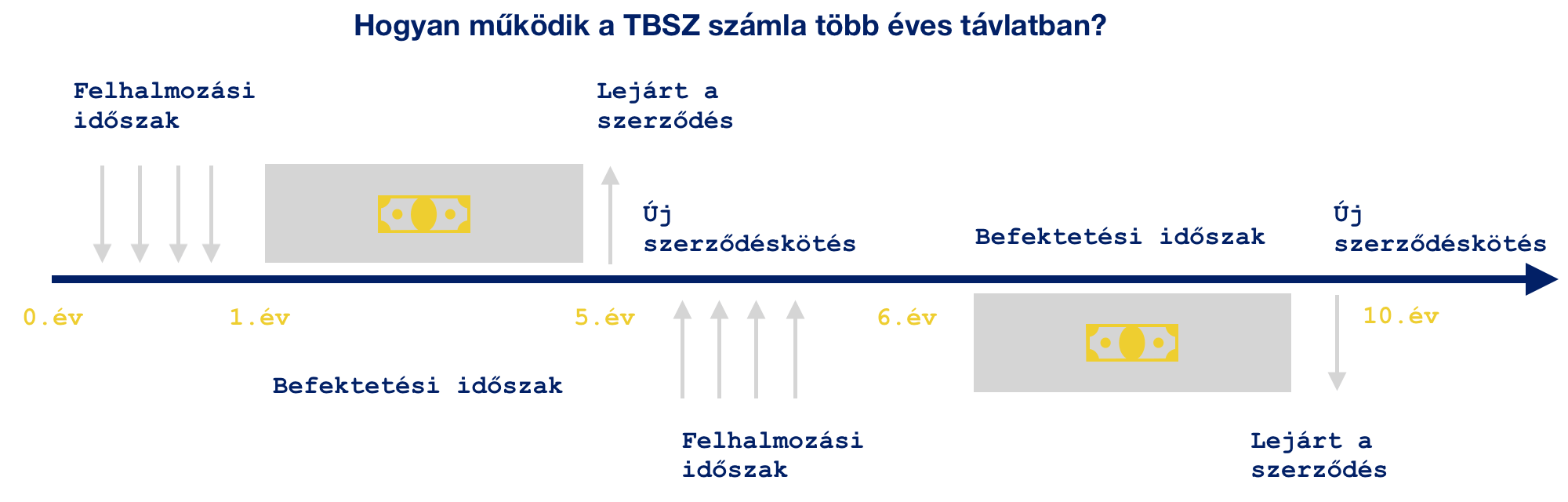

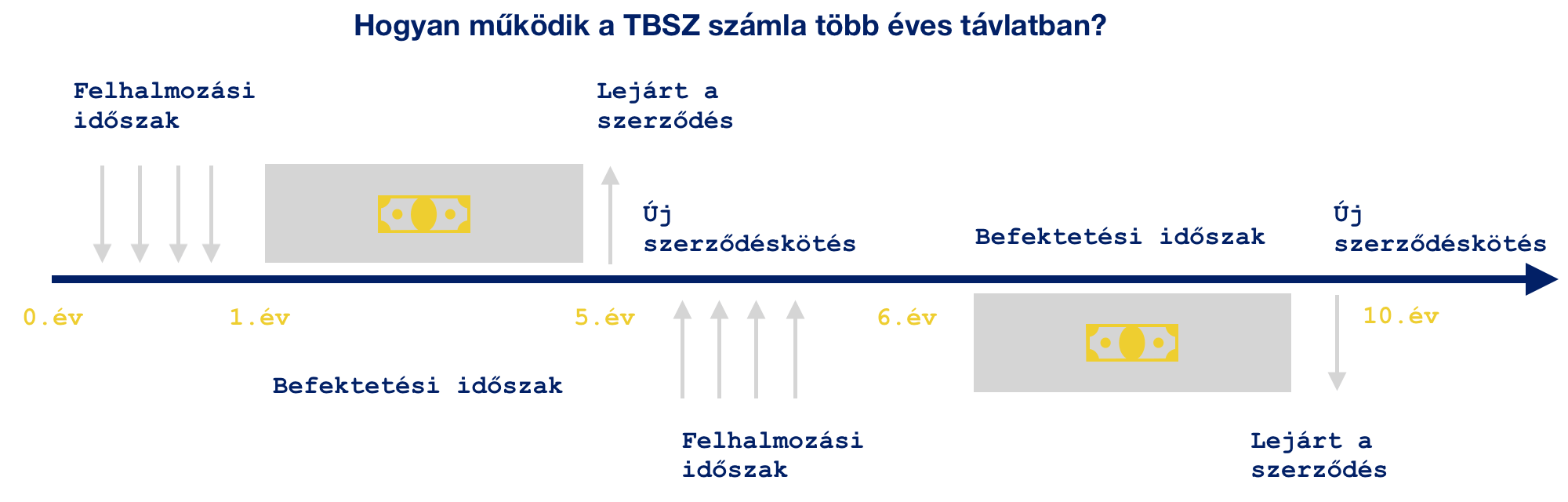

TBSZ számla

Vannak, akik a [tartós befektetési számlát] szeretnék gyerekmegtakarításként megkötni abban a reményben, hogy költségminimalizálás mellett tudják a hozamot maximalizálni azáltal, hogy ezen a mód fektetnek be. A TBSZ egyfajta befektetési-megtakarítási program, ami élvezi a kamatadómentességet! Azonban fundamentálisan alkalmatlan egy hosszútávú, 18-21 éves megtakarítási programként funkcionálni sajátosságai miatt!

Megkötések

A gyűjtőévet követően nem utalhatjuk ki a pénzt a TBSZ-ről. Ha akár csak egy kis részt is fel akarunk venni, akkor a TBSZ számlát egészében meg kell szüntetni. Ekkor sincs büntető kamat, de az árfolyamnyereség után az adót be kell fizetni.

A másik megkötés, hogy a TBSZ –re csak az első évben, azaz a „gyűjtő évben” lehet pénzt befizetni. A gyűjtő év minden évben január 1-től, december 31-ig tart. Ha tehát 1.000.000 forintot szeretnénk TBSZ –en keresztül befektetni, akkor a kamatadó-mentessé váláshoz szükséges 5 év csak december 31-el fog elindulni. A TBSZ is 5 évvel később december 31-én fog lejárni.

A gyakorlatban a TBSZ számla megkötésének az évében fizethetünk be a számlára akárhányszor. Példaként vegyük azt, hogy a szülő havi 25 000 forintot szeretne a gyermekének félretenni. Köt egy TBSZ számlát július, és decemberig összesen 6 alkalommal tud befizetni. Ezután lezárul a felhalmozási időszak és többet nem lehet a számlára befizetni. Magyarul lezárják a számlát és legközelebb 5 év után történik a kifizetés, amit nem terhel kamatadó.

Mivel mi havonta szeretnénk befizetni,

ezért következő évben és onnantól kezdve minden évben kell egy TBSZ számlát kötni , így miután beállít a rendszer, az 5. évtől egyszerre mindig 5 TBSZ számlát.

Ennek veszélye, hogy kifizetéskor elköltjük a pénzt vagy nem tudunk azonos feltételek mellett újat kötni. Esetleg megváltoznak a költségek.

TBSZ stratégiában 20 éves távon minimum 14 TBSZ számlát kell nyitni. Ráadásul a legutolsót a 15. évben tudjuk megkötni, hiszen 5 év a kifutási ideje. Magyarul az utolsó 5 évben nem tudunk TBSZ számlákra befizetni! Valami más megoldást kell akkor találnunk a havi 20 000 forintoknak.

TBSZ számlavezetési díja

A TBSZ vezetésének nincs külön díja, az benne foglaltatik a normál értékpapír számlavezetési díjában. A számlavezetési díjszámítás alapja a normál és a TBSZ számlák összesített értékpapír záróállománya (készpénz és határidős pozíciók nélkül). Amennyiben a normál és TBSZ számlák összesített egyenlege 0, úgy számlavezetési díjat nem számítunk fel. A díj levonása a hónap első napján az előző hónap záróállományára vetítve történik.

Az értékpapírok költsége évente 0,7-2% között alakul általánosságban véve

Megtakarítási életbiztosítás

Termékszerkezetét tekintve a biztosítónál kiválasztott megtakarítási életbiztosítás tökéletesen alkalmas a hosszútávú elkötelezésre, ugyanis a termék futamideje (15-25 év) biztosított. Amikor hosszútávra tervezünk, akkor nem szabad megfeledkezünk az időbeliség kritériumairól sem. Tehát rendszeres, havidíjas megtakarítás esetén nagyon fontos szempont lehet, hogy a kiválasztott termék biztosan működjön 15-25 évig is.

Az ilyen típusú megtakarítások mögött mindig egy tőkeerős biztosító áll, akiken keresztül a megtakarításunkat a legjobb befektetési alapkezelők kezelik. Befektetési szempontból a megtakarítási életbiztosítás félúton helyezkedik el a befektetési számla és a nyugdíjpénztári portfóliórendszer között. Ugyanis lehetőségünk van magunk kiválasztani az alapokat, de támaszkodhatunk a biztosító ajánlására is (így ebben az esetben azt kell kiválasztanunk, hogy a lendületes, kiegyensúlyozott vagy konzervatív csomagot kérjük).

A megtakarítási életbiztosítás minimális életbiztosítást tartalmaz. A rendszer pedig teljesen automatikus és önműködő az ügyfél szemszögéből. Tehát nem igényel különösebb befektetői tudást.

A megtakarítási életbiztosítás is rendelkezik

a kamatadómentességel, amennyiben legalább 10 évig megtartjuk a szerződést. Mivel ilyen típusú szerződés minimálisan ajánlott időtávja alapvetően 15+ év,így ez a kitétel nem okozhat számunkra gondot.

Lehetőségünk van a havidíjat emelni illetve csökkenteni. Ezenkívül az ilyen típusú termékek rendkívül rugalmasan viszonyulnak az élethelyzetünkhöz, hiszen lehetőségünk van akár 10 évente 2 év szüneteltetnia. programot különösebb következmények nélkül. Mivel ennek a megtakarításnak nincsen fix lejárati ideje, ezért tökéletesen alkalmazkodik a szükségleteinkhez. Pontosan akkor és annyi összeget tudunk kivonni a számláról, mint amire éppen szükségünk van.

Ha a 21 éves gyermekünknek a tandíja 500 000 forint, akkor nem szükséges a számlán levő 5 000 000 forintot mozgatni. Elég kivenni az 500 000 forintot és a többi pénzt bent hagyni tovább kamatozni.

Hosszútávon kedvező költségszerkezet

A megtakarítási életbiztosításokról általánosságban elmondhatóak, hogy hosszútávú költségstratégiát követnek. Ez azt jelenti, hogy a biztosító komolyan veszi az ügyfelet és elhiszi, hogy 15-25 évig szeretne előtakarékoskodni. Így nem szabad például az 5. évben hozzányúlni a pénzhez, mivel akkor nagyon magasak lesznek a költségek.

Azonban a különféle bónuszrendszereknek köszönhetően az ügyfél többek között 100%-ban visszakapja a szerződés elején levont költségeket. Így hosszútávon egy kifejezetten jó ár/érték arányú szerződés büszke tulajdonosa lehet. Másik hatalmas fegyvertény, hogy ezekben a szerződésekben az alapok közötti váltás díjmentes. Tehát, amikor már 5-10 millió forintot szeretnénk mozgatni, akkor az díjmentesen tehetjük meg! Ebben sokkal kedvezőbb, mint egy TBSZ, ahol az alapok közötti átváltásnak komoly költségei vannak!

A bónuszokkal csökkentett vagyonkezelési költség nagyon kedvező

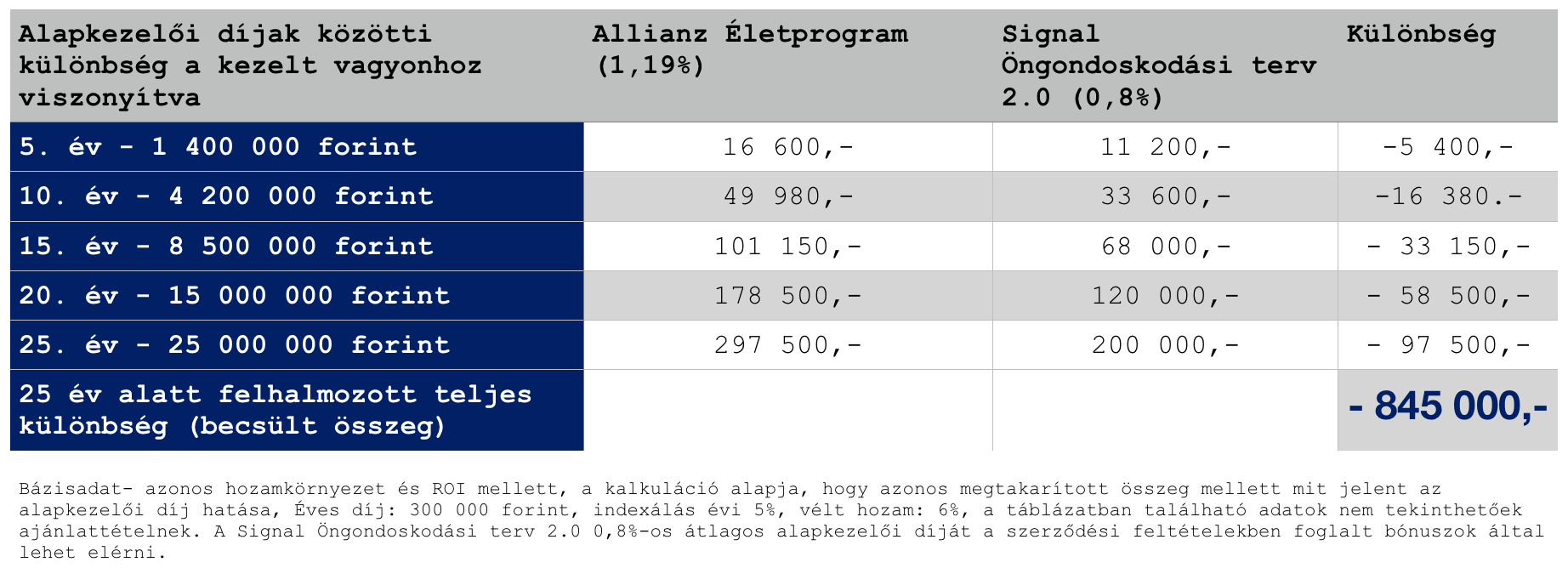

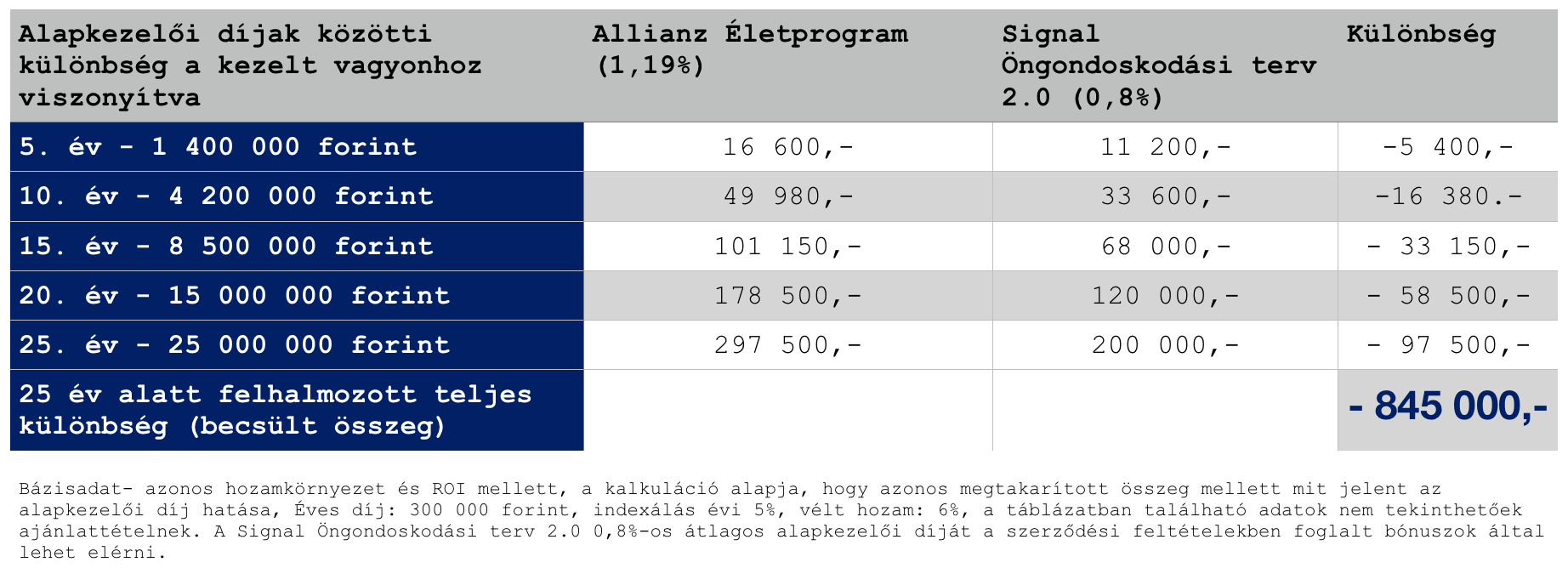

Azonban a megtakarítási életbiztosítások között is tapasztalhatok különbségeket az alapkezelői díjak között. A táblázatban két rendkívül kedvező terméket hasonlítottunk ebből a szempontból össze. A cél az volt, hogy „nagyjából” számmal ki tudjuk mutatni a különbséget két termék között, amiknél 0,39% évente a különbség alapkezelői költségként.

Láthatjuk, hogy 25 éves távlatban még ez a minimális különbség is majd’ milliós különbséget eredményezhet. És persze itt két top költségű termékről beszélünk, szemben a TBSz számlának az átlagos alapkezelői díjáról (átlagosan, 1,5%).

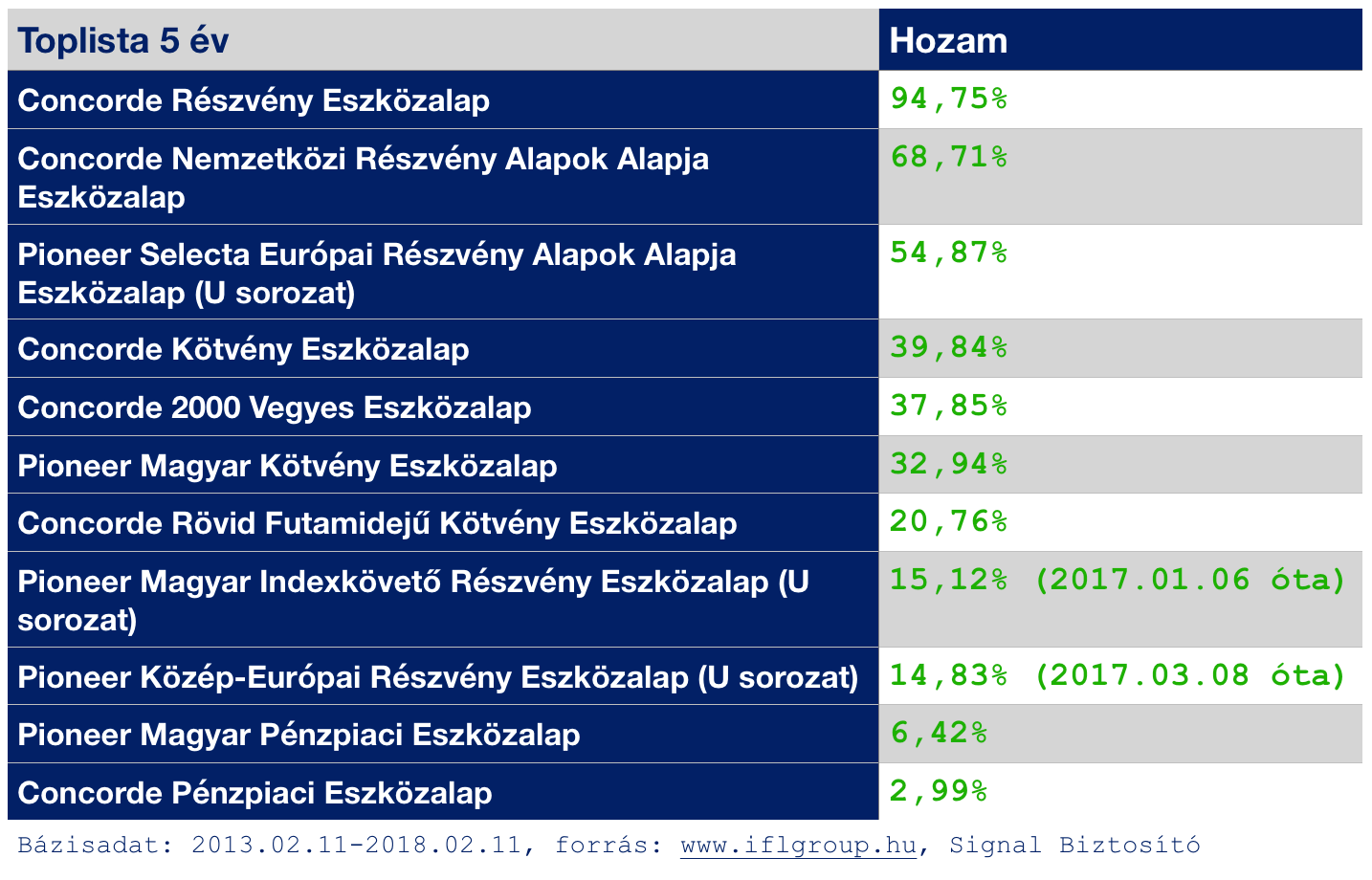

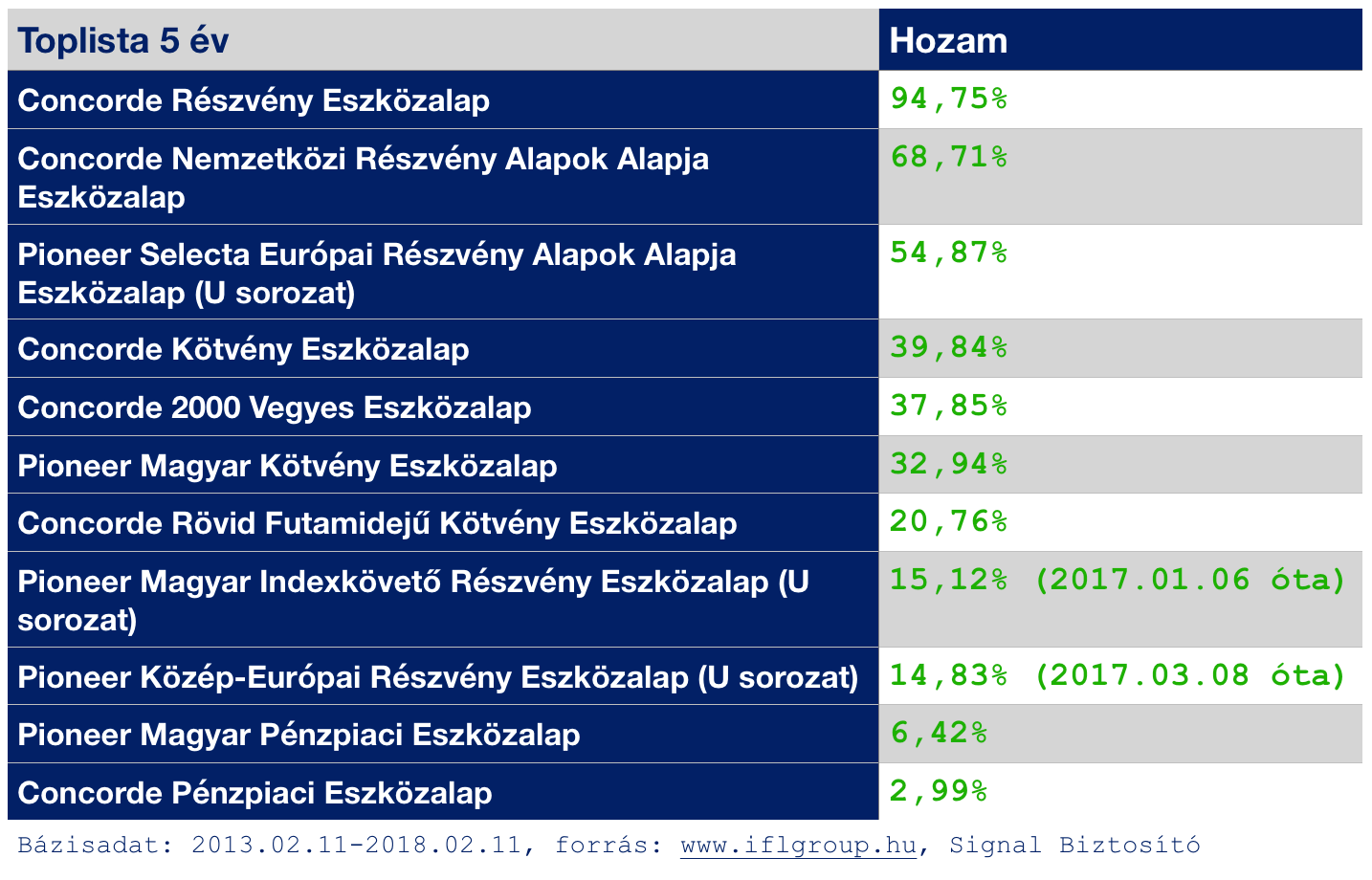

Hozamkilátások

A vizsgált termék eszközalapjait összevetve láthatjuk a magasnak mondható hozamkilátásokat! De hogy milyen portfóliót érdemes kialakítani és a speciálisan kialakított portfóliók milyen teljesítményre voltak képesek, arról itt olvashatsz bővebben: exkluzív cikk

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Segítsek kiválasztani a megfelelő gyerekmegtakarítást?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 20, 2017 | Cikkek - pénzügyi blog, Gyerekmegtakarítás

Mindenki kíváncsi a titokra, hogyan tehetjük gazdaggá gyermekünk életét. Van, aki ezt a pénzhez köti, míg más a tapasztalati útvonalon halad, megint mások nem akarnak beavatkozni. Ahány gyerek, annyi szokás! Több tucat tanulmány, több száz tapasztalati cikk elolvasása után összeállt bennem egy kép, hogyan is tehetjük gazdaggá a gyermekünket! A titok: a gyerek pénzügyi nevelése

Azt gondolom, hogy a gazdagságnak a természete nem kizárólag anyagi természetű és nem kizárólag lelki eredetű. Az igazság az, hogy egyfajta portfóliót kell kialakítanunk ebben is, amik mentén haladva, amikre a hangsúlyt fektetve próbáljuk gyermekünk életét könyebbé tenni!

#1 Hagyom, hogy hibázzon, a gyerek pénzügyi nevelése első állomás

Csodálattal nézem azokat a szülőket, akik rettegnek attól, hogy a gyerekük hibázik, bénázik vagy elront valamit. Emiatt inkább „arrébb lökik” a tanulni vágyót és elvégzik a munkát helyette. Vajon hogyan képesek erre? Milyen lelki erővel rendelkeznek, hogy a gyermekkor minden pillanatában résen legyenek?

Azt gondolom, hogy amikor gyermekünk születik, amikor gyermeket nevelünk, akkor a legfontosabb befektetésünk az időnk kell hogy legyen. Az idő, amit arra szánunk, hogy kijavítsuk mindazokat a hibákat, amit a gyermek próbálkozásai során elkövet. Mert tulajdonképpen mi a fontosabb?

a, az adott pillanatban tökéletesen legyen elvégezve a feladat

b, a gyerek tapasztalja meg, milyen érzés hibázni és keltsük fel benne a vágyat, hogy kijavítsa ezt a hibát?

Ez valahol egy nagyon fontos anyagi befektetés is, amit a legtöbb szülő mégsem hajlandó meglépni. Hiszen miért engednénk a gyereknek, hogy eltőrjön egy tányért (miközben behozza magának az ételt), ahelyett hogy mi hoznánk be neki (megfelelő életkorban persze)? A gyermekünk próbálkozásai mindig anyagi befektetéssel járnak. Mert ki kell fizetni az új tányért, amit elejtett.

#2 Engedem gyereknek lenni

Ma már nem kérdés, hogy a gyerekek beszéljenk 2-3 nyelvet, a matematika professzorai legyenek, igazi biokémikusok, akik értenek a programozáshoz is. Megpróbálunk polihisztorokat nevelni, akiknek mindent kell tudni. Emiatt pedig napi 10-12 óra munkára kényszerítjük az agyukat!

Egyre többen teszik fel a kérdést, hogy tulajdonképpen a gyerekek mikor viselkedhetnek gyerekként? Iskolában valószínűleg nem, hiszen idejük 80%-ában a padban kell feszengeniük fegyelmezetten és csendben. Hazaérve pedig várja őket az előre megkomponált ütemterv: magánóra, edzés, házi feladat, vacsora, alvás.

Mikor élhetik meg saját gyermekkorukat? – Ha jobban visszaemlékszel gyerekkorodra, akkor meglátod, hogy neked még megvoltak azok a helyzetek, amikor felszabadultan gondolkodhattál azon, hogy mit csinálj. Gyakran unatkoztunk, mert nem volt izgalmas program. DE éppen ezért megtanultunk türelmesen várni.

Az egyik legfontosabb tulajdonsága a sikeres embereknek, hogy végtelenül türelmesek. Képesek kivárni a megfelelő pillanatot és nem kapkodnak.

#3 A minőségi oktatására odafigyelek

A következő lépcsőfok, amit meg kell másznunk, hogy „értelmet adunk” tanulmányi előmenetelének. Ehhez pedig arra van szükség, hogy „ne csak úgy beirassuk valahova”, hanem tudatosan keressük a gyermekünk számára elérhető legjobb és legérdekesebb lehetőségeket. Ehhez pedig gyermekünk életének minden percében pontosan fel kell térképeznünk képességeit és érdeklődési köreit.

A legjobb, amit tehetünk, ha semmit nem erőltetünk rá, ugyanakkor végigkísérjük az úton, folyamatosan bemutatva a lehetőségeket. Segítünk fejlődni és érdekessé tesszük számára a dolgokat.

A felnőttkori sikeresség kulcsa, hogy a gyerekünknek megtanítsuk azt az érzést, amikor a kitartó munkáért cserébe elérhet valamit, megláthatja az eredményt. Sajnos ezen a ponton elengedhetetlen jobban menedzselni a különóráknak a minőségét. Nagyon sok helyről hallom, hogy a „gyereknek elment a kedve”, „nem érzi már jól magát”. Ennek oka jellemzően az, hogy nem jut rá elég figyelem, nem érik apróbb sikerélmények és a gyerek nem látja saját magán a fejlődés jeleit. Megkérdőjelezi saját magában, hogy ennek mi értelme van?

A szülő felelőssége, hogy ezen a területen is komoly befektetéseket tegyen, időt és pénzt nem sajnálva járja ki az utat a gyermek számára, akit az elérhető legjobb helyre kell irányítani, ahol a képességeihez mérten tudnak vele foglalkozni, A pontból képesek B pontba vezetni és megtanulhatja, hogy minden erőfeszítésnek van értelme.

Emlékszem, másodikos lehettem, amikor beirattak magán-némettanárhoz pár osztálytársammal együtt. Valakinek az ismerőse volt. Hetente kétszer jártunk az órákra, az elején lelkesen, majd egyre kedvtelenebbül. Utólag belegondolva azért ment el a kedvem, mert hiába „szántam rá időt és energiát”, semmi nem történt. Nem fejlődött senki, nem voltunk jobbak az órán. Nem kaptunk pozitív visszacsatolást és valószínűleg el is ment a kedvem egy életre a némettől.

#4 Felépítem az alapvetően pénzügyi hátteret

Hiába szeretnénk, nem mehetünk el szó nélkül az anyagiak mellett sem. Az előző pontok a lelki-szellemi fejlődést segítették. Mondhatni megalapozták a felnőtt létet, amikorra már kialakult (remélhetőleg) a gyerekben az a mentalitás és intelligencia, ami hozzásegítheti egy sikeresebb élethez.

Azonban egyáltalán nem mindegy, hogy felnőtt éveinek első 15 évében azért küzd, hogy legyen egy saját lakása és fizesse a hiteleit (mai fiatal-felnőttek 80-85%-ának a célja azok közül, akik Magyarországon terveznek családot alapítani), vagy pedig már kezdetektől megkapta szüleitől ezt a lehetőséget és már az első perctől kezdve egy magasztosabb célért tud küzdeni (vállalkozás, előremenetel, alkotás), magasztosabb célra tudja fordítani a pénzét!

Mindig mondom, hogy annál elkeserítőbb nincsen, mint amikor 15 évig azért küzdök, hogy eljussak a start mezőre, ahonnan a másik indulhatott évekkel ezelőtt…

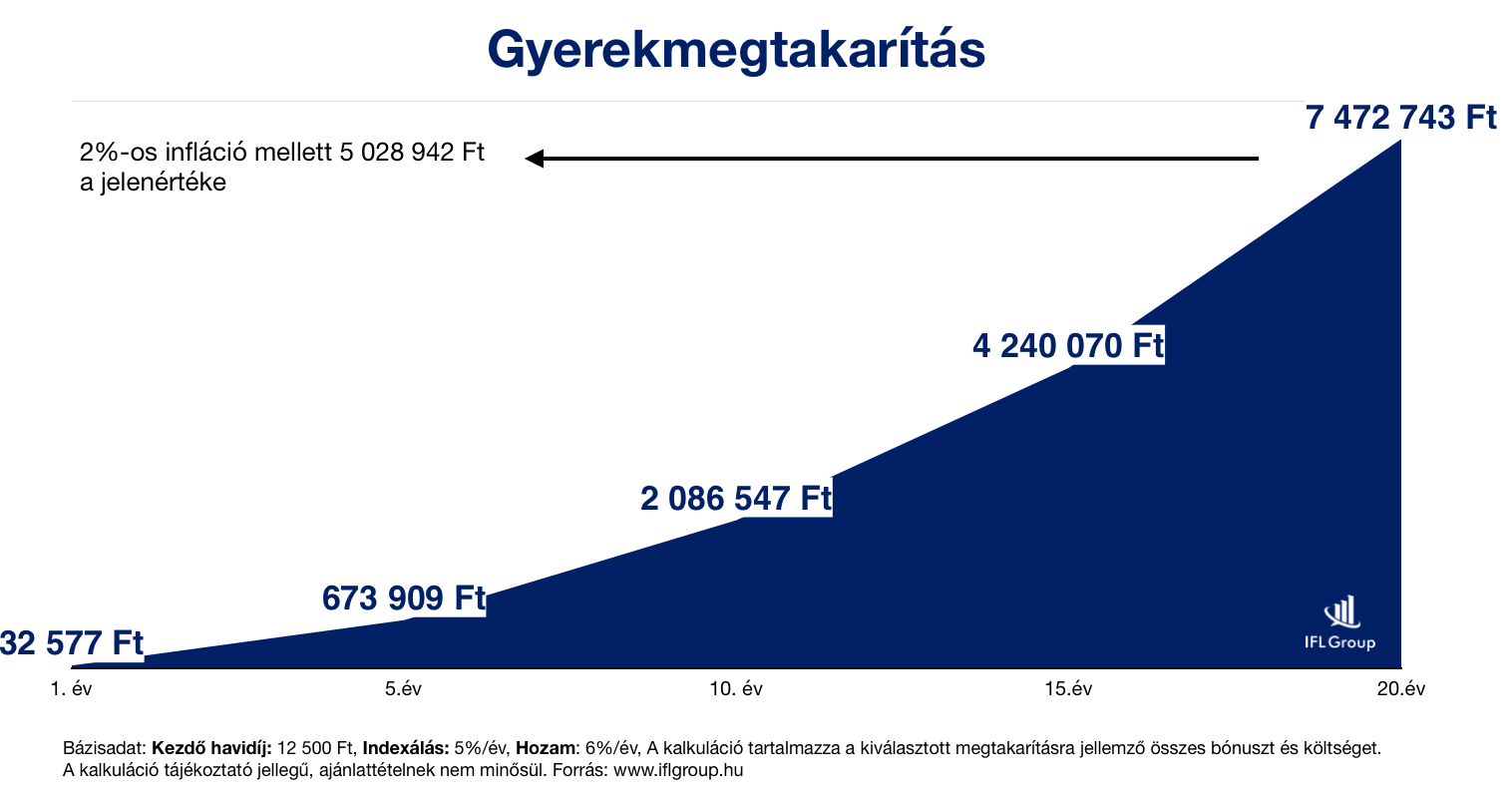

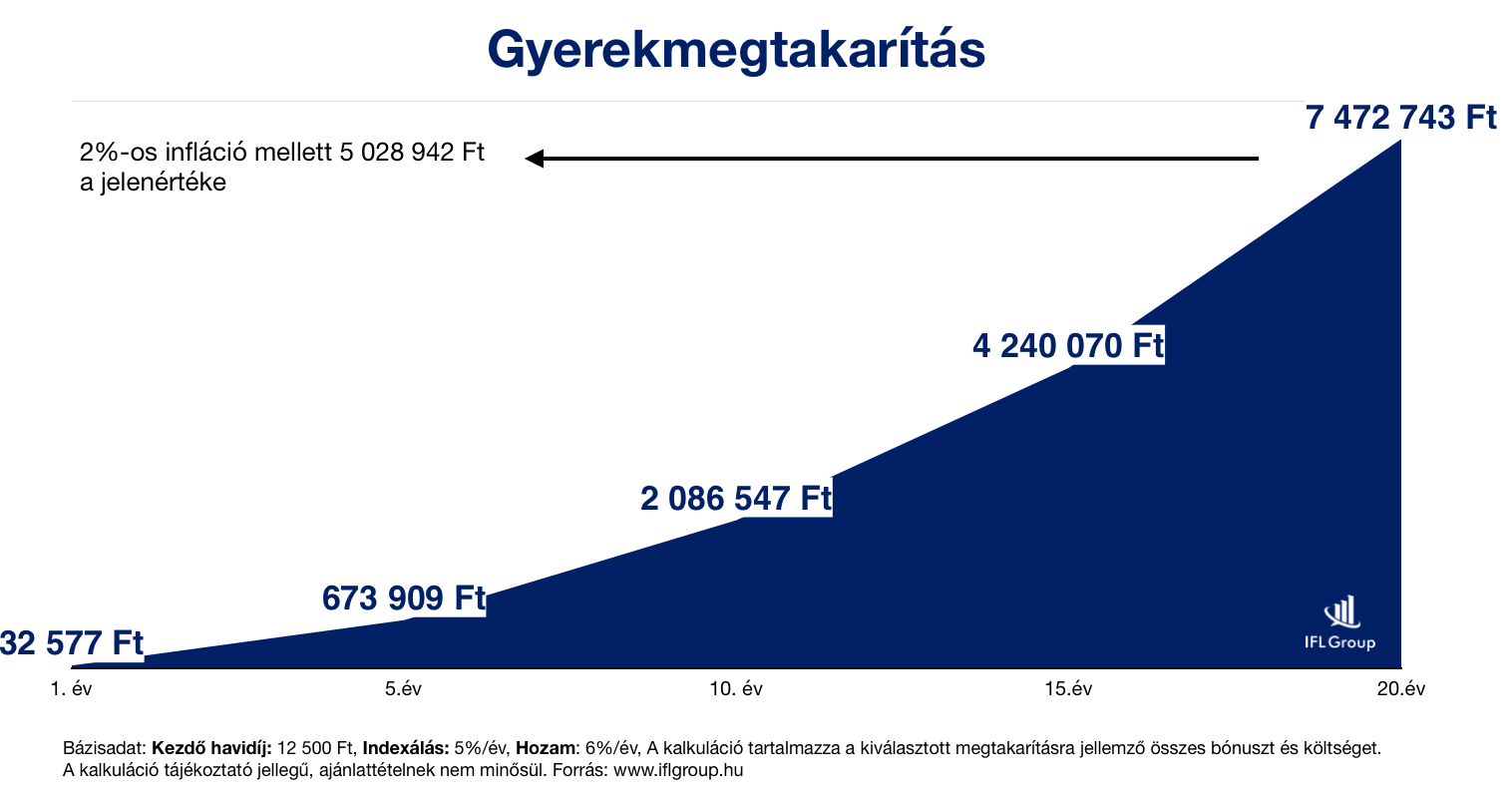

Most nem sorolom fel az összes pénzügyi lehetőséget. Viszont érdekességképpen itt egy kimutatás arról, hogy 18-21 év alatt hova lehet eljutni, ha a gyerek után járó családi pótlékot erre a célra használjuk fel…

#5 Mire elég ez a pénz?

Mai értéken közel 5 millió forintot tudunk biztonságos körülmények között különösebb kockázatvállalás nélkül összegyűjteni, ha a családi pótlékot tesszük félre, amit minden évben 5%-kal emelünk meg. Sok? Kevés?

Nem tudjuk.

Azt látjuk, hogy a mai világban 5 millió forint egy szép önerőt jelent a lakásra (amiért átlagos esetben 10 évig kellene dolgozni) vagy pedig a teljes tandíjunkat+ albérlet fedezheti. Tehát biztosan mondhatjuk, hogy ez egy olyan jelentős segítség lehet, amivel máris egy kellemesebb pályán kezdheti meg a felnőttkort gyermekünk!

Mit tehetünk, hogy ellensúlyozzuk az áremelkedést?

A drasztikus áremelkedés alapvetően drasztikus fizetésemelkedéssel jár. Ha azon vesszük észre magunkat, hogy már nem 200 000 forintot keresünk, hanem 600 000 forintot, akkor ne féljünk x év múlva kipótolni a gyerekmegtakarítást havi 20 000 forinttal. Ez már minden szülő saját felelőssége, hogy a gyerekmegtakarítás befizetését tartja a mai állapotokhoz igazítva 20 éven keresztül, vagy pedig tudatosan mindig korrigál.

A lelki-szellemi fejlődésben nem tudok segíteni, viszont a megfelelő gyerekprogram kiválasztásában igen! Ha kíváncsi vagy a véleményemre, akkor töltsd ki az űrlapot

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 18, 2017 | Cikkek - pénzügyi blog, Felső bal, Gyerekmegtakarítás, megtakarítás

A szülők biztosan szeretnének a gyermekük számára minden feltétel biztosani, ami emberileg lehetséges. Ennek egyik része a stabil anyagi háttér biztosítása, amit a legegyszerűbb gyermekmegtakarítás programon keresztül lehet elérni. De mégis milyen hibákat követnek el a szülők ezzel kapcsolatban, amit egy kis tudatossággal orvosolni lehetne?

#5 Csak hisszük, hogy a gyereknek kötünk meg valamit

3 éves a gyermeked és szeretnél neki kötni valamit? Akkor miért 5-10-15 éves programban gondolkozol? Tipikusan ilyen termék a lakástakarék, aminek futamideje 4-5-6-8-10 év. A szülő gyerekmegtakarításként köti meg, holott mindannyian tisztán látjuk, hogy 7-13 éves gyerek ritkán vesz magának lakást, pláne nem az összegyűlt 1,2-3,3M forintból. Akkor mégis mire használják majd fel a pénzt?

Természetesen mindig jól jön a pénz a családi fészek felújítására! A probléma az, hogy ez nem kifejezetten a gyereknek készül, maximum a gyerekért. Felnőttként ebből a következő 30-40-50 évben nem fog sokat profitálni. Pedig mi volt az eredeti cél? „jó lenne pénzt gyűjteni a tandíjra, vagy egy lakásra, vagy albérletre, vagy autóra…”- szerinted ebből mi valósul meg ebben az esetben?

#4 A semminél jobb a kevés, de az még mindig nem sok

A legtipikusabb, hogy a szülő a családi pótlék egy részét tenné félre gyerekmegtakarítás céljának, ami általában a 10-15 000 forint körüli összeg. Fontos megjegyezni, hogy az a szülő, aki ennyit elkezd ma félretenni, már jelentősen hozzájárult ahhoz, hogy a gyermekének könnyebb legyen belépni a felnőtt korba és megkezdenie az életet.

Viszont ne felejtsük el, hogy ebből a 15 000 forint 18 éven keresztüli megtakarítás 6-8M forint megtakarítást jelent számunkra lejáratkor. Ez ma szép összeg lenne, viszont az infláció képes elértékteleníteni ezt az összeget. Gyakori hiba, hogy a kezdeti megtakarítási összeget nem emelikk meg menet közben, így reál értéken egyre kevesebbett fizetnek be. A legfontosabb, hogy mindig jelenértéken fizessünk be, éppen ezért érdemes évente 3-5%-kal megemelni a befizetéseket.

#3 Kikerülöm a szakembereket

El kell fogadni, hogy a gyerekmegtakarítás megkötéséhez ugyanúgy szakemberhez kell fordulnunk, mint amikor az autónkat szeretnénk megcsináltatni. Ilyen esetben nem működik az, hogy a szomszéd Pistikével kötünk szerződést, hogy neki jó legyen és kapjon jutalékot. Hiába kedveljük a másikat, azzal komoly károkat okozhatunk magunknak, ha egy laikus kezdő által ajánlott drága és rossz termékben köteleződünk el 10-20 évre.

Gondolj bele, hogy havi 15 000 forintos befizetésnél termék és termék között lehet évente 20 000 forint különbség (költségek, bónuszok, hozamok összességéből 20 éves átlagra vetítve). Ez 10 évente azt jelentené, hogy majdnem másfél évnyi befizetésedet bukhatod el, 20 éves futamidőnél pedig akár 3 évnyi befizetést. Megéri neked csak azért, hogy Pistike keressen 60 000 forintot? Akkor inkább fordulj hiteles szakemberhez és adj Pistikének 30 000 forintot a semmire. Sokkal jobban járnál…

#2 Az állami támogatás túlságosan zavaró

Sokakat kecsegtet a start számla és a 10%-os állami támogatás. Ez a hívószó, amiért megkötik a terméket. A probléma ezzel az, hogy a számos korlátozás mellett évente maximum 6.000 forintot kaphatunk a 10% támogatás címén. És mit ér ma 6.000 forint? 60.000 forinthoz képest mennyit ér? 600.000 forinthoz képest? És 6.000.000 forinthoz képest az évi 6.000? Mindig mérlegelni kell, hogy mit írunk alá, milyen kötelezettséget vállalunk és cserébe mit kapunk vissza.

Ugyanez a helyzet a lakástakarékpénztárral, ami vitán felül a legjobb elérhető termék a teljes piacon a megfelelő konkrét cél esetében. De minden másra használhatatlan. Mégis sok szülő ezt az opciót választja az évi 72.000 forint miatt, miközben az egész semmit nem ér, ha a gyereknek pénzt akartunk adni vagy a tanulmányait támogatni. A támogatás egy plusz dolog, ami megfelelő keretek között rendkívül jó lehetőséget nyújt. Tudni kell viszont ezeket a kereteket meghatározni.

#1 Túlságosan fegyelmezetlenek a gyerekmegtakarítás kapcsán

Azt vettem észre, hogy az átlagos szülők a „megszületett a baba” kezdeti lelkesedés miatt akarnak valamit kötni. Ilyenkor minden létező dolgot meg akarnak adni gondolkodás nélkül a gyereknek. Sajnos sokan lemorzsolódnak 2-3-4 év elteltével, amikor már vége a kezdeti eufóriának és a gyerekmegtakarításba fizetett összegnek meg lenne a helye az új tv törlesztésénél is…

Sokan félnek az elköteleződéstől, de valójában az elköteleződés az egyetlen opciód, ha komolyak a szándékaid. Enélkül esélyed nem lesz 20 éven keresztül minden hónapban gyűjteni a pénzt. Sajnos a „sárga csekk” a legnagyobb erő, ami képes kényszeríteni téged a fegyelmezett befizetésekre. Ennek azonban ára van, mint például nem férsz hozzá hamarabb a pénzhez. Neked kell eldönteni, hogy melyik a jobb opció: nem kötelező fizetni és végül nem lesz gyerekmegtakarítás vagy kötelező fizetni, de ezt tényleg mindig teljesíteni kell.

Te szeretnél gyerekmegtakarítást indítani?