Az elmúlt években megszokhattuk a magyaroszági, főleg a budapesti és nagyvárosokbeli ingatlanárak drasztikus emelkedését. Ezt a folyamatot segítette elő a CSOK 10+10, az államilag támogatott lakástakarék, az ÁFA visszatérítés- ÁFA csökkentése generál kivitelezésnél, a kedvező kamatozású lakáshitel, illetve a külföldi tőke megjelenése. Mint minden felfutásnak, egyszer ennek is vége lesz. Ebben a cikkben az okokat keresem, amiért az ingatlanpiac korrekciója várható a következő években!

Az ingatlanpiacot a jelzáloghitelezés felfutása motiválta-motiválja

Amikor az ingatlanpiac dinamikáját akarjuk definiálni és leírni, akkor első lépésként érdemes összekötni a jelzáloghitelezés alakulásával. Hosszútávon megfigyelhető a lakosság vásárlási hajlandóságának az emelkedése, amint könnyebben képesek forráshoz (jelzáloghitel) jutni.

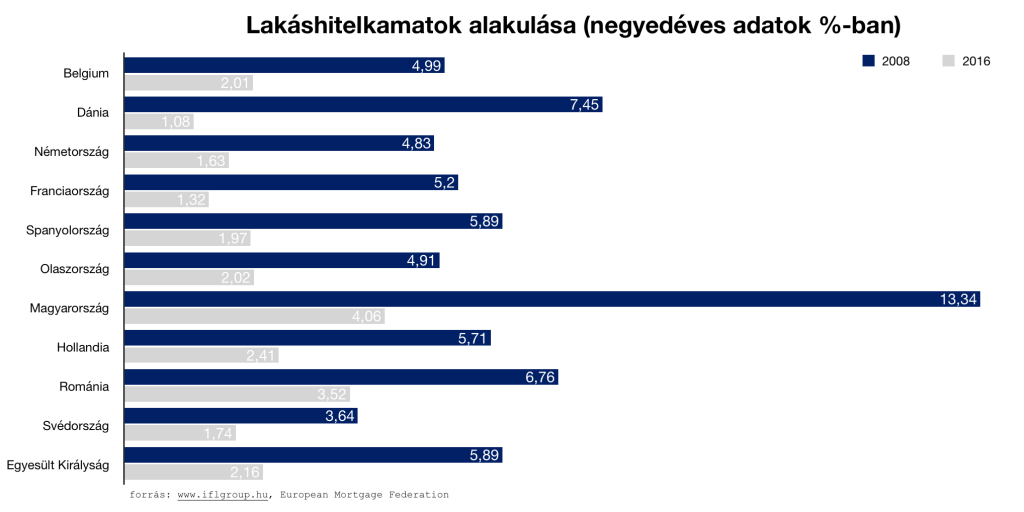

Egész Európában jellemző volt, hogy a válság [első] igazi évéhez képest 2016-ra jelentősen csökkentettek a lakásvásárláshoz szükséges banki jelzáloghitelek (forrás) kamatain, amivel ösztönözték a lakosságot a hitelfelvételre és az ingatlanvásárlásra.

A kedvező kamatozású lakáshitelek beépültek az ingatlanárakba. Tehát a magasabb ingatlanárral közvetlenül növelte a piac a szükséges jelzáloghitel összegét

Az ingatlanárak növekedésével a vásárlók előtt két lehetőség állt ezidáig:

- engednek az igényeikből, hiszen ugyanazért az árért rosszabb/kisebb ingatlant tudnak vásárolni

- több hitelt vesznek fel

Mivel a jelzáloghitelek kamata rekordalacsony, ezért az átlagos ingatlanvásárló könnyebben szánja rá magát + milliók felvételére, hiszen jelen pillanatban a havi költségvetést nem veszélyezteti olyan mértékben, ami már nem lenne elviselhető.

Az ingatlanpiac korrekciója várható, amint a hitelkamatok megemelkednek

Az MNB stabilitási jelentésében is többek között figyelmeztetnek a magyar háztartások kamatfüggőségére, mivel az új hitelek kamatperiódus összetétele még mindig extrém magasan a változó kamatozású lakáshitelek irányába tolódik el. Márpedig a változó kamatozású lakáshitelek vannak a leginkább kitéve a piaci helyzet alakulásának és drágulásának.

Arra számos szakértő figyelmeztet, hogy a jelenlegi kedvező kamatkörnyezet hosszútávon nem fenntartható állapot. Jelentős áremelkedés várható a piacon a kamatok tekintetében, ami azt jelentené, hogy ugyanaz az ügyfél a személyes preferenciáihoz képest kevesebb hitelhez juthatna hozzá.

Bónusz cikk: Milyen szabályoknak kell megfelelnem hitelfelvétel esetén?

Márpedig a drágább hitel és a kevesebb forrás azt jelentené, hogy az ingatlanpiacnak reagálnia kell a helyzetre és aluláraznia az ingatlanjait, mivel csökken a fizetőképes kereslet lehetősége.

Elfogy a lakosság betétállománya, mint valódi hajtóerő

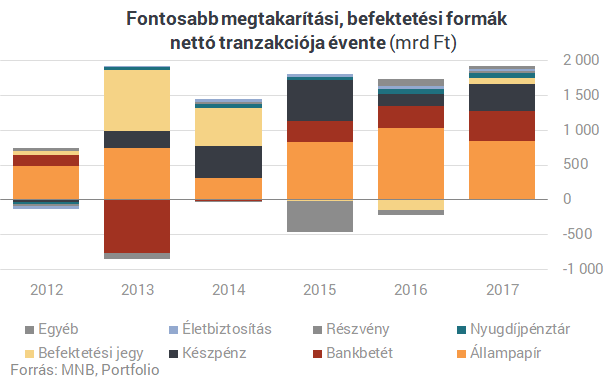

2017-ben nettó 1932 milliárd forinttal nőtt a háztartások pénzügyi vagyona, amiből nettó 851 milliárd forint (44%) áramlott az állampapírokba, ami visszaesést jelent a 2016-os nettó 1028 milliárd forinttal szemben. 100 új megtakarított forintból 22-t bankszámlára, 20-at pedig készpénzbe „raktak” a magyarok 2017-ben. Ez azt jelenti, hogy a magyar lakosság 2017-es „új vagyonának” (20+22+44)= 86%-a, azaz 1661,52 milliárd forint olyan likvid vagyon, amit akár ingatlanvásárlásra is el lehet azonnal költeni.

Az ingatlanpiac alakulása három fő tényezőtől függ, bármilyen gazdasági időszakot nézünk:

- A lakosság likvid vagyona

- A jelzáloghitelkamatok mértéke

- Az állami ösztönzők mértéke

Magyarország ebből a szempontból tökéletes helyzetben van, hiszen mindhárom tényező adott az ingatlanpiac és ezáltal a teljes gazdaság felpörgetéséhez. Ezekkel az adottságokkal az elmúlt években éltünk. Azonban fontos figyelmeztetés az ingatlanpiac korrekciója szempontjából, hogy egy ponton túl a lakosság az „új vagyonát” nem tudja olyan mértékben növelni, mint az ingatlancélú (és egyéb) kiadásai.

Amikor ez a pont elérkezik, abban a percben a túlkeresletet felválthatja a túlkínálat az ingatlanpiacon, ami az árakra lenyomó erővel hatna, hiszen innentől kezdve a vásárló kerül alkupozícióba.

+1 gondolat: nem szükséges elköltenie a lakosságnak a felhalmozott likvid vagyont. Elég, ha visszatér a megszokott befektetési portfólió kialakításához, azaz visszatalál a befektetési alapokhoz, részvényekhez, ETF-ekhez.

Figyelmeztető jel számunkra a nem lakott lakások számának a növekedése

Az utca emberét megkérdezve vagy különböző statisztikai mutatókat kutatva egyértelműen olyan érzésünk lehet, hogy egy „soha véget nem érő” ingatlanárrobbanás kellős közepette vagyunk. A valóságban azonban érdemes megnéznünk a folyamatok mögött zajló mikrofolyamatokat, mikrotranzakciókat is.

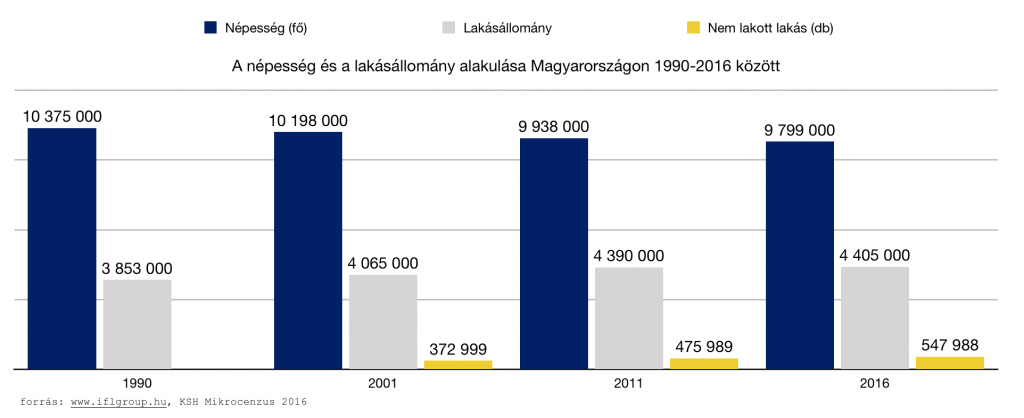

Az alábbi diagrammon láthatjuk, hogy a magyar népesség folyamatosan csökken, miközben a nem lakott lakások száma drasztikusan növekszik. Ez azt jelenti, hogy Magyarország területén egyre több hely válik egyre kevésbé lakottá, míg a populáció alapvetően a nagyvárosokban és az agglomerációba tömörül a boldogulás reményében.

Azonban az agglomerációnak és a kedvelt városoknak van egy fizikai kapacitása mind létszámban, mind munkaerőpiac tekintetében. Nem költözhet mindenki ide, hiába szeretnének. Az agglomeráció egyre kijjebb tolódik (érdemes belegondolni a budai oldalra, ahol 10 évvel ezelőtt az elsődleges agglomerációs vonal Budaörs volt, ma már Érd számít ennek az elméleti vonalnak 20 kilométerrel és két-három településsel kijjebb).

Nagyobb mértékben növekednek a nem lakott lakások száma, mint amilyen ütemben bővül a lakásállomány. Ez figyelmeztető tendencia a jövőre nézve!

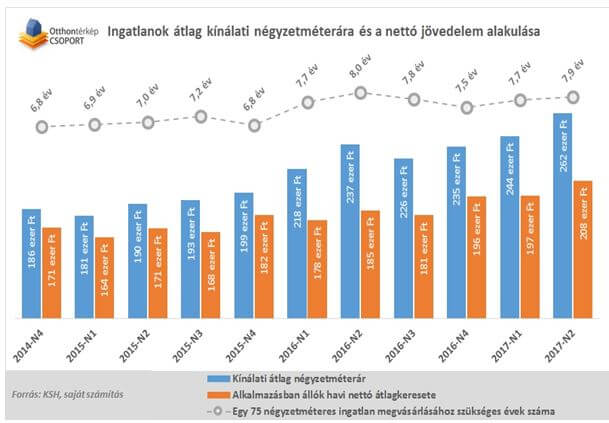

Egyre többet kell dolgozni az ingatlanért, ami alátámasztja az első pontot: azaz a drágább ingatlanhoz több hitelt kell felvenni. A kockázat pedig a kamatszint változása!

Az ingatlanpiaci árak drágulását igazolja az a statisztika, ami azt mutatja meg, hogy az átlagos jövedelemhez képest hány évet kell dolgoznunk egy 75 nm-es lakás megvásárlásához. Az idő egyre hosszabb, ami azt jelenti, hogy az ingatlan egyre drágább. Mivel a lakosságnak van egy konkrét likvid vagyona, ezért a növekvő többletett hitelből próbálja meg kipótolni.

Mostani alacsony kamatok mellett ez viszonylag egyszerűen működik, az ügyfelek hajlandóak picivel több hitelt felvenni. Emiatt pedig az ingatlanárak magasan tarthatóak a kereslet miatt. De mi történik abban az esetben, ha a hitelek megdrágulnak és az emberek többé nem tudnak „kicsivel több hitelt felvenni”?

A kereslet itt is találkozni fog a kínálattal, mivel kevesebb fizetőképes vevőre jut azonos mennyiségű lakás. Megváltozik az alku-státusz, ami további csökkentést jelenthet a kialkudott árak esetében.

Az ingatlanpiac korrekciója automatikus következménye a lakástakarékok esetleges állami támogatás csökkentésének?

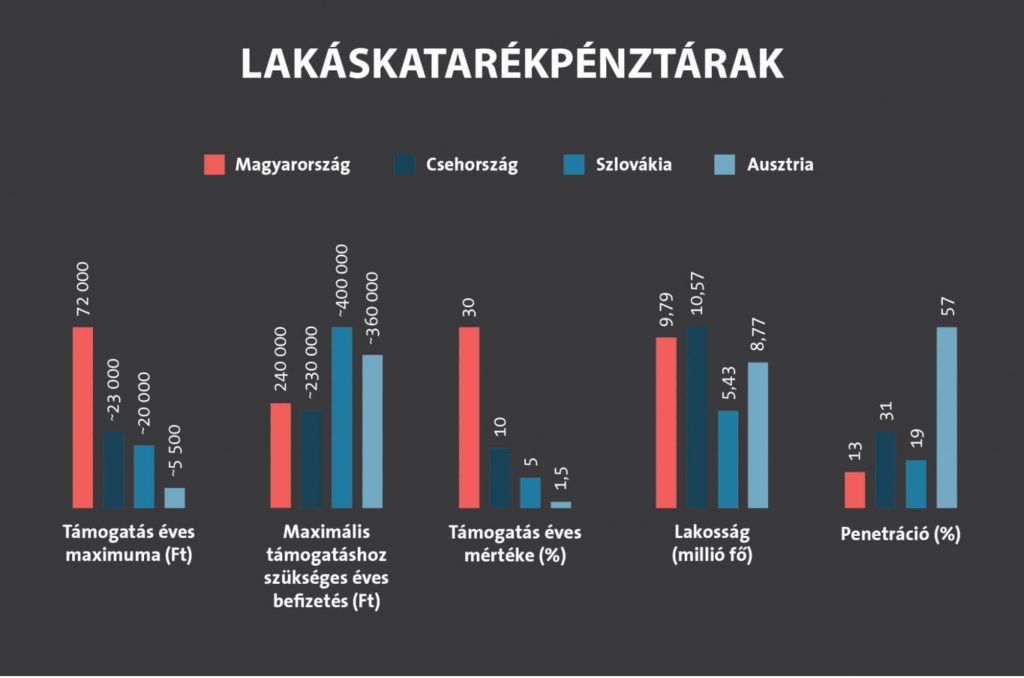

Ma egy nagyon kényelmes piaci egyensúly alakult ki, hiszen rekordalacsony lakáshitelkamatok mellett Európa szerte rekordmagas állami támogatás mellett van lehetőség a lakáscélú öngondoskodás megvalósítására. Ez azt jelenti a gyakorlatban, hogy minden befizetésünk után 30% állami támogatást, maximum évi 72 000 forintot / szerződés kapunk.

Azonban hosszútávon, egy fejlődő pénzügyi kultúrában, ahol a középosztály a továbbiakban már nem az államtól várja a megoldást – hanem a „kötelező sárga csekkek” részének tekinti az öngondoskodását – már egyáltalán nem szükséges ilyen mértékű állami támogatással ösztönözni az embereket. Ráadásul egyre kevésbé kifizetődő az Állam számára az ilyen mértékű állami támogatás. Egyre hangosabban mondják, hogy a jövőben csökkentik az állami támogatás mértékét, ami egy logikus lépés lenne!

Számoljunk közösen, hogy miért érdeke az államnak csökkentenie a költségvetési hatékonyságon túl

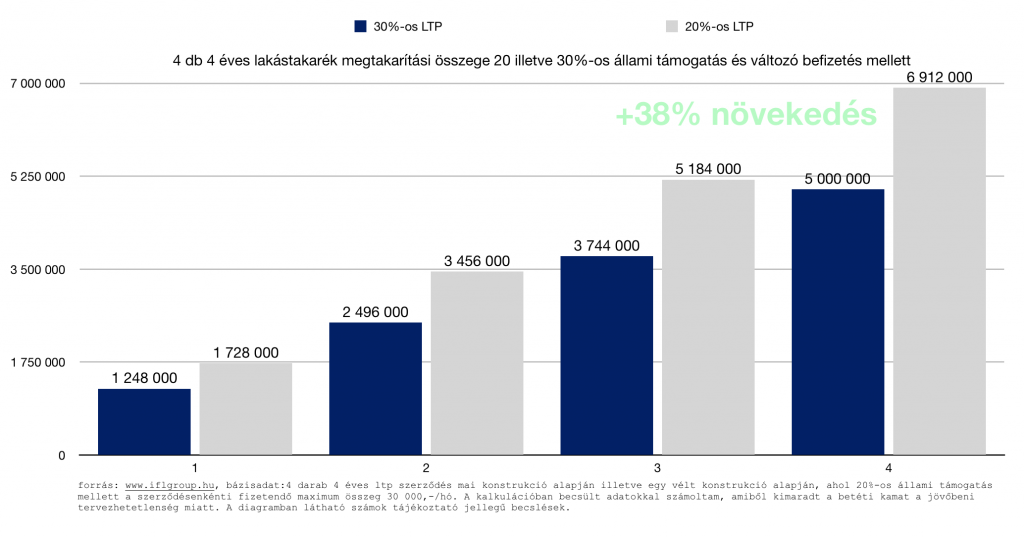

Egy átlagos család jelen pillanatban képes 4 db lakástakarékot kötni, amiért cserébe 4 év alatt (támogatással együtt) nagyjából 5 000 000 forintot tudnak összegyűjteni. Emellett persze több-kevesebb sikerrel megpróbálnak a folyószámlán is gyűjteni. Társadalmi szinten jelen pillanatban ez a „megpróbálok sárga csekk nélkül évekig gyűjteni megoldás” halálra van ítélve, mivel az emberek pénzügyileg fegyelmezetlenek.

Az állam érdeke az lenne, hogy a lakosság likvid tőkéjének minél nagyobb hányadát köttesse le a lakossággal lakáscélra.

Mi történik abban az esetben, ha az állami támogatás lecsökkenti 20%-ra, viszont a szerződésenkénti maximális betéti összeget megemeli 30 000 forintra/hó, hogy továbbra is elérhető legyen az évi 72 000 forint állami támogatás?

Az Állam ezzel a lépéssel nagyobb léptékű megtakarításra ösztönözne szerződéses keretek között

A diagramból láthatjuk, hogy az állami támogatás csökkentésével és egyidejűleg a maximális betétösszeg megemelésével 4 év alatt 38%-kal nagyobb megtakarításra ösztönözné az öngondoskodókat az Állam. Egyrészt ezáltal enyhülne a költségvetési teher, másrészt viszont szervezettt keretek között tudnának az emberek több pénzt félretenni. Valószínűleg duplán megérné ez a lépés az Államnak.

Első lépésként a Fundamenta bevezette új konstrukcióját, amiben az évi 72 000 forintos támogatás mellett a 20 000 forinton felül további 20 000 forintot, azaz 40 000 forintot lehet szerződésenként befizetni. Ezzel jelenleg azoknak kedveznek, akik magasabb lakástakarék hitelt szeretnének felvenni (magasabb szerződéses összeg) és nem tudnak több lakástakarék kötni. Azonban előremutató ez a lépés, vélhetően tesztelik a piacot, mit szól ehhez a megoldáshoz, amitől már csak egy lépésre van a 20%-os támogatás melletti 30 000 forintos havi betét.

Másrészről elképzelhető, hogy az ingatlanpiac középtávon az állami támogatás mértékével korrigálja a saját árait, hiszen csökken az egy főre jutó állami támogatás összege 20 000 forintos betéti egységre vetítve. Azt nem gondolom, hogy ez a tétel jelentősen mozgatná az árakat, viszont lesznek, akik a lehetőségeik miatt inkább nem vágnak bele az öngondoskodásba.