2017.december.15-től új termékcsaládok kerülnek bevezetésre a Fundamentánál. Már többen jeleztétek, hogy felkerestek titeket fundi-értékesítők, akik azzal „rámisztgetnek”, hogy most kössetek, mielőtt megváltozik minden! Most nézzük végig, mi ez a változás és mennyiben érint téged, mint magánszemély…

A lakástakarékhoz járó állami támogatás nem változik

Még mielőtt szívinfarktust kapnál, nem fog megváltozni az állami támogatás, ami a lakástakarékokhoz jár. Ez azt jelenti, hogy a maximális összeg évente 72 000 forint (illetve 30%) marad továbbra is. Persze most a Fundamenta csinált egy csavart a történeten és azzal fog támadni, hogy mostantól kezdve, ha Fundamenta Otthontervező lakásszámla B módozatot kötsz, akkor te már havi 40 000 forintot tehetsz félre és duplázhatod az állami támogatást!

Eddig sem tartott vissza senki, hogy több lakástakarék szerződést kössél és többszörözd az állami támogatást. Hangsúlyozom, hogy mind a Fundamenta Otthontervező lakásszámla B módozat, mind bármilyen más többszörözés esetén két feltétenek kell teljesülnie:

- Több kedvezményezettnek kell a szerződésben szerepelnie

- Többet kell befizetned, mint havi 20 000 forint

Oké, de nekem azt mondták, hogy egyedül is köthetek havi 40 000 forintos Fundamentát!

Ez így igaz! A Fundamenta Otthontervező lakásszámla B módozatát immáron megkötheted saját magadnak (közeli hozzátartozók hiányában) és fizethetsz havonta maximum 40 000 forintot (vagy ennél kevesebbett). Ez azonban nem jelenti azt, hogy többszörözted az állami támogatásodat! Ugyanúgy évi 72 000 forintot kapsz a 40 000 forintos befizetésre is.

Amitől érdekes lehet ez a koncepció, hogy immáron egy termék keretein belül tehetsz félre több pénzt lakáscélra. Persze ez csak akkor éri meg, hogyha nincsen elég közeli hozzátartozód és hajtasz a magasabb szerződéses összegre, a több Fundamenta hitelre. Mert önmagában nem hiszem, hogy túl vonzó a második 20 000 forintot befizetni a számlára, amire 0,1%-os betéti kamat jár (ennél még az átutalási költséged is magasabb…).

Csökken az EBKM?

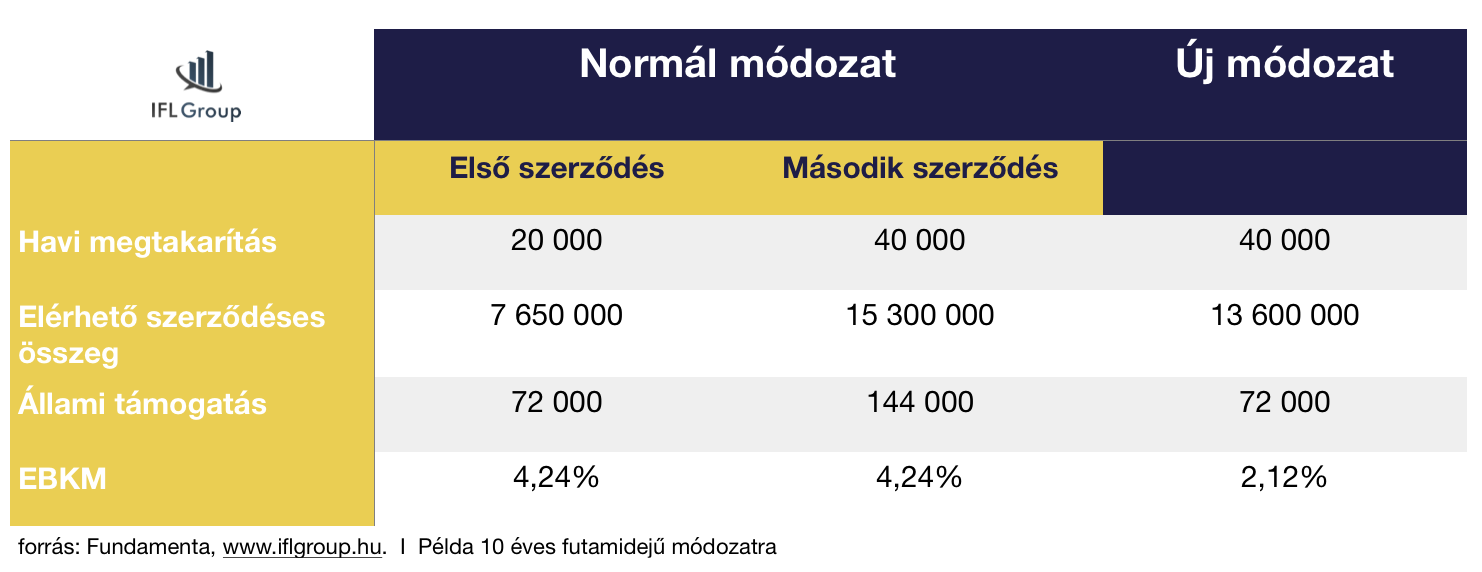

A táblázatban szerintem minden benne van, ami ennek a változtatásnak a lényege. Az EBKM (betéti kamatmutató) fele annyira csökken az új módozatban 40 000 forintos befizetésnél, mintha kötnél két darab 20-20 000 forintos szerződést. Ennek oka, hogy nem kapsz több állami támogatást, viszont nincs is a szerződésben több kedvezményezett.

Láthatjuk azt is, hogy az elérhető szerződéses összeg magasabb két külön szerződésnél, mintha egybe kötöd. Így nyilván ez tényleg annak opció, aki nem tud bevonni további rokont a szerződésbe, viszont mindenáron a Fundamentától szeretne felvenni hitelt is a megtakarítás mellé (opcionális).

Mennyibe kerül a Fundamenta hitel?

Nem győzön elégszer hangsúlyozni, hogy a lakástakarék mellé felvehető hitel nem jár automatikusan, ugyanolyan jelzáloghitel (hitelbírálattal), mintha bármelyik banknál vennénk fel a hitelt. Amiért érdekes mégis a lakástakarék hitel, az a tény, hogy a szerződés megkötésével ma „szerzel magadnak egy opciót”, hogy x év múlva milyen garantált kamatra kaphatsz hitelt. Ez akkor érdekes, ha közben a kereskedelmi bankok kamatai emelkednek majd.

Ami pozitív irányba változik az új módozattal, hogy a hitel kamata immáron 3,5% lesz (igazodva a piaci trendekhez), miközben a mostani módozat kamata 3,9% (THM: 5,17%-5,94%) volt.

A Fundamenta hitel kamata mennyire versenyképes?

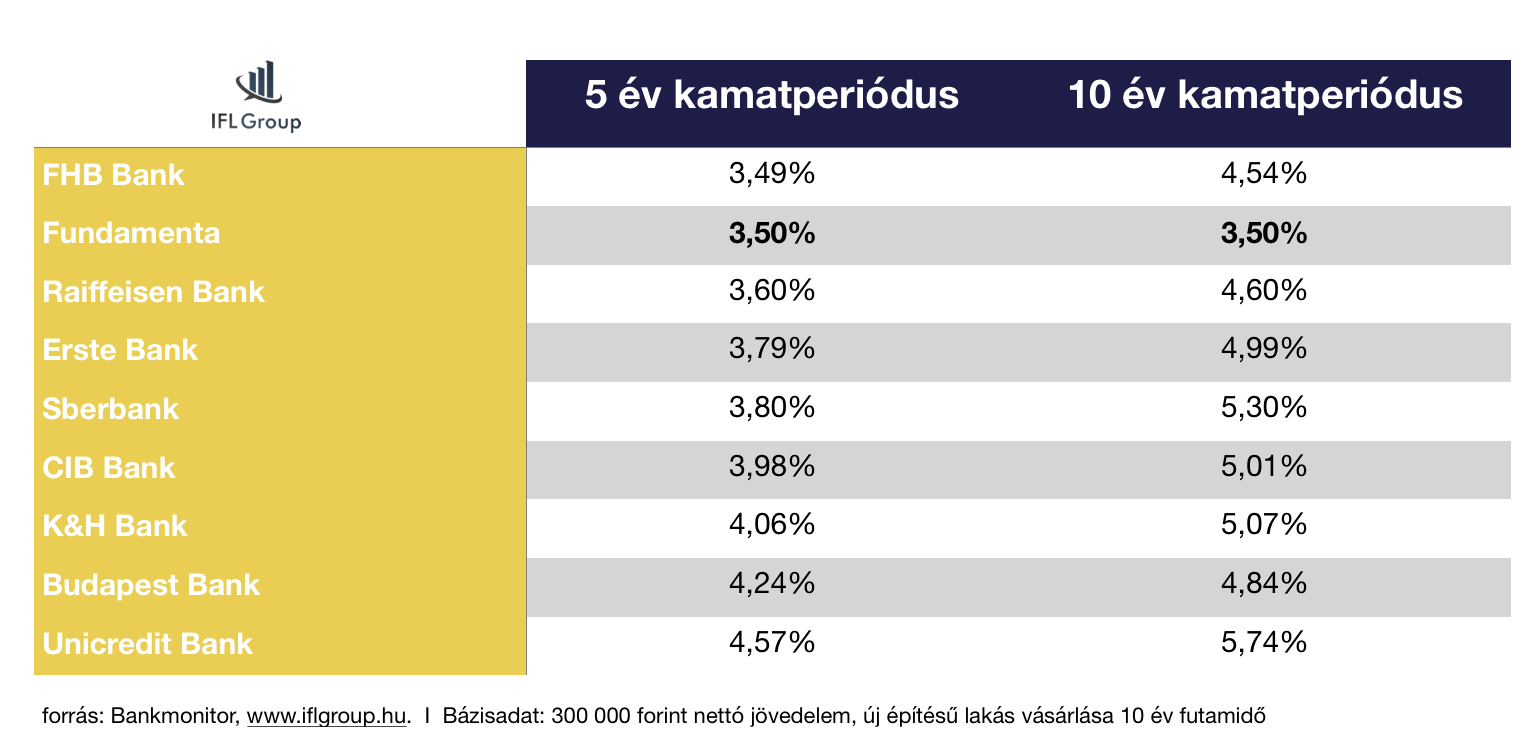

A táblázatban az 5 éves és 10 éves kamatozási piaci hiteleket hasonlítottam össze a Fundamenta Otthontervező lakásszámla 3,5%-os kamatával!

Kamatban alapvetően ez a 3,50%-os kamatajánlat azonos időtávra fixált kamatozás mellett talán a legversenyképesebb ajánlat a piacon, ha önmagában nézzük. Ugyanakkor egy valóban jól felépített hitelkonstrukciót nem nézhetünk pusztán önmagában. Lakástakarékot kötni hitel mellé akkor éri meg, ha a lakástakarékon elérhető kamatunk (EBKM) magasabb, mint a hitel kamata. Tehát jobban megéri a lakástakarékba fizetni, mint a hitelbe.

Ebből a szempontból a Fundamenta és más lakástakarékok hitelkonstrukciójának a legnagyobb hátránya, hogy fixen rövid futamidővel (módozattól függően: 58-63-74-94-112 hó) és ezáltal magas havi törlesztéssel lehet megkötni. A hitelfelvevő érdeke ezzel szemben gyakran az lenne, hogy a lehető legjobban eltolja a futamidőt (20-25 év), hogy ezáltal csökkentse a bank felé vállalt kötelező havi törlesztést, és a „megsprórolt” összegből indítson Fundamentát vagy más lakástakarékot.

Éppen emiatt léteznek azok az esetek (ezt mindig egyedileg kell kiszámolni), amikor jobban megéri 25 évre felvenni a 0,1-0,3%-kal magasabb kamatozású banki jelzáloghitelt, ami mellé lehet kötni a lakástakarékot (amit Minősített Fogyasztóbarát Jelzáloghitel esetén mindenhol díjmentesen tudunk előtörleszteni), minthogy alapból a lakástakarékhitelt vennénk fel rövidebb futamidővel és 0,1-03%-kal kedvezőbb kamatozással.

Módosulnak a megtakarítási időszakok

Az új módozatok esetében az új megtakarítási idő:

49 hónap helyett 50 hónapra ,76 hónap helyett 79 hónapra módosul. 97 hónap és 120 hónap marad. Ezzel kapcsolatban amire nagyon oda kell figyelni, hogy önmagában nem azért lesz több az állami támogatás, a szerződéses összeg vagy a teljes megtakarítás, mert valamire több pénzt kapunk. Itt arról van szó, hogy például a 6 év 6 hónapos (ebből 2 hónap a kiutalási időszak) eddigi kosntrukciónál 3 hónappal többször fizetünk be havi díjat és 3 hónappal tovább kapjuk emiatt az állami támogatást.

A Fundamenta tájékoztatása szerint A tarifáról (tehát maximum 20 000 forintos szerződés) B tartifára (amikor ugyanarra a szerződésre többet akarunk 20 000 forintnál befizetni, maximum havi 40 000 forint) bármikor válthat az ügyfél, de visszafelé nem lehetséges a lépkedés.

Partnerünk a Fundamenta, OTP, Erste lakástakarék.