Sokan álmodoznak az 1 millió forintos fizetésről, míg mások már elérték azt. Ugyanakkor nem mindegy, hogy ez az összeg bruttó vagy nettó összeg. Ha pedig már a kezünkben van, akkor rendelkezünk kész tervvel arra nézve, hogyan kéne okosan felhasználni? Egyáltalán az okos felhasználás mit jelent? Érdemes a jelent beáldozunk a jövő oltárán? Nem hiszem! Nézzük meg, hogy én mihez kezdek havi 1 millió forinttal…

A cikkben nem kifejezetten a saját életemet mutatom be, hanem törekszem egy általánosan érvényesíthető támpontot adni, egyfajta megoldást!

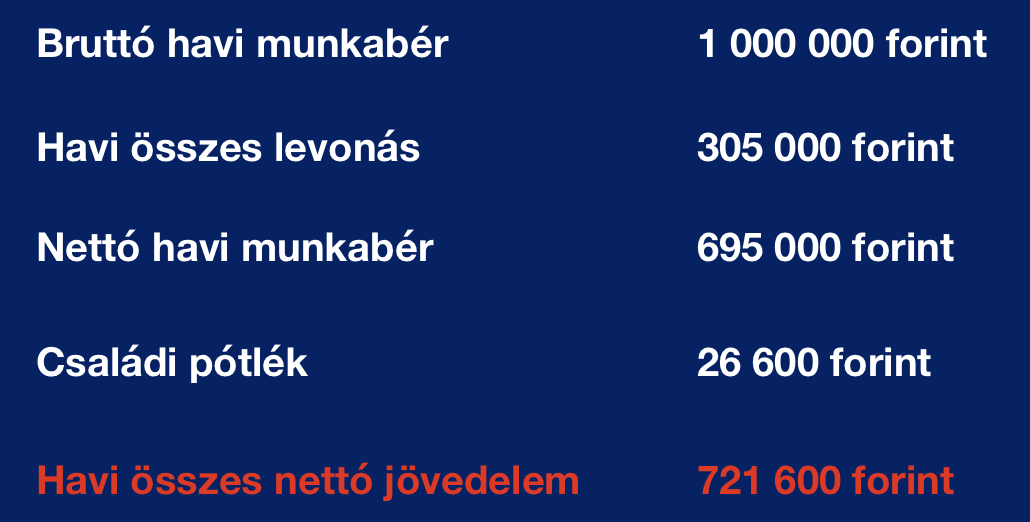

Tisztázzuk mit jelent bruttó 1 millió forint!

Rendkívül fontos megérteni, hogyan működik a jövedelem-, és adózási rendszer Magyarországon. Hajlamosak vagyunk nettó (kézhezkapott) értéken kezelni azt az 1 millió forintot, amit valamelyik ismerősünk bemond a baráti beszélgetések során.

A valóságban ez inkább egy bruttó érték, amiből le kell vonni az SZJA-t és egyéb hozzájárulásokat, adónemeket. Így viszont máris csökken az elkölthető pénzmennyiség! Most nézzük meg, hogy egy átlagos, 2 gyermekes embernek a valóságban mennyi pénz marad a zsebében?

Mennyit költhetek lakhatásra?

Laknia mindenkinek kell valahol. Nagyon fontos letisztázni, hogy ekkora jövedelemből milyen lakhelyet fizethetünk a családunk számára. Sok emberre igaz, hogy nagyobb-drágább ingatlanban lakik, mint amit valójában megengedhet magának. A nagy ingatlan nagyobb rezsiköltséggel jár, magasabb bérleti díjat jelent (ha nincsen sajátunk), és drágább az álagmegőrzése is.

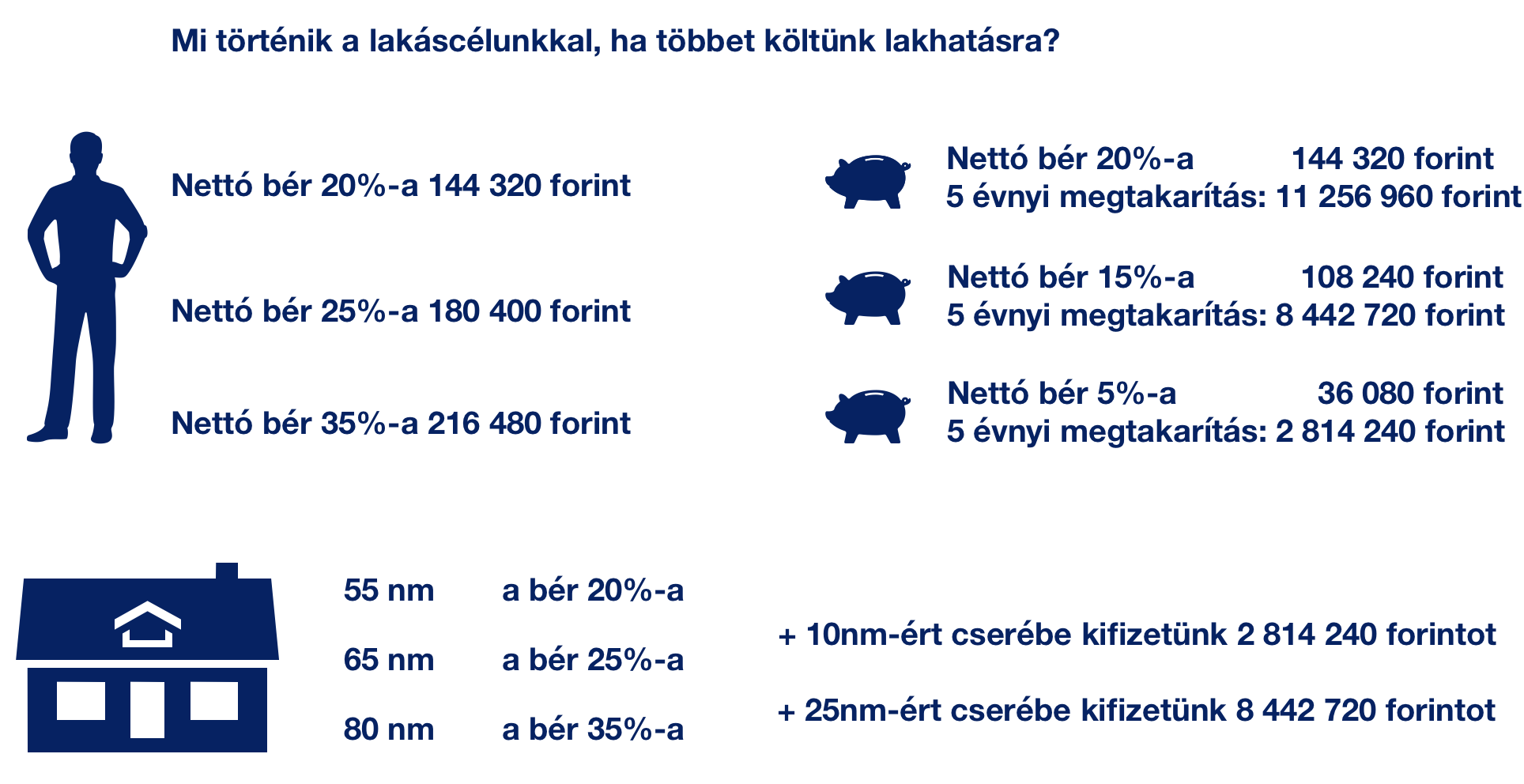

Ha nem saját lakásban élünk, hanem bérlünk azzal a „feltétellel”, hogy menet közben gyűjtünk saját lakásra, akkor maximum a fizetésünk 20%-át költhetjük el lakhatásra. Aki ennél többet költ el, az a jövőben kevesebb önerőt lesz képes összegyűjteni, és lényegesen több hitelre lesz szüksége!

Az albérletünket mindig így kell számolni

Az arányok semmit nem érnek, ha nem helyezzük saját életünk perspektívájába! A fenti kalkulációnak a perspektívája az, hogy 5 év múlva mekkora önerőt tudunk összegyűjteni amellett, hogy jelen pillanatban Budapesten a 11. kerületben egy albérletben lakunk.

Amikor azt látod, hogy +25 nm-ért cserébe kifizettél 8 442 720 forintot, az azt jelenti, hogy ennyivel többet fizettünk be a saját lakáscélú megtakarításunk helyett egy nagyobb albérletbe a vizsgált 5 évben. Ez azt is jelenti, hogy emiatt nagyobb hitelt kell majd felvennünk

A hitelnek is van költsége

Maradjunk annál az életszerű példánál, hogy a bruttó 1 millió forintos fizetésből 35%-ot költünk albérletre. 5 év alatt (ha tartjuk magunkat a lakhatás+lakáscélú megtakarítás aránya maximum 40%) 8 442 720 forinttal kevesebb önerő gyűlt össze. Előlegezzük meg magunknak, hogy ennyivel több hitelt kell felvennünk, amit meg is kapunk!

Nem színezem a számokat. Ekkora hitelre 20 éves futamidővel, 10 éves kamatperiódussal visszafizetünk 14 102 135 forintot, ami azt jelenti, hogy a költségünk további 5 659 415 forint volt. Tehát 5 évig magunk kényelméért kibérelt +25 nm-nek a költsége havi szinten

5 659 415 forint / 60= 94 323 forint volt, amit 20 éven keresztül fogunk részletekben kifizetni!

Kérdezd meg magadtól, hogy megér e neked havi közel 100 000 forintot ez a 25 nm?

Segítsünk?