Az MNB stabilitási jelentésében előrejelzést tett közzé, eszerint a következő 10 évben a változó kamatozású lakáshitel kamata közel 4 százalékkal nőhet meg. Ezzel a törlesztő is közel 40 százalékkal emelkedhet meg az induláshoz képest. Ez azt jelenti, hogy egy mai 15 000 000 forintos hitel kezdeti 80 000 forintos havi törlesztése változó kamatozású lakáshitel esetében pár év múlva könnyen 112 000 forintba is kerülhet…

Hibás vélekedés, miszerint „most könnyen megúszhatjuk” és nem kell megfizetnünk a változozó kamatozású lakáshitel árát! Ha nem mérlegeljük a kamatkockázatokat, akkor pár éven belül a devizahitelezéshez hasonló helyzet állhat elő, ami senki számára nem lenne kedvező…

Kiszámoltuk, hogy meddig „éri meg a változó kamatozású lakáshitel”, és mikortól veszteséges

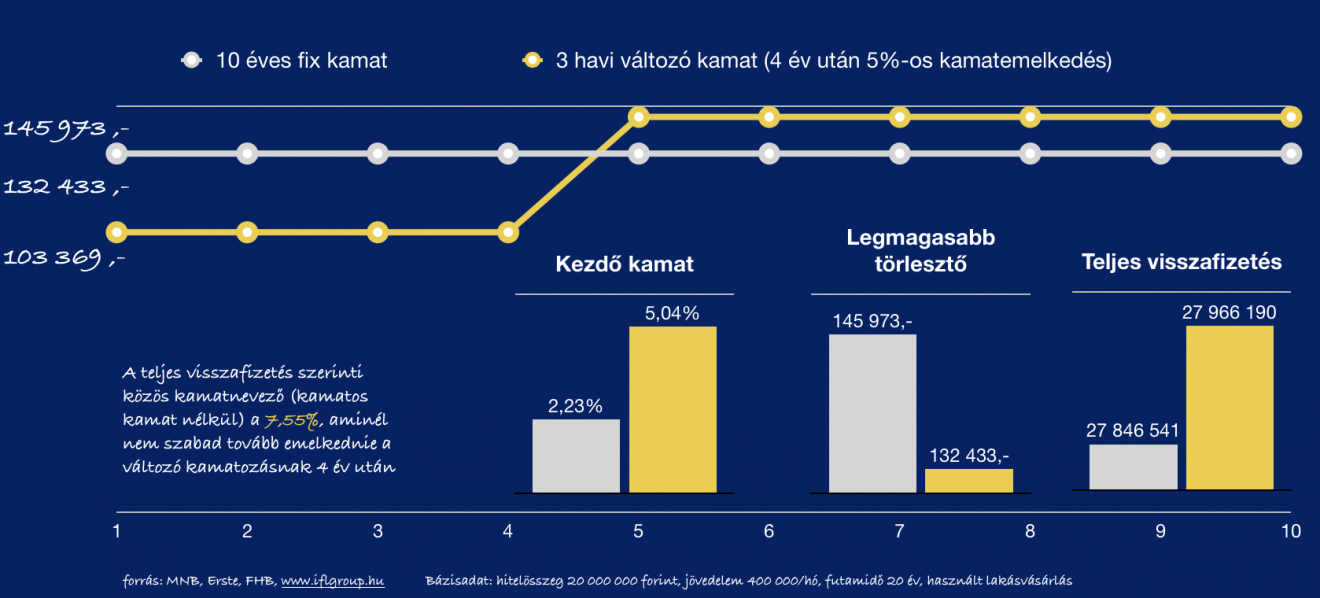

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

A lakosság elbukna a stressz teszten

Az igazán hatalmas problémát az okozza jelen pillanatban, hogy hitelfelvevők jelentős része nem stratégia megfontolásból választja a változó kamatozású lakáshitelt, hanem anyagi kényszerhelyzetből (mint anno a devizahitelek esetében). Ez azt jelenti, hogy azért vágnak bele az alacsonyabb törlesztésű hitelbe a legtöbben, mert csak így tudják megkapni az általuk szükségesnek vélt összeget.

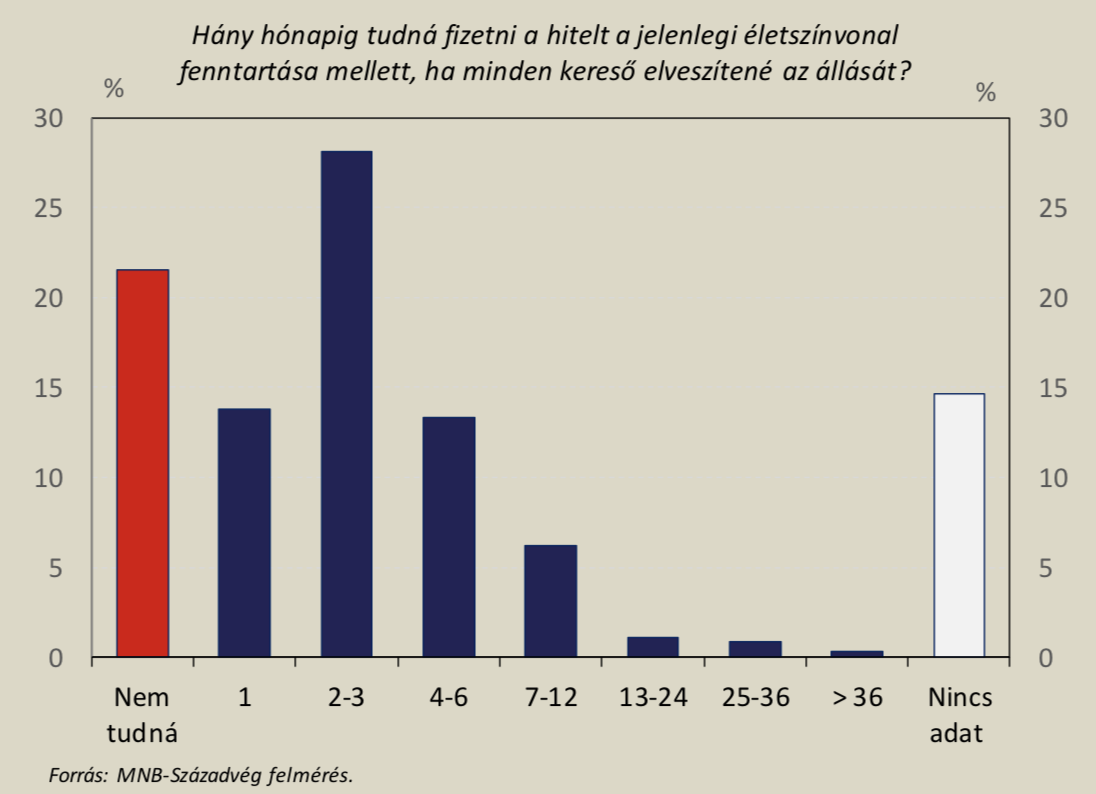

Az MNB felméréséből kiderül, hogy milyen súlyos likviditási problémával küzd a lakosság, akiknek 65%-a elvérezne már a negyedik olyan hónapban, amikor egyik családtag sem keres pénzt és munkanélküli. Persze messzemenő következtetéseket nem feltétlenül szabad ebből levonnunk, hiszen könnyen lehet, hogy a hitelüket alacsonyabb életszínvonal mellett is teljesítenék…

Mégis a hitelfelvevők közel fele a változó kamatozású lakáshitelt választja

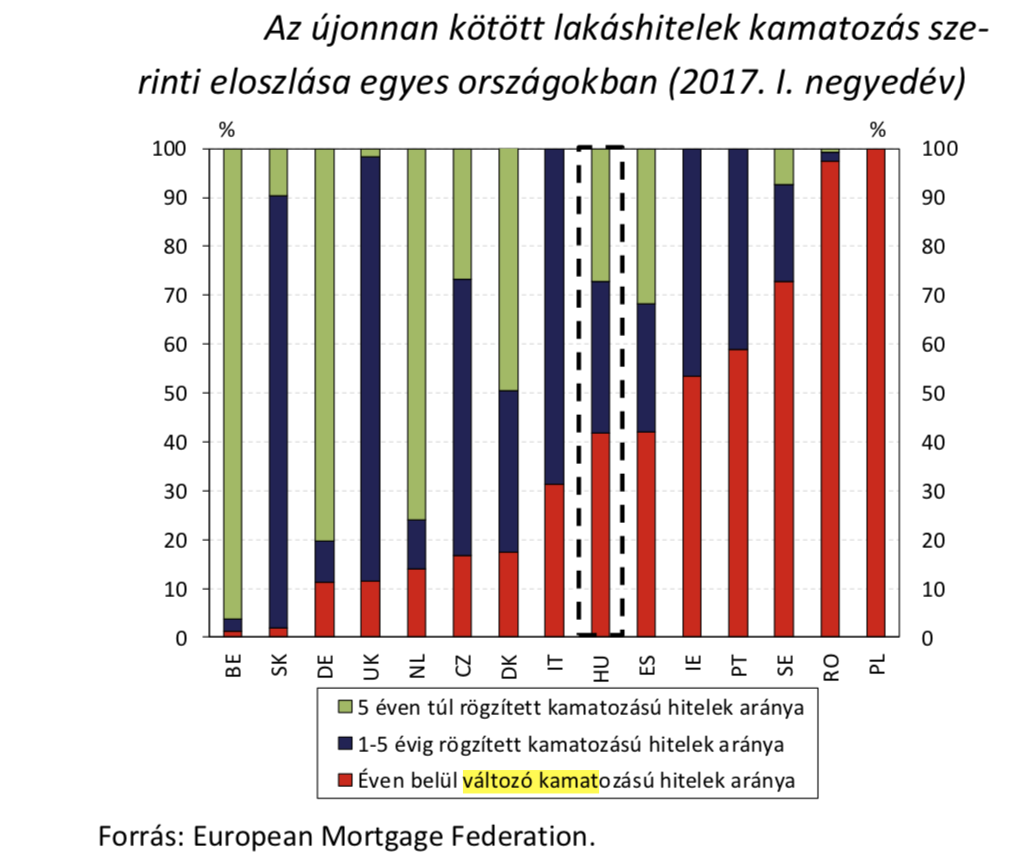

Ha megnézzük a vonatkozó statisztikákat, akkor láthatjuk, hogy milyen magas nálunk a változó kamatozású lakáshitelek aránya (új hitelek), míg a teljes (új) hitelállomány 73%-át viszi el az 5 éven belüli (változó kamatozás, 1-5 év közötti fix kamat) kamatozású hitelek aránya. Ez rendkívül magas arány annak tükrében, hogy az MNB figyelmeztetése szerint a következő 10 éven jelentősen emelkedhet a kamatkörnyezet.

Mi a megoldás? Milyen hitelt vegyünk fel?

A legfontosabb általános megoldás az lehet, hogy a kiindulópontnak mindig az 5/10 éves kamatozású lakáshitel törlesztését tekintjük. Ha úgy gondolkozunk, hogy számunkra megérheti az ismert kockázatok mellett a változó kamatozású hitel, abban az esetben is vállalt törlesztésnek az 5/10 éves fix kamatozású hitel ismert törlesztőjét tekintjük.

A különbözetet, ami az eltérő kamatozásból megmarad számunkra, azt befektetjük lakástakarékba , így duplán védjük saját magunkat:

- ha 4 éven belül vállalhatatlanul megemelkedik a hitelünk kamata a változó kamatozású lakáshitel esetében, akkor felmondjuk a lakástakarékot és annak díját a hiteltörlesztésre fordítjuk

- ha 4 éven túl emelkedik meg vállalhatatlanul a kamat, akkor a lakástakarék 30%-os állami támogatását felhasználva előtörlesztünk (csökken a tőketartozás és a részarányos havi törlesztőrészlet) illetve a lakástakarékon megspórolt havi díj lesz a mozgó törlesztő-keretünk, amiből tudjuk finanszírozni az emelkedést

- ha igazunk van és nem emelkedik meg vállalhatatlanul a változó kamatozású lakáshitel, abban az esetben végig tudjuk fizetni a lakástakarékot (vagy többet) és ezáltal folyamatosan tudunk előtörleszteni, végtörleszteni.