11 000 nap. Átváltva 30 év az életedből. Ez a 11 000 nap jelöli a 25-55 év között aktív időszakodat a munkában és az egzisztencia felépítésében. Mindenkinek ennyi ideje van, hogy megalapozza az életét. Te mihez kezdtél eddig vele? És mihez fogsz kezdeni ezután?

Az anyagi függetlenség alapja: már nem vagy gyerek, még nem vagy idős

Mindenki számára mást jelent az anyagi függetlenség. Alapvetően egyéni preferenciák szerint kialakult állapotról beszélünk, amiben a közös, hogy az egyén valamilyen szinten anyagilag önállóvá válik.

Ha megpróbálunk egy általános érvényességű egyenletet megalkotni, ami az anyagi függetlenség [origo]-ját jelenthetné, akkor az alábbi számítást kell elvégeznünk:

(életkor x 11 000 forint ) x 12 hónap

Ez mit jelent egy 31 éves ember számára? Ha a folyószámláján levő összeg / likvid tartalék eléri / meghaladja a 31 x 11 000 x 12 = 4 092 000 forintot, akkor azt mondhatjuk, hogy ez az ember anyagilag függetlennek tekinthető.

Természetesen ez az összeg nem tartalmazza az egyéb vagyontárgyak értékét (pl.: lakás), hiszen az anyagi függetlenség alapja valahol a biztonsági – likvid tartalék mértékétől függ.

Válassz olyan foglalkozást, amit szeretsz és soha többet nem kell dolgoznod – [Confucius]

Írd fel papírra a hiteleidet és rangsorold őket

A hitel olyan pénz, amit a jövőben fogsz megkeresni, ma költöd el és a köztes időben megfizeted az árát (kamat). A hitelnek akkor van értelme, ha értékteremtése használod és akkor haszontalan, amikor a vágyaidat fedezed belőle (pl.: nagyobb tv).

A legokosabb, amit megtehetsz, ha elkezded a hiteleidet rangsorolni és fontossági sorrend alapján elkészíted a megvalósítási -visszafizetési tervedet.

Milyen rangsorolási tényezőket vehetünk figyelembe?

Vegyél fel hitelt saját magadtól, fizess magadnak kamatmentesen törlesztőrészletet

Szeretek saját magamtól hitelt felvenni. Még sose jelzálogosítottam el magamat. – [Szarvas Norbert]

A hitelnek két alapvető természetét különböztetjük meg. A legnépszerűbb hiteltípus az, amikor a hitel felvétele és a cél szinte egyszerre valósul meg.

A másik eset sokkal kevésbé népszerű. Ebben az esetben a hitelt saját magunktól vesszük fel és akár 1-2 évvel előbb elkezdjük törleszteni, minthogy a célunkat megvalósítanánk. Ezt hívjuk pénzügyi stratégiának.

Tipikusan személyi kölcsönök, áruhitelek, fizetési előlegek esetében nem működik ez a megoldás. Hogy miért? Mert az ingó tételeket (pl.: elektronikai eszközök, utazások…stb) úgynevezett impulzusvásárlás során szerezzük meg. Vagyis egy hirtelen gondolattol vezérelve azonnal akarunk birtokolni!

De mi lenne, ha tudatosan felkészülnénk és a jövőbeni, kamattal terhelt hiteltörlesztés helyett felkészültünk volna a múltban a vásárlásra és már elkezdtük volna a „hiteltörlesztés összegét” félrerakni?

Gondolkodj értékteremtő beruházásokban

Minden, amire pénzt költünk saját zsebbúl vagy hitelből, valamilyen célt szolgál. Az anyagi függetlenség alapját éppen ennek a célnak a megfelelő definiálása szolgáltatja. Ha a költésünk valamilyen megtérülő célt szolgál, akkor nevezhetjük befektetésnek. Ha a költésnek nincsen célja, akkor pedig pazarlásnak.

Az elmúlt években nagyon felfutott a hazai ingatlanpiac. Gyakran szembesülök azzal, hogy családok 60-70-80 millió forintért építenek maguknak 2-3x nagyobb házat, mint amire szükségük lenne. Mindezt úgy, hogy semmilyen passzív jövedelemforrással nem rendelkeznek.

Tehát a hitelt a rendszeres, aktív bevételükből fizetik vissza.

Merül fel a kérdés: Nem lenne okosabb és megfontoltabb dolog első lépésként egy 40M forintos házat felépíteni / megvásárolni és mellé beruházni két kisgarzonba, amit aztán ki lehet adni albérletnek?

Mert mire számíthatunk az első esetben?

Ezzel szemben a második eset azt jelenti, hogy passzív bevételi forrásra tehetünk szert a hitel / önerő hányadától függően. Tehát a vagyonunk egy része könnyen likvidizálható, újra befektethető és passzívan pénzt termelő.

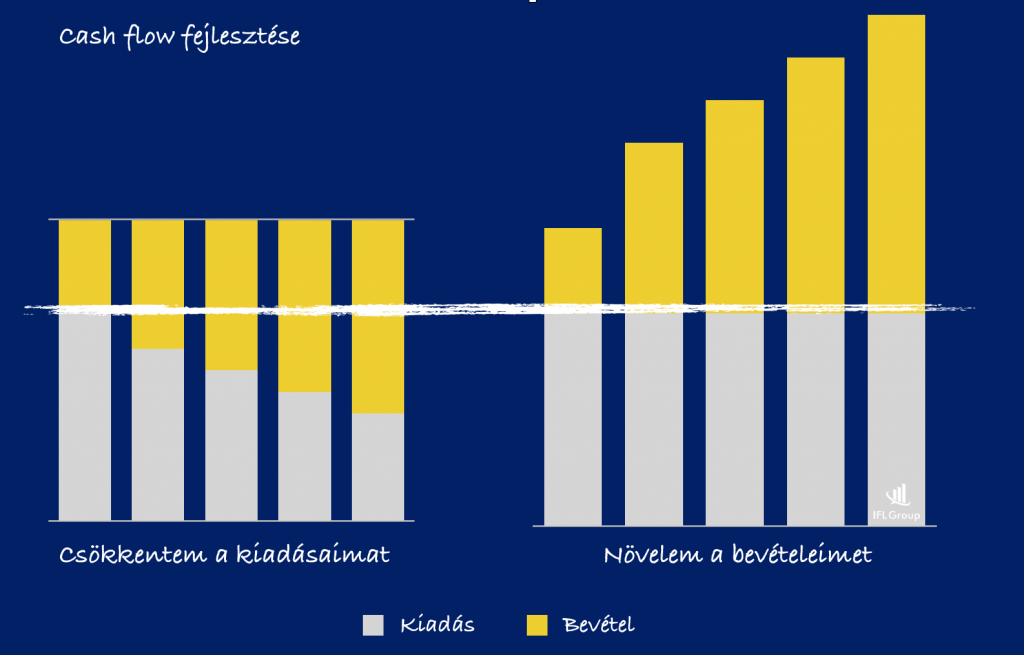

Növeld a bevételeidet, csökkentsd a kiadásaidat

Két népszerű pénzügyi stratégia feszül egymásnak szemben, amikor a célunk egyfajta többletre szert tenni a jövedelmünkből. Érdekes módon a rendkívül sarkos vélemények között ritkán említik meg, hogy végső soron a kettő stratégia együtt működik igazán.

Azaz miközben növelem a bevételeimet (új munkahely, mellékállás, előléptetés, bértágyalás), ezzel párhuzamosan újra definiálom a saját anyagi szokásaimat és csökkentem a rendszeres kiadásokat.

Alkalmazd az 1/2-es szabályt

A havi rendszeres kiadásaidat (magyarul megélhetési költség) mindig a 12 hónapra vetített átlagos havi bevételed 50%-ához igazítsad. Ha 1M forintot keresel, akkor élj úgy, mint aki 500e forintot keres. A többit tedd félre. Ha 500e forintot keresel, akkor élj úgy, mint aki 250e forintot keres és a többit tedd félre.

Sokan ott követik el a hibát, hogy az eseti bevételeket (prémium, rendkívüli pótlék…stb) nem osztják el 12-vel. Főleg a jutalékos szakmákban látom, hogy az ottani dolgozók mindig hónapról hónapra terveznek újra.

Ha 100 000 forintot kerestek az adott hónapban, akkor szűkölködnek. Ha 500 000 forintot, akkor úgy költenek, mintha minden hónapban ennyit keresnének. Ha 1M forint jött be, akkor pedig mintha nem is lenne holnap.

Pedig három hónapot vizsgálva a 100e+500e+1M = 1,6M /3 = 533 333 forint, amiből valójában él. Ha a követketkező 9 hónapban átlagosan 200 000 forintot keresett, akkor viszont abban az évben a valódi bevétele: 1,8M + 1,6M = 283 333 forint volt. Neki ebből kéne gazdálkodnia!

Ne légy kishitű a saját vagyonoddal kapcsolatban, mert könnyebben kifolyhat a pénz a kezedből

Gyakori hiba, hogy bele se gondolunk, középtávon milyen pénzösszeg „folyik át a kezünkön keresztül”. Biztosan te is ismered azt, amikor könnyebben megveszel 5 kacatot 2 000 forintért / db, mint 1 komolyabb dolgot 10 000 forintért.

Nagyobb perspektívában, pontosan ezt csinálják sokan a saját életükkel kapcsolatban is. A havi jövedelmükhöz képest szinte elérhetetlen álomnak tűnik egy tehermentes saját lakás vagy autó. Ezért nincsen motiváció, inkább felélik minden hónapban, amit megkeresnek.

1 hónap -» 400 000 forint

12 hónap -» 4 800 000 forint

60 hónap -» 24 000 000 forint

120 hónap -» 48 000 000 forint

Tudom, hogy ebből levonódik a megélhetési költség. De nem árt tisztázni, hogy mindenféle fizetésemelkedés nélkül is, optimális esetben a kezünkön keresztül átfolyik 10 év alatt 48M forint a példában.

Ha alkalmazod az 1/2-ed szabályt , akkor 10 év alatt összegyűlne 24M forint, ami minimum egy kisgarzonra elég lenne. Vagy egy rendkívül komoly biztonsági tartalékot jelentene. Azaz sokak számára elérhetővé válna az anyagi függetlenség.

Helyette mi történik? Felélik a bevételeket és 10 év múlva sincsen semmi.

Cikkhez kapcsolódó tartalom

A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

Megtanítom, hogyan állítsd helyre a cash flow-dat!

Szükséged van a segítségemre?

Bankfüggetlen hitelközvetítés és CSOK tanácsadás

Nyugdíjcélú megtakarítás tanácsadás

Ez a cikk 2019. január 10. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Jogi leírás

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.