Elérkeztünk egy újabb év lezárásához. Ilyenkor általában végigvesszük az elmúlt évet. Mit terveztünk és ebből mi valósult meg? Szinte minden újévi fogadalomban szerepel valamilyen formában a pénz (gazdálkodj okosan), és ezáltal közvetetten a családi költségvetés. Amivel most készültem nektek, az egy család költségvetés rendszer kialakítása, ami bizonyítottan működőképes és nem kerül pénzbe!

A családi költségvetést mindig a beérkező jövedelemből tudjuk felosztani. Egyáltalán nem mindegy, hogy milyen sorrendben kezdjük el a pénz felélését-felhalmozását. Az alábbi pontokat sorrendbe veszem, hogy lássad a logikus sorrendet.

#1 Hitelkártya

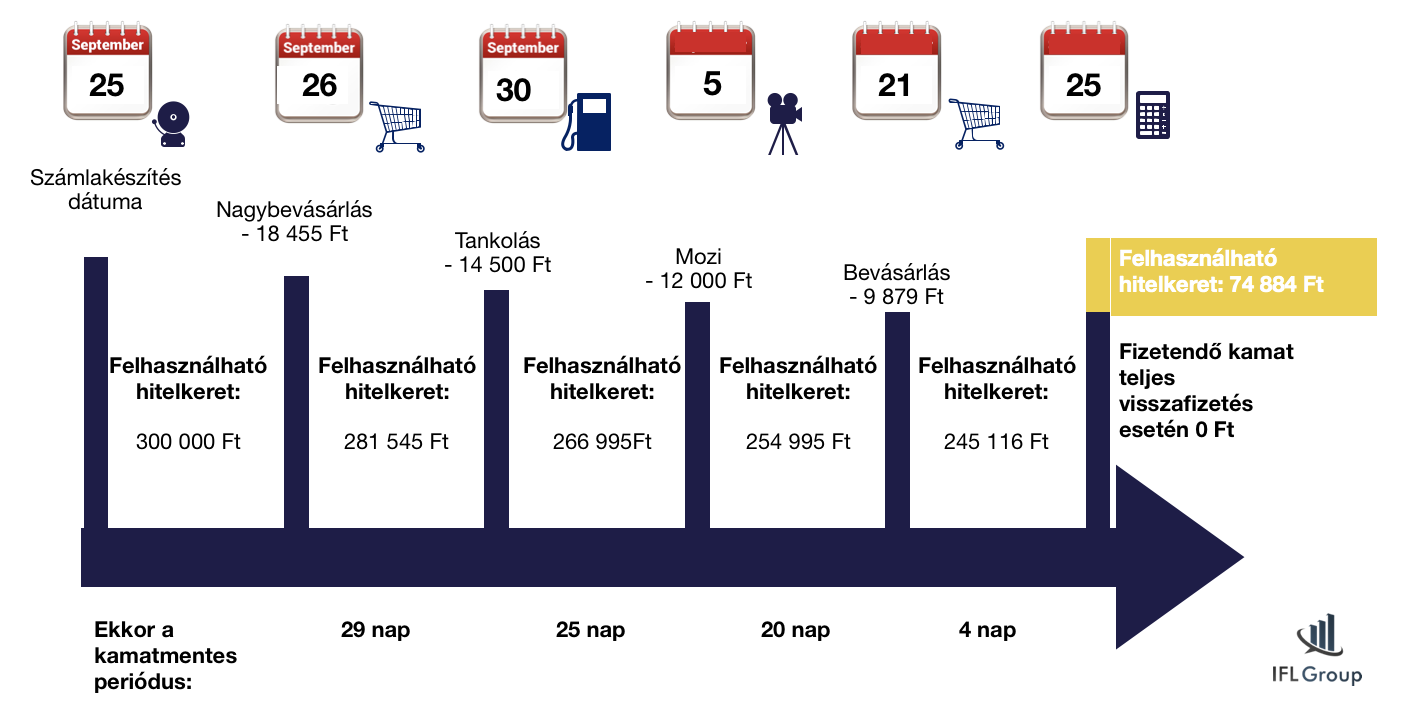

Biztosan meglepődtél, hogy a családi költségvetés legelső pontjának a hitelkártyát jelöltem meg. Lehet ezzel viccelődni, de a statisztikák alapján majd’ minden második családnak van egy ilyen kártya a pénztárcájában. Gondoljunk csak az Auchan saját kártyájára, ami szintúgy hitelkártya.

Meg kell érteni, hogyan működik a hitelkártya és akkor máris értelmet nyer, miért fontos először visszafizetni a hitelkártyánkat minden hónapban még akkor is, ha nem marad több pénz a zsebünkben. A hitelkártya alapvetően egy pénz és időnyerő eszköz, aminek köszönhetően vásárlásaink során előre elkölthetjük a következő havi fizetésünket. A bank ajánlata, hogy 30/45 napig ingyen használhatjuk a pénzét.

A bank arra játszik, hogy nem fogod teljesen visszafizetni a hitelkártya keretét. Ha 1 forint tartozást mutat számlazáráskor a számla, akkor a teljes igénybe vett hitelkeretre számolják a kamatot. Tehát például egy 21,28%-os kamatozású 300 000 forinttal terhelt hitelkártya, aminek a tartozása számlazárás napján 1 000 forint (a többi vissza lett fizetve), abban a hónapban 5 320 forint kamatba került…

Mindig vissza kell fizetni a teljes tartozást

A világ legjobb befektetése, ha a saját hitelkártyádat ingyenesen használod. Gondolj bele, hogy amennyiben 30 napon belül kifizeted a teljes keretet, akkor a felhasznált pénzen azonnal volt 1,77% nyereséged / hó. Hiszen ennyi kamatot nem kellett megfizetned a banknak, tehát a zsebedben maradt!

Ha okosan használod a hitelkártyát, akkor a likviditásodról sem kell lemondanod, hiszen amint feltöltötted a keretet, azonnal használhatod újra a bank pénzét kamatmentesen (30/45 napig). De ez csak akkor működik, hogy maximum akkora a hitelkereted, amennyit a fizetésedből minden hónapban ki tudsz fizetni. Ha nagyobb a hitelkeret, mint a jövedelmed, akkor minél hamarabb csökkenteni kell a hitelkeretet!

#2 Számlák

Hihetetlen, hogy a második pontban sem valami csodafegyvert, szuper megoldást hozok fel, mint a családi költségvetés soron következő eleme, hanem egy rendkivül kényelmetlen-kelletlen dolgot, a számla befizetését. Azért fontos, hogy a fizetés utáni első lépésed a számlák befizetése legyen, hogy pontosan lásd, mennyi pénzből kell gazdálkodnod abban a hónapban. Aki nem először a számláit fizeti be, az gyakran fizetési késedelembe esik, kapja a felszólításokat és idővel egy adósságspirálba kerülhet.

Figyelmedbe ajánlok egy automatikusan működő fizetési rendszert,

amennyiben nem tudsz szabadulni a hitelkártyától. A postán díjmentesen tudsz hitelkártyával számlát befizetni. Ez miért fontos? Mertha van hitelkártyád, amit az első pont alapján minden hónapban fel kell töltened, hogy ne kelljen kamatot fizetned, akkor találtunk máris egy logikus megoldást arra, hogyan tudod mégis használni a fizetésedet abban a hónapban is!

- Feltöltöd a hitelkeretedet a fizetésedből 100%-ban

- Másnap már mehetsz befizetni a csekkeket a postán hitelkártyával díjmentesen

- A fennmaradó hitelkeretet pedig használhatod élelmiszer vásárlására

- Ha jó hitelkártyád van, akkor kapsz mindenféle jóváírást is

Ezzel a módszerrel gyakorlatilag okosan hasznosítottuk a bank pénzét, hiszen minden hónapban díjmentesen élünk belőle. Fontos, hogy ezzel időt nyerünk saját magunk számára és készülnünk kell arra, hogy egyszer lesz egy olyan hónap, amikor vissza kell fizetnünk a hitelt és megszüntetni a hitelkártyát. Addig viszont a bank pénze nekünk dolgozik…

#3 Megtakarítások- gazdálkodj okosan

A család jövője szempontjából rendkívül fontosak a megtakarításaink. Legyen az egy lakástakarék, egy nyugdíjbiztosítás vagy egy gyerekprogram. A cél, hogy a fizetésünk egy részét félre tudjuk tenni. Miután már túlvagyunk az első két ponton+ a havi nagybevásárlás, akkor egyértelműen a megtakarítások következnek.

Mivel már biztosítottuk az adott hónapban a megélhetésünkhöz szükséges legfontosabb feltételeket (lakhatás+étel) + elkerültük az adósságspirált a hitelkártyával, a jövőrül is gondoskodnunk kell. Sose azt tegyük félre, ami megmarad a költekezéseinkből. Azt a pénzt költsük el, ami megmaradt a megtakarítások után.

Ebben a cikkben részletesen levezettem, hogyan kell megtakarítást felépíteni több szinten: Hogyan képezzünk pénzügyi tartalékot?

#4 Szórakozás

A családi költségvetésünk soron következő rendkívül fontos eleme a szórakozás. A szórakozást sokan összekeverik az értelmetlen pénzpazarlással. Ennél azonban sokkal többet jelent. A „szórakozás” vagy más néven „hobbi” hozza meg számunkra azt a motivációt és lelki erőt, amiért a következő nap, a következő héten vagy a következő hónapban is hajlandóak vagyunk fejlődni, dolgozni, gyarapodni.

A szórakozás sokrétű lehet függően családi helyzetünktől. Legyen az sport, legó, gyerekekkel programok, utazás, mozi, étterem, bármi… A lényeg, hogy szánjunk értékes időt saját magunkra és a szeretteinkre. Ha ez működik, akkor túl sok gondunk nem lesz az életben.

A kérdés azonban a mértéken van.

Alapvetően kétfajta embertípus létezik:

- aki túlköltekezik

- aki mindent megvon magától

Fontos megtalálni a jövedelmünkhöz mérten egészséges egyensúlyt és elfogadni, hogy azt az összeget mindenféle rossz érzés nélkül elkölthetjük magunkra. Akkor cselekszel helyesen, ha legalább a jövedelmed 10%-át a „szórakozásra szánod”. Az ideális állapot a 20-30% lene egyébként, de ez valójában jövedelemfüggő.

#5 Persely

A persely a saját családi költségvetésem kedvenc eleme, amit másfél éve „fedeztünk fel újra”. A perselynek az a lényege, hogy a nap végén a zsebünkben maradó 5-10-20-50 forintokat gondolkodás nélkül belerakjuk és megnézzük, milyen gyorsan tudjuk azt feltölteni. Nekünk legutóbb nagyjából 3 500 forint gyűlt össze a teli perselyben anélkül, hogy bármiről le kellett volna mondanunk.

Ez egyfajta olyan találpénz, amit amúgy elszórunk. Jelentéktelen tételek, amik idővel szabad szemmel látható összeggé alakulhatnak át. És milyen jól tud jönni, amikor egyszercsak 3-5-10 000 forint keletkezik a porzsemekből? Gondolj bele, hogy ez az összeg már egy kisebb bevásárlás jelentős részét fedezni tudja. Ez olyan, mintha azt mondaná a Tesco, hogy a következő vásárlásod 75%-át elengedi neked!

#6 Készpénz

A bankkártya egy nagyon veszélyes eszköz, ugyanis egy plasztikkártya segítségével magunkkal vihetjük mindenhova a teljes likvid vagyonunkat. Ez pedig gyakran meggondolatlan költekezésekhez vezet. Amióta bevezetettem saját magam számára a kp-t, mint fizetési eszköz a mindenapi életemhez (kávé, gyorsétterem, mozi…stb), azóta 38%-kal kevesebbett költekezem, mint előtte.

Elég csak a „beugrom a boltba tejfölért” vásárlásaimat megnézni. Amikor mindezt kártyával intéztem, akkor a számla minden esetben! 5 000 forint felett volt. Ha hetente 4x ugrottam le, akkor 4x 5000 (és ez nem a nagybevásárlás). Mióta készpénzzel támadok, azóta átlagosan 2 500 forintért vásárolok. Ez is több, mint amennyiért lemegyek, de lényegesen kevesebb, mint amennyi kártyával volt!

Helyezz egy könyvbe 3-5x 20 000 forintot. Nevezd ki „mindennapi pénz”-nek és egyszerre mindig csak 1 db 20 000-est vegyél ki belőle! Ezt használd, amíg elfogy! Garantálom, hogy a második kivételnél tovább nem jutsz, mert rosszul fogod magadat érezni! Megszólal a belső riasztó…

Helyezz egy könyvbe 3-5x 20 000 forintot. Nevezd ki „mindennapi pénz”-nek és egyszerre mindig csak 1 db 20 000-est vegyél ki belőle! Ezt használd, amíg elfogy! Garantálom, hogy a második kivételnél tovább nem jutsz, mert rosszul fogod magadat érezni! Megszólal a belső riasztó…

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

- Hogyan adósodnak el a magyarok?

- 5 jel mielőtt csődbe mész