Sokáig élhettünk azzal a gyanúperrel, hogy a struktúrált értékesítői hálózatokon (sokak szerint MLM) közvetített pénzügyi termékek sokkal drágábbak, mintha közvetlenül kötnénk azt meg. Ennek oka az értékesítői hálózatok jutalékéhsége-jutalékszükséglete és a motivációs versenyek refinanszírozásának a megoldása lehetett. Azonban 2018-ban ez egy tévhit, vagy pedig még ma is jellemző a pénzügyi piacra a túlárazott közvetített termék?

A lakástakarék, mint túlárazott termék?

Jelenleg a magyar pénzpiacon 4 lakástakarék működik párhuzamosan egymás mellett (Fundamenta, Erste, OTP, Aegon). A termék végtelenül egyszerű, hiszen egyrészt 30%-os állami támogatás jár a befizetésekre, másrészt törvényileg szabályozott körülmények között történik a költségelvonás (adminisztrációs díj utalás esetén mindenhol 150 forint /hó, a számlanyitási díj maximum a szerződéses összeg 1%-a lehet mindenhol).

A lakástakarékot különböző csatornákon keresztül értékesítik, mint például

- saját értékesítői hálózatban

- külső értékesítői hálózatban

- bankfiókban

A lakástakarékok működését a hatályos lakástakarékpénztári törvény határozza meg, amitől kizárólag az ügyfelek érdekében, pozitív irányba lehetséges eltérni. Mivel a lakástakarék szerződés megtakarítási részét leginkább a számlanyitási díj terheli, mint jelentős költségelem, ezért azt nehezen lehet bármilyen értékesítői hálózatra ráfogni, hogy a piacinál jóval drágábban értékesíti a lakástakarékot.

A kedvezmények az értékesítői hálózatoknak fontos

Mivel ezen a piacon a törvényi korlátozások miatt nagyon feszes a verseny, ezért az ügyfelek kegyeiért és a kötésekért akciókkal próbálnak a cégek küzdeni. Ilyen kedvezmény a számlanyitási díjak akciózása, hogy az ügyfél minél olcsóbban és egyszerűbben tudja megkötni a szerződést.

Ez pedig olyan versenyelőnyt jelenthet, amivel mindenki élni akar. Példának okáért tavaly február végéig mi is díjmentesen tudtuk megkötni veletek az Erste lakástakarékpénztári szerződéseket. Ráadásul nekünk egy olyan különleges megállapodásunk volt a pénztárral, aminek köszönhetően jobb feltételeket tudtunk biztosítani, mintha bementél volna az ERSTE bankba megkötni a szerződést.

Ez a feltétel pedig a számlanyitási kényszer. Ugyanis a bankban akkor tudták neked ingyen megnyitni a lakástakarékot, ha kötöttél náluk folyószámlát. Nálunk ilyenfajta kötöttség nélkül tudtad ezt meglépni. Tehát elmondhatjuk, hogy közvetítőként jobb feltételt sikerült biztosítanunk.

A megtakarításos életbiztosítás, mint túlárazott termék?

Magyarországon az elmúlt 15 évben rendkívüli módon elterejdtek a megtakarításos életbiztosítási szerződések és ezzel párhuzamosan az ügynöki hálózatokban rosszul, erőszakosan és drágán értékesített termékek. Sokáig valóban úgy nézett ki a piac, hogy például a Brókernet saját termékei messze drágábbak voltak, mintha mi magunk mentünk volna el a biztosítóhoz szerződni.

Az elmúlt években azonban egy rendkívüli paradigmaváltás történt. Egyrészt az éles versenynek, másrészt az MNB törekvéseinek (etikai kódex, TKM maximalizáció, jutalék-stop, stb…), harmadrészt a csalódott régi ügyfelek miatt a verseny soha nem látott fordulatot vett. A termékekben egyre jobb feltételeket akarnak biztosítani, mindezt pedig egyre alacsonyabb költségszint mellett.

Biztosítékok

A TKM (teljes költség mutató) Létrehozásának a célja az volt, hogy egy előre meghatározott, statikus példán keresztül az összes termék összehasonlíthatóvá váljon ezen szempontok alapján. A kezdeti számítási módszertant azonban menet közben finomhangolták, hogy minél reálisabb képet kaphassunk egy termék valódi költségeiről.

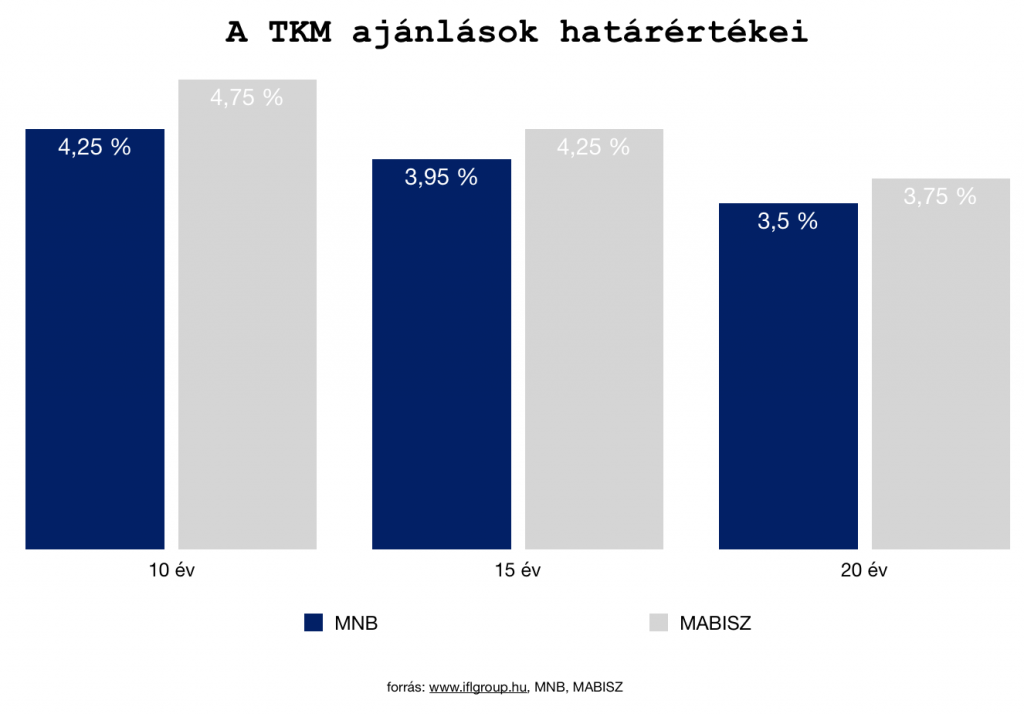

Ráadásul az MNB és a MABISZ meghatározta a különböző évekhez hozzárendelt ajánlásait, aminél „nem illik” magasabb TKM értéket meghatározni. Tehát a költséget felülről „zárták”, miközben a verseny ezen a téren is fokozódik.

Bevezették az IDD megfelelést

Az IDD (insurance distribution directive) irányelvet , ami egyfajta megerősített írásbeli tájékoztatást nyújt az ügyfelek védelmében.

A közös élet és nem-élet szabályokhoz képest többletként fogalmazódik meg az elvárás, hogy az ügyfelet a szerződés megkötése előtt tájékoztatni kell az összes költségről és kapcso- lódó díjról, mely tájékoztatásnak az alábbiakat kell magában foglalnia.

a) Tanácsadás nyújtása esetén azt, hogy történik-e rendszeres értékelés az ügyfélnek ajánlott befektetési termék alkalmasságáról.

b) Tájékoztatás a befektetési termékről és az ajánlott befektetési stratégiákról, beleértvea kapcsolódó kockázatokra történő figyelemfelhívást.

c) Minden értékesítésre vonatkozó információ, beleértve a tanácsadás és termék költ-ségéről történő tájékoztatást, az ügyfél általi fizetés módját, beleértve az esetlegesen harmadikféltől származó fizetéseket is.

A költségekről történő tájékoztatást összesített formában kell nyújtani annak érdekében, hogy az ügyfél megérthesse annak hatását a befektetése hozamára. Amennyiben az ügyfél ezt kéri, a költségeket tételes bontásban is be kell mutatni. Adott esetben ezt a tájékoztatást rendszeresen (legalább évente) biztosítani kell az ügyfélnek.

Tényleg drágábbak a közvetített termékek?

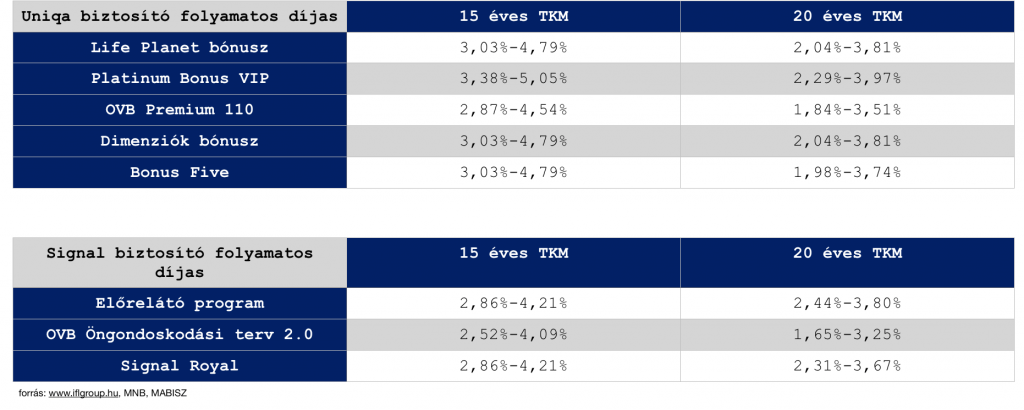

Egyértelmű választ azért nehéz adni, mivel a mai napig jelen vannak a piacon drágább és olcsóbb termékek egyaránt. Ráadásul a TKM mutató túlságosan statikus értéket ad, ami nem teljesen van párhuzamban a biztosítók különféle díjnagység szerinti bónuszaira. Viszont iránymutatásnak teljesen jó. Ez alapján pedig érdemes megnézni 1-2 biztosító termékpalettáját a MABISZ TKM listájából:

Megnéztünk a táblázatban két biztosító összes folyamatos díjas megtakarításos életbiztosításának a TKM értékeit. Ez alapján pedig láthatjuk, hogy mind a Signal biztosító, mind az Uniqa biztosító esetében a legalacsonyabb TKM értékekkel rendelkező megtakarításos életbiztosítást az OVB struktúrált rendszerben értékesítő pénzügyi közvetítő cég által, exkluzív termékként tudják az ügyfelek megkötni.

Ennek okai lehetnek többek között

- az értékesítési volumen miatt kedvező alkupozíció

- a stratégiai szemléletmód

- a marketingköltségek megspórolása az értékesítő hálózat miatt

Fontos azonban megjegyeznünk, hogy a TKM mellett számos mutatóra és szabályra kell odafigyelnünk, így például a szerződést érintő maradékjogokra és utólag módosítási lehetőségekre, rugalmasságra. Az elmondható, hogy a nagyobb közvetítő cégek ezen a területen is piacvezető megoldásokat igyekeznek az exkluzív termékeikbe beépíteni, hiszen ma már nehezen működő szisztéma a szubjekít tukmálás.

Az ügyfelek egyre tudatosabbak, így a verseny objektív alapokon zajlik.

A hitel, mint túlárazottan közvetített pénzügyi termék?

Harmadik nagy csoport, amit meg kell vizsgálnunk – amikor a pénzügyi közvetítők közvetített termékeinek a költségeit vizsgáljuk – a hitelek. Sokáig a köztudatban az élt, hogy a hitelközvetítő biztosan drágább hitelt „sózz ránk”, hiszen ez az ő érdeke. Fontos tényként kell megemlítenünk, hogy a bankok soha nem hoztak létre exkluzív kamatozású jelzáloghitel konstrukciókat, amiket az „utca embere” ne ért volna el a bankfiókból.

A kiindulópont mindig a piaci hitel, piaci kamatozás volt. Annál rosszabb ajánlatot egyszerűen fizikailag képtelenség lett volna prezentálni az ügyfelek számára (most nem a hitelstratégiáról beszélünk). A különbséget azonban az ügyfelek számára kedvező irányba képesek voltak a nagyobb közvetítőcégek megteremteni 1-1 jó megállapodással a bankkal.

Az elmúlt évben nekünk például ilyen megállapodás volt a „30 000 forintos ügyfélkupon”, díjmentes értékbecslés, díjmentes előtörlesztés (a banknál intézett hitelnél 1% lett volna ez a költség). Tehát a hatalmas versenyben a piac itt is rákényszerült a minél jobb ajánlatok megszerzésére és az ügyfelek számára előnyös helyzet kialakítására.

Bónusz cikk: Mivel foglalkozik a hitelközvetítő?

A hitelezési törvény is biztonságot nyújt

Én nem értek egyet a hitelközvetítők jutalékának a csökkentésével és egyidejű maximalizásával, miközben a felelősség növekedett, az adminisztrációs teher növekedett, a hitelek pedig a törvény hatályba lépése utáni napon drágultak (mivel a hitelközvetítők banki előszűrőként is működtek, ezért veszélyes volt a jelzálogspecialista hiányban ez a lépés, amivel csökkent a közvetítők létszáma és a bankokra nagyobb teher hárult).

De megtörtént.

A hitelintézeti törvény 2016. márciusi módosítása nyomán a független pénzpiaci közvetítők (az alkuszokat kivéve) jelzáloghitel-közvetítési díja nem haladhatja meg az adott hitelszerződés folyósításkori tőkeösszegének 2 százalékát. Korábban akár 3-4,5 százalékos közvetítői díj is létezett a piacon, a módosítás így lehetőséget teremtett a jelzáloghitel-szerződések ügyfélköltségeinek csökkentésére is. Egy kormányrendelet szerint a közvetítői díj legföljebb 80 százalékát kaphatja meg az ügynök már a hitelszerződés megkötésekor, a további részt fenntartási jutalékként – a futamidőtől függően – leghamarabb két évvel később.

Innentől kezdve már törvényileg is korlátozott módon bizonyosodhatunk meg arról, hogy a hitelközvetítőnek valójában teljesen mindegy jutalék szempontból, hogy melyik partneréhez viszi az ügyfelet. Ezen bizonyosságon felül továbbra is él az a tézis, miszerint a hitelközvetítő kizárólag piaci terméket közvetíthet piaci árazással. A jutalékát a bank saját, a hitelen keletkezett nyereségéből kapja meg, ami az ügyfél havi törlesztőjét nem érinti, hiszen

- azon az ügyleten a banknak nem keletkezett marketingköltsége, mivel a közvetítő találta az ügyfelet

- nem keletkezett bankfióki költég, hiszen a közvetítő szűrte elő az ügyfelet és tartotta vele a kapcsolatot

- piaci ajánlat révén a bank ugyanazt a kamatot adta volna közvetítés nélkül is, amiből logikus következtetés, hogy a közvetítő jutaléka közvetlenül nem drágító tényezője a hitelajánlatnak

Mégsem drágábbak…

Az szépen kirajzolódik, hogy mára értelmét vesztette az „egyértelműen drágább, mert közvetítőn keresztül történt” feltételezése. A piac az ügyfelek számára kedvező irányba formálódott!

Hogy miért hallani mégis gyakran ezeket a feltételezéseket?

- mert mindig lesz olyan közvetítői termék, ami drágább vagy rosszabb feltételeket kínál, de ez üzletpolitikai döntés és nem a közvetítés léte miatt történik

- mert a piacon számos versenyző van, akik küzdenek az ügyfélért (alkusz, függő ügynök, többes ügynök, bankos, biztosítós..stb). Így pedig mindenki megpróbálja a másik munkáját elinflalálni, mert helytelenül azt hiszik, hogy így tesznek szert előnyre

- mert bizonyos szakértők (akik nem jutalékért dolgoznak) lételeme ezt terjeszteni, máskülönben az ügyfelek egy része nem hozzájuk fordulna fizetett tanácsért.