A legtöbb család számára rendkívül fontos megismerni a jelzáloghitel feltételek részleteit és menetét. Hiszen egy lakásvásárlás során gyakran szükség van jelzáloghitel felvételére az önerő megfizetése mellett. A sorozat első részében végigvettük a lakásvásárlás menetének első szakaszát a jelzáloghitel igényléséig.

Jelzáloghitel feltételek és igénylés

A banki hitelfelvételnek alapvetően 3 fő szakaszát ismerjük! Az első szakaszban meg kell határoznunk a hitel paramétereit, a második részben teljesítenünk kell az igénylés formai követelményeit, a harmadik felvonásra pedig el kell végeznünk az utómunkát.

Szeretnénk igényelni a CSOK-ot?

A lakásvásárlás finanszírozása alapvetően három fő tételből lehetséges:

Az önerő része lehet a saját megtakarításunk, lakástakarék-pénztári megtakarítás, vagy éppen egy családi kölcsön.

A hitelt két részre kell bontanunk, amennyiben CSOK-t is szeretnénk igénybe venni. Ha új építésű lakásban / házban gondolkozunk és minimum két gyerekben, akkor igénybe vehetjük a kétgyerekes CSOK 2,6+10-et vagy a háromgyerekes CSOK 10+15-öt, amiben a 10 illetve 15 millió forint az államilag támogatott lakáshitelt jelenti.

Milyen kockázatot vállalunk a CSOK-kal?

A CSOK kapcsán a legfontosabb kockázat egyértelműen a vállalt gyerek. Ha „mégse jön össze”, akkor kamatostul kell visszafizetnünk (mindenkori büntetőkamat ötszöröse) a jogosulatlanul használt CSOK pénzt.

A másik fő kockázata a CSOK-nek a kiválasztott ingatlanra terhelt kincstári bejegyzés a tulajdoni lapon, ami gyakorlatilag korlátozza 10 évig a lakásunkkal kapcsolatos jogi lépéseket (továbbértékesítés, albérletbe adás, vállalkozás székhelyének a létesítése, haszonélvezeti jog, egyéb banki hitel felvétele).

Ha mégis úgy döntünk, hogy igénybe vesszük a CSOK-t, akkor az így kapott pénz az önerőnk részét fogja képezni.

CSOK konzultáció

Amennyiben szükséged van CSOK konzultációra, akkor vedd fel velem a kapcsolatot és megbeszéljük a részleteket, kérdéseidet!

Hitelezhetőek vagyunk? Két főszabály létezik!

A legfontosabb kérdés mindig az, hogy mennyire vagyunk hitelezhetőek. Természetesen minden eset annyira egyedi, hogy szükséges egy szakértő segítsége a szálak kibogozásához.

Viszont általánosságban elmondható, hogy két fő szabállyal már „nagyjából” megtudjuk saját magunk határozni, hogy a jelzáloghitel feltételek alapján hitelképesek vagyunk-e vagy sem?

Hitelfedezeti mutató (továbbiakban HFM)

Sokan félnek attól, hogy az ingatlanjuk “nem bírja el” a szükséges hitelösszeget. A HFM mutató alapvetően azért született meg, mivel a válság előtti hitellázban a bankok túlfinanszírozták az ingatlanokat. Éppen ezért egyfajta féket építettek a rendszerbe, ami meggátolja, hogy megfelelő önerő nélkül bárki lakáshoz jusson!

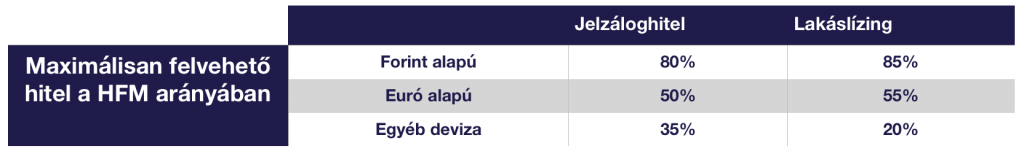

A hitelfedezeti arányokat illetően – forint alapú finanszírozás esetén –jelzáloghiteleknél 80% a finanszírozási arány. Némi szigorítás a deviza alapú hitelek esetében történt: euró alapú hiteleknél 50%, egyéb devizában az ingatlanfedezet forgalmi értékének maximum 35%-a adható. Pénzügyi lízing esetén 5%-kal magasabb hitelfedezeti arány alkalmazható.

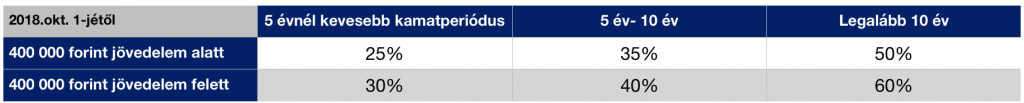

Jövedelemarányos törlesztőrészlet mutató (továbbiakban JTM)

A JTM mutató az egyik legfontosabb a jelzáloghitel feltételek közül. Gyakorlatilag mindennek az alapja. Minden esetben az igazolt nettó jövedelem lesz. A vizsgálat során az adóstársak jövedelme és meglévő hiteleinek a törlesztése összesítve értendő. A jövedelemigazolás nem lehet 30 napnál régebbi.

JTM rendelet

32/2014. (IX. 10.) MNB rendelet a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról

A jövedelemigazolás lehet:

Adás-vételi szerződés a bank elvárásai alapján

A folyamatban ott tartunk, hogy egy szakértő vagy a bank által megtörtént a szükséges előminősítés, megírtuk a szándéknyilatkozatot a kiválasztott ingatlan tulajdonosával, kiválasztottuk a számunkra megfelelő hitelkonstrukciót és megkötnénk az eladóval az adás-vételi szerződést.

A hitelkonstrukcióban meg kell határoznunk a számunkra megfelelő konstrukciót, kamatperiódust, futamidőt, fizetendő költségek mértékét, törlesztési tervet. Ehhez mindenféleképpen szükségünk van szakértő segítségére, ugyanis az olyan összehasonlító oldalakon, mint a bankmonitor, kizárólag sablonszámokat kapunk, amitől a bank eltérhet. Pontosan ismerni kell minden bank „egyedi és speciális szabályrendszerét”.

Adás-vételi szerződés formai követelményei

Miután kiválasztottuk a bankot, nincsen akadálya az adás-vételi megkötésének. A szerződésbe részletesen bele kell foglalnunk a választott bankot, a finanszírozás ütemezését és finanszírozását egyaránt.

Minden banknak létezik saját pdf dokumentuma, amiben leírja több oldalon keresztül az általa elvárt formai és tartalmi követelményeket. Ezt az adott bank honlapján le tudjuk tölteni vagy elkérhetjük a hitelközvetítőtől is.

Az aláírt adás-vételit az ügyvéd a földhivatalban érkezteti és erről az eredeti, érkeztetett példányt kell beadnunk a bankba a többi dokumentummal egyetemben.

Banki ügyintézés folyamata

Mindig kapunk egy listát az összegyűjtendő dokumentumokról. Én például a saját ügyfeleimmel azt szoktam megcsinálni, hogy előre összeállítom a listát és teljes dokumentációs csomagot adok be a bankba – elkerülve a több körös hiánypótlásokat – .

A jelzáloghitel felvételének a buktatói

Legjobb esetben a beadástól számított 30 napon belül végzünk a teljes folyamattal. Azonban ez messze nem ennyire egyszerű. Menet közben számos buktatóval szembesülhetünk, ami akár anyagi károkat is okozhat nekünk.

Nézzünk pár példát:

Lejár a fizetési határidő

Előfordulhat, hogy a banki ügyintézés csúszása és a folyamatos hiánypótlások miatt egyszerűen kifutunk az időből. Tegyük fel, hogy az adás-vételi szerződésben a fizetési határidő február 15.

Mi hiába teljesítjük a feltételeket február 14.-ére, elképzelhető, hogy a bank valamilyen oknál fogva nem tud folyósítani. Ilyenkor szükség van az eladótól egy nyilatkozatra (legtöbb bank elfogadja) a fizetési idő hosszabbításáról.

A probléma, hogy ez mindig jóindulatot és jóhiszeműséget feltételez minden fél részéről. Jogilag azonban nem teljesítésnek minősül, aminek következményeivel szembesülnünk kell, ha az eladó „nem rugalmas”. Éppen ezért érdemes az adás-vételi szerződésben bebiztosítani magunkat egy a „bank hibájából…” bekezdéssel és határidő hosszabbítási opcióval.

Megakad az értékbecslés

Tipikus veszélyforrás lehet az értékbecslő. Tudni kell, hogy a bankok mindig külsős cégekkel dolgoznak, akikre minimális ráhatásuk és akikkel korlátozott kommunikációs csatornáik vannak.

Láttam már olyan esetet, amikor az értékbecslő másfél hét után sem ment ki és csak kifejezett kérdésre árulta el, hogy vár egy dokumentumra (pl.: címigazolás önkormányzattól), mert addig nem tud becsülni. Persze ezt magától nem mondta volna…

Javaslat: ha három napon belül nem jelentkezik az értékbecslő, akkor kérdezzünk rá a hitelközvetítőnél / banki ügyintézőnél. Sürgessük meg.

De túlterheltség miatt is késhet az értékbecslés. Legutóbb decemberben hallottam, hogy bizonyos bankoknál annyira felhalmozódtak az ügyek, hogy az értékbecslők két hétre mentek ki a sok megrendelés miatt.

Lassú központi döntéshozatal

A Minősített Fogyasztóbarát Lakáshitelek korszakában 15 napra ígérik a döntést. Zárójelben pedig: teljes dokumentációs csomag esetén. Nem véletlen, hogy a banki ügyintéző egyesével kéri be a papírokat és nem egyszerre.

Sajnos egy esetleges központi túlterheltség / döntéshozói munkaerőhiány esetén a bank érdeke a hiányos dokumentáció, amivel ki tud bújni a 15 napos határidő alól.

Elhúzódó szerződésírás

A saját tapasztalatom, hogy a bankok a hitelszerződést 1-2-3 napon belül elkészítik. Azonban előfordult már, hogy másfél hetes csúszásba futottunk bele, amikor egymást érték tavaly év végén a hosszú hétvégék és ünnepek. Ez + a munkaerőhiány azt eredményezte, hogy több hetes csúszással készültek el a szerződések.

Díjmentes hitelügyintézés

Segítek Neked a hitelügyintézésben. Kiemelt és ingyenes szolgáltatása keretében egyszerre több banktól is konkrét hitelajánlatot mutatok be Neked, melyek akár 6 hónapig is érvényesek. Nem kell küzdened a bankfiókban! Mindent elintézek helyetted a hitellel kapcsolatban és az időközben felmerülő esetleges problémákra azonnali megoldási javaslatot adok. Kényelmes, gyors, megbízható.

Garantáltan ugyanazokkal a feltételekkel kapod meg (sokkal kényelmesebben) a hitelt nálunk, mintha bemennél a bankfiókba. Sőt! Több esetben is egyedi kedvezményeket tudok biztosítani a számodra(ingyenes előtörlesztés, ingyenes utalás…stb), melyeket a bankfiókban nem kapsz meg.

Cikkhez kapcsolódó tartalomA

Vagyonszerzési illeték 2018 – konkrét példa

CSOK 2019 – Több pénzt kaphatunk, de jó ez nekünk?

Szükséged van a segítségemre?

Bankfüggetlen hitelközvetítés és CSOK tanácsadás

Nyugdíjcélú megtakarítás tanácsadás

Ez a cikk 2019. január 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Jogi infó

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Trackback/Pingback