Szerző: Szarvas Norbert | szept 10, 2017 | Állami támogatás, Cikkek - pénzügyi blog, Felső jobb, Nyugdíj, nyugdíj oldal bal

Azokban az országokban, amelyekben már megtörtént a nyugdíjreform, mind kettő- vagy többpilléres rendszerre álltak át. A nyugdíjrendszer egyfajta biztosítás a társadalom számára, amelynek keretében kockázati közösséget alkotva garantálják egymásnak a tagok, hogy inaktív éveikben kapnak pénzt. Nézzük meg hogy a nyugdíjrendszer Európában hogyan működik!

Németországban pontoznak

Németországban jelenleg 65 év és két hónap a nyugdíjkorhatár (a következő 20 évben fokozatosan 67 év fölé emelik), és minimum 5 év járulékbefizetés után jár nyugdíj. A kötelező állami nyugdíjrendszer egypilléres, kereset alapú folyófinanszírozású rendszer. Az úgynevezett Riester-nyugdíj rendszer.

Ez a rendszer pontozásos számítású, tehát a hozzájárulás mértéke attól függ, hogy mennyit keres a dolgozó. Amikor valaki nyugdíjba megy, akkor visszamenőleg kiszámolják minden egyes évre vonatkozóan a pontszámokat, és ezeket összesítik. Majd az összesített pontokat megszorozzák az aktuális nyugdíj-pontértéknek megfelelően, ami 2014-ben 337,68 euró volt. Az érték évente igazodik a GDP-hez.

A bruttó kereset legalább 4%-át kell befizetni, de legföljebb évi 2100 eurót. Az állami rendszer mellett létezik önkéntes nyugdíjpénztár is, ami adó és állami támogatást élvez. Eltartott gyermek után további támogatás jár.

Cikkajánló: Milyen befektetési stratégiát alkalmazzunk nyugdíjcélú megtakarítás esetén?

Két pillér a lengyeleknél

Lengyelországban a nyugdíjrendszer kétpillérű.

A kereset 16,6 százaléka egy fiktív számlára megy, ezen felül pedig 2,9 százalék járulékként egy másik alszámlára kerül a társadalombiztosítási rendszerben, amely tőkefedezeti elven működik.

Tehát mindenkinek van egy személyre szabott alszámlája, ahová a kereset 2,9 százaléka kerül, és a dolgozó döntheti el, hogy ezt az összeget milyen kockázatú befektetésbe helyezi. Ha ebből a két pillérből nem jön ki a meghatározott minimum nyugdíj (mert mondjuk a befektetés nem hozta a várt hozamot), akkor az állam kipótolja a hiányzó részt.

Lengyelországban a nyugdíj egyébként 21 év járulékfizetés után jár.

A svéd minta

A svéd nyugdíjrendszer egy folyó-finanszírozású, egy felosztó-kirovó, és egy hozzájárulással meghatározott rendszerből áll.

Nyugdíjjárulékként minden biztosított a bére 7 százalékát, a munkáltatója pedig 10,21 százalékát, ketten összesen a bruttó bér 17,21 százalékát fizetik.

Az egyéni nyugdíjjárulékkal csökkentett bérhez viszonyítva 18,5 százalékos nyugdíjjárulékot jelent. Ebből 16 százalékot az egyéni számlákon írják jóvá és négy állami nyugdíjalap között egyenlő arányban. A fennmaradó 2,5 százalék pedig az egyén által választott befektetési alap valamelyikébe kerül. Ezek összessége miatt a svéd nyugdíjbiztosítás alapvetően önfenntartó.

Közeleg a katasztrófa

A fenti példákból az látszik, hogy mindenhol többpilléres nyugdíjrendszert vezettek be, ahol már megvalósult a reform.

„Ha nem történik reform, akkor katasztrófa előtt állunk. Vannak jó nemzetközi példák, amelyeket lehetne mintaként használni a magyar rendszer átalakításához” – mondta Mihály Nikolett, a Szent István Egyetem adjunktusa.

A fenti, nemzetközi példákból viszont az is jól látszik, hogy mindegyik nyugdíjrendszer a dolgozók nyugdíjcélú megtakarításaira is építkezik. Érdemes a magyar lakosságnak is minél előbb elkezdeni az előtakarékosságot a nyugdíjas éveikre, ugyanis még mindig tartja magát a megtakarítás legfontosabb elmélete: „kevés pénz+ hosszú idő = sok pénz”

forrás: OECD, Pénzcentrum

Nyugdíjmegtakartást szeretnél indítani?

Szerző: Szarvas Norbert | szept 10, 2017 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Lakáscélú jelzáloghitelt felvenni 5-10-15-20 éves elköteleződéssel jár. Tipikusan a legegyszerűbb hitelkonstrukció az annuitásos hitel, ami azt jelenti hogy a banknak fizetjük a kamatot és a tőkét egy időben és végig. De mi van akkor, ha valamilyen hitelstratégia alkalmazásában gondolkodunk, amivel kevesebbett szeretnénk visszafizetni, vagy nagyobb likviditást szeretnénk biztosítani magunknak, vagy egyszerűen minden állami támogatást ki szeretnénk használni?

Hitelhez elérhető állami támogatások

Először nem árt tisztázni, hogy milyen direkt állami támogatások, támogatott termékek jöhetnek számunkra szóba a hitelünkkel kapcsolatban?

Lakástakarékpénztár: A legtipikusabb termék, ami minden esetben szóba jön hitellel kapcsolatban. Az LTP lényege, hogy minden befizetésünkre 30% állami támogatást kapunk, amit aztán (akár) a hitelünkbe törleszthetünk be. LTP-t hitelhez két esetben éri meg kötni:

- kitoljuk az annuitásos hitel futamidejét (ezzel csökkentjük a havi törlesztést) és a különbözetből LTP-t indítunk. Csak abban az esetben ajánlott ez a megoldás, ha az LTP kamata (nem egyenlő 30%-kal!!!) nagyobb, mint a hitel kamata

- a hitelünk mellé függetlenül szeretnénk kötni valamit, hogy hamarabb előtörleszthessünk

Érdemes lehet megnézni az önsegélyező pénztár által elérhető támogatási összeget is, ami ugyan bonyolultabb cselekvést igényel, de végső soron plusz pénzt jelenthet a családi költségvetéshez!

Mondhatni szezonja van a jelzáloghitelezésnek, köszönhetően az állami támogatásoknak, a rekordalacsony jegybanki alapkamatnak és a beruházókedvnek. Sajnos a magyarok nagyon amatőrök a felelősségteljes hitelfelvételben, viszont annál profibban képesek mindenféle körültekintés nélkül belevágni egy 20 éves projektbe. Ha elkapja az ügyfelet a lakásvásárlási kedv, akkor már tegnapra kell a konstrukció. Pedig van néhány kötelező elem, amit végig kell gondolni (banktól független szakemberrel vagy családdal), mielőtt belépünk a bankba.

Melyik bankot érdemes választani?

Téged gyakran küldenek át a Tesco pénztárjából az Aldi-ba, mert ott olcsóbban kapod meg a húst? Egyezzünk meg abban, hogy azért nem, mert nem lenne érdeke. Ugyanilyen elven működik a tervgazdálkodásos stratégiákat alkalmazó bankrendszer is. Amikor belépsz bármelyik bankba, akkor ott is akarnak tartani és inkább a rosszabb lehetőségre beszélnek rá. Ennek oka, hogy a bank előre meghatározza a tervet és ezt lebontják ügyintézőkig. Magyarul az xy ügyintézőnek az adott hónapban mennyi hitelt, biztosítás, folyószámlát, befektetést kell eladnia ahhoz, hogy kapjon prémiumot (hosszú távon pedig megtarthassa a munkáját).

Valamiért azt hiszik a magyarok, hogy a „saját bankom” adja a legjobb ajánlatot, pedig ilyen jellemzően nem létezik a piacon. Sőt! Egyre gyakrabban találkozom olyannal, hogy kifejezetten rosszabb ajánlatot kapunk a saját bankunktól. A hitelfelvétel nem ott kezdődik, hogy bemegyek a bankba. A hitelfelvétel ott kezdődik, hogy (egyedül, szakemberrel, családdal) végignézem nagyvonalakban a bankok ajánlatait és kiválasztok 3 szimpatikus bankot (remélem azt, akik előzetesen a legjobb ajánlatott mutatták). Ezután mindhárom bankot megversenyeztetem és csak utána választok.

Reálisan kell látnom a saját helyzetemet

Pontosan ismered a saját anyagi helyzetedet? Biztosan nem akarod magadat túlvállalni? Hiába ad lehetőséget a törvény az igazolható jövedelmed 50%-ának a felhasználására, egyáltalán nem biztos, hogy neked ezt az utat kell követned, ha stabil anyagi helyzetet akarsz teremteni saját magadnak!

Hogyan kell felkészülni a hitel felvételére?

Azt javaslom az átlagos anyagi lehetőségekkel rendelkező ügyfeleimnek, hogy az általuk kigondolt havi vállalható törlesztés 80%-át használjuk ki és hagyjunk magunknak játékteret. Ugyanis az átlagos ügyfél egyszerűen számol:

+ Havi Betével 230.000 forint

– Havi kiadások 180.000 forint

= Marad havi 50.000 forint

Ez rossz számítás, hiszen a mai napot számolja ki az ember, és nem veszi figyelembe a jövő változásait (áremelkedés, infláció, rendkíüli kiadások (pl.: mosógép tönkremegy)…stb). A példa számítása alapján az ideális az lenne, ha hitelre most maximum 40.000 forintot vállalna be az ember.

Mit jelent a kamatperiódus

Nagyon szomorú, de az átlag hitelfelvevő a havi törlesztéshez igazítja a kamatperiódust és nem fordítva. Pedig a kamatperiódus egy adott fogalom, amit nem szabad „elcsalni” azzal, hogyha túl drága a törlesztés, akkor csökkentem a periódust és ezáltal növelem a kockázatomat!

Meg kell érteni, hogy a rövid kamatperiódus mindig olcsóbb törlesztést, de magasabb kockázatot, míg a hosszú kamatperiódus mindig drágább törlesztőrészletet, de alacsonyabb kockázatot jelent!

Mi a kockázat ebben az esetben? Ha azt választod, hogy 1 éves kamatperiódus legyen, akkor a bank minden évben újraszámolja a hiteledet és változtatni fogja a kamatot (ha indokolt)- mivel jelenleg rekordalacsony a banki kamatkörnyezet, ezért csökkenteni jelentősen már nem, de emelni simán lehet. Tehát simán előfordulhat, hogy ma 50.000 forintos havi törlesztéssel indulsz el, de egy év múlva már 61.000 forintot kell fizetned havonta!

Fel vagy erre a meglepetésre készülve?

Ha azt mondod, hogy 5 éves fix kamatban gondolkozol, akkor azt választod, hogy a bank 5 évig nem változtathatja meg a kamatodat. Tehát ma 55.000 forintról indulsz, de bármennyire emelik a bankok a kamatokat a következő 5 évben, a te kamatod nem fog változni. Thát végig 55.000 forintot fizetsz.

Szükségem van a hitelre? (Hitelstratégia)

Nagyon fontos feltenned magatoknak ezt a kérdést! Tényleg szükségetek van hitelre? Valóban fontos költöznötök egy saját-jobb-nagyobb-szebb házba? Megéri bevállalni a hosszútávú kötelezettséget? Hirtelen lelkesedésről beszélünk vagy megfontolt lépésről? Mi a legrosszabb verzió, ami kisülhet a dologból? Mi történik, ha az ingatlan értéke 40-kal kevesebbett fog érni 4 év múlva? Akkor milyen lehetőségeitek lennének szerinted? A kérdés, hogy egyáltalán érdemes e meglépni, amit szeretnél. Ha igen a válasz, akkor ráérsz számolgatni…

Töltsd ki!

![[5 ok] A magyar nyugdíjrendszer haldoklik?](https://iflgroup.hu/wp-content/uploads/2017/09/a-nyugdíjrendszer-halála_-www.iflgroup.hu_-1-1080x675-1.jpg)

Szerző: Szarvas Norbert | szept 10, 2017 | Állami támogatás, Alsó jobb, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal jobb

Nézzünk szembe a kellemetlen ténnyel, hogy a magyar nyugdíjrendszer intézményét egy hajszál választja el a teljes összeomlástól. Az okai rendkívül sokrétűek, amit fontos megértenünk ahhoz, hogy szükségszerűen fel tudjunk készülni időben. Ugyanis a nyugdíjrendszer teljes összeomlása azt is jelentheti, hogy nyugdíjas generációk találhatják magukat egy kellemetlen helyzetben, amikor a nyugdíj összege nem éri el a létminimumot sem…

#5 A nyugdíjrendszer egy pilótajáték

Magyarországon kötelező állami nyugdíjrendszer működik, ami azt jelenti, hogy a megkeresett jövedelemnek egy része kötelezően adó formájában ebben a zsebbe kerül befizetésre. Ez a rendszer úgynevezett kiróvó-elosztó elven működik, aminek a lényege, hogy a társadalom egyfajta kockázati közösséget alkotva, kivétel nélkül befizetést teljesít (hivatalos, adózott jövedelemből), amiért cserébe nyugdíjas korban életjáradékra (nyugdíj) számíthat.

Az 1928. évi XL. törvény vezette be Magyarországon a kötelező öregségi, rokkantsági és hátramaradotti nyugellátást illetve járadékot.

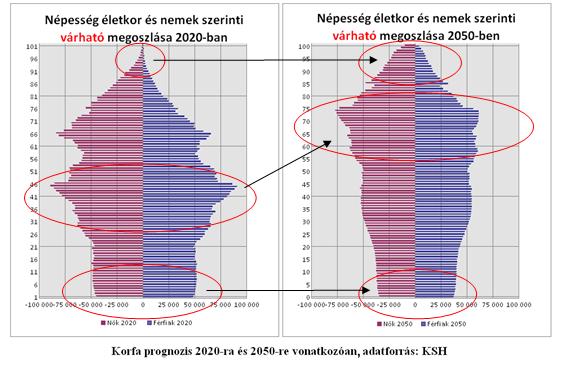

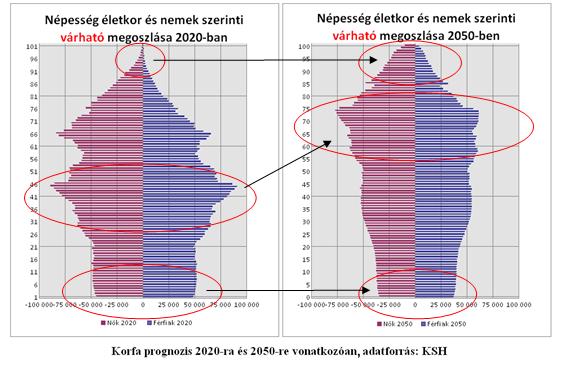

A rendszer ebben a formájában rendkívül érzékeny a magyar lakosság és az aktív keresők arányára. Tulajdonképpen az aktív befizetők tartják el a jelenben a mai nyugdíjasokat, akiknek a múltbeli befizetéseiből finanszírozták a múltbeli nyugdíjasokat. Ketyeg a bomba, mivel a magyar társadalom erőteljesen öregszik. Az öregedő társadalom úgynevezett „korfa” problémája azt jelenti, hogy egyre kevesebb befizetőre (aktív kereső) jut egyre több eltartandó nyugdíjas (passzív).

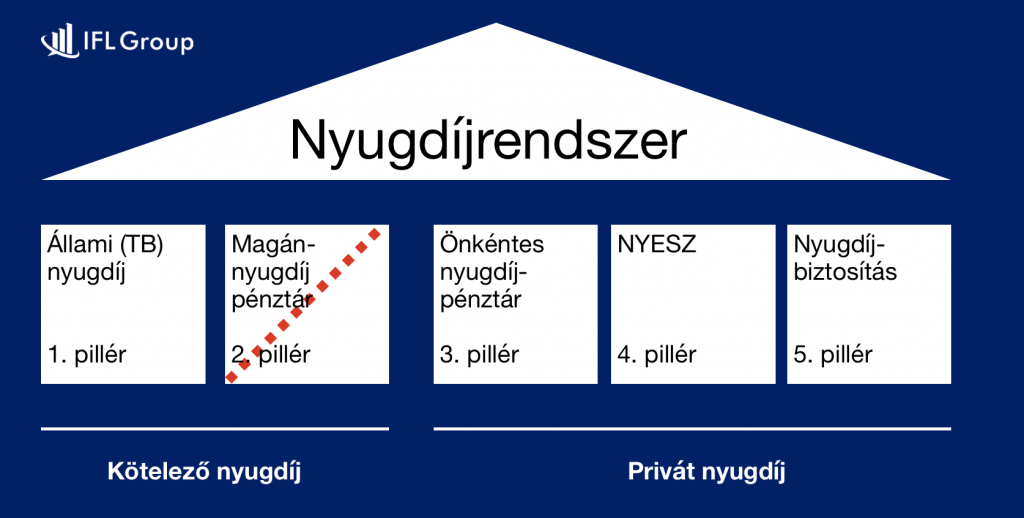

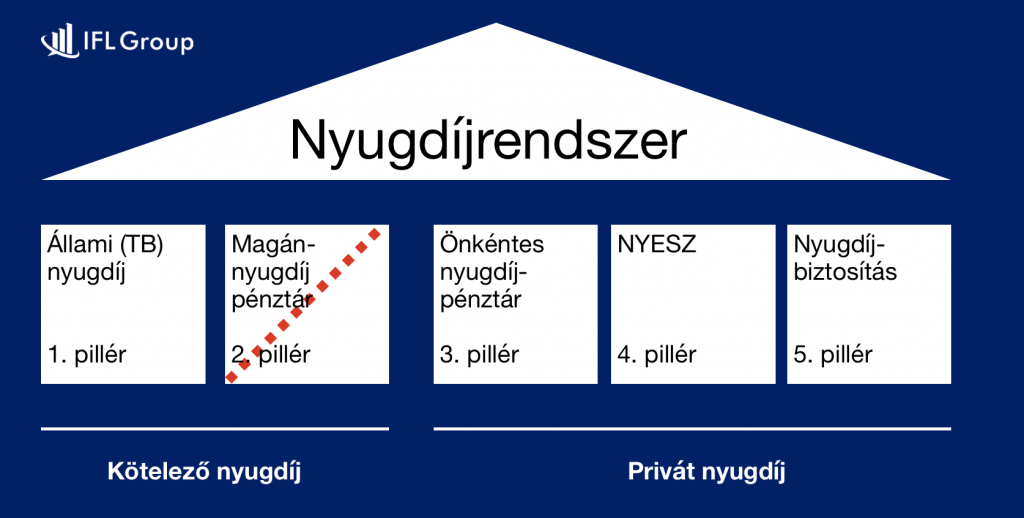

#4 Megbukott a többszintű nyugdíjrendszer

Amikor az 1997-es LXXXI. törvénnyel 1998.január.1-jétől bevezették a Magánnyugdíjpénztár inzézményét illetve az Önkéntes nyugdíjpénztárat, Magyarország a több pilléren alapuló nyugdíjrendszer alapvető elemeit tette le. Ez a rendszer csökkenteni kívánta az állam köteles szerepét a nyugdíjkifizetéseknél és megkívánta teremteni a magánnyugdíj intézményét önkéntes és köteles nyugdíjpillér által.

A Magánnyugdíjpénztár azt jelentette, hogy a kötelezően befizetendő nyugdíjhozzájárulások egy részét átirányították erre a „nevesített egyedi számlára”, ahol a tagok a befizetéseik arányában gyarapodtak és ezáltal elkülönültek az állami kockázatközösségtől. Azonban a 2008-tól kezdődő válság hatására a magyar kormány úgy döntött, hogy a Magánnyugdíjrendszerben felhalmozott köteles befizetéseket visszahelyezi az állami nyugdíjrendszerbe. Úgy ítélték meg, hogy a rendszer kizárólag ezen a módon tartható fenn és talán egyéb gazdasági illetve politikai döntések is szerepet játszottak.

Miután visszavezették a magánnyugdíjpénztári befizetéseket, az Állam azt mondta, hogy megmarad az eredeti kirovó-elosztó és egyfajta hibrod megoldásként meghagyja a lehetőséget a lakosságnak, hogy nyugdíjkiegészítésre tudatosan megtakarítson pénzt. A nyugdíjcélú megtakarításokat ráadásul az adókedvezmény (20% adójóváírás) ösztönzővel próbálja meg a lakosság körében még kedveltebbé és időszerűbbé tenni. Sajnos még mindig nagyon kevesen és jellemzően alacsony összeggel indítanak nyugdíjcélú megtakarításokat.

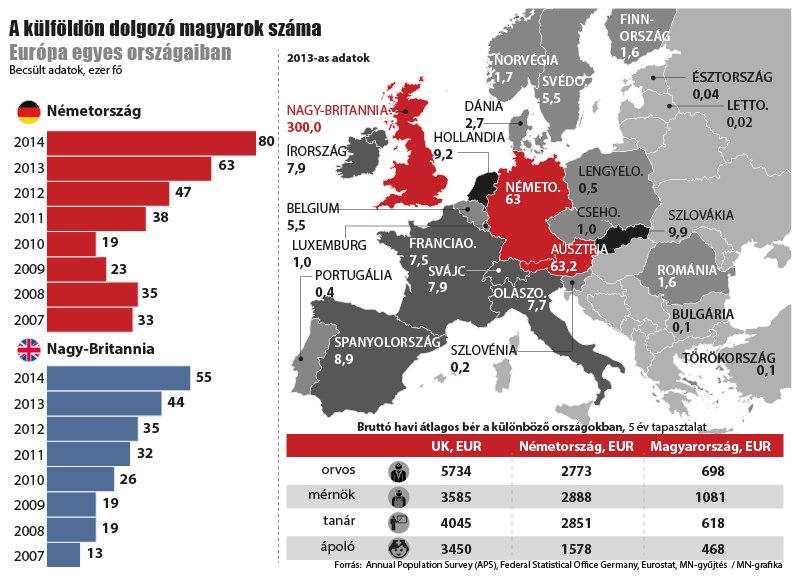

#3 A kivándorlás negatív hatása a nyugdíjrendszerre

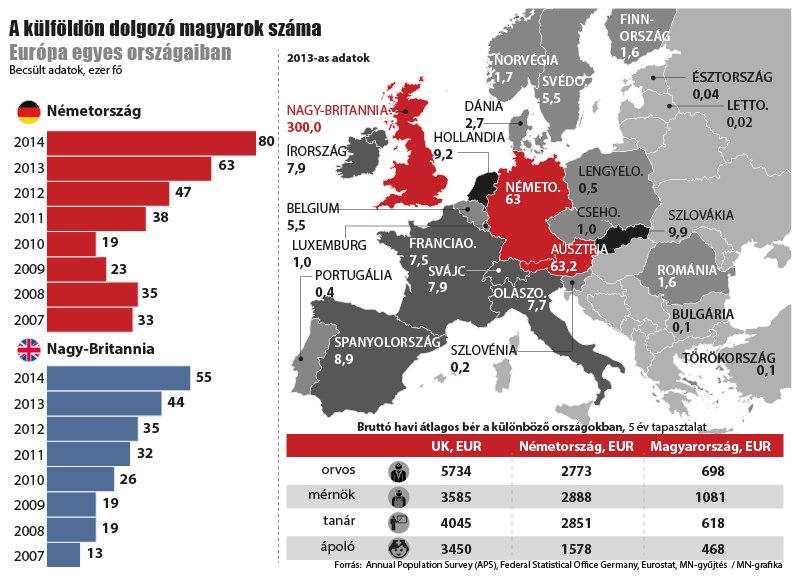

A megnyílt határok, a jobb élet lehetősége, az urbanizáció hatása mind hatással van a magyar aktív korú lakosság kivándorlására. Évről évre kétszámjegyű mértékben növekszik az előző évekhez képest azoknak a száma, akik külföldön vállalnak munkát. Ennek a folyamatnak kettős, egyesek szerint hármas hatása van Magyarországra és a nyugdíjrendszerre vetítve.

- A kivándorlók nem Magyarországon termelik a GDP-t, nem itt fizetik a nyugdíjhozzájárulást. Tehát csökkenek a nyugdíjbefizetések.

- A kivándorlóknak vannak nyugdíjas vagy hamarosan nyugdíjba lépő rokonaik, akiket a mostani nyugdíjbefizetésekből kellene kifizetni-eltartani. Tehát ami történik, hogy nemcsak elmegy az aktívkorú fiatal, de a rendszerben „hátrahagyja” az eltartandó rokonát.

- Mivel a kivándorlók nem Magyarországon fogyasztanak és dolgoznak, ezért drasztikusan csökken a hazai adóbevétel, ami átcsoportosításokat és megszorításokat eredményez. Ez pedig hatással van a nyugdíjra fordítható összegekre is- vagy pedig más fontos területekről kell elvonni a pénzt.

#2 Nem érdekeltek az emberek a magas jövedelemben

Magyarország a világ egyik legbrutálisabb adózást megkövetelő országa, mind az adók számában, mind az adók mennyiségében. Sajnos az elmúlt évek intézkedései által nem sikerült érdekeltté tenni az embereket abban, hogy a lehető legmagasabb jövedelmet vallják be magunknak. A magas bejelentett jövedelemért cserébe a dolgozóra (és cégre) két dolog vár:

- az Állam elviszi céges és személyadó jogcímen a pénz 50-60%-át

- A dolgozó kap egy ígéretet, hogy majd magas nyugdíja lesz – A nyugdíjrendszer bizonytalansága miatt ebben nem hisznek az emberek és feleslegesnek értékelik a befizetéseket.

Cserébe az EV KATA megérkezésével aki tehette, az áttért erre az adózási formára, ami azt jelenti, hogy évi 12M forintig fixen havi 50.000-et vagy 75.000 (ha emelt összeget akarunk fizetni) kell megfizetni, míg a többi bevétel a nettó nyereségünk. Ez az intézkedés a jelennek szól és komoly felelősséggel ruházza fel a lakosságot. Ugyanis az 50.000 forint pontosan a minimálbér után megfizetett járulékokat fedezi. Ez egyben azt jelenti, hogy minimális nyugdíjra lehet majd számítani. A lakosságnak el kell kezdeni komoly összegeket félrerakni valamelyik önkéntes pillérbe…

#1 Késik a magyar nyugdíjrendszer reformja

Azt ma már mindenki elismeri, hogy a fenti pontokban sorolt problémák miatt a rendszer hosszútávon fenttarthatatlan. Olyan átalakításokra és paradigma váltásokra lenne szükség, amit a politika öngyilkosságként élne meg. Egyfajta oroszrulettet játszanak a pártok és a végsőkig húzzák a lépést, hátha nem éppen ők lesznek hatalmon.

A nyugdíjrendszert kizárólag abban az esetben lehet megmenteni, ha erőteljesen csökkentjük az állam szerepét (mind az elvett pénz, mind a kiosztott pénz esetében) és az emberek megtanulnak öngondoskodni. Ez különféle állami ösztönzőkkel lehetne meggyorsítani, de látszólag a 20%-os adójóváírás sem bizonyult eddig elégséges ösztönzőnek ahhoz, hogy a kritikus tömeget elérje a paradigmaváltás.

Több országban tervezik a mindenkinek járó alapnyugdíj bevezetését, ami azt jelentené, hogy mindenki ugyanazt az össszeget kapja az államtól, ami önmagában nem elég a megélhetésre. Viszont a lakosság a saját megtakarításaiból, gyermekei segítségével önfenntartó módon tudná finanszírozni saját nyugdíjas éveit. Ennek a rendszernek a bevezetése akár 20-30-40 évet és hibrid köztes megoldásokat jelentene. Merül fel a kérdés, hogyha a magyar rendszer 2033 környékén összeomlik és most írunk 2017-et, akkor elkéstünk e a rendszer totális átalakításával?

Szeretnél nyugdíjra gyűjteni? Segítünk választani!

![[5 ok] A magyar nyugdíjrendszer haldoklik?](https://iflgroup.hu/wp-content/uploads/2017/09/a-nyugdíjrendszer-halála_-www.iflgroup.hu_-1-1080x675-1.jpg)