Szerző: Szarvas Norbert | okt 30, 2017 | Alsó jobb, Cikkek - pénzügyi blog, tippek&trükkök

Az nem megoldás, hogy mindent vonjunk meg magunktól és majd valamikor jó lesz. Ehelyett azon kellene gondolkodnunk, hogyan lehetne az életünket ésszerű keretek közé szorítva okosan megélni! Szerintem ma már egy átlagos család számára létszükséglet a tv és bizony könnyen elcsábulhatunk a legújabb technológiának! Elhiszem, hogy szükséged van rá, most nézzük meg, hogyan lehet ingyen a tied!

Nézzünk egy több lécspős megvalósítási tervet, aminek a végén ingyen elhozhatod a tv-t saját magaddal szemben!

Nincsen szükséged a jelenlegi tv előfizetésedre

Meggyőződéssel állítom, hogy a családok 80%-a kifejezetten pazarló tv előfizetéssel rendelkezik. Hogy ez mit jelent? Például előfizetnek a HBO csomagra, és ezzel párhuzamosan többet fizetnek a UPC felvevő boxért cserébe. Ennek mi értelme van? A HBO csomaggal jogot szerzünk arra, hogy belépjünk az applikációba és a filmeket visszanézzük, amikor akarjuk.

Ráadásul 50-100-150 csatorna mellett mi szükséged van bármilyen film felvételére a boxon, ha egyrészt folyamatosan el vagyunk látva tartalommal, másrészt a legtöbb szolgáltató online elérhetővé teszi a filmeket, sorozatokat? Ugye, hogy kész őrület? Ráadásul senki nem néz 150 műsort, maximum 10-et (se).

Sokan fizetnek 12 399 forintos csomagot , mert abban az internet 500 mb, miközben a 9 999 forintos csomagban „csak” ennek a fele! Kérdem én, hogy otthoni felhasználásra te mikor töltöttél le bárhonnan ilyen sávszélességgel? Az igazság az, hogy summa summarum elég lenne neked a 9 999 forintos csomag is.

Spórolás: 2 400 forint / hó = 28 800 forint / év

Add el a megunt tv-t!

Azt vettem észre, hogy sokan nagyon lusták a pénzügyeikkel kapcsolatban. Ráadásul szentimentálisak, hiszen nem hajlandóak megszabadulni a számukra megunt/feleslegessé vált eszköztől. Képesek bedobozolni (mondván, majd jó lesz valamire) vagy úgynevezett keresletet generálni azáltal, hogy hirtelen kitalálják: a gyereknek úgyis kéne tv, akkor odaadjuk neki…

Ez azonban mind hamis ideológia gyártása. Alibi, amivel saját magadat akarod igazolni. Ha akkor jut eszedbe a gyereknek tv-t „adni”, miután megláttál egy másik a boltban, akkor az önigazolás. Hazudsz saját magadnak. Teljesen más, minthogy azért mész le a boltba, mert a gyereknek szeretnél a szobájába egy tv-t beszerezni…

Spórolás: Egy átlagos, használt 7 éves tv-t biztosan el tudsz adni 15 000 forintért

+1 tipp az ingyen hitel

Még mielőtt tovább nézzük a megoldásokat, érdemes keresned a boltokban az ingyenhitel- 0%THM akciókat. Ezt nem azért mondom, mert azt szeretném, hogy hitelből vásárolj tv-t (szerintem akkor vegyél tv-t, ha azt kp ki tudod fizetni). De megpróbálok mindenki fejével gondolkozni. Előfordulhat, hogy nincsen ennyi felesleges pénzed.

Ilyenkor még véletlenül se a hitelkeretedet használd fel vagy a hitelkártyádat, hiszen mindkét esetben jó eséllyel fogsz kamatot fizetni. Egy 150 000 forintos tv esetén akár havi 3-5 000 forint kamatot is simán kifizethetsz, ha nem tudod azonnal visszapótolni! Már ezzel az apró lépéssel elképesztő összegeket tudsz megspórolni.

Spórolás: 25 000-35 000

Alacsonyabb fogyasztás

Az energiatakarékossággal foglalkozó Coolproducts adatai szerint egy átlagos háztartás áramszámlájának 10 százalékát teszi ki az otthon lévő tévé(k) fogyasztása. Nagy biztonsággal megállapíthatjuk, hogy egy okosan megválasztott „zöldebb” tv-vel alapvetően pénzt spórolhatunk, alacsonyabb fogyasztásának köszönhetően.

Spórolás: 2-3 000 /év

Jól meg kell választanod az időpontot!

Az a baj, hogy általában érzelmi felindulásból vágunk bele olyan projektekbe, mint a tv. Egy hirtelen elhatározás, egy kínzó vágy, amit azonnal ki akarunk elégíteni. Sajnos minden esetben ez bizonyul a legdrágább megoldásnak, hiszen tipikusan kikerüljük ügyesen a szezonális akciókat.

Tv-t szinte kötelező 30%-os kedvezménnyel vásárolni. Ha máskor nem, akkor például a Black Friday jó alkalom, hogy olcsóbban szerezzük be, amit kinéztünk magunknak előre. Ha nem így teszel, akkor feleslegesen égeted a pénzt!

Spórolás 150 000 forintos tv-n: 45 000 forint

Ne költs hülyeségre

Talán a legfontosabb tippem, hogy egy ilyen beruházás előtt okosan gondold át a költekezési szokásaidat. Nézd meg, hogy hol folyik el a pénz, milyen értéket nem képviselő hülyeségekre költöd el a pénzt. Ha megvan, akkor állítsd le magadat! Ha abból indulunk ki, hogy a hülyeségekre elköltött pénz mindenféleképpen kimegy a pénztárcádból, akkor egy nagyon fontos dolgot jegyezhetünk fel magunknak!

Ingyen vehetünk magunknak tv-t, ha a hülyeségre nem költünk a „gyűjtési” időszakban, hanem minden egyes „na ezt megveszem” gondolatnál a „hülyeség árát” azonnal félretesszük egy borítékba, amire ráírtuk, hogy „tv alap”. Amennyiben így cselekszel, elképesztő mennyiségű hülyeségtől szabadítod meg magad, cserébe pénzt spórolsz!

Tudod miért spórolsz?

Mert abból indulunk ki, hogy a hülyeségre így is elköltenéd azt a pénzmennyiséget. A gondolatmenetet folytatva, a tv-re pedig megszületett a szükséglet, így képes lennél bármelyik zsebedből finanszírozni azt. Tehát mit spórolsz meg? Nem kell másik zsebedbe nyúlni, ha a fenti spórolási trükkökből és a „hülyeséget nem veszel, az árát félrerakod”-ból összegyűjtöd a tv árát. Magyarul olyan pénzből veszed meg a tv-t, amiről már régen lemondtál…

Ingyenes tanácsadás velem! A pénzügyeidről!

Szerző: Szarvas Norbert | okt 21, 2017 | Alsó jobb, Cikkek - pénzügyi blog, tippek&trükkök

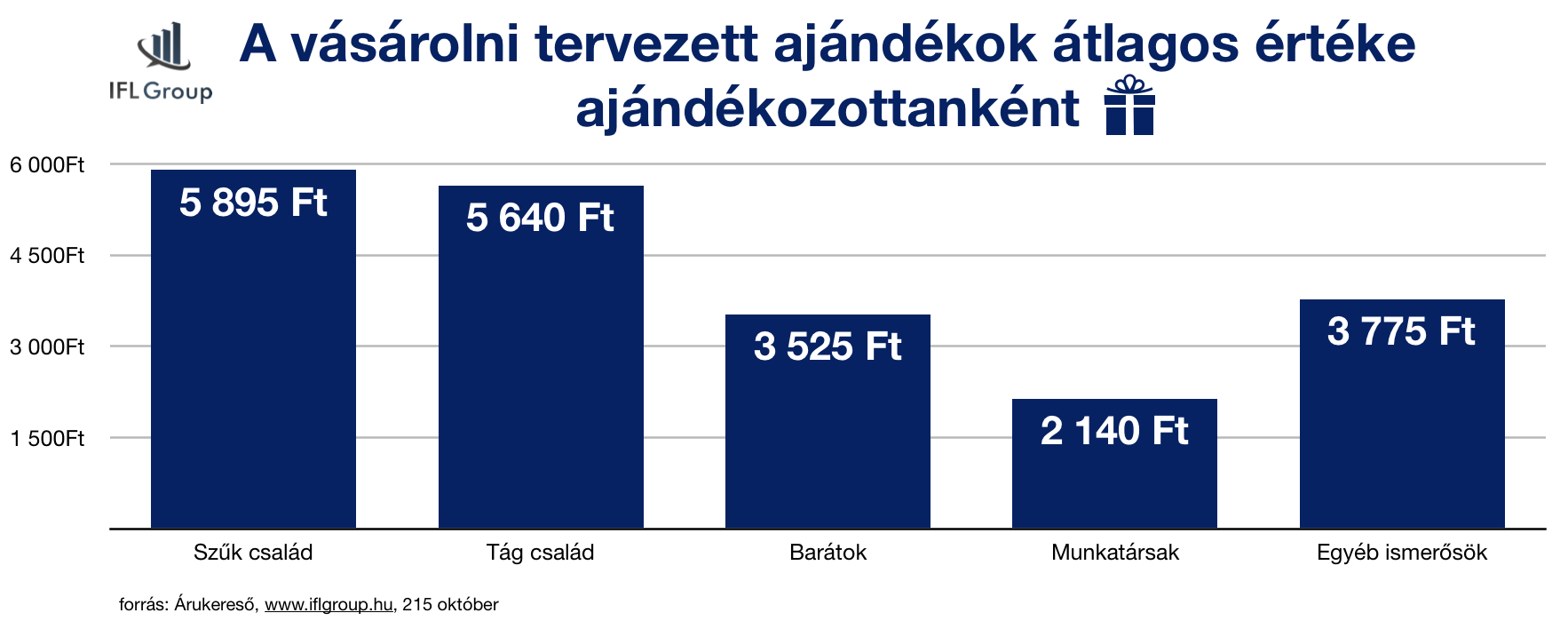

Valljuk be férfiasan, hogy a karácsony totálisan elanyagiasodott. Minden az ajándékokról szól. Lassan karácsony van és már elkezdődött az ipari mennyiségű karácsonyi giccs prezentálása a plázákban. Az a baj, hogy rengeteg ismerősöm számára a karácsony egyet jelent a hetekig elnyúló gyomorideggel, illetve a ténnyel, hogy a nehezen felhalmozott megtakarításaik egy részét KÖTELEZŐ elkölteniük, ha nem akarnak sértődéseket.

Márpedig karácsonykor senki nem szeretne vitatkozni, hiszen ez a szeretet ünnepe. Ezért fejleszegve irány a karácsonyi nagybevásárlás, ahol röpködnek az 5-10 000 forintok / szeretett rokon/ismerős.

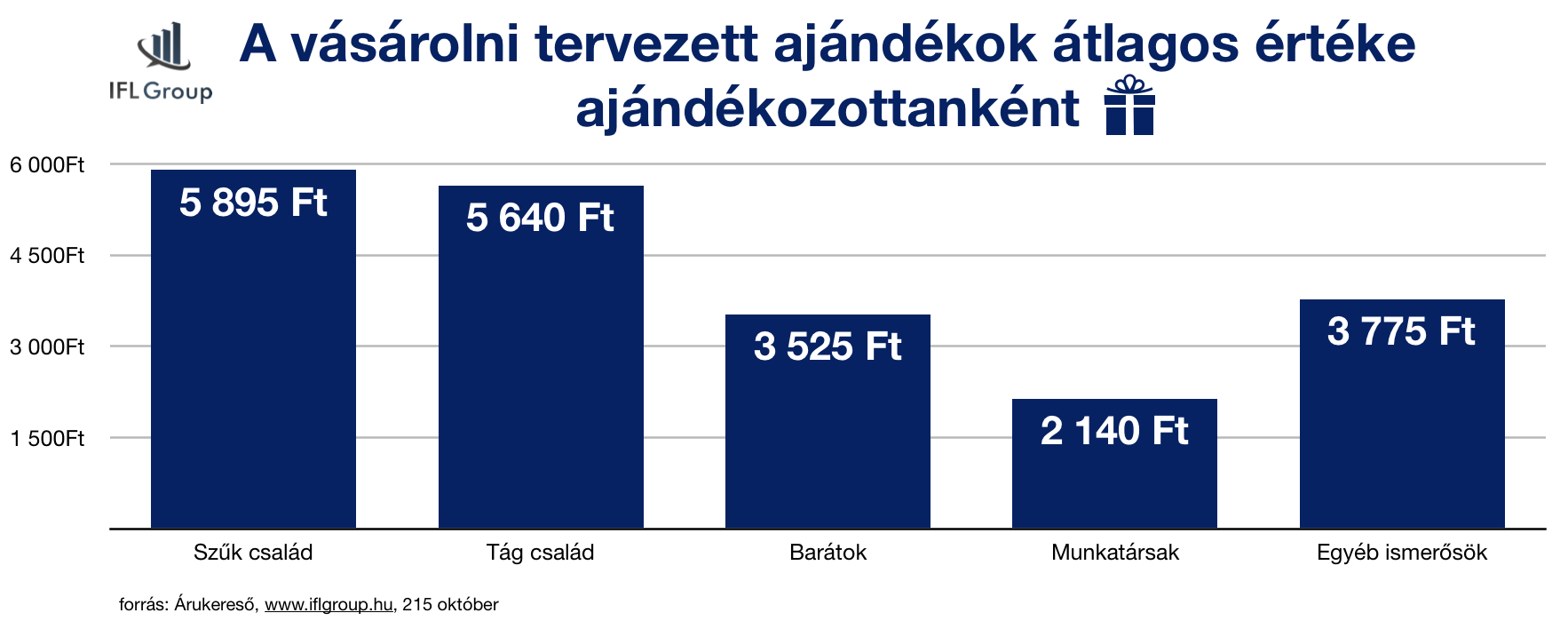

Túl sokat költünk ajándékokra

A legnagyobb problémát alapvetően az ajándékok értékének a növekedése és az ajándékozandó személyek számának az emelkedésének a szorzata okozza. A karácsonyi ajándékozás egyértelműen kilépett a “szűk szeretteink” körében és ma már a másod-, harmadvonali ismerősöket is “illik” megajándékozni, ha az átlagosnál valamivel jobb kapcsolatban vagyunk velük.

Sosem a pár ezer forintos összeggel van a baj, hanem a ténnyel, hogy ezt nagyon sokszor el kell költenünk ezen az ünnepen! Gondolj bele, hogyha átlagosan 3 000 forintért vásárolsz ajándékot 20 embernek (család, barátok, munkatársak), akkor elköltöttél máris 60 000 forintot. És ebben a számban nincsen benne a párodnak, illetve a gyerekeknek szánt ajándékcunami sem, amely tételek gyakran 50-100 000 forintos kiadást is jelenthetnek egy átlagos család számára.

Nem csodálom, hogy karácsonykor megéled saját pénzügyi krízisedet, ha kötelezően “el kell költened” 150 000-200 000 forintot ajándékokra, kacatokra, apróságokra.

Készíts karácsonyi listát

A legfontosabb lépés, hogy felkészülj tudatosan a karácsonyra megajándékozandó személyekre mind mennyiségben, mind minőségben. Be kell látnod, hogy akármennyire szeretnéd, nem leszel képes minden embert megajándékozni, mert akkor oda a család teljes megtakarítása.

Ehelyett válaszd az okos megoldást és írj össze egy listát azokról, akik eszedbe jutnak. Majd a nevek mellé írjál számot 1-től 5-ig attól függően, hogy mennyire fontos számodra az adott illető, mennyire volt jelen a mindennapjaidban, az életedben az elmúlt évben. Legyél szigorú és csak annak adjál 5-öst, aki tényleg a legbelső körödhöz tartozik! (A családi kötelék nem jelent automatikus 5 pontot)

Miután szigorúan és megfontoltan végigpontoztad a névlistát, húzd le azokat a neveket, akik 1 vagy 2 pontot kaptak. Ők azok a személyek, akiket csak azért ajándékoznál meg, mert “illik”, egyébként semmilyen szinten nincsenek befolyással az életedre és egyáltalán nem fontos nekik “megfelelned”!

Határozd meg a költségvetésedet!

Nagyon fontos, hogy a költségvetésed meghatározásához a saját anyagi lehetőségedet vedd alapul, és ne figyelj oda arra, hogy mások miként cselekszenek. Ha nem szeretnél csalódást okozni, akkor érdemes előre megbeszélni mindenkivel, hogy mi legyen a költség/ajándék keret, de ne hagyd magadat, hogy egyfajta árversenybe kezdjetek. Ha valaki többet akar rád költeni, akkor örülj neki és köszönd meg. Az az ő döntése, nem pedig a tied.

Nagyon egyszerű meghatározni a költségvetést. A decemberi bevételetek maximum 25%-át költheted el (nem kötelező mindet) ajándékra. Mondjuk azt, hogy a párod és saját összes bevétele 400 000 forint. Ebben az esetben maximum 100 000 forintot költhettek el ajándékokra (ebbe már benne van az egymásnak és gyerekeknek adott ajándék is!).

50-50%-os szabály

50-50, azaz a rendelkezésre álló keret 50%-át költhetitek egymásra és a gyerekekre, míg a másik 50% megy mindenki másnak az ajándékára. Így a példánál maradva 50 000 forint.

Most előveszed a papírodat és összeadod a számokat a megmaradt nevek mellett. Kijön például az, hogy 30. Akkor az 50 000 forintot elosztod 30-al, így az adott évi karácsonyi egységnyi pénzed a 1666 forint lesz. Innentől már egyszerű, mert akinek 3 pontot adtál, az maximum 1 666x 3 forintért kap ajándékot, míg a 4 pontos 4x 1666, az 5 pontos 5×1666 forinrt értékben kaphat maximum ajándékot.

Mindig a keretedből számoljuk ki az egységnyi ajándékpénzt, és véletlenül sem az emberek számából kezdjük levezetni a keretünket. Gondolj bele, hogyha így cselekednél, akkor mi történne veled! Van 15 ember, akit meg szeretnél ajándékozni és mindenkire átlagosan 4 000 forintot szánsz, akkor 15x 4000 =60 000 forint, ami túlment az amúgy számodra megengedhető kereten…

Vásárolj be előre

Nem szabad attól félned, hogy “mi lesz, ha túl korán veszem meg az ajándékot?”. Mi az igazi probléma? Az a félelmed, hogy ablakon kidobott pénz, mivel a barátságotok nem annyira erős augusztusban vagy szeptemberben, hogy még kitart a decemberi időszakban? Félsz attól, hogy menet közben érvényét veszti a “neki szeretnék ajándékot venni” dolog?

Akkor ez az ember nem annyira fontos neked per pillanat. Így a listádon 1 vagy 2 pontot kell adnod neki és probléma megoldva.

Ha megnézzük a standard karácsonyi ajándékozási listákat, akkor tipikusan a család van rajta és a legjobb barátok, munkatársak. Ezek egész évben fix emberek szoktak lenni, akik mellé “utolsó pillanatban” beeshet még egy-két ember. De ez a teljes listád maximum 10-20%-a lesz majd. Így a meglévő 80%-nak már előre, és lényegesen olcsóbban be tudod szerezni azt, amit szeretnél!

Aki utolsó pillanatra hagyja az ajándékvásárlást, az átlagosan 30%-kal többet fizet ajándékra, mint azok, akik tudatosan vásárolnak előre…

Korrekt pénzügyi tanácsadásra van szükséged? töltsd ki az űrlapot!

Szerző: Szarvas Norbert | okt 11, 2017 | Alsó jobb, boríték letöltés, Cikkek - pénzügyi blog, megtakarítás, tippek&trükkök

Napjaink háztartásának legfontosabb kérdése, hogyan maradhatunk saját pénzügyi határainkon belül anélkül, hogy eladósítanánk magunkat a különféle hitelkártyákkal, áruhitelekkel, személyi kölcsönökkel. Sokan vannak, akik öntudatlanul, de már alkalmazzák a „borítékos pénzügyi rendszer” féle pénzügyi menedzsmentet. Ebben a cikkben végigvesszük ennek a rendszernek a legfontosabb szabályait és elveit!

Ha szeretsz költekezni, akkor a borítékos pénzügyi rendszer pontosan neked való, hiszen ezáltal fogod tudni kordában tartani saját magadat!

#1 Vegyél magadnak színes borítékokat

Sokfajta borítékot be lehet fogni erre a célra. Én mégis azt javaslom, hogy színkoddal ellátott borítékokkal próbáld ki ezt a módszert, hiszen így abszolút félreérthetetlenül, hibázási lehetőséget kizárva tudod alkalmazni az elvet.

Pontosan annyi borítékra lesz szükséged, ahány főbb költési csoportot meghatároztál magadnak. Nem javaslom, hogy minden költésednek külön csoportot hozz létre, mert a végén belezavarodsz. Helyette próbálj meg a lehető legegyértelműbb felosztást kialakítani!

Én az alábbi felosztást határoztam meg magamnak:

- Rezsi boríték

- Hitel boríték

- Étel boríték

- Szórakozás boríték

- Zsebpénz boríték

- Ruházat boríték

- Utazás (nem nyaralás) boríték

#2 Oszd fel a fizetésedet és helyezd el a pénzt

Minden forintot fel kell osztanod és el kell helyezned! A legfontosabb, hogy nem maradhat „visszajáró”, minden pénznek meg kell találni a megfelelő borítékot! Bizonyára felmerült benned is a kérdés, hogy ez így mind oké, de hol van a megtakarítás boríték?

Meg kell tanulnod, hogy nem azt a pénzt tesszük félre, ami megmarad a költések után, hanem azt a pénzt költjük el, ami megmaradt a megtakarítások után!

A havi rendszeres jövedelmedből először kiveszed a LICO stratégia által meghatározott célokra szánt-szükséges pénzt, így biztosítva a közép-, és hosszútávú céljaidat. Majd az ezután megmaradt pénzt osztod fel a borítékos pénzügyi rendszeredben!

#3 Pontos összegeket határozz meg!

Valószínűleg nem fog sikerülni ezt a rendszert megfelelően használni, ha nem tudsz minél pontosabb összeget meghatározni. Ennek oka, hogy az emberi agy rendkívül sarkosan, végpontokban gondolkodik. Mindig arra „kíváncsi”, hogy A-ból hogyan jutunk B-be.

Ennek analógiájára fontos emlékezni és meghatározni azokat a keretösszegeket, amiket az adott célra szánunk! Viszont nem szabad filléreskedni, nem szabad a végletekig pontosan kiszámolni az adott keretösszeget, hiszen így egyáltalán nem hagyunk magunknak játékteret!

A rendszer mértékegysége az 1 000 forint

- Rezsi boríték – 150 000 forint

- Hitel boríték – 50 000 forint

- Étel boríték – 70 000 forint

- Szórakozás boríték – 50 000 forint

- Zsebpénz boríték – 30 000 forint

- Ruházat boríték – 30 000 forint

- Utazás (nem nyaralás) boríték – 30 000 forint

#4 Mindig a szükséges borítékból vegyél ki pénzt! – A borítékos pénzügyi rendszer értelme

Az egész rendszer akkor fog működni, ha szigorúan tartod magadat a borítékos rendszerhez. Mindig a megfelelő borítékból vegyél ki pénzt az adott költésedhez és a visszajárót tedd vissza ugyanoda. Számodra az adott célra ez a keret, amit saját magad határoztál meg.

Ha elfogyott a borítékból a pénz, akkor szigorúan tilos máshonnan átcsoportosítani a pénzt, pláne tilos hozzányúlni bármelyik megtakarításodhoz. Még átmenetileg, 1 hónapra sem szabad, kivéve vis major esetén. Ennek oka, hogy nagy valószínűséggel túlköltekezni akarsz valami olyan dologra, ami nem volt tervbe véve. Hiszen, ha tervszerű lenne ez a költekezés, akkor tudnád a „nyaralás” vagy a „likvid megtakarítás” számládból finanszírozni.

#5 Ismételd meg következő hónapban

A művészet nem az, hogy műértő jelleggel egy hónapig kipróbálod a rendszert és konstatálod, hogy működik/ nem működik. A valódi kihívás nekikezdeni a második, majd a harmadik hónapnak is és folyamatosan szembesülni azzal a kegyetlen felismeréssel, hogy ezidáig

- folyamatosan túlköltekeztél

- egyre több pénzed marad meg

A felismerés érdekében nyitnék a helyedben egy plusz borítékot, ahova minden hónap fizetés napján az előző hónapból a borítékokban maradt pénzt önteném át. Mindig megszámolnám, hogy mennyit raktam át és valószínűleg meglepődnék azon, hogy hónapról hónapra többet tudok áthelyezni, illetve azon, hogy mennyi pénz gyűlik grátisz ebben a bónusz borítékban…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 19, 2017 | Alsó jobb, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Ma már általános elképzelés, hogy a középiskola után a felsőoktatásban folytatja tovább a tanulát a tanuló. Az évről évre csökkenő államilag támogatott létszámkeret azt jelenti, hogy évről évre egyre többen fizetnek az oktatásért. Sok családnak ez megoldhatatlan feladat, ezért kénytelenek a diákhitel felé fordulni. Most nézzük meg, hogyan lehet a lehető legokosabban megszabadulni ettől a rossz hiteltől?

A diákhitel a legrosszabb hitelfajta, ugyanis a kamat beépül a tőketartozásba és évről évre kamatos kamattal növekszik a tőketartozásunk…

Hogyan működik a diákhitel?

A diákhitelt alanyi jogon kaphatja meg minden felsőoktatásban tanuló diák egyszerűsített ügymenetben. Ez azt jelenti, hogy nem kell jövedelmet igazolni, fedezetet nyújtani. Bemegy a diákhitel központba, aláír pár papírt és máris megkapta a hitelt. A hitelből választhatja a kizárólag tandíjra fordítható diákhitelt és a szabadon felhasználható verziót egyaránt.

Bevett szokás, hogy felveszik a szabadon felhasználható diákhitel maximális összegét és felélik (lakhatás, étkezés, buli)

Érdemes megfigyelni, hogy a könnyű hozzáférhetősége miatt nem csak azok veszik fel, akik enélkül nem tudnák a tandíjat fedezni. Ugyanúgy felveszik a diákhitelt az ösztöndíjasok, államilag támogatottak vagy azok, akiknek amúgy van pénze. Talán azért vonzó egy fiatal számára annyira, mivel nem kell törleszteni, csak iskola után és akkor is a fizetés egy részéből. Ez nagyon jól hangzik, de az valahogyan mindenkinél kimarad, hogy a diákhitel kamata beépül a tőketartozásba, és már az iskolás éveinkben is évről évre növekszik a tőketartozásunk. Ráadásul gyakran előfordul, hogy a minimum fizetendő összeg ellenére nem csökken a tartozás, mivel a beépült kamat mértéke magasabb.

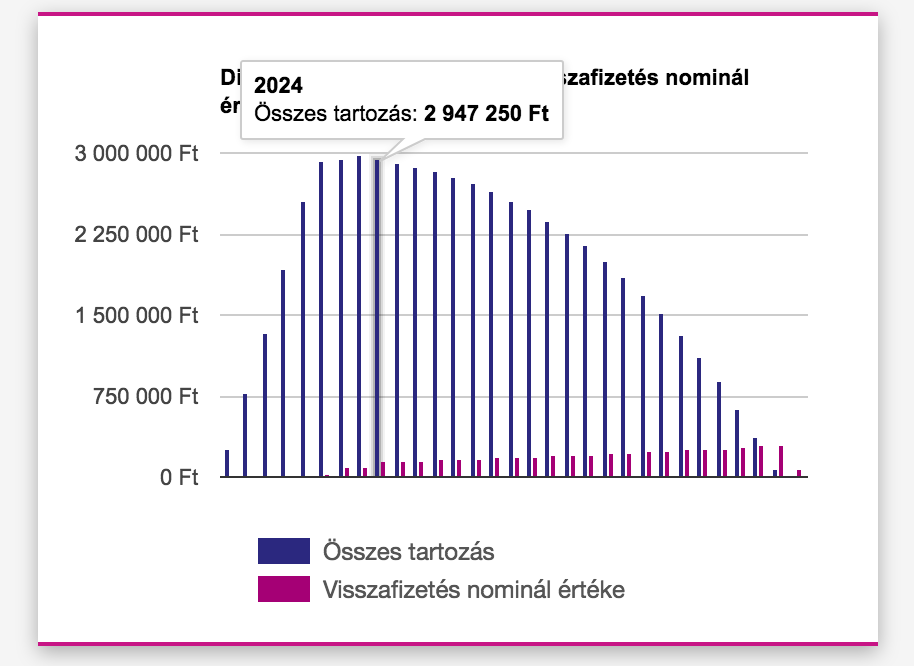

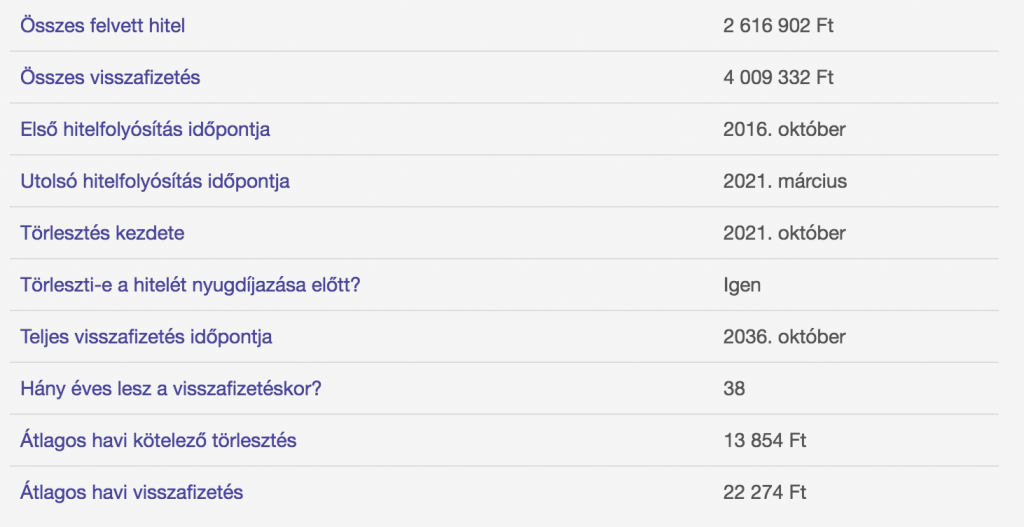

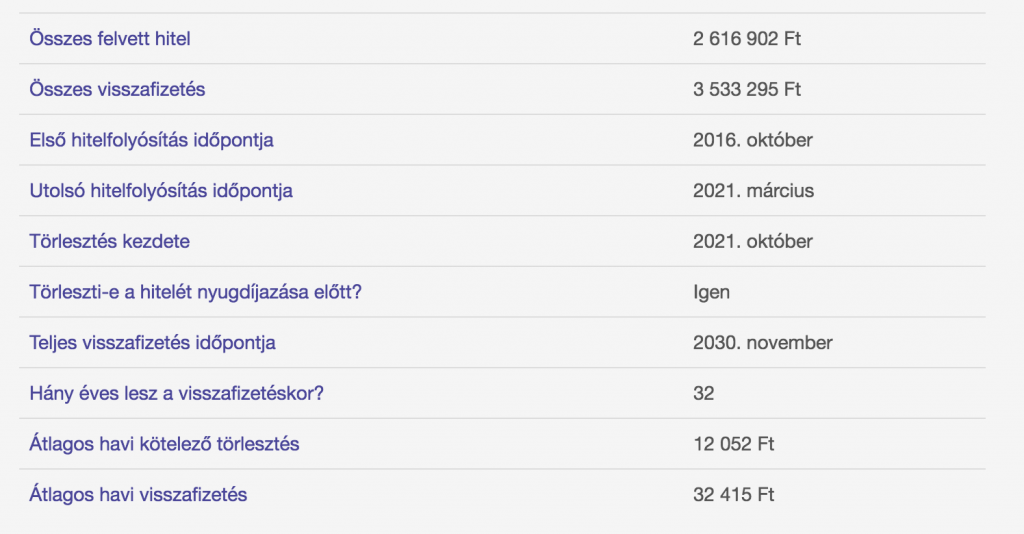

Mit mond a diákhitel kalkulátor?

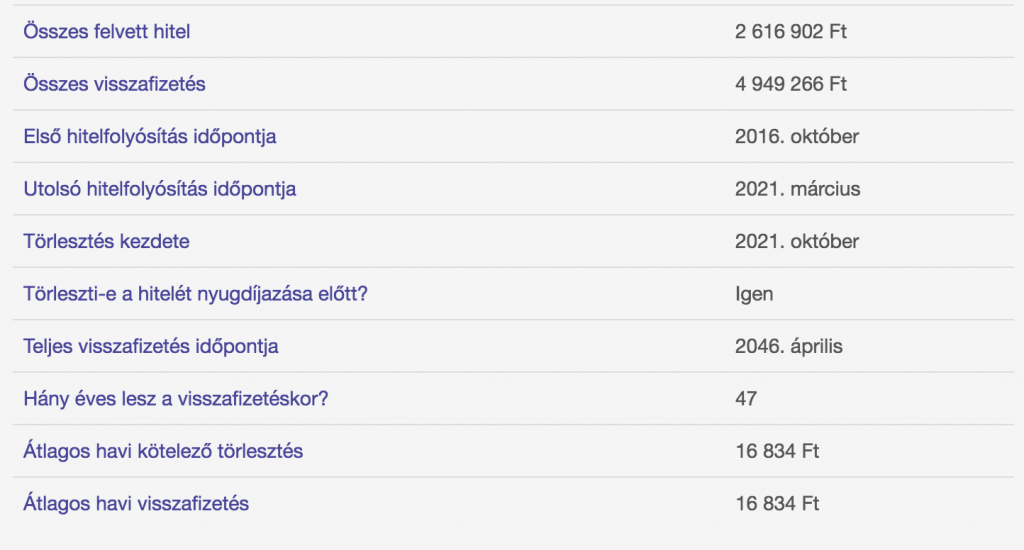

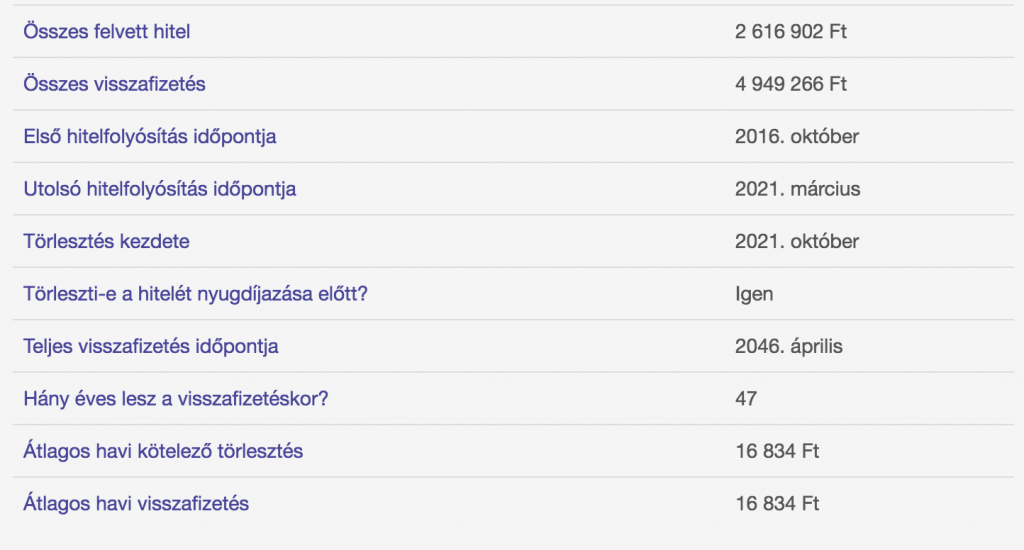

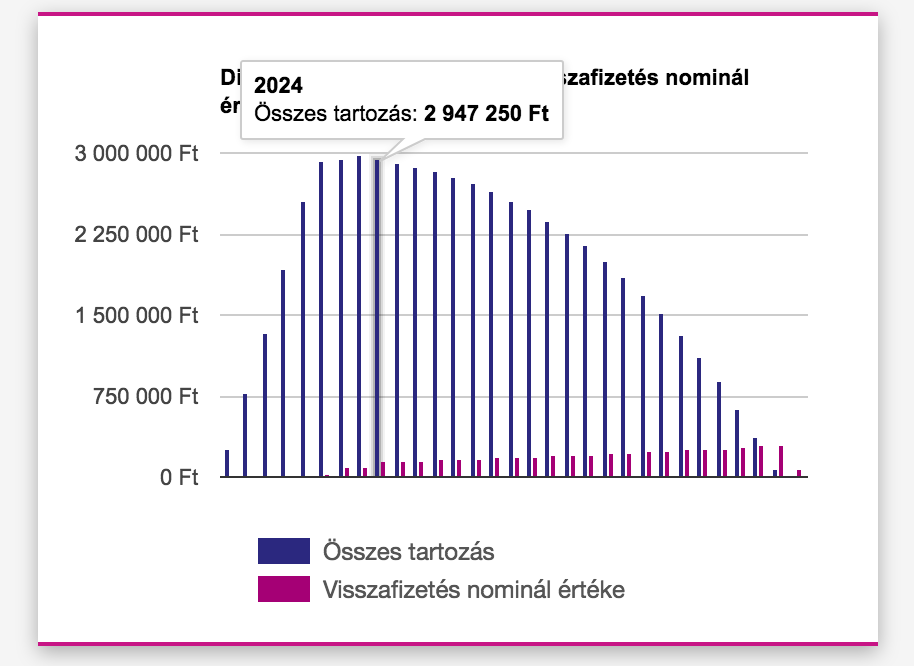

A diákhitel hivatalos kalkulátorából láthatod, hogy az a diák, aki

- félévente a maximális 250 000 forintot veszi fel

- 10 alkalommal

- 5 évet tölt iskolában

- utána br. 300 000 forinttal kezd dolgozni

a felvett 2 616 902 forint hitelre 2024-ban (amikor elkezdene törleszteni) már 2 972 250 forinttal tartozik. Amennyiben nem emelkedik meg a kamat a diákhitel 1 esetében (erre nem kapunk állami garanciát, simán lehet 10% is a kamatunk…), akkor havi 16 834 forint befizetésével 47 éves (a kalkulációban a születési idő: 1999, tehát 19 éves) korunkra kifizettük a hitelt. A teljes visszafizetésünk közel 5 000 000 forint!!!!!!!

Arról nem szokott szó esni, hogy a minimálisan fizetendő összeg ebben az esetben nem 20 000, hanem 8-10 ezer forint körül alakul. Tehát, aki a minimumot fizetgeti vissza, annak az életben nem sikerül kitisztáznia magát, de cserébe 5-10M forintos tartozást halmoz fel…

Jobb a személyi kölcsön is?

Ha jobban belegondolunk, akkor családi összefogással még a személyi kölcsön sem lehetetlen megoldás a mai kamatviszonyok mellett. Érdekességképpen, ha beírjuk bármelyik kölcsönösszehasonlítóba, hogy 2 500 000 forintot szeretnénk felvenni 84 hónapra, akkor az alábbi adatokat kapjuk:

38 901 forint / hó

3 267 876 Ft teljes visszafizetés! Tehát pusztán azzal, hogy diákhitel helyett személyi kölcsön veszünk fel, kiszámíthatóbbá tehetjük a kötelezettségeinket, garantáltan 1,8 millió forinttal kevesebbett kell visszafizetni, mintha diákhitelt vettünk volna fel. Ez egy brutális különbség, ráadásul a személyi kölcsönnek van egy visszatartó ereje is!

Az emberek félnek a hiteltől, személyi kölcsöntől. Lehetőség szerint nem érzik azt, hogy ez ingyen pénz. Kivételt képez a diákhitel, amit a „gyerekre bízunk”, aki fiatalkori meggondolatlansággal ír alá olyan szerződéseket, amiknek nem érti a hosszútávú hatásait. Ilyen értelemben szinte biztos vagyok benne, hogy egy személyi kölcsönből finanszífrozott felsőoktatás esetén ezt a pénzt nem veszik fel olyanok, akiknek lenne amúgy pénze és nem költik el bulikra.

Mit tegyünk, ha már megvan a diákhitel?

A 200 forintos szabály

Minden nap következetesen tegyünk félre 200 forintot. Ez egy pénzérme, ami ott lapul a pénztárcánkba. Pontosan az az összeg, amit napi szinten biztosan elherdálunk a parkolóban, a sokadik kávéra, a felesleges dobozos üdítőre vagy bármi másra. Azt gondolom, hogy egy átlagos jövedelemmel rendelkező felnőtt ember észrevétlenül képes a malacperselybe bedobni napi 200 forint… vagy két darab 100-ast, vagy 10 darab húsz forintost…

Ha ezt beírjuk a diákhitel kalkulátorba, akkor meglepődünk…

- 9 évet spóroltunk

- közel 1 000 000 forinttal kellett kevesebbett befizetnünk

Akkor mégsem a személyi kölcsön a megoldás?

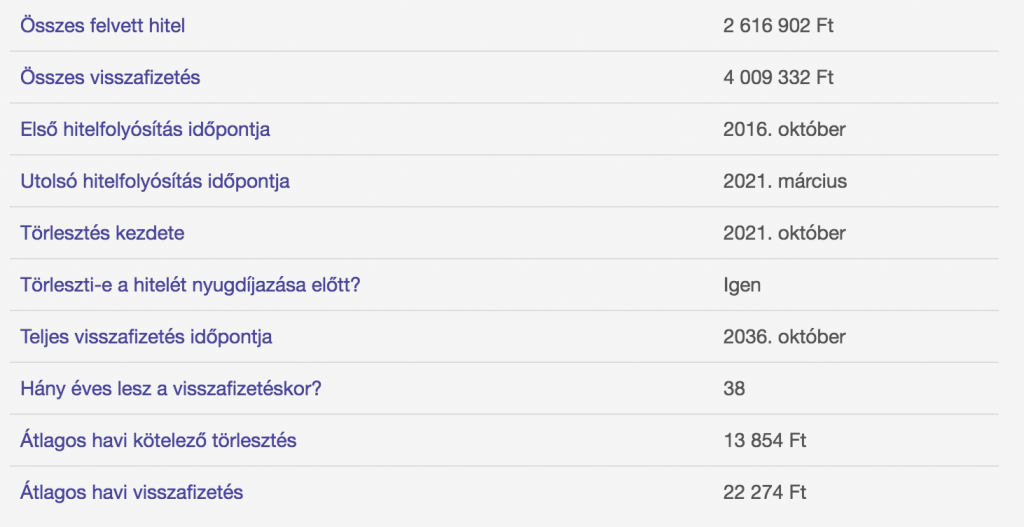

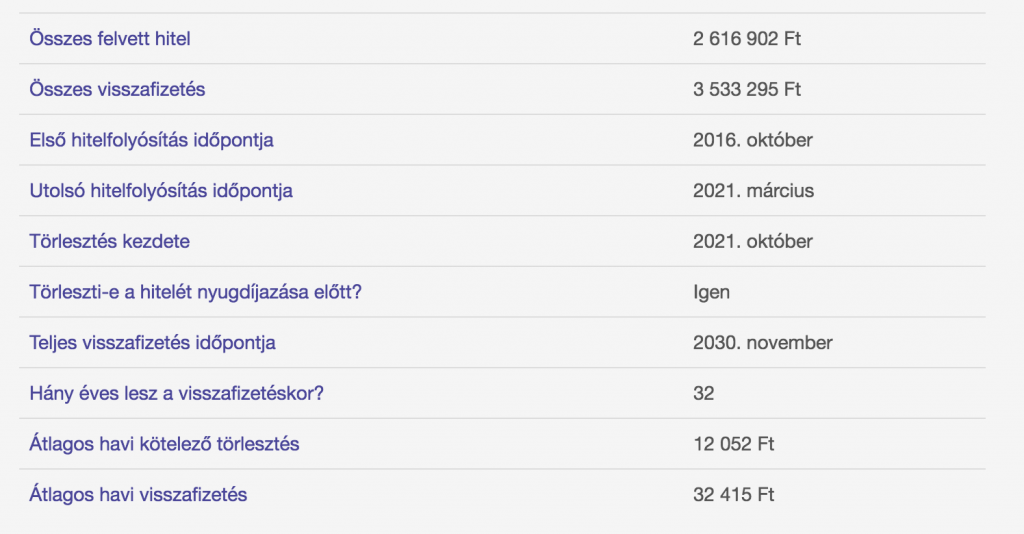

Feljebb direkt nem mondtam el neked, hogy nyílvánvalóan a matek máshogyan alakulna a diákhitel esetében is, ha nem havi 16 ezer forintot vállalnál, hanem havi 38 ezer forintot… nézzük meg…

És máris lespóroltunk további 6 évet és még fél millió forintot!

A diákhitelt a legokosabban akkor tudnod visszafizetni, ha többet pakolsz bele, mint amit elvárnak. Kivéve, ha nő vagy és gyereked van, mert akkor elengedik a tartozás felét vagy teljes egészét! Ez pedig egy hatalmas lehetőség, hiszen az utolsó kalkulációt ebben az esetben a családo költségvetés már simán kibírja, ha közben a feleség diákhitelét már nem kell fizetni a kedvezmény miatt. Ilyenkor érdemes a feleség törlesztőjét azonnal átirányítani a férj hitelébe és minél hamarabb szabadulni ebből a konstrukcióból!

Tanácsadásra van szükséged pénzügyeidben?

![[5 ok] A magyar nyugdíjrendszer haldoklik?](https://iflgroup.hu/wp-content/uploads/2017/09/a-nyugdíjrendszer-halála_-www.iflgroup.hu_-1-1080x675-1.jpg)

Szerző: Szarvas Norbert | szept 10, 2017 | Állami támogatás, Alsó jobb, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal jobb

Nézzünk szembe a kellemetlen ténnyel, hogy a magyar nyugdíjrendszer intézményét egy hajszál választja el a teljes összeomlástól. Az okai rendkívül sokrétűek, amit fontos megértenünk ahhoz, hogy szükségszerűen fel tudjunk készülni időben. Ugyanis a nyugdíjrendszer teljes összeomlása azt is jelentheti, hogy nyugdíjas generációk találhatják magukat egy kellemetlen helyzetben, amikor a nyugdíj összege nem éri el a létminimumot sem…

#5 A nyugdíjrendszer egy pilótajáték

Magyarországon kötelező állami nyugdíjrendszer működik, ami azt jelenti, hogy a megkeresett jövedelemnek egy része kötelezően adó formájában ebben a zsebbe kerül befizetésre. Ez a rendszer úgynevezett kiróvó-elosztó elven működik, aminek a lényege, hogy a társadalom egyfajta kockázati közösséget alkotva, kivétel nélkül befizetést teljesít (hivatalos, adózott jövedelemből), amiért cserébe nyugdíjas korban életjáradékra (nyugdíj) számíthat.

Az 1928. évi XL. törvény vezette be Magyarországon a kötelező öregségi, rokkantsági és hátramaradotti nyugellátást illetve járadékot.

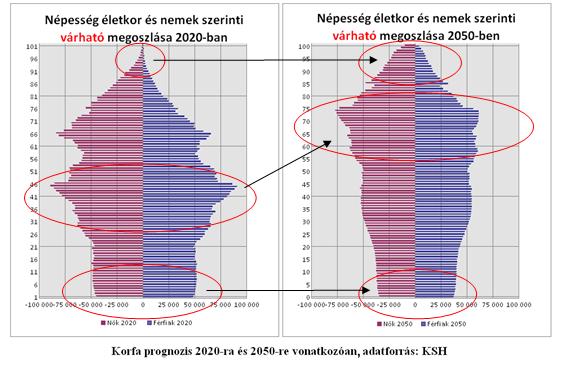

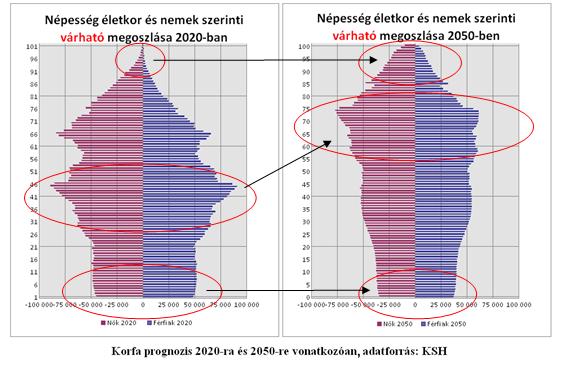

A rendszer ebben a formájában rendkívül érzékeny a magyar lakosság és az aktív keresők arányára. Tulajdonképpen az aktív befizetők tartják el a jelenben a mai nyugdíjasokat, akiknek a múltbeli befizetéseiből finanszírozták a múltbeli nyugdíjasokat. Ketyeg a bomba, mivel a magyar társadalom erőteljesen öregszik. Az öregedő társadalom úgynevezett „korfa” problémája azt jelenti, hogy egyre kevesebb befizetőre (aktív kereső) jut egyre több eltartandó nyugdíjas (passzív).

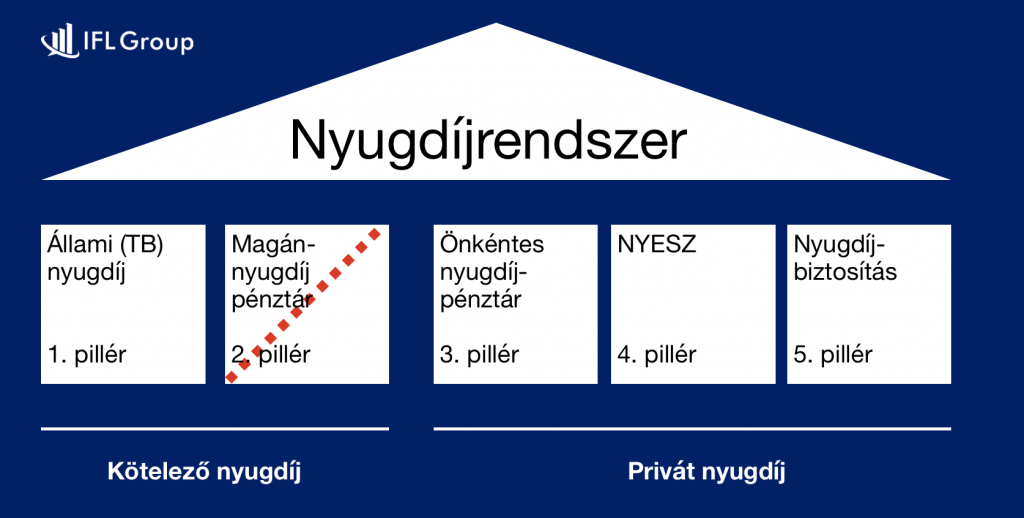

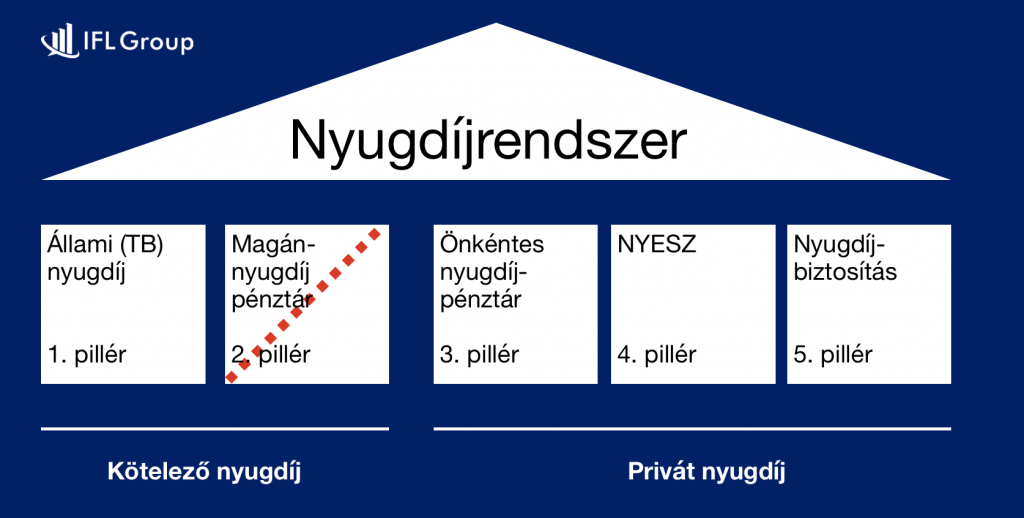

#4 Megbukott a többszintű nyugdíjrendszer

Amikor az 1997-es LXXXI. törvénnyel 1998.január.1-jétől bevezették a Magánnyugdíjpénztár inzézményét illetve az Önkéntes nyugdíjpénztárat, Magyarország a több pilléren alapuló nyugdíjrendszer alapvető elemeit tette le. Ez a rendszer csökkenteni kívánta az állam köteles szerepét a nyugdíjkifizetéseknél és megkívánta teremteni a magánnyugdíj intézményét önkéntes és köteles nyugdíjpillér által.

A Magánnyugdíjpénztár azt jelentette, hogy a kötelezően befizetendő nyugdíjhozzájárulások egy részét átirányították erre a „nevesített egyedi számlára”, ahol a tagok a befizetéseik arányában gyarapodtak és ezáltal elkülönültek az állami kockázatközösségtől. Azonban a 2008-tól kezdődő válság hatására a magyar kormány úgy döntött, hogy a Magánnyugdíjrendszerben felhalmozott köteles befizetéseket visszahelyezi az állami nyugdíjrendszerbe. Úgy ítélték meg, hogy a rendszer kizárólag ezen a módon tartható fenn és talán egyéb gazdasági illetve politikai döntések is szerepet játszottak.

Miután visszavezették a magánnyugdíjpénztári befizetéseket, az Állam azt mondta, hogy megmarad az eredeti kirovó-elosztó és egyfajta hibrod megoldásként meghagyja a lehetőséget a lakosságnak, hogy nyugdíjkiegészítésre tudatosan megtakarítson pénzt. A nyugdíjcélú megtakarításokat ráadásul az adókedvezmény (20% adójóváírás) ösztönzővel próbálja meg a lakosság körében még kedveltebbé és időszerűbbé tenni. Sajnos még mindig nagyon kevesen és jellemzően alacsony összeggel indítanak nyugdíjcélú megtakarításokat.

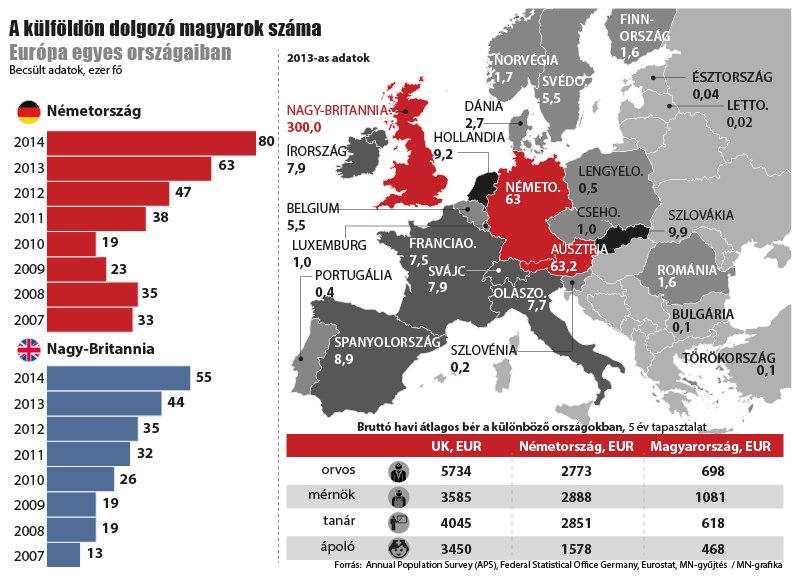

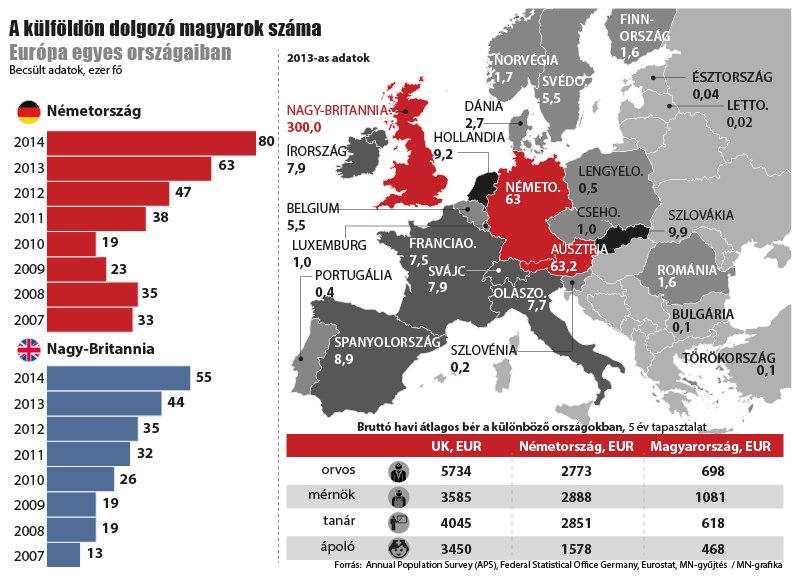

#3 A kivándorlás negatív hatása a nyugdíjrendszerre

A megnyílt határok, a jobb élet lehetősége, az urbanizáció hatása mind hatással van a magyar aktív korú lakosság kivándorlására. Évről évre kétszámjegyű mértékben növekszik az előző évekhez képest azoknak a száma, akik külföldön vállalnak munkát. Ennek a folyamatnak kettős, egyesek szerint hármas hatása van Magyarországra és a nyugdíjrendszerre vetítve.

- A kivándorlók nem Magyarországon termelik a GDP-t, nem itt fizetik a nyugdíjhozzájárulást. Tehát csökkenek a nyugdíjbefizetések.

- A kivándorlóknak vannak nyugdíjas vagy hamarosan nyugdíjba lépő rokonaik, akiket a mostani nyugdíjbefizetésekből kellene kifizetni-eltartani. Tehát ami történik, hogy nemcsak elmegy az aktívkorú fiatal, de a rendszerben „hátrahagyja” az eltartandó rokonát.

- Mivel a kivándorlók nem Magyarországon fogyasztanak és dolgoznak, ezért drasztikusan csökken a hazai adóbevétel, ami átcsoportosításokat és megszorításokat eredményez. Ez pedig hatással van a nyugdíjra fordítható összegekre is- vagy pedig más fontos területekről kell elvonni a pénzt.

#2 Nem érdekeltek az emberek a magas jövedelemben

Magyarország a világ egyik legbrutálisabb adózást megkövetelő országa, mind az adók számában, mind az adók mennyiségében. Sajnos az elmúlt évek intézkedései által nem sikerült érdekeltté tenni az embereket abban, hogy a lehető legmagasabb jövedelmet vallják be magunknak. A magas bejelentett jövedelemért cserébe a dolgozóra (és cégre) két dolog vár:

- az Állam elviszi céges és személyadó jogcímen a pénz 50-60%-át

- A dolgozó kap egy ígéretet, hogy majd magas nyugdíja lesz – A nyugdíjrendszer bizonytalansága miatt ebben nem hisznek az emberek és feleslegesnek értékelik a befizetéseket.

Cserébe az EV KATA megérkezésével aki tehette, az áttért erre az adózási formára, ami azt jelenti, hogy évi 12M forintig fixen havi 50.000-et vagy 75.000 (ha emelt összeget akarunk fizetni) kell megfizetni, míg a többi bevétel a nettó nyereségünk. Ez az intézkedés a jelennek szól és komoly felelősséggel ruházza fel a lakosságot. Ugyanis az 50.000 forint pontosan a minimálbér után megfizetett járulékokat fedezi. Ez egyben azt jelenti, hogy minimális nyugdíjra lehet majd számítani. A lakosságnak el kell kezdeni komoly összegeket félrerakni valamelyik önkéntes pillérbe…

#1 Késik a magyar nyugdíjrendszer reformja

Azt ma már mindenki elismeri, hogy a fenti pontokban sorolt problémák miatt a rendszer hosszútávon fenttarthatatlan. Olyan átalakításokra és paradigma váltásokra lenne szükség, amit a politika öngyilkosságként élne meg. Egyfajta oroszrulettet játszanak a pártok és a végsőkig húzzák a lépést, hátha nem éppen ők lesznek hatalmon.

A nyugdíjrendszert kizárólag abban az esetben lehet megmenteni, ha erőteljesen csökkentjük az állam szerepét (mind az elvett pénz, mind a kiosztott pénz esetében) és az emberek megtanulnak öngondoskodni. Ez különféle állami ösztönzőkkel lehetne meggyorsítani, de látszólag a 20%-os adójóváírás sem bizonyult eddig elégséges ösztönzőnek ahhoz, hogy a kritikus tömeget elérje a paradigmaváltás.

Több országban tervezik a mindenkinek járó alapnyugdíj bevezetését, ami azt jelentené, hogy mindenki ugyanazt az össszeget kapja az államtól, ami önmagában nem elég a megélhetésre. Viszont a lakosság a saját megtakarításaiból, gyermekei segítségével önfenntartó módon tudná finanszírozni saját nyugdíjas éveit. Ennek a rendszernek a bevezetése akár 20-30-40 évet és hibrid köztes megoldásokat jelentene. Merül fel a kérdés, hogyha a magyar rendszer 2033 környékén összeomlik és most írunk 2017-et, akkor elkéstünk e a rendszer totális átalakításával?

Szeretnél nyugdíjra gyűjteni? Segítünk választani!

![[5 ok] A magyar nyugdíjrendszer haldoklik?](https://iflgroup.hu/wp-content/uploads/2017/09/a-nyugdíjrendszer-halála_-www.iflgroup.hu_-1-1080x675-1.jpg)