Elkészítettem neked azt a kivitelezési tervet – 2019 ismert szabályait és támogatásait kihasználva – , amivel a lakásvásárlás sokkal egyszerűbbé, elérhetőbbé válhat a számodra. Fontos megjegyezni, hogy ez a terv kifejezetten a kormány szerinti „zsáner családra” vonatkoztatható. Ugyanakkor mások is szemezgethetnek belőle!

Honnan teremtem elő az önerőt?

Minden lakásvásárlás alapvetően a minimum 20% önerővel kezdődik. Ezzel kapcsolatban megoszlanak a vélemények, hiszen a legtöbben képtelenek ezen a ponton túljutni.

Remek lehetőség volt tavaly őszig a lakástakarékpénztárban gyűjteni. Ez a lehetőség azonban megszűnt. Így újabb lehetőségek után kell néznünk. Alapvetően három lehetőségünk létezik:

Amikor az egyetlen lehetőségünk a CSOK

Sok fiatal pár találja magát abban az élethelyzetben, amikor se megtakarított pénze, se családi segítsége nincsen a továbblépésre. Ráadásul kifejezetten szorít az idő, hiszen az ingatlanárak jobban növekednek, mint a megtakarítási képességünk.

Amennyiben a pár tervez a jövőben családot alapítani, akkor megoldást jelenthet a CSOK felhasználása önerőnek. Fontos megjegyezni, hogy a bankok 90%-a a vállalt gyermek utáni CSOK-on felül elvárja a 20%-os önerőt. De létezik olyan bank, ahol nincsen ilyen elvárás…

A CSOK mellett mindenféleképpen szükségünk lesz segítségre

Ezen a ponton tartom szükségesnek megemlíteni, hogy egy új építésű ingatlan esetében az eladó félnek nincsen „türelme” mindent előre megfinanszírozni számunkra. Elvárja az általában 20%-os előleget.

Ezzel kapcsolatban jelenleg nincsen tökéletes megoldás vagy megnyugtató állami támogatás, ami a használatbavételi engedély és az albetétesítés előtt segítséget nyújtana. Sokan ezen a ponton rekednek meg.

2019 júliusától érkezik az állami személyi kölcsön

Valószínűleg ezt a hiányosságot felismerte az Állam is, amikor meghirdette az állami kamatmentes személyi kölcsönt a fiatalok számára maximum 10M forint értékben.

Valójában ez a 10M forintos a valóságban nem teljesen 10 millió forint támogatást jelent azok számára, akik 2019.07 után szülnek három gyermeket. De erről később. Most éljünk a lehetőséggel és vegyük fel kamatmentesen, aminek a havi törlesztése várhatóan 41 667 forint lesz.

A lehetőségeink ezáltal behatárolódnak

Amennyiben a teljes önerőnk ez a 10M forint lenne, amit alapvetően jelzálogfedezet nélkül vehetünk fel szabadfelhasználásra, úgy a hatályos ingatlanfinanszírozási szabályok alapján megkaptuk a maximális keretünket.

10M forint önerővel maximum 50M forint értékű ingatlant vásárolhatunk, amennyiben nincsen gyermekünk és kizárólag vállalt CSOK-ot hoznánk az ügyletbe.

Figyeljünk oda az ÁFA buktatóra

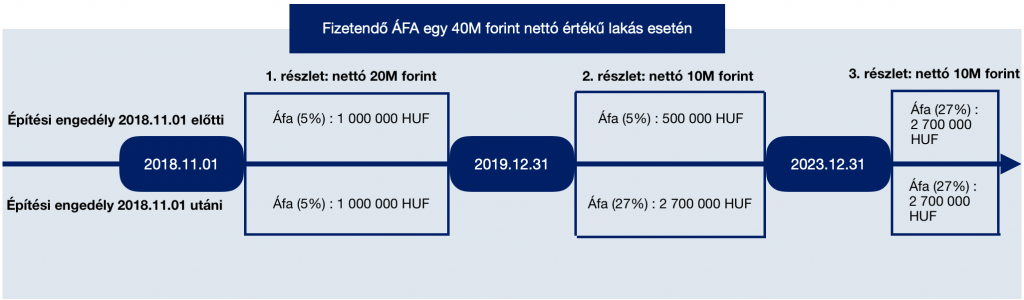

Mint ismert, 2019 december 31.-én lejár az új építésű lakásokra vonatkozó kedvezményes 5%-os ÁFA. Ezt a lejáratot módosították bizonyos szabályok mentén.

A lényeget ezen a folyamatábrán láthatod:

Figyelnünk kell arra, hogy az adott projekt mikor kezdődött. Amennyiben 2018-11-01 előtti engedélyekkel rendelkezik, abban az esetben az 5%-os ÁFA meghosszabbodik 2023.12.31-ig.

Ha 2018-11-01 utáni az engedély, abban az esetben hatalmasat bukhatunk, hiszen a 2019-12-31 után kifizetett vételárrészt már 27%-os ÁFA terheli. Te viszont nettó+ÁFA árról írtál alá szerződést. Tehát automatikusan emelkedne az önerő mértéke.

A CSOK 10+15+ piaci hitel

A példánkban egy 50M forint értékű új építésű ingatlant szeretnénk megvásárolni. Ehhez már van 10M forint önerőnk (aminek a törlesztője: 41 667 forint).

További önerő a CSOK 10M forint három vállalt gyermekre. Itt figyelnünk kell arra, hogy a bankok tipikusan nem a használatbavételi engedélre folyósítanak társasház esetében, hanem a 1-2-3 hónappal későbbi albetétesítésre.

A CSOK 10M forint az önerő része.

A hitelek

A CSOK 15M forintos államilag támogatott, maximum 3%-os hitelnek a törlesztőrészlete 25 évre 71 132 forint. Mivel ez egy rendkívül kedvező, végig garantált hitelkonstrukció, ezért ezt véleményem szerint minden esetben érdemes meghagynunk és a szabad tőkénket inkább másfele koncentrálnunk.

Szükségünk van piaci hitelre, hiszen hiányzik még 50-(10+10+15)= 15M forintra. 25 évre, 4,55%-os kamatozás mellett (10 éves fix kamat) a havi törlesztésünk 83 801 forint.

A teljes havi törlesztőnk összesen: 196 600 forint

A hitelvisszafizetési stratégia

A terv sokak számára egyértelműen a hiteltől való minél hamarabbi szabadulás lehet. Éppen ezért most én is ezzel fogok foglalkozni és nem bonyolítom az ügyletet az erőforrások átcsoportosításával (például befektetési célú lakásvásárlás).

Állami személyi kölcsön: 3 évre felfüggesztve

Miután megigényeltük a 10M forintos kamatmentes személyi kölcsönünket, figyelnünk kell az időzítésre. Ugyanis az első gyermek megszületése esetén a hitel törlesztését 3 hónapra felfüggesztik.

A példa kedvéért tökéletesen időzítettünk és felvétel után szinte azonnal megszületett a pici. Így nem kell három évig törleszteni a havi 41 667 forint. Mivel ez alapvetően kiadás lenne, ezért érdemes az összeget minden hónapban félretenni. Évente 500 000 forint megtakarítást jelent.

Megszületik a második gyerek 2 év múlva

Tudatos tervezés esetén feltételezhetjük, hogy a szülők nem szeretnének nagy korkülönbséget a gyerekek között. 2019.08-ban született az első gyerek és az egyszerűség kedvéért 2021.08-ban a második (nyilván nem ennyire egyszerű, de ne bonyolítsuk tovább).

Az Állam kifizet 1M forintot a hitelünkből

A második gyermek megszületése esetén a jelzáloghitelünkből 1M forintot el tudunk tüntetni. Érdemes a drágább, piaci hitelt csökkentenünk. 2 év múlva az aktuális tőketartozásunk 14,3M forint, amiből lejön az 1M forint. Tehát 13,3M forinttal tartozunk.

Az új törlesztőrészletünk 77 806 forint.

Tehát tudtuk csökkenteni a törlesztésünket havi 5 995 forinttal. Ezt a pénzt tegyük ugyanoda félre (biztonsági likvid tartalék), mint a 41 667 forintokat. Így évente további 71 940 forintot tudunk összegyűjteni.

Az Állam elengedi a 30%-át a tartozásnak + 3 év

A második gyermek megszületése okán a szabadfelhasználású hitelünk havi törlesztését további 3 évre felfüggesztik. Ráadásul elengedik a 30%-át a tartozásnak. Így 2021.09-ben a tőketartozásunk már csak 7M forint (a példában feltételeztem, hogy azonnal megszületett a gyerek és felfüggesztésre került a törlesztés).

Megszületik a harmadik gyermek 2025-ben

A példa kedvéért feltételezzük, hogy a második gyerek megszületése után 3 évvel érkezik a harmadik csemete. Ez számos kedvezményt eredményez számunkra!

Az Állam elengedi a teljes tartozást a 7M forintból

A harmadik gyerek megszületése után (ebben az esetben csak azok a gyerekek számítanak bele, akik 2019.07 után születtek) az Állam elengedi a teljes tartozást. Így az máris állami támogatássá alakul át, ami vissza nem térítendő részünkről

Az Állam további 4M forintot kifizet a hitelünkből

2019.07-től az előzetes várakozások alapján az Állam a harmadik gyermek megszületése esetén további 4M forintot kifizet a jelzáloghitelünkből. Értelemszerűen megint érdemes a piaci hitelünket csökkenteni. 2025-ben (6. év) a tőketartozásunk 11M forint, amiből lejön a 4M forint.

Új tőketartozás 7M forint, új törlesztőrészlet 45 916 forint. Tehát az eredeti törlesztéshez képest megspóroltunk havi 37 885 forintot, ami bekerül a likvid tartalékba a többi mellé.

Az Állam elengedte a feleség diákhitelét

Itt érdemes megemlíteni, hogy a harmadik gyermek megszületése esetén anyuka esetleges diákhitelét (amit ezidáig befagyasztottak) teljes mértékben elengedték. Ez az elengedett összeg további milliókkal növelheti a családi vagyon mértékét.

Hogyan állunk 10 év után?

A CSOK hitelünket továbbra is fizetjük, aminek a törlesztése havi 71 132 forint.

A piaci hitelünk tőketartozása a 10. évben 5,9M forint.

A CSOK 10M és az állami 10M személyi kölcsön feltételeit teljes mértékbe teljesítettük.

A megtakarításunk: (120 x 41 667 = 5M forint) +( 3x 71490 = 214 470 forint) + (60x 37 885=2 273 100) = 7 487 570 forint.

Miután kifizettünk a 10. évben a piaci hitelünket, megmaradt 1 587 570 forint megtakarításunk, a havi törlesztésünk pedig lecsökkent 71 132 forintra (CSOK 15M hitel).

A lakás piaci értékének várható változása

fontos számolnunk a vásárolt lakás piaci értékének a várható változásával is, mint vagyonnövelő tényező. A 2019-ben 50M forintért vásárolt új építésű ingatlant számos tényező befolyásolhatja:

Az ÁFA változása 2019.12.31 után

Fontos figyelembevennünk azt a tényt, miszerint a jelenlegi információink alapján önmagában az ÁFA 22%-kal magasabb lesz hamarason. Ez mit jelent?

Az 50M forintos ingatlan nettó ára 47,6M forint. A bruttó ár 27%-os ÁFA-val számolva már 60,476M forint lenne. Ez önmagában 10,4M forintos árdrágulást jelent, amit a piac középtávon egyértelműen tartani fog.

Évi 5%-os lakásáremelkedés esetén

Nem gondolom, hogy 10 éves viszonylatban tartani fogja a piac a két számjegyű drágulást. Viszont joggal számíthatunk egy évenkénti 5%-os átlagos drágulásra.

Ez azt jelenteni, hogy 10 év múlva a mostani 50M forintot érő ingatlanunk ára 81M forint körül érhet. Ez összességében 62%-os emelkedést jelent.

Emlékszünk, hogy 10 évvel ezelőtt mennyit ért egy 55 nm-es panellakás Budaörsön? 12M forint. Most 28M forintért mennek. Te ismersz ilyen példákat?

Bekavarhat az infláció

Évi 2%-os átlagos inflációval számolva az 50M forint jövőbeni értéke 10 év múlva 60,9M forint.

Ezt azt jelentené, hogyha az 5%-os drágulást a piac természetes áremelkedésének tekintjük és ehhez számítjuk hozzá még az inflációból eredő korrekciót, abban az esetben a 81M forint helyett az ingatlan névleges értéke 98,7M forint.

Mennyi lesz az ingatlanom ára?

A fentiekben kizárólag árnövelő körülményeket számítottam, miközben az ingatlanpiacon nem ritka az a ciklikus esemény, amikor árcsökkenésről beszélünk.

Azonban 10 éves távlatban nem annyira jelentős ez a csökkenés még a válságok idején sem. Gondoljunk bele, hogy a 2009-ben bezuhant ingatlanpiacon az árak messze nem zuhantak az 1999-ben tapasztalt árak szintjére.

Azt gondolom, hogy a most 50M forintért megvásárolt ingatlan várható névleges értéke valahol 75-90M forint között alakul. Azon sokat lehet vitatkozni, hogy a valódi értéke ennek a pénznek 10 év múlva mennyi lehet.

Azt azonban nem szabad elfelejtenünk, hogy a bérek képtelenek ezt a fajta vagyontömeget akár névértéken lekövetni. Ugyanis azt jelentené, hogy elméletben a következő 10 évben félre kéne tudnunk minden költségünk és tervünk mellett 25M forintot tenni a fizetésből.

Ez évi 2,5M forint, azaz havi 200e forint. Egyetlen átlagbér prognosztizáció sem említi, hogy a következő években az átlagbér Magyarországon megduplázódna. Tehát nem reális ennyit megtakarítani az Átlagos embernek.

Díjmentes hitelügyintézés

Segítek Neked a hitelügyintézésben. Kiemelt és ingyenes szolgáltatása keretében egyszerre több banktól is konkrét hitelajánlatot mutatok be Neked, melyek akár 6 hónapig is érvényesek. Nem kell küzdened a bankfiókban! Mindent elintézek helyetted a hitellel kapcsolatban és az időközben felmerülő esetleges problémákra azonnali megoldási javaslatot adok. Kényelmes, gyors, megbízható.

Garantáltan ugyanazokkal a feltételekkel kapod meg (sokkal kényelmesebben) a hitelt nálunk, mintha bemennél a bankfiókba. Sőt! Több esetben is egyedi kedvezményeket tudok biztosítani a számodra(ingyenes előtörlesztés, ingyenes utalás…stb), melyeket a bankfiókban nem kapsz meg.

Cikkhez kapcsolódó tartalom

Új építésű ingatlant vásárolnál? Itt vannak a buktatók!

Szükséged van a segítségemre?

Bankfüggetlen hitelközvetítés és CSOK tanácsadás

Nyugdíjcélú megtakarítás tanácsadás

Ez a cikk 2019. március 01. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Trackback/Pingback