Rendszeresen előkerülnek azok a cikkek, amik a nyugdíjmegtakarítás kapcsán konkrét összegeket emlegetnek, ami már elegendő lehet a nyugdíjvagyon felhalmozásához, kiegészítéséhez. Ebben a cikkben végigvesszük ezeknek a cikkeknek a legnagyobb hamis állítását, illetve megmutatok egy stratégiát arra nézve, hogy lehet valódi nyugdíjkiegészítést felhalmozni az évek során…

Nyugdíjmegtakarítás havi pár ezer forintból elég lesz?

„Ha valaki már 25 éves korában elkezd félretenni nyugdíjas éveire, elég lehet havonta 7600 forint ahhoz, hogy 65 éves korára közel 5,5 millió forintot gyűjtsön és ezzel jelentős mértékben kiegészítse nyugdíját.”- írja az egyik konzervcikk ezzel kapcsolatban

Sajnos még mindig abba a tévhitbe kergetjük magunkat, hogy a „fájdalommentes havi pár ezer forint” elég lehet bármire is. Mert az emberek a nyugdíjat még mindig meg akarják úszni,még mindig reménykednek az Állam segítő kezeiben, az állami nyugdíjellátó és újraelosztó rendszer „megjavulásában”.

Az öngondoskodás nem fájdalommentes.

Nem lehet úgy hozzáállni a nyugdíjmegtakarítás intézményéhez, hogy a lelkiismeretünk megnyugtatása miatt majd havi „pár ezer forintból” megoldjuk a problémát. Nincsen értelme addig tovább olvasni a cikkben, amíg nem látod be az alábbi számítást:

A nyugdíjrendszer számai

2018-ban a nyugdíjjárulék összege-mértéke 10%, azaz 120 000 forint bruttóból 12 000 forintot vonnak le arra+ fizet a munkáltató utánad Szocho-t, ami 19,5% (24 300 forint), hogy a mai nyugdíjasokat kifizessék. Cserébe kapsz egy ígéretet, hogy mai értékekkel számolva ennek a bruttónak megkapod majd a 70%-át, ami lassan 40%, majd 30%. És még egyes számítási modellek szerint a 25% se lenne fenntartható.

Tehát 12 000-et+24 300-at= 36 300 forintot fizetsz (változókat most nem veszek figyelembe) azért, hogy 50-80 000 forint körüli nyugdíjat legjobb esetben. És tudjuk, hogy ez a rendszer nem fenntartható, ez a tőke nem kitermelhető.

Számoljuk ki:

40 évet dolgozol x 12 (év) x 36 300= 17 424 000 forintot fizetsz be ebben a példában (változók nélkül). Ha ebből adnának neked 80 000 forintot, akkor 218 hónapig, azaz 18,15 évig járna neked nyugdíj (ha megéled). Persze a várható nyugdíjkorhatár utáni élettartam Magyarországon 14 év körül alakul. Jól hangzik?

Oké, csak nem mindenki után jár ekkora befizetés, ne mindenki dolgozik végig 40 évet, nem mindenki… Szóval a kockázati közösség ebben az esetben azt jelenti, hogy lesz egy szám, ami jár neked. Lehet, hogy neked a befizetéseid alapján több, lehet, hogy kevesebb járna…

De te nem 120 000 forintos bruttóra vagy bejelentve

Tudom, hogy vicces lehet számodra ez az összeg, amikor a nettó megélhetési költséged 300 000 forint van a családodnak. Akkor nevessünk együtt, hiszen még sokszor a 120 000 forintra vetített 12 000 forintot sem éri el a nyugdíjmegtakarítás összege.

Akkor milyen csodában bízol, hogy jelentős nyugdíjkiegészítést sikerül összegyűjtened (ahogyan a példa cikk is állítja) havi pár ezer forint félretételéből? Miből gondolod azt, hogy te megúszhatod a befizetést? Ha 10%-kal gondolkozunk – mint levonás- a (pl.:) 400 000 forintos bruttódból, akkor máris havi 40 000 forinttal kellene minimum elkezdeni a befizetést, amit aztán a fizetésemelkedés és infláció mértékével növelni minden évben.

Havi 40 000 forint sem elég…

A szépséghibája ezeknek a számításoknak, hogy mire te elkezdesz a nyugdíj témájával foglalkozni, addigra már 30-35 éves vagy a 25 helyett. Tehát alapból 10 évet elvesztegettél! 35 évesen elkezdeni 40 000 forintot félretenni azt jelenti, hogy 30x12x40 000= 14 400 000 forint (nem számoltam inflációval és hozammal, ami kiüti egymást optimális esetben). Ezt elosztod a várható 14 éves nyugdíjkorhatár utáni élettartammal, akkor megkapjuk, hogy 85 714 forint / hó nyugdíjkiegészítés vár rád!

De számoljunk hozammal és mondjuk azt, hogy mindig jól fektettél be, ezért neked ebből az összegből havi 134 000 forint nyugdíjkiegészítés jött össze. Elég lesz?

A realitás a konstans befizetés, ami valójában egyre kevesebbet nyugdíjmegtakarítást jelent

Tehát adott egy túlzott optimalizmus a piacon, hogy „majd biztosan jól hoz a nyugdíjmegtakarításom”, ami mellé egyfajta gőg is párosul, azaz „én nem emelem a befizetéseket, hiszen ez is elég…”. De ez mit jelent valójában számodra?

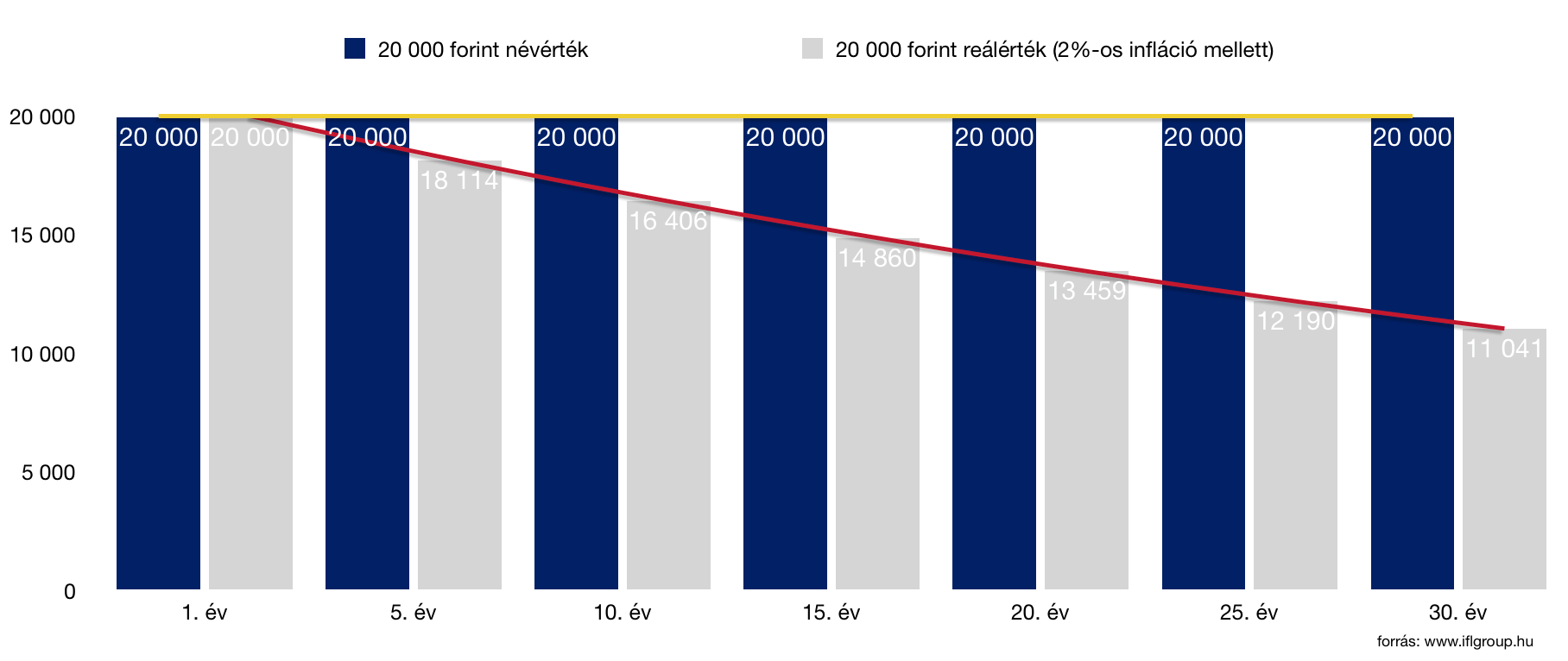

A diagrammból láthatod, hogy 2%-os éves infláció mellett hiába fizetsz be névértéken 20 000 forintot mindenhónapban, a valóságban ennek az összegnek a jelenértéke folyamatosan csökken. Tehát például a 15.évben az adott paraméterek mellett elképzelhető, hogy valójában 14 860 forintot fizetsz be!

Tényleg úgy akarsz nyugdíjcélra öngondoskodni, hogy évről évre valójában egyre kevesebbet fizetsz be?

De akkor mennyit érdemes félretenni nyugdíjcélra?

Már maga a kérdés is helytelen, ugyanis ez nem egy opcionális „verseny”, aminek nincsen semmi súlya az életünkre nézve. Talán még a „mennyit kell félretenni” is egy helytelen megközelítése a kérdésnek, hiszen mindenkinek adott egy anyagi lehetőség, és ahhoz mérten kell a lehető legtöbbet kihoznunk belőle!

Mivel nem tudsz előre tervezni, hogy az árszínvonal 10-20-30 év múlva hol tart éppen, ezért elég kockázatos abból kiindulni, hogy mennyi pénzre lehet szükséged. De mégis játszunk el ezzel is, és számoljuk ki, hogy 0%-os hozamkörnyezetben, infláció és indexálás nélkül mennyit kell egy mai 35 évesnek félretenni ahhoz, hogy nyugdíjasként garantáltan havi 200 000 forint legyen a számláján a nyugdíjmegtakarításból.

Számítás

Várható élettartam nyugdíjkorhatár után 14 év Magyarországon. 14x 200 000×12= 33 600 000 forintra lenne szükség.

/30 év (ennyi időnk van még hátra)= 1 120 000 forintot kell átlagosan évente félretenni. Ez havi 93 333 forintnak felel meg.

Mivel azonban a legtöbben nem tudnak ennyit félretenni, ezért az általánosan elfogadható tanács, hogy annyit tegyünk félre, amennyit tudunk.

Nyugdíjmegtakarítás stratégia

Szerintem a legjobb nyugdíjcélú stratégia, ami egyszerűen betartható, ha egyrészt egy rendszeres, másrészt egy rugalmas nyugdíjmegtakarítási lábat, azaz dinamikus nyugdíjportfóliót alakítasz ki saját magad számára.

A rendszeres láb viszonylag egyszerű, hiszen a fizetésünk 15-20%-át „illene” legalább nyugdíjcélú”, de minimum hosszútávú megtakarításba helyezni.

A rugalmas láb viszont máris érdekesebb, hiszen függ a körülményektől. Minden évfordulókor-évben reagálnod kell az élethelyzetedre olyan megkötéssel, hogy negatívan nem változtathatod (magyarul nem csökkentheted) a befizetéseket!

Ilyen változások lehetnek:

- fizetésemelés

- bónusz

- infláció

- új munkahely

- gyerek születése

- új adókedvezmények

- lejáró hitelek

- örökség

- mellékállás

- vállalkozás

- kedvezőbb adózási feltételek

- családi adókedvezmény

- …

Minden pozitív változás esetében el kell különítened a befolyó többlet legalább 10-15%-át a nyugdíjcélodra és ezzel megnövelni a rendszeres vagy eseti számlát. Csak így leszel képes valódi nyugdíjcélú kiegészítést felhalmozni magad és a családod számára.

Addig is tessék elfelejteni ezeket a „pár ezer forintból boldog nyugdíjasévek” fantazmagóriát, ami egyébként a pénzügyi piac természetes reakciója-kivetülése a saját téveszméidnek. Mert a piac azért versenyez, hogy te náluk kössél, ezért azt mondják, amit hallani akarsz.

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Megoldás a nyugdíjas éveinkre!- 1. Rész

- A nyugdíjbiztosításról őszintén

- Milyen befektetési stratégiát használjunk nyugdíjmegtakarításnál?