Jobb az albérlet, mint a saját lakás? Egy végtelen körforgásként megy az adok-kapok, a pro és a kontra. Vannak, akik meg akarnak győzni, hogy az albérlet a te utad, míg mások állítják a saját lakás ésszerűségét. Azt gondolom, hogy az élethelyzetek végtelen permutációja áll rendelkezésünkre, így univerzális választ nagyon nehéz adni. Ezzel együtt maradjunk az ésszerűség határain belül és egy átlagos ember élethelyzetét lemodellezve keressük meg a választ. Ebben a cikkben azokat a kérdéseket teszem fel, amiket a legtöbb szakértő elegánsan kifelejt, amikor az albérlet mellett érvel!

#1 Az összehasonlítás alapja a változatlan havi díjfizetés

A legszembetűnőbb hiba a különféle modellezések során, hogy a havi albérleti díjat és a havi hiteltörlesztést egy fix állandónak tekintik a következő 5-10-15-20 évre. Pedig a valóságban ezek az értékek alapvetően szétválnak, ami máris borít mindenféle összehasonlítási alapot!

Az albérleti szerződés jellemzően inflációkövető

Legelső tételként érdemes megemlíteni, hogy ma már az albérleti szerződéseket inflációkövetően kötik meg. Ez azt jelenti, hogy minden évben az albérleti díj legalább a MNB által közölt inflációs értékkel emelkedik. Ha 3% volt az infláció, akkor 3%-kal emelkedik a bérleti díjunk nominálértéke (amit számszerűen fizetsz) és stagnál a reálértéke (aminek valójában érzékeled a befizetéseket).

Évi 3%-os infláció esetén az albérleti díj:

- évben 150 000 forint (ez a kezdő)

- évben 154 500 forint

- évben 159 135 forint

- évben 163 909 forint

- évben 168 826 forint

- évben 173 891 forint

- évben 179 108 forint

- évben 184 481 forint

- évben 190 015 forint

- évben 195 716 forint

Ez azt jelentené, hogy 10 év alatt évenkénti (egyenletesen) 3%-os infláció esetén kamatos kamattal növelve egy 10 évre fixált 150 000 forintos hiteltörlesztéshez viszonyítva 2 634 972 forinttal kell többet fizetnünk!

Az infláció sosem egyenletes

A fenti szám egy laboratóriumi körülmények között kivekert koktél az MNB előrejelzései alapján. A valóságban ez az érték lehet 3,4%, de lehet -0,9% is. Azonban a közgazdászok egyöntetűen megegyeznek abban, hogy az egészséges pénzromlás az átlagos 3%-os érték. Ez alapján egy inflációkövető szerződés esetében rendkívül rosszul járhatunk ezen összevetés alapján.

Az albérleti szerződés piackövető és megújuló

Több fajta időtartamra megkötött határozott és határozatlan albérleti szerződés létezik. 2018-ban egyre jellemzőbb az 1 éves határozott tartamú albérleti szerződés megkötése, hiszen egy törvénymódosítás miatt a bérlő védelmében a határozott szerződést (hacsak nem kötik ki külön a szerződésben) egyik fél sem mondhatja fel idő előtt.

Éppen ezért a tulajdonos számára rendkívül kockázatos lehet hosszabb távra (3-5 év) fix áron + infláció követés kiadni a bérleményt, hiszen így saját magától fosztaná meg az esetleges bérleti díj emelést, amit a piaci körülmények indokolnak. Márpedig az albérletek az elmúlt 15 évben ritkán kerültek kevesebbe, maximum stagnáltak, aztán emelkedésnek indultak.

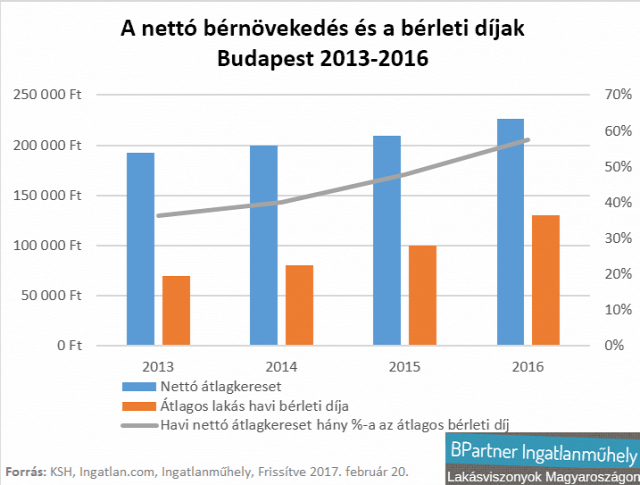

Lássuk be, hogy az albérleti díjak változásának legfőbb indikátora a jövedelmek változása. Azaz a fizetőképes kereslet pénztárcájához igazítja a piac az árait.

Minden évben új szerződést kötnek

A jelenlegi tendencia mellett alapvetően tipikus albérleti szerződésnek tekinthető az az 1 évre határozott időtartamú szerződés, ami inflációkövető és egyben piaci átlagárkövetővé válik minden évben. Ha az adott évi „új feltételek” nem tetszenek az albérlőnek, akkor a tulajdonos keres egy másikat. Ez jellemzi az urbanizáció hatására felduzzasztott magyarországi gócpontokat (pl.: Budapest és környéke, Szeged és környéke, Győr és környéke…stb) és kínálati oldalát.

Ez azt jelenti, hogy például a kezdeti 150 000 forintos albérleti díjunk egy felfutó és virágzó gazdasági időszakban (lásd 2010 óta) infláció feletti áremelkedést és bérleti díj emelkedést produkálhat szemben a fixált havi hiteltörlesztéssel szemben. Egy lakás, amit 2010-ben 150 000 forintért lehetett kibérelni, az 0% infláció mellett (elmúlt 4-5 évben, forrás MNB) is ma már 230 000 forint alatt nem bérelhető. Ez önmagában 53,3%-os nominál és reálértékemelkedést jelent.

A hiteltörlesztés hosszútávra fixálható

Azt látjuk, hogy az albérleti díjak értéke alapvetően függ a piaci érték-kockázattól és az infláció-kockázattól. Ezzel szemben egy jól megválasztott lakáshitel konstrukció az inflációt nyerséggé konvertálhatja (pusztán ebben az összehasonlításban), míg a havi fizetendőnket valóban fix értéken tartja.

Ezt a törekvést vehetjük észre az MNB tevékenységében is, akik a lakosságot a szigorított JTM mutató és a Minősített Fogyasztóbarát Lakáshitelek min. 5 évre fixált kamataival ösztönzik a lakosságot a hosszútávra fixált hitelek irányába.

Ténylegesen 150 000 forintot fizetünk 10 évig

Amikor azt mondjuk, hogy a nominálérték változatlan, az azt jelenti, hogy ma is 150 000 forintot fizetünk hiteltörlesztésre és 5 év múlva is ugyanennyit fogunk fizetni, függetlenül a kamatváltozásoktól.

Ma 20 évre felvett, 10 éves kamatperiódusú lakáshitel 150 000 forintos törlesztéssel 24M forint lakáshitelt jelent. 20%-os önerő mellett ez alapvetően egy 30M forint értékű lakásra elegendő összeg, ami nagyjából megfelel egy olyan budapesti albérletnek, amit 150 000 forintért tudunk ma kibérelni.

Rendkívül fontos, hogy ezt a hitelt felvéve a 10. évben is biztosan 150 000 forintot fogunk törlesztésként fizetni. Majd a 10 éves kamatforduló lejártakor számítják újra a hitelünk törlesztését. Azonban nem szabad elfelejteni, hogy az elmúlt 10 évben már jelentősen csökkentettünk a tőketartozásunkon:

Tőketartozás a 10. év végén: 14 650 511 forint

Ez azt jelenti, hogy mai kamattal számolva 10 év múlva az új törlesztésünk 150 000 forint maradna értelemszerűen.

Ha a kamat a mostani 4,5% helyett 7,5%-ra emelkedne, abban az esetben a törlesztő 173 904 forintra emelkedne meg. Csak összehasonlításképpen nézzük meg a cikk elején kiszámolt, évi 3%-os infláció esetén kialakult albérleti díjat a 10. évben = 195 716 forint. Ez közel 20 000 forintos különbség.

A hiteltörlesztőn tudunk változtatni, az albérleti díjon pedig nem

Összefüggésében vizsgálva megállapíthatjuk, hogy a 10 év múlva kiszámolt és jelentősen megemelkedett törlesztővel tudunk játszani, hiszen a hitelünk futamidejét kitolhatjuk és akár a felére csökkenthetjük a havi törlesztést (kb.: 86 000 forint). Ezzel szemben az albérleti díjat semmilyen körülmények között nem tudjuk változtatni, csökkenteni, ha ugyanabban a minőségű lakásban szeretnénk maradni.

Az infláció a hosszútávra fixált havi törlesztést csökkenti

Maradjunk az összehasonlíthatóság miatt az évi 3%-os inflációnál. Az infláció a pénz értékromlását jelenti, azaz mennyivel tudunk ugyanazért a pénzért kevesebbet vásárolni? Gondolj bele, hogy mi történt 1 kg kenyér árával az elmúlt 10 évben? Találkozott az inflációval!

Amikor nominál értékben fixált (mindig és ténylegesen ugyanannyit kell fizetnünk) hitelünk van, akkor az infláció azt jelenti, hogy évről évre egyre kevesebbett kell fizetnünk reálértéken, azaz egyre kevésbé fáj az adott összeg kifizetése.

Évi 3%-os infláció esetén a hiteltörlesztő reálértéke:

- évben 150 000 forint (ez a kezdő)

- évben 145 500 forint

- évben 141 135 forint

- évben 136 900 forint

- évben 132 793 forint

- évben 128 810 forint

- évben 124 945 forint

- évben 121 197 forint

- évben 117 561 forint

- évben 114 034 forint

Persze ténylegesen 150 000 forintot fizetünk, de mégis a fenti számokat „érezzük” elméletileg. A gyakorlatban persze ez sosem valósul meg teljesen, hiszen egyrészt nem létezik konstans infláció (minden évben pontosan ugyanannyi) és nem feltétlenül követi a jövedelmünk emelkedése ezt a számsort. Érdekességnek egy ideális állapot esetén azonban jó ezt a számsort látni.

#2 Az ingatlanérték változása kit érint?

Az ingatlannak minden esetben vagy egy piaci értéke. Akármilyen számsort és statisztikai mutatót vizsgálunk, a frekventált helyeken az ingatlan értéke stagnál vagy emelkedik időszakosan. Viszont tartós csökkenést nem igazán tapasztalhatunk hosszútávon és megfelelő álagmegőrzés esetén.

Persze teljesen felesleges vita lenne az értékről beszélni egy lakhatási céllal megvásárolt ingatlan esetében, hiszen amiben lakunk, az nem lehet „beváltható vagyontárgy”. Mégis gyakran hozzák fel érvként a befektetésekkel való összekapcsolását az ingatlannak. Éppen ezért egy gondolatot szeretnék ezzel kapcsolatban megosztani veled:

Ha az ingatlan értéke emelkedik, akkor nem mindegy, hogy hol állsz

Fontos megértenünk, miként érint minket az ingatlanárak változása tulajdonosként és albérlőként egyaránt. Ha tulajdonosa vagyunk az ingatlannak, aminek az értéke emelkedik, akkor részesülünk, ha béreljük az ingatlant, akkor szembesülünk az árváltozással.

Ugyanis az albérletnek van egy tulajdonosa, aki befektetési céllal szeretné kiadni az ingatlant. Számára fontos, hogy a banki hozamoknál jobban hozzon a konyhára az albérlet, és megfelelő piaci áron legyen kiadva. A megfelelő piaci árat pedig a kereslet-kínálat viszonya határozza meg, illetve a keresleti oldal potenciális lehetősége.

Az átlagos ember azért bérel ingatlant, mert nincsen pénze saját lakásra. Ezért a legfelső belépési pontot általában a saját lakásba költözés esetén felvevendő hitel havi törlesztője jelenti. Nem lehet túlárazni az albérletet, mert akkor az emberek a bankba menekülnek.

Ha egy 30M forintos ingatlan-ra megkapható 24M forint hitelnek a havi törlesztése 150 000 forint lenne, akkor ezt tekinthetjük egy medián értéknek albérleti díj meghatározásánál. Ezt csökkentheti vagy emelheti a kínálati oldal, a banki kamatkörnyezet és a jövedelmi mutatók. Mégis megállapodhatunk ebben a számban.

Mi történik, ha emelkedik az értéke az ingatlannak?

Ezen logika alapján és feltételezve, hogy 1 éves szerződéseket köt az ingatlan tulajdonosa, az alábbi díjváltozásra számíthatunk:

Tavaly 150 000 forint volt a 30M forint értékű lakás albérleti díja

Idén az ingatlan értéke 35M forintra emelkedett, így a megkapható hitel 28M forint lenne, aminek a törlesztése nagyjából 177 000 forint. Tehát jó eséllyel idén már ugyanazt az albérletet 177 000 forint körüli összegért adná ki a tulajdonos nekünk.

Mi történik, ha csökken az értéke az ingatlannak?

A matematikai csoda ezen a ponton következik be, ami miatt a kockás füzetben matekozóknak csak annyit tudok tanácsolni, hogy egy percre nézzenek ki a füzet mögül a való világba. Ugyanis visszafele a matek egyáltalán nem működik. A tulajdonos nyerni akar minden esetben. Ő azt mondja, hogy az albérlő eddig is ki tudta fizetni a 150 000 forintot, akkor miért csökkentené le a díja, ha csökken az ingatlan értéke?

Itt közrejátszik az a rövidtávú szemléletmód, miszerint 20% önerőt egy átlagos család a lakásvásárláshoz nem képes azonnal előteremteni. Tehát az albérlet tulajdonosa nyert helyzetbe kerül, mivel a családnak nem lesz önereje a saját lakáshoz, viszont lakniuk kell valahol. Az albérleti piac pedig nagyon nehezen csökkent, maximum stagnál.

#3 Nem nyerhetünk a befektetésen!

A hajam szoktam tépni, amikor olyakat olvasok pénzügyi tanácsadók oldalán, hogy az átlagos ember is stabilan és az ingatlanhoz hasonló kockázati szinten képes infláció felett 3-4%-ot nyerni a befektetésein. El foglak keseríteni: az átlagos embernek nincsen

- türelme

- tudása

- ideje

- kapcsolati rendszere

ahhoz, hogy nyerjen garantáltan a befektetésein évi infláció+3-4%-ot 10-15-20 éven keresztül végig. Sőt, erre még a profi befektetők sem feltétlenül képesek (privát vélemény).

Az államilag támogatott lakástakarék sem képes erre!

A lakástakarék lényege, hogy lakáscélra minden befizetésedre kapsz 30% állami támogatást. Egy 10 évig fizetett lakástakarék (tök mindegy, hogy 4 éveseket kötsz, vagy 10 éveset, a végén az egyesített EBKM közel azonos lesz) EBKM-je 4,22%. Az EBKM = egységesített betéti kamatmutató, tehát azt jelenti, hogy támogatással és betéti kamattal együtt mekkora éves kamatnak felel meg a lakástakarék növekménye.

Gondoljunk bele, hogy a legjobb lakáscélú befektetés – ami kockázatmentes- sem képes megközelíteni sem az infláció + 3-4%-os eredményt, ha az infláció éppen nem 0%, hanem 1-2-3%! Akkor miért reménykedünk abban, hogy egy teljesen laikus ügyfél képes lesz ilyen eredményeket elérni?

Milyen befektetni való pénzről beszélünk?

Sokan azt nem képesek megérteni, hogy az átlagos embernek – aki albérletben él – nincsen 5-10-12M forintja, amit befektethetne. Tehát egyáltalán nem legit érv azt vizsgálni, hogy „mennyit bukunk” a meg nem szerzett kamatokon.

Ezen a ponton kell megkülönböztetni a befektetési és a lakhatási céllal megvásárolt ingatlant. Én végig a lakhatási céllal megvásárolt ingatlanról beszélek, tehát a helyről, amiben a tulajdonos élni fog. A fenti számsorok elég meggyőzőek voltak, de számoljunk tovább.

Tegyük fel, hogy van 20% önerőre elegendő pénzed egy 30M forintos ingatlan esetében, ami 6M forint. Ha ezt befekteted és elérsz évi 7%-os hozamot biztonságosan és garantáltan (nem fogsz), akkor évente nyertél bruttó 420 000 forintot, amiből leadózva, tranzakciós adózva, alapkezelői díjakat levonva nyersz kb. nettó 300 000 forintot / év.

Eközben fizeted a havi 150 000 forintos albérletet, ami évről évre drágul

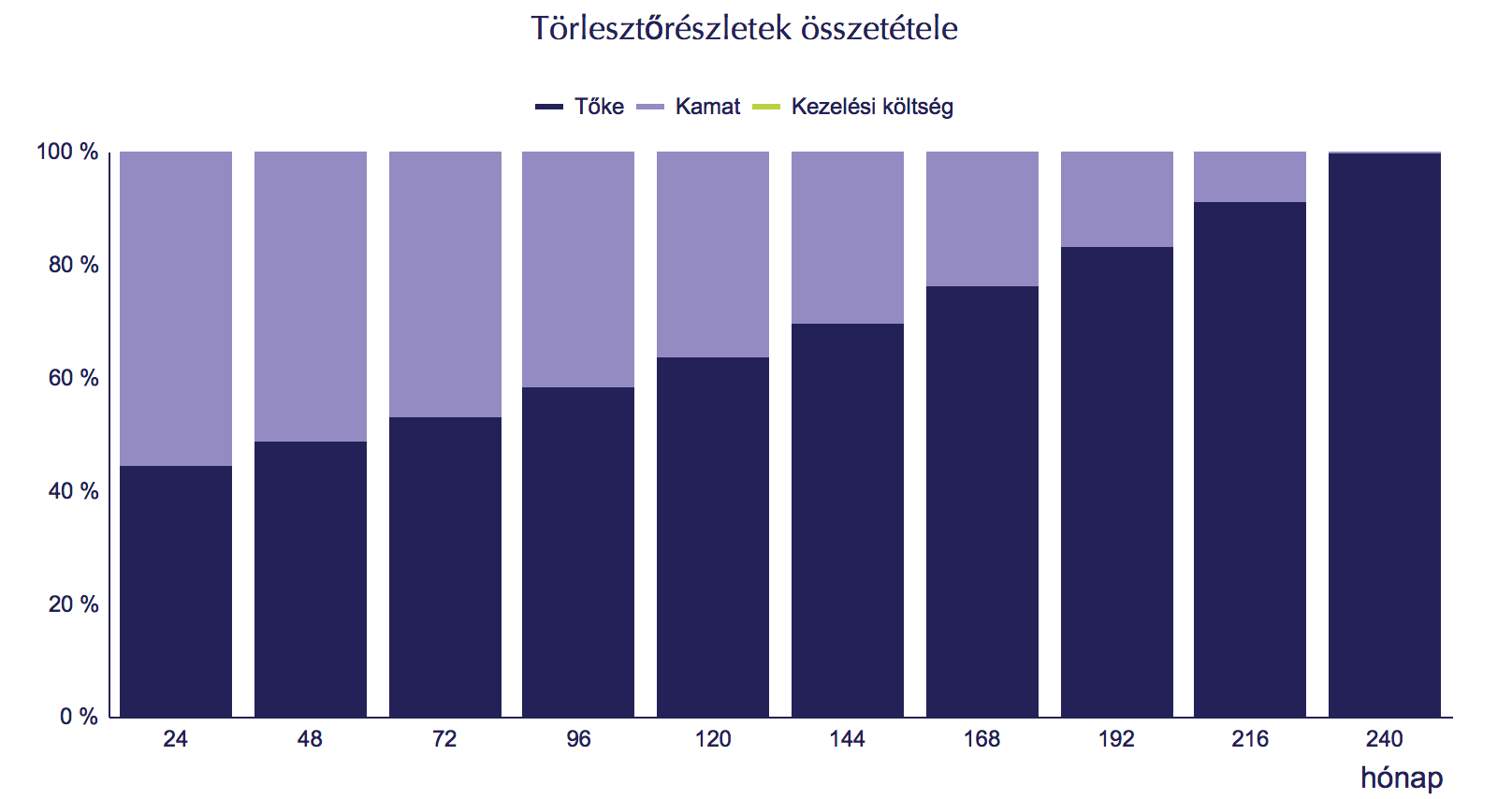

Itt ez a legfőbb probléma, hogy az albérletetbe befizetett díj 100%-a „kuka” és soha többet nem képezi a vagyonod részét. Ezzel szemben egy hitelbe befizetett 150 000 forintos hiteltörlesztés jelentős része a kezdetektől fogva a saját tőketartozásodat csökkenti, tehát „zsebbe megy”.

Tehát hitel esetében a 150 000 forint nem teljesen megy a kukába. Ha ez az arány végig 40-60% lenne a kamat javára (egyébként látható, hogy a megfizetett kamat évről évre csökken arányaiban), akkor 150 000 forintból 90 000 forint lenne a kamat, ami a „kuka”.

Tehát hónapról hónapra a kettő összevetésében „nyersz” 60 000 forintot, ami évi 720 000 forint. A kérdés itt is adott: képes lennél a példában számolt 6M forintodat úgy kamatoztatni, hogy nettó 720 000 forintnál többet hozzon minden évben, ami nettó évi 12%-os kamatnak felelne meg?

Összegezve

A legelején említettem, hogy számtalan élethelyzet létezik, amikre egyedi megoldást kell találnunk. A cikkben egy teljesen általános-átlagos élethelyzetből indultam ki és érveltem. Az elmúlt több, mint 10 év tanácsadói tapasztalatából kiindulva azt gondolva, hogy az átlagos családok számára nem opció, hanem kiváltság a saját lakásba való költözés.

Mert ugyan a cikkben nem említettem, de a saját lakás számos erkölcsi-lélektani előnnyel rendelkezik az albérlethez képest, ami megfizethetetlen. Ilyen például, hogy senki nem mondja meg, mit csinálj a lakással, nem kell tartanod attól, hogy „hamarosan költözni kell” és így tovább.

Szerintem az élet számokkal leírhatatlan egyenlet!

Szeretnél megtakarítani vagy hitelt felvenni?

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Mikor jöttél rá arra, hogy a pénzügyi helyzeted megváltozott?

- Mikor gyanús a befektetés? Ha a figyelmeztető jelekre odafigyelsz, akkor nem veszítesz!

- Hogyan gondolkodj és gazdagodj az iskolán kívül?