Mi számít pénzügyi vészhelyzetnek?

Például megvásárolni a régóta áhított márkás polót nem számít annak. Sokan félreértik a vészhelyzet konzervatív definícióját és keverik a létszükséglet és a luxus kiadások szükségességét!

Az mindenkinek egyértelmű, hogy a „sárga csekket” be kell fizetni. Ha nem teszünk ennek eleget, akkor egyfajta pénzügyi vészhelyzetben találjuk magunkat. Ugyanez igaz azokra a konkrét kötelezettségeinkre, amik a lakhatásunkat, munkánkat, élelmünket vagy utazásunkat érintik!

Szerinted megvásárolni egy tárolót, pénzügyi vészhelyzetnek számít? Igen vagy nem?

Léteznek dedikált helyzetek, amik kínosan sürgetőek

Nézzünk egy egyszerű példát! Éppen lakást vásároltál és szembejött veled a lehetőség, hogy vegyél egy tárolót. Mivel nem akarsz a biztonsági tartalékodhoz nyúlni (ha van ilyened egyáltalán) és a költözés nagyon sok(k)ba kerül, ezért a tárolót a megtakarításaid bontásával tudnád megvásárolni.

Valóban vészhelyzet? Gondolkozzunk közösen. A célom, hogy egy gondolatsort adjak neked, amit aztán a saját életedre le fogsz tudni fordítani és segítséget jelent neked a döntésben! Ne felejts el, hogy érzelemalapú döntéseket szoktunk hozni. Most mégis a logikát hívjuk segítségül!

A logika azt diktálja, hogy ez pénzügyi vészhelyzet

Először döntsük el azt, hogy a tároló számunkra létszükséglet (a jelenben vagy a jövőben) vagy sem? Most feltételezzük, hogy helyhiány miatt előbb-utóbb szükség lesz rá. Mit tehetünk?

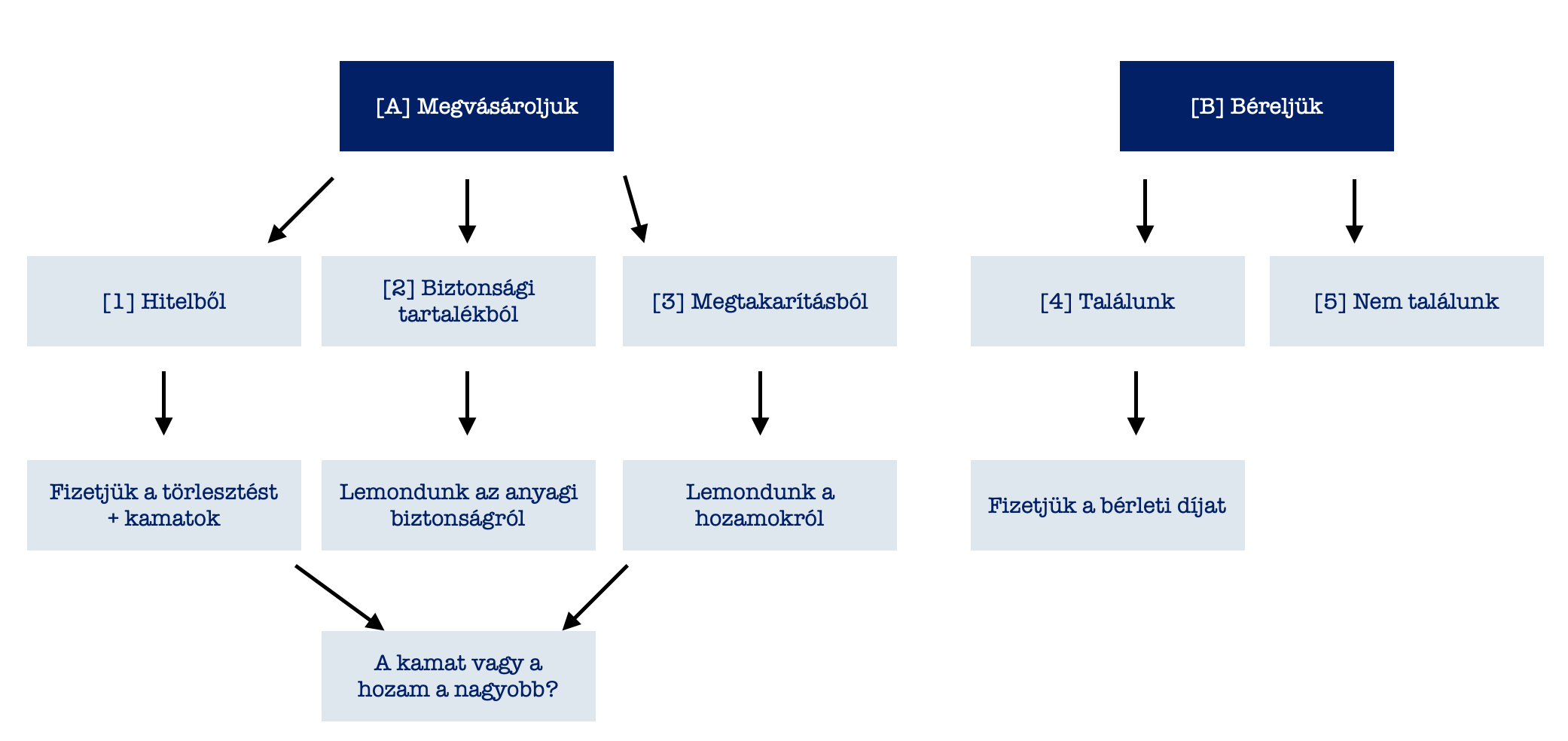

Két dolgot tehetünk: vásárolunk vagy bérelünk. A bérléssel kockáztatjuk, hogy nem találunk megfelelőt vagy magas lesz a bérleti díj, aminek a végén soha nem lesz a miénk a tároló. A bérleti díj általában 5-10%-a a tároló értékének éves szinten.

A tároló értéke 1,3M forint, a bérleti díj 10 000 forint havonta. Ha 5 év múlva a tároló értéke 2M forintra emelkedik, akkor a bérleti díj is emelkedik 15-18 000 forintra.

Biztosak lehetünk abban, hogy 10 év alatt kifizetjük a tároló mai értékét. Kérdés: 10 évig ott fogunk lakni vagy sem?

Megvásárolni a tárolót sok áldozattal jár

Alapesetben egy hitellel (személyi kölcsön vagy jelzáloghitel, ha hozzácsaptuk az ingatlan vételárához a tárolót) vagy kp-val próbálkozhatunk. A kp esetén vagy a biztonsági tartalékunkhoz nyúlunk vagy egy futó megtakarításunkat bontjuk fel.

A biztonsági tartalékkal az a baj, hogy anyagilag teljesen lecsupaszítod magadat és mindenféle negatív változásra fogékonnyá válsz, amiíg nem rendeződik az anyagi helyzeted.

A megtakarítás felbontásával az a nagyobb probléma, hogy egyrészt rosszul szállsz ki belőle, beáldozod a hosszútávú céljaidat másrészt hozamokl esel el. A kérdés az, hogy mivel járunk jobban?

A bérlésnek magasabb a költsége, mint az elérhető hozam?

Hosszútávon mekkora hozamot vagy képes realizálni a megtakarításaidon (válságban és gazdasági növekedésben egyaránt)? Ez több vagy kevesebb, mint a tároló 5-10%-os költsége az adott összeget tekintve?

10 év alatt az 10%-os „kamat azt jelenti, hogy a pénzem 63%-kal ér többet. Ez mennyire reális a megtakarításodban a költségeket és adóvonzatot figyelembe véve?

Számoljunk a tároló értékének az emelkedésével is. El tudod képzelni, hogy a ma 1,3M forintot érő tároló 10 év múlva 2M forintot ér? Ez önmagában 53,8%-os tőkenövekmény, amin felül nyerjük a „ki nem fizetett albérleti díjat”.

Ha a tőkenövekményt és az elérhető hozam / bérleti díj viszonyát nézem, akkor valószínűleg többet nyerünk a tároló megvásárlásával, mint amennyit a megtakarítás hozamával szereznénk meg, ami legjobb esetben is arra lenne elegendő, hogy kifizessük a bérleti díjat anélkül, hogy vagyont szereznénk.

Amikor a biztonsági tartalék a pénzügyi vészhelyzet fedezete

Ezidáig egy nagyobb beruházásról beszéltem, amit a hosszútávú megtakarításból célszerű fedezni azzal a feltételle, hogy idővel visszapótolod saját magadnak a kieső-kivett összeget. (magyarul kamatmentes hitelt adsz saját magadnak)

Azonban te remélhetőleg rendelkezel minimum 6 havi biztonsági tartalékkal. Ez a pénz alapvetően a felmerülő „hétköznapi” pénzügyi vészhelyzetek elhárítására való (mint pl.: sárga csekk befizetése).

Pontosan látnunk kell a pénzeink hiearchiáját és funkcióját. Mindig azt mondom, hogy a hosszútávú megtakarításunk nem elérhető- nem létezik számunkra. Éppen ezért hosszútávú. Kizárólag nagyon indokolt és logikus esetben lehet hozzányúlni.

Tehát a pénzügyi vészhelyzetet először oldjuk meg fizetési halasztással a rendszeres jövedelmünkből. Ha ez nem sikerül, akkor nyúljunk hozzá a biztonsági tartalékhoz. Ha ez kevésnek bizonyul, akkor kérjünk lehetőség szerint családi segítséget. – Ezen a ponton nem szabadna túlmenni…

Ha mégis túlmegyünk, akkor a céljainkat rangsoroljuk és a megélhetésünk szempontjából legkevésbé fontos megtakarítást bontjuk (ha van több célra, pl.: nyugdíjra és lakástakarék).

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Megtanítom, hogyan állítsd helyre a cash flow-dat!

- A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

- A biztonsági tartalék 3 szintje