Ingatlanvásárlás befektetési céllal fogyasztóbarát hitelből mikor éri meg?

Gábor nekem szegezte a kérdését, miszerint befektetési céllal ingatlanvásárlás esetén milyen kamatpálya esetében éri meg 3 havi vagy 10 éves fixált hitelt választani. Mindezt a minősített fogyasztóbarát lakáshitel feltételrendszerébe tuszkolva. Ebben a cikkben megpróbálok támpontot adni nektek, mikor érheti / nem érheti meg ez a művelet, mikre kell odafigyelni? Lehetőség szerint minden létező eszközt és támogatást beleveszek a számításba, hogy egy reális megoldást kapjunk!

Mi is az a befektetési céllal ingatlanvásárlás?

Viszonylag gyakran felmerül az igény, hogy a felesleges pénzünket hitellel megtámogatva befektetési céllal ingatlanba fektessük. Ez azt jelenti, hogy veszünk egy lakást, amit naprakész állapotba hozunk és meghírdetjük albérletnek vagy pedig tovább értékesítjük magasabb áron. Most a bérbeadást nézzük meg. Merül fel a kérdés, hogy milyen általános elvet szabad figyelembe vennünk, mikor éri meg nekünk a befektetés?

- ha azonnal ki tudjuk adni albérletbe (az üres ingatlan veszteséget termel számunkra)

- ha az albérlő korrekt és mindig időben fizet

- ha minimális az amortizáció

- ha évente 10%-os IRR-el (megtérülési rátával) tudunk számolni

- ha középtávon az ingatlanok értéke nem zuhan, hanem legalább stagnál vagy emelkedik

- ha bármikor könnyen értékesíteni tudom a lakást

Milyen költségekkel kell számolnunk?

- rezsiköltség

- amortizáció

- üresen állás költsége

- adózás (SZJA fizetési kötelezettség)

A továbbiakban számoljunk azzal, hogy 28 millió forintos lakást szeretnénk megvásárolni Budapesten 20 millió forintos hitellel, amit ma 130 000 forintos áron tudunk kiadni albérletbe. Ha levonjuk ebből az adót és egyéb költségeket ( 15% SZJA, EHO 2018-tól megszűnik + 5 % egyéb költségtétel)= – 312 000 forint. Tehát marad nekünk 1 248 000, ami 104 000 / hó

Vegyük figyelembe az amortizációt és a kezdeti felújítás költségeit is

Mielőtt még hozzákezdünk a hitelünk megtérülésének a kiszámításához, fontos egy gyakran elhanyagolt tételt figyelembe vennünk. A 20 millió forint kizárólag a vételi árat jelenti, ami felett keletkezik többek között az illeték (4%), a kezdeti felújítás költsége (számoljunk 5%-kal) és az amortizáció 10 éven belül (további 5%).

Így tulajdonképpen keletkezik költségként a legelején 800 000+ 1 000 000 forint, illetve a következő 10 éven további 1 000 000 forint amortizációs költség (ezt mindenki maga helyettesítse be, hogy mivel számol, mire számít). 2 800 000 forint, amint elosztva 10 évvel, megkapunk havi 23 333 forint/ hó. Ezt vonjuk le a nettó nyereségünkből és máris a havi eredményünk valójában 104 000- 23 333= 80 667 Ft

Változó kamat vagy 10 éves fix?

Mindig felmerül kérdésként, hogy az olcsóbb változó kamatozású hitelt kell választanunk vagy pedig a 10 évre fixáltat? Gábor kérdése alapvetően a minősített fogyasztóbarát hitelre vonatkozott, ami egyértelművé teszi a választást, hiszen 3 havi kamatperiódusra nem igényelhetjük meg a fogyasztóbarát hitelt (3 éves kamatperiódus a minimum elvárás).

Piaci változó kamatozású hitel kontra minősített fogyasztóbarát 10 éves fix

Gyakori érvként szokták felhozni, hogy a változó kamatozású hitel mai alacsony kamatkörnyezetben megéri, hiszen amikor rosszabbra fordul a világ, akkor egyszerűen megváltoztatjuk a kamatperiódust vagy esetünkben eladjuk az ingatlant és menekülünk. Nem szabadon elfelejteni, hogy mi ugyanazokkal az információkkal rendelkezünk, mint a piac és lényegesen kevesebbett tudunk, mint a bank.

- Mire mi eljutunk a kamatperiódus megváltozttásához a hitelszerződésben, addigra a bank felemelte a kamatát. Piaci hitelnél ráadásul szabad kezet kap. Megoldásként tekinthetünk egyfajta hitelkiváltásra (de annak további százezres költségei vannak) minősített fogyasztóbarát hitellel. De azt nem szabad elfelejteni, hogy abban az esetben is magasabb beárazott kamaton tudunk fixálni.

- Ha emelkednek a kamatok, az mindig a hitelezés csökkenését jelenti. Ha csökken a hitelezés, akkor kevesebb ingatlant vásárolnak. Emiatt jelentős áresésnek lehetünk tanúi vagy pedig hónapokig egyáltalán nem találunk vevőt, mivel egyre szűkebb a fizetőképes keresletünk.

Fontos azonban látnunk, hogy a kamatdrágulással az ingatlanok értéke csökken, míg az olcsóbb hitel magasabb ingatlanértéket jelent. Jelen pillanatban változó kamattal sokat nyerhetünk, hiszen kevesebbet fizetünk, miközben a lakásunk többet ér.

Milyen kamatpályával kalkuláljunk a következő években?

Ez az a pont, ahol a tények helyett fikcióról-várakozásról kell beszélnünk. Valójában senki nem tudja előre megmondani, hogy mi lesz pár év múlva, hiszen belső és külső gazdasági folyamatok sokasága befolyásolja az MNB döntéshozóit és ezáltal a jegybanki alapkamatot. Azt látjuk, hogy most rekordalacsony a jegybank alapkamat és már pedzegetik a további csökkenését is.

Hogy ez az állapot mennyi ideig tartható fenn, azt nem tudjuk.

A 3 havi változó kamatozási hitelnél a 3 havi BUBOR-hoz (bankközi kamat) kötik az árazást. Ez az árazási technika szinte azonnal lereagálja a piaci változásokat. Jelen pillanatban a 3 havi BUBOR értéke 0,04%, míg a 3 havi kamat (a példánkban) 2,44%, ami azt jelenti, hogy a legkedvezőbb bank 2,4%-os felárat szabott meg.

A minősített fogyasztóbarát lakáshitelnél a 10 éves ÁKKH mértékével számolnak (ami 2,49% jelenleg) és ehhez képest felárazhatja a bank maximum 3,5%-kal. Tehát ebben az esetben a legdrágább elérhető hitel 2,49%+ 3,5%= 5,99%. De ettől pozitív irányba eltérhet a bank és el is térnek jelen pillanatban. Számításunk alapja egy 4,59%-os ajánlat, ami azt jelenti, hogy a bank 2,1%-os felárral számolt.

Mi várható?

Számoljunk azzal, hogy legrosszabb esetben 5%-os kamatot vízionálunk. Abból indultunk ki, hogy a forintkamat átlagosan 3%-kal lesz magasabb, mint az euró kamat, amit 2% körülire várunk. Ha ehhez az értékhez hozzáadjuk a hitelünk BUBOR feletti kamatfelárát, akkor megkapjuk a várható kamatszintünket. 3%-os felár esetén 8% a kamatunk.

A minősített fogyasztóbarát lakáshitelnél viszont 3,5%-os kamatfelár plafonnal lehet számolni, ami azt jelenti, hogy ennél magasabb felárat a bank egyik kamatfordulókor sem számolhat rá a hitelünkre. A felárat Bubor-hoz vagy az ÁKKH-hoz számolják hozzá függően, hogy milyen hosszú kamatperiódust választottunk

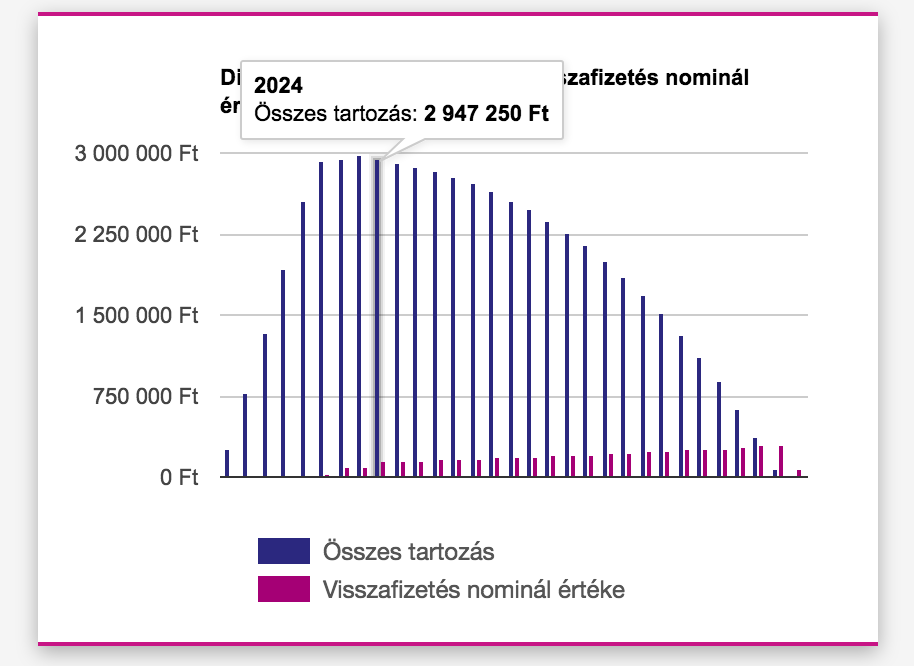

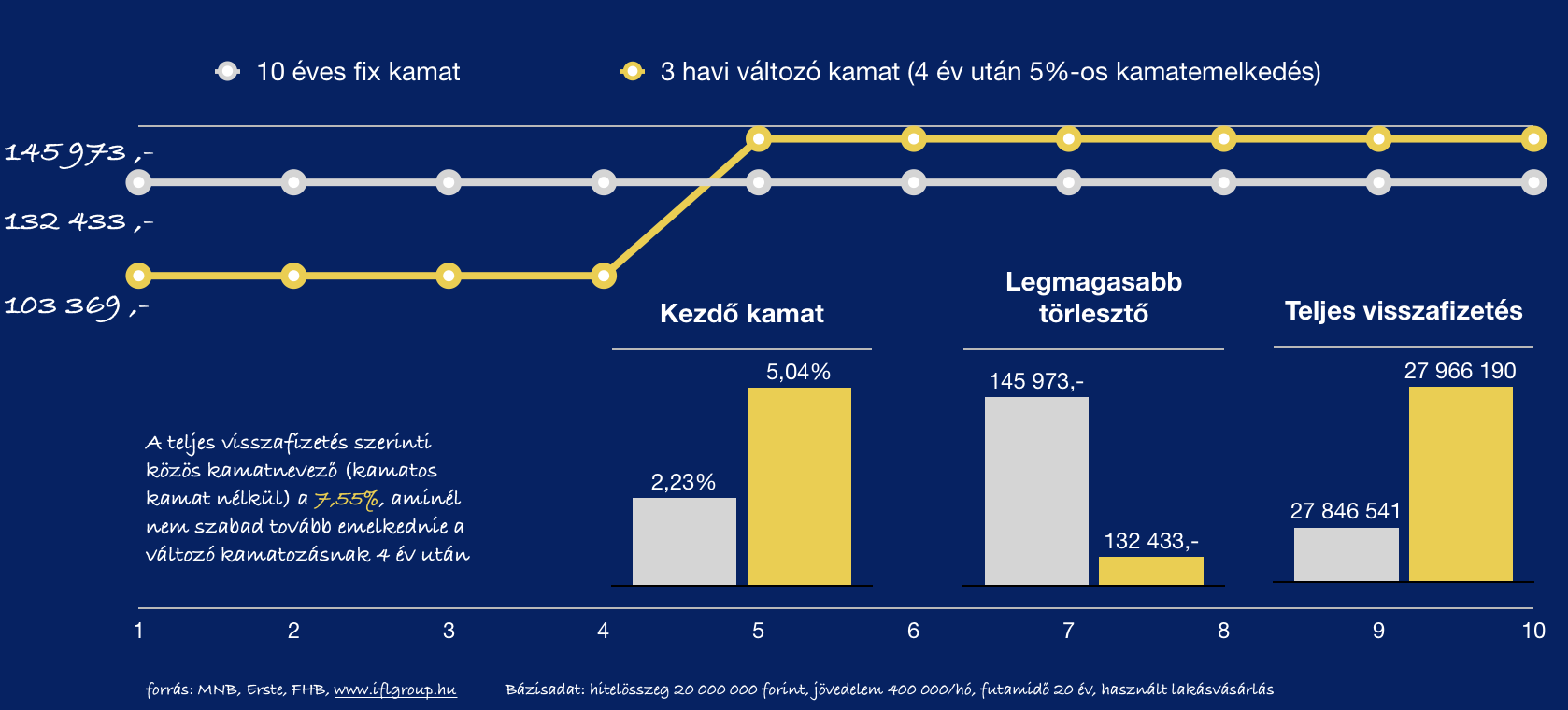

Ha azt feltételezzük, hogy a következő 4 évben a változó fizetendő kamatunk megmarad 2,44%, míg az azt követő 6 évben átlagosan 8% lesz a fizetendő kamat, akkor a havi törlesztőrészletünk az ábrán látható módon alakul a 10 éves fix kamatozású hitellel szemben:

A kalkuláció értelmezése

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben „legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Milyen stratégiát alkalmazzak hitelfelvételnél?

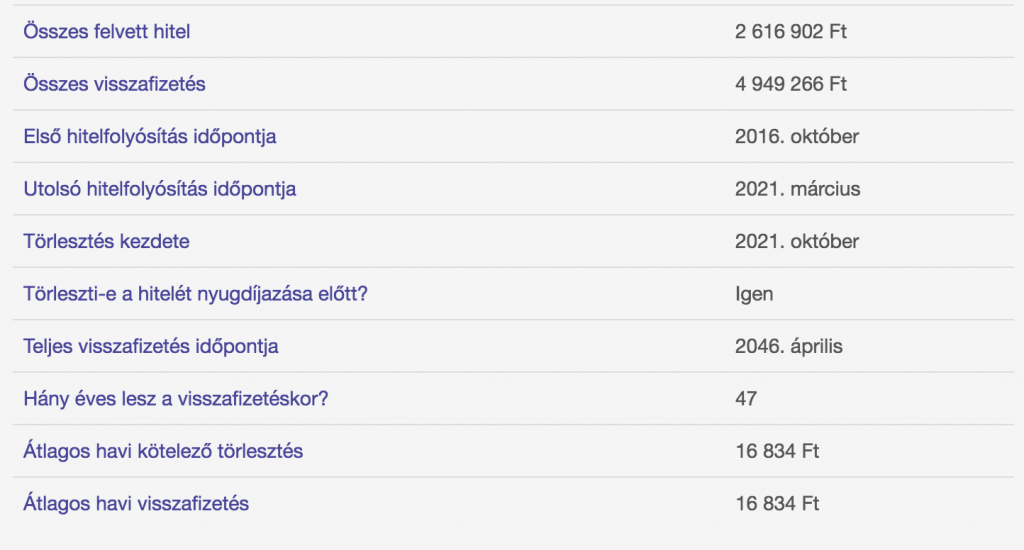

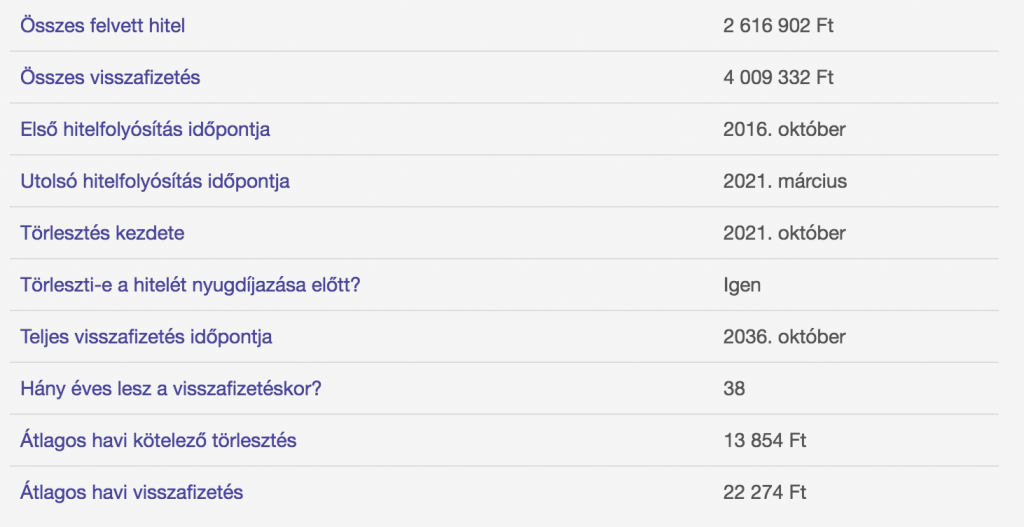

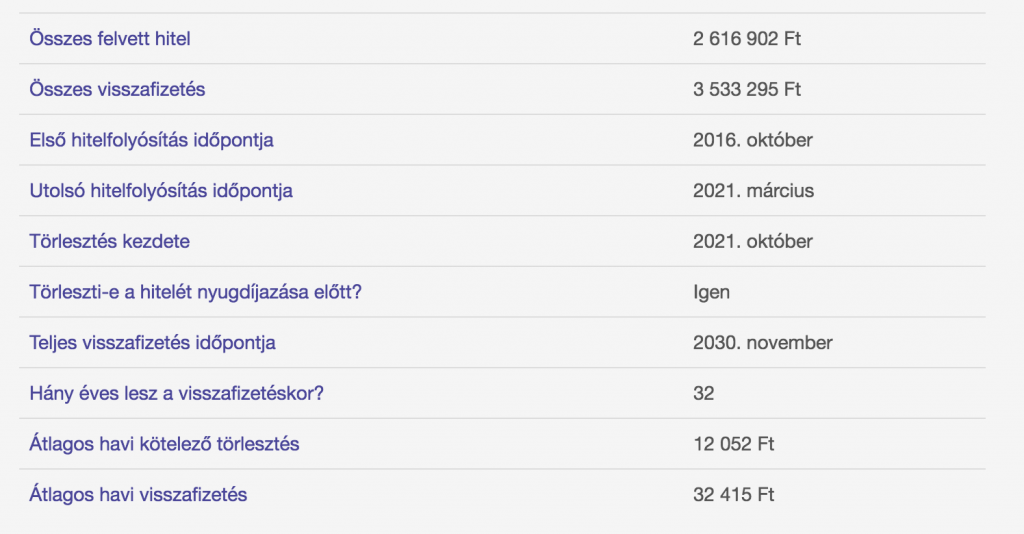

Ezen a ponton kell figyelembe vennünk az olyan stratégiai megoldásokat, mint lakástakarék vagy önsegélyező pénztár. Ezekkel a tételekkel jelentősen tudjuk csökenteni a teljes visszafizetendő összeget, amennyiben hajlandóak vagyok az első években többet befizetni, mint amennyi a havi törlesztésünk lenne. Ezeknek a tételeknek a határt igazából saját pénztárcánk szabhat.

Azt látjuk, hogy változó kamatozás esetén 105 397 forintos kezdő törlesztésünk lenne (erre mindig érdemes rászámolnunk 10%-ot). A kérdés az, hogy ezen felül mennyi pénzt szánunk az ügyletre? Lakástakarékonként évente 72 000 forint plusz állami támogatást kapunk meg, míg önsegélyező pénztár esetében további tízezreket tudunk évente hozni a hitelünkön. Ez jelentősen befolyásolja majd a megtérülési rátánkat.

Megéri nekem az ingatlanvásárlás befektetési céllal?

Azt látjuk, hogy a példánál maradva a tényleges nettó nyereségünk 100%-os kihasználtság mellett a bérbeadás esetében 80 667 Ft havi szinten, ami 10 év alatt 9 680 040 forint. Ha a következő 10 évben 20%-os ingatlanérték növekedéssel számolunk a piaci hatások illetve saját ingatlanfelújítási tervünk miatt, akkor a mai értéken 28 000 000 forintos ingatlant el tudjuk adni 33 600 000 forintért.

Tehát összesen a bevételi oldalon rendelkezünk 33 600 000+ 9 680 040 forinttal. A kiadás oldalunkat pedig az adók, amortizáció és egyéb költségek csökkentik (Ezt már levontunk a havi albérleti díjból) illetve a hitel törlesztése és 10 év múlva fennmaradó tőketartozása. (+ 2 vagy 1%-os végtörlesztési díj függően attól, hogy a hitelt piaci alapon vagy minősített hitelként vettük fel).

Ha a 10 éves fix kamatozású hitelt választjuk, akkor 10 év alatt befizettünk 15 386 280 forintot, és a fennmaradó tőketartozásunk 12 251 382 forint (+1% díj, ami 122 513 forint). Összesen tehát kiadás oldalon megjelent 27 760 175 forint.

Opportunity cost- elmaradt haszon mértéke

Figyelembe kell vennünk, hogy a legelején 8 000 000 forint önerővel rendelkeztünk, amit akár 10 évig befektethettünk volna. A példa kedvéért évente nettó 3%-os elmaradt hozammal számolok, amit az elmúlt időszakban Prémium Állampapírból le lehetett jegyezni, de egy kockázatkerülő befektetési alap is tudott ennyit hozni az elmúlt 10 évben.

10 751 331 forintunk gyűlne össze. Ez azt jelenti, hogy 10 év alatt a nyereségünk 2 751 331 forint lehetett volna!

33 600 000 (összes bevétel) – 27 760 175 (összes feltételett kiadás) – 2 751 331 (feltételezett elmaradt haszon) = + 3 088 494 forint nyereségünk keletkezett, ami évi 2%-os feltételett infláció mellett jelenértéken 2 533 640 forintot jelent elméleti szinten.

Kockázatok

Papíron még a 10 éves fixált hitellel is jó üzletnek tűnik, de nem szabad elfelejteni a kockázatokat:

- az ingatlanunk értéken nem biztos, hogy emelkedni fog, akár csökkenthet is

- nem biztos, hogy 10 éven keresztül minden nap ki tudjuk adni megfelelő bérleményért

- nem biztos, hogy „csak” 5% lesz az amortizációs költségünk

- nem biztos, hogy a jelenlegi adózás megmarad és nem drágul

- nem szabad elfelejteni, hogy a kalkulációban össze lettek mosva időtávok, miközben bizonyos összegek nem eloszlanak, hanem egészként jelentenek kiadást egy adott pillanatban, amit tudni kell finanszírozni

Töltsd le ingyen Nagy Gábor (olvasónk) profi excel táblázatát, amiben az összes szám szerepel és állítgathatod kedved szerint!

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Hogyan bukott el egy év alatt Jóska közel 1 millió forintot?

- Megmutatom, mihez kell kezdened a fizetéseddel!

- Hogyan vegyen lakást, akinek se pénze, se öröksége, se jövője?