Szerző: Szarvas Norbert | febr 12, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, info

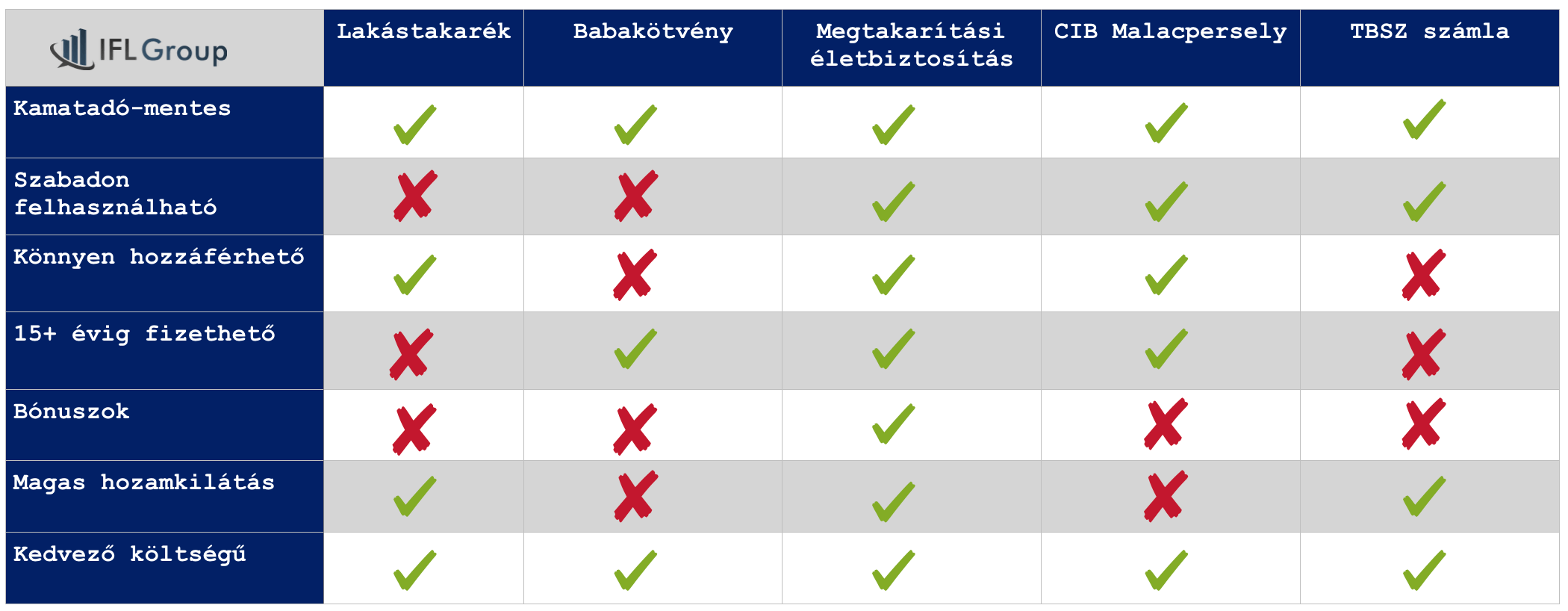

Évről évre egyre több szülő méri fel a gyerekmegtakarítás szükségességét. Hiszen a pénz olyan előnyöket jelenthet gyermekünk számára a jövőben, ami az egyre nyíló szociális ollónak köszönhetően már-már a létszükségletet és egyetlen esélyt jelentheti. Egyre drágább a felsőoktatás, egyre nehezebb elköltözni otthonról és egyre költségesebb megkezdeni az önálló felnőtt életet. Jogosan vetődik fel azonban a kérdés, hogy 2018-ban melyik a legjobb gyerekmegtakarítás?

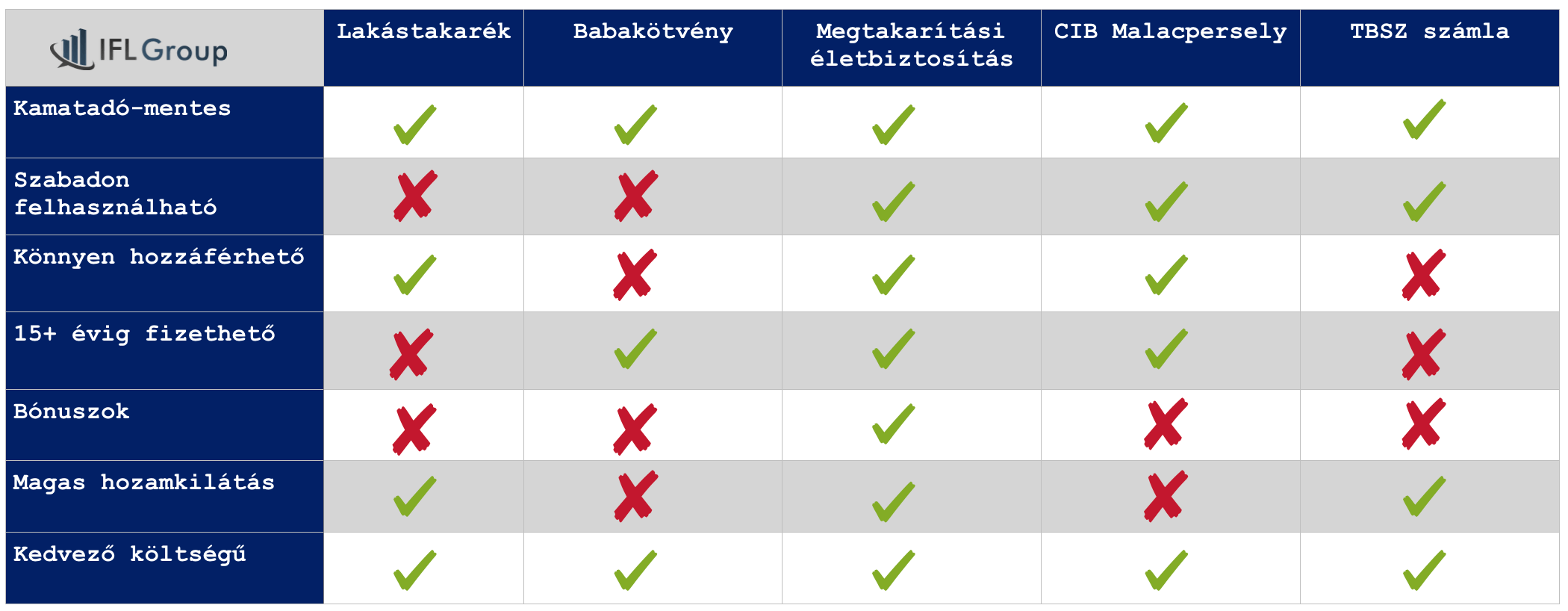

Fontos az elején leszögezni, hogy a különféle megtakarítási lehetőségek különféle időtávokra és célokra nyújtanak megoldást.

CIB malacpersely

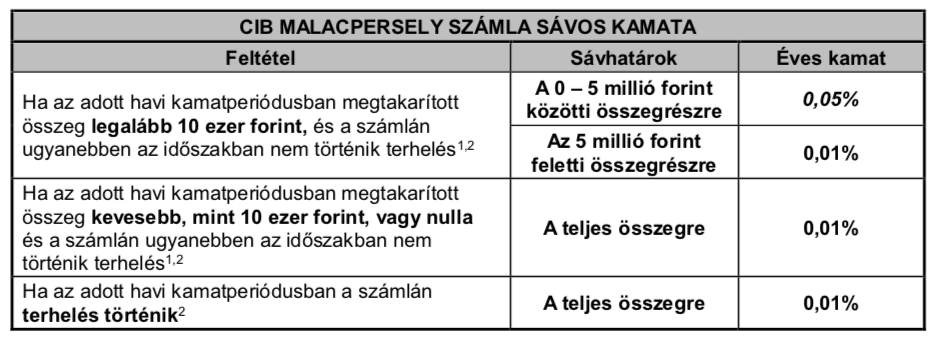

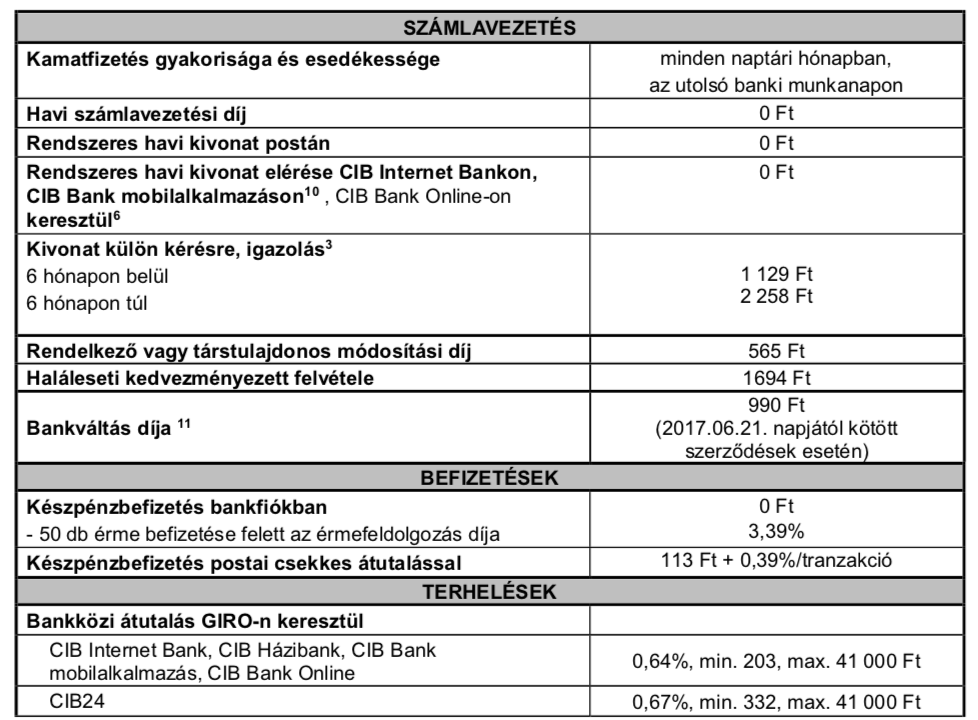

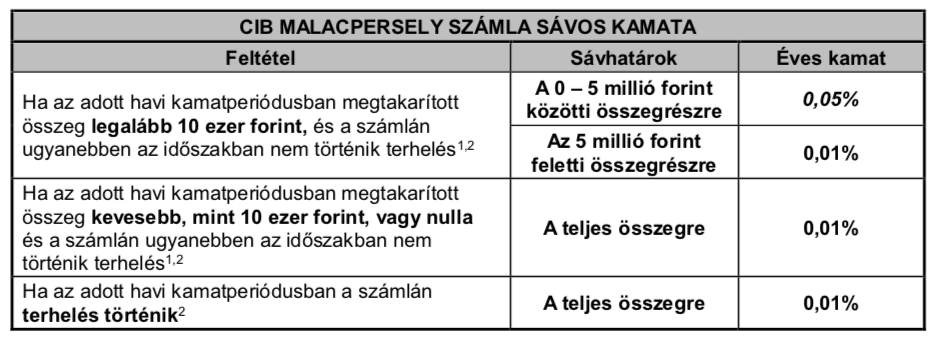

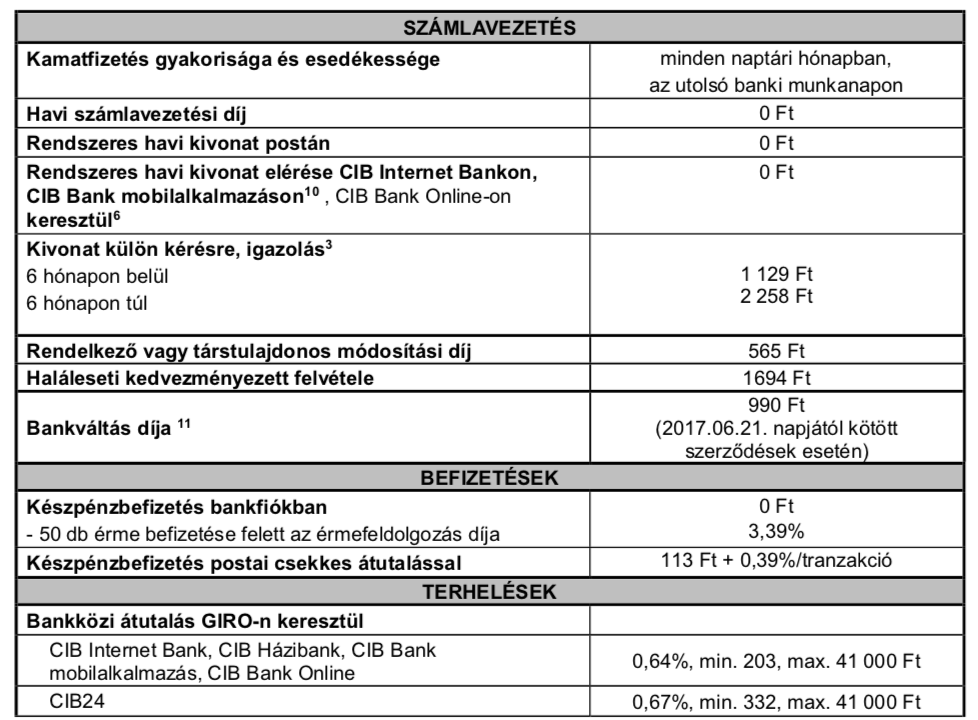

A CIB malacpersely (ahogyan a neve is mutatja) egy online malacpersely. Nem sokkal tud többet, minthogy a pénzünket ide pakolgassuk, majd online felületen nézegessük. Alacsony kamatot és (első ránézésre) ingyenes számlavezetést kapunk. Azonban az ördög a részletekben rejtezik, így érdemes kicsit jobban megnézünk azokat a költségeket!

A cikk alapja a 2018.01.13.-án hatályos CIB kondíciós lista

Láthatjuk, hogy a kamat éves 0,05% jelenleg. Azért jelenleg, mert ez változhat, amint a kamatkörnyezet változik. Ennek a számlának nem is célja a kamat mértékének a maximalizálása. Tehát 1 000 000 forintonként évente kapunk jelen pillanatban 500 forintot évente! De fontos egy feltételt észrevenni. A 0,05%-os éves kamat abban az esetben jár, ha 5 millió forint alatti a megtakarításunk (alatti részre) és a vizsgált hónapban nem történt terhelés (nem vettünk ki pénzt).

Az 5M feletti részre illetve 10 000 forint alatti számlaérték esetén a kamat 0,01% lesz. EBKM: 0,01-0,05%.

A CIB malacpersely nagy előnye,

hogy díjmentes a számlavezetés és a számlanyitás. Ettől függetlenül azonban felmerülnek a számlával kapcsolatban járulékos költségek, mint például:

- csekkes befizetés esetén 113 Ft + 0,39% tranzakció (10 000 forintos havi befizetés esetén: 152 forint/ hó)

- biztonsági sms üzenetek előfizetési díja 56 forint/felhasználó/hó

- Token használati díja: 56 forint/felhasználó/hó

- Sms üzenetek: 236 Ft/hó vagy 25 ft/sms (mondjuk havi egy befizetésnél 25 forint a költség)

Így a CIB malacpersely havi használati költsége egy átlagos felhasználás esetén 289 forint lesz. A bank persze azt írja, hogy a fenntartási költség díjmentes, éppen ezért játszunk a szavakon és írok „használati költséget”.

Amennyiben kiszeretnénk a CIB malacperselyből pénzt venni,

akkor figyelnünk kell a terhelések költségeire. Ez azt jelenti, hogy 1 000 000 forintonként a hatályos kondíciós lista alapján CIB bankszámlára való kiutalás esetén a költség: 0,64% azaz 6 400 forint.

Lehet azonban kérni átvezetést, amikor a Malacpersely számla és a folyószámla is ugyanazé a személyé (szülő). Ebben az esetben díjmentes. Viszont fontos figyelembe vennünk, korántsem biztos, hogy x év múlva is számunkra a CIB folyószámla lesz a legoptimálisabb megoldás. Így elképzelhető, hogy nem fogjuk tudni a díjmentes átvezetést kérni.

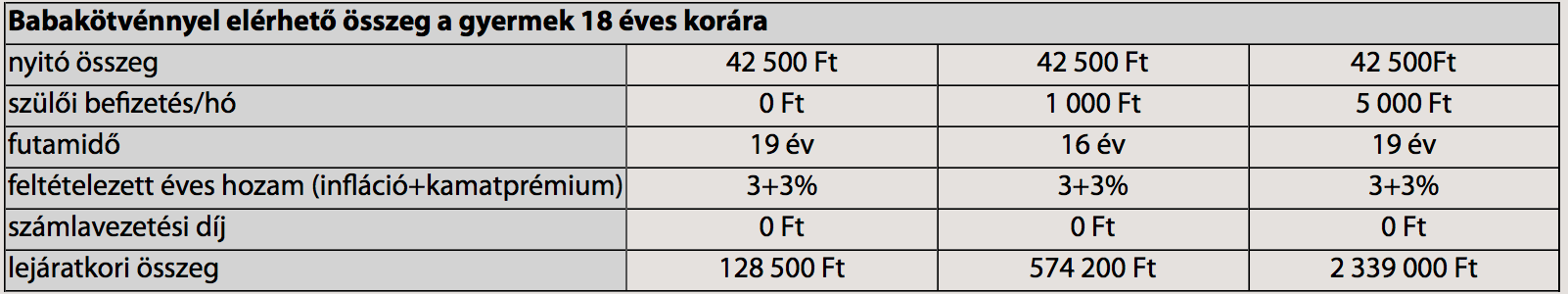

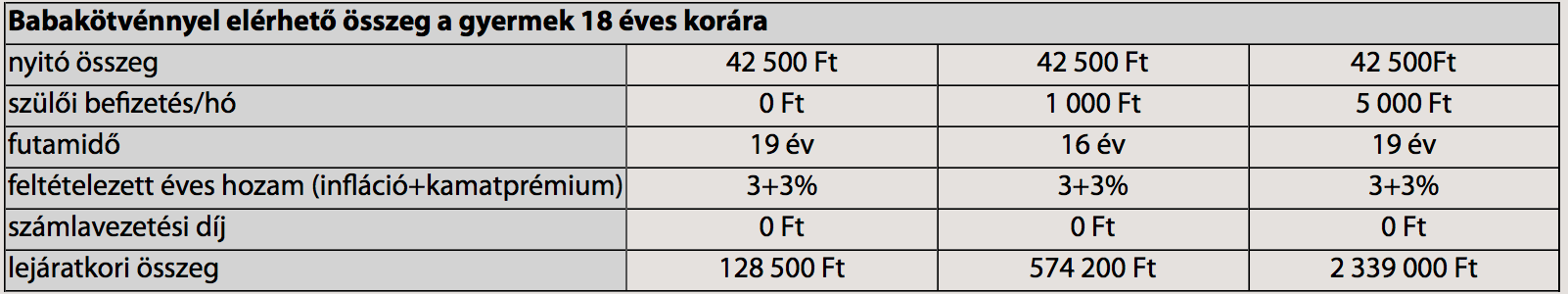

Babakötvény és Start-értékpapírszámla

Minden 2005. december 31. után született belföldi gyermek* és 2017. június 30. napja után született külföldi gyermek** számára az állam 42 500 forint életkezdési támogatást ad, amit egy minimális kamatozású letéti számlán helyeznek el a Magyar Államkincstárban. Ahhoz, hogy ez az induló összeg a gyermek nevére szóló számlára kerüljön és ott Babakötvényben kamatozzon egy ún. Start-értékpapírszámlát kell nyitni a Magyar Államkincstárban.

Bababkötvény jellemzői

- Futamideje a kibocsátás napjától számított 19 év.

- Az éves kamat mértéke a kamatbázis és a kamatprémium értékének összegével egyenlő.

- A kamatbázis megegyezik a kamat megállapításának évét megelőző naptári évre vonatkozóan, a KSH által közzétett éves átlagos infláció (fogyasztói árindex) százalékos mértékével.

- A kamatprémium mértéke 3%.

- A kamat Start-értékpapírszámlán történő jóváírása évente február 1-jén*** történik.

- Az éves befizetések 10%-ának megfelelő, de maximum 6.000 forint összegű támogatás is jóváírásra kerül.

- A számlanyitást követően a Babakötvények vásárlása automatikusan történik a Start-értékpapír számlán jóváírt összegekből.

Tehát az alanyi jogon járó állami támogatást (6 000 forint /év) abban az esetben tudjuk teljes mértékben megszerezni, ha havonta 5 000 forintot rakunk félre ezen a számlán. Tehát hiába szeretnénk ennél magasabb összeget félretenni, nem fogunk több állami támogatást kapni.

A babakötvénnyel kapcsolatban a felhasználhatóságot szokták mondani, mint kifejezetten negatív tényező. Ugyanis kifejezetten kötött termékről beszélünk, amit az aktuális jogszabály határoz meg. Tehát a jövőben az alább felsorolt felhasználhatóság szigorodhat/enyhülhet.

2005. évi CLXXIV. törvény a fiatalok életkezdési támogatásáról

Jelen pillanatban felhasználható magyarországi lakhatás, magyarországi tanulmányok, gyerekvállalás feltételeinek megteremtése, pályakezdés és egyéb, a jogszabályban meghatározott célra. Egy rendkívül kötött termékről beszélünk, hiszen például a gyermekünk nem tudja ezt az összeget felhasználni „hivatalosan” külföldi tanulmányaira vagy utazásaira.

Nyilatkozni kell a felhasználhatóságról, tehát elvileg ki lehet játszani a rendszert ezáltal, mivel nem kell bizonyítani semmit. Én határozottan figyelmeztetek mindenkit, hogy ne erre játsszon, ugyanis bármikor módosíthatják ezzel kapcsolatban a rendeletet, ráadásul nem túl szerencsés „hazugságba” kényszeríteni a gyermekünket.

Nagyon népszerű termék a lakástakarékpénztár, aminek azonban korlátozott a felhasználhatósága (kizárólag lakáscél). Ez azért lehet problémás, mivel a gyermekünk kizárólag lakásvásárlásra vagy az ingatlannal kapcsolatos munkálatokra tudja majd a pénzt felhasználni. Ráadásul a maximális futamidejű lakástakarék esetében is (10 év) maximális befizetés mellett (havi 20 000) nagyjából 3,2M forint körüli összeget tudunk összegyűjteni, ami alapvetően önerőnek lehet elég.

A lakás-takarékpénztár legnagyobb előnye az alanyi jogon járó állami támogatáa (30%), ami azt jelenti, hogy minden befizetéshez az állam 30%-ot hozzátesz, maximum évi 72 000 forintot. A szerződéseket lehet többszörözni, amennyiben a családban „elég szabad adószám” található. Ugyanis a családtagok nyilatkozhatnak arról, hogy a lakástakarékukat a mi céljainkra akarják fordítani.

Gyakran emlegetik lehetőségként a Fundi-mini szerződést, mint legit opciót gyerekmegtakarításnak. Ebben az esetben 10 éven túlmenően is szerződéses viszonyban állhatunk a pénztárral, ami egy gyerekmegtakarításnál gyakran szempont tud lenni. Azonban hatalmas csodát nem várhatunk, ugyanis a Fundi-mini konstrukció nem más, mint két, maximum 10 éves LTP szerződés összecsatolása, ami egymás után következik, míg az első 10 éves szerződésre a második 10 éves szakaszban nem kapunk állami támogatást, pusztán a betéti kamatot + az első lakás-előtakarékossági szerződésen, a második szerződés futamideje alatt a módozat szerinti betéti kamaton felül 1,5% kamatprémiumot.

Tehát ezt úgy kell érteni, hgy 20 éves fundimini konstrukció esetében két 10 éves szerződés keretein belül (összesen) 2×10 évig kapjuk az évi 72 000 forintos állami támogatást. Magyarul az első 10 éves szerződésre nem jár a második 10 éves szakaszban az állami támogatás.

EBKM állami támogatással 1,83-4,18% állami támogatás nélkül 0,29-0,66%

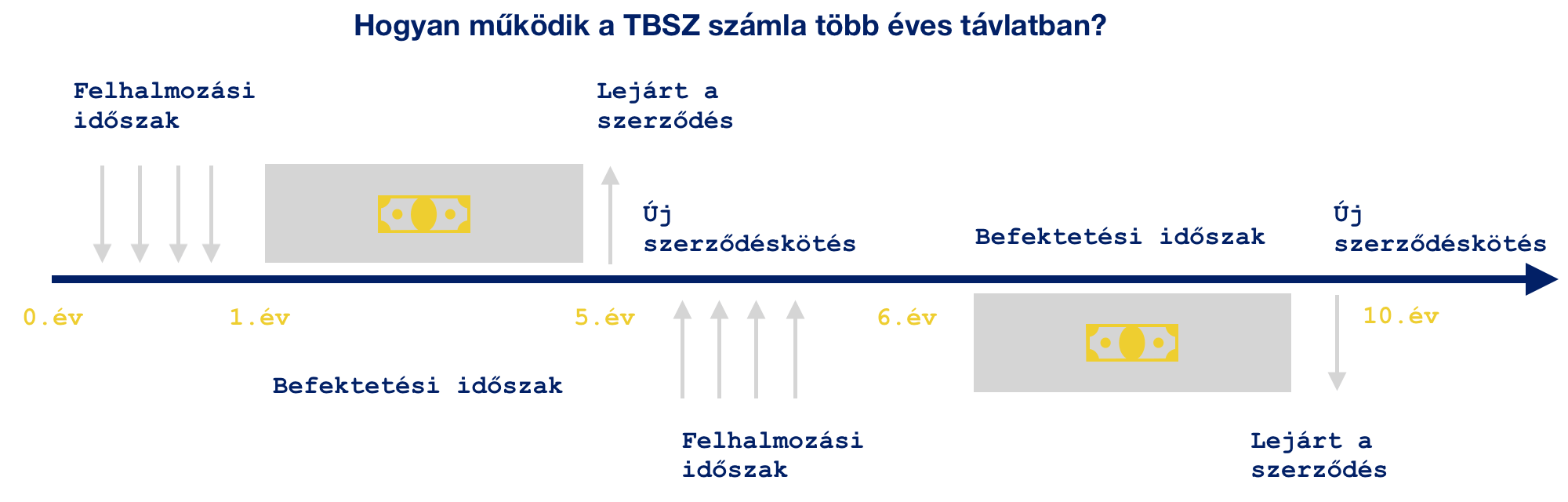

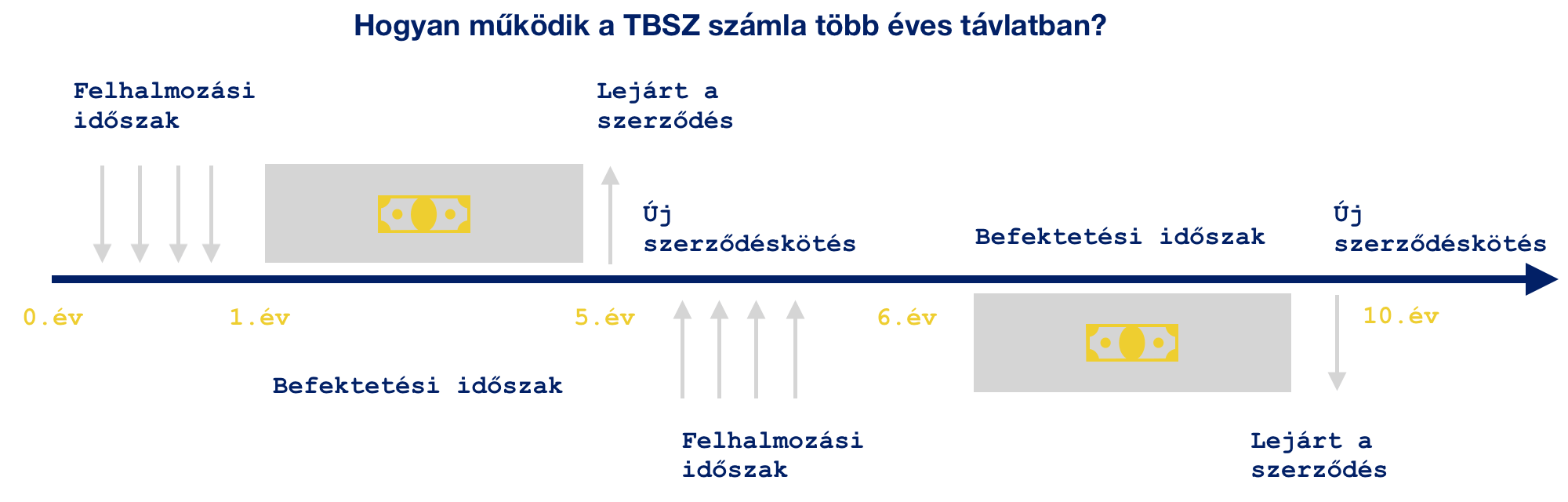

TBSZ számla

Vannak, akik a [tartós befektetési számlát] szeretnék gyerekmegtakarításként megkötni abban a reményben, hogy költségminimalizálás mellett tudják a hozamot maximalizálni azáltal, hogy ezen a mód fektetnek be. A TBSZ egyfajta befektetési-megtakarítási program, ami élvezi a kamatadómentességet! Azonban fundamentálisan alkalmatlan egy hosszútávú, 18-21 éves megtakarítási programként funkcionálni sajátosságai miatt!

Megkötések

A gyűjtőévet követően nem utalhatjuk ki a pénzt a TBSZ-ről. Ha akár csak egy kis részt is fel akarunk venni, akkor a TBSZ számlát egészében meg kell szüntetni. Ekkor sincs büntető kamat, de az árfolyamnyereség után az adót be kell fizetni.

A másik megkötés, hogy a TBSZ –re csak az első évben, azaz a „gyűjtő évben” lehet pénzt befizetni. A gyűjtő év minden évben január 1-től, december 31-ig tart. Ha tehát 1.000.000 forintot szeretnénk TBSZ –en keresztül befektetni, akkor a kamatadó-mentessé váláshoz szükséges 5 év csak december 31-el fog elindulni. A TBSZ is 5 évvel később december 31-én fog lejárni.

A gyakorlatban a TBSZ számla megkötésének az évében fizethetünk be a számlára akárhányszor. Példaként vegyük azt, hogy a szülő havi 25 000 forintot szeretne a gyermekének félretenni. Köt egy TBSZ számlát július, és decemberig összesen 6 alkalommal tud befizetni. Ezután lezárul a felhalmozási időszak és többet nem lehet a számlára befizetni. Magyarul lezárják a számlát és legközelebb 5 év után történik a kifizetés, amit nem terhel kamatadó.

Mivel mi havonta szeretnénk befizetni,

ezért következő évben és onnantól kezdve minden évben kell egy TBSZ számlát kötni , így miután beállít a rendszer, az 5. évtől egyszerre mindig 5 TBSZ számlát.

Ennek veszélye, hogy kifizetéskor elköltjük a pénzt vagy nem tudunk azonos feltételek mellett újat kötni. Esetleg megváltoznak a költségek.

TBSZ stratégiában 20 éves távon minimum 14 TBSZ számlát kell nyitni. Ráadásul a legutolsót a 15. évben tudjuk megkötni, hiszen 5 év a kifutási ideje. Magyarul az utolsó 5 évben nem tudunk TBSZ számlákra befizetni! Valami más megoldást kell akkor találnunk a havi 20 000 forintoknak.

TBSZ számlavezetési díja

A TBSZ vezetésének nincs külön díja, az benne foglaltatik a normál értékpapír számlavezetési díjában. A számlavezetési díjszámítás alapja a normál és a TBSZ számlák összesített értékpapír záróállománya (készpénz és határidős pozíciók nélkül). Amennyiben a normál és TBSZ számlák összesített egyenlege 0, úgy számlavezetési díjat nem számítunk fel. A díj levonása a hónap első napján az előző hónap záróállományára vetítve történik.

Az értékpapírok költsége évente 0,7-2% között alakul általánosságban véve

Megtakarítási életbiztosítás

Termékszerkezetét tekintve a biztosítónál kiválasztott megtakarítási életbiztosítás tökéletesen alkalmas a hosszútávú elkötelezésre, ugyanis a termék futamideje (15-25 év) biztosított. Amikor hosszútávra tervezünk, akkor nem szabad megfeledkezünk az időbeliség kritériumairól sem. Tehát rendszeres, havidíjas megtakarítás esetén nagyon fontos szempont lehet, hogy a kiválasztott termék biztosan működjön 15-25 évig is.

Az ilyen típusú megtakarítások mögött mindig egy tőkeerős biztosító áll, akiken keresztül a megtakarításunkat a legjobb befektetési alapkezelők kezelik. Befektetési szempontból a megtakarítási életbiztosítás félúton helyezkedik el a befektetési számla és a nyugdíjpénztári portfóliórendszer között. Ugyanis lehetőségünk van magunk kiválasztani az alapokat, de támaszkodhatunk a biztosító ajánlására is (így ebben az esetben azt kell kiválasztanunk, hogy a lendületes, kiegyensúlyozott vagy konzervatív csomagot kérjük).

A megtakarítási életbiztosítás minimális életbiztosítást tartalmaz. A rendszer pedig teljesen automatikus és önműködő az ügyfél szemszögéből. Tehát nem igényel különösebb befektetői tudást.

A megtakarítási életbiztosítás is rendelkezik

a kamatadómentességel, amennyiben legalább 10 évig megtartjuk a szerződést. Mivel ilyen típusú szerződés minimálisan ajánlott időtávja alapvetően 15+ év,így ez a kitétel nem okozhat számunkra gondot.

Lehetőségünk van a havidíjat emelni illetve csökkenteni. Ezenkívül az ilyen típusú termékek rendkívül rugalmasan viszonyulnak az élethelyzetünkhöz, hiszen lehetőségünk van akár 10 évente 2 év szüneteltetnia. programot különösebb következmények nélkül. Mivel ennek a megtakarításnak nincsen fix lejárati ideje, ezért tökéletesen alkalmazkodik a szükségleteinkhez. Pontosan akkor és annyi összeget tudunk kivonni a számláról, mint amire éppen szükségünk van.

Ha a 21 éves gyermekünknek a tandíja 500 000 forint, akkor nem szükséges a számlán levő 5 000 000 forintot mozgatni. Elég kivenni az 500 000 forintot és a többi pénzt bent hagyni tovább kamatozni.

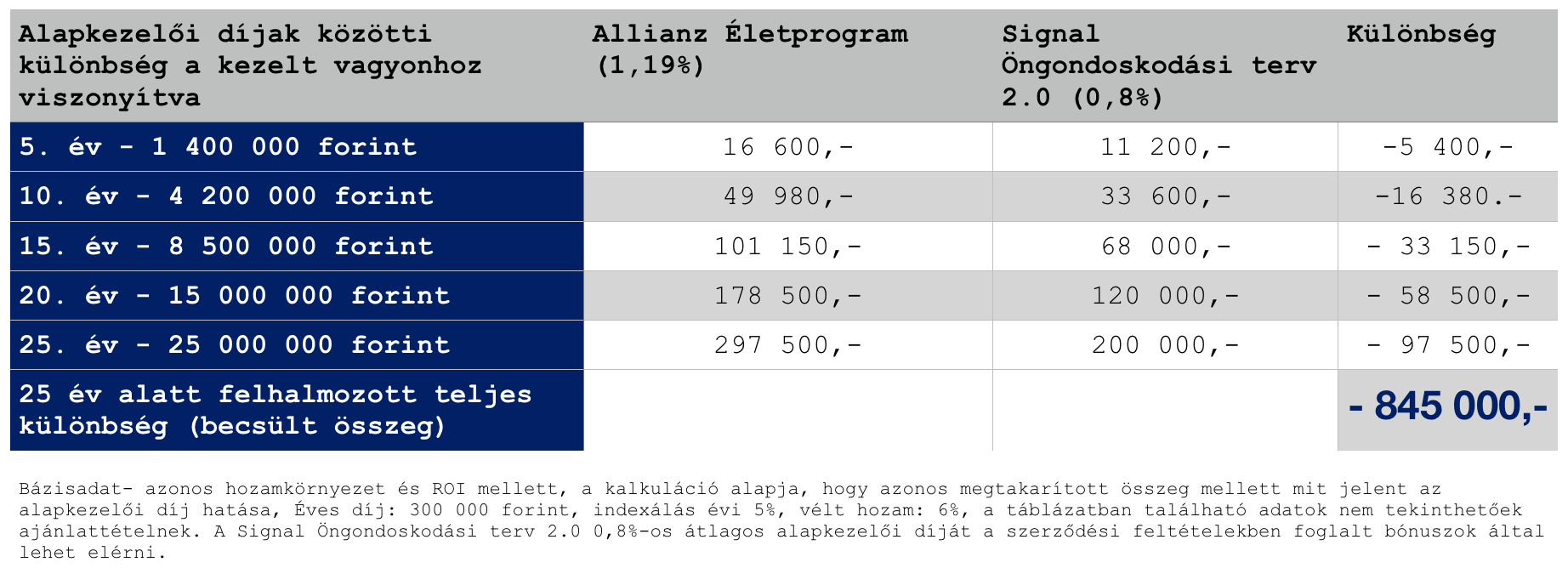

Hosszútávon kedvező költségszerkezet

A megtakarítási életbiztosításokról általánosságban elmondhatóak, hogy hosszútávú költségstratégiát követnek. Ez azt jelenti, hogy a biztosító komolyan veszi az ügyfelet és elhiszi, hogy 15-25 évig szeretne előtakarékoskodni. Így nem szabad például az 5. évben hozzányúlni a pénzhez, mivel akkor nagyon magasak lesznek a költségek.

Azonban a különféle bónuszrendszereknek köszönhetően az ügyfél többek között 100%-ban visszakapja a szerződés elején levont költségeket. Így hosszútávon egy kifejezetten jó ár/érték arányú szerződés büszke tulajdonosa lehet. Másik hatalmas fegyvertény, hogy ezekben a szerződésekben az alapok közötti váltás díjmentes. Tehát, amikor már 5-10 millió forintot szeretnénk mozgatni, akkor az díjmentesen tehetjük meg! Ebben sokkal kedvezőbb, mint egy TBSZ, ahol az alapok közötti átváltásnak komoly költségei vannak!

A bónuszokkal csökkentett vagyonkezelési költség nagyon kedvező

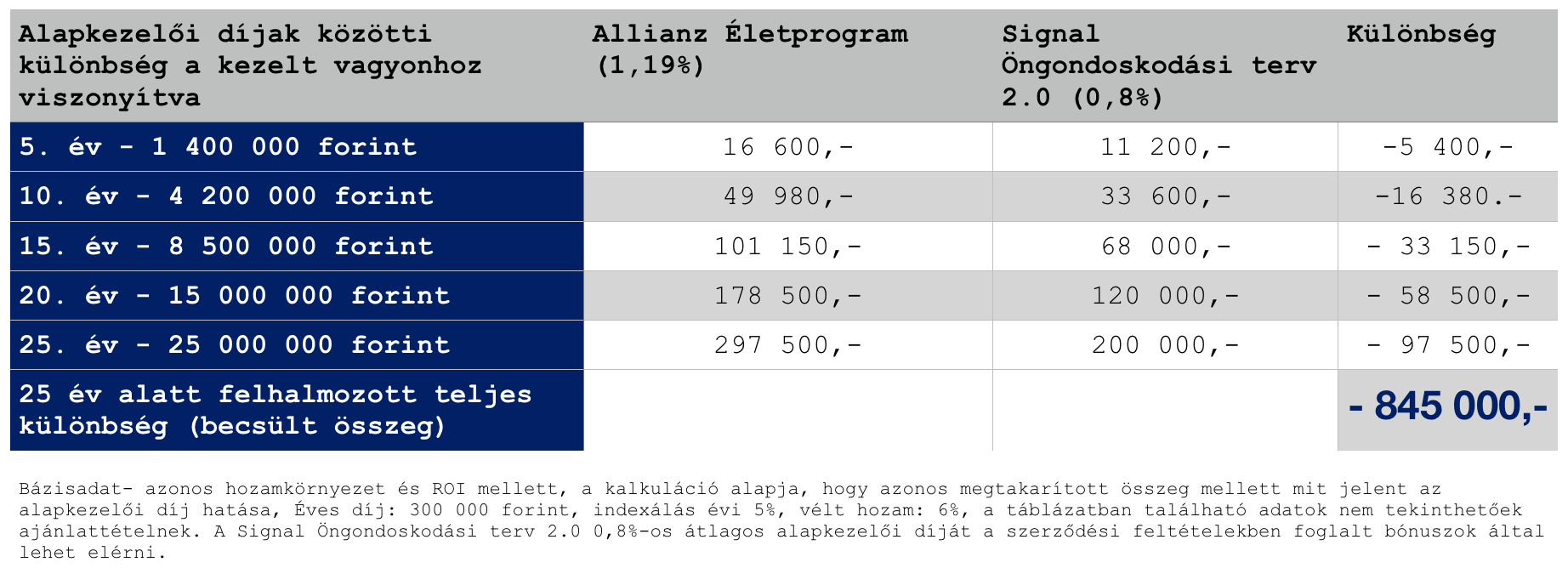

Azonban a megtakarítási életbiztosítások között is tapasztalhatok különbségeket az alapkezelői díjak között. A táblázatban két rendkívül kedvező terméket hasonlítottunk ebből a szempontból össze. A cél az volt, hogy „nagyjából” számmal ki tudjuk mutatni a különbséget két termék között, amiknél 0,39% évente a különbség alapkezelői költségként.

Láthatjuk, hogy 25 éves távlatban még ez a minimális különbség is majd’ milliós különbséget eredményezhet. És persze itt két top költségű termékről beszélünk, szemben a TBSz számlának az átlagos alapkezelői díjáról (átlagosan, 1,5%).

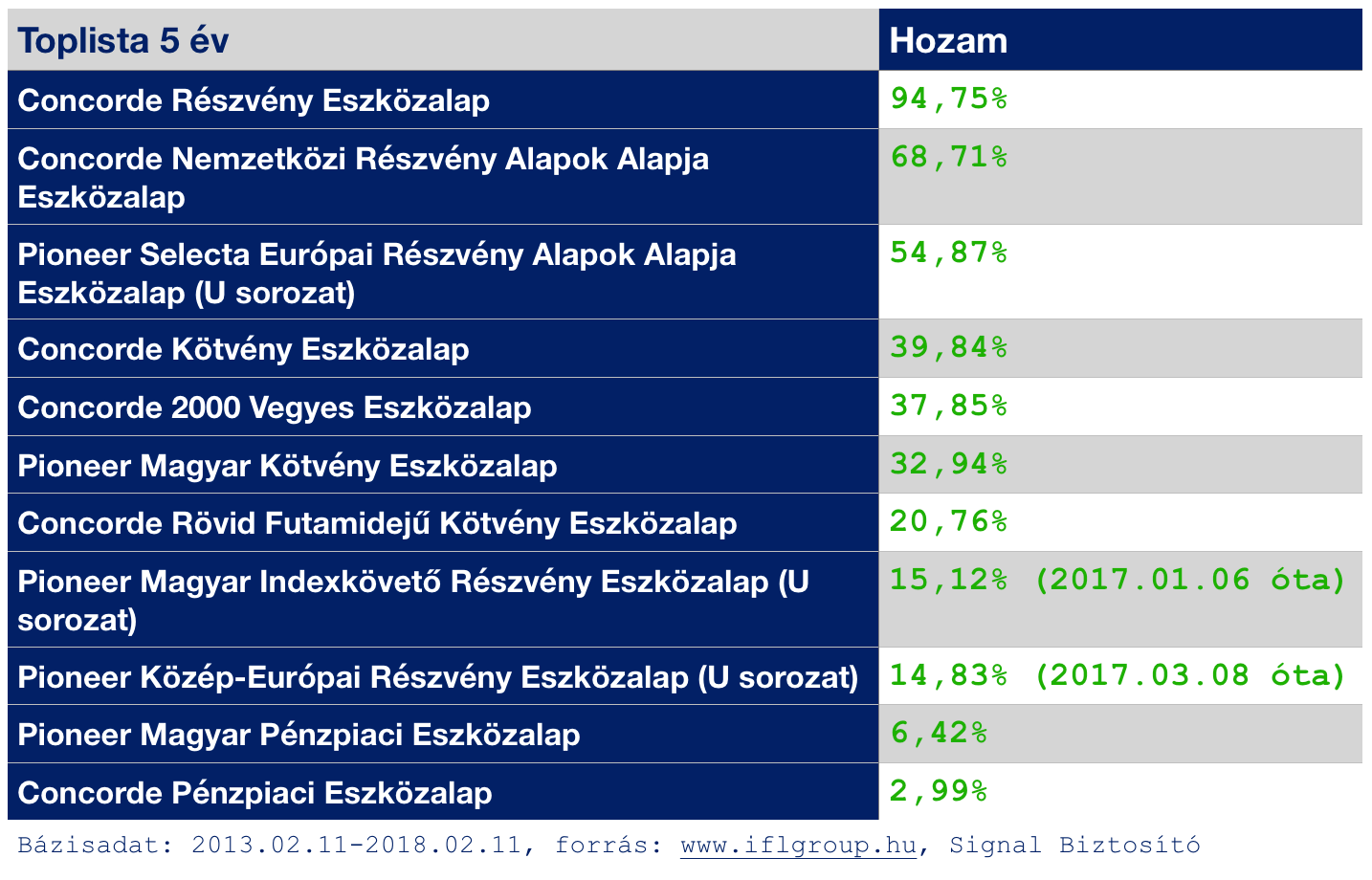

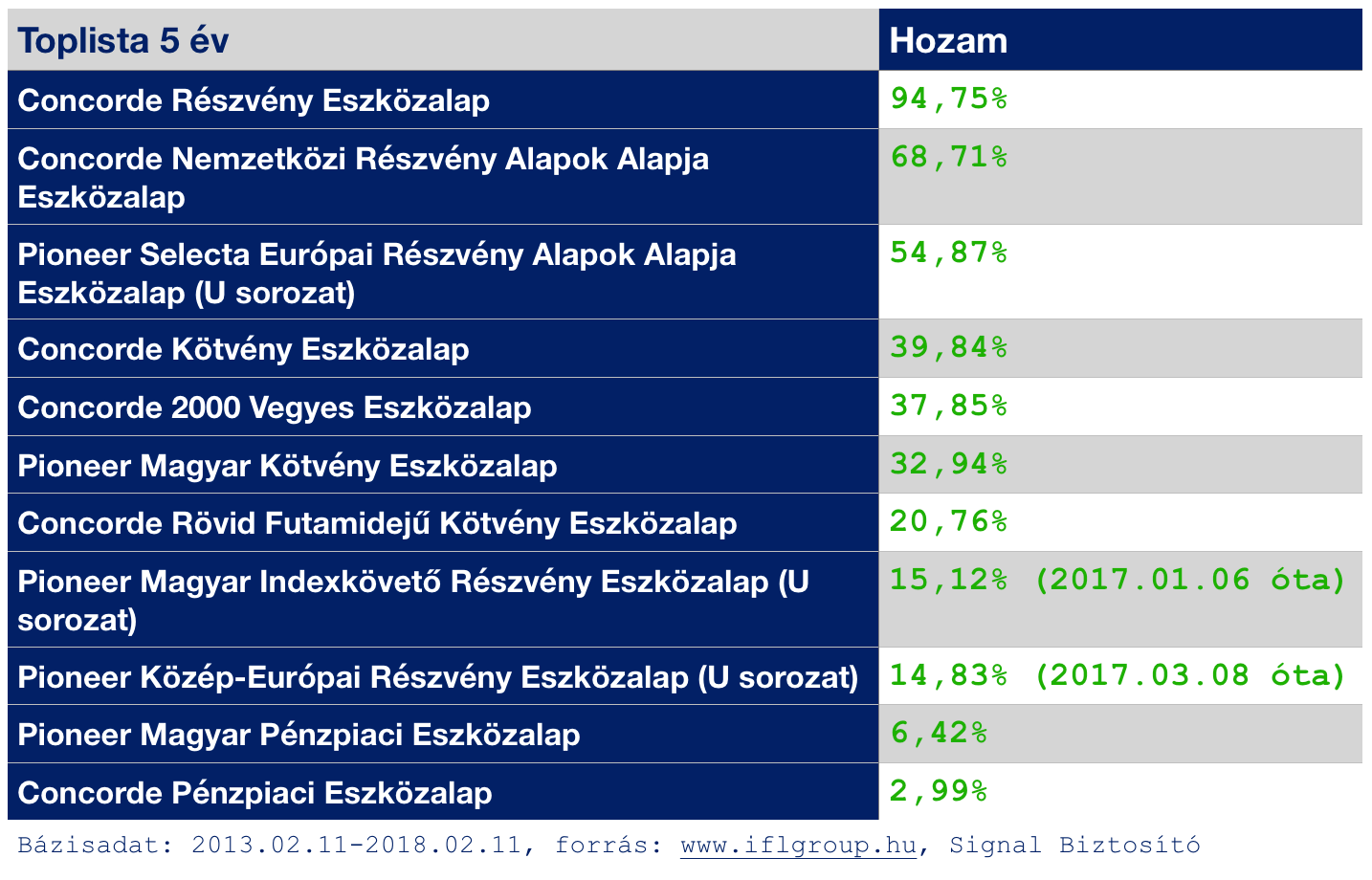

Hozamkilátások

A vizsgált termék eszközalapjait összevetve láthatjuk a magasnak mondható hozamkilátásokat! De hogy milyen portfóliót érdemes kialakítani és a speciálisan kialakított portfóliók milyen teljesítményre voltak képesek, arról itt olvashatsz bővebben: exkluzív cikk

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Segítsek kiválasztani a megfelelő gyerekmegtakarítást?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 9, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info

Nagyon szeretünk hivatkozni valamire, amit [pénzügyi kultúraként] nevezünk. Vannak, akik ennek hiányát észlelik, míg mások jelentésén vitatkoznak. Hiszen a pénzügyi kultúra önmagában nem jelző, tehát még akkor is van az adott társadalomban, amikor hiányoljunk. Ebben az esetben a társadalom pénzügyi kultúrája az, hogy nem értenek a pénzhez. De most nézzük meg, hogy Átlag Jóska hogyan bukhatott el közel 1millió forintot egy év alatt egy rossz döntés miatt lakástakarékból?

Hipotézis: az Átlag Jóskák a céljaikat mindig a termékekhez igazítják. Pedig a helyes döntés az lenne, ha a termékeket igazítanák a célokhoz!

„Megvárom a kedvezményes lakástakarékot”

Bárcsak annyi pénzem lenne, ahányszor ezt hallottam már ügyfelek szájából. Átlag Jóska úgy gondolkodik, hogy neki jár az állami támogatás és az a piaci alapon működő ingyenes termék, amin keresztül elérheti ezt a pénzt. Éppen ezért gyakran megsértődik, ha a pénztár ki szeretné fizettetni vele azt a bizonyos 1%-os számlanyitási díjat (4 éves szerződésnél 26 000-32 000 forint).

Éppen ezért arra törekszik, hogy kivárja az akciót. Sokan már egy éve várakoznak egyébként, mivel a pénztárak egyre inkább bezárják a díjmentes számlanyitás kapuját fenntarthatósági és üzletpolitikai okokból. Azt látjuk, hogy Átlag Jóska ezzel az okosnak gondolt döntéssel megspórol 4 éves szerződés esetében közel 30 000 forintot. Ha 4 szerződést kötne, akkor 120 000 forint körüli összeget.

De mit veszít?

A pénzügyeinket mindig stratégiában kell vizsgálni

Lakástakarékot azért köt az ember, mert van/lesz lakáscélja, amire fel tudja használni ezt a pénzt. Nézzük a legjellemzőbb példát, amikor Átlag Jóska és családja egy albérletben él és szeretnének minél hamarabb elköltözni. Az önerő gyűjtésében segít például a lakástakarék is. Tehát ok-okozati összefüggés mutatkozik a lakástakarék futamideje/lejárata és az albérletből saját lakásba való költözés között.

Szögezzük le: saját lakásba való költözés esetén nem kell tovább albérleti díjat fizetni (ami egy feneketlen kút). Legrosszabb esetben az albérleti díjat felváltja a hiteltörlesztés, aminek jelentős része saját lakásunk „árába megy”.

Szerződésenként bukunk 72 000 forintot lakástakarékból

Gyakran nem gondolunk bele, hogy már a döntés pillanatában garantáltan elveszítjük az időarányos állami támogatást, amit nem kapunk meg amiatt, hogy várakozó üzemmódba váltunk. 20 000 forintos szerződésenként ez az összeg évente 72 000 forint „meg nem szerzett állami támogatás”, ami alanyi jogon járna.

Ha fél évig várunk a lehetőségre, akkor elbuktunk 36 000 forintot,

Ha 1 évig várunk a lehetőségre, akkor elbuktunk 72 000 forintot,

Ha 1,5 évig várunk a lehetőségre, akkor elbuktunk 108 000 forint.

Ne felejtsük el, hogy előre nem tudjuk mikor lesz pénztári akció! Tehát nem tudjuk „meddig kell várnunk”

Mindezt a veszteséget miért vállaljuk be? Hogy 4 éves szerződés esetében megússzunk 26-32 000 forintot? Legrosszabb esetben (10 éves szerződés) 76 000-80 000 forint körüli összeget? Az igazság az, hogy a számlanyitási díjat 1 éven belül visszanyerjük, amennyiben várakozás helyett megkötjük a szerződést!

Zavar minket, hogy nem maximalizáltuk az „állami támogatást”, mivel a kiadási oldalon megjelenik a számlanyitási díj? Minden pénzügyi szolgáltatásnak van költsége, így ezzel számolnunk kell. Az elvet kell megértenünk!

- 1 évet várni a megnyitással azt jelenti, hogy egy évvel később juthatunk hozzá a megtakarításunkhoz

- 1 évet csúszik a lakáscélunk

- 1 évvel tovább kell Átlag Jóskának fizetnie az albérleti díjat

- Semmi sem garantálja, hogy 1 év múlva ingyen tudjuk megkötni a szerződést. Ha ez így történik, akkor maximalizáltuk az elmaradt állami támogatás mértékét

Milliókat veszíthetünk az albérleti díjon

Az albérleti díjat értelmezhetjük úgy, mint ablakon kidobott költség, ami soha nem térül meg számunkra. Én azt gondolom, hogy az albérleti díj annak a szolgáltatásnak a havi díja, hogy lakjunk valahol. Tehát nem a haszonszerzés a cél ebben az esetben. Azonban ha terveink között szerepel a saját lakás, el szeretnénk hagyni az albérletet és ennek érdekében rendelkezünk egy megvalósítási tervvel és egy konkrétnak tekinthető időtávval, akkor minden, albérletben töltött „felesleges” hónap a mi veszteségünk lesz.

Ez egy erős kijelentés, de valójában ez történik. Hiszen Átlag Jóska akár 1 évig vár a lakástakarék számlanyitási díjkedvezményre és jó eséllyel nem teszi félre havi szinten azt az összeget, amit a lakástakarékba gondolt. Ha félre is teszi, még abban az esetben is elbukik valamennyi állami támogatást. Ha még ezzel sem foglalkozunk, akkor is frusztráló számokat kapunk azáltal, hogy belátjuk: a szükségesnél tovább fizettük az albérleti díjat.

Ha a lakástakarékot egy évvel később kezdjük el, akkor a pénzünkhöz is egy évvel később jutunk hozzá. Egy évvel tovább kell fizetnie Átlag Jóskának az albérleti díjat.

Ha az albérleti díj 50 000 forint, akkor egy év alatt 600 000 forintot fizettünk ki feleslegesen.

Ha az albérleti díj 100 000 forint, akkor egy év alatt 1 200 000 forintot fizettünk ki feleslegesen.

Ha az albérleti díj 150 000 forint, akkor egy év alatt 1 800 000 forintot fizettünk ki feleslegesen.

A hitel kamatrészével azért nem kell foglalkozni, mert azt 1 év múlva is ugyanarra az időre vesszük fel, mint ma. Hitel szempontjából kamat nyereségünk vagy veszteségünk lehet a mai állapotokhoz képest, függően hogyan alakul a kamatfelár és a BUBOR.

A pénzügyi kultúra akkor jó, ha stratégiaelvű és célorientált

Azt láthatjuk, hogy Átlag Jóska azáltal, hogy meg akarta várni a „tökéletes döntést” és nyerni szerződésenként 26 000-80 000 forintot módozat és futamidőfüggően a lakéstakarékon, tulajdonképpen „milliós veszteséget” termelt saját magának azáltal, hogy 1 évvel később fog elköltözni.

Pontosan ezért mondom az ügyfeleimnek mindig, hogy sosem a termék alapján választunk magunknak célokat. El kell felejteni ezt a „éppen jó akció van, akkor ez lesz a célom” mentalitást. Helyette stratégiában kell(ene) gondolkodni és célokhoz megtalálni az adott pilanatban elérhető legjobb megoldást.

Nem tudunk az idővel versenyezni, és nem tudjuk a legjobb döntést meghozni. Mivel a ma ismert információk alapján meghozott döntés nem biztos, hogy azonos lesz az x év múlva x évnyi távlatban utólagosan vizsgált legjobb döntéssel. Amiből ki tudunk indulni, hogy van egy célunk (lakhatás, nyugdíj, gyerek, stb…) és ezt az ismert információk alapján szeretnénk megvalósítani.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Segítünk kiválasztani a ma elérhető legjobb lakástakarékot

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 31, 2018 | Cikkek - pénzügyi blog, info

Nagyon sokakat foglalkoztat a kérdés, hogy az összegyűjtött, pár százezer forintnyi megtakarításukkal mihez érdemes kezdeni, hogyan lehetne fialtatni. Ebben a cikkben arra próbálunk választ keresni, hogy egyáltalán milyen irányba lenne érdemes elindulnod, ha éppen eppen gondolkodol.És az sem véletlen, hogy a címben a második 500 000 forint megtakarítás szerepel…

Mihez kezdjünk az első 500 000 forintunkkal?

Nagyon sokan kerülnek abba az élethelyzetbe, hogy sikerül összegyűjteni az első 500 000 forintot és azt be szeretnék valamibe fektetni. Ha eljátszunk a számokkal, akkor meglepő összegeket kapunk:

- betesszük bankbetét évi 1% nettó kamatért cserébe. Nyerünk 5 000 forintot egy év alatt

- ha betettük volna bitcoinba 15 000 forintos árfolyamon, akkor ma a pénzünk 300 000 forintot érne, 200 000 forint veszteség mellett

- ha olyan részvénybe fektetünk, ami fog hozni 10% nettó hozamot, akkor nyertünk 50 000 forintot

- ha viszont ezt a pénzt valamilyen hasznos továbbképzésbe invesztáljuk, akkor elképzelhető, hogy magasabb fizetésre leszünk jogosultak a munkaerőpiacon. Ha eddig kerestél 200 000 forintot és 10%-kal magasabb fizetést kapsz a képzés miatt, akkor évente 240 000 forintot fogsz nyerni

A legjobb befektetés mindig a tudás. Ha már „nincs mit tudni”, akkor jöhetnek a pénzügyi eszközök

A biztonsági tartalék nélkül nincsen értelme!

Hogy mégis mit kezdenék a helyedben az első 500 000 forintommal? Elhelyezném egy likvid számlán és kinevezném biztonsági tartaléknak. Gondolj bele, hogy abba, hogy mennyivel nyugodtabbak azok az emberek, akiknek van a számlájukon pénz és nem hónapról hónapra élnek. Ma Magyarországon ehhez képest a lakosság 78%-a egy anyagi krízis esetén legkésőbb a harmadik hónapra csődbe menne, mivel egyáltalán nincs vagy minimális a biztonsági tartalékban elhelyezett összeg.

Fontos, hogy a maradék 22%-hoz tartozzunk…

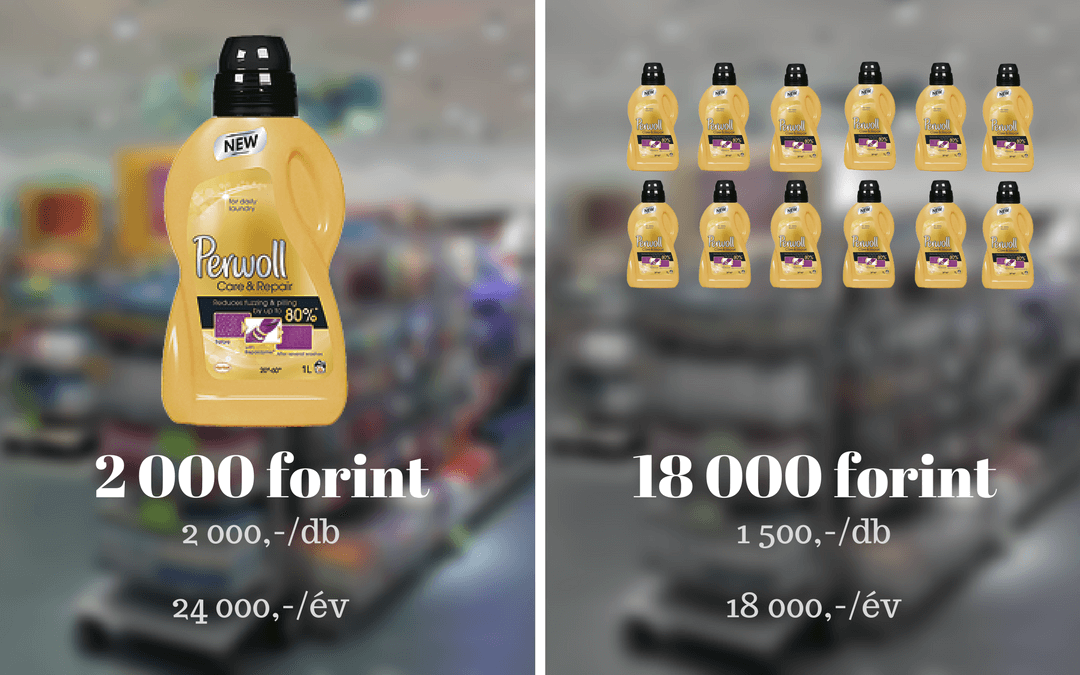

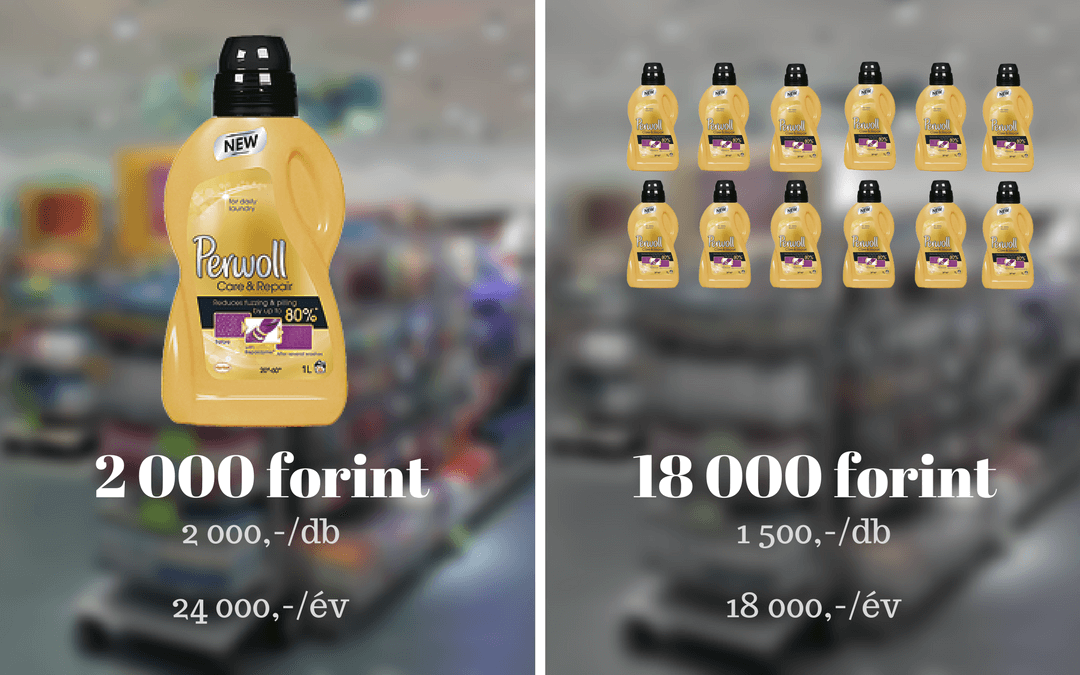

Sajnos azok a családok, akik nem rendelkeznek megfelelő biztonsági tartalékkal és hónapról hónapra élnek, folyamatosan pénzügyileg kapkodó és buta döntéseket hoznak meg. Ráadásul számukra a legdrágább az élet, hiszen soha nem képesek 1-1 akcióval élni és ezáltal akár olcsóbban hozzájutni valamihez! Gondolj bele a Glamour kuponnapra, amikor 1 500 forintért megveheted egy évre előre a mosószert. Nah erre pont nincsen pénze annak a 78%-nak és helyette minden hónapban 2 000 forintért veszi meg ugyanezt…

Te melyiket engedheted meg magadnak?

Ez „csak” 18 000 forint. De ezt a mutatványt megengedheted magadnak bármikor 5-10 fajta dologgal, amire szükséged van? Amíg erre a válasz egy kényelmetlen-feszengős nem, addig nem azon kellene gondolkodnod, hogy hova fektess be. Azon kell gondolkodnod, hogyan tudod feltölteni a biztonsági tartalékodat!

Hasznos cikk: Hogyan képezzünk biztonsági tartalékot?

Mihez kezdjünk a második 500 000 forintunkkal?

Nem léteznek nagy csodák, így ekkora összegnél számodra nem lehet(ne) opció az értékpapírkereskedés, forexezés, kriptovalutázás, üzleti részesedés vásárlása sem. Ennek oka, hogy a tranzakciós költségek ilyen összegnél %-os értékben már igenis számítanak, ráadásul ez az összeg még pont nem elég arra, hogy az igazán jó lehetőségeket megtaláld.

Amiért óva intelek ezektől a „lehetőségektől”, az pedig az ezen befektetésekkel járó magas kockázat. Pusztán a tény, hogy a második 500 000 forintodról beszélünk (még), azt jelenti számomra, hogy erre az összegre bármikor szükséged lehet, komoly érvágás lenne, ha egyszercsak a felét a pénznek elveszítenéd.

A befektetésnél hasonlóan működik az emberi pszichológia, mint amit a biztonsági tartalékkal kapcsolatban írtam. Ha gyakorlatilag a befektetésre átcsoportosított rezsipénzt kockáztatod, akkor idegesen nézegeted napi szinten a számokat és nagyon hamar bepánikolhatsz. „Még mielőtt nem késő, kiszállsz veszteséggel”. Lehet, hogy te ezt a lépést veszteségoptimalizálásnak hívnád, én erre mondom, hogy butaság, amit a kényszer szült.

Kockáztatni kizárólag olyan összeget szabad, aminek elvesztése sem érintené érzékenyen a családi költségvetést. És akár éveket is tudod nélkülözni ezt az összeget, ha a piac nem alakul jól. Magyarul van időd kivárni az eredményt.

A második 500 000 forintból az alapvető szükségleteket kell biztosítanod magadnak

Alapvető szükséglet:

- lakhatás

- egészség

- nyugdíj

- autó

Azt gondolom, hogy amíg pár százezer forintos befektetni való pénzekről beszélünk, addig alapvetően a hagyományos lehetőségeket kell keresni és profitmaximalizálás reménye helyette reálisan nézve kell(ene) felkutatnod a kielégítő lehetőségeket. Ebből a pénzből nem lesz nyugdíjad, nem lesz lakásod, sőt egészségesebben is csak ideig-óráig tudsz élni.

Viszont remélhetőleg ezt az összeget évente meg tudod magadnak spórolni. Így pedig máris lehet azokban a lehetőségekben gondolkodni, mint egy egészségpénztár 20%-os adójóváírással vagy kötni egy lakástakarékot 30%-os állami támogatásért cserébe. Amennyiben konkrét cél nélkül szeretnél valamit kezdeni a pénzzel, akkor leginkább a befektetési alapokat keresném a helyedben, amikben nincsen akkora kockázat, mintha nekironatnál a Forex piacnak.

Nagyon jó befektetés lehet a hiteleink kifizetése

Most számold ki, hogy évente mennyi kamatot fizetsz ki a diákhiteledre (kamatos kamattal növekszik évről évre a tartozásod) vagy éppen a személyi kölcsönödre, esetleg az autóhitelre. Tedd fel magadban a kérdést, hogyha van még 500 000 forint tartozásod, amire egy év alatt ki kéne fizetned 50 000 forint kamatot (10%), akkor miért ne lépnéd meg?

Ugyanis ebben az esetben máris megnyerted magadnak azt az 50 000 forintot, amit nem kell kifizetned. Ráadásul következő évben már nem csak a harmadik 500 000 forintot tudod félretenni, hanem a hitel helyett keletkezett szabad jövedelmedet (mondjuk havi 20 000 forint). Így máris félretudsz majd tenni 740 000 forintot úgy, hogy már hiteled sincsen.

Állítom, hogy betonbiztods pénzügyi alapok nélkül soha nem leszel képes előre jutni az életben. Az alapok felépítésének egyik fontos pontja, hogy megszabadulj a drága hitelektől és onnantól kezdve ne te dolgozz a pénzért, hanem a pénz dolgozzon neked.

Kerüld az „önjutalmazást”

Gyakori hiba, hogy miután sikerült az első/második/harmadik 500 000 forintot összegyűjteni, úgy érezzük, hogy valami rendkívüli dolgot értünk el. Előrébb tartunk, mint a többiek, de ezért sok dologról kellett lemondani, ami fárasztó. Ilyenkor megszólal egy hang mélyen magunkban, hogy „de jó lenne, ha…”.

Nah ez a hang semmi mást nem akar, mint drogosokra, alkoholistákra jellemző „3 perces extázist”, vagyis átélni a vásárlás örömét és a birtoklási vágy kielégítését. Meglépni valamit, amire eddig nem volt lehetőségünk és ezzel legit cselekvéssé tenni az addigi spórolási törekvéseinket. Ez a hang csak azt felejti el megmondani:

ha elköltöd a pénzt, amiért szenvedtél, akkor visszakerülsz a start mezőre és újra kezdheted az egészet.

Önjutalmazni sosem a megtakarításainkból szabad, hanem abból a keretből, amit havi szinten meghatározunk saját magunknak, mint rekreáció és szórakozás boríték.

Érdemes elolvasni: Hogyan használd a borítékos rendszert?

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot 1-3 dollárral

Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 31. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 25, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Viszonylag gyakran előkerül a téma: eladósodnak a magyarok?. Azt hitték sokan, hogy a gazdasági világválság hatására a magyar lakosság hitelfelvételi szokása átalakul, a pazarlás, mint hitelcél kikerül a repertoárból és egyre inkább tudatosan vesznek majd fel új és újabb hiteleket. Ma már a számokból látjuk, hogy ezzel szemben a lakosság maximum megilletődött. Éppenhogy eltelt egy kis idő és máris ugyanazokat a hibákat követik el az emberek. Gyakorlatilag a magyar lakosság elkezdett megint vészesen eladósodni!

A cikkben végigvesszük az eladósodás folyamatát és azokat a veszélyeket, amik az adósságcsapdába kergethetnek minket.

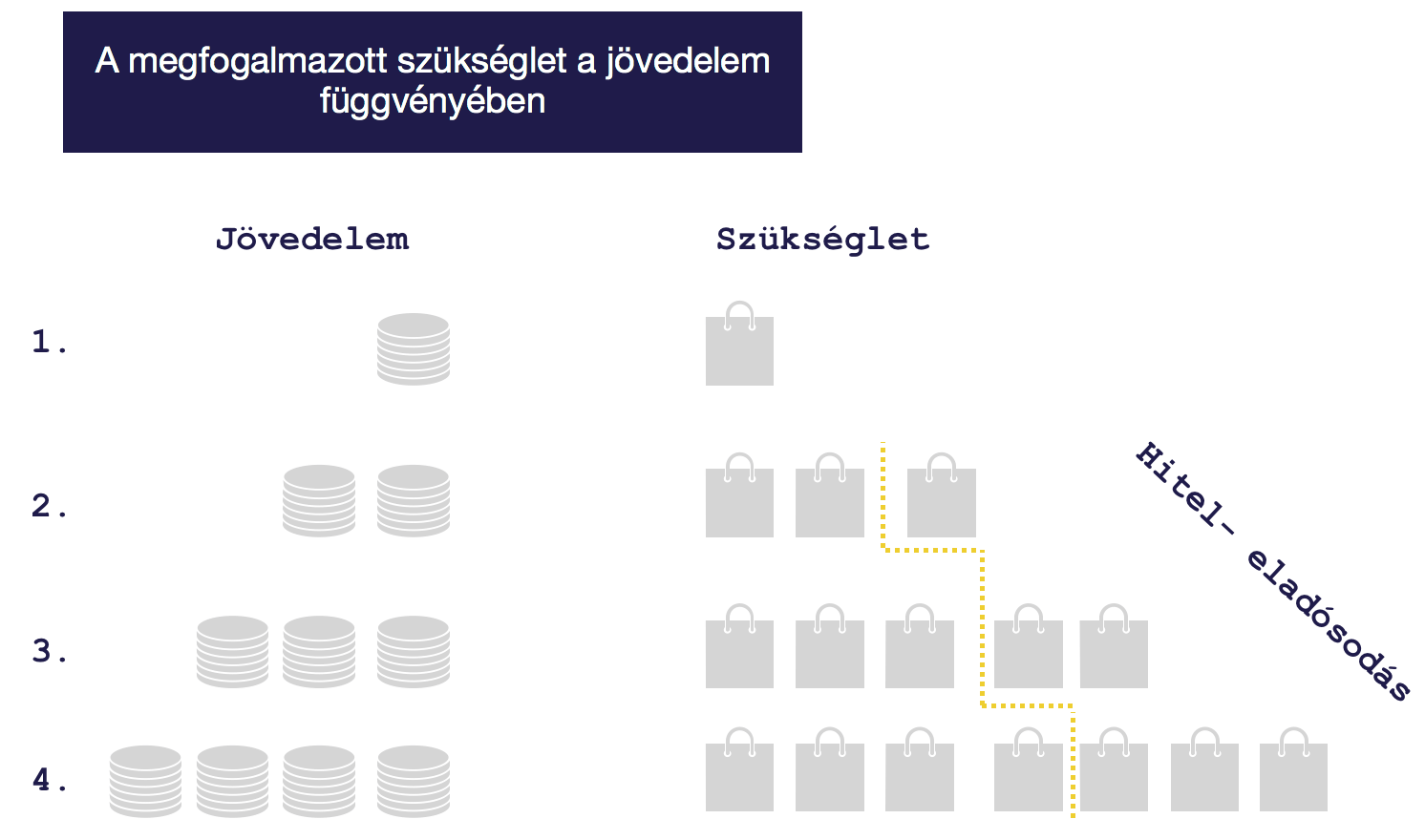

#1 Jobban élek-többek költök. Aztán ugyanúgy élek, mégtöbbet költök

Minden adósságcsapda a jobb élet reményével kezdődik. Tehát amikor az egyén úgy dönt, hogy „ő megérdemli” a valamit és ezt akár saját erőforrásain felül is igyekszik elérni (hitel). Ez az igény tipikusan akkor születik meg, amikor belépünk egy „magasabb jövedelmi” sávba és hirtelen nem tudunk mit kezdeni a jövedelmünkkel.

Tehát hibásan terjedt el a köztudatban, hogy kizárólag a rászorultak, a szegényebb emberek tudnak adósságcsapdába kerül. Az adósságcsapdba ugyanannyira veszélyes a papíron magasab jövedelműekre is. Ebben a cikkben kifejezetten róluk lesz szó, akik úgy kerültek adósságspirálba, hogy papíron mindenük megvolt a rendes élethez.

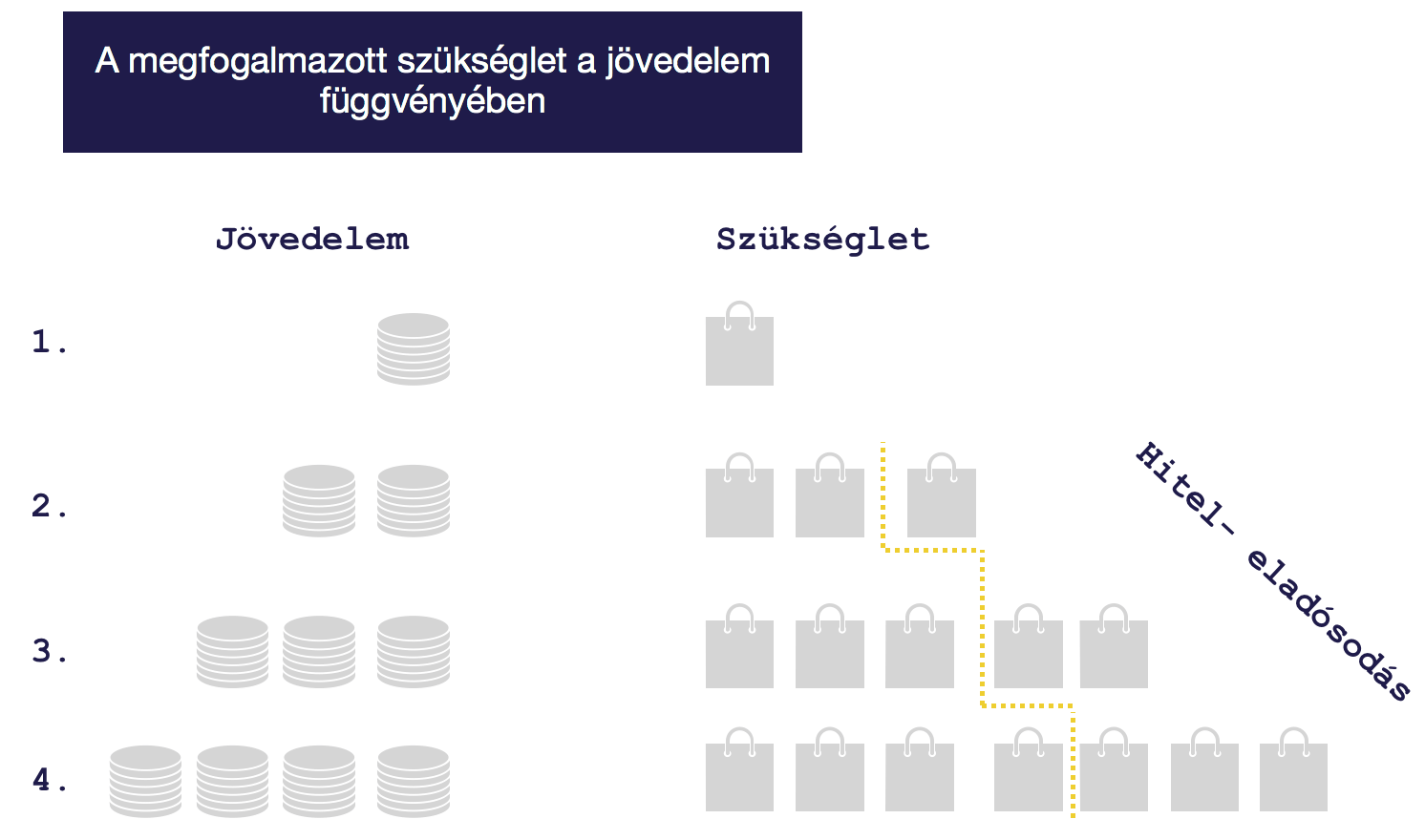

Az egész folyamatnak

a lényege a megfogalmazódott szükségleteken alapszik. Amikor elkezdünk többet keresni, akkor azzal párhuzamosan egyre több dolgot szeretnénk magunknak megengedni. Ez azonban sosem racionális döntés, hanem egy létező szükséglet kielégítése. Sok embert ismerek, akik átlagos, vagy annál szegényebb környezetből érkezve elkezdtek messze átlag fölött keresni, és kifejezetten késztetést éreznek arra, hogy mindig vegyek valamit (amire vagy van szükség vagy nincs).

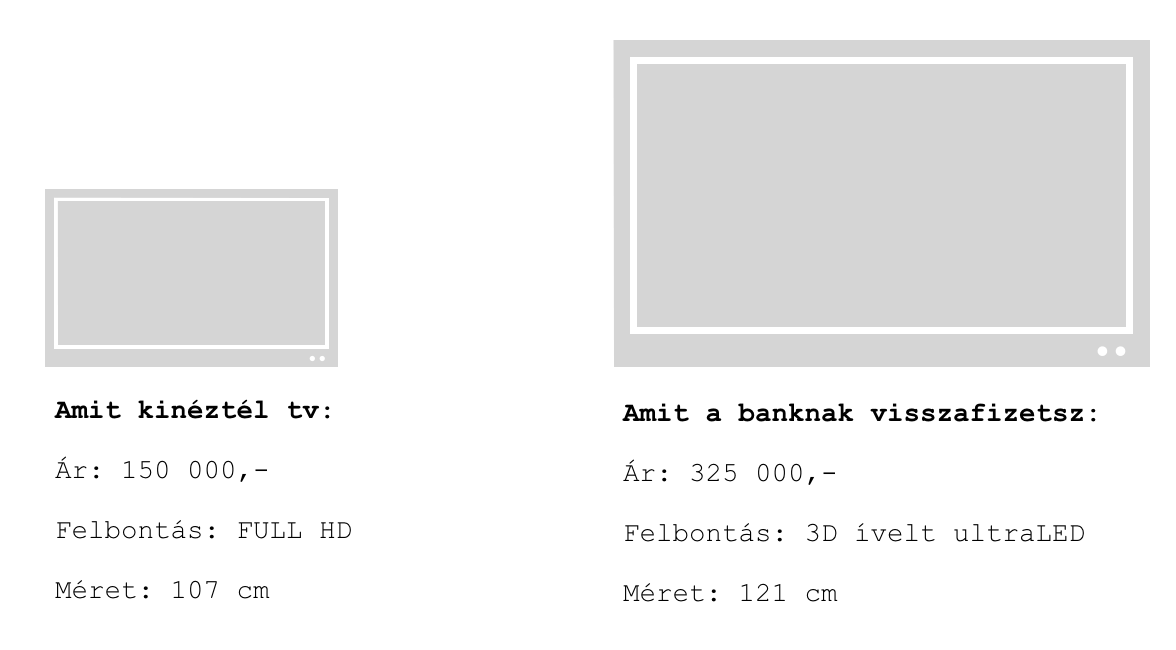

#2 Magadnak egy tv-t, a banknak pedig egy ultraLED tv-t veszel?

Egy ponton túl már nincsen megállás és miután teljesen feléltük a megtakarításainkat, a megemelkedett jövedelmünket, nincsen más lehetőségünk, mint a bank felé fordulni és különféle hiteleket felvenni. A hitelintézetek, boltok pedig a „kezünkre” játszanak, hiszen folyamatosan ontják magukból a „jobbnál jobb lehetőségeket”.

Mivel az igény megfogalmazódott már bennünk és léteznek ezek az ajánlat, már csak idő kérdése, hogy egy gyenge pillanatban aláírjuk az adósságspirálunk papírjait.

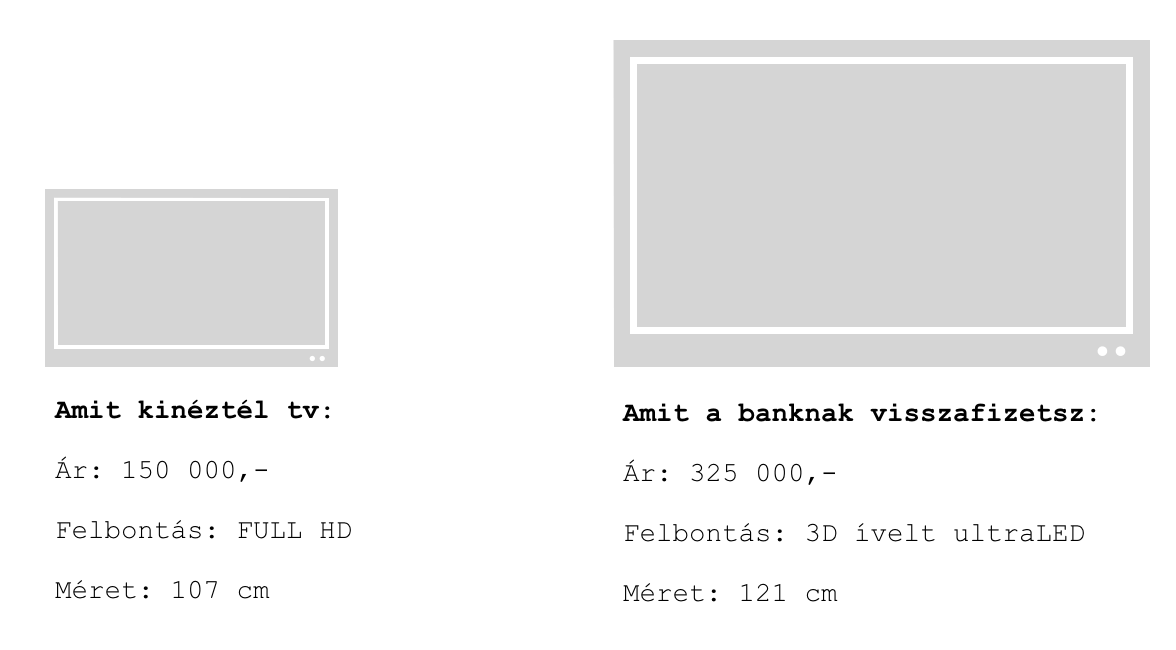

Sokan nem gondolnak bele

abba a nyilvánvaló ténybe, hogy amikor például egy tv-t választanak maguknak hitelből, akkor tulajdonképpen „két modellt vásárolnak” meg. Egy tv-t maguknak és egy sokkal jobbat a banknak. De hogyan lehetséges ez? Az irodalom ezt hívja „megfizetett kamatnak”, azaz a banktól kölcsönkapott pénz használatának az árának. Optimális esetben a bank segítségével elkölthetjük a jelenben azt a pénzt, amit a jövőben fogunk megkeresni.

Ez olyan esetekben indokolt és logikus lépés, mint például amikor az albérletünket cseréljük le kedvező feltételekkel saját lakásra. Vagy amikor veszünk egy hasznosabb, alkalmasabb autót magunknak. Vagy amikor elromlik egy létfontosságú eszköz (pl.: mosógép) és azonnal pótolnunk kell.

Ezzel szembe kevésbé magyarázható az a helyzet, amikor teljesen felesleges, életünkhöz érdemben nem hozzájáruló dolgokat vásárolunk meg hitelből, mert képtelenek vagyunk arra, hogy x hónap alatt összegyűjtsük a szükséges tőkét hozzá. Pedig a havi tőke (megtakarítás vs havi törlesztő) már a rendelkezésünkre áll. Mindenkinek el kell döntenie, hogy ezt a rendelkezésre álló tőkét a saját megtakarításába helyezi vagy pedig a havi törlesztésre fordítja.

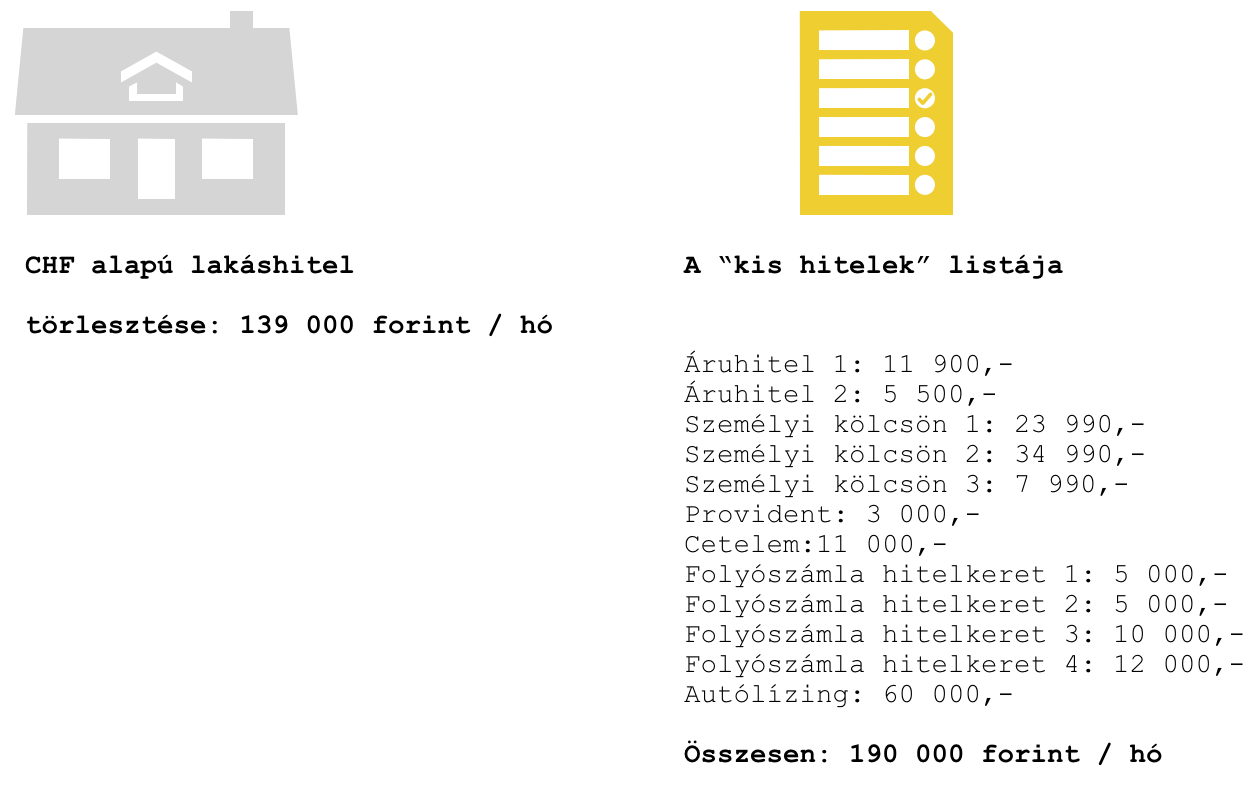

#3 Mitől lesz egy ártalmatlan hitel az adósságspirál egyik pontja? Eladósodnak a magyarok?

Már a kérdésben benne van a válasz. Ugyanis ritkán állnak meg az emberek egy hitelnél, miután rákaptak egy „jobb élet” ízére. Ráadásul a jobb élet szükségességét „igazolja” a megnövekedett vagy alapból átlagnál magasabb jövedelem és bejátszik a „mert megérdemlem” faktor. Az adósságspirál úgy készül, hogy hitelt hitelre halmozunk, mire végzünk a folyamattal,

addigra a hitelek havi törlesztése teljesen felemészti a bevételünket.

Az adósságspirálból azért nagyon nehéz kitőrni, mert egyrészt le kellene mondani az addig kialakított életszinvonalból, másrészt egy ponton túl már ez is nagyon kevésnek bizonyulhat. Mert mi az igazi adósságspirál alapvetése? Csupa olyan dologra használjuk fel a bank pénzét, amivel nem teremtünk értéket, nem termelünk pénzt és már a vásárlás pillanatában értékét veszti.

Ilyen dolgok tipikusan az elektronikai eszközök, ruhák, a rendszeresn éttermezés, vagy a hitelből való utazgatás. Ezek egyikétől sem tudunk szükség esetén megfelelő áron „szabadulni” és ezzel valamit visszaszerezni a kidobott pénzből. Hibásan a jelzáloghiteleket szokták megnevezni, mint az eladósodás legveszélyesebb tétele!

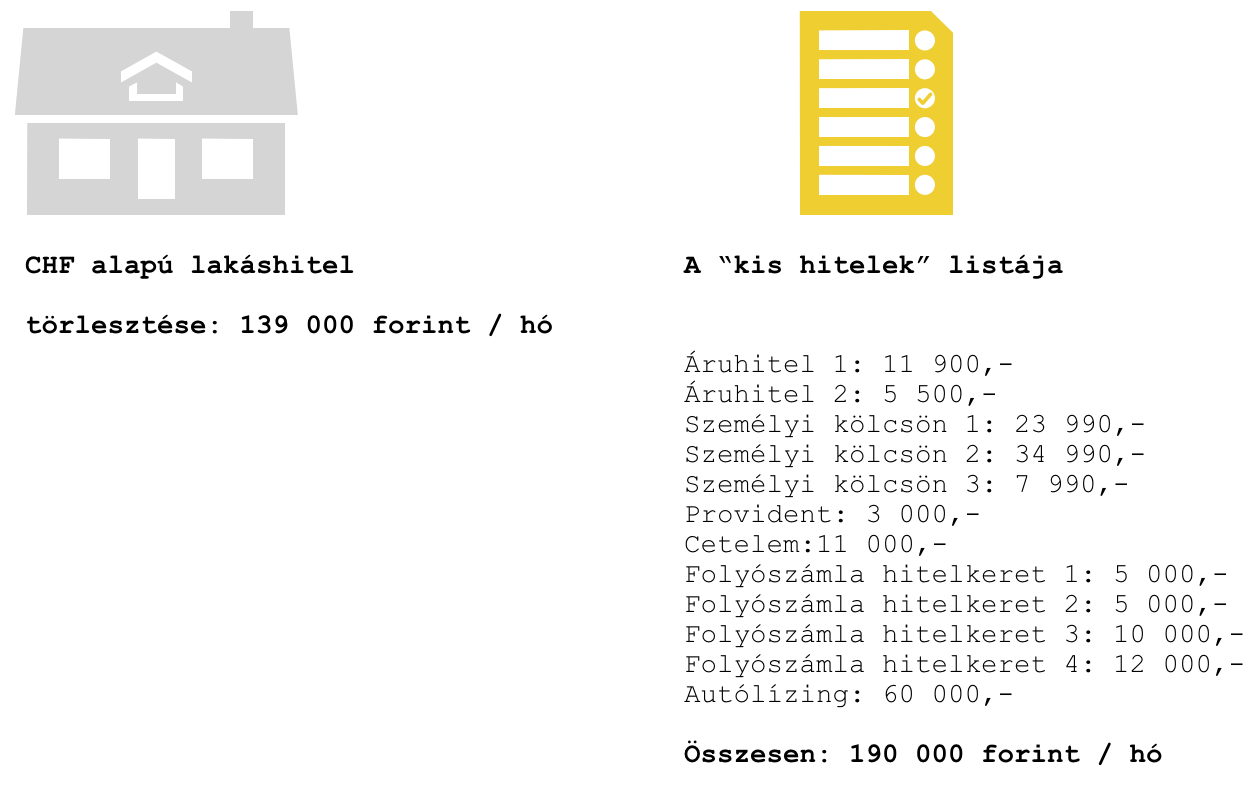

A valóságban a sok „kis tétel” az, ami anyagi krízist idéz elő, hiszen egy lakástól „tudnánk időben szabadulni” és egyfajta értéket-vagyont képvisel. Most nézd meg egy 2009-es jegyzetemet egy ügyfélről, ahol férj-feleség + mama-papa vett részt az adósságspirál felépítésében és négyen együtt fel tudtak mutatni akkoriban közel 600 000 forintos összes családi jövedelmet. Szerinted mi okozta reményvesztettségüket?

Az igazság az, hogy a képet tovább árnyalja, hogy a családi házban 4-en laktak (két generáció), tehát a 139 000 forintos törlesztőből még le kéne vonnunk azt az elméleti összeget, amit ki kellett volna fizetniük, ha nem saját házban laknak, hanem mindketten külön albérletben. Tehát az egy olyan összeg, ami mindenféleképpen kifizetendő.

#4 Hogyan kerülheted el az eladósodást?

Most felírok neked listaszerűen olyan ötleteket, amiket megfogadva garantáltan elkerülheted az olyan adósságspirált, amiből soha nem tudsz kitőrni és megtakarítás helyett a banki kamatokat halmozod fel.

- Ha emelkedik a. fizetésed, akkor ahhoz igazítod a pénzügyi rendszeredet ( Hogyan képezzünk pénzügyi tartalékot?)

- Innentől kezdve hitelből kizárólag értékteremtő dolgokat vásárolsz. Figyelem: a nagyobb tv nem értékteremtő!

- Ha szeretnél valami „nem értékteremtő” dolgot vásárolni, akkor hitel helyett minden hónapban félreteszed minimum azt az összeget, amit a hitelbe kéne fizetned. Amint összegyűlt a pénz, önerőből megvásárolod azt, amit szeretnél.

- Nem vagy spekuláns, így törekszel a „garantált törlesztőrészletekre”

- Elfelejted a „mert megérdemlem mentalitást” és helyette a „mennyit kell ezért dolgoznom” mentalitásra váltasz. Azonnal!

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot

Szeretnél a gyermekednek félretenni pénzt?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 22, 2018 | info

Mivel kifejezetten a fronton dolgozom ebben a témában, így úgy gondoltam, hogy megosztom veletek a gondolataimat, hogy mi is zajlik jelenleg a hitelezési szektorban, milyen aggodalmaim vannak ezzel kapcsolatban. Sajnos egy ideje ezen a téren lezártuk az ügyfelek szempontjából értett aranykorszakot, amikor a bankok kapdostak az ügyfelekért és szinte könyörögtek nekik. Az sem volt ideális állapot, de ami most van, az még rosszabb mindenkinek…

Már a bank kiválasztása sem egyszerű

Ugye azt hinnénk, hogy az online összehasonlító kalkulátorokkal sokkal egyszerűbbé vált a bank kiválasztása. Sokan kifejezetten erre támaszkodnak és úgynevezett „bull taktikát” alkalmaznak, ami azt jelenti, hogy kizárólag a kezdő havi törlesztést látják maguk előtt és mindenáron meg is akarják azt szerezni.

Ilyenkor másodlagos szempontnak látszik még a bank hitelezési kedve, folyamata,a papírmunka, a buktatók vagy éppen az ügyintéző személye. Persze joggal gondolhatnánk, hogy egy ideális világban kizárólag a számok számítanak, hiszen nem mindegy a két hitel közötti x százezer forintos különbség a teljes visszafizetésben…

Már a papírok mennyisége sem életszerű

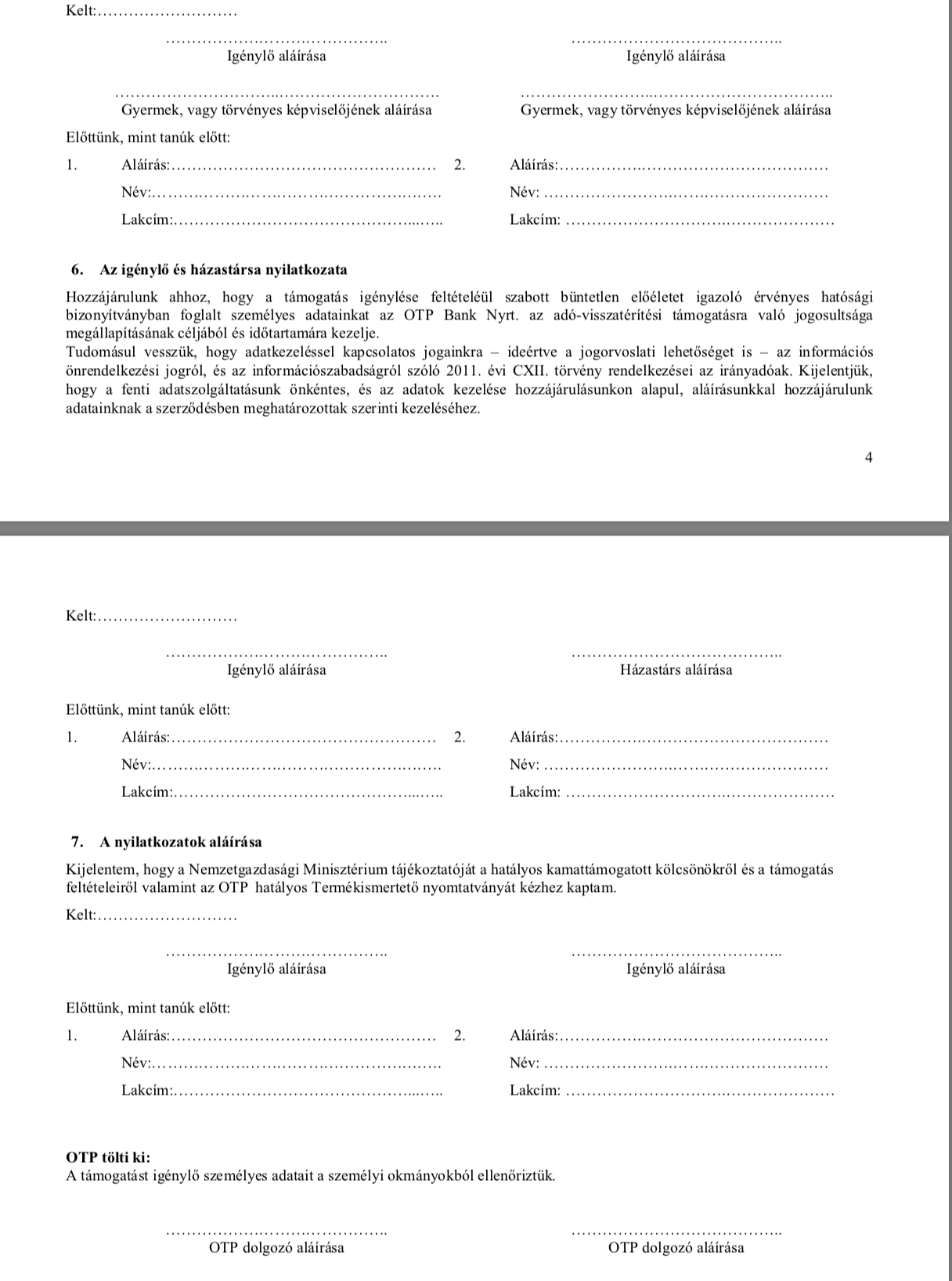

Egy konkrét hozadékát már látjuk a devizahitelezésnek és a hibás kommunikációnak. Ez pedig a brutálisan megnövekedett papírmunka, ami konkrétan többszörösére duzzasztotta a benyújtandó banki nyomtatványok számát. Mára elérkeztünk ahhoz a túlszabályozott bürokratikus keretrendszerhez, amikor mindenről nyilatkozni kell. Még arról is nyilatkozunk, hogy nyilatkoztunk arról, hogy nyilatkozni fogunk.

Ez az OTP banki nyomtatványomagjának két egymás utáni oldala,amin láthatjuk, hogy háromszor kell tanúzni és aláírni minimális szöveg mellett.

forrás: https://www.otpbank.hu/static/portal/sw/file/Lakashitel_nyomtatvanycsomag_20171201_v2.pdf

Extrém eset a CSOK

Azt gondolom, hogy nem normális, hogy egy hitelkérelmi csomag a mindenféle beszerzendő papírral 70-100 oldal, amiben többek között minimum 4x kérdeznek rá olyan adatokra, mint a neved, miközben a végén a bank úgyis a csatolt személyes okmányaid másolatából fog „dolgozni”. De ez az őrületes bürokrácia megjelenik egy CSOK ügyletben, ahol a CSOK10+10 mellé piaci hitelt is szeretne felvenni ugyanarra a célra az ügyfél.

Ilyen esetben írd és mond mindenből 3 példány kell, azaz 3x nagyjából 100 oldal dokumentumot kell benyújtani, mert a bank ezt „külön ügyként” kezeli, miközben végső soron egy ügylet 3 részének számít. Mindezt állítom, hogy meg lehetne oldani egyetlen nyomtatványcsomaggal, amiben lehetőséget adnak a többféle hiteltípus bejelőlésére, amennyiben ugyanaz az ingatlancél, a feltételrendszer és végső soron az ügy.

Hiánycikk a jelzálogspecialista, aki szakmailag és emberileg is megfelel

Egyszerűen nem szabad a hitelfelvételt úgy kezelni, mint egy semleges ügyintézést. El kell fogadni azt a kedvezőtlen helyzetet, hogy miközben a Bank, mint intézmény, kifejezetten szívtelen és semleges velünk szemben, már-már végtelenül bürokratikus, addig a status quo másik oldalán elhelyezkedve a konkrét banki ügyintézés során mindig emberek ülnek egymással szemben.

És amikor emberek együtt dolgoznak valamin, akkor benne van a hibázás lehetősége. Lehet, hogy az ügyintézőnek rossz napja van, lehet, hogy el van havazva, vagy az is lehet, hogy embereileg-erkölcsileg nem megfelelő. Ez sajnos egyfajta lutri, hiszen a mezei ügyfeleknek nincsenek megfelelő banki kapcsolataik. De még hitelközvetítővel való „felfegyverkezés” során sem lehet teljes mértékben kizárni ezt a hibázási pontot.

Sajnos mára eljutottunk odáig, hogy jellemző a pár hét alatt pénztárosból átképzett „jelzálogspecialista”, akinek semmi tapasztalata, sem ideje, hogy belenőjjön a szerepébe. A probléma, hogy végső soron ezeken az embereken nagyon sok múlik az ügyintézés során. De ugyanígy probléma az „átképzés ok-okozati összefüggése is”, azaz a bankszektorban elképesztű mennyiségű ember hiányzik ebből a pozícióból. A szakma itt is felhigult és a folyamatosan változó jogszabályi-CSOK-szabályi környezetet nem tudják megfelelő ütemben lereagálni.

A törvény megvan az ügyintézéshez, de megy a csiki-csuki

Mostmár a Minősített Fogyasztóbarát Lakáshitel konstrukciójával beléptünk abba a korszakba, amikor a banknak elméletileg van 14 munkanapja arra, hogy eldöntse a hiteledet (most a részletekről nem beszélünk). Tiszta sor, hiszen jogos elvárás, hogy az elképesztően pörgő ingatlanpiacon a mi pénzünkből nem szórakozzanak és várakoztassanak hetekig minket.

Azonban ott van a banki kiskapu, miszerint „teljes dokumentáció esetén”. Így pedig könnyű kitalálni, hogy a bankrendszer milyen lazán kezeli az ügylet befogadását és a dokumentációt. Ha úgy akarja az ügyintéző (mert éppen havazik és nincsen ideje), akkor simán kimarad egy apró nyilatkozat, amit „majd utólag” bekérnek az ügyféltől.

Így pedig már lehet törvényesen tologatni a határidőket, lehet az ügyfélre/hitelközvetítőre hárítani mindent. Holott jogosan merülne fel a kérdés, hogy ennek miért kell így történnie, amikor a banki ügyintézés feladata a leadott dokumentáció azonnali átvizsgálása és az esetleges hiánypótlásokról való tájékoztatás? A válasz egyszerű: sok az ügylet, kevés az ügyintéző és megy a csiki-csuki.

Nem lehet kihez fordulni, ha baj van

Simán találhatjuk magunkat egy csiki-csuki helyzet közepén, amikor a saját adás-vételi határidőnk már a lejárat közelében van, érezzük, hogy az ügyintéző szórakozik velünk és mégis tehetetlenek vagyunk. Az ügyet már késő elvinni máshova és újra kezdeni az egészet. Így csak abban reménykedünk, hogy végre leszerződhessünk a bankkal.

A rendszer kifejezetten zárt. Ha ilyen csiki-csuki a helyzet, akkor tipikusan az ügyintézőnél megakadunk. A vérmesebb ügyfelek vagy kapcsolatokkal rendelkező hitelközvetítők még eljutnak a fiókvezetőig, aki rend szerint menti a menthetőt és védi kollegájának a hátát, miközben minket hiteget. (Nagyon ritka, amikor a tényleges érdekünkben tesz rendet az amúgy túlterhelt fiókvezető a munkatársa kárára).

Ennél tovább abban a percben nem tud az ügyfél tovább menni. Ha hitelközvetítő van az ügyletben, akkor legalább a remény halovány szikrája adott, hogy a központi kapcsolattartóján keresztül sikerül valamilyen módon felgyorsítani az ügyet és „felülről” intézni valamit. Mivel azonban ott is a túlterheltség és a jogkör megnyírbálása a jellemző, ezért a siker akár minimális is lehet.

Semmi más nem marad ilyen esetben, mint a fenyegetőzés, stressz és reménykedés. Panasszal, jogorvoslattal élhetünk, de egy „két héten belül fizetnünk kell” helyzetben ezek nem feltétlenül célravezetőek, ha két hét múlva fizetni szeretnénk.

Összegezve

Nagyon aggódom a piac jelenlegi állapota miatt, ugyanis abszolút túlterhelt a rendszer, miközben egy jutalékmaximalizált hitelközvetítői törvénnyel megfelezték (minimum) a közvetítők létszámát, és ennek tetejébe még igen komoly deinformációval működik a komplett ügyintézői állomány (tisztelet a kivételnek).

A törvények nem eléggé kemények az ügyfelek érdekében a bankokkal szemben, viszont másik oldalról elképesztően bürokrtatikussá vált a rendszer, aminek keretében extrém mennyiségű, teljesen feleslegesnek tűnő papírt kell kitölteni a jogászok nagy örömére. Azt gondolom, hogy az MNB feladata lenne az ügyfelek érdekében fellépni és racionalizálni-egységesíteni a dokumentációs követelményeket.

Nagyon meg kell gondolnunk, hogy bele szeretnénk e vágni a hitelügyintézésbe, illetve mindezt kivel szeretnénk megtenni. És még ebben az esetben is fel kell készülni két doboz Xanax-szal illetve két hónap átfutási idővel.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.