A nyugdíjas éveink el fognak jönni és ez sokak számára rémisztő hír lehet a maga anyagi bizonytalanságában. Ami azért érdekes, mert a megkérdezettek kivétel nélkül békés, utazásokkal teli, nyugadalmas éveket szeretnének saját maguknak. Ezt a kettősséget sajnos a mai napig nem sikerült feloldani, márpedig egyre sürgetőbb valódi megoldást találnunk…

A cikkben egy alternatív megoldást nézünk meg, egy nyugdíj-tervet, amivel a jelen beáldozása nélkül egy követhető és stabil életutat bejárva az elképzeléseinkhez sokkal közelebb kerülhetünk!

Ismerkedj meg a [háromzsebes nyugdíjas portfólióddal]

Ezidáig egyetlen alternatívát kaptunk a nyugdíjunkkal kapcsolatban: Kössünk egy Nyugdíjbiztosítást/NYESZ-t/ Önkéntes Nyugdíjpénztárat és tegyünk bele annyi pénzt, amennyit bírunk. A baj ezzel a megoldással az, hogy végtelenül egyszerű, egydimenziós és sokak számára betarthatatlan.

Sokat gondolkodtam azon, hogy milyen multidimenziós, portfólió-szemléletű megoldást mutathatok nektek, ami sokkal inkább betarthatóbb, figyelembe veszi az élethelyzetünket, a céljainkat és komplettebb megoldást nyújt. A háromzsebes nyugdíjas portfólió pontosan ezt a megoldást hivatott számodra nyújtani.

Az elmélet alapja, hogy kizárólag a kezdőpontot ismerjük (most), de minden mást ismeretlen változónak tekintünk:

- nem tudjuk, hogy meddig élünk

- nem ismerjük az inflációs rátát

- nem tudjuk mennyit fogunk keresni

- nem tudjuk mikor mennyit tudunk félretenni

- nem tudjuk, hogy életünk során ki marad velünk és ki távozik (pl.: válás)

Viszont ismerjük az alapvető szükségleteinket, amiket figyelembe kell vennünk:

- szeretnénk saját lakást

- a lehető legtöbb pénzt akarjuk összegyűjteni

- mindig kényelmesen akarunk élni

- gondoskodni szeretnénk a családunkról

Második nyugdíjas zsebünk az egészség

Amikor nyugdíjról és a nyugdíjas éveinkről beszélünk, akkor mindig a pénz kerül szóba. De ez miért van így? Miért vagyunk hajlamosak megfeledkezni az egészségünkről, mint befektetés, mint nyugdíjcél, mint lehetőség? Miért felejtjük ki, hogy a nyugdíjas lét második legköltségesebb eleme az egészségünkkel összefüggő kiadások?

A legtöbbet, 16 milliárd forintot az idősek, a 65–69 éves korosztály költi gyógyszerre. Magyarországon a betegségcsoportokat tekintve a szív- és érrendszeri betegségekre írják fel a legtöbb orvosságot, évente ezekre a szerekre több mint 35 milliárd forintot költünk.- Írja a Világgazdaság

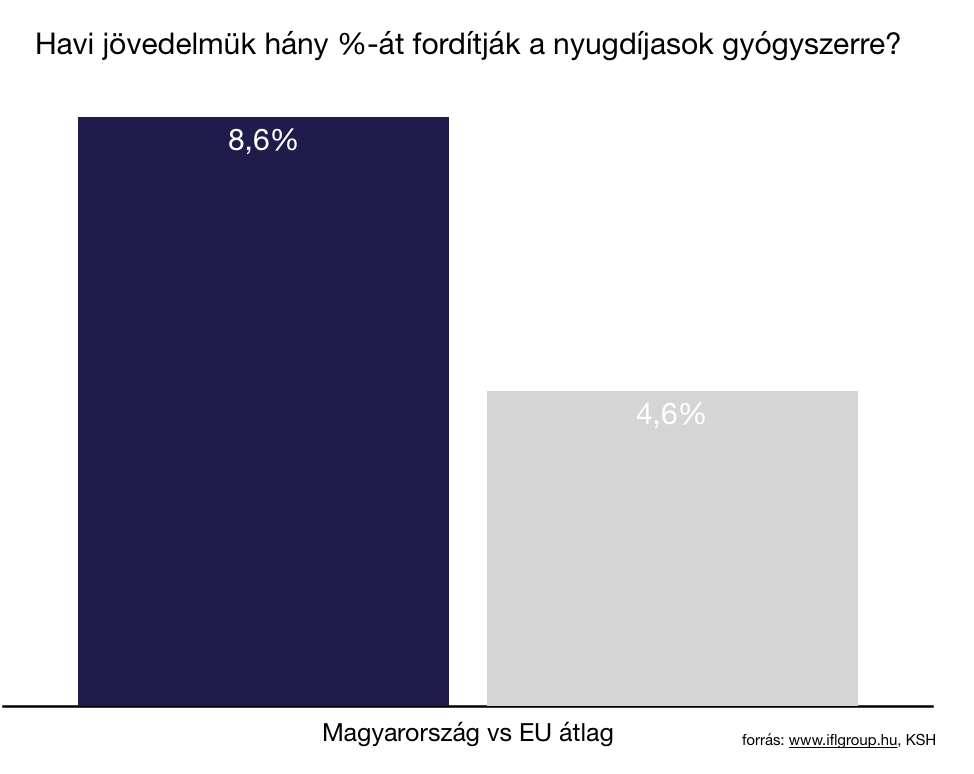

Láthatjuk, hogy az EU átlaghoz képest a magyar nyugdíjasok közel a dupláját fordítják a havi jövedelmükből egészségügyi kiadásokra. A KSH szerint 2016-ban az egy főre jutó egészségügyi kiadás 51 331 forint volt. Az egészségügyi kiadás tízből kilenc háztartásban merült fel költségként, és az összes kiadás 5 %-át tette ki.

Minden 10 000 forintból átlagosan 810 forintot költenek el…

Nem kell komolyabb számítást bemutatnunk, ha az adatokat összefésülni szeretnénk. 2016-ban az átlagnyugdíj összege 111 535 forint volt a KSH adatai alapján. Ha vesszük az egészségügyi kiadásokra fordított átlagos értéket, akkor megkapjuk a 9 592 forintot, amit havi szinten költenek a nyugdíjasok el.

Ha azt vesszük, hogy azok a magyarok, akik elérik a 65 évet, átlagosan 15 évet élnek, akkor könnyen kikalkulálhatunk egy viszonyított értéket, amit az egészségügyi kiadásainkra kellene félretennünk nyugdíjas éveinkre: 15x12x9 592 forint= 1 726 560 forint mai értéken!

Ha ezt a mai értéket évi 3%-os inflációval vesszük és meg akarjuk tudni, hogy 15 év múlva mennyit ér: akkor kapunk egy értéket, 2 689 924 forint, amit vélhetően biztosan el kell költenünk majd egészségügyi kiadásokra!

Ez az összeg nagyon fájni fog

Ugyanis ez egy átlagos érték, amibe beletartoznak a viszonylag egészséges szépkorúak és azok, akik kevésbé figyeltek oda az egészségükre vagy valami szerencsétlenség miatt lerobbantak. A kezelések pedig sokba kerülnek, így akár az átlagosnak vehető összeg többszörösét is elviheti a nyugdíjas éveinkben az egészségügyi kiadás.

Amit tehetünk, hogy tudatosan felépítjük az egészségügyi biztonsági tartalékunkat.

A sorozat első részében a lakhatás szükségességének oldaláról közelítettük meg a nyugdíjas éveket, mint reálisan jó befektetési opció a nyugdíjcélú portfóliónkban. Következő értékként az egészségünket értelmezhetjük, amit megfelelően kezelve (anyagi és biológiai értelemben) milliókat nyerhetünk (mint egy jó befektetésen).

Megoldás az egészségpénztár lehet

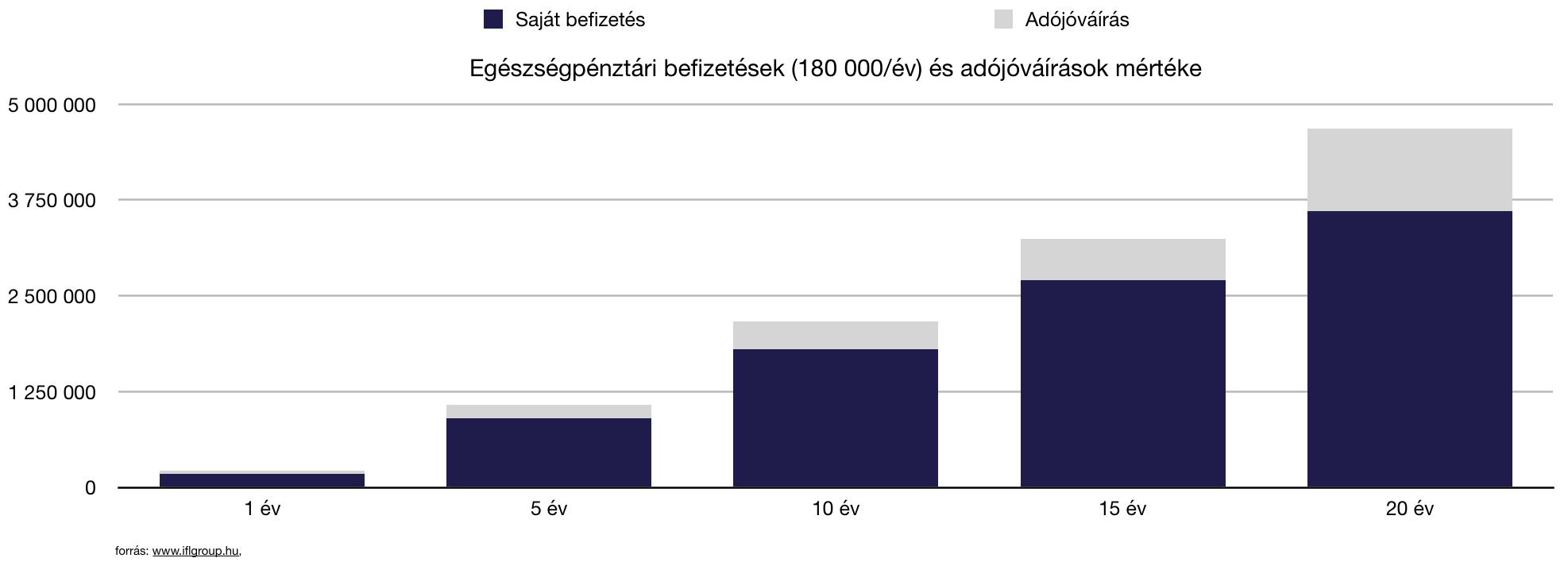

Mivel nyugdíjas éveinkben (is) viszonylag jól körülhatárolható, tematikus kiadásaink lesznek, ezért nem feltétlenül szükséges kizárólag a szabadon felhasználható vagyonban gondolkozni, hiszen ennél jóval többet érhetünk el, ha tudatosan, fizetésünk egy részét (akár Cafeteriaban) egy ilyen programban irányítjuk, ahol cserébe kaphatunk 20%-os adójóváírást minden befizetés után.

Amennyiben évente 180 000 forintot teszünk félre egészségpénztárba, amit nem használunk fel, akkor 10 év alatt (költségekkel együtt, ami átlagosan 4% pénztárfüggően) összegyűlik számunkra közel 2 300 000 forint az egészséggel kapcsolatos biztonsági tartalékunkban.

Amennyiben nyugdíj célra tervezünk, akkor 20 év alatt ezzel az ütemmel majd’ 5 000 000 forintot tudunk összegyűjteni, amiből 1 000 000 forint állami támogatás (talált pénz volt). Azt gondolom, hogy megismerve a nyugdíjas évekbeli legjelentősebb kiadásokat, remekül tudunk felkészülni, ha aktív éveinkben összegyűjtöttünk egy olyan anyagi bázist, amit kifejezetten erre a célra tudunk fordítani.

A nyugdíjas éveket nem csak úgy lehet élvezni, ha összegyűjtünk sok millió forintot. Akkor is tudjuk, ha a várható jelentősebb kiadásokra (lakás, egészségügyi) felkészülünk és külön-külön megoldásokat találunk ezen célokra!

Ez volt a 3 részes sorozat második része, ami egy gazdagabb és stabilabb nyugdíjhoz vezethet! Amennyiben szeretnél értesülni a következő részről, akkor like-old a Facebook oldalunkat!

Az 1. részben- Ingatlanfelhalmozás nyugdíjas évekre-ről

A 3. részben- Nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

- Lakástakarékot szeretnék kötni

- Nyugdíjcélra szeretnék félretenni

- Gyerekmegtakarítást szeretnék kötni

- Hitelt szeretnék felvenni lakásra

Hasznos cikkek számodra:

- Miért befolyásolnak minket az árak? A horgonyozás technika

- Az osztrákok és a szlovákok lemaradtak a lakástakarékról?

- A biztonsági tartalék 3 szintje