Szerző: Szarvas Norbert | nov 26, 2017 | Banki termékek, Cikkek - pénzügyi blog, info

Nagyon kedves barátommal beszélgettem tegnap a devizahitelezésről. Feltette nekem a kérdést, hogy „mi akkor tudtuk, hogy ez lesz?”. Miközben elmeséltem neki számos észrevételemet a témában, jöttem rá, hogy bizony ezeket az információkat nagyon kevesen ismerik. Állítom, hogy az emberek semmit nem tanultak a múltból és hamarosan újra megismétlődik a társadalmi pénzügyi katasztrófa! A devizahitelezés tanulságai …

Nagyon szeretném, ha végigolvasnád ezt a hosszú cikket, ugyanis sokak számára eddig nem ismert összefüggésekről fogok írni. Külön megköszönöm, ha megosztod Facebookon ezeket az információkat!

Hogyan nézett ki a devizahitelezés a gyakorlatban?

Hidd el, hogy a devizahitelezés csúcsán nem volt egyértelműen fekete és fehér a folyamat. Mára sokan elhitték, hogy a gonosz bankok előre megfontolt szándékkal vezették félre az ügyfeleket. Az igazság az, hogy senki nem tudta. Devizakockázat lábjegyzetben mindenki arra számított, hogy az 50 000 forintos hitel legrosszabb esetben felmegy 65 000 forintra. De úgy voltak vele, hogy ez egy vállalható kockázat…

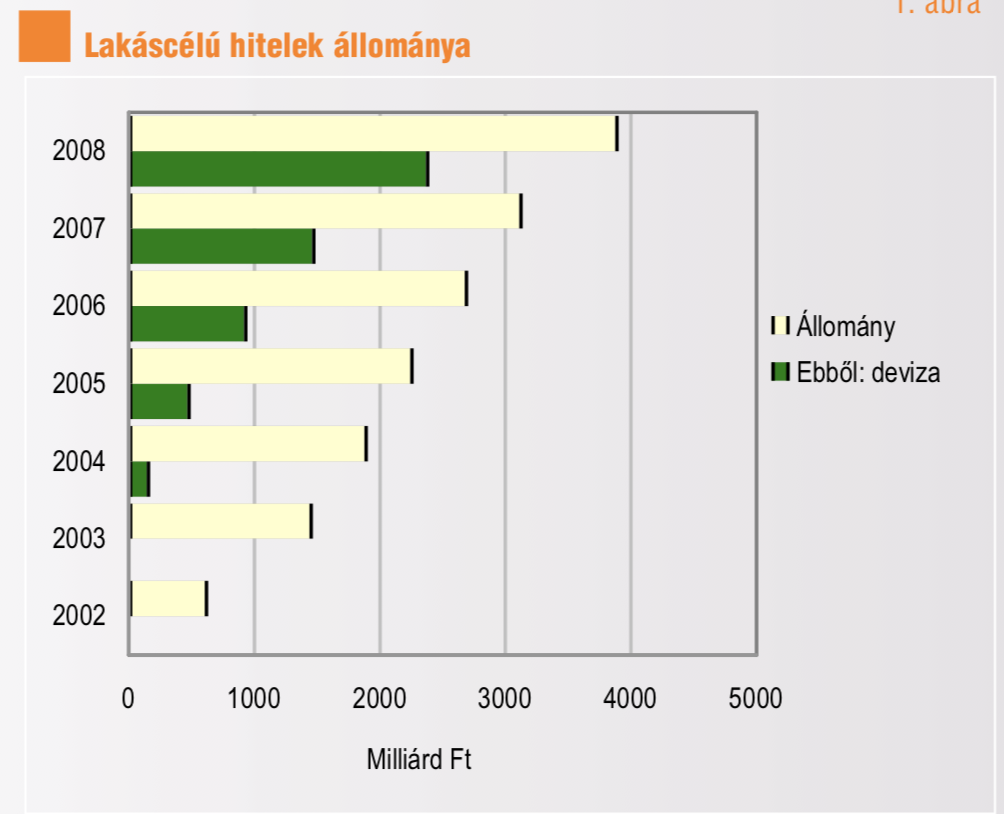

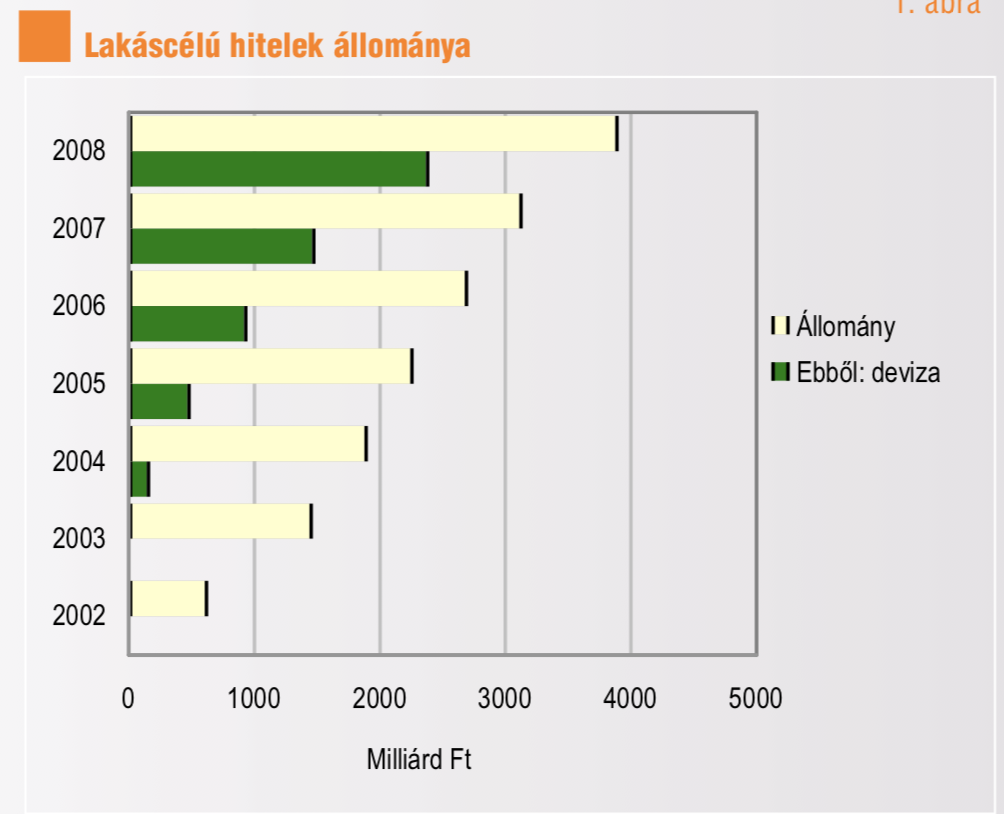

2008. december 31-én a lakáshitelek állománya 3875 milliárd Ft volt – ami a GDP több mint 14 százalékának felel meg –, ennek 61 százalékát a devizaalapú lakáshitelek tették ki. A bankok által 2004-ben bevezetett devizahitelek száma és összege szintén jelentõsen nõtt: 2004-ben az összes hitelállomány összegének egytizedét sem érte el, 2008-ra meghaladta a 60 százalékot. A 2007. végi állapothoz képest a teljes hitelállomány összege közel 25 százalékkal, a devizaalapú állományé 62 százalékkal emelkedett.

forrás:KSH

Ez a számsor azt jelenti, hogy a devizahitelezés csúcsán már nem volt „választása” sem az ügyfélnek, sem a közvetítőnek, bankosnak.

2008-ra már szinte mindenki devizahitelt vett fel

Szerinted mi történt abban a ritka esetben, amikor a hitelközvetítő azt mondta az ügyfélnek, hogy havi 50 000 forint helyett fizessen havi 80 000 forintot HUF alapon, mert a devizának komoly kockázatai vannak? Mindezt egy olyan időszakban, amikor boldog-boldogtalan csatlakozott a tömeghez és még a csapból is ez folyt?

Elmondom a megoldást! Az ügyfél meghallgatta a másfél órás szakmai kiselőadást (aminek a felét nem értette), megköszönte, felállt és átment egy másik bankba/közvetítőhöz, aki megerősítette abban, hogy biztosan nem történik semmi baj. Aki devizahitelt akart felvenni, az már előre eldöntötte, hogy számára ez a megoldás. A bankban a döntéséhez kereste a megerősítést.

Forint alapú hitelt alapvetően kétfajta ember vett fel: aki beszari volt és/vagy az átlagosnál több pénze volt

Bár a második opció igencsak kérdőjeles, hiszen megszámlálhatatlan embert lehetne felsorolni, aki akkoriban a felső-középosztályhoz tartozott, mégis a devizahitelezést választotta. Persze nagyon erős kijelentés, hogy valaki „beszari” lett volna, de ezzel igazából súroljuk a valóságot. Nagyon kevés ember hozott tudatos, racionális és szakmai döntést, aminek a végeredménye a forint alapú hitel lett volna. Sokkal jellemzőbb volt, hogy annak az időszaknak a forintalapú hitelese egyszerűen félt az árfolyamkockázattól. Kockázatosnak ítélte meg.

Nem célom senkit megbántani. Viszont most őszintén szeretnék beszélni az akkori piacnak a jellemzőiről. Persze utólag mindenki atomfizikusnak állítja be magát, de akkoriban ez egyáltalán nem volt feltétlenül egy jövőbelátó jóslat. Sokkal inkább a forint hitel mellett, mint a devizahitel ellen döntöttek. Ez hatalmas különbség.

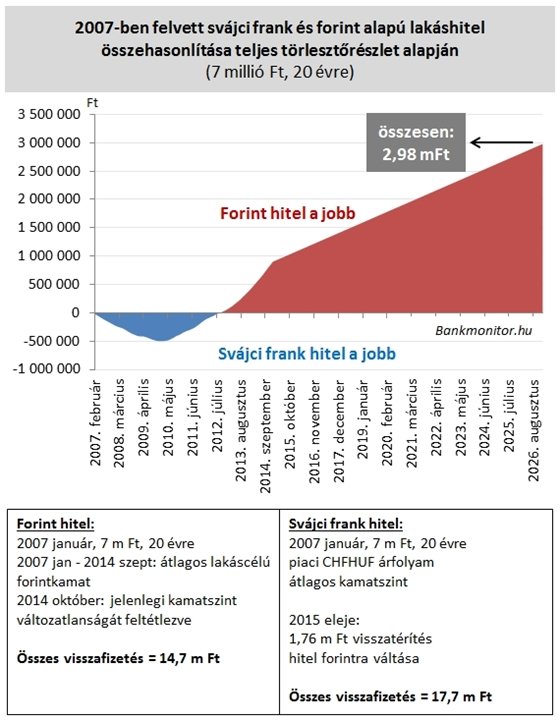

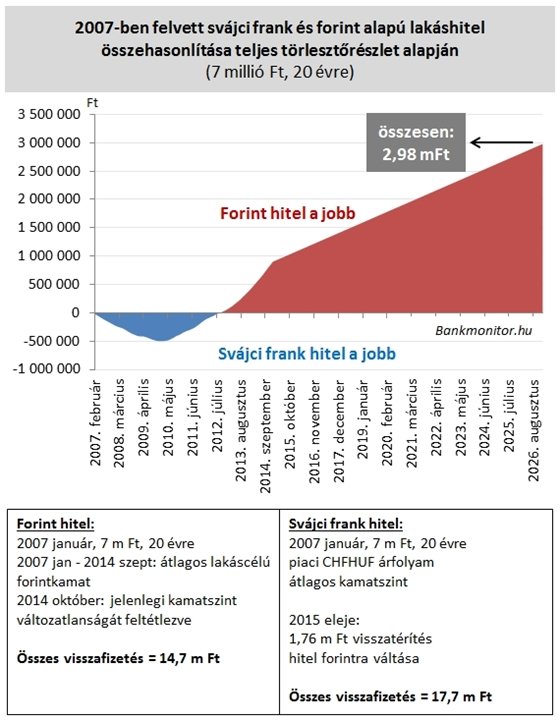

Sokáig a devizahitelesek jártak jobban- a devizahitelezés tanulságai

Nagyon kevesen vették észre menet közben, hogy még a megemelkedett törlesztéssel is sokkal jobban jártak, mint azok, akik alapból forint alapú hitelt vettek fel. Mindenki annyit érzékelt 2008 után, hogy az addigi „álom devizahitel törlesztőrészlet” elkezdett emelkedni.

Senki nem foglalkozott a forinthitelesekkel, senki nem beszélt a forinthitelesek „devizahitelhez viszonyított” veszteségéről, ami már évek óta ketyeget. Hogy miért? Mert akkor észrekellett volna vennie mindenkinek, hogy a megemelkedett törlesztő még mindig kedvezőbb, mintha alapból forintalapon vették volna fel a hitelt.

És mi lett volna ebből a logikus következtetés? Az, hogy az ember jellemzően túlvállalták magukat. A többség nem tudta volna a célját megvalósítani a drágább forintalapú hitellel, hiszen nem lett volna pénze a törlesztésre.

A devizahitelezés egy társadalmi közmegegyezésen alapult, amiben mindenki részt vett (állam, adós, bank, közvetítő, ingatlanos). A lényege az volt, hogy nagyobb lakásba költözhettek olyanok (jobb autókat vehettek), akiknek nem lett volna rá pénz.

Folyamatosan a devizahiteleseknek kedveztek, főleg a rossz adósoknak

Miután elértük a devizakockázat azon fokát, amikor gyakorlatilag a devizhitel törlesztése megegyezett a forintalapú hitelével, lépni kellett valamit. Tulajdonképpen kiborultak a csontvázak a szekrényben, és kiderült, hogy a lakosság jelentős része

- nagyobb lakásban él (hitelből), mint amit megengedhetne magának

- forintalapú hitelből sosem tudta volna kifizetni a törlesztés

- a társadalom lebukott, és ez magával ránt minden passzív résztvevőt is

Az a bizonyos első mentőcsomag, ami a gazdagokat mentette meg…

Amikor bejelentették az első mentőcsomagot, akkor két esemény is történt, amiről sokan nem tudnak, mert elvoltak foglalva saját kálváriájukkal!

A Fundamenta felfüggesztette a hitelezését arra a három hónapra

„Likviditási problémánk nincs, de a saját tőkére is oda kell figyelnünk. Tőkemegfelelési mutatónk a minimális 8 százalékkal szemben 11 százalék, de magas e tekintetben az anyavállalat elvárása. Nem helyezhetünk ki akármennyi hitelt” – mondta Gergely Károly, a Fundamenta-Lakáskassza elnök-vezérigazgatója

A Fundamenta-Lakáskassza ügyfelei kizárólag a 2011. augusztus 31. előtt megkötött, vagy ez előtt megosztással létrejött szerződéseikre igényelhetnek forintban áthidaló kölcsönt devizahitelük fix árfolyamon történő végtörlesztéséhez – közölte a lakástakarékpénztár. Ez azt is jelentette, hogy számos Fundamenta ügyfél rekedt „házon kívül”, amikor az utolsó valódi szalmaszálba kapaszkodhattak volna azáltal, hogy 180 forintos árfolyamon fizethették volna ki a devizahitelüket Fundamenta áthidaló kölcsönnel.

A hitelkiváltás sem igazán működött abban a három hónapban

A rendkívül szigorú határidőkhöz kötött első mentőcsomag gyakorlatilag 2 hónapra redukálta a menekülési időt az addigra már jelentősen megemelkedett (forintalapú hiteltörlesztésekhez végleg közelítő) devizahitelekből. Egyértelmű, hogy több tíz millió forintot egy átlagos család nem igazán tudott a semmiből előteremteni.

Megoldás lett volna a hitelkiváltás egy másik banki hitellel, de több tucat olyan esetről tudok beszámolni (ügyfél beszámolókból), amikor hiába adták be a papírokat időben, a bank mindenféle időhúzó trükkel gyakorlatilag szabotálta a kiváltás. Lekésték a határidőt és bennragadtak a hitelben, ami már bőven 215 forintos árfolyamon pörgött tovább.

Sztori: Bankosok mesélték nekem, hogy Miskolcon a törvény érvényességének a napján valaki besétált egy táskával, hogy kifizesse 180 forintos árfolyamon a hitelét! A táskában 80-90 millió forint kp. volt… Egyébként az abszolút rekorder közel 100 millió forintot nyert Magyarországon ezzel az adósmentő programmal, ami elgondolkodtató, hogy mennyire létkérdés lehetett számára a hitel…

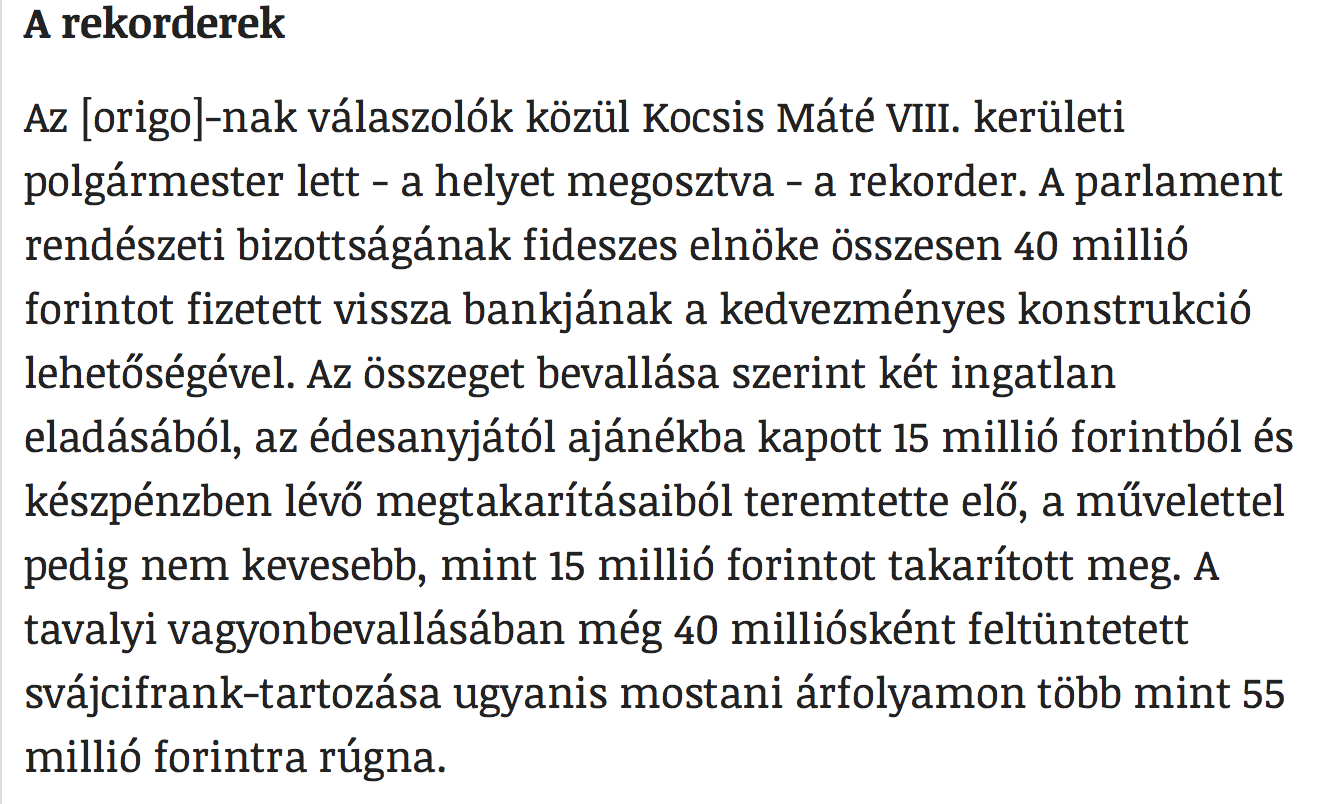

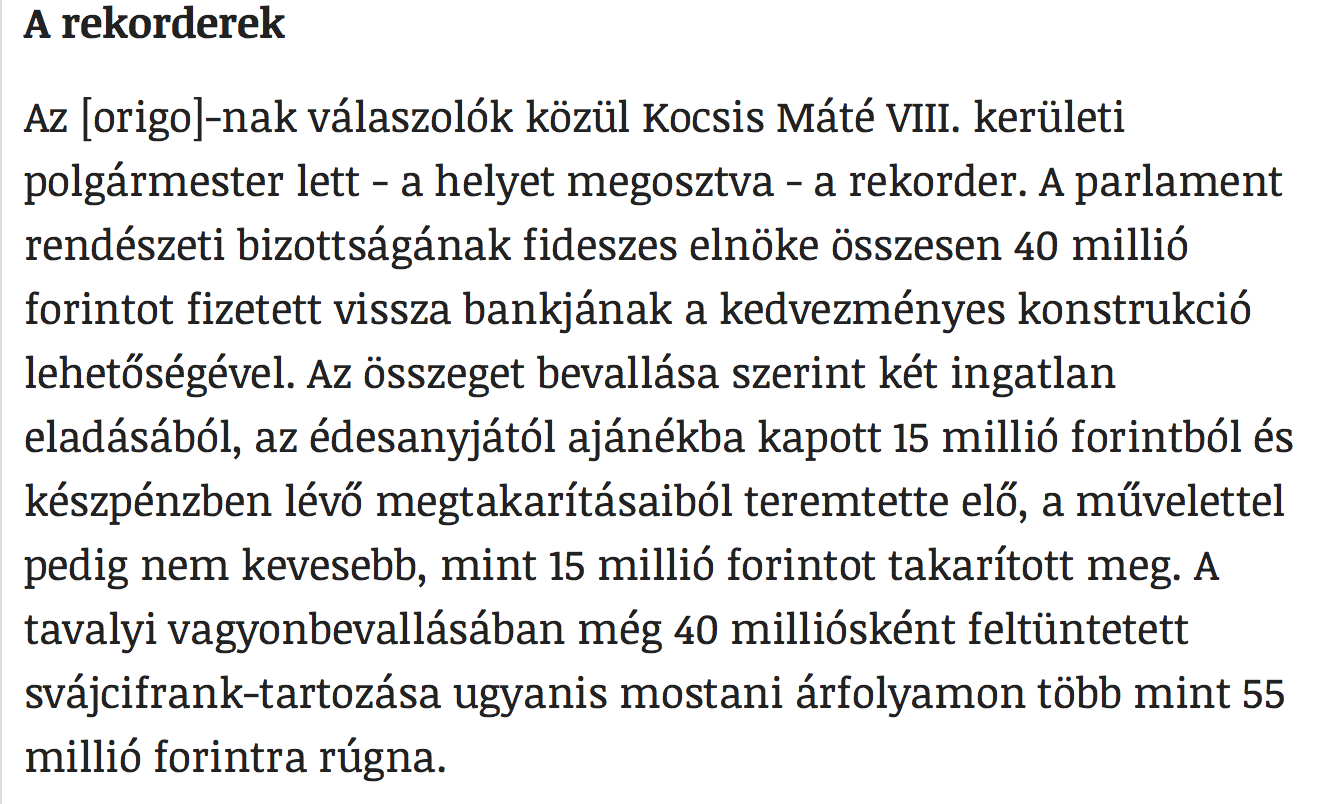

A Parlament is kiszórta a devizahiteleit

Egy dologra biztosan hasznos volt az első mentőcsomag. De erről idézzük meg az Origo.hu hírportál írásának egy részét, aminek a címe: Képviselők is milliókat spóroltak a végtörlesztéssel

Csak az átlagos emberek nem éltek a kedvezményekkel

A legkedveltebb mentőcsomag lehetőséget biztosított a devizahitel árfolyamfixálására és ezáltal havi szinten több tízezer forint megspórolására. Talán ez volt az utolsó lehetőség, hogy az emberek megoldást találjanak, hiszen kaptak 5 évnyi türelmi időt arra, hogy talpra álljanak, miközben a havi törlesztés is csökkent!

Azonban sokan nem éltek a lehetőséggel. Egy olyan esetben, amikor a kötelezően fizetendő törlesztés egy részét nem kell adott pillanatban kifizetni (gyűjtőszámlára megy a pénz), a legokoksabb megoldás, ha mégis ugyanannyit fizetünk havi szinten, mint amennyit eredetileg kellene. Az okosabb hitelesek legkésőbb ezen a ponton a havi fennmaradó összegből megkötötték a lakástakarékokat, hogy állami támogatással a gyűjtőszámlánál nagyobb mértékben tudják a tőketartozást csökkenteni.

Árfolyamgát+ LTP

A táblázatban egy 20 évre felvett 6M forintos hitelt néztünk meg, amit 2007-ben vettek fel. Az induló törlesztőrészlet 45 130 forint volt, míg az árfolyamgát előtt már 72 767 forintot kellett befizetni. Az árfolyamgát miatt viszont a havi törlesztés visszament 5 évre fixen 44 660 forintra.

A hitelből elengedtek 1,3 millió forintot, míg a tőketartozás az árfolyam kezdetekor 6,2 millió forint lett volna. Amenniyben ez az ügyfél a „megspórolt” havi 30 000 forintból indított volna lakástakarékot, akkor 5 év után be tudott volna törleszteni nagyjábül 2,4 millió forintot, amivel a tőketartozás több, mint egyharmad részét letudta volna.

Ezzel pedig azt érte volna el, hogy az árfolyamgát után a hitelnének havi törlesztése nem szabadult volna el (törvényben van egy felső korlát, ami viszont azt jelenti, hogy a futamidő hosszabodik a legrosszabb esetben). A most lejáró árfolyamgátas hiteleket ki lehet váltani mai kamaton, ami azt jelenti, hogy:

6,2M-2,4M (LTP)= 3,8M forint tőketartozás. Ennek a havi törlesztése 10 évre 5 éves kamattal átlagosan 28 000 forint / hó. Emellé hozzá kell adni a gyűjtőszámla értékét (amennyiben nem kombinált hitelünk volt), ami egy ekkora hitelnél maximum 1 000 000 forint lett, aminek a törlesztése további 5-8000 forint/hó lenne.

Így lehetett volna élni a lehetőséggel. Sokan nem tették meg.

Az embereket nem érdekli az információ

Elérkeztünk a jelenbe, amikor már a forinthitel az egyedüli opció, amit ráadásul egyre versenyképesebb kamattal érhetünk el. Ráadásul az MNB bevezette a minősített fogyasztói hitelt (bővebben itt: Klikk) , és elindított egy kampányt ezzel kapcsolatban, aminek a lényege, hogy felhívja az emberek figyelmét arra, hogy több ajánlatot nézzenek át (vagy dolgozzank független hitelközvetítővel), gondosan döntsenek és ehhez mindenféle eszközt adnak.

Itt egy Facebook hirdetés:

Erre érkezett 83 hozzászólás (amikor néztem). A kommentelők 90% ugyanazt írta…

SEHOGY

Számomra rendkívül ijesztő állapotok uralkodnak a hitelezéssel kapcsolatban ügyféloldalról. A devizahitelezés válsága után (és állami kedvezmények után) nem azt a következtetést vonta le a társadalom jelentős része, hogy sokkal több információ birtokában, felelősségteljesen kell hitelt felvenni. Hiába kapnak meg minden lehetőséget az emberek (törvényi, tájékoztatás, blogok, összehasonlító oldalak…stb), a totális elutasítás a jellemző.

Hitelt sehogyan ne vegyünk fel. Ahelyett, hogy informálódnának, elutasítanak minden segítséget. Az átlagos ember nem tudja kikerülni, megkerülni a hitelt, ha autót vagy lakást akar vásárolni, hiszen a hitel a mi jövőbeni keresetünk egy része, amit kamatért cserébe ma elkölthetünk. Ennek a „sehogy”-nak a következménye pedig az, hogy továbbra is megalapozatlan, hirtelen döntések születnek majd a témában, és a legtöbbenn továbbra sem fogják érteni a kockázatokat és stratégiákat!

A hitellel akkor kell foglalkozni, amikor van pénzünk. Ebben az időszakban kell olvasni, számolni. Amikor már szükségünk van rá, akkor késő. Ugyanis az idő ellenünk dolgozik és kapkodni fogunk.

6 végzetes hiba a hitelfelvételnél

1. A szakember megkérdőjelezése

Nem csupán az információhiány okozhat problémákat. A hitelezés ugyanolyan szakma, mint a bútoros vagy a taxis. Ehhez képest amíg a bútorosnak nem akarják elmagyarázni hogyan dolgozzon, addig létezik egy olyan ügyfélréteg, aki okosabbnak hiszi magát a hitelközvetítőnél. Ez nem azt jelenti, hogy teljesen adjuk át magunkat, mert az butaság lenne. Viszont egyfajta köztes állapot megtalálása fontos lenne, ha nem akarunk rossz döntést hozni.

2. A kamatorgia

Egy hitelnél minden a számokról szól- gondolhatná a mezei ügyfél. Két számot összehasonlítani mennyire kézenfekvő megoldásnak tűnik. Ugyanakkor azt kell megérteni, hogy a kamat nem minden egy hitelnél. Fontos látni, hogy az adott kamatot milyen feltételekkel kapjuk meg, a hitelszerződésben milyen jogokat kapunk (előtörlesztési díj, stb…) illetve a bank alapvetően milyen gyorsan képes folyósítani. Számos tényezőt kell figyelembe venni ami miatt nem biztos, hogy a legjobb kamattal rendelkező hitel lesz a számunkra legkedvezőbb ajánlat…

3. Rossz határidők

Meglepő számomra, hogy az emberek e-bayen megrendelnek egy 1000 forintos vackot, amire képesek várni 6 hetet, de amikor 10 millió forintot akarnak a banktól, akkor azt azonnal, de két héten belül legalább meg akarják kapni! Persze érthető, hogy a felgyorsult ingatlanpiacon minden perc számít, azonban ezt áthidalandó ott a foglaló/előleg intézménye. A minősített hitelekkel az elméleti határidő 14 munkanapra csökkent, de ez nem tartalmazza az értékbecslés idejét (ami 1-2-5 nap is lehet). Ráadásul mindig van egy hiánypótlás, ami miatt húzódik az ügy. Mindig számítsatok másfél hónapra és akkor nem érhet meglepetés.

4. A DIY

Elhiszem, hogy sokak számára nagyon izgalmas folyamat, amikor először vesznek fel lakáshitelt és gyakorlatilag minden ponton jelen akarnak lenni. Merül fel a kérdés, hogy miután egy hitelközvetítőtől minden információt megszereztünk, miért ne mennénk be saját magunk a bankba és intéznénk el az ügyet. Az erkölcsi felelősségen túl (ingyen dolgoztatod a hitelügyintézőt) meg kell érteni, hogy az átlagos ügyfélnek soha nem lesz olyan ismerettsége és ráhatása a hitelére, mint egy közvetítőnek. Ez akkor értékelődik fel igazán, amikor valami porszem kerül a gépezetbe és megakad a folyamat.

5. Nincsen ” legrosszabb eshetőségünk”

A legtöbben azért buktak bele a hitelükbe az elmúlt években, mert a hitelfelvételnél a legjobb eshetőséggel számoltak. Adottságnak vették a jelenlegi jövedelemüket, egzisztenciális helyzetüket. Holott ez csak egy állapot, ami lehet jobb vagy rosszabb. Minden hitelfelvétel előtt számolni kell egy legrosszabb eshetőséggel is, és egy tervet készíteni arra az esetre, ha „apa” 5 hónapig nem fog dolgozni. Akkor mi lesz?

6. Befektetési cél, amivel csak nyerhetünk

Sokan vannak, akik alapvetően befektetési céllal vesznek egy lakást meg. Azt tapasztaltam ezeken a beszélgetéseken, hogy szinte szitokszónak, szakmaiatlannak hangzik az ügyfél számára, ha arról beszélünk, hogy ez a befektetés rosszul is elsülhet. Mert mondjuk az ingatlanlufi kipukkad. Mert nem találunk albérlőt. Mert az ingatlanárak zuhannak. Mert többet kell a lakásra költeni, mint terveztünk. Meg kell érteni, hogy a befektetés nem egy alapvetően pozitív cselekvés. A végeredmény lehet jó vagy rossz vagy semleges.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 6, 2017 | Cikkek - pénzügyi blog, info, tippek&trükkök

Érdekes felvetést olvastam a Portfólióban, miszerint az Y generáció egyszerűen kivégzi a ma ismert BANK-ot, mivel egyszerűen nem bíznak a pénzügyi intézményekben és nem szeretnek ide járni. Azt gondolom, hogy ez egy nagyon elgondolkodtató felvetés, amit érdemes körbejárni. Már látom magam előtt, hogy vége ennek a kőkorszaki bankolási intézménynek…

Az Y generáció szokásai

Én a bizalmi faktort a sokadik helyre sorolnám, és inkább az adott generáció szokásait helyezném nagyító alá. Ugyanis ahogyan élik a generáció tagjai a mindennapjaikat, amilyen megszokásokat alkalmaznak, nagyban befolyásolja a különböző intézményekhez való hozzáállásukat!

Az Y generáció tagjai sokkal interaktívabb életet élnek, mint a szüleik (X generáció). Ez azt is jelenti, hogy számukra létszükséglet a folyamatos impulzus, a technológia és a hatékonyság. Amikor azt olvasom, hogy az Y generáció nem szeret bankba járni, annak nem az elsődleges oka a bizalmatlanság.

Egyszerűen nem szeretnek beülni az ügyintéző elé és időtpazarlóan beszélgetni valamiről, amit véleményük szerint online, interneten vagy telefonon is el tudnának végezni. Ez egy hatalmas különbség az attitüdben, ami miatt egyre inkább háttérbe szorulhat a ma ismert „bankbajárós rendszer”.

Semmi szükség a bankfiókra

Gyakorlatilag miért kell bejárnunk a bankba ügyet intézni? Azért, mert ez így szokás és törvényi kötelezettségnek kell eleget tennie a bankfióknak a személyes azonosítás végett. Ez azonban egy egyre kevésbé indokolható rendszer, ha a bank tényleges működését vesszük alapul!

Amikor autót lízingeltem

Bankba alapvetően miért megy az ember? Mert hitelt akar felvenni, vagy a meglévő pénzét akarja igazgatni. Ma már az online bankolás miatt ezt a funkcióját egyre inkább elveszti a bankfiók. Marad(na) a hitelfelvétel, mint létjogosultságát firtató tényező, de már ez sem feltétlenül igaz.

Két éve cégemre szerettem volna lízingelni egy autót és a számlavezető bankomnál talákoztam egy olyan lehetőséggel, miszerint telefonos hitelügyintézőt kapok és mindent meg tudunk beszélni! Képzeld el, hogy telefonon + emailen keresztül intéztem el a teljes hitelt és csak a legvégén kellett bemennem aláírni a papírokat.

A hitelfelvétel lépései egy Y generációs szemével

Előbírálat-konstrukció

Tulajdonképpen miért kell emiatt bemenni a bankba és órákat ott ücsörögni, mikor alapvetően semmi érdemleges nem történik? Az ügyintéző kinyomtat 100 oldalnyi papírt (hírdetmények, kölcsönkérelmi nyomtatványok), amit aztán úgyis haza kell vinni és átolvasni.

A konstrukcióban viszont már nyújthat(na) számunkra segítséget egy jó ügyintéző. A probléma az, hogy nagyon kevés a jó jelzálogspecialista, aki nem pénztárosból kényszerből átképzett ember, hanem több éves tapasztalattal rendelkező szakember.

Ráadásul ma már a független pénzügyi tanácsadók illetve az online hitelkalkulátorok + tömérdek cikk a hitelstratégiáról egyre inkább infalálja a banki ügyintéző szerepét. Hiszen először úgyis interneten informálódunk és „nem bankos bankost” kérdezünk meg.

Ezt nem lehetne mind emailen és telefonon elintézni?

Papírok beszerzése

Ehhez tipikusan semmi köze nincsen a banknak. Adnak egy listát, mi meg rohangálunk a papírok után. Ha megvagyunk, akkor (mint az iskolában) odaadjuk a „tanárnéninek”, hogy ellenőrizze ezeket.

De miért ragaszkodnak a személyes átvételhez?

Ha jobban belegondolunk, akkor miért ne lehetne emailen beküldeni a dokumentumokat, amiknek nagy része alapból másolat (személyes okmányok, alaprajz, folyószámla kivonat…stb)? Nehéz megtalálni 2017-ben ezeknek a racionális magyarázatát, hiszen már ismerjük a rendszer működését…

Bírálat és Hitelszerződés

Az első valódi pont, amit azt gondolom, hogy kizárólag személyesen lehet (ma még) elintézni. Persze amint megérkeznek az elektronikus személyi azonosítók és a globális rendszer alkalmas lesz az online szerződéskötésre, megváltozik minden.

De addig is az egész folyamatot le lehetne egyszerűsíteni erre az utolsó találkozóra. Talán erre vágyik az Y-tól fiatalabb generáció! Inkább kapjanak 10 email-t a banktól, minthogy 1 órát kelljen a bankfiókban ücsörögni…

Milyen lesz a jövőben a BANK?

Én nem látom azt a világot a közeljövőben, ahol a BANK elveszti funkcióját és már nem gyűjt pénzt- nem helyez ki pénzt. Sokkal inkább gondolom, hogy a megváltozott fogyasztói szokásokhoz egyre inkább alkalmazkodni fog a rendszer, ami már középtávon is a bankfiókok bezárásával és az online marketingverseny erősödését jelentheti.

A folyamat a nagyvárosokból indul és idővel a vidék is követni fogja a trendet

Összeszedtem nektek pontokba, hogy milyennek látom a jövő bankját:

- a kommunikációs a Facebook messengerre irányul, ahol rendkívül fejlett chatbotokkal lehet első körben kommunikálni

- a telefonos ügyintézés már nem kizárólag információszerzésre lesz hatékony megoldás, hanem konkrét tanácsokat, konstrukciókat kaphatunk- hitelt ügyintézhetünk

- megszűnik a papír alapú nyomtatványcunami, aminek a helyét többszörösen minősített-védett elektronikus aláírással ellátott (mint az ÁNYK, csak használhatóbb?) kitöltőprogramok cserélnek fel

- A hiteligénylés ideje 14 munkanapról lecsökken akár aznapi válaszra is, amit a jövőben már nem döntnökök fognak elvégezni, hanem mesterséges intelligenciák, amik sorminták alapján kalkulálnak kockázati szintet.

- A bankok egyre inkább kizárják az emberi tényezőt- emberi hiba lehetőségét a folyamatból

Tudok valamiben segíteni?

Szerző: Szarvas Norbert | okt 24, 2017 | Alsó bal, Cikkek - pénzügyi blog, Hitel, info

Gábor nekem szegezte a kérdését, miszerint befektetési céllal ingatlanvásárlás esetén milyen kamatpálya esetében éri meg 3 havi vagy 10 éves fixált hitelt választani. Mindezt a minősített fogyasztóbarát lakáshitel feltételrendszerébe tuszkolva. Ebben a cikkben megpróbálok támpontot adni nektek, mikor érheti / nem érheti meg ez a művelet, mikre kell odafigyelni? Lehetőség szerint minden létező eszközt és támogatást beleveszek a számításba, hogy egy reális megoldást kapjunk!

Cikk a minősített fogyasztóbarát hitelről

Cikk egy teljes hitelkonstrukcióról állami támogatással

Mi is az a befektetési céllal ingatlanvásárlás?

Viszonylag gyakran felmerül az igény, hogy a felesleges pénzünket hitellel megtámogatva befektetési céllal ingatlanba fektessük. Ez azt jelenti, hogy veszünk egy lakást, amit naprakész állapotba hozunk és meghírdetjük albérletnek vagy pedig tovább értékesítjük magasabb áron. Most a bérbeadást nézzük meg. Merül fel a kérdés, hogy milyen általános elvet szabad figyelembe vennünk, mikor éri meg nekünk a befektetés?

- ha azonnal ki tudjuk adni albérletbe (az üres ingatlan veszteséget termel számunkra)

- ha az albérlő korrekt és mindig időben fizet

- ha minimális az amortizáció

- ha évente 10%-os IRR-el (megtérülési rátával) tudunk számolni

- ha középtávon az ingatlanok értéke nem zuhan, hanem legalább stagnál vagy emelkedik

- ha bármikor könnyen értékesíteni tudom a lakást

Milyen költségekkel kell számolnunk?

- rezsiköltség

- amortizáció

- üresen állás költsége

- adózás (SZJA fizetési kötelezettség)

A továbbiakban számoljunk azzal, hogy 28 millió forintos lakást szeretnénk megvásárolni Budapesten 20 millió forintos hitellel, amit ma 130 000 forintos áron tudunk kiadni albérletbe. Ha levonjuk ebből az adót és egyéb költségeket ( 15% SZJA, EHO 2018-tól megszűnik + 5 % egyéb költségtétel)= – 312 000 forint. Tehát marad nekünk 1 248 000, ami 104 000 / hó

Vegyük figyelembe az amortizációt és a kezdeti felújítás költségeit is

Mielőtt még hozzákezdünk a hitelünk megtérülésének a kiszámításához, fontos egy gyakran elhanyagolt tételt figyelembe vennünk. A 20 millió forint kizárólag a vételi árat jelenti, ami felett keletkezik többek között az illeték (4%), a kezdeti felújítás költsége (számoljunk 5%-kal) és az amortizáció 10 éven belül (további 5%).

Így tulajdonképpen keletkezik költségként a legelején 800 000+ 1 000 000 forint, illetve a következő 10 éven további 1 000 000 forint amortizációs költség (ezt mindenki maga helyettesítse be, hogy mivel számol, mire számít). 2 800 000 forint, amint elosztva 10 évvel, megkapunk havi 23 333 forint/ hó. Ezt vonjuk le a nettó nyereségünkből és máris a havi eredményünk valójában 104 000- 23 333= 80 667 Ft

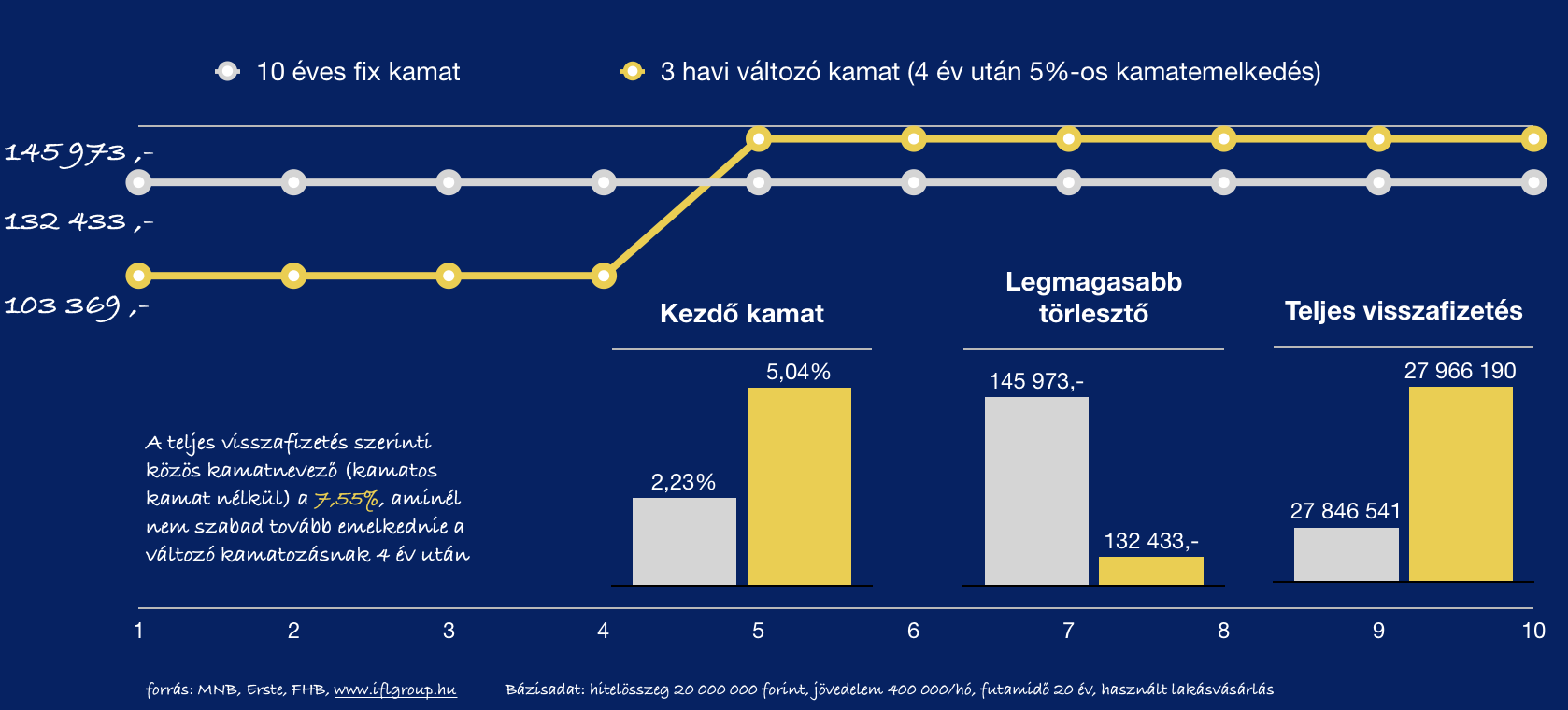

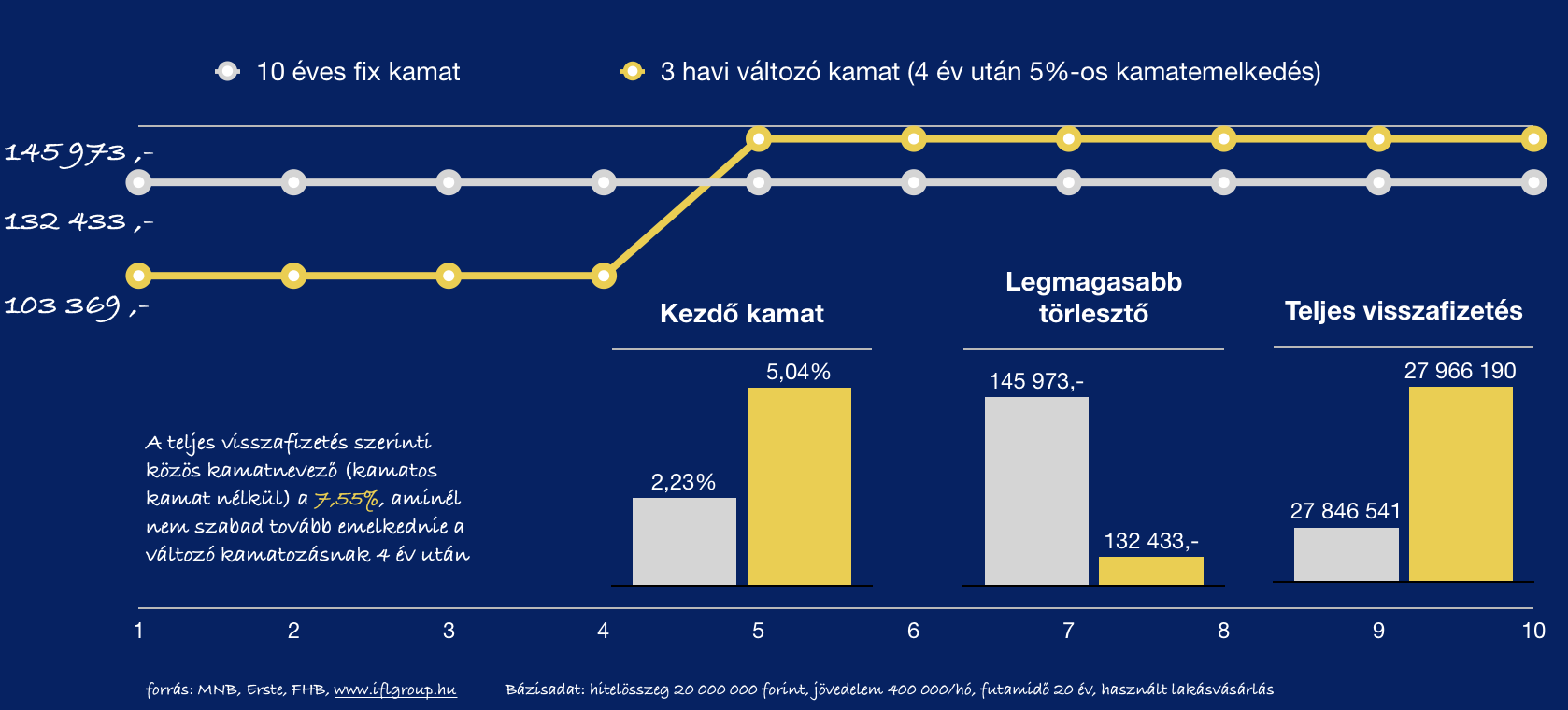

Változó kamat vagy 10 éves fix?

Mindig felmerül kérdésként, hogy az olcsóbb változó kamatozású hitelt kell választanunk vagy pedig a 10 évre fixáltat? Gábor kérdése alapvetően a minősített fogyasztóbarát hitelre vonatkozott, ami egyértelművé teszi a választást, hiszen 3 havi kamatperiódusra nem igényelhetjük meg a fogyasztóbarát hitelt (3 éves kamatperiódus a minimum elvárás).

Piaci változó kamatozású hitel kontra minősített fogyasztóbarát 10 éves fix

Gyakori érvként szokták felhozni, hogy a változó kamatozású hitel mai alacsony kamatkörnyezetben megéri, hiszen amikor rosszabbra fordul a világ, akkor egyszerűen megváltoztatjuk a kamatperiódust vagy esetünkben eladjuk az ingatlant és menekülünk. Nem szabadon elfelejteni, hogy mi ugyanazokkal az információkkal rendelkezünk, mint a piac és lényegesen kevesebbett tudunk, mint a bank.

- Mire mi eljutunk a kamatperiódus megváltozttásához a hitelszerződésben, addigra a bank felemelte a kamatát. Piaci hitelnél ráadásul szabad kezet kap. Megoldásként tekinthetünk egyfajta hitelkiváltásra (de annak további százezres költségei vannak) minősített fogyasztóbarát hitellel. De azt nem szabad elfelejteni, hogy abban az esetben is magasabb beárazott kamaton tudunk fixálni.

- Ha emelkednek a kamatok, az mindig a hitelezés csökkenését jelenti. Ha csökken a hitelezés, akkor kevesebb ingatlant vásárolnak. Emiatt jelentős áresésnek lehetünk tanúi vagy pedig hónapokig egyáltalán nem találunk vevőt, mivel egyre szűkebb a fizetőképes keresletünk.

Fontos azonban látnunk, hogy a kamatdrágulással az ingatlanok értéke csökken, míg az olcsóbb hitel magasabb ingatlanértéket jelent. Jelen pillanatban változó kamattal sokat nyerhetünk, hiszen kevesebbet fizetünk, miközben a lakásunk többet ér.

Milyen kamatpályával kalkuláljunk a következő években?

Ez az a pont, ahol a tények helyett fikcióról-várakozásról kell beszélnünk. Valójában senki nem tudja előre megmondani, hogy mi lesz pár év múlva, hiszen belső és külső gazdasági folyamatok sokasága befolyásolja az MNB döntéshozóit és ezáltal a jegybanki alapkamatot. Azt látjuk, hogy most rekordalacsony a jegybank alapkamat és már pedzegetik a további csökkenését is.

Hogy ez az állapot mennyi ideig tartható fenn, azt nem tudjuk.

A 3 havi változó kamatozási hitelnél a 3 havi BUBOR-hoz (bankközi kamat) kötik az árazást. Ez az árazási technika szinte azonnal lereagálja a piaci változásokat. Jelen pillanatban a 3 havi BUBOR értéke 0,04%, míg a 3 havi kamat (a példánkban) 2,44%, ami azt jelenti, hogy a legkedvezőbb bank 2,4%-os felárat szabott meg.

A minősített fogyasztóbarát lakáshitelnél a 10 éves ÁKKH mértékével számolnak (ami 2,49% jelenleg) és ehhez képest felárazhatja a bank maximum 3,5%-kal. Tehát ebben az esetben a legdrágább elérhető hitel 2,49%+ 3,5%= 5,99%. De ettől pozitív irányba eltérhet a bank és el is térnek jelen pillanatban. Számításunk alapja egy 4,59%-os ajánlat, ami azt jelenti, hogy a bank 2,1%-os felárral számolt.

Mi várható?

Számoljunk azzal, hogy legrosszabb esetben 5%-os kamatot vízionálunk. Abból indultunk ki, hogy a forintkamat átlagosan 3%-kal lesz magasabb, mint az euró kamat, amit 2% körülire várunk. Ha ehhez az értékhez hozzáadjuk a hitelünk BUBOR feletti kamatfelárát, akkor megkapjuk a várható kamatszintünket. 3%-os felár esetén 8% a kamatunk.

A minősített fogyasztóbarát lakáshitelnél viszont 3,5%-os kamatfelár plafonnal lehet számolni, ami azt jelenti, hogy ennél magasabb felárat a bank egyik kamatfordulókor sem számolhat rá a hitelünkre. A felárat Bubor-hoz vagy az ÁKKH-hoz számolják hozzá függően, hogy milyen hosszú kamatperiódust választottunk

Ha azt feltételezzük, hogy a következő 4 évben a változó fizetendő kamatunk megmarad 2,44%, míg az azt követő 6 évben átlagosan 8% lesz a fizetendő kamat, akkor a havi törlesztőrészletünk az ábrán látható módon alakul a 10 éves fix kamatozású hitellel szemben:

A kalkuláció értelmezése

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben „legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Milyen stratégiát alkalmazzak hitelfelvételnél?

Ezen a ponton kell figyelembe vennünk az olyan stratégiai megoldásokat, mint lakástakarék vagy önsegélyező pénztár. Ezekkel a tételekkel jelentősen tudjuk csökenteni a teljes visszafizetendő összeget, amennyiben hajlandóak vagyok az első években többet befizetni, mint amennyi a havi törlesztésünk lenne. Ezeknek a tételeknek a határt igazából saját pénztárcánk szabhat.

Azt látjuk, hogy változó kamatozás esetén 105 397 forintos kezdő törlesztésünk lenne (erre mindig érdemes rászámolnunk 10%-ot). A kérdés az, hogy ezen felül mennyi pénzt szánunk az ügyletre? Lakástakarékonként évente 72 000 forint plusz állami támogatást kapunk meg, míg önsegélyező pénztár esetében további tízezreket tudunk évente hozni a hitelünkön. Ez jelentősen befolyásolja majd a megtérülési rátánkat.

Megéri nekem az ingatlanvásárlás befektetési céllal?

Azt látjuk, hogy a példánál maradva a tényleges nettó nyereségünk 100%-os kihasználtság mellett a bérbeadás esetében 80 667 Ft havi szinten, ami 10 év alatt 9 680 040 forint. Ha a következő 10 évben 20%-os ingatlanérték növekedéssel számolunk a piaci hatások illetve saját ingatlanfelújítási tervünk miatt, akkor a mai értéken 28 000 000 forintos ingatlant el tudjuk adni 33 600 000 forintért.

Tehát összesen a bevételi oldalon rendelkezünk 33 600 000+ 9 680 040 forinttal. A kiadás oldalunkat pedig az adók, amortizáció és egyéb költségek csökkentik (Ezt már levontunk a havi albérleti díjból) illetve a hitel törlesztése és 10 év múlva fennmaradó tőketartozása. (+ 2 vagy 1%-os végtörlesztési díj függően attól, hogy a hitelt piaci alapon vagy minősített hitelként vettük fel).

Ha a 10 éves fix kamatozású hitelt választjuk, akkor 10 év alatt befizettünk 15 386 280 forintot, és a fennmaradó tőketartozásunk 12 251 382 forint (+1% díj, ami 122 513 forint). Összesen tehát kiadás oldalon megjelent 27 760 175 forint.

Opportunity cost- elmaradt haszon mértéke

Figyelembe kell vennünk, hogy a legelején 8 000 000 forint önerővel rendelkeztünk, amit akár 10 évig befektethettünk volna. A példa kedvéért évente nettó 3%-os elmaradt hozammal számolok, amit az elmúlt időszakban Prémium Állampapírból le lehetett jegyezni, de egy kockázatkerülő befektetési alap is tudott ennyit hozni az elmúlt 10 évben.

10 751 331 forintunk gyűlne össze. Ez azt jelenti, hogy 10 év alatt a nyereségünk 2 751 331 forint lehetett volna!

33 600 000 (összes bevétel) – 27 760 175 (összes feltételett kiadás) – 2 751 331 (feltételezett elmaradt haszon) = + 3 088 494 forint nyereségünk keletkezett, ami évi 2%-os feltételett infláció mellett jelenértéken 2 533 640 forintot jelent elméleti szinten.

Kockázatok

Papíron még a 10 éves fixált hitellel is jó üzletnek tűnik, de nem szabad elfelejteni a kockázatokat:

- az ingatlanunk értéken nem biztos, hogy emelkedni fog, akár csökkenthet is

- nem biztos, hogy 10 éven keresztül minden nap ki tudjuk adni megfelelő bérleményért

- nem biztos, hogy „csak” 5% lesz az amortizációs költségünk

- nem biztos, hogy a jelenlegi adózás megmarad és nem drágul

- nem szabad elfelejteni, hogy a kalkulációban össze lettek mosva időtávok, miközben bizonyos összegek nem eloszlanak, hanem egészként jelentenek kiadást egy adott pillanatban, amit tudni kell finanszírozni

Töltsd le ingyen Nagy Gábor (olvasónk) profi excel táblázatát, amiben az összes szám szerepel és állítgathatod kedved szerint!

Excel kalkuláció

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október. 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 23, 2017 | Állami támogatás, Cikkek - pénzügyi blog, Felső bal, Hitel

Az MNB 2017-ben bevezette a Minősített Fogyasztóbarát Lakáshitel intézményét, amire a bankok saját hiteltermékeikkel pályázhattak, amennyiben megfelelnek az előírt kritériumoknak. Az MNB célja egyértelműen az ügyfélérdekek érvényesítése és a túlzott eladósodás elleni küzdelem következő szintje, amikor egyfajta minőségi kiemeléssel (minősített fogyasztóbarát hitel) hangsúlyozzák ki a jobb hitelkonstrukciókat, amiknek szigorúbb és az ügyfelek szempontjából kedvezőbb feltételeket biztosítanak.

Rendkívül fontos, hogy a Minősített Fogyasztóbarát Lakáshitel nem jelenti azt, hogy „ajándék pénzhez juthatunk”. Érdemes odafigyelni a túlzott eladósodásra és többször átgondolni a családi költésgvetést, mielőtt belevágunk bármilyen hitelbe!

Milyen hitelek felelnek meg ennek a minősítésnek?

- A havi törlesztőrészleteknek a kamatperióduson belül egyenlőeknek kell lenniük

- Kölcsön futamideje maximum 30 év

- Új építésű ingatlanoknál garázsra és tároló vásárlására, illetve építési telekre is igényelhető

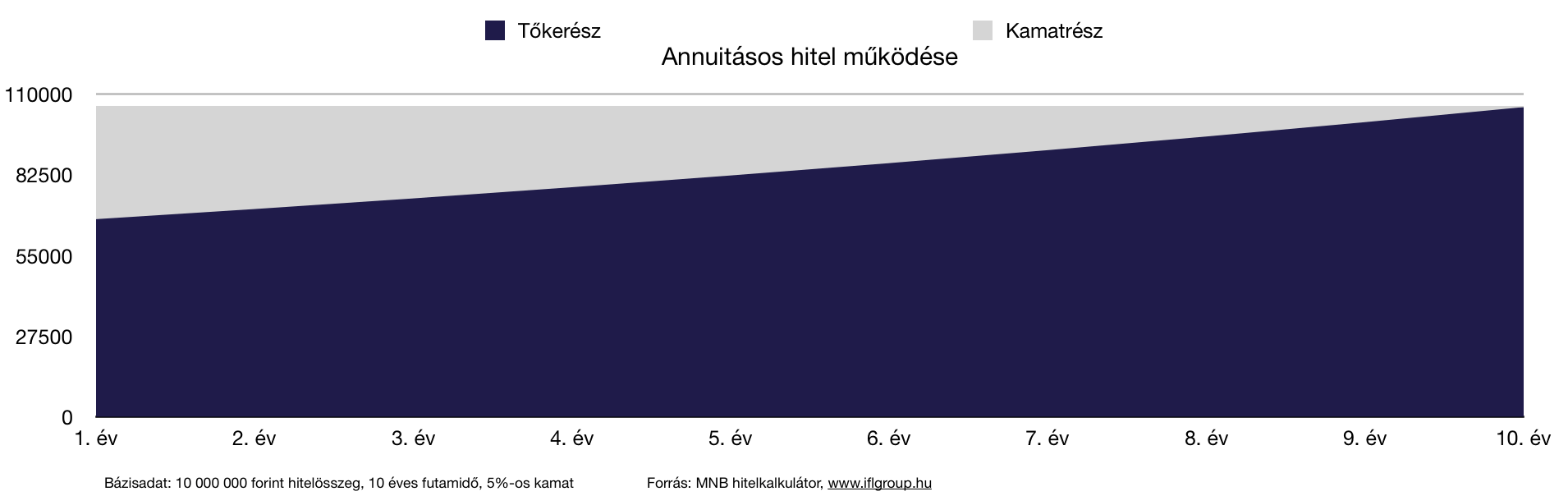

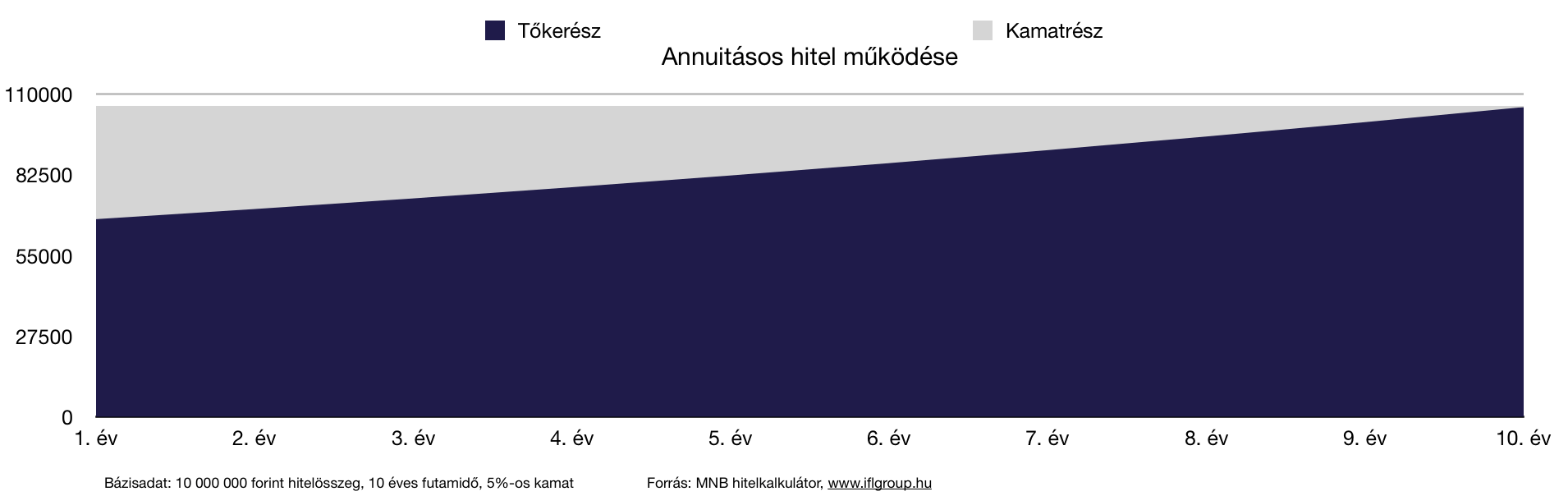

- Kizárólag annuitásos hiteltörlesztést lehet alkalmazni

Az annuitásos hiteltörlesztésnek a lényege, hogy a havi törlesztőből egyszerre fizetünk kamatot és tőkét. Az elején többet fizetünk kamatra, míg menet közben ugyanannak a törlesztőnek egyre nagyobb része csökkenti a tőketartozást.

- A kamatperiódus hossza 3,5,10 év lehet vagy a teljes futamidőre fixált

- Az értékbecslés elkészültétől számított 15 munkanapon belül el kell készülnie a hitelbírálatnak

- A folyósítási határidő a folyósítási feltételektől számított 2 munkanap

- A kamatfelár nem haladhatja meg a 3,5 százalékot

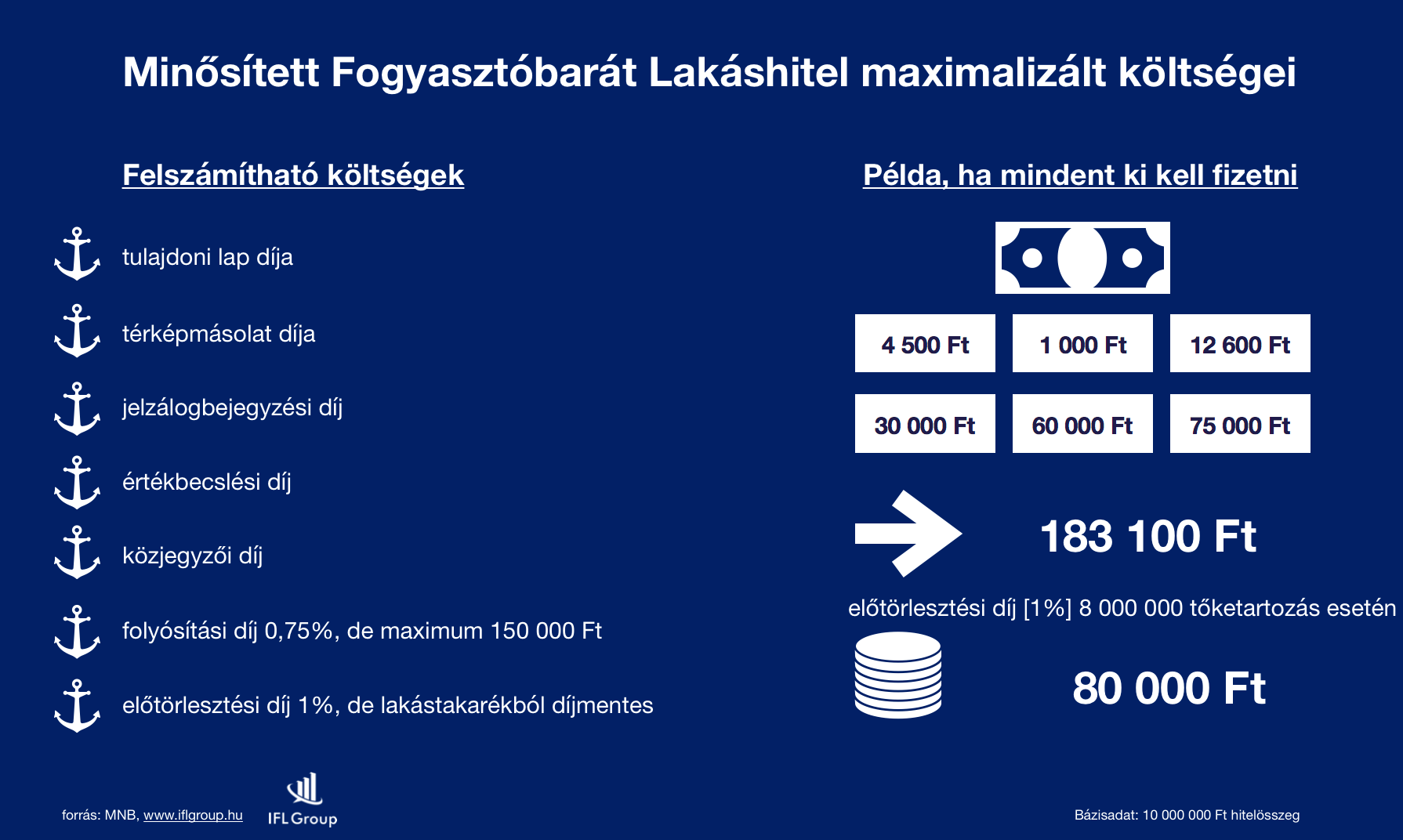

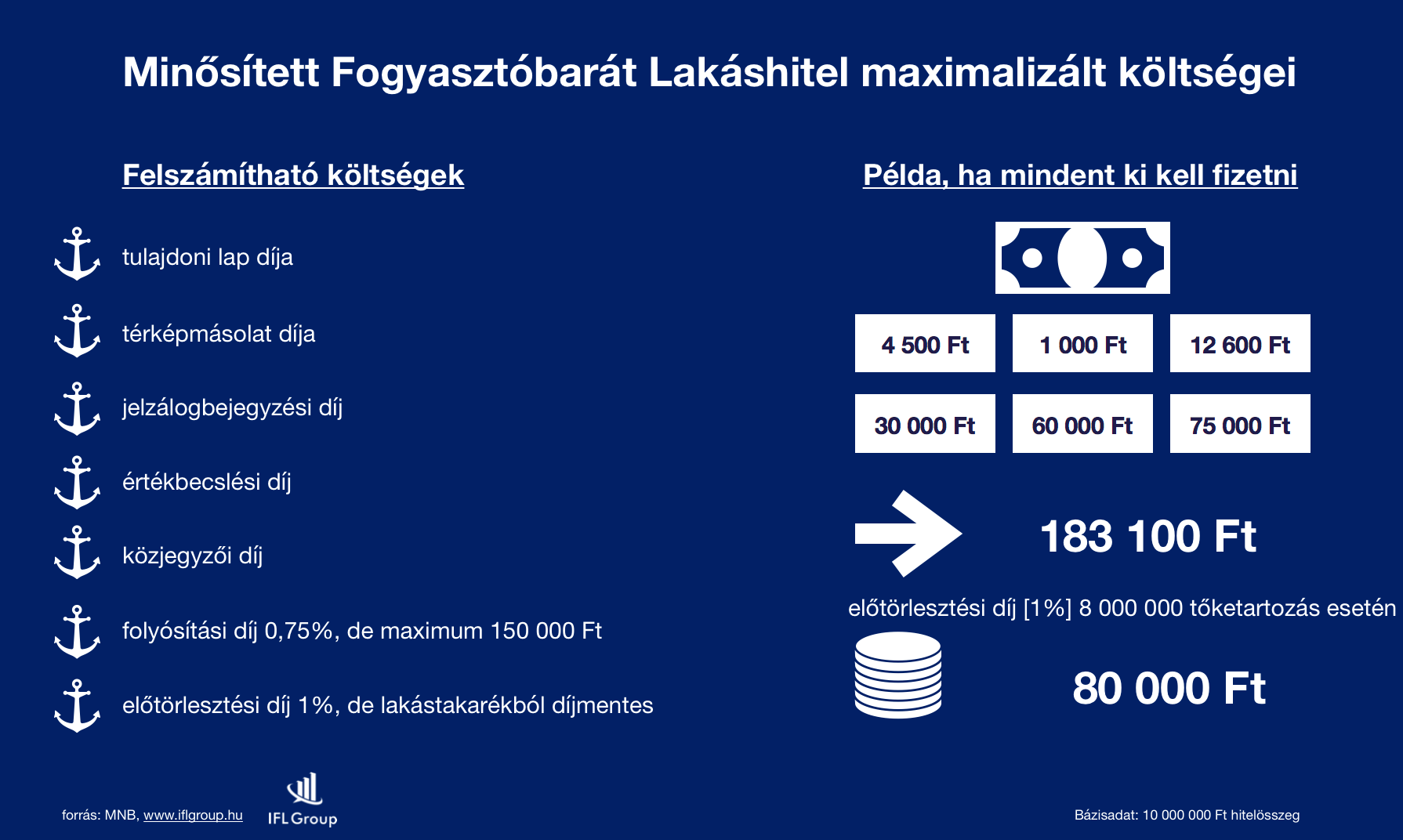

- A költségek törvényileg maximalizáltak

Lakástakarékból díjmentes az elő-, illetve végtörlesztés

A Minősített Fogyasztóbarát lakáshitel egyik legfontosabb előnye véleményem szerint, hogy most már nem a bankra „bízza” egy akció keretében az ingyenes betörlesztést lakástakarékból, hanem kötelezővé teszi az ingyenességet! A piaci tapasztalat ezidáig az volt, hogy az adott bank ezt a díjmentességet kizárólag a saját lakástakarékjára vagy ennek hiányában stratégiai partnerének a termékére biztosította.

Mit jelent ez számokban?

1 000 000 forint esetében 20 000-et

2 000 000 forint esetében 40 000-et

5 000 000 forint esetében 100 000-et

10 000 000 forint esetében 200 000-et nyerünk, ha az előtörlesztést lakástakarékból intézzük.

CSOK mellé is igényelhető a Minősített Fogyasztóbarát Lakáshitel

Sokak számára érdekes lehet, hogy a Minősített Fogyasztóbarát Lakáshitelt a Családi Otthonteremtési támogatás mellé is igénybe lehet venni mind használt lakásra, mind építkezésre, mind új lakás vásárlására. Ezáltal egy ingatlan ügyleten belül több állami kedvezményt és támogatást tudunk kombinálni tetszés szerint.

Ha mindent szeretnél tudni a CSOK-ról, akkor nézd meg ezt az oldalt : CSOK információ

Azok számára, akik nem a CSOK 10+10 kedvezményes hitelt veszik igénybe, illetve ezen felül szeretnének még lakáshitelt, érdemes lehet megfontolni a fogyasztóbarát lakáshitel felvételét, ugyanis ezáltal számos olyan kedvezményt kapnak meg automatikusan, ami hosszú távon stabilitást jelenthet a hitel fizetésével kapcsolatban.

Szeretnél lakáshitelt, CSOK támogatást, Minősített Fogyasztóbarát hitelt? Segítünk!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 23. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, Felső bal, Hitel

Tovább csökkennek a jelzáloghitelek kamatai. Ráadásul az MNB törekvése a változó kamatozású hitelek piacról való kiszorítására kifejezetten üdvözítően hat majd szerintem az általános pénzügyi kultúrára és lényegesen kevesebb „hitelkárosultat gyárt” majd emiatt a rendszer. Hiszen a forint alapú hitelek legnagyobb veszélye pontosan az olcsóbb, kiszámíthatatlan, változó kamatozású hitelek voltak, amit sokan ugyanolyan logika mentén választottak ezidáig, mint régebben a devizahiteleket! Ennek viszont lassan vége! Nézzük meg, hogy ebben az új környezetben milyen hitelstratégiával tudjuk a legtöbb hasznot hajtani!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Milyen hitelkonstrukcióban gondolkodjunk?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

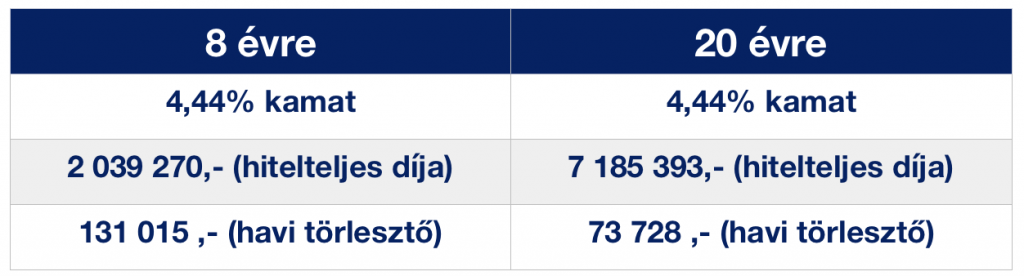

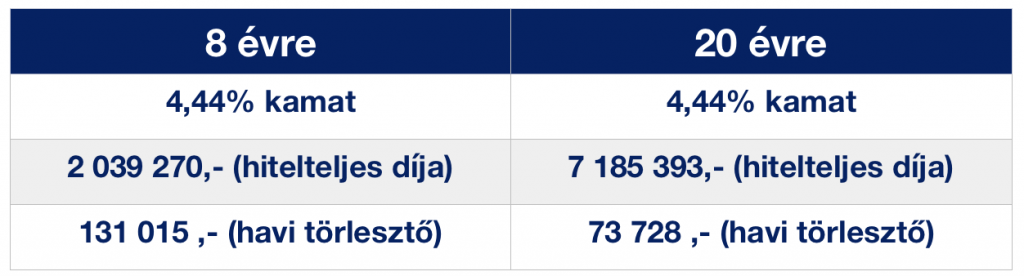

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

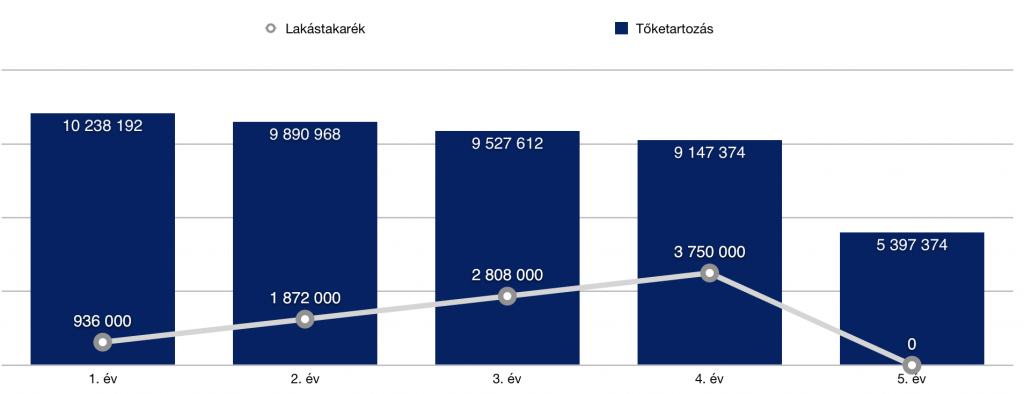

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

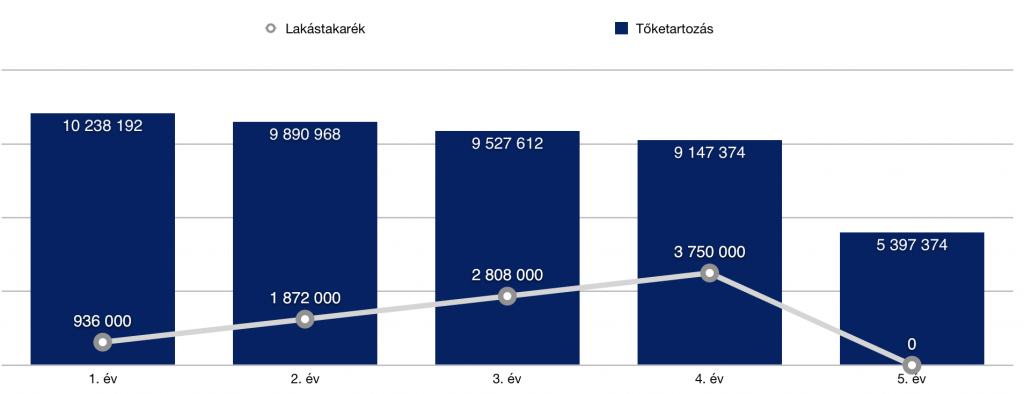

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

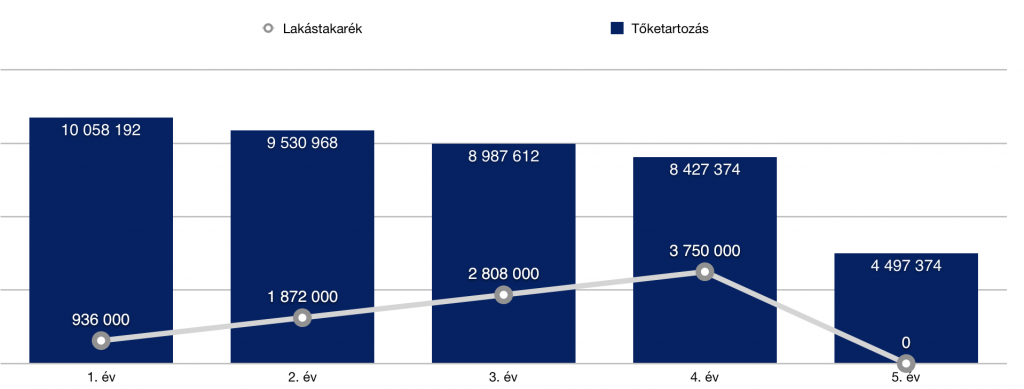

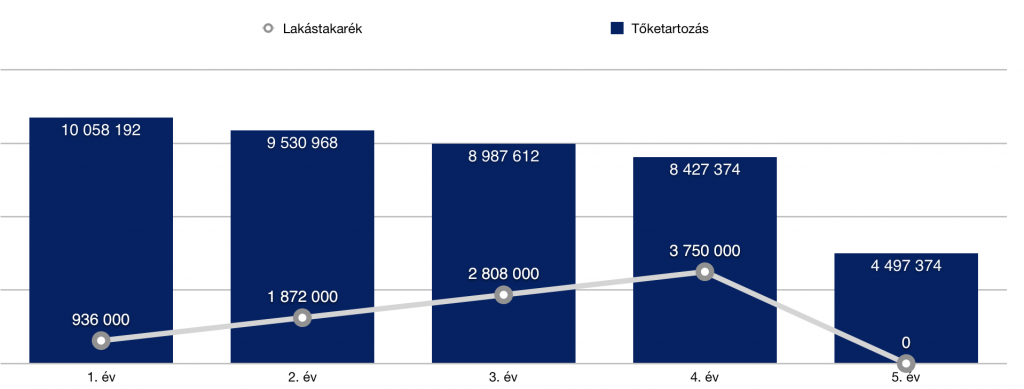

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

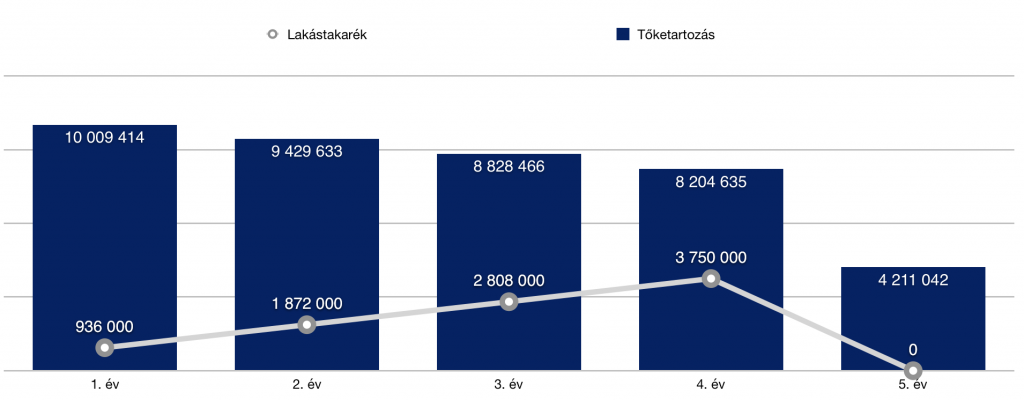

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

Önsegélyező pénztár, mint adójóváírás a hitelhez

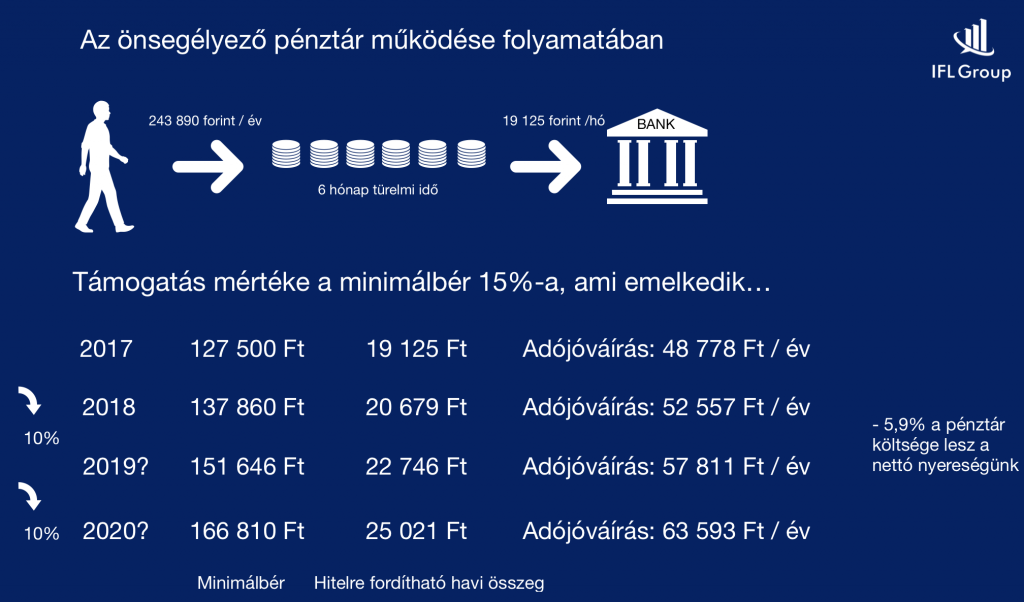

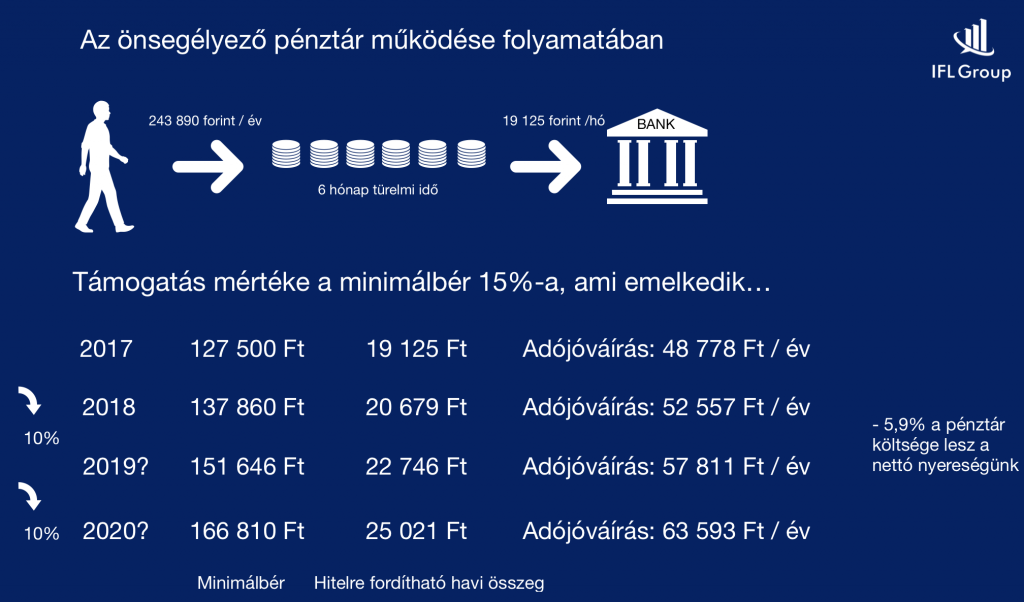

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-n hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

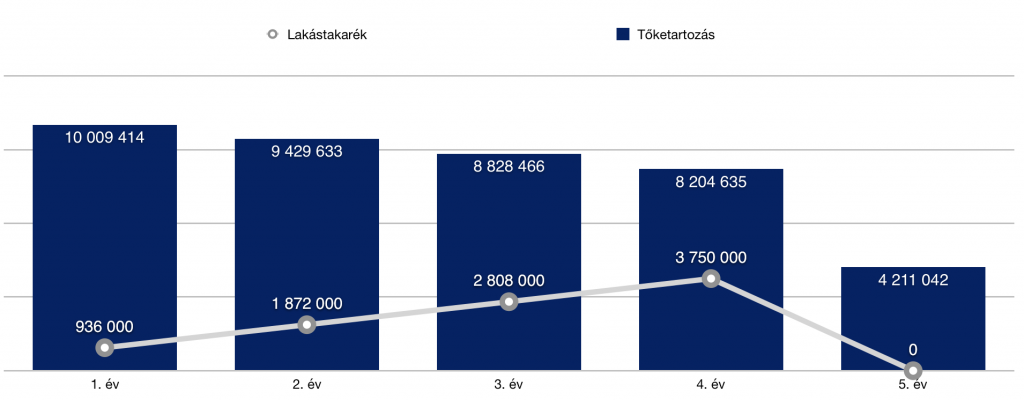

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

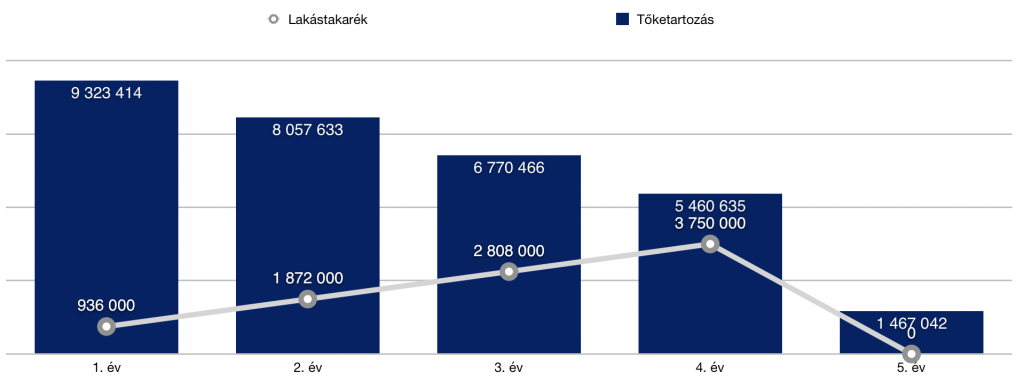

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

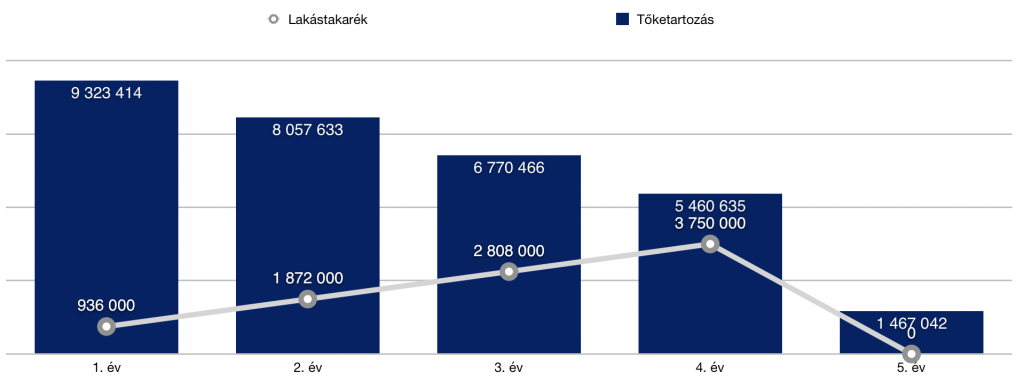

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.