Szerző: Szarvas Norbert | dec 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, info

Az embernek olyan érzése támadhat, hogy a magyar ingatlanpiac teljesen felpörgött, az árak az egekig emelkedtek (ezt igazolja a tény, miszerint eladó lakás Budapesten átlagban az elmúlt két évben 90%-os áremelkedés történt a lakásárakban) és innentől már csak az összeomlás jöhet. Most nézzük meg, hogy miért nem késő beszállni a piacra?

A lakáspiac összeomlása alapvetően egy tervezhető eseménye a modern gazdaságnak. Képzeljünk el egy lufit, amit folyamatosan fújunk, ameddig ki nem pukkad. Aztán előveszünk egy másik lufit, amit megint elkezdünk fújni… Az ingatlanpiac hasonló ciklikusságon esik át. Csak két tényezőt nem ismerünk: mettől meddig?

#1 Alacsony tranzakciószám

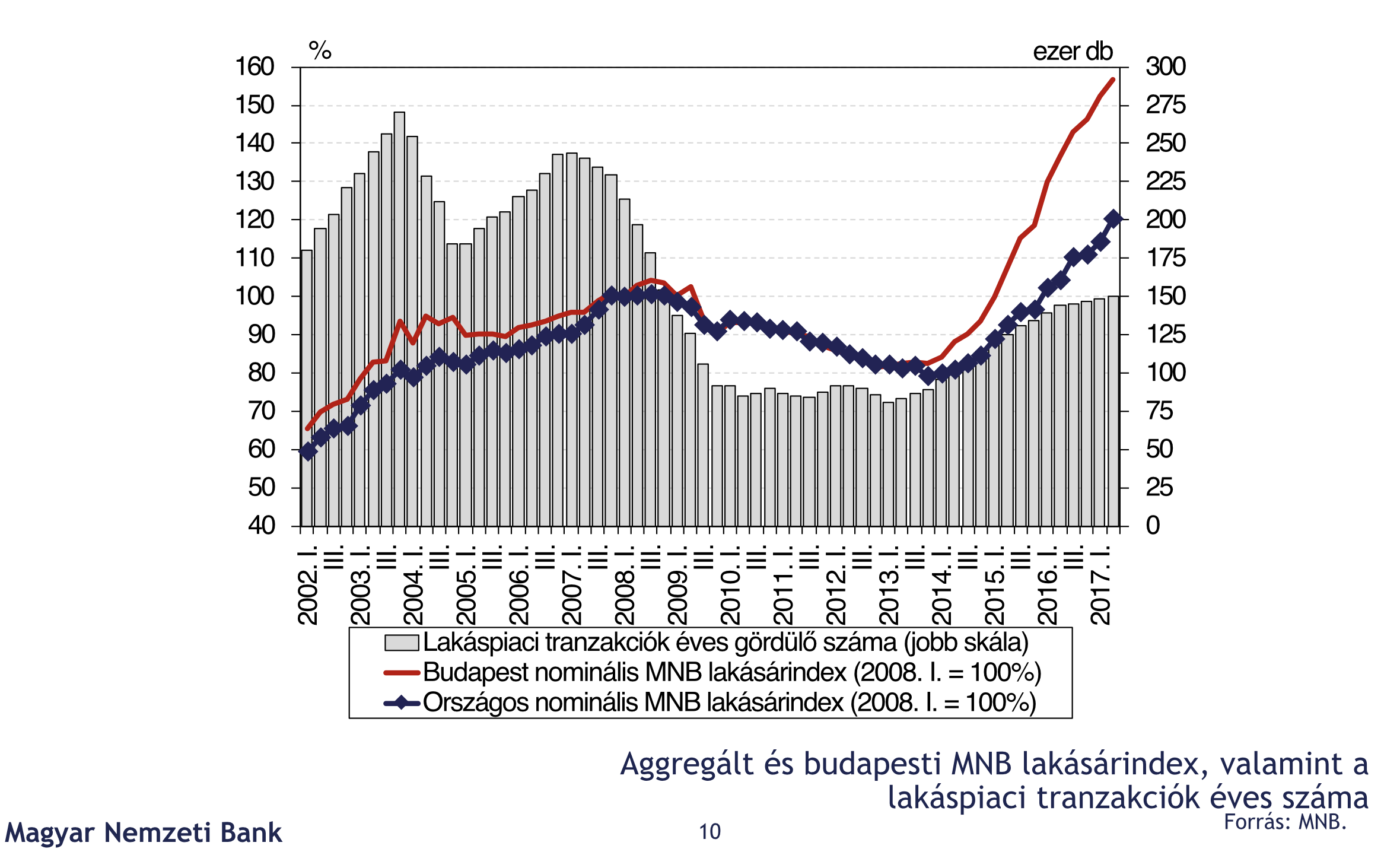

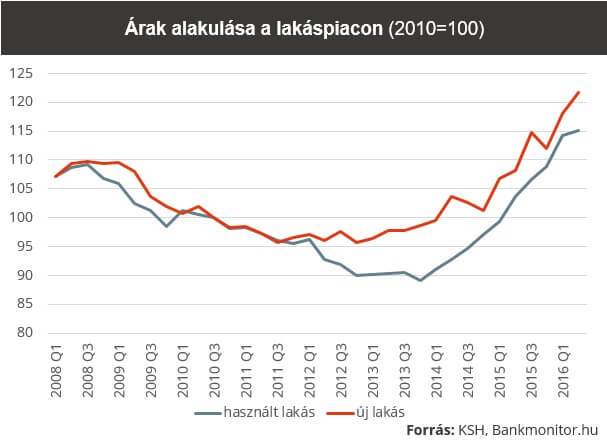

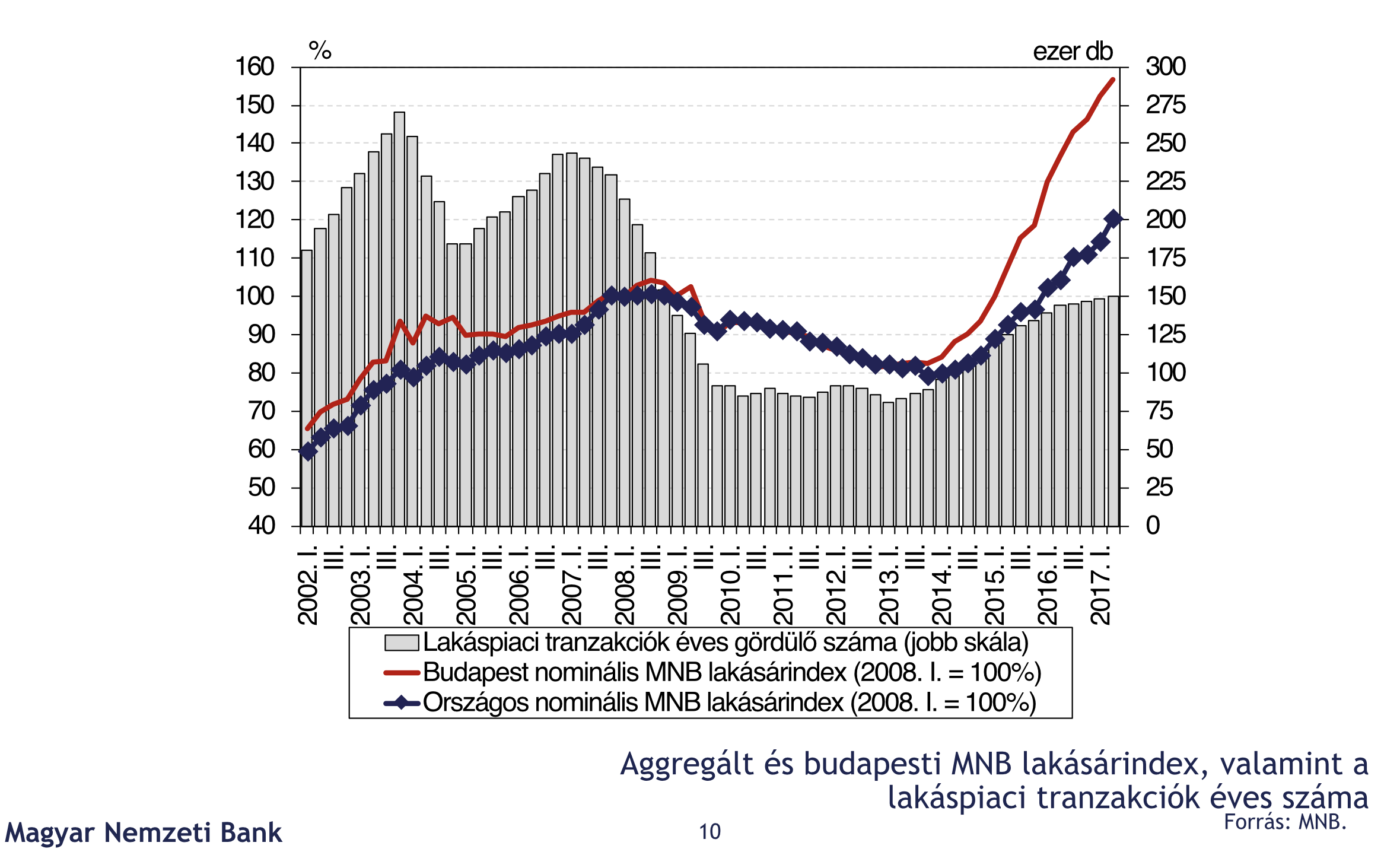

Noha a lakáspiaci árak 2014 elejétől megfigyelve mintegy évi 14%-kal emelkedtek, miközben a piaci környezet rendkívül kedvező (alacsony kamatok, növekvő jövedelmek, magas állami támogatások), a hosszútávon annualizált átlagos 157 ezres forgalmat így sem értük el a 150 ezres tranzakciószámmal.

Ez azt jelenti, hogy relatív alacsony számú ingatlan cserél gazdát lényegesen magasabb áron. Mivel azonban a különböző régiók fejlettségükben eltérőek, ezért ezt az országos mintát árnyékolhatjuk, hiszen míg Budapest sokkal inkább telített piacnak tekinthető önmagához képest is, addig az adatsort jelentősen csökkenthetik a Kelet-Magyarországról érkezők számok.

Az alacsony tranzakciószám azt is jelenti, hogy a piacnak még mindig van lehetősége a bővülésre rövid időn belül.

#2 Olcsó hitelek segítik a vásárlást

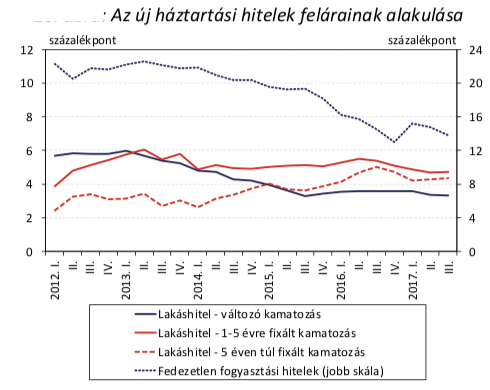

Magyarországon újra beindult a hitelezés, köszönhetően az alacsony kamatközegnek. Ez azt jelenti, hogy önmagához képest forint alapú, kiszámítható hitelhez jutni soha nem volt annyira költséghatékony, mint jelenleg. A kérdés viszont mégsem ennyire egyszerű, ugyanis hiába az alacsony kamatozású hitel, ha információ hiányában rossz stratégiát választunk ki magunknak!

Minősített Fogyasztóbarát Lakáshitelről itt olvashatsz

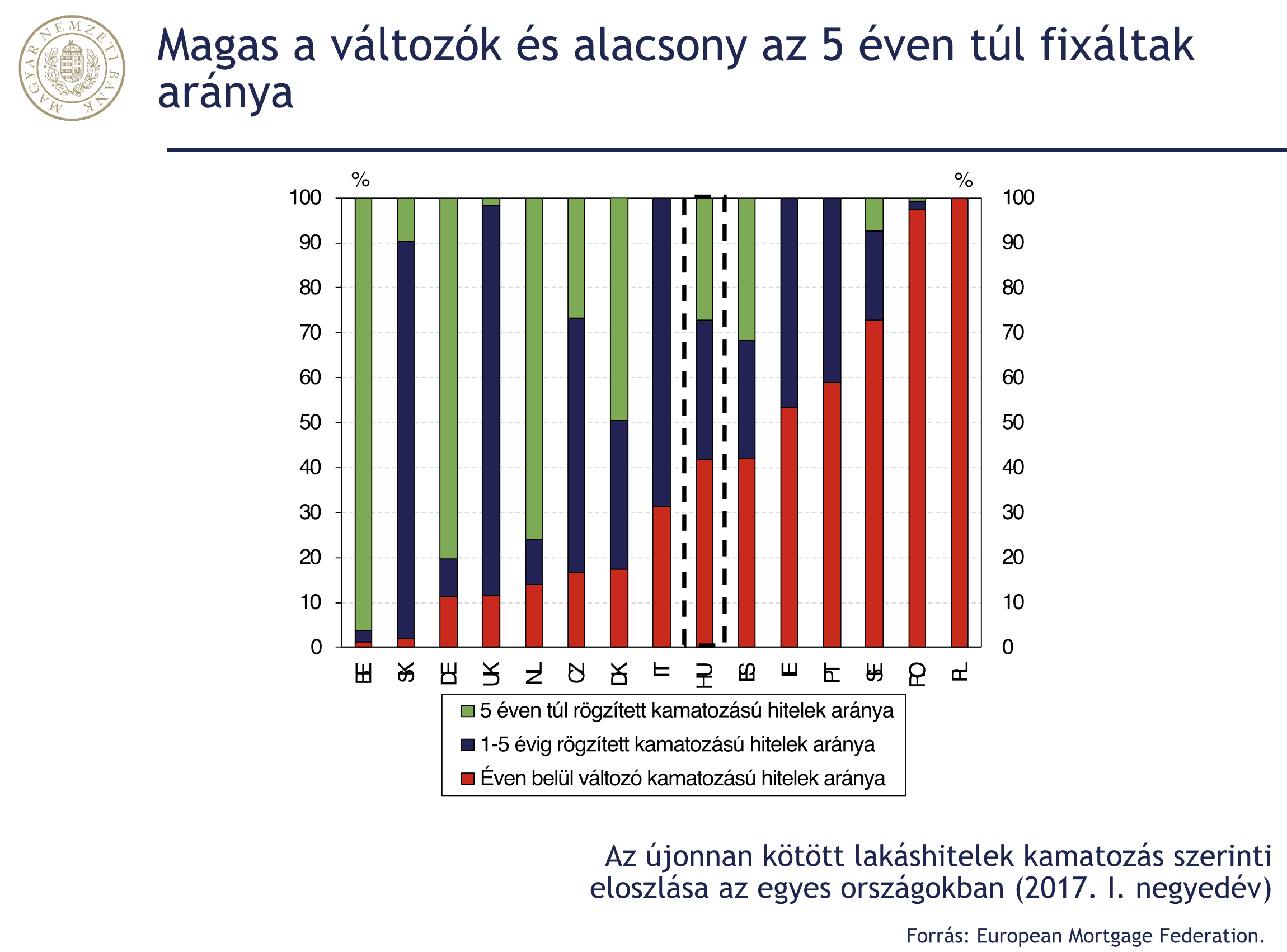

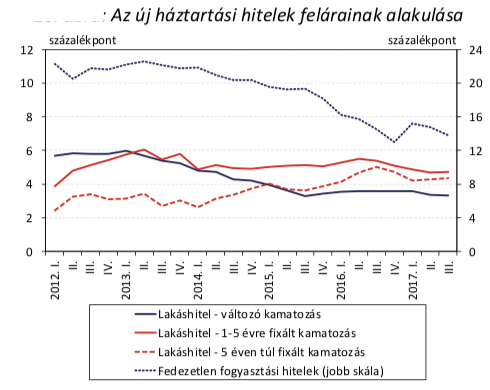

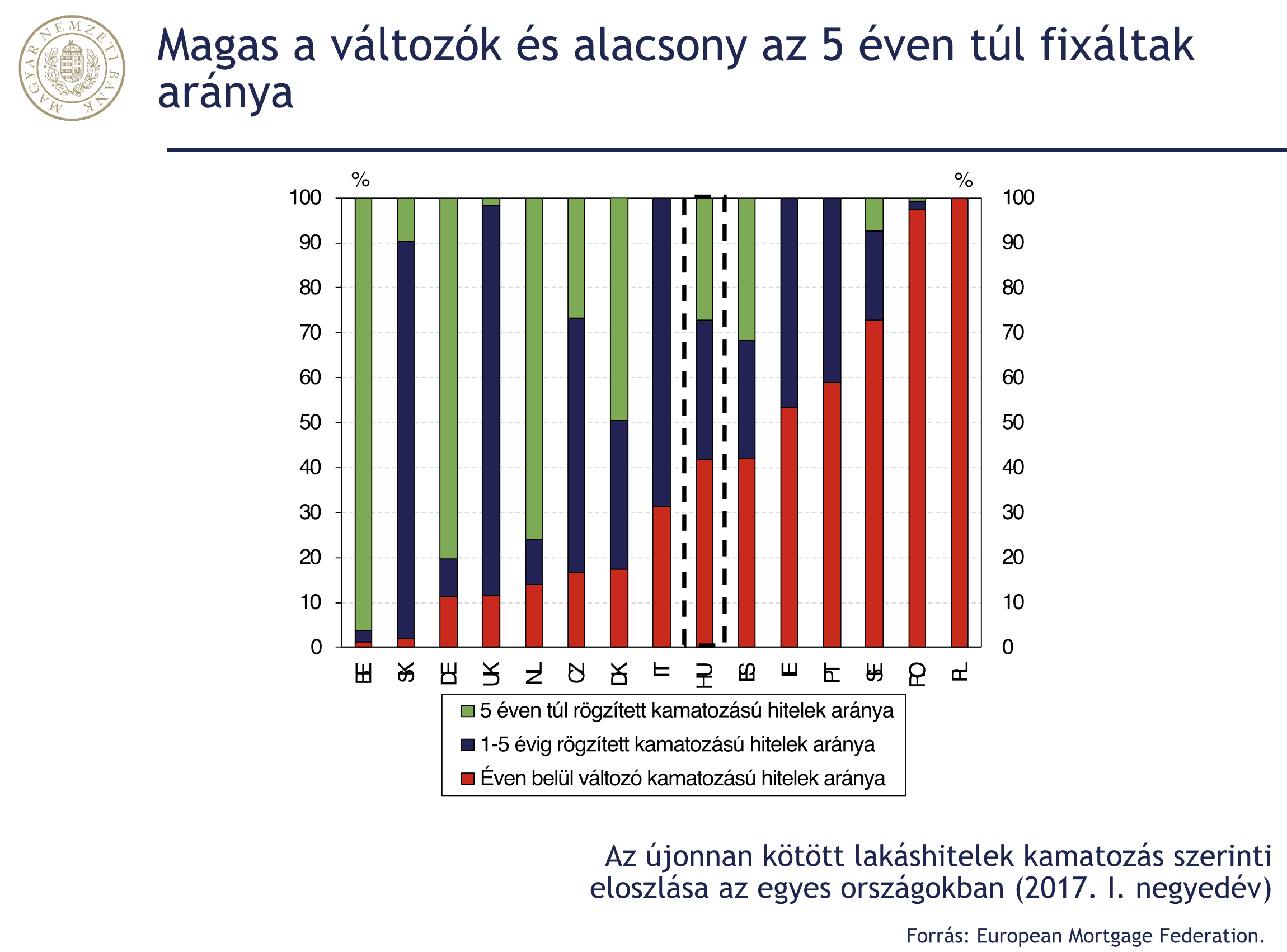

Választhatjuk a legalacsonyabb kamatozású változó kamatozású hiteleket, amik a kezdeti alacsony törlesztés ígéretével kecsegtetnek, míg a drágább, évekre fixált kamatozású hitelek magasabb kezdeti törlesztő mellett garanciát nyújtanak, hogy nem változik a havi fizetendő. Előző cikkünkben kiszámoltuk már, hogy mikor éri meg befektetési céllal vásárolt ingatlan esetében a változó kamat és milyen kockázatokkal kell számolni illetve pontosan milyen kamatszint mellett járhatunk jobban a fix kamatozású hitellel? Ehhez készítettünk egy excel táblát is, hogy könnyebb legyen a számolás! Ugyanarra a következtetésre jutottunk, mint az MNB, vagyis a kritikus időtáv az 5 év azaz 60 hónap, amikortól egy vélt forgatókönyv alapján jobban járunk a fixált hitelekkel.

Ingatlanvásárlás befektetési céllal

Az emberek még nem így gondolják

A legnagyobb tanulság a devizaválságból az volt, hogy nem szabad a kezdeti alacsony kamatért cserébe kockázatos szerződéseket aláírni, amiket nem is értünk. Hiába minimalizáljuk a kezdeti törlesztést, ha hosszútávon veszítünk vele.

Ezzel szemben 2017-ben a legkedveltebb kamatozású jelzáloghitel még mindig a változó kamatozású volt, ugyanakkor egyre inkább terjed az évekre fixált hitel. Ennek oka kevésbé a pénzügyi információ alapján meghozott jó döntés, mintsem a félelem a „devizahitelek” megismétlődésétől. A feladat ugyanakkor az lenne, hogy ezeket a döntéseket az ügyfelek tudatosan hozzák meg!

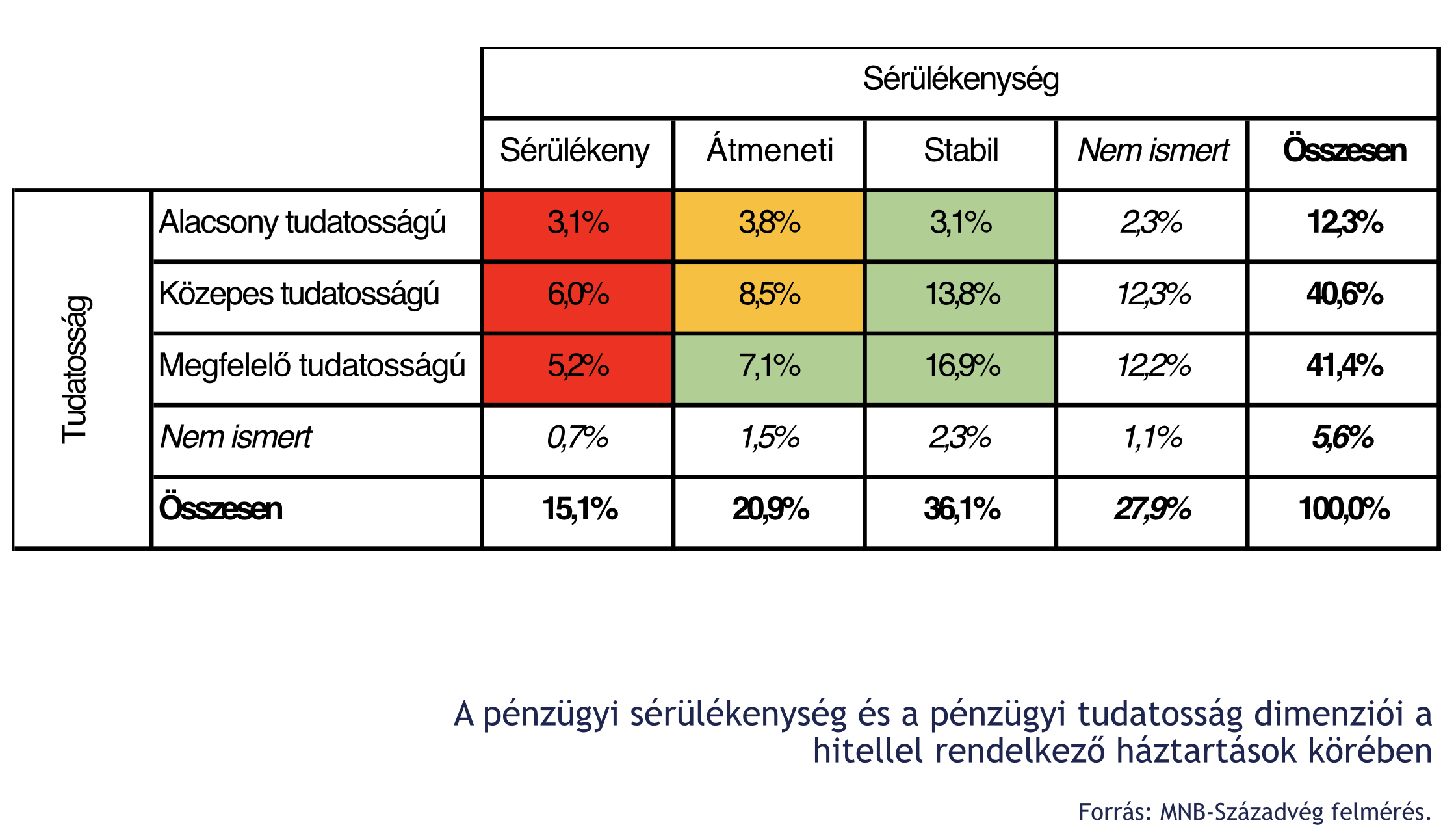

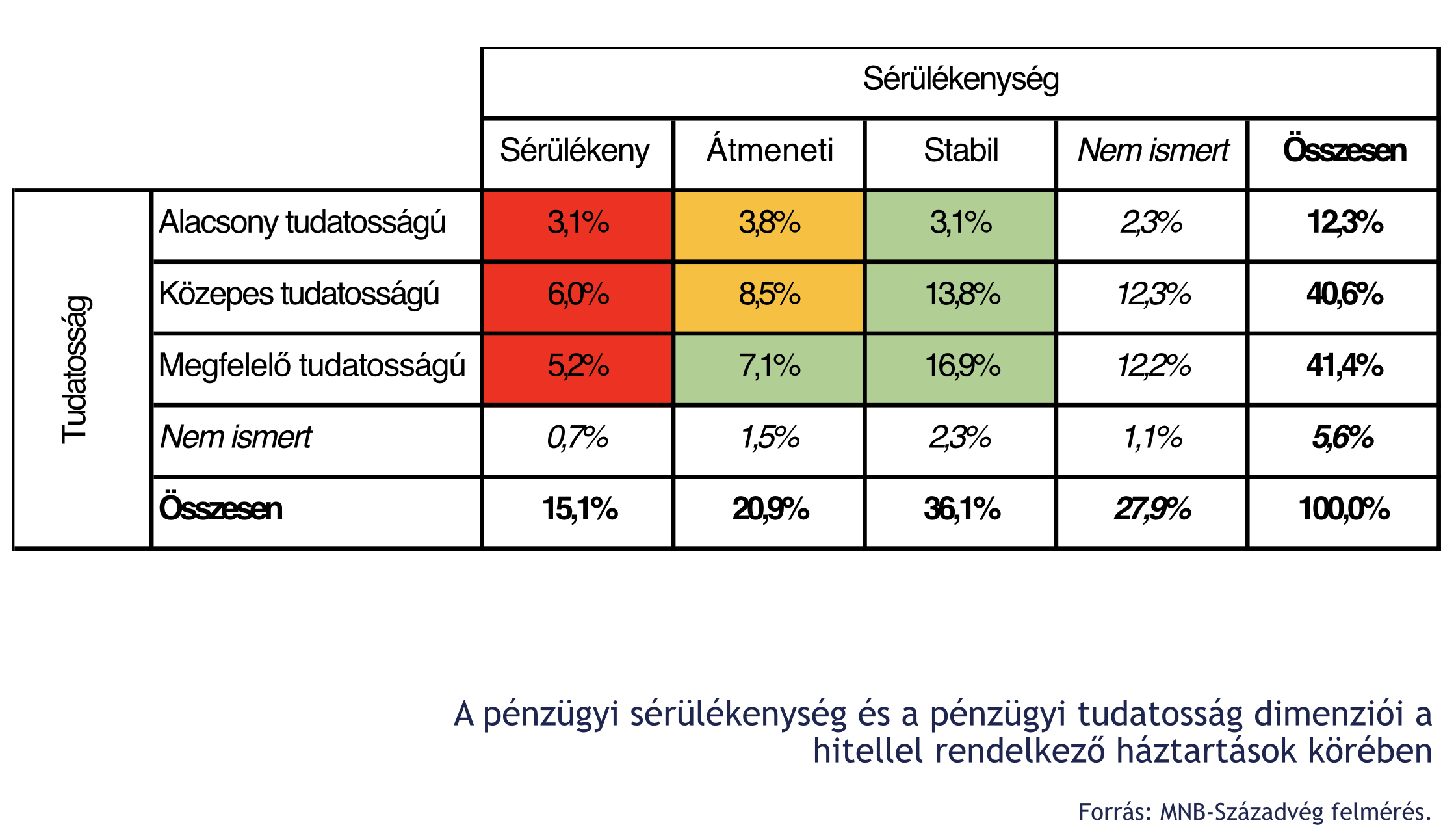

Ezzel szemben sajnos a legfrissebb felmérések azt mutatják, hogy a lakosság döntő többsége a mai napig nem rendelkezik a megfelelő pénzügyi tudással ahhoz, hogy tudatosan jó döntést hozzon. Emiatt mégjobban felértékelődik a felelősségteljes, jó hitelközvetítők szerepe a piacon, akiknek a feladata, hogy közérthetően rávilágítson a különböző stratégiák előnyeire és hátrányaira!

#3 Magyarországon kevesebbet kell dolgozni a lakásért

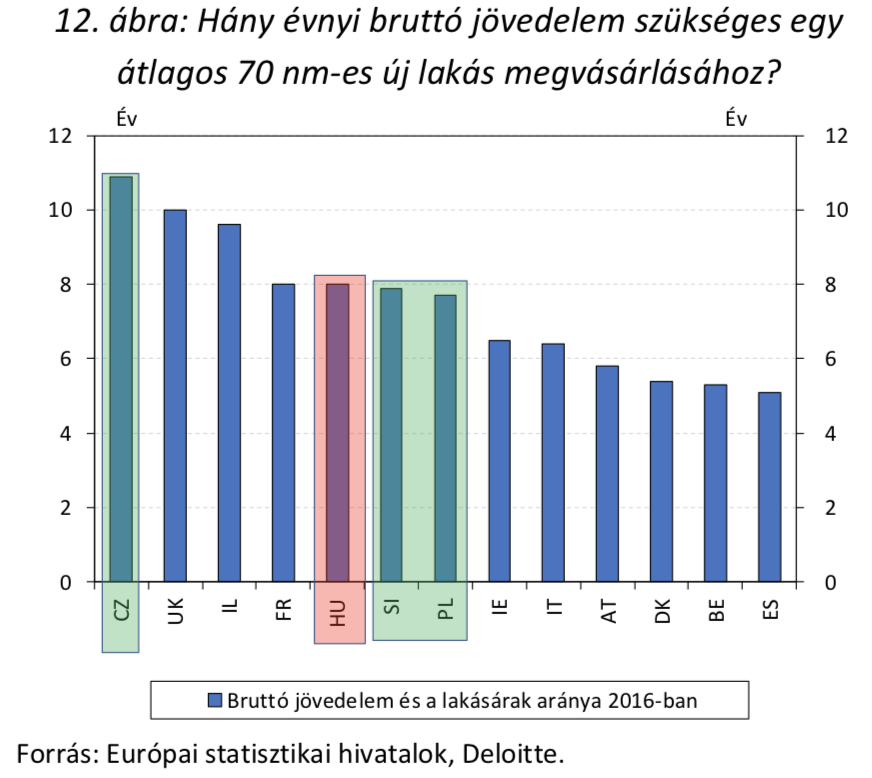

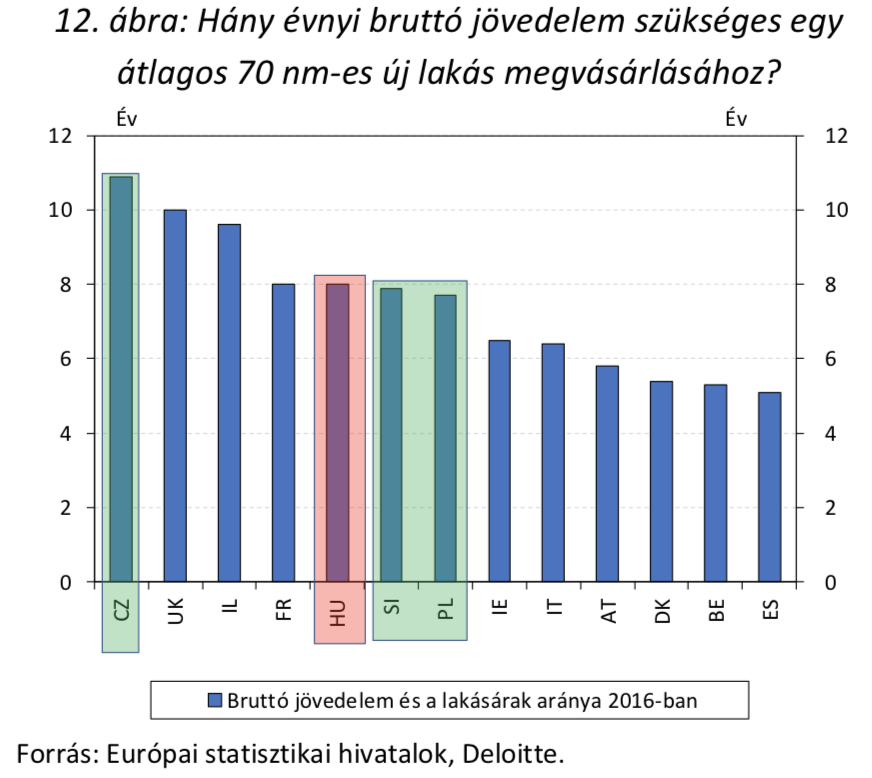

Örökös vita a magyar lakosság jövedelmi helyzete és az ingatlanárak. Ehhez képest nemzetközi viszonylatban megállapíthatjuk, hogy Magyarországon „lényegesen kevesebbet kell dolgozni” a jövedelmünkhöz képest egy átlagos lakásért, mint Európa legtöbb országában.

Ez pontosan azt jelenti, mint aminek látszik. Hiába látjuk a számokon, érzékeljük a pénztárcánkon, hogy brutálisan drágulnak az ingatlanok, perspektívába helyezve a kilátásokat, megállapíthatjuk, hogy a magyar ingatlanpiacba lehet „kódolva további drágulás”.

Egy átlagos, 70 nm-es lakás megvásárlásához 8 év körüli bruttó jövedelem szükséges Magyarországon, míg mondjuk Csehországban ugyanez a szám 11 évet jelent. Az összehasonlítást nehezíti ugyanakkor az eltérő adórendszerek, illetve a változó árszinvonal.

Ettől függetlenül a rendszer legnagyobb veszélye a hitelfelvevők anyagi kiszolgáltatottsága

Mivel alapvetően a hitel nem úgy működik, mint egy biztosítás, tehát nem vállalunk kockázatközösséget más emberekkel, így alapvetően függetlenedhetünk a „rossz adósok” okozta károktól. Ugyanakkor a rossz adósok magas aránya könnyen destabilizálhatja a teljes bankrendszert, ami már hatással lehet például a változó kamatozású hitelünkre.

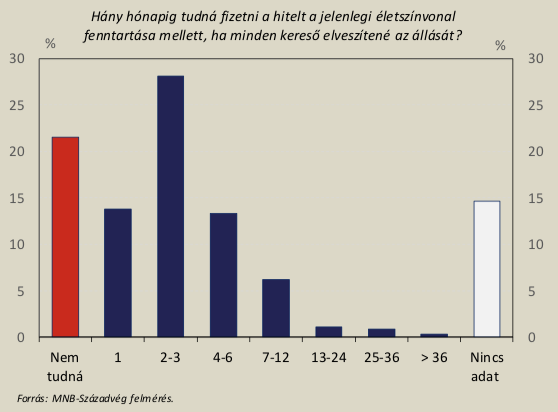

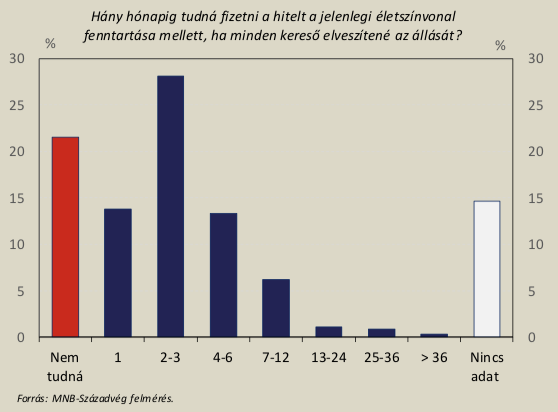

Itt csatolnék vissza a hosszútávra fixált lakáshitelek létjogosultságára. Ugyanis az alábbi diagramból láthatjuk, hogy a hitelfelvevők 60-65%-a nem rendelkezik annyi megtakarítással, hogy vis major esetén a 7. hónapban is ki tudja fizetni a hitelét. Ez a rendszerbe kódolt egyik leglényegesebb kockázat, amit figyelembe kell vennünk!

Mindenkinek javasolt megfelelő likvid és nem likvid megtakarítási hátországot felépíteni, amihez itt találtok egy nagyon használható útmutatót: Pénzügyi tartalékképzés

#4 Még mindig magas lehet a megtérülés aránya

Lakást alapvetően lakhatási vagy befektetési céllal vásárolunk. A második esetben mindig azt kell kiszámolni, hogy mikor éri ez meg nekünk. Az biztosnak látszik, hogy az ingatlanárak növekedésének az üteme lassul, hiszen a kezdeti CSOK10+10 lelkesedés lezajlott, az építőipar már sikeresen reagált az új keresletre, a CSOK kompatibilis lakások lassan átadásra kerülnek. Végső soron számolhatunk a következő években a lufi kipukkanásáig akár évi 5-10%-os bruttó áremelkedésre, ami mellé illesztve az albérleti díjból beérkező bruttó 5-10%-os éves megtérülést, akkor láthatjuk, hogy alapvetően nem rossz befektetésről van szó.

Ugyanakkor figyelembe kell venni az ingatlan birtoklásával kapcsolatos járulékos költségeket, mint felújítás, mint álagmegőrzés, mint illeték…stb. Ennek függvényében mégsem annyira egyértelmű a lakásvásárlás befektetési céllal, hiszen akár ráfizetés is lehet számunkra ez a tranzakció az előre nem látható, de felmerülő költségek miatt, a kamatfizetési kötelezettség miatt vagy éppen a pénzünk alternatív befektetéséből elmaradt haszon nagysága miatt!

Érdekes elgondolás lehet, hogyha van egységnyi 100 forintom, akkor mivel járok jobban 5 éves távlatban? Ha lakást veszek, aminek összességében évi 10% a megtérülése vagy pedig, ha kötök 30%-os támogatással lakástakarékot? Első esetben 5 év múlva lesz 161 forintom, míg a lakástakarékos változatban egységnyi pénzből összegyűjtöttem 130 forintot. De mi van, ha az első esetben felmerült 40 forint költségem? Az biztos, hogy nagyon át kell gondolnunk mibe fektetjük a pénzünket!

#5 Mert konzervatív befektetőként mindig is keresni fogod a lakásokat

Lakáshitelt (esetleg CSOK-ot) szeretnél? Bankfüggetlenül segítünk!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 13, 2017 | Állami támogatás, Cikkek - pénzügyi blog, info

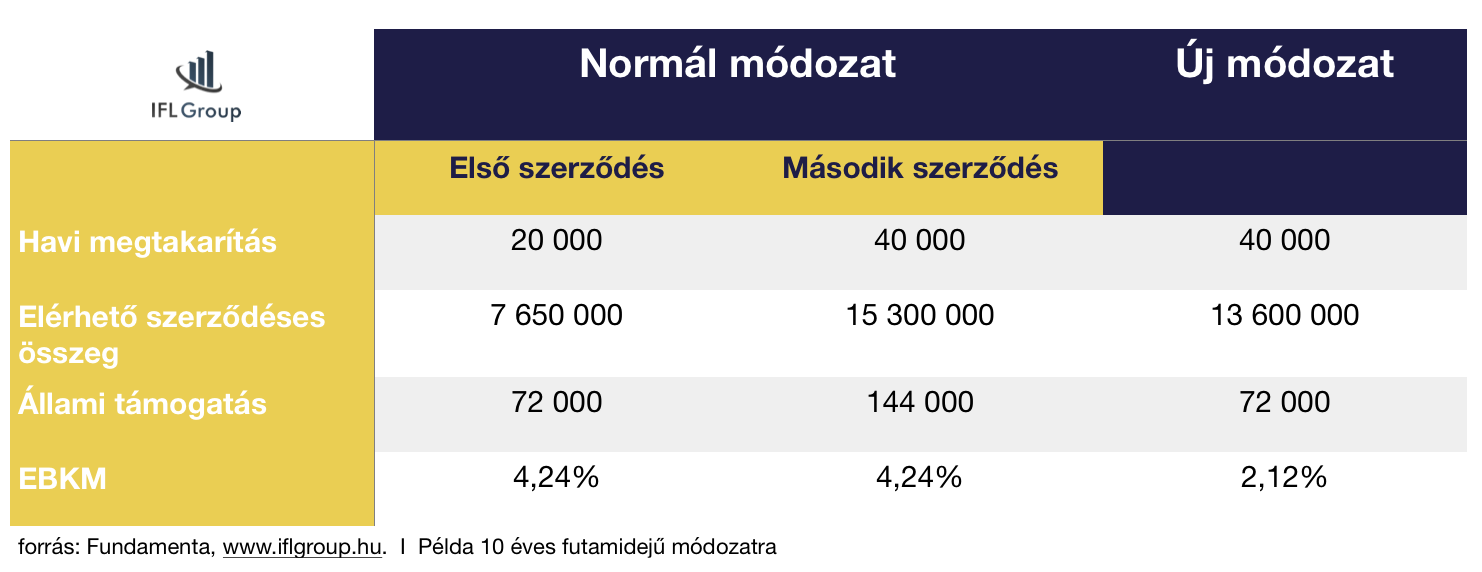

2017.december.15-től új termékcsaládok kerülnek bevezetésre a Fundamentánál. Már többen jeleztétek, hogy felkerestek titeket fundi-értékesítők, akik azzal „rámisztgetnek”, hogy most kössetek, mielőtt megváltozik minden! Most nézzük végig, mi ez a változás és mennyiben érint téged, mint magánszemély…

A lakástakarékhoz járó állami támogatás nem változik

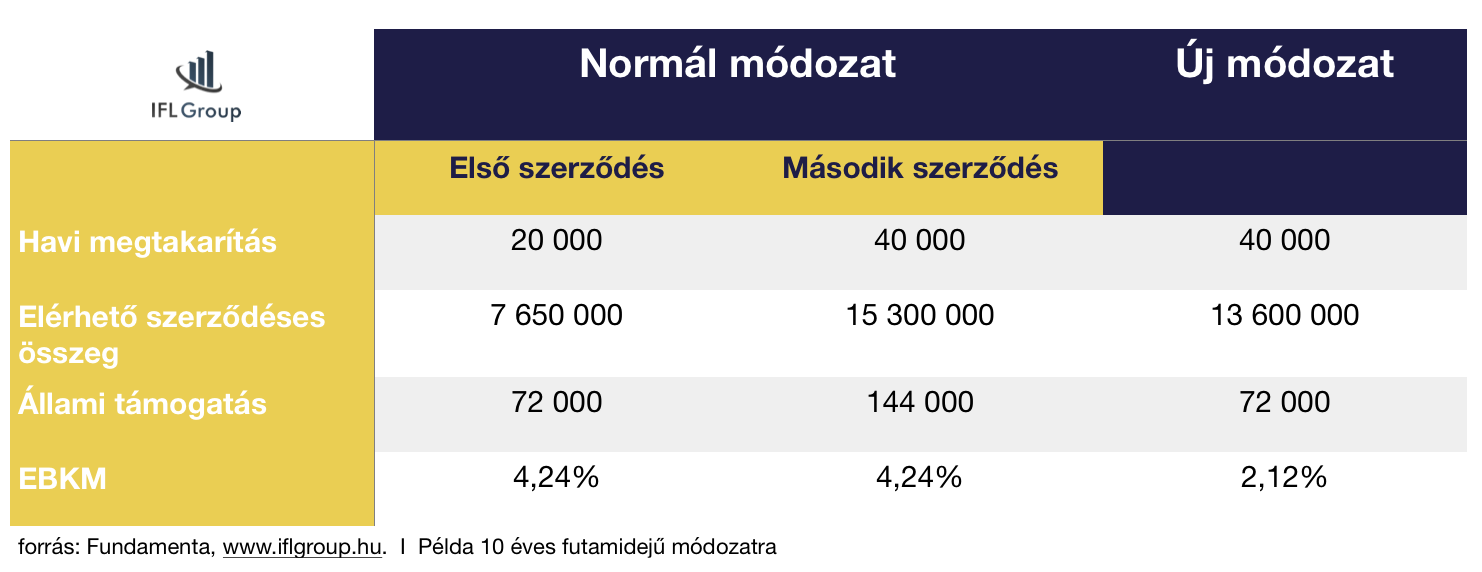

Még mielőtt szívinfarktust kapnál, nem fog megváltozni az állami támogatás, ami a lakástakarékokhoz jár. Ez azt jelenti, hogy a maximális összeg évente 72 000 forint (illetve 30%) marad továbbra is. Persze most a Fundamenta csinált egy csavart a történeten és azzal fog támadni, hogy mostantól kezdve, ha Fundamenta Otthontervező lakásszámla B módozatot kötsz, akkor te már havi 40 000 forintot tehetsz félre és duplázhatod az állami támogatást!

Eddig sem tartott vissza senki, hogy több lakástakarék szerződést kössél és többszörözd az állami támogatást. Hangsúlyozom, hogy mind a Fundamenta Otthontervező lakásszámla B módozat, mind bármilyen más többszörözés esetén két feltétenek kell teljesülnie:

- Több kedvezményezettnek kell a szerződésben szerepelnie

- Többet kell befizetned, mint havi 20 000 forint

Oké, de nekem azt mondták, hogy egyedül is köthetek havi 40 000 forintos Fundamentát!

Ez így igaz! A Fundamenta Otthontervező lakásszámla B módozatát immáron megkötheted saját magadnak (közeli hozzátartozók hiányában) és fizethetsz havonta maximum 40 000 forintot (vagy ennél kevesebbett). Ez azonban nem jelenti azt, hogy többszörözted az állami támogatásodat! Ugyanúgy évi 72 000 forintot kapsz a 40 000 forintos befizetésre is.

Amitől érdekes lehet ez a koncepció, hogy immáron egy termék keretein belül tehetsz félre több pénzt lakáscélra. Persze ez csak akkor éri meg, hogyha nincsen elég közeli hozzátartozód és hajtasz a magasabb szerződéses összegre, a több Fundamenta hitelre. Mert önmagában nem hiszem, hogy túl vonzó a második 20 000 forintot befizetni a számlára, amire 0,1%-os betéti kamat jár (ennél még az átutalási költséged is magasabb…).

Csökken az EBKM?

A táblázatban szerintem minden benne van, ami ennek a változtatásnak a lényege. Az EBKM (betéti kamatmutató) fele annyira csökken az új módozatban 40 000 forintos befizetésnél, mintha kötnél két darab 20-20 000 forintos szerződést. Ennek oka, hogy nem kapsz több állami támogatást, viszont nincs is a szerződésben több kedvezményezett.

Láthatjuk azt is, hogy az elérhető szerződéses összeg magasabb két külön szerződésnél, mintha egybe kötöd. Így nyilván ez tényleg annak opció, aki nem tud bevonni további rokont a szerződésbe, viszont mindenáron a Fundamentától szeretne felvenni hitelt is a megtakarítás mellé (opcionális).

Mennyibe kerül a Fundamenta hitel?

Nem győzön elégszer hangsúlyozni, hogy a lakástakarék mellé felvehető hitel nem jár automatikusan, ugyanolyan jelzáloghitel (hitelbírálattal), mintha bármelyik banknál vennénk fel a hitelt. Amiért érdekes mégis a lakástakarék hitel, az a tény, hogy a szerződés megkötésével ma „szerzel magadnak egy opciót”, hogy x év múlva milyen garantált kamatra kaphatsz hitelt. Ez akkor érdekes, ha közben a kereskedelmi bankok kamatai emelkednek majd.

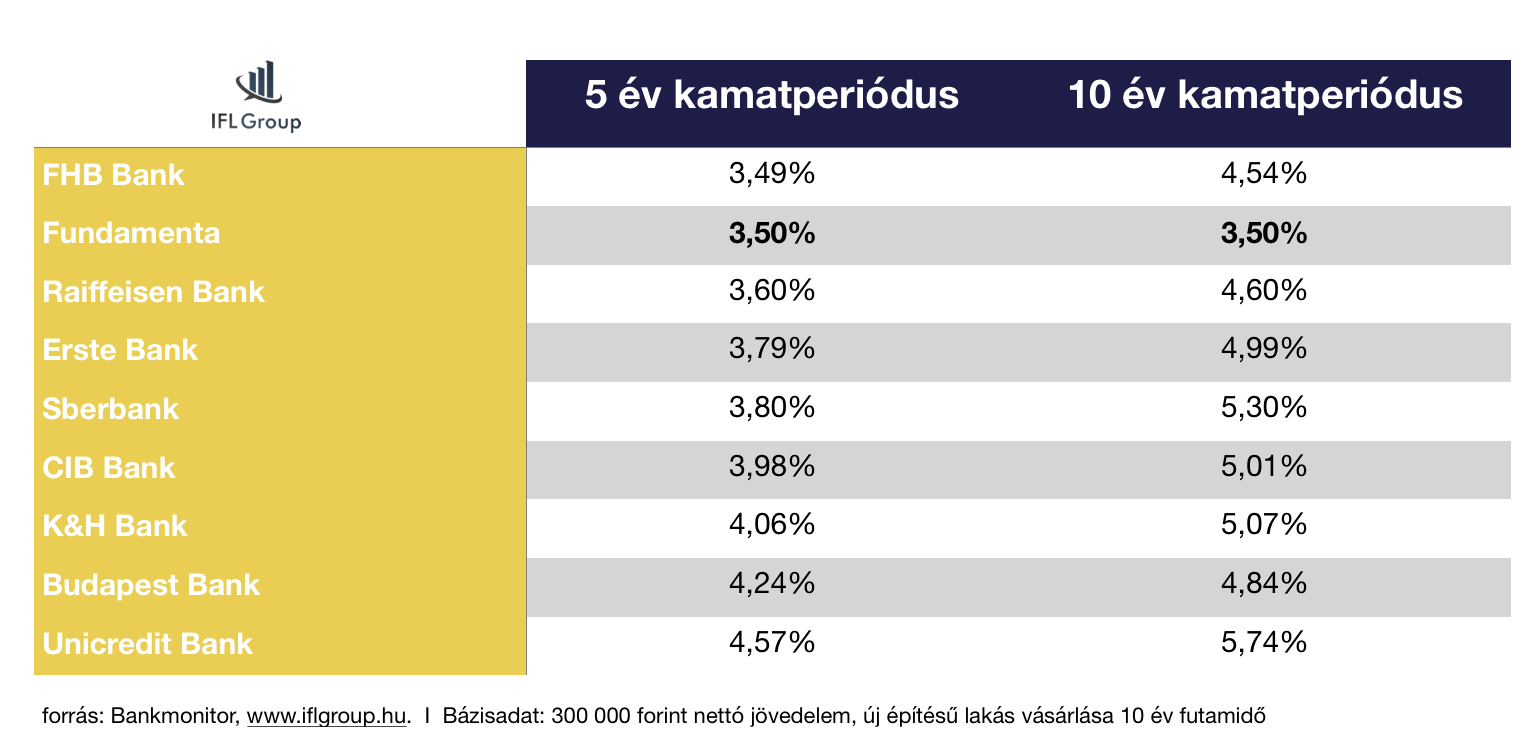

Ami pozitív irányba változik az új módozattal, hogy a hitel kamata immáron 3,5% lesz (igazodva a piaci trendekhez), miközben a mostani módozat kamata 3,9% (THM: 5,17%-5,94%) volt.

A Fundamenta hitel kamata mennyire versenyképes?

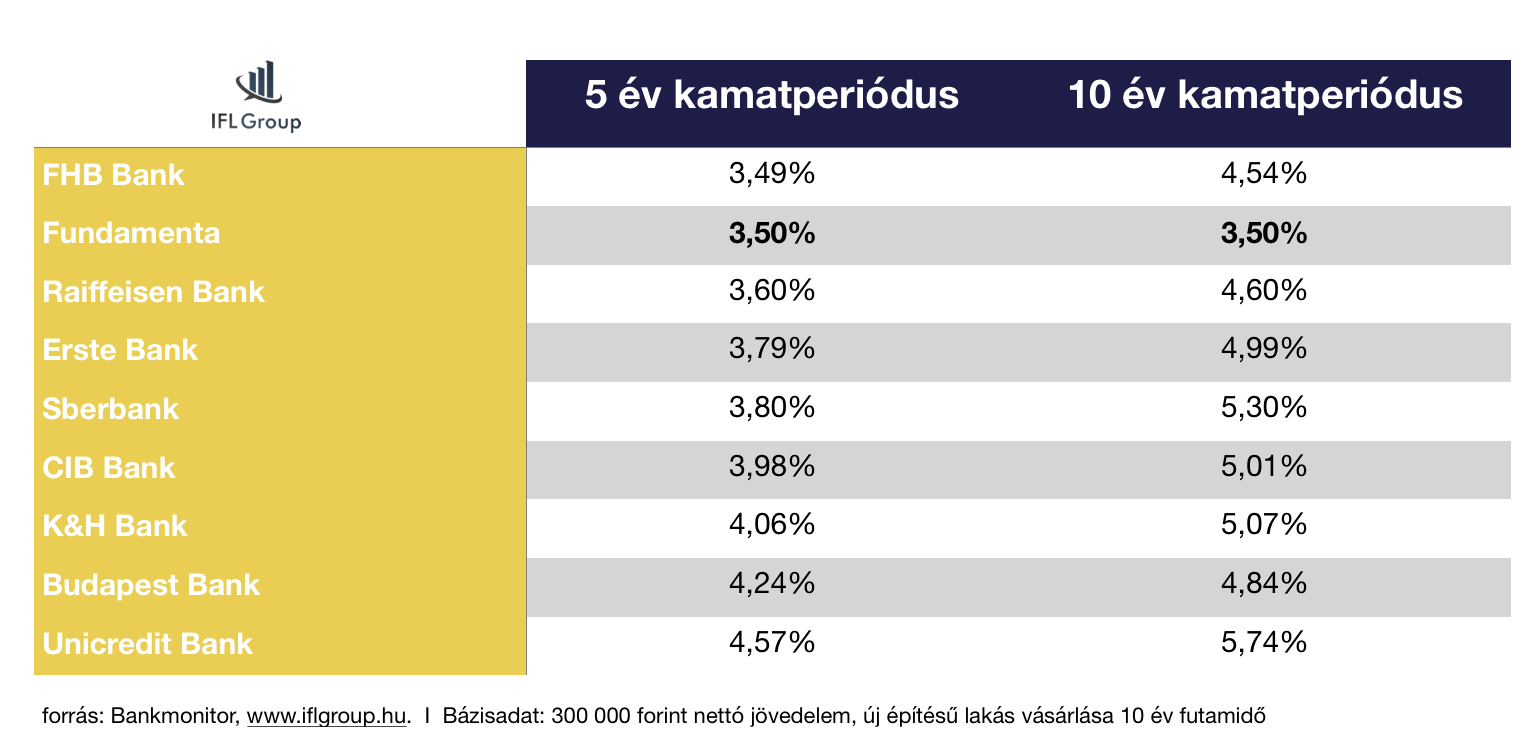

A táblázatban az 5 éves és 10 éves kamatozási piaci hiteleket hasonlítottam össze a Fundamenta Otthontervező lakásszámla 3,5%-os kamatával!

Kamatban alapvetően ez a 3,50%-os kamatajánlat azonos időtávra fixált kamatozás mellett talán a legversenyképesebb ajánlat a piacon, ha önmagában nézzük. Ugyanakkor egy valóban jól felépített hitelkonstrukciót nem nézhetünk pusztán önmagában. Lakástakarékot kötni hitel mellé akkor éri meg, ha a lakástakarékon elérhető kamatunk (EBKM) magasabb, mint a hitel kamata. Tehát jobban megéri a lakástakarékba fizetni, mint a hitelbe.

Ebből a szempontból a Fundamenta és más lakástakarékok hitelkonstrukciójának a legnagyobb hátránya, hogy fixen rövid futamidővel (módozattól függően: 58-63-74-94-112 hó) és ezáltal magas havi törlesztéssel lehet megkötni. A hitelfelvevő érdeke ezzel szemben gyakran az lenne, hogy a lehető legjobban eltolja a futamidőt (20-25 év), hogy ezáltal csökkentse a bank felé vállalt kötelező havi törlesztést, és a „megsprórolt” összegből indítson Fundamentát vagy más lakástakarékot.

Éppen emiatt léteznek azok az esetek (ezt mindig egyedileg kell kiszámolni), amikor jobban megéri 25 évre felvenni a 0,1-0,3%-kal magasabb kamatozású banki jelzáloghitelt, ami mellé lehet kötni a lakástakarékot (amit Minősített Fogyasztóbarát Jelzáloghitel esetén mindenhol díjmentesen tudunk előtörleszteni), minthogy alapból a lakástakarékhitelt vennénk fel rövidebb futamidővel és 0,1-03%-kal kedvezőbb kamatozással.

Módosulnak a megtakarítási időszakok

Az új módozatok esetében az új megtakarítási idő:

49 hónap helyett 50 hónapra ,76 hónap helyett 79 hónapra módosul. 97 hónap és 120 hónap marad. Ezzel kapcsolatban amire nagyon oda kell figyelni, hogy önmagában nem azért lesz több az állami támogatás, a szerződéses összeg vagy a teljes megtakarítás, mert valamire több pénzt kapunk. Itt arról van szó, hogy például a 6 év 6 hónapos (ebből 2 hónap a kiutalási időszak) eddigi kosntrukciónál 3 hónappal többször fizetünk be havi díjat és 3 hónappal tovább kapjuk emiatt az állami támogatást.

A Fundamenta tájékoztatása szerint A tarifáról (tehát maximum 20 000 forintos szerződés) B tartifára (amikor ugyanarra a szerződésre többet akarunk 20 000 forintnál befizetni, maximum havi 40 000 forint) bármikor válthat az ügyfél, de visszafelé nem lehetséges a lépkedés.

Partnerünk a Fundamenta, OTP, Erste lakástakarék.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 13. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 3, 2017 | Állami támogatás, Cikkek - pénzügyi blog

2017 végén már két fajta államilag támogatott lakáscélú öngondoskodás volt elérhető. Jogosan merül fel a kérdés, hogy akkor melyik a jobb megoldás (lakástakarék vagy a NOK a jobb), melyikbe érdemes pénzt helyezni? A lakástakarékot már ismerjük, míg a Nemzeti Otthonteremtési Közösség (NOK) egy (régi) új koncepciója a magyar piacnak. Mindkettő terméknek a végső célja az ügyfelek saját lakáshoz juttatása állami támogatással! A cikkben megnézzük, hogy melyiket miért érdemes választani!

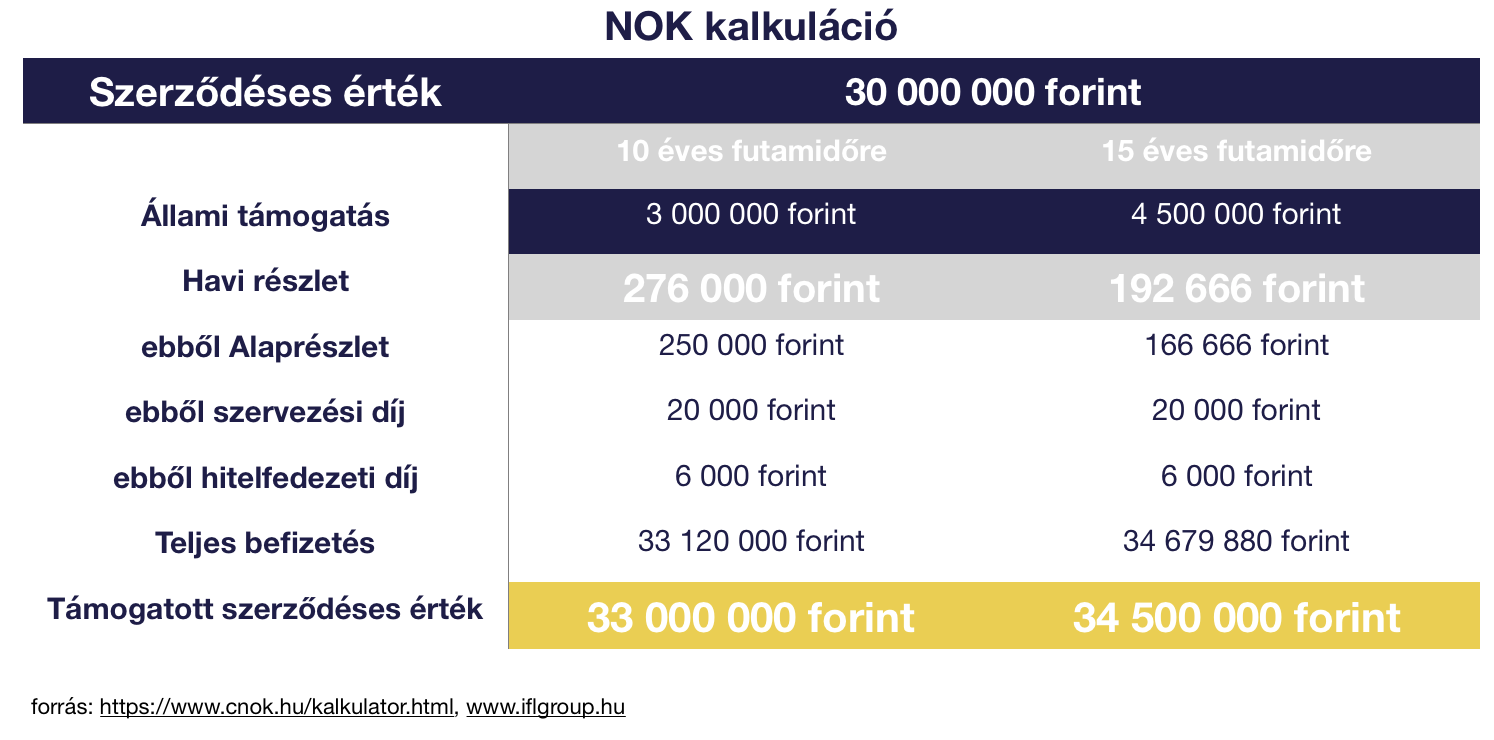

Mindkét szerződésre jár a 30%-os állami támogatás. A támogatás felső határa szerződésenként az LTP esetében 72 000 forint, míg a NOK-nál 300 000 forint.

Mi az a NOK?

Hivatalosan angol mintára (ugyanakkor erősen dél-amerikai utalásokkal) létrehozott szövetkezet, amit lakáslottónak csúfolnak. Ennek a lényege, hogy egy szervező cég (jelen pillanatban egyedül a Central NOK zrt. végezhet ilyen tevékenységet) legalább 120 főt felkutatva hoz létre NOK közösségi csoportot, ahol a tagok ugyanabban a preferenciájú ingatlanban érdekeltek.

A tagok azonos havi vállalással és opcionális eseti befizetésekkel takarékoskodhatnak elő. Amint a közösségnek összegyűlik a befizetésekből (mínusz a szervező jutaléka) a lakás vételára, úgy a tagok között kisorsolnak egy lakást. A sorsolásnál előnyt élvez az a tag, amelyik a legtöbb plusz befizetést teljesítette (magyarul előbb az a tag kapja meg a közösségtől a lakást, aki többet fizetett be).

Milyen lakásokat vásárolhatnak?

Minimum 10, maximum 15 éven keresztül havonta folyamatosan befizetnek a tagok a közösség kasszájába. Előre megnevezett, 10 és 40 millió Ft közötti értéken fognak a közösség tagjainak új lakásokat vásárolni. A sorsolás jellegéből adódóan lesz olyan tag, amelyik majd 15 év múlva jut lakáshoz abban az esetben, ha a közösségnek a számláján még van fedezet.

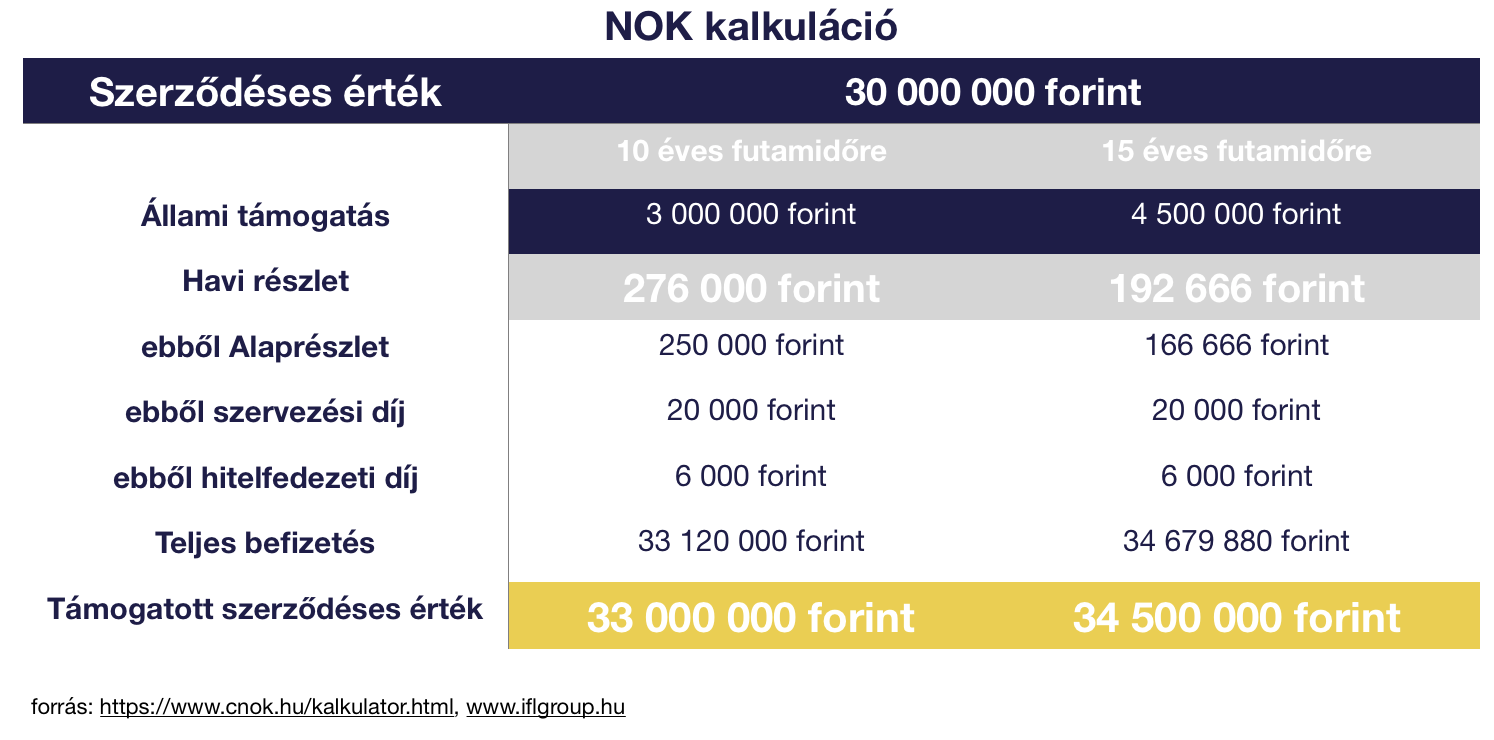

A hivatalos kalkulációból kiderül számunkra, hogy…

- 15 éves futamdiő esetén 26 000/ 166 666= 15,6% a költség a havi befizetésből

- A teljes befizetés magasabb, mint a szerződéses érték! 10 éves futamidőnél 120 000 forinttal kapunk kevesebbet vissza

- Az állami támogatást teljes mértékben felemészti a költség

A NOK egyedül abban az esetben éri meg a tagoknak, amennyiben a lehető leghamarabb juthatnak lakáshoz. Egy kritikus ponton túl a későn lakáshoz jutóknak veszteséget okoz a rendszer.

Arról már a legelején szó volt, hogy az állami támogatás ugyanúgy 30-30%, viszont a maximálisan szerződésenként adható összeg 300 000 a NOK-nál, 72 000 a lakástakaréknál. Azonban a hangsúly a szerződésenként adhatóságon van. Ugyanis, míg a NOK esetében nincsen lehetőség többszörözni a szerződést, addig az LTP esetében bevonhatjuk a családtagjainkat is.

Mennyit kell befizetni?

A 300 000 forintos állami támogatás a lakástakarék esetében 4,1 maximális díjjal rendelkező (havi 20 000 forint)szerződés esetében szerezhető meg. Ez a szám 5 lakástakarék szerződést feltételez, amit kimaxolva máris 5×72 000 forint, azaz 360 000 forint állami támogatást kaphatunk.

A NOK előnye elveszik, amennyiben lehetőségünk van minimum 5 darab lakástakarék szerződést kötni. Amennyiben erre nincsen lehetőségünk, akkor állami támogatás szempontjából lehet érdekes a NOK hiszen itt egy szerződő megkaphatja a 300 000 forintot, amennyiben teljesíti a befizetéseket (1 000 000 forint /év).

Azt láthatjuk, hogy egy NOK szerződés esetén az évi 1 000 000 forintos keretösszeg simán teljesíthető, hiszen az elvárt havidíj a kalkulációban 276 000 forint volt (3,3M forint / év). Más kérdés, hogy a legtöbb ügyfél nem tud ekkora havi összeget felszabadítani mindamellett, hogy fizeti párhuzamosan a jelenlegi lakhatását is.

Felhasználhatóság

A NOK csak új ingatlan vételére használható, míg az LTP új, illetve használt ingatlan vételére, bővítésre, korszerűsítésre, felújításra és lakáscélú hiteltörlesztésre egyaránt használható. Ez egy rendkívül fontos tényező, hiszen a lakástakarék esetében lehetőséget kapunk menet közben a célunk megváltoztatására, amennyiben nem találunk megfelelő új építésű ingatlant.

Korántsem biztos, hogy amikor a csoport kisorsolja a nevünket, akkor találunk megfelelő új építésű ingatlant a NOK segítségével. Ugyanis egy fix kifizetési árra szerződünk a szervezővel, ami egyben azt is jelenti, hogy adott a keretünk, ami felett saját erőből vagy további hitelből kell finanszíroznunk a vásárlást. Azért írok további hitelt, mert függetlenül attól, hogy mikor kapjunk meg az ingatlant, a csoport felé a futamidő végéig kell fizetni a havi részleteket.

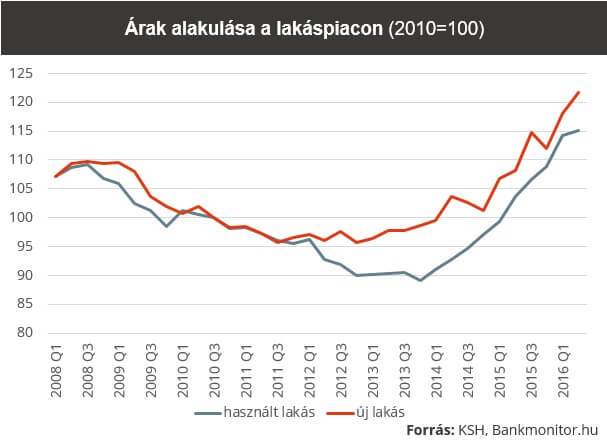

A válság után éveken keresztül pangott a hazai ingatlanpiac, viszont 2014-től kezdődően egy olyan felfutás kezdődött meg, ami a mai napig kitart. Országos átlagban a KSH adatai alapján a 2010-es szintekhez képest a használt lakásoknál 15%-kal, míg az új lakásoknál 22%-kal voltunk fentebb 2016 közepén.- írja a bankmonitor.

A regionális eltéréseket figyelembevéve elmondhatjuk, hogy például Budapesten jelen pillanatban túlkereslet mutatkozik új lakások esetében is, ami számos más tényezővel fúzionálva brutális áremelkedéseket jelentett. Példának okáért egy új építésű 110 nm-es budapesti agglomerációs ikerház 2014-ben még 30 millió forint körül elhozható volt, addig ma már 40-50 millió forint között kell fizetnünk érte.

A NOK kapcsán jogosan merül fel a kérdés, hogy ebben az esetben tudnánk e fizeti még x évig (a lejáratig) a NOK közösség felé a havi 166 666 forintot (példa) mindamellett, hogy további 10-15 millió forint hitelt kell felvennünk, aminek a havi törlesztést több lehet, mint 100 000 forint. Egyáltalán hitelezhetőek lennénk a jövedelmünk mellett?

Rugalmasság

Minimális futamidő: NOK esetében 10 év, lakástakarék esetén 4 év. Amíg a lakástakarék szerződésnél van lehetőségünk a befizetések csökkentésén, futamidő módosításon, addig a NOK–nál a befizetések csökkentése szigorú szabályok között történhet, szüneteltetése pedig lehetetlen. Kiszálni a NOK-ból legkorábban 10 év múlva lehetséges, amikor állami támogatás nélkül kapjuk vissza a befizetett pénzünket- költségek:

26 000 x 120= 3 120 000 forinttal kapunk vissza kevesebbett, mint a befizetett összeg

Lakástakarék esetében szintén elveszítjük az állami támogatást, de azonnal hozzájuthatunk a teljes befizetésünkhöz. Ezt az összeget legrosszabb esetben az 1%-os számlanyitási díj csökkentheti abban az esetben, ha valamilyen akciót vettünk igénybe, aminek feltételeit még nem teljesítettük. Szerződésenként a maximális veszteségünk abban az esetben, ha 10 éves szerződést kötöttünk, de 4 év múlva felmondjuk a szerződést:

szerződésenként 56 000 forint

A NOK esetében az OBA 30 millió forintos garanciája nem alkalmazható, míg a lakástakarék szerződésekre az OBA védelem adott.

Ha szeretnél lakástakarékot kötni az elérhető legjobb akciókkal, akkor töltsd ki az űrlapot!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 26, 2017 | Banki termékek, Cikkek - pénzügyi blog, info

Nagyon kedves barátommal beszélgettem tegnap a devizahitelezésről. Feltette nekem a kérdést, hogy „mi akkor tudtuk, hogy ez lesz?”. Miközben elmeséltem neki számos észrevételemet a témában, jöttem rá, hogy bizony ezeket az információkat nagyon kevesen ismerik. Állítom, hogy az emberek semmit nem tanultak a múltból és hamarosan újra megismétlődik a társadalmi pénzügyi katasztrófa! A devizahitelezés tanulságai …

Nagyon szeretném, ha végigolvasnád ezt a hosszú cikket, ugyanis sokak számára eddig nem ismert összefüggésekről fogok írni. Külön megköszönöm, ha megosztod Facebookon ezeket az információkat!

Hogyan nézett ki a devizahitelezés a gyakorlatban?

Hidd el, hogy a devizahitelezés csúcsán nem volt egyértelműen fekete és fehér a folyamat. Mára sokan elhitték, hogy a gonosz bankok előre megfontolt szándékkal vezették félre az ügyfeleket. Az igazság az, hogy senki nem tudta. Devizakockázat lábjegyzetben mindenki arra számított, hogy az 50 000 forintos hitel legrosszabb esetben felmegy 65 000 forintra. De úgy voltak vele, hogy ez egy vállalható kockázat…

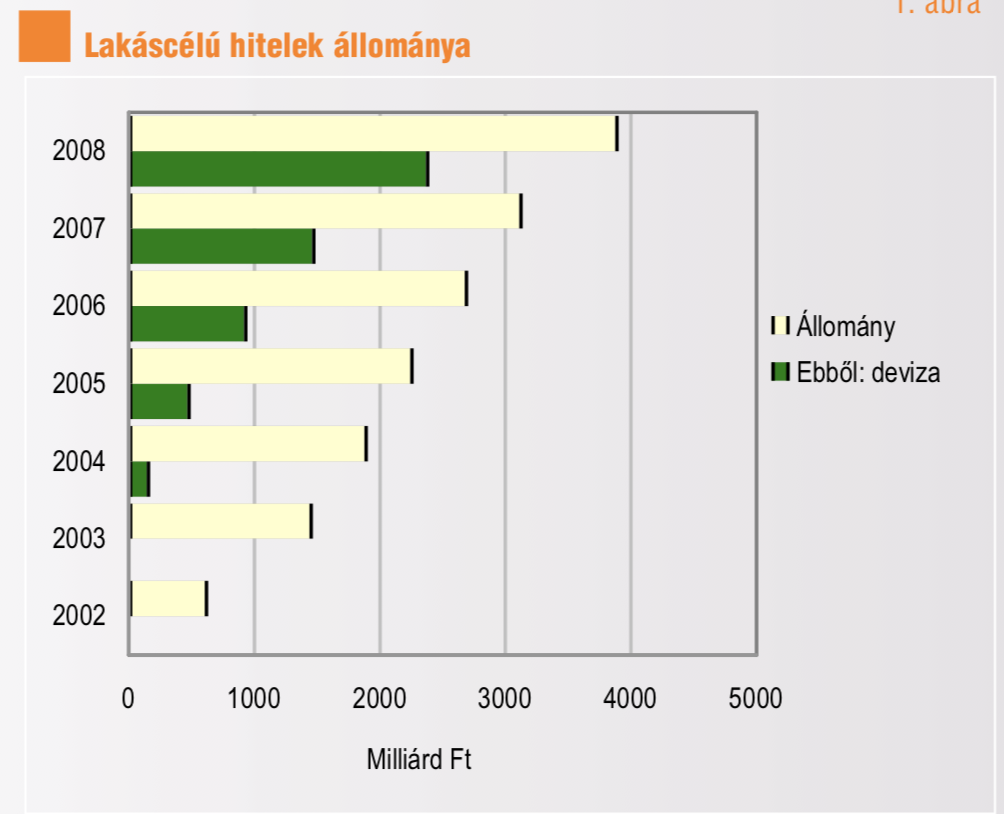

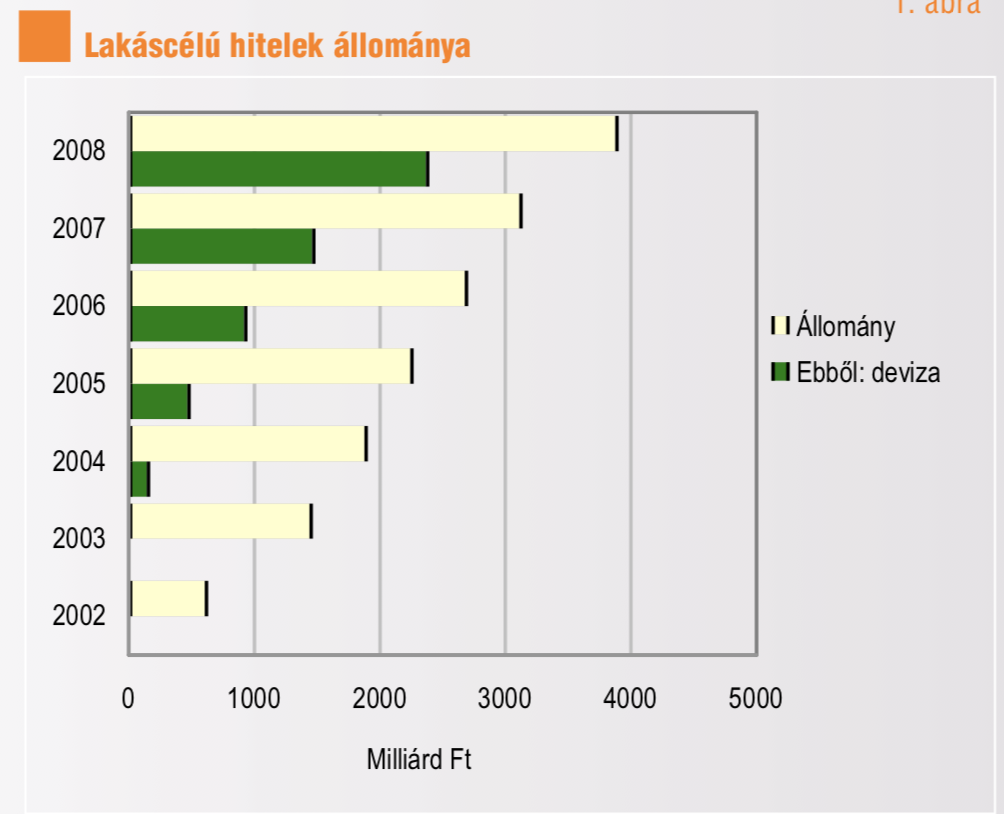

2008. december 31-én a lakáshitelek állománya 3875 milliárd Ft volt – ami a GDP több mint 14 százalékának felel meg –, ennek 61 százalékát a devizaalapú lakáshitelek tették ki. A bankok által 2004-ben bevezetett devizahitelek száma és összege szintén jelentõsen nõtt: 2004-ben az összes hitelállomány összegének egytizedét sem érte el, 2008-ra meghaladta a 60 százalékot. A 2007. végi állapothoz képest a teljes hitelállomány összege közel 25 százalékkal, a devizaalapú állományé 62 százalékkal emelkedett.

forrás:KSH

Ez a számsor azt jelenti, hogy a devizahitelezés csúcsán már nem volt „választása” sem az ügyfélnek, sem a közvetítőnek, bankosnak.

2008-ra már szinte mindenki devizahitelt vett fel

Szerinted mi történt abban a ritka esetben, amikor a hitelközvetítő azt mondta az ügyfélnek, hogy havi 50 000 forint helyett fizessen havi 80 000 forintot HUF alapon, mert a devizának komoly kockázatai vannak? Mindezt egy olyan időszakban, amikor boldog-boldogtalan csatlakozott a tömeghez és még a csapból is ez folyt?

Elmondom a megoldást! Az ügyfél meghallgatta a másfél órás szakmai kiselőadást (aminek a felét nem értette), megköszönte, felállt és átment egy másik bankba/közvetítőhöz, aki megerősítette abban, hogy biztosan nem történik semmi baj. Aki devizahitelt akart felvenni, az már előre eldöntötte, hogy számára ez a megoldás. A bankban a döntéséhez kereste a megerősítést.

Forint alapú hitelt alapvetően kétfajta ember vett fel: aki beszari volt és/vagy az átlagosnál több pénze volt

Bár a második opció igencsak kérdőjeles, hiszen megszámlálhatatlan embert lehetne felsorolni, aki akkoriban a felső-középosztályhoz tartozott, mégis a devizahitelezést választotta. Persze nagyon erős kijelentés, hogy valaki „beszari” lett volna, de ezzel igazából súroljuk a valóságot. Nagyon kevés ember hozott tudatos, racionális és szakmai döntést, aminek a végeredménye a forint alapú hitel lett volna. Sokkal jellemzőbb volt, hogy annak az időszaknak a forintalapú hitelese egyszerűen félt az árfolyamkockázattól. Kockázatosnak ítélte meg.

Nem célom senkit megbántani. Viszont most őszintén szeretnék beszélni az akkori piacnak a jellemzőiről. Persze utólag mindenki atomfizikusnak állítja be magát, de akkoriban ez egyáltalán nem volt feltétlenül egy jövőbelátó jóslat. Sokkal inkább a forint hitel mellett, mint a devizahitel ellen döntöttek. Ez hatalmas különbség.

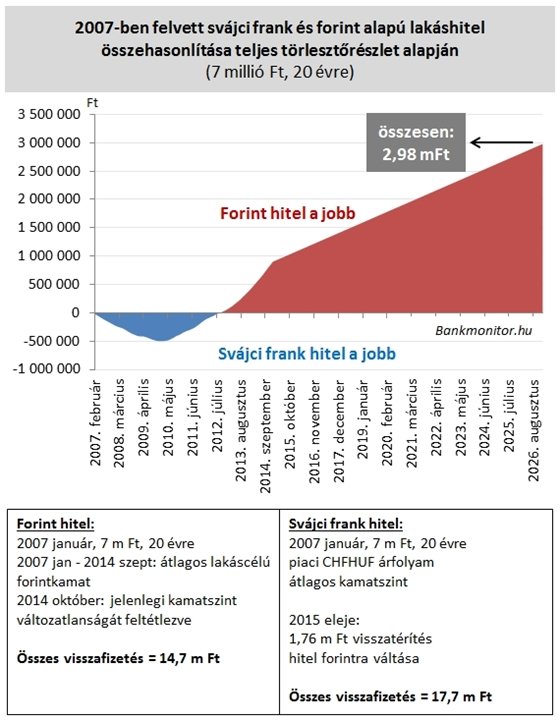

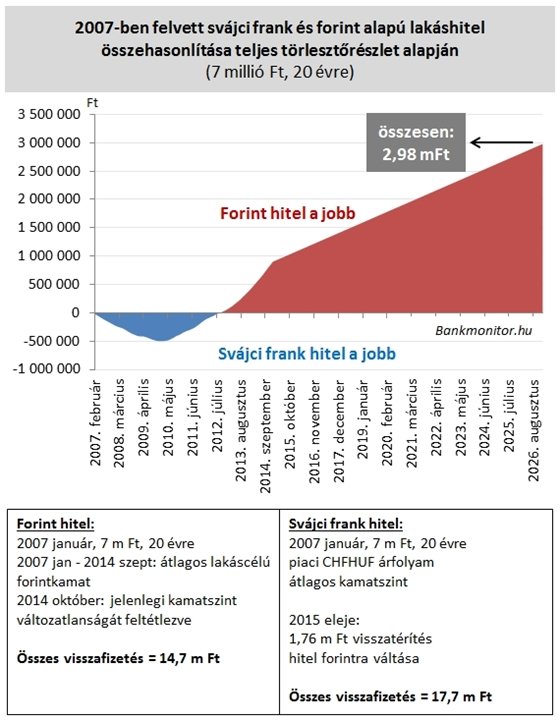

Sokáig a devizahitelesek jártak jobban- a devizahitelezés tanulságai

Nagyon kevesen vették észre menet közben, hogy még a megemelkedett törlesztéssel is sokkal jobban jártak, mint azok, akik alapból forint alapú hitelt vettek fel. Mindenki annyit érzékelt 2008 után, hogy az addigi „álom devizahitel törlesztőrészlet” elkezdett emelkedni.

Senki nem foglalkozott a forinthitelesekkel, senki nem beszélt a forinthitelesek „devizahitelhez viszonyított” veszteségéről, ami már évek óta ketyeget. Hogy miért? Mert akkor észrekellett volna vennie mindenkinek, hogy a megemelkedett törlesztő még mindig kedvezőbb, mintha alapból forintalapon vették volna fel a hitelt.

És mi lett volna ebből a logikus következtetés? Az, hogy az ember jellemzően túlvállalták magukat. A többség nem tudta volna a célját megvalósítani a drágább forintalapú hitellel, hiszen nem lett volna pénze a törlesztésre.

A devizahitelezés egy társadalmi közmegegyezésen alapult, amiben mindenki részt vett (állam, adós, bank, közvetítő, ingatlanos). A lényege az volt, hogy nagyobb lakásba költözhettek olyanok (jobb autókat vehettek), akiknek nem lett volna rá pénz.

Folyamatosan a devizahiteleseknek kedveztek, főleg a rossz adósoknak

Miután elértük a devizakockázat azon fokát, amikor gyakorlatilag a devizhitel törlesztése megegyezett a forintalapú hitelével, lépni kellett valamit. Tulajdonképpen kiborultak a csontvázak a szekrényben, és kiderült, hogy a lakosság jelentős része

- nagyobb lakásban él (hitelből), mint amit megengedhetne magának

- forintalapú hitelből sosem tudta volna kifizetni a törlesztés

- a társadalom lebukott, és ez magával ránt minden passzív résztvevőt is

Az a bizonyos első mentőcsomag, ami a gazdagokat mentette meg…

Amikor bejelentették az első mentőcsomagot, akkor két esemény is történt, amiről sokan nem tudnak, mert elvoltak foglalva saját kálváriájukkal!

A Fundamenta felfüggesztette a hitelezését arra a három hónapra

„Likviditási problémánk nincs, de a saját tőkére is oda kell figyelnünk. Tőkemegfelelési mutatónk a minimális 8 százalékkal szemben 11 százalék, de magas e tekintetben az anyavállalat elvárása. Nem helyezhetünk ki akármennyi hitelt” – mondta Gergely Károly, a Fundamenta-Lakáskassza elnök-vezérigazgatója

A Fundamenta-Lakáskassza ügyfelei kizárólag a 2011. augusztus 31. előtt megkötött, vagy ez előtt megosztással létrejött szerződéseikre igényelhetnek forintban áthidaló kölcsönt devizahitelük fix árfolyamon történő végtörlesztéséhez – közölte a lakástakarékpénztár. Ez azt is jelentette, hogy számos Fundamenta ügyfél rekedt „házon kívül”, amikor az utolsó valódi szalmaszálba kapaszkodhattak volna azáltal, hogy 180 forintos árfolyamon fizethették volna ki a devizahitelüket Fundamenta áthidaló kölcsönnel.

A hitelkiváltás sem igazán működött abban a három hónapban

A rendkívül szigorú határidőkhöz kötött első mentőcsomag gyakorlatilag 2 hónapra redukálta a menekülési időt az addigra már jelentősen megemelkedett (forintalapú hiteltörlesztésekhez végleg közelítő) devizahitelekből. Egyértelmű, hogy több tíz millió forintot egy átlagos család nem igazán tudott a semmiből előteremteni.

Megoldás lett volna a hitelkiváltás egy másik banki hitellel, de több tucat olyan esetről tudok beszámolni (ügyfél beszámolókból), amikor hiába adták be a papírokat időben, a bank mindenféle időhúzó trükkel gyakorlatilag szabotálta a kiváltás. Lekésték a határidőt és bennragadtak a hitelben, ami már bőven 215 forintos árfolyamon pörgött tovább.

Sztori: Bankosok mesélték nekem, hogy Miskolcon a törvény érvényességének a napján valaki besétált egy táskával, hogy kifizesse 180 forintos árfolyamon a hitelét! A táskában 80-90 millió forint kp. volt… Egyébként az abszolút rekorder közel 100 millió forintot nyert Magyarországon ezzel az adósmentő programmal, ami elgondolkodtató, hogy mennyire létkérdés lehetett számára a hitel…

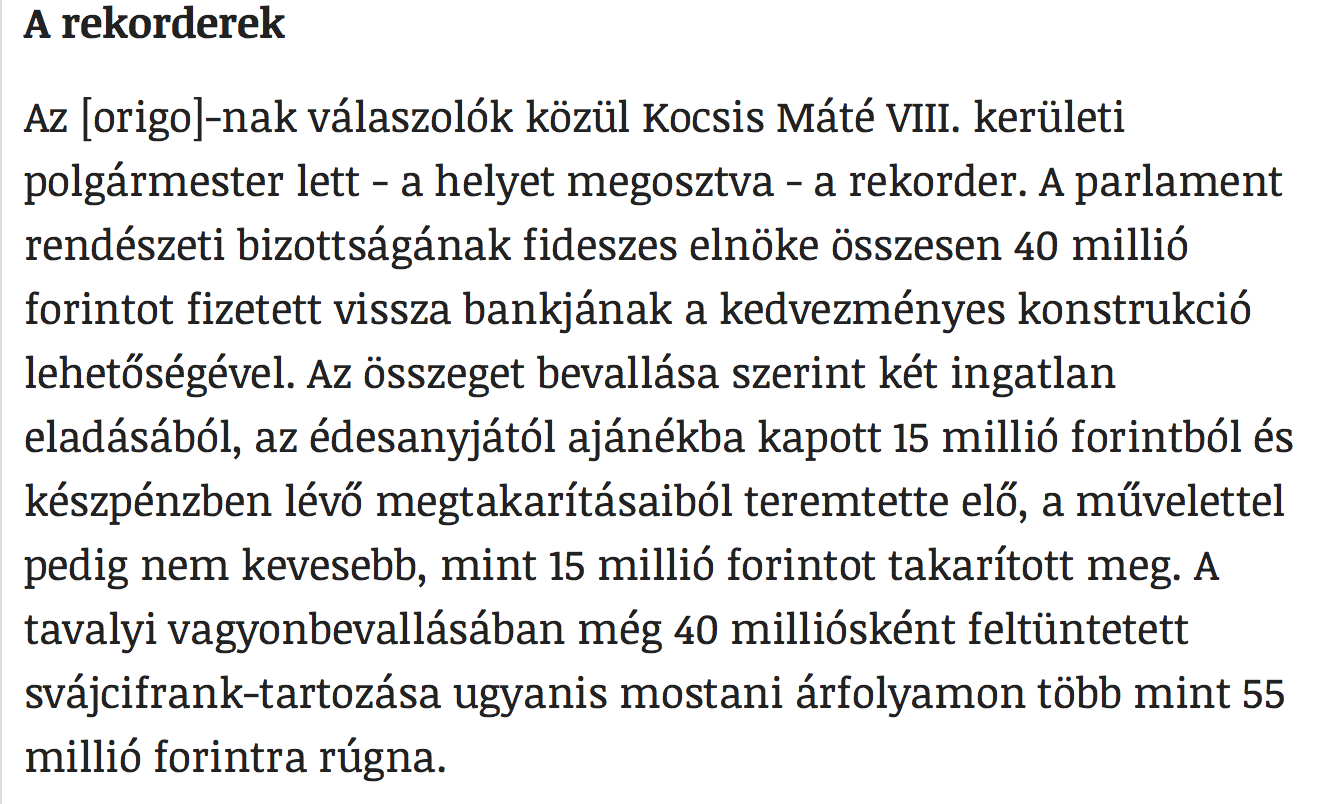

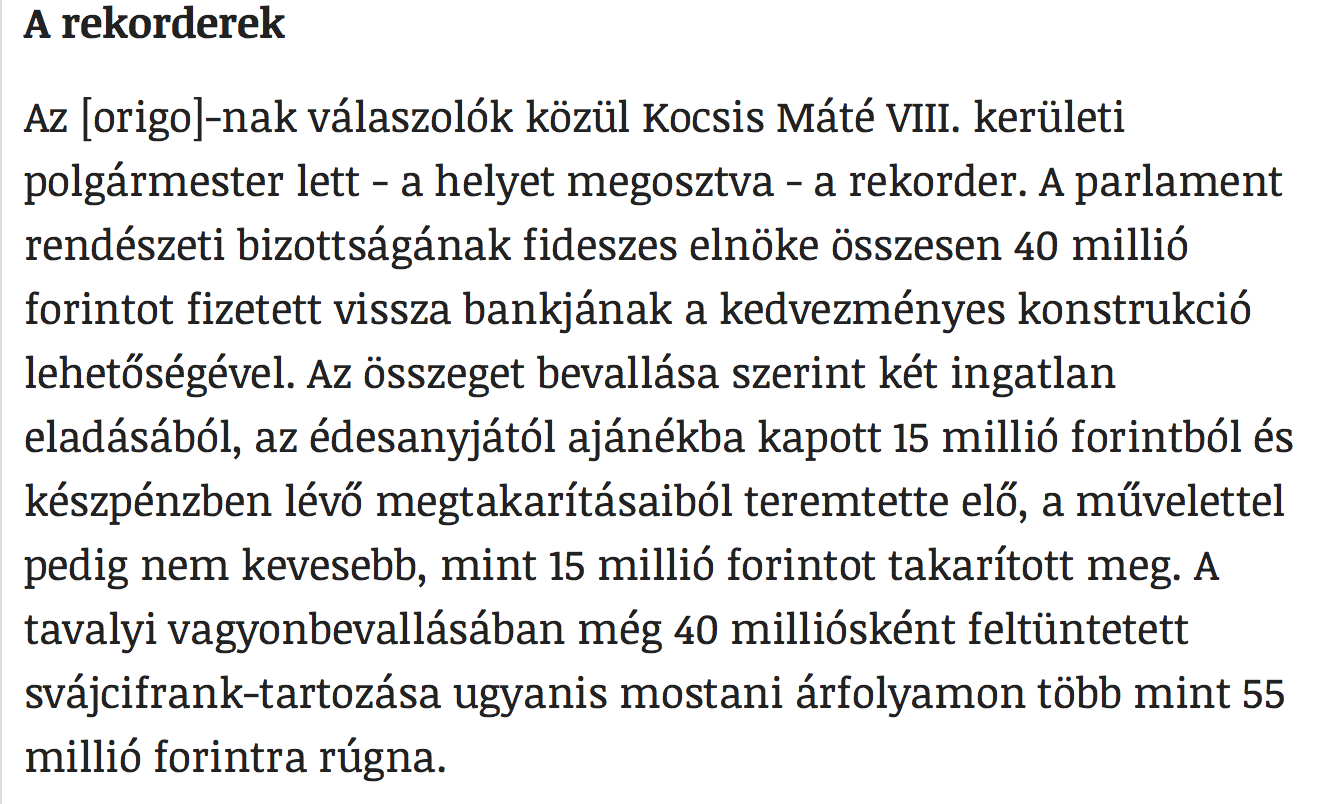

A Parlament is kiszórta a devizahiteleit

Egy dologra biztosan hasznos volt az első mentőcsomag. De erről idézzük meg az Origo.hu hírportál írásának egy részét, aminek a címe: Képviselők is milliókat spóroltak a végtörlesztéssel

Csak az átlagos emberek nem éltek a kedvezményekkel

A legkedveltebb mentőcsomag lehetőséget biztosított a devizahitel árfolyamfixálására és ezáltal havi szinten több tízezer forint megspórolására. Talán ez volt az utolsó lehetőség, hogy az emberek megoldást találjanak, hiszen kaptak 5 évnyi türelmi időt arra, hogy talpra álljanak, miközben a havi törlesztés is csökkent!

Azonban sokan nem éltek a lehetőséggel. Egy olyan esetben, amikor a kötelezően fizetendő törlesztés egy részét nem kell adott pillanatban kifizetni (gyűjtőszámlára megy a pénz), a legokoksabb megoldás, ha mégis ugyanannyit fizetünk havi szinten, mint amennyit eredetileg kellene. Az okosabb hitelesek legkésőbb ezen a ponton a havi fennmaradó összegből megkötötték a lakástakarékokat, hogy állami támogatással a gyűjtőszámlánál nagyobb mértékben tudják a tőketartozást csökkenteni.

Árfolyamgát+ LTP

A táblázatban egy 20 évre felvett 6M forintos hitelt néztünk meg, amit 2007-ben vettek fel. Az induló törlesztőrészlet 45 130 forint volt, míg az árfolyamgát előtt már 72 767 forintot kellett befizetni. Az árfolyamgát miatt viszont a havi törlesztés visszament 5 évre fixen 44 660 forintra.

A hitelből elengedtek 1,3 millió forintot, míg a tőketartozás az árfolyam kezdetekor 6,2 millió forint lett volna. Amenniyben ez az ügyfél a „megspórolt” havi 30 000 forintból indított volna lakástakarékot, akkor 5 év után be tudott volna törleszteni nagyjábül 2,4 millió forintot, amivel a tőketartozás több, mint egyharmad részét letudta volna.

Ezzel pedig azt érte volna el, hogy az árfolyamgát után a hitelnének havi törlesztése nem szabadult volna el (törvényben van egy felső korlát, ami viszont azt jelenti, hogy a futamidő hosszabodik a legrosszabb esetben). A most lejáró árfolyamgátas hiteleket ki lehet váltani mai kamaton, ami azt jelenti, hogy:

6,2M-2,4M (LTP)= 3,8M forint tőketartozás. Ennek a havi törlesztése 10 évre 5 éves kamattal átlagosan 28 000 forint / hó. Emellé hozzá kell adni a gyűjtőszámla értékét (amennyiben nem kombinált hitelünk volt), ami egy ekkora hitelnél maximum 1 000 000 forint lett, aminek a törlesztése további 5-8000 forint/hó lenne.

Így lehetett volna élni a lehetőséggel. Sokan nem tették meg.

Az embereket nem érdekli az információ

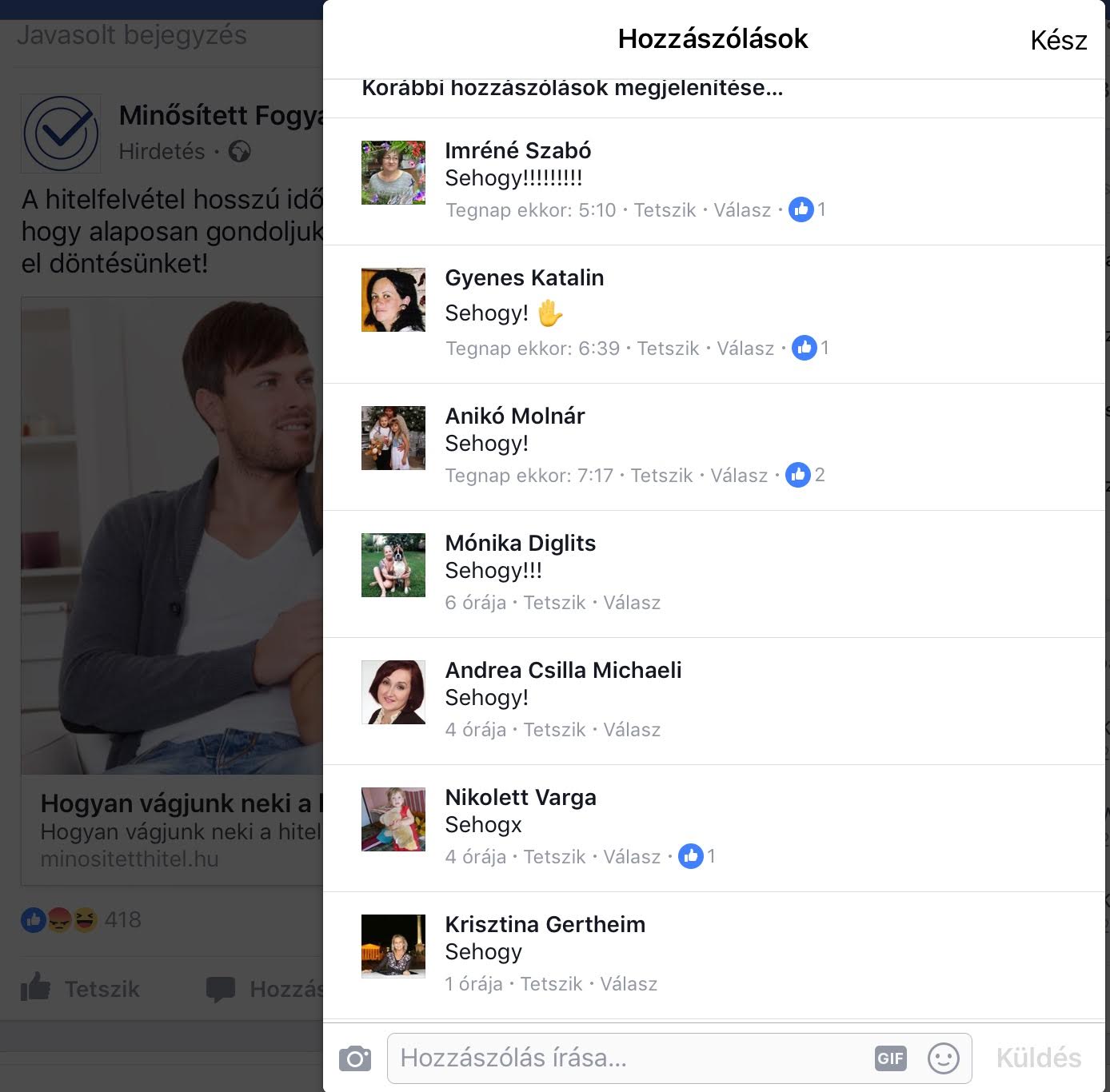

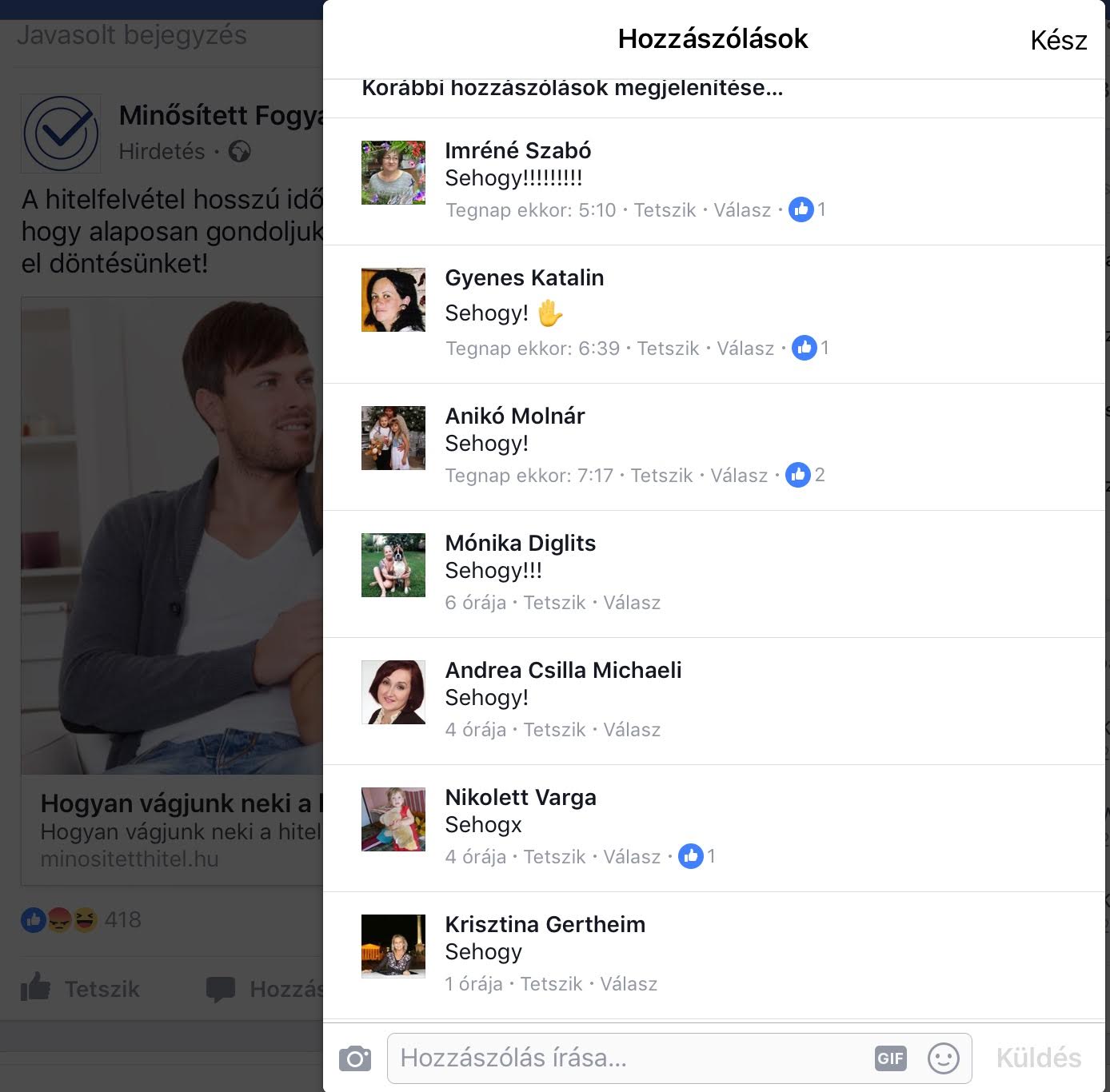

Elérkeztünk a jelenbe, amikor már a forinthitel az egyedüli opció, amit ráadásul egyre versenyképesebb kamattal érhetünk el. Ráadásul az MNB bevezette a minősített fogyasztói hitelt (bővebben itt: Klikk) , és elindított egy kampányt ezzel kapcsolatban, aminek a lényege, hogy felhívja az emberek figyelmét arra, hogy több ajánlatot nézzenek át (vagy dolgozzank független hitelközvetítővel), gondosan döntsenek és ehhez mindenféle eszközt adnak.

Itt egy Facebook hirdetés:

Erre érkezett 83 hozzászólás (amikor néztem). A kommentelők 90% ugyanazt írta…

SEHOGY

Számomra rendkívül ijesztő állapotok uralkodnak a hitelezéssel kapcsolatban ügyféloldalról. A devizahitelezés válsága után (és állami kedvezmények után) nem azt a következtetést vonta le a társadalom jelentős része, hogy sokkal több információ birtokában, felelősségteljesen kell hitelt felvenni. Hiába kapnak meg minden lehetőséget az emberek (törvényi, tájékoztatás, blogok, összehasonlító oldalak…stb), a totális elutasítás a jellemző.

Hitelt sehogyan ne vegyünk fel. Ahelyett, hogy informálódnának, elutasítanak minden segítséget. Az átlagos ember nem tudja kikerülni, megkerülni a hitelt, ha autót vagy lakást akar vásárolni, hiszen a hitel a mi jövőbeni keresetünk egy része, amit kamatért cserébe ma elkölthetünk. Ennek a „sehogy”-nak a következménye pedig az, hogy továbbra is megalapozatlan, hirtelen döntések születnek majd a témában, és a legtöbbenn továbbra sem fogják érteni a kockázatokat és stratégiákat!

A hitellel akkor kell foglalkozni, amikor van pénzünk. Ebben az időszakban kell olvasni, számolni. Amikor már szükségünk van rá, akkor késő. Ugyanis az idő ellenünk dolgozik és kapkodni fogunk.

6 végzetes hiba a hitelfelvételnél

1. A szakember megkérdőjelezése

Nem csupán az információhiány okozhat problémákat. A hitelezés ugyanolyan szakma, mint a bútoros vagy a taxis. Ehhez képest amíg a bútorosnak nem akarják elmagyarázni hogyan dolgozzon, addig létezik egy olyan ügyfélréteg, aki okosabbnak hiszi magát a hitelközvetítőnél. Ez nem azt jelenti, hogy teljesen adjuk át magunkat, mert az butaság lenne. Viszont egyfajta köztes állapot megtalálása fontos lenne, ha nem akarunk rossz döntést hozni.

2. A kamatorgia

Egy hitelnél minden a számokról szól- gondolhatná a mezei ügyfél. Két számot összehasonlítani mennyire kézenfekvő megoldásnak tűnik. Ugyanakkor azt kell megérteni, hogy a kamat nem minden egy hitelnél. Fontos látni, hogy az adott kamatot milyen feltételekkel kapjuk meg, a hitelszerződésben milyen jogokat kapunk (előtörlesztési díj, stb…) illetve a bank alapvetően milyen gyorsan képes folyósítani. Számos tényezőt kell figyelembe venni ami miatt nem biztos, hogy a legjobb kamattal rendelkező hitel lesz a számunkra legkedvezőbb ajánlat…

3. Rossz határidők

Meglepő számomra, hogy az emberek e-bayen megrendelnek egy 1000 forintos vackot, amire képesek várni 6 hetet, de amikor 10 millió forintot akarnak a banktól, akkor azt azonnal, de két héten belül legalább meg akarják kapni! Persze érthető, hogy a felgyorsult ingatlanpiacon minden perc számít, azonban ezt áthidalandó ott a foglaló/előleg intézménye. A minősített hitelekkel az elméleti határidő 14 munkanapra csökkent, de ez nem tartalmazza az értékbecslés idejét (ami 1-2-5 nap is lehet). Ráadásul mindig van egy hiánypótlás, ami miatt húzódik az ügy. Mindig számítsatok másfél hónapra és akkor nem érhet meglepetés.

4. A DIY

Elhiszem, hogy sokak számára nagyon izgalmas folyamat, amikor először vesznek fel lakáshitelt és gyakorlatilag minden ponton jelen akarnak lenni. Merül fel a kérdés, hogy miután egy hitelközvetítőtől minden információt megszereztünk, miért ne mennénk be saját magunk a bankba és intéznénk el az ügyet. Az erkölcsi felelősségen túl (ingyen dolgoztatod a hitelügyintézőt) meg kell érteni, hogy az átlagos ügyfélnek soha nem lesz olyan ismerettsége és ráhatása a hitelére, mint egy közvetítőnek. Ez akkor értékelődik fel igazán, amikor valami porszem kerül a gépezetbe és megakad a folyamat.

5. Nincsen ” legrosszabb eshetőségünk”

A legtöbben azért buktak bele a hitelükbe az elmúlt években, mert a hitelfelvételnél a legjobb eshetőséggel számoltak. Adottságnak vették a jelenlegi jövedelemüket, egzisztenciális helyzetüket. Holott ez csak egy állapot, ami lehet jobb vagy rosszabb. Minden hitelfelvétel előtt számolni kell egy legrosszabb eshetőséggel is, és egy tervet készíteni arra az esetre, ha „apa” 5 hónapig nem fog dolgozni. Akkor mi lesz?

6. Befektetési cél, amivel csak nyerhetünk

Sokan vannak, akik alapvetően befektetési céllal vesznek egy lakást meg. Azt tapasztaltam ezeken a beszélgetéseken, hogy szinte szitokszónak, szakmaiatlannak hangzik az ügyfél számára, ha arról beszélünk, hogy ez a befektetés rosszul is elsülhet. Mert mondjuk az ingatlanlufi kipukkad. Mert nem találunk albérlőt. Mert az ingatlanárak zuhannak. Mert többet kell a lakásra költeni, mint terveztünk. Meg kell érteni, hogy a befektetés nem egy alapvetően pozitív cselekvés. A végeredmény lehet jó vagy rossz vagy semleges.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, Felső bal, Hitel

Tovább csökkennek a jelzáloghitelek kamatai. Ráadásul az MNB törekvése a változó kamatozású hitelek piacról való kiszorítására kifejezetten üdvözítően hat majd szerintem az általános pénzügyi kultúrára és lényegesen kevesebb „hitelkárosultat gyárt” majd emiatt a rendszer. Hiszen a forint alapú hitelek legnagyobb veszélye pontosan az olcsóbb, kiszámíthatatlan, változó kamatozású hitelek voltak, amit sokan ugyanolyan logika mentén választottak ezidáig, mint régebben a devizahiteleket! Ennek viszont lassan vége! Nézzük meg, hogy ebben az új környezetben milyen hitelstratégiával tudjuk a legtöbb hasznot hajtani!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Milyen hitelkonstrukcióban gondolkodjunk?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

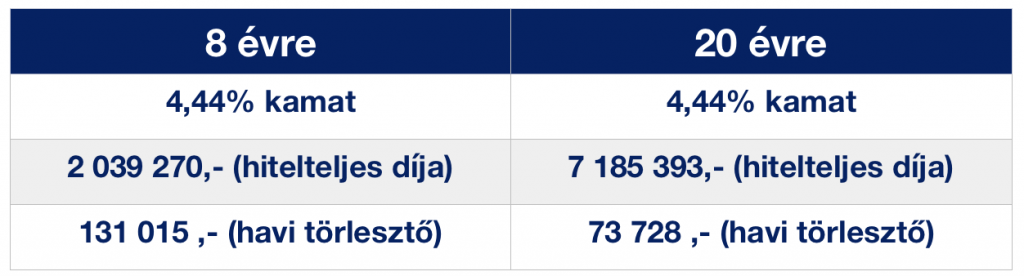

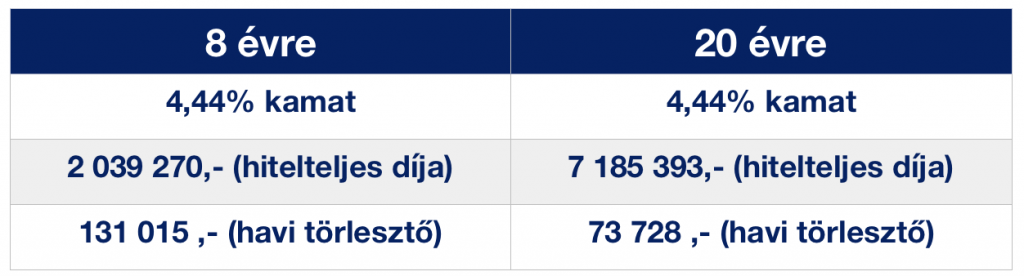

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

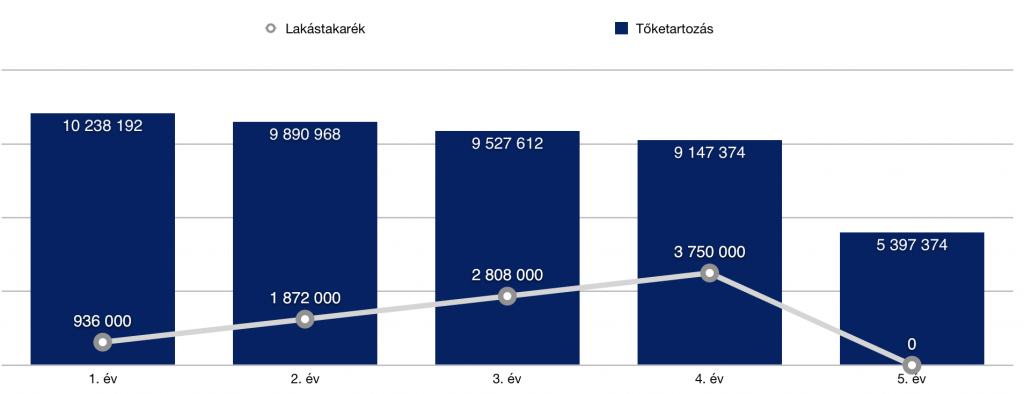

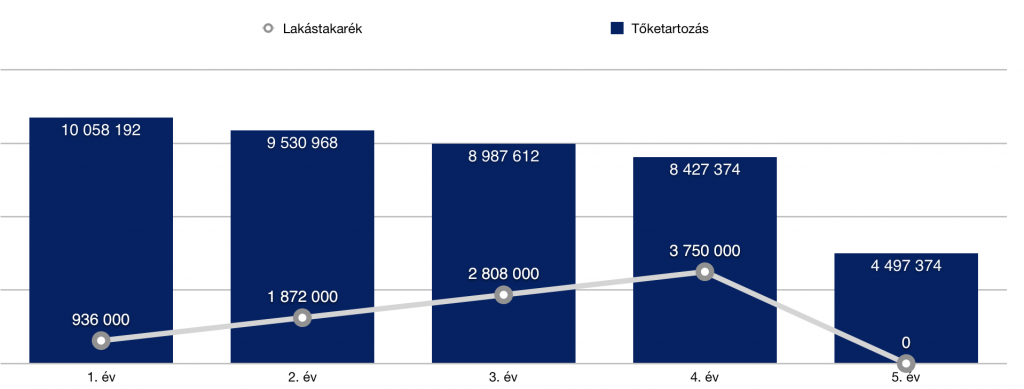

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

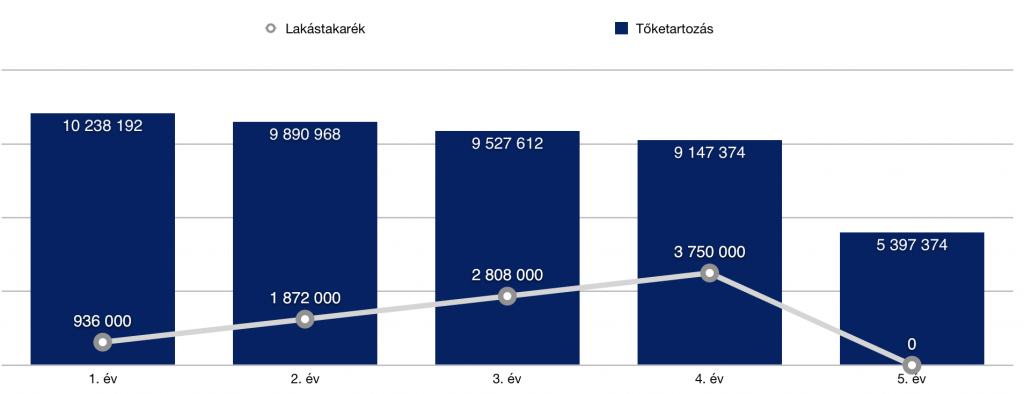

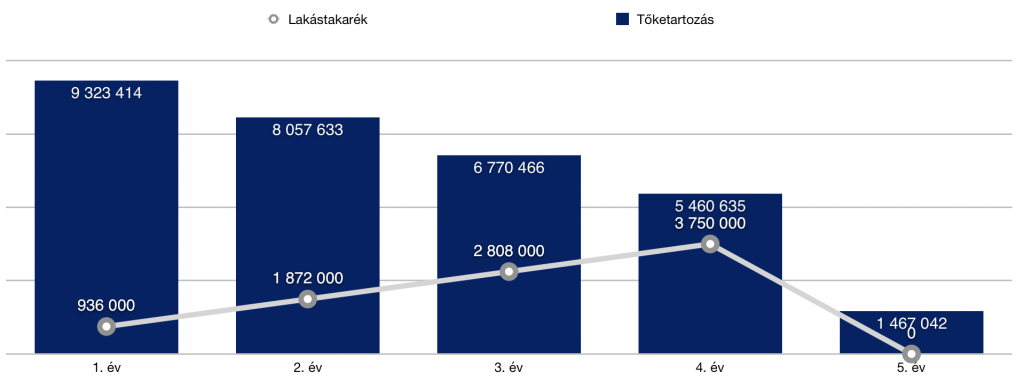

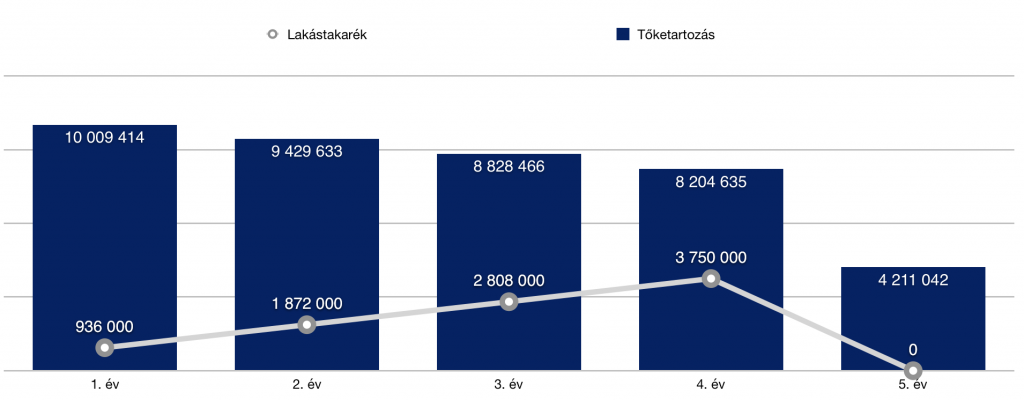

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

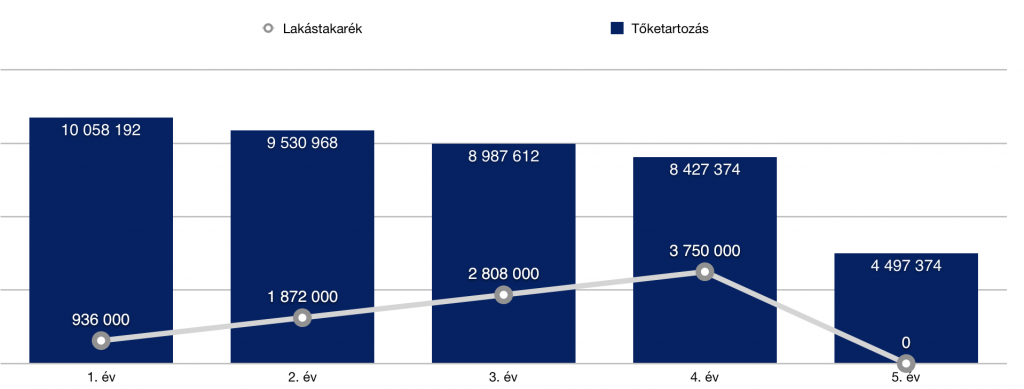

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

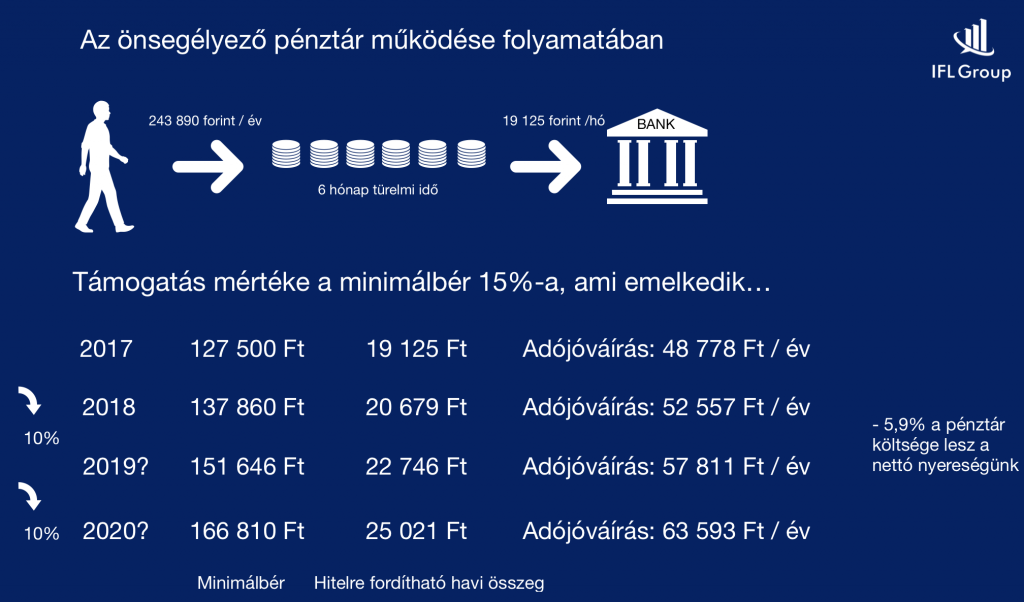

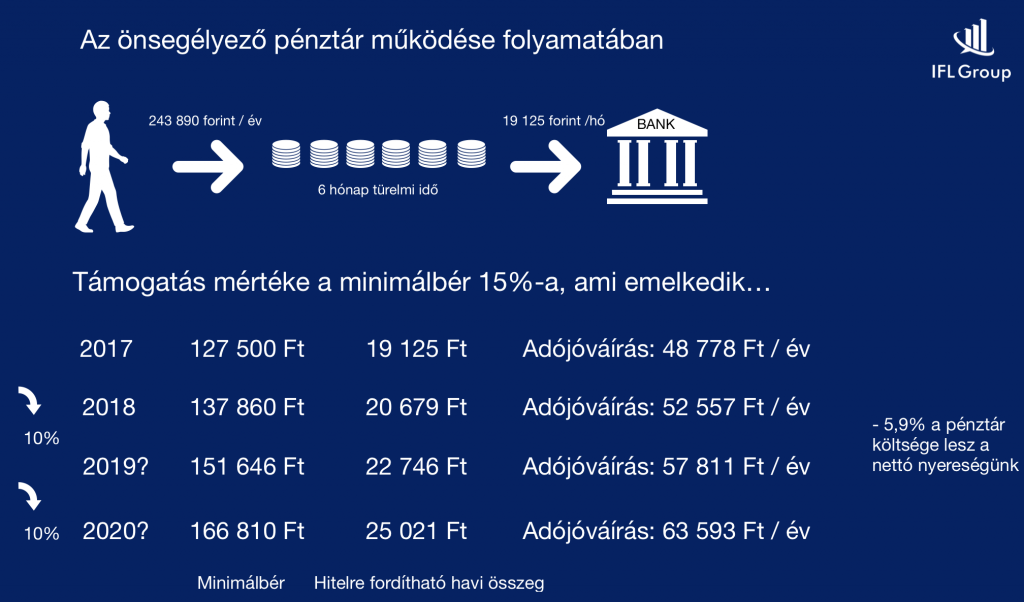

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-n hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

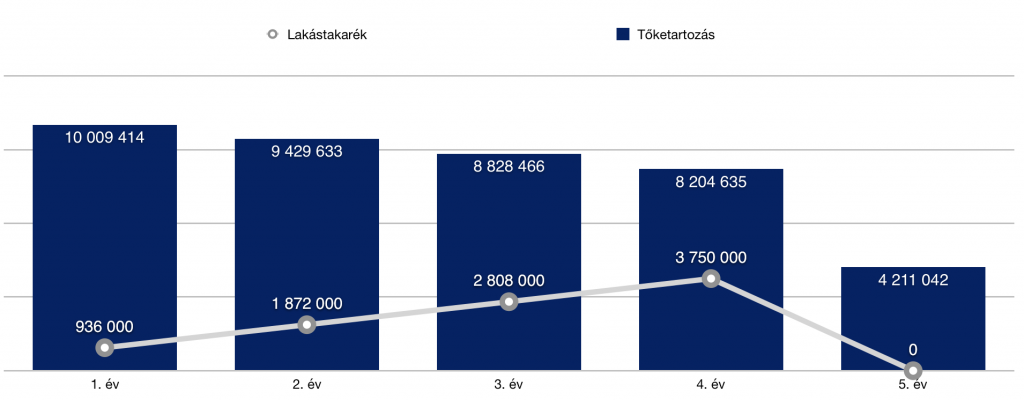

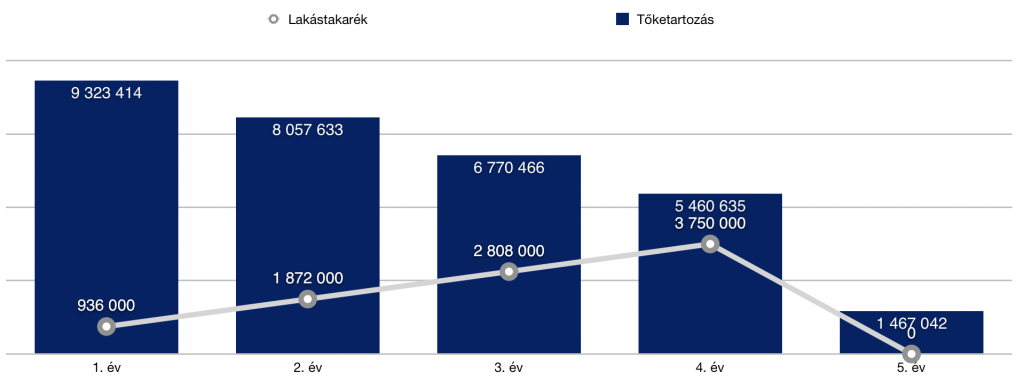

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.