Szerző: Szarvas Norbert | okt 24, 2017 | Alsó bal, Cikkek - pénzügyi blog, Hitel, info

Gábor nekem szegezte a kérdését, miszerint befektetési céllal ingatlanvásárlás esetén milyen kamatpálya esetében éri meg 3 havi vagy 10 éves fixált hitelt választani. Mindezt a minősített fogyasztóbarát lakáshitel feltételrendszerébe tuszkolva. Ebben a cikkben megpróbálok támpontot adni nektek, mikor érheti / nem érheti meg ez a művelet, mikre kell odafigyelni? Lehetőség szerint minden létező eszközt és támogatást beleveszek a számításba, hogy egy reális megoldást kapjunk!

Cikk a minősített fogyasztóbarát hitelről

Cikk egy teljes hitelkonstrukcióról állami támogatással

Mi is az a befektetési céllal ingatlanvásárlás?

Viszonylag gyakran felmerül az igény, hogy a felesleges pénzünket hitellel megtámogatva befektetési céllal ingatlanba fektessük. Ez azt jelenti, hogy veszünk egy lakást, amit naprakész állapotba hozunk és meghírdetjük albérletnek vagy pedig tovább értékesítjük magasabb áron. Most a bérbeadást nézzük meg. Merül fel a kérdés, hogy milyen általános elvet szabad figyelembe vennünk, mikor éri meg nekünk a befektetés?

- ha azonnal ki tudjuk adni albérletbe (az üres ingatlan veszteséget termel számunkra)

- ha az albérlő korrekt és mindig időben fizet

- ha minimális az amortizáció

- ha évente 10%-os IRR-el (megtérülési rátával) tudunk számolni

- ha középtávon az ingatlanok értéke nem zuhan, hanem legalább stagnál vagy emelkedik

- ha bármikor könnyen értékesíteni tudom a lakást

Milyen költségekkel kell számolnunk?

- rezsiköltség

- amortizáció

- üresen állás költsége

- adózás (SZJA fizetési kötelezettség)

A továbbiakban számoljunk azzal, hogy 28 millió forintos lakást szeretnénk megvásárolni Budapesten 20 millió forintos hitellel, amit ma 130 000 forintos áron tudunk kiadni albérletbe. Ha levonjuk ebből az adót és egyéb költségeket ( 15% SZJA, EHO 2018-tól megszűnik + 5 % egyéb költségtétel)= – 312 000 forint. Tehát marad nekünk 1 248 000, ami 104 000 / hó

Vegyük figyelembe az amortizációt és a kezdeti felújítás költségeit is

Mielőtt még hozzákezdünk a hitelünk megtérülésének a kiszámításához, fontos egy gyakran elhanyagolt tételt figyelembe vennünk. A 20 millió forint kizárólag a vételi árat jelenti, ami felett keletkezik többek között az illeték (4%), a kezdeti felújítás költsége (számoljunk 5%-kal) és az amortizáció 10 éven belül (további 5%).

Így tulajdonképpen keletkezik költségként a legelején 800 000+ 1 000 000 forint, illetve a következő 10 éven további 1 000 000 forint amortizációs költség (ezt mindenki maga helyettesítse be, hogy mivel számol, mire számít). 2 800 000 forint, amint elosztva 10 évvel, megkapunk havi 23 333 forint/ hó. Ezt vonjuk le a nettó nyereségünkből és máris a havi eredményünk valójában 104 000- 23 333= 80 667 Ft

Változó kamat vagy 10 éves fix?

Mindig felmerül kérdésként, hogy az olcsóbb változó kamatozású hitelt kell választanunk vagy pedig a 10 évre fixáltat? Gábor kérdése alapvetően a minősített fogyasztóbarát hitelre vonatkozott, ami egyértelművé teszi a választást, hiszen 3 havi kamatperiódusra nem igényelhetjük meg a fogyasztóbarát hitelt (3 éves kamatperiódus a minimum elvárás).

Piaci változó kamatozású hitel kontra minősített fogyasztóbarát 10 éves fix

Gyakori érvként szokták felhozni, hogy a változó kamatozású hitel mai alacsony kamatkörnyezetben megéri, hiszen amikor rosszabbra fordul a világ, akkor egyszerűen megváltoztatjuk a kamatperiódust vagy esetünkben eladjuk az ingatlant és menekülünk. Nem szabadon elfelejteni, hogy mi ugyanazokkal az információkkal rendelkezünk, mint a piac és lényegesen kevesebbett tudunk, mint a bank.

- Mire mi eljutunk a kamatperiódus megváltozttásához a hitelszerződésben, addigra a bank felemelte a kamatát. Piaci hitelnél ráadásul szabad kezet kap. Megoldásként tekinthetünk egyfajta hitelkiváltásra (de annak további százezres költségei vannak) minősített fogyasztóbarát hitellel. De azt nem szabad elfelejteni, hogy abban az esetben is magasabb beárazott kamaton tudunk fixálni.

- Ha emelkednek a kamatok, az mindig a hitelezés csökkenését jelenti. Ha csökken a hitelezés, akkor kevesebb ingatlant vásárolnak. Emiatt jelentős áresésnek lehetünk tanúi vagy pedig hónapokig egyáltalán nem találunk vevőt, mivel egyre szűkebb a fizetőképes keresletünk.

Fontos azonban látnunk, hogy a kamatdrágulással az ingatlanok értéke csökken, míg az olcsóbb hitel magasabb ingatlanértéket jelent. Jelen pillanatban változó kamattal sokat nyerhetünk, hiszen kevesebbet fizetünk, miközben a lakásunk többet ér.

Milyen kamatpályával kalkuláljunk a következő években?

Ez az a pont, ahol a tények helyett fikcióról-várakozásról kell beszélnünk. Valójában senki nem tudja előre megmondani, hogy mi lesz pár év múlva, hiszen belső és külső gazdasági folyamatok sokasága befolyásolja az MNB döntéshozóit és ezáltal a jegybanki alapkamatot. Azt látjuk, hogy most rekordalacsony a jegybank alapkamat és már pedzegetik a további csökkenését is.

Hogy ez az állapot mennyi ideig tartható fenn, azt nem tudjuk.

A 3 havi változó kamatozási hitelnél a 3 havi BUBOR-hoz (bankközi kamat) kötik az árazást. Ez az árazási technika szinte azonnal lereagálja a piaci változásokat. Jelen pillanatban a 3 havi BUBOR értéke 0,04%, míg a 3 havi kamat (a példánkban) 2,44%, ami azt jelenti, hogy a legkedvezőbb bank 2,4%-os felárat szabott meg.

A minősített fogyasztóbarát lakáshitelnél a 10 éves ÁKKH mértékével számolnak (ami 2,49% jelenleg) és ehhez képest felárazhatja a bank maximum 3,5%-kal. Tehát ebben az esetben a legdrágább elérhető hitel 2,49%+ 3,5%= 5,99%. De ettől pozitív irányba eltérhet a bank és el is térnek jelen pillanatban. Számításunk alapja egy 4,59%-os ajánlat, ami azt jelenti, hogy a bank 2,1%-os felárral számolt.

Mi várható?

Számoljunk azzal, hogy legrosszabb esetben 5%-os kamatot vízionálunk. Abból indultunk ki, hogy a forintkamat átlagosan 3%-kal lesz magasabb, mint az euró kamat, amit 2% körülire várunk. Ha ehhez az értékhez hozzáadjuk a hitelünk BUBOR feletti kamatfelárát, akkor megkapjuk a várható kamatszintünket. 3%-os felár esetén 8% a kamatunk.

A minősített fogyasztóbarát lakáshitelnél viszont 3,5%-os kamatfelár plafonnal lehet számolni, ami azt jelenti, hogy ennél magasabb felárat a bank egyik kamatfordulókor sem számolhat rá a hitelünkre. A felárat Bubor-hoz vagy az ÁKKH-hoz számolják hozzá függően, hogy milyen hosszú kamatperiódust választottunk

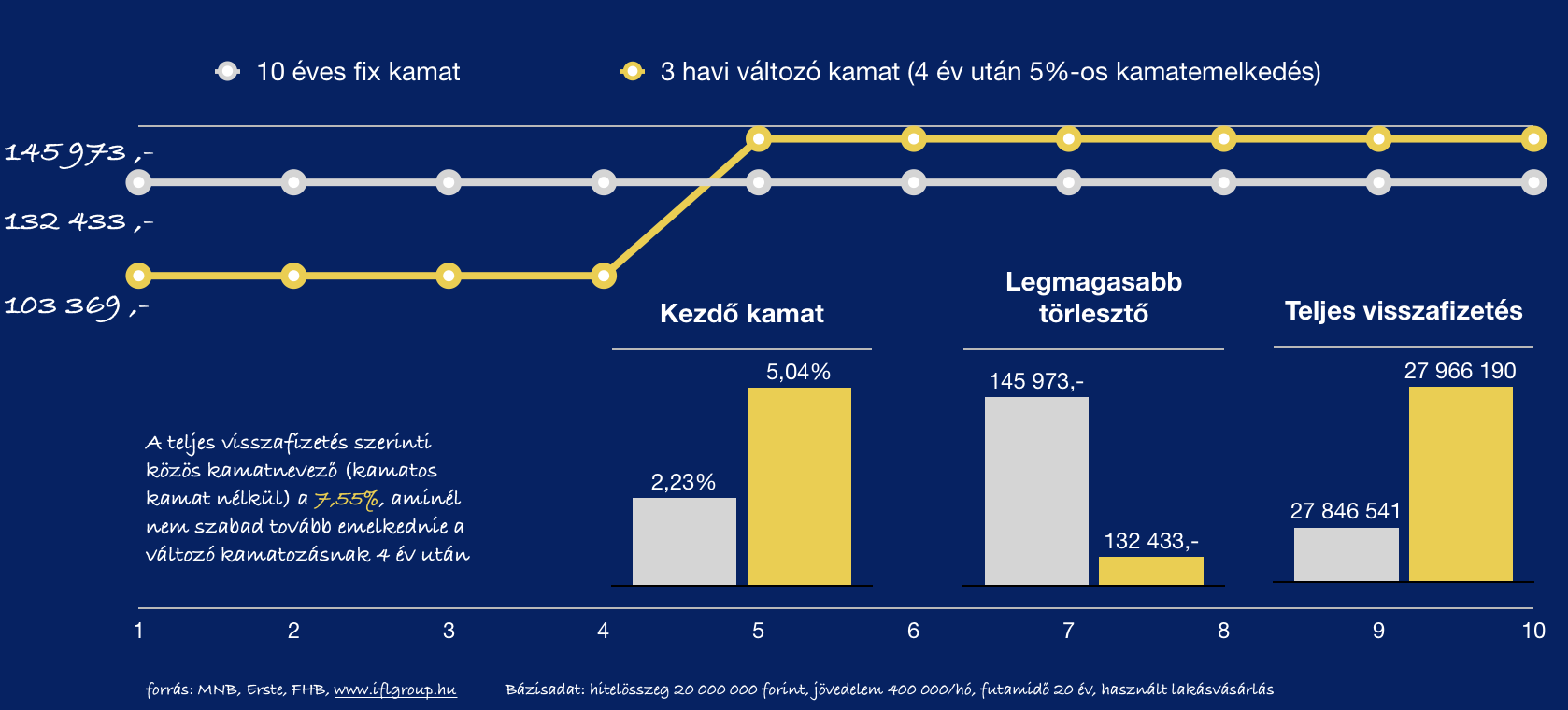

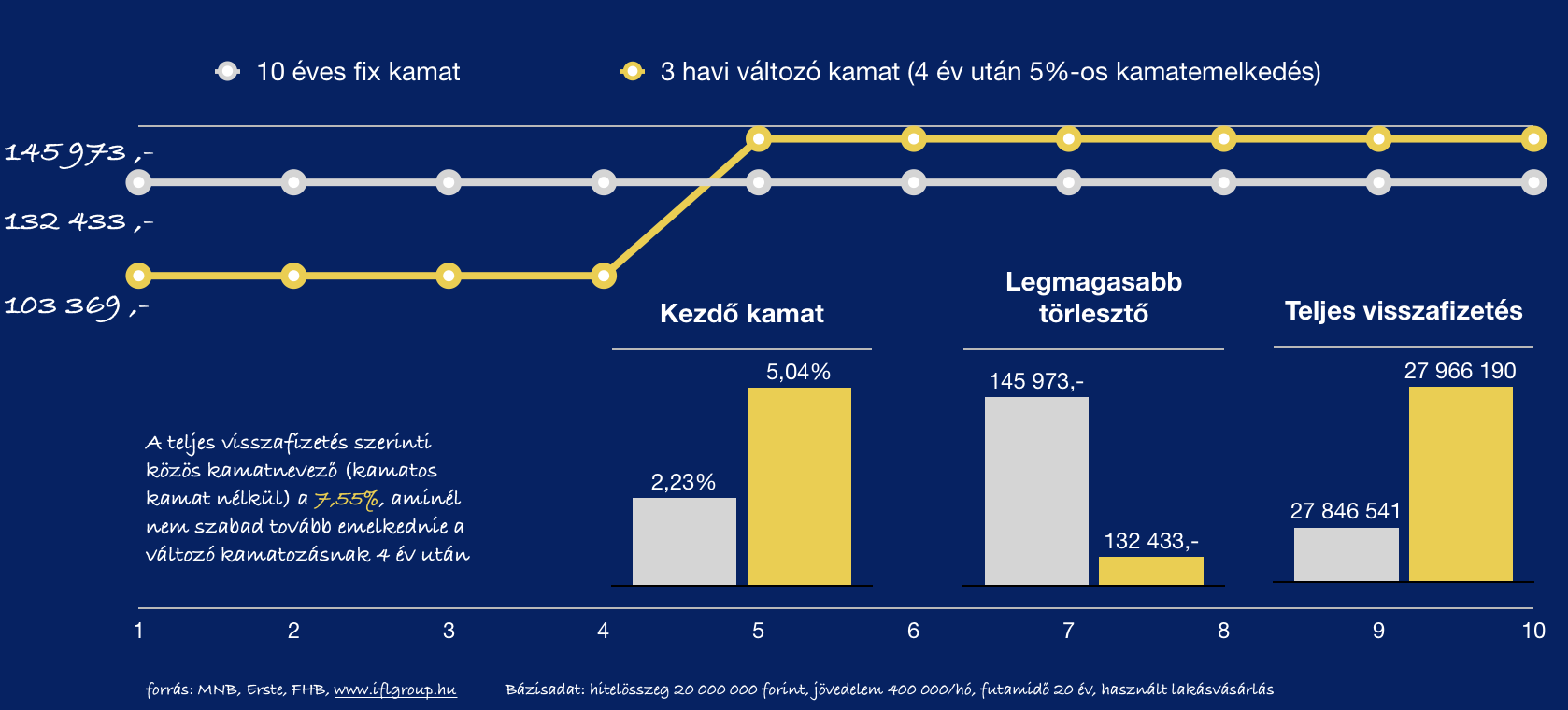

Ha azt feltételezzük, hogy a következő 4 évben a változó fizetendő kamatunk megmarad 2,44%, míg az azt követő 6 évben átlagosan 8% lesz a fizetendő kamat, akkor a havi törlesztőrészletünk az ábrán látható módon alakul a 10 éves fix kamatozású hitellel szemben:

A kalkuláció értelmezése

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben „legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Milyen stratégiát alkalmazzak hitelfelvételnél?

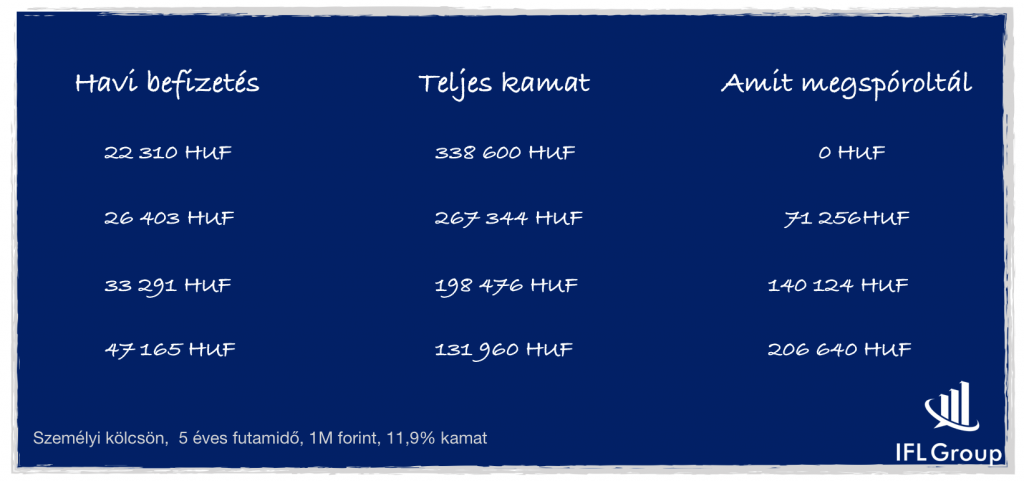

Ezen a ponton kell figyelembe vennünk az olyan stratégiai megoldásokat, mint lakástakarék vagy önsegélyező pénztár. Ezekkel a tételekkel jelentősen tudjuk csökenteni a teljes visszafizetendő összeget, amennyiben hajlandóak vagyok az első években többet befizetni, mint amennyi a havi törlesztésünk lenne. Ezeknek a tételeknek a határt igazából saját pénztárcánk szabhat.

Azt látjuk, hogy változó kamatozás esetén 105 397 forintos kezdő törlesztésünk lenne (erre mindig érdemes rászámolnunk 10%-ot). A kérdés az, hogy ezen felül mennyi pénzt szánunk az ügyletre? Lakástakarékonként évente 72 000 forint plusz állami támogatást kapunk meg, míg önsegélyező pénztár esetében további tízezreket tudunk évente hozni a hitelünkön. Ez jelentősen befolyásolja majd a megtérülési rátánkat.

Megéri nekem az ingatlanvásárlás befektetési céllal?

Azt látjuk, hogy a példánál maradva a tényleges nettó nyereségünk 100%-os kihasználtság mellett a bérbeadás esetében 80 667 Ft havi szinten, ami 10 év alatt 9 680 040 forint. Ha a következő 10 évben 20%-os ingatlanérték növekedéssel számolunk a piaci hatások illetve saját ingatlanfelújítási tervünk miatt, akkor a mai értéken 28 000 000 forintos ingatlant el tudjuk adni 33 600 000 forintért.

Tehát összesen a bevételi oldalon rendelkezünk 33 600 000+ 9 680 040 forinttal. A kiadás oldalunkat pedig az adók, amortizáció és egyéb költségek csökkentik (Ezt már levontunk a havi albérleti díjból) illetve a hitel törlesztése és 10 év múlva fennmaradó tőketartozása. (+ 2 vagy 1%-os végtörlesztési díj függően attól, hogy a hitelt piaci alapon vagy minősített hitelként vettük fel).

Ha a 10 éves fix kamatozású hitelt választjuk, akkor 10 év alatt befizettünk 15 386 280 forintot, és a fennmaradó tőketartozásunk 12 251 382 forint (+1% díj, ami 122 513 forint). Összesen tehát kiadás oldalon megjelent 27 760 175 forint.

Opportunity cost- elmaradt haszon mértéke

Figyelembe kell vennünk, hogy a legelején 8 000 000 forint önerővel rendelkeztünk, amit akár 10 évig befektethettünk volna. A példa kedvéért évente nettó 3%-os elmaradt hozammal számolok, amit az elmúlt időszakban Prémium Állampapírból le lehetett jegyezni, de egy kockázatkerülő befektetési alap is tudott ennyit hozni az elmúlt 10 évben.

10 751 331 forintunk gyűlne össze. Ez azt jelenti, hogy 10 év alatt a nyereségünk 2 751 331 forint lehetett volna!

33 600 000 (összes bevétel) – 27 760 175 (összes feltételett kiadás) – 2 751 331 (feltételezett elmaradt haszon) = + 3 088 494 forint nyereségünk keletkezett, ami évi 2%-os feltételett infláció mellett jelenértéken 2 533 640 forintot jelent elméleti szinten.

Kockázatok

Papíron még a 10 éves fixált hitellel is jó üzletnek tűnik, de nem szabad elfelejteni a kockázatokat:

- az ingatlanunk értéken nem biztos, hogy emelkedni fog, akár csökkenthet is

- nem biztos, hogy 10 éven keresztül minden nap ki tudjuk adni megfelelő bérleményért

- nem biztos, hogy „csak” 5% lesz az amortizációs költségünk

- nem biztos, hogy a jelenlegi adózás megmarad és nem drágul

- nem szabad elfelejteni, hogy a kalkulációban össze lettek mosva időtávok, miközben bizonyos összegek nem eloszlanak, hanem egészként jelentenek kiadást egy adott pillanatban, amit tudni kell finanszírozni

Töltsd le ingyen Nagy Gábor (olvasónk) profi excel táblázatát, amiben az összes szám szerepel és állítgathatod kedved szerint!

Excel kalkuláció

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október. 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, Felső bal, Hitel

Tovább csökkennek a jelzáloghitelek kamatai. Ráadásul az MNB törekvése a változó kamatozású hitelek piacról való kiszorítására kifejezetten üdvözítően hat majd szerintem az általános pénzügyi kultúrára és lényegesen kevesebb „hitelkárosultat gyárt” majd emiatt a rendszer. Hiszen a forint alapú hitelek legnagyobb veszélye pontosan az olcsóbb, kiszámíthatatlan, változó kamatozású hitelek voltak, amit sokan ugyanolyan logika mentén választottak ezidáig, mint régebben a devizahiteleket! Ennek viszont lassan vége! Nézzük meg, hogy ebben az új környezetben milyen hitelstratégiával tudjuk a legtöbb hasznot hajtani!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Milyen hitelkonstrukcióban gondolkodjunk?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

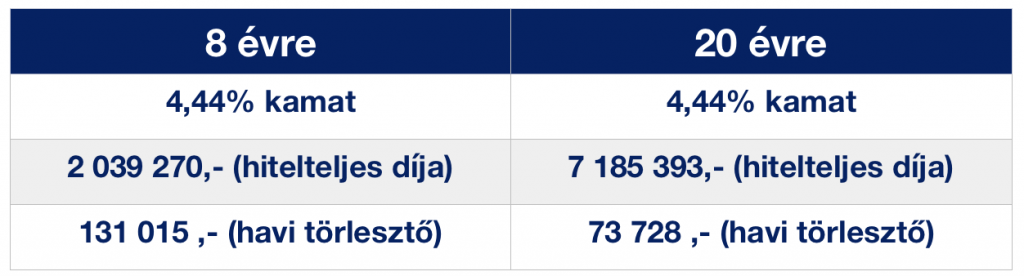

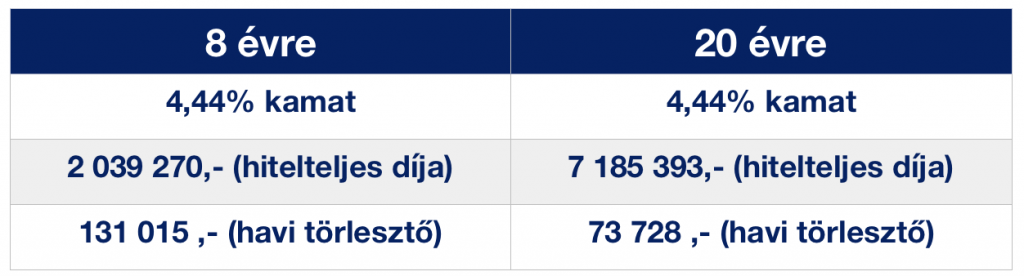

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

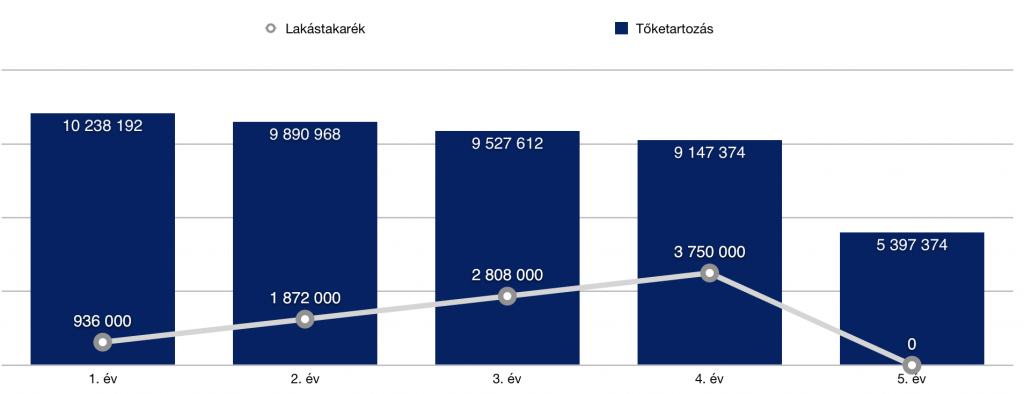

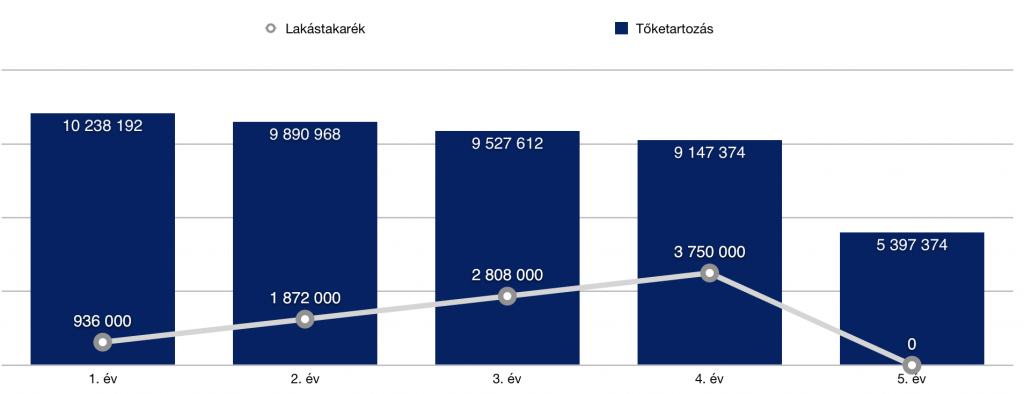

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

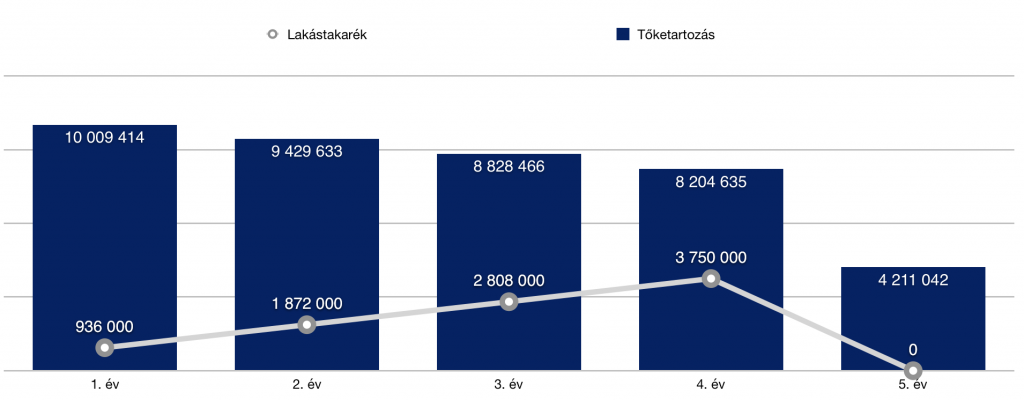

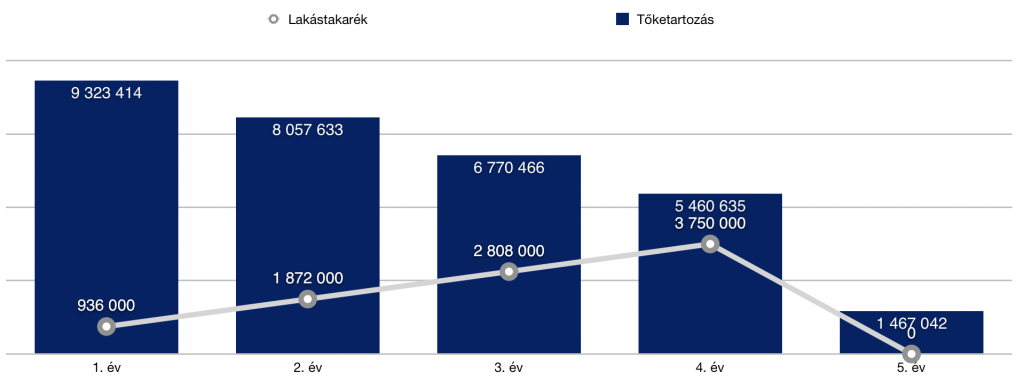

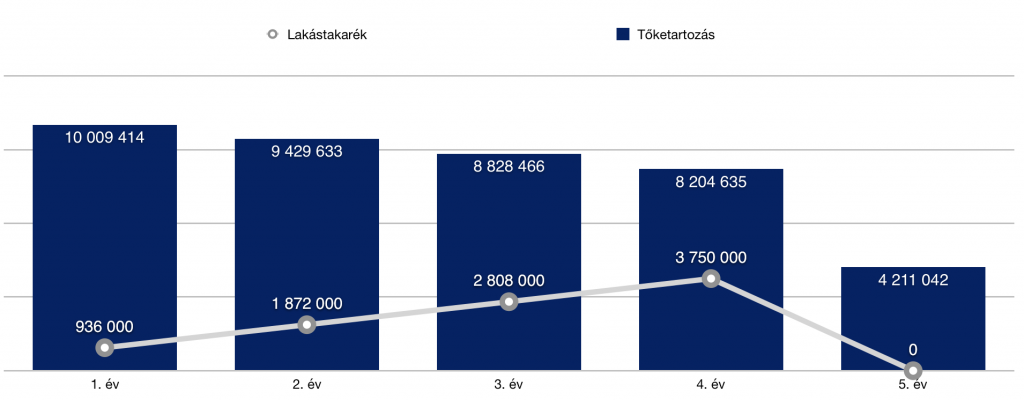

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

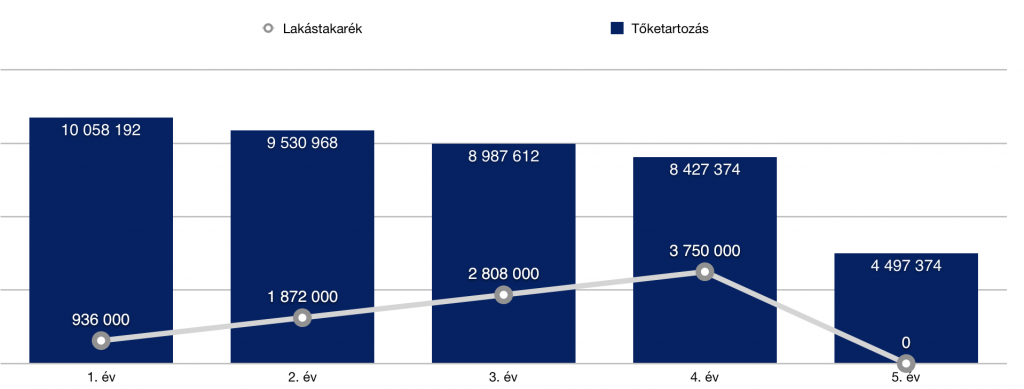

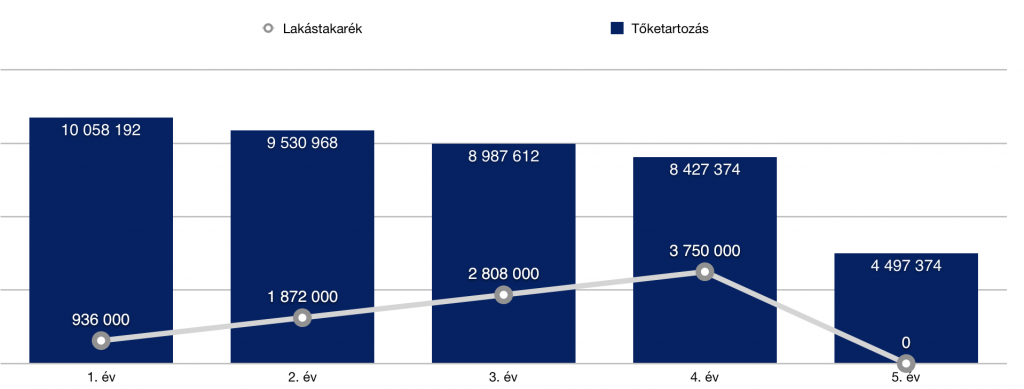

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

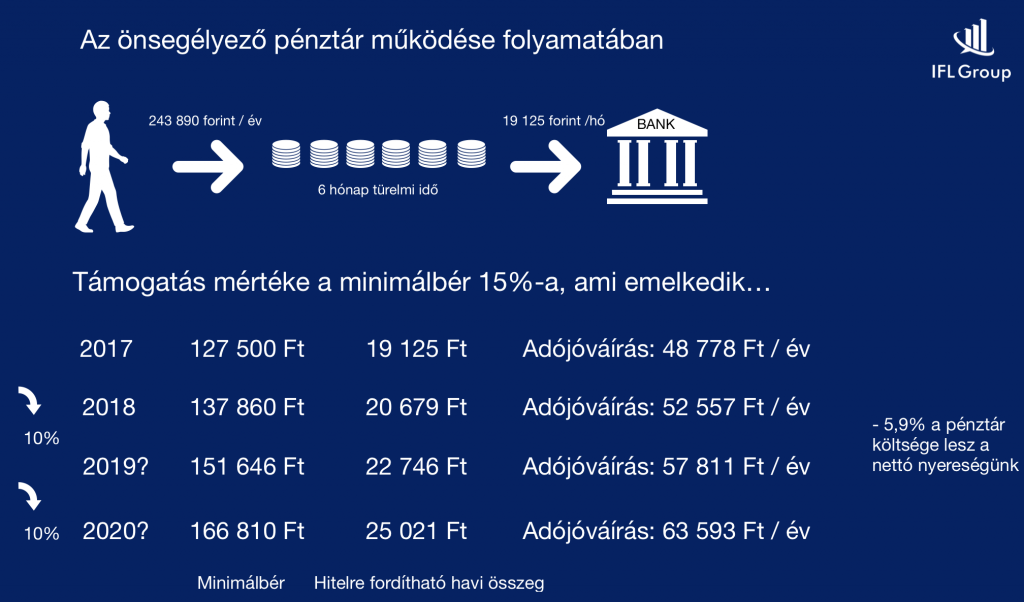

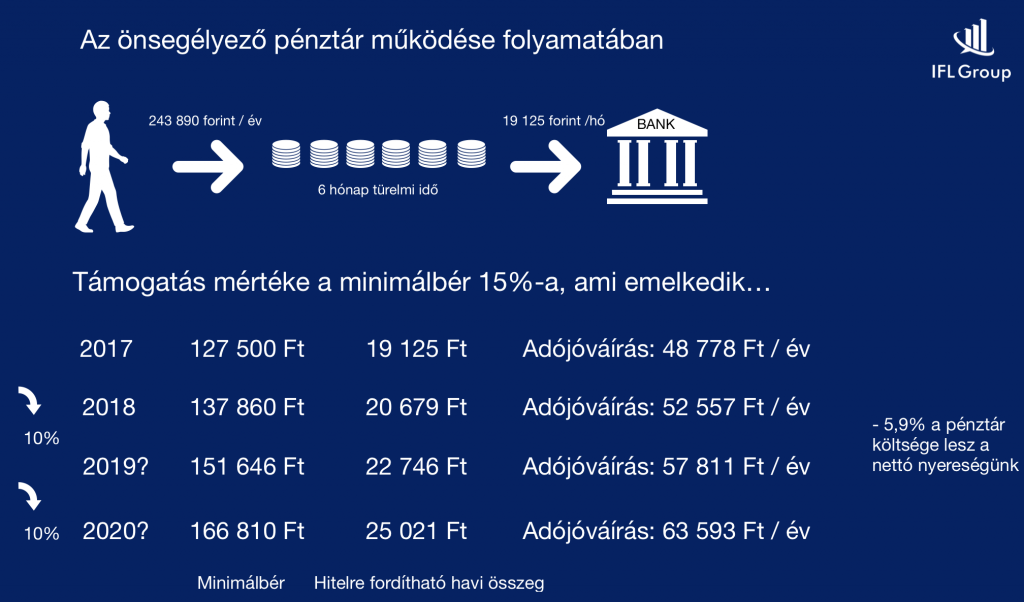

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-n hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

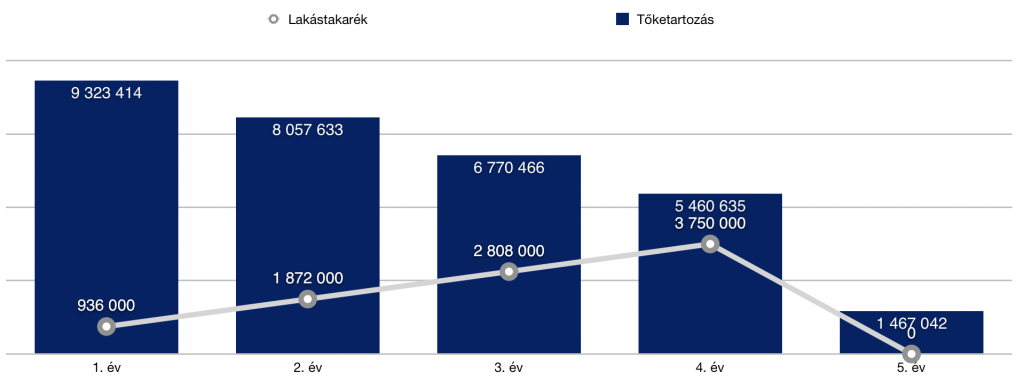

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 6, 2017 | Cikkek - pénzügyi blog, Felső bal, megtakarítás

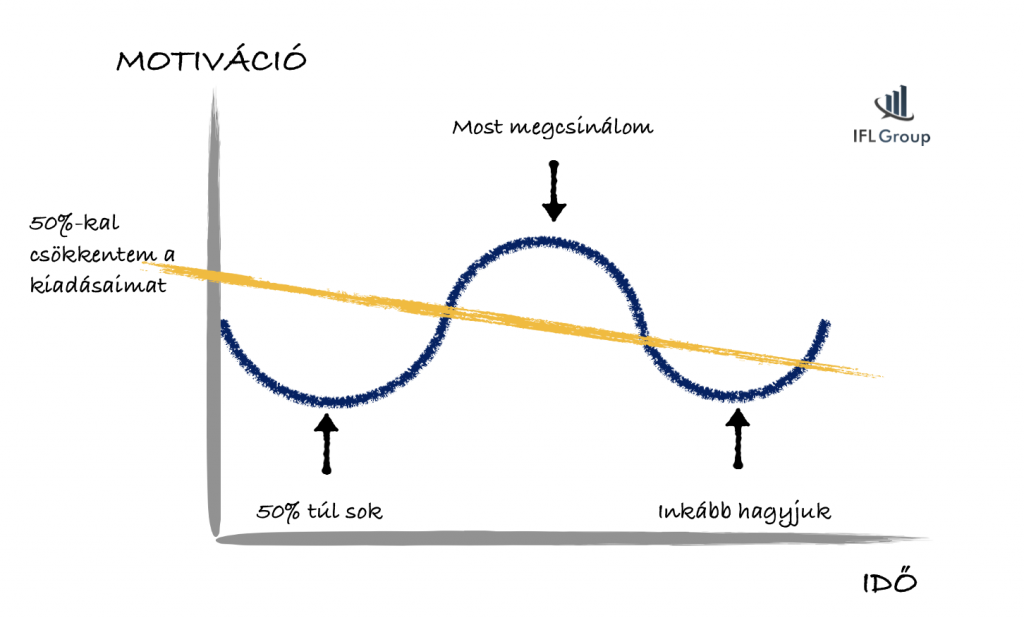

Mindenkit foglalkoztat, hogyan lehetne a havi kiadásait mérsékelni, jelentősen csökkenteni. Ez olyan, mint a fogyókúra, mindenki másra esküszik. Nézzük meg a ” spórolás 6 lépésben ” szisztémáját, aminek köszönhetően akár te is képes lehetsz havi szinten tízezreket megspórolni, miközben az életszínvonalad nem csökkent minőségben.

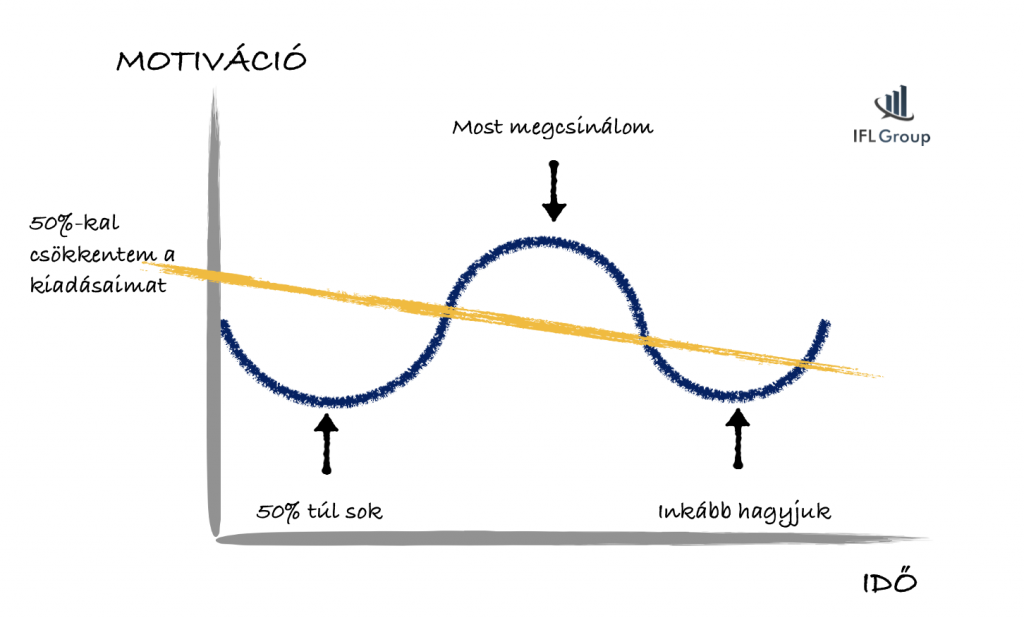

Ami biztosan nem működik: drasztikusan felforgatni holnaptól az életedet. Ez olyan, mintha elkezdenéd éheztetni magadat a diétában. Rövidtávon működik, hosszútávon viszont rontasz a helyzeten!

Mielőtt nekilátunk megismerni a 6 pénz spórolás szisztémáját, érdemes ráhangolódni fejben a legalapvetőbbre. El kell fogadnunk, hogy nem fog sikerülni egyik napról a másikra a kiadásainkat felezni. Ha mégis megpróbáljuk, akkor belekerülünk egy folytonosan ismétlődő spirálba, aminek keretein belül egyszer sikerül felezni a kiadásokat, aztán hirtelen megnőveljük azokat akaratlanul, majd megint megpróbálkozunk a felezéssel.

#1 Határozzuk meg a megtakarítási céljainkat

A célok meghatározásával lehetőségünk nyílik arra, hogy sose kerüljünk fókuszpont tévesztésbe, figyelmünket ne irányítsuk ad hoc jelleggel más irányba és sose kezdjünk bele egy új cél megvalósításába, mielőtt az előzőt végrehajtottuk volna.

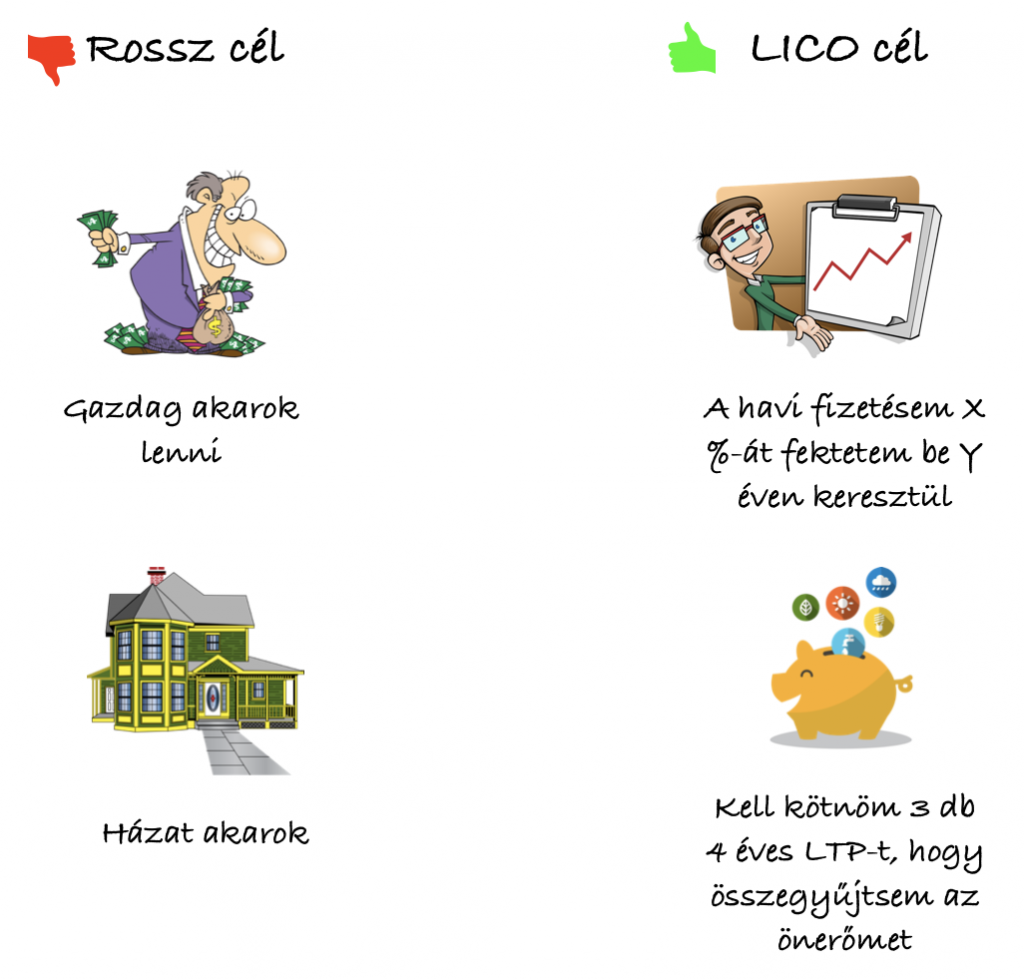

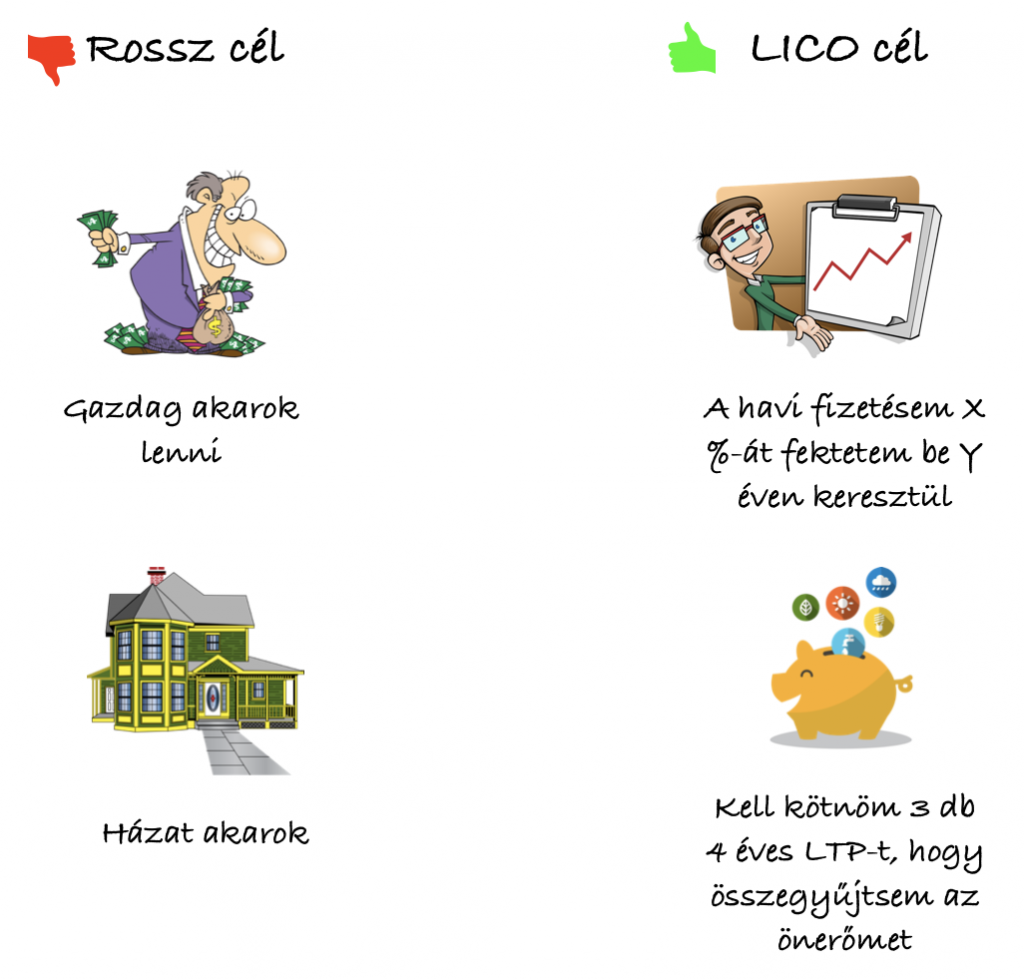

Ez így mind szép és jó, de nem magától értetődő, hogy mindenki megfelelő célokat határoz meg. Ha pedig a célok hibásak, akkor teljesen rossz alapokra építkezve ronthatjuk el az egész tervünket. Éppen ezért én mindig a LICO (lehetőség-, idő-, célorientált) taktikát alkalmazom.

A LICO által tudok okos és reális célokat meghatározni, mivel ezáltal figyelembe veszem a saját lehetőségeimet, meg tudom határozni a szükséges időt és álmok helyett célokról, majd azok megvalósításáról tudok tervezni. Így biztosan nem marad ki sosem semmi, és valóban jó megtakarítási célokat tudok meghatározni!

Amikor megtakarítasz 20 000 forintot, akkor azt nézd, hogy csak 20 000 forintot tudtál félrerakni és ennek semmi értelme! Gondolj arra, hogy ezzel a 20 000 forinttal közelebb kerültél a célodhoz. Ha másként gondolkozol, azonnal megváltozik a motivációd is!

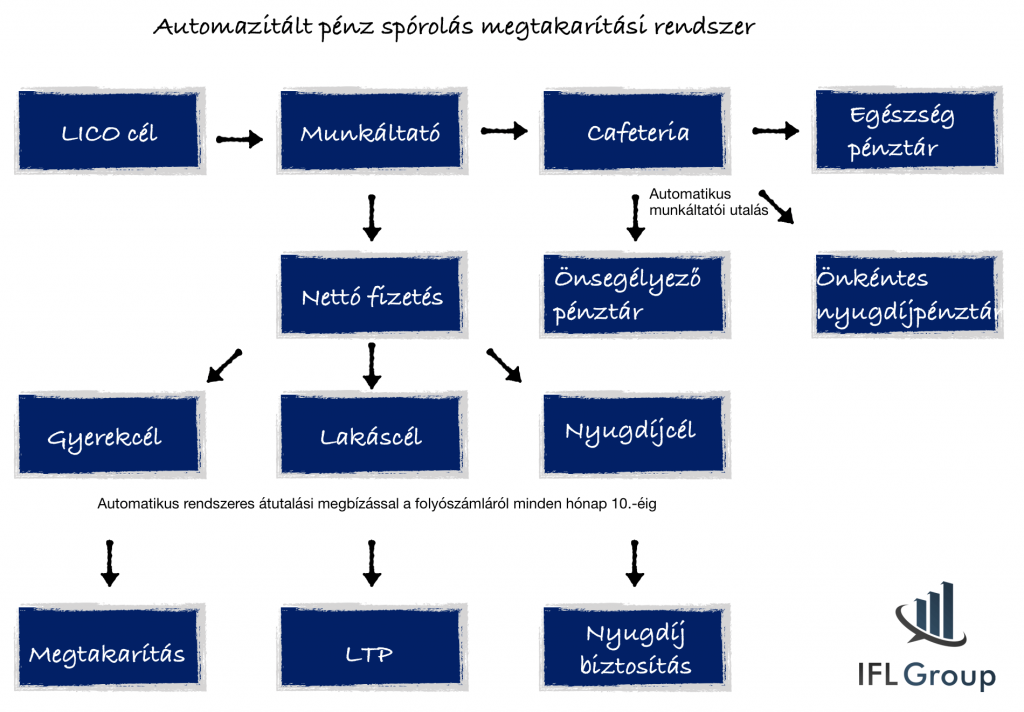

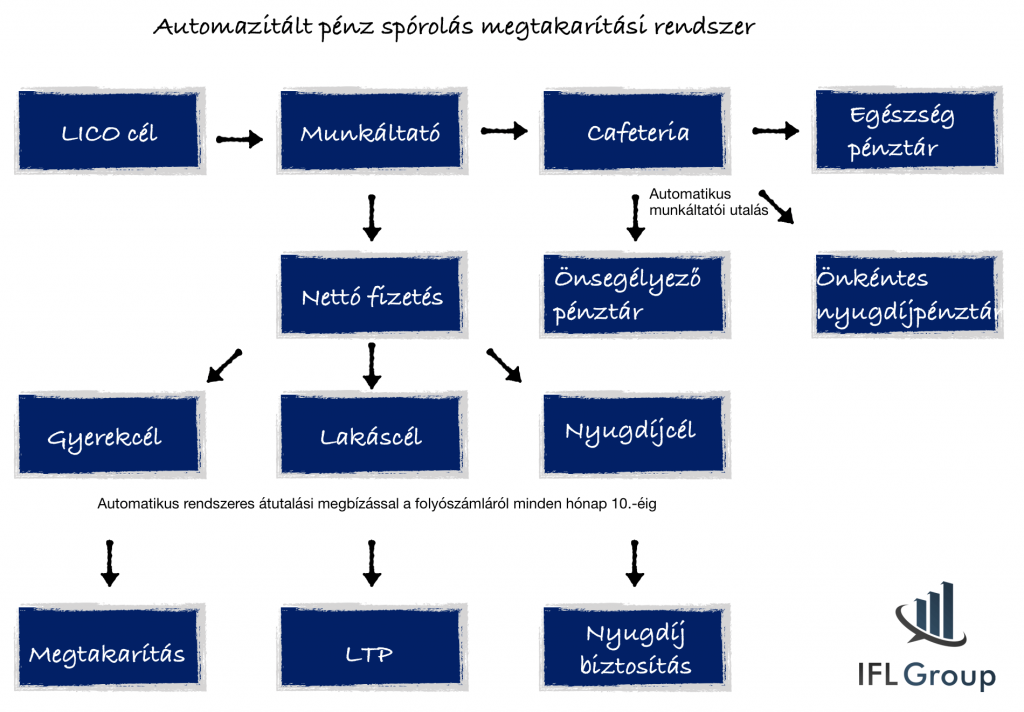

#2 Automatizáld a megtakarításaidat

Ne azt tedd félre a megtakarításodba, ami megmaradt a költéseid után, hanem költsd el azt, ami megmaradt a megtakarításaid után! #WarrenBuffet

Miért ne lehetne a megtakarításaidat ugyanúgy automatizálni, mint ahogyan a saját pénzügyi rendszereiket automatizálják a vállalkozások? Szokták mondani, hogy az a pénz, amit már nem látok, az nem létezik. Tulajdonképpen a havi megtakarításodra a legnagyobb veszéllyel te magad vagy, hiszen előfordulhat, hogy nem fizeted be, mert elköltöd másra a pénzt.

Gondolj bele! Ha sikerül egy teljesen automatizált megtakarítási rendszert kiépítened magad körül, akkor egyrészt garantálod a céljaid elérését, másodsorban egy csomó pénzt spórolsz meg azon, hogy nem neked kellett utalgatnod (mindig drágább) vagy postára rohangálni! Harmadrészt pedig fantasztikus érzés, amikor néha ránézel a megtakarításaidra és látod, hogy itt van 1 000 000 forintot, ott összegyűlt 320 000 forint, a harmadik megtakarításban pedig már 3 000 000 forintnál jársz úgy, hogy észre sem vetted!

Nézzünk meg egy automatizált pénz spórolás megtakarítási rendszert!

#3 Állítsd fel a saját „borítékos rendszeredet” – A legfontosabb a ” Spórolás 6 lépésben ” tanácsai közül!

A saját költéseimen vettem észre, mennyivel többet vásárolok sokkal nagyobb értékben, ha mindezt bankkártyával teszem, mintha célirányosan,meghatározott összeggel a zsebembe megyek le a boltba. Még a pénzügyileg legtudatosabb emberek is elismerik, hogy sokkal könnyebb azt elkölteni, amit nem látunk (bankkártya), mint azt a pénzt, ami a kezünkben van.

A készpénz mindig egészséges keretek köré szorít minket!

Éppen ezért érdemes a következő rendszert meghatározni az alábbi paraméterekkel:

- Határozzuk meg a fő kiadási kategóriákat (pl.: zsebpént, étel, szórakozás, öltözködés, sport…stb) és azt az összeget, aminél többet nem szeretnénk adott hónapra elkölteni ezekre a dolgokra

- Minden hónap elején helyezzünk el pénzt a kategóriák szerint megkülönböztethető (színkód?) borítékokba. (pl.: 10 000 forint sport borítékba, 60 000 forint az étel borítékba, 30 000 a szórakozás borítékba…stb)

- Amikor elmegyünk vásárolni/költekezni, kizárólag ezekből a borítékokból vegyük ki a rendeltetésszerinti összeget. Ha elfogyott belőle a pénz, akkor arra a hónapra ennyi volt! Még véletlenül sem pótolgatunk és hitelezünk saját magunknak!

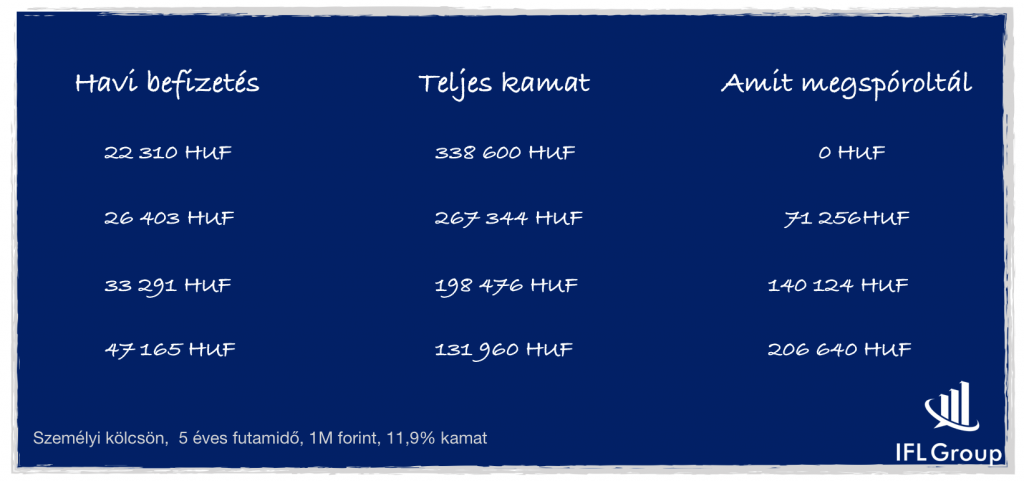

#4 Ne halmozz fel több adósságot

A leglátványosabb eredményt valószínűleg a végeláthatatlan hitelkártyák, áruhitelek és hitelkeretek felszámolásával tudjuk elérni. Számold össze, hogy az elmúlt 6 hónapban átlagosan mennyi kamatot fizettél ki a banknak a különböző adósságok miatt? 5 000 forintot havonta? 20 000 forintot? Képzeld el, hogy van, aki ezekre a hitelekre havi 40 000 forintot is kifizet, mint kamat, kezelési költség és egyéb levonások jogcímen!

Gyakran a legjobb befektetés, ha kifizeted a hiteleidet. Ha van egy hitelkártyád, aminek a kamata 21,34% évente és nem tudsz olyan befektetést, ahova garantáltan ennél magasabb hozamra tudod betenni a pénzedet, akkor a legjobban akkor jártál, ha kifizeted a hitelkártyát. Ez szimpla matek!

#5 Alkudj a szolgáltatóval

Amikor spórolásról beszélünk, akkor akaratlanul is mindenkinek az jut eszébe, hogy miről kellene lemondania. Pedig a spórolás nem zárja ki jelenlegi életszínvonalunk fenntartását! Egyszerűen arról van szó, hogy könnyebb saját magunkat gyötörni, mint felvenni a telefont és beszélni azokkal a szolgáltatókkal, akik havi szinten küldik meg számunkra a sárga csekkjeiket!

Ne legyél nagyvonalú! A szolgáltatót nem te, hanem a pénzed érdekli. Akkor te miért foglalkoznál a pénztárcád helyett a szolgáltató „lelki állapotával”? Szabad piacgazdaság van, ahol az érdekek ütköznek. Az erősebb érdek pedig győzedelmeskedik minden esetben! Mi a szolgáltató érdeke? Hogy nála költsd el a pénzedet. És mi a te érdeked? Hogy minél kevesebb pénzt kelljen ugyanazért a szolgáltatásért elkölteni!

Mikor nézted meg legutoljára, hogy a lakásbiztosításodra milyen új ajánlata van a biztosítónak? Mikor olvastál utána a folyószámlád költségeinek? Mikor beszéltél a UPC-vel, hogy elfogsz tőlük menni, ha nem adnak jobb ajánlatot? Mikor tettél meg bármit legutoljára annak érdekében, hogy a meglévő megállapodásaidat felülvizsgáld és számodra előnyösebb alkukat kötögessél meg?

Tedd meg azonnal!

#6 Kapcsold le a villanyt!

Nem az a drága, ha valamire szükséged van. Az igazán drága és pazarló élet az, amikor valamire költesz, holott nem lenne rá szükséged! Tipikusan ilyen momentum mindenki életében a villany és az elektromosság! Te mindig lekapcsolod a villanyt, ha nem vagy az adott helyiségben? A TV csak akkor megy, ha nézed? Előfordult már veled, hogy nemtörődömségből úgy mentél el otthonról, hogy nem kapcsoltad le a konyhában a lámpát?

De ugyanez az oda nem figyelés igaz lehet az életed számos pontjára! Nézzük meg azokat a családokat, ahol Apa autóval megy le minden alkalommal a boltba. Akkor is, ha nagybevásárolni kell és akkor is, ha egy macskaalmot kellene beszerezni. Egyáltalán nem mindegy, hogy egy hónapban 5x kell megtenni az otthon-bolt utat, vagy 20x. Mi adja a különbséget?

A tervezés hiánya!

Érdemes előretekintően, tervszerűen elvégezni bizonyos dolgokat, mint a bevásárlás. Azok fizetik a legtöbbet, akik mindenféle terv és bevásárlólista nélkül mennek le a boltba és azt sem tudják, hogy másnap mit fognak enni. Ők azok, akik egy hónapban akár 400%-kal többször teszik meg autóval ugyanazt az utat!

Matek:

Ha a bolt 3,33 km-re van az otthontól, akkor az oda-vissza út 6,66 km.

Aki havonta 5x teszi meg ezt az utat, az üzemanyagban befizet nagyjából: 1 060 forintot (33,3 km)

Aki havonta 20x teszi meg ezt az utat, az üzemanyagban elhasznált nagyjából: 4 240forintot (133,2 km)

A különbség máris 3 180 forint havonta, 38 160 forint évente, 190 800 forint ötévente! És ez elkerülhető egy kis tervezéssel!

Szeretnél a nyugdíjadra félretenni? Segítek!

A LICO taktika Szarvas Norbert-IFL Group szellemi terméke. Hivatkozni rá, felhasználni forrásmegjelöléssel lehetséges! Minden jog fenntartva.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 6. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 10, 2017 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Lakáscélú jelzáloghitelt felvenni 5-10-15-20 éves elköteleződéssel jár. Tipikusan a legegyszerűbb hitelkonstrukció az annuitásos hitel, ami azt jelenti hogy a banknak fizetjük a kamatot és a tőkét egy időben és végig. De mi van akkor, ha valamilyen hitelstratégia alkalmazásában gondolkodunk, amivel kevesebbett szeretnénk visszafizetni, vagy nagyobb likviditást szeretnénk biztosítani magunknak, vagy egyszerűen minden állami támogatást ki szeretnénk használni?

Hitelhez elérhető állami támogatások

Először nem árt tisztázni, hogy milyen direkt állami támogatások, támogatott termékek jöhetnek számunkra szóba a hitelünkkel kapcsolatban?

Lakástakarékpénztár: A legtipikusabb termék, ami minden esetben szóba jön hitellel kapcsolatban. Az LTP lényege, hogy minden befizetésünkre 30% állami támogatást kapunk, amit aztán (akár) a hitelünkbe törleszthetünk be. LTP-t hitelhez két esetben éri meg kötni:

- kitoljuk az annuitásos hitel futamidejét (ezzel csökkentjük a havi törlesztést) és a különbözetből LTP-t indítunk. Csak abban az esetben ajánlott ez a megoldás, ha az LTP kamata (nem egyenlő 30%-kal!!!) nagyobb, mint a hitel kamata

- a hitelünk mellé függetlenül szeretnénk kötni valamit, hogy hamarabb előtörleszthessünk

Érdemes lehet megnézni az önsegélyező pénztár által elérhető támogatási összeget is, ami ugyan bonyolultabb cselekvést igényel, de végső soron plusz pénzt jelenthet a családi költségvetéshez!

Mondhatni szezonja van a jelzáloghitelezésnek, köszönhetően az állami támogatásoknak, a rekordalacsony jegybanki alapkamatnak és a beruházókedvnek. Sajnos a magyarok nagyon amatőrök a felelősségteljes hitelfelvételben, viszont annál profibban képesek mindenféle körültekintés nélkül belevágni egy 20 éves projektbe. Ha elkapja az ügyfelet a lakásvásárlási kedv, akkor már tegnapra kell a konstrukció. Pedig van néhány kötelező elem, amit végig kell gondolni (banktól független szakemberrel vagy családdal), mielőtt belépünk a bankba.

Melyik bankot érdemes választani?

Téged gyakran küldenek át a Tesco pénztárjából az Aldi-ba, mert ott olcsóbban kapod meg a húst? Egyezzünk meg abban, hogy azért nem, mert nem lenne érdeke. Ugyanilyen elven működik a tervgazdálkodásos stratégiákat alkalmazó bankrendszer is. Amikor belépsz bármelyik bankba, akkor ott is akarnak tartani és inkább a rosszabb lehetőségre beszélnek rá. Ennek oka, hogy a bank előre meghatározza a tervet és ezt lebontják ügyintézőkig. Magyarul az xy ügyintézőnek az adott hónapban mennyi hitelt, biztosítás, folyószámlát, befektetést kell eladnia ahhoz, hogy kapjon prémiumot (hosszú távon pedig megtarthassa a munkáját).

Valamiért azt hiszik a magyarok, hogy a „saját bankom” adja a legjobb ajánlatot, pedig ilyen jellemzően nem létezik a piacon. Sőt! Egyre gyakrabban találkozom olyannal, hogy kifejezetten rosszabb ajánlatot kapunk a saját bankunktól. A hitelfelvétel nem ott kezdődik, hogy bemegyek a bankba. A hitelfelvétel ott kezdődik, hogy (egyedül, szakemberrel, családdal) végignézem nagyvonalakban a bankok ajánlatait és kiválasztok 3 szimpatikus bankot (remélem azt, akik előzetesen a legjobb ajánlatott mutatták). Ezután mindhárom bankot megversenyeztetem és csak utána választok.

Reálisan kell látnom a saját helyzetemet

Pontosan ismered a saját anyagi helyzetedet? Biztosan nem akarod magadat túlvállalni? Hiába ad lehetőséget a törvény az igazolható jövedelmed 50%-ának a felhasználására, egyáltalán nem biztos, hogy neked ezt az utat kell követned, ha stabil anyagi helyzetet akarsz teremteni saját magadnak!

Hogyan kell felkészülni a hitel felvételére?

Azt javaslom az átlagos anyagi lehetőségekkel rendelkező ügyfeleimnek, hogy az általuk kigondolt havi vállalható törlesztés 80%-át használjuk ki és hagyjunk magunknak játékteret. Ugyanis az átlagos ügyfél egyszerűen számol:

+ Havi Betével 230.000 forint

– Havi kiadások 180.000 forint

= Marad havi 50.000 forint

Ez rossz számítás, hiszen a mai napot számolja ki az ember, és nem veszi figyelembe a jövő változásait (áremelkedés, infláció, rendkíüli kiadások (pl.: mosógép tönkremegy)…stb). A példa számítása alapján az ideális az lenne, ha hitelre most maximum 40.000 forintot vállalna be az ember.

Mit jelent a kamatperiódus

Nagyon szomorú, de az átlag hitelfelvevő a havi törlesztéshez igazítja a kamatperiódust és nem fordítva. Pedig a kamatperiódus egy adott fogalom, amit nem szabad „elcsalni” azzal, hogyha túl drága a törlesztés, akkor csökkentem a periódust és ezáltal növelem a kockázatomat!

Meg kell érteni, hogy a rövid kamatperiódus mindig olcsóbb törlesztést, de magasabb kockázatot, míg a hosszú kamatperiódus mindig drágább törlesztőrészletet, de alacsonyabb kockázatot jelent!

Mi a kockázat ebben az esetben? Ha azt választod, hogy 1 éves kamatperiódus legyen, akkor a bank minden évben újraszámolja a hiteledet és változtatni fogja a kamatot (ha indokolt)- mivel jelenleg rekordalacsony a banki kamatkörnyezet, ezért csökkenteni jelentősen már nem, de emelni simán lehet. Tehát simán előfordulhat, hogy ma 50.000 forintos havi törlesztéssel indulsz el, de egy év múlva már 61.000 forintot kell fizetned havonta!

Fel vagy erre a meglepetésre készülve?

Ha azt mondod, hogy 5 éves fix kamatban gondolkozol, akkor azt választod, hogy a bank 5 évig nem változtathatja meg a kamatodat. Tehát ma 55.000 forintról indulsz, de bármennyire emelik a bankok a kamatokat a következő 5 évben, a te kamatod nem fog változni. Thát végig 55.000 forintot fizetsz.

Szükségem van a hitelre? (Hitelstratégia)

Nagyon fontos feltenned magatoknak ezt a kérdést! Tényleg szükségetek van hitelre? Valóban fontos költöznötök egy saját-jobb-nagyobb-szebb házba? Megéri bevállalni a hosszútávú kötelezettséget? Hirtelen lelkesedésről beszélünk vagy megfontolt lépésről? Mi a legrosszabb verzió, ami kisülhet a dologból? Mi történik, ha az ingatlan értéke 40-kal kevesebbett fog érni 4 év múlva? Akkor milyen lehetőségeitek lennének szerinted? A kérdés, hogy egyáltalán érdemes e meglépni, amit szeretnél. Ha igen a válasz, akkor ráérsz számolgatni…

Töltsd ki!