Szerző: Szarvas Norbert | júl 10, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Valamelyik nap volt egy pénzügyi tanácsadásom, ahol kibukott belőlem a hirtelen felismerés: „miért nem költözöl el már most?”. Az alaphelyzet az, hogy most Budapesten a fiatal pár fizet havi 200 000 forint albérletet és 2-4 év múlva szeretnének Szegedre költözni, ott lakást vásárolni. Amúgy elég feszes lenne a hatéridő ez alapján, hiszen nem szeretnének hitelt sem felvenni a lakásvásárláshoz.

Mi tart vissza ebben a pillanatban, miélrt nem költözöl már most el?

Ezen a beszélgetésen realizáltam magamban a felismerést, miszerint állandóan tervezgetünk, a jövőről beszélünk és közben elfelejtjük a jelen lehetőségeit felismerni. Márpedig a jelenben is szoktak olyan lehetőségek adódni, mondhatni „kiskapuk”, amikkel éveket spórolhatunk magunknak.

Logikus kérdésként merül fel számomra, hogyha valóban ez a terv, akkor miért nem költöznek el már most? Mire várunk, amikor egyszer úgyis Szegeden élnének (persze most nem tudjuk a karrierteveket és egyéb körülményeket). Ráadásul gondolj bele abba, hogy az albérlet Budapesten 200 000, addig Szegeden 100 000 forint.

tehát havonta maradna extra 100 000 forint arra, hogy gyűjtsenek – amiből levonva a „szokásos” 20%-os túlköltekezési keretet-» 80 000 – lakáscélra.

Életvitel szempontból…

Talán az egyik legfontosabb előnye ennek a lépésnek, hogy nem egy vágyálmot kergetnek, hanem konkrét tapasztalások útján gondolkoznak. Miközben takarékoskodnak a saját lakásukra (2-4 év múlva), közben „főpróbaként” élnek következmények nélkül Szegeden, így megismerik a város dinamikáját, a környezetet és el fogják tudni dönteni, hogy ezt akarják-e vagy sem.

Ha nem tetszik, akkor egyszerűen nem itt vesznek lakást, hanem továbbállnak (immáron a zsebükben x millió forint önerővel).

Anyagi szempontból…

2-4 év alatt a szinte nulláról saját lakásra való szinte 100%-os önerőt összegyűjteni nagyon nehéz. Ha egy lakás 20 millió forint, akkor 20 millió / 4/12= 416 666 forintot kellene minden hónapban félretenni és reménykedni abban, hogy menet közben nem drágulnak tovább a lakások.

Azt már az elején fel kell ismernünk, hogy lakáshitelre szükségünk lesz mindenféleképpen. A kérdés már csak az, hogy mekkora hitelt kell felvennünk. Ebben a konkrét példában havi 200 000 forint megy albérletbe, ami egyfajta pénzégető, hiszen ebből semmi nem jön vissza.

Ha a szegedi váltást meglépnék, akkor havonta 100 000 forinttal sikerülne többet összegyűjteni, amit lakástakarékba forgatva (5 db 4 éves szerződés), 5×1,25 millió= 6,25 millió extra önerőre tehetnének szert. Emellett pedig a kérdés az lenne, hogy jelenleg még mennyit tudnak félretenni a céljaik eléréséhez.

Ha tegyük fel, hogy jelen pillanatban havi 100 000 forintot még félre tudnak tenni, akkor 4 év múlva a várható önerő 48×100 000= 4,8 millió + 6,25 milló = 11,05 millió forint önerő.

Adjunk magunknak időt…

Azt vettem észre, hogy gyakran elfelejtünk magunknak időt adni, máskor meg hirtelen döntünk. Nagyon szeretem ezeket a 2-4 éves célokat. A probléma ezzel az, hogy az esetek 65-80%-ában ez inkább egy vágyálom, ami csalódással ér véget, mintsem megalapozott elképzelés. Ennek oka, hogy képtelenek vagyunk ilyen rövid idő alatt olyan mértékű önerőt összegyűjteni, hogy elkerüljük a lakáshitelt.

Ha valamiért ódzkodunk a lakáshiteltől, akkor adjunk magunknak időt a gyűjtésre. Meg kell értened, hogy nem vagy elkésve! Nem kell magadat frusztrálnod és siettetned, amikor extra 2 év akár az életedet megváltoztathatná, hiszen ezalatt a +2 év alatt

- a karriered haladna előre -»többet keresnél, stabilabban tudnál lakást vásárolni

- több pénzt tudnál összegyűjteni

Most is tegyük fel, hogy jelen pillanatban havi 100 000 forintot még félre tudnak tenni, akkor 4+2 év múlva a várható önerő 60×100 000= 6 millió + 5x 2 millió forint (6 éves lakástakarék) =16 millió forint. Tehát +2 év azt jelenti, hogy 5 millió forinttal több önerővel rendelkezünk. És két év nagyon gyorsan eltelik…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 10. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 5, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Kaptam egy érdekes levelet Virágtól, aki egy rendkívül „tipikus” élethelyzetbe került és elkezdett gondolkozni. Most segítek neki, és megválaszolom a levelét azzal kapcsolatban, hogy kinek és mikor érdemes pénzügyi tanácsadóhoz fordulni. Ha nem akarsz sokat olvasni, akkor a válasz: mindig, azonnal, lehetőleg tegnapelőtt. A cikkben a magyarázatot és az indoklásokat olvashatod ell!

Virág levele

Szia! Én egy olyan posztot szeretnék olvasni, hogy szerinted mikor és kinek, milyen körülmények között érdemes pénzügyi tanácsadóhoz fordulni. Komolyan 🙂 Én az utóbbi 1-2 évben kezdtem el „spórolgatni”, és most emelkedett annyira fizetésem, hogy elkezdtem motiváltabban, tudatosabban foglalkozni ezzel a témával, elkezdtem tervezni, számolni, végigolvastam 2016-ig a teljes blogot 🙂 És tudom, hogy nyilván, mint pénzügyi tanácsadó, az lenne a logikus, hogy ajánlod a szolgáltatásaid, de tényleg érdekelne, hogy kiknek, milyen célokkal, milyen megtakarítási összeggel rendelkezőknek javaslod, hogy tényleg forduljanak szakértőhöz, és kinek elég, ha csak olvasgat ilyen blogokat, pakolgat a célbetétekbe, és nyit egy fundamentát meg egy nyugdíjmegtakarítást. Köszi előre is! Üdv, Virág

#1 Ha nincsen pénzed, akkor neked nincsen szükséged tanácsadóra?

Ez egy nagyon érdekes kérdés szerintem. Valójában mindenkinek szüksége lenne egy jó tanácsadóra, akivel meg tudjátok előre tervezni a jövőt, tudtok teendőlistát készíteni és bizonyos dolgokat megcsinálni. Mert valójában akinek nincsen pénze, annak milye nincs?

Lehetősége arra, hogy hibázzon. Gondolj bele, hogy napról napra élsz a főállásodból, teljes értékű munkádból. Megengedheted magadnak, hogy lebetegedj, baleset érjen és ne tudj dolgozni? Nem hiszem, mivel akkor csökkene a bevételed, ami egy ilyen feszes költségvetés esetén akár egy ismétlődő adósságcsapdához vezethetne.

Például egy olyan tanácsadó, mint én, azt mondaná neked, hogy azonnal köss egy balesetbiztosítási csomagot havi 1200 forintért, hogy legalább baleset esetén legyen anyagi segítséged! Számos dolgot lehet ilyenkor megbeszélni (lakásbiztosítás,célok, megvalósítási terv), viszont okkal húztam alá, hogy jó tanácsadót kell találni, mert sajnos a legtöbben pusztán értékesítők, akik nem foglalkoznak veled.

Nem az értékesítő jutalékával van a gond, hanem azzal, hogy az esetek 90%-ában képtelen felfogni, hogy neked első lépésként nem a nyugdíjmegtakarítás lesz a megoldás, amikor még a holnapod sem megoldott!

Lehetnénk álszentek, és mondhatnánk, hogy akkor menjél olyan tanácsadóhoz, akinek fizetsz 35-40 ezer forintot, és ezzel biztosítod a függetlenségét. Itt két problémám van: egyrészt a fizetős tanácsadás sem garancia a minőségre, másrészt akinek nincsen pénze, annak igenis nagyon sok ez a 35-40 ezer forint arra, hogy a „szinte semmiről” beszéljetek.

A megoldás tehát olyan tanácsadóhoz fordulni, aki jutaléka miatt neked díjmentes, viszont szimpatikus számodra és felfedezted benne azt az erkölcsösséget és őszinte érdeklődést az élethelyzeted iránt, ami ilyenkor szükséges.

#2 Attól, mert most többet keresel, még nem változott a státuszod

Megütötte a fülem a levélben leírt, tipikus élethelyzeted, miszerint mostmár 1-2 éve jól keresel. Első kérdésem ilyenkor az, hogy ezalatt az idő alatt sikerült a fizetésed 30%-át félretenni egy számlára, vagy elköltöttél mindent/nagy részét? Sajnos a második eset a jellemző, mivel ilyenkor beindul egy önjutalmazó reflex, azt hisszük, hogy a hirtelen megnövekedett fizetéstől (és még a valódi felnőtt élet költségei nélkül) az élet királyai vagyunk.

Éppen emiatt a köztes állapot miatt gondolom azt, hogy alapvetően pénzügyi szempontból nem vagy feltétlenül előrébb, mint 1 évvel korábban, amikor még keveset kerestél. Persze lehet, hogy nincsen igazam, most általánosságban beszélek. Nagyon fontos, hogy miután „kiélted magadat” és adtál elég időt magadnak megszokni ezt az új helyzetet, akkor se essél át a ló másik oldalára. Nem biztos, hogy ezen a ponton kellene például nyugdíjmegtakarításban gondolkodni, hiszen még mindig kérdéses a holnapod, amit egy lakástakarék sem fog megoldani.

Ezen a ponton már biztosan szükséged lenne olyan tanácsadóra, aki ezt hosszasan átbeszéli veled és figyelmeztet, hogy ne csinálj hülyeségeket pénzügyi szempontból (értsd: ne köss huszonévesen bizonytalan nyugdíjmegtakarítást, amivel min. 65 éves korodig elköteleződsz és úgyis fel fogod hamarabb (veszteséggel) mondani a szerződést…). Itt már a célokat és középtávú terveket kell konkretizálni, átbeszélni és ehhez képest alakítani a pénzügyeket. Első lépésként nagyon helyes, hogy olvasol a témában és informálódsz! Ezt így kell csinálni!

#3 Engem kell választanod?

Nem tudok elmenni emelett az említés mellett sem! Természetes, hogy engem kell választani! Viccet félretéve a kérdés sokkal komplexebb. Valószínűleg hamarabb választanám a blog és értékadás alapján magamat, mint egy tegnap még focista ismerős srácot, aki gyorsan átvedlett „pénzügyi tanácsadóvá”. De ez a te döntésed.

Azt tudom javasolni, hogy találd meg azt a tanácsadót, aki számodra hiteles és megfelelő értéket közvetít.

#4 Milyen célokkal és megtakarítási összegekkel érdemes beszélni bármiről?

Fontos megérteni, hogy egy ilyen tanácsadáson te nem célokat valósítasz meg és pénzt optimalizálsz. Valójában időt spórolstz magadnak, hiszen olyan információkat kaphatsz, amikkel jobb döntéseket hozhatsz, tudatosabbá vállhatsz. Ez pedig mind időt fog neked spórolni, mivel a célodat majd nem „soha” éred el, hanem x éven belül lehetőségekhez mérten.

Tegnap volt egy beszélgetésem, ahol a lehetőségekhez mérten szerintem teljesíthetetlenül feszes tempó lett volna a nulla önerővel- nulláról kezdve a 2-4 év múlva saját lakás ötlete. Tanácsomra belekerült a számításba egy 6 éves terv, ami idő alatt sokkal biztosabb lábakon állva lehet megvalósítani a célt. Tudod mit jelent ez valójában? Nem két évvel hosszabbodott a cél, hanem 5 évvel rövidült!

Ugyanis 2-4 év alatt ebben az esetben lehetetlen lett volna elérni a célt. Ez pedig majd frusztráltságot és csalódottságot szül. „Küzdöttem és nem jött össze?”- oké, kapja be mindenki, most majd jól megjutalmazom magam és elköltöm másra pénzt. Kezdhetek mindent előlről.- ez a várható folyamat, ebbe gondolj bele!

Autóvásárlással ne engem keress meg

Amikor célokról beszélünk, akkor tipikusan mindenki a lakás-hitel-gyerek-nyugdíj tengelyen forog. Ezekről mindig érdemes beszélni. Persze beesik a célok közé egy nyaralás vagy egy autó is, de kizárólag ilyen rövidtávú céllal ne menj tanácsadóhoz. Az ok nagyon egyszerű: nem létezik megnyugtató megoldás a pénzed forgatására ilyen rövid távon. Akkor mit kapsz általában? Üres ígéreteket, hogy majd így, meg úgy lesz. Jobban jársz, ha külön folyószámlán gyűjtöd a pénzt ezekhez a célokhoz, hiszen gondolj bele:

500 000 forintra, ha kapsz 3% teljes hozamot, akkor lesz 530 000 forintod. + 15 000 forint

500 000 forinton, ha buksz 6%-ot, akkor lesz 470 000 forintod. -30 000 forint

Magyarul a potenciális nyereség viszonlag szerény összeg, míg a veszteség sokkal jobban fájhat neked. Deal?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 28, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Mindenki számára fontos a nyaralás, mint az éves hajtásból való kiszabadulásnak a záloga. Ebben a cikkben végigvesszük, mi az a 7 tipp az olcsóbb nyaraláshoz, amit feltétlenül használnod kellene. Ugyanis a minőségi, élményekben gazdag nyaralás és a költekezés között gyakran nem egyenlőségjel, hanem kérdőjel helyezkedik el!

#1 Felejtsd el a „mindent bele” nyaralásokat!

Nem győzöm a blogon elégszer hangoztatni, hogy el kell felejtened ezeket a „mindent bele” nyaralásokat, ami azt jelenti, hogy nem nézed az árakat, esztelenül kiköltekezel, mondván „megérdemled”.

Ez egy káros önjutalmazó reflex, ami mindannyiunkban benne van. Csak van, aki emberi keretek közé tudja szorítani a késztetést, míg mások totálisan elvesztik az önkontrollt maguk felett. Ilyenkor nyílik a pénztárca és nem akar bezárulni.

Gyakorlatilag egy hét alatt sokan képesek elkölteni az egész évben megspórolt pénzük nagy részét és a nyaralás után a start mezőre kerülve, előlről kezdeni a hajtást anélkül, hogy bármilyen látszata lenne.

Őrület: azért dolgozol, hogy legyen pénzed. Azért dolgozol mégtöbbet, hogy előbbre juss. Mivel többet dolgozol, jobban elfáradsz, belefásulsz a dolgokba. Szükséged van nyaralásra. A nyaraláson viszont nem akarsz a gondokkal foglalkozni, ezért elengeded magadat. Mivel úgy érzem, hogy egész évben keményen dolgoztál, ezért megérdemelsz most mindent. Emiatt elmegy minden pénzed, amit a több munkából félre tudtál tenni. Nem jutottál előbbre az életedben. Így legközelebb sem lesz elég szimplán dolgozni, mivel a cél megvan, ezért többet kell dolgoznod a következő nyaralásig…Te egy nyaralásfüggő vagy bizonyos értelemben. Nyaralástól nyaralásig takarítasz meg…

#2 Mert nyaralsz, attól még nem lettél gazdag. Erre nagyon figyelj oda!

Az előző ponthoz köthető ugyan, az én olvasatomban mégis önálló és konkrét témakört ölel fel a borravalózás intézménye. Csodálattal nézem, ahogyan átlagos emberek, akik egész évben alig jönnek ki a pénzükből, hogyan képesek túlkapatni a borravalózást.

3 200 a számla? 4 000 forintból kérek vissza! – Upsz, 800 forint volt a borravaló (25%), nembaj, belefér…

Gondold el, hogy az előző sor egy személynek egy éttermezését reprezentálja. Ha 4-en vagytok a családban és 7 nap alatt minden nap csak egyszer mentek étterembe, akkor 4x 3 200 x 7= 89 600 forint lesz a nettó fogyászt, amire borravalóként odaadsz (mindig szigorúan felkerekítve) 22 400 forint.

Ezeket ugyan apránként, mindig 1-2 000 forintosával adogatod, de sok kicsi sokra megy. Ez tudod mit jelent?

22 600/ 3 200= 7 nap, azaz csak borravalóra annyit fizettél ki, mintha 4 helyett minden áldott nap 5-en vacsoráztatok volna étteremben! Ha belegondolsz, akkor szívesen fizetnéd ki egy random ember vacsoráját minden nap?

#3 A szállodában szoba mellé minimum bőséges svédasztalos reggelit vásároljatok meg csomagban

Amikor elutazunk nyaralni, akkor a lehető legtöbbet az étkezés racionalizálásával lehet megspórolni mindenféle minőségromlás nélkül. Hidd el, hogy nem fogod olcsóbban „megúszni”, ha egy idegen városban, kalandvágytól fűtötten te magad akarod „levadászni” a reggelit a helyi kultúrközösségben.

Az üres gyomorral való keresgélés pontosan ugyanazt a reflexet váltja ki belőlünk, mint amelyik azért felelős, mert üres hassal megyünk nagybevásárlásra a madaras teszkóba és minimum a fél kosár olyan haszontalan, extra kaja, amit nem is akartunk megvenni. Minél éhesebb vagy, annál inkább hajlamos vagy bármit, bármennyiért megvenni-megenni.

Éppen ennek elkerülése végett a legolcsóbban akkor jöttök ki, ha a szállodai csomagba foglalva megvásároljátok minimum a svédasztalos reggelire való jogot (én mondjuk a félpanziót vagy all inclusive ajánlatot preferálom) és a reggelt jól bekajálva kezditek meg.

#4 Kerüld el messziről a főszezont!

Tudtad, hogy én évek óta szezon előtt vagy szezon után megyek nyaralni és mindig keresem ezeket a forgalommentes időszakokat? Például Balatonra-Velencére „csak leugrani” egy strandra akkor se mennék hétvégén, ha fegyvert fognának a fejemhez! Ki akar az autópályán megfőni, hogy aztán heringként fészkelődjön az izzadt testek között?

Én biztosan nem! Éppen ezért igyekszem „fordítva működik”, mint az átlag ember. Így garantált számomra, hogy

- felár nélkül

- kedvezőbb áron

- tömeg nélkül

- nyugodtabban

- utazási idő hosszabbodása nélkül tudok pihenni.

Ráadásul ma már bőven nem arról van szó, hogy a jóidő hagyományosan júniustól augusztusig tart. Gyakorlatilag egészen szeptember végéig elhúzodik ez a folyamat, így egy balatoni hétvége nyugodtan megejthető szeptemebr elején is, amikor már kezd kiürülni a part.

#5 Mindig van egy akció

Ez egyértelműen a szolgáltatók hibája, hogy a hatalmas versenyben nem a minőségre szoktaták rá az embereket, hanem az akciókra. Magukra vessenek, ha mi ebből előnyt tudunk kovácsolni.

Tudnod kell, hogy mindig van az általunk elvárt minőségű (csillagos) szállodában egy jó ajánlat. Csak lehet, hogy akkor éppen nem az utca bal, hanem a jobb oldalán levő szállodába kell mennünk. Ha nem ragaszkodunk egy konkrét szállodához, akkor minimális utánajárással (honlapon, emailen érdeklődve, kuponoldalon, utazási oldalon) biztosan találunk egy 20-30%-os kedvezményt, amit 200 000 forintos költségvetésű szállásnál máris 40-60 000 forint spórolást jelent.

#6 Felejtsd el a giccses szuveníreket!

Komplett iparág épült a gagyi, ámbár rendkívül túlárazott giccsparádéra, amit beöltöztetnek helyi színekbe. Sajnos még ma is sok utazó érez késztetést arra, hogy a „semmire nem jó” hülyeségeket megvegye.

Gondolj bele, hogy magyarként mennyire vicces neked az Erzsébet téren végigsétálni a fabódék között, ahol 2000-ért árulnak egy kis piros paprikát, amit harmadannyiért megveszel a Sparba… Vagy mennyire gáznak tartod a különféle hungarikumokat, amiken ma már csak egy jót nevetsz.

Most képzeld el, hogy amikor te utazol külföldre, akkor a helyiek röhögnek rajtad egy sort, mert ugyanazt érzik, mint te itthon. Emlének vegyél hűtőmágnest és zárd le a giccsparádét. Mindent a szemnek, semmit a kéznek! Ezzel állítom, hogy tízezreket lehet spórolni a nyaraláson!

Várjunk már! Min tudunk tízezreket spórolni? Hát azon, hogy nem veszünk olyan felesleges, de legalább túlárazott helyi hülyeségeket, amit aztán otthon a sarkoba bedobunk. Ez a titok!

Mitől lesz olcsó egy nyaralás? Nyilván az olcsó az egy relatív fogalom. Gondos tervezéssel, és utánajárással viszont nagyon gazdaságossá lehet tenni bármilyen utat. Nem csak az utazás (repülő, busz, bármivel is menj), hanem a szállás, helyi közlekedés, étkezés, látnivalók teljes feltérképezése is szükséges ahhoz, hogy megtervezd az utad, még ha nem is minden lépését, de ezáltal reális költségkeretet határozhatsz meg magadnak, amihez folyamatosan tudod viszonyítani a tervezett és a hirtelen jött, impulzus költéseidet is. – mondta Kató Tom, az

olcsonyaralasok.hu blog megálmodója

#7 Impulzusköltekezés? Ízlelgesd!

Most, hogy olvasom Tom szavait, nagyon megtetszett ez és tökéletesen illik a „mindent bele nyaralások” trendi elnevezésébe is. Szóval impulzusköltekezés. Hogy ez mit jelent? Azt hiszed, hogy a pénztárcád végtelen, és „mert megérdemlem” érzéstől fűtötten minden hülyeséget megveszel gondolkodás nélkül.

Általános szabályként azt mondanám, hogy 10 eurónál nagyobb beruházás esetén nyaralás közben jár egy kört, azaz a végleges döntés előtt nézelődj tövább és várj legalább 1 órát. Ha még akkor is jó ötletnek tűnik megvásárolni az adott dolgot, akkor hajrá!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 22, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Számos befektetési lehetőség létezik. Máig állítom, hogy a legjobb befektetés az oktatás. Ettől függetlenül sokak fantáziáját megmozgathatja az ingatlanvagyon, mint egy olyan legit és stabil vagyontárgy, amiből árfolyamnyereséget és hozamnyereséget egy időben is tudunk könyvelni. Átlagos ember léptékével mérve hogyan leszünk képesek 35 éves korunkra ingatlanvagyont felépíteni, felhalmozni, ha mindent a nulláról kell kezdenünk?

Mi számít ingatlanvagyonnak befektetési értelemben?

Az ingatlanvagyon pénzügyi értelemben egy olyan vagyonelem, ami az emberi szükségleteinken (laknunk kell valahol) felül képződik, aminek egyértelmű célja a pénzünk értékének megőrzése és/vagy gyarapítása. Tehát ingatlanvagyonunk akkor keletkezik, amikor megszerezzük az első, a második vagy a sokadik ingatlanunkat befektetési céllal.

Az ingatlanvagyonból kétféle bevételi forrásra tehetünk szert:

- hozamjövedelem: szokták mondani, hogy az ingatlan bérbeadásából évente 6-8%-os megtérülés várható. Ez a jövedelem számos tényezőtől függ, mint például az amortizációs és egyéb kiadások mértéke, a lokalizáció és társadalmi összetétel

- árfolyamnyereség: ugyanis akármilyen furcsa, de az ingatlannak van egy kezdeti árfolyamértéke (vételár) és egy záró értéke (eladási ár). A kettő különbsége lesz a mi árfolyamnyereségünk vagy veszteségünk.

A cikkben egy útmutatót kapsz ahhoz, hogy ingatlanvagyont tudjál felhalmozni. Viszont ettől függetlenül fontos tisztán látnod és odafigyelned a kockázatokra és kötelező költségekre egyaránt!

Milyen ingatlanban szabad gondolkodni?

A legnagyobb hibát a lelkes kezdő lakásvásárlók ott követik el, hogy nem ingatlanvagyon-stratégiában gondolkodnak, hanem álomvezérelten választják ki már az első lakásukat is. Azaz nem építkeznek, hanem megvalósítanak. Ez pedig azt jelenti, hogy első lakásként a lehetőségeiken túlmutatva nagyobb hitellel vagy magasabb önerővel vágnak bele egy nagyobb-szebb-drágább ingatlan megvásárlásába, ami tipikusan az otthonukként fog szolgálni a következő 20-25 évben, amíg a hiteleiket fizetik vissza.

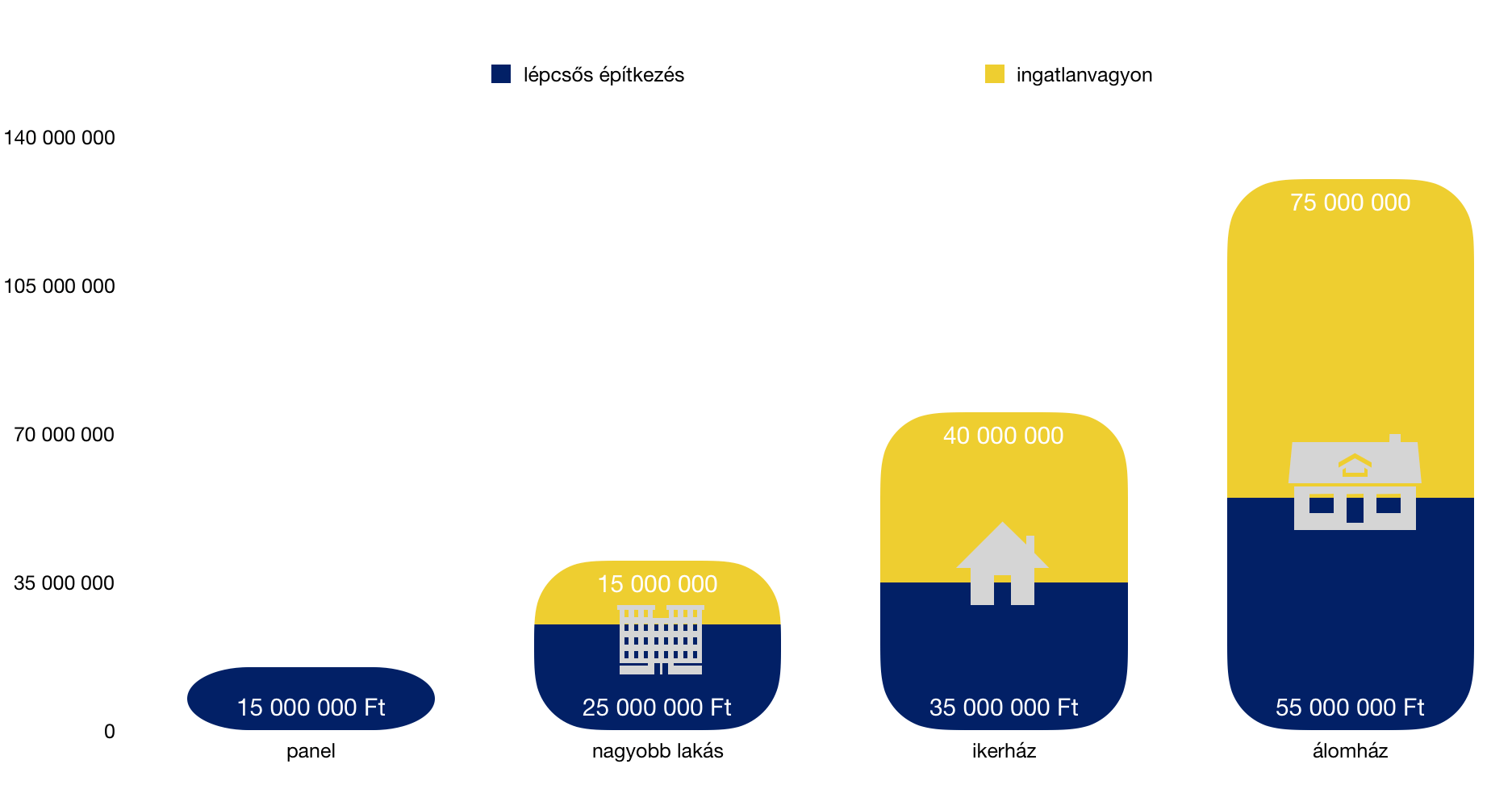

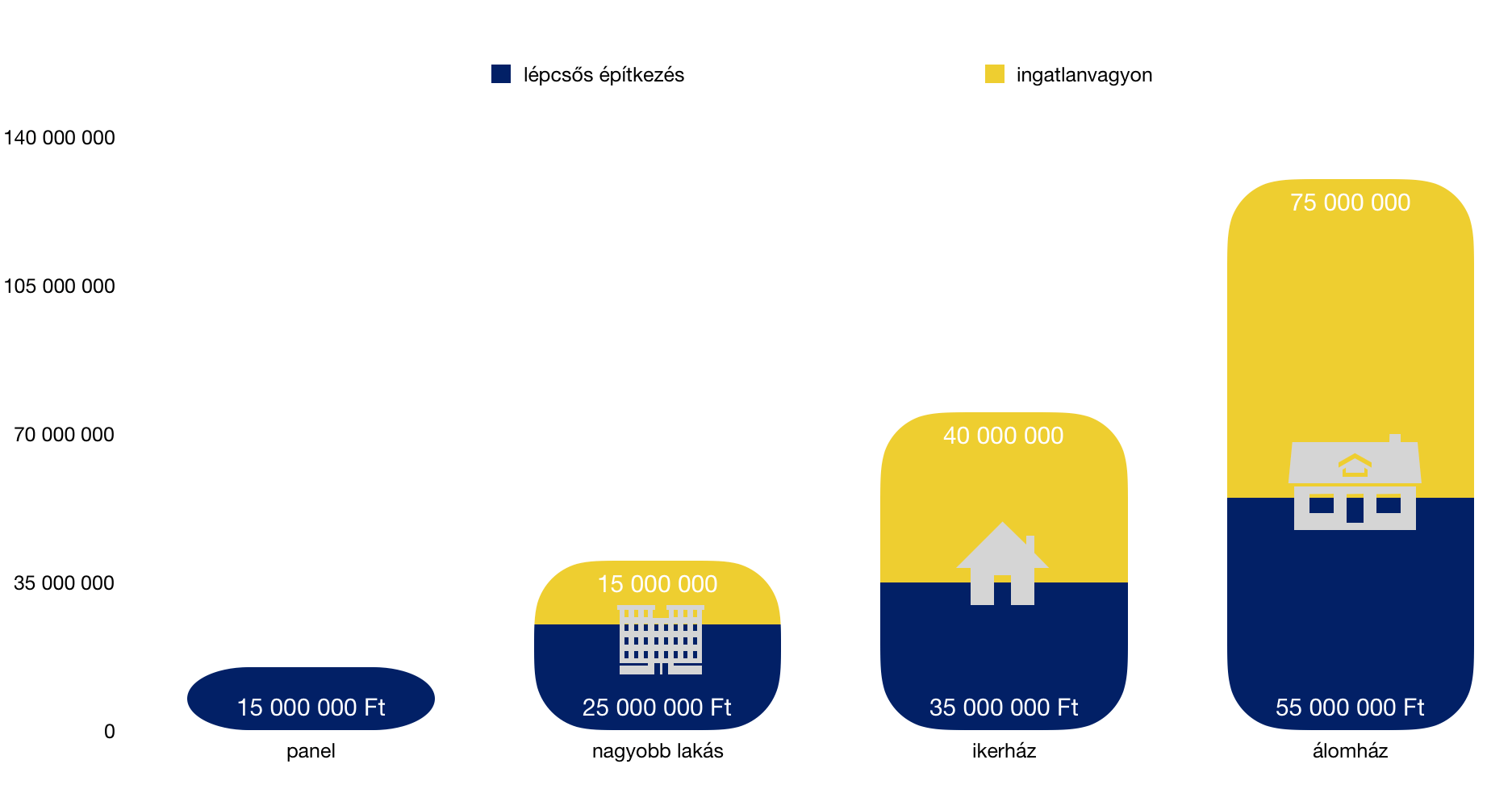

Amikor ingatlanvagyonban gondolkozunk, akkor anyagi helyzettől (kis túlzással) függetlenül egyetlen járható utat választhatunk magunknak, azaz a tudatos lépcsős építkezést, amikor a cél a folyamatos fejlődés, és nem az, hogy 30 éves korunkra ott lakjunk, ahol egyébként 45 évesen kellene.

Minden arról szól, hogy hitelkényszer helyett megtakarítási kényszerbe kerülünk!

A diagrammból láthatsz egy tudatos építkezést, amikor a fiatal pár álmai háza helyett egy kis panelba költözik ideiglenesen, majd a megtakarításhoz kellő idő elteltével még mindig nem álmaik házát foglalják el, hanem a panel megtartása mellett költöznek tovább egy nagyobb lakásba.

Ezután tovább gyűjtenek és az addigi lakások megtartásával mennek tovább egy kompromisszumos családi házba, és majd az ezutáni lépcsőfok lesz az álomház megvásárlása/felépítése, amikor már jelentős ingatlanvagyonnal rendelkeznek, amiből hozamjövedelmet realizálnak minden hónapban, és árfolyamnyereséget az ingatlan esetleges értékesítésekor.

Mi történik, ha az álomházikót vásároljuk meg legelső lépésnek hitelből?

Akárhogyan számolunk, bármennyi önerővel rendelkezel, kifejezetten rossz befektetés a vagyonunkat abba a házba beleforgatni, amiben élni fogunk. Hiszen így soha nem tudunk realizálni hozamjövedelmet, amiből lehetne a rendszeres bevételünkön felül építkezni tovább.

Számoljunk:

Van 15 millió forint önerőtök (amit családi segítségel vagy lakástakarékokkal 5-8 év alatt össze lehet gyűjteni). A kinézet álomház budapesti agglomerációban 55 millió forintba kerül. Ehhez szükségetek van 40M forint piaci hitelre, 10 év kamatperiódussal 20 éves futamidőre.

Havi törlesztőrészlet: 250 000 forint

Teljes visszafizetés: 240x 250 000 = 60 000 000 forint

Ezt persze lehet kombinálni lakástakarékokkal és egyéb megoldásokkal! Erről itt olvashatsz:

Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

Mivel olyan mértékű a havi törlesztés, ezért egyáltalán nem tudsz magadnak félretenni pénzt, 20 év alatt képtelen leszel további ingatlanokat megvásárolni.

Ahhoz, hogy lássuk ennek a kosntrukciónak a teljes veszteségét (az ingatlanok árfolyamváltozásával most nem számolunk, az egyenletben azt konstansnak tekintem, mivel ez is és az is változik), nézzük meg a másik megoldást, amikor stratégiában gondolkozol:

Ingatlanvagyon felhalmozása 4 lépcsőben

Hiába van 15M forintotok, először egy panelba költöztök, amit pont meg tudtok hitel nélkül vásárolni. Mivel az előző példában abból indultunk ki, hogy havonta 250 000 forintot simán tudnátok fizetni az álmház hitelére, így ez a pénz most is megmarad nektek, miközben van hol laknotok.

Ingatlancélú megtakarítások a következő 4 évben:

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 130 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 240 000 forint gyűlik össze

Összesen: 13 742 976 forint önerőt gyűjtöttetek össze 4 év alatt

Mivel a panel kicsi lett nektek, ezért egy nagyobb lakásba kell költözni, aminek az ára már 25 000 000 forint. Ehhez 13,5M önerő befizetése mellett további 11,5M forint hitelre van szükségetek (20 év, 10 éves kamat) mindamellett, hogy a meglévő ingatlant meghagytátok befektetési céllal.

Havi törlesztőrészlet: 72 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

4 év múlva költözés az ikerházba

Eddig ott tartunk, hogy van egy kiadott albérletetek, amiből a mostani lakás hiteltörlesztésén felül 28 000 forint marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 14 000 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 144 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 912 000 forint gyűlik össze

Összesen: 14 414 976 forint önerőt gyűjtöttetek össze 4 év alatt.

Az ingatlanvagyonotok pedig a panel értéke, ami változatlan árak mellett 15M forint.

Az ikerház – amit kinéztetek magatoknak- 35M forintba kerül, amihez (kerekítve) szükségetek van 20M forint hitelre (a meglévő 11,5M mellé).

Havi törlesztőrészlet: 125 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

A meglévő nagyobb lakás albérleti hozamnyeresége: 130 000 forint, a különbség tehát + 58 000 forint.

Újabb 4 év múlva felépítitek álmaitok házát

Most ott tartunk, hogy van két kiadott albérletetek, amiből a mostani lakás hiteltörlesztéseken felül 230 000-(125 000+ 72 000)= 33 000 marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 16 500 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 146 500 forinton nem tudtok elérni kamatot, ezért 48x 146 500= 7 032 000 forint gyűlik össze

Összesen: 14 534 976 forint önerőt gyűjtöttetek össze 4 év alatt

Az ingatlanvagyonotok pedig a panel és a nagyobb lakás értéke, ami változatlan árak mellett 15M+ 25M= 40M forint.

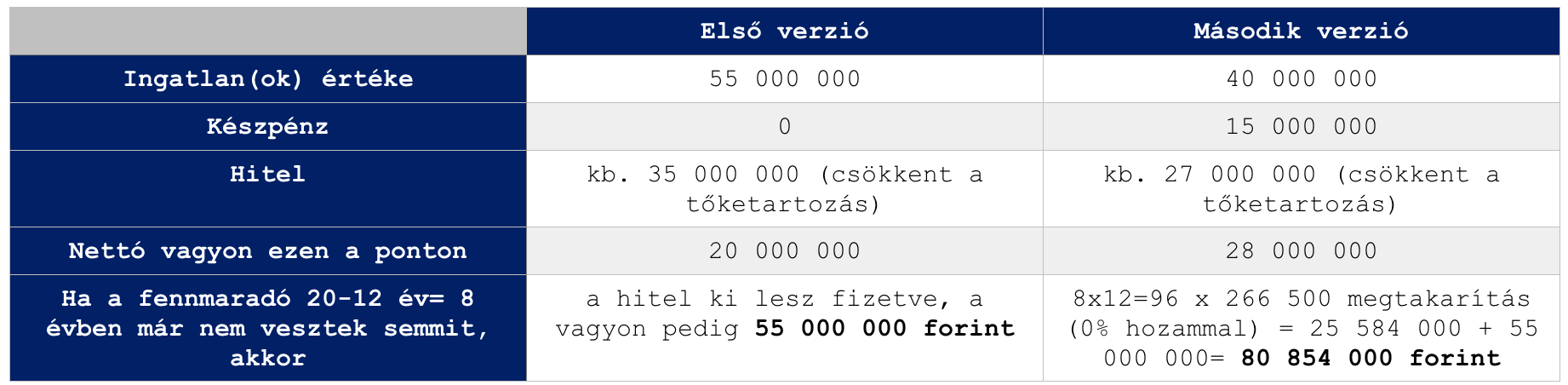

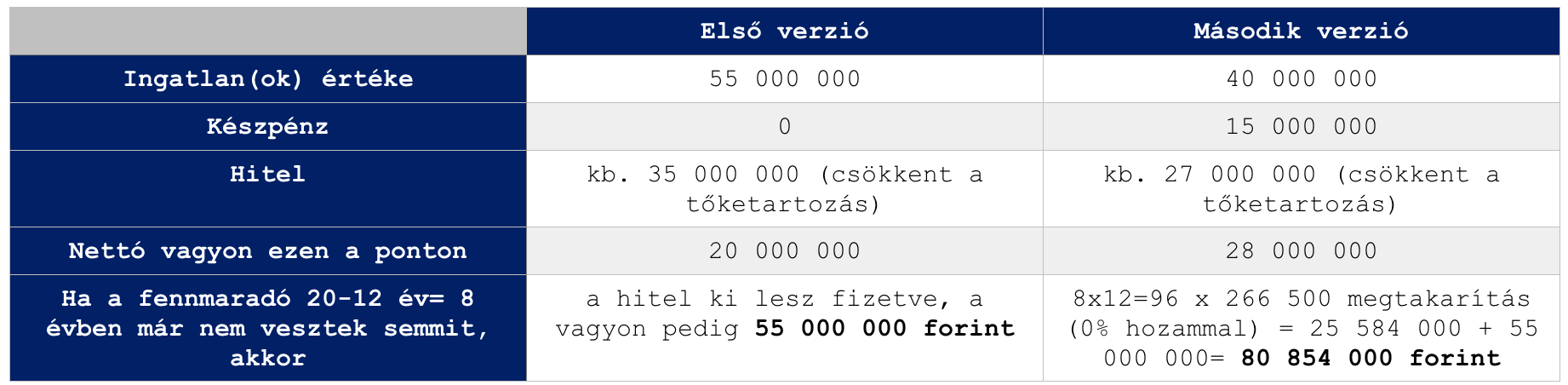

Ezen a ponton tartunk ott, hogy az ingatlanvagyonotok és az önerő összege pontosan az az 55M forint, amiért az első verzióban lakást vettetek volna 15M önerőből+40M hitelből és a havi törlesztése 250 000 forint lenne.

Hogy miért 80 854 000 millió a vagyon, ha ezen a ponton nem veszünk semmit? Mert a megszerzett ingatlanok (ingatlanvagyon) tovább termeli nekünk a hozamjövedelmet! Míg az álomlakás, amiben élünk, semmit nem termel.

Szóval az álomház megvásárlása…

14 534 976 forint önerőt gyűjtöttetek össze, míg összesen 55 000 000 forintra lenne szükségetek. Magyarul 40 000 000 hitel kell, aminek a törlesztése 250 000 forint (konstans kamatszámokat veszek áremelkedés nélkül).

Az ikerházat is albérletbe tudjuk adni, aminek a bevétele pesszimista becslés alapján is 160 000 forint + maradt a másik két albérletből minden levonás után havi 16 500 forint, azaz összesen 176 500 forintot tudunk fedezni a hitelből.

A maradék 73 500 forintot kell a rendelkezésünkre álló 250 000 forintból kifizetni. Magyarul 12-16 évnyi tudatos építkezés után ott tartunk, hogy az álomházunk havi 73 500 forintba kerül nekünk.

Ráadásul a keretből (250 000-73 500)= 176 500 forintunk marad, amit tovább tudunk gyűjteni (ez évente 2 118 000 megtakarítást jelent változatlan feltételek és életcélok mellett).

Az ingatlanvagyonunkat pedig egy panel, egy nagyobb lakás és egy ikerház képezi, amik „öneálltóak” és még pénzt is termelnek + árfolyamnyereségünk lehet, ha eladjuk őket.

Összegzés

A számuk magukért beszélnek, hiszen végső soron akár dupla, de tripla vagyont is összehozhatunk ugyanolyan mértékű havi ráfordítás mellett, ha stratégiában és nem álmok megvalósításában gondolkozunk.

Természetesen számos változó közbeszólhat, mint például

- jövedelemstagnálás

- élethelyzetváltozás

- új életcélok

- ingatlanok drasztikus áremelkedése

De ez végső soron egy okos térkép és megvalósítási terv lehet számunkra, amibe a saját számainkat beillesztve tudunk tervezni előre. Sok sikert kívánok hozzá!

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 21, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Napjaink egyik legfontosabb társadalmi kihívása a „sikeres emberek” reprodukálása. Valójában honnan kezdődik az értelmetlen és hasztalan másolódás, és mikor ér véget a hasznos tudás újrahasznosítása? Mivel alapvetően mindenki ugyanabban az életmodellben gondolkodik (pénz-karrier-család háromszögben különböző súlyozással maradva), ezért a sikeres emberek tüzetes vizsgálata alapján létrehozott „közös nevező”, akár még hasznos és megfontolandó tanácsként is működhet. A cikkben 10 pontról lesz szó, ami a gondolkodásbeli különbséget hivatott bemutatni és nem egy újabb über-pozitív konzervtudást ad…

#1 Egy újabb probléma, egy újabb kihívás

Minden embernek a saját munkája a legkeményebb, a legfontosabb, a leg-leg-leg. És minden ember úgy érzi, hogy az ő problémája a legnagyobb, a legnehezebb, a legigazságtalanabb. Persze vannak emberek, akiknek az életét több probléma=megoldandó feladat keresztezi, míg másoknak kevesebbell kell megküzdeni.

Nem lehet a problémákat egymással összehasonlítani és végképp nem szabad a másik problémáját hivatkozási alapul venni (mert bezzeg ő sem oldotta meg…). Valójában a sikeres emberek egy probléma felmerülésekor a kezdeti megrökönyödés után átlendülnek a holtponton és újabb kihívásként, megoldandó feladatként értékelik azt.

Mert két dolgot tehetünk minden esetben: hagyjuk, hogy a probléma deaktivizáljon vagy hagyjuk, hogy a probléma proaktivizáljon.

#2 Célok helyett éves tervekben gondolkodnak

Tipikus alkalmazotti mentalitás lehet (sőt a vállalkozók jelentős részére is igaz), hogy célról célra élnek, napról napra. Ehhez van egy nagyon komoly számítási modellem, hogy hova lehet eljutni egy év alatt ezzel a mentalitással, és hova juthatnánk el a nagyobb perspektívában gondolkodással:

- Célról célra gondolkodás

- 1+1=2, 1+1+1= 3, 1+1=2, 1=1

- Perspektivikus gondolkodásmód

- 365×1=365

Ha megfigyeled a két számsort, akkor észreveheted a leglényegesebb különbséget, miszerint a napi mérőszámunk az 1 -amit bizonyos rövid időközönként felhasználva – amiből soha nem fogunk tudni kétszámjegyű-háromszámjegyű értéket produkálni. Második esetben viszont egy évre előre felmérjük a teljes „keretünket” és azzal rendelkezünk. A második számításban már olyan értéket kapunk, amivel lehetőségünk van nagyobb dolgokat-célokat is megvalósítani, és sikeresen elmozdulunk az ingóságok önjutalmazó szintjéről.

#3 Nem lakni, hanem építkezni akarnak

Ha jobban megvizsgáljuk az emberek életmódját, akkor könnyen beláthatjuk, hogy a legtöbb ember mindig megpróbálja belakni a saját élethelyzetét. Tehát a céljait, elvárásait és lehetőségeit igazítja az adott helyzethez és nem a helyzetet igazítja az elképzeléseihez.

Valójában a legtöbb ember saját életének az albérlője.

Amikor találkozunk egy általunk sikeresnek gondolt emberrel, akkor észrevehetjük az élethez való hozzáállásban való különbséget, ahogyan a másik megpróbálja a saját életét tudatosan felépíteni és alakítani. Az alapvetően és szükségszerűen megfogalmazódott cél ebben az esetben nem a túlélés és stagnálás, hanem fejlődés és megélés.

#4 Minden ember egy új lehetőség

Attól még nem lett jobb soha senkinek, mert bebizonyította, hogy a másik nem jobb-okosabb-szebb valamiben nálunk. Márpedig jellemző attitüd, hogy állandóan magunkhoz mérjük a másikat és szüntelenül azon fáradozunk, hogy bizonyítsuk saját igazunkat, saját erőnket, saját életünk relevanciáját.

De miért nem tekintünk a másik emberre,mint egy értékes erőforrás? Mint egy lehetőség, hogy új perspektívába helyezzen egy gondolatot, egy ötletet vagy a világlátásunkat? Belegondoltál már abba, hogy mennyivel lenne jobb-könnyebb-egyszerűbb az életed, ha magadnál jobb kvalitású emberekkel vennéd körbe magadat és erőforrásként tudnád a másik képességét felhasználni?

Mindig win-win helyzetet kell kialakítani és közösen kitalálni, hogyan tudtok egymásból profitálni.

#5 A döntés az enyém, a felelősség az enyém, az eredmény az enyém

Miért adunk a másik véleményére olyan szinten, hogy azzal a saját belső megérzéseinket tompítjuk el? Miért lehetséges, hogy egy komoly üzleti döntés vagy életmegváltoztató lépés előtt szinte engedélyt kérünk a környezetünktől, és csak akkor vágunk bele valamibe, ha a környezetünk is látta ugyanazt a lehetőséget?

A válasz a felelősség hárítása. A legtöbben nem merik felvállalni a felelősséget , helyette mindenféle egérutat és megnyugtató választ kreálnak maguk köré, hogy a lehető legkényelmesebben tudjanak dönteni. Márpedig az igazi döntés magában hordozza a veszteség kockázatát. Nem véletlenül tartja magát a mondás, miszerint „kockázat nélkül nincsen győzelem”.

Ha képtelen vagy felvállalni mindenkitől függetlenül és mindenkivel szemben a saját véleményedet, akkor valójában nem kockáztatsz semmit. Ha nem kockáztatsz semmit, akkor beálltál a sorba, és soha nem tudsz előbbre kerülni az előtted levőnél.

#6 Nem várnak el túl sokat a másik embertől

Hajlamosak vagyunk a korrektséget összekeverni a hülyeséggel. Tipikus élethelyzet, amikor nem tisztázunk le egy közös munka előtt minden részletet (kinek mi a feladata, ki mennyit keres), hanem reménykedünk abban, hogyha mindent jól csinálunk, akkor a másik majd megjutalmaz érte.

Márpedig ez a fajta „megjutalmazó reflex” nem létezik, nem létezett soha a szabad kapitalizmusban. Mindenki pontosan annyit akar adni, amennyi elvárható. Éppen ezért fontos és létfontosságú képesség minden részletet előre letisztázni, a játékszabályokat minden esetben átbeszélni és pontosan ezeket betartatni. Egyszerűen nem lehet ennél többet várni senkitől, semmilyen helyzetben, mert nagy %-ban fogunk csalódni.

#7 Mernek nemet mondani

Valamiért úgy alakult a magyar kultúrában, hogy a „nem” egy sértő kifejezés. Valakinek valamire nemet mondani pedig kellemetlen, kényelmetlen, sőt kifejezetten progresszív. Ezek mind olyan társított érzések, amiket mindenki el akar kerülni. Ezért pedig nem mernek nemet mondani semmire.

Helyette olyan alternatív megoldásokat fejlesztettek ki az emberek, mint a sunyulás, kifogásolás, hazudozás. Inkább belemennek egy hazug információfolyamba, minthogy a legelső percben a másik szemébe nézve megmondjuk a valódi véleményünket.

Megfordítva a dolgot, valamiért a „szívességet kérni valakitől” azt jelenti, hogy a másiknak kötelező megtenni azt. Mivel azonban nem akarunk-tudunk mindig mindenkinek szívességet tenni és nemet se tudunk mondani, ezért kezdődik a fejvakarság és egymás hülyének nézése. Az élet sokkal egyszerűbb és kiszámíthatóbb lenne, ha ettől nem éreznénk magunkat kényelmetlenül és gond nélkül tudnánk bármire nemet mondani.

Gondolj bele, hogy most el kell altatnod a szenvedő háziállatodat. Melyik megoldást választod? Hagyod, hogy napokig szenvedjen és magától hulljon el, vagy pedig megakarod kímélni a borzasztó szenvedéstől és beadsz neki egy fájdalommentes injekciót? Mindig erre a döntésre gondolj, amikor azon gondolkozol, hogy kitalálj egy kamu történetet vagy pedig megmond azonnal, hogy nem.

#8 Mások sikerének örülnek

Valójában elolvashatunk végtelen mennyiségű Coelho bölcsességre felhúzott konzerv tudást, ami ontja magából a pozitív bullshitet, ha valójában még mindig ott tartasz, hogy a másik sikerének nem tudsz önzetlenül és őszintén örülni. Ha képtelen vagy a nyilvánvaló irigység helyett azon gondolkozni, hogy a másik mit csinált jól.

Márpedig mindig azon gondolkozni, hogy ki hogyan csalt,lopott, hazudott, mind olyan negatív és destruktív gondolatok, amik megerősítenek téged a jelenlegi helyzetedben, mint az erkölcsi győztes, aki becsületes, korrekt és szorgalmas. Mintha a becsületesség és a siker megférhetetlen lenne egymás mellett. Most figyelj mit mondok neked erre: NEM

#9 Nem reszketnek az egyedülléttől

Szerintem ok-okozati összefüggés van az egyéni siker és az egyedülléthez való hozzáállás között. Ennek oka, a felelősség és a saját vélemény felvállalásának, és ezáltal egy erős jellem kialakulásának a közvetett hozadék, hogy nincsen szükségünk mások megerősítésére.

Ha pedig ezen megerősítések nélkül is tudunk teljes életet élni, akkor kevésbé félünk attól, hogy egyedül maradunk, azaz nem lesz senki a környezetünkben, aki „engedélyt adna, megerősíteni” valamire-valamiben. Mivel az ember társaslény, ezért ez nem azt jelenti, hogy a sikeres ember szívesen maradna egyedül. Ez azt jelenti, hogy bátran felvállalja minden esetben a valódi véleményét, mert nem fél attól, hogyha ezt teszi, akkor a környezete magára hagyja és emiatt meg kell felelni mindenkinek mindenben.

#10 Az eredményt nem azonnal, hanem tartósan akarják

Pénzügyi területen gyakran tapasztalom az ügyfelek részéről az „azonnali” elvárást egy 15-20-25 éves megtakarítási program esetében is. Tehát az eredmény a saját preferenciáik alapján 1 év múlva akanák látni, holott ezeknek a termékeknek a jellemzője a hosszútávúság és fenntarthatóság.

A „jobb ma egy túzog, mint holnap egy veréb” mentalitás sajnos nem minden esetben érvényes. Vegyük például az autóvásárlást. Hiába akarunk most azonnal autót venni, hogyha ma egy rosszabb autót vehetnénk rövidebb távra, miközben +1 év gyűjtögetéssel már lényegesen jobb autót tudnánk hosszabb távra megvásárolni.

Mindig stratégiában kell gondolkodnunk és elképzelni, hogy hol fogunk tartani az adott dologgal 1-3-5-10 év múlva. Látom magam előtt, hogy a ma megvásárolt autót a kivádalmaimnak megfelelően tudom használni 5 év múlva? Ha nem, akkor mihez akarok vele kezdeni? Tudatos döntés az autócsere, vagy pedig egy „majd meglátjuk” fantazmagória?

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.