Szerző: Szarvas Norbert | jún 5, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Albérlet vagy saját lakás? Szerintem nem létezik olyan felnőtt ember az országban, aki(nek) ezt a kérdést még nem tette/tették volna fel valamilyen szövegkörnyezetben. Hiszen laknunk mindig kell valahol, tehát ez egy viszonylag konstans igény és szükséglet. Ha nagyon le akarom egyszerűsíteni a cikket, akkor szerintem a legnagyobb butaság albérletet fizetni, ha a lehetőségeink engednék a saját lakást. A cikket akkor olvasd tovább, ha érdekelnek a „nem tipikus” indokok és okok…

Azért jobb az albérlet, mert mobilisabb vagyok…

Mielőtt elkezdenénk kiszámolni, hogy az albérlet vagy a saját lakást éri e meg számunkra jobban anyagilag, érdemes végigmenni a „tipikus” pro és kontra érveken. Elsőként nekem mindig a mobilitás jut eszembe az albérletről, mint legit érv. Hiszen albérletből:

- könnyebb költözni

- könnyebb váltani munkahelyet városok között

De mit jelent ez a mobilitás – ami nagyon jól hangzik és kielégíti az Y-Z generációk alapvető létszükségleteit – Magyarországra vetítve? Ahhoz, hogy értsük ezt a felvetést, fontos megjegyeznünk, hogy a mobilitás iránti vágy az USA-ból vagy Franciaországból érkezett meg hozzánk. Mivel szívjuk magunkba a nyugati kultúrát, így egyértelmű, hogy ez is terítékre került!

Azonban van ezzel egy kis probléma…

A déli agglomeráció elérhetősége Budapestről csúcsidőben

A példa kedvéért a déli agglomerációt vettük szemügyre (de itt megnézheted a többi is: agglomerációs térkép) Itt is vannak olyan települések, amelyek két kiindulási pontról is elérhetők 30 percen belül, ezek:

- a budai oldalon: Budakeszi, Budaörs, Törökbálint és Érd

- a Csepel-szigeten: Halásztelek és Szigetszentmiklós

- a pesti oldalon: Dunaharaszti

A Déli szektorban mindössze Budaörs az a település, amelyik elmondhatja magáról, hogy Pestről és Budáról is elérhető 30 percen belül. Sajátságos helyzetben van a Csepel-sziget, mely szintén elérhető 30 percen belül, de csak a két legközelebb eső vizsgálati ponttól (István és Imre), a távolabbiaktól már nem.

Hogy ez miért annyira fontos, hogy legit érvként megdőljön a mobilitás kérdése? Az agglomeráció folyamatosan bővül, az utazási sebesség gyorsul. Ma már több ügyfelem van, akik Székesfehérvárról, Tatabányáról járnak be minden nap dolgozni Budapestre. Az utazási idő jellemzően 1-1 és negyed óra szokot lenni.

A mobilitás Magyarországon egyre inkább jelentőségét veszti (talán sosem volt jelentős?), hiszen még a Budapest-Győr útvonal is megtehető másfél óra alatt, ami nem több, mint a Deák térről tömegközlekedéssel hazamenni Budaörsre délután…

Azért jobb az albérlet, mert nincsen álagmegőrzési költségem

A következő tipikus „albérletes” érv, hogy megúszhatjuk a felújítás költségeit. Elsőre nagyon jól hangzik, hogy nem kell újrafestenünk, penészteleníteni a fürdőt vagy újra járólapozni a lakást. Mint ahogyan bármi komolyabb probléma keletkezik, azonnal dobbanthatunk. Abba belegondoltál már, hogy ezeket a költségeket továbbra is te fizeted meg (vagy a soron következő albérlő)? Hiszen ezek a fenntartási költségek mind bele vannak építeni az albérleti díjba.

A CIB Bank és az NRC reprezentatív kutatásából kiderült, hogy a válaszadók szerint 670 000 forint (jelenértéken) az átlagos lakásfelújítási költség. Ha abból indulunk ki, hogy nem kell minden héten felújítani a lakást, akkor számolhatunk 5 évente nagyjából 670 000 (jelenértéken) forintos teljes kiadással, ami fedez minden álagmegőrzési kiadást. Ezt elosztva, havi 11 166 forint átlagos költsége keletkezhet az ingatlantulajdonosnak.

Neked kell megfizetni az adót az albérlet után

Gondolhatod, hogy az albérlet tulajdonosának van egy elképzelése arról, hogy mennyit szeretne nyereségként kapni a lakásáért. A bevételt terhelő adót egyszerűen „rád tolja”. Ha a 10%-os költséghányad alkalmazása ingatlanbérbeadás esetével számolunk, akkor az alábbi adót fizeted meg minden hónapban a tulaj helyett:

Ennél az adózási módnál nem kell a számlák gyűjtögetésével szórakozni egész évben. Nem szükséges a számlákat, bizonylatokat gyűjtögetned, a bevételből egyszerűen levonsz 10 %-ot (csak úgy, mindenféle számlák nélkül) és a fennmaradó 90% lesz a jövedelmed, ami után adót fizetsz.

Ha a bérlőd megfizeti a rezsi fogyasztását neked (lakást így szokás kiadni), akkor az is bevételnek számít! Az oké, hogy te továbbfizeted a közműveknek, de akkor is bevétel!

Bevétel – 10% = Bevétel * 90% = Jövedelem

A fenti példával:

(150 000 Ft bérleti díj + 40 000 Ft rezsi a bérlőtől) * 90% =171 000 * 0,9 = 153 900 Ft

Fizetendő személyi jövedelemadó: 153 900 * 15% = 23 085 forint / hó

Gondolj bele abba, hogy albérlet esetén közvetetten, de neked kell a példa alapján havi 23 085 forintot megfizetni. Még mindig jobban hangzik, mint a 11 166 forintos általánykiadás kalkuláció az álagmegőrzésre?

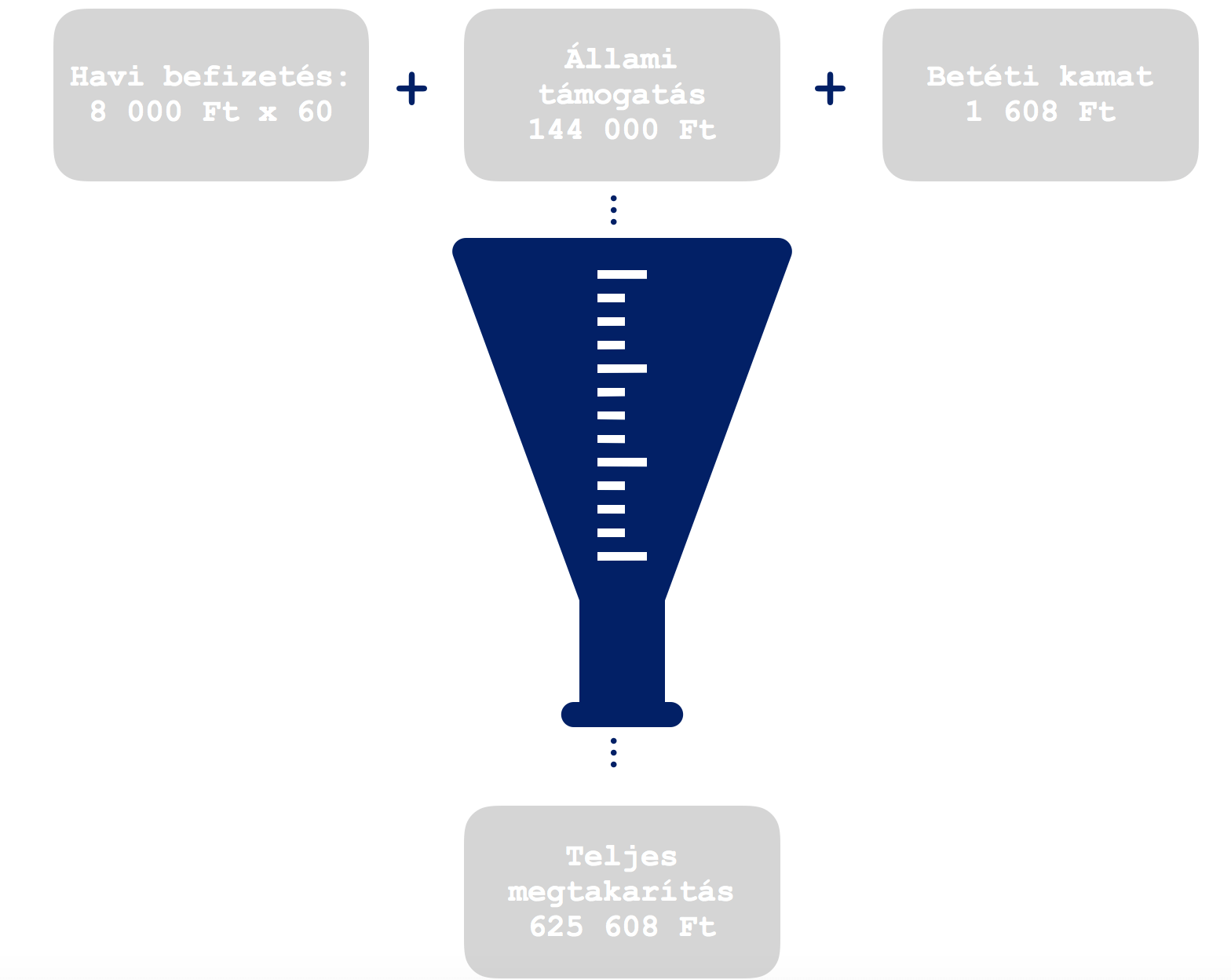

Duplán buksz, hiszen a lakástakarékkal még olcsóbb lenne a felújítás

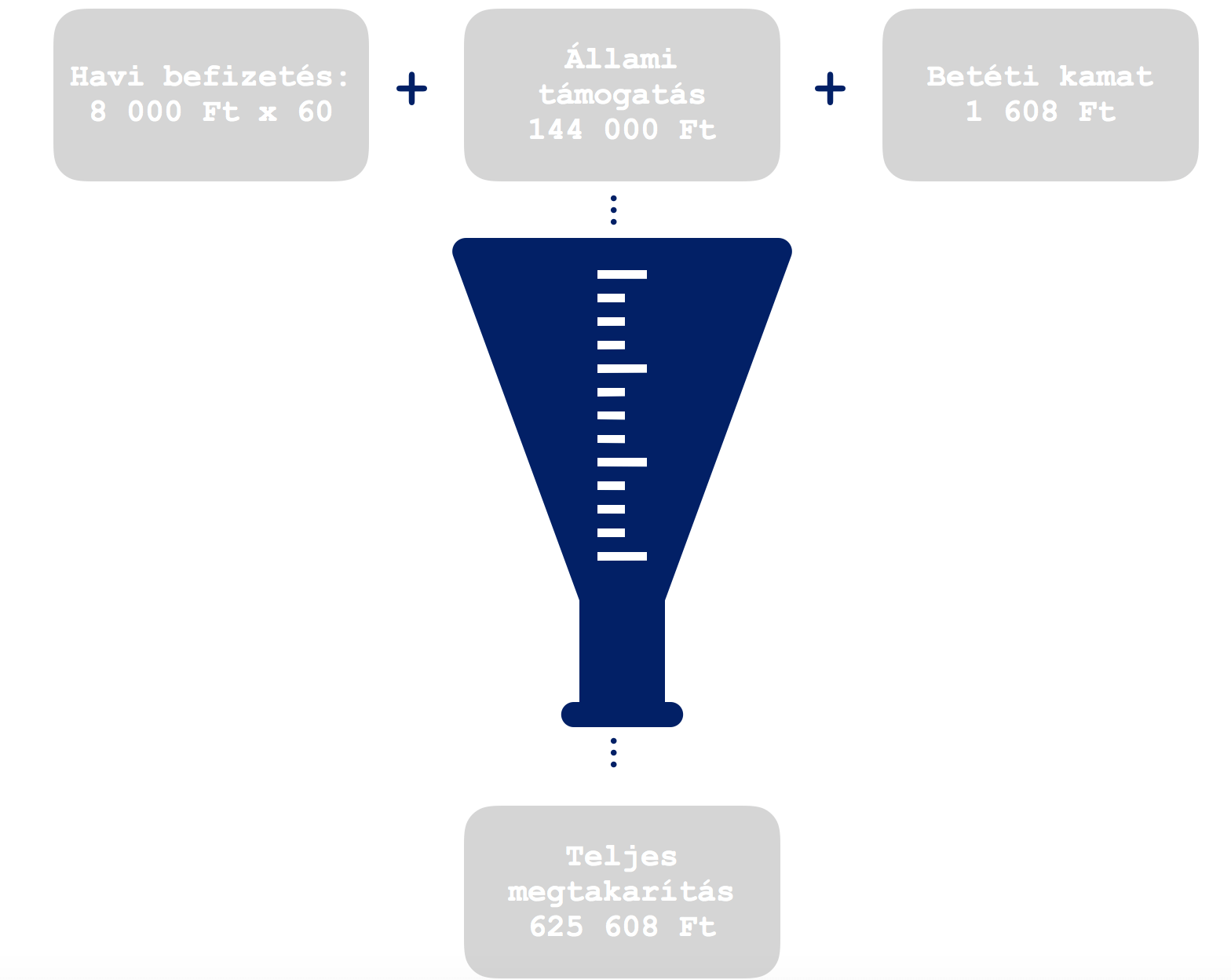

A lakástakarék az a lakáscélú megtakarítási termék, amiből többek között ki tudod fizetnia. felújításodat is. Minden befizetésedhez az állam 30%-ot hozzátesz. Ez azt jelenti, hogy most tudjuk, hogy neked majd 670 000 forintos lakásfelújítási kiadásod lesz 5 év múlva (vagy amikorra tervezed), akkor biztos lehetsz abban, hogy lakástakarékkal máris 30%-ot meg tudsz spórolni.

Nem számoltam ki pontosan a 670 000 forintos felújítási költséggel (kb. havi 8 500 forintot kéne ehhez lakástakarékban félretenni), de a lényeg tökéletesen kirajzolódik: Miközben attól félsz, hogy a saját lakással extra kiadásod lenne, sokszorosát fizeted meg albérlőként (egyrészt a rád terhelt adóval, másrészt a fel nem használható lakástakarékkal) ennek az összegnek.

Azért jobb az albérlet, mert fixek a költségek

Teljes joggal rettegnek az emberek az ismeretlen, és folyamatosan emelkedő költségektől. Éppen ezért érthetetlen, hogy miért tartják sokan sokkal kiszámíthatóbbnak a 2-3-5 évenként lejáró albérleti szerződésüket, mint egy hosszú futamidőre fixált forinthitellel megvásárolt saját lakást?

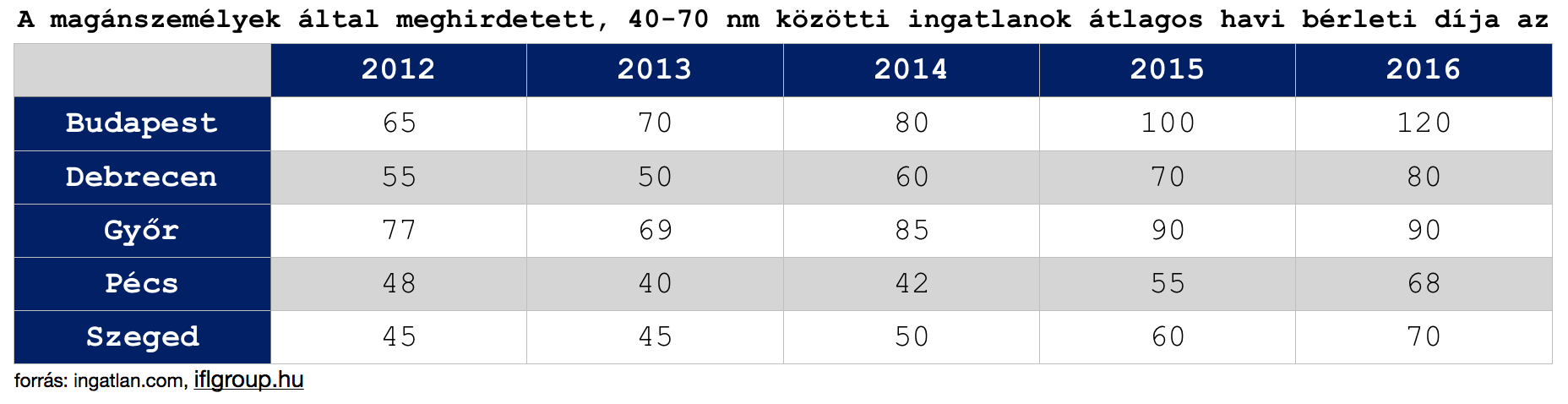

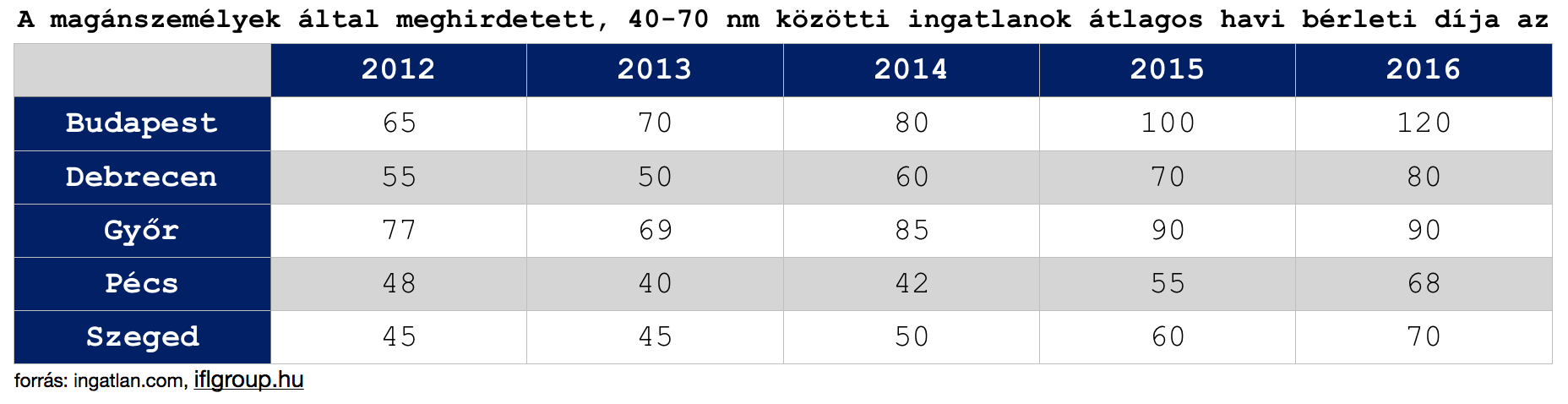

Tegyük fel, hogy háromévente kötsz új szerződést. Joggal feltételezheted, hogy az albérlet tulajdonosa mindig a maximális nyereségre koncentrál, így a piaccal együtt „mozgatja” az árait, amint már semmilyen bérleti szerződésből eredő korlátozás nem hátráltatja.

A példa kedvéért Budapesten 2012-ben 65 000 forintért írtál alá 4 évre egy albérleti szerződést, ami 2016-ban lejárt. Akkor 120 000 forinttal tudtad újra megkötni. Ez 84%-os emelkedést jelent, 8 éves időtávra vetítve pedig extra 2 640 000 forint megfizetendő albérleti díjat.

Az a banki ügyfél, aki saját lakást vásárolt és hitelét 10 évre előre fixálta, jelen esetben nem kényszerült extra „veszteséget” elkönyvelni a piaci árváltozás miatt, ami jelen esetben extrémebb volt, mint amennyire a kereskedelmi bankok kamatai változtatk az elmúlt években.

Azért jobb az albérlet, mert olcsóbb… vagyis az albérlet vagy a saját lakás éri meg jobban anyagilag?

Mindig megpróbálják az albérletet és a saját lakást összehasonlítani matematikailag. Ebből a megközelítésből egyrészt a havi felmerülő kiadásokat (albérleti díj vs banki hiteltörlesztés) lehet összehasonlítani, illetve az ingatlanvagyon vs likvid vagyon mértékét-értékét.

A banki hitel vagy az albérleti díj a magasabb?

Fontos leszögeznünk az elején, hogy saját lakást kizárólag az tud vásárolni, aki megfelel a hitelezés szabályainak és rendelkezik minimum 20% önerővel vagy tehermentes ingatlannal. Így máris nagyon sokak számára nem jelent valódi alternatívát a saját lakás, hiszen nincsen rá anyagi lehetőségük jelen pillanatban.

Mégis feltételezzük azt, hogy egy 25M forintos lakást meg tudnánk venni 20% (5M forint) önerő és 20M forint hitel felvétele mellett. Azt láthattuk, hogy egy ilyen értékű ingatlan albérleti díja Budapestben már elérte a 150 000 forintot havi szinten.

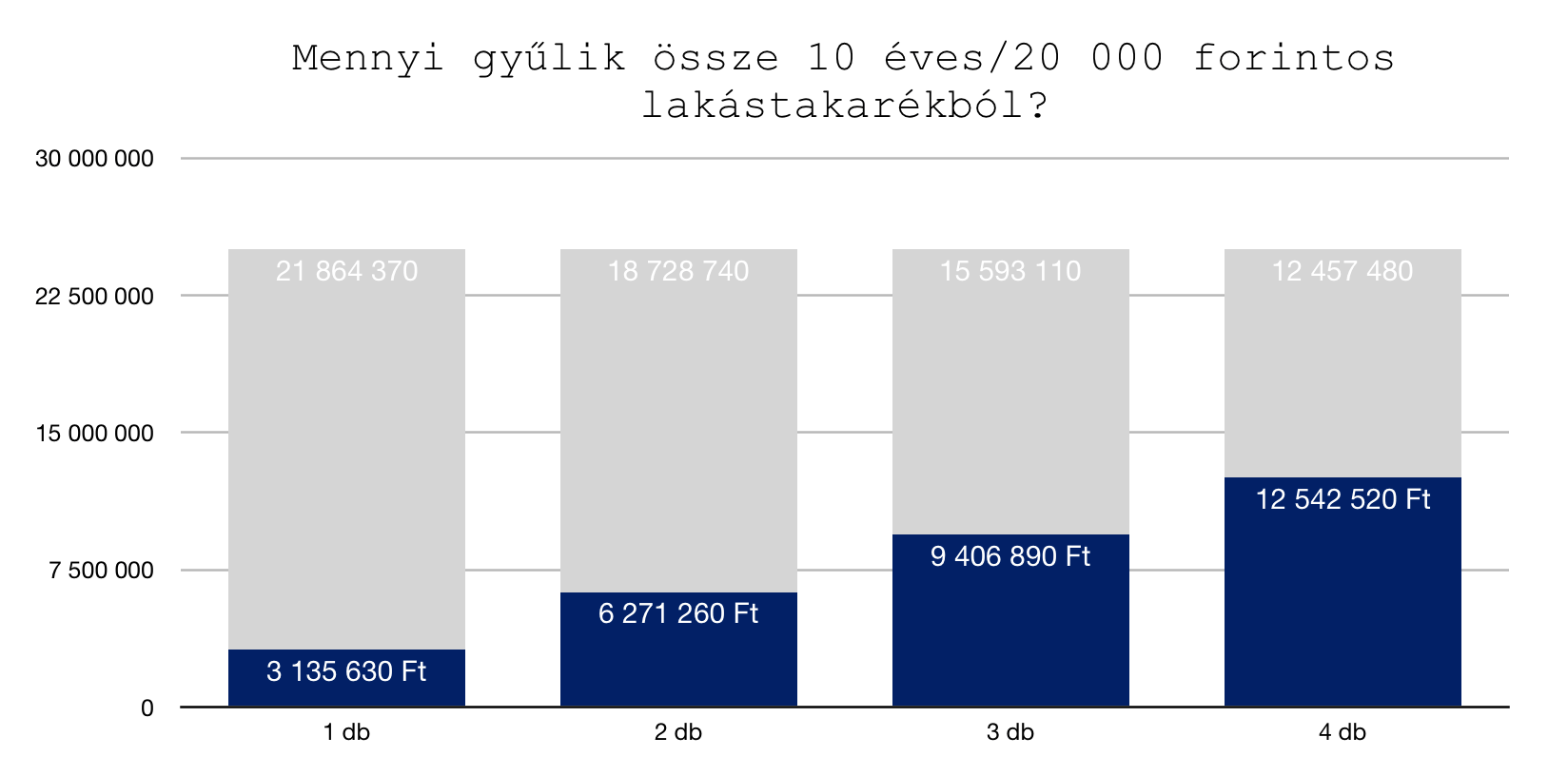

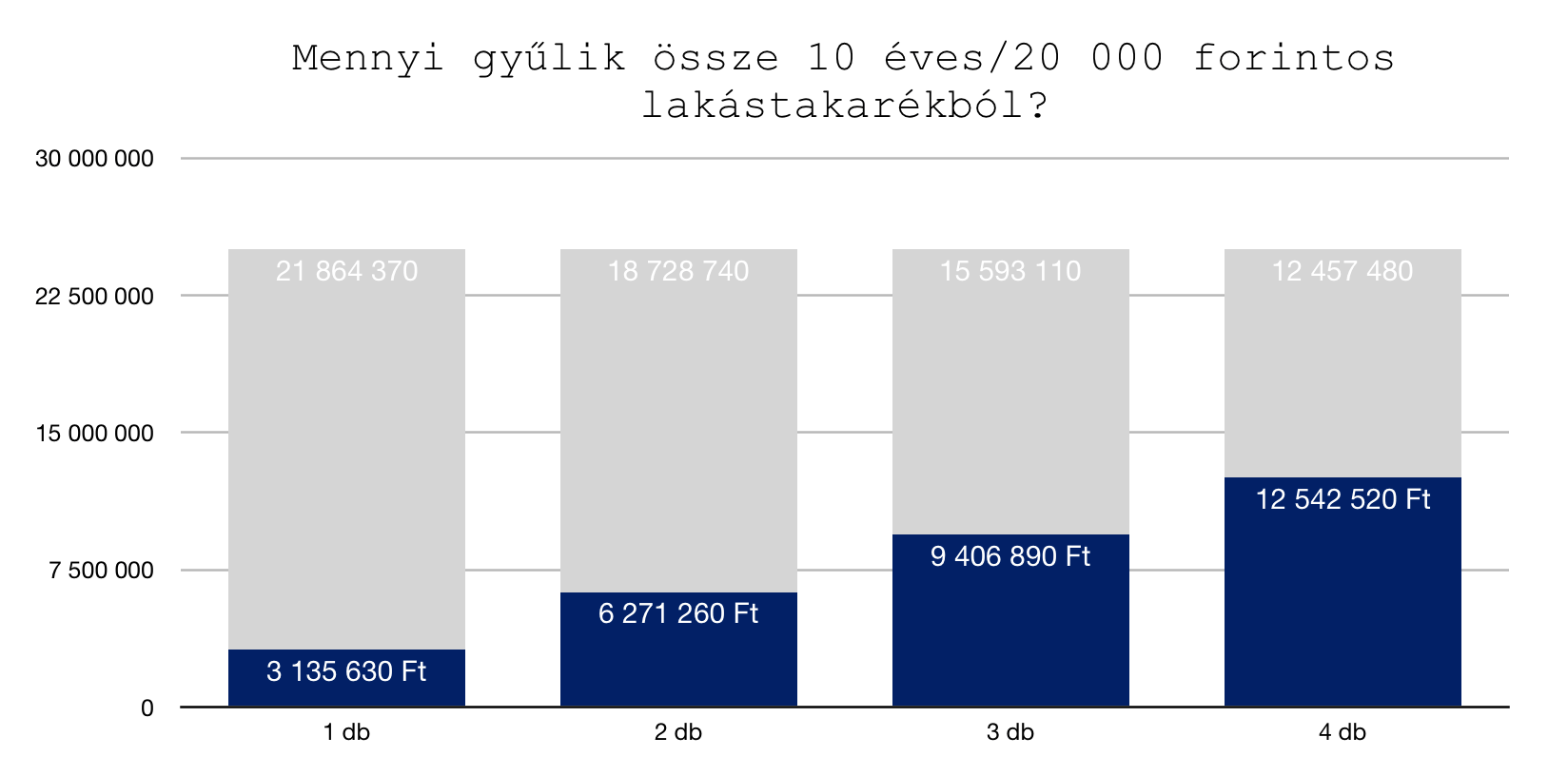

20 éves futamidőre, 10 évben fixált kamatperiódus mellett a 20M forint havi törlesztője 125 000 forint lenne (piaci átlagár). Már önmagában ez a törlesztő alacsonyabb, mint az albérlet díja. Ha a különbséget beforgatnánk lakástakarékba és előtörlesztenénk ebből a hitelt, akkor további pénzeket tudnánk megspórolni.

Pl.: 10 évre megkötött 20 000 forintos lakástakarék esetében 3,2M forint gyűlik össze, amivel csökkenthető a tőketartozás. Ez havi szinten a betörlesztés után 93 000 forint körüli törlesztőt jelentene (ha nem emelkedik a kamat), míg a tőketartozásunk 10 év után 12,2M helyett 9M forintra csökkenne.

Tényleg számít az elmaradt haszon mértéke?

Nézzük meg, hogy azzal az 5M forinttal mihez tudnánk kezdeni, amit nem ingatlanvásárlásba, és önerőre költenénk el. Mivel teljesen átlagos piaci befektetőként viselkedünk, ezért azt gondolom, hogy reálisan 20 éves távlatban az évi nettó 2%-os hozam az indokolt.

13 266 488 forintunk lenne 20 év múlva.

Ehhez képest a saját lakás megvásárlásával és a 20 év múlva lejárt hitel mellett rendelkeznénk egy minimum 25M forint értékű ingatlanvagyonnal. De mivel ismerjük az ingatlanpiac mozgását, ezért vélhetően az ingatlan értéke minimum az infláció mértékével emelkedne. Tehát 1%-os annualizált infláció mellett 30 504 000 forint értékű ingatlannal rendelkeznénk.

Ez 2,5x magasabb felhalmozott vagyon. Azonban nem szabad elfelejteni a kiadásokat sem!

A 20 év alatt kalkulált kiadások

A befeketetés esetében a kiadásokkal ne kalkuláljunk, hiszen 5M forintot befektettünk és nettó 2%-os hozammal számoltunk. A hitel esetében azonban:

0-10 év között fizettünk 125 000+ 20 000 (lakástakarék) = 145 000 forintot, azaz összesen 17 400 000 forintot

10-16 év között fizettünk 93 000+ 40 000 (lakástakarék) = 133 000 forintot, azaz összesen 9 576 000+ 300 000 forint maradványérték az előtörlesztés után

16 év alatt a hitelbe befizettünk és kifizettünk összesen 26 976 000 forintot, tehát közel 7M forintot fizettünk rá a hitelre.

Ha feltételezzünk, hogy pénzügyileg fegyelmezettek vagyunk és ezt a 7M forint ráfizetést megspóroltuk volna, akkor… jah várjunk egy pillanatra! Ugyanis ez a tipikus érve a saját lakást hitelből ellenzőknek, hogy mennyi pénzt lehet megspórolni. Emlékszel még feljebb, hogy a albérlet konstans drágább, mint a hosszútávra fixált hitel törlesztése? Tehát nem tudtunk volna ugyanazon ráfordítással 7M forintot megspórolni…

Viszont az albérletbe elégettünk volna 20 év alatt (változatlan albérleti díj mellett- biztosan nem marad változatlan…) 240x 150 000= 36 000 000 forintot, amiért cserébe lakhatást béreltünk magunknak!

Hogyan legyen saját lakásom, ha nincsen önerőm?

Ha pedig beláttuk, hogy igazam van és az albérlet Magyarországon egy „nincsen jobb megoldás”, akkor ideje egy megvalósítási tervet alkalmazni arra vonatkozóan, hogyan lehet saját lakásunk belátható időn belül!

A következő években hanyagold a „mindent bele nyarakat”

Én csak „mindent bele nyárnak, nyaralásnak” hívom azt a jelenséget, amikor egész évben feszesen gürizünk, hogy az év dedikált 1-2-3 hetében „mert megérdemlem” jogcímen minden pénzünket elköltsük olyan túlárazott hülyeségekre, mint a tízcsillagos hotel, a „nem főzök” minden étkezés étteremben vagy éppen a meglátom-megveszem csodaduó.

Szüntesd meg a hiteleidet

Tavaly kérdezte tőlem az egyik legjobb barátom, hogy mit csináljon az 1 millió forintjával. Fektesse be vagy fizesse a diákhitelt? A válasz egyértelmű, ugyanis rövid távon és biztonságosan 2-3%-ot nyerhetünk, míg a diákhitel (szab. fel) esetében 4-5% kamatos kamatot bukunk tőkearányosan.

Ugyanez a szabály igaz a hitelkeretekre, hitelkártyákra, személyi kölcsönökre. Kezdjük el felszámolni ezeket, és hitelkényszer helyett megtakarítási kényszerbe helyezni saját magunkat. Ugyanis a megspórolt hitelkamatok önmagukban milliókat jelenthetnek neked a következő években.

Sose vásárolj terv nélkül

Demagóg, de mégis itt csúsznak el a legtöbben. Állítom, hogy az emberek 99%-a havi szinten minimum 15 000 forinttal többet költ el a bevásárlásoknál, mint amit tervezett-indokolt lenne. Ennek az oka a „még egy akció” a boltban és az, hogy terv-bevásárló lista nélkül érkezünk meg. Ha előre megtervezed, hogy mit akarsz a következő héten főzni és ehhez tartod magadat, akkor garantálom, hogy spórolni fogsz.

15 000x 5 x 12= 900 000 forint extra megtakarítás…

Iktasd ki az ünnepi ajándékozásokat

Ideje leszámolni a családban a felnőttek közötti végeláthatatlan és brutálisan drága ajándékozgatásoknak, amikor rendszerint felesleges (de legalább drága) kacatokat vásárolunk egymásnak. A pénzt költsük a gyerekekre kollektíven és lehetőleg szabjunk meg egy határt.

Tudtad, hogy karácsonykor átlagosan 50 000 forintot költ egy magyar felnőtt ajándékokra? És akkor még holn van mindenkinek az éves születésnapja és egyéb ünnepek (valentin nap, évfordulók…stb)? Őrület…

Azonnal kössél egy rendszeres díjas megtakarítást

Lehet, hogy neked most éppen nem lakáscélod van, hanem gyerek vagy nyugdíjcélod.

Megoldás nyugdíjas éveinkre!- 3. Rész A nyugdíjbiztosításról őszintén

Minden esetben azonnal el kell indítanod valamilyen kötött megtakarítást, ugyanis nem bízhatsz abban, hogy majd te leszel elég fegyelmezett ahhoz, hogy 5-10-15 éven keresztül minden hónapban félretedd a pénzed. Mert vis major mindig bekövetkezhet. A probléma, hogy vis majornak tekinjük azt is, ha el akarunk menni étterembe, de már csak a megtakarított pénzünk maradt meg…

Ez már egy egész okos terv, hogyan lehet lakásod. Nem kell túlbonyolítanod. Minél többet tudsz félretenni rendszeres megtakarításba, annál kevesebb hitelre lesz szükséged. Ha elfogadjunk, hogy egy átlagos felnőtt ma 250 000 forintot keres nettó (szerintem többet) és ketten vagytok, akkor fejenként 40-40 ezer forint rendszeres megtakarítás nem szabadna megterhelőnek lennie.

Hitellel kapcsolatos cikkek

A Minősített Fogyasztóbarát Lakáshitel jellemzői

Ingatlanvásárlás befektetési céllal fogyasztóbarát hitelből mikor éri meg?

Miért használod rosszul a hitelközvetítőt?

Szeretnél megtakarítani vagy hitelt felvenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 4, 2018 | Cikkek - pénzügyi blog, Hitel

Egy baráti jótanácsra úgy döntöttem, hogy lehetőség szerint megkérdezek ügyfeleket a tapasztalataikről a hitelügyintézésről, a bankról, a hitelközvetítőről és magáról a folyamatról. Jó lenne látni mindenkinek, hogy mi van a banki marketingszörny mögött, miről szól az egész és mikre érdemes odafigyelni. Mert hidd el, hogy még a hasi-tasi is kódot kér… Íme Andi és Tom hitelügylete, amiről érdemes azt tudnod, hogyhárom hét alatt papírleadástól számítva megvolt a szerződéskötés a bankkal.

1. Amikor a lakásvásárlást tervezgettétek, akkor miben és milyen mértékben tudtam segíteni nektek, mint hitelközvetítő? Gondolok itt a stratégia megalkotására vagy gyakorlati tipppekre!

Nagyon sokat olvastunk a blogon, a csoportban a témában. Őszintén szólva elég idegen téma volt nekünk ez, így kifejezetten sok utánajárát igényelt, hogy átlássunk és megértsünk mindent. A

lakástakarék megkötésekor választottunk először, akkor is nálad taláktunk meg minden hasznos infót összegyűjtve a legemészthetőbb formában, és a lakáshitel témában is hasonlóan éreztük ezt. A blog is és a személyes találkozó, a közte váltott emailek egyaránt rettentő hasznosak voltak.

2. Mielőtt elkezdtük a közös munkát, akkor milyen elvárásaitok voltak velem kapcsolatban, mire számítottatok?

Nyilván arra, hogy nekünk semmi dolgunk nem lesz, csak hallgatni és aláírni 🙂 Persze nem. Teljeskörű információt és segítséget vártunk, rugalmasságot, és mindezt meg is kaptuk. Bármikor árasztottunk el kérdéssel, szinte azonnal kaptunk választ, bármilyen fórumon is tegyük azt fel. A papírok kitöltésénél vártunk volna több segítséget, azzal nagyon sok kérdést megspórolhattunk volna, de végül így is simán ment minden, és számomra még mindig hihetetlen gyorsasággal futott végig az ügy.

3. Mi az oka annak, hogy nem magatok mentetek be a bankba, hiszen egyértelmű, hogy elég képzettek vagytok ahhoz, hogy körbenézzetek az ajánlatok között!

Megtettük, körbenéztünk, mégsem éreztük azt, hogy minden információt megkaptunk. Voltunk bankfiókban is, igaz csak az akkori saját banknál, érdeklődni a feltételekről, de csalódtunk, bár nem volt meglepő, hogy nem ők adják a legjobb ajánlatot. Egyrészt kényelmesebb dolgunk volt, mert érthető formában kaptunk tájékoztatást minden felmerülő kérdésről, másrészt sokkal könnyebb sok kérdést egy email/telefon által letudni, mint rohangálni a bankba, és meggyőződésem, hogy még gyorsabban is jutottunk hitelhez így.

4. Miután elkezdtük a hitelügyintézést, mi volt számotokra a legmeglepőbb dolog?

A rengeteg papírmunka, és a sebesség, amivel a bank dolgozott. Egyik napról a másikra történt minden, és alig bírtuk kapkodni a fejünket, olvasni és aláírni. Személyesen csak egyszer találkoztunk, és mégis minden gördülékenyen ment végig.

5. Volt olyan, ami máshogyan történt, mint amire számítottatok vagy akár csalódtatok valamiben?

Picit emelkedett a kamat, ami persze nem a te hibád, pláne, hogy a lakás kiszemelése és a hitel folyósítás között 30 nap telt el, mindenesetre ez nyilván rosszul esik mindenkinek, még ha kicsi emelkedésről is van szó. Az annál megnyugtatóbb, hogy azóta tovább emelkedtek a lakásárak és a kamatok is, és még jobb érzés, hogy végre túlvagyunk rajta, és a miénk a lakás (a banké 🙂 ) A sok induló papírkitöltést említettem fentebb, az nagy segítség lenne, ha a sok adatot, amit már egyébként ismersz, és jobban tudsz, nem nekünk kell kitölteni.

Ezt is olvasd el: Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

6. Hogyan éltétek meg, hogy volt olyan nyilatkozat, amit újra ki kellett töltenetek, mert a bank valamiért újra bekért valamit?

Nem mindig értettük ezt a részt, főleg mert voltunk olyan szerencsések, hogy a jó előre lefoglalt utazásunkat élveztük a papírok beadását követően, így mikor 6 óra eltolódással kellett ügyet intézni, mikor minden gondolatunk máshol járt, az nem volt egyszerű. Nagy könnyebbség, hogy emailben tudtunk intézni nagyon sok papírmunkát, és az eredeti példányokat elegendő volt a szerződéskötéskor vinni. Persze itthon is volt még kacifántos eset, furcsa, hogy egy ilyen szigorú szervezetnél is csúsznak be hibák, de ők is emberek. Végül minden elrendeződött, az utolsó nap hajráját pedig csak nektek köszönhetjük, csodás összjátékot folytattatok a bankkal.

7. Mit gondoltok a kommunikációról, ami folyt közöttünk és a bank között? Hogyan jellemeznétek?

Rugalmas, ez a szó jutott először eszembe. Nem csak az emailes kommunikáció nyújtott óriási könnyebbséget, az utolsó napokban, mikor a szerződéskötés végső feltételeinél tartottunk, a bankos kapcsolattartót is hívhattuk a kérdésekkel még esti órákban is (az ügyvédi papírok intézése közben), gyorsítva a folyamaton. Köszönjük még egyszer a sok segítséget!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 04. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | máj 29, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

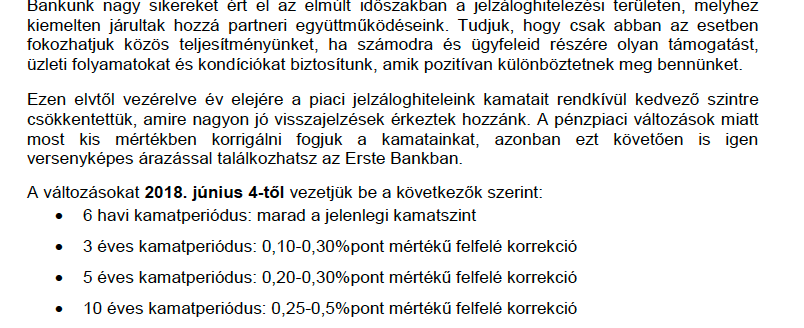

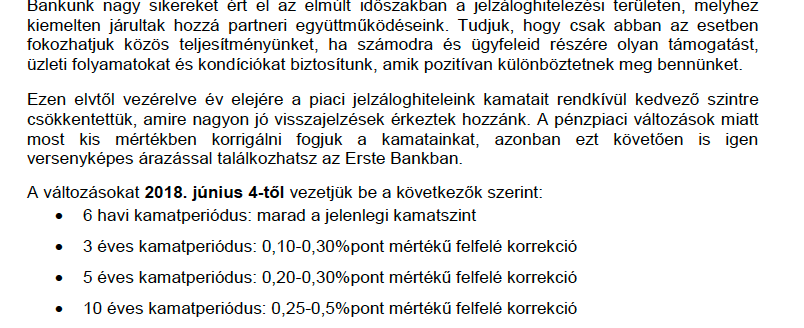

Most kaptam a hírlevelet arról, hogy az Erste bank 2018.június 4-től megemeli a kamatainak a mértékét a jelzáloghitelek esetében. Jogosan merül fel a kérdés, hogy ez mit jelent a számodra a valóságban, mire figyelmeztet és hogyan tovább? Mert emlékszem, pár évvel ezelőtt hasonlóan kezdődött a drágulás, amikor a legkedvezőbb bankok minimálisan kamatot emeltek (először)…

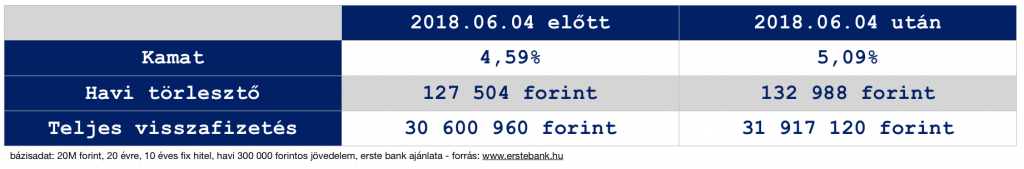

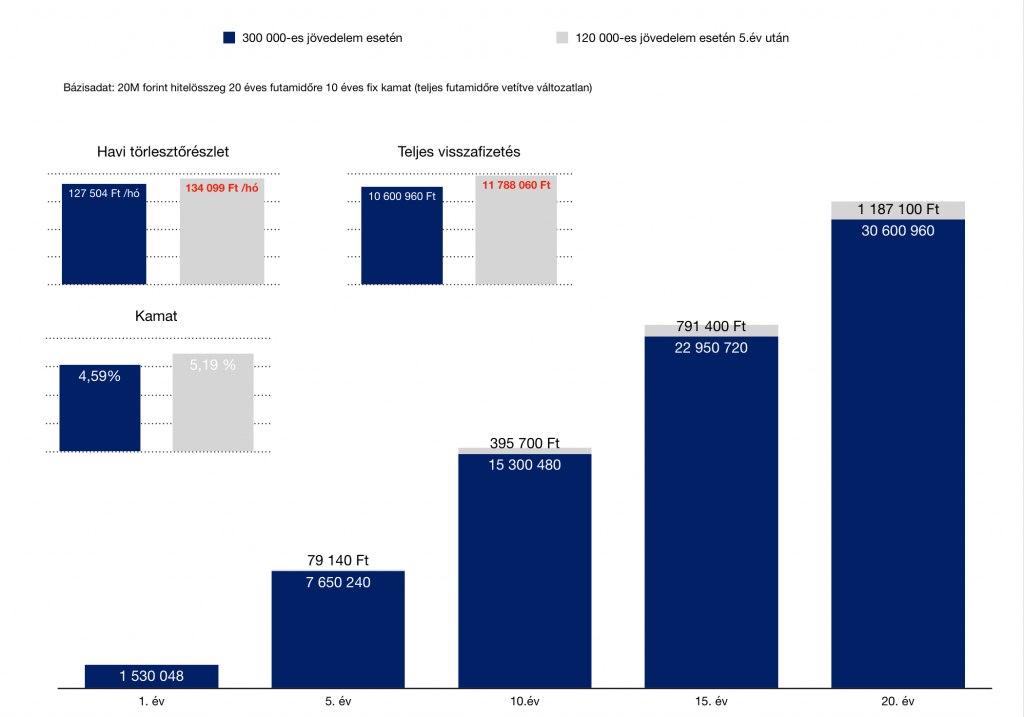

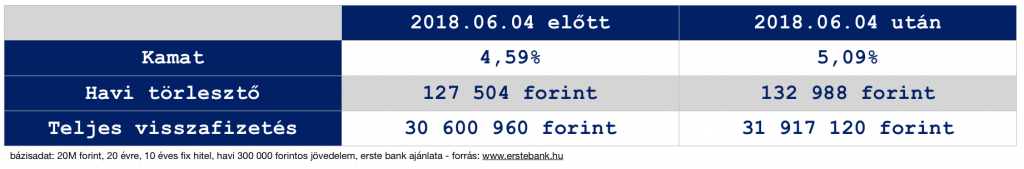

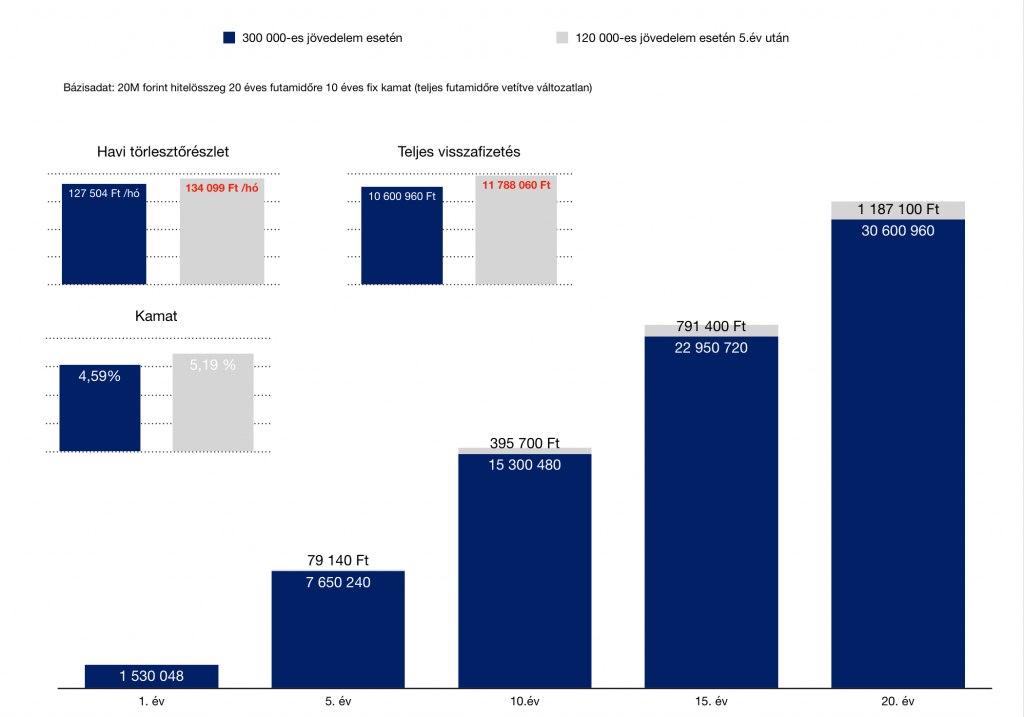

Mit jelent egy 20 éves 20M forintos hitelnél a 0,5% emelkedés?

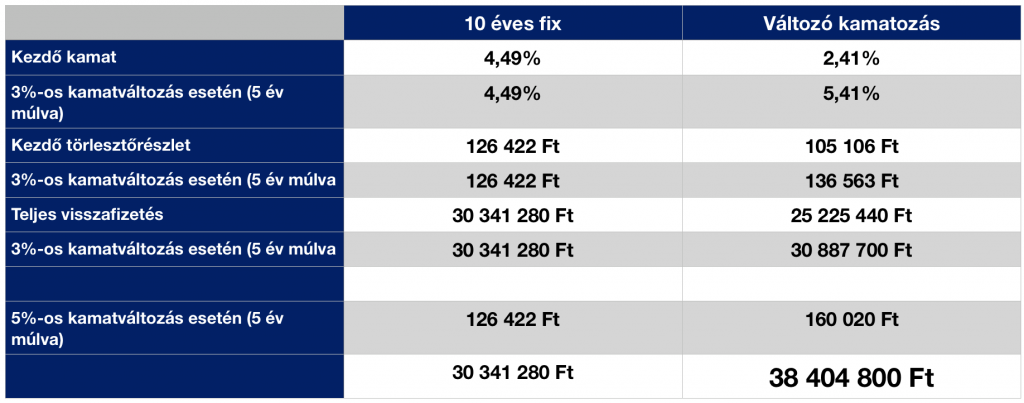

Nem győzöm hangoztatni, hogy a kamatperiódus kiválasztásánál mindig előre kell gondolkodnunk, és nem szabad elcsábulni az olcsóbb változó kamatozású hiteleknek. Most számoljuk ki, hogy egy átlagos hitel esetében mit jelent 10 éves fix kamatozású hitelnél ez a 0,5%-os kamatemelkedés?

Szóval nagyon brutális drágulásról van szó!

Pusztán fél %-kal veheted fel drágábban június 4-től ezt a 20 000 000 forintos jelzáloghitelt és mégis két fontos változás történik:

- a havi törlesztésed 5 000 forinttal lesz/lenne több

- összességében 1 316 160 forinttal (20 évig változatlan kamat mellett) fizetsz többet, mint az az ügyfél, aki most vette fel ugyanezt a hitelt

Jogosan merül fel a kérdés, hogy gondoltad volna ezt? Sejtetted, hogy egy hanyag 0,5%-os kamatdrágulás ilyen hatással lehet(ne) a hiteledre és a pénztárcádra? És most gondold el, hogy egy változó kamatozású hitel esetében évente változhat ennyivel a hiteled…

Hosszú távra kell fixálni a kamatot

Jelenleg még extrém alacsonyan van a magyar kamatkörnyezet önmagához képest. Ez azt jelenti, hogy soha ennyire alacsony kamattal nem tudtál jelzáloghitelt forintban felvenni. Mikor rögzítenéd a kamatot hosszú távra (pl.: 10 évre), ha nem egy ilyen környezetben? Vélhetően a bankok is így gondolkodnak és éppen azért történik egy ehhez hasonló kamatemelés szépen csendben, mert újraárazták a saját kockázatukat és úgy ítélik meg, hogy egyre közelebb van egy drasztikusabb piaci drágulás.

Ezt is olvasd el: Miért fontos hosszú futamidejű hitelt felvenni akkor is, ha 10 éven belül ki szeretnénk fizetni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. május 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | máj 22, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

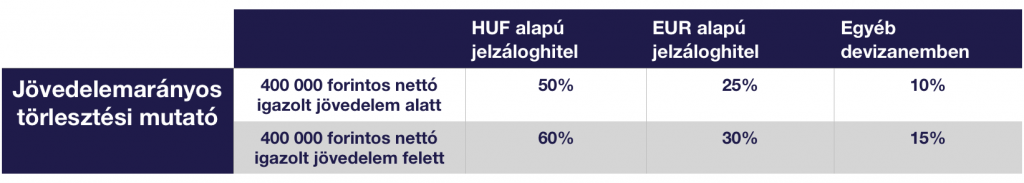

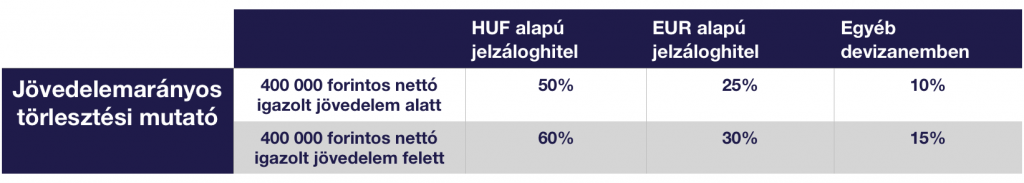

Csökken a hitelre fordítható jövedelem? 2019 elejétől tervezi a szigorítást az MNB az adósságfékszabályban, azaz a jövedelemarányos törlesztőrészlet mutató (JTM) arányait szeretné tovább csökkenteni a forint hitelek esetében 50%-ról 25-35%-ra a változó kamatozású, de akár a 3-5 éves kamatozású jelzáloghitelek esetében is. Ennek azonban sokan nem fognak örülni…

Mi ennél szigorúbban közvetítünk hitelt

Azért nem ijedtem meg a számok láttán, mivel a mi ügyfeleink már mai is a törvénynél szigorúbb nyomvonal mentén vesznek fel hitelt, amennyiben megfogadják a tanácsainkat. Ugyanis nem gondolom életszerűen, hogy 200 000 forintos nettó igazolt jövedelemből akár 100 000 forintot is el lehet hiteltörlesztésre költeni egy olyan gazdasági környezetben, ahol egy budapesti albérlet 100-150 000 forint is lehet, a rezsi pedig gyakran 70 000 forintnál magasabb.

Az ideális megoldás, ha a teljes, szabadon levő jövedelmünk (havi bevétel, és nem a teljes vagyonunk) maximum 30-35%-át kötjük le havi törlesztés gyanánt. Azt is lehetőleg hosszútávra fixált kamatperiódus mellett. Csak így lehetünk biztosak abban, hogy bármilyen anyagi-, családi-, egészségügyi változás esetén fel vagyunk készülve egy nehezebb helyzetre is!

Jelenleg érvényben léő JTM arányok:

A KATA egyéni vállalkozóknak viszont nagyon fájni fog

Szeretnék mindenkit figyelmeztetni, hogy a KATA fantasztikus jelent (adómentesség) és botrányos jövőképet ígér mindenki számára. A jelen azért fényes, mert a kedvező adózásnak köszönhetően sokkal több marad az emberek zsebében. A jövő azért veszélyes, mert emiatt kevesebb közteher kerül megfizetésre, ami miatt például a minimálbér után számolják majd a nyugdíjat. A saját egyéni felelősség kompenzálni és öngondoskodni nyugdíjcélra.

Bónusz cikk: A „30-as nyugdíjas” buktatói és tanulságai

Hitelt felvenni sem egyszerű egy KATA egyéni vállalkozónak

Jelenleg hogyan néz ki a szabály, ami miatt egy KATA-s vállalkozónak már ma is nehéz jelzáloghitelhez jutnia?

Tegyük fel, hogy Péter egy sikeres egyéni vállalkozó, aki idén már 12M (havi 1M) forintos bevételre tesz szert, amiből lejön a 600 000 forint (50e/hó) KATA adó (most a többi járulékos költséggel nem számolok). Péter jól él, nagyon magas nettó jövedelemmel rendelkezik, ami folyószámlára érkezik.

Bemegy a bankba, hogy felvegyen 20 millió forint jelzáloghitelt és máris egy hatalmas problémába ütközik. A bankot ebben az esetben nem érdekli az adott évi bevétele. Péter a jövedelmét kizárólag a minimum 1 lezárt üzleti évvel tudja igazolni. Péter 2017 májusában indította az egyéni vállalkozását és 2017-ben az árbevétele 3 500 000 forint volt, azaz május-december között átlagosan 500 000 forintot keresett).

A NAV jövedelemigazolás

A NAV ugyanakkor egész naptári évre állítja ki a jövedelemigazolást, tehát a 3 500 000 forint árbevételt 12-vel osztja el = 291 666 forint. Még ez is elfogadható lenne a bank számára, azonban létezik egy örökérvényű szabály, miszerint a NAV jövedelemigazoláson ennek az összegnek a 60%-a szerepel, azaz Péternek igazolása lesz arról, hogy 175 000 forintot keres.

[emlékeztetőül: 2018-ban átlagosan és bizonyíthatóan 1 millió forintot keres havonta]

A banki jövedelemszigor

Ha nem lenne elég szörnyű a helyzet, akkor a bank rátesz még egy lapáttal, ugyanis ők sem nagyon szeretik a KATA egyéni vállalkozókat és azt mondják általában Péternek, hogy a NAV jövedelemigazolás 60%-át veszik figyelembe= 105 000 forint.

MNB JTM mutató

Tehát Péternek van egy 105 000 forintos elfogadott jövedelme (ami egyrészt önmagában nem éri el a jövedelem minimumot, tehát be kéne vonni adóstársat), másrészt az MNB hitelezési főszabály miatt még ebből is levonnak 50%-ot.

Péternek van ezenkívül hitele

Hogy miért fontos ez az információ? Mert az MNB JTM 50% az összes hiteltörlesztés összege lehet. Tehát le kell vonogatnunk a meglévő hitelek türlesztését is. Péternek van egy alig használt hitelkerete (300 000 forint hitelkerettel) illetve egy diákhitele.

A főszabály szerint a hitelkeret esetében a teljes keretnek kell az 5%-át venni, ami a vélt havi törlesztés lesz= 15 000 forint. A diákhitel törlesztése pedig havi 10 900 forint jelenleg Péternek. Tehát összesen 25 900 forinttal csökken a kerete.

(105 000 x 0,5)- 25 900= 26 600 forint lehet maximum Péternek a saját jövedelme alapján a havi törlesztőrészlet. Ez pedig maximum egy 20 éves futamidejű, 10 éves kamatozású 4M forintos jelzáloghitelre lenne elegendő, ami nagyon kevés, ha figyelembe vesszük a 2018-as átlag 20M forintos jelzáloghitel statisztikát.

Ezt csökkentsük le 35%-ra

Az imént direkt 10 éves kamatperiódussal számoltam. A valóságban hogyan lehet mégis több hitelt felvenni? Egyrészt a futamidőt elnyújtva csökkentjük a havi törlesztőrészletet, másrészt az olcsóbb változó kamatozású hitelt választju, hiszen csak így kaphatunk több hitelt. Cserébe hatalmas kamatkockázatot vállalunk be!

Péternek a maximálisan bevállalható törlesztőrészlet az új szabályozás esetében: (105 000 x 0,35) – 25 900= 10 850 forint, ami 10 éves kamatperiódus mellett 20 évre 1,5M forint hitelt jelentene.

Viszont változó kamatozással, 30 éves futamidővel Péter 2-2,3M forintot is fel tudna venni.

Az MNB most tompítja a jövőbeni forintkárosultak kialakulását

Kifejezetten szimpatikus lépés lenne az MNB részéről a KATA-gate mellett is, hogyha meglépi ezt az adósságféket minél hamarabb. Régóta hangoztatom, hogy pár éven belül a devizakárosultakat leválthatják azok a forintkárosultak, akik a mostani alacsony kamatkörnyezetben felelőtlenül vették fel az olcsóbb változó kamatozású hiteleket.

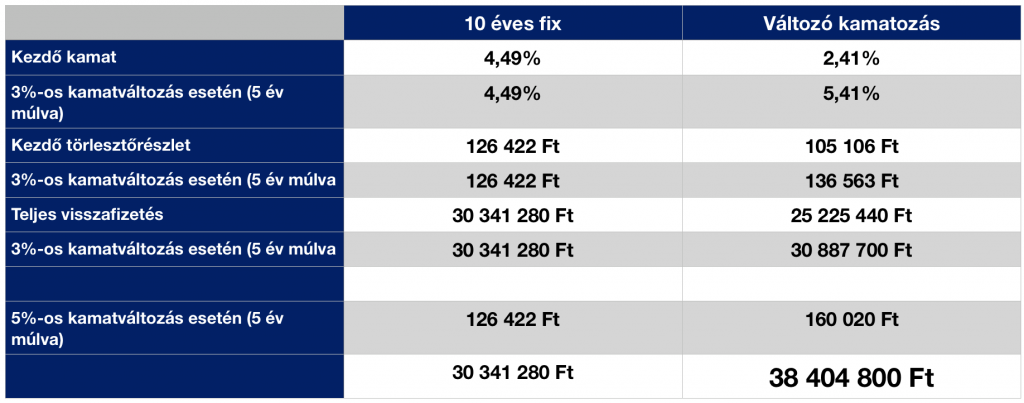

Nézzünk meg egy átlagos, 20M forintos hitelt 20 évre.

A táblázatból nagyon szépen kirajzolódik, hogy a változó hitelezésű jelzáloghitel esetében arra fogadsz, hogy nem fog emelkedni a kamat 3%-nál nagyobb mértékben a következő években. Ugyanis a példában 5 év múlva megemelkedett 3%-os mértékben kamatban lennénk „nullán a fixhez képest”. Viszont ebben az esetben is készülnünk kellene arra a kényelmetlen helyzetre, hogy 5 évig lényegesen magasabb lenne a törlesztőrészlet.

Azonban egy 5%-os kamatváltozás 5 év múlva a példában már azt jelentené, hogy közel 60%-kal magasabb törlesztőd lenne és több, mint 8M forinttal kellene többet visszafizetned! Felkészültél erre?

Könnyen összejöhet az 5% akkor is, ha a piaci változás 3%-ot indokolna

Ugyanis a legjobb ajánlatokat nézve be kell ismernünk, hogy bizony számos kedvezményt raktunk bele az ajánlatba, mint például jövedelemelvárás. Például megígéred 1,4% kamatkedvezményért cserébe, hogy minden hónapban 20 éven keresztül minimum 400 000 forintot összeget „érkeztetsz” a számládra.

De mi történik abban az esetben, ha mondjuk csökken a jövedelmed, vagy ideiglenesen elveszted a munkádat? Egyik ügyfelem pontosan úgy járt, hogy alkalmazotti, jól fizető állásból meglépte a KATA egyéni vállalkozót, ami miatt a a bank egyből elvette a kamatkedvezményt és extra drága lett a hitele. Ráadásul kiváltani se tudjuk a KATA jövedelemszabály miatt még legalább egy évig.

Minden esetben számoljunk azzal, hogy nem tudjuk teljesíteni a vállalt kedvezményeket, mint például hitelfedezeti biztosítás fizetése, jövedelem, lakásbiztosítás az adott biztosítónál…stb. A kedvezmény mértéke könnyen 2% feletti lehet.

Segítsünk a hitelügyintézésben?

Ha fontos számodra a pénzügyi tudatlanság elleni harc, támogasd a munkám havonta egy kávé árával, egy mozijegy árával vagy egy könyv árával.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. május 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | máj 4, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Akciós lakáshitel – Minden mutató szerint Magyarország egy ideje belépett a 21. század második hitelezési aranykorába, ami azt jelenti, hogy egyre többen vesznek fel egyre több hitelt. Ennek a folyamatnak az egyik indikátora egyértelműen a rendkívül kedvezőnek mondható alacsony kamatkörnyezet. Akkor mégis hol keresik magukat halálra a bankok úgy, hogy egymás alá ígérnek kamatban?

Az akciós lakáshitel rejtett csapdái

Amikor bekérünk a banktól egy lakáshitel ajánlatot, akkor tipikusan a folyószámlára „megígért” érkezetett jövedelem és/vagy pénzösszeg mértékétől függően kamatkedvezményt kapunk. A szerződéskötés pillanatában ez egy ígérvény a részedről, a bank pedig készséggel elhiszi.

Elhiheti, hiszen ő valójában arra fogad, hogy megszeged az ígéretedet! Ugyanis abban a percben, ahogyan nem tudod a vállalt pénzösszeget a számládra érkeztetni, azonnal elveszi tőled a kedvezményt. Vannak olyan bankok, akik visszaállítják, amint megint teljesíted a feltételeket, de a jellemző a teljes elvétel.

Azaz becsalogattak téged egy nagyon kedvező ajánlattal bankon belülre, majd elveszik a kedvezményt, ha az ígéretedet nem tudod betartani. Márpedig a következő években történhetnek dolgok:

- vállalkozóvá vállsz és „elfelejtesz” átutalni pénzt

- munkanélküli leszel ideiglenesen

- lebetegedsz

- csökken a jövedelmed

Ez mit jelent számokban?

A diagrammon láthatjuk, hogyha a példa szerint 5 év múlva az addig megígért és teljesített havi 300 000 forint helyett már csak 120 000 forintot tudunk a számlára intézni, abban az esetben hogyan változik a hitelünk:

- a teljes visszafizetés 1 187 100 forinttal lesz több

- a havi törlesztőrészlet havi 6 562 forinttal emelkedik meg

- a kamatunk 0,6%-kal lesz magasabb

A bank erre fogad. Gondolj bele, hogy a banknak van mondjuk 10 000 ügyfele, akit azonos időpontban érint ez a fogadás. És az ügyfelek 57%-a nem tudja teljesíteni a vállalt feltételeket! Akkor a példa alapján a bank extra nyeresége 5 700 ügyfél x 1 187 100 forint átlagkülönbség= 6 766 470 000 forint, azaz közel 6,8 milliárd forint. Összehasonlításképpen a céginfó adatai alapján az FHB nettó árbevétele 2016-ban 25 milliárd forint volt. Azaz ezzel a „fogadással” egy FHB méretű bank éves bevételének a 27,2%-át össze lehet hosszútávon hozni…

Segítsek a hitelügyintézésben?

Akciós lakáshitel akciós kezdeti költségei

A másik jellegzetes ügyfélmágnes a hitelfelvétel kezdeti költségeinek az akcióval való porhintése. Egy 20M forint összegű hitelfelvétel árcetlijére alapesetben 200-250e forint mértékű összeg van ráírva, mint a hitelfelvétel költsége (közjegyzői díj, folyósítási jutalék, tulajdoni lap, értékbecslés…stb)

Ezt persze a bank folyamatos és mindig megújuló akciókkal elengedi. Az ügyfelek számára pedig automatikus elvárássá alakult, hogy a hitelfelvételükért nem akarnak fizetni. Ezzel nincsen alapvetően probléma egy olyan piaci környezetben, ahol mindenki akciózik. Amire azonban nagyon oda kell figyelnünk, hogy az akció mögött milyen feltételekkel kaphatjuk meg azt a hitelt!

Egyre gyakoribb, hogy a kezdeti költségelengedési akció mögé elrejtenek egy 0,5%-os (például) kamatfelárat a legjobb ajánlatokhoz képest, ami 20 éves futamidő alatt akár milliós különbséget is jelenthet az ügyfél kárára. Magyarul cserébe pár tízezer forint kezdetben elengedett költségért az ügyfél aláírja, hogy ennek sokszorosát fogja visszafizetni.

Hogyan készüljünk fel a hitel felvételére?

A legnagyobb hiba a kalkulációkban, hogy a “mai anyagi helyzetet” rögzítjük és a jövőre nézve kiindulási pontnak tekintjük. Ráadásul gyakran már itt jelezné felünk a pénztárcánk, hogy erre nem lesz pénzünk. Ilyenkor teszünk magunknak mindenféle ígéretet spórolással és kigazdálkodással kapcsolatba. Tehát ideológiát gyártunk, ami mögé elbújva megmagyarázzuk, hogy miért valósítsuk meg a vágyunkat hitelből, miközben nem lenne pénzünk a törlesztőre sem.

Beszélgettem az egyik legjobb barátommal, aki autót szeretne venni. Nézegeti a törlesztőket és kijött egy nagyjából 30-40e forintos összeg. Megkérdezte, hogy mit gondolok. Első kérdésem az volt, hogy az elmúlt fél évben mennyi pénzt tudott félretenni?

A válasz elkeserítő: “semennyit”-mondta.

Én ezt lefordítottam számára, hogy mit jelent. A “semennyi” azt jelenti, hogy minden hónapban nullára jött ki a rendszeres és nem várt kiadásoknak köszönhetően. Tehát ebben az esetben a havi 30-40e forintos törlesztő (+ az autó fenntartásával kapcsolatos költségek) hatalmas lyukat ütnének a költségvetésen és eladósodáshoz vezetne.

Persze ellenkezett, hogy majd jobban meghúzza a nadrágszíjat és kigazdálkodja ezt a pénzt. Ilyenkor érkeznek a laboratóriumi körülmények között működő patyolat-matekok, minthogy: fix kiadásom havi 60e forint, keresek 200 ezret, tehát marad 140, amiből 40 a hitel, tehát marad 100e még így is, amiből meg kell élnem.

Ez nem így működik, hiszen akkor a válasza az lett volna, hogy minden hónapban félretett eddig is legalább 40e forintot. És ezt mindannyian tudjuk…

Fizessünk saját magunknak

Főleg a hosszútvávú hiteleknél, mint autólízing vagy lakáshitel, lehet érdekes koncepció a felkészülési időszak. Én 6 hónapot tartok indokoltnak abban az esetben, ha a családi pénztárca-matek után nem teljesen egyértelmű, hogy gond nélkül tudjuk majd fizetni a havi törlesztést.

Meg amúgy is… Ha jobban belegondolok, aki 8-10-15-20 évre akar elköteleződni, annak bele kellene férnie, hogy legalább hat hónapig a saját számlájára rakosgatja azt az összeget, ami majd a hitel törlesztőrészlete (+járulékos költségek) lesznek.

Ezzel a technikával olyan előnyökre teszünk szert, minthogy:

- megtudhatjuk, hogy mit okozna a családi költségvetésben a hitel

- nem kockáztatunk semmit, még mondhatjuk, hogy nem veszünk fel hitelt, mert látjuk, hogy nem fogjuk bírni

- sikerül felhalmozni további biztonsági tartalékot. Legjobb esetben úgy indulunk neki a hitelnek, hogy pluszba van a számlánkon 6 havi tartalék gond esetén. Tehát adtunk magunknak 6 havi laufot, ha gond van.

- legrosszabb esetben rájövünk, hogy nem szabad hitelt felvennünk és valamekkora összeget sikerült összegyűjtenünk.

Ez még mindig jobb megoldás, mint egy fizethetetlen hitel(ek) terhei alatt évekig szenvedni!

Fontos: a próbaidőszakban összegyűjtött pénz nem arra való, hogy majd

- ebből fedezzük a hitelfelvétel költségeit

- elköltsük egyből valami szépre

Ennek a pénznek érintetlenül meg kell maradni a hitelcélra elkülönített biztonsági tartalékban!

Segítsek a hitelügyintézésben?

Mindig készülj a legrosszabbra!

Lehet, hogy unalomig ismételt örökzöld, de nagyon igaz. Amikor a családdal átbeszélitek a vállalható havi törlesztőrészlet mértékét, akkor mindig az általatok „megálmodott” számra rakjatok még 20%-ot, mint aktív likvid hitelkeret, ami azt jelenti, hogy akkor se lenne gond, ha hirtelen 20%-kal többet kellene fizetnetek. Máskülönben a következő években egy nem várt esemény bekövetkeztekor a családi költségvetés stabilitását veszélyeztetitek!

Nagyon igaz ez a 20%-os keret a hosszútávra kamatfixált lakáshitelek esetében is, hiszen a cikk elején láthattátok, hogyha valami miatt nem tudjátok a megígért feltételeket teljesíteni, akkor a bank automatikus drágítja a hiteleteket és banktól függően nem biztos, hogy visszatudjátok majd szerezni ezt az akciós kamatkedvezményt.

Ha fontos számodra a pénzügyi tudatlanság elleni harc, támogasd a munkám havonta egy kávé árával, egy mozijegy árával vagy egy könyv árával.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. május 04. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.