Szerző: Szarvas Norbert | márc 7, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Amikor a pénzügyi kultúráról beszélünk, akkor érdemes megnézni Átlag Jakab attitüdjét a pénzügyeivel szemben. Tulajdonképpen megtakarításokban vagy hitelekben gondolkozik élete során? Hogyan építette fel az életét saját maga körül? Az egyértelmű, hogy mindenki vágyik a megtakarítás szemlélet szerinti életre, de a folyamatos kifogások és önámítás közepette megragad a hitel szemléletben felépített életben, ahonnan már nagyon nehéz kitőrni. A cikkben végigvesszük a két szemléletmódnak a jellegzetes eltéréseit!

Hitel szemlélet: Úgy érzi, hogy a jövedelmében képtelen lenne megfelelő megtakarítást felhalmozni. Hitel nélkül soha nem jutott volna előbbre az életben, így sosem volt igazán választása ezzel kapcsolatban. Előbbre akar jutni, ezért hitelt vesz fel mindig. A törlesztést viszont mindenáron kifizeti akkor is, ha menet közben megemelkedik 10-20-30%-kal a havi fizetendő. Hitelből számítja a megtakarításait.

Megtakarítás szemlélet: Aki ebben a szemléletben próbál az élni, az ugyanúgy felveszi a hiteleit indokolt esetben, viszont sokkal tudatosabban készül fel a hitelfelvételre, megtervezve a lépéseit- biztosítva egy erős hátországot (biztonsági tartalék). Számára a hitel nem egy kötelezően rossz dolog, hanem egy eszköz, amit okosan felhasználva a javára válhat. A megtakarításaiból számítja a hiteleit.

#1 Megtakarítási képesség

Hitel szemléletben:

Azt figyelhettük meg, hogy az ebben a szemléletben élő emberek folyamatosan hivatoznak kilátástalan helyzetükre, alacsony jövedelümkre. Maga az „alacsony jövedelem” relatív, hiszen soha semmi nem elég, mivel ugyanazt érzi a 200 000 forinttal rendelkező, mint az aki 500 000 forintot keres havonta. Éppen ezért szemléletmódról beszélünk, ami szinte teljesen független az anyagi helyzettől.

Amikor nincsen hitel, akkor éppen nullára jön ki a családi költségvetés az adott hónapban. Ha hitelt szeretnének felvenni (megvan a kényszerítő motiváció) , akkor pedig úgy alakítják a kiadásokat, hogy mindenáron ki tudjá fizetni a havi törlesztést. Ők ezt úgy hívják, hogy „meghúzzák a nadrágszíjat”, a valóságban viszont optimalizálják a kiadásaikat.

Mivel a kiadások optimalizálása (amiből teremtődne a megtakarítani való összeg) negatív felütéssel rendelkezik, éppen ezért semmi semkészteti az ebben a szemléletben élőket, hogy hitel nélkül is végrehajtsák az optimalizálást és a bank helyett saját maguknak tegyél félre a jövőbeni havi törlesztőnek az összegét.

Nagyon érdekes megfigyelni, ahogyan tiltakoznak a megtakarítási képesség ellen, miközben kis túlzással korlátlan számú hitel felvételére vannak berendezkedve, amit bármi áron kifizetnének. Tehát holnaptól hajlandóak havi 80 000 forintos extra kiadást bevállalni (havi törlesztő), de tegnap még képtelenek voltak 10 000 forintot is félretenni.

Megtakarítás szemléletben:

A kiindulópont mindig egy optimalizált családi költségvetés, ami nem összetévesztendő a „nadrágszíj meghúzásával”. Attól még élhetnek pazarló életet az emberek, hogy megtakarítás szemléletben tengetik mindennapjaikat. Viszont hatalmas különbség, hogy ebben a szemléletben a megtakarítás azonosult a „sárga csekkel”, tehát egy olyan havi kiindulópont, amint mindenáron be kell fizetni, és a fennmaradó összegből lehet a hónapot megtervezni.

Éppen ezért számukra nem kérdés, hogy minden hónapban „saját maguk számára is fizetik a hiteltörlesztést”, azaz azt az összeget, amit akkor is kifizetnének, ha hitelt kellene felvenniük. Előnye ennek a szemléletnek, hogy mindig rendelkezni fognak megfelelő biztonsági tartalékkal, illetve pontosan látják, hogy mekkora hitelt tudnak bevállalni.

Hiszen a hitel törlesztőjének a mértékét nem önámítással és ígérgetésekkel („mostantól jobban odafigyelek”) számolják ki, hanem a múltból és tényekből indulnak ki, azaz az elmúlt időszakban ténylegesen mekkora szabad jövedelmet (amiből a törlesztés is megtörténik) voltak képesek elkülöníteni a havi kiadásoktól.

#2 Eladósodási hajlandóság

Hitel szemléletben:

Nem örökérvényű megállapítás, azonban egy sormintából már kikövetkeztethető és megfigyelhető, hogy tipikusan a hitel szemléletet alkalmazók fognak jobban eladósodni. Ez valahol logikus is, hiszen ebben a szemléletben a megtakarítás, ezáltal a biztonsági tartalékképzés másodlagos tényező, egyáltalán nem elég fontos ahhoz, hogy következetesen megvalósítsák.

Mivel soha nincsen megfelelő megtakarítás, ezért soha semmit nem tudnak önerőből megvásárolni. Tehát saját magukat kényszerítik bele a folyamatos hitelfelvételbe. A pénzügyeiket is ennek a folyamatnak rendelik alá és a kamatokat ahelyett, hogy megtermelnék, a banknak adják oda.

Megtakarítás szemléletben:

Természeténél fogva ez a szemlélet többek között alkalmas arra, hogy a lehető legmagasabb önerőhányaddal a lehető legalacsonyabb hitelösszeget vegyék fel. Ez többek között lényegesen kevesebb megfizetett kamatot jelent és kevesebb hitelt. A kevesebb hitelt azért jelenti ez a szemléletmód, mivel a megtakarításoknál fogva egy elromlott hűtőgép megvásárlása önerőből egyáltalán nem okoz gondot, nem kell a bankot bevonni az ügyletbe.

Mivel mindig gondoskodnak a fizetésükhöz mérten reális megtakarításról, éppen ezért szinte soha nem ütköznek likviditási probléma. A hitelfelvétel esetében pedig egy nagyobb beruházásnál (autó, lakás) könnyebb szívvel mondják azt, hogy várnak 5-8 hónapot és addig még gyűjtenek, mint a hitel szemléletű emberek. Ennek oka, hogy a megtakarítási szemléletben élők már bebizonyították saját maguk számára, hogy „könnyen tudnak félretenni”, tehát működik a rendszer. A másik csoport viszont nem mer ilyen megkötéseket használni, ugyanis fél attól, hogy eddig sem sikerült félretenni, ezután sem fog sikerülni.

#3 A realitáshoz való viszony

Hitel szemléletben:

Ez sem örökérvényű megállapításhoz, de szépen kirajzolódott az elmúlt években , hogy azok az emberek, akik nem képesek mindenféle kényszerítő motiváció nélkül megtakarítani, sokkal könnyebben túlértékelik saját financiális helyzetüket, sokkal könnyebben felvesznek magasabb hitelt.

Hányszor fordult már elő a világtörténelemben, hogy valaki bement a boltba megvásárolni valamit valamit hitelből, aztán mire kijött, addigra a hitelösszeg sokkal magasabb lett? Ennek oka, hogy ezen a ponton a birtoklási vágyunkat akarjuk kielégíteni, mondhatni „rápörgünk” a dologra és mindenáron a megvalósításon dolgozunk. Az azonnali „jutalom” eltompítja a realitást mérő receptorainkat-belső hangunkat és sokkal könnyebben aláírunk drágább szerződéseket.

Aláírjuk, hiszen ezidáig sem volt releváns tapasztalatunk a megtakarítási képességünkről, így pedig ami a kezünkben van ezen a ponton, az nem más, mint egy ígérvény a jövőre nézve, hogy majd jobb lesz. Ezt az ígérvényt pedig annyiszor írjuk át, amennyiszer akarjuk. Mit számít már pár ezer forint extra havi törlesztő, ha cserébe jobbat kapunk? Majd megoldjuk ezt is…

Megtakarítás szemléletben:

Mindig azt a pénzt a legnehezebb elkölteni, amit már megkerestünk. Hiszen ezen érezzük a verejtékünket és erről tudjuk pontosan, hogy mit kellett cserébe megkeresnünk. Mivel 1-1 vásárlásnál alapvetően a megtakarításunkat is „bedobjuk” a közösbe, éppen ezért sokkal megfontoltabbak leszünk, hiszen nem akarjuk elszórni ezt az összeget.

Ilyenkor sokkal határozottabb célokkal érkezünk a boltba, sokkal jobban ismerjük a határainkat és nagyon ragaszkodunk ahhoz, hogy a szabad jövedelmünk egy részét továbbra is megtakarításba tudjuk helyezni. Magyarul egyáltalán nem cél a szabad jövedelem 100%-os leterhelése a hitel miatt.

Miközben a hitel szemléletben élő emberek a jövőbeni reményekből táplálkoznak, addig a megtakarítás szemléletet alkalmazók számára a múlt tapasztalata a viszonyítási pont. Sokkal nehezebben vesznek fel „több hitelt magasabb törlesztéssel”, sokkal jobban eltompul a „birtoklási vágy”, hiszen már most is birtokolnak. Birtokolják a saját megtakarításukat!

Te melyik típus vagy?

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél nyugdíjcélra megtakarítani? Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 07. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 24, 2018 | Cikkek - pénzügyi blog, info

Ahogyan én látom, világszerte elterjedőben van az a fajta paradigmaváltás, aminek köszönhetően a társadalom egyre inkább lebontja béklyóit, szakít berögződéseivel és konzervatív szemmel nézve kifejezetten extrém életet alakít ki. Ilyenek például a digitális nomádok, akik továbbmentek a „home office” jelenségen és immáron határokon túllépve élik mindennapjaikat egy számítógép és internetkapcsolat segítségével. De idevehetnénk a „30-as nyugdíjas” jelenséget is, ami annyira divatos köntösbe öltözteti saját magát, hogy a saját nyugdíjuk miatt reménytelenül aggódó, a rendszerben csalódott emberek számára a végső megoldást jelentheti. Legalábbis sokan hihetik majd ezt…

A „30-as nyugdíjas” jelenség lényegét úgy foglalhatjuk össze, hogy adott egy ember / egy pár, aki(k) életükből 10-12 évet rendkívül szigorú keretek között élve arra törekednek, hogy a lehető legtöbb pénzt félre tudják tenni (amit aztán okosan befektetve), aminek kamataiból, hozamaiból mindenféle bevételkényszer nélkül meg tudnak élni.

Mekkora vagyon képes eltartani minket életünk végéig? – A 30-as nyugdíjas

Hiba azt feltételezni, hogy valaki 35 évesen nyugdíjba megy és a következő 35-40 évben a felhalmozott megtakarításait éli fel. Tehát nem szabad az x megtakarítást elosztani a 35-40 évvel. Sokan hibásan feltételezik azt, hogy a „30-as nyugdíjas lét” azt jelenti, hogy többet nem kell már semmit sem tenni. Sokkal inkább érdemes párhuzamba állítani a hagyományos alkalmazotti-irodában ülős munkaviszonyt a szabadúszóval. A kettő közötti legfontosabb különbség, hogy a második esetben mi döntjük el mikor és mivel foglalkozunk. Magyarul saját magunk számára maximalizáljuk az elérhető bevételt és a szabadidőt.

Lehet tippelgetni,

hogy mekkora vagyont kell felhalmozni ahhoz, hogy akár 35 évesen mi is átcsöppenjünk ebbe a létbe, azaz az életünket átalakítsuk és onnantól kezdve a saját magunk urai legyünk, anyagilag teljesen függetlenül élve. A válasz az, hogy az anyagi függetlenséghez kezdő vagyon sem szükséges, hiszen maga az anyagi függetlenség egy döntés, amikor kimondjuk, hogy innentől kezdve a saját munkaerő-értékünket fogjuk maximalizálni és értékesíteni a munkaerőpiacon.

Viszont a gondtalan anyagi függetlenség már feltételezi, hogy rendelkezünk a „kellő mértékű” vagyonnal, amit okosan fektettünk be, így rendszeresen passzív jövedelemre tehetünk szert. Az összegre mondhatnánk azt, hogy egyénfüggő. Bár nagyon képmutató lenne, hiszen senki sem szeretne szegény nyugdíjas lenni, mint ahogyan nagyon gazdag nyugdíjasok sem lehetünk,hiszen a nagyon gazdag = valami nagyon bejött és teljesen más szinten mozgunk. Jól beszűkítve a kategóriákat, kijelenthetjük, hogy a szükséges havi bevétel ebben az esetben valahol 400 000 és 800 000 forint között van.

Számoljunk a pénz időértékével

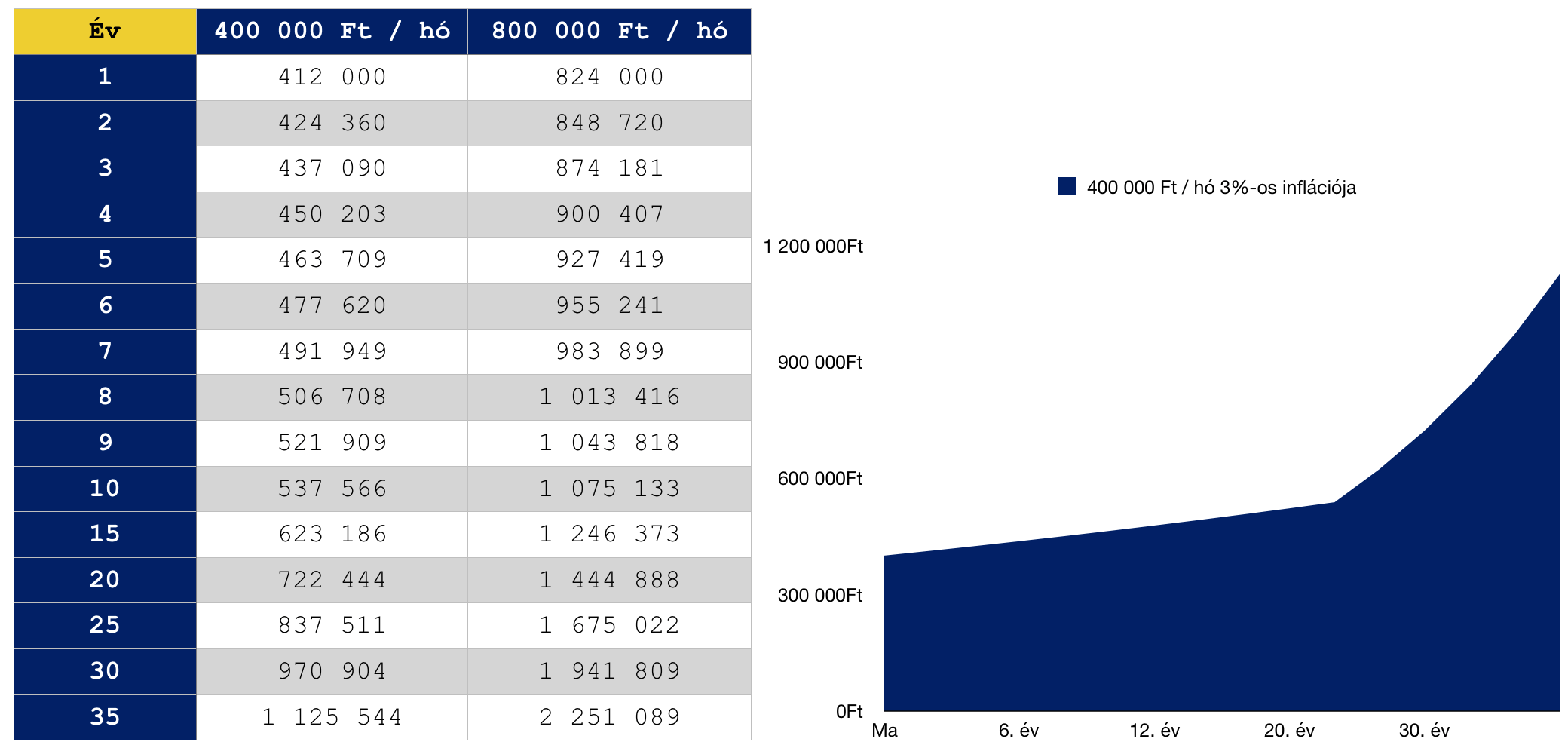

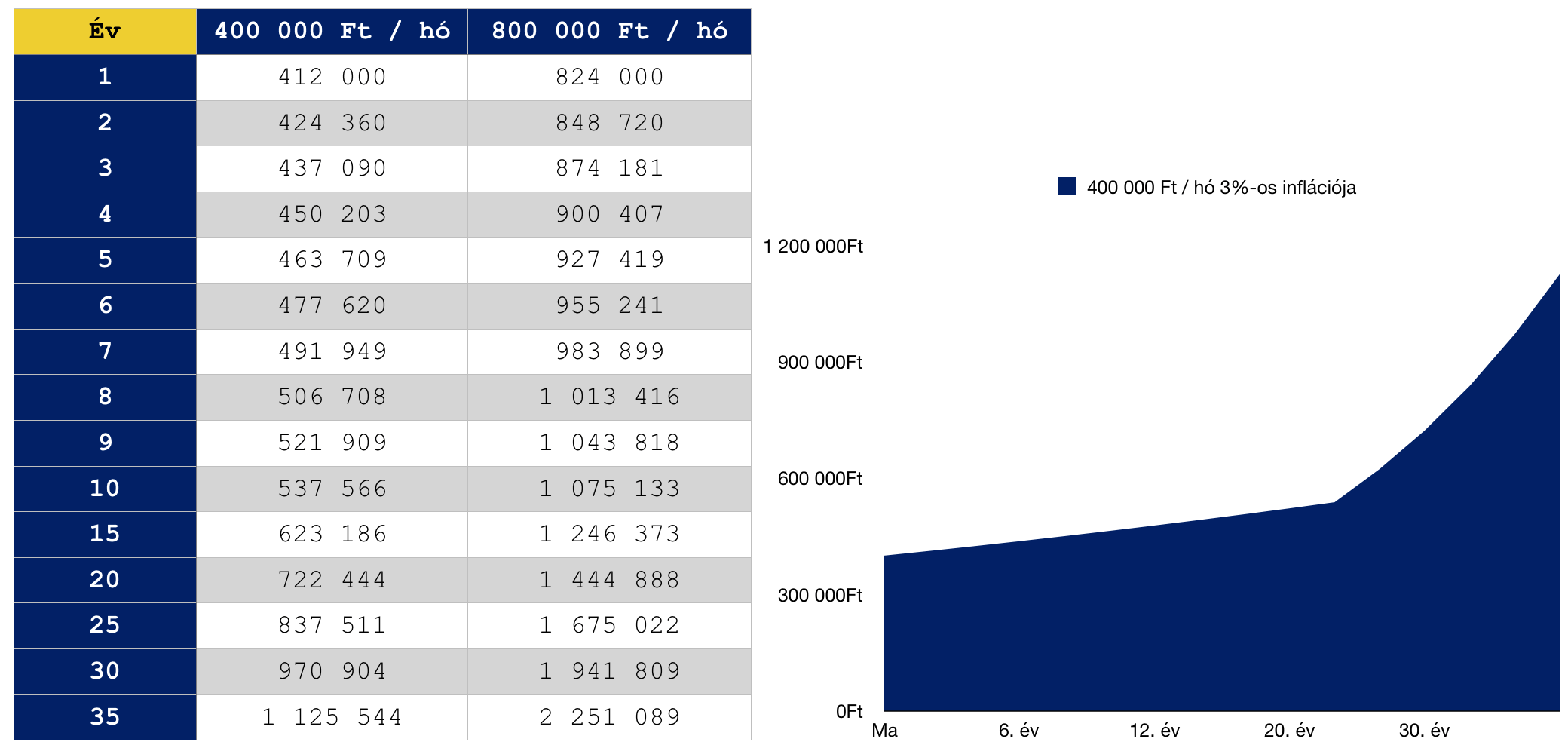

Igaz, hogy meghatároztuk a szükséges havi passzív bevétel két végét, de ez hosszútávon nem elég a sikerhez. Gondoljunk bele a pénz értékvesztésébe és az árak emelkedésébe. Az árak emelkedését sokkal nehezebb megsaccolni, elég az ingatlanárak extrém kilengésére gondolni. Ettől függetlenül fogadjuk el az ökölszabályt, miszerint évente 35 éven keresztül 3%-kal átlagosan biztosan romlik a pénzünk értéke (infláció). Ez azt jelenti, hogy a következő években a havi szinten szükséges passzív bevételigényünk emelkedni fog:

A táblázat nagyon egyértelmű. Ha számolunk a pénz inflációjával, akkor láthatjuk, hogy a „havi 400 000 forintos passzív bevételünkhöz” kevés lesz az a pénztömeg, ami képes évente 400 000 forintos bevételt biztosítani számunkra osztalék-bérleti díj- hozam formájában. Érdekességképpen ahhoz, hogy egy pénztömeg 4%-os nettó megtérülési rátával 1 125 544 forintos passzív jövedelmet termeljen számunkra adott hónapban (400 000 Ft/hó 35 év múlva), ahhoz a vélt vagyontömeg 337 663 200 forint!!!

Persze ezt a vagyontömeget nem most kéne összehozni,

hanem majd 35 év múlva van rá szükségünk. Ugyanezzel a matekkal számítva, ha most kerülnénk „30-as nyugdíjas” állapotba, 10 év múlva a szükséges vagyontömeg 4%-os nettó megtérüléssel számolva (400 000 forintos jelenértékű passzív bevételt feltételezve) 161 269 800 forint!

És akkor láthatjuk a totális félreértésnek az első bizonyítékát! A „30-as nyugdíjas” nem azt jelenti, hogy akkor onnantól kezdve nem kell dolgoznunk és foglalkoznunk a pénzzel! Ráadásul ne felejtsük el, hogy az imént számított vagyontömeg pont arra elég, hogy adott évben a megtérülésből (nettó 4%) fenntartsuk az életünket (400 000 forint / hó mai értéken). Tehát ezzel önmagában nem növeljük a vagyonunkat, ami azért probléma, mert a vagyontömegnek folyamatosan növekednie kell ahhoz, hogy az inflációt tudjuk ellensúlyozni.

A „30-as nyugdíjasnak” folyamatosan azon kell dolgoznia, hogy jó befektetési döntéseket hozzon, ne veszítsen és gyarapítani tudja a vagyonát.

Számoljunk a munkaerő-értékünk inflációjával

Ma nem nehéz átlagon felül félretenni, ha átlagon felüli szakmai tudással rendelkezünk. Magyarul ha ma értékesek vagyunk a munkaerőpiac számára, akkor előtudjuk idézni azt az állapotot, amikor a megfelelő összeget félre tudjuk tenni a cél eléréhez. Azonban, mint mindennek, így a munkaerő-értéknek is megvan a maga inflációja.

Ez azt jelenti, hogy folyamatosan fejlődnünk kell a munkaerőpiaccal együtt, ha nem akarunk lemaradni. Meg kell felelnünk a társadalmi-jogi-technológiai fejlődés kivánalmainak, máskülönben lemaradunk. Hogy mennyire lemaradunk, arra jó példa az az marketinges, aki vér profi az offline reklámozásban, de nem ért az online világhoz. Vagy jó példa az a hűtőgépszerelő, aki csukott szemmel összerakja a 40 éves Lehel hűtőt, de nem érti a modern technikával-elektronikával felszerelt rendszereket.

Az a baj,

hogy ezt nem tudjuk kiszámolni, nem tudjuk meghatározni, hiszen nem ismerjük a világ fejlődésének az ütemét és irányát a jövőben. Egyedül abban lehetünk biztosak, hogy saját magunk szakmai tudásának az önfejlesztése és szinten tartása nélkül elértéktelenedünk a munkaerőpiac számára. Hogy ezt miért írom? Mert a „30-as nyugdíjas” ugyan nincsen bevételkényszerben, de márcsak saját maga „szórakoztatása végett” is szükséges dolgoznia az általa megválasztott feladatokban és partnerekkel (mint egy szabadúszó).

A tanulság, hogy a „30-as nyugdíjas” hosszútávon nem a hagyományos nyugdíjazást jelenti. Valójában nem is nyugdíjazásról van szó, pusztán a „nyugdíj” a leginkább marketingelhető közös nevező. Sokkal inkább célozza meg ez a jelenség a rugalmasabb életvitelt, ahol felértékelődik az egyén döntési képessége és lehetősége.

Az óvatlan „30-as nyugdíjas” könnyen válhat „40-es hajléktalanossá”

Ha képtelenek vagyunk a jövőben mind a munkaerőpiaci, mind a vagyoni tőkénket növelni-megfelelően gondozni, amihez párosul egyfajta „valóban nyugdíjas” lélekállapot, akkor bizony nagyon hamar azon kaphatjuk magunkat, hogy nyugdíjasból hajléktalanossá váltunk. Itt szeretném párhuzamba állítani a jelenséget a lottónyertesek sorsával, akik a hirtelen megszerzett vagyonhoz nem tudtak felnőni és középtávon mindent elvesztettek.

A „30-as nyugdíjas” maga dolgozott meg éveken keresztül a vagyonáért, tehát volt ideje belenőni a dologba. Ettől függetlenül nem mehetünk el a tény mellett, hogy éveken-évtizeden keresztül igen komoly lemondásokkal kellett élnie ahhoz, hogy elérje a szükséges vagyontömeget. Ez akaratlanul is hiányérzetett okozhat számunkra, amíg el nem érjünk a vélt „kánaán”, tehát a „30-as nyugdíjas létállapotot”. Mivel évekig ezért küzdöttünk és már elértük, így megszűnik a motivációnk, amivel kordában tudtuk saját költekezéseinket tartani.

Ez a pont vízválasztó lehet,

hiszen könnyen csábulhat el az ember önigazolást keresve az önjutalmazásban. Hiszen (gondolhatja) 100-200-300 000 000 forintból venni egy 10 000 000 forintos autót, meg elmenni egy 2 000 000 forintos nyaralásra beleférhet. Valójában nem fér bele, hiszen a nem tudatosan megtervezett költekezés könnyen felboríthatja a költségvetésünket, így mindig át kell csoportosítanunk, romboljuk a vagyonunk jövedelmezőségét, nem érjük el a kívánt megtérülési rátát és végső soron növekedés helyett csökkenő pályára „állunk be”.

A „30-as nyugdíjas” ugyanúgy dolgozik, ugyanúgy napi problémákat old meg és soha nem ér véget a szigorú szabályok szerint felállított költsgévetése. Ha az a terv, hogy az állapot elérése után minden megoldódik, akkor biztosan csődbe mész idővel. Pontos tervvel kell rendelkezned a „mi lesz utánra?”…

Képesek vagyunk jó befektetési döntéseket hozni?

Nyilvánvalóan a megszerzett vagyonunkkal valamit kezdeni kell. Konzervatív megoldás lehet az ingatlanvagyon felhalmozása, aminél számolnunk kell az amortizációs és egyéb járulékos költségekkel éppen úgy, mint egy esetleg ingatlanválság esetén bekövetkezett nettó albérleti díjbevétel eleséstől.

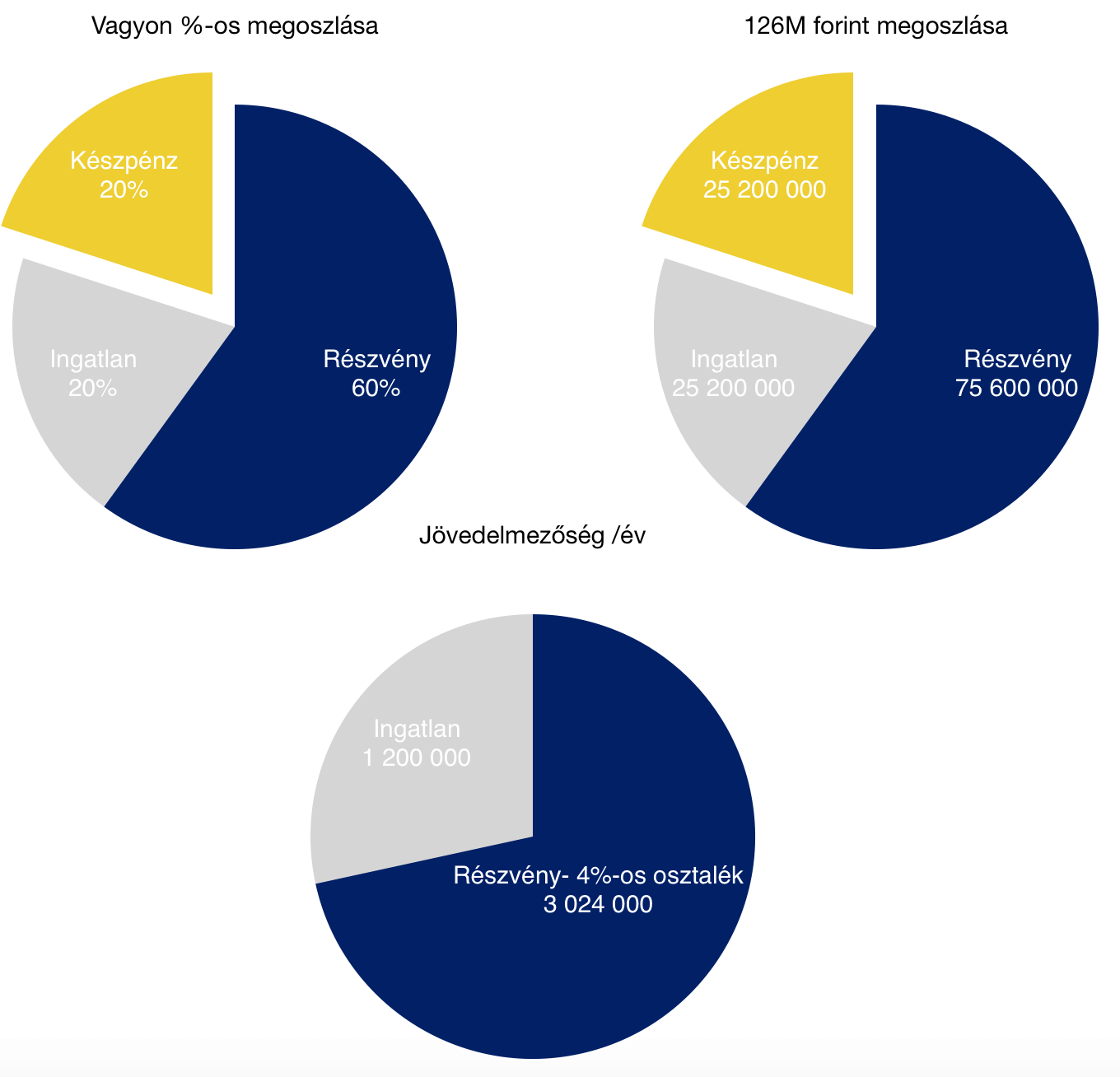

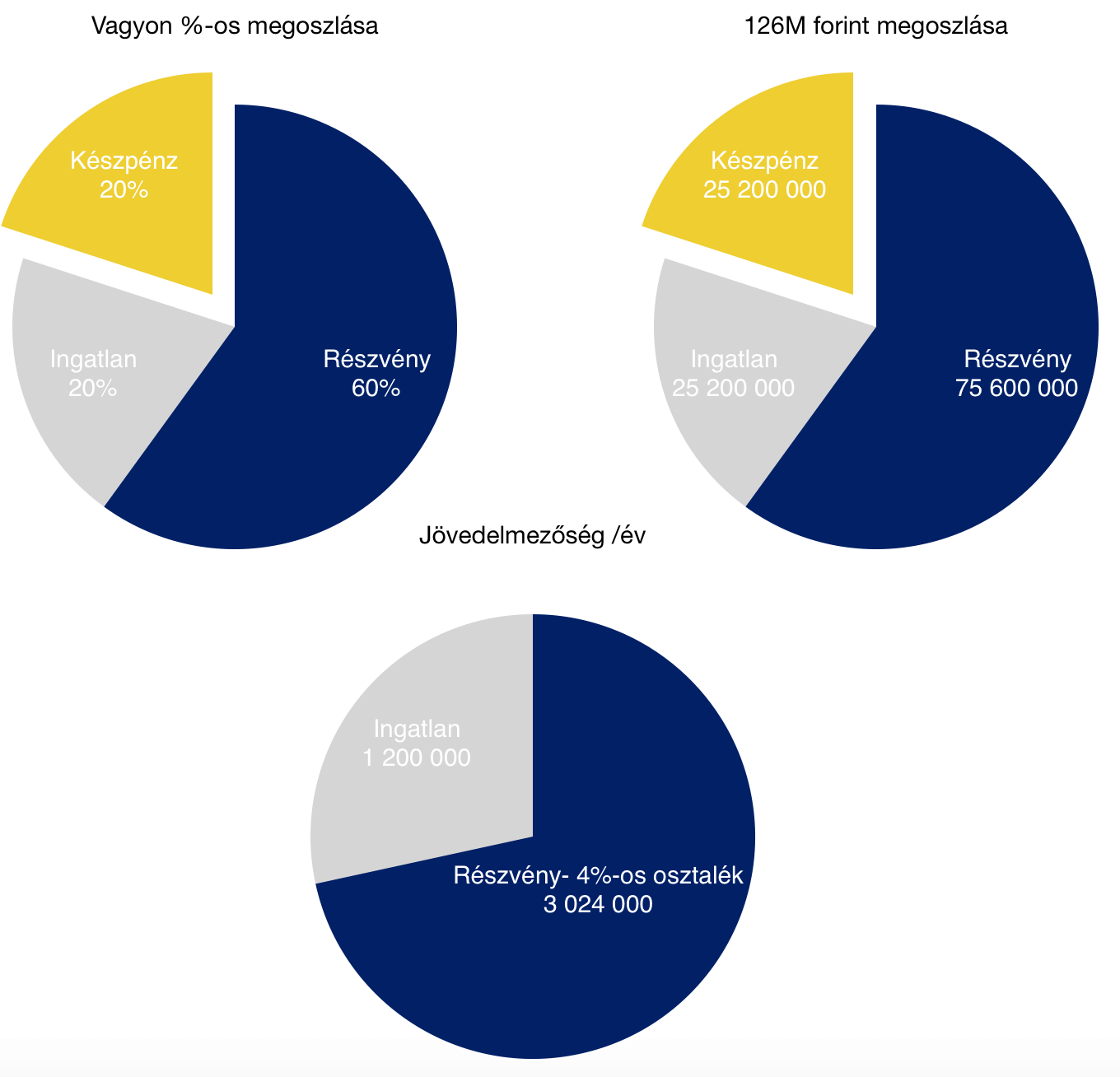

Az első „30-as magyar nyugdíjas’ az alábbiak alapján alakította ki a vagyoni portfólióját:

A portfóliómnak kb. 60 százaléka van részvényben, 20 százaléka ingatlanban és 20 százaléka készpénzben. Leginkább osztalékfizető részvényeim vannak. Az ingatlant befektetési céllal vettem. Az osztalékok, a bérleti díj és a fizetett alkalmi munkák folyamatosan duzzasztják a készpénzállományomat, egyrészt ebből élek, másrészt újra befektetem. A részvények nagy részét már rég vásároltam össze, kapóra jött a 2008-as válság, amikor nagyon jó papírokhoz tudtam hozzájutni alacsony áron. Az Állami Nyomda részvényeit például anno 400 forint környékén vettem, és idén 86 forint osztalékot fizetett. Ez önmagában több mint 20 százalékos hozam.- Takács Szabolcs, HVG

Szabolcs azt mondja,

hogy az éves megélhetési költség 35x-ét kell ehhez a létállapothoz felhalmozni. Ilyenkor jogosan merül fel a kérdés, hogy „melyik évi megélhetési költségnek?”. Ami elég volt 2008-ban, vagy ami 2018-ban szükséges? Ugyanis a kettő között lényeges különbség adódik.

Vegyük azt, hogy a megélhetési költségünk úgy, hogy saját lakásban élünk, mindenre odafigyelünk, viszont vannak gyermekeink és feleségünk, háziállatunk, nagyjából havi 300 000 forint. Ez évente 3,6M, aminek a 35x-öse 126 000 000 forint.

Azt könnyen beláthatjuk,

hogy a készpénzállomány az gyakorlatilag nem kamatozik. Így marad az ingatlan bérbeadásából származó nettó bevétel (feltételezve, hogy ez a saját ingatlan nem az, amiben lakik), ami nagyjából havi 100 000 forintot generál „biztosan” számára. Kivéve abban az esetben, ha az ingatlanvagyont nem mai értéken határozta meg, hanem az ingatlanválság idején nyomott áron megvásárolt ingatlanok vételárával számol. Mert akkor 2 lakással rendelkezik, amiből havi 180 000-200 000 forint érkezhet be nettó összegként.

Az osztalékfizető részvények esetében én 4%-os megtérülési rátával számolok, mivel van, amelyik biztosan többet fizet most, míg mások kevesebbet. Ebből vélelmezésem szerint beérkezik évente 3M forint. Így összesen a passzív jövedelem évente 4-5M forint körül alakul, ami havi 330 000-420 000 forint közötti bevételt jelenthet a „30-as nyugdíjasnak”.

Ezek nem tények, pusztán a matek kedvéért feltételezések

De ehhez az eredményhez már jó döntéseket kell hoznunk

Gondoljunk bele, hogy az Állami Nyomda részvényei most 20%-körül fizettek. De ez nem lesz mindig így, mint ahogy az ingatlanbefektetés sem mindig jövedelmező. Mivel a vagyon 60%-a részvényekben van, így kifejezetten ki van téve a gazdasági hullámoknak-válságoknak. Tehát joggal feltételezhetjük, hogy vannak-lesznek a következő 20-30 évben jobb és rosszabb időszakok. A rosszabb időszak jelentheti azt, hogy minimális az osztalékkifizetés, így abban az évben nem 3, hanem mondjuk 1 millió forint érkezett be.

Az egész „30-as nyugdíjas” állapot megborulhat egy sorozatosan rosszul meghozott befektetési döntéssornak köszönhetően. Éppen ezért jó stratégia készpénzben tartani a vagyon 20%-át, hiszen így lesz miből kipótolni a kimaradó passzív jövedelmet. Azt látnunk kell, hogy önmagában 126 millió forintnyi vagyontömeg sem garancia semmire.

Az eszme nagyon fontos pénzügyi kultúrális jegyeket hordoz magában

Megszűnik a bevételkényszer

Nagyon fontos fogalom a bevételkényszer, hiszen ez az ösztönző „okolható” a hirtelen meghozott rossz döntésekért illetve az alkalmazotti munkaviszonyba történe bebábozódásért. Hiszen amíg folyamatos bevételkényszerben vagyunk, addig „minden munkát bármennyiért” el kell vállalnunk és képtelenek leszünk jó üzleteket kötni.

Ma a magyar lakosság 75%-a olyan szintű bevételkényszerben éli mindennapjait, hogy egy anyagi megreccsenés esetén a harmadik hónapban csődbemenne, ugyanis addig a pontig rendelkezik maximum likvid biztonsági tartalékkal. Éppen ezért a fejlődés helyett mindig a szintentartás a cél.

Hogyan képezzünk biztonsági tartalékot?

A biztonsági tartalék 3 szintje

Hogyan kell felkészülni a hitelfelvételre?

Annyit kell költeni, amennyit elbír a vagyon

A vagyonfelhalmozás alapszabálya, hogy kevesebbet költünk, mint amennyit megkeresünk. Amikor mi is „30-as nyugdíjasok” akarunk lenni, akkor fokozottan oda kell figyelnünk erre az egyszerű megállapításra. Annyit költeni, amennyit a vagyon elbír, sosem azt jelenti, hogy 1-et keresek 1-et költök el. A megszerzett vagyonunk nem tőkeáttétes (holott sokan szeretik ezt hinni a hitelek miatt) , tehát a költségeinknek is tükröznie kell ezt a különbséget.

A hétköznapokba ezt a gyakorlatot úgy kell átültetni, hogy keretszámokat adunk meg. Legyen ez a szám a 60. Azaz a bevételünk 60%-át költjük el, 40%-át pedig különböző megtakarításokba helyezzük. Tehát a vagyonunk havi 300 000 forintos bevételnél a 180 000 forintos rendszeres költést „bírja el”.

A pénzügyi tudatosság első lépése az önellenőrzés

„Ha egy hordó ezer helyen lyukas, akkor hiába töltik bele a vizet”- a látványos, nagy dolgok helyett először a saját pénzügyeinket kell végigvenni és átgondolni, hol is „folyik el a pénz”. Legyen ez egy drága biztosítás, egy hitel, vagy éppen a kedvenc üdítőnk mértéktelensége. Rendszereznünk kell, fontossági sorrendet felállítani és pontosan tudni, hogy mi-mikor-hova-miért!

Mihez kezdenék a második 500 000 forintommal?

A felelősségvállalás intézménye

A „30-as nyugdíjas” veszélyes terep lehet azoknak, akik mindig valakire mutogatnak és rossz döntéseikért mindig másokat hibáztatnak. A pénzügyi kultúra egyik legfontosabb elemének kellene lennie a felelősségvállalás intézményének. Ha hozunk egy rossz döntést, akkor vállaljuk a felelősséget és elszenvedjük a negatív hozadékát.

Működni csak akkor fog, ha működtetjük

Nincsen bajom az eszmével, sőt kifejezetten hasznosnak gondolom. A cikket azért készítettem el, hogy teljesebb képet kaphass erről a folyamatról és emlékeztessek mindenkit, hogy nincsen „ingyen ebéd”. Mert jól hangzik, hogy valaki „gondtalanul, passzív bevételből éli a mindennapjait”, de hiba lenne ezt kiragadni a kontextusból.

Márpedig a „30-as nyugdíjas” valódi narratívája a nehéz, embertpróbáló döntéseken átvergődött, pénzügyileg képzett és öntudatos ember, akinek mindig szigorú pénzügyi keretek között kell élnie amellett, hogy soha nem hagy fel saját maga fejlesztésével és a munkával. A különbség annyi, hogy a munka idejét, helyét és természetét saját maga választja, mivel nem kerül bevételkényszerbe.

Tehát ez egy működőképes társadalmi modell, ami számos ponton bukhat meg annak ellenére, hogy te mindent elkövetsz. Viszont számos ponton nyerhetsz vele annak ellenére is, hogy nem sikerül teljesen. Valahol ezt az eszmét a pénzügyi kultúra hiánya szülte meg, a vágy egy kiszámíthatóbb jövő iránt, ahol az egyén saját maga felett akar rendelkezni.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)

Szerző: Szarvas Norbert | febr 21, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Amikor pénzügyekről van szó, amikor vásárolni szeretnénk valamit, akkor alapvetően meg kell hoznunk egy döntést. A döntés lehet túlzó-elhamarkodott-megfontolt-logikus-gazdaságos-gazdaságtalan-kétségbeesett. Képzeljük el, hogy létezik olyan döntésmodell, ami segíthet nekünk a számunkra legmegfelelőbb döntés meghozatalában. Ebben a cikkben egy konkrét példán keresztül mutatom be a saját döntésmodellemet!

Tegyük fel, hogy már hónapok óta szemezgettünk egy Nespresso kávégéppel, mivel megfogott boltjainak exkluzivitása, a kávé minősége vagy éppen egyfajta életérzés. Aztán egy nap a boltban szemjön velünk egy „soha vissza nem térő” akció, aminek keretében 50%-os kedvezménnyel tudjuk a gépet megvásárolni. Hogyan döntünk?

1. Keressünk viszonyítási pontot – a döntésmodell kiindulási pontja

Azt pontosan érezzük, hogy az 50%-a valaminek egy rendkívüli lehetőség a cselekvésre (vásárlásra). DE valójában minek az 50%-áról van szó? Hihetünk az árcetlin lengedező „eredeti árnak”? Egyáltalán ugyanazt a minsőgéet kapjuk meg ezzel a vásárlással, mint amire vágytunk?

Nagyon fontos, hogy keressünk az adott helyzettől teljesen független viszonyítási pontot, azaz elő a mobiltelefonnal és keressünk rá a neten az adott termékre. Ha eddig nem tettük meg, akkor itt az idő, hogy

- elolvassunk véleményeket

- megnézzük az árgépen, hogy valójában mennyibe kerül ez a termék

- helyezzük el ezt a nespresso kávégépet a nespresso kínálatának minőségi hiearchiájában.

Pontosan tudnunk kell, hogy ez a kávégép valóban jó áron, számunkra megfelelő minőséget szolgáltatva érhető e el, vagy csak szimplán egy „-50% cetlibe” futottunk bele!

2. Szűkítsük le a választékot!

A választási paradoxon azt jelenti, hogy azt hisszük, minél nagyobb a választék, annál jobb lesz a döntésünk. Valójában a bőséges kínálat megosztja a figyelmünket és a végén nem leszünk képesek meghozni a saját magunk számára megfelelő döntést. Nem véletlenül szokták mondani, hogy a kisebb választékból könnyebb dönteni.

Ott állunk a kávéfőző előtt és azon gondolkozunk, hogy megvegyük e ezt a terméket vagy sem. Döntésünket az aggodalom akadályozza, hiszen egyáltalán nem vagyunk biztosak abban, hogy jó döntést hozunk. Hogy megkönnyítsük saját esélyeinket, érdemes az első pont keresésére hagyatkozni és egy másik szemüvegen keresztül megvizsgálni a kínálatot.

A Nespresso ebben a percben 13 féle gépet kínál különböző méretben, felszerelésben, kinézetben. A belépő terméktől kezdve a prémium katagóriáig. A legolcsóbb és legdrágább közötti árkülönbség 6x-os, ami jogosan ébreszt bennünk kételyt a minőséggel kapcsolatban. Vajon mindegyik kép ugyanazt a minőséget képviseli?

Nagyon fontos, hogy a választékból alakítsunk ki magunknak három kategóriát:

- Belépő termék

- Minőségi közép

- Prémium

A három kategóriába nagyjából 4-4 gép fog belekerülni. A cél, hogy a három csoportból egyértelműen kiválasszuk az egyiket, így máris 66%-kal csökkentsük a választási kínálatunkat. A döntésben nyilván közrejátszik az ár, kinézet, funkciónalitás…stb. Most válasszuk a [minőségi közepet]. Vessük össze ezt a kategóriát az előttünk álló géppel. Beleillik ebbe a kategóriába?

Igen/Nem

A döntésmodellünk legfontosabb elem, hogy bármikor visszafordulhatunk. Nem az a célunk, hogy mindenáron vásároljunk és ehhez találjunk önigazolást. A cél kideríteni, hogy számunkra a legjobb döntés ez az akciós Nespresso kávégép lenne e vagy sem. Ha az általunk választott kategória és a gép kategóriája stimmel, akkor már csak a kategórián belülre helyezett 3-4 opcióból kell kiderítenünk, hogy ez az a gép e, amit meg akarunk vásárolni.

3. Fogadjuk el, hogy a döntésünknek nem lesz végzetes következménye

A racionális döntésünket erőteljesen befolyásolja a következményektől való félelem. Ilyenkor folyamatosan kongatjuk a vészharangot magunkban:

- Mi lesz, ha kihagyom ezt a lehetőséget?

- Mi lesz, ha élek a lehetőséggel és rosszul döntök?

Ez a fajta örlődés Daniel Gilbert amerikai pszichológus szerint könnyen feloldható, ha elfogaduk, hogy a döntéseink következményének hatása a végtelent alapul véve sosem lesz olyan hosszú, mint azt az adott pillanatban meg tudnánk ítélni. Magyarul a félelmeink ebben a helyzetben teljesen alaptalanok, kifejezetten károsak a döntésünket megnézve.

4. Alkudozzunk magunkkal az árról

Ott találtuk magunkat egy döntési heyzetben, amire nem készültünk fel. Most éppen egy Nespresso kávégépet szeretnénk féláron megvásárolni és döntenünk kell. Persze minden döntésnek van egy anyagi vonzata, így ebben az esetben is számolnunk kell. Kétfajta ember létezik:

- nem érdekli a pénz

- számára fontos a pénz

Ebben a döntésmodellben viszont a pénz szerepe felértékelődik, sőt kifejezetten azonosul saját életminőségünkkel, életfelfogásunkkal. Nem csak arról van szó, hogy megengedhetjük e magunknak vagy sem. Szinte másodlagos körülmény, hiszen hosszútávon sokkal komolyabb hasznot is szerezhetünk magunknak egy okos elhatározással.

Számomra ez az elhatározza a következő volt, amikor ott álltam ebben a helyzetben:

Ha megveszem a gépet, akkor annak feltétele, hogy onnantól kezdve tudatosan kerülöm a cukros üdítőket, nem veszek otthonra. Gyakorlatilag a kávét felcseréltem az üdítőre, amiből értelemszerűen nem tudok meginni annyit (napi 2 liter), mint mondjuk egy kólából. Gyorsan kiszámoltam, hogy egy hónapban elköltöttem az utóbbi időben üdítőre havi minimum 10 000 forintot. A kávégépbe való kapszulára egy hónapban maximum 5-6 000 forintot fogok elkölteni. Gyakorlatilag ezzel az „életmódváltással” és saját magamnak tett ígérettel 1 éven belül visszahozom a gép árát (tehát ingyenessé teszem saját magam számára), másrészt onnantól kezdve évente 40-50 000 forintot spórolok mindamellett, hogy egészségesebben élek.

5. Hallgassunk a belső hangunkra, de kérjünk külső véleményt

Meg kellene mindenkinek tanulnia meghallania a saját belső hangját, odafigyelni az első benyomásra. Ha helyesen tudjuk értelmezni ezeket a jelzéseket, akkor ösztönösen fogunk sokkal jobb döntéseket meghozni. Gyakorlatilag ez lenne az első szűrője a döntésünknek, hiszen mit akarunk, ha még saját magunknak sincsen abszolút jó érzésünk a vásárlással kapcsolatban?

Persze a belső hang gyakran nem az érzést, hanem a vágyat nagyítja fel. Tehát gátolja a helyes döntés meghozatalát. Éppen ezért, amikor ott állsz a boltban, hívj fel valakit, akiben megbízol. Kérd meg, hogy hallgasson meg és kezd el neki a számodra objektívnek tűnő érveket felsorolni. Előnyöket és hátrányokat egyaránt!

Tehát hangosan, egy barátodnak mond ki azokat az ellenvetéseket, amik az adott dologgal kapcsolatban felmerülhetnek. Fejtsd meg, hogy miért nem szabad ezt megvenni. Előtte vagy utána pedig érvelj a kávégép mellett. Amint befejezted, hallgasd meg az ismerősöd gondolatait és kezdjetek el alkudozni erről. Nem azért hívtad fel, hogy engedélyt kérjél tőle. Azért beszélsz vele, hogy egy független ember szempontjait és kérdéseit meghallgasd.

A beszélgetésnek lesz egy eredmény, a negatív vagy pozitív. Általában az ilyen beszélgetés közben már megszületik bennünk az ösztönös döntés, maximum még tépelődünk rajta ideig-óráig, hogy megértsük az okokat.

A döntés a tied. A felelősség a tied. Ha úgy döntesz, hogy a barátod tanácsát követed anélkül, hogy te ugyanazt a döntést hoznád meg, akkor sem ő lesz a felelős, hanem te. Mert te döntöttél úgy…!

6. A helyes döntés három napig tart

Vannak olyan helyzetek, mint a Nespresso kávégépé, ami annyira rendkívüli akció volt, hogy alig pár darab volt belőle. Tehát ejtőernyő nélkül kellett beleugranunk és meghozni egy döntést helyben. Viszont szerencsére a döntéshelyzeteink 90%-ában van elég időnk és terünk arra, hogy a megfelelő döntést hozzuk meg.

A XVI. században Loyolai Szent Ignác azt a módszert javasolta a helyes döntéshez, hogy

három napig tegyünk úgy, mintha az egyik lehetőség mellett döntöttünk volna. De közben minden érzésünket, gondolatunkat a dologgal kapcsolatban jegyezzük fel. Majd fordítsunk a helyzeten és éljünk úgy, mintha a másik döntést hoztuk volna meg. Jegyezzünk fel mindent. Amikor letelt az idő, akkor vessük össze a két tapasztalatot és látni fogjuk a helyes döntést.

Exkluzív: a cikkhez készült egy [döntésmodell] tervrajz

Ezen a linken éred el: https://www.patreon.com/posts/dontesmodell-17122222

(kizárólag az IFL támogatói láthatják, mint VIP tartalom. Akkor támogasd a blogot, ha exkluzív anyagokhoz szeretnél hozzáférni a jövőben is, illetve hasznosnak találod a cikket/blogot. A támogatás összege már havi 1 dollártól elérhető függően attól, mennyire tartod értékesnek az itt olvasott dolgokat)

Cikk ajánló:

A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél nyugdíj célra félretenni és keresed a legjobb megoldásokat?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 5, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Ma egy nagyon érdekes, mindenkit érintő témáról fogunk beszélni! Mégpedig a mágikus „3”-as szám megjelenéséről a pénzügyeinkben (3-as szabály). Maga a mágikus hármas már ismerős lehet a népmesékből vagy éppen marketing anyagokból. Léteznek olyan számok, amik segítenek racionalizálni, megjegyezni és fejleszteni. Valószínűleg ilyen mágikus, évszázazadokra visszavezethető szám a „3” is. De mégis hogyan lehetséges az, hogy aki alkalmazza a „3”-as szabályt a pénzügyeiben, az mindig képes lesz fejlődni?

Azt vettem észre, hogy az emberek mindig az „1”-es vagy „2”-es szabályt alkalmazzák pénzügyeikben! Egy munkahelyük van, a családnak két helyről származik bevétele, nulla megtakarítással élnek. Mi lenne, ha ennél okosabb rendszerben élnének?

Érkezzen a jövedelem „3” különböző helyről!- 3-as szabály

A 21. században egyre inkább lebomlani látszanak az 1 ember- 1 munkahely struktúrák. Még abban az esetben, ha így érzed magad biztonságban, érdemes lenne legalább egyikőtöknek (pár esetén) magánvállalkozásba kezdenie vagy pedig szerezni egy második munkahelyet. Ennek oka az anyagi függetlenség elérése, amit hibásan mindig a gazdagsággal azonosítanak.

Anyagilag függetlenek lehetnek átlagos emberek is átlagos munkahelyeken!

Az anyagi függetlenség valójában azt jelenti, hogy bármikor nemet mondhatunk egy feladatra anélkül, hogy anyagilag nehéz helyzetbe kerülnénk a kieső jövedelem miatt. Tehát nem kell felesleges kompromisszumokat kötnünk! Ezt pedig egy átlagos ember kizárólag úgy érheti el, ha jövedelemportfólióját minimum kettő, de inkább három elemből állítja össze.

Tipp

Legyen egy fő jövedelemforrásunk és két „mellékes”. A rendszeres havi kiadásainkat viszont a fő jövedelemforráshoz igazítsuk, így abban az esetben sem érhet minket meglepetés, ha valamelyik mellékest el kell hagynunk.

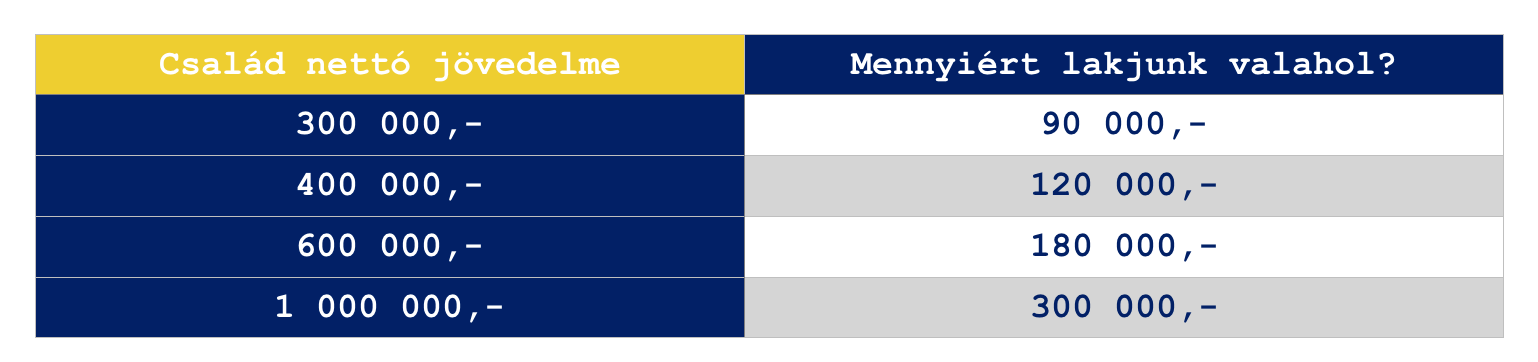

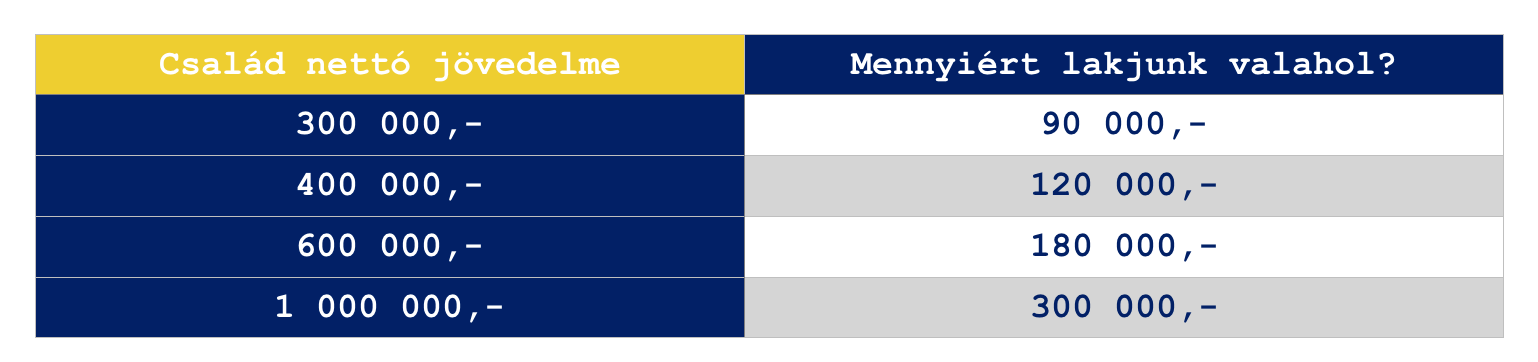

Lakhatási költségeink a jövedelmünk maximum 30%-át tegyék ki

Laknunk mindenféleképpen kell valahol. Tehát ez egy létszükségletünk. Sokan azonban létszükséglet helyett végcélként tekintenek erre és ahelyett, hogy eszközként használnánk az otthonukat, inkább az egész életüket ennek rendelik alá. Évtizedekig küzdenek a birtoklásáért és lemondanak mindenről menet közben.

Milyen szabályoknak kell megfelelnem hitelfelvételkor? [2018]

A JTM mutató 50%-os maximális értéke önmagában életveszélyt jelent, hiszen tulajdonképpen a törvény azt mondja ki, hogy az igazolható jövedelmünk maximum 50%-át (400 000 forint felett 60%) költhetjük el hiteltörlesztésre. Persze ez még mindig jobban hangzik ahhoz a múltbeli állapothoz képest, amikor a családok jövedelmük 70-80%-át terhelték le a lakáshitellel.

Mitől ment meg minket a hármas szabály?

Ettől függetlenül stabil pénzügyi hátteret kizárólag úgy lehet építeni, ha a jövedelmünk maximum 30%-át fordítjuk lakhatásra. Ez két problémás helyzettől ment meg minket:

- Túlzott eladósodás

- Túlzott lakhatási minőség (luxus, amit nem engedhetnénk meg magunknak)

A táblázatból láthatjuk az ideális állapotot. A valóság ezzel szemben az, hogy preferáltabb városokban ennyiért nem lehet „lakni valahol”, kivéve, ha megfelelő önerővel hitelt fizetünk vagy pedig alapvetően saját/családi lakásban élünk ingyenesen. Nem szabad elfelejteni, hogy minden forint, ami a 30% felett lakhatásra kerül elköltésre, biztosan a potenciális megtakarításainkat csökkenti.

Tipp: Mivel az ingatlanárakat és a lakhatási költségeket nem tudjuk egy ponton túl befolyásolni, ezért nem marad más út, mint az első pont bevezetése. Tehát ki kell találnunk, hogyan tehetünk szert másodlagos és harmadlagos jövedelemre úgy, hogy közben nem rokkanunk bele a munkában!

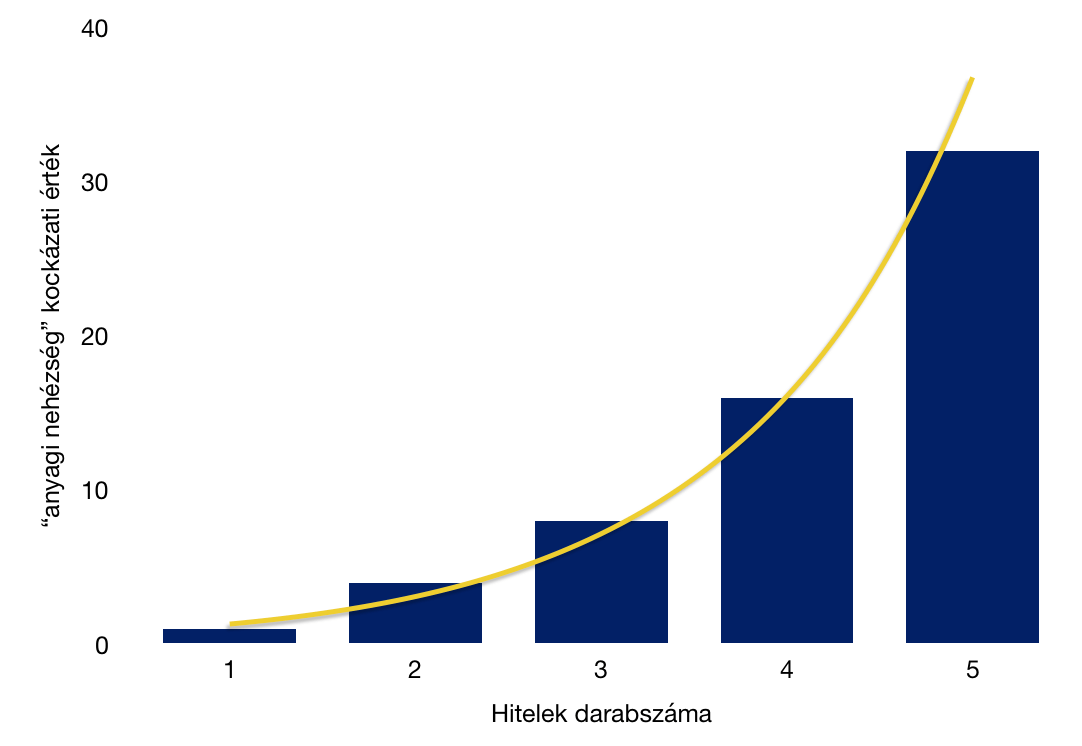

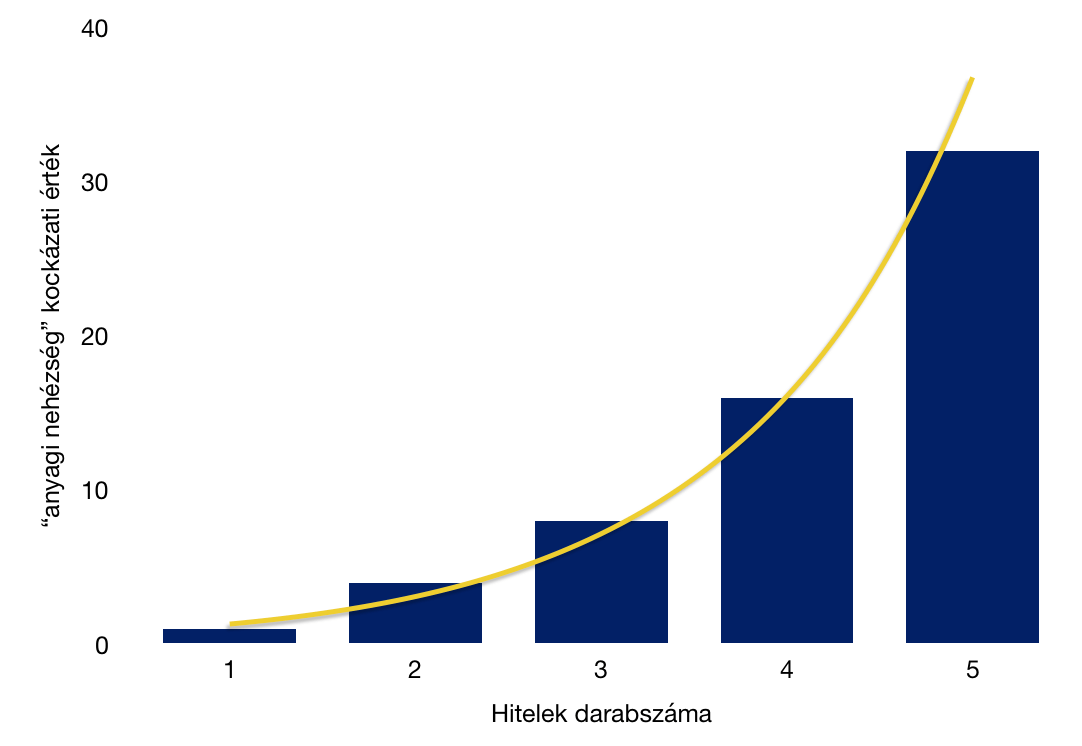

3 hitelnél nem tarthatunk többet

Igen, ebbe a háromba beletartozik a „ki nem használt” folyószámla hitelkeret és a diákhitel is. De még az áruhitel sem jelent mentséget, ha az éppen a negyedik hitelünk lenne és csak rövid ideig keletkezne tartozás. Megfigyeltem, hogy expoenciálisan növekszik a kockázatunk az anyagi csődre, ha elkezdünk hiteleket felhalmozni.

Amíg 1 hitellel ritkábban mennek csődbe, kerülnek nehéz helyzetbe emberek, addig 3 hitel felett már problémás lehet minden, amennyiben megváltoznak a személyes feltételeink (jövedelem, egészség…stb.). Szokták mondani, hogy ne költekezzünk túl, ha pedig egy elektronikai eszközt nem tudunk kp-ra megvenni, akkor azt nem engedhetjük meg magunknak. Én ennél elnézőbb vagyok, hiszen egy áruhitel is lehet kedvező számunkra, ha okosan választunk. Ez azonban nem azt jelenti, hogy nem kell a folyószámlánkon csücsülnie a szükséges összegnek.

Az áruhitel, személyi kölcsön mindig választás és ne szükséglet kérdése legyen!

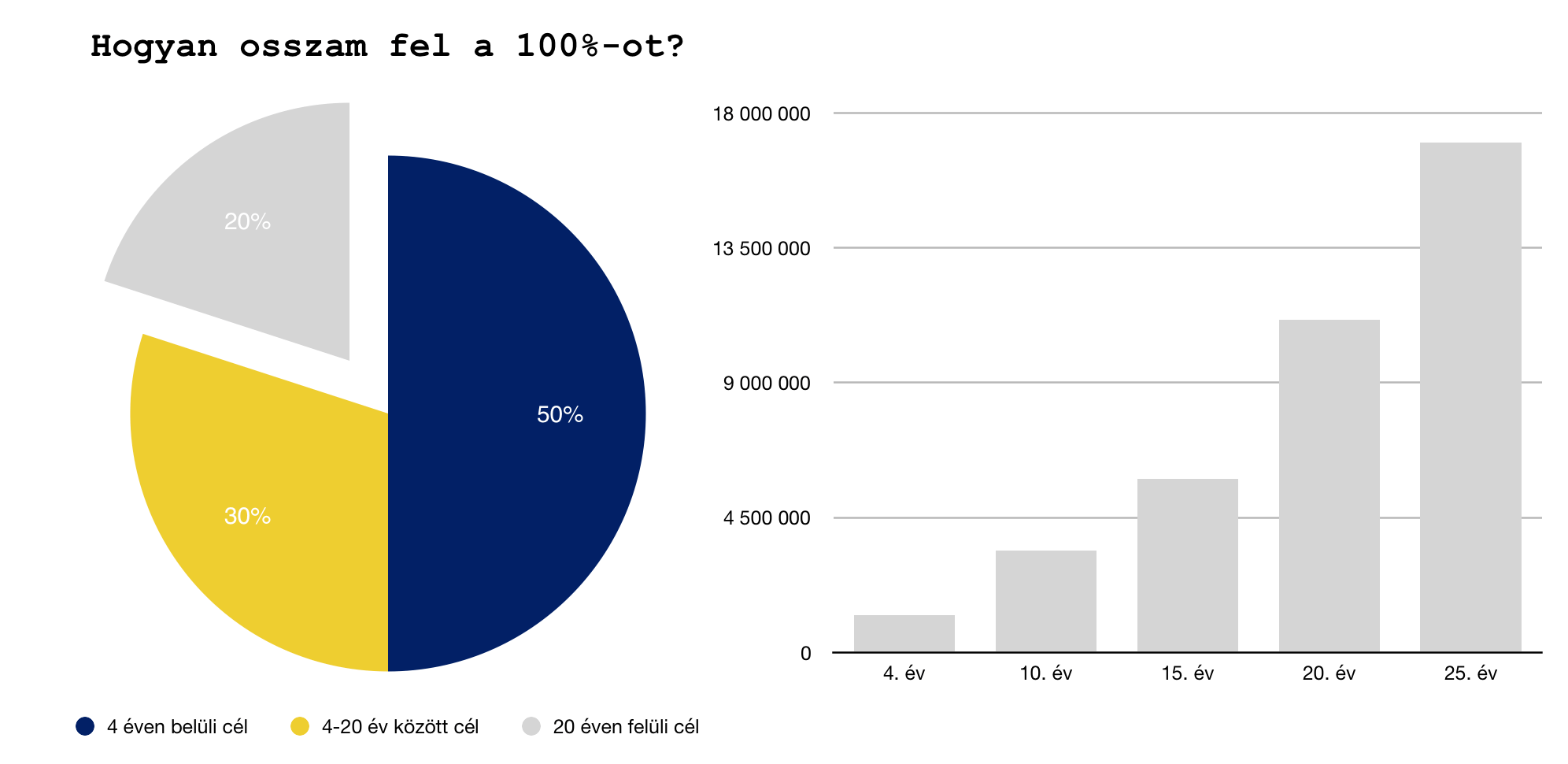

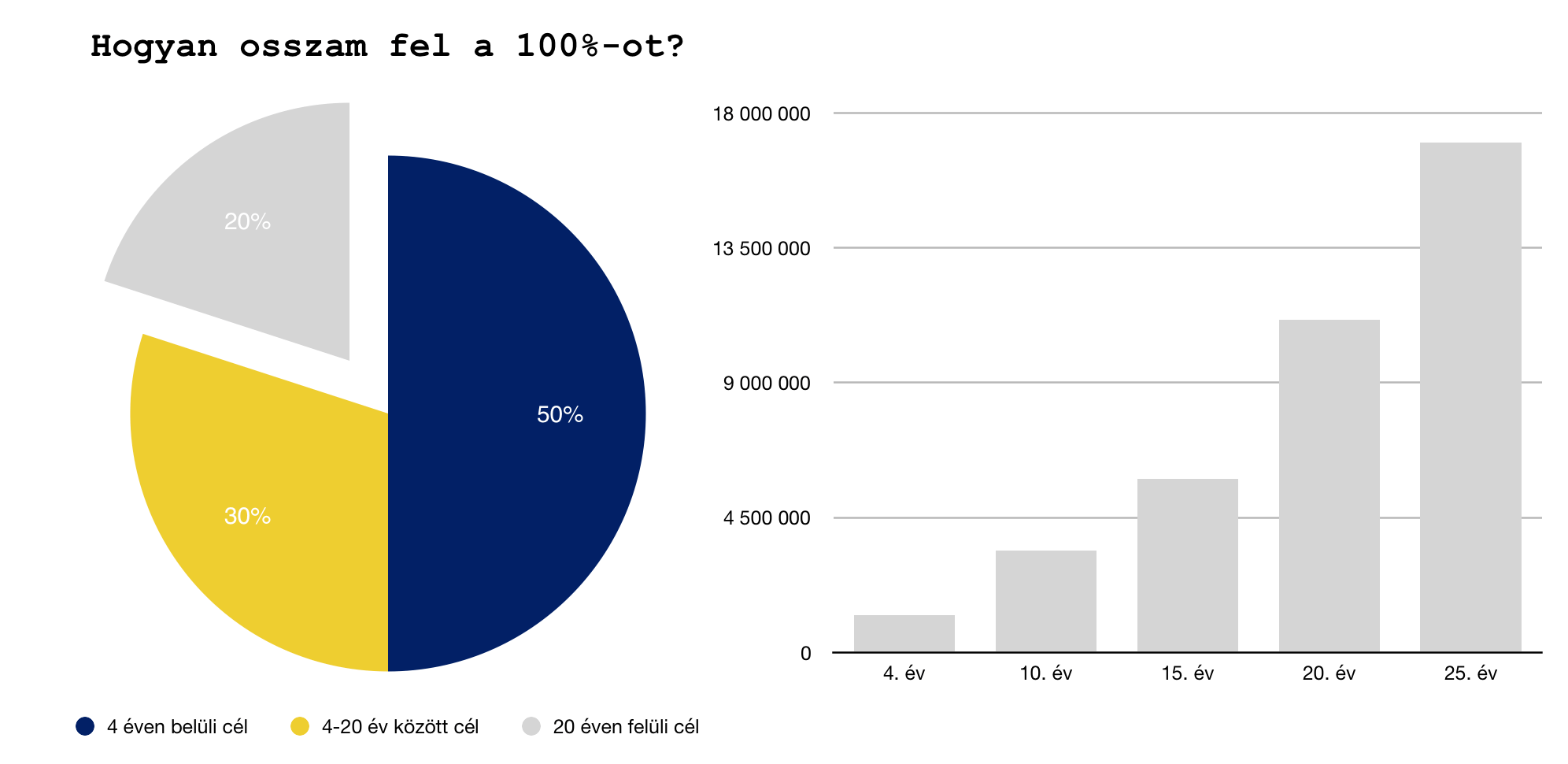

Legalább 3 megtakarítási céllal rendelkezzünk!

Örökérvényű szabály, hogy mindig több megtakarításod legyen, mint hiteled. Az biztos, hogy azok a családok, akik konkrét megtakarítási célokat határoznak meg maguknak és van egy konkrét megvalósítási tervük, sokkal sikeresebb pénzügyi alapokat képesek felépíteni maguknak. Nem elég valahova, valameddig, valamiért bedobálni a pénzt.

Tipikus megtakarítási cél lehet:

- nyugdíj

- gyermek életkezdési támogatása

- lakás

- vagyonmegőrzés

- vagyongyarapítás

- likvid biztonsági tartalék felhalmozása

- autó

- nyaralás

Javasolt minimum a jövedelmünk 30%-át megtakarításokba elhelyezni.

Az egészséges egyensúly a jövedelem 50%-a lenne, viszont a realitás ma még azt mutatja, hogy gyakran a 30% sem képes teljesülni! A „miből” helyett ugyanakkor fontos lenne megválaszolni a „hogyan” kérdést. Tehát hogyan takarítsak meg a kiválasztott céljaimra? Mindezt milyen arányban tegyem meg?

Figyelembe kell vennünk, hogy az idő+pénz= sok pénz egy legit megtakarítási elmélet. Tehát amikor adva van egy fix összeg, amihez a végeredményt igazítjuk, akkor bizony érdemes úgy felosztani az összegeket, hogy rangsoroljunk és közben az idő értékét is figyelembe véve súlyozzunk!

Legyen 3 szintű likvid biztonsági tartalékod

Nem győzöm eleget hangoztatni a biztonsági tartalék fontosságát és szükségességét. Ennek összege minimum 6 havi megélhetési költségednek kell lennie. Addig nincsen értelme saját ingatlanról vagy menő nyaralásról álmodozni, amíg nincsen legalább ekkora összegű tartalékod valahol a saját pénzügyi rendszeredben!

Én szeretem tovább bontani a biztonsági rendszert, szinteket létrehozni.

Egy igazán fejlett biztonsági tartalék nem azt jelenti, hogy egy malacperselybe dobálod a pénzt és majd lesz valami. Biztonsági tartalék címen létrehozhatsz három kategóriát (aranytartalék, vésztartalék, biztonsági tartalék), amihez különböző élethelyzetek esetén nyúlsz hozzá. Ennek a lényege, hogy mindig legyen egy B és egy C terved. Azok a családok, ahol mindig csak egy tartalék terv van, általában megtapasztalják az anyagi csőd esélyét.

Biztonsági tartalék- a pénzügyi rendszered első bástyája, ahova abban az esetben nyúlsz, amikor sos szükséged van pénzre. Ide kerüljön 1 havi megélhetési költséged

Vésztartalék- Ha ehhez a pénzhez hozzá kell nyúlnod, akkor már tudod, hogy baj van. Viszont a háromszintes tartalékképzésednek köszönhetően tudhatod, hogy van pár hónapod arra, hogy helyre álljál! Időt adtál saját magadnak! Ide rakj 2-3 havi megélhetési költséget.

Aranytartalék- Ezen a ponton villognak a piros fények. Nagyon közel kerültél a teljes összeomláshoz. Egyre inkább fogy az időd, de szerencsére még nincsen mindennek vége. Akkor intézd jól a pénzügyeidet és a végzed jól a munkádat, ha ezt a pénzt soha nem látod! Minimum 3 havi tartalékot kell ide elhelyezned!

Ha tetszett a cikk, akkor meg tudsz hívni egy “kávéra”: Támogatom a blogot 1-3 dollárral

Nyugdíjra szeretnél félretenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 25, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Viszonylag gyakran előkerül a téma: eladósodnak a magyarok?. Azt hitték sokan, hogy a gazdasági világválság hatására a magyar lakosság hitelfelvételi szokása átalakul, a pazarlás, mint hitelcél kikerül a repertoárból és egyre inkább tudatosan vesznek majd fel új és újabb hiteleket. Ma már a számokból látjuk, hogy ezzel szemben a lakosság maximum megilletődött. Éppenhogy eltelt egy kis idő és máris ugyanazokat a hibákat követik el az emberek. Gyakorlatilag a magyar lakosság elkezdett megint vészesen eladósodni!

A cikkben végigvesszük az eladósodás folyamatát és azokat a veszélyeket, amik az adósságcsapdába kergethetnek minket.

#1 Jobban élek-többek költök. Aztán ugyanúgy élek, mégtöbbet költök

Minden adósságcsapda a jobb élet reményével kezdődik. Tehát amikor az egyén úgy dönt, hogy „ő megérdemli” a valamit és ezt akár saját erőforrásain felül is igyekszik elérni (hitel). Ez az igény tipikusan akkor születik meg, amikor belépünk egy „magasabb jövedelmi” sávba és hirtelen nem tudunk mit kezdeni a jövedelmünkkel.

Tehát hibásan terjedt el a köztudatban, hogy kizárólag a rászorultak, a szegényebb emberek tudnak adósságcsapdába kerül. Az adósságcsapdba ugyanannyira veszélyes a papíron magasab jövedelműekre is. Ebben a cikkben kifejezetten róluk lesz szó, akik úgy kerültek adósságspirálba, hogy papíron mindenük megvolt a rendes élethez.

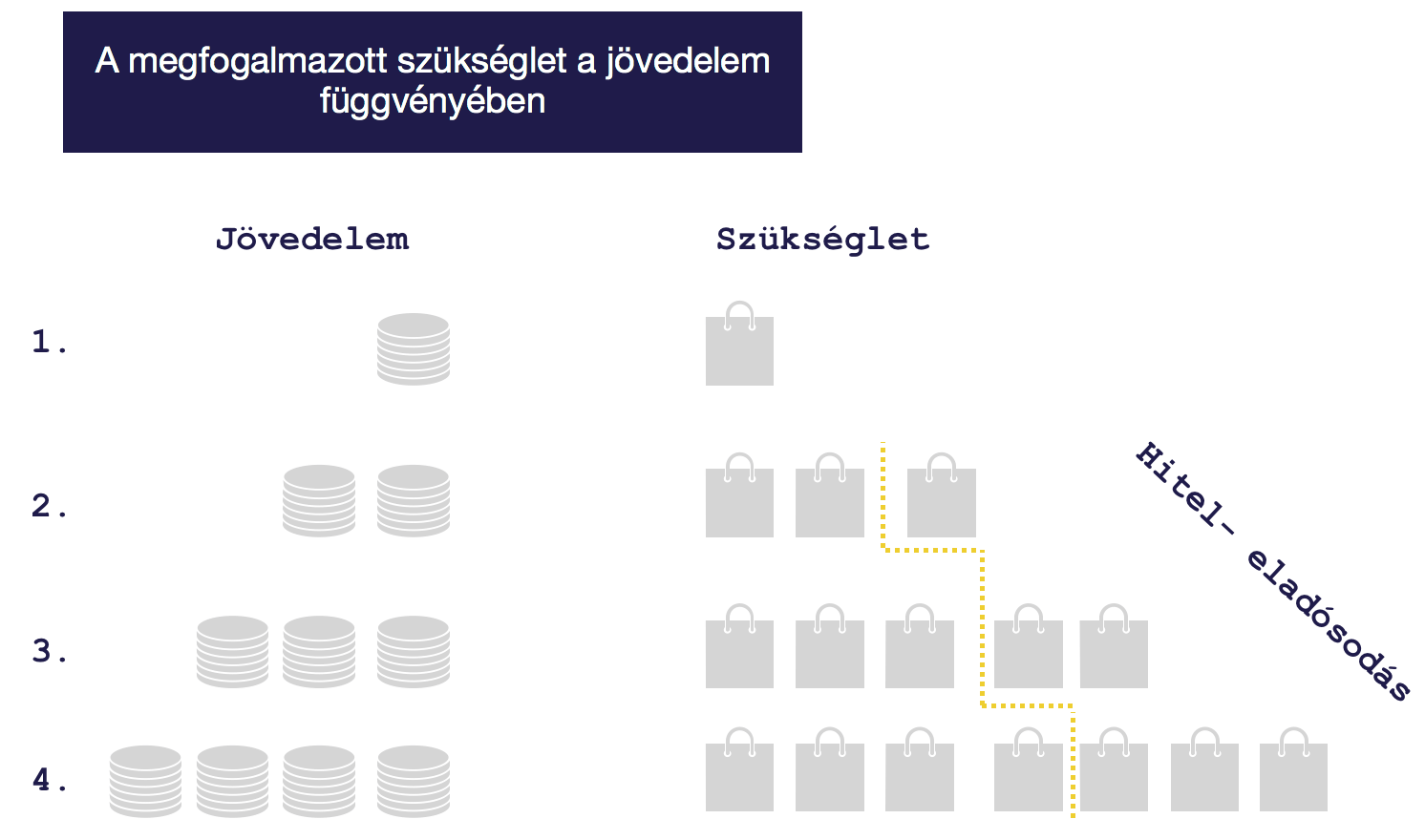

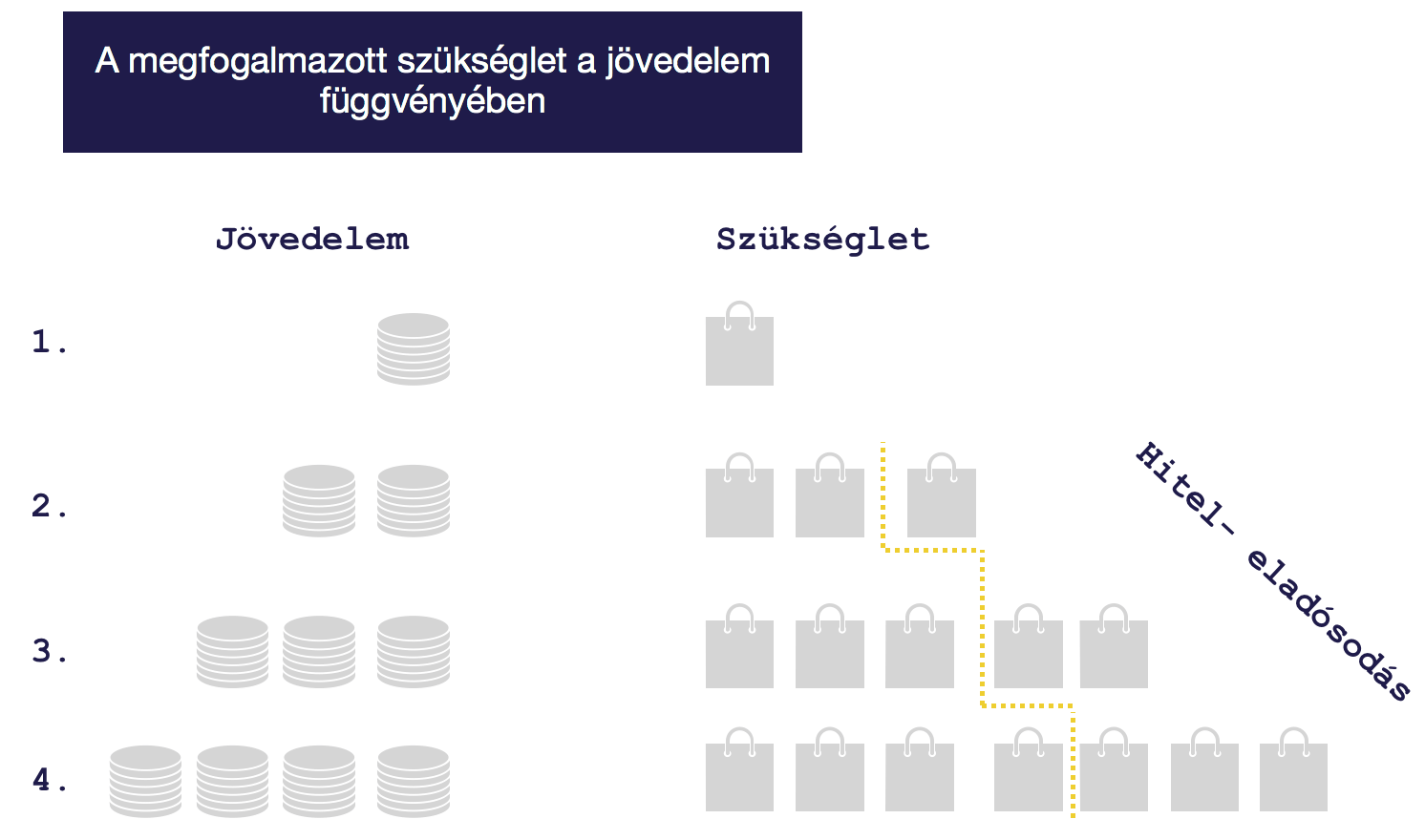

Az egész folyamatnak

a lényege a megfogalmazódott szükségleteken alapszik. Amikor elkezdünk többet keresni, akkor azzal párhuzamosan egyre több dolgot szeretnénk magunknak megengedni. Ez azonban sosem racionális döntés, hanem egy létező szükséglet kielégítése. Sok embert ismerek, akik átlagos, vagy annál szegényebb környezetből érkezve elkezdtek messze átlag fölött keresni, és kifejezetten késztetést éreznek arra, hogy mindig vegyek valamit (amire vagy van szükség vagy nincs).

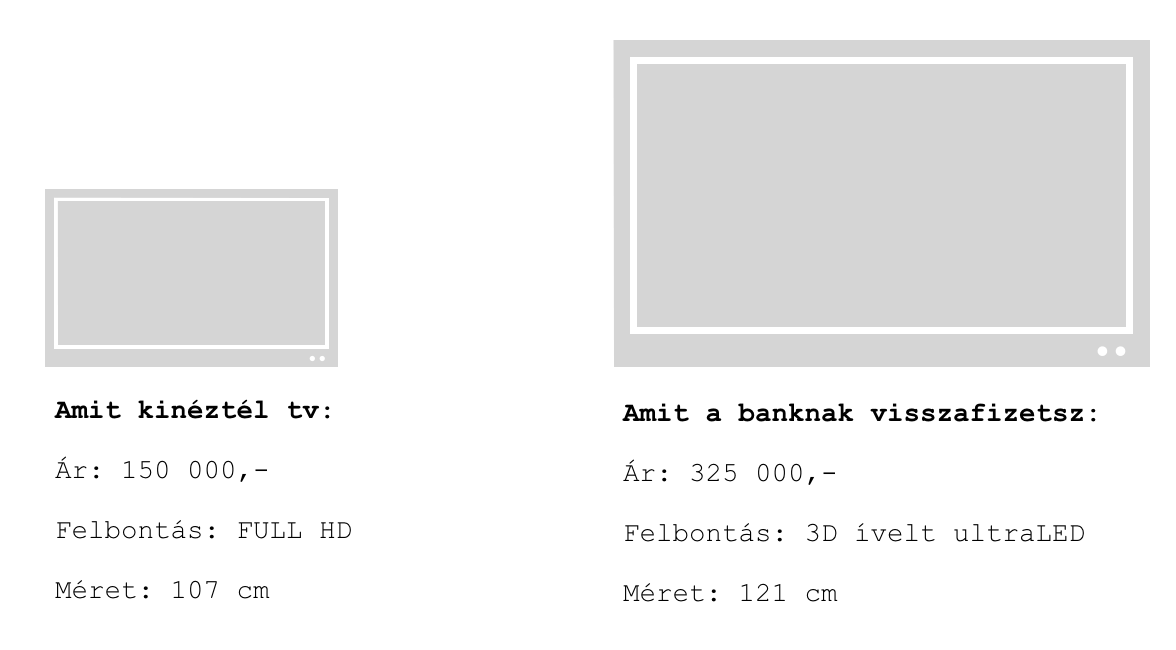

#2 Magadnak egy tv-t, a banknak pedig egy ultraLED tv-t veszel?

Egy ponton túl már nincsen megállás és miután teljesen feléltük a megtakarításainkat, a megemelkedett jövedelmünket, nincsen más lehetőségünk, mint a bank felé fordulni és különféle hiteleket felvenni. A hitelintézetek, boltok pedig a „kezünkre” játszanak, hiszen folyamatosan ontják magukból a „jobbnál jobb lehetőségeket”.

Mivel az igény megfogalmazódott már bennünk és léteznek ezek az ajánlat, már csak idő kérdése, hogy egy gyenge pillanatban aláírjuk az adósságspirálunk papírjait.

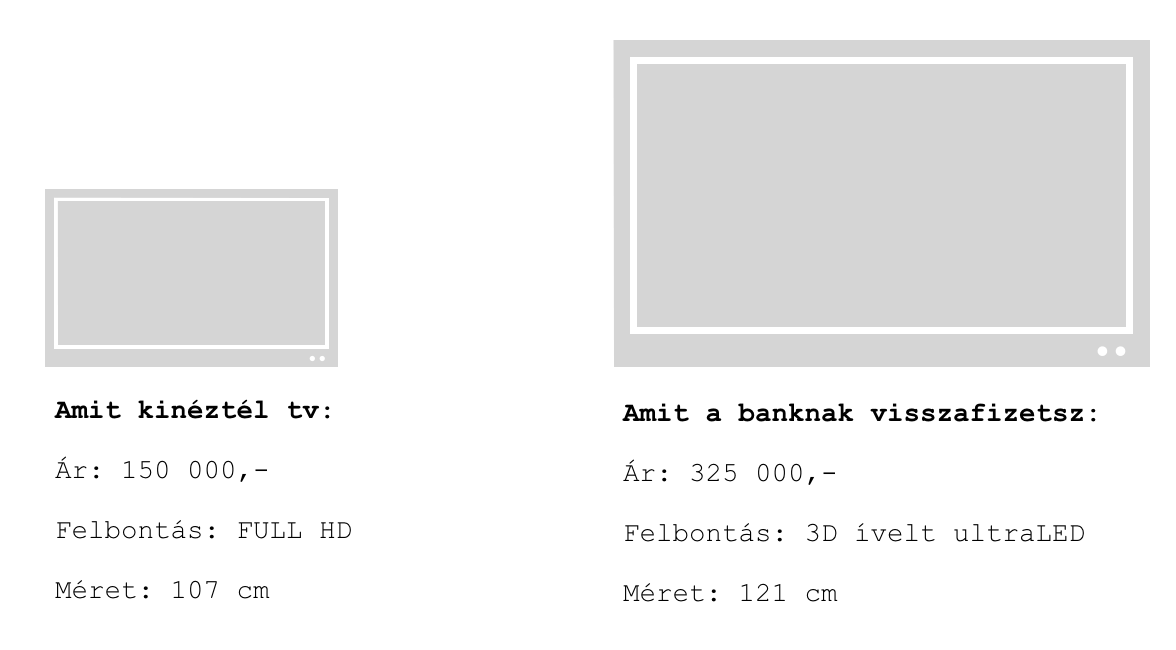

Sokan nem gondolnak bele

abba a nyilvánvaló ténybe, hogy amikor például egy tv-t választanak maguknak hitelből, akkor tulajdonképpen „két modellt vásárolnak” meg. Egy tv-t maguknak és egy sokkal jobbat a banknak. De hogyan lehetséges ez? Az irodalom ezt hívja „megfizetett kamatnak”, azaz a banktól kölcsönkapott pénz használatának az árának. Optimális esetben a bank segítségével elkölthetjük a jelenben azt a pénzt, amit a jövőben fogunk megkeresni.

Ez olyan esetekben indokolt és logikus lépés, mint például amikor az albérletünket cseréljük le kedvező feltételekkel saját lakásra. Vagy amikor veszünk egy hasznosabb, alkalmasabb autót magunknak. Vagy amikor elromlik egy létfontosságú eszköz (pl.: mosógép) és azonnal pótolnunk kell.

Ezzel szembe kevésbé magyarázható az a helyzet, amikor teljesen felesleges, életünkhöz érdemben nem hozzájáruló dolgokat vásárolunk meg hitelből, mert képtelenek vagyunk arra, hogy x hónap alatt összegyűjtsük a szükséges tőkét hozzá. Pedig a havi tőke (megtakarítás vs havi törlesztő) már a rendelkezésünkre áll. Mindenkinek el kell döntenie, hogy ezt a rendelkezésre álló tőkét a saját megtakarításába helyezi vagy pedig a havi törlesztésre fordítja.

#3 Mitől lesz egy ártalmatlan hitel az adósságspirál egyik pontja? Eladósodnak a magyarok?

Már a kérdésben benne van a válasz. Ugyanis ritkán állnak meg az emberek egy hitelnél, miután rákaptak egy „jobb élet” ízére. Ráadásul a jobb élet szükségességét „igazolja” a megnövekedett vagy alapból átlagnál magasabb jövedelem és bejátszik a „mert megérdemlem” faktor. Az adósságspirál úgy készül, hogy hitelt hitelre halmozunk, mire végzünk a folyamattal,

addigra a hitelek havi törlesztése teljesen felemészti a bevételünket.

Az adósságspirálból azért nagyon nehéz kitőrni, mert egyrészt le kellene mondani az addig kialakított életszinvonalból, másrészt egy ponton túl már ez is nagyon kevésnek bizonyulhat. Mert mi az igazi adósságspirál alapvetése? Csupa olyan dologra használjuk fel a bank pénzét, amivel nem teremtünk értéket, nem termelünk pénzt és már a vásárlás pillanatában értékét veszti.

Ilyen dolgok tipikusan az elektronikai eszközök, ruhák, a rendszeresn éttermezés, vagy a hitelből való utazgatás. Ezek egyikétől sem tudunk szükség esetén megfelelő áron „szabadulni” és ezzel valamit visszaszerezni a kidobott pénzből. Hibásan a jelzáloghiteleket szokták megnevezni, mint az eladósodás legveszélyesebb tétele!

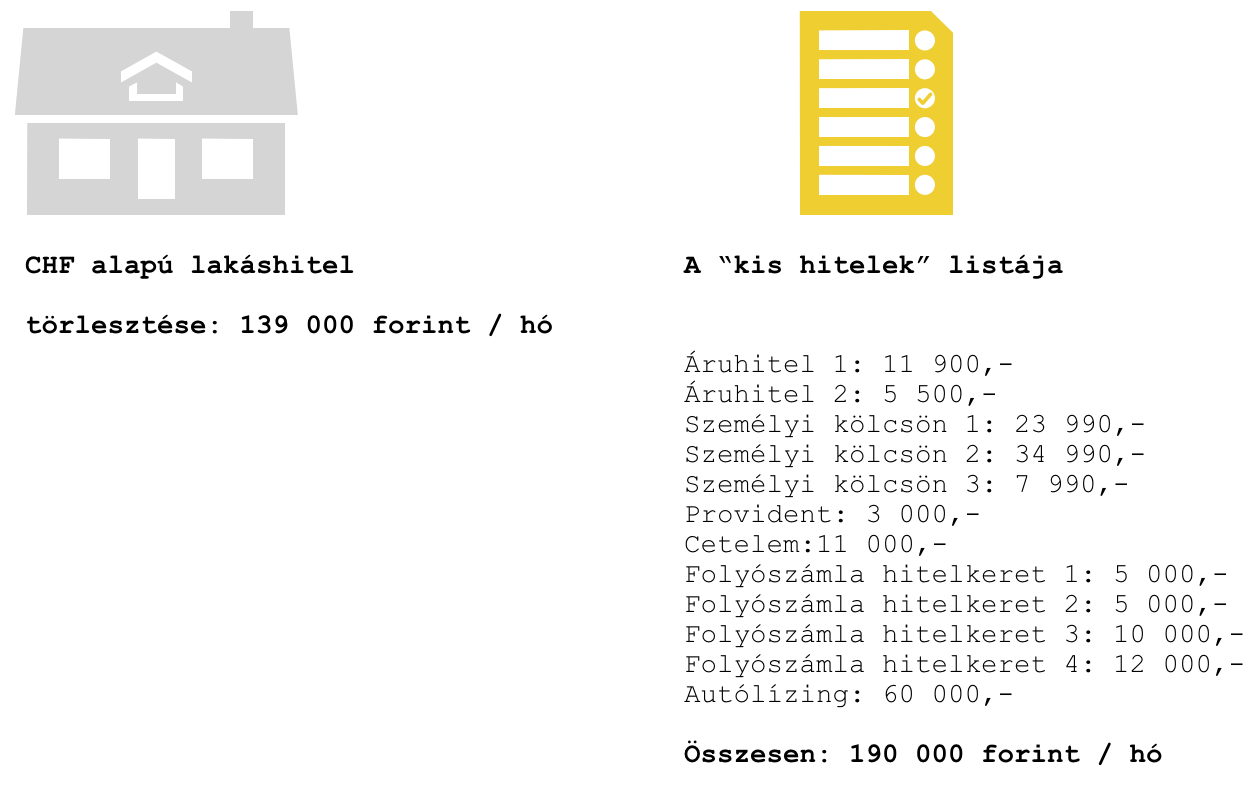

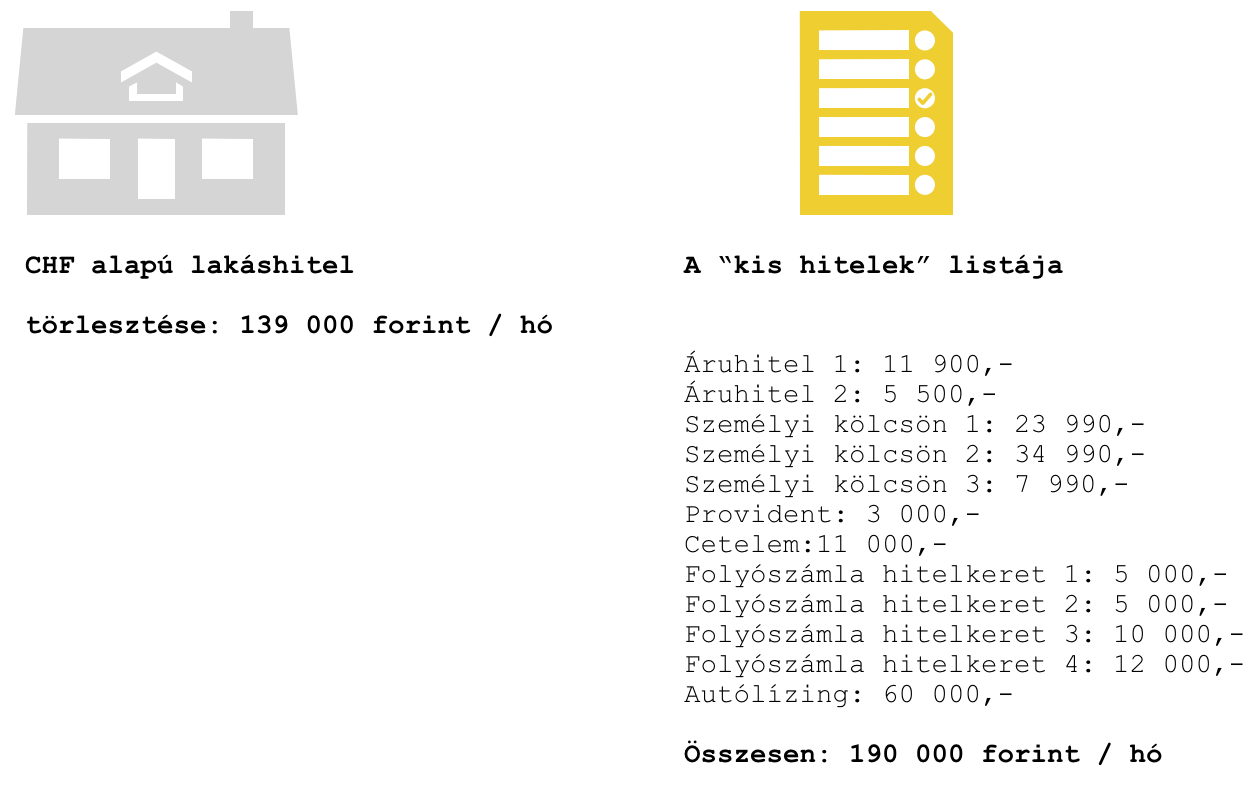

A valóságban a sok „kis tétel” az, ami anyagi krízist idéz elő, hiszen egy lakástól „tudnánk időben szabadulni” és egyfajta értéket-vagyont képvisel. Most nézd meg egy 2009-es jegyzetemet egy ügyfélről, ahol férj-feleség + mama-papa vett részt az adósságspirál felépítésében és négyen együtt fel tudtak mutatni akkoriban közel 600 000 forintos összes családi jövedelmet. Szerinted mi okozta reményvesztettségüket?

Az igazság az, hogy a képet tovább árnyalja, hogy a családi házban 4-en laktak (két generáció), tehát a 139 000 forintos törlesztőből még le kéne vonnunk azt az elméleti összeget, amit ki kellett volna fizetniük, ha nem saját házban laknak, hanem mindketten külön albérletben. Tehát az egy olyan összeg, ami mindenféleképpen kifizetendő.

#4 Hogyan kerülheted el az eladósodást?

Most felírok neked listaszerűen olyan ötleteket, amiket megfogadva garantáltan elkerülheted az olyan adósságspirált, amiből soha nem tudsz kitőrni és megtakarítás helyett a banki kamatokat halmozod fel.

- Ha emelkedik a. fizetésed, akkor ahhoz igazítod a pénzügyi rendszeredet ( Hogyan képezzünk pénzügyi tartalékot?)

- Innentől kezdve hitelből kizárólag értékteremtő dolgokat vásárolsz. Figyelem: a nagyobb tv nem értékteremtő!

- Ha szeretnél valami „nem értékteremtő” dolgot vásárolni, akkor hitel helyett minden hónapban félreteszed minimum azt az összeget, amit a hitelbe kéne fizetned. Amint összegyűlt a pénz, önerőből megvásárolod azt, amit szeretnél.

- Nem vagy spekuláns, így törekszel a „garantált törlesztőrészletekre”

- Elfelejted a „mert megérdemlem mentalitást” és helyette a „mennyit kell ezért dolgoznom” mentalitásra váltasz. Azonnal!

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot

Szeretnél a gyermekednek félretenni pénzt?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)