Szerző: Szarvas Norbert | aug 21, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

A hitelszabályozás Magyarországon kifejezetten érdekesen, hiszen gyakran azokra a családokra rónak nagyobb terhet, akik igazoltan szerényebb jövedelmi adatokat tudnak felmutatni, mint gazdagabb társaik. Gyakran hangzik el a magyar bankokban könnyelmű ötletként a „vegyünk fel személyi kölcsönt önerőnek”, ha nem férünk bele a JTM és HFM mutatóba, vagy a CSOK zavar be…

A CSOK olyan önerő, ami nem önerő

Ha egy banki ügyintézőt megkérdezünk, hogy akkor a CSOK tulajdonképpen az önerő része vagy pedig a HFM mutatót (ingatlan terhelhetősége. Magyarországon ez maximum az ingatlan piaci értékének 80%-a) terhelő tétel, akkor nem érti a kérdést. Gondolkodás nélkül rávágja, hogy a CSOK az önerő része!

A valóságban a CSOK vállalt gyermek esetében az önerő része és mégsem az önerő része. A CSOK ebben az esetben az önerő azon része, ami csökkenti az ingatlan terhelhetőségét is. Ez logikus, hiszen amennyiben nem tudjuk teljesíteni a feltételeket, akkor a CSOK támogatást vissza kell fizetnünk. Ha nem tudjuk visszafizetni, akkor az ingatlanra terheli a bank, amit mostmár nem lehet 120-150%-kal megterhelni.

Hogyan kell számolni hitelfelvételnél a vállalt gyermekekre járó CSOK támogatást?

A CSOK ebben az esetben az önerő része, viszont az ingatlan terhelhetőségéből kell levonni. Egy 25 millió forintos használt ingatlan esetében ez azt jelenti, hogy két vállalt gyermek esetében (1,43M) a CSOK támogatás összege mellett nekünk be kell mutatni 20% önerőt.

20% önerő ebben az esetben 5M forint, amit nem lehet vállalt gyermekre járó CSOK esetében kiváltani 3,57 készpénz+ 1,43M CSOK finanszírozási összetétellel. Ez azt jelenti, hogy kevesebb hitelt kaphatunk, hiszen a 25M forint 80%-a 20 000 000 forint, amiből le kell vonnunk a CSOK 1,43M forintját.

Legjobb esetben 18 570 000 forint hitelt tudunk felvenni erre a lakásra, mivel 5M+1,43M= 6,43M forint „önerőnk” van.

Mit tegyünk, ha nincsen elég önerőnk?

Ezen a ponton szokott a folyamat igen kellemetlen irányt venni, hiszen a nem egyértelmű kommunikáció miatt (gyakran a bankfiókban sem derül ki ez a szabály) az ügyfeleknek előre nem számított önerőt kellene belerakniuk az ügyletbe. Ilyenkor kerülnek elő megoldásként az alábbi ötletek:

- családi segítség

- másik ingatlanra szab. fel hitel

- személyi kölcsön

Bármelyik megoldást választjuk, garantáltan drágább lesz a lakásvásárlásunk (akár milliókkal), mint amit előre kiszámoltunk magunknak!

A banknak semmi felelőssége nincsen, amíg nem ad hivatalos ajánlatot

Számomra mai napig teljeséggel hihetetlen, ahogyan a szabályozás engedi a félinformációk terjedését, majd a vállvonogatás intézményét a bankrendszerben. Gondoljunk bele a folyamatba:

- Lakást akarsz venni, kiszámolod magadnak a költségvetést

- Bemész a bankba bemutatni a számokat, ahol azt mondják, hogy biztosat nem tudnak mondani, csak az anyag leadásakor. Ezen a ponton egy jobb ügyintéző elmondja a buktatókat, de az átlag pont nem foglalkozik veled ténylegesen

- A teljes anyagot csak akkor tudod leadni, ha már lepacsiztatok a lakásra és megvan az adásvételi. Az adásvételi azt jelenti, hogy fizeted az ügyvédet és a foglalót/előleget. Ezen a ponton több százezer forintot invesztáltál az ügyletbe anélkül, hogy biztosan tudnád a banki oldalt.

- Visszamész a bankba, ahol beadod az anyagot és imádkozol, hogy mostmár legyenek szívesek elfogadni a számokat.

- Vannak családok, akikkel ezen a ponton közlik, hogy így nem fog működni, mert kevés az önerő és be kéne rakni még x millió forintot

- Pánikhangulat

- Megoldás a személyi kölcsön vagy visszafordulsz és elbukod a százezreket!

- A bank hivatalos válasza a felháborodásodra: „így jártál, nem tudunk mit tenni.”

A személyi kölcsön egy nagyon beteg megoldása a bankrendszernek

Gondoljunk bele logikusan, hogy miért létezik a rendszerben úgynevezett adósságfék, aminek részei a JTM (jövedelemarányos törlesztés) és a HFM (ingatlan terhelhetősége – 80-20)? Pontosan az lenne a cél, hogy a hitelt felvevők ne vállalják túl magukat.

De pontosan ezek a fékek kényszerítik bele a folyamatosan emelkedő pályát bemutató ingatlanpiacon a családokat a lényegesen magasabb törlesztőrészletek bevállalására azáltal, hogy lakáshitel helyett kénytelenek a drágább személyi kölcsönöket is felvenni az emberek.

Számoljuk ki, hogy mennyit bukhat egy ilyen család!

Tegyük fel, hogy 25M forintos használt ingatlant szeretnénk vásárolni CSOK 2 vállalt gyerekkel és 3,57M forint önerővel! A hitelt 25 évre szeretnék felvenni és a jövedelmük közösen 350 000 forint.

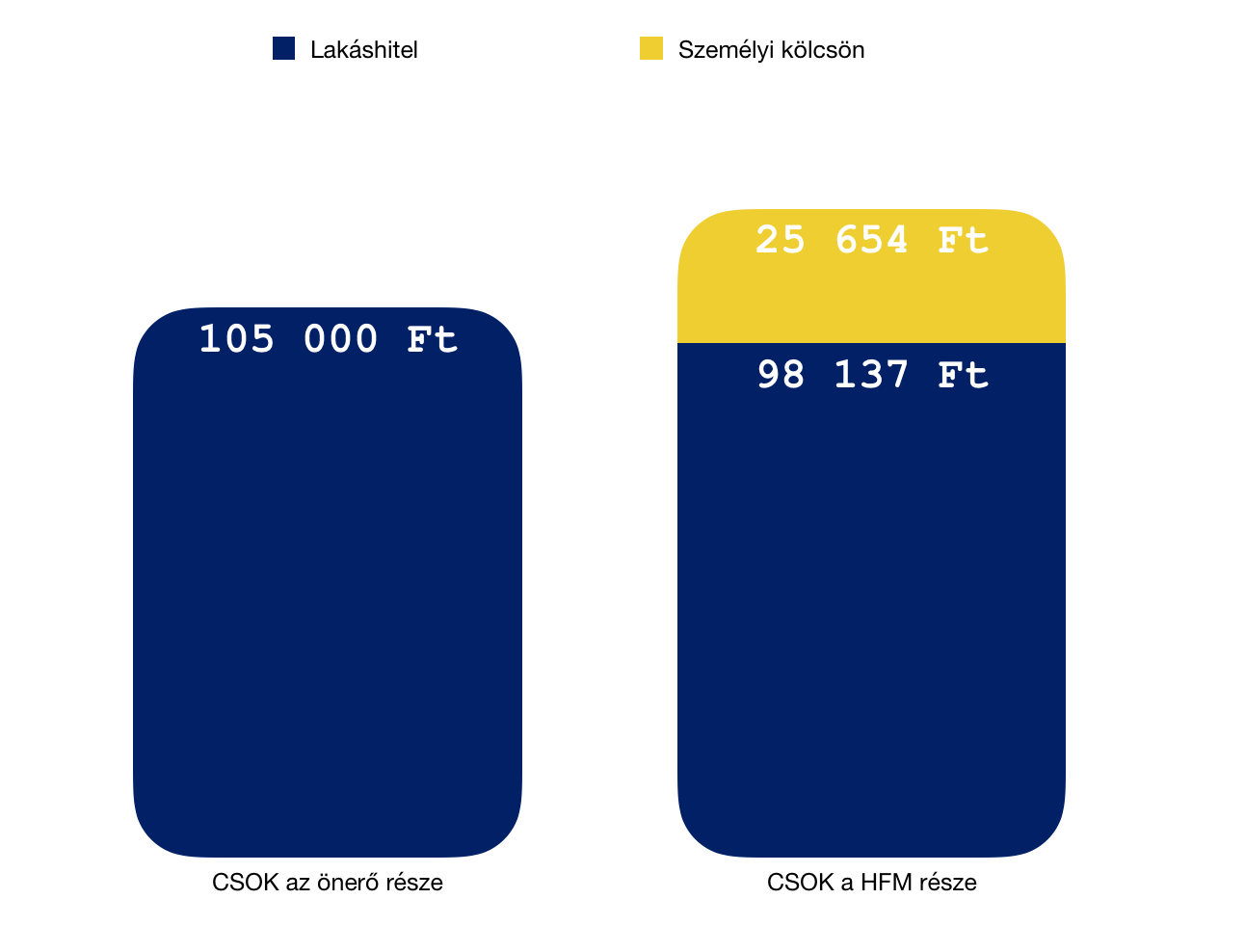

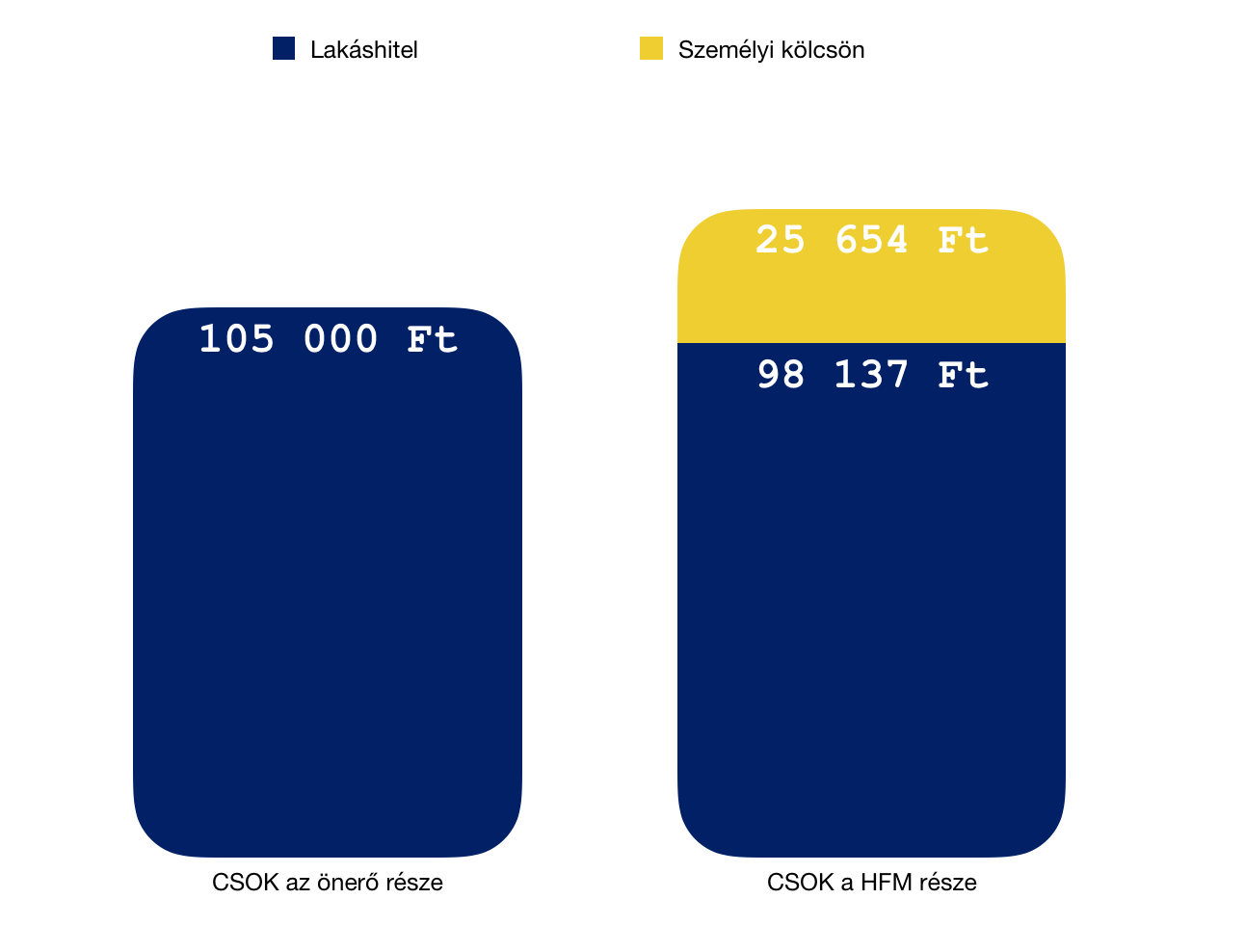

Láthatjuk, hogyha a családnak a hitelszabályozás megengedné, akkor 20M forint hitelt tudnának felvenni 25 évre havi 105 000 forintos törlesztésért cserébe. Azonban a CSOK önerő problémája és ezáltal a készpénz hiánya belekényszeríti őket egy olyan helyzetben, amikor a bank nagyobb biztonságban érzi magát, ha „inkább” 123 791 forintot fizetnek havonta a személyi kölcsönre és jelzáloghitelre összesen.

A veszteség változatlan kamatok mellett évente 225 492 forint az első 8 évben, amíg tart a személyi kölcsön. Összesen 1 803 936 forinttal kell többet befizetni ezen időszak alatt!

Érdekes, mert hosszútávon még jobban is járhat a család…

Mielőtt tovább megyünk, érdemes megnézni a teljes visszafizetést (feltételezve, hogy nem fognak előtörleszteni és változatlan kamatok mellett).

- 1. verzióban 300x 105 000 = 31 500 000 forint

- 2. verzióban 96 x 123 791 = 11 883 936 + 204 x 98 137 = 20 019 948 = összesen 31 903 884 forint.

Azaz a személyi kölcsönre való „kényszerítéssel” összességében 403 884 forinttal kell többet visszafizetni, ami még egy kezelhető kötelezettség lenne 25 éves távlatban. Nem is ezzel van a probléma, hanem a teljesen hibás gondolkodásmóddal!

Miből gondolja a bank, hogy ez így biztonságosabb lesz?

Az igazi rejtély a logikai feltételezés, miszerint a személyi kölcsönnel vegyített lakáshitel a példában működhet, míg az első verziót a banki hitelfelvételi szabályozás tiltja meg, mondván kockázatos. Tehát adva van egy olyan buta szabályozás, ami azt „gondolja”, hogy a 105 000 forintos törlesztés kockázatosabb, mint a 98 137 + 25 654 forintos kötelezettségvállalás.

A probléma valójában az, hogyha a bank engedné az első verziót (20M forintos hitel), akkor túlmennének a 80%-os ingatlanfinanszírozási arányon, ami az MNB szerint a bankrendszer stabilitását veszélyeztetné egy következő válságos időszakban. Talán érthető és indokolható ez a szabályozás, de nem szerethető!

A bankrendszer akkor instabil, ha az adósok képtelenek fizetni a hiteleiket. Sosem az ingatlanok túlfinanszírozásával volt az alapvető probléma (100%-os finanszírozásig), hanem a drasztikusan változó törlesztőrészletekkel (devizahitelek). Ugyanis az eredetileg vállalt törlesztőrészletek valódi bizonyossággal tarthatóak lettek volna az átlagos hitelfelvevő számára!

A megoldás 100%-os ingatlanfinanszírozás esetén továbbra is a forint alapú, min. 10 évre fixált kamatperiódus lehetne!

Miért nem kötelező lakástakarékot kötni a lakáshitel mellé?

Persze lehet azon morfondírozni, hogyan lehetne elkerülni a bankrendszer instabillá válását. Ha nem fogadjuk el, hogy a változatlan törlesztőrészletek önmagukban elég biztonságot képesek nyújtani egy átlagos hitelfelvevő esetében (hiszen ezzel kalkulálja a családi költségvetést), akkor alternatív megoldásokhoz kell nyúlnunk:

Ilyen megoldás lehetne a lakástakarék megkötése! Ha megfigyeljük, akkor a példában közel 20 000 forint volt a törlesztőrészletbeli különbség. Ez pedig pont egy maximális betéti összeggel indítható lakástakarék „ára”. 80%-nál magasabb finanszírozási aránynál miért nem kötelezi a bank a hitelfelvevőt arra, hogy kössön egy ilyen szerződést, amit aztán majd betörleszt 4-5-6-8-10 év múlva a hitelbe?

- ezzel csökkentve a tőketartozást

- ezzel csökkentve a havi törlesztőrészletet

- ezzel bizonyosságot adva, hogy a hitel stabil

- ezzel tulajdonképpen saját biztonsági tartalékot képezve, hiszen a lakástakarékhoz bármikor hozzá lehet nyúlni és likvid tőkévé alakítani (támogatás bukta)

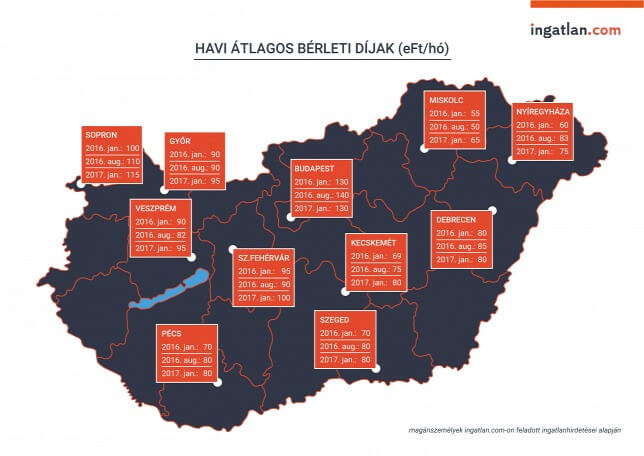

Érthetetlen a félelem egy olyan időszakban, amikor az albérlet drágább, mint a lakáshitel

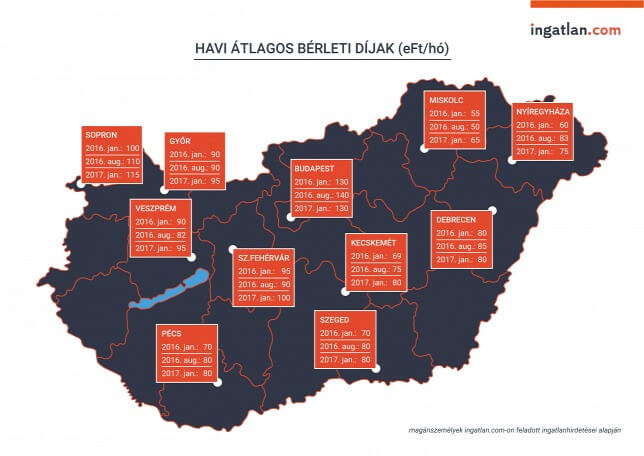

Érdemes megnézni Magyarország albérleti árait. 2017-ben Budapestben az átlagár 130 000 forint volt, amit szinte biztosan ki kell fizetni egy olyan lakásért, amit 25-27 millió forintért meg tudnánk vásárolni. Mindenkinek laknia kell valahol. A lakástulajdonosok azt használják ki, hogy a legtöbb családnak nincsen elég önereje a szigorú banki szabályozás szerint, viszont ki tud fizetni 130 000 forintot lakhatásra.

Ennek tükrében még ijesztőbb 2018-ban az a hitelszabályozás, ami azt mondja, hogy rizikós (a példában) 105 000 forintos törlesztéssel lakásvásárláshoz segíteni egy családot, de megvalósítható ugyanez az eredmény 123 791 forinttal vagy elfogadható a számok ismeretében, hogy ennek a családnak minimum 130 000 forintot kell majd albérletre kifizetnie.

Ez nem adósságfék, hanem lakhatási fék ebben a formában.

Át kéne gondolni a hitelezési folyamatokat és a lakhatás biztosításának a szabályait!

Minél többet gondolkozok az akadályokon és a rendszerbe épített kiskapukon, annál jobban egyértelművé válik számomra, hogy a jelenlegi rendszer kevésbé támogatja a felelősségteljes vállalásokat és inkább „kényszerít” a túlvállalásokra.

Érdemes lenne bevezetni a „lakhatási lakáshitelek konstrukcióját”, ami megkülönböztetné a lakhatás céllal megvásárolni kívánt ingatlanokat a befektetési céllal vásárolandótól. Ebben a különleges esetben kiterjeszteném az ingatlan terhelhetőségét akár 100%-ra (természetesen JTM korláttal, azaz az igazolt jövedelem maximum 50%-a lehet összes törlesztőrészlet), megkönnyítve a saját ingatlanhoz való jutást.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 14, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Az év bármelyik szakaszában jöhet egy olyan váratlan fordulat, amikor szükségünk lenne pénzre, de kevés tartalékkal rendelkezünk. A nyár többnyire a pihenés évszaka, de ha tényleg lazítani és pihenni szeretnénk, akkor a zsebünkbe kell nyúlnunk.

Amikor nincs félretett pénzünk rögtön az első gondolatunk a hitel, amit gyorsan szeretnénk elintézni. A pénzintézetek versengenek értünk, a legkülönfélébb ajánlatokkal találhatjuk szemben magunkat, amelyek kifejezetten a nyaralási szezonra lettek kitalálva.

Bennünket is bombáznak a bankok, pontosabban az e-mail fiókunkat. Ezeket vesézzük most ki, valamint segítünk, hogy milyen szempontokat érdemes figyelembe venni a hitel felvétele előtt.

Provident a heti kölcsönök szakértője

A Provident egy heti kölcsönnel szeretne segítséget nyújtani, amelynek keretein belül az ügyfél 30 000 és 440 000 Ft közötti kölcsönt kaphat. Hogy mit érdemes tudni erről az ajánlatról? 200 000 Ft összeg esetén, ha 110 hetes futamidőt választunk a THM 24,9%. Az éves ügyleti kamat 22,28% (amely rögzített hitelkamat).

A kölcsön teljes díja ebben az esetben 51 100 Ft; így a teljes visszafizetendő összeg 251 100 Ft. Háromféle futamidő közül választhatunk: 57, 72, vagy 110 héten át. Természetesen mindhárom esetben változnak a fent leírt adatok.

Azt viszont mindenképpen tudni kell, hogy a Provident nem csak hazánkban, más országokban is az élbankok egyike, így teljes mértékben megbízható. Mielőtt bármilyen döntést is hoznánk, lehetőségünk van segítséget kérni tőlük, ahol részletesen elmagyaráznak mindent, így nem érhet meglepetés a törlesztés felénél.

Amennyiben mégsem tudjuk megfelelően törleszteni a kötelező részünket, akkor annak természetesen jelentős következményei is lehetnek. Amennyiben egy keveset is késünk a fizetéssel, rögtön késedelmi díjat kell fizetnünk, amit a kölcsönszerződésben mindig pontosan meghatároznak. Ezért nagyon fontos, hogy előre gondolkodjunk és ésszerűen nyúljunk a kölcsönfelvétel lehetőséghez.

Az alábbi képen látható az részletesen, amit fent is leírtunk:

Cofidis hitel videó azonosítással

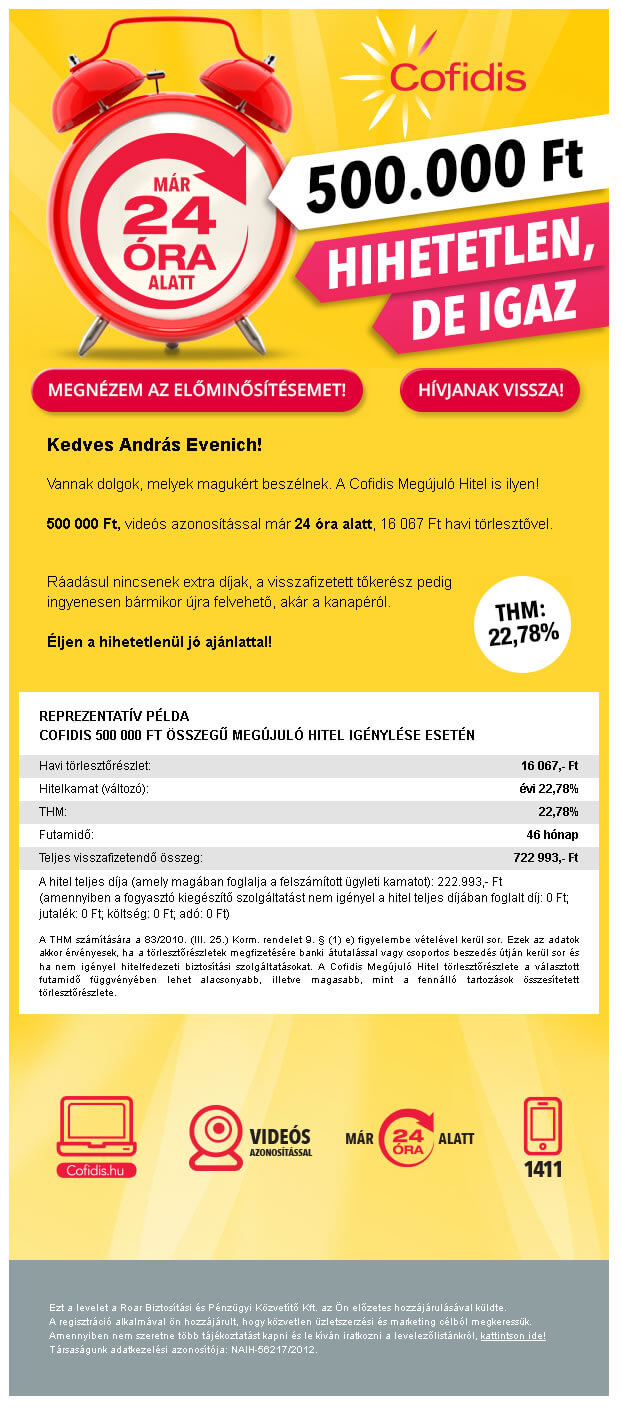

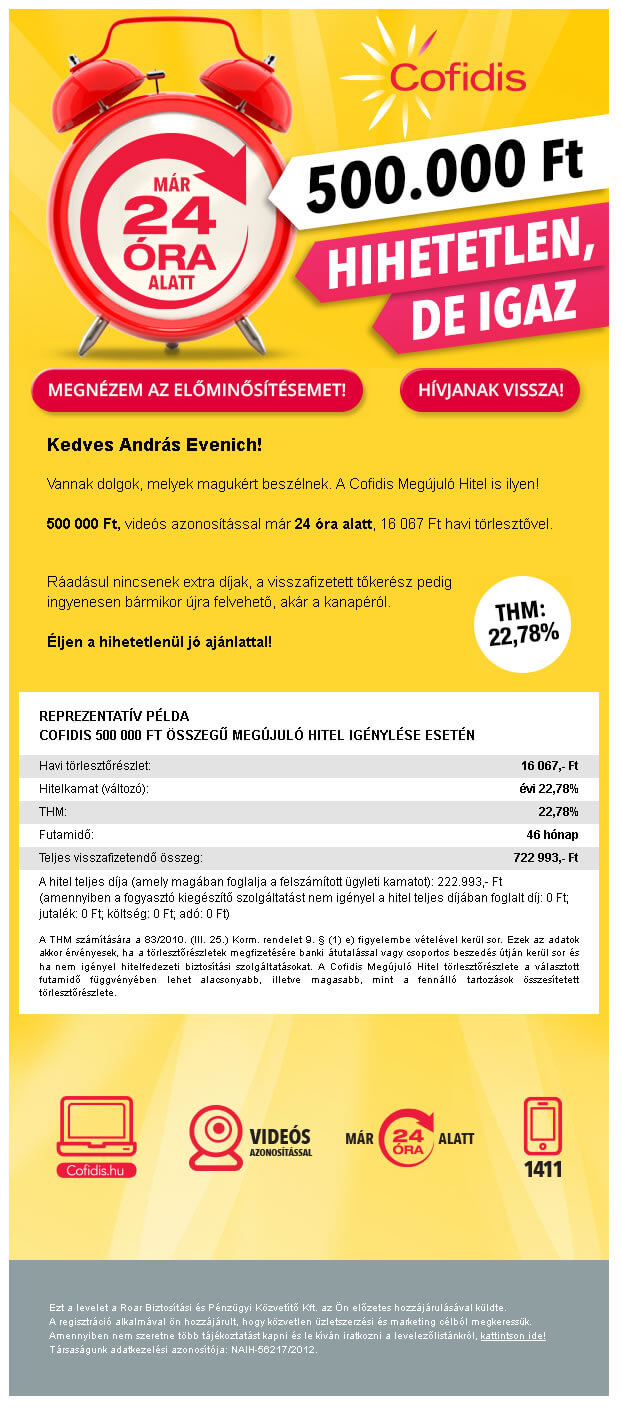

Egyáltalán nem kell meglepődnünk, hogy a Provident mellett a Cofidis is megragadja a lehetőséget, és egy olyan ajánlattal rukkol elő, ami nyáron kecsegtető lehet többek számára is. Ebben az ajánlatban 500 000 Ft készpénzt adnak minden ügyfélnek, és ami igazán extra ebben az egészben, hogy akár 24 óra alatt hozzájuthatunk, méghozzá videós azonosítással. Nem kell tartanunk extra díjaktól, az addig visszafizetett tőkerész pedig ingyenesen bármikor újra felvehető.

Valószínűleg sokak számára egyre inkább kecsegtető az ajánlat. Abban az esetben, ha élünk ezzel a lehetőséggel, akkor 22,78%-os THM-el és hitelkamattal kell számolnunk. A Provident ajánlatával szemben itt a hitelkamat változó, nem rögzített. A törlesztés havonta 16 067 Ft 46 hónapos futamidő esetén. A kölcsön teljes díja 222 993 Ft, ezért a teljes visszafizetendő összeg 722 993 Ft.

A Cofidis magyarországi weboldalán lehetőségünk van élő csevegésre is, ahol információkhoz juthatunk a kölcsönnel kapcsolatban. Ezért ha az ajánlatuk felkeltette az érdeklődésed, mindenképp érdemes tőlük is érdeklődnöd, hogy biztosan a birtokodban lehessen minden szükséges információ.

Az alábbi képen láthatjuk a lényeges információkat a kölcsönnel kapcsolatban:

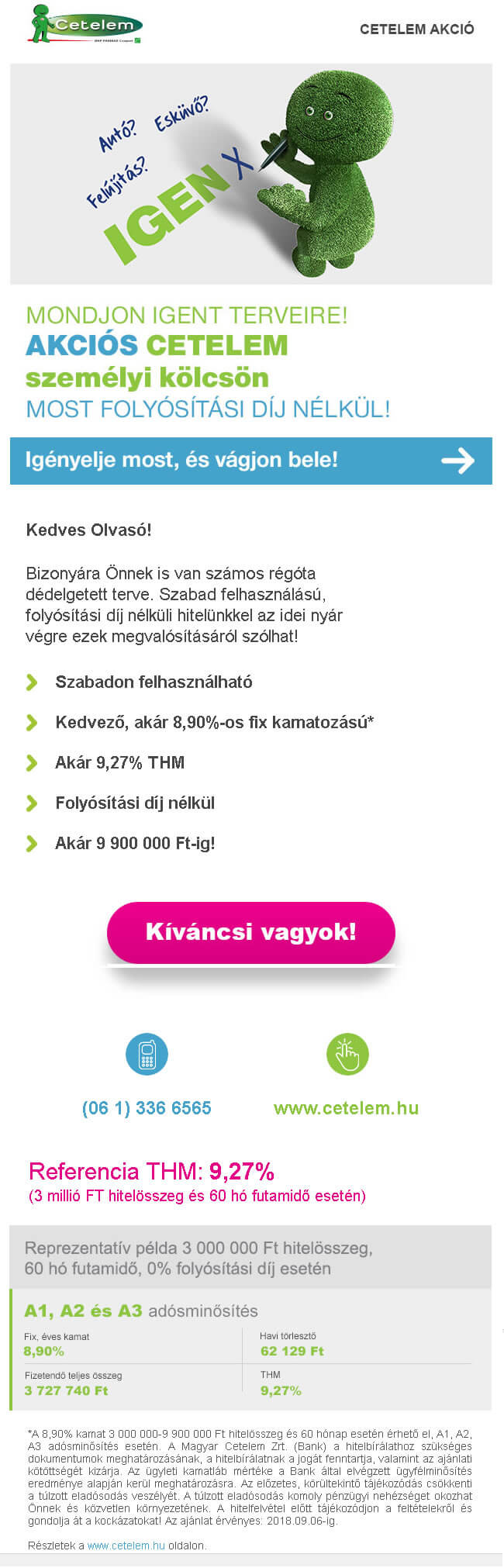

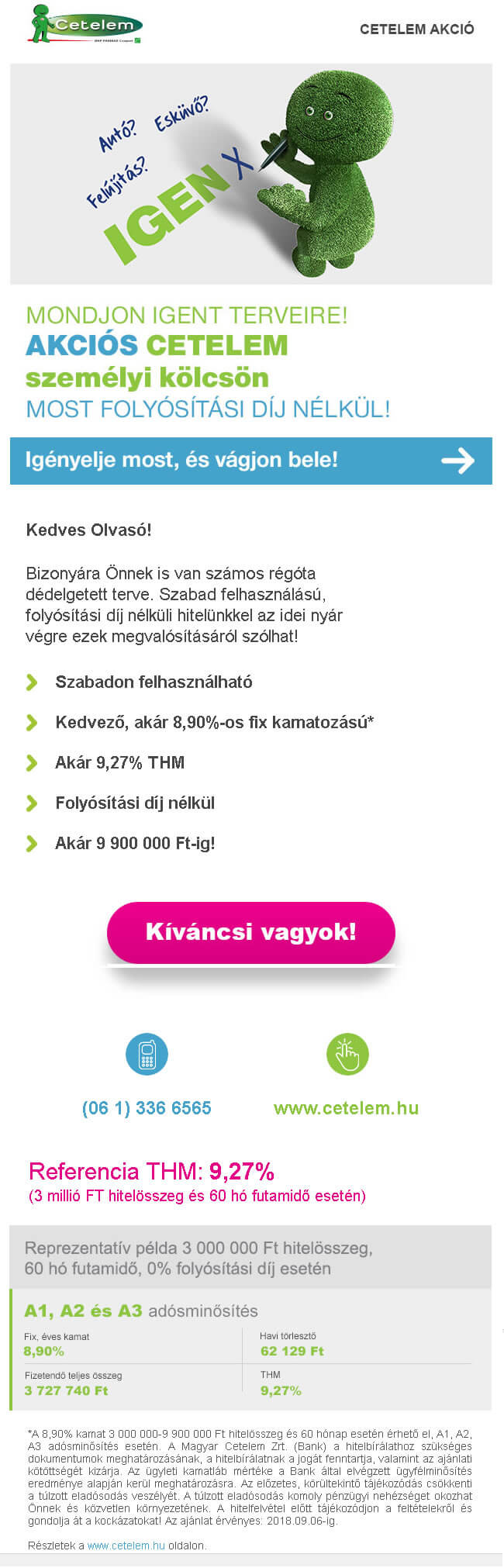

CETELEM csökkentette THM-jét

Itt már mertek merészebbet álmodni és igyekeznek tényleg a legnagyobb igényeknek is eleget tenni. Kölcsönt ajánlanak akár 9 900 000 Ft-ig, folyósítási díj nélkül, akár 8,90%-os rögzített hitelkamattal. Ha például szükségünk van azonnal 3 000 000 Ft-ra, és a Cetelem bankhoz fordulunk, akkor 60 hónapos futamidő esetén 9,27%-os THM-re kell számítanunk. Az éves kamat fix, ahogy azt már korábban írtuk (8,90%). Havonta 62 129 Ft-ot kell fizetnünk törlesztésképp.

A kölcsön teljes díja 727 740 Ft, így 3 727 740 Ft lesz a teljes visszafizetendő összeg. Amennyiben ilyen nagy kölcsönben gondolkodunk, valóban érdemes átgondolni, hogy mennyire biztos a pénzügyi forrásunk. Azt mindenképp fontos megemlíteni, hogy ez az ajánlat 2018.09.06-ig érvényes.

A beillesztett képen a Cetelem által leírt információk láthatóak:

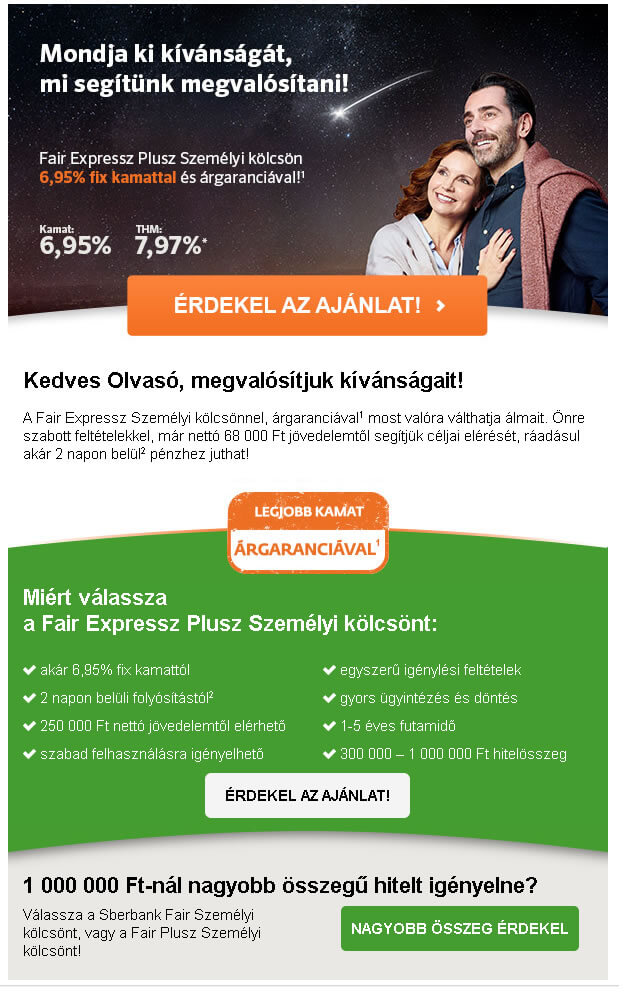

SBERBANK fair hitel ajánlata

Az előző ajánlatokhoz hasonlóan itt is egy nyári ajánlatról van szó, 2018 szeptember 30-ig érvényes. A Fair Expressz Személyi kölcsönhöz már hozzájuthatunk, ha a jövedelmünk eléri a nettó 68 000 Ft-ot. Ígéretük alapján 48 óra leforgása alatt készhez kaphatjuk a kért összeget.

Akár már 6,95%-os fix kamattól igénybe vehetjük és a pénzt szabadon felhasználhatjuk. 1-től 5 évig terjedő futamidő közül választhatunk, 300 000 és 1 000 000 Ft közötti összeget igényelhetünk.

Vegyünk egy egyszerű példát, akárcsak a Cofidisnél, itt is 500 000 Ft kölcsönt veszünk fel. Ebben az esetben a hitelkamat 6,95% (ami rögzített), a hitel teljes díja 62 457 Ft, ami azt jelenti, hogy a visszafizetendő összeg 562 457 Ft. Abban az esetben igazak ezek az adatok, ha 36 hónap (3 év) futamidőt igényelünk.

A THM 7,97 % és a havi törlesztőrészlet 15 453 Ft. Érdemes figyelembe venni, hogy a Fair Expressz Plusz Személyi kölcsönt kizárólag magánszemélyek vehetik fel szabad felhasználás céljából.

A szokásos kép, 500 000 Ft-os kölcsönnel lett számolva:

CIB Bank segít az előrelépésben

A SBERBANK ajánlatához hasonlóan itt is szabad felhasználású az igényelt összeg, akár idegen banki hitelkiváltásra is. A CIB Előrelépő Személyi Kölcsönt már ingatlanfedezet nélkül igényelhetjük. Előnyös, hogy akár 10 perc alatt megszülethet az előbírálat a telefon segítségével.

A futamidőt kedvünk szerint választhatjuk 12-96 hónap között. 300 000 és 10 000 000 Ft közötti összegeket igényelhetünk. Amennyiben 1,5 millió forint értékű kölcsönt veszünk fel, 84 hónapos futamidővel a havi törlesztőrészlet 25 796 Ft, és a teljes visszafizetendő összeg 2 166 864 Ft. A kamat 10,99%, illetve a THM 11,73%! Ezek az eredmények havi jóváírás vállalásával lettek számolva.

Érdekesség, hogy az Előrelépő Személyi Kölcsön az év lakossági hitelterméke kategóriában első helyezést ért el a 2017-ben megrendezett Mastercard – év bankja seregszemlén.

OTP Bank hitele 1% kedvezménnyel

Természetesen ezen a listán az OTP is szerepel, akik szintén nem akartak kimaradni a nyári hiteldömpingből. Most akár 1% kedvezményt is kaphatunk online hitel igénylés esetén, amellyel akár 49.260 Ft-ot is spórolhatunk.

6 100 000 Ft feletti igényelt hitelnél, 7,99%-os kamattal kell számolnunk. Amennyiben például 2 000 000 forintot szeretnénk, 84 hónapos futamidővel, abban az esetben a havi törlesztőrészlet 42 024 forint lenne, illetve a THM 19,5%! A szabad felhasználású személyi kölcsönt rögzített, akciós törlesztőrészlettel kaphatjuk készhez. Az alábbi számítás az online kedvezménnyel lett számolva.

Hogyan érvényesíthetjük az online kedvezményt? Visszahívást kell kérnünk az OTP Bank weboldalán, ahol meg kell adnunk az e-mail címünket, amelyre elküldik az online kuponkódot. Ezt követően hívni fognak a részletekkel és azonnal foglalhatunk időpontot is az ügyintézéshez. Végezetül a papírmentes szerződéskötéskor be kell mutatnunk a kuponkódot, és alá kell írnunk elektronikus aláírással.

Mit érdemes figyelembe venni?

Íme néhány megfontolandó tanács a hitelmindenkinek.hu-től ami abban segít, hogy a hitelfelvétel előtt mit gondoljunk át nagyon alaposan.

Mindenekelőtt szinte kötelező készíteni egy családi költségvetést. Ennek számolásakor figyelembe kell vennünk a havi kiadásokat, amelyek nem elhanyagolhatóak.

Ki kell számítanunk azt is, hogy mekkora az az összeg, amit egészen biztosan törlesztésre tudunk majd fordítani minden hónapban anélkül, hogy a család nélkülözne és a váratlan helyzetekre is legyen keret.

Nagyon fontos, hogy bármennyire is sürgős a pénz, nem szabad elhamarkodottan dönteni. Amennyiben meggondolatlanul írunk alá egy szerződést az hatalmas gondokat okozhat akár már a közeljövőben is.

Érdemes mindig türelmesnek és megfontoltnak maradni. Akár több banktól is információkat kérni és alaposan átgondolni és utánaszámolni. Több ajánlat is kecsegtetőnek tűnhet, azonban nem szabad elkapkodni.

Nem szabad csak a reklámokat nézve dönteni!

Kérjünk bővebb információkat a banktól, pénzügyi tanácsadóktól, illetve bárkitől, aki hasznos részletekkel szolgálhat. Kimondottan lényeges, hogy mindig a hitelcélnak megfelelő hitelt válasszunk!

Érdemes lehet egy szakértő segítéségét is kérni, hiszen ő pontosan megtudja mondani, hogy melyik a legmegfelelőbb kölcsön a számunkra. Sosem jó, ha feleslegesen dobunk ki pénzt az ablakon!

Az ilyen döntéseknél a türelem az egyik legfontosabb szempont, illetve a tájékozódás. Ésszerűen kell cselekedni és megfontoltan! Ne feledjük, néhány esetben több évre kötelezzük el magunkat, ami hatalmas felelősség!

Vendégcikk: a cikk szerzője a hitelmindenkinek.hu csapata

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 14. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 4, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

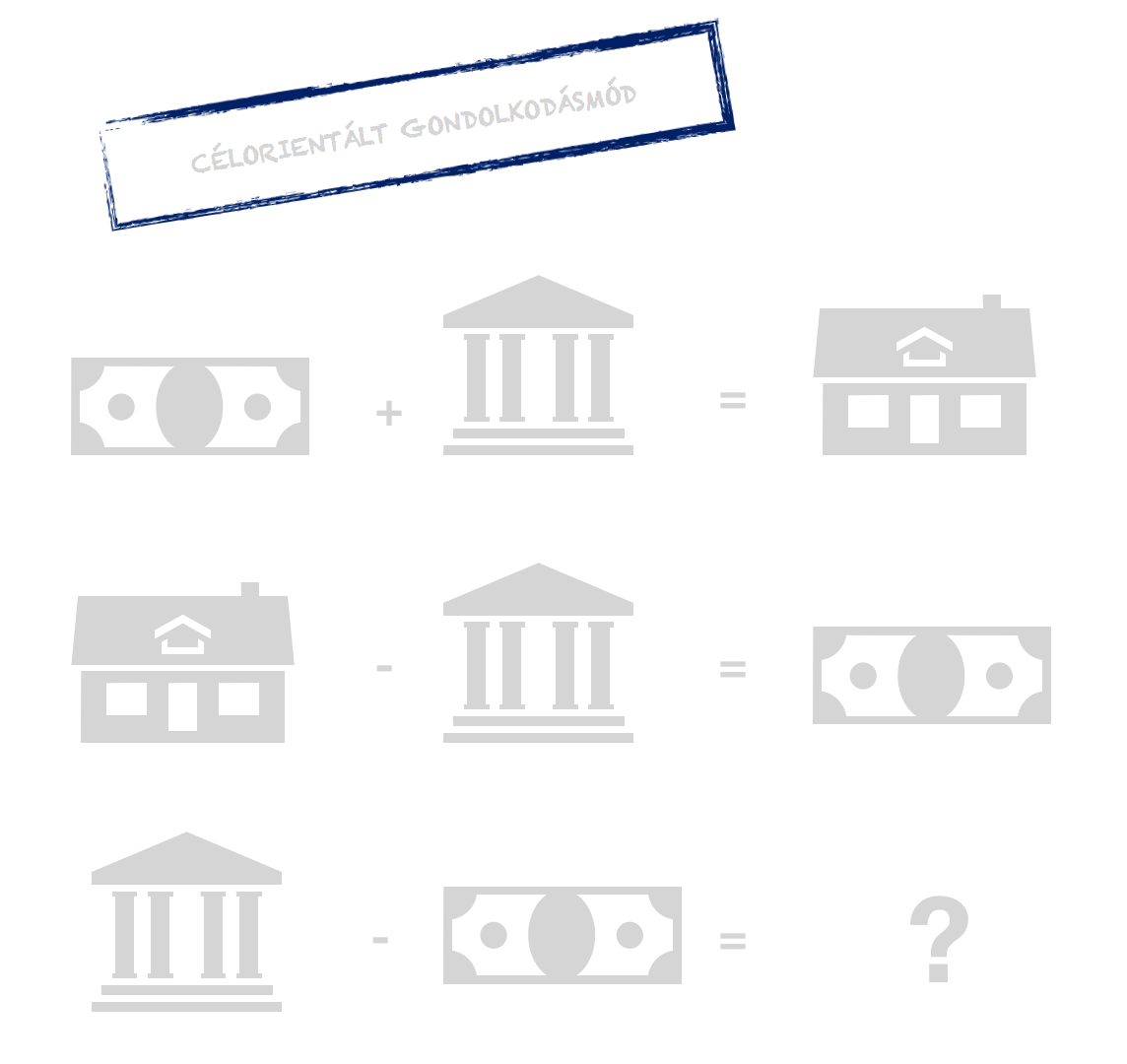

Tegnap beszélgettem egy ismerősömmel arról, hogy volt neki a 11. kerületben egy panel lakása, amire 6 millió forintnyi devizahitelt vett fel még a válság előtt. Egy ponton feltette magának a kérdést: „nem tudom fizetni a lakáshitelemet, mit tegyek?”. Innentől nagyon tipikus a történet, ugyanis célorientált ember lévén eladta a lakást 11 millió forintért (nullán szállt ki) – ma ez a lakás 25-28 millió forintot érne – és elvesztette az esélyét annak, hogy a következő években kitőrjön az albérletből. De mi lett volna számára a valódi megoldás?

Az ember természetes reakciója

Az emberek jellemzően A pontból akarnak B pontba eljutni, ami egyfajta célorientált gondolkodásmódot feltételez a részükről. Ilyen esetben ténylegesen nem látják a fától az erdőt, nem képesek reálisan és perspektivikusan értelmezni saját helyzetüket.

A célorientált ember ebben az esetben hitelt vesz fel, hogy legyen lakása. Ha nem tudja fizetni a hitelt, akkor „visszaadja” a lakást, hogy megszabaduljon a hiteltől. Ahelyett, hogy megpróbálna a „győzelembe menekülni”, behúzza a féket és egy ősi reflextől vezérelve inkább visszafordul és meghúzza magát. Ilyenkor egy albérletben vagy a családnál…

Mi marad a legvégén?

Egy aranyos, ámbár elkeserítő történetet szeretnék elmesélni még 2010-ből. Egy bankos ismerős mesélte, hogy egyszer egy elkeseredett ügyfél megjelent a bankfiókban és a biztonsági őrnek odaadta a lakáskulcsát, mondván nem bírja fizetni a hitelét és részéről lezártnak tekinti az ügyet azzal, hogy „visszaadja a lakását”.

De gondoljunk bele, hogy tényleg ennyiről van szó ebben a történetben? Ha albérlet helyett a saját lakásomba akarom bedobálni a pénzt, akkor hitelt veszek fel. Ha nem tudom fizetni a hitelt évek múltán, akkor (akár veszteséggel) eladom a lakásom és vége van? Valójában éveket veszítettünk és ami a legfontosabb, az esélyünket!

A legnehezebb eljutni a saját lakás megvásárlásáig!

Meg kell értenünk, hogy a legnehezebb lépés mindig az, hogy eljussunk egyáltalán a lakásvásárlásig. A legtöbben pontosan azzal a problémával szembesülnek, hogy albérlet mellett, családi segítség hiányában képtelenek belátható időn belül akár a 20%-os önerőt is összegyűjteni. Enélkül pedig nem tudnak lakást venni.

Helyette gyakran az esetleges lakáshitel törlesztőjével megegyező / azt meghaladü albérleti díjat fizetnek minden hónapban, mert nincsen más választásuk! Tehát azok a családok, akiknek sikerült ezt az első lépcsőfokot meglépni, mondhatni olyan helyzetbe kerültek, ahonnan a legkilátástalanabb helyzetben is lesz választási lehetőségük!

Meg kell érteni egy nagyon fontos dolgot a lakással kapcsolatban

Az albérleti árak és az ingatlanok árai /hitelek kamata mindig kéz a kézben mozog. Az albérletet kiadó személy azért fektetett ingatlanba, hogy nyerjen rajta. Ő pontosan a te szerencsétlenségedet akarja meglovagolni, azaz azt, hogy

egyáltalán nincsen választási lehetőséged, mivel nem tudsz saját lakást venni (általában az önerő hiánya miatt).

Tehát ő akár pontosan akkora albérleti díjat is elkérhet, amekkora lenne a havi törlesztőd! Neked pedig ki kell fizetned, hiszen valahol mindenféleképpen laknotok kell. Az ingatlanpiac így működik és ezt nem árt nagyon jól a fejünkbe vésni.

Amikor azt mondom, hogyha bejutottál, akkor mindenáron maradjál benn, akkor erre gondolok. Attól, mert visszaadod a lakásod kulcsát, szinte garantáltan nem lesz könnyebb az életed, garantáltan nem fogsz kevesebbet kifizetni, mint a hiteledet! Csak onnantól kezdve már nem a saját hiteledet, hanem általában az albérleted tulajdonosának a hitelét fizeted vissza szorgalmasan.

De akkor mi a megoldás, ha lehetetlen helyzetbe kerülsz?

Az ismerősöm egy elgondolkodtató helyzetet vázolt fel saját tragédiájával kapcsolatban. Annyira félt a hiteltől, annyira nem értette a hitel működését, hogy 5 éves távlatban inkább okozott saját magának 28-11=17 millió forintos ingatlanérték veszteséget + az azóta kifizetett albérleti díjak, mintsem a hitelével játszott volna.

Ő úgy gondolta, hogy „játszott” vele, hiszen ameddig lehetett, addig nem fizette a törlesztőt. Ez azonban a legutolsó lépcsőfok, pláne ha lenne más lehetőségünk. Esetében meglepődtem, hogy a hitel 12 évre vette fel, tehát egyszerűen hosszabbíthatott volna a futamidőn, amivel

- drasztikusan csökkenthette volna a havi törlesztést

- időt nyerhetett volna saját magának, amíg az élete megint kedvező irányt vesz

Miért nem tette?

Félelemből és pénzügyi tudatlanságból. Mivel a hitelt nem értette, ezért mindenáron szabadulni akart tőle azon a ponton, amikor a tőketartozás elszabadult és már elviselhetetlenné vált. Nem vette észre, hogy ezen a ponton már nincsen visszaút. A szabadulás azt jelenti, hogy realizálja az árfolyamveszteséget és most fizeti ki a bank nyereségét. Időt akart magának nyerni, helyette idővel fizetett.

Másrészt az emberekbe van kódolva, hogy a hitelt minél hamarabb ki kell fizetni. Annyira képtelenek hosszútávon gondolkodni (20-30 évben), hogy inkább mennek önként a híd alá, minthogy aláírják a papírt egy 20-30 éves futamidőről (ez akár az életüket menthetné meg).

Hol leszel 20 év múlva?

Beszélgetés közben megkérdezte, hogy én hány évre veszem most fel a lakáshitelemet? Büszkén mondtam, hogy 25 évre, de szívem szerint 30 évre venném fel. Hüledezve nézett rám, mivel nem tudja ezt az időtávot elképzelni.

Én abból indulok ki, hogy 20-30 év múlva is laknunk kell valahol és biztosan fizetnem kell a lakhatásomért vagy a befektetéseimért (ingatlanvagyon) cserébe. Akkor miért kedveznék a bankomnak azzal, hogy minél hamarabb kifizetem a hitelemet, ha közben a felszabaduló tőkémből (hosszútáv-rövidtávú hitel különbözete havi törlesztésben) én már egy új befektetési célomat tudom megvalósítani?

Ha el kell költöznöd, akkor el kell a lakást is adnod?

Legyünk reálisak! Kerülhet az ember olyan helyzetbe, amikor a csökkentett havi törlesztés is megugorhatatlannak látszik. Ilyenkor egyetlen megoldás, vissza az alma materbe, azaz a szülőkhöz, ahol feltehetőleg ingyen lakhatunk.

Persze középtávon mindenféleképpen ugyanúgy fogunk fizetni a lakhatásunkért, a kérdés az, hogy milyen jogcímen?

- a saját lakásunk törlesztését fizetjük?

- az albérletet fizetjük?

- a többgenerációs otthonunkba (szülők lakása) adunk bele?

Erre kell készülnöd, ha stratégiai gondolkodásmódban akarsz haladni. Komplex megoldást és várható következményeket kell megalkotnod, amiben egyik fix pont a sok változó mellett, hogy valahova fizetni fogsz.

Azt mondod, hogy ” nem tudom fizetni a lakáshitelemet „? Én azt mondom, hogy fizesse ki valaki más!

Emlékszel a cikk legelső megállapítására? A legnehezebb lakáson belülre kerülni. Pláne egy bebukott hitel után, amikor esélyed nem lesz új hitelt felvenni és önerőt összegyűjteni. Helyette mit csinálnak az ilyen helyzetbe került családok középtávon? Visszaadják a lakásukat /eladják áron alul és mennek albérletbe!

ahol majd másnak a hitelét fizetik vissza…

Megfordult a fejedben, hogy amikor elhagyod az otthonodat, – mert nem tudod fizetni a hiteledet – akkor ne eladd a lakást, hanem kiadd? Jól látod, nem elírás! Add ki albérletbe a lakást, amit éppen felszámolni készülsz! Keress valakit, aki olyan helyzetben van, mint amilyenbe te fogsz kerülni! Azaz olyat, aki

- lakni akar valahol

- nincsen elég önereje a saját lakásának a fizetéséhez

- kénytelen a te lakásod hitelét fizetni (albérlet)

Egyszerűen nem értem, hogyan lehet egy 11. kerületi lakást elbukni

Tudom, hogy nagyon provokatív a felütése, de legalább ugyanannyira igaz! Az országban léteznek olyan helyek, ahol szinte azonnal lehet albérlőt találni a lakásunkra. Budapesten a 11. kerület pontosan olyan környék, ahol mindig lehetett találni valakit.

Ráadásul ilyen helyeken bátran lehet számolni az ingatlanárak emelkedésével, mint ahogyan ebben a történetben is történt. Mert a bebukott hitelek mi a másik jellemzője? Hogy általában válságos időszakban, nyomott ingatlanárak mellett következnek be. Tehát az idővel ténylegesen pénzt keresünk, ha sikerül kibekkelni a következő gazdasági virágzási eltelt időt!

Tudod mi történt volna ezzel az ismerősömmel, ha 5 éve nem menekül a hitelből, hanem hosszabbítja egy egyszerű szerződésmódosítással a futamidőt és kiadja albérletbe?

- valaki fizette volna helyette a hitelét

- ma lenne egy 25-28 millió forint értékű ingatlanja, egy nagyjából 6-8 millió forintos tőketartozással

- ma az albérletért már nem 60 000 forintot kérhetne, hanem 150 000 forintot, ami kétszerese lenne a havi törlesztőjének. A különbözetet zsebre tehetné, lakástakarékba rakhatná vagy egyszerűen csökkenthetne megint a futamidőn…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 04. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 2, 2018 | Cikkek - pénzügyi blog, Hitel

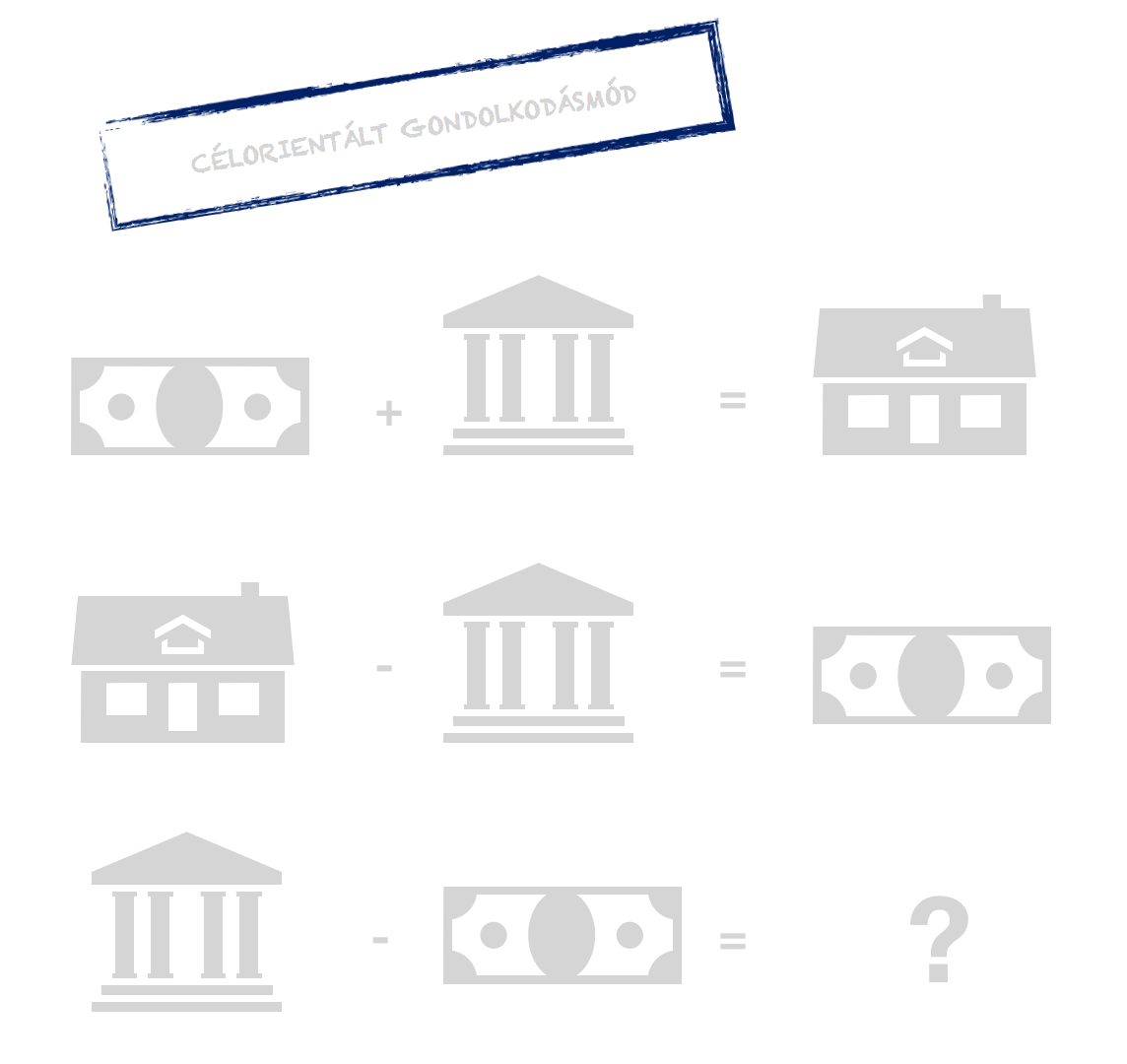

Az emberek jellemzően célokban és nem stratégiában gondolkodnak. Egy lakásvásárlásnál a célod lehet, hogy visszafizetnéd a lakáshiteledet. A stratégia viszont ennél sokkal perspektivikusabb, kevésbé ok-okozati összefüggésekkel és lineáris felépítéssel működik. A stratégiád ilyen esetben például a cikkben leírt folyamatok összessége lehet, tehát az út, aminek a végére komplett ingatlanvagyont építesz fel- erre koncentrálsz a hitel visszafizetése helyett…

Negatív berögződésünk, hogy a hitel rossz – azonnal szabadulnunk kell tőle!

Amikor azon agyalsz már a hitelfelvétel előtti, informálódós szakaszban is, hogyan fizethetnéd vissza a lehető leghamarabb (minden mást háttérbe szorítva) a lakáshiteledet, akkor stratégiai szempontból hibát követsz el. Mondhatni ezzel az egyszerű ok-okozati gondolatmenettel

- lemondasz a potenciális ingatlanvagyonod egy részéről

- lemondasz a potenciális albérleti díjakról

- lemondasz a potenciális ingatlanérték emelkedéséből származó árfolyamnyereségedről

A negatív berögződés alapja véleményem szerint évtizedekkel ezelőttre vezethető vissza, ahol még a „szerény, de becsületes élet” perspektívája nyújtotta menedékbe helyezkedtek el az átlagos emberek. Az ingatlanvagyont és magát a vagyont átlagos ember számára elérhetetlennek titulálták, míg a hitelt egy olyan kényszermegoldásnak, aminek az ára a bank felhízlalása volt.

Aminek a végén nem jutunk előre…

Ha logikusan belegondolunk, akkor mi történik, miután 10-15-20 év alatt kifizetted a lakáshiteledet (mindent ennek szentelve)? Valójában semmi. Hiszen ezidáig is itt éltél-laktál, tehát minőségbeli változás nem történik az életedben azáltal, hogy visszafizetted a hiteledet. Ez pedig generációs traumát okozhatott az elmúlt két évtizedben, hiszen az általános gondolkodásmód azonosult és teljesen elfogadta ezt az állapotot!

Az emberek pedig továbbgondolták ezt az állapotot

Amit magunkkal hoztunk otthonról, az általában a bankok és a hitel gyűlölete és a cél, hogy „csak az első lakás legyen meg- minden mást majd utána” mentalitás. Persze menet közben az újabb generációk elkezdtek egyre könnyebben egyre nagyobb jövedelmekre szert tenni.

Mi volt a természetes reakciójuk? Hát természetesen a hitelek futamidejének a csökkentése. Emlékszem, hogy 2008-ban még mindenki 15 év alatt akarta visszafizetni a lakáshitelét, míg ma már mindenki 10 év alatt akar szabadulni tőle. A lakáshitel futamidejének inflációja 5 év volt az elmúlt időszakban.

Ezzel pusztán van egy hatalmas probléma, mégpedig az, hogy nem vesszük figyelembe a környezetünket és nem tesszük fel magunknak a kérdéseket akkor, amikor felvesszük az első hitelünket:

- az ingatlanpiac fenn vagy lenn van?

- drágán vagy olcsón veszek most lakást?

- a hitelek kamata drágulni fog vagy olcsóbb lesz?

- a lakásom értéke nőni fog, stagnálni vagy csökkeni?

A stratégiai gondolkodásmódba nem fér bele a lakáshitel azonnali visszafizetése

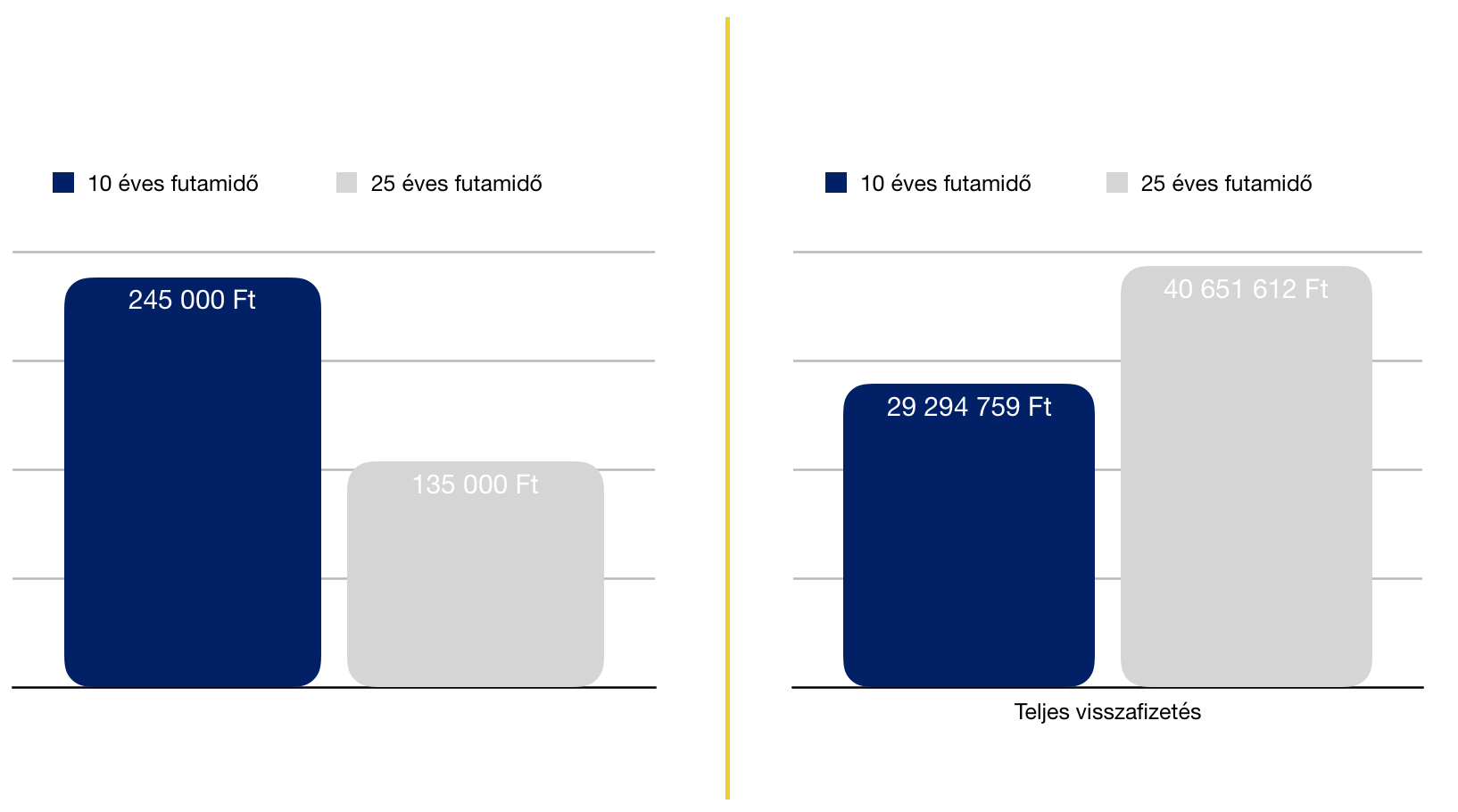

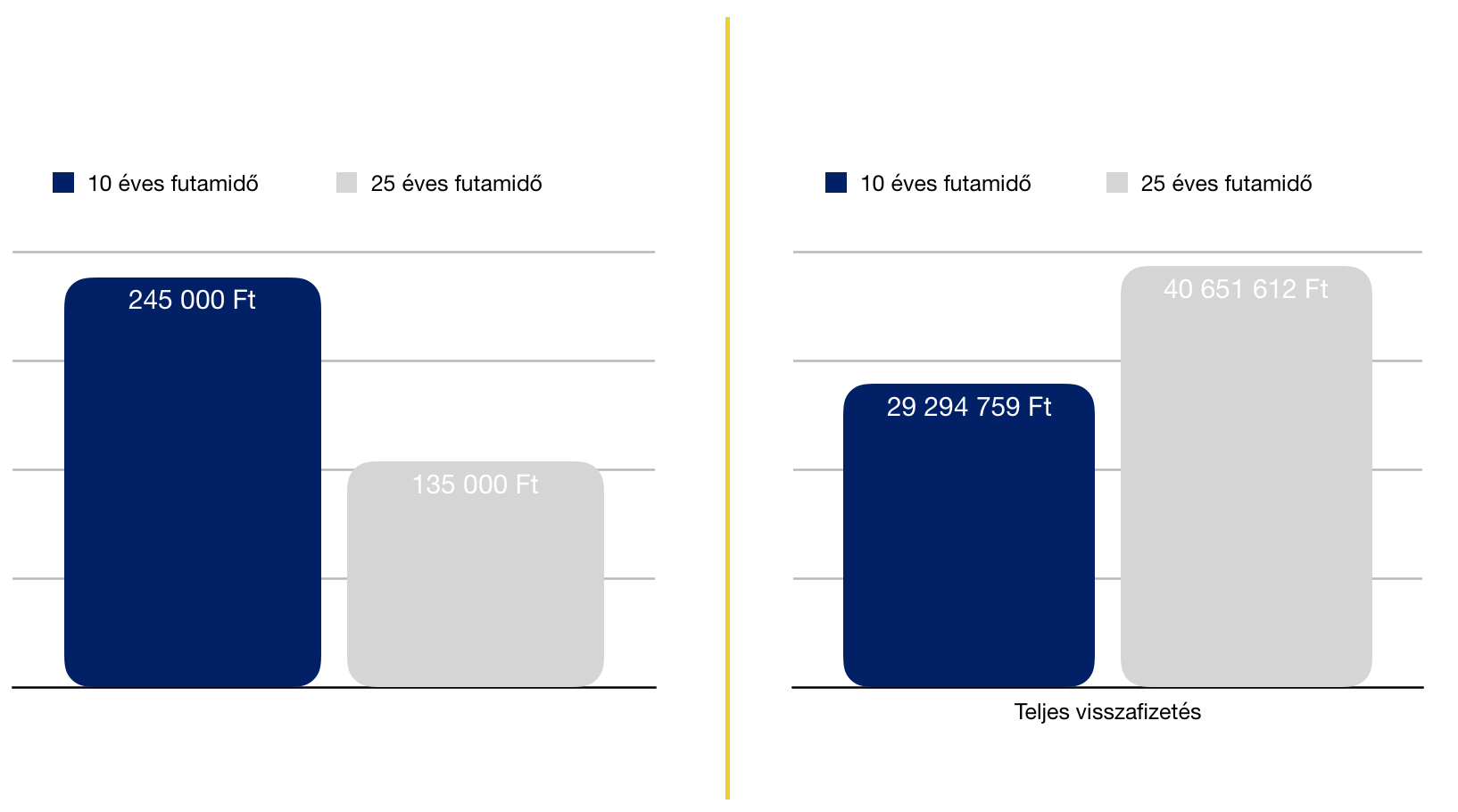

Tegyük fel, hogy szeretnél egy 30 millió forint értékű lakást venni, amihez kell 24 millió forint hitelösszeg. Ezt a hitelt 10 év alatt akarod visszafizetni!

A célorientált hitelfelvétel során alapvetően a diagrammban látható két összehasonlítás érdekli az embereket! Mennyi lesz a havi törlesztőrészlet és mennyit kell teljesen visszafizetni! Amikor meglátják, hogy 25 év alatt közel 10 millió forinttal kell többet fizetni, akkor mindent megtesznek azért, hogy a kék oszlopot válasszák ki.

De miért nem számolunk soha megtérülési rátát és miért nem nézzük meg, hogy a pénz alternatív felhasználásával mit érhetnénk el? Miért nem rakjuk hozzá ehhez a diagrammhoz például a két havi törlesztő különbségéből megkötött lakástakarékok hozamrátáját? Azaz miért nem nézzük meg, hogy mennyit nyernénk azon, ha a bank helyett a saját zsebünkbe rakosgatnánk a pénzt?

A lakástakarékon egyébként csak nyerni tudunk

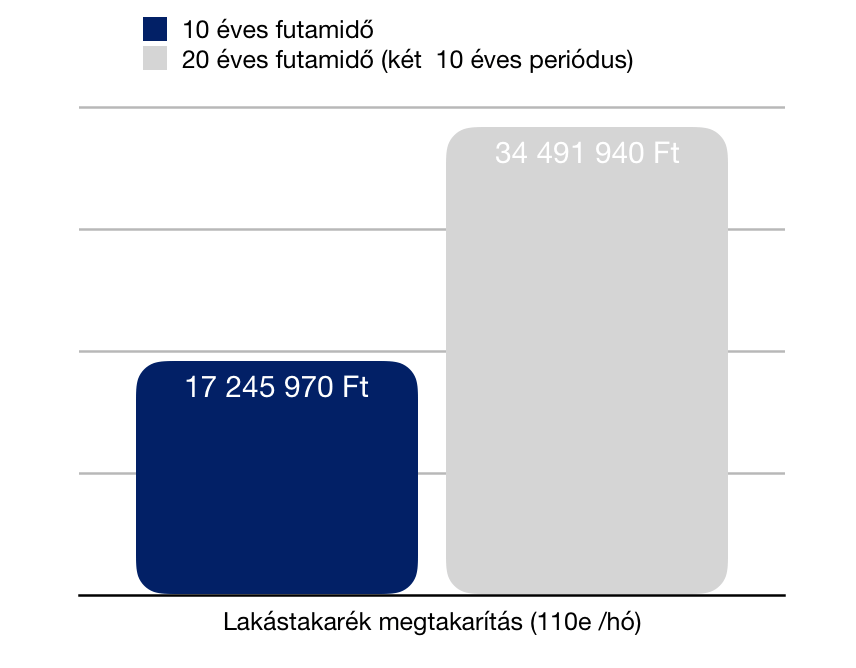

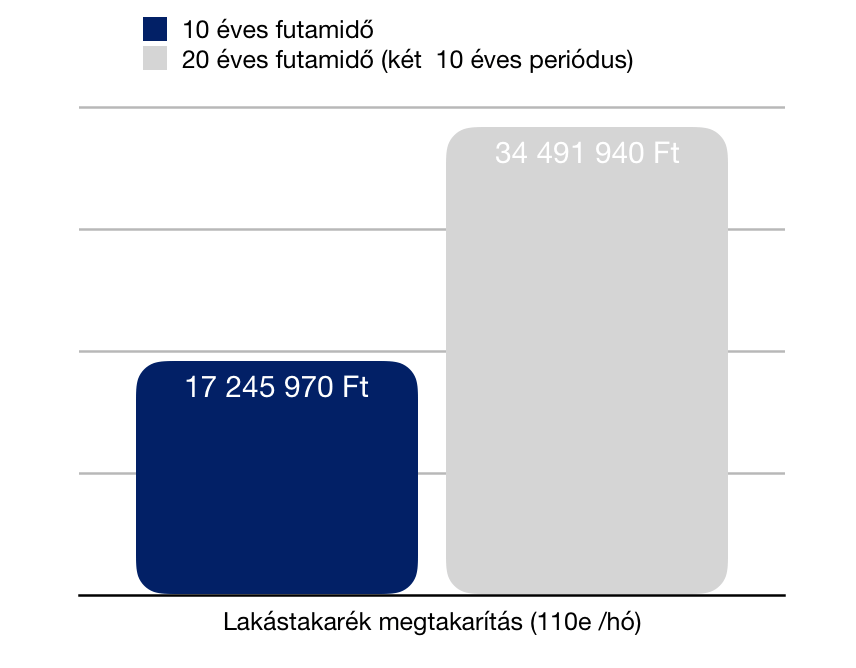

110 000 forint a havi különbsége a 10 éves és a 25 éves futamidejű hiteltörlesztésnek. Ez azt jelenti, hogy a kiindulópontunk (van 245 000 forintod havonta, hiszen máskülönben hogyan akarnál 10 év alatt szabadulni a hiteltől?) ez a keret.

Miközben a célorientált gondolkodásmódban azon izgulsz, hogy a rövidebb futamidővel 10 millió forintnyi kamatot akarsz megspórolni, addig nem veszed észre, hogy a tőke átirányításával egy államilag garantált termékben (feltéve, hogy a családodban tudnál 6 lakástakarékot kötni a példa alapján)

- 10 év alatt nyersz 17 245 970 forintnyi lakáscélra fordítható „likvid” tőkét

- 20 év alatt nyersz 34 491 940 forintnyi lakáscélra fordítható „likvid” tőkét

Nem tudom, hogy 17 millió forint mire lesz elég 10 év múlva az ingatlanpiacon, de egy dolog biztos…

A stratégiai gondolkodásmódban mindig három verziót számolunk:

- legrosszabb

- optimális

- legjobb

Azt nem tudom megmondani, hogy 17 millió forintnyi lakástakarék mire lesz elég számodra, de azt pontosan tudjuk, hogy a 25 évre felvett, 10 éves kamatperiódusú 24 millió forintos lakáshiteled tőketartozása 10 év múlva 17 530 000 forint. Ez azt jelenti, hogy legrosszabb esetben a lakástakarékból kifizeted a hiteledet és ugyanúgy lezártad, mintha mindent a banknak fizettél volna 10 évig.

Az optimális lehetőség, hogy ez a 17 millió forint lakástakarékban felhalmozott összeg, több mint a szükséges önerő egy lakás megvásárlásához. Lehet, hogy 30%, -40%- 50% önerőt is jelenthet számodra, amihez hitelt kell felvenni. Viszont kiadva a lakást albérletbe, máris kitermelheti a hiteled és ezáltal a lakásod árát.

De azt is jelentheti ez az összeg, hogy 100%-os önerőként meg tudsz egy lakást tehermentesen vásárolni, amit aztán kiadsz albérletbe (ez egyébként a legjobb verzió).

Az ingatlanvagyon értelme pontosan a vagyon és a havi bevétel növelése

Amikor ingatlanvagyonban gondolkodunk és ehhez lépésről lépésre kell haladnunk (akár hitelek felvételével), akkor alapvetően két bevételi forrás reményében cselekszünk:

a, vagyonfelhalmozás, ugyanis egy ingatlan alapvetően (álagmegóvással) tartja az értékét, de a ciklikus piaci felfutás idején emelkedik a négyzetméterár, ami a te nyereséged. Az infláció miatt biztos drágábban tudod eladni a lakást később, mint amennyiért ma megveszed. Ez egy esély arra, hogy névlegesen több pénzed legyen- nagyobb vagyonod.

b, albérleti díj, ami egyfajta fix bevételi forrásod. Ez a pénzt lehet az abszolút nyereséged (5-8%-os megtérülési rátával), vagy pedig a lakásra felvett hitel havi törlesztőjének a fedezete. Ha belegondolunk, akkor az albérleti piacnak két szereplője van: az aki felveszi a hitelt és az, aki kifizeti a másik hitelét.

Reálisan az albérleti díj elég lehet a lakásra felvett hitel 10 éven belüli visszafizetésére- vagy pedig további ingatlanok vásárlására (stratégia)

Ha abból indulok ki, hogy a 17 millió forintnyi lakástakarékból 10 év múlva tudsz venni 10-15 millió forintnyi hitellel szinte biztosan egy panelt, amit aztán ki tudsz adni albérletbe, akkor a stratégia működni fog. A hitel törlesztése akkor sem lesz több, mint havi 100 000 forint, viszont az albérleti díj ilyen árak mellett biztosan 150 000 körül lesznek.

Nem szabad elfelejteni, hogy az albérleti árak mindig kéz a kézben járnak az ingatlanárakkal. És azt sem szabad elfelejteni, hogy ingatlanár emelkedésnél nem feltétlenül a hitel egységnyi kamata drágul (sőt!), hanem a minimális önerő mellett felvevendő hitelösszeg emelkedik.

Ez azt jelenti, hogyha te képes vagy a minimálisnál nagyobb önerőt összegyűjteni (lásd: stratégia), akkor téged nem fog érinteni az áremelkedésből eredő havi kötelezettségemelkedés, mivel bebiztosítottad magadat erre az esetre is és a legrosszabb verzióban sem kell lényegesen több hitelt felvenned!

Mi történik, ha megmaradsz célorientáltnak?

Akkor a példában 10 év alatt lesz egy ingatlanod, ami mai értéken 30 millió forintot ér. Viszont nincsen önerőd, így megint kell várnod 5-10 évet arra, hogy elkezdd a következő lépést megvalósítani. Ez pedig lehet, hogy végzetes, hiszen ma vagy 35 éves, akkor 45 évesen jár le ez a hitel és 55 éves korodra akarod a következő lakást beütemezni?

És mi történik, ha stratégiában gondolkodtál?

10 év múlva van 17 millió forintnyi lakástakarékod, ami elegendő fedezet egy másik lakáshoz (akár hitelből) + a meglévő lakásod tőketartozása 17 millió forint, amit továbbra is fizetned kell (135e forint). Ha veszel (akár részben hitelből) egy másik lakást és kiadod albérletbe, akkor legrosszabb esetben az albérlőid kifizetik a hiteledet 10 év alatt. Ráadásul megszerezted az esélyt arra, hogy az ingatlanod értéke is emelkedjen, így ezt a nyereséget is zsebre vághatod, ha egyszer eladod a lakást.

És mi lesz 20 év múlva? Az első hiteledből tartozol még 7,2 millió forinttal. De közben a 30 milliós lakásod mellett van egy másik lakás, aminek éppen lejár a hitele (köszönd meg az albérlőidnek) + ha okos voltál akkor 10. évnél újrakötötted a lakástakarékokat és most megint van (ha addig nem változott az állami támogatás mértéke) 17 millió forint lakáscélra elkölthető összeged! -»ezt hívjuk stratégiai vagyonfelhalmozásnak.

Címszavakban, amikkel nem számoltunk

Persze nem akartam a végtelenségig bonyolítani a cikket, de még a malmodra hajthatja a vizet (vagy éppen kifoghatja a vitorládból a szelet)

- a hitelkamatok változása – ha később drágább lesz a hitel, mint ma, akkor mégjobban megéri a mostani hitelt tartani és az új lakásra kevesebb hitelt felvenni, mintsem a régit kifizetni és az újból többet, drágábban felvenni

- az ingatlanpiac árainak változása – árfolyamnyereséget és veszteséget is elszenvedhetsz.

- demográfiai változás

- az épület és utcakép amortizálódása / fejlődése

- dinamikusabb befektetési stratégia, azaz nem pont 10 évenként lépsz, hanem igazodva a piaci viszonyokhoz, hamarabb eladod az új lakást (realizálva a nyereséget) és az ingatlanpiac mélypontján veszel megint – közben a lakástakarékokat fizeted tovább

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 26, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Lakáshitel felvételében gondolkozol? Akkor ideje leszámolni egy rendkívül káros berögződéssel, ami meggátol téged abban, hogy elkerüld a devizahitelesek szomorú sorsát. Márpedig ma még minden lehetőség adva van a jó döntés meghozatalához. A legfontosabb feladatunk, hogy kapzsiság helyett konzervatív hitelfelvevőként viselkedjünk!

Hülyeség a lakáshitel kamatát pusztán számok alapján kiválasztani!

Nem tudok mit mondani, minthogy totális családi költségvetési harakirit követsz el, ha

- megpróbálsz okosabb lenni, mint a bank

- a legjobb hitelkonstrukció szerinted azonos a legjobb havi törlesztővel

- a legjobb havi törlesztőt kamatperiódusok összehasonlításával is figyelembe veszed (tehát a rövidebb kamatperiódust választod, mert az mégolcsóbb)

- hiszel abban, hogy a gazdaság a végtelenségig erősödni fog

- tagadod a következő ciklikus gazdasági válság eljövetelét

És a lényeg pontosan ez: a bank százmilliókat költ el arra, hogy megfizessen egy szakértői aparátust, akik egész nap a várható gazdasági események megjósolásával foglalkoznak. Innentől kezdve, amikor azt hallom egy lakossági ügyféltől, hogy majd akkor vált át hosszabban fixált kamatperiódusra, amikor már látja, hogy bekövetkezik a drasztikus kamatemelkedés, akkor csak fogom a fejem és kikérem a következő gyömbéremet a pincértől.

A bank mindig beépíti az ajánlatba a kamatkockázatát = a bank mindig nyer

A bank mindig nyer, viszont konzervatív befektetőként ő sem az abszolút győzelemre törekszik. A hiteleknél nem a nyereségét maximalizálja (egy folyamatos kamatemeléssel), hanem a potenciális veszteségét csökkenti azáltal, hogy a kamatárazásában mindig a saját „üzemi hőmérsékletét” éri el.

Erre jön Gipsz Jakab – aki nagyjából 2 hete foglalkozik a hitel témájával – és megpróbálja egy kávé közben megjósolni a jövőt és a bankon nyerészkedni olyan buta módon, hogy most változó kamatozással / rövidebb kamatozással veszi fel a hitelt az alacsony törlesztésért, majd menet közben hosszabbítja.

Meg kell érteni, hogy mire te észreveszed ezt, addigra a bank már régen kamatot emelt. Ráadásul egy lusta dög vagy, így 10-ből 9-en lustaságból és kényelmetlenségből nem fognak a bankba rohanni úgy sem…

Ennél mégrosszabb, ha azért választod a rövidebb kamatperiódust, mert a hosszabbat nem tudnád kifizetni

Persze sokan kényszerűségből választják az olcsóbb, ámbár rövidebb ideig fix kamatozású hiteleket. Hiszen számukra nem fér bele az átlagosan 12%-kal magasabb törlesztésű 10 éves fix a változó kamatozású lakáshitellel szemben.

Nagyon veszélyes egy olyan hitelbe belevágni, aminél egy esetleges 10-15%-os törlesztőemelkedés máris megnyomorítaná a családi költségvetést. Ilyenkor mindig felteszem magamban a kérdést, hogy ezek az ügyfelek mihez kezdenek 6 hónap / 1 év múlva, amikor elérkeznek az első kamatfordulóhoz?

Mi lesz velük, ha éppen náluk emelkedik a kamat mondjuk 1%-kal? Mert tudod mit jelent 20M forintos 20 éves hitel esetében az 1%-os kamatváltozás?

Nem fogod elhinni, de 1%-os kamatemelkedés esetén máris ugyanannyit kell fizetned, mintha alapból 10 évre fixált kamatozású hitelt vettél volna fel! Tehát máris 12%-kal emelkedett a törlesztőrészleted! Mire számítasz, mi lesz egy év múlva? Könnyebben ki tudjátok fizetni, mint most?

És mi történik, ha a bank úgy dönt (indokolt esetben), hogy 1,3%-kal emeli meg a kamatodat? Akkor már 16%-kal magasabb a törlesztőd, mint az elején! Ésha mondjuk megtörténik az, ami a világtörténelemben már megtörtént? A bankod (akár több lépésben 2 év alatt)megemeli a kamatot 2,6%-kal? Akkor a havi törlesztésed 27%-kal lesz magasabb belátható időn belül! Ezt miből fizeted ki?

Amikor döntesz, akkor ne a mai számok alapján és a jövő megjóslása alapján döntsd el a lakáshitel kamatperiódusát!

A legfontosabb üzenete ennek a cikknek, hogy döntésnél még véletlenül se azért válassz rövidebb kamatperiódust, mert a drágábbat nem tudod megfizetni. És ne gondolkodj abban, hogy te jobban meg tudod a várható „gazdasági jövőt” jósolni, mint a bank.

Tehát nem két számot hasonlítasz össze a kamatperiódus során. Mert úgy nyilván az olcsóbb a jobb. A döntésnél amit mérlegelned kell, az a saját hitelfelvételi stratégiád:

- hány év alatt akarom visszafizetni?

- milyen lakástakarékot kötöttem mellé?

- milyen egyéb forrásokkal rendelkezem?

- befektetési vagy lakhatási céllal vettem a lakást -»milyen könnyen tudok tőle szabadulni?

- az ingatlan típusa milyen likvidizálási időre predesztinál?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.