Szerző: Szarvas Norbert | márc 30, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Melyik a legjobb hitelkonstrukció? Mindenki ezt a kérdést teszi fel magának és keresi rá a választ. Természetesen nem létezik egyetemes „legjobb megoldás”, hiszen minden hitelkonstrukció és ügyfél más megközelítést igényel. Azonban érdemes elgondolkodni időnként ezen és megnézni azokat az államilag támogatott lehetőségeket, amikkel érdemes párosítani az annuitásos jelzáloghitelünket!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

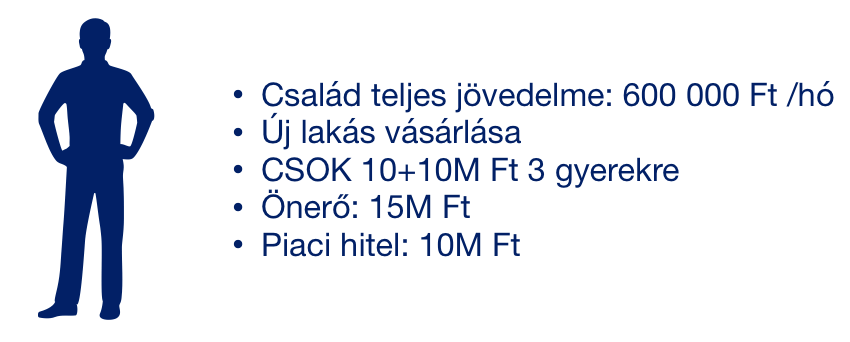

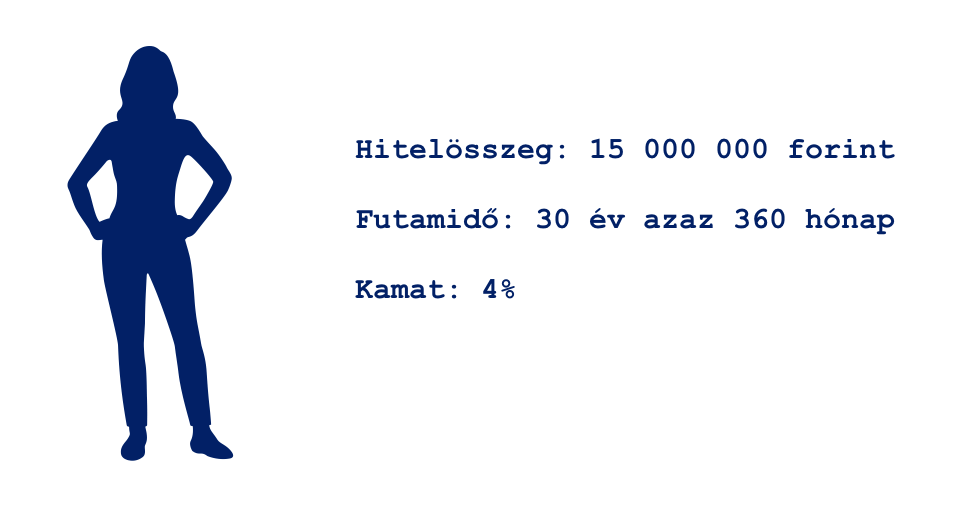

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Melyik a legjobb hitelkonstrukció?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

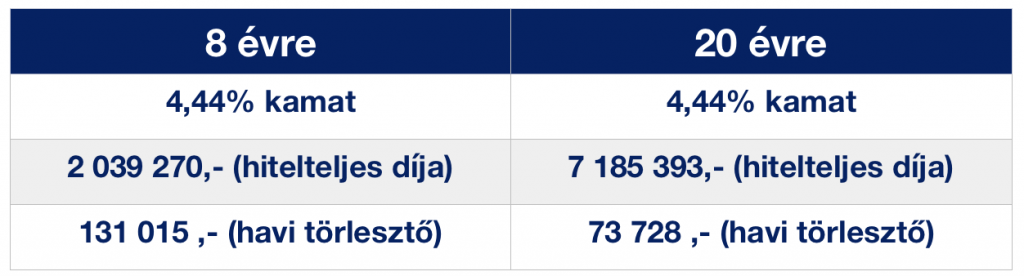

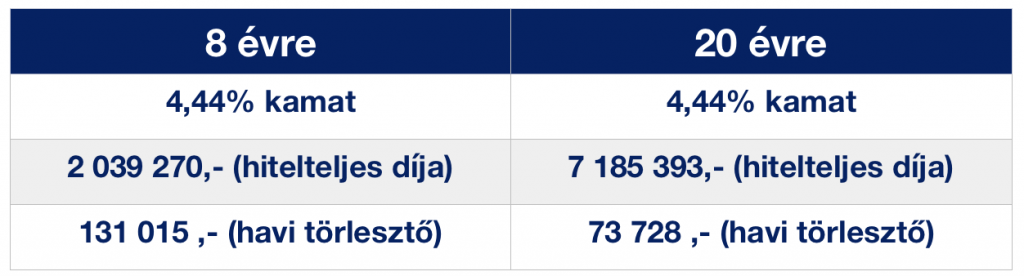

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

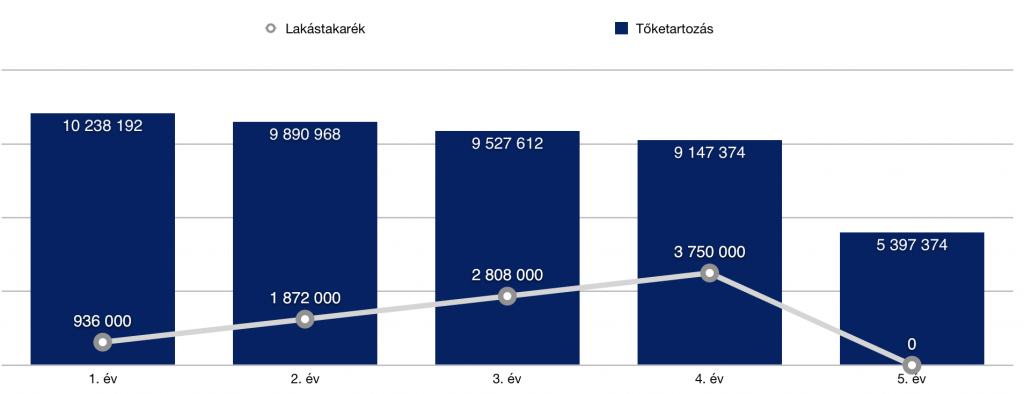

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

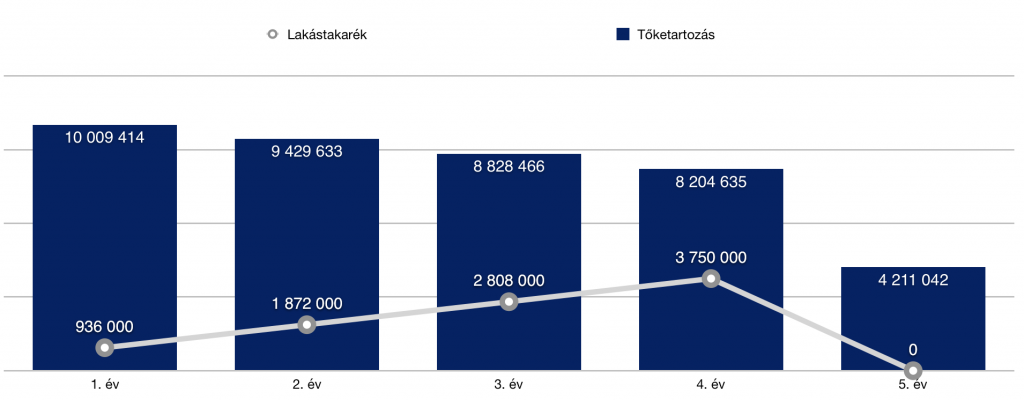

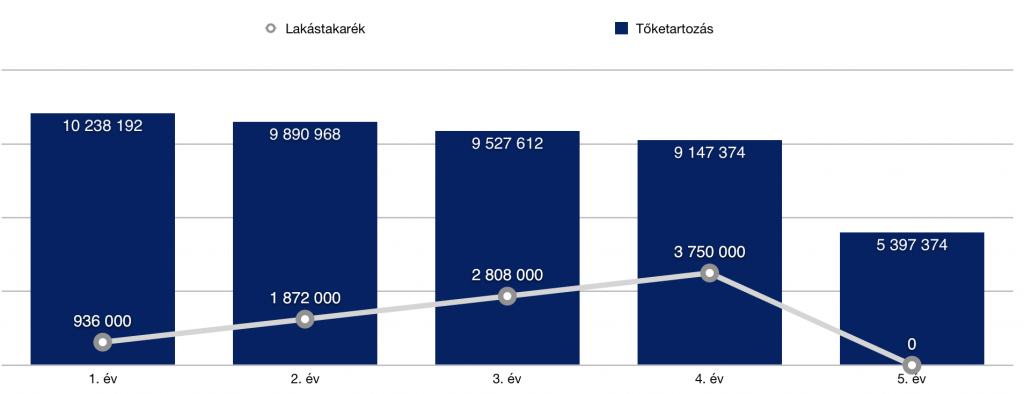

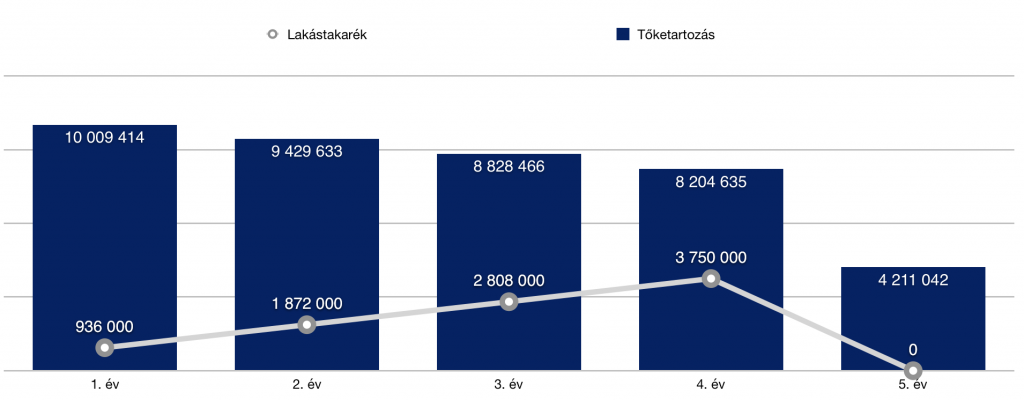

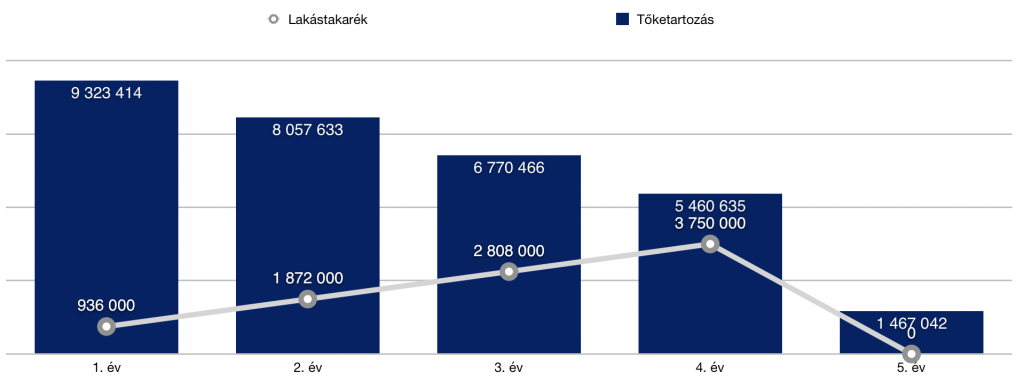

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

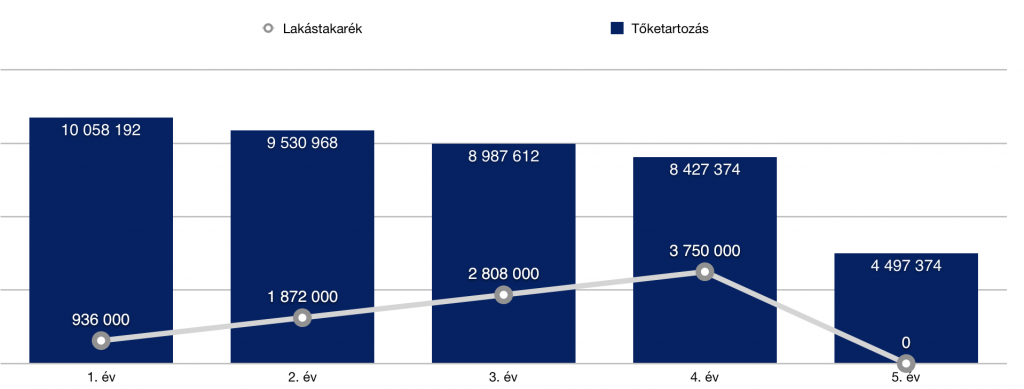

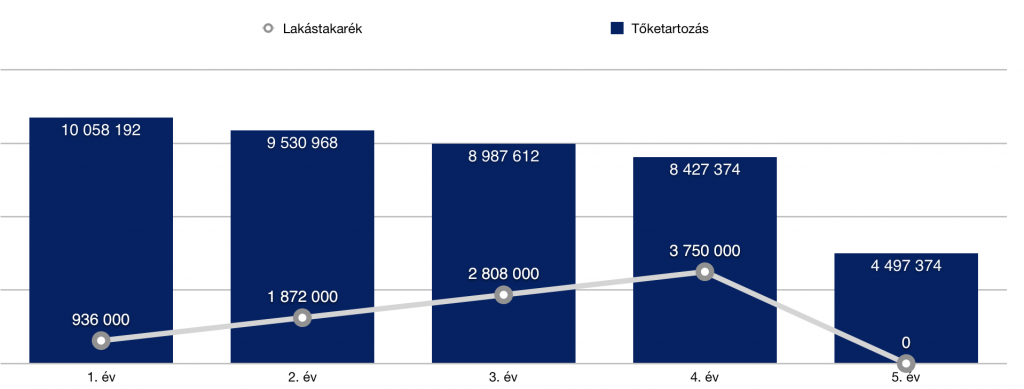

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

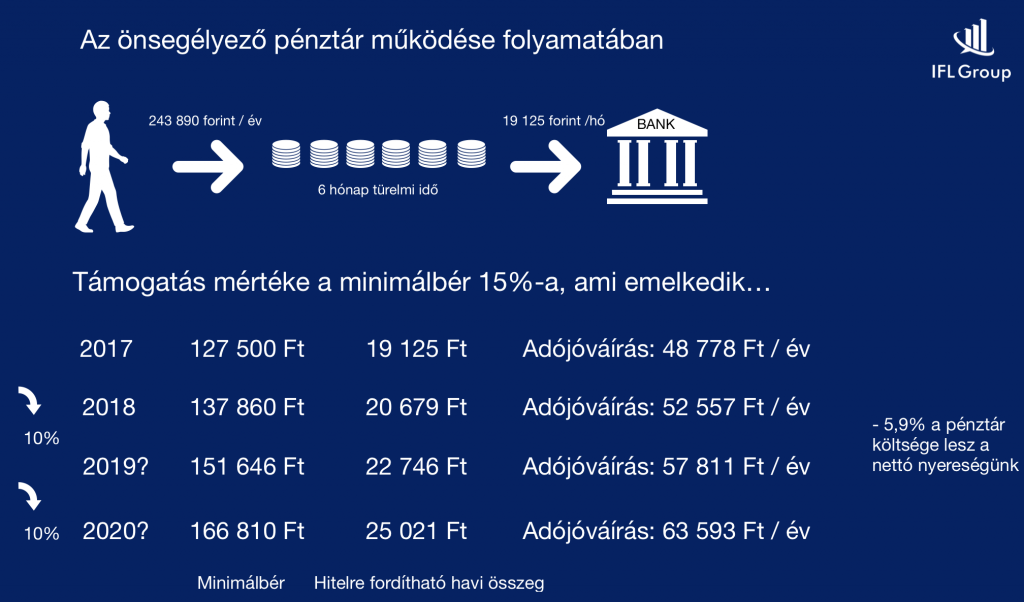

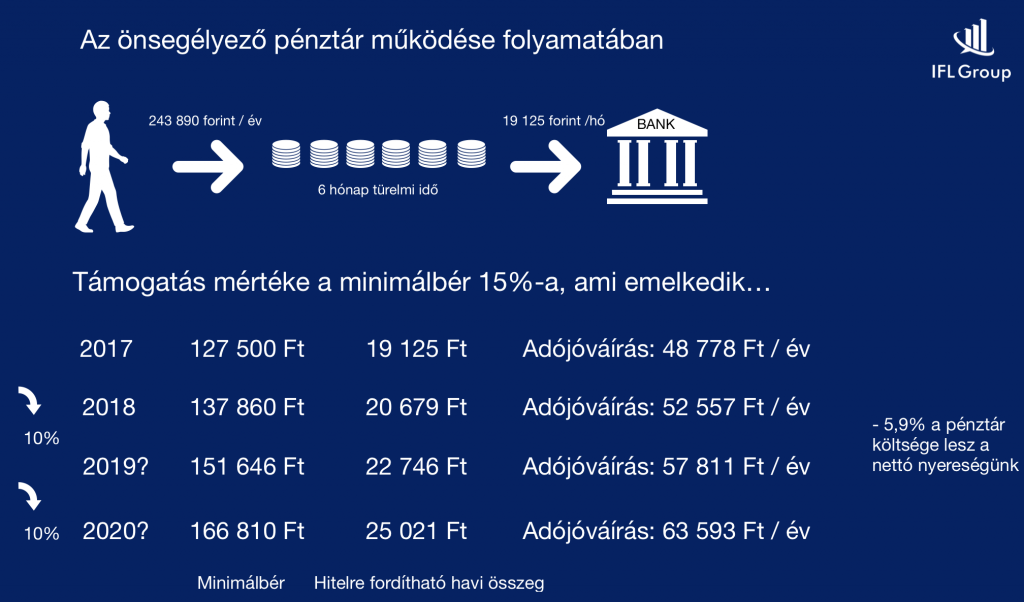

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-jén hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

Mi történik a feltöltés után?

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Mekkora a felhasználható keret?

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 30. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 27, 2018 | Alsó bal, Banki termékek, Cikkek - pénzügyi blog, Hitel

A legjellemzőbb ügyféligény, amivel az elmúlt hónapokban találkoztam: fix kamat mellett maximum 10-12 év alatt ki legyen fizetve a hitel. Amíg tíz évvel ezelőtt a „köztudatban” a 20-25 éves hitelek mentek, addig ez mára abszolút megdőlni látszik és megpróbálják az ügyfelek minél hamarabb letudni a lakáshitelüket. Ennek oka elsősorban az anyagi lehetőségek kibővülése, amit lehet többek között a pénzügyi tudatosság miatti többlet-önerő felhalmozásával is magyarázni, ami miatt kevesebb hitelre van szükség. De másik ok lehet az eladott lakások megemelkedett eladási árból származó többlet is. Ugyanakkor a kérdés az, hogy miért éri meg mai állapotok mellett mégis 20-25 évre felvenni a hitelt (hosszú futamidejű hitel) akkor is, ha hamarabb szeretnénk kifizetni?

Az alapfelvetésünk az, hogy a hosszútávra felvett jelzáloghitel mellé lakástakarékokat tudunk kötni, amiknek magasabb a kamata, mint a hitel kamata. Magyarul jobban dolgozik nekünk a pénz, mintha a banknak fizetnék. Tehát megtartjuk a „10 év múlva ki legyen fizetve a hitel” elvet, ugyanakkor más forrásösszetétellel elérjük a kevesebb visszafizetést.

Hogy milyen lakástakarékot érdemes hitel mellé kötni? Két szakértő egymással szembement ebben a cikkben:

A nagy összehasonlítás: 4 vagy 10 éves lakástakarékot kössünk a hitel mellé?

Bázisadat: a továbbiakban a kalkulált hitelösszeg 20 000 000 forint, a futamidőcél 10-12 év, az igazolt havi jövedelem folyószámlára 500 000 forint. A kamatperiódus 5 év

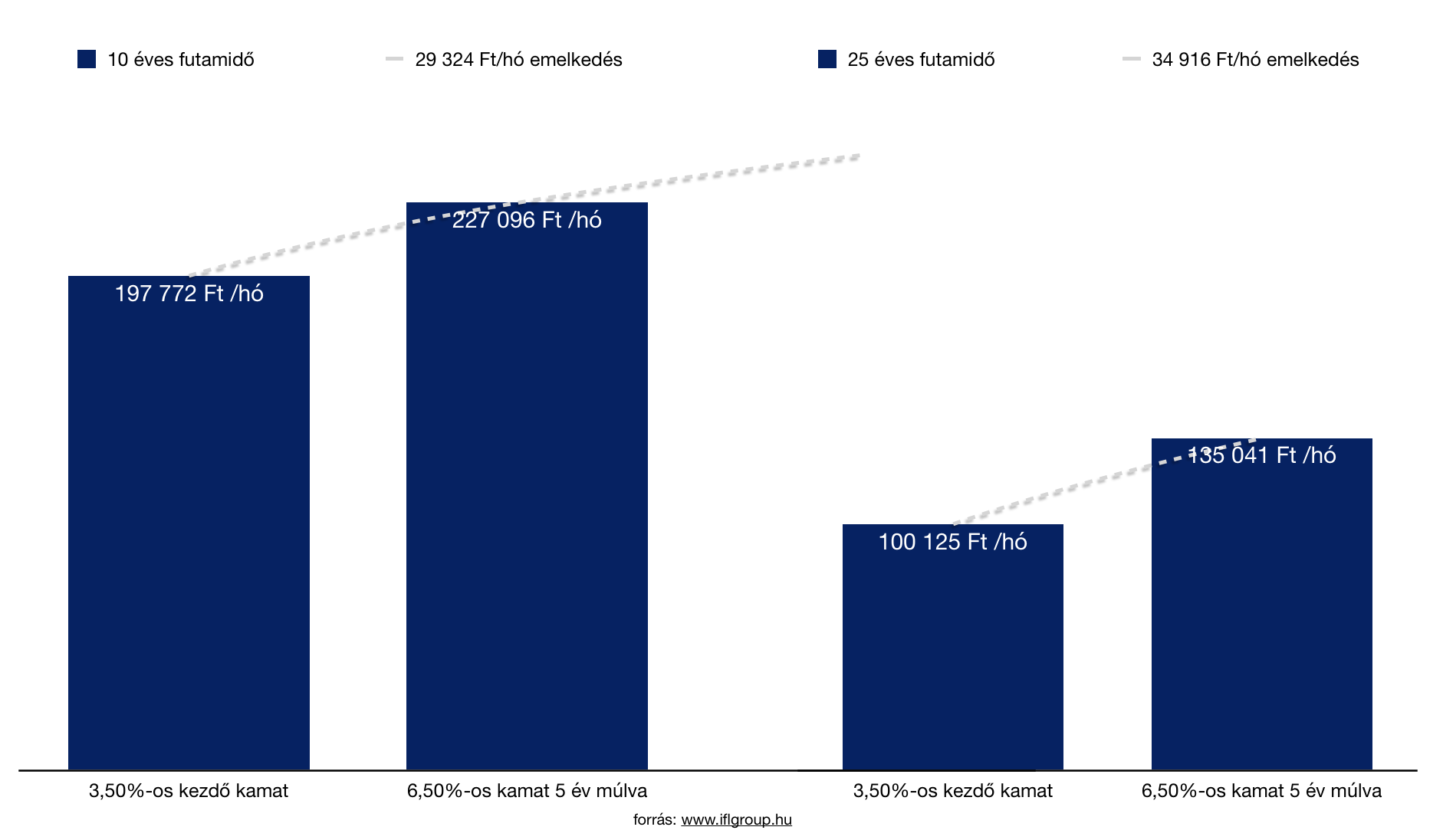

Ha változik a kamat, akkor egyáltalán nem mindegy a banknak fizetendő hányad

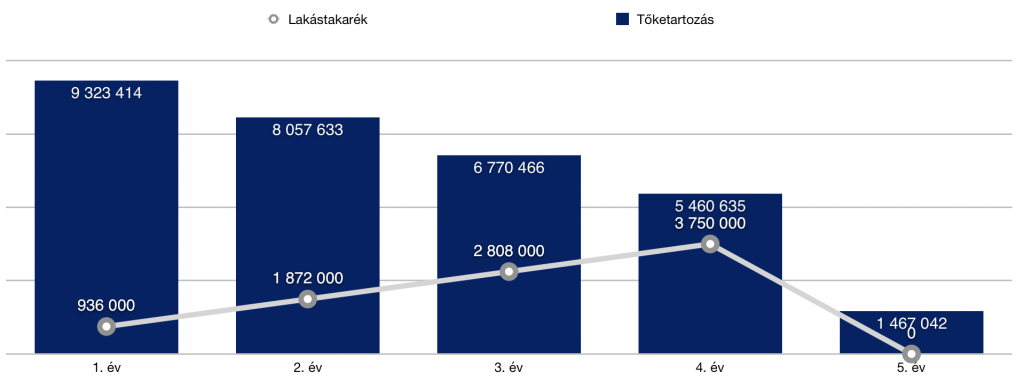

Az MNB 10 éves előrejelzésében alapvetően egy 3%-os kamatemelkedéssel számol-figyelmeztet. Ez a figyelmeztetés azoknak az ügyfeleknek lényeges, akik a 10 évesnél rövidebb kamatperiódusban gondolkoznak, mint például 5 éves kamatperiódus. A Minősített Fogyasztóbarát Lakáshitel konstrukciójának köszönhetően az ügyfelek elindultak a 3 vagy annál hosszabb kamatperiódusú hitelek irányába. De jogosan merül fel a kérdés, hogy mi történik akkor, ha az 5 éves kamatforduló esetében a mostaninál 3%-kal magasabb kamatot állapít meg a bank?

Az eredmény meglepő

Ha megnézzük az összehasonlítást, akkor meglepő eredményt láthatunk. Ez alapján 3%-os kamatemelkedés esetén a 25 évre felvett jelzáloghitel havi törlesztése forintban kifejezeve nagyobb mértékben emelkedik, mint a 10 évre felvett hitel esetében. Ez azért lehet meglepő, mivel a hosszú futamidővel elnyújtjuk a fizetést is. Tehát önmagában drágább -nagyobb a havi törlesztőemelkedés- a kamatváltozás a hosszútávra felvett hitel esetében.

Ugyanakkor nem szabad elfelejteni a kiindulóállapotot sem, ami miatt mégis érdekes a hosszútávra felvett annuitásos (kamat+tőke) hitel. Egyáltalán nem mindegy, hogy a megemelkedett törlesztőrészletünk 227 096 forint vagy 135 041 forint lesz!

Biztonsági mechanizmus

Nem szabad a jelenlegi élethelyzetünkből kiindulni, amikor 10 évnél hosszabb időre kötelezzük el magunkat. Ez azt jelenti, hogy hiába „fér bele” most a magasabb törlesztőrészlet, ugyanis a jövőben elképzelhető, hogy

- megbetegedünk

- elveszítjük az állásunkat

- jelentősen megnövekednek a megélhetési költségeink

- …

Tehát valamilyen negatív kimenetelű esemény hatására már nem tudjuk tartani a kívánt életszinvonalat és a törlesztőrészletet. Ilyenkor megvan a lehetőségünk menet közben futamidőt hosszabbítani, de talán ennél is nagyobb megnyugvást jelenthet egy alacsonyabb törlesztésű hitel, amihez lakástakarékokat fizetünk az első perctől kezdve. Ugyanis a lakástakarékot bármikor fel tudjuk bontani és a teljes befizetést-(számlanyitási díj+állami támogatás-t levonva) visszakaphatjuk, tehát lesz olyan forrásunk, amihez legrosszabb esetben hozzá tudunk jutni.

Én azt gondolom, hogy a bank kevésbé rugalmas egy nem várt élethelyzetben (ráadásul drágább), mint limitálni a bank felé fizetendő havi törlesztést (indokolt esetben, mint például a különbözet lakástakarékba való elhelyezése) és ezzel stabilizálni a jövőbeni anyagi helyzetünket is.

Érdemes lehet a lakástakarék lehetőségével élni

Mivel a cikk elején megtalálod a linket a cikkről, amiben hosszasan kifejtettünk a konstrukció működését és kiszámoltuk a matekot, ezért csak olyan alapvető összefüggést szeretnék megmutatni számodra, minthogy:

Annuitásos hitel 10 éves futamidővel 5 éves kamatperiódussal (változatlan kamattal számolok) teljes visszafizetése 120x 197 772= 23 732 640 forint

Hosszú futamidejű lakáshitel (25 év) + 5db 10 éves ltp teljes visszafizetése (120x 100 125) + (120x5x20 150)= (12 015 000+ 12 090 000)- 350 000 forint = 23 755 000 forint

(10 év múlva ennek a hitelnek a tőketartozása 15 155 707 forint. 1 db 10 éves 20 150 forintos lakástakarékból a felvehető megtakarítás összege átlagosan 3,1M forint, 5×3,1M= 15,5M forint, amiből teljes mértékben kifizethető a hitel és még marad 350 000 forint).

Megint érdekes az eredmény

Gyakorlatilag a 10 éves ltp-s verzió a 10 éves lakáshitellel szemben semmilyen különbséget nem mutat teljes visszafizetés terén (a különbség 22 360 forint). Ebből következik, hogy azok a konstrukciók amikben rövidebb lakástakarékot forgatunk bele és ezáltal csökkentjük a tőketartozást, biztosan jobbak lesznek, hiszen ott összességében ennél kevesebbet kell visszafizetnünk. Viszont a folyamatos beforgatásnak a kockázata, hogy menet közben lecsökken az állami támogatás- erről a linkelt cikkben kifejtős magyarázat.

Viszont, ami ennél is fontosabb, az a biztonsági mechanizmus és a jövőbeni opciós lehetőség. Ugyanis adott két konstrukció, amik hasonló teljes visszafizetést és havi törlesztést mutatnak. Egyik esetben nehézkesen tudjuk megváltoztatni a paramétereket és a havi fizetendőt, míg a másik esetben a rétegelt termékkonstrukciónak köszönhetően akár lakástakarékról (20 150 ft/hó) lakástakarékra tudjuk csökkenteni a havi fizetendőt, és probléma esetén ezzel „enyhíteni” a családi költségvetés kiadás oldalát.

Magyarul probléma esetén nem szükséges a második esetben azonnal lemondani a teljes konstrukcióról, hanem elég annak egy részéről. Másrészről pedig a felmondott lakástakarékból is számíthatunk visszafizetésre, ami azért fontos, mert egy újabb likvid biztonsági keretet alkottunk meg saját maguknak.

Jövőbeni opció lehetősége

Nagyon érdekes, mondhatni alternatív közgazdasági meglátás a jövőbeni opció lehetőség. Ez azt jelenti, hogy a lakástakarékkal ötvözött hitelkonstrukció esetében 10 év múlva nem kötelező a hiteltbe betörlesztenünk az összeget. Elkölthetjük egy másik lakás megvásárlására is. Ez egy nagyon fontos lehetőség, hiszen két esetben abszolút indokolt lenne ez a lépés:

- az ingatlanárak lezuhantak és befektetésként jobban megéri még egy lakást venni a lakástakarékból

- új lakást vennénk hitelből, de annak a kamata magasabb lenne, mint a meglévő hitel kamata. Így a megoldás, hogy a meglévő hitelt meghagyjuk és a jövőbeni hitel helyett a lakástakarékokat használjuk fel

Ez két olyan eset, amikor akár százezreket-milliókat is nyerhetünk egy okos döntéssel. Itt figyelmeztetek mindenki arra, hogy az első vizsgált konstrukció esetében (10 éves futamidő), amikor csak a banknak fizetünk, erre nem lesz lehetőségünk.

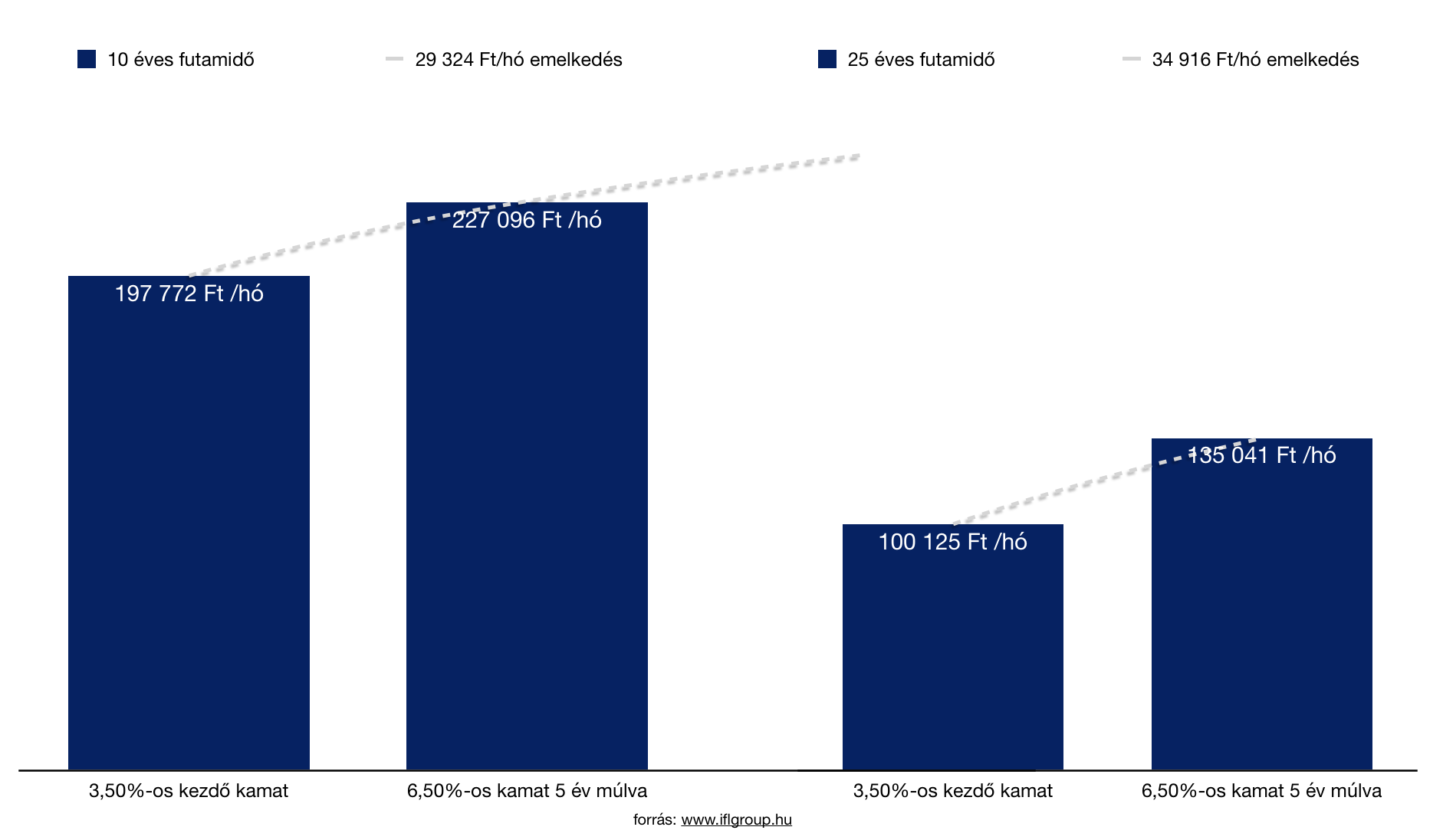

A pénz jövőbeni értéke a kezünkre játszhat a hosszú futamidejű hitel esetében is

A pénzünk ugye alapvetően romlik, azaz kevesebbet ér. Ma 1 kilo kenyeret 300 forintért tudunk megvenni, 15 évvel ezelőt ugyanez a kenyér 120 forintba került. Ugyanez igaz mindenre, aminek köze van a pénzünkhöz, így a lakáshitel törlesztőjének a jelentértéke szintén romlik. Tehát :

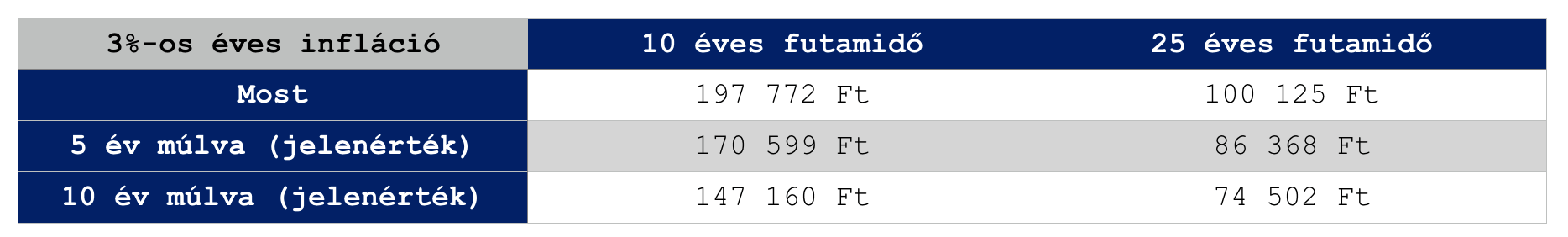

A táblázatból láthatjuk, hogyha megvalósulna (nem fog) az éves, konstans 3%-os pénzromlás, abban az esetben gyakorlatilag egyre kevesebbnek éreznénk- kevesebbet érne a havi törlesztésünk, miközben nominálisan ugyanannyit fizetünk a banknak. A romlás szépen kikövetkeztethető, ugyanakkor nem ismerjük a jövőt.

Itt megint egy elvi lehetőséget hagyjuk meg magunknak azzal, hogyha úgy döntenénk, hogy megtartjuk a hitelünket, akkor a kezünkre játszik a havi törlesztőnk jelenértékének a változása, ami miatt nem mindegy, hogy 10 évre vettük fel a hitelt, vagy hosszabb időre. Ugyanis a rövidebb futamidő azt jelenti, hogy rövidebb idő alatt kell magasabb törlesztőrészletekkel kifizetni a hitelt. A pénz romlása miatt így a legjobban nekünk „az első időszakban kifizetett törlesztő fáj”, hiszen ott a jelenérték váltás 1:1, azaz a 197 772 forintot ténylegesen 197 772 forintnak „érezzük”.

Az biztos, hogy nem létezik egyértelműen legjobb konstrukció. Minden megoldás mellett pro és kontra érvek sorakoznak fel, így mindig figyelembe kell vennünk a saját lehetőségeinket, illetve pénzügyi kultúránkat. Ismernünk kell a saját pénzügyi fegyelmünket annyira, hogy el tudjuk dönteni: milyen konstrukció nem való nekünk! Döntés előtt érdemes szakértővel átbeszélni a lehetőségeket!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 7, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Amikor a pénzügyi kultúráról beszélünk, akkor érdemes megnézni Átlag Jakab attitüdjét a pénzügyeivel szemben. Tulajdonképpen megtakarításokban vagy hitelekben gondolkozik élete során? Hogyan építette fel az életét saját maga körül? Az egyértelmű, hogy mindenki vágyik a megtakarítás szemlélet szerinti életre, de a folyamatos kifogások és önámítás közepette megragad a hitel szemléletben felépített életben, ahonnan már nagyon nehéz kitőrni. A cikkben végigvesszük a két szemléletmódnak a jellegzetes eltéréseit!

Hitel szemlélet: Úgy érzi, hogy a jövedelmében képtelen lenne megfelelő megtakarítást felhalmozni. Hitel nélkül soha nem jutott volna előbbre az életben, így sosem volt igazán választása ezzel kapcsolatban. Előbbre akar jutni, ezért hitelt vesz fel mindig. A törlesztést viszont mindenáron kifizeti akkor is, ha menet közben megemelkedik 10-20-30%-kal a havi fizetendő. Hitelből számítja a megtakarításait.

Megtakarítás szemlélet: Aki ebben a szemléletben próbál az élni, az ugyanúgy felveszi a hiteleit indokolt esetben, viszont sokkal tudatosabban készül fel a hitelfelvételre, megtervezve a lépéseit- biztosítva egy erős hátországot (biztonsági tartalék). Számára a hitel nem egy kötelezően rossz dolog, hanem egy eszköz, amit okosan felhasználva a javára válhat. A megtakarításaiból számítja a hiteleit.

#1 Megtakarítási képesség

Hitel szemléletben:

Azt figyelhettük meg, hogy az ebben a szemléletben élő emberek folyamatosan hivatoznak kilátástalan helyzetükre, alacsony jövedelümkre. Maga az „alacsony jövedelem” relatív, hiszen soha semmi nem elég, mivel ugyanazt érzi a 200 000 forinttal rendelkező, mint az aki 500 000 forintot keres havonta. Éppen ezért szemléletmódról beszélünk, ami szinte teljesen független az anyagi helyzettől.

Amikor nincsen hitel, akkor éppen nullára jön ki a családi költségvetés az adott hónapban. Ha hitelt szeretnének felvenni (megvan a kényszerítő motiváció) , akkor pedig úgy alakítják a kiadásokat, hogy mindenáron ki tudjá fizetni a havi törlesztést. Ők ezt úgy hívják, hogy „meghúzzák a nadrágszíjat”, a valóságban viszont optimalizálják a kiadásaikat.

Mivel a kiadások optimalizálása (amiből teremtődne a megtakarítani való összeg) negatív felütéssel rendelkezik, éppen ezért semmi semkészteti az ebben a szemléletben élőket, hogy hitel nélkül is végrehajtsák az optimalizálást és a bank helyett saját maguknak tegyél félre a jövőbeni havi törlesztőnek az összegét.

Nagyon érdekes megfigyelni, ahogyan tiltakoznak a megtakarítási képesség ellen, miközben kis túlzással korlátlan számú hitel felvételére vannak berendezkedve, amit bármi áron kifizetnének. Tehát holnaptól hajlandóak havi 80 000 forintos extra kiadást bevállalni (havi törlesztő), de tegnap még képtelenek voltak 10 000 forintot is félretenni.

Megtakarítás szemléletben:

A kiindulópont mindig egy optimalizált családi költségvetés, ami nem összetévesztendő a „nadrágszíj meghúzásával”. Attól még élhetnek pazarló életet az emberek, hogy megtakarítás szemléletben tengetik mindennapjaikat. Viszont hatalmas különbség, hogy ebben a szemléletben a megtakarítás azonosult a „sárga csekkel”, tehát egy olyan havi kiindulópont, amint mindenáron be kell fizetni, és a fennmaradó összegből lehet a hónapot megtervezni.

Éppen ezért számukra nem kérdés, hogy minden hónapban „saját maguk számára is fizetik a hiteltörlesztést”, azaz azt az összeget, amit akkor is kifizetnének, ha hitelt kellene felvenniük. Előnye ennek a szemléletnek, hogy mindig rendelkezni fognak megfelelő biztonsági tartalékkal, illetve pontosan látják, hogy mekkora hitelt tudnak bevállalni.

Hiszen a hitel törlesztőjének a mértékét nem önámítással és ígérgetésekkel („mostantól jobban odafigyelek”) számolják ki, hanem a múltból és tényekből indulnak ki, azaz az elmúlt időszakban ténylegesen mekkora szabad jövedelmet (amiből a törlesztés is megtörténik) voltak képesek elkülöníteni a havi kiadásoktól.

#2 Eladósodási hajlandóság

Hitel szemléletben:

Nem örökérvényű megállapítás, azonban egy sormintából már kikövetkeztethető és megfigyelhető, hogy tipikusan a hitel szemléletet alkalmazók fognak jobban eladósodni. Ez valahol logikus is, hiszen ebben a szemléletben a megtakarítás, ezáltal a biztonsági tartalékképzés másodlagos tényező, egyáltalán nem elég fontos ahhoz, hogy következetesen megvalósítsák.

Mivel soha nincsen megfelelő megtakarítás, ezért soha semmit nem tudnak önerőből megvásárolni. Tehát saját magukat kényszerítik bele a folyamatos hitelfelvételbe. A pénzügyeiket is ennek a folyamatnak rendelik alá és a kamatokat ahelyett, hogy megtermelnék, a banknak adják oda.

Megtakarítás szemléletben:

Természeténél fogva ez a szemlélet többek között alkalmas arra, hogy a lehető legmagasabb önerőhányaddal a lehető legalacsonyabb hitelösszeget vegyék fel. Ez többek között lényegesen kevesebb megfizetett kamatot jelent és kevesebb hitelt. A kevesebb hitelt azért jelenti ez a szemléletmód, mivel a megtakarításoknál fogva egy elromlott hűtőgép megvásárlása önerőből egyáltalán nem okoz gondot, nem kell a bankot bevonni az ügyletbe.

Mivel mindig gondoskodnak a fizetésükhöz mérten reális megtakarításról, éppen ezért szinte soha nem ütköznek likviditási probléma. A hitelfelvétel esetében pedig egy nagyobb beruházásnál (autó, lakás) könnyebb szívvel mondják azt, hogy várnak 5-8 hónapot és addig még gyűjtenek, mint a hitel szemléletű emberek. Ennek oka, hogy a megtakarítási szemléletben élők már bebizonyították saját maguk számára, hogy „könnyen tudnak félretenni”, tehát működik a rendszer. A másik csoport viszont nem mer ilyen megkötéseket használni, ugyanis fél attól, hogy eddig sem sikerült félretenni, ezután sem fog sikerülni.

#3 A realitáshoz való viszony

Hitel szemléletben:

Ez sem örökérvényű megállapításhoz, de szépen kirajzolódott az elmúlt években , hogy azok az emberek, akik nem képesek mindenféle kényszerítő motiváció nélkül megtakarítani, sokkal könnyebben túlértékelik saját financiális helyzetüket, sokkal könnyebben felvesznek magasabb hitelt.

Hányszor fordult már elő a világtörténelemben, hogy valaki bement a boltba megvásárolni valamit valamit hitelből, aztán mire kijött, addigra a hitelösszeg sokkal magasabb lett? Ennek oka, hogy ezen a ponton a birtoklási vágyunkat akarjuk kielégíteni, mondhatni „rápörgünk” a dologra és mindenáron a megvalósításon dolgozunk. Az azonnali „jutalom” eltompítja a realitást mérő receptorainkat-belső hangunkat és sokkal könnyebben aláírunk drágább szerződéseket.

Aláírjuk, hiszen ezidáig sem volt releváns tapasztalatunk a megtakarítási képességünkről, így pedig ami a kezünkben van ezen a ponton, az nem más, mint egy ígérvény a jövőre nézve, hogy majd jobb lesz. Ezt az ígérvényt pedig annyiszor írjuk át, amennyiszer akarjuk. Mit számít már pár ezer forint extra havi törlesztő, ha cserébe jobbat kapunk? Majd megoldjuk ezt is…

Megtakarítás szemléletben:

Mindig azt a pénzt a legnehezebb elkölteni, amit már megkerestünk. Hiszen ezen érezzük a verejtékünket és erről tudjuk pontosan, hogy mit kellett cserébe megkeresnünk. Mivel 1-1 vásárlásnál alapvetően a megtakarításunkat is „bedobjuk” a közösbe, éppen ezért sokkal megfontoltabbak leszünk, hiszen nem akarjuk elszórni ezt az összeget.

Ilyenkor sokkal határozottabb célokkal érkezünk a boltba, sokkal jobban ismerjük a határainkat és nagyon ragaszkodunk ahhoz, hogy a szabad jövedelmünk egy részét továbbra is megtakarításba tudjuk helyezni. Magyarul egyáltalán nem cél a szabad jövedelem 100%-os leterhelése a hitel miatt.

Miközben a hitel szemléletben élő emberek a jövőbeni reményekből táplálkoznak, addig a megtakarítás szemléletet alkalmazók számára a múlt tapasztalata a viszonyítási pont. Sokkal nehezebben vesznek fel „több hitelt magasabb törlesztéssel”, sokkal jobban eltompul a „birtoklási vágy”, hiszen már most is birtokolnak. Birtokolják a saját megtakarításukat!

Te melyik típus vagy?

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél nyugdíjcélra megtakarítani? Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 07. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 6, 2018 | Banki termékek, Cikkek - pénzügyi blog, info

Évek óta vitatkozik a szakma arról, hogy a hitelhez stratégiailag hozzákapcsolt lakástakarék szerződések esetében a 4 évenként előtörlesztés a kifizetődőbb vagy pedig alapból kössünk 10 éves lakástakarék szerződést annak reményében, hogy a lehető legstabilabb konstrukciót tudjuk magunknak összeállítani (lakástakarék a hitel mellé)? A kérdés 2018-ban abszolút létjogosult, hiszen manapság egyre inkább reálissá válik a lehetősége a lakástakarék szerződések állami támogatásának a csökkentése, illetve egyre inkább kiéleződik a változó kamat kontra hosszan fixált hitelkamat elvi vita. A cikkben arra keresünk választ, – egy típuspéldán keresztül levezetve – milyen irányba érdemes elmenni és milyen kockázatokat kell cserébe bevállalnunk!

Vendég társszerző: Váradi Marcell, független pénzügyi tanácsadó, hitelspecialista

A lakástakarék jövője

Mielőtt belekezdünk a cikk érdemi részébe(n), érdemes megnéznünk a lakástakarék jelenlegi és jövőbeni helyzetét Magyarországon. Röviden a lényeg: Magyarországon messze-messze a legmagasabb az állami támogatás aránya ezeken a szerződéseken (30%), mint a regionális szomszédaink esetében. Például az osztrákok 1,5% állami támogatást kapnak, mégis majdnem (majd 60%-os piaci lefedettségük, ellenben nálunk alig haladja meg a 15%-ot) mindenki rendelkezik ezzel a szerződéstípussal. Nem lennénk meglepve, ha egyszercsak módosítanának a lakástakarék feltételrendszerén.

Legvalószínűbb módosítási javaslat:

- 30% helyett 20% lenne a támogatás, ami még mindig a legmagasabb lenne a régióban

- havi 20 000 forint helyett 30 000 forintot kellene félretenni a maximális 72 000 forintos összegért

Javasolt cikk, amiben megtalálod az indoklásokat: Az osztrákok és a szlovákok lemaradtak a lakástakarékról?

Változó kamatozású hitelt vagy fixet vegyünk fel?

Váradi Marcell (vendégszerző)

Míg 2013-2017 első feléig a változó kamatozású hitel irányába tereltem az ügyfeleimet, azóta pedig már inkább a fix kamatozású hitelek felé. Miért mondom ezt? Pontosan azért, mert a kamatkörnyezet sok mindent befolyásol. Soha nem lehet azt mondani, hogy a változó lesz a jobb vagy a fix/fixebb lett volna az. Ezt mindig a jövő dönti el majd. Azt viszont lehet tudni (ha nem üt be valami krach, ami most nem is várható), hogy milyen irányba mutat a jegybank kamatpolitikája a következő 3-5 évben. Megpróbálom a saját példámon keresztül bemutatni ezt. 12,8M Ft kölcsönt vettünk fel a párommal 2017.02.24-i folyósítással a K&H banknál, ráadásul változó kamatozással (1 éves kamperrel, azaz BUBOR-os kamatszámítással). Azért döntöttünk akkor a K&H mellett (azontúl, hogy náluk volt a legolcsóbb az akkori ajánlat), mert egyedül náluk van/volt lehetőség arra, hogy évfordulón változtassunk a kamatperiódus hosszabbításán anélkül, hogy ez szerződésmódosítással (új közjegyzői stb.) járna. Ca. 10.000 Ft/ hó volt a különbség az 1 éves és 5 éves kamatperiódus között. Akkor úgy gondoltam, hogy 1-2 évig még biztosan keresünk az 1 éves verzióval, aztán majd módosítunk rajta. Most is így gondolom, de az MNB kamatpolitikája abba az irányba mutat, hogy ez tovább is tarthat, azaz 2020 márciusában is megléphetem a dolgot. Akkor most miért inkább a fix és nem a változó kamat? Egyrészt, azért, mert már beszűkült a tér és igen rövid az intervallum, mire elkezdenének emelkedni a kamatok, továbbá csökkent a rövid és a hosszú kamatok közötti különbség is (már alig 1%-os sok esetben), végül pedig már nem olyan egyeduralkodó a K&H kamatai a többi bankkal szemben (leginkább csak a kamatperiódus váltás miatt) főleg a hosszabb kamatperiódusú hitelek esetén.

Szarvas Norbert (IFL alapítója)

Én átéltem a szakmában azt az időszakokat, amit sokan csak a devizahitelesek válságának hívnak Magyarországon. Sokkal többről volt szó a válság kapcsán, azonban leegyszerűsítve a problémát, valószínűleg ez marad meg az emberekben hosszútávon. Éppen ezért óvatos vagyok és mindenkinek ezt tanácsolom, amikor 10-15-20 évre szeretne elköteleződni a bankok irányába. Lehet, hogy rövidtávon drágább a hosszútávra fixált jelzáloghitel, viszont összességében nézve a témát és az MNB 10 éves előrejelzéseit figyelembe véve nem biztos, hogy annyival jobban járunk a változó kamatozással.

Két fontos érv, amiért nem lehetünk okosabbak a banknál változó kamatozás esetén sem:

- Mire mi eljutunk a kamatperiódus megváltoztatásához a hitelszerződésben, addigra a bank felemelte a kamatát. Piaci hitelnél ráadásul szabad kezet kap. Megoldásként tekinthetünk egyfajta hitelkiváltásra (de annak további százezres költségei vannak) minősített fogyasztóbarát hitellel. De azt nem szabad elfelejteni, hogy abban az esetben is magasabb beárazott kamaton tudunk fixálni.

- Ha emelkednek a kamatok, az mindig a hitelezés csökkenését jelenti. Ha csökken a hitelezés, akkor kevesebb ingatlant vásárolnak. Emiatt jelentős áresésnek lehetünk tanúi vagy pedig hónapokig egyáltalán nem találunk vevőt, mivel egyre szűkebb a fizetőképes keresletünk.

Egy konkrét kalkuláció

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Teljes cikk: Ingatlanvásárlás befektetési céllal

Mikor éri meg lakástakarékkal kombinálni a hitelt? Lakástakarék a hitel mellé?

Váradi Marcell (vendégszerző)

Régóta foglalkozom a témával. Jómagam 2012 óta ezzel a koncepcióval tanácsolom az ügyfeleimnek a hitelfelvételt is (korábban azért nem működött az elv, mert a lakáshitelek kamatai 10% vagy afelett voltak). Röviden a lényeg: ha felveszünk egy pl. 15M Ft-os lakáshitelt és megszabjuk, hogy van rá ca. 150e Ft-unk havonta (és nem akarunk meglepetést közben), akkor fix 10 éves kamatperiódussal 10 év alatt pont le is tudjuk röpke 18.215.000 Ft-ból. Ez nagyon jól hangzik annak, aki még a régi érában vett fel (netalán CHF alapú) hitelt, hiszen hírből sem hallhatott fix 4%-os hitelről árfolyamkockázat nélkül.

Ellenben, ha ugyanezt megfordítjuk és azt mondom, hogy kedves ügyfél, ne vegye fel 10 évre, hanem inkább 30-ra, akkor jön az első megrökönyödés. Miért akarnám őt eladósítani 30 évre? Származik nekem érdekem abból? A válaszom, igen! Na nem kell egyből félreérteni a dolgot, nem származik belőle több hasznom, ha hosszabb időre adósítom el az ügyfeleket.

Ez csak egy elvi dolog,

ugyanis, ha valaki felveszi a fent említett kölcsönt, 10 év esetén 151.796 Ft-os törlesztővel kell számoljon havonta – akkor is ha elveszíti a munkáját – akkor is ha esik, ha fúj, a bank minden hónapban azt az összeget fogja kérni tőle. Nincs is ezzel baj, erre szerződtünk. Na, de ha én elnyújtom TECHNIKAILAG a futamidőt 30 évre a törlesztőm kapásból ’’csak” 71.526 Ft lesz. Ezzel egy kockázatot már is csökkentettem, azaz feleakkora követelése van a banknak felénk minden hónapban. Önmagában ez viszont nem jelent jövőre nézve helyes megoldást. És akkor most jön a képletbe a jó öreg LTP-s megoldás

Szarvas Norbert (IFL alapítója)

Marcival egyetértünk abban, hogy egyfajta kockázatcsökkentő hatása van annak, ha a hitel futamidejét elnyújtjuk és ezzel csökkentjük a bank felé havonta fizetendő köteles részt. De ezt a műveletet szigorúan akkor szabad meglépni, ha a különbözetet nem zsebre tesszük, hanem lakástakarékokat indítunk belőle és törekeszünk a hitel minél hamarabbi visszafizetésére.

A legfontosabb szabályunk, hogy lakástakarékot csak abban az esetben szabad az „eltérített törlesztőrészből” nyitni, ha a lakástakarékon elért kamat (EKBM) magasabb, mint a hitelnek a kamata. Tehát jobban tudjuk a pénzünket dolgoztatni, mintha a banknak adnánk. Ha a hitelt felvesszük 20-25-30 évre és mellett fut 4-5 lakástakarék, akkor legjobb esetben hamarabb ki tudunk szállni a hitelből. Ha a legrosszabb esetet nézem, akkor ott van a lehetőségünk arra, hogy menet közben felmondjuk 1-2-3 lakástakarékot és az addigi befizetéseket 100%-ban (mínusz állami támogatás és számlanyitási díj)visszakapjuk. Mintha feltőrtük volna a malacperselyünket.

Exkluzív cikk egy speciális hitelkosntrukcióról: https://www.patreon.com/posts/egyenlito-hitel-16857393

4 évente vagy 10 évente törlesszünk be a hitelünkbe lakástakarékból?

A betörlesztés minden esetben díjmentes lakástakarékból, ugyanis feltételezzük, hogy Minősített Fogyasztóbarát Lakáshitelt választjátok

A példában ugyan 4%-os kamattal számolunk végig, mégis nagyon fontos megjegyezünk, hogy a 10 évre fixált lakáshitel kamata legjobb esetben (jó ingatlan, magas jövedelem) 4,25%, az átlag pedig 4,6% körül alakul, de az 5 évesnél már elérhető 2,4% körüli kamat is. Ha pedig változó kamatozásra adjuk a fejünket, akkor hasonló feltételek esetén 2,1% körüli kamatot is el tudunk érni. Viszont ebben az esetben igen komoly az esély arra, hogy a következő években az MNB megemeli a jegybanki alapkamatot (ők 10 éven belül 3%-os emelkedésre figyelmeztetnek) és drasztikusan elszáll a változó kamatunk, akár tartósan 5% fölé.

1%-os kamatváltozás egy 15 000 000 forint hitel esetében (4%-os kamat, 30 éves futamidő) 8 500 forintos havi törlesztőemelkedést jelent. Ez egy évben 102 000 forintot jelent, 10 év alatt pedig 1M forint ráfizetést.

2%-os kamatváltozás esetén ugyanez a hitel 17 000 forintos havi törlesztőösszeggel emelkedik meg, 10 év alatt a különbség 2M forint lenne.

Nagyon meg kell gondolnunk, hogy változó kamatozást vagy pedig fix kamatozású hitelt választunk!

1. Modell (4 éves LTP-vel)

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (50 hónapig)

4 db LTP: 80.600 Ft (48 hónapig) (4x 20 000 forint betét + 4×150 forint adminisztrációs díj)

4 db LTP számlanyitási díja: 4x 28 000 = 112 000 forint

Összesen: 152.212 (71 612 + 80 600) x 48 + 71.612 x 2 = 7.449.400 Ft

Megj.: A lakástakarék kiutalási ideje 2 hónap, így a 48. hónap után két hónapig még kell fizetnünk a rendes tőrlesztőrészletet a banknak, mielőtt a lakástakarékból előtörlesztünk díjmentesen.

Aktuális tőketartozás: 13.826.238 – (1.250.496 Ft x 4) = 8.824.254 Ft

Új törlesztőrészlet a bank felé: 45 705 Ft /hó

-

Lépés

360 – 50 = 310 Hó – (aktuális tőketartozás): 8.824.254 Ft

Bank felé fizetendő: 45.705 Ft/ Hó (50 hónapig)

5 db LTP (4x20e +5e): 105.900 Ft (48 hónapig)

5 db LTP számlanyitási díja: 5x 28 000 + 7 000 = 147 000 forint

Megj.: A teljes konstrukció elbukhat abban az esetben, ha 4 év után nem rendelkezünk 5 darab olyan „szabad adószámmal”, amire megköthetjük az új lakástakarékokat!

Összesen: 151.605 x 48 + 45.705 x 2 = 7.368.450 Ft

Aktuális tőketaertozás: 7.939.513 – (1.250.496 Ft x 5 + 312.638) = 1.374.395 Ft

-

Lépés

310 – 50 = 260 Hó – (aktuális tőketartozás): 1.374.395 Ft

Bank felé fizetendő: 7.912 Ft/ Hó (50 hónapig)

1 db LTP: 20.150 Ft (48 hónapig)

1 db LTP számlanyitási díja: 28 000 forint

Összesen: 28.062 x 48 + 7.912 x 2 = 1.362.800 Ft

Tőketartozás: 1.193.513 – (1.250.496 Ft) = -56.983 Ft

Mibe került ez Összesen:

7 449 400 + 7 368 450 + 1 362 800 = 16 180 650 Ft – 56 983 (LTP túlfizetés)= 16 123 667 Ft

+ az LTP számlanyitási költségei

16 123 667 + 287 000 = 16 410 667 forint

2. Modell (10 éves LTP-vel)

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (122hónapig)

4 db LTP: 75.600 Ft (120 hónapig) (3x 20 000 + 1x 15 000 + a 4×150 forint adminisztrációs díj)

4 db LTP számlanyitási díja: 75 000 forint (akcióban, amúgy pedig 3x 76 000 forint+ 1x 57 000 forint lenne= 285 000,- helyett)

Összesen: 147.212 x 120 + 71.612 x 2 = 17.655.440 Ft

Tőketartozás: 11.753.046 – (3.135.630 Ft x 3 + 2.351.762 Ft) = -5.606 Ft

Mibe került ez Összesen:

17.655.440 Ft – 5.606 Ft (megmaradt összeg az előtörlesztés után) = 17.649.834 Ft

+ Költségek:

- Számlanyitási díjak: 75.000 Ft

Összesítve: 17.649.834 Ft + 75.000 Ft = 17.724.834 Ft

Összességében elmondhatjuk, hogy változatlan feltételek mellett (azonos kamat, azonos állami támogatás) a 4 évenként betörlesztéssel 1 314 167 forinttal járunk jobban. Viszont fontos figyelembe venni azokat a konstrukciót működtető feltételezéseket, minthogy képesek vagyunk akár 5 lakástakarékot megkötni (5 szabad adószám), képesek vagyunk maximális havi törlesztést fizetni (és ez nem változik a jövőben sem) és folyamatosan fegyelmezettek leszünk.

Mi történik akkor, ha a lakástakarék állami támogatását lecsökkentik 20%-ra?

A számításban az első modellt, azaz a 4 évenként betörlesztősdit érintené, ha lecsökkene menet közben az állami támogatás, ugyanis a már megkötött lakástakarékok szerződésének az állami támogatását utólag nagy valószínűséggel nem fogják megváltoztatni. 10 éves lakástakarék 10 évig garantált állami támogatással működik.

-

Lépés

360 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 71.612 Ft/ Hó (50 hónapig)

4 db LTP: 80.600 Ft (48 hónapig)

4 db LTP számlanyitási díja: 4x 28 000 = 112 000 forint

Összesen: 152.212 x 48 + 71.612 x 2 = 7.449.400 Ft

Tőketartozás: 13.826.238 – (1.250.496 Ft x 4) = 8.824.254 Ft

-

Lépés

360 – 50 = 310 Hó – (aktuális tőketartozás): 8.824.254 Ft

Bank felé fizetendő: 45.705 Ft/ Hó (50 hónapig)

5 db LTP(4x20e +5e): 105.900 Ft (48 hónapig)

5 db LTP számlanyitási díja: 5x 28 000 + 7 000 = 147 000 forint

Összesen: 151.605 x 48 + 45.705 x 2 = 7.368.450 Ft

Aktuális tőketartozás: 7.939.513 – (1 181 089 Ft x 5 + 295 272) = 1 738 796 Ft

Figyelem: a 2. lépésben 6 db ltp-t kell kötni, azaz 6 db szabad adószámmal kellene rendelkezni 4 év múlva! Ezt vegyük figyelembe

-

Lépés

310 – 50 = 260 Hó – (aktuális tőketartozás): 1.738.796 Ft

Bank felé: 10.010 Ft/ Hó (50 hónapig)

2 db LTP: 30.300 Ft (48 hónapig)

Számlanyitási díj: 42 000 forint

Összesen: 40.310 x 48 + 10.010 x 2 = 1.954.900 Ft

Tőketartozás: 1.509.956 – (1.181.089 Ft + 590.545 Ft) = -261.678 Ft

Mibe került ez Összesen:

- 449.400 Ft + (2.) 7.368.450 Ft + (3.) 1.954.900 Ft = 17.042.750 Ft – 150 hó alatt (12 év 6 hó alatt).

17.042.750 Ft – 261.678 Ft (megmaradt összeg az előtörlesztés után) = 16.781.072 Ft

+ Költségek:

- Számlanyitási díjak: 301.000 Ft

Összesítve: 16.781.072 Ft + 301.000 Ft = 17.082.072 Ft

Ebben a „maximális” kalkulációban láthatjuk, hogy még egy esetleges 20%-ra való lecsökkentett állami támogatás esetén is jobban jár az ügyfél (feltételezve, hogy biztosan tud kötni 4 év múlva 6 darab lakástakarékot és kezdésnek is 4-et), mintha 10 évre kötötte volna meg a szerződést.

Mi történik abban az esetben, ha egy átlagos ügyfél maximum 3 lakástakarékot tud kötni?

Mivel kevesebb lehetőségünk van lakástakarékot kötni, éppen ezért képesek vagyunk nagyobb havi törlesztőrészletet vállalni, ami az annuitásos (kamat+tőke) konstrukcióban rövidebb futamidőt feltételez, mint az eddig kalkulált 360 hónap. A példa kedvéért most 240 hónapos futamidővel számolunk, míg a kamat (4%) megmarad az összehasonlíthatóság kedvéért.

10 éves lakástakarékokat kötünk

-

Lépés

240 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 90.897 Ft

3 db LTP: 1×13 000+2×20 000Ft (120 hónapig)

3 db LTP számlanyitási díja: 2x 20 000+13 000 = 53 000 forint

Összesen:143 897×120 = 17 267 640 Ft

Tőketartozás: 8 977 917 – (3.135.630×2+2.038.185) = -68 472 Ft

Mibe került ez Összesen:

17 267 640 Ft + 68 472 Ft (megmaradt tartozás az előtörlesztés után) = 17 336 112Ft

+ Költségek:

- Számlanyitási díjak: 53 000 Ft

Összesítve: 17 336 112 Ft + 53 000 Ft = 17 389 112 Ft

4 éves lakástakarékokat kötünk

-

Lépés

240 Hó – (aktuális tőketartozás): 15.000.000 Ft

Bank felé fizetendő: 90.897 Ft (50 hónapig)

3 db LTP: 60 450 Ft (48 hónapig)

3 db LTP számlanyitási díja: 3×28 000Ft = 84 000 forint

Összesen: (151 347×48) +181 794= 7 446 450 forint

Tőketartozás: 12 875 005 – ( 3 751 488 Ft) =9 123 517 Ft

-

Lépés

240 – 50 = 310 Hó – (aktuális tőketartozás): 9 123 517 Ft

Bank felé fizetendő: 64 896 Ft/ Hó (50 hónapig)

3 db LTP: 60 450 Ft (48 hónapig)

3 db LTP számlanyitási díja: 3×28 000Ft = 84 000 forint

Összesen: 125 346 x 48 +64 896 x 2 = 6 146 400 forint

Aktuális tőketartozás: 7 250 669 – (3 751 488 ) = 3 499 181 Ft

-

Lépés

190– 50 = 140 Hó – (aktuális tőketartozás):3 499 181Ft

Bank felé: 31 319 Ft/ Hó (50 hónapig)

2 db LTP: 20 300 Ft (48 hónapig)

Számlanyitási díj: 56 000 forint

Összesen: 51 619 x 48 + 31 319 x 2 = 2 540 350 forint

Tőketartozás: 2 431 718 – 2 500 992 = + 69 274 forint lakástakarék megtakarítás maradt meg

Mibe került ez Összesen:

- 7 446 450 forint + (2.) 6 146 400 forint + (3.) 2 540 350 forintt = 16 133 200 forint.

16 133 200-69 274= 16 063 926 forint

+ Költségek:

- Számlanyitási díjak: 224 000 Ft

Összesítve: 16 133 200 Ft + 224 000 Ft = 16 357 200 Ft

Miben látjuk a kockázatokat és melyiket kötnéd?

Váradi Marcell

Mivel magára a konstrukcióra már régen rájöttem és eszerint az elv szerint tanácsoltam eddig is az ügyfeleimnek, ezért kitartok a 4 éves LTP-s verzió mellet. Norbinak sok mindenben igaza van és ténylegesen nevelni és vezetni kell az ügyfeleket, akiket ugye nem mindig lehet… Sőt benne van a pakliban, hogy több ügyfél végül jobban járt volna a 10 éves verzióval, mégis azt mondom, hogy a 4 éves a tuti. Én pénzügyi tanácsadó vagyok, a számok nem hazudnak, szóval ezzel jobban jársz, viszont a felelősség a tied, hogy végig is csinálod! Én az biztos, hogy ott leszek és fogom a kezed (mint az elmúlt 9 évben), sőt megmondom és fel is hívom a figyelmed rá, hogy miben állapodtunk meg! A jó hír, hogy nekem szinte csak pozitív tapasztalataim vannak. Sőt, többször előfordult már az is, hogy az ügyfél felülírta a célját, azaz nem 4 év után, hanem közben már 2 év után akart további LTP-t nyitni. Összefoglalva: felülírhatja sok minden a tervet, de az ügyfeleim esetében azt tapasztaltam, hogy ezt tudják fegyelmezetten komolyan véve végigcsinálni (sok ügyféllel túl vagyunk már az 1. 4 éves perióduson, szóval tapasztalatból beszélek)…

Szarvas Norbert

Láthattunk a laboratóriumi körülmények között megszületett számokat. Azt gondolom, hogy minden élethelyzet más, mint ahogyan minden ügyfélnek teljesen eltérő a kapcsolata a saját pénzügyeivel. Egy átlagos pénzügyi berendezkedésű család számára továbbra is fenntartom, hogy jelenlegi környezetben a hosszútávra fixált hitelkamat és a hosszabb futamidejű lakástakarék a nyerő. Ugyanis 100%-ig biztos vagyok benne, hogy 10 átlagos ügyfélből legjobb esetben is csak 4 kötné újra a lakástakarékokat 4 év után a megfelelő darabszámban. Onnantól kezdve pedig máris kedvezőbb a 10 éves ltp konstrukció, ha elsunnyogjuk az újrakötéseket. Márpedig az emberek mindig találnak jó alibit maguknak, amiért eltolják a dolgokat. Nekem van olyan ügyfelem, aki a hitelükhöz számolt második négy éves lakástakarékot pár hónappal később akarta megkötni, mint a hitelfelvétel. Ennek már 3 éve…

A konstrukció kockázatai

Összeszedem, hogy milyen kockázatokkal kell szembesülnöd abban az esetben, ha a 4 éves verziót választod (minden pozitívumával egyetemben)

- állami támogatás kockázata, amit mi ugyan 20%-kal néztünk meg csökkenés esetén, de semmi nem garantálja, hogy pontosan ennyi lenne a jövőben

- adószámok kockázata, ugyanis nem biztos, hogy a szükséges időben megfelelő számú lakástakarékot tudsz majd kötni. Ha pedig nem tudod megkötni, akkor a hitel máris drágább lehet

- személyi kockázat,mivel bármikor felboríthatod a konstrukciót és jellemzően az emberek kényelemből vagy más indíttatásból meg is szokták tenni

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Hitelt és CSOK-ot szeretnél? A független szakértő segít Budapest és Pest megye területi hatállyal

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 06. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 20, 2018 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

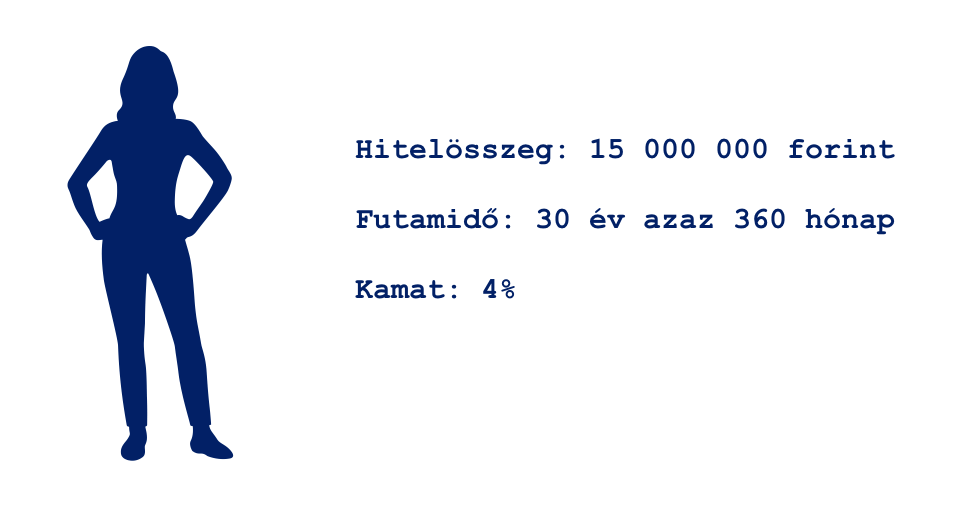

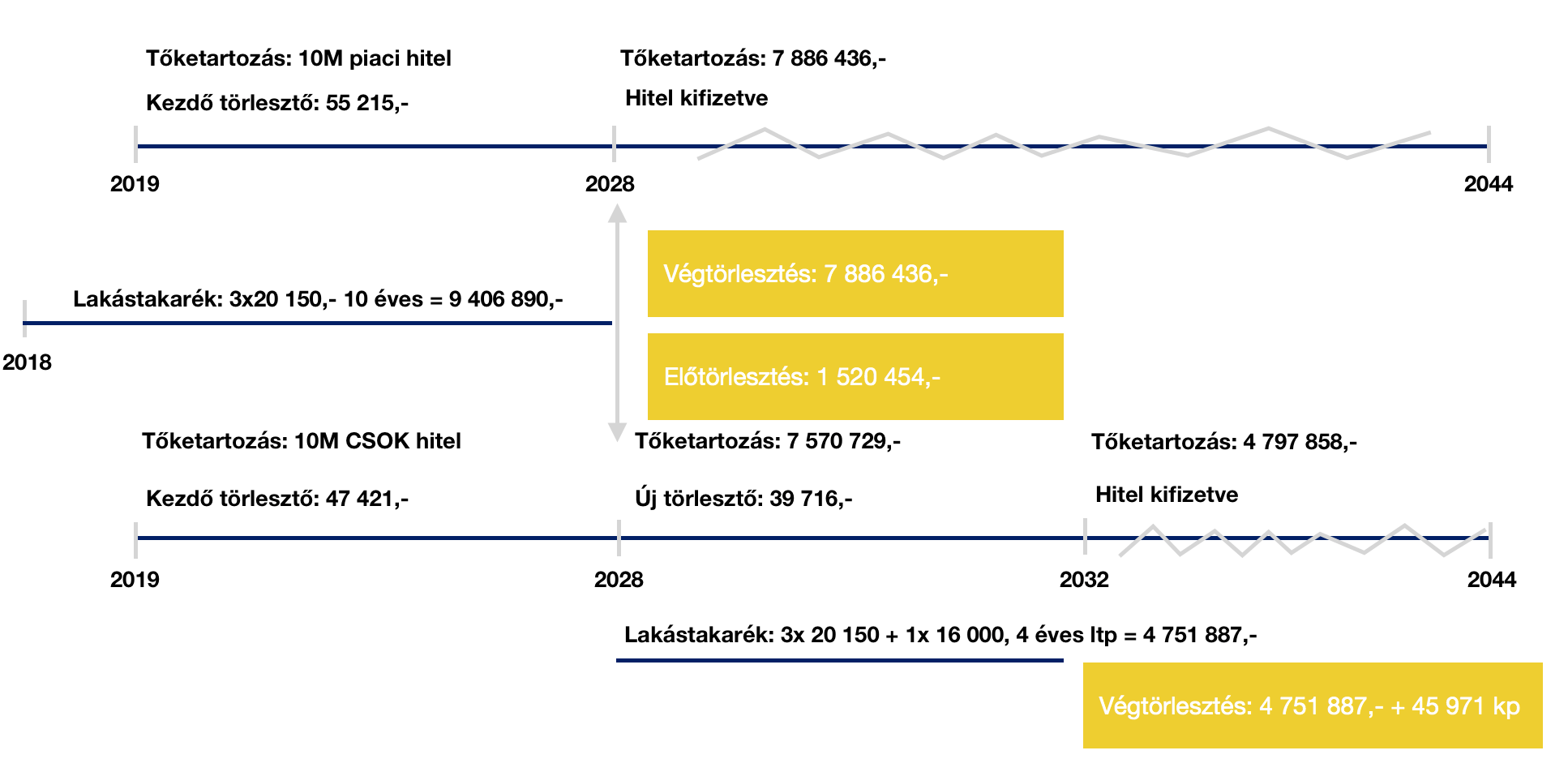

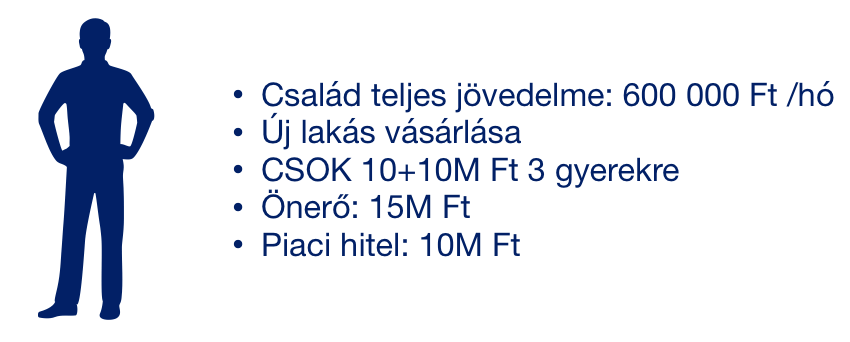

Nagyon sok ügyfelem kérdezi tőlem, hogy milyen stratégiával érdemes hitelt felvenni?Létezik egyáltalán a „0 forintos” jelzáloghitel konstrukció? Számtalan konstrukció közül kell választanunk. Ebben a cikkben megnézünk egy megoldást, aminek a legfontosabb eleme a kiszámíthatóság és biztonság. Tehát ebben a példában nem akarunk trükközni a kamatperiódusokkal, nem akarjuk legyőzni a bankot, és nem kockáztatjuk meg, hogy 4 év múlva, amikor újra kötnénk a lakástakarékot, addigra már megváltoztak a feltételek (alacsonyabb állami támogatás), ami borítja a teljes konstrukciót. A hagyományos értelemben vett legstabilabb megoldásra törekszünk konzervatív ügyfelek részére!

A hitelstratégia legfontosabb megállapításai – „0 forintos” jelzáloghitel konstrukció

1. Először a piaci hitelt kell visszafizetni

Ebben a konstrukcióban kétfajta hitelt fogunk felvenni. Egyrészt a „3%”-os kamatozású CSOK hitelt, másrészt egy piaci hitelt, aminek a kamata mai napon 10 éves fix kamatozású konstrukció esetében 4,37%. Mivel két hitel fut párhuzamosan egymás mellett, így döntenünk kell, hogy a rendelkezésre álló anyagi keretből hogyan cselekszünk:

- Párhuzamosan csökkentjük mindkettő hitel tőketartozását

- Először a CSOK hitelt fizetjük vissza

- Először a piaci kamatozású hitelt rendezzük le

Nem árulok el nagy titkot, hogy pénzügyileg mindig a drágább hitelt éri meg minél hamarabb kifizetnünk. Így a teljes konstrukciónak az alapja a piaci hitel elsődleges végtörlesztésén alapul.

2. Először 10 éves lakéstakarékban gondolkodunk

Már készül a cikk a blogon, amiben kielemezzük az ősrégi kérdést: „melyik éri meg jobban? 4 éveset vagy 10 éveset kötni hitel mellé?”. Előre elárulom, hogy a válasz nem annyira egyszerű, minthogy a két módozatnak az EBKM értékét egymás mellé téve ráböknénk a nagyobbra. A bevezetőben jeleztem, hogy ennek a konstrukciónak a narratívája, hogy végig garantált legyen, esélye ne legyen a feltételeknek változnia. Mivel egyre gyakrabban kerül elő az állam azon terve, miszerint csökkentik a támogatást a lakástakarék szerződésekre, így a választás egyértelmű: 10 éves periódusban gondolkozunk ebben az esetben, így biztosítva saját magunk számára a konstrukció „sérthetetlenségét”.

3. Minél hosszabb futamidőre vesszük fel a hitelt

Alapvetően az ügyfelek 10-15 év között szeretnék a hitelüket visszafizetni. Ilyenkor a legkonzervatívabb megoldás, hogy 10-15 éves futamidőre felvesszük a hitelt, amit végig fizetünk. Ennél lényegesen jobb megoldás lehet bizonyos konkrét feltételek teljesülése esetén, ha papíron hosszabb futamidőre felvéve a hitelt, minimalizáljuk a bank felé fizetendő havi kötelezettségünket.

Példának okáért a 10 000 000 forintos piaci hitelnek a törlesztőrészlete 10 évre 10 éves fix kamat mellett 103 332 forint lenne havonta. 25 évre ugyanez a konstrukció viszont 55 215 forint. A két összeg közötti különbség a mi „játszóterünk”, azaz az összeg, amit okosan megforgatva lakástakarékban magasabb hozamot tudunk termelni, mint amennyi a hitel kamata lenne. Tehát érdekünk a banknak minél kevesebbet fizetni.

A futamidő eltolásnak nem célja, hogy a hitel törlesztésére minél kevesebbet fizessük, mivel a különbséget is visszaforgatjuk lakástakarékba.

A különbség jelen esetben: 44 883 forint (a konstrukcióban 45 000 forintra kerekítve számolok tovább)

4. Egy évvel hamarabb indítjuk a lakástakarékot

Ebben a konstrukcióban egy nagyon tipikus élethelyzetet szeretnék bemutatni. Mivel a CSOK10+10 feltétele az új építésű lakás megvásárlása vagy építése, éppen ezért egyfajta időkorlátba is ütközünk. Hiszen ezek az ingatlanok gyakorlatilag nem elérhetőek azonnal. Legalább fél év-1 év telik el a papírozás és az ingatlan átvétele között. Értelemszerűen akár 1 évnyi tolódás is lehet a hitel törlesztésének elkezdésében is.

Ha a megfelelő hitelstratégiát már kiválasztottuk, akkor százezreket és éveket nyerhetünk azáltal, hogy a hitelhez megkötendő lakástakarékot azonnal elindítjuk és megszerezzük rá az állami támogatást. Ezzel a lépéssel azt érjük el, hogy például a 10 éves lakástakarékot immáron nem a hitel 10. évében, hanem a hitel 9. évében be tudjuk törleszteni, hiszen már egy éve ketyeget a megtakarítás!

A konstrukcióban ezzel mit nyerünk?

12x 55 215 forint törlesztést már nem kell megfizetnünk (1 évet nyertünk magunknak) = + 662 580 forint azonnali nyereség

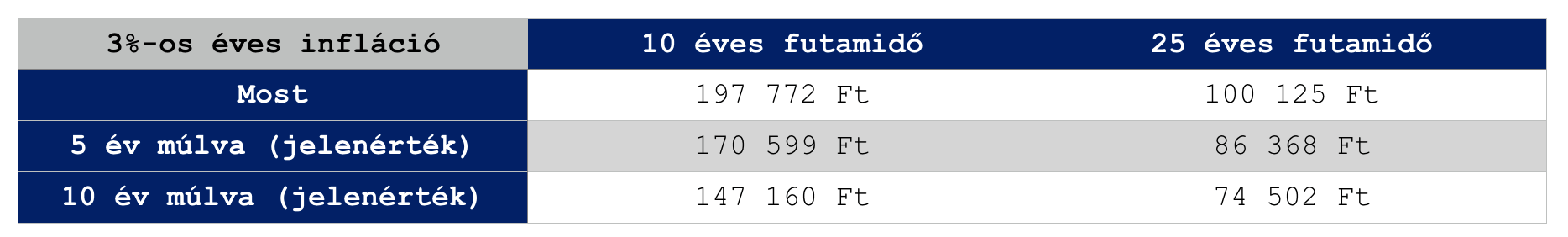

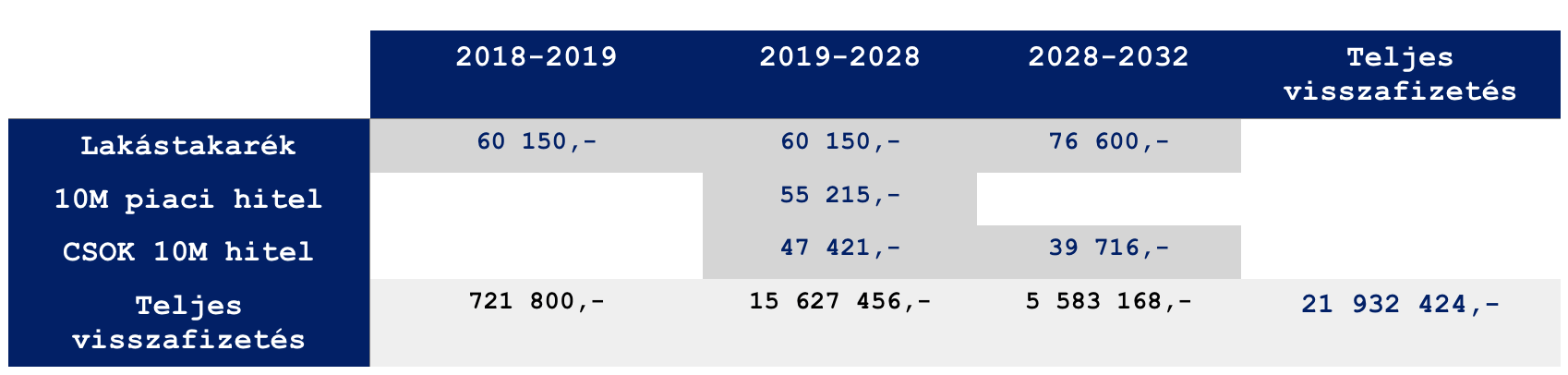

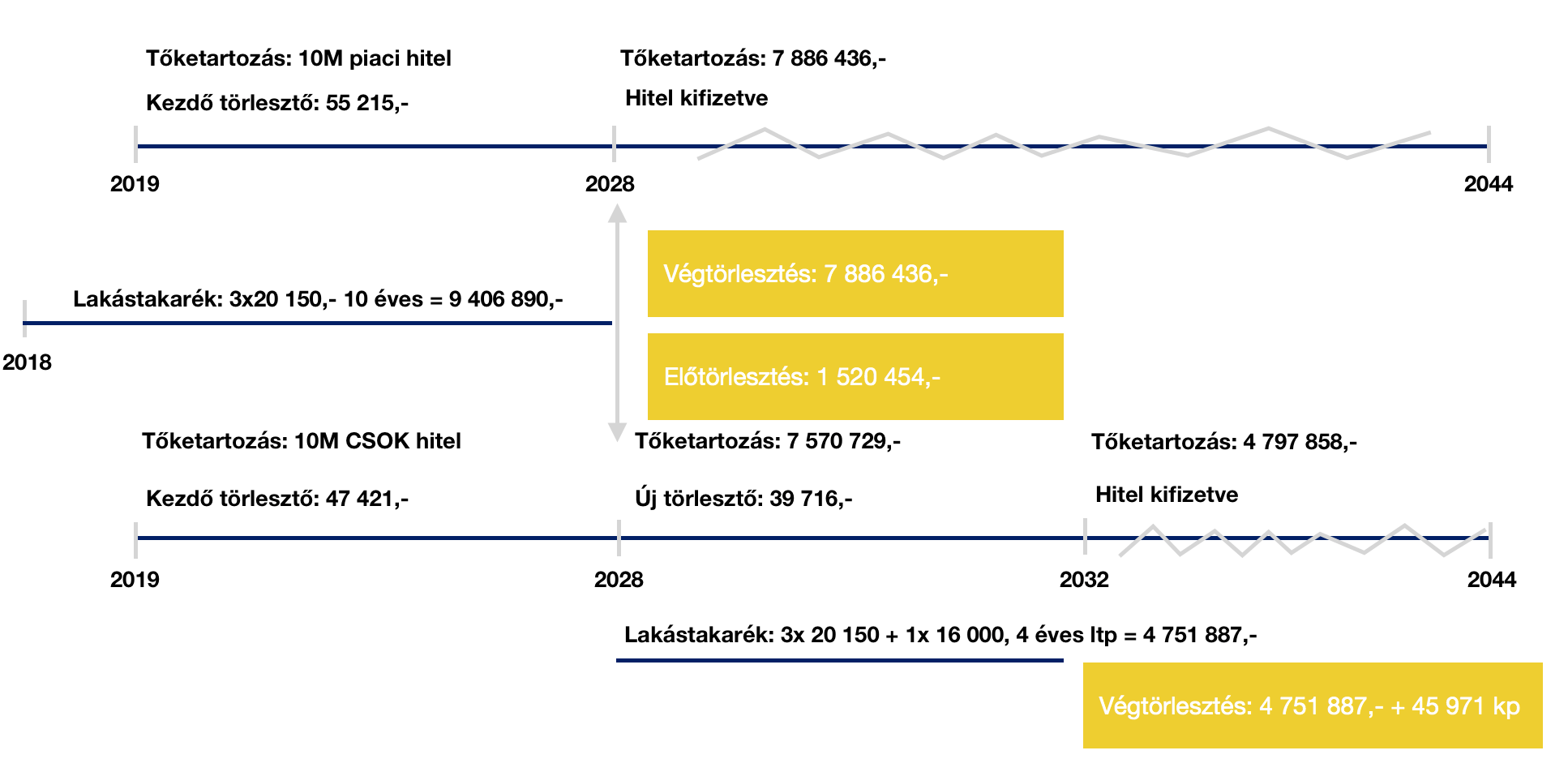

A konstrukció

Az ábrán láthatjuk, hogyan alakul a két hitel illetve a lakástakarék „kapcsolata” egymáshoz. Így az első díjmentes előtörlesztés mostantól számított 10 év múlva (a hitel 9. évében) esedékes lakástakarékból. Ez azt jelenti, hogy a piaci hitelt teljes mértékben kifizetjük és megszűnik. A 3 db 10 éves lakástakarékból felhalmozott összegből azonban megmarad számunkra közel 1,5M forint, amit a CSOK 10M hitel díjmentes előtörlesztésére tudunk fordítani.

Így mostantól számított 10 év (a hitelek 9. évében) az állás:

- a piaci hitel kifizetve

- a CSOK 10M forint hitelnek az aktuális tőketartozása 6 050 275 forint

- Kötnünk kell 3 db 20 150 és 1 db 16 150 forintos lakéstakarékot 4 évre

Miután mostantól számított 13 év múlva (a hitel 12. évében) lejár a 10 év múlva 4 évre újrakötött lakástakarék szerződés, így minden adott ahhoz, hogy a CSOK10M forintos hitel fennmaradó tőketartozását kifizetve kiszálljunk ebből a hitelből is. Ennél a számításnál maradt 45 971 forint különbözet a tőketartozás javára, amit egy összegben kifizetünk.

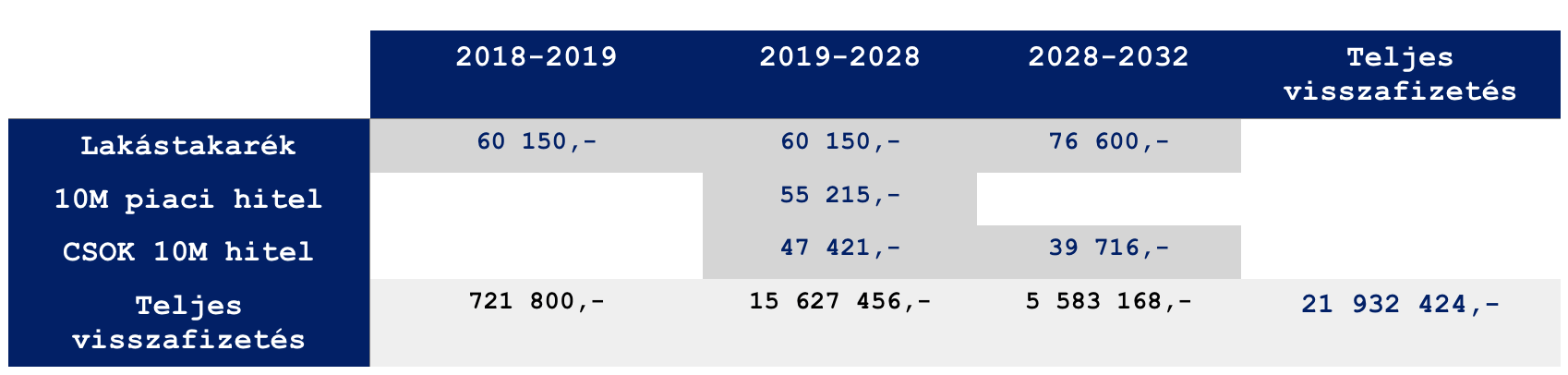

Mennyit fizettünk összesen?

A táblázatból láthatjuk, hogy a 20 000 000 forint felvett hitelre 13 év alatt (+1 év, amikor csak lakástakarékot fizetünk) 1 932 424 forintot fizettünk vissza. Ez már egy nagyon jó ajánlatnak számít, amit annak köszönhetünk, hogy hamarabb elkezdtük a megtakarítást illetve felhasználtuk a rendelkezésre álló állami támogatást.

A kalkulációban

a második lakástakarék konstrukcióban 4 db lakástakarékot kellett kötnünk, ami lehetséges, hiszen a CSOK 10+10 3 gyerek esetén jár, tehát papírformaszerűen a szűk családban minimum 5 „szabad adószám” van. Viszont a konstrukcióban figyelembe kell vennünk:

- a lakástakarékok szerződéskötési költségét, amit most akciósan tudsz megkötni. 10 éves szerződés esetén szerződésenként 76 000-80 000 forint lenne, azaz nagyjából 240 000 forint. Akcióban viszont 60 000 forintba kerülne a három szerződés megkötése. (itt tudod kérni az akciót: ltp kötés)

- a 10 év múlva esedékes 4db 4 éves lakástakaréknak a számlanyitási költségei nem ismertek, ugyanis módozattól és kedvezménytől függ. Jelenleg nagyjából 100 000 forintba kerülne.

- benne van a pakliban, hogy 10 év múlva már más feltételekkel tudjuk megkötni a lakástakarékot, tehát nem lesz elég a számítás a teljes végtörlesztéshez

- mindenféle akció mellett ekkora hitel felvételi költsége nagyjából 50-100 000 forint is lehet+ ügyvédi költségek. Tehát a teljes visszafizetéshez ezt mindig vegyük figyelembe.

Extra konstrukció: a teljes visszafizetést tovább lehet csökkenteni, ugyanis a piacon létezik egy olyan egyedi konstrukció, ahol a folyószámlán parkoltatott pénzedre a hiteled kamatával megegyező látraszóló kamatot biztosítanak. Ennek működéséről itt olvashatsz (amennyiben a blog támogatója vagy, illetve most válsz azzá. Támogatás összege havi 1-3 dollár) : Egy különleges hitelkonstrukció

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.