Szerző: Szarvas Norbert | jan 29, 2018 | Cikkek - pénzügyi blog, info, megtakarítás

Az egy dolog, hogy elköteleződünk egy nyugdíjmegtakarítás mellett. Az pedig egy másik, hogy az elköteleződéssel egyfajta befektetési döntést kell meghoznunk, egy stratégiát kell saját magunknak felállítani. És ezt nem tudjuk kikerülni, a felelősséget nem tudjuk hárítani. De mégis milyen szempontok alapján hozzuk meg ezeket a döntéseket, miután/mialatt megkötünk egy nyugdíjbiztosítás, ami befektetési alapokkal dolgozik? Mi a helyes befektetési stratégia nyugdíjbiztosításnál?

A cikkben kifejezetten a nyugdíjbiztosításban elérhető befektetési alapokról lesz szó. Így nem foglalkozunk más befektetésekkel, vagyonfelhalmozással és egyéb, nyugdíjra is alkalmazott stratégiákkal.

Eddig rosszul értékelted a befektetési alapok eredményeit

Alapvetően egy nyugdíjbiztosítást 10-20-30 évre szoktunk megkötni, függően attól, hogy hány évre vagyunk a mágikus 65 éves öregségi nyugdíjkorhatártól. Tehát alapvetően az átlagos ember komfortzónáján kívül eső időtávról beszélgetünk, ami idő alatt sok minden megtörténhet. Szinte biztosan nem tudjuk megjósolni, hogy a világ ezen idő alatt milyen irányba halad.

A legrosszabb döntés, amit befektetési alapokkal kapcsolatban megtehetünk, hogy a múltbeli hozamokból indulunk ki (tényként kezeljük a jövőre nézve) és mindig az elmúlt év legmagasabb hozamát elérő alapot választjuk ki, mivel ebben „találjuk meg” a lehetőséget!

A legkényelmesebb befektetési indoklás, hogy megmutatjuk az elmúlt év legjobb eredményeit teljesítő befektetési alapokat. A döntés elméletben könnyű lehetne… De nem az

Havonta tőkésítünk, ami azt jelenti, hogy egy 20 éves szerződés esetében 240 alkalommal…

Ritkán esik szó arról, hogy nyugdíjbiztosítás keretein belül tipikusan havi tőkésítés történik (havonta fizetjük a díjat), tehát havonta vásárolunk befektetési egységeket a különböző befektetési alapokból. Ebben a 240-ben 20 év alatt még nincsen benne az adójóváírás utáni alapvásárlás (évi +1). Az egyszerűség kedvéért maradjunk 240 darab tőkésítésnél.

Amikor megnézed az alapok elmúlt időszakát, akkor tulajdonképpen mit látsz a %-ok mögött?

- Elmúlt 1 éves hozam esetén 12 darab tőkésítésnyi időszakot

- Elmúlt 3 éves hozam esetén 36 tőkésítésnyi időszakot

- Elmúlt 5 éves hozam esetén 60 tőkésítésnyi időszakot

Szóval összességében amit nézünk, az korántsem alkalmas arra, hogy a teljes futamidőre vetítve bármilyen következtetést levonjunk. Hogy mégis mit érdemes megnézni a befektetési alapok múltbeli eredményeivel kapcsolatban, azt kicsit később leírom…

Mit jelent a 240 darab tőkésítés számodra?

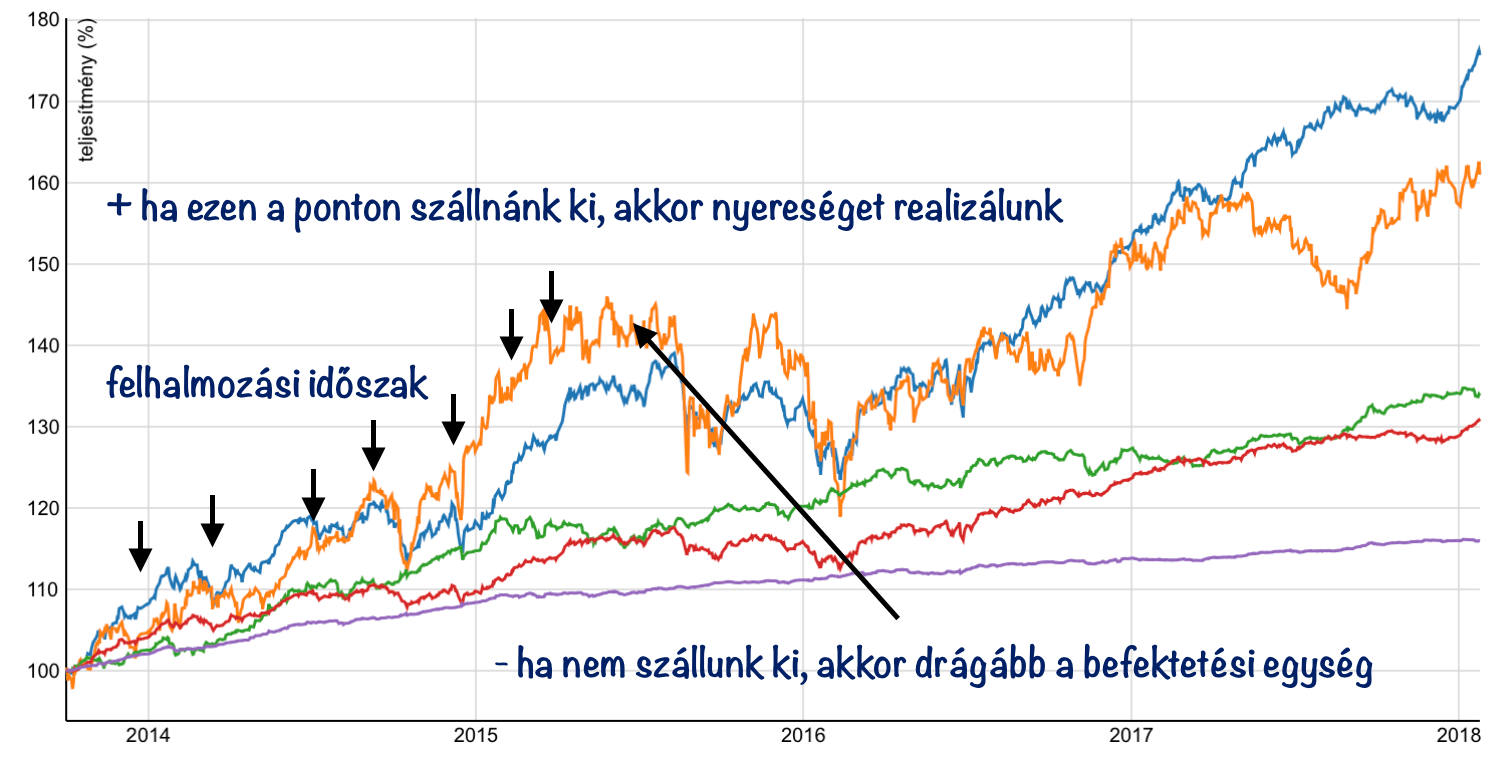

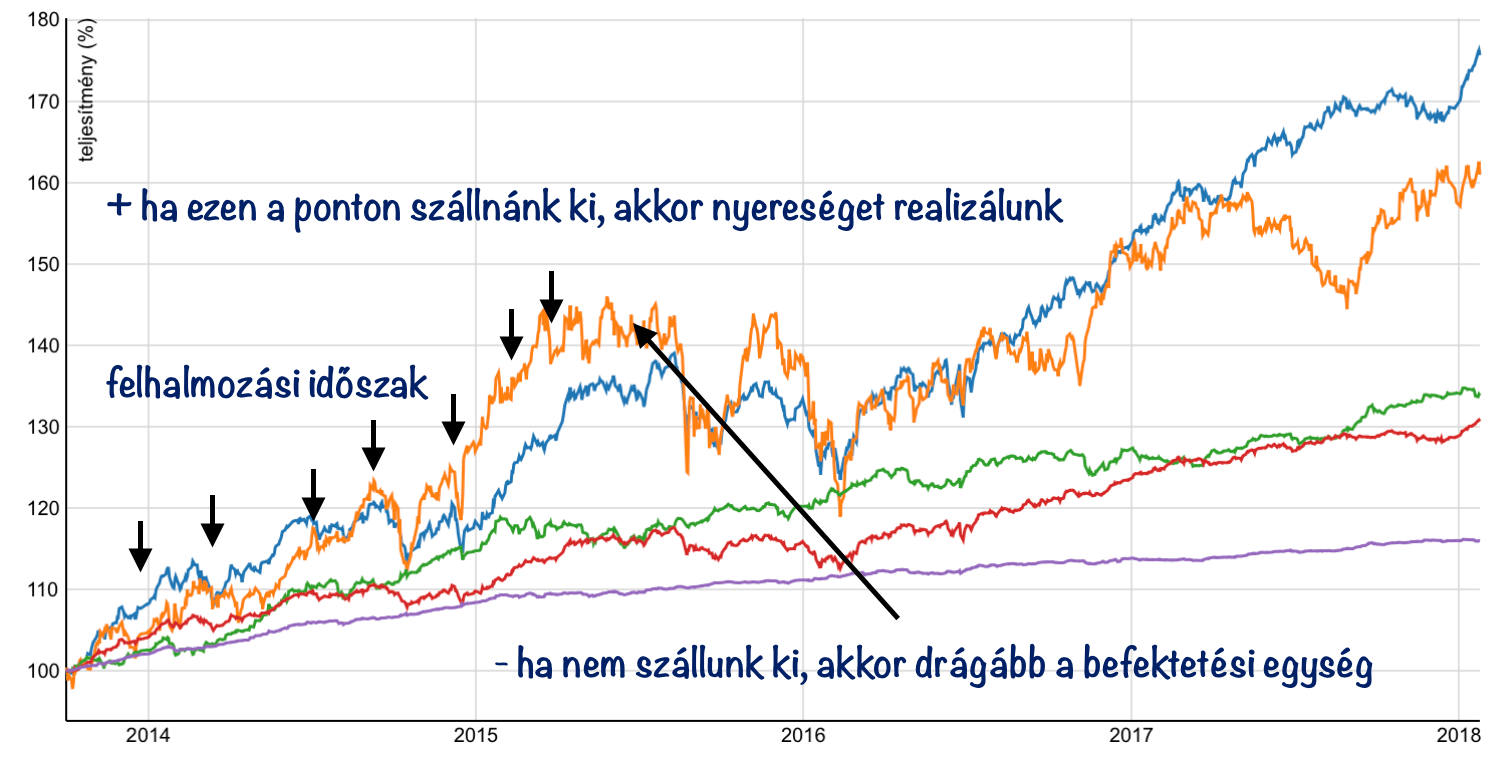

Az egyszerűség kedvéért nyugodtan nevezhetjük az első befizetésed és utolsó befizetésed közötti időszakot felhalmozási időszakban. Ilyenkor számodra alapvetően a legfontosabb cselekvés, hogy minél több befektetési egységet halmozz fel (darabszám), mivel a legvégén semmi mást nem csinálnak, minthogy az adott napi árfolyamot megszorozzák az általad felhalmozott befektetési egységek számával. Ez lesz a te megtakarításod kiszállási értéke.

Az igazán nehéz ebben, hogy „eltaláljuk”, melyik befektetési alapba érdemes beszállni, mikor és meddig.

Tehát a te érdeked nem az lenne, hogy minden hónapban „csúcson” vásárolj, hiszen nem abban a pillanatban akarod kivenni a pénzedet. A valódi érdeked, hogy ugyanazért a pénzért minél több befektetési egységet tudjál megszerezni. Ehhez pedig szükséges az árfolyam ingadozása. Itt is igaz a befektetések legfontosabb szabálya: „olcsón vegyél és drágán adj el”.

Nem érdemes menet közben hozamról beszélgetni- befektetési stratégia nyugdíjbiztosításnál

Gondolj bele, hogy bármit csinálsz, a szerződésed végig fog futni (feltéve, hogy fizeted). Tehát ez egy tartamos szerződés, hosszútávú megtakarítás. Számodra teljesen mindegy, hogy a megtakarításnak mennyi a névértéke az 5., a 10., vagy bármelyik évben. Hiszen a névérték semmi más, mint adott napi árfolyam megszorozva a te befektetési egységeid számával.

Jobban érzed magad, ha végig nyereséget mutat a névérték? Ne tedd. Ugyanis ez azt jelenti egyben, hogy az adott időszakban ugyanazért a pénzért kevesebb befektetési egységet fogsz vásárolni, hiszen a befektetési alap árfolyama magasan áll. Tehát drágább.

Sajnos az átlagos befektető ezeket a megtakarításokat évről évre ítéli meg az alapján, hogy éppen mit mutat a számláló. Valójában ez egy olyan számsor, ami megnyugtat/felidegesít, de semmi nem változik. Hiszen a megtakarításodat nem veszed ki, tehát nem forintosítod. Neked továbbra is ugyananni befektetési egységed lesz jó árfolyam és rossz árfolyam esetén. A cél, hogy a legvégén az árfolyam magasan álljon.

Ami magas az zuhanni fog, aztán emelkedik

Fontos megérteni, hogy egy nyugdíjbiztosítás esetében nem válogathatunk a korlátlan számú befektetési alap közül. A biztosító már előre „kiválogatott” számunkra 8-10-15 alapot, amik közül választhatunk és különböző mértékben feloszthatjuk a pénzünket. Ez nem azt jelenti, hogy mindegyik alap tuti befektetés és biztosan működni fog számunkra. Ez azt jelenti, hogy egy olyan „játszótérre” engedtek be minket, amit folyamatosan ellenőriznek és túl nagy hülyeséget nem tudunk elkövetni.

Ettől még simán lehet hosszútávon veszteséges az általunk választott befektetési alap, főleg, ha folyamatosan ki-be ugrálunk mindenhonnan.

Főleg a részvény-túlsúlyos befektetési alapok „kilengése” magas, tehát az árfolyam folyamatosan mozog negatíg és pozitív irányba. Abban biztosak lehetünk, hogy az a részvény-túlsúlyos árfolyam, ami már egy ideje emelkedik, biztosan zuhanni fog. Ettől nem kell megijednünk, nem szabad pánikolnunk.

Mit nézzünk az alapokban, milyen stratégiát használjunk?

Mindenkit ez a kérdés izgat: „Oké, kötök egy nyugdíjbiztosítást, de nem értek a pénzügyekhez, mit csináljak?”. Nagyon fontos a minimum középtávú stratégiai szemléletmód, ami egy pénzügyekhez nem értő ember esetében azt jelenti, hogy „maradj a fenekeden és ne változtass a befektetési alapok összetételén”.

Portfólió stratégia

Ma már a legtöbb nyugdíjbiztosításban lehetőség van díjmentesen igénybe venni a biztosító alapkezelőjének portfólió ajánlását. Tehát elég egyetlen kérdésre választ adnunk (milyen a kockázathajlandóságunk) és ikszelni a három előre kialakított csomag valamelyikére. Ezt a stratégiát ne keverjük össze a régebben ügyfélmágnesnek nevezett stop-loss funkciónak, amit szerencsére a legtöbb biztosító mára elfelejtett ezekben a termékekben.

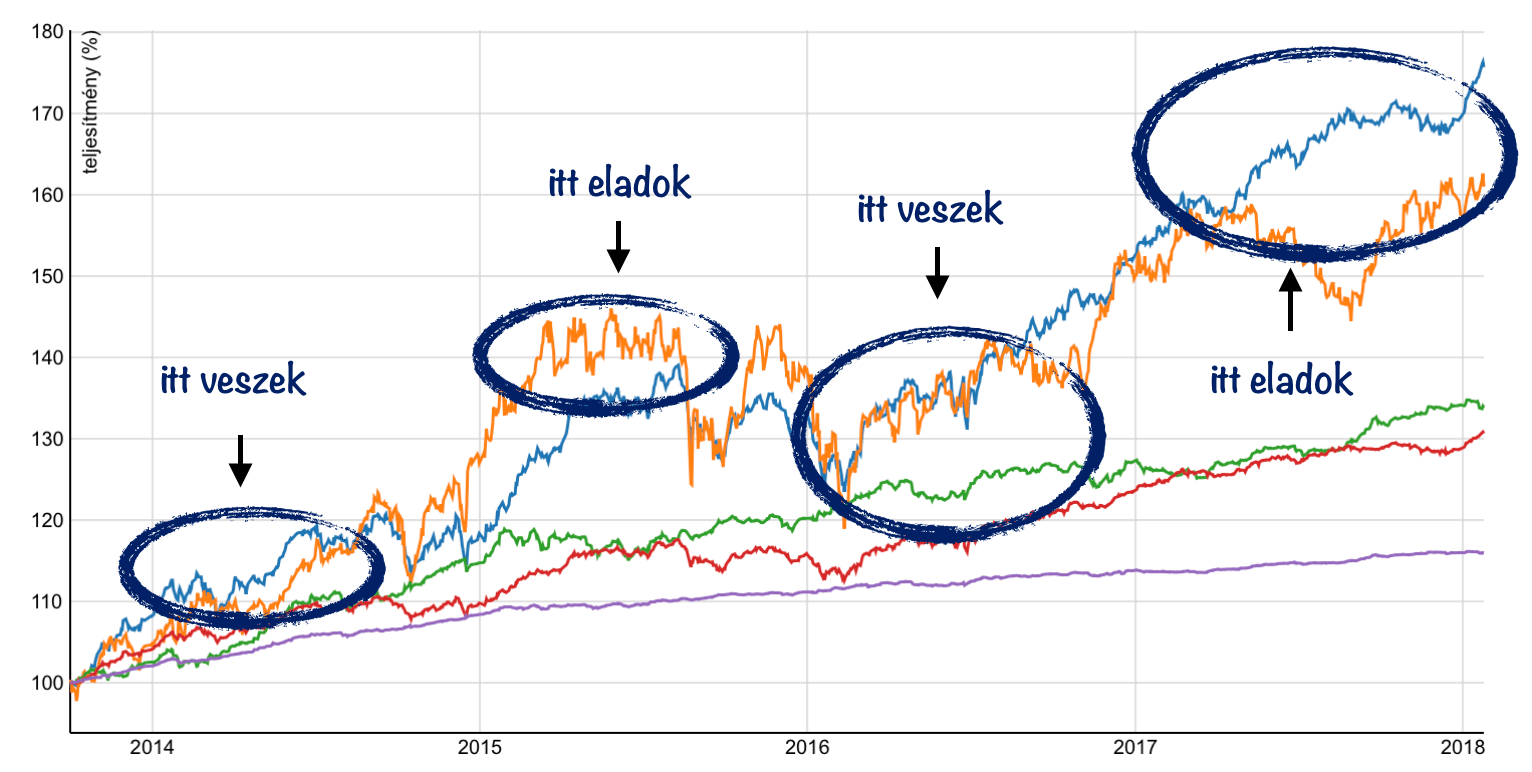

A stop-loss hamis ígérete az volt, hogy megvéd minket a nagyobb veszteségtől és amikor az alap árfolyama x %-nál nagyobb mértékben zuhan, akkor azonnal eladja a papírjainkat (veszteséget realizálunk) és kötvénybe helyezi át. Majd amikor az alap árfolyama emelkedik, és elér egy pontot, akkor visszahelyezi a pénzünket (drágán fogunk venni).

Tehát a stop-loss a havi tőkésítésű megtakarítási programokban a legveszélyesebb dolgot csinálta: mindig olcsón adott el és drágán vett.

Ezzel szemben a portfólió stratégia egyfajta iránymutatás, hogy mely befektetési alapokba érdemes beszállni közép illetve hosszútávon. Én azt tapasztaltam eddig, hogy ezek az ajánlások jól szoktak sikerülni és nagyo nehéz lenne adott pillanatban jobb portfóliót magunknak összeállítani.

Ingyenes az áthelyezés a nyugdíjbiztosításban

Egy hatalmas előnyét érdemes megemlíteni az átlagos nyugdíjbiztosításnak. Mégpedig azt, hogy menet közben bármikor díjmentesen át tudjuk rendezni a portfóliónkat, ha valamilyen ihletett állapotba kerültünk vagy szeretnénk saját magunk kézbe venni a dolgok intézését. Ez a költségelem akkor válik érdekessé, amikor már van 5-10M forint a számlán és más termékektől eltérően nem kell az átváltásokért kifizetni a 0,1-1%-os díjakat (10M forintnál ez 100 000 forint is lehet).

Nem szabad ki-be ugrálni

Remélem a cikkből ezidáig világossá vált a hosszútávú szemléletmód fontossága. Számos kutatást tudok felhozni, aminek az eredménye az volt, hogy az aktív alapkezelés egyáltalán nem képes hosszútávon magasabb-jobb eredményeket elérni, mintha az elején gondosan kiválasztott befektetési alapokban hagytuk volna a pénzünket.

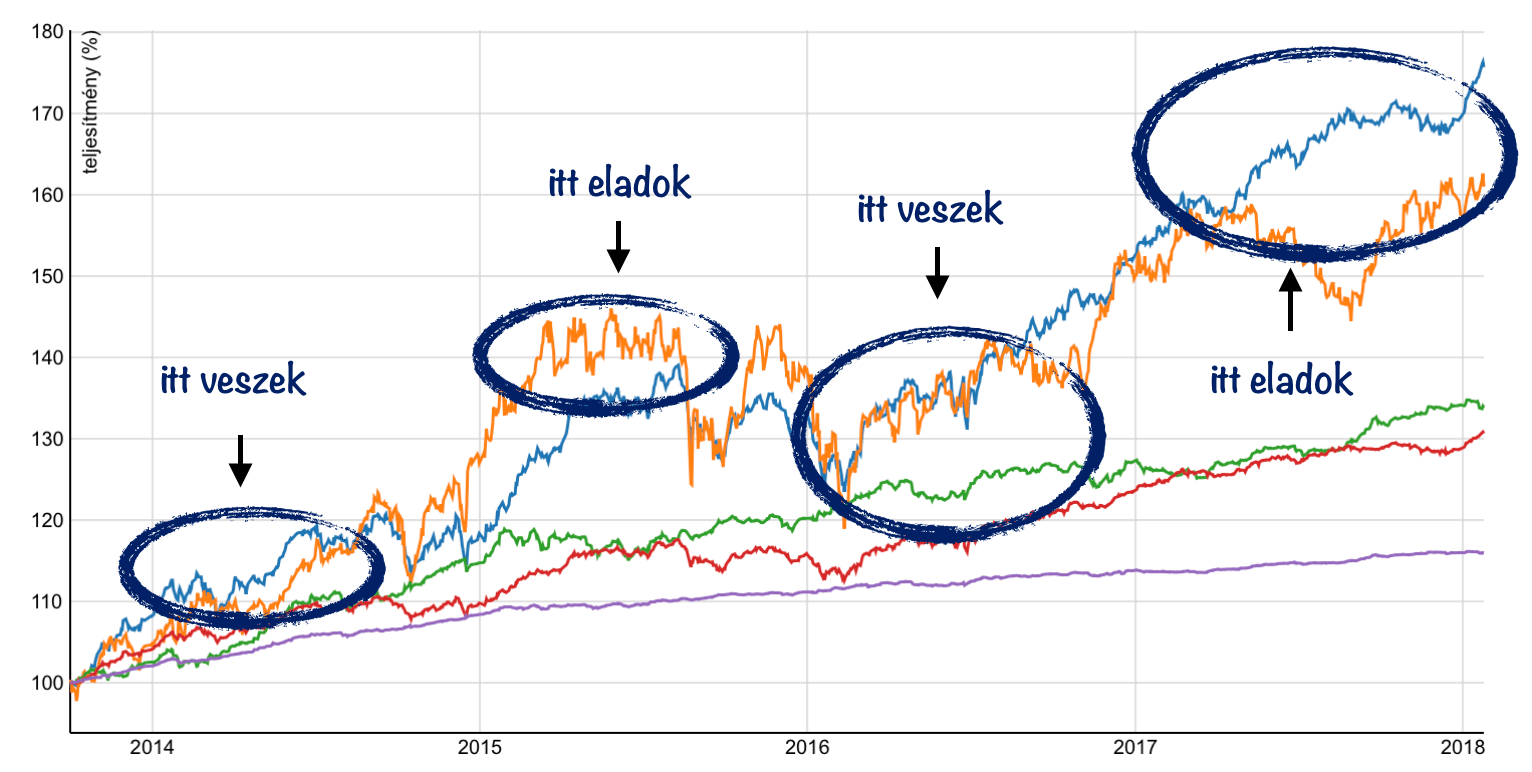

Ennek az oka, hogy tényleg senki nem tudja biztosan, mikor van az alap a csúcson és mikor van a mélyponton. Vannak események, körülmények, amikből sejthetünk valamit, de ez inkább tipp, mintsem tudományos szintű cselekvés. Az átlagos ügyfél a ki-be lépkedéssel alapvetően veszteséget realizál, hiszen szinte biztos, hogy a rosszul teljesítő alapból vesz ki pénzt (olcsón ad el) és az aktuális trendnek megfelelő, szárnyaló alapba helyezi (drágán vesz). Olyat ritkán látni, hogy valaki a jól teljesítő alapból vesz ki pénzt (drágán ad el) és a rosszul teljesítőbe pumpálja a pénzt (olcsón vesz).

Ne a jót keressük, hanem a rosszat!

Talán a legfontosabb javaslatom az ügyben, hogyha végképp a saját kezedben szeretnéd tartani a gyeplőt. Ha elfogadod, hogy alapvetően ez a játék mindig ugyanarról szól, ugyanazok a játékszabályok:

- a tömeg mindig drágán vásárol

- a tömeg felveri az árat

- a tömeg bepánikol

- a tömeg olcsón ad el

, akkor mostanra rájöhettél, hogy neked mindig a tömeggel ellentétes irányba kell haladnod. Ha a tömeg veri fel a nemzetközi részvények befektetési alap árfolyamát, akkor neked a pénzt át kell pakolnod (és drágán adsz el, ha volt itt pénzed) olyan alapokba, amik lenn vannak, alulról indultak növekedésnek (lásd: Kelet-Európai részvény mostanában).

Persze ez elméletben jól hangzik, de a valóságban sosem tudod, hogy mikor tudsz jókor kiszállni és mikor van még a befektetési alapban kakaó. Éppen ezért jobb ötlet végig kitartani, és ha az alap lezuhant, akkor még több pénzt belerakni.

Ha aktívan szeretném kezelni a befektetési alapjaimat, akkor sem napi kereskedést folytatnék, hanem 2-4 éves periódusokban gondolkodnék. Vételi pontnak nem az abszolút mélységet, eladási pontnak pedig nem az abszolút magasságot jelölném meg, hiszen nem ismerem előre az adatokat. Keresném az ismétlődéseket, a mintákat az elmúlt 10 évből meghatároznám magamnak a ki és beszállási pontokat.

És én mit szoktam megnézni a múltbeli hozamokon?

Folyamatosan egyfajta sormintát keresek, ugyanis a piac végtelenül szentimentális és a sorminták ismétlődésére rendezkedett be. A befektetési alapoknál mindig megnézem minimum az elmúlt 10, de inkább 12-15 évet lehetőség szerint, amiből láthatom egyrészt a sormintát, másrészt azokat az átlagos értékeket, minthogy hogyan teljesített évente átlagosan az alap.

Ez az időtáv ráadásul tartalmaz egy gazdasági világválságot is, tehát láthatjuk, hogyan „reagált erre” az alap és milyen módon követte le a piaci változásokat. Ezenkívül megnézem a befektetési alap szórását is, tehát milyen kilengésekkel érte el az adott eredményt- ezzel meghatározhatjuk a valódi természetét az alapnak.

A hozamelvárásod egy közepesen kockázatvállaló portfólió esetén nem lehet több, mint 6%. Számolj ezzel mindig és akkor nem ér nagy meglepetés.

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot 1-3 dollárral

Szeretnél nyugdíjbiztosítást kötni? Megmutatom a lehetőségeket!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 18, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj, nyugdíj oldal jobb

A nyugdíjas éveink el fognak jönni és ez sokak számára rémisztő hír lehet a maga anyagi bizonytalanságában. Ami azért érdekes, mert a megkérdezettek kivétel nélkül békés, utazásokkal teli, nyugadalmas éveket szeretnének saját maguknak. Ezt a kettősséget sajnos a mai napig nem sikerült feloldani, márpedig egyre sürgetőbb valódi megoldást találnunk…

A cikkben egy alternatív megoldást nézünk meg, egy nyugdíj-tervet, amivel a jelen beáldozása nélkül egy követhető és stabil életutat bejárva az elképzeléseinkhez sokkal közelebb kerülhetünk!

Ismerkedj meg a [háromzsebes nyugdíjas portfólióddal]

Ezidáig egyetlen alternatívát kaptunk a nyugdíjunkkal kapcsolatban: Kössünk egy Nyugdíjbiztosítást/NYESZ-t/ Önkéntes Nyugdíjpénztárat és tegyünk bele annyi pénzt, amennyit bírunk. A baj ezzel a megoldással az, hogy végtelenül egyszerű, egydimenziós és sokak számára betarthatatlan.

Sokat gondolkodtam azon, hogy milyen multidimenziós, portfólió-szemléletű megoldást mutathatok nektek, ami sokkal inkább betarthatóbb, figyelembe veszi az élethelyzetünket, a céljainkat és komplettebb megoldást nyújt. A háromzsebes nyugdíjas portfólió pontosan ezt a megoldást hivatott számodra nyújtani.

Az elmélet alapja, hogy kizárólag a kezdőpontot ismerjük (most), de minden mást ismeretlen változónak tekintünk:

- nem tudjuk, hogy meddig élünk

- nem ismerjük az inflációs rátát

- nem tudjuk mennyit fogunk keresni

- nem tudjuk mikor mennyit tudunk félretenni

- nem tudjuk, hogy életünk során ki marad velünk és ki távozik (pl.: válás)

Viszont ismerjük az alapvető szükségleteinket, amiket figyelembe kell vennünk:

- szeretnénk saját lakást

- a lehető legtöbb pénzt akarjuk összegyűjteni

- mindig kényelmesen akarunk élni

- gondoskodni szeretnénk a családunkról

Harmadik nyugdíjas zsebünk- Nyugdíjbiztosítás

A 3 részes cikksorozat utolsó részéhez érkeztünk, ahol mostmár tényleg a konkrét pénzről kell beszélnünk. Egyszerűen nem létezhet olyan nyugdíjcélú portfólió, aminek nem eleme a szabadfelhasználású nyugdíjas tőkénk. Ennek oka, hogy végső soron a pénzre mindig szükségünk lesz, így ebben a formában is gondolnunk kell a jövőre.

Jó megoldást jelenthet erre a célra a megfelelően kiválasztott nyugdíjbiztosítás, mint egy olyan megtakarítási forma, amire 20%-os adójóváírást is tudunk ígénybe venni, viszont feltételeiben rugalmasan, kedvezményrendszerében kiemelkedően teljesít a mostani piacon!

A szekció során bemutatott, ugyanazon paraméterek (egységesen 40 éves ügyfél, nettó évi 5%-os hozam, 25 év) mellett meghatározott mobilszámítások alapján egy nyugdíjbiztosítás megverte a NYESZT-t, az önkéntes nyugdíjpénztárt és a foglalkoztatói nyugdíjpénztárt is, a második helyen a NYESZ végzett. Adójóváírás nélkül számítva is a nyugdíjbiztosítás győzött, a második helyre a foglalkoztatói nyugdíjpénztár, a harmadikra a NYESZ került, és a negyedik lett az önkéntes nyugdíjpénztár a 25 év végi egyenleg (potenciális kifizetés) alapján. – írja a Portfólió

A nyugdíjbiztosítás egyik legnagyobb előnye, hogy lejárata a szerződéskötéskor érvényes öregségi nyugdíjkorhatár. Így a szerződés a NYESZ-el és Önkéntes Nyugdíjpénztárral szemben „függetlenedik” a jövőben egy esedékes öregségi nyugdíjkorhatár emeléstől. Mivel egyre többet cikkeznek arról, hogy megemelhetik 68-70 évre a nyugdíjkorhatárt, ezért egyáltalán nem mindegy, hogy szerződésszerűen mikor juthatunk a pénzünkhöz először.

Befektetési alapokba fektethetünk

A befektetési alap tulajdonképpen egy olyan befektetési lehetőség, ahol a kisbefektetők pénzeit egy szolgáltató „összegyűjti” és egyfajta „befektetési közösséget létrehozva” használja nagy volumenben azt. Éppen ezért a pénzünket mindig előnyösebben és biztonságosabban tudják befektetni, mintha a kisbefektetők egyenként tennék meg.

Az egy jegyre jutó nettó eszközérték, azaz a befektetési jegy árfolyama azt mutatja, hogy adott napon mennyit ér egy darab befektetési jegy. Tehát aznap ennyiért lehetne eladni a befektetési alap vagyonát, és osztva az összes befektetési jegy számával, ennyi vagyon jut egy befektetési jegyre.

Nyugdíjbiztosítás esetében, ahol havonta fizetünk be (havonta tőkésítünk) alapvetően két tényező számít a befektetési alappal szemben: hány darab befektetési jegyet tudtunk vásárolni és amikor kivesszük a pénzt, akkor azért mennyit hajlandóak fizetni (mennyi az árfolyam?).

Mintha vennél egy Nike pullóvert…

Sokan attól félnek, hogy egy 10-20-30 éves megtakarítási programban (nyugdíjbiztosítás) adott napon az alap értéke lezuhant és kevesebbet ér a pénzünk. Az árfolyammozgás ebben az esetben az előnyükre szolgálhat, hiszen az olcsóbb befektetési jegy azt jelenti, hogy ugyanazért a pénzünkért több darabot tudunk megvásárolni.

Sokan attól félnek, hogy egy 10-20-30 éves megtakarítási programban (nyugdíjbiztosítás) adott napon az alap értéke lezuhant és kevesebbet ér a pénzünk. Az árfolyammozgás ebben az esetben az előnyükre szolgálhat, hiszen az olcsóbb befektetési jegy azt jelenti, hogy ugyanazért a pénzünkért több darabot tudunk megvásárolni.

Tehát a gyűjtési-felhalmozási időszakban több papírom lesz: több papír x árfolyam = több pénz

Amikor befektetési alapba szeretnék a pénzt elhelyezni, akkor gondoljunk arra, mintha vásárolnánk egy Nike pullóvert. Tudjuk, hogy relatív jó minőségű, többszörösen ellenőrzött és értékálló terméket vásárolunk. Ha a Nike pullóver 30 000 forintba kerül alapvetően, de valamiért lezuhan az ára 10 000 forintra, akkor mit csinálunk?

Biztosan nem esel pánikba. Hiszen ez még mindig ugyanaz a minőség, márka és érték. Ha befektető fejjel gondolkozol, akkor ugyanazért a pénzért (30 000 forint) veszel 3 darabot és megvárod, amíg az ára megint felmegy/kompenzál. Így amikor megint 30 000 forint az ár, akkor eladod és kerestél vele 90 000 forintot (60 000 forint haszonnal). Hasonlóan működik a befektetési alap is. Hány darab „papírt” tudok az évek során megvásárolni és adott napon milyen árfolyamon tudom eladni azokat?

5 ok, amiért haldoklik a magyar nyugdíjrendszer

Kevesebbet kockáztatsz, ha…

A befektetési alap jellegéből adódóan nem egy cégbe fektetsz be. Az alap egyfajta „gyűjtő”, amit különféle szempontok alapján tudsz kiválasztani. Találsz olyan alapot, ami egyszerre több országba (regionális) fektet be, azokon belül is különböző iparágakba, de találhatsz olyan alapot is, ahol a kockázatot porlasztják különféle lehetőségekkel.

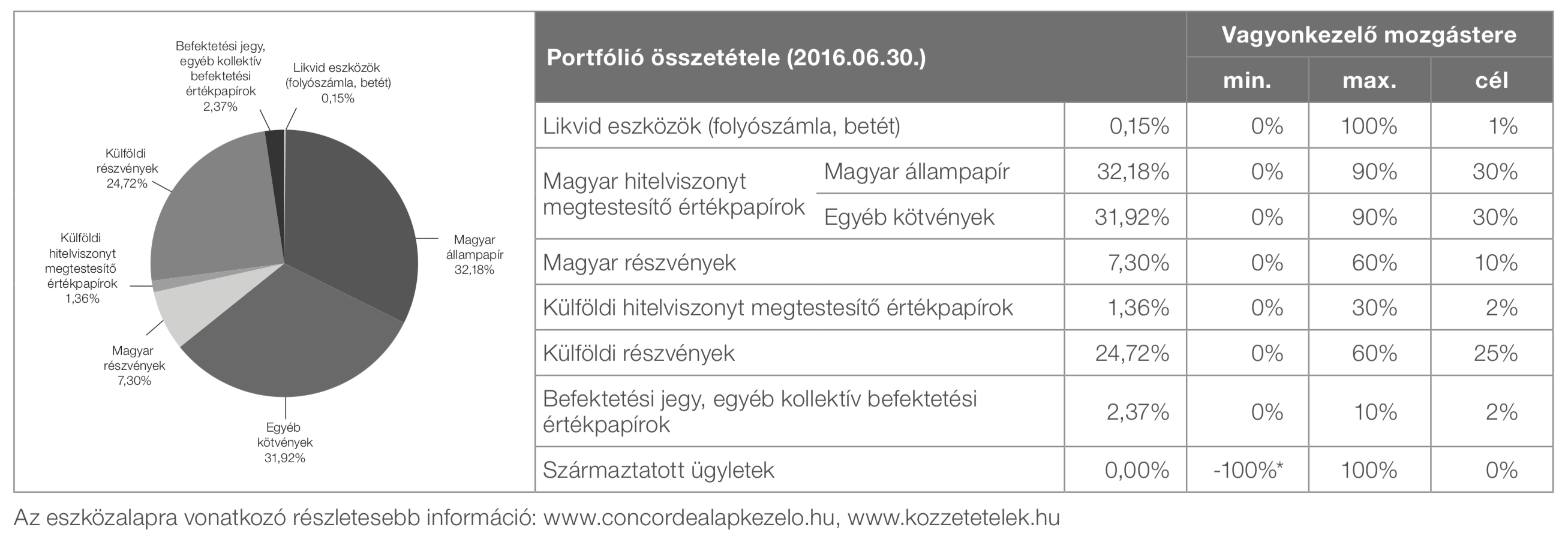

Nézzünk meg egy konkrét példát:

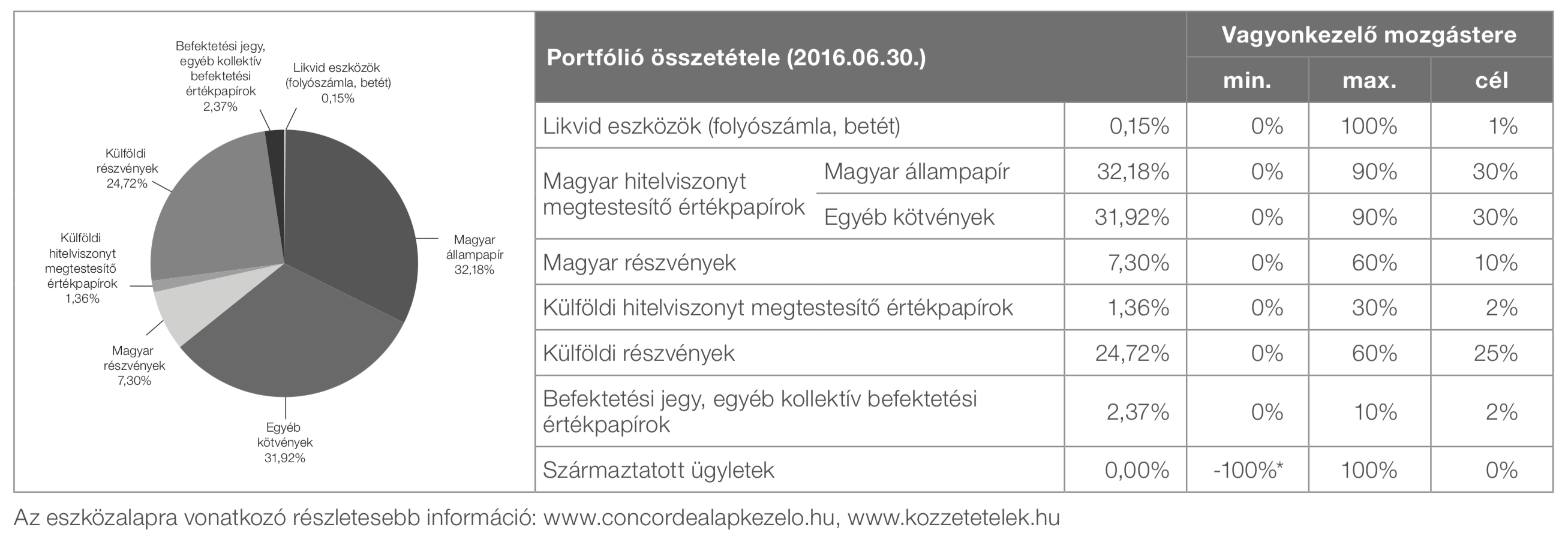

A képen a Concorde 2000 nevezetű eszközalapot láthatod és annak összetételét. Talán így lehet a legjobban megérteni, hogy mit is jelent valójában a befektetési alap. Láthatod, hogy ebben az egy befektetési alapban egyszerre fektethetsz be (különböző súlyozással) részvényekbe, befektetési jegyekbe, állampapírba és kötvényekbe egyaránt.

Vagyis a befektetést az alapkezelő végzi,

akit a nyugdíjbiztosítás keretein belül megbíztál azzal, hogy „felügyelje” a pénzedet. A táblázatban láthatod, hogy ennél a konkrét alapnál milyen „jogosítványt” kap az alapkezelő ahhoz, hogy átrendezze az alap összetételét, amennyiben úgy látja jónak. Így például soha nem fektethet be minden pénzt (100%) magyar részvénybe, hiszen csak az alap maximum 60%-át helyezheti ide.

A nyugdíjbiztosításban lehetőséged van átlagosan 6-10 befektetési alap közül választani, de akár többet is választhatsz és különböző logika szerint súlyozhatod azokat. Ráadásul a legjobb nyugdíjbiztosításokban menet közben díjmentesen tudod átrendezni a portfóliódat. Fontos megjegyezni azonban, hogy ezek már „válogatott alapok”, tehát a biztosító helyetted kiszűrte a rossz lehetőségeket, az általuk javasolt legjobb alapok közül választhatsz biztosítva ezzel azt, hogy azok se hozzanak végzetes és rossz döntést, akik nem értenek a pénzügyekhez!

A banki lehetőségeknél magasabb hozamot érhetsz el

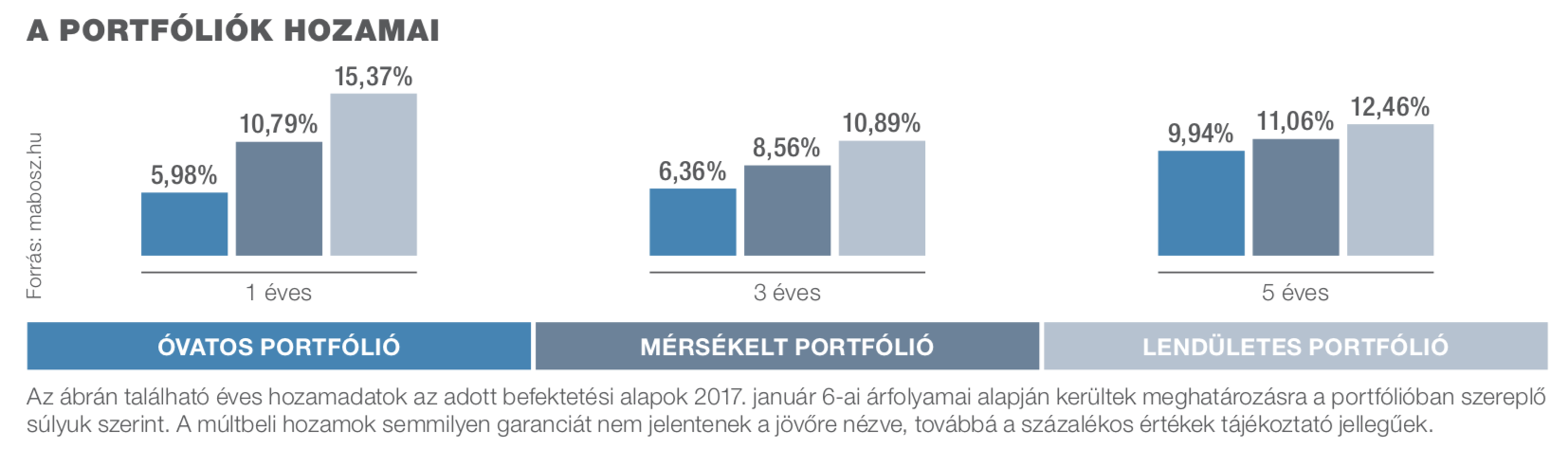

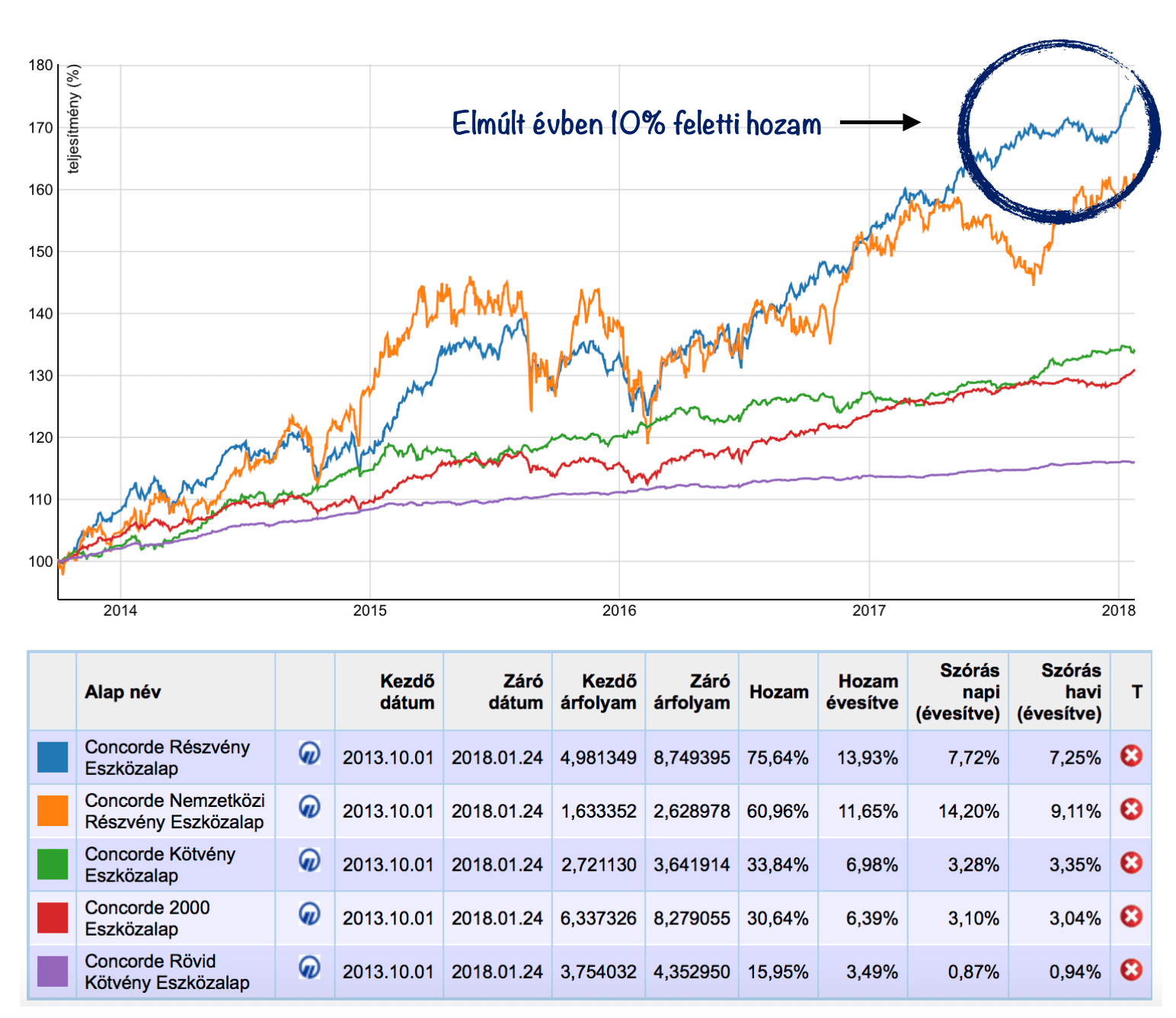

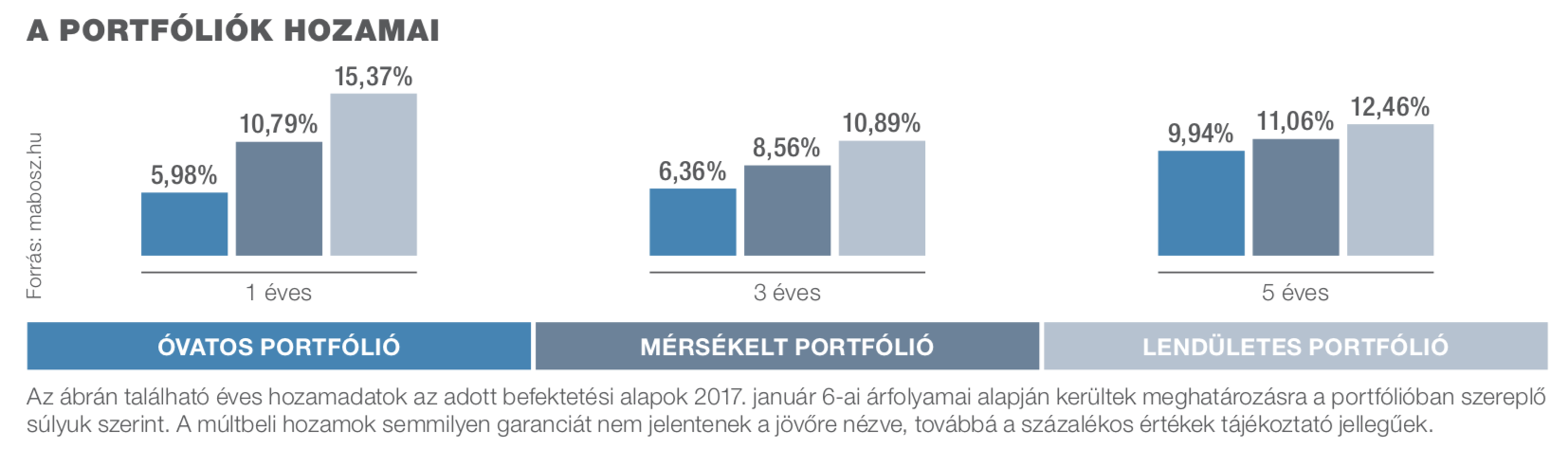

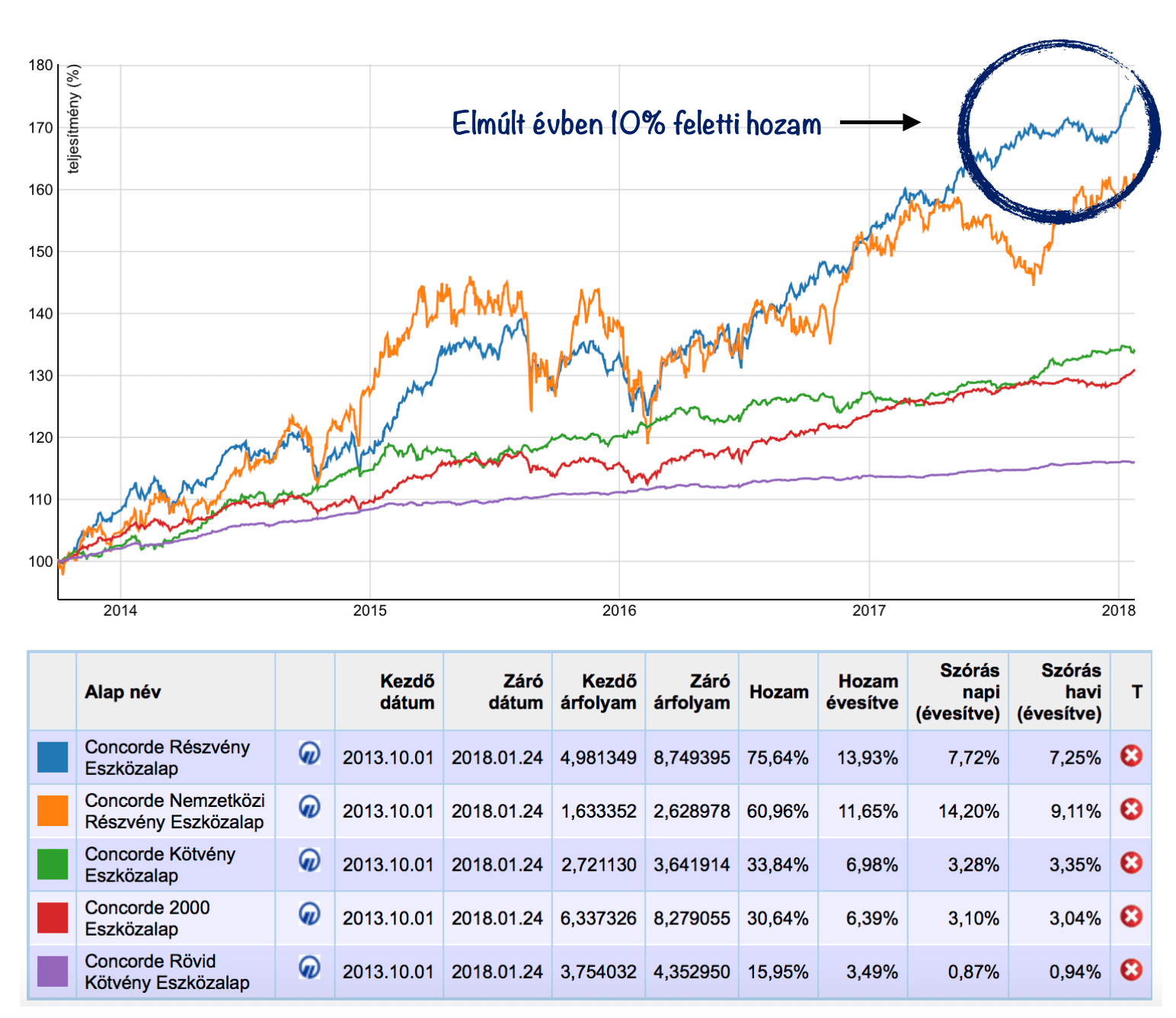

Maradva a Signal Nyugdíjbiztosításánál, az alábbi hozamokat érték el a biztosító által javasolt különböző kockázati szinthez összeállított „csomagok”. Ma már a legtöbb biztosító tesz javaslatot, hogyan érdemes összeállítani ezeket az alapokat!

Fontos: a múltbeli hozamok eredményeit nem tekinthetjük a jövőre nézve egyértelműnek. A jövőt nem ismerjük. Ezekből a számokból azt szűrhetjük le, „mi lett volna, ha x éve kezdtük volna el…”.

Általánosságban elmondhatjuk, hogy a kalkulációkat 6%-os éves hozamra szokta a piac kiszámolni. Vannak, akik ennél kevesebbet számolnak, míg mások ennél többet. Láthatod a számokból, hogy a konkrét példában mindhárom portfólió az elmúlt 5 évben 10% feletti éves hozamot teljesített. (Azonban az elmúlt 5 évben a piac folyamatosan növekedett!).

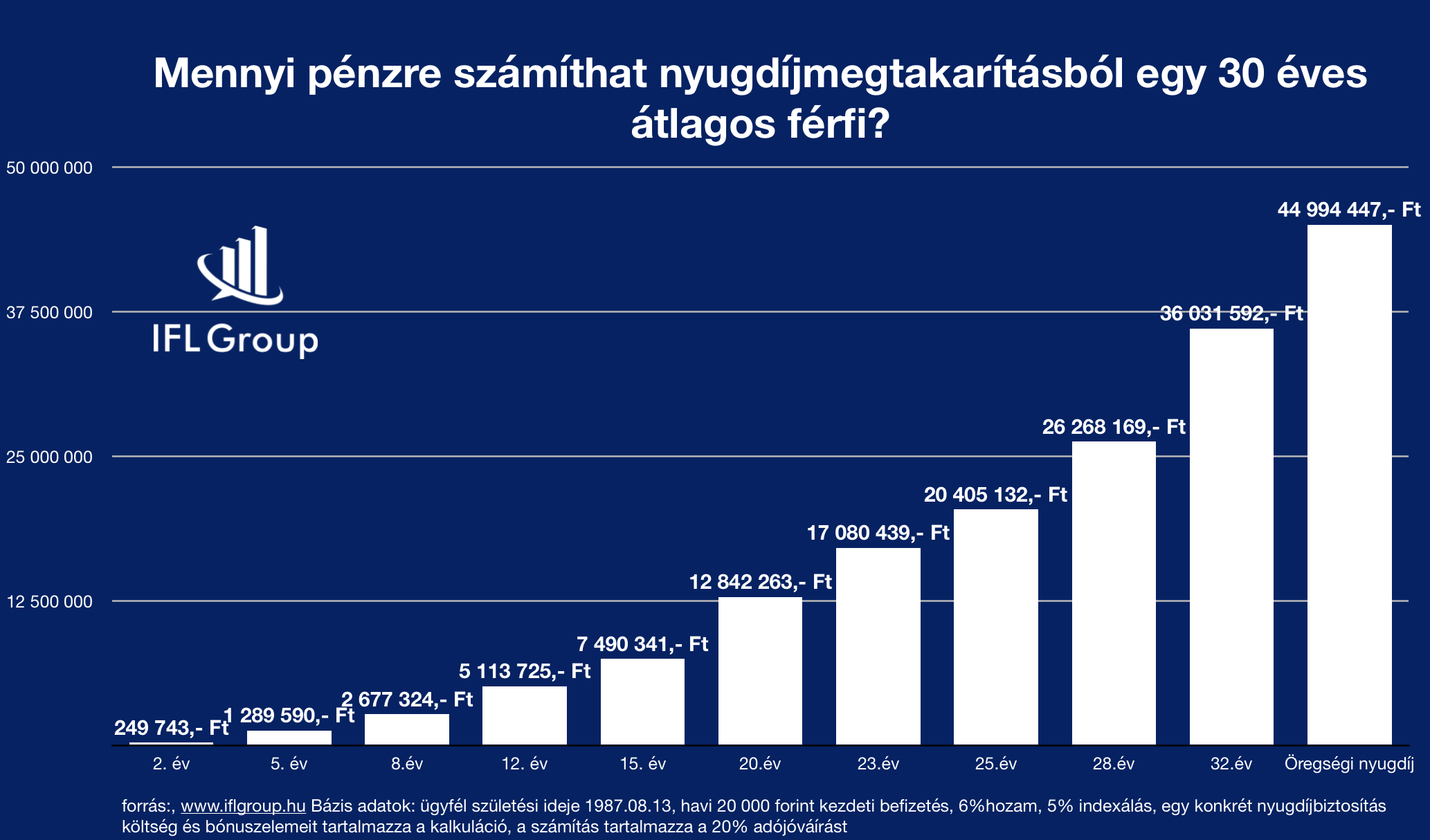

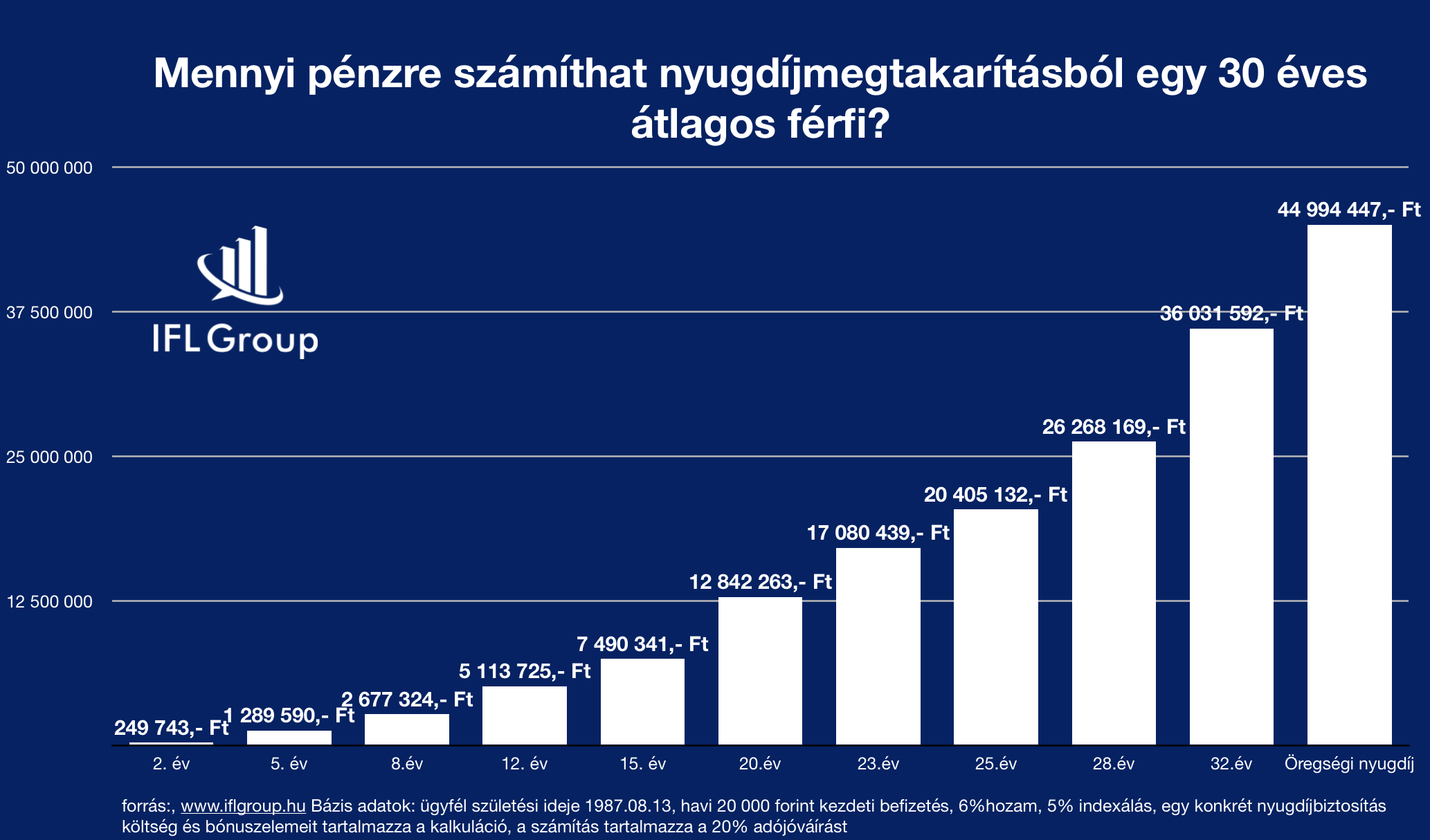

Itt találsz egy kalkulációt, hogy mit érhetsz el nyugdíjbiztosítással 6%-os hozam mellett akkor, ha minden évben 5%-kal többet fizetsz be (értékkövetést választasz) és minden évben megkapod a 20%-os adójóváírást:

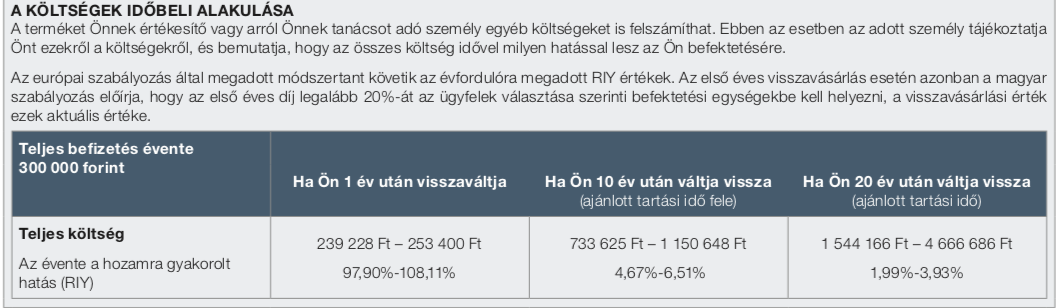

És mik a költségek?

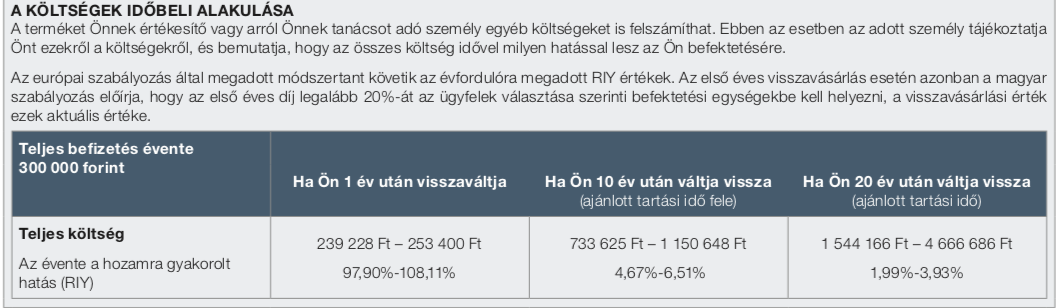

Mint minden pénzügyi terméknél, így itt is meg kell fizetnünk a termék költségeit. Ehhez 2018.01.01-től segítséget nyújt számunkra a KID tájékoztatási kötelezettség, amiben konkrét termékre levonva kapunk választ a kérdésünkre.

Először is az átlagos nyugdíjbiztosításnak az alábbi egységes költségelemei vannak:

- Szerződéskötési költség (első 3 évben vonják le)

- Adminisztrációs költség

- Vagyonkezelési költség

(forrás: www.signal.hu)

Láthatjuk a táblázatból,

hogy havi 25 000 forintos befizetés mellett a nyugdíjbiztosításban a költségünk 20 éves futamidő mellett akár 4 666 686 forint is lehet. Érdemes megjegyezni, hogy ezek a számítások nem mutatják meg, hogy a saját szerződésünk költségei pontosan mekkora összeget jelentenek majd, az átláthatóság javításában és a termék más termékekkel való összehasonlításban viszont segítenek.

„Előfordulhat, hogy a költségek meghaladják a befizetett tőkét bizonyos termékeknél: ez akkor lehetséges, ha például rendkívül kedvező piaci körülmények közt kimagasló hozamot ér el egy életbiztosítási termék. Például a MetLife termékénél szélsőségesen jó esetben a KID szerint 147,5 millió forintos lejárati értéket is el lehet érni, ebben az esetben 10,9 millió forint lesz a költség (a realitása ennek persze erősen a nullához közelít, a számításban egy időszakosan kiemelkedően teljesítő, rövid track recorddal rendelkező magyar részvényalapot vettek alapul).”- írja a Portfólió

Lefordítva a RIY

alapvetően azért nem képes a valódi költségeket tételesen megmutatni, mivel százalékos értékeket vesz alapul és a múltbeli hozamokból táplálkozik, amik bőven 10% felettiek voltak. Emiatt pedig a megtakarított összeg is elképeztően magas a számítási modell szerint. Tehát sokat fizetünk, de sokat kapunk elv érvényesül. Viszont egy 20-25-30 évre megkötött nyugdíjbiztosítás esetében lesznek hasonlóan jó, és sokkal rosszabb időszakok is, amik mind hatással lesznek a költségekre is.

A költségkalkulációk tipikusan 20 éves távlatban számolnak, miközben az átlagos nyugdíjbiztosítási futamidő 27 év felett van. Emiatt a költségek is kedvező arányba módosulnak, hiszen nagyobb pénztömegre oszlik meg a százalékos és fix költség egyaránt.

Nem drágább, mintha magadnak fektetnél be és aktívan kezelnéd a befektetésed

Sokan hajlamosak elfelejteni, hogy milyen komplex szolgáltatást vásárolnak meg a nyugdíjbiztosítással:

- előre fixált költségszerkezetet, ami nem emelkedik, amikor az árak emelkednek

- portfoliómenedzser szolgáltatást

- a biztosító intézményrendszerét, amivel garantált a termék 30 éves kifutása

- rendszer felügyeleti és tőkepiaci felügyeletet

Tehát összességében biztonságot és kényelmet kapsz egy nyugdíjbiztosítás által szemben azokkal a DIY megoldásokkal, amikor az állítólagosan alacsonyabb költségekért cserébe te kezdesz el befektetni és napi szinten monitorozod a lehetőségeket.

Nagyon fontos számolnod azzal a nagyon fontos körülménnyel, hogy a nyugdíjbiztosítás esetén nem kell áthelyezés költséget fizetned, amennyiben szeretnéd átalakítani a portfóliódat, míg egy befektetési számlánál ez a leglényegesebb költségelem.

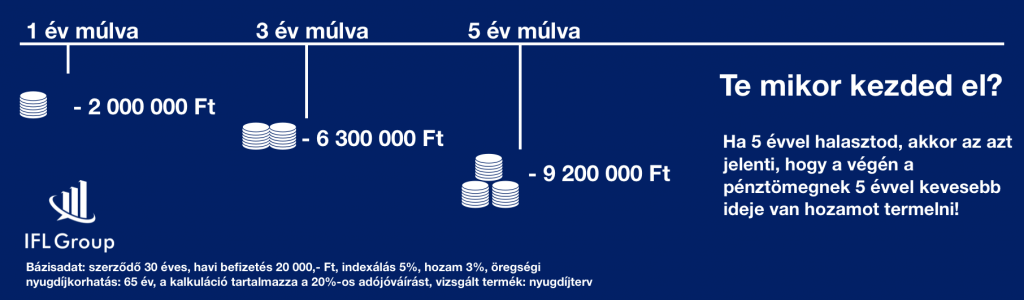

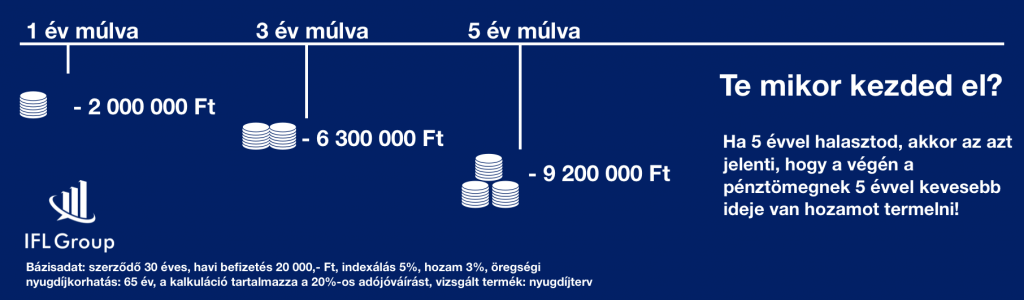

Nem éri meg halogatni a döntést

Sokan vannak úgy, hogy még erőteljesen gondolkodnak, mikor és mennyivel kellene indítani egy ilyen szerződést. Az biztos, hogy minden elvesztegetett hónap a hátralevő időt figyelembe véve elképesztő mértékű vesztedéget is okozhat nekünk, hiszen „annyival kevesebb pénz gyűlik össze”.

Ez nem azt jelenti, hogyha 1 évvel később indítod a megtakarítást akkor az első éves befizetéseddel (mondjuk 240 000 forint) lesz kevesebb a számládon lejáratkor. Ez azt jelenti, hogy a teljes pénztömegnek egy évvel lesz kevesebb ideje termelni…

Mennyivel érdemes elkezdeni?

Érdemes elolvasni ezzel kapcsolatban az alábbi cikket:

Hogyan építsünk nyugdíjvagyont?

Alapvetően érdemes körültekintően eljárni a kérdéssel kapcsolatban és egy olyan havi összeget meghatározni, amit minden körülmények között tudsz tartani. Tanácsadások során gyakran javaslom, hogy a nyugdíjra szánt pénzt bontsuk ketté, és csak egy részét helyezzük el rendszeres díjba (kötelezettség, ami havi szinten keletkezik), míg a másik részt eseti díjként is be tudjuk fizetni a szerződésre (szabad döntésünk). ennek előnye, hogyha éppen nem szeretnénk a „másik részt” befizetni, akkor semmi nem történik, hiszen nem vállaltunk erre kötelezettséget.

Viszont az eseti díjra ugyanúgy kaphatunk adójóváírást, mint a rendszeres díjra!

Ez volt a 3 részes sorozat első része, ami egy gazdagabb és stabilabb nyugdíjhoz vezethet! Amennyiben szeretnél értesülni a következő két részről, akkor like-old a Facebook oldalunkat!

Az 1. részben- A lakhatás, mint nyugdíjcél

A 2. részben- Egészség állami támogatással nyugdíjcélra

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 18. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 8, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj

A nyugdíjas éveink el fognak jönni és ez sokak számára rémisztő hír lehet a maga anyagi bizonytalanságában. Ami azért érdekes, mert a megkérdezettek kivétel nélkül békés, utazásokkal teli, nyugadalmas éveket szeretnének saját maguknak. Ezt a kettősséget sajnos a mai napig nem sikerült feloldani, márpedig egyre sürgetőbb valódi megoldást találnunk…

A cikkben egy alternatív megoldást nézünk meg, egy nyugdíj-tervet, amivel a jelen beáldozása nélkül egy követhető és stabil életutat bejárva az elképzeléseinkhez sokkal közelebb kerülhetünk!

Ismerkedj meg a [háromzsebes nyugdíjas portfólióddal]

Ezidáig egyetlen alternatívát kaptunk a nyugdíjunkkal kapcsolatban: Kössünk egy Nyugdíjbiztosítást/NYESZ-t/ Önkéntes Nyugdíjpénztárat és tegyünk bele annyi pénzt, amennyit bírunk. A baj ezzel a megoldással az, hogy végtelenül egyszerű, egydimenziós és sokak számára betarthatatlan.

Sokat gondolkodtam azon, hogy milyen multidimenziós, portfólió-szemléletű megoldást mutathatok nektek, ami sokkal inkább betarthatóbb, figyelembe veszi az élethelyzetünket, a céljainkat és komplettebb megoldást nyújt. A háromzsebes nyugdíjas portfólió pontosan ezt a megoldást hivatott számodra nyújtani.

Az elmélet alapja, hogy kizárólag a kezdőpontot ismerjük (most), de minden mást ismeretlen változónak tekintünk:

- nem tudjuk, hogy meddig élünk

- nem ismerjük az inflációs rátát

- nem tudjuk mennyit fogunk keresni

- nem tudjuk mikor mennyit tudunk félretenni

- nem tudjuk, hogy életünk során ki marad velünk és ki távozik (pl.: válás)

Viszont ismerjük az alapvető szükségleteinket, amiket figyelembe kell vennünk:

- szeretnénk saját lakást

- a lehető legtöbb pénzt akarjuk összegyűjteni

- mindig kényelmesen akarunk élni

- gondoskodni szeretnénk a családunkról

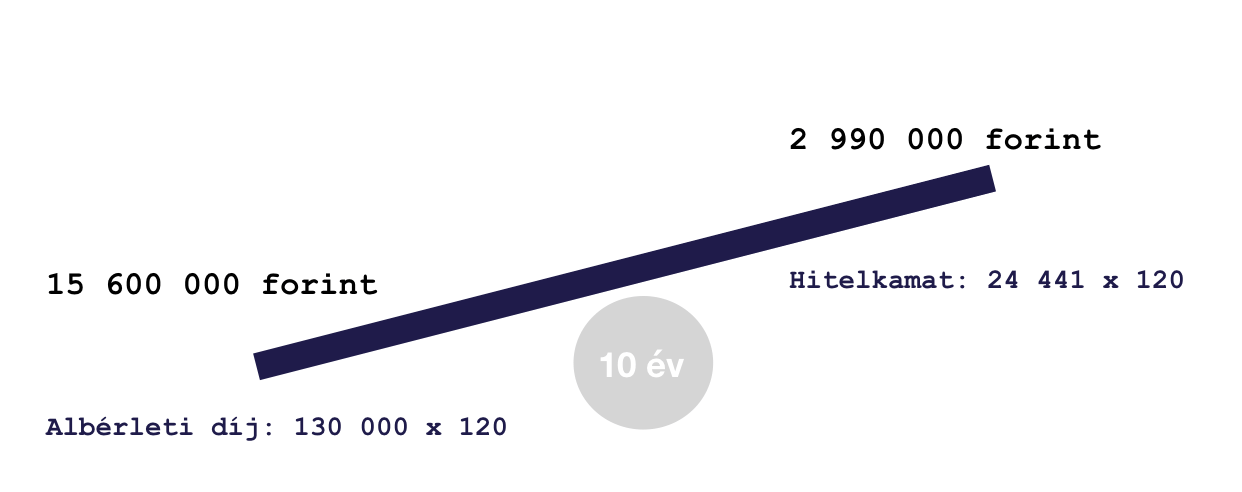

Első nyugdíjas zsebünk a lakásunk

A nyugdíjtervezés a magyarországi sajátosságokat figyelembe véve a huszas éveink elején kezdődik a „saját lakással”, mint középtávú cél. Az elmúlt évtizedben és még ma is az volt a jelemző, hogy albérletet fizetni ugyanannyiba kerül, mintha a saját hitelünket törlesztenénk. Pusztán önerő kérdése, hogy mikortól léphetjük meg ezt a dolgot.

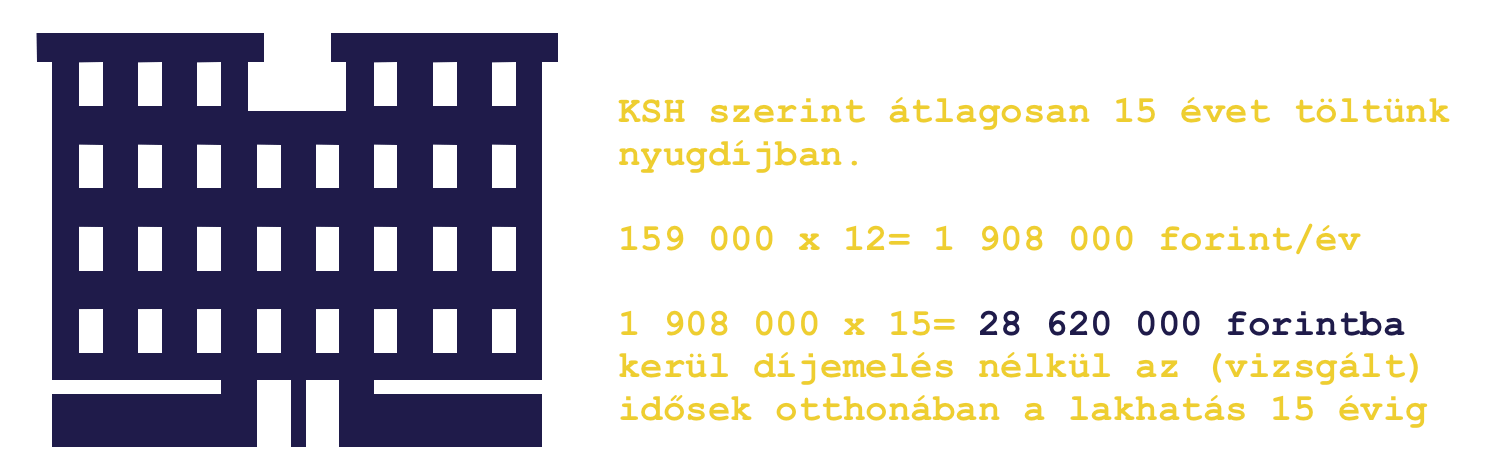

Arra azonban sokan nem gondolnak, hogy nyugdíjas éveinkben a nem megoldott lakhatás jelentheti az egyik legnagyobb problémát. Ha a mai helyzetet próbáljuk meg elemezni, akkor elkeseredve tapasztalhatjuk, hogy az átlagos albérleti díj egy átlagos nyugdíjhoz képest megugorhatatlannak tűnik.

Az idősek otthona mára hatalmas iparággá nőtte ki magát

A Ptk. 4:196. § (2) bekezdése helyébe a következő rendelkezés lép:

„(2) Tartási kötelezettsége áll fenn elsősorban a szülőnek a gyermekével és a gyermeknek a szülőjével szemben. A nagykorú gyermekek kötelesek rászoruló szüleikről gondoskodni.” – Jogászvilág

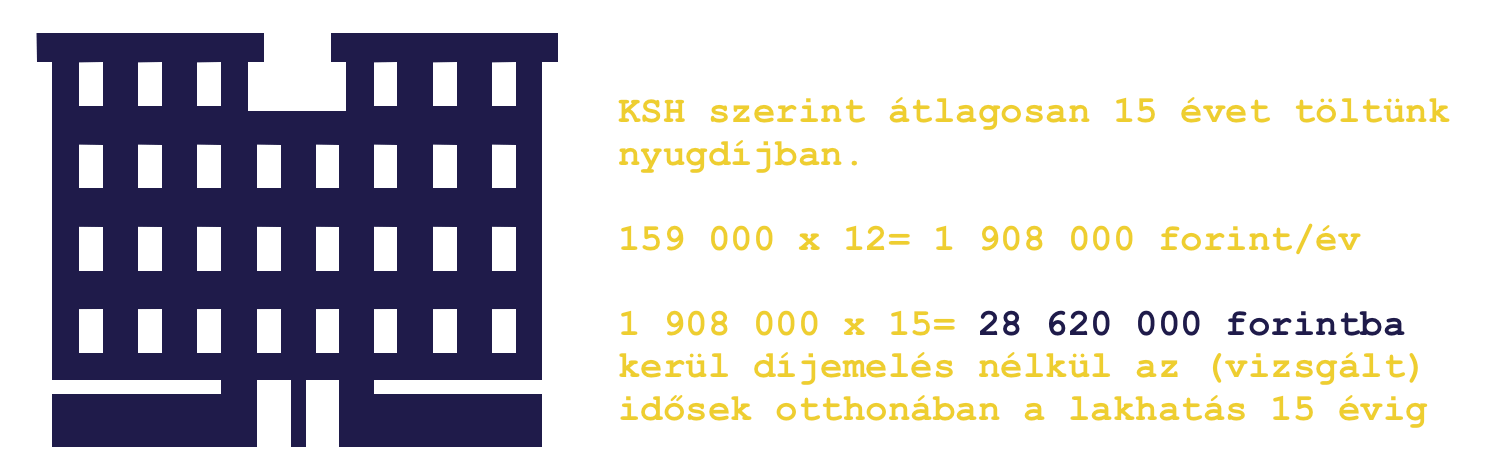

Több fajta konstrukcióban elérhetőek a „beköltözés idősek otthonába” szolgáltatás. Különféle minőségben és szolgáltatásban tudjuk választani a csomagokat. A példának kedvéért egy belépési díj nélküli, havi fizetéses rendszert vizsgáltam meg:

Térítési díjak 2018. 01. 01-től

a.,

bentlakásos idősek otthona gondozási ápolási ellátás, 3 fős elhelyezés:

159.000,- Ft/hó/fő (5.300,-Ft/fő/nap)

Elhelyezés 3 fős, saját fürdőszobás lakrészekben, vagy 3 ágyas intenzív ápolási szobákban.

b.,

bentlakásos idősek otthona gondozási ápolási ellátás, 2 fős elhelyezés:

179.880,- Ft/hó/fő (5.996 ,-Ft/fő/nap)

Elhelyezés 2 fős, saját fürdőszobás lakrészekben, vagy 2 ágyas intenzív ápolási szobákban.

Meg kell oldanunk hosszútávon a lakhatásunkat

Rémisztő üzenet lehet számunkra, hogy mai értéken számolva 28 620 000 forintba kerülne az idősek otthona, ha 65 éves korunkba bevonulnánk és 15 évet töltenénk ott. Ez az összeg már önmagában felér egy jobb minőségi lakás árával. Ezzel a költséggel valószínűleg sokaknak kell majd számolniuk a jövőben, akik nem tudnak legalább egy öröklakást megszerezni aktív éveik alatt.

Ebből a megközelítésből is logikus lépés a nyugdíjas éveinkre való öngondoskodást a lakhatás megoldásával kezdeni. Amint elértük a saját lakást, nem szabad megállni, hanem folyamatában kell ezt a területet bővíteni (további lakásvásárlások, felújítás, bővítés, eladás-vásárlás), hogy legalább az értékét megőrizzük az ingatlanvagyonunknak.

Hogyan szerezzük meg az első lakásunkat?

Mivel nagyon nehéz a teljes vételárat belátható időn belül összegyűjteni, ezért érdemes lehet jelzáloghitelben gondolkodni, hiszen a hitel ebben az esetben nem más, mint lehetőség arra, hogy előre megkapjuk azt a pénzt (kamatért cserébe), amit a jövőben fogunk megkeresni. Ezzel a lépéssel hamarabb költözhetünk és éveket spórolhatunk, amikor nem kell albérleti díjat fizetnünk.

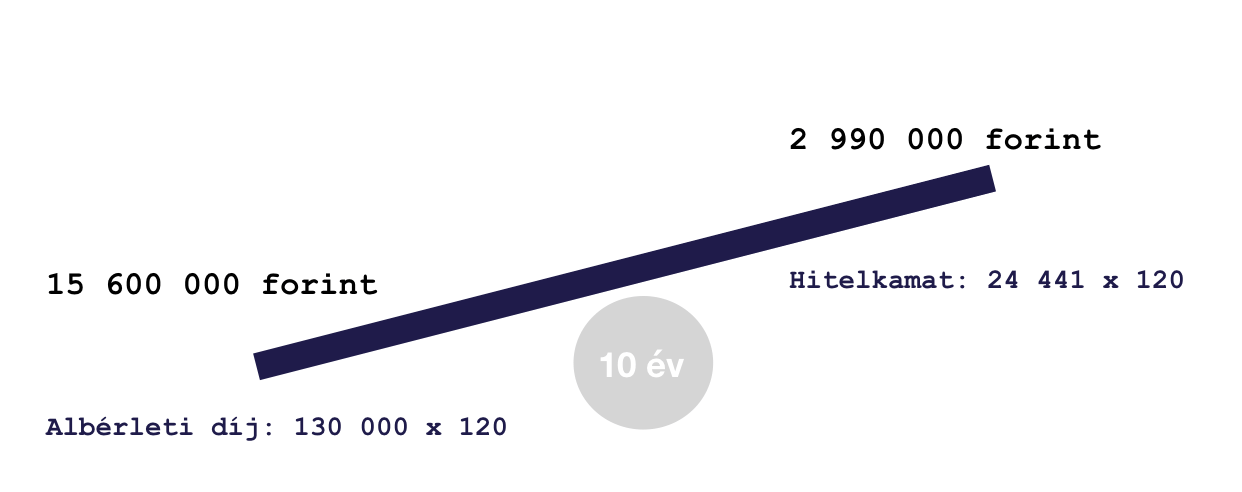

A végső következtetés hasonló ingatlanban való lakhatás mellett, hogy 10 éves futamidőben az albérleti feneketlen zsebbe 5x-ösét dobáljuk bele, mintha sikerülne jelzáloghitelt felvenni (13M forintot, amihez szükséges még min. 3M forint önerő), amit 10 éves futamidővel 10 éves fix kamat mellett 2 990 000 kamatfizetéssel tudunk letisztázni. 10 év múlva pedig ebben az esetben ott lenne a nevünkön egy saját lakás, aminek lesz egy akkori piaci értéke, tehát növekedett az ingatlanvagyonunk!

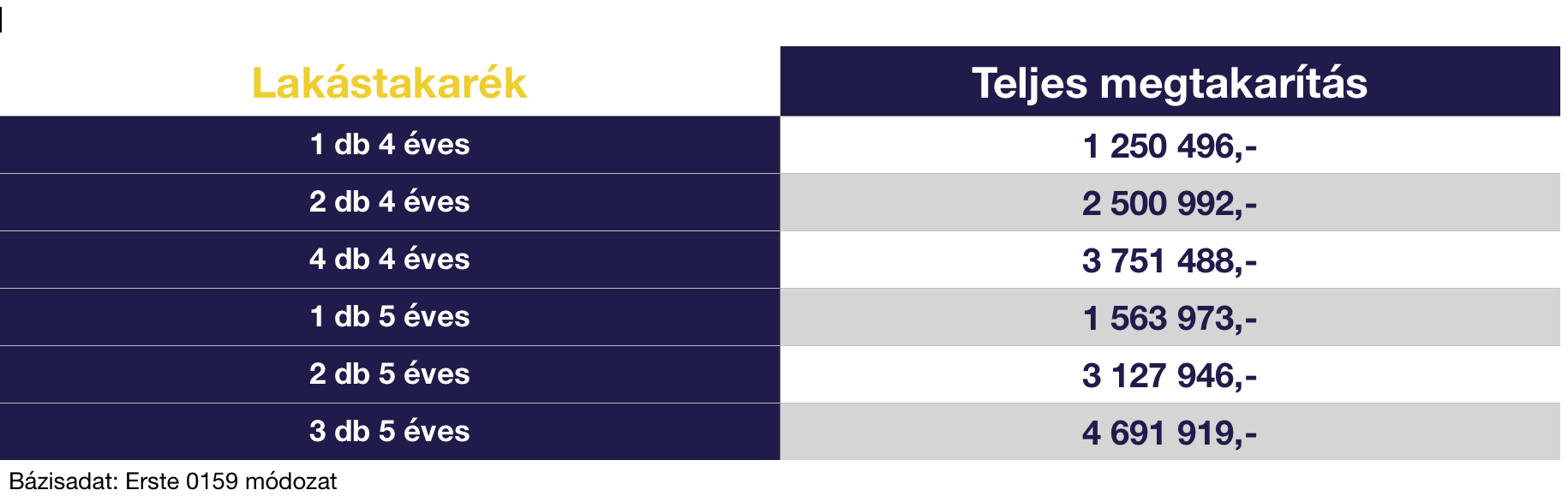

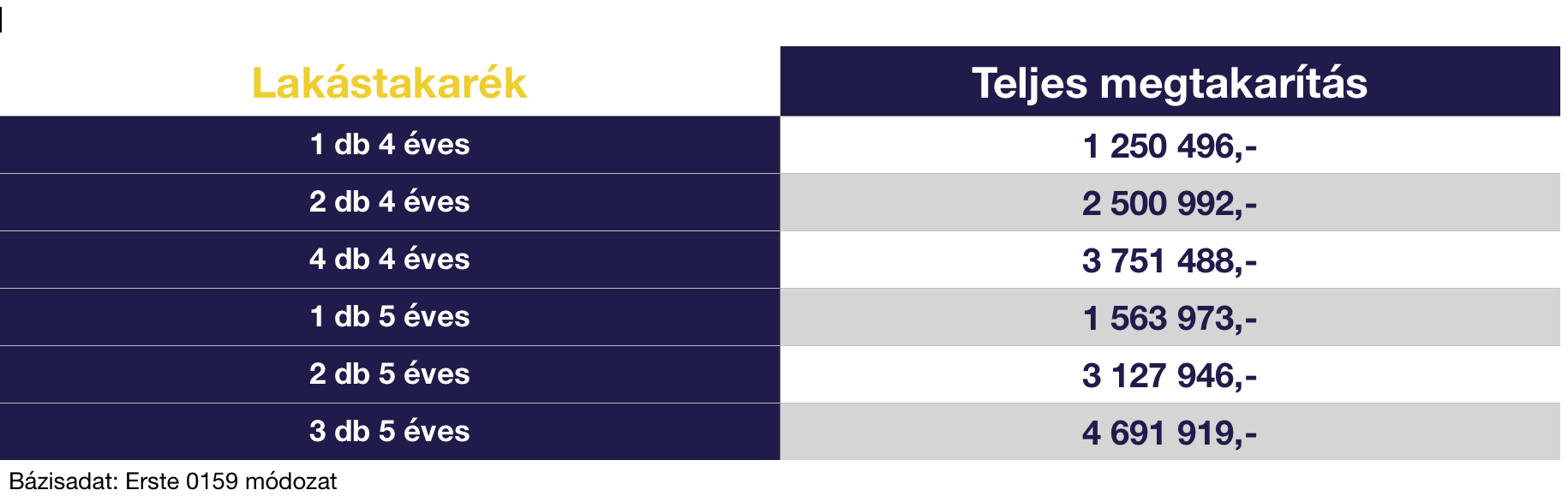

Önerőgyűjtés lakástakarékban

Éppen ezért a legfontosabb lépésünk minden szempontból, hogy teljesítsük ezt a pontot és az önerőt a lehető leghamarabb összegyűjtsük. Az önerőgyűjtést érdemes 4-5 éves periódusban vállalni, hiszen erre az időszakra struktúrált szerződéses keretek között 30%-os állami támogatással tudjuk megkezdeni és lefolytatni.

Ha megvan az első saját lakás, akkor hogyan tovább?

Miután lezártuk az első 4-5 éves periódusunkat és megszereztük a saját lakásunkat (önerő+hitel), azután tovább kell gondolkodni és folytatni a stratégiát. Tipikusan ezen a ponton szokott megtőrni a lendület, hiszen az elmúlt években teherként megélt lakáscélú öngondoskodás miatt szeretnének a családok egy kicsit levegőhöz jutni és élvezni az életet. Ezen a ponton, amikor már megvan a saját lakásunk és fizetjük a hitelünket, érdemes lehet elgondolkodni azon, hogy a továbbiakban a nettó jövedelmünk 10%-át tesszük félre további lakáscélra.

A KSH adatai szerint jelenleg ez az összeg egy átlagos családnál nettó 30-40e forint!

A stratégia lényege a folyamatosság

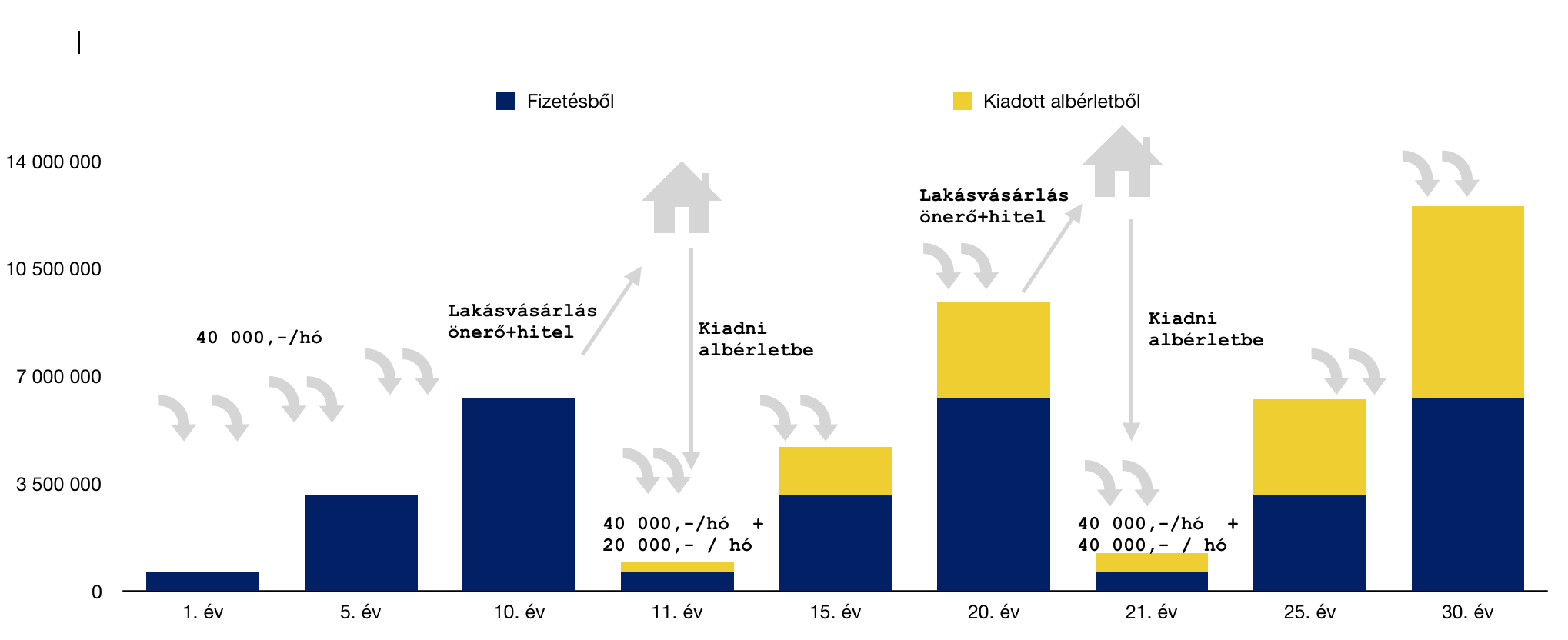

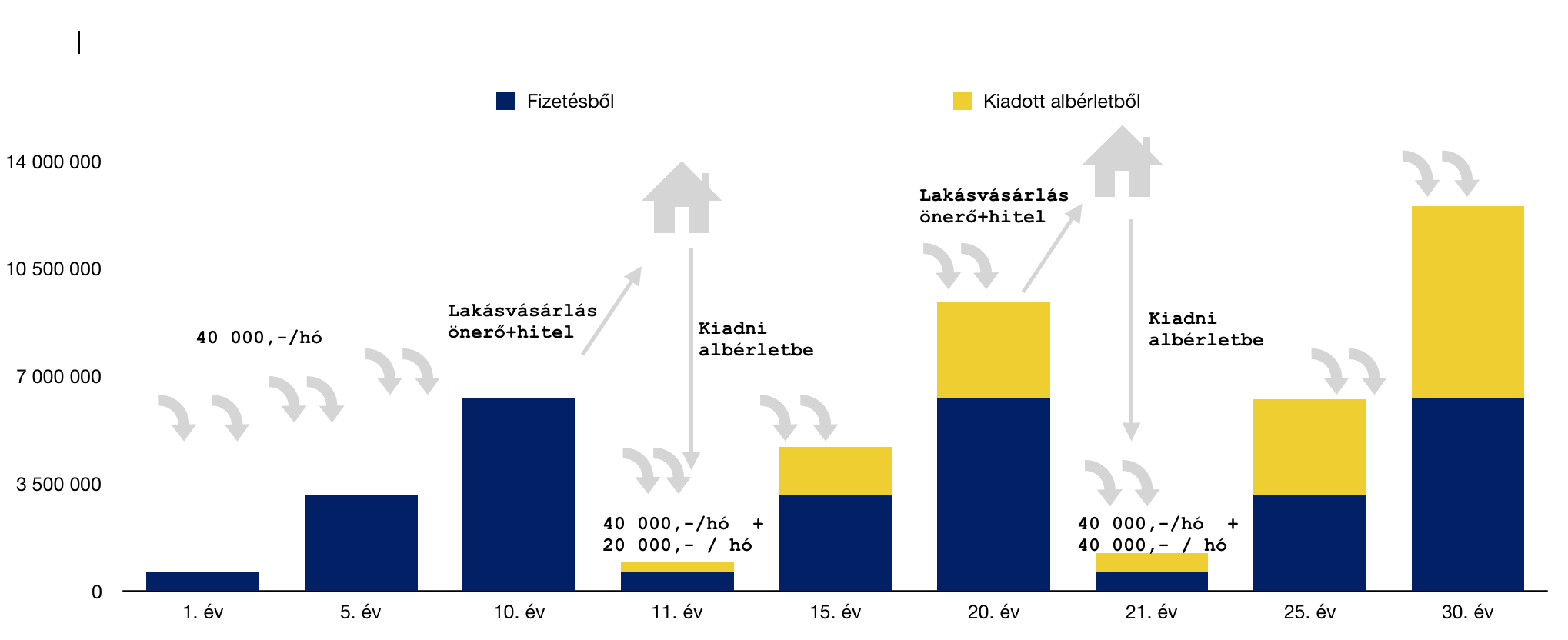

A diagrammból láthatunk egy hosszútávú stratégiát az ingatlanvagyon felhalmozására. Ebben a példában nem vettem figyelembe a várható bevételemelkedést illetve az inflációt. Kizárólag jelen értéken számoltam, így a saját felelősségünk, hogy az emelkedő bérünk és csökkenő jelenérték mellett képesek vagyunk e folyamatosan növelni a megtakarításainkat vagy sem.

A KSH adatai alapján egy budapesti fiatal házaspár havi 40 000 forintot kényelmesen félre tud rakni a fizetéséből. Ezt 10 éven keresztül lakástakarékba helyezve közel 6,2M forintot képesek összegyűjteni, ami megfelelő önerő lehet egy kisgarzonhoz. Az önerő mellé hitelt kell felvenniük, amit teljes egészében finanszírozhatnak az albérleti díjból. 10 év múlva megvan az első befektetési célú ingatlan.

Ezután egy új 10 éves periódust kezdenek meg,

ahol szintén 40 000 forintot (vagy annak a jövőértékét) teszik félre lakástakarékba + az albérletből származó 20 000 forintos szabad jövedelmet. Így a második periódus végére megint saját lakáshoz juthatnak, amihez több önerő és kevesebb hitel lesz. 20 év múlva megvan a második befektetési célú ingatlan.

A harmadi periódust ugyanezen logika alapján, de immáron két kiadott albérlettel a hátuk mögött tudják megkezdeni. Ez a harmadik 10. év végére azt jelenti, hogy már egészen minimális hitelre lesz szükségünk, mivel lényegesen több önerőt tudtak összegyűjteni. 30 év múlva megvan a harmadik befektetési célú ingatlan.

Természetesen a számok egészen eltérő eredményt mutatnak a valóságban, hiszen olyan változóktól függ a koncepció, mint a fizetésünk, a szabad felhasználható jövedelmünk, az ingatlanárak, a lakáscélú hitelek kamatai vagy éppen a gazdasági helyzet. Mégis azt gondolom, hogy ezen a vezérfonalon elindulva lehet egy átlagos ember számára hosszútávon ingatlanvagyont felhalmozni.

3 saját lakás már megfelelő szabadságot jelent nyugdíjas éveinkre

A stratégia szerves része, hogy lehetőleg nyugdíjas éveinkre már ne legyenek hitelek a lakásokon és így azok tiszta pénztermelő egységként működjenek a számunkra! A játék kedvéért az a mai nyugdíjas, amelyik három kisgarzont tudhat a magáénak, havi szinten körülbelül nettó 180 000 forintos bevételre számíthat. Ez azt jelenti, hogy a nyugdíj mellett/felett/helyett minden hónapban megérkezik a számlájára egy budapesti nettó átlagbér összege.

Ingatlanbefektetésnél legfontosabb szempontként szokták értékelni, hogy alapvetően értékálló befektetésről beszélünk, amit nem tud semmilyen alapkezelő elértékteleníteni. Viszont kettős befektetésként funkcionál, hiszen megfelelő időszakban értékesítve komoly hasznot lehet rajta realizálni, miközben a „passzív” időszakban albérletbe kiadva lehet bevételt szerezni belőle.

Ez volt a 3 részes sorozat első része, ami egy gazdagabb és stabilabb nyugdíjhoz vezethet! Amennyiben szeretnél értesülni a következő két részről, akkor like-old a Facebook oldalunkat!

A 2. részben- Egészség állami támogatással nyugdíjcélra

A 3. részben- Nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 18, 2017 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal bal

Nagyon érdekes tanulmányt tett közzé a Pénzügyi Szemle oldalán Pandurics Anett-Szalai Péter szerzőpáros, akik megvizsgálták a legfrissebb elérhető adatokkal a magyar nyugdíjrendszert, amit különböző módokon értékeltek is. Számos vélhető kimenetel mellett az szinte biztosra vehető, hogy az egyetlen megnyugtató megoldást a nyugdíjkorhatár emelése jelenti!

A cikkben szemezgetünk a tanulmányból, illetve saját véleményünket, következtetéseinket vonjuk le, mindezt kiegészítve más forrásokból származó adatokkal- témákkal, amiket a tanulmány nem érintett.

A nyugdíjkatasztrófa mindenféleképpen bekövetkezik!

Egy nemrégiben megjelent MNB-tanulmány elemeztea négy legfontosabb intézkedést Magyarországon:

- Korhatáremelés 62-ről 65-re

- MNYP rendszer beolvasztása az állami nyugdíjba

- Korhatár előtti nyugdíjba vonulás lehetőségének szigorítása

- A „nők 40” szabály, ami 2012-től a legalább 40 év szolgáltai idővel rendelkező nők számára megteremti a nyugdíjbavonulás lehetőségét

Ezek az intézkedések ugyanakkor nem oldották meg a problémát, kizárólag konzerválták a jelenlegi állapotokat 2035-2040-ig. A tanulmány szerint az intézkedések előtti helyzetben a GDP-arányos hiány 2% körül ingadozott volna 2040-ig. Utána a korfa probléma miatt fokozatosan emelkedett volna GDP 4-4,5%-ára.

Az intézkedéseknek köszönhetően a nyugdíjegyenleg nagyjából 2035-ig nem mutat deficitet, amikor ugyanúgy bekövetkezik a társadalmi katasztrófa Magyarországon, a hiány pedig ugyanúgy eléri az intézkedés előtt prognosztizált 4-4,5%-os hiányt.

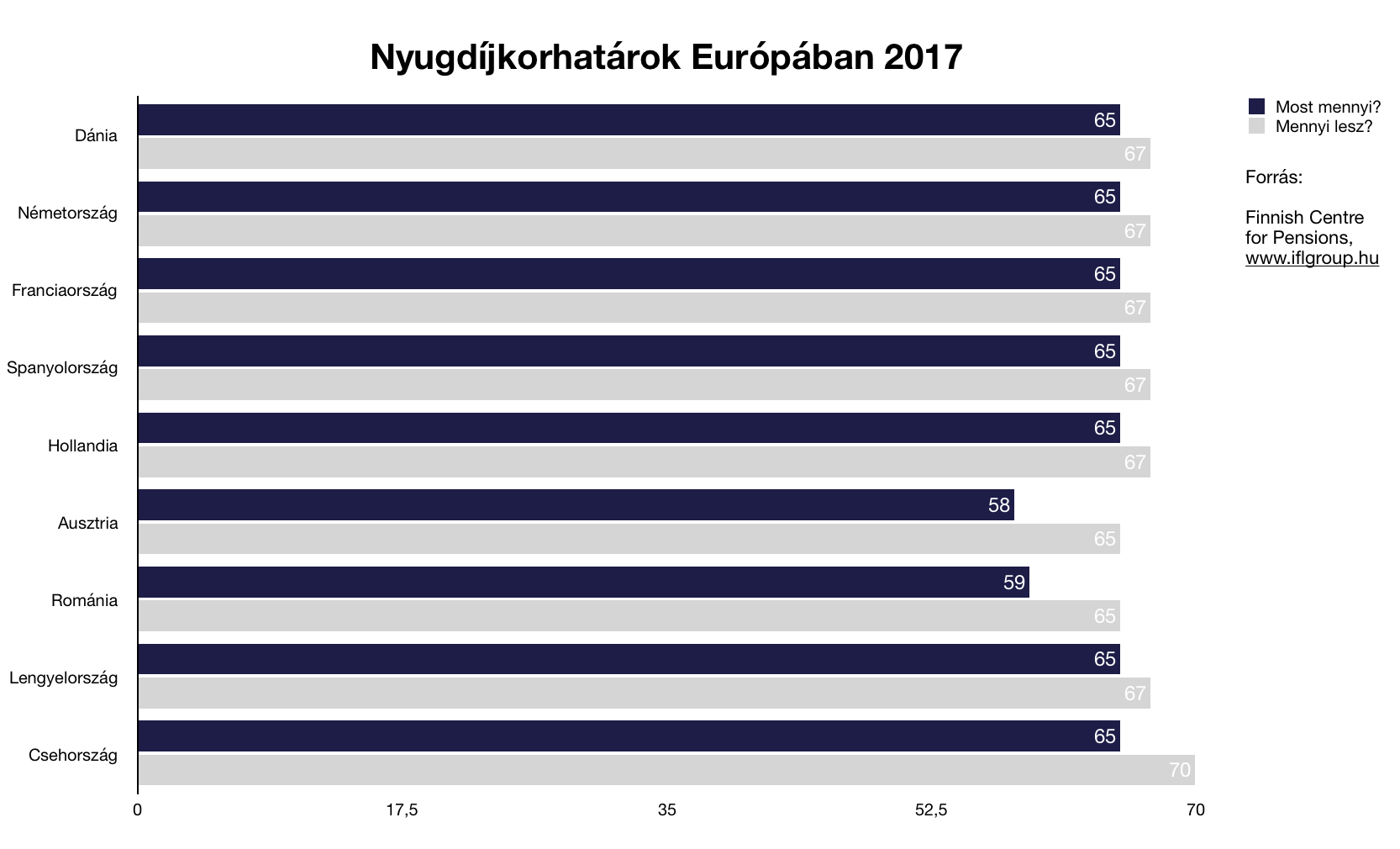

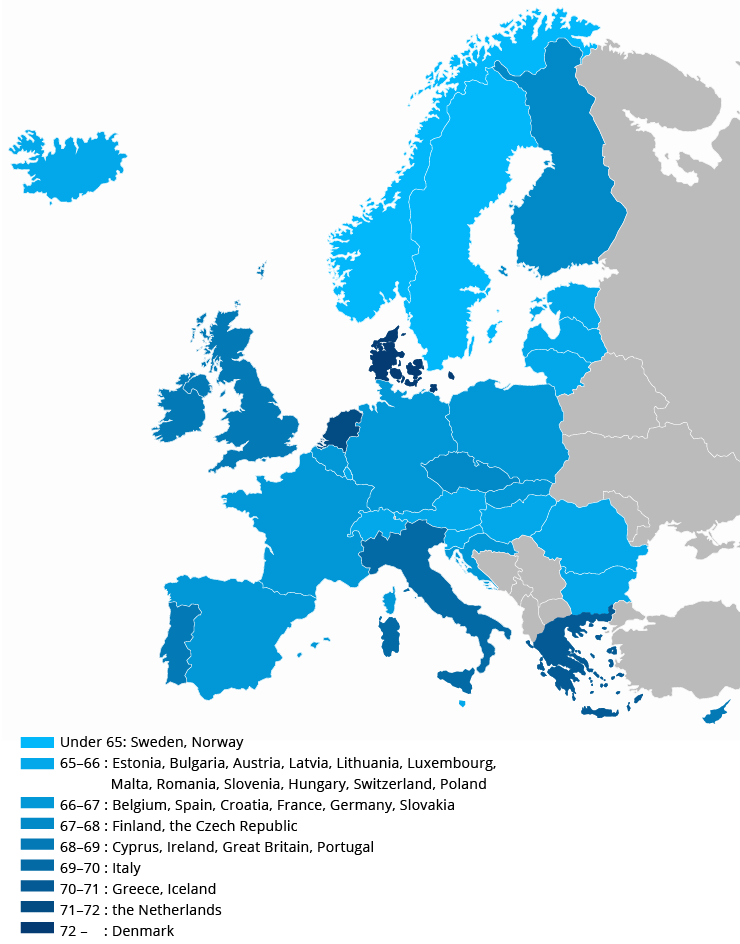

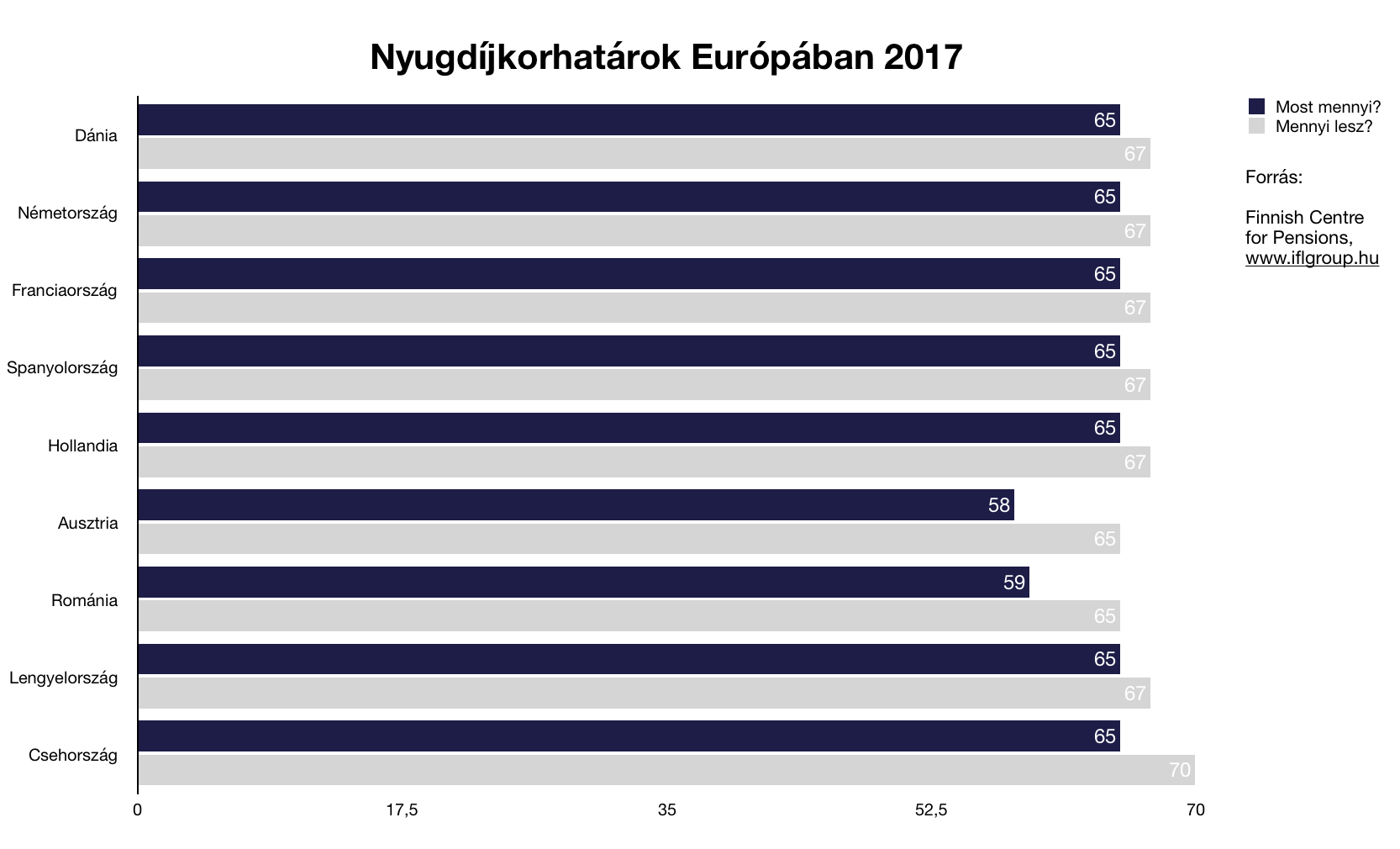

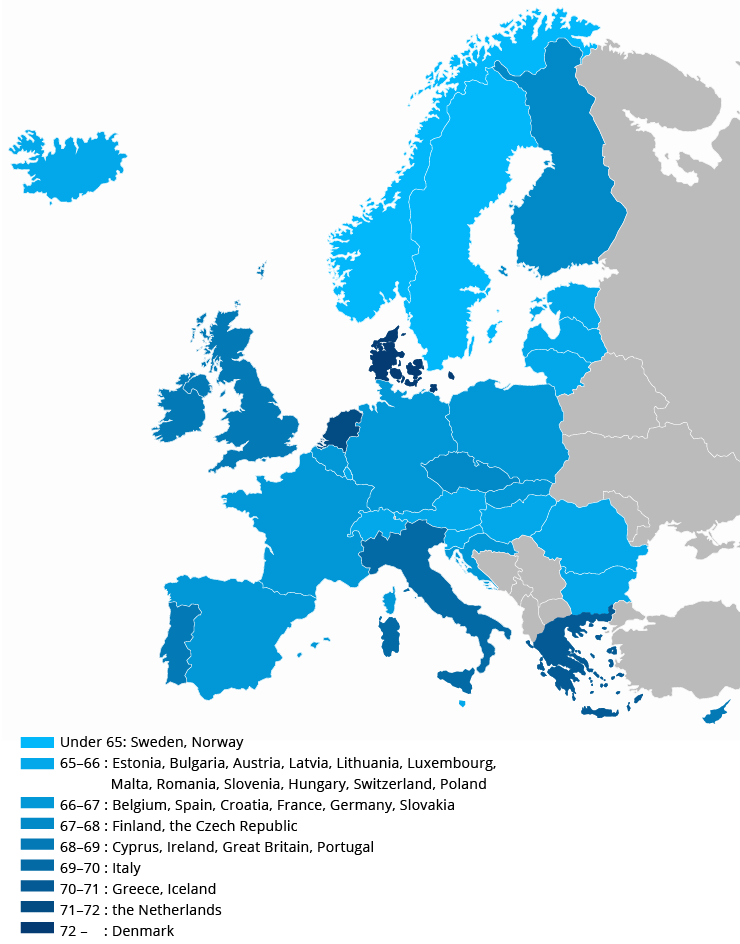

A nyugdíjkorhatárt mindenhol emelik

Egész Európában igen komoly probléma, hogy miközben az emberek egyre tovább élnek, addig egyre kevesebb gyermek (jövőbeni járulékfizető) születik. A nyugdíjrendszerek már is jellemzően hiányt termelnek, ami az elkövetkezendő két évtizedben exponenciális növekvő pánikot szülhet.

A brittek például a születéskori várható élettartamhoz kötnék a mindenkori nyugdíjkorhatárt, de az már most látszik, hogy majdnem minden ország eljátszik azzal a gondolattal, hogy felemeljék a nyugdíjkorhatárt 70-évre. A csehek voltak az elsők, akik hivatalosan is meglépték ezt. Náluk 2041-től lesz ez a szám érvényes.

Várható nyugdíjkorhatárok 2050-ben – Finish Centre for Pensions

Nyugdíjmegtakarítás: nincsen idő várni

Mindegyik tanulmány egyértelműen előre vetíti az öngondoskodás fontosság, ami mostmár nem egy romantikus ábránd egy szebb jövőkép eszményéért, hanem az egyetlen megoldás a nyugdíjas mélyszegénység elkerülésének.

Mindenféle különösebb számítás mellett beláthatjuk, hogy az 1+1 az kevesebb, mint az 1+1+1. Minél többet és hosszabb ideig teszel félre, annál jobb esélyeid lesznek. Visoznt az még a mai napig nem rögzült az emberekben, hogy a nyugdíjkorhatár emelésével tolódik a kifizetés is!

Egy kiskapu…

A személyi jövedelemadóról szóló 1995. évi CXVII. törvény 3. § 93. pontja szabályozza a nyugdíjbiztosítás fogalmát. …

a biztosító szolgáltatását a biztosíto ….

d) a szerződés létrejövetelekor érvényes öregségi nyugdíjkorhatár biztosíto általi betöltése váltja ki

Tehát azért nincsen időd sokáig gondolkozni, mivel ma Magyarországon egyedül a nyugdíjbiztosítás rendelkezik azzal a kötött törvényi háttérrel, ami garantálja, hogy a lejárod a szerződés megkötésekor érvényes öregségi nyugdíjkorhatár lesz. Tehát ez azt is jelenti, hogy hiába emelik fel 70 évre a nyugdíjkorhatárt, te akkor is 65 éves korodban kapod meg a pénzt.

Ezzel szemben a NYESZ-R és az ÖNYP mindig azonosul az aktuális öregségi nyugdíjkorhatárral, tehát amennyiben kitolják ezt a dátumot, úgy tolódik párhuzamosan a kifezetés ideje is…

Nézzük meg, melyik a legjobb nyugdíjbiztosítás!

Szerző: Szarvas Norbert | nov 12, 2017 | Cikkek - pénzügyi blog, Nyugdíj, tippek&trükkök

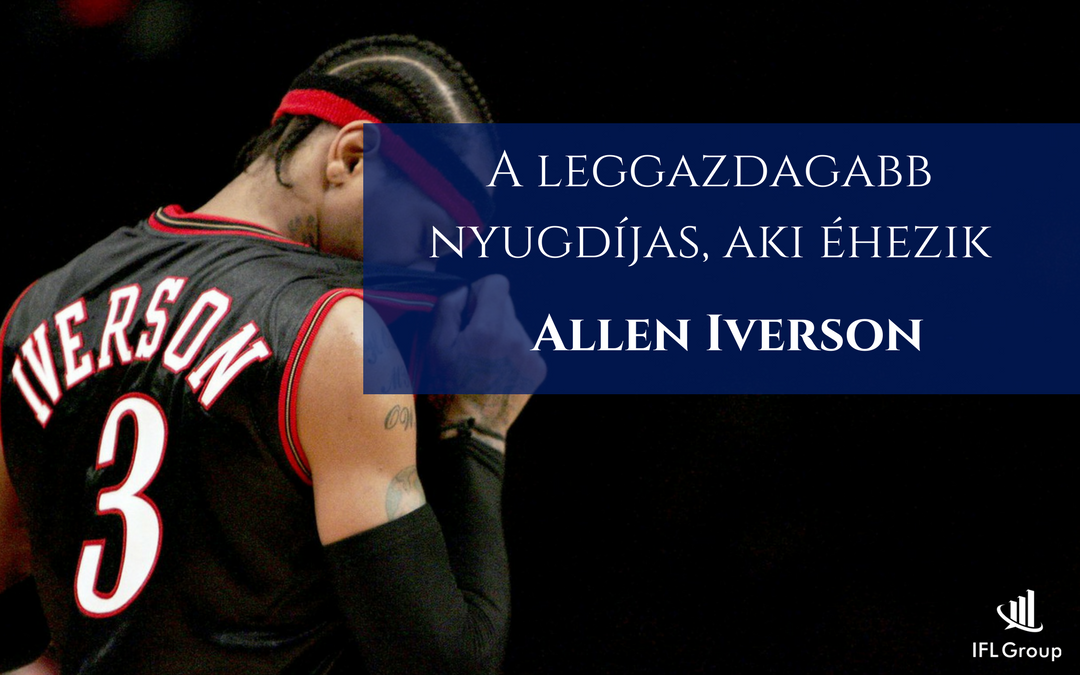

Allen Iverson története talán a legszomorúbb és legigazabb történet az NBA történetében, ami a pénzügyeket illeti. Azért mesélem el nektek ezt, mert véleményem szerint nagyon tanulságos eset, amiből rengeteget tanulhatunk, ha odafigyelünk azokra a pontokra, ahol Iverson hibázott!

Allen Iverson igazi úttörőnek számított, gyakorlatilag az első „agyontetovált” játékos volt az amerikai nemzeti ligában, aki aztán 11-szeres All-Starként, minden idők egyik legjobb játékosaként, és igazi ikonként vonult be a Hírességek Csarnokába

Allen Iverson pályafutása során 154 millió dollárt keresett + a szponzorpénzek…

Még ma is sokak számára elérhetetlen összegnek tűnik ez a több, mint 150 millió dollárnyi kereset. A képet „súlyosbítja”, hogy Iverson ezt nem ma, hanem 1996-2010 között kereste meg, ami mai értéken bőven 200 millió dollár feletti összegnek felelne meg!

Ráadásul az NBA egyik legkülönlegesebb iconjának számított, ami igencsak megnövelte reklámértékét a piacon. Egy időben tolongtak az ajtaja előtt a szponzorok! Hiszen ki ne akarná a „szponzorált csapatában” tudni azt az afroamerikai srácot, aki rendkívül nehéz körülmények közül érkezett az NBA-be, majd ott gyakorlatilag az első „agyontetovált” játékosként az „eminens jófiúk” között a világ egyik legjobb játékosává vált?

Iverson egy külön szintet képviselt az „óriások” ligájában a maga 183 centis magasságával. Soha előtte (és utána) nem tudott 185 centi alatti magassággal pontkirályi címeket nyerni! Emiatt a legenda tovább épült…

Mindent elveszített- Allen Iverson története

Gondolhatnánk, hogy az olyan élsportolók, mint az NBA játékosai, egész életükre megalapozzák az életüket aktív éveik alatt. Ezzel szemben kevésbé köztudott tény, hogy az NBA játékosainak több, mint 60%-a csődöt jelent a visszavonulásuk utáni 4-6 évben. Ez a folyamat nagyon hasonló a lottónyertesekéhez, akik alapvetően nem saját pénzügyi döntéseik következtében tettek szert hirtelen hatalmas vagyonra.

Sajnos Allen Iverson sem volt ez alól kivétel. A nehéz helyzetből érkezett sztárjátékos elképzelhetetlen költekezésbe kezdett, amiből 2012-es csődje után számos tétel került a nyilvánosság elé! Ezeket a számokat látva, sokaknak tátva marad a szája:

- 125 000 dollár (mai árfolyamon kb: 32,5 M forint) ment havonta a hitelezőknek

- 10 000 dollár (mai árfolyamon kb: 2,6 M forint) ment havonta ruházatra

- 10 000 dollár (mai árfolyamon kb: 2,6 M forint) ment havonta étteremre-szórakozásra

- 10 000 dollár (mai árfolyamon kb: 2,6 M forint) ment havonta élelmiszerre

Ez csak a jéghegy csúcsa! A jelentés szerint ekkoriban a havi kiadása 360 000 dollár volt (közel 100 millió forint), míg a bevétele havi 62 500 dollár (16 millió forint)!

A Reebook tette a leggazdagabb nyugdíjassá, aki éhezik

2001-ben egy rendkívül egyedi szponzorszerződést kötött a Reebook-kal, aminek értelmében 32 millió dollárt különítettek el egy „trust fund”-ban, amihez nem nyúlhat hozzá 2030-ig (55 éves koráig). Ezzel biztosítva azt, hogy gazdag nyugdíjasként tengesse az éveit.

Sajnos egy válás következtében máris elveszítette ennek az alapnak a felét, amint betölti az 55. életévét. Még így is maradhat 16 millió dollár + a kamatok. Ugyanakkor sokan tartottak-tartanak attól, hogy Iverson balhés élete miatt nem fogja megélni az 55-öt…

Ráadásul 45 éves korától jogosulttá válik az „NBA nyugdíjra”, amit 10 éves aktív éveiből számítanak ki. Ez alapján 10×800 dollárt, azaz havi 8 000 dollárt (2 millió forint) fog megkapni

Mit tanulhatunk Allen Iverson történetéből?

Láthatjuk, hogy valami nagyon félrecsúszott az életében. Talán arra is választ kapunk ezáltal, hogy milyen mértékben számít és befolyásol az a környezet, ahonnan érkezünk. Tudom, hogy ez nem egy átlagos ember életútja volt, ugyanakkor könnyen eshetünk hasonló hibákba (csak kicsiben).

Több olyan embert ismerek, akik hirtelen az addigi fizetésünk 3-4-5x-ösét kezdték el megkeresni és mérhetetlen költekezésbe kezdtek, amit egyszerűen nem vettek észre, mivel az életszínvonaluk értelemszerűen növekedett. Gazdagabbá válni egy folyamat, aminek kizárólag két iránya létezik: felemelkedni és lezuhanni. Aki stagnálni kezd, az felkészülhet a zuhanásra!

#1 A kiadásaidat mindig a megtakarításaidból számold ki

Láthattuk, hogy Iverson élete akár egy kellemes és kényelmes élet is lehetett volna, ha odafigyel. Ehelyett hitelből kezdett el többet költeni, mint amennyi a bevétele. Mindig akkor takarítsunk meg, ha van pénzünk, ugyanis a „nincsből” már túl késő. 2012-ben már 6x több volt a kiadása, mint a bevétele. Ugyanakkor ez csak a jéghegy csúcsa!

Minden onnan indult ki, hogy amikor dollár tízmilliókat keresett aktív éveiben, akkor úgy költekezett, mintha örökre ennyit keresne. Holott tudhatta, hogy visszavonulásakor biztosan nem fog ilyen öszegeket keresni. Az aktív éveiben felhalmozott hiteleinek a törlesztése egyszerűen agyonnyomta az életet, mivel a felhalmozott tartozás önmagában túl nagyra növekedett.

Akkor cselekedett volna helyesen, ha a bevételeinek több, mint felét (ne felejtsük el, hogy ezen a szinten már nem a megélhetési költségekről beszélgetünk) azonnal befekteti a saját maga+ szakemberek által kialakított portfólióba. Mindig azt lett volna szabad elköltenie, ami a megtakarításai után marad + amit a megtakarításai hozamából megkap.

#2 Mindig a pénzed dolgozzon neked, és ne te dolgozz a pénzért

Miután elérünk egy szintet (legyen az Iverson 150 millió dollárja vagy a te havi 1 millió forintod), érdemes elgondolkodni azon, hogyan lenne érdemes a pénzünket megforgatni. Annak semmi értelme nincsen, hogy minden pénzünket pénztemető eszközökre költjük (autók, ékszerek, ruhák, éttermek). Ezek pillanatnyi jó érzéssel töltenek el minket, de tudnunk kell, hogy erről a pénzről örökre lemondtunk.

A helyes megoldás ezzel szemben megtalálni azokat a lehetőségeket, amikor a befektetett pénzünkért cserébe kamatot, hozamot kapunk vagy rendszeres bevételt generál számunkra. Sokan azonban úgy viselkednek, mint Allen Iverson, csak kicsiben. Egyszerűen nem értik meg a pénz működését!

Nézzünk egy rövid példát:

lakást akarsz venni 5 év múlva. És 5 év múlva biztosan veszel egy lakást illetve hitelből egy autót. Ha viszont a pénzedet nem a folyószámlán gyűjtötted volna, hanem LTP-ben, akkor a pénzed kamatot termelt volna…

- 5 db 5 éves LTP esetén évente termelt volna neked (betéti kamat nélkül) 360 000 forint

- 5 év alatt 1 800 000 forintot

- Ami miatt ennyivel kevesebbe került volna a lakás

- És nem kellett volna az autót lízingre megvenni, mivel kp ki tudtad volna fizetni

#3 A pénzben nincsen barátság

Gondolhatod, hogy Iverson sem egymaga kajált el havi 20 000 dollárt vagy költött el ennyi pénzt. Tipikus jelenség, hogy a pénz szagára megjelennek a „barátok, akiket én csak vérszívóknak hívok. Ezek azok az emberek, akik nem téged, hanem a pénzedet akarják megszerezni mindenféle indokkal.

Vannak, akik szimplán csak meghivattatják magukat, mások kölcsönt kérnek a „barátság” nevében, míg mások megvárják a lepattanót. A lényeg, hogy tudnod kell reálisan értékelni a helyzetet és nemet mondani ezeknek az embereknek! A pénzben nincsen barátság! Számtalan esetről hallottam, amikor a kölcsönkért pénzt soha nem fizették vissza, sőt a végén a kölcsönadó került rossz helyzetbe!

Mindig annyit szabad kölcsönadni, amennyi akkor sem okoz gondot, ha soha nem látjuk vissza. A gondokozást pedig nem mai értéken kell számolni, hanem azt az esetet kell figyelembe venni, amikor a bevételed 50%-kal kevesebb!

#4 Kötelezd el magad hosszútávra

Allen Iverson esete a válasz azoknak, akik nem mernek hosszútávra elköteleződni. Hidd el, hogy Iverson pontosan ugyanazt gondolta, mint te, amikor ment neki a szekér. Az aktuális anyagi helyzetét konstansnak és növekedőnek ítélte meg. Ellenben a szponzornak volt annyi esze, hogy rávegye egy ilyen hosszútávú szerződésre, ami valószínüleg az életét mentette meg.

Rengeteg tárgyaláson szembesülök azzal az ügyféltípussal, aki egyszerűen nem akar megkötni egy nyugdíjprogramot vagy egy megtakarítást, mert túl hosszú időnek gondolja, mire hozzájuthat. Persze a jelenben simán ki tudná fizetni, de inkább rövidebb időtávú dolgokban gondolkozik és meggyőződéssel hiszi, hogy soha nem lesz rosszabb.

Sajnos nem lehet tudni, és biztosan neked is ugyanannyira jól fog jönni egy hasonló nyugdíjszerződés, mint amit Iversonnal irattak alá! Ami garantálja, hogy bármilyen rosszra fordul a helyzet, egy kisebb-nagyobb vagyont kapsz kézhez.

Személyes véleményem, hogy Iversonnak egy egész életét figyelembe vevő kifizetési tervre lett volna szüksége, ami garantálta volna a bevételét 5 év múlva-10 év múlva-15 év múlva és így tovább élete végéig. Ebben az esetben nem tudott volna saját magának akkora kárt okozni, mint amit okozott

Jelentkezz egy korrekt tanácsadásra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Sokan attól félnek, hogy egy 10-20-30 éves megtakarítási programban (nyugdíjbiztosítás) adott napon az alap értéke lezuhant és kevesebbet ér a pénzünk. Az árfolyammozgás ebben az esetben az előnyükre szolgálhat, hiszen az olcsóbb befektetési jegy azt jelenti, hogy ugyanazért a pénzünkért több darabot tudunk megvásárolni.

Sokan attól félnek, hogy egy 10-20-30 éves megtakarítási programban (nyugdíjbiztosítás) adott napon az alap értéke lezuhant és kevesebbet ér a pénzünk. Az árfolyammozgás ebben az esetben az előnyükre szolgálhat, hiszen az olcsóbb befektetési jegy azt jelenti, hogy ugyanazért a pénzünkért több darabot tudunk megvásárolni.