Szerző: Szarvas Norbert | jún 9, 2018 | Cikkek - pénzügyi blog, Nyugdíj

Hervé Boulhol és Christian Geppert szerző, legfrissebb elemzésükben arra mutatnak rá, ami ezidáig is nyilvánvaló volt számunkra. A jelenlegi nyugdíjrendszer nem fenntartható a demográfiai póluspont-eltolódás (öregedő társadalom) miatt, éppen ezért a kézenfekvő megoldás a nyugdíjkorhatár megemelése lehet-lesz. Ez azt jelenti Magyarországra vonatkoztatva, hogy optimális esetben 7 évvel kell, azaz 72 éves korra eltolni az öregségi nyugdíjkorhatárba való belépés időpontját. Ezzel kapcsolatban azonban van egy rossz hírünk…

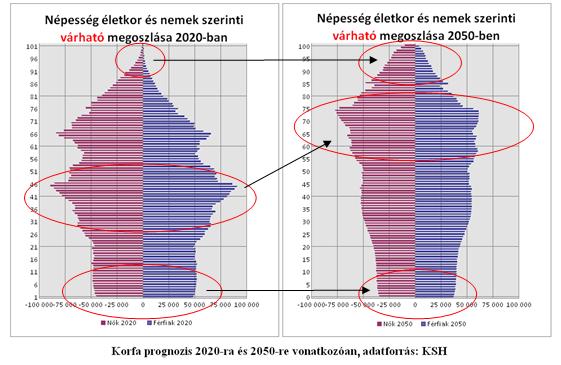

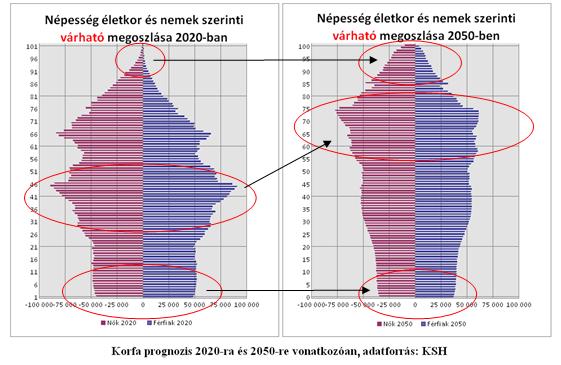

A korfaprobléma, ami lehetetlenné teszi a mai nyugdíjrendszer működését

Magyarországon kötelező állami nyugdíjrendszer működik, ami azt jelenti, hogy a megkeresett jövedelemnek egy része kötelezően adó formájában ebben a zsebbe kerül befizetésre. Ez a rendszer úgynevezett kiróvó-elosztó elven működik, aminek a lényege, hogy a társadalom egyfajta kockázati közösséget alkotva, kivétel nélkül befizetést teljesít (hivatalos, adózott jövedelemből), amiért cserébe nyugdíjas korban életjáradékra (nyugdíj) számíthat.

Az 1928. évi XL. törvény vezette be Magyarországon a kötelező öregségi, rokkantsági és hátramaradotti nyugellátást illetve járadékot.

A rendszer ebben a formájában rendkívül érzékeny a magyar lakosság és az aktív keresők arányára. Tulajdonképpen az aktív befizetők tartják el a jelenben a mai nyugdíjasokat, akiknek a múltbeli befizetéseiből finanszírozták a múltbeli nyugdíjasokat. Ketyeg a bomba, mivel a magyar társadalom erőteljesen öregszik. Az öregedő társadalom úgynevezett “korfa” problémája azt jelenti, hogy egyre kevesebb befizetőre (aktív kereső) jut egyre több eltartandó nyugdíjas (passzív).

Megbukott a többszintű nyugdíjrendszer

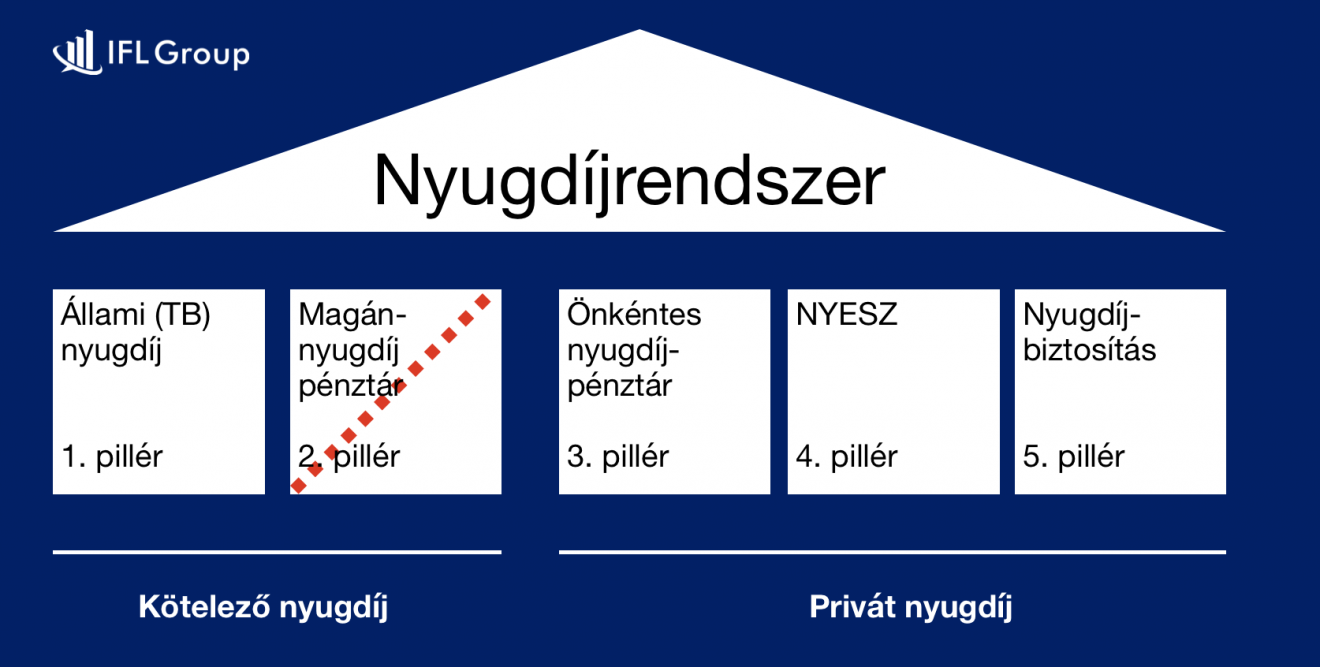

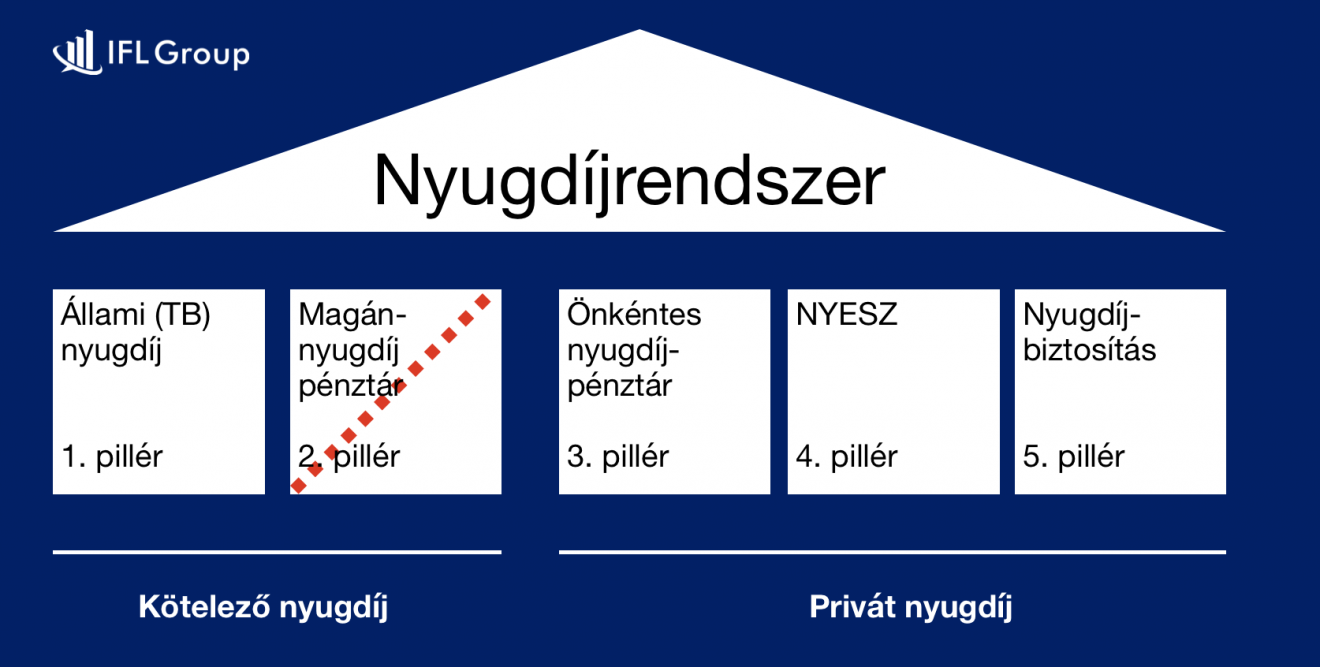

Amikor az 1997-es LXXXI. törvénnyel 1998.január.1-jétől bevezették a Magánnyugdíjpénztár inzézményét illetve az Önkéntes nyugdíjpénztárat, Magyarország a több pilléren alapuló nyugdíjrendszer alapvető elemeit tette le. Ez a rendszer csökkenteni kívánta az állam köteles szerepét a nyugdíjkifizetéseknél és megkívánta teremteni a magánnyugdíj intézményét önkéntes és köteles nyugdíjpillér által.

A Magánnyugdíjpénztár azt jelentette, hogy a kötelezően befizetendő nyugdíjhozzájárulások egy részét átirányították erre a “nevesített egyedi számlára”, ahol a tagok a befizetéseik arányában gyarapodtak és ezáltal elkülönültek az állami kockázatközösségtől. Azonban a 2008-tól kezdődő válság hatására a magyar kormány úgy döntött, hogy a Magánnyugdíjrendszerben felhalmozott köteles befizetéseket visszahelyezi az állami nyugdíjrendszerbe. Úgy ítélték meg, hogy a rendszer kizárólag ezen a módon tartható fenn és talán egyéb gazdasági illetve politikai döntések is szerepet játszottak.

Ha 72 év lesz a nyugdíjkorhatár, akkor megszűnik Magyarországon a „nyugodt nyugdíjas évek” fantazmagória?

“Milyen nevetséges nyugdíjba menni 65 évesen! 65 évesen még pattanásaim voltak!”– George Burns amerikai humorista, aki élt 100 évet

A Bostoni Főiskola Kutatóközpontja kiszámolta pár éve, hogyha 66 év lenne a nyugdíjkorhatár, akkor a nyugdíjas háztartások csupán 50%-a tudná megőrizni jelenlegi életszínvonalát. Ha a korhatár 70 lenne, akkor pedig ugyanezen háztartások 86%-a tudna kényelmes életet élni!

Ez azt jelenti, hogy jelen pillanatban minél tovább képesek a háztartások aktívak maradni, annál nagyobb esélyük van a valóban „gondtalan nyugdíjas évekre”. Másrészről viszont ezeket a számokat fontos magyarországi kontextusba helyezni:

A magyarok várható átlagélettartama 76 év születéskor, az OECD adatai alapján. A nők nálunk is tovább élnek, az ő várható élettartamuk 79, míg a férfiaké 72 év. Ennél is fontosabb, hogy a KSH 2013-as adatai szerint Magyarországon a nyugdíj után a nők további 18,2, a férfiak pedig 14,5 évet élhetnek.

A férfiaknak nem túl rózsás kilátások

A KSH és az OECD számaiból láthatjuk, hogy a 72 éves öregségi nyugdíjkorhatárral azért oldódhat meg a nyugdíjkorhatár probléma, mivel a magyar férfiak várható születéskori élettartama pontosan ennyi. Tehát tényleg igazzá válhat a „meg sem érem” félelem.

Akik viszont megérik a nyugdíjkorhatárt, azok átlagosan a mai rendszerben 14,5 évet élnek. A nyugdíjkorhatár emelésével azonban ez is lecsökkenthető és 14,5-7= 7,5 évet töltenének nyugdíjban a nyugdíjkorhatárt megélt férfiak. Ez pedig már egy -50%-os nyomásenyhítést jelentene a költségvetésnek a férfi nyugdíjasok esetében.

Rövidebb nyugdíjas évek+ nyugdíjmegtakarítás = boldogabb nyugdíjas évek

A félelem jogos, azaz minden generációnak adott pillanatban rendelkezésére áll x összeg, amit nyugdíjcélú megtakarításba tud fektetni. Ez az összeg nem változik, tehát nem a nyugdíjkorhatár függvénye. Az x összegből felhalmozható vagyon esetében nem mindegy, hogy azt átlagosan 14 vagy 7 év alatt kell „felélni”…

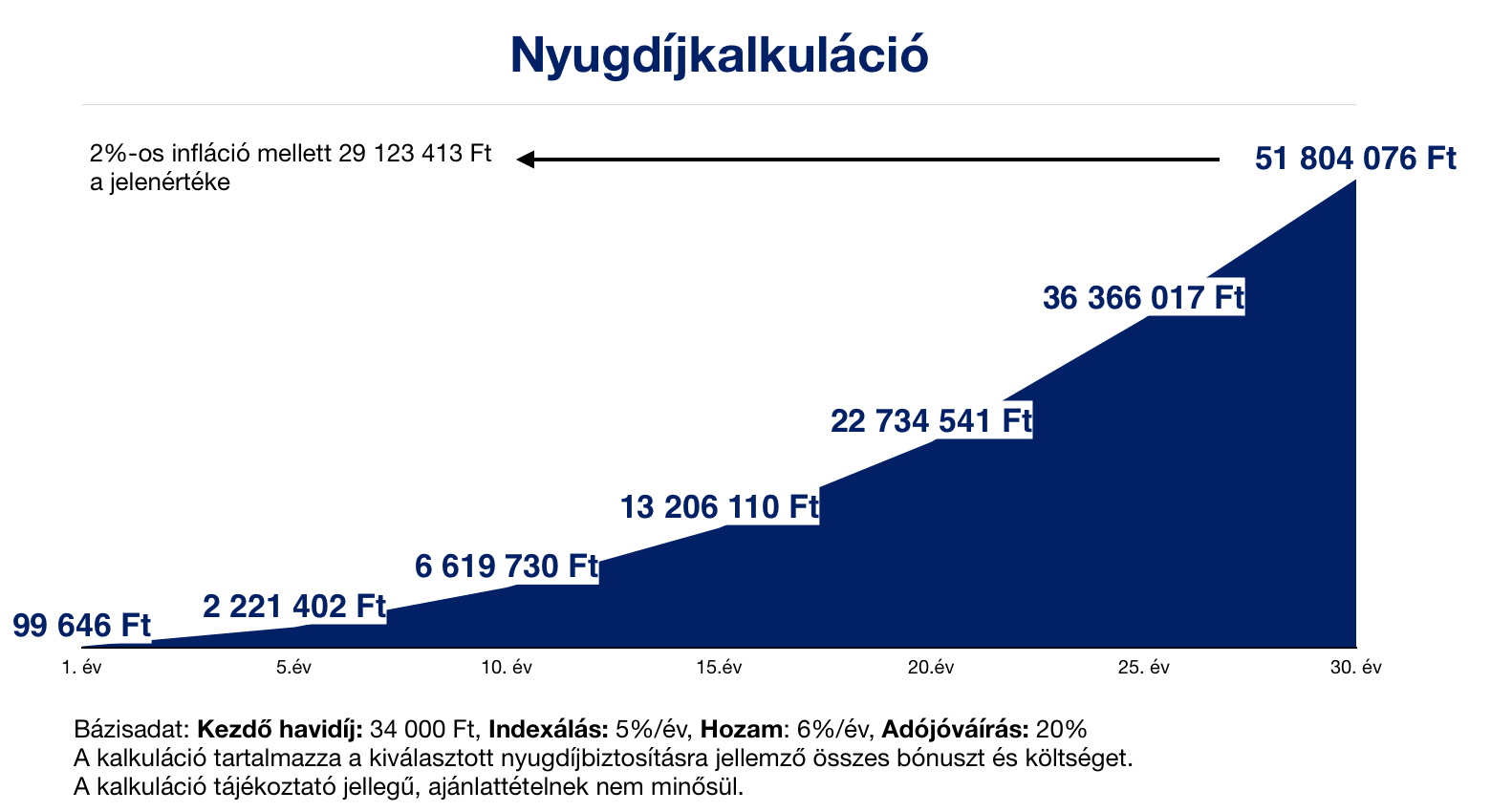

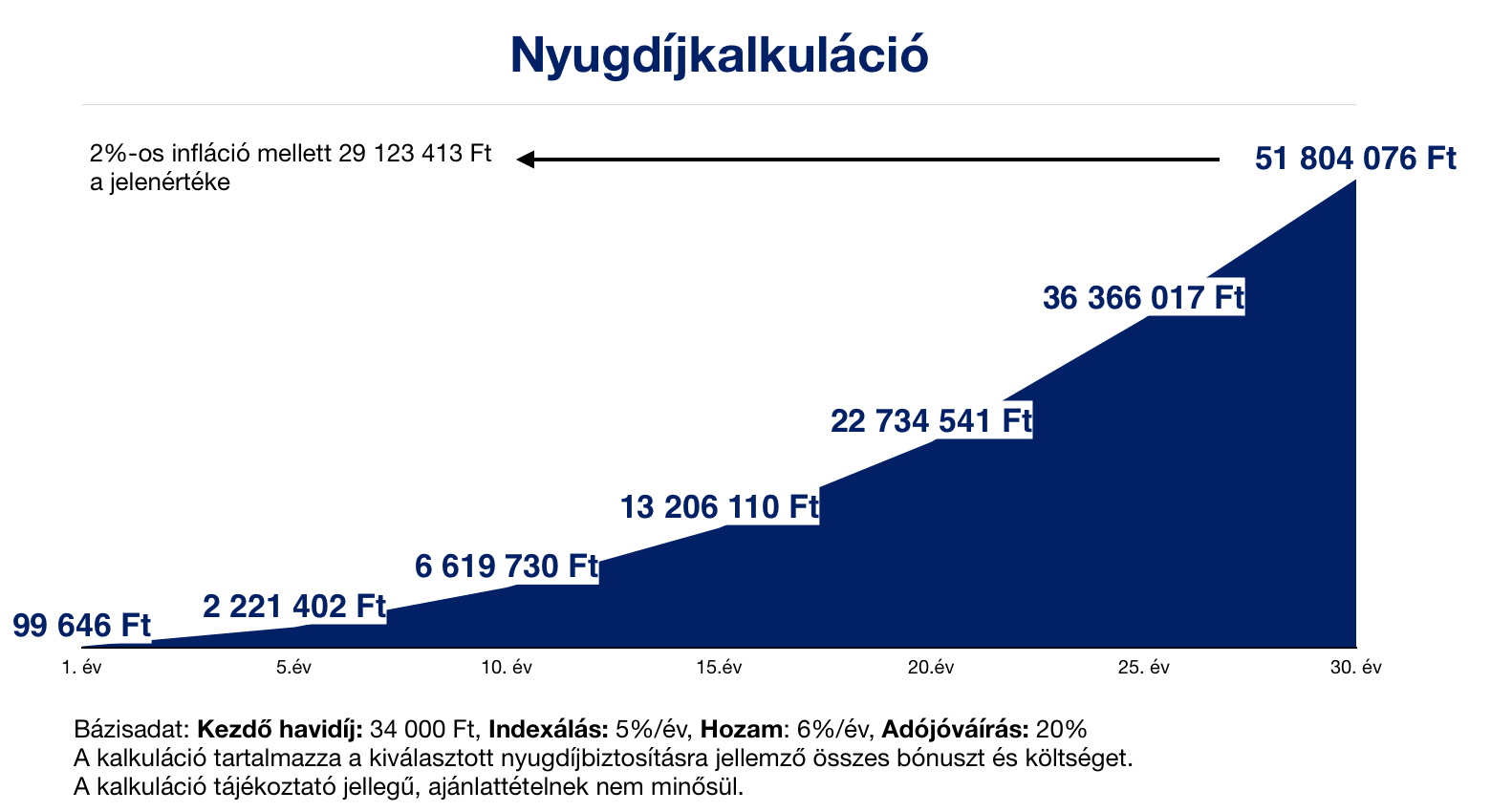

Tehát jelenértéken összegyűlik 30 év átlagos megtakarítási hajlandóság mellett 29 123 413 forint, ami évi 2 008 511 forintnak felel meg (14,5 év nyugdíjjal számolva), azaz havi 167 375 forint (jelenértéken) nyugdíjkiegészítést sikerült összegyűjteni, ami még messze van a „nyugodt nyugdíjas évektől”.

Most gondoljunk bele, hogy a nyugdíjkorhatár emelésével két dolog történik:

- 7 évvel tovább tudunk gyűjteni

- 7 évvel rövidebb időre kell „elosztani” az ősszegyűjtött vagyont

Összegszerűen ez azt jelenti, hogy jelenértéken 38 872 743 forint gyűlne össze a példa számításban, amit 7,5 évnyi nyugdíjban eltöltött idővel elosztva, évente 5 183 032 forint (jelenérték) állna rendelkezésre, azaz havi 431 919 forint. Ez pedig már tényleg közelebb áll a „nyugodt nyugdíjas évek” anyagi kivádalmaihoz.

A valóságban azonban az Állam „tehermentesül”, de az egyén ugyanúgy bajban marad

Az iménti számításban feltételeztük a 30 éven keresztüli rendszeresen emelkedő nyugdíjcélú befizetést. De mi van azokkal, akik

- már nem rendelkeznek 30 évnyi megtakarítási idővel?

- nem tudnak folyamatosan és egyre többet félretenni?

- nem értik, miért kellene félretenniük?

És mi van azzal a (vélhetően széleskörű) társadalmi réteggel, akik a nyugdíjkorhatár felemelésére azzal az elemi logikával reagálnak, hogy ráérnek akkor 7 évvel később foglalkozni a nyugdíj kérdésével? Mint ahogyan a 65 éves korhatár esetében is van egy kritikus belépési pont (jellemzően 50-55 év között), amikor elkezdi az embereket a kérdés érdekelni.

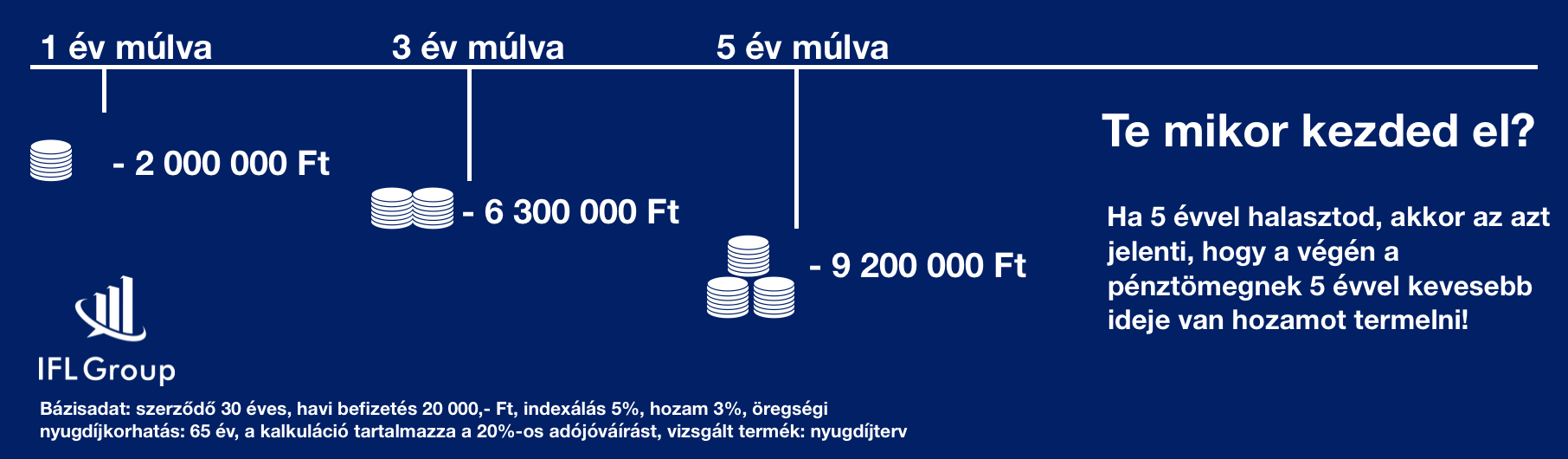

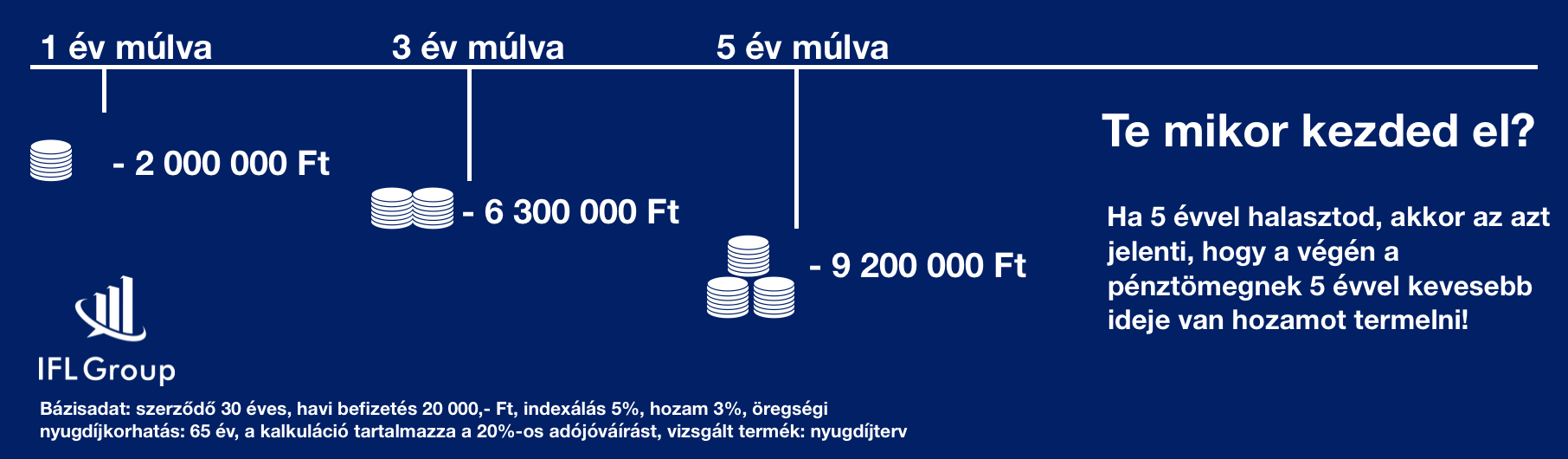

A halogatás nem kifizetődő

A nyugdíjkorhatár emeléséből nem törvényszerűen következik a hosszabb nyugdíjcélú öngondoskodási időszak. Sokkal esélyesebb a kritikus belépési pont eltolódása, tehát nem az összeg, hanem a kezdet változik. Ez pedig mit jelent majd? Továbbra is a valós megélhetési költségek alatti megtakarításokkal fognak az akkori nyugdíjasok nekifutni a „szép időknek”.

Tudomásul kell venni, hogy havi megtakarítás esetén a sok idő + kevés pénz = sok pénz képlet a mérvadó. Minél hamarbab foglalkozunk a különböző témákkal, annál nagyobb esélyünk lesz érdemi eredményt elérni.

Milyen nyugdíjcélú megoldásokban gondolkodhatunk?

A megoldás nem kizárólag anyagi természetű, hiszen a befektetéseken átlagosan elérhető éves hozamnál jóval magasabb veszteségi rátát „érhetünk el”, ha nyugdíjas éveinkre nem megoldott a lakhatásunk vagy az egészségünkre nem figyeltünk oda!

Tehát a nyugdíj kérdését sokkal komplexebben kell értelmeznünk és bizony minden lehetőséget figyelembe kell vennünk!

A megoldások

- Neveljünk pénzügyileg sikeres embereket a gyerekekből

- Oldjuk meg a lakhatásunkat nyugdíjas éveinkre

- Figyeljünk oda az egészségünkre és építsünk fel egy egészségügyi alapot

- Minden hónapban tegyünk félre egy kis pénzt

Szeretnél nyugdíjmegtakarítást indítani?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 1, 2018 | Cikkek - pénzügyi blog, info

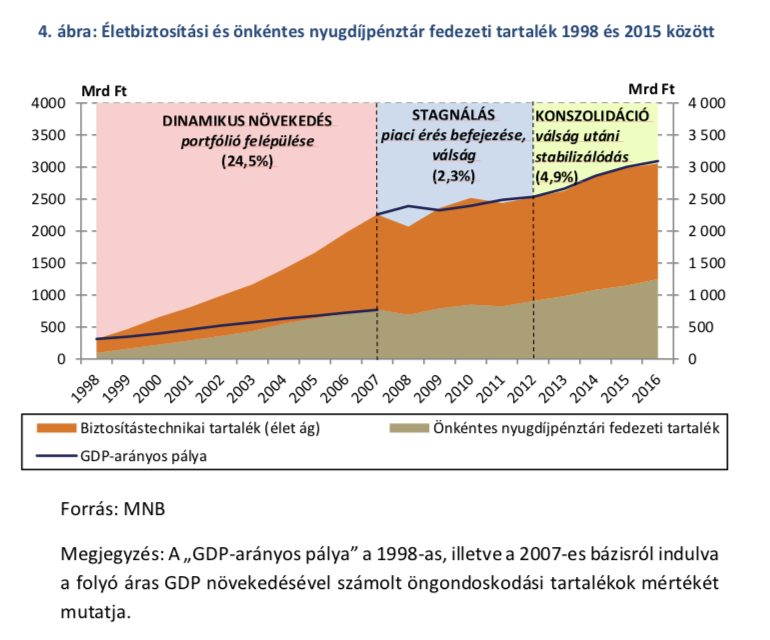

Nagyon érdekes tanulmányt tett közzé a Pénzügyi Szemle oldalán Pandurics Anett-Szalai Péter szerzőpáros, akik megvizsgálták a legfrissebb elérhető adatokkal a magyar nyugdíjrendszert, amit különböző módokon értékeltek is. Számos vélhető kimenetel mellett az szinte biztosra vehető, hogy az egyetlen megnyugtató megoldást a nyugdíjkorhatár emelése jelenti! A nyugdíjrendszer megváltoztatása!

A cikkben szemezgetünk a tanulmányból, illetve saját véleményünket, következtetéseinket vonjuk le, mindezt kiegészítve más forrásokból származó adatokkal- témákkal, amiket a tanulmány nem érintett.

A nyugdíjkatasztrófa mindenféleképpen bekövetkezik! – Vagy szükséges a nyugdíjrendszer megváltoztatása

Egy nemrégiben megjelent MNB-tanulmány elemeztea négy legfontosabb intézkedést Magyarországon:

- Korhatáremelés 62-ről 65-re

- MNYP rendszer beolvasztása az állami nyugdíjba

- Korhatár előtti nyugdíjba vonulás lehetőségének szigorítása

- A “nők 40” szabály, ami 2012-től a legalább 40 év szolgáltai idővel rendelkező nők számára megteremti a nyugdíjbavonulás lehetőségét

Ezek az intézkedések ugyanakkor nem oldották meg a problémát, kizárólag konzerválták a jelenlegi állapotokat 2035-2040-ig. A tanulmány szerint az intézkedések előtti helyzetben a GDP-arányos hiány 2% körül ingadozott volna 2040-ig. Utána a korfa probléma miatt fokozatosan emelkedett volna GDP 4-4,5%-ára.

Az intézkedéseknek köszönhetően a nyugdíjegyenleg nagyjából 2035-ig nem mutat deficitet, amikor ugyanúgy bekövetkezik a társadalmi katasztrófa Magyarországon, a hiány pedig ugyanúgy eléri az intézkedés előtt prognosztizált 4-4,5%-os hiányt.

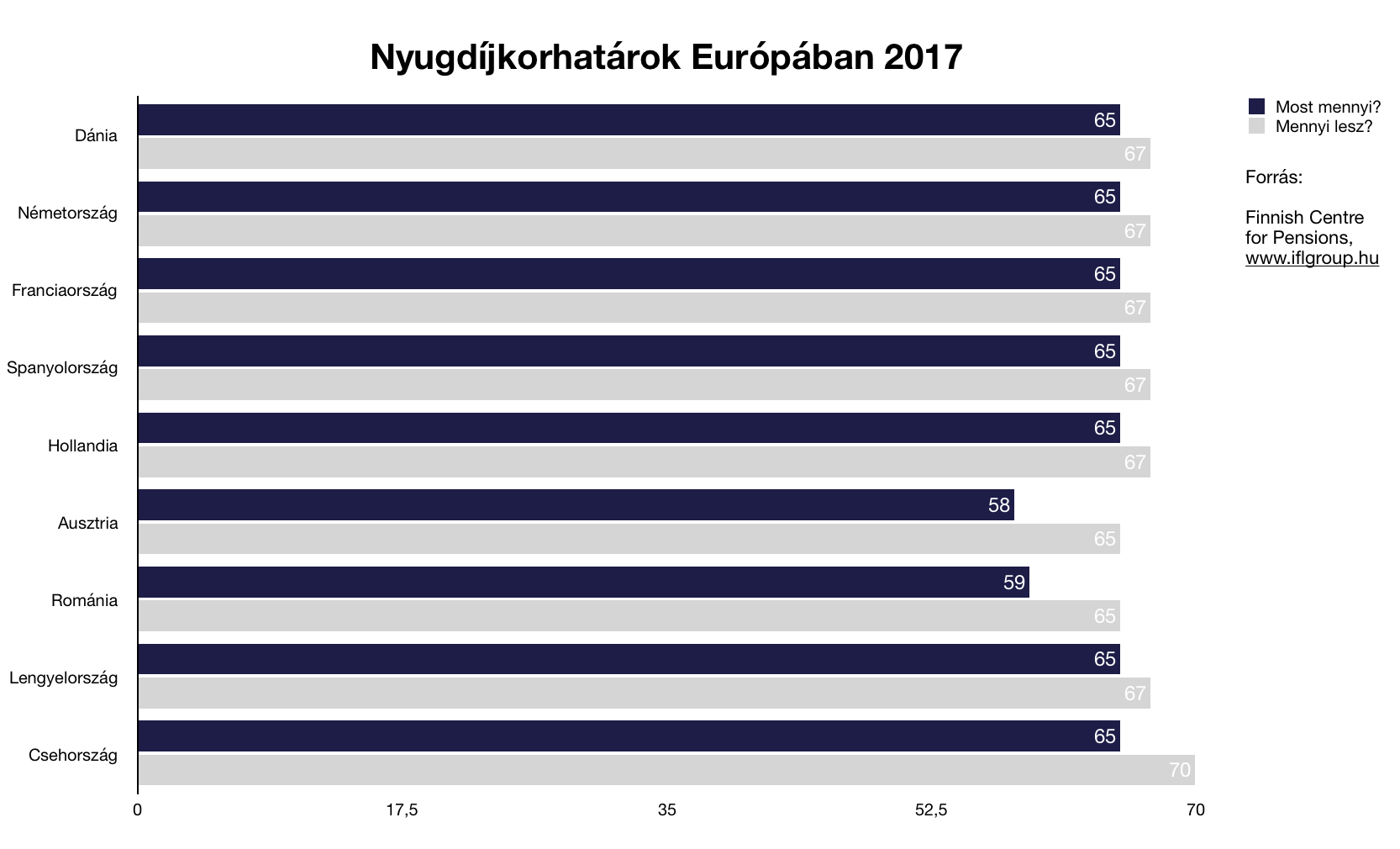

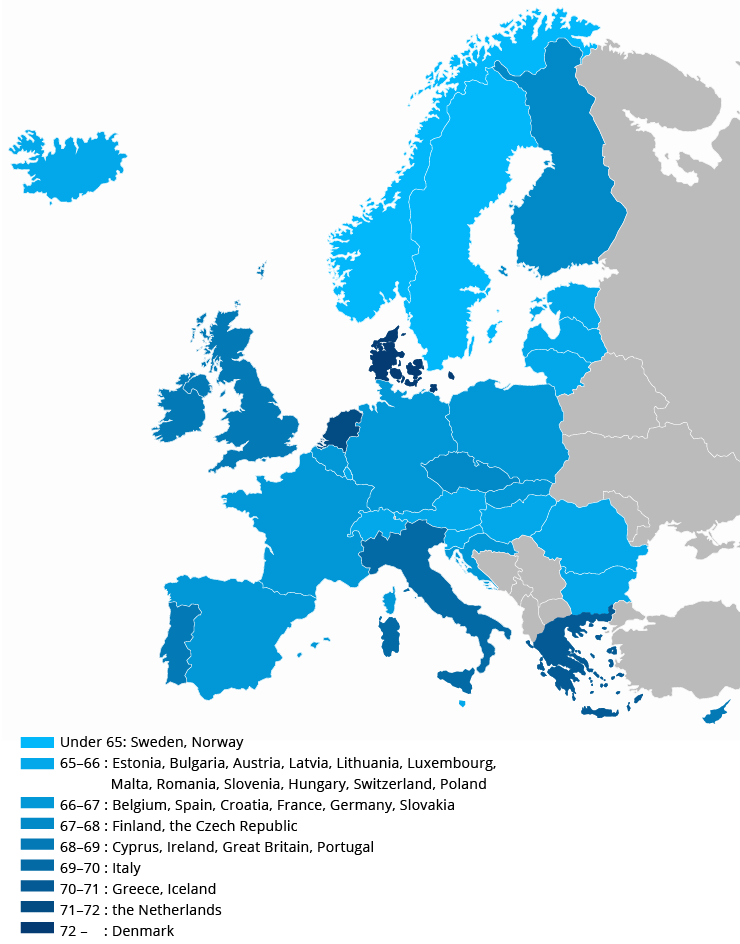

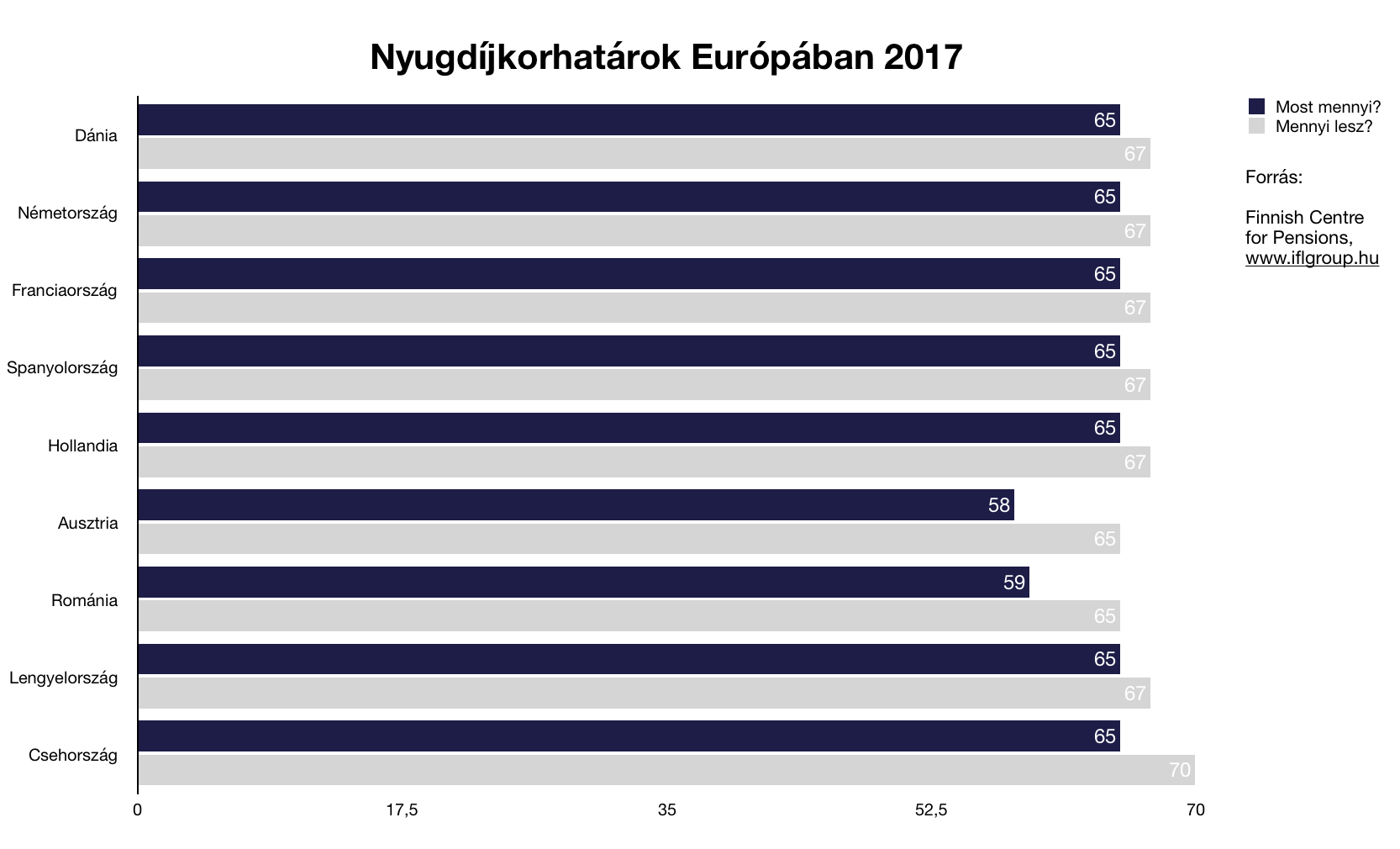

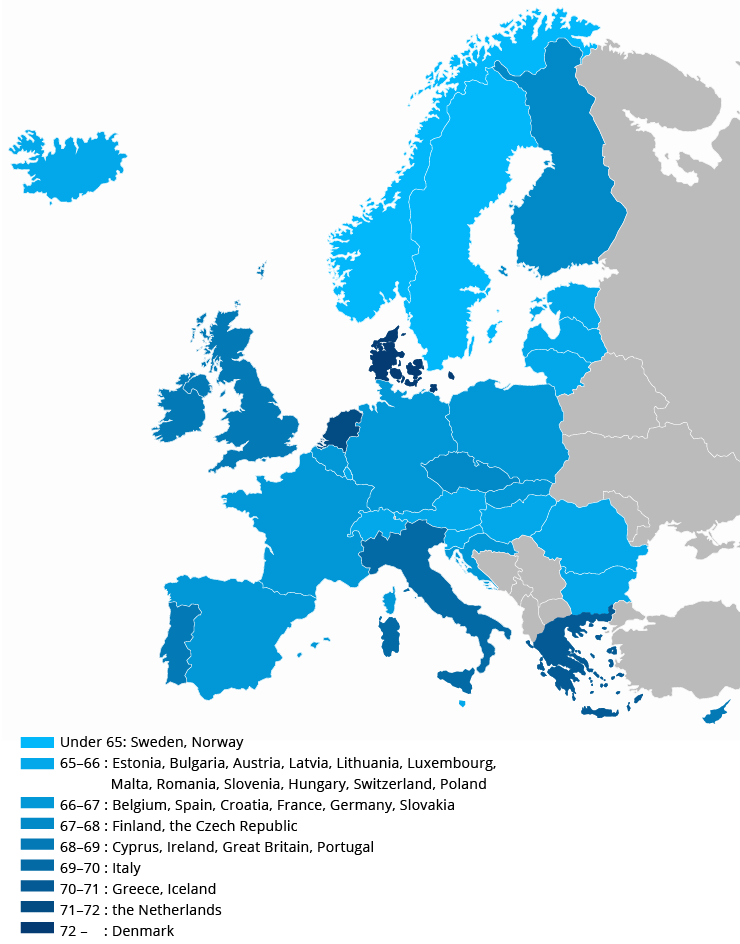

A nyugdíjkorhatárt mindenhol emelik

Egész Európában igen komoly probléma, hogy miközben az emberek egyre tovább élnek, addig egyre kevesebb gyermek (jövőbeni járulékfizető) születik. A nyugdíjrendszerek már is jellemzően hiányt termelnek, ami az elkövetkezendő két évtizedben exponenciális növekvő pánikot szülhet.

A brittek például a születéskori várható élettartamhoz kötnék a mindenkori nyugdíjkorhatárt, de az már most látszik, hogy majdnem minden ország eljátszik azzal a gondolattal, hogy felemeljék a nyugdíjkorhatárt 70-évre. A csehek voltak az elsők, akik hivatalosan is meglépték ezt. Náluk 2041-től lesz ez a szám érvényes.

Várható nyugdíjkorhatárok 2050-ben – Finish Centre for Pensions

Mindegyik tanulmány egyértelműen előre vetíti az öngondoskodás fontosság, ami mostmár nem egy romantikus ábránd egy szebb jövőkép eszményéért, hanem az egyetlen megoldás a nyugdíjas mélyszegénység elkerülésének.

Mindenféle különösebb számítás mellett beláthatjuk, hogy az 1+1 az kevesebb, mint az 1+1+1. Minél többet és hosszabb ideig teszel félre, annál jobb esélyeid lesznek. Viszont az még a mai napig nem rögzült az emberekben, hogy a nyugdíjkorhatár emelésével tolódik a kifizetés is!

Egy kiskapu…

A személyi jövedelemadóról szóló 1995. évi CXVII. törvény 3. § 93. pontja szabályozza a nyugdíjbiztosítás fogalmát. …

a biztosító szolgáltatását a biztosíto ….

d) a szerződés létrejövetelekor érvényes öregségi nyugdíjkorhatár biztosíto általi betöltése váltja ki

Tehát azért nincsen időd sokáig gondolkozni, mivel ma Magyarországon egyedül a nyugdíjbiztosítás rendelkezik azzal a kötött törvényi háttérrel, ami garantálja, hogy a lejárod a szerződés megkötésekor érvényes öregségi nyugdíjkorhatár lesz. Tehát ez azt is jelenti, hogy hiába emelik fel 70 évre a nyugdíjkorhatárt, te akkor is 65 éves korodban kapod meg a pénzt.

Ezzel szemben a NYESZ-R és az ÖNYP mindig azonosul az aktuális öregségi nyugdíjkorhatárral, tehát amennyiben kitolják ezt a dátumot, úgy tolódik párhuzamosan a kifezetés ideje is.

Nem annyira mesés nyugdíjvagyon halmozható fel!

A “30-as nyugdíjas” buktatói és tanulságai

Nagyon fontos a pénz időértékével is számolnunk. Reálisan nézve, egyáltalán nem mindegy, hogy hány évesen kezdünk el takarékoskodni és mennyit fogunk félretenni! A táblázatban láthattuk, hogy 35 év alatt havi 20 000 forint + évi 5%-os emelkedés mellett 45 000 000 forintot tudunk összegyűjteni, amivel két dolgot kezdhetünk:

- újrabefektetjük és törekszünk az évi nettó 3%-os hozamra, ami havi szinten 112 500 (évente 1 350 000,-) forintot biztosít számunkra.

- elosztjuk az összeget a várható élettartamra (Magyarországon jelenleg 17 év a várható élettartam nyugdíjasként), azaz 45 000 000/17= 2 646 058,-, ami havi 220 588 forintnak felel meg

Láthatjuk,

hogy nominálértéken sem túl mesés kilátások, így mindenféleképpen javasolt az életkorhoz kötött, dinamikus nyugdíjfelhalmozás, ami azt jelenti, hogy követjük az alábbi számsort:

- 20-as éveinkben 20 000

- 30-as éveinkben 30 000

- 40-es éveinkben 50 000

- 50-es éveinkben 100 000 forintot teszünk félre nyugdíjra.

Hasznos cikkek

Megoldás a nyugdíjas éveinkre!- 1. rész

Megoldás nyugdíjas éveinkre!- 2. rész

Megoldás a nyugdíjas éveinkre!- 3. rész

Jobb, ha mindenki felkészül, 70 éves kor az új nyugdíjkorhatár” – állítja Suze Orman, amerikai pénzügyi guru.

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Segítünk kiválasztani a legjobb nyugdíjmegtakarítást

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 01. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

Szerző: Szarvas Norbert | febr 19, 2018 | Cikkek - pénzügyi blog, info, megtakarítás, Nyugdíj

Amikor nyugdíjmegtakarításról/gyerekmegtakarításról beszélünk, akkor rendszerint előkerülnek azok a félelmek, amik a jövő bizonytalanságából erednek. Egyszerűen nem tudjuk, mi fog történni, milyen irányba változik az élethelyzetünk. Ez a bizonytalanság pedig nagyban meghatározza kapcsolatunkat a hosszútávú megtakarítás ötletével szemben. Most nézzük meg, hogy milyen módon védhetjük meg saját magunkat és a pénzünket a bizonytalannal szemben?

A cikkben a hosszútávú öngondoskodásra koncepció-, és termékszinten (az egyik) leginkább alkalmas megtakarítási programokat vesszük figyelembe. Kifejezetten olyan termékeket kerestem a cikkhez, amik

- alkalmasak rendszeres, havidíjú megtakarításra változatlan feltételek mellett 15-20-25 évig

- a szolgáltató „esetleges kivonulásával” a szerződésünk nem szűnik meg, kötelező érvénnyel kell fenntartania a jogutódnak

#1 érv – A rugalmas termékkoncepció – hosszútávú megtakarítás, mint megoldás

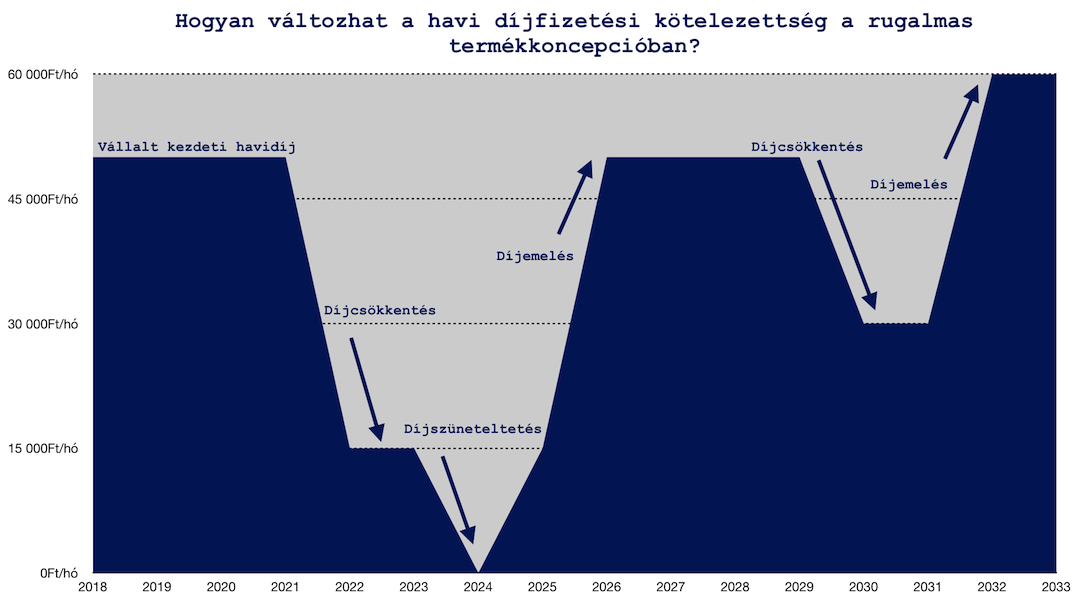

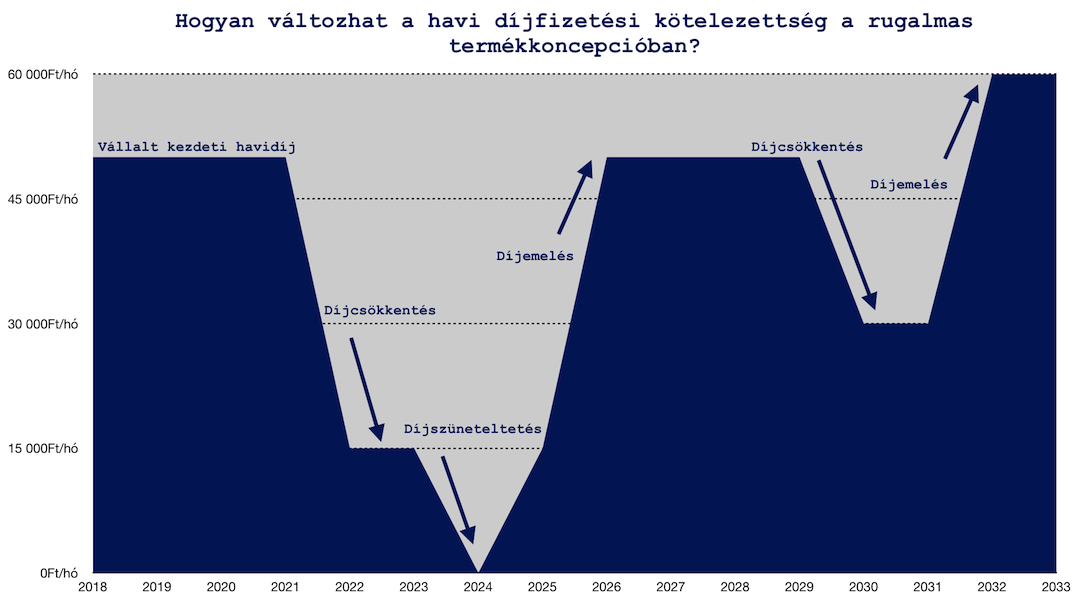

Jogos a félelem, hogy hiába „tudok ma” havi 50 000 forintot félretenni a nyugdíjamra, egyáltalán nem biztos, hogy a jövőben nem történik a „saját életemben” egy olyan esemény(sorozat), ami miatt a díjat a továbbiakban nem tudom vállalni. Azt gondolom, hogy ilyen esetekben felértékelődik a rugalmas termékkoncepció szerepe, aminek köszönhetően lehetőségünk van a szerződésben vállalt havidíjat:

- Díjcsökkenteni

- Díjmentesíteni

- Díjszüneteltetni

- Díjemelni

A rugalmas termékkoncepció lényege pontosan az, hogy menet közben a szerződésben foglalt lehetőségekkel élve (szerződésenként eltérő) meg tudjuk változtatni a „kötelezettségünket”. Ilyen módon lehetőség van például (a vizsgált szerződésben) 10 évente 4×6 hónap szüneteltetést kérni, aminek a szerződésre vonatkozóan nincsenek „káros mellékhatásai”, pusztán annyi történik, hogy nem fizetjük a havidíjat.

Ugyanígy lehetőségünk van évfordulóra a vállalt havidíjat lecsökkenteni vagy akár megemelni (hiszen az életünk pozitív irányba is változhat). Biztonság szempontjából nyilván sokkal érdekesebb az a lehetőség, amikor a kezdetben vállalt havi 50 000 forintot x év után (akár ideiglenesen) lecsökkentjük havi 15 000 forintra, mert az abban a pillanatban „kényelmesebb megoldást jelent” élethelyzetünkhöz képest.

A díjmentesítés pedig azt jelenti, hogy soha többet nem akarunk befizetni, viszont az addig felhalmozott tőkét meghagyjuk a szerződésben, nem bontjuk fel és úgynevezett „stand by” üzemmódba kapcsolva további befizetés nélkül pusztán a felhalmozott összeget vagyonkezeljük-vagyonkezelik.

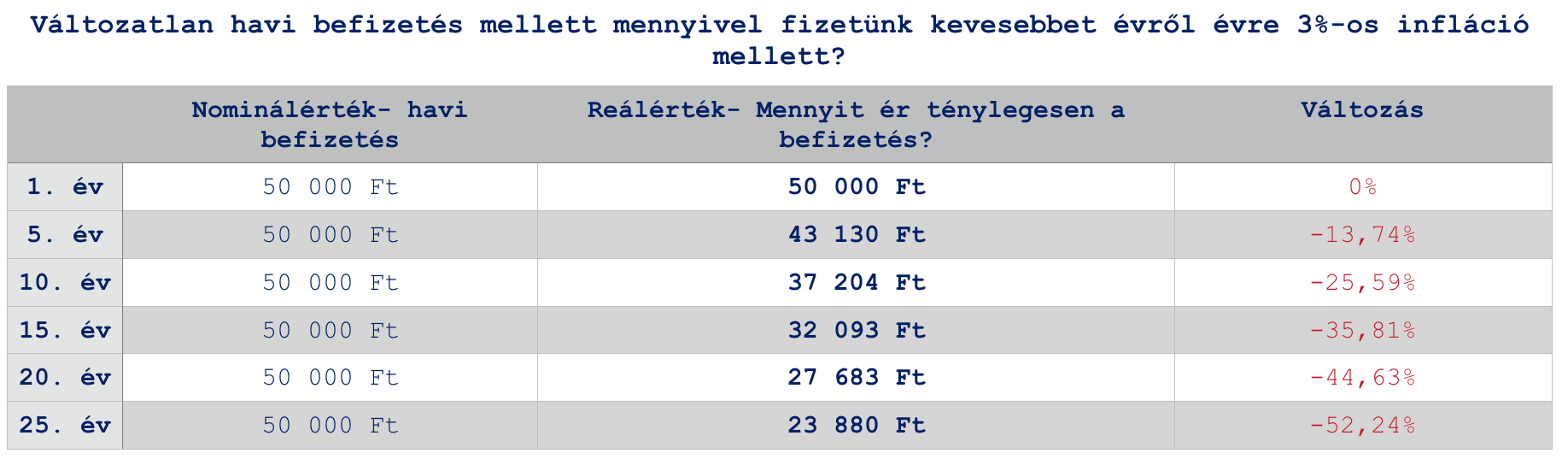

#2 érv – Jelenértéken egyre kevesebbet fizetünk

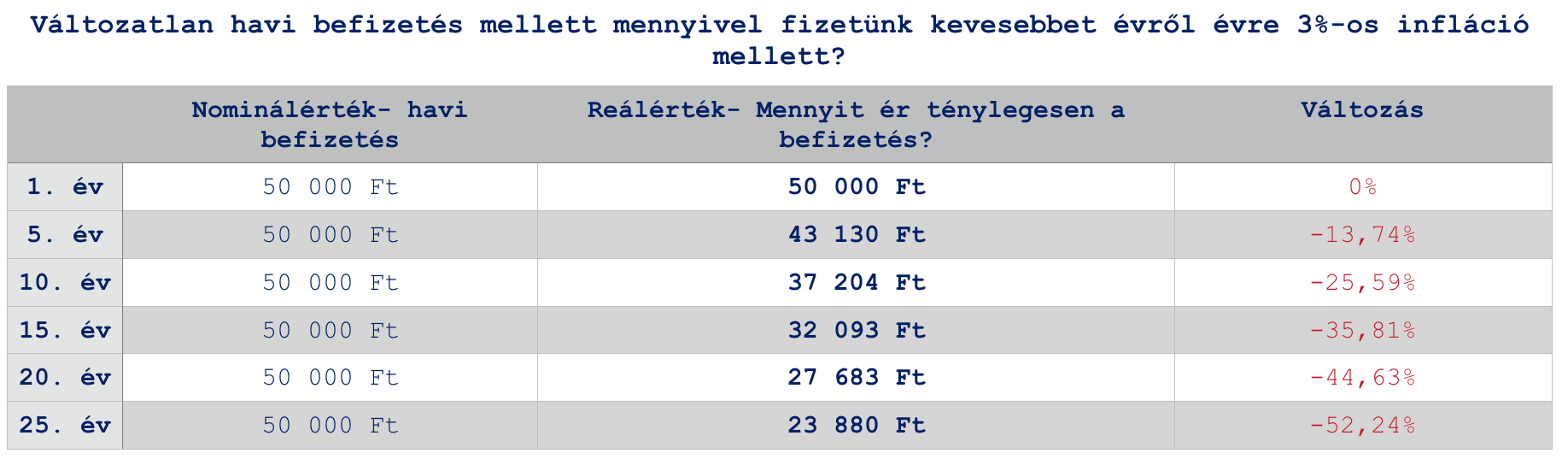

A hosszútávú megtakarításokkal szemben legit aggodalom, hogy az infláció (a pénz értékének romlása) egyszerűen „felzabálja” a hasznunkat. Ennek a folyamatnak az ellensúlyozására szokták azt javasolni, hogy úgynevezett indexálást kérjük a szerződésünkre, azaz évről-évre fizessünk 3-5%-kal többet, mint előző évben.

Logikus, hiszen ha a pénzünk évről évre romlik 3-5%-kal (10-15-20 éves távlatokat megfigyelve), akkor nekünk 3-5%-kal kell(ene) többet befizetnünk, hogy ugyanazt az értéket elérjük, mint amit kezdetben célul tűztünk ki.

Azonban ne felejtsük el, hogy minden igaz és annak az ellenkezője is. Esetünkben a legfontosabb megállapítás, hogyha mindig ugyanannyit fizetünk (nominálérték), akkor jelenértéken évről évre az infláció mértékével megegyező mértékben csökken a tényleges ráfordításunk.

Gondolj bele, hogy mit jelent ma számodra 10 000 forint és mit jelentet 10 évvel ezelőtt 10 000 forint? És mit jelentet ez az összeg 15 évvel ezelőtt? Könnyen beláthatjuk, hogy egyre kevesebbet ér ez az összeg, egyre kevesebb dolgot tudunk belőle vásárolni! Akkor pedig miért gondoltuk azt ezidáig, hogyha minden évben ugyanannyit fizetünk be a megtakarításunkba, akkor a pénzünk egyre többet fog érni? Rejtély!

Ez azt jelenti, hogy…

Amennyiben úgy gondolkozol, hogy minden hónapban x éven keresztül azonos összeget fogsz félrerakni, akkor azzal azt mondod, hogy évről évre kevesebb összeget szánsz a megtakarítási célodra. Amennyiben éves 3%-os inflációval számolunk, úgy a 20. év környékén ez a döntés azt jelentené, mintha ma 50 000 forint helyett 25 000 forint körüli összeget raknál félre.

Az inflációt előre nem tudjuk megmondani. Amíg az elmúlt években alapvetően nem volt infláció, addig 2012-ben például 5% feletti volt. Éppen ezért számoltunk hosszútávon 3%-os átlagos inflációs értékkel.

Ugyanakkor biztonságot nyújt(hat) számodra, mint egy újabb eszköz a kezedben. Vegyük elő a legnagyobb félelmedet, miszerint nem fogod tudni valami miatt kifizetni az általad meghatározott havidíjat (a példában ez 50 000 forint/hó). Az első pontban már megnéztük a szerződésben foglalt lehetőségeket, így például a díjcsökkentést is.

Ha például a havi 50 000 forintos díjat lecsökkentenéd az 5. évben 15 000 forintra (nominálérték) és ehhez veszünk egy 3%-os átlagos inflációt, akkor elképzelhető, hogy a 15 000 forint jelenértéken tulajdonképpen 12 939 forintot jelentene számodra. Tehát ekkora összegnek „éreznéd” a kiadást. Minél hosszabb időben gondolkozunk, az infláció előnye biztonsági szempontból annál innkább felértékelődik. 15 000 forintra visszacsökkentett díj 3%-os inflációval számolva 15 év múlva 9 627 forintnak „érezteti magát”.

A kérdés tehát az, hogy el tudod e képzelni 15 év múlva magadat, amint gondot okoz mai értéken számolva 9 627 forint kifizetése a hosszútávú megtakarítási programodba?

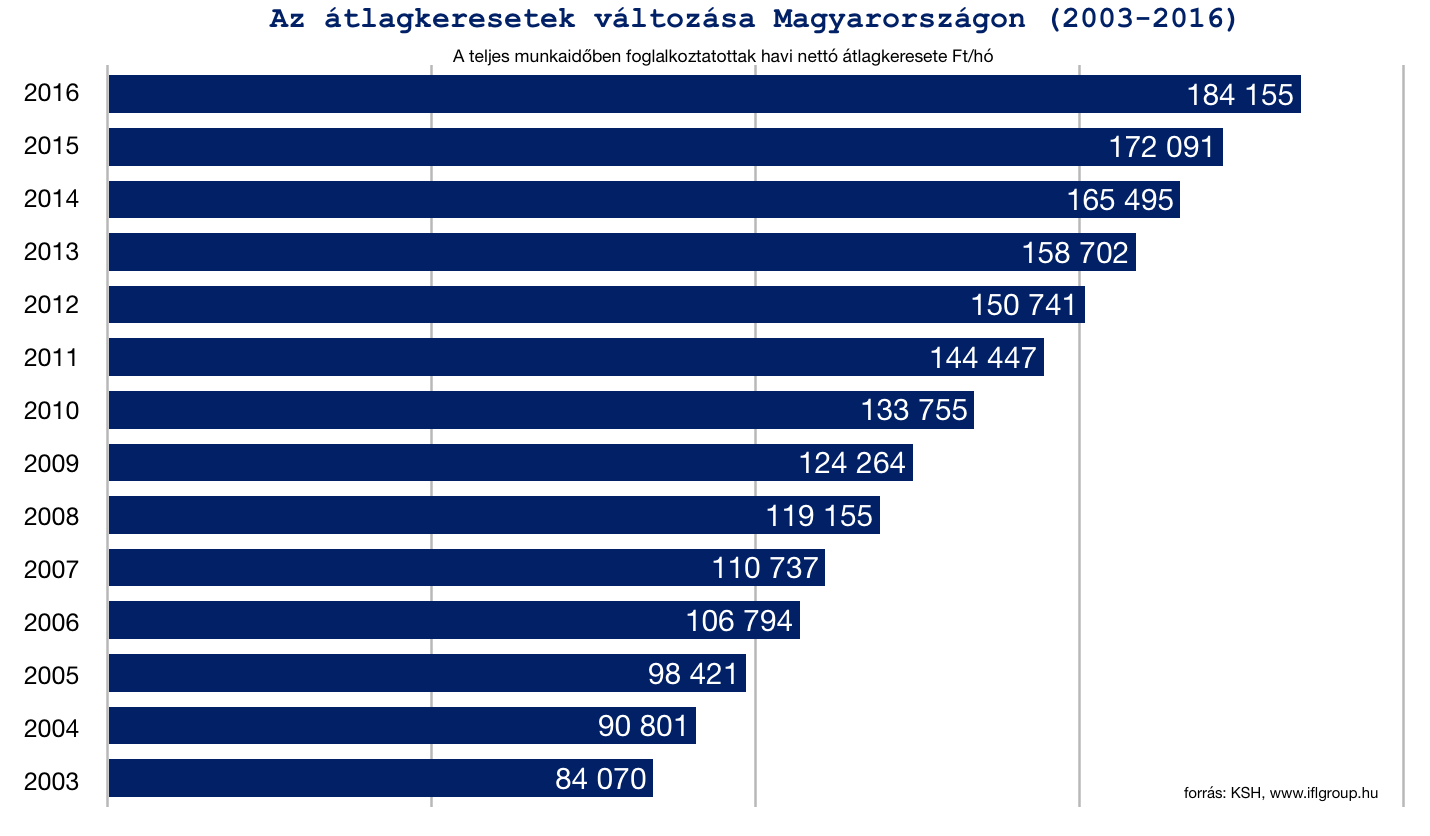

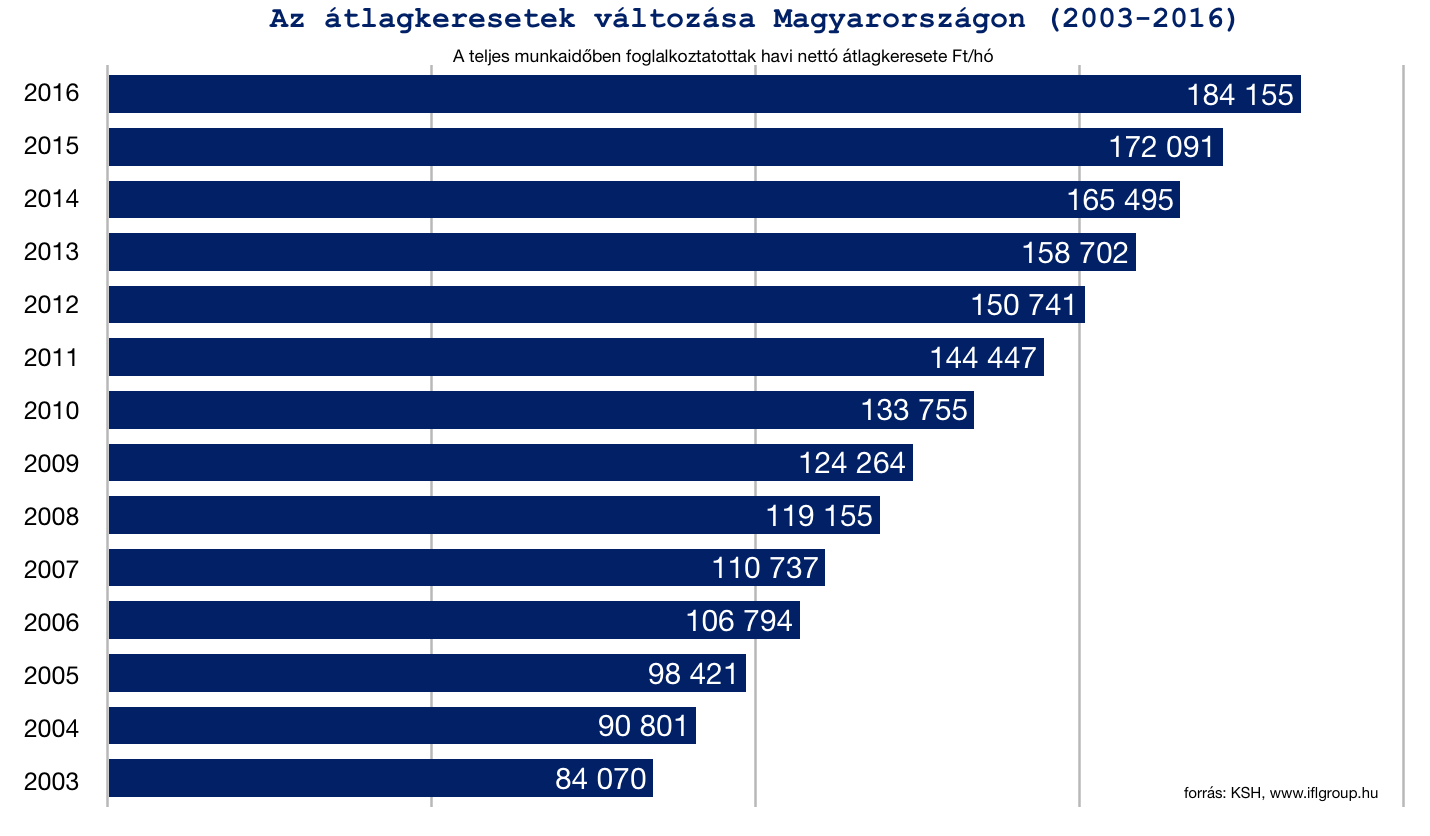

#3 érv – Növekvő fizetés

Optimális esetben (erre semmi garancia nincs) az évek előrehaladtával, szakmai tapasztalatod emelkedésével, a munkaerőpiacon bekövetkezett értéknövekedéseddel párhuzamosan a jövedelmednek is kell(ene) emelkednie. Nem akarok „belekapaszkodni” az elmúlt 1-2-3 évben tapasztalható drasztikus jövedelememelkedésbe Magyarországon, aminek okai nagyon messzire vezethetőek vissza és valószínűleg egy „rendkívüli helyzetnek” az eredménye.

Ettől függetlenül azt gondolom, hogy valamilyen formában mindenkinek a jövedelme (legalább nominálértéken) emelkedik. Az más kérdés, hogy ehhez az emelkedéshez milyen formában viszonyulnak az áremelkedések… Több keresünk, mint amennyivel többe kerül a kenyér?- teszik fel a kérdést mindig a közgazdászok.

Fontos, hogy ezek átlagkeresetek. Így párhuzamban állítva a példával (50 000 forint/hó) egyértelműen nem az átlagkeresetűek mércéjével számítható összegről beszélünk. A magasabb jövedelemmel rendelkezők esetében hatványozottan felértékelődik a [munkában eltöltött idő x szakmai tapasztalat ], így a munkaerőpiacon ezen szegmens képviselői egyre magasabb jövedelemre tehetnek szert.

Ettől függetlenül a táblázatban vizsgált átlagjövedelmek esetében érdemes megnézni azt a példát, amikor 2003-ban Átlag Jakab havi 5 000 forintot tett félre (átlagjövedelmének 5,9%-át) nyugdíjcélra. 13 évvel később két fontos számot határozhatunk meg, amennyiben Átlag Jóska mindig következetesen 5 000 forintot tett félre havonta (nem indexált, nem emelt díjat):

- 2016-os átlagjövedelmének pusztán 2,7%-át teszi félre. Ez 3,2%-os csökkenés önmagához képest.

- 2003-as jelenértéken számolva (feltételezve a 3%-os inflációt) az 5 000 forint 2016-ban számára 3 404 forintot jelent.

Magyarul Átlag Jóska a fizetéséhez képest feleakkora arányban, az inflációhoz mérten majd’ feleakkora összeget tesz félre 2016-ban, mint 2003-ban.

Átlag Jóska számára a reális 2016-ban a kezdeti 5 000 forinthoz viszonyítva havi 10 496 forintos megtakarítás lenne. Ez 2003-as jelenértéken számolva 7 147 forintnak felelne meg a 2003-as 5 000 forint értékéhez képest. Ez 42,94%-os növekedés, miközben a fizetése 219%-kal emelkedett.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél nyugdíjas éveidre félretenni? Akkor töltsd ki, hogy megtaláljuk a legjobb megoldást számodra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 19. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 8, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj, nyugdíj oldal bal

Megjelent az MNB: A biztosítási szektor 10 éves jövőképe 7 pontban című kiadványa, amiben rengeteg érdekességre bukkanhatunk. Alapvető emberi természet, hogy mindig a legjobb akar lenni. Ez a pénzügyekben sincsen másképp, így kifejezetten érdekes lehet megnézni, a magyar lakosság hol tart ebben az összevetésben a nemzetközi mezőnybe? Kideríteni, hogy a leggazdagabb háztartások mibe fektetik a pénzüket és miért pont életbiztosításba fektetnek…

Ez a cikk az MNB kiadványának nyomvonalán készül, viszont a cikkben megfogalmazott vélemények nem feltétlenül egyeznek meg a nyomtatványban közölt megállapításokkal és következtetésekkel!

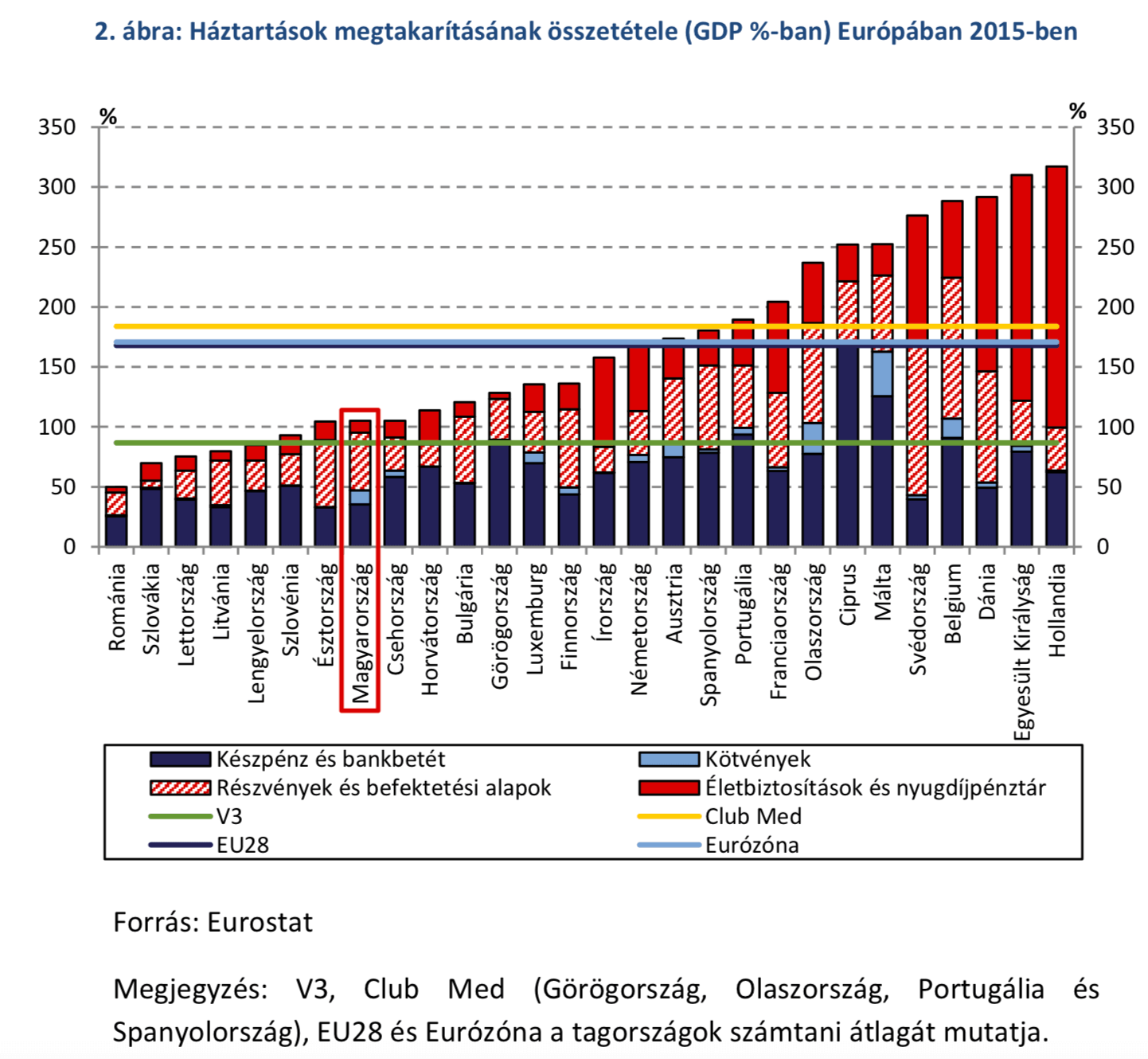

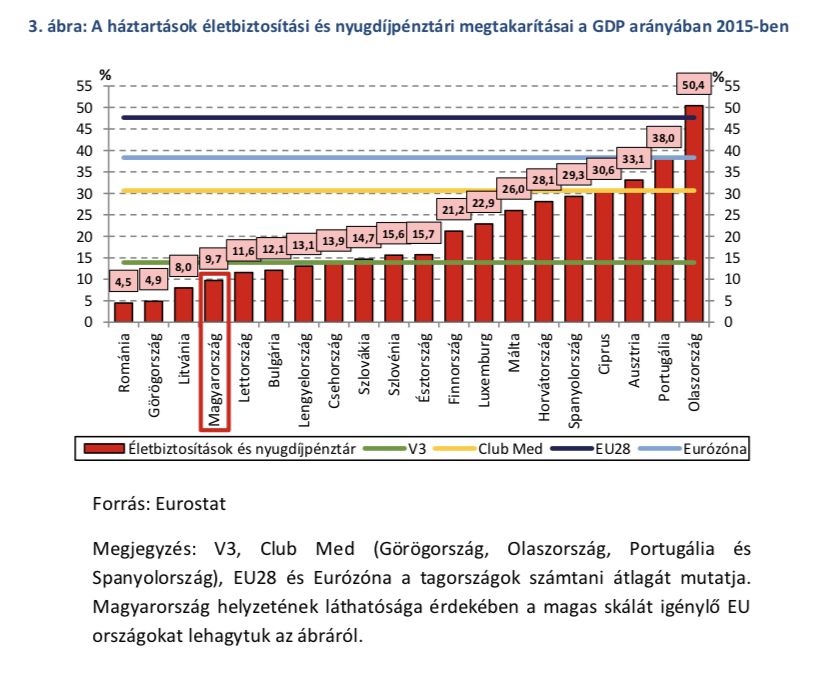

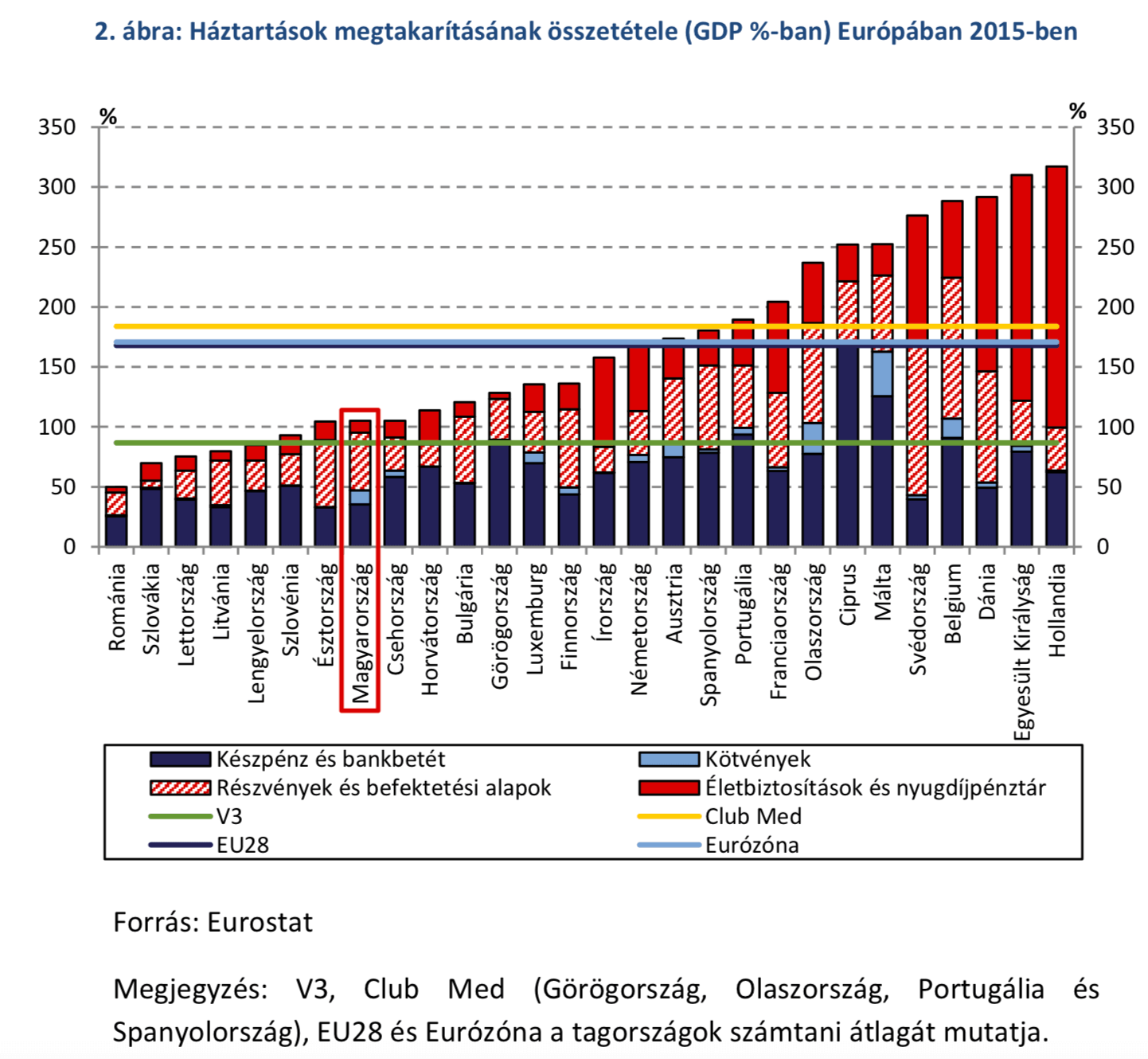

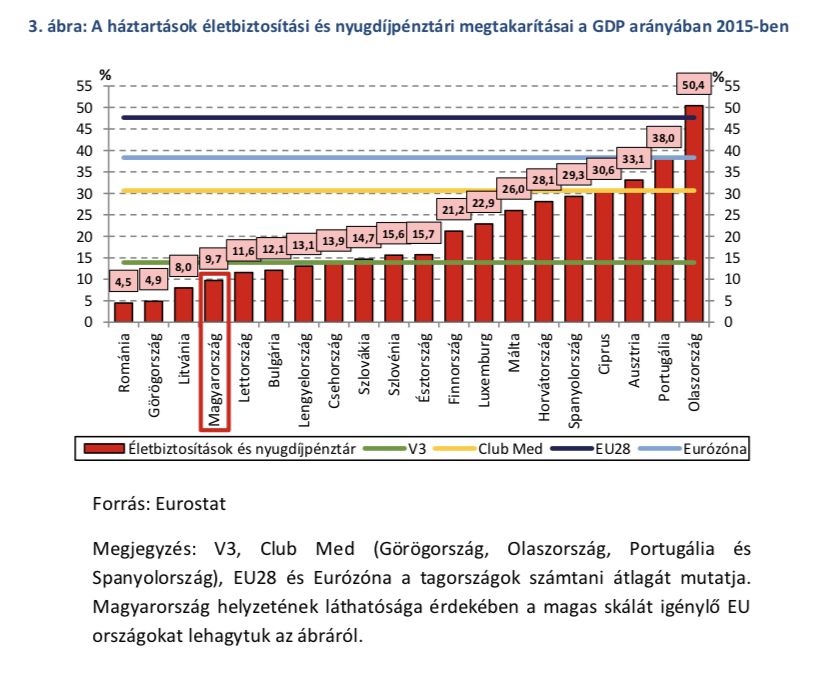

A pénzügyileg fejlett háztartásokban a sláger az életbiztosítás és nyugdíjpénztár- életbiztosításba fektetnek

Az Európai Unión belül a háztartások 2015-ig felhalmozott pénzügyi eszközeinek GDP-hez viszonyított aránya (2. ábra) jelentős szóródást mutat az egyes országok között (Románia 49,9 százalék; Hollandia 317,2 százalék). Magyarországon ez az arány 105 százalék volt, vagyis a háztartások által képzett megtakarítások 2015-ben már meghaladták a GDP szintjét (33,7 ezermilliárd forint). – írja a kiadvány.

Számomra kifejezetten érdekes a diagrammot szemtesztnek alávetni. Messziről látszik, hogy a háztartások portfóliója Magyarországon hasonló arányban tartalmazza a részvényeket, befektetési alapokat, mint a legfejletteb régiókban. Ez azt jelenti, hogy annak ellenére nem vagyunk ebben a mutatóban lemaradva, hogy fundamentális problémákkal küzd a hazai pénzügyi kultúra.

Amiben viszont a „szegényebb” régiók lemaradtak,

az visszakövetkeztethető a pénzügyi kultúrára, annak hiányosságaira. A táblázat alapján egyértelművé válik számunkra, hogy nem túlságosan kifizetődő az életbiztosítás-ellenesség. Szignifikáns az életbiztosítások jelenléte a „gazdagabb” sorokban, míg a szegényebbek kifejezetten elutasítják ezt a megtakarítás formát.

Az életbiztosítás-ellenesség a rosszul használt pénzügyi struktúrára vezethető vissza. Egyszerűen a fejletlenebb pénzügyi kultúrával rendelkező országokban az emberek kifejezetten rosszul használják az életbiztosításokat, amik alapvetően 15-20 évre nyújthatnak megoldást. Magyarországon évekig tapasztalható volt, hogy a lakosság életbiztosítással akarta rövid és középtávú céljait megvalósítani. Emiatt csalódtak és bizalmukat vesztették.

Extrém magas a készpénz aránya

Első ránézésre talán fel sem tűnik, de Magyarországon (is) a háztartások aránytalanul sok készpénzen „ülnek”. Ennek oka valószínűleg a bizalmatlanság a pénzügyi szektorral szemben illetve a kedvezőtlen tranzaktálási feltételek.A mértéket mutatja, hogy a közel 3x-os vagyonnal rendelkező dán háztartásoknak van hasonló mértékű készpénzvagyona, mint a magyar háztartásoknak!

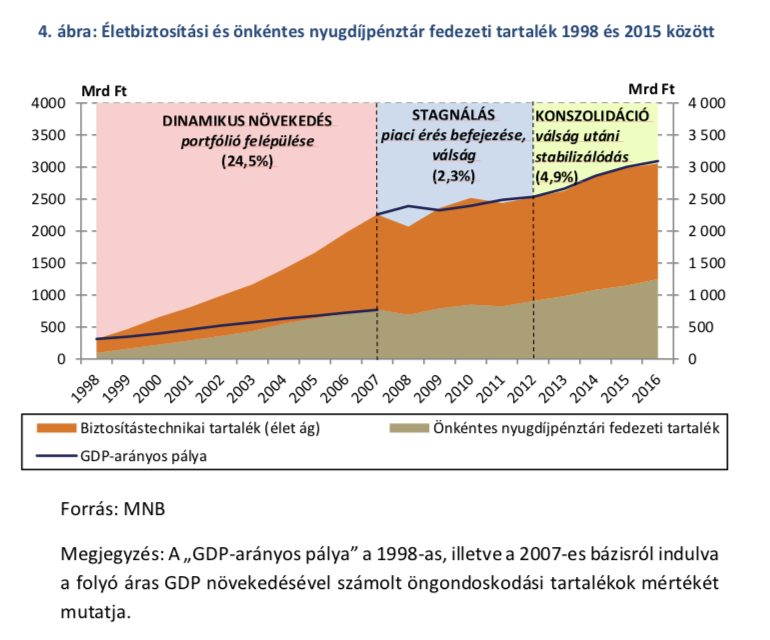

Folyamatos a növekedés, de elégséges is?

Merülhet fel bennünk a kérdés, hogy mi lehet a probléma? A piaci tapasztalat azt mutatja, hogy az elmúlt években az életbiztosításokba befizetett átlagdíjak mértéke lényegesen alacsonyabb mértékben növekedett, mint a lakosság bevétele. Ez pedig nulla százalékos inflációhoz közeli állapot mellett kifejezetten veszélyes lehet, hiszen abba a kényelmes tévhitbe ringathat minket, hogy a jövőben a befizetéseink jelenértéke 1:1 arányban lesz beváltható.

Amikor elindul Magyarországon az infláció, akkor pedig könnyen elképzelhető, hogy a lakosság nem lesz képes megfelelő arányban emelni az életbiztosítások díjain. Pontosan ezt a hatást elkerülendő lenne fontos 0%-os infláció közeli állapot mellett, emelkedő jövedelmekből magasabb szerződéses összegeket kötni. Mert az nem járható út, hogy amíg 2010-ben az átlagos ügyfél havi 20 000 forintot szeretett volna félretenni, addig 2018-ban ugyanez a szám (közel duplázódott átlagos jövedelem mellett) 22-23 000 forint lehet.

Összemosódik a nyugdíjpénztár és az életbiztosítás

A hazai háztartások egyre inkább azonosítják a nyugdíjcélú megtakarításokat a nyugdíjbiztosításokkal, hiszen többek között kedvezőbb a törvény adta lejárati idejének a feltétele (a kötés időpontjában érvényes öregségi nyugdíjkorhatár a kifizetés időpontja, míg az ÖNYP és NYESZ esetében a mindenkor hatályos öregségi nyugdíjkorhatár).

Mivel az adójóváírás mértéke (20%) is azonos a három különböző szerkezetű nyugdíjcélú megtakarítás esetében, ezért másfajta szempontok alapján döntenek az ügyfelek. Sokan félnek a nyugdíjpénztári rendszer zsugorodásától, köszönhetően a magánnyugdíjpénztári rendszer „visszaolvasztásának”. A megmaradt önkéntes nyugdíjpénztári rendszer fejlődését sem segíti, hogy az elmúlt években egyre kedvezőtlenebb adózási feltételek mellett a Cafeteria elemei közül kiválasztani ezt az opciót.

A NYESZ az átlagos ügyfél számára kifejezetten közegidegen megoldást nyújt nyugdíjcéljaink eléréséhez, hiszen ebben a termékben senki „nem fogja a kezünket”, döntéseinket saját magunknak kell meghozni, míg a kockázatvállalásunk ebben a termékben a legnagyobb, hiszen maga a termék egy szimpla értékpapírszámla, amit kiegészítettek a nyugdíjcéllal kapcsolatos feltételekkel, kötelezettségekkel és adózási előnyökkel.

Az ügyfelek a nyugdíjbiztosítás felé terelődnek?

Az átlagos, befektetési tudással nem rendelkező ügyfél mindig az olyan megoldásokat keresi, ahol optimális kockázatvállalás mellett a lehető legminimálisabb befektetői döntést kell meghoznia. Magyarul fizetni szeretne valamit, ami szinte „magától működik”. Fontos leszögezni, hogy egyik termék sem működik magától, mindegyikben meg kell hoznunk bizonyos döntéseket.

Azonban jelen pillanatban az imént felsorolt szempontokat figyelembe véve logikus döntés lehet a nyugdíjbiztosítás, mint opció. Hiszen ebben az esetben a biztosító már előre „kiválogatott” befektetési alapokat, amik közül választhatunk, vagy pedig terméktől függően portfóliórendszerbe „menekülhetünk”.

Cikk ajánló: Hazugságok a nyugdíjbiztosítással kapcsolatban

A rendszert sem fenyegeti zsugorodás, mint ahogyan nem valószínű, hogy likviditási problémákkal küzdene valamikor ez az üzletág. Maga a nyugdíjbiztosítás az „életbiztosítások” specifikus fajtája, ami mögé felsorakoztak a biztosítók. Ezzel biztosítva, hogy a termék biztosan életképes marad adott feltételek mellett lejáratig. Itt nem beszélhetünk rendszerszintű bizalmi válságról.

Mindezzel együtt nagyon fontos megérteni a nyugdíjbiztosítás természetét, működését, előnyeit és hátrányait!

Exkluzív fizetős tartalom egy csésze kávé áráért: Kérem a tartalmat

Szeretnél nyugdíjbiztosítást? Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 29, 2018 | Cikkek - pénzügyi blog, info, megtakarítás

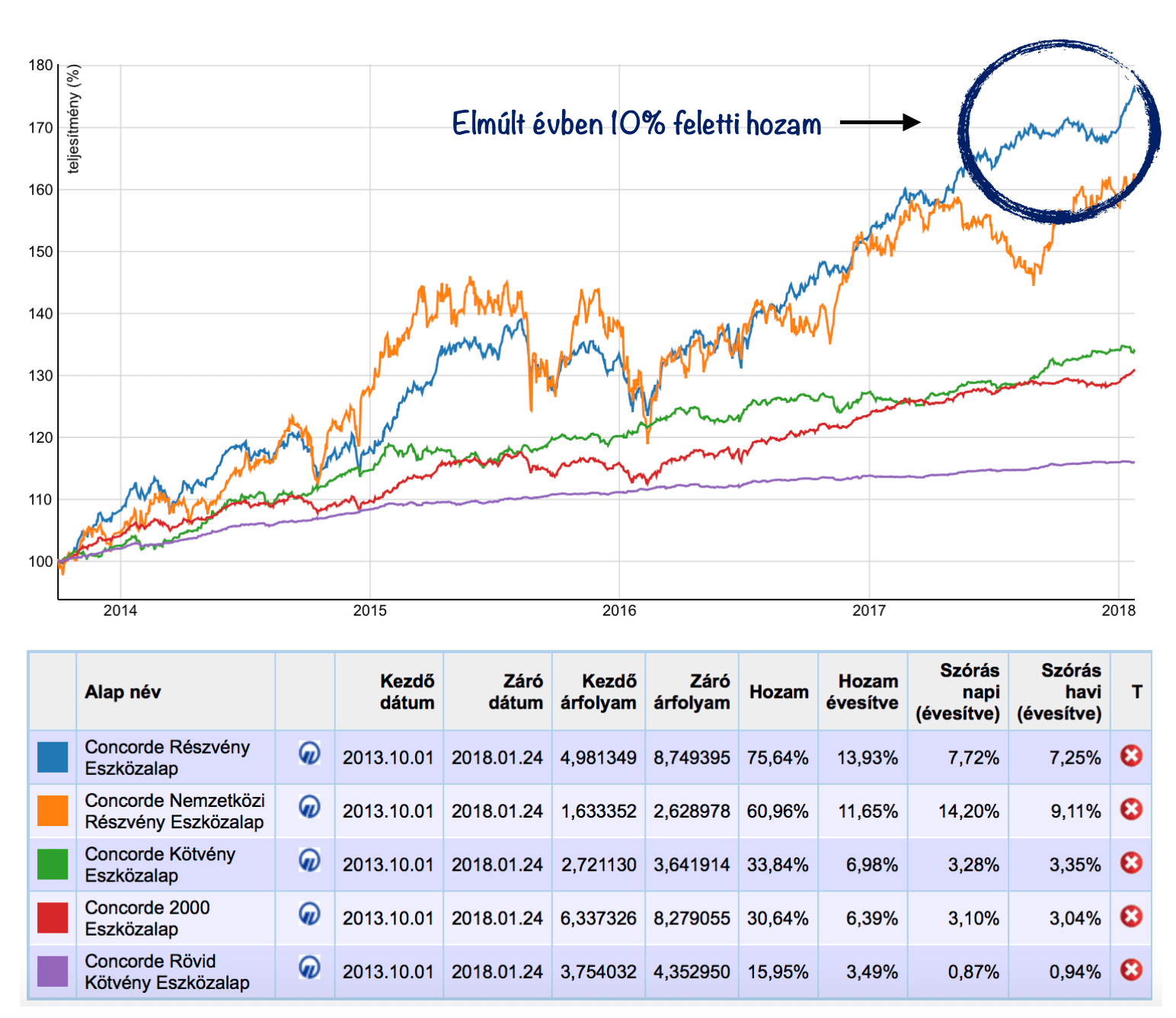

Az egy dolog, hogy elköteleződünk egy nyugdíjmegtakarítás mellett. Az pedig egy másik, hogy az elköteleződéssel egyfajta befektetési döntést kell meghoznunk, egy stratégiát kell saját magunknak felállítani. És ezt nem tudjuk kikerülni, a felelősséget nem tudjuk hárítani. De mégis milyen szempontok alapján hozzuk meg ezeket a döntéseket, miután/mialatt megkötünk egy nyugdíjbiztosítás, ami befektetési alapokkal dolgozik? Mi a helyes befektetési stratégia nyugdíjbiztosításnál?

A cikkben kifejezetten a nyugdíjbiztosításban elérhető befektetési alapokról lesz szó. Így nem foglalkozunk más befektetésekkel, vagyonfelhalmozással és egyéb, nyugdíjra is alkalmazott stratégiákkal.

Eddig rosszul értékelted a befektetési alapok eredményeit

Alapvetően egy nyugdíjbiztosítást 10-20-30 évre szoktunk megkötni, függően attól, hogy hány évre vagyunk a mágikus 65 éves öregségi nyugdíjkorhatártól. Tehát alapvetően az átlagos ember komfortzónáján kívül eső időtávról beszélgetünk, ami idő alatt sok minden megtörténhet. Szinte biztosan nem tudjuk megjósolni, hogy a világ ezen idő alatt milyen irányba halad.

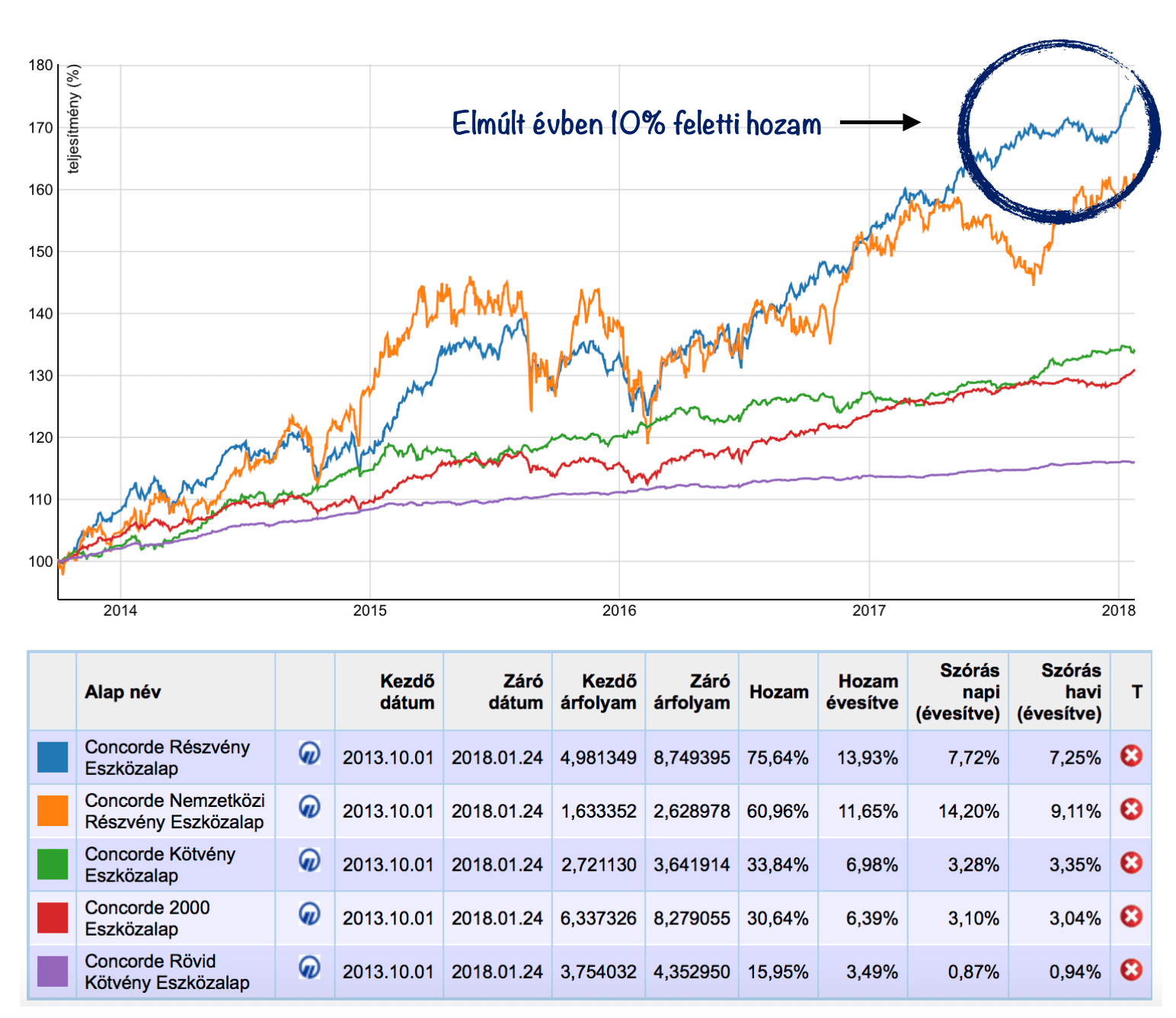

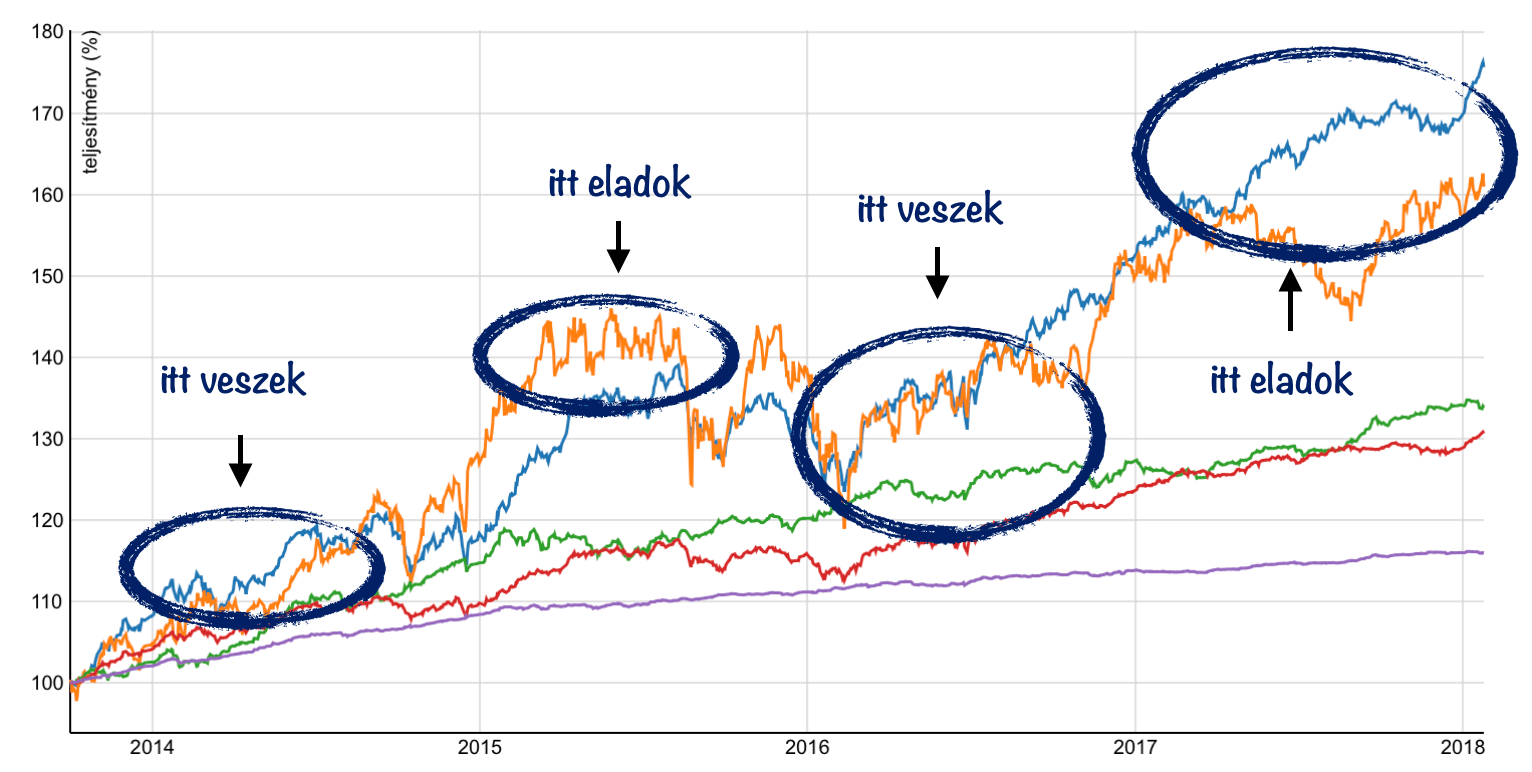

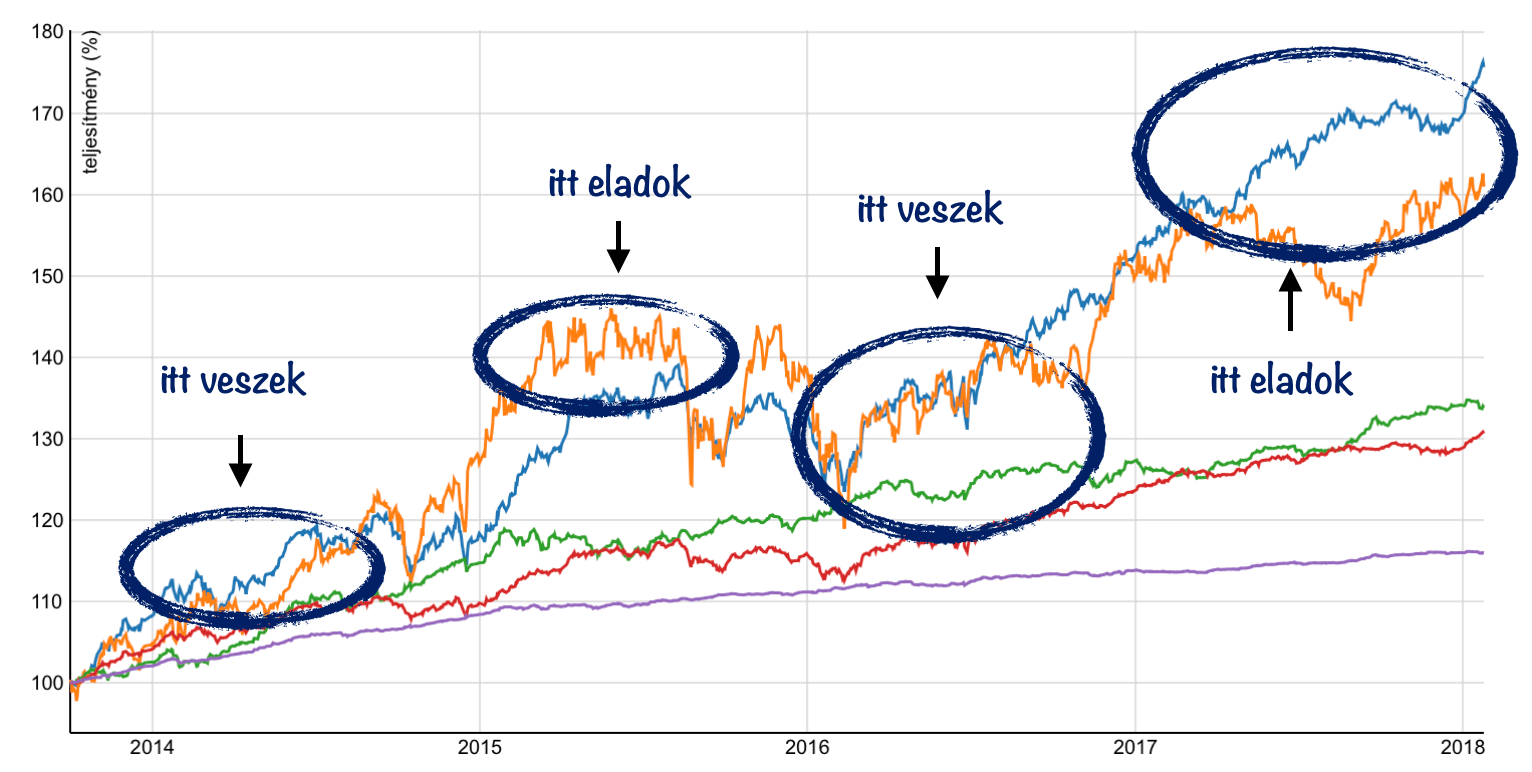

A legrosszabb döntés, amit befektetési alapokkal kapcsolatban megtehetünk, hogy a múltbeli hozamokból indulunk ki (tényként kezeljük a jövőre nézve) és mindig az elmúlt év legmagasabb hozamát elérő alapot választjuk ki, mivel ebben „találjuk meg” a lehetőséget!

A legkényelmesebb befektetési indoklás, hogy megmutatjuk az elmúlt év legjobb eredményeit teljesítő befektetési alapokat. A döntés elméletben könnyű lehetne… De nem az

Havonta tőkésítünk, ami azt jelenti, hogy egy 20 éves szerződés esetében 240 alkalommal…

Ritkán esik szó arról, hogy nyugdíjbiztosítás keretein belül tipikusan havi tőkésítés történik (havonta fizetjük a díjat), tehát havonta vásárolunk befektetési egységeket a különböző befektetési alapokból. Ebben a 240-ben 20 év alatt még nincsen benne az adójóváírás utáni alapvásárlás (évi +1). Az egyszerűség kedvéért maradjunk 240 darab tőkésítésnél.

Amikor megnézed az alapok elmúlt időszakát, akkor tulajdonképpen mit látsz a %-ok mögött?

- Elmúlt 1 éves hozam esetén 12 darab tőkésítésnyi időszakot

- Elmúlt 3 éves hozam esetén 36 tőkésítésnyi időszakot

- Elmúlt 5 éves hozam esetén 60 tőkésítésnyi időszakot

Szóval összességében amit nézünk, az korántsem alkalmas arra, hogy a teljes futamidőre vetítve bármilyen következtetést levonjunk. Hogy mégis mit érdemes megnézni a befektetési alapok múltbeli eredményeivel kapcsolatban, azt kicsit később leírom…

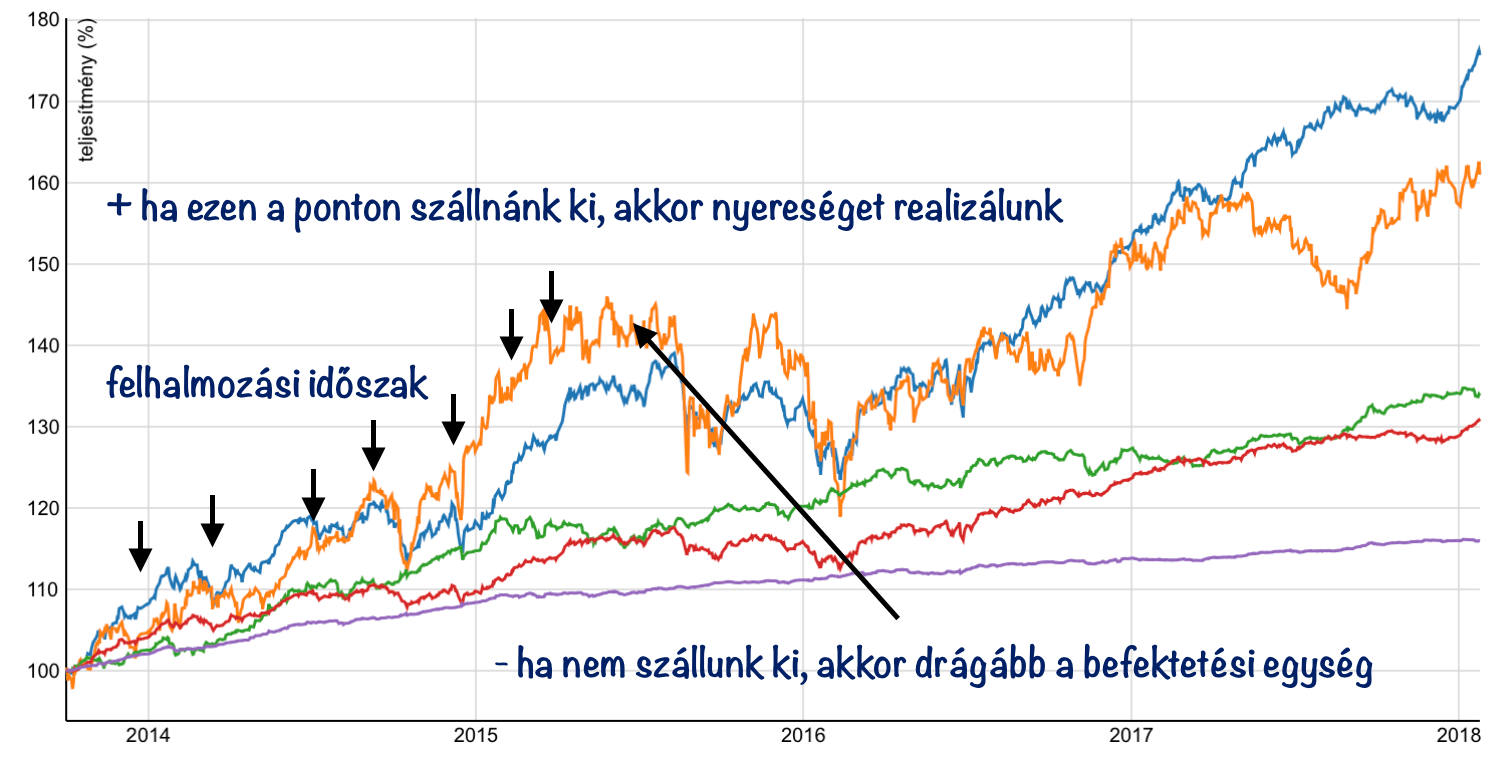

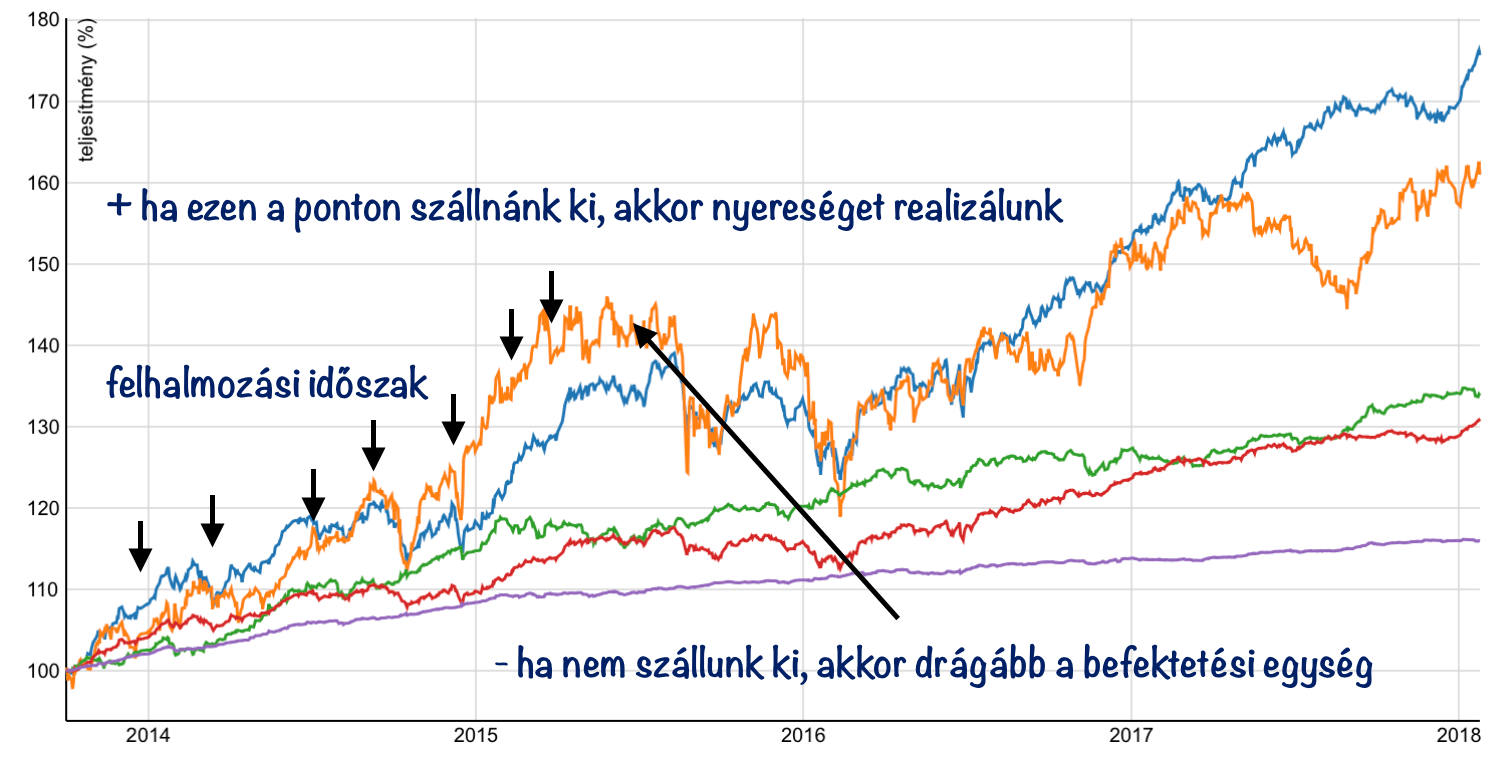

Mit jelent a 240 darab tőkésítés számodra?

Az egyszerűség kedvéért nyugodtan nevezhetjük az első befizetésed és utolsó befizetésed közötti időszakot felhalmozási időszakban. Ilyenkor számodra alapvetően a legfontosabb cselekvés, hogy minél több befektetési egységet halmozz fel (darabszám), mivel a legvégén semmi mást nem csinálnak, minthogy az adott napi árfolyamot megszorozzák az általad felhalmozott befektetési egységek számával. Ez lesz a te megtakarításod kiszállási értéke.

Az igazán nehéz ebben, hogy „eltaláljuk”, melyik befektetési alapba érdemes beszállni, mikor és meddig.

Tehát a te érdeked nem az lenne, hogy minden hónapban „csúcson” vásárolj, hiszen nem abban a pillanatban akarod kivenni a pénzedet. A valódi érdeked, hogy ugyanazért a pénzért minél több befektetési egységet tudjál megszerezni. Ehhez pedig szükséges az árfolyam ingadozása. Itt is igaz a befektetések legfontosabb szabálya: „olcsón vegyél és drágán adj el”.

Nem érdemes menet közben hozamról beszélgetni- befektetési stratégia nyugdíjbiztosításnál

Gondolj bele, hogy bármit csinálsz, a szerződésed végig fog futni (feltéve, hogy fizeted). Tehát ez egy tartamos szerződés, hosszútávú megtakarítás. Számodra teljesen mindegy, hogy a megtakarításnak mennyi a névértéke az 5., a 10., vagy bármelyik évben. Hiszen a névérték semmi más, mint adott napi árfolyam megszorozva a te befektetési egységeid számával.

Jobban érzed magad, ha végig nyereséget mutat a névérték? Ne tedd. Ugyanis ez azt jelenti egyben, hogy az adott időszakban ugyanazért a pénzért kevesebb befektetési egységet fogsz vásárolni, hiszen a befektetési alap árfolyama magasan áll. Tehát drágább.

Sajnos az átlagos befektető ezeket a megtakarításokat évről évre ítéli meg az alapján, hogy éppen mit mutat a számláló. Valójában ez egy olyan számsor, ami megnyugtat/felidegesít, de semmi nem változik. Hiszen a megtakarításodat nem veszed ki, tehát nem forintosítod. Neked továbbra is ugyananni befektetési egységed lesz jó árfolyam és rossz árfolyam esetén. A cél, hogy a legvégén az árfolyam magasan álljon.

Ami magas az zuhanni fog, aztán emelkedik

Fontos megérteni, hogy egy nyugdíjbiztosítás esetében nem válogathatunk a korlátlan számú befektetési alap közül. A biztosító már előre „kiválogatott” számunkra 8-10-15 alapot, amik közül választhatunk és különböző mértékben feloszthatjuk a pénzünket. Ez nem azt jelenti, hogy mindegyik alap tuti befektetés és biztosan működni fog számunkra. Ez azt jelenti, hogy egy olyan „játszótérre” engedtek be minket, amit folyamatosan ellenőriznek és túl nagy hülyeséget nem tudunk elkövetni.

Ettől még simán lehet hosszútávon veszteséges az általunk választott befektetési alap, főleg, ha folyamatosan ki-be ugrálunk mindenhonnan.

Főleg a részvény-túlsúlyos befektetési alapok „kilengése” magas, tehát az árfolyam folyamatosan mozog negatíg és pozitív irányba. Abban biztosak lehetünk, hogy az a részvény-túlsúlyos árfolyam, ami már egy ideje emelkedik, biztosan zuhanni fog. Ettől nem kell megijednünk, nem szabad pánikolnunk.

Mit nézzünk az alapokban, milyen stratégiát használjunk?

Mindenkit ez a kérdés izgat: „Oké, kötök egy nyugdíjbiztosítást, de nem értek a pénzügyekhez, mit csináljak?”. Nagyon fontos a minimum középtávú stratégiai szemléletmód, ami egy pénzügyekhez nem értő ember esetében azt jelenti, hogy „maradj a fenekeden és ne változtass a befektetési alapok összetételén”.

Portfólió stratégia

Ma már a legtöbb nyugdíjbiztosításban lehetőség van díjmentesen igénybe venni a biztosító alapkezelőjének portfólió ajánlását. Tehát elég egyetlen kérdésre választ adnunk (milyen a kockázathajlandóságunk) és ikszelni a három előre kialakított csomag valamelyikére. Ezt a stratégiát ne keverjük össze a régebben ügyfélmágnesnek nevezett stop-loss funkciónak, amit szerencsére a legtöbb biztosító mára elfelejtett ezekben a termékekben.

A stop-loss hamis ígérete az volt, hogy megvéd minket a nagyobb veszteségtől és amikor az alap árfolyama x %-nál nagyobb mértékben zuhan, akkor azonnal eladja a papírjainkat (veszteséget realizálunk) és kötvénybe helyezi át. Majd amikor az alap árfolyama emelkedik, és elér egy pontot, akkor visszahelyezi a pénzünket (drágán fogunk venni).

Tehát a stop-loss a havi tőkésítésű megtakarítási programokban a legveszélyesebb dolgot csinálta: mindig olcsón adott el és drágán vett.

Ezzel szemben a portfólió stratégia egyfajta iránymutatás, hogy mely befektetési alapokba érdemes beszállni közép illetve hosszútávon. Én azt tapasztaltam eddig, hogy ezek az ajánlások jól szoktak sikerülni és nagyo nehéz lenne adott pillanatban jobb portfóliót magunknak összeállítani.

Ingyenes az áthelyezés a nyugdíjbiztosításban

Egy hatalmas előnyét érdemes megemlíteni az átlagos nyugdíjbiztosításnak. Mégpedig azt, hogy menet közben bármikor díjmentesen át tudjuk rendezni a portfóliónkat, ha valamilyen ihletett állapotba kerültünk vagy szeretnénk saját magunk kézbe venni a dolgok intézését. Ez a költségelem akkor válik érdekessé, amikor már van 5-10M forint a számlán és más termékektől eltérően nem kell az átváltásokért kifizetni a 0,1-1%-os díjakat (10M forintnál ez 100 000 forint is lehet).

Nem szabad ki-be ugrálni

Remélem a cikkből ezidáig világossá vált a hosszútávú szemléletmód fontossága. Számos kutatást tudok felhozni, aminek az eredménye az volt, hogy az aktív alapkezelés egyáltalán nem képes hosszútávon magasabb-jobb eredményeket elérni, mintha az elején gondosan kiválasztott befektetési alapokban hagytuk volna a pénzünket.

Ennek az oka, hogy tényleg senki nem tudja biztosan, mikor van az alap a csúcson és mikor van a mélyponton. Vannak események, körülmények, amikből sejthetünk valamit, de ez inkább tipp, mintsem tudományos szintű cselekvés. Az átlagos ügyfél a ki-be lépkedéssel alapvetően veszteséget realizál, hiszen szinte biztos, hogy a rosszul teljesítő alapból vesz ki pénzt (olcsón ad el) és az aktuális trendnek megfelelő, szárnyaló alapba helyezi (drágán vesz). Olyat ritkán látni, hogy valaki a jól teljesítő alapból vesz ki pénzt (drágán ad el) és a rosszul teljesítőbe pumpálja a pénzt (olcsón vesz).

Ne a jót keressük, hanem a rosszat!

Talán a legfontosabb javaslatom az ügyben, hogyha végképp a saját kezedben szeretnéd tartani a gyeplőt. Ha elfogadod, hogy alapvetően ez a játék mindig ugyanarról szól, ugyanazok a játékszabályok:

- a tömeg mindig drágán vásárol

- a tömeg felveri az árat

- a tömeg bepánikol

- a tömeg olcsón ad el

, akkor mostanra rájöhettél, hogy neked mindig a tömeggel ellentétes irányba kell haladnod. Ha a tömeg veri fel a nemzetközi részvények befektetési alap árfolyamát, akkor neked a pénzt át kell pakolnod (és drágán adsz el, ha volt itt pénzed) olyan alapokba, amik lenn vannak, alulról indultak növekedésnek (lásd: Kelet-Európai részvény mostanában).

Persze ez elméletben jól hangzik, de a valóságban sosem tudod, hogy mikor tudsz jókor kiszállni és mikor van még a befektetési alapban kakaó. Éppen ezért jobb ötlet végig kitartani, és ha az alap lezuhant, akkor még több pénzt belerakni.

Ha aktívan szeretném kezelni a befektetési alapjaimat, akkor sem napi kereskedést folytatnék, hanem 2-4 éves periódusokban gondolkodnék. Vételi pontnak nem az abszolút mélységet, eladási pontnak pedig nem az abszolút magasságot jelölném meg, hiszen nem ismerem előre az adatokat. Keresném az ismétlődéseket, a mintákat az elmúlt 10 évből meghatároznám magamnak a ki és beszállási pontokat.

És én mit szoktam megnézni a múltbeli hozamokon?

Folyamatosan egyfajta sormintát keresek, ugyanis a piac végtelenül szentimentális és a sorminták ismétlődésére rendezkedett be. A befektetési alapoknál mindig megnézem minimum az elmúlt 10, de inkább 12-15 évet lehetőség szerint, amiből láthatom egyrészt a sormintát, másrészt azokat az átlagos értékeket, minthogy hogyan teljesített évente átlagosan az alap.

Ez az időtáv ráadásul tartalmaz egy gazdasági világválságot is, tehát láthatjuk, hogyan „reagált erre” az alap és milyen módon követte le a piaci változásokat. Ezenkívül megnézem a befektetési alap szórását is, tehát milyen kilengésekkel érte el az adott eredményt- ezzel meghatározhatjuk a valódi természetét az alapnak.

A hozamelvárásod egy közepesen kockázatvállaló portfólió esetén nem lehet több, mint 6%. Számolj ezzel mindig és akkor nem ér nagy meglepetés.

Ha tetszett a cikk, akkor meg tudsz hívni egy „kávéra”: Támogatom a blogot 1-3 dollárral

Szeretnél nyugdíjbiztosítást kötni? Megmutatom a lehetőségeket!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)