![Hogyan döntsem el, hogy mikor KELL lakást vásárolnom? [útmutató]](https://iflgroup.hu/wp-content/uploads/2018/10/utmutato-lakasvasarlashoz.png)

Szerző: Szarvas Norbert | okt 3, 2018 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel

Laknia mindenkinek kell valahol. Abban megegyezhetünk, hogy albérletet fizetni alapvetően nettó pénzégetés a saját lakáshoz képest. De tulajdonképpen mikor érkezik el a megfelelő idő a saját lakás (akár hitelből történő) megvásárlásához? Mikor van itt a most és mikor lenne érdemes inkább várnunk még egy picit? Ebben a cikkben egy útmutatót szeretnék neked adni, amin végighaladva jobban körvonalazódhat benned a válasz!

Mekkora önerővel rendelkezem?

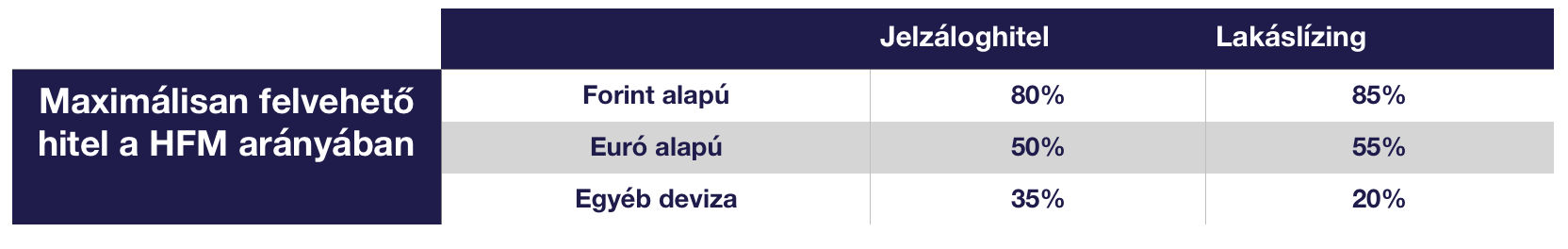

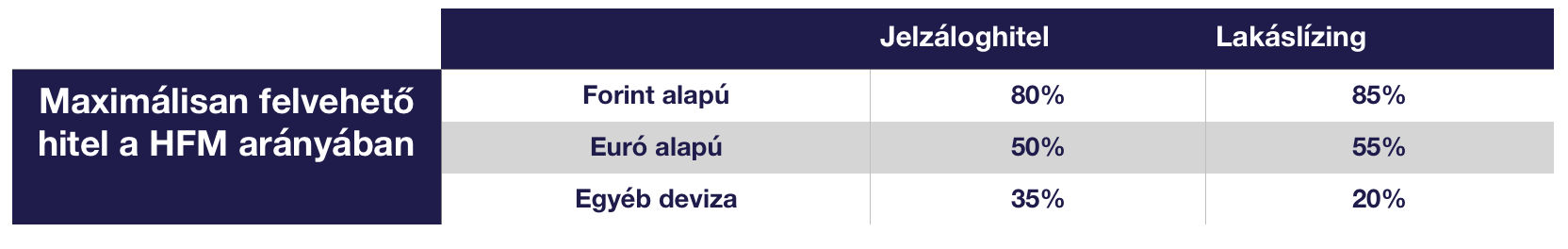

Sokan félnek attól, hogy az ingatlanjuk “nem bírja el” a szükséges hitelösszeget. A HFM (hitelfedezeti mutató) mutató elősegíti, hogy kizárólag a megfelelő vagyoni fedezettel tudjuk belevágni a lakásvásárlásba, amennyiben hitelre is szükségünk lenne.

2018-ban 10 lakásvásárlóból 5-6-nak szüksége van valamekkora lakáshitelre. Az átlagos lakáshitel számai az MNB felmérése alapján 2018. márcusában így alakultak:

átlagos hitelösszeg MFL hitel esetében: 11M forint

átlagos futamidő: 16,5 év

Tehát első lépésként el kell döntenünk, hogy nettó értéken számolva mekkora önerővel rendelkezünk a lakásvásárlással kapcsolatban. A nettó összeg nem egyezik meg a teljes likvid vagyonunkkal, amit a lakásvásárlási tranzakcióra szánunk, ugyanis ebből le kell vonnunk az alábbi tételeket:

- várható banki költségeket hitelfelvétel esetén (100-200e forint)

- ügyvédi díjak (pl.: adásvételi szerződés, a díj mértéke a vételi ár 0,5-1%-a)

- földhivatali illetékek (kb. 30e forint összesen)

- járulékos költségek (pl.: utazási ktg, a szabadságunk ktg.-je…stb)

- előre nem kalkulált költségek (módosítások, stb… erre tegyünk félre legalább 300e forintot)

- vagyonszerzési illeték – kedvezmények (a vételár 4%-a kedvezmények nélkül)

- új bútorok és a felújítás költsége, amit tervezünk

Összességében elmondható, hogy a rendelkezésünkre álló összegből levonva a kalkulálható kötelező költségeket, egy lényegesen alacsonyabb önerővel leszünk képesek ingatlant vásárolni. Például rendelkezünk 10M forinttal és egy átlagos vásárló vagyunk, akkor a nettó önerőnk várhatóan 6M forint körül alakul.

A nettó önerő meghatározza a maximálisan felvehető hitelösszeget

Mivel a legtöbb lakásvásárlónak szüksége van hitelre, ezért legelső lépésként érdemes megvizsgálnunk a felső határunkat, amire a jövedelmünk és az önerőnk nagysága predesztinál. Mivel fő szabályként maximum az ingatlan piaci értékének / eladási árának / értékbecslő által meghatározott értéke közül az alacsonyabbiknak a 80%-a adható hitelbe, ezért az önerődből pontosan tudunk számolni egy maximális hitelkeretet.

Kalkuláció:

Ingatlan piaci értéke: 37M forint

Vételár: 38M forint

A bank értékbecslője által megállapított forgalmi érték: 35M forint

Az ingatlanra adható maximális hitel: 35M x 0,8= 28M forint

Ebben az esetben tehát a bruttó 10M forintunkat teljesen bele kéne forgatni a vásárlásba ahhoz, hogy képesek legyünk megvásárolni az ingatlant. A probléma ezzel az, hogy nem marad semmink az ügyintézéshez, beköltözéshez, ami hatalmas gondot jelenthet. Ilyenkor szoktak családi segítséghez fordulni.

A kalkulációban látható, hogy milyen eltérést jelenthet, ha az általunk vélt ingatlanérték és az értékbecslő által meghatározott ingatlanérték között akár 1-2M forintos eltérés is mutatkozik. A negatív különbözetet mindig nekünk kell kipótolni önerő formájában vagy pedig nem tudunk költözni.

Az igazolható jövedelmem mekkora hitelt bír el? A JTM mutató…

2/2014. (IX. 10.) MNB rendelet a jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról- update: 2018.okt.1-től szigorodik a JTM szabályozás a 10 éven belüli kamatozású hiteleknél

A JTM mutató azt vizsgálja, hogy az igazolható jövedelmed mekkora részét készülöd „elzálogosítani”. 2018. okt. 1.-jétől szigorodtak a szabályok. Az MNB nem titkolt célja a hitelfelvevők hosszabb távra fixált hitelekhez való terelése. Éppen ezért az alábbiak szerint módosult a JTM mutató:

A JTM alapja minden esetben az igazolt nettó jövedelem lesz. A vizsgálat során az adóstársak jövedelme és meglévő hiteleinek a törlesztése összesítve értendő. A jövedelemigazolás nem lehet 30 napnál régebbi.

Az igazolás lehet:

- munkáltatói

- állami adóhatóság által kiállított

- magyar vagy külföldi állam ellátást folyósító szerve által kiállított,

- ügyfél nyilatkozata és az átutalás jogcíme alapján az ügyfél fizetési számlájára érkező bére, nyugdíja, a magyar vagy külföldi állam által folyósított rendszeres ellátás összege, amelyek után az előírt közterhek levonásra kerültek az ügyfél tudomása szerint

- a bíróságnak a megállapításról, vagy jóváhagyásról szóló döntése alapján házastársi tartásdíj vagy üzletszerűen végzett járadékszolgáltatást nyújtó szervezet által igazolt rendszeres járadék.

Kizárólag 10 évnél hosszabb kamatperiódusban érdemes gondolkodni…

A JTM alkalmazásával a jövedelemvizsgálat a következőképpen történik: amennyiben a hitelfelvevők igazolt nettó jövedelme 400.000 Ft alatt van, akkor az esetlegesen már meglévő és az új hitel együttes törlesztőrészlete nem lehet több az igazolt jövedelem 50%-ánál, 400.000 Ft-ot meghaladó jövedelem esetén pedig a 60%-ánál. A jövedelmek és az adósságterhek több adóstárs esetében összevontan kezelendők.

Példa:

Tegyük fel, hogy a párodnak és neked az összes igazolható nettó jövedelmetek 500 000 forint / hó. 28 millió forintos hitelt szeretnétek.

Jelenleg van egy személyi kölcsönötök, aminek a havi törlesztése 22 000 forint. Emellett van egy folyószámla hitelkeretetek (200 000 forint), amit nem használtok. Ettől függetlenül 10 000 forintot kell levonnunk a JTM mutatóból. Illetve mindkettőtöknek van diákhitele, ami miatt a JTM mutatóból a mindenkori minimálbér 6-8-9%-át kell minimum levonnunk (bővebben itt: diákhitel törlesztés) , ami 2018-ban a legjobb esetben is 8 280 x 2= 16 560 forint.

500 000- ( 22 000+ 10 000+ 16 560) = 451 440 x 0,5= 225 720 a figyelembevehető jövedelemalap (2019.júniusától érvényes szigorúbb határokat figyelembe véve).

Ha a 28M forintot 10 éves futamidőre szeretnétek felvenni, akkor a havi törlesztésetek 285 000 forint lenne, ami magasabb, mint a bevállalható törlesztő a jövedelmetek alapján. Emiatt két lehetőségetek van, hogy beleférjetek a JTM keretbe:

- Megtartod a 10 éves futamidőt és csökkented a hitelösszeget

- Megtartod a hitelösszeget és hosszabbítod a futamidőt

20 éves futamidő mellett a 28M forint havi törlesztése 177 000 forint körül alakulna, tehát beleférnétek a keretbe. Természetesen léteznek lehetőségek, amennyiben valóban 10 év alatt szeretnéd kifizetni a hiteledet, akkor érdemes a törlesztőkülönbözetből lakástakarékot kötni, mert…

Hasznos cikk: Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

A meghatározott értékben milyen ingatlant vásárolhatnék?

Az eddigiekben a saját határainkat próbáltuk meghatározni. Nem számoltam bele a CSOK lehetőséget, amit valószínűleg az ingatlankutatás során fogunk eldönteni. Az alábbi kérdésekre keressük meg a válaszunkat:

- új építésű vagy használt?

- lakás vagy ház?

- CSOK vagy nem CSOK

- Milyen kerületek, városok jöhetnek szóba?

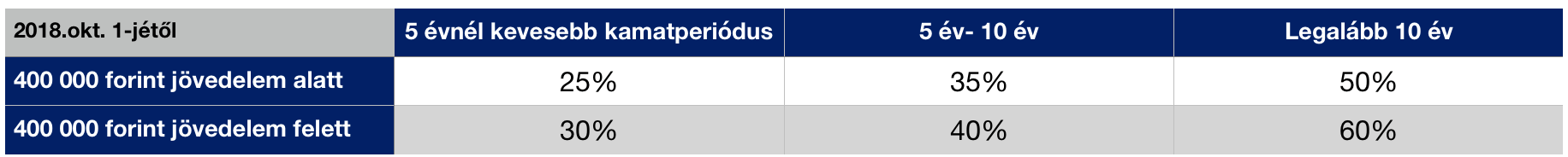

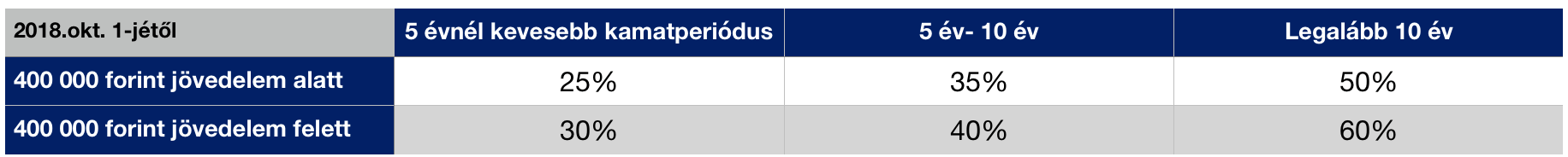

Folytassuk a példát és nézzük meg, hogy 38M forintért Budapestben a 11. kerületben milyen ingatlant találunk az ingatlan.com kereső alapján:

Ezeket dobta ki első helyen a kereső. Nyílván te sokkal jobban utánanézel a saját lehetőségeidnek, azonban egy képet már kaphatunk ezáltal is. Alapvetően a 2 szoba körüli használt lakásban tudsz gondolkodni 50-70nm között a XI. kerületben.

Ez megfelelő nektek?

Használt lakáshoz 2 gyerekes CSOK esetén 1,43M forintot tudnátok kapni. De mi lenne, ha rámennétek a 3 gyerekes CSOK 10 millió forintra, mert ti három gyereket szeretnétek?

Módosítva a keresést (új építés, min 3 szoba, min 38M forint) a legjobb ajánlat is 50M forint, de a legtöbb ajánlat ennél lényegesen magasabb a XI. kerületben. Hogyan módosulnának a számok, ha megpróbálnátok az 50M forintos új építésű lakást?

50M x 0,2= 10M forint önerőre van szükség

50M x 0,8 = maximum 40M forint az adható hitel első ránézésre, de nektek 30M hitelre van szükség a CSOK 10M miatt, aminek a törlesztője 20 évre 126 000 forint lenne (20M) + 47 000 ( a CSOK 10+10 kedvezményes hitel 25 évre), azaz összesen 173 000 forint lenne a törlesztőrészlet. Ez vállalható számotokra?

Tipp: A JTM szabálynál legyetek magatokhoz szigorúbbak és két alapszabályt tartsatok be a havi vállalható törlesztőrészlet vállalásánál:

- a törlesztőrészlet nem lehet magasabb az együttes jövedelmünk 30%-ánál

- a törlesztőrészletnek akkorának kell lennie, hogyha egyikőtök teljes jövedelme kiesik (pl.: gyerekvállalás), akkor is ki tudjátok fizetni

Tényleg jobban megéri az új építésű ingatlan?

Talán meglepő módon, de a fenti példában a CSOK támogatással akár még jobban is járhatnátok, hiszen nagyobb-jobb ingatlant tudnátok megvásárolni alacsonyabb törlesztéssel. Azonban fontos mérlegelnünk olyan kockázatokat, mint a CSOK kockázat (valóban akarsz 3 gyereket?) és az új építésű lakásokkal járó egyéb kockázatok, mint például a várható áremelkedés, ugyanis

2019.dec.31-ig lehet kifizetni az új építésű lakásokat 5%-os ÁFA-val. Ez azt jelenti, hogy a most épülő projektekbe beszállva megvan a kockázatod arra, hogy csúszik a kivitelezés ( szinte törvényszerű). Ebben az esetben neked kell a zsebedbe nyúlnod, hiszen:

- a CSOK és a hitel az önerő megfizetése után, a használatbavételi és az albetétesítés után utalható

- az adásvételi szerződést veletek nettó+ÁFA felbontást írják meg, tehát 2020-as átadás esetén neked ki kell fizetni az extra 22%-ot, ami az 50M forintos ingatlan esetében 47 619 047 nettó vételár mellett 10 476 190 forint extra ÁFA-t jelentene neked, amit ha nem tudsz befizetni, akkor elbukod a CSOK támogatást, a hitelt és a foglalódat.

Mindenkit az ingatlanárak változása izgat

Talán a legfontosabb eldöntendő kérdés, hogy mikor érdemes lakást vásárolom? Kétfajta vélekedés fut egymás mellett párhuzamosan: az egyik azt mondja, hogy a piac drágulni fog, míg mások a keresleti-kínálati görbe trendváltozásával és az újabb gazdasági válság képével magyarázzák a visszaesést.

A kérdés az, hogy te miben hiszel? Egyáltalán miért zárjuk ki annak a lehetőségét, hogy miközben a magyar ingatlanpiac (Budapest specifikusan) a túlkeresletből a túlkínálati oldalra lép át (értsd: az építőipar oroszrulettet játszik és mindenki ingatlanfejleszt azzal a tudattal, hogy lehet pont nála robban a bomba. Lásd: 13. kerület 1 az 1-ben építési terület…), ami miatt az ingatlanárak csökkennek a keresleti nyomástól,

addig a régiós összehasonlításokban rendkívül olcsónak számító budapesti ingatlanpiac az emelkedő bérek és emelkedő nemzetközi kereslet hatására drágulásba kezd?

Magyarul én egy olyan ingatlanpiacot vízionálok Budapesten, ami a következő években a természetesnél lassabban fog drágulni a piacra nehezedő negatív nyomás miatt. Magyarul úgy emelkedik, hogy tulajdonképpen a saját potenciáljához képest csökkennek az árak! Igazam lesz szerinted? Várom a kommentedet!

Kezdjek el inkább lakástakarékba fektetni?

Annyit biztosan tudunk, hogyha jelenleg nem tudunk lakást vásárolni, akkor a legjobb megoldás, ha elkezdünk az államilag garantált lakástakarékba fizetni 1-2-3-4 szerződést a számunkra megfelelő időtávra.

A napokban beszéltem az ügyfelemmel, aki mesélte, hogy jelenleg lakásvásárlási dilemmában van, hiszen a piaci átlagnak nagyjából a feléért van albérlete. Számára egyértelműen jó megoldás, ha a különbözetet, ami a „másik albérletnek a díja” – „mostani albérleti díj” félreteszi és elkezd önerőt felhalmozni. Ezzel:

- egyrészt önerőt gyűjt és stabilabban vág majd bele a vásárlásba

- másrészt megtapasztalja, hogy havi szinten mit jelentene a „rendes” havidíj

Azt gondolom, hogy a mai piacon „csak úgy” nem érdemes lakást vásárolni. Keressük meg a jó lehetőségeket és a jobb lehetőségeket (pl.: olcsóbb fizetni a hitelt, mint az albérletet) és lépjünk. Ha ezt nem találjuk, akkor kezdjünk el takarékoskodni, hogy minél hamarabb léphessünk!

Olvasd el: Jobb az albérlet, mint a saját lakás? Mit felejtenek ki a szakértők?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 27, 2018 | Cikkek - pénzügyi blog

Gyakran olvasom elismert vagy elismerésre vágyó pénzügyi tanácsadóktól, hogy a hitelt mindenáron el kell kerülni, lakást kizárólag a megkeresett pénzünkből és addig is lakni albérletben érdemes, hiszen addig se gazdagítjuk a bankot. Úgy döntöttem, hogy ideje egy nagyon egyszerű ábrával igazságot tenni a két tábor között!

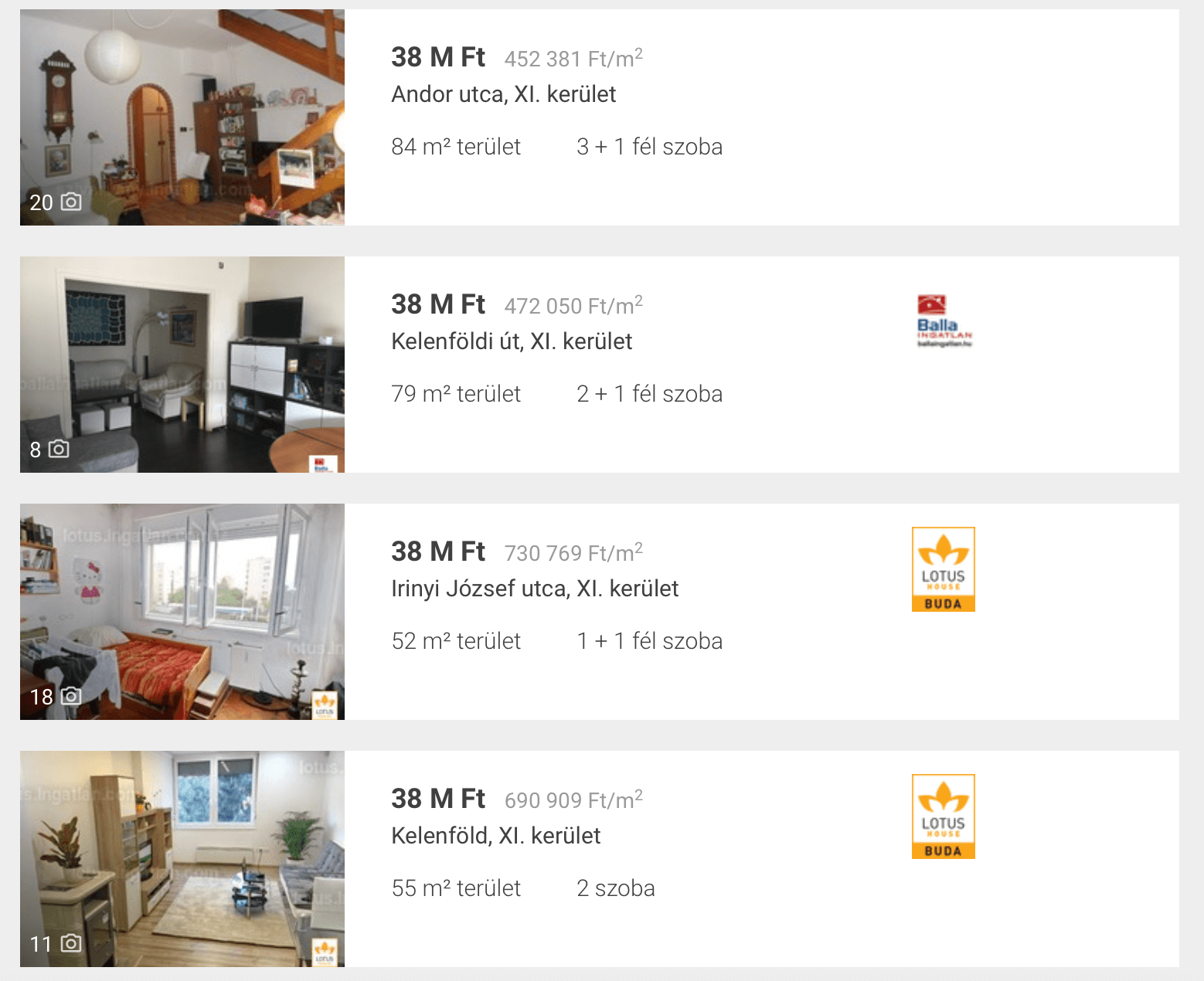

Ha hitelt veszek fel, akkor a törlesztő egy része a saját pénzem lesz (tőke)

Annyira rettegünk a hiteltől, hogy elfelejtettük észrevenni a nyilvánvalót: a hiteltörlesztő egy része alapvetően a mi tőketartozásunkat csökkenti. Tehát 150 000 forintos hiteltörlesztés esetén az „elbukott kamat” nem 150 000 forint lesz, hanem annak egy része!

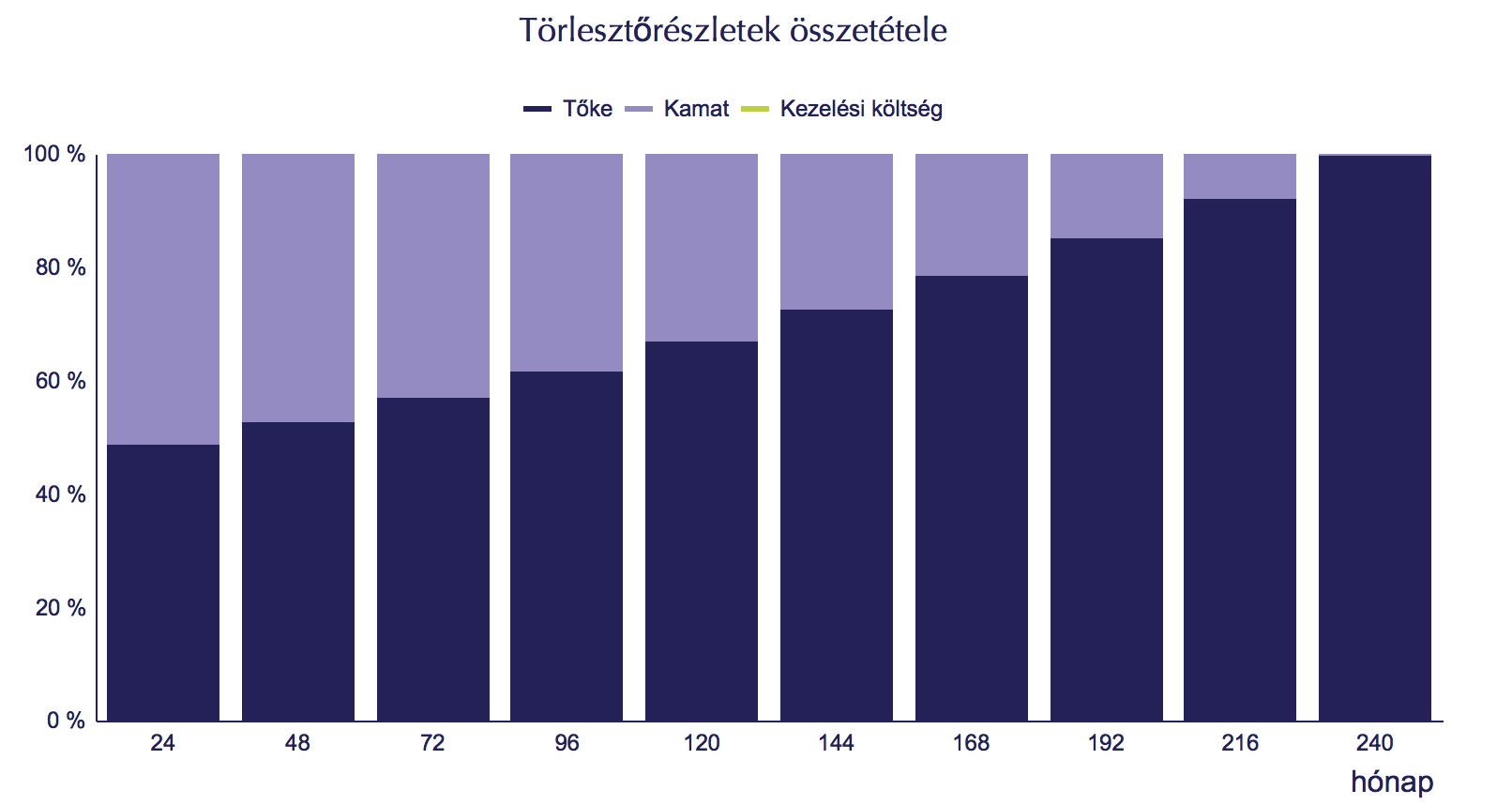

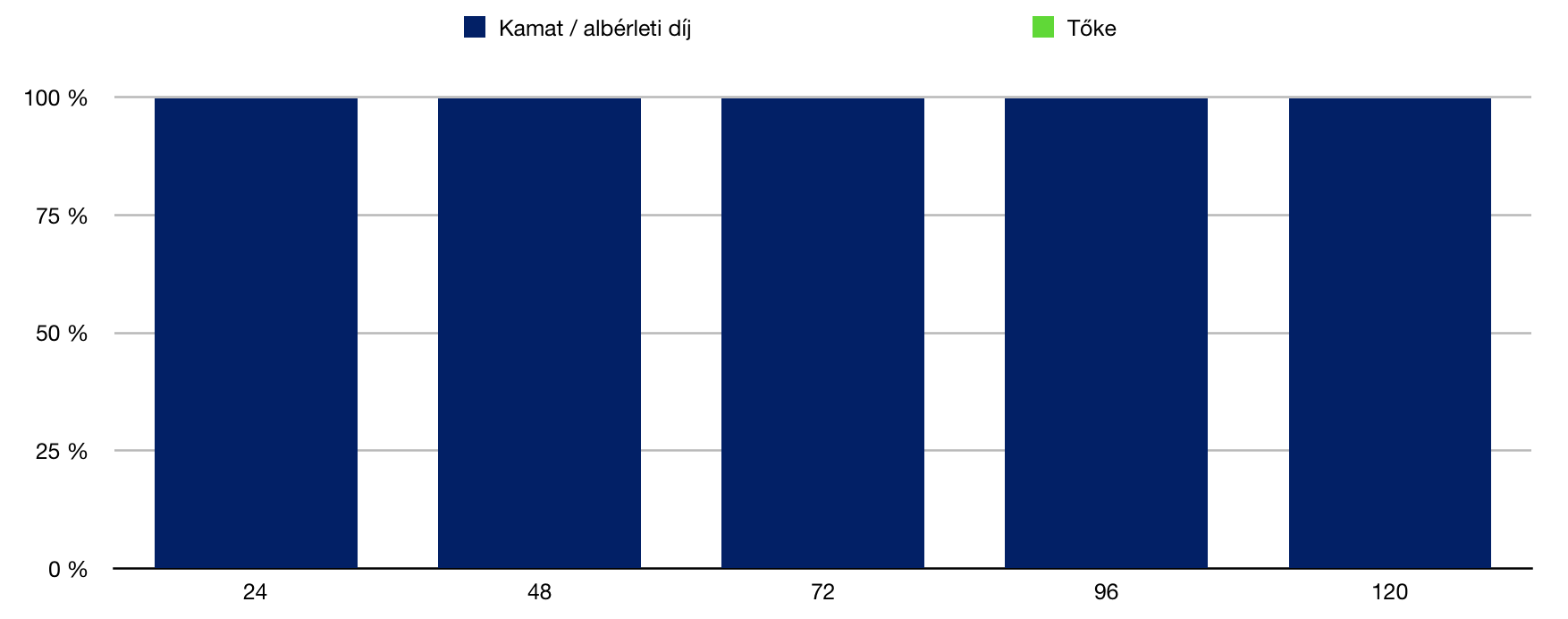

forrás: mnb

bázisadat: 25M forint 20 évre, 4%-os kamat

A táblázatból láthatjuk, hogy az első időszaktól kezdve a hitel esetében a befiztetett törlesztő közel 50%-a a „mi zsebünkbe megy”, míg idővel egyre nagyobb %-ban fizetünk saját magunknak!

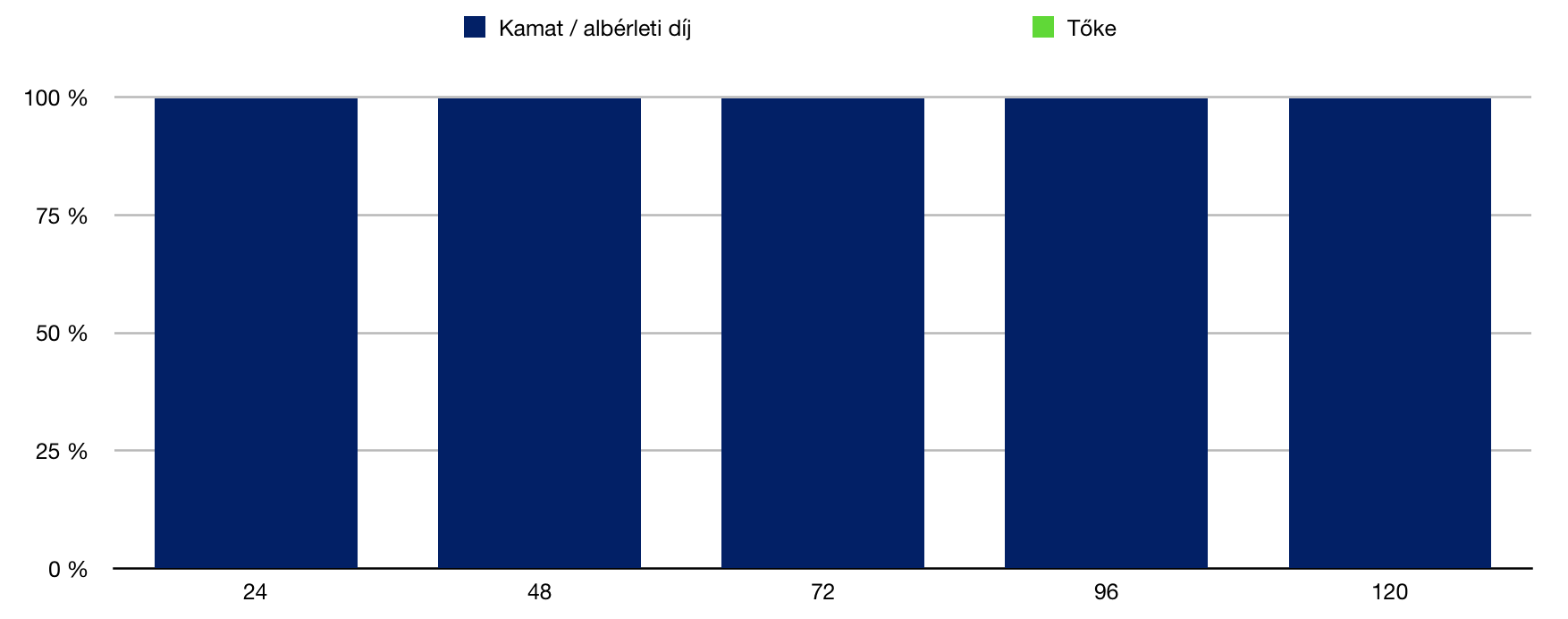

Az albérlet részletének nincsen tőke része. Kizárólag a lakhatás költségét fizetjük meg, ami a hitelnél kamatnak tekinthető

Jól látod a diagrammot! Amikor albérleti díjat fizetsz, akkor 0% saját tőkét gyűjtesz az adott részből és a befizetés 100%-a a költségek oldalt gyaparítja. Ha feltételezzük, hogy a hiteled havi törlesztője és az ugyanolyan kategóriájú ingatlan hiteltörlesztője azonos mértékű (pl.: 150 000/hó), akkor ijesztő kép tárul elénk:

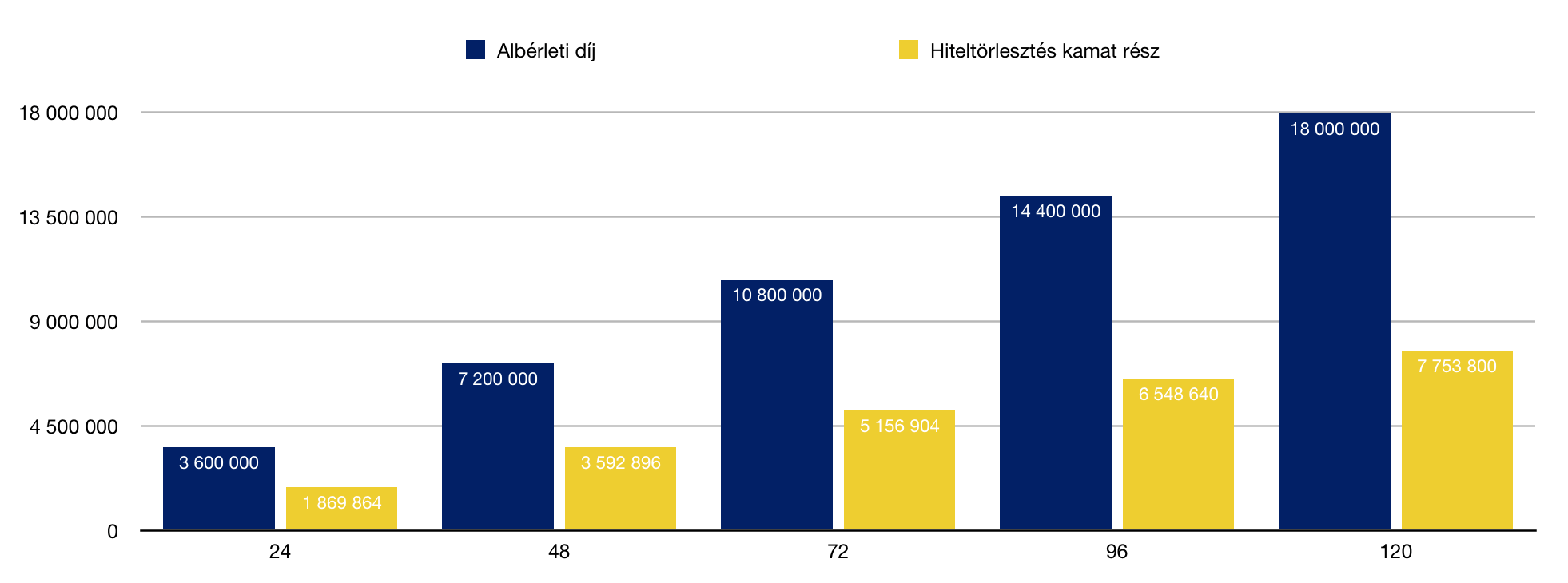

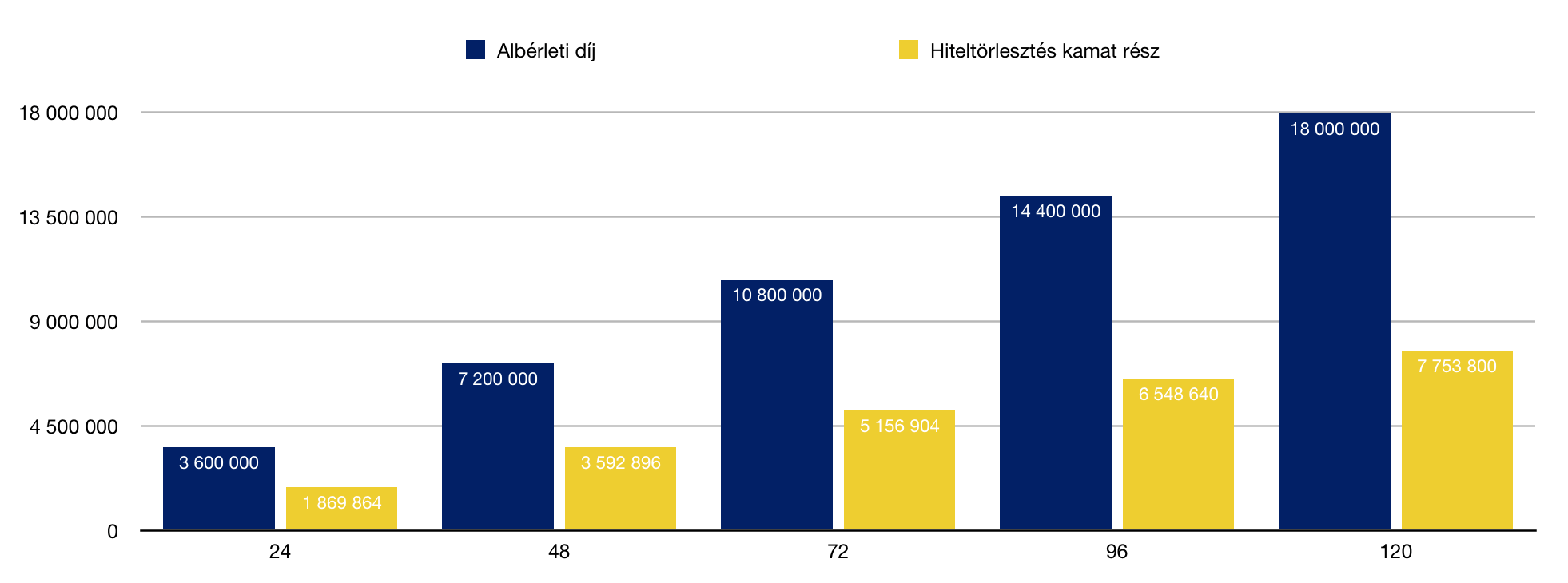

Melyik a drágább kamat? A hitel vagy az albérlet?

Jól látod! Ugyanolyan havi lakhatási kiadás mellett az albérlet közel 2x drágább, mint hitelt felvenni és fizetni a kamatait. Vegyük figyelembe, hogy Magyarországon közel egy évtizede biztosan ugyanannyi (vagy akár olcsóbb) a hitel törlesztése az azonos kategóriája lakás albérleti díjához hasonlítva.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[5 eset] Amikor a legjobb befektetés, ha nem fektetsz be](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-legjobb-befektetes.png)

Szerző: Szarvas Norbert | aug 24, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

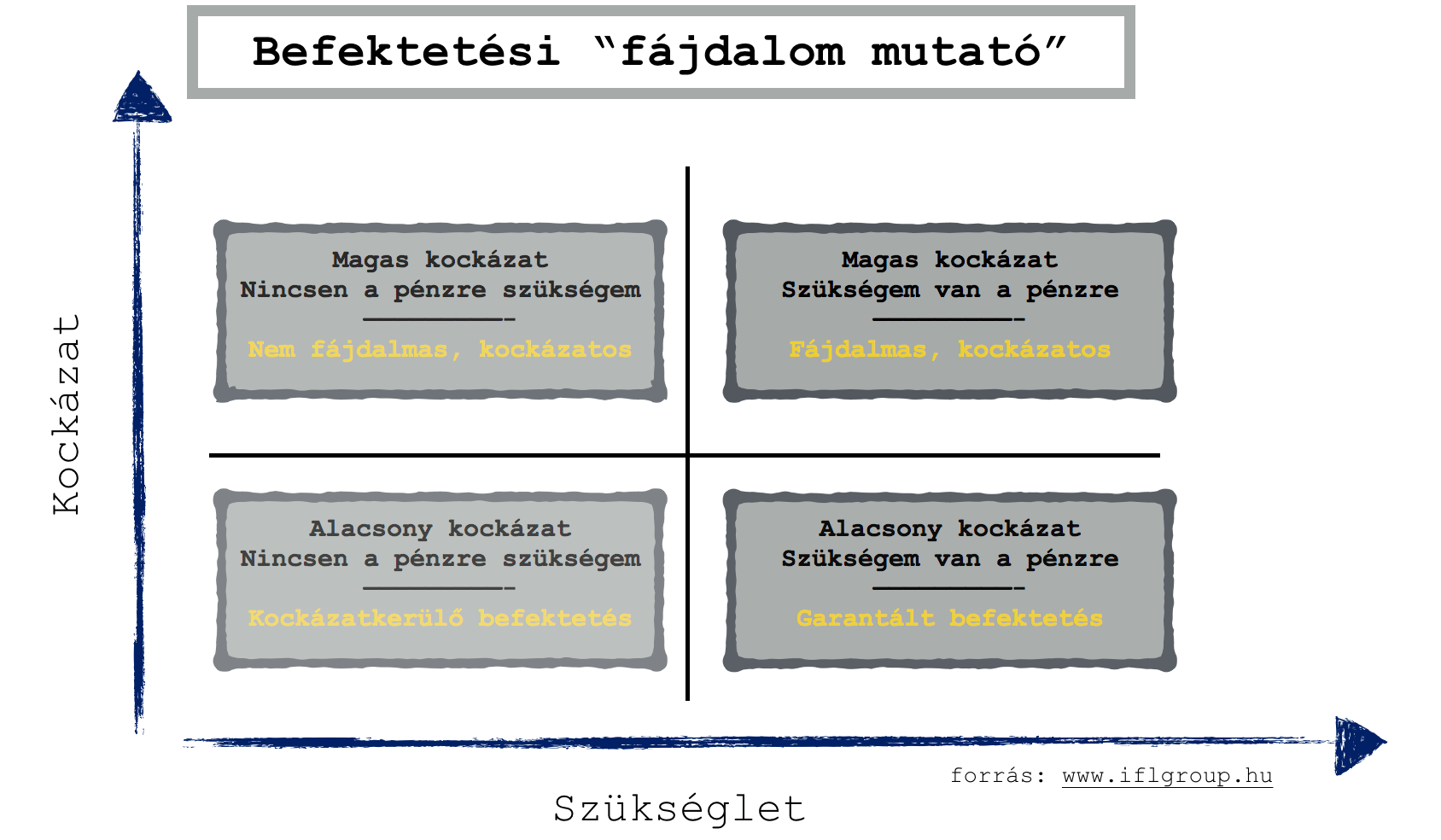

Hova fektessem be a pénzem? Sokan és viszonylag gyakran tesszük fel magunknak ezt a fontos kérdést. De miért vesszük egyértelműnek, hogy a befektetett pénzünkön hozamot fogunk tudni realizálni és miből gondoljuk, hogy mindenáron be kell fektetnünk a pénzünket? A cikkben 5 olyan körülményt veszük figyelembe, amikor a legjobb befektetés számodra, ha nem fektetsz be!

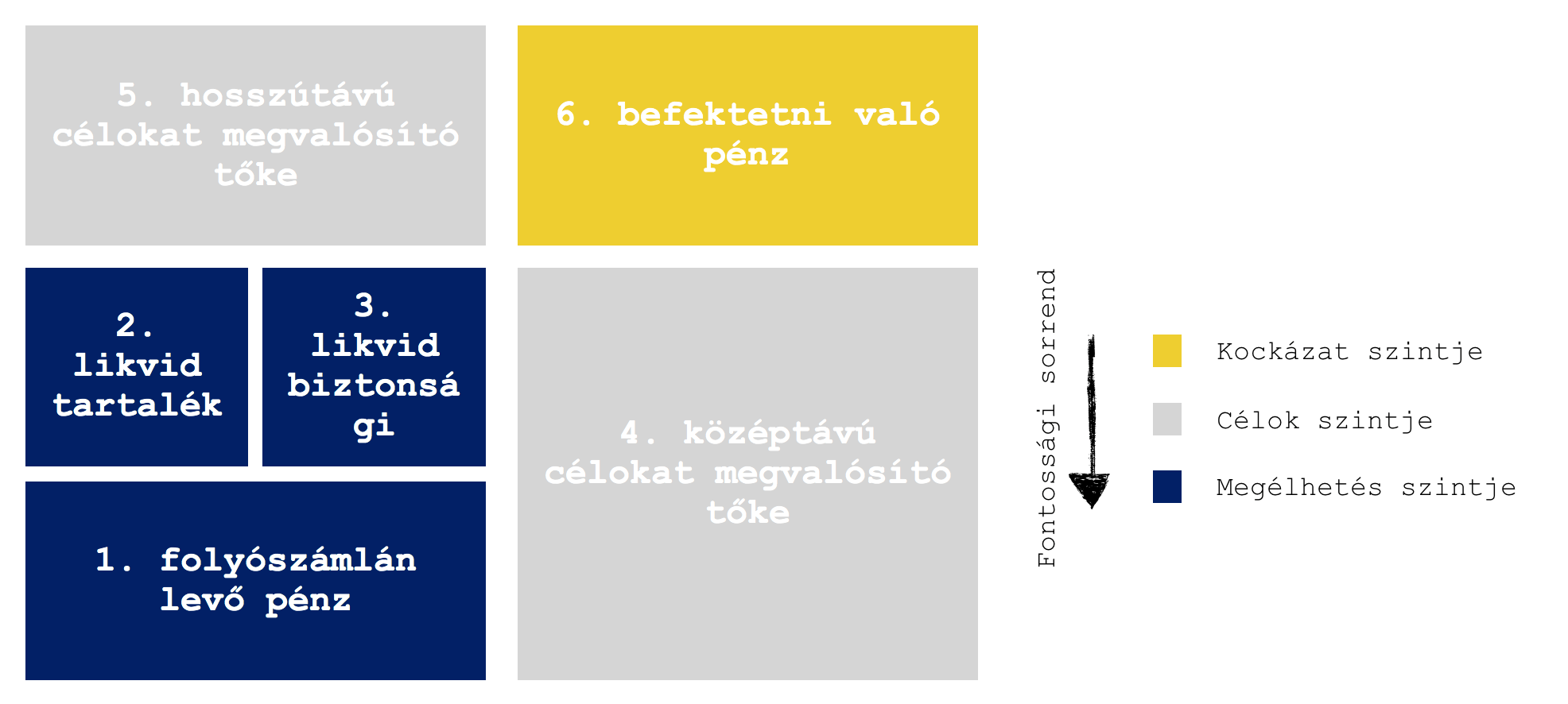

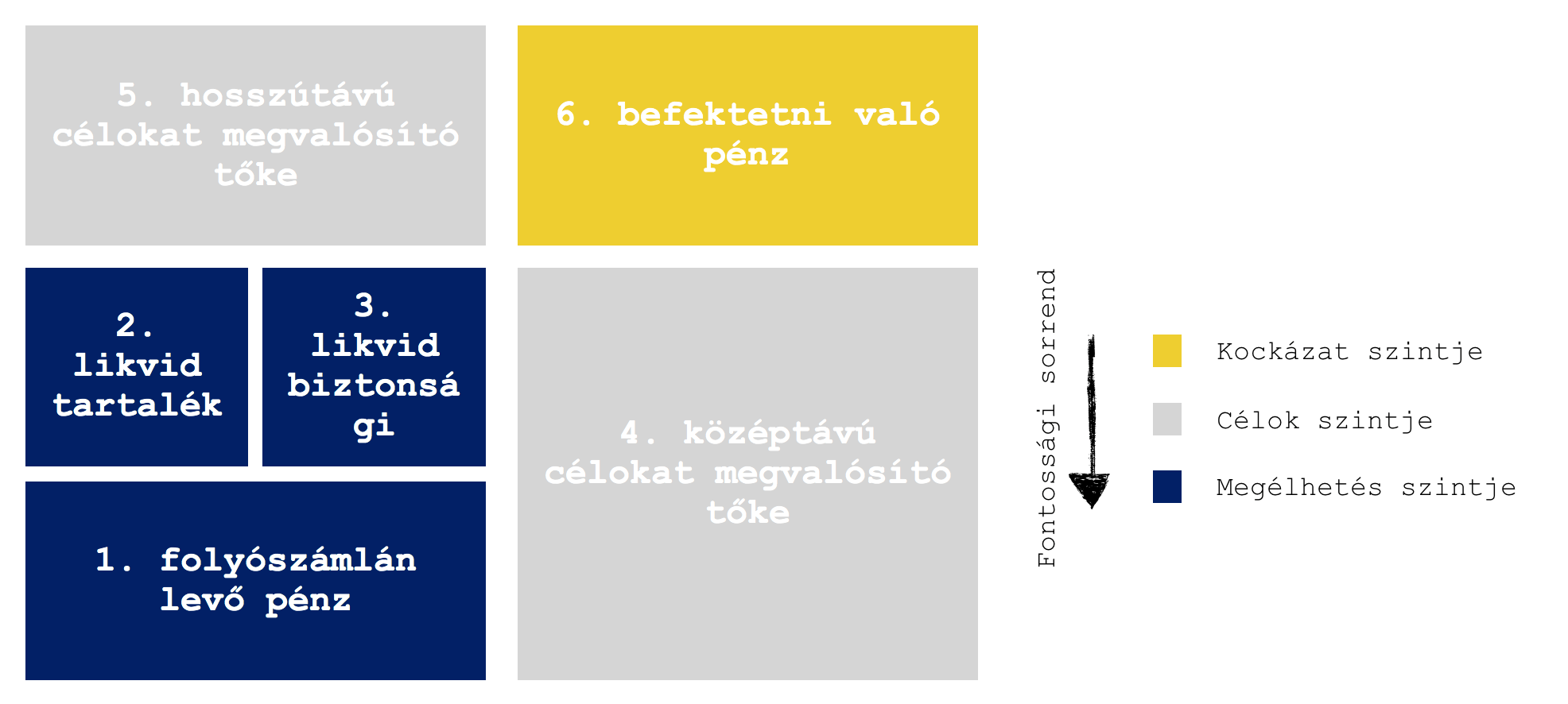

#1 A biztonsági tartalékunkat sosem fektetjük be!

Minden esetben tegyed fel a kérdést magadnak, hogy „hanyadik 1 millió forintodat” szeretnéd befektetni? Egyáltalán nem mindegy, hogy a legjobb befektetést a biztonsági tartalékod számára keresed vagy pedig olyan pénzt kötnél le, amit hosszútávon tudsz gond nélkül mellőzni.

Általában az emberek befektetésnél ott követik el a hibát, hogy

- nem ismerik a befektetések kockázatát

- olyan pénzt fektetnek be, amire bármikor szükségük lehet

- nincsen felkészülve a vis major helyzetekre

Ha stabil pénzügyi hátteret szeretnél magadnak felépíteni, akkor fontos kialakítanod az úgynevezett rétegelt biztonsági pontjaidat:

- folyószámlán levő pénz

- likvid tartalék

- likvid biztonsági tartalék

- középtávú célokat megvalósító tőke

- hosszútávú célokat megvalósító tőke

- befektetni való pénz

Amíg nincsen biztonsági tartalékunk és konkrét célokat megvalósító pénzügyi termékeink, addig a befektetés annyit ér, mint kánikulában a hűsítő medence mellett/helyett fél pohár meleg vizet magunkra önteni.

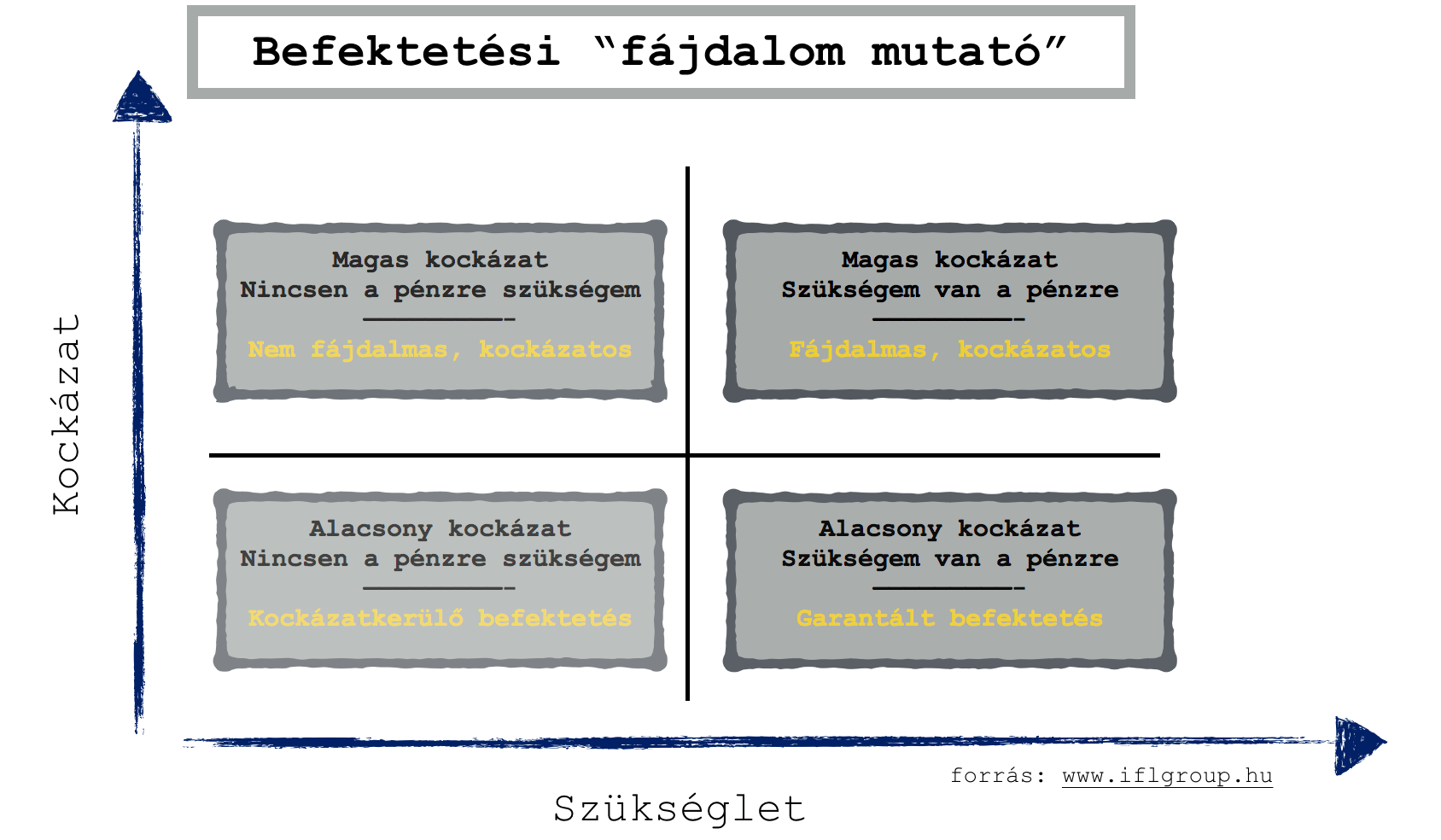

#2 Ha többet bukhatsz, mint amennyit nyerhetsz a befektetéssel

Unalomig ismételt közhely a befektetések világában, hogy akkor jó egy befektetés, ha nyereséget termel számunkra. Menjünk ennél tovább és mondjuk azt, hogy akkor érdemes a pénzünket befektetni, ha a potenciális bukta kevésbé fájna, mint az esetleges nyereség!

Minden befektetésnél meg kell vizsgálnod, hogy

- a befektetés milyen kockázatokkal jár

- a befektetett pénzre mennyire lehet szükségem (pl.: a mindennapi megélhetésemhez egy rosszabb hónapban)

Végezd el magadon a befektetési szemtesztet, azaz döntsd el, hogy a befektetni való pénzednél melyik eshetőség kavarna fel jobban? Ha nyernél x összeget, vagyha veszítenél y összeget?

Például befektetsz 1 millió forintot:

- és 5% hozamod lesz, akkor kapsz 50 000 forintot

- és 7% veszteséged lesz, akkor elvesznek tőled 70 000 forintot

Ha számodra nagyobb problémát okozva elbukni 70 000 forintot, mint amennyire „jól jönne” (azaz mennyire könnyen lenne előteremthető számodra) 50 000 forint, akkor biztos lehetsz abban, hogy ezt a pénzt nem szabad befektetned az adott kockázati szintek mellett!

#3 Ha pár évnél előrébb nem tudsz gondolkodni és a lakástakarék nem opció számodra

A mai pénzpiacon laikusok számára nem feltétlenül létezik olyan megnyugtató pénzügyi termék, ami 1-2-3 éves időtávra a költségeken és a potenciális veszteségeken felül olyan alternatívát nyújtana, amivel jelentősen lehetne a befektetésen nyerni.

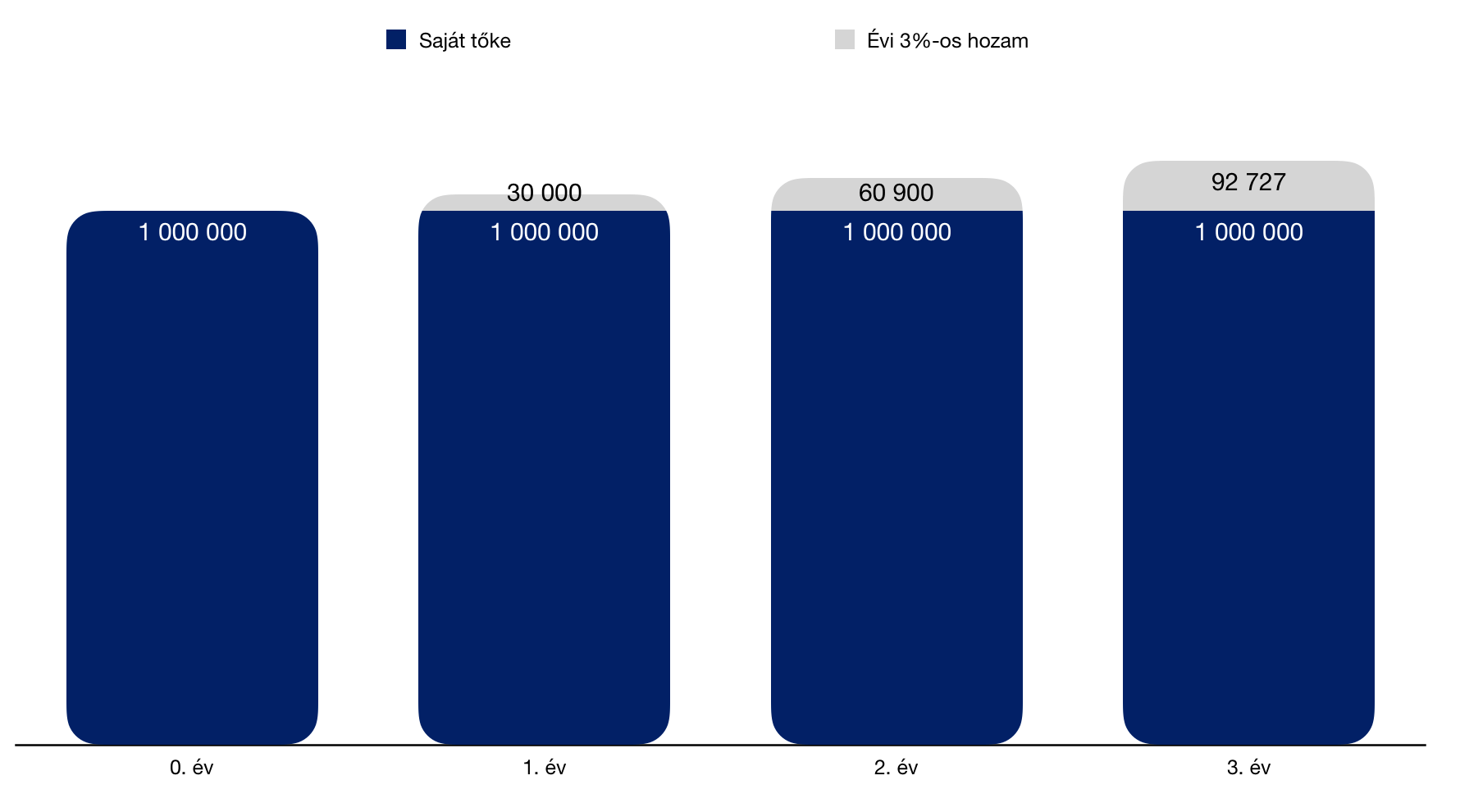

Mert milyen lehetőségeid vannak, ha szeretnéd az összekuporgatott 1 millió forintodat félretenni 1-2-3 évre?

- rakd be aranyba és reménykedj abban, hogy nem lesz a piacon korrekció

- kezdj el Forexezni és próbáld megtippelni a megfelelő devizapárokat

- lépj be a kripto piacra és ne lepődj meg a votalitás miatti 30-50%-os buktán sem

- vegyél állampapírt és kockázatmentesen nyerjél az ügyleten egy minimális összeget

- vásárolj befektetési alapot és imádkozz, hogy a pénzpiac nem most omlik be

- bízz meg egy szakembert és hidd el, hogy megéri neki a te 1 millió forintoddal foglalkoznia

Nem tagadom, hogy akár jól is kijöhetsz a dologból. A gyakorlat azt mutatja, hogy az emberek a szükségesnél sokkal gyakrabban fizetnek rá egy rövidtávú befektetésre, amikor az okos tippekre hallgatnak vagy megpróbálnak mellékállásba a magyar Jordan Belforttá változni.

#4 Úgy érzed, hogy nem stabil a jövedelmed, az életed

Gyakran előfordul tanácsadások során, hogy az amúgy erős elhatárzású ügyfelet megpróbálom lebeszélni a hosszútávú elköteleződéstől vagy a befektetésről. Ennek oka, hogy számomra a pénzügy és a közgazdaságtan nem csupán számokkal leírható és kifejezhető valami. Az egésznek van egy kevésbé materiális, számos változóval rendelkező oldala is, amit nevezhetünk érzelem alapú döntéshozatalnak is.

Sokan azért akarnak kötni valamit, mert olvasták/hallották valahol, hogy jó dolog. Ez a felmerült igény elhomályosítja a realitást, a megalapozott döntéshozatalt. Hiszen előfordulhat, hogy amúgy az életünk olyan szakaszában vagyunk, amikor nem világos az előttünk álló út, bizonytalan minden.

Ilyen helyzetben nem ajánlott bármilyen szinten elköteleződni pénzügyileg, hiszen bármelyik percben más irányt vehetünk, amihez a lekötött pénzekre is szükségünk lesz. Annak pedig semmi értelme, hogy egy életre megutáltasd magaddal a pénzügyi termékeket azáltal, hogy hirtetel döntéstől vezérelve hozzányúlnál és csak magas költségek árán/ veszteséggel tudnál kiszálni belőle!

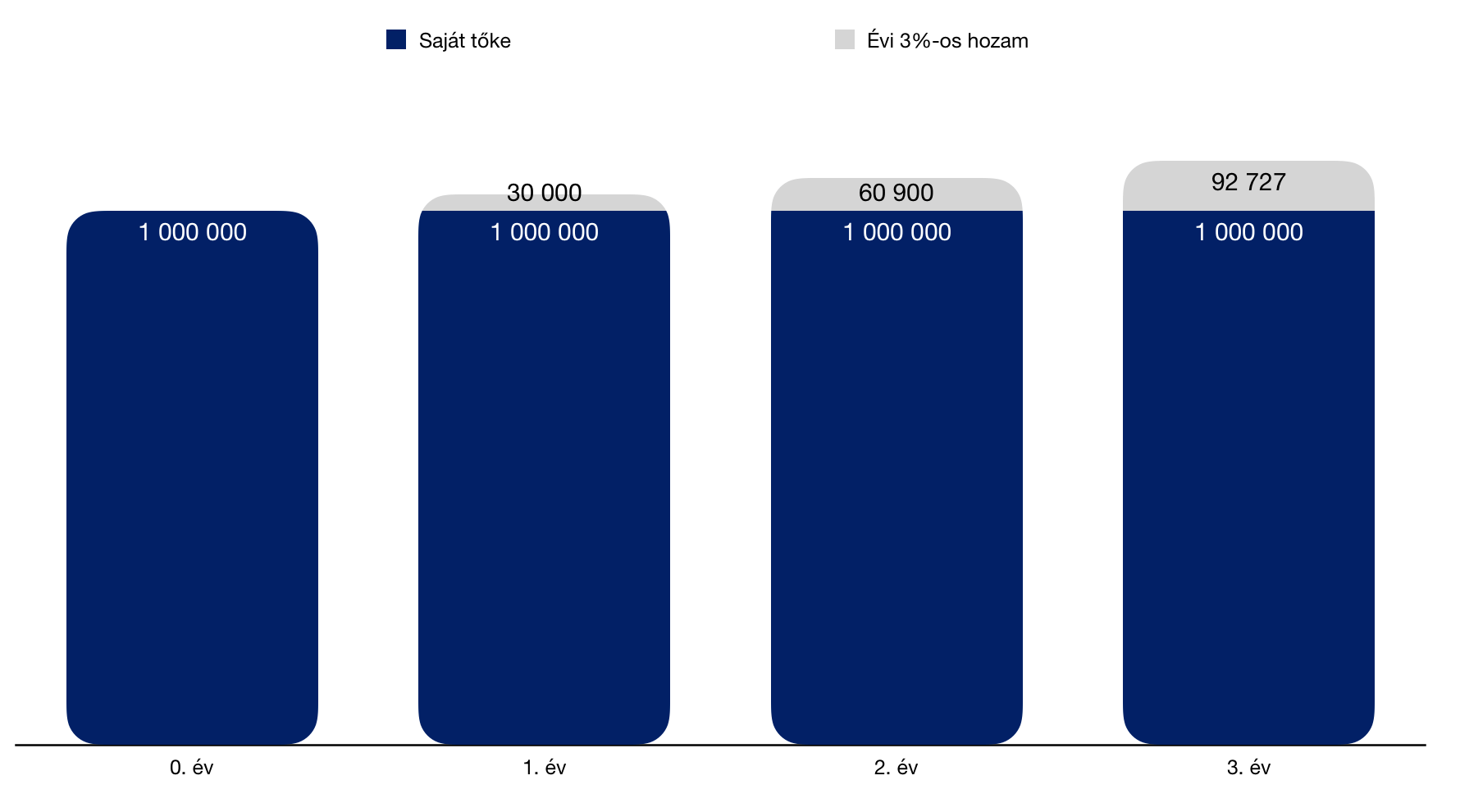

#5 Ha a kevés befektetnivaló pénzen sokat akarsz nyerni

Azt vettem észre, hogy befektetni az emberek a magas nyereség miatt akarnak. Ritkán találkozom olyannal, aki 1-2%-os hozamért megmozdulna. Mindenki a 10% felettivel számol-tervez, aminek megvannak a már ismertetett kockázatai.

Ha van 1 millió forintod és ez egy jelentős tétel az életedben, akkor a befektetést a tőke védelme érdekében és nem a magas hozam csábításának érdekében kell meglépned. Bármilyen időtávon az igazi nyereséged egy befektetésen a saját befizetett tőkéd lesz és nem a pár %-os nyereség!

Látod a diagrammon az arányokat, hogy valójában 3%-os nettó hozam (ebből költségek és adó már le van vonva) mellett 3 év múlva is az igazi „vagyonod” az elején befizetett tőkéd? Ennek oka a nagyságrend, amivel rendelkezel.

Igazán magas 10-20%-os hozam eléréséhez potenciálisan akkor lesz esélyed, ha komoly kockázatot vállalsz és elfogadod, hogy akár 3 év után a pénzed felét is érheti a befektetésed. Ezért fontos, hogy a befektetni való pénzednél ne legyen rajtad az időbeniség terhe, legyen lehetőséged nagyvonalúnak lenni és szükség esetén akár évekre benn hagyni a pénzt.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 2, 2018 | Cikkek - pénzügyi blog, Hitel

Az emberek jellemzően célokban és nem stratégiában gondolkodnak. Egy lakásvásárlásnál a célod lehet, hogy visszafizetnéd a lakáshiteledet. A stratégia viszont ennél sokkal perspektivikusabb, kevésbé ok-okozati összefüggésekkel és lineáris felépítéssel működik. A stratégiád ilyen esetben például a cikkben leírt folyamatok összessége lehet, tehát az út, aminek a végére komplett ingatlanvagyont építesz fel- erre koncentrálsz a hitel visszafizetése helyett…

Negatív berögződésünk, hogy a hitel rossz – azonnal szabadulnunk kell tőle!

Amikor azon agyalsz már a hitelfelvétel előtti, informálódós szakaszban is, hogyan fizethetnéd vissza a lehető leghamarabb (minden mást háttérbe szorítva) a lakáshiteledet, akkor stratégiai szempontból hibát követsz el. Mondhatni ezzel az egyszerű ok-okozati gondolatmenettel

- lemondasz a potenciális ingatlanvagyonod egy részéről

- lemondasz a potenciális albérleti díjakról

- lemondasz a potenciális ingatlanérték emelkedéséből származó árfolyamnyereségedről

A negatív berögződés alapja véleményem szerint évtizedekkel ezelőttre vezethető vissza, ahol még a „szerény, de becsületes élet” perspektívája nyújtotta menedékbe helyezkedtek el az átlagos emberek. Az ingatlanvagyont és magát a vagyont átlagos ember számára elérhetetlennek titulálták, míg a hitelt egy olyan kényszermegoldásnak, aminek az ára a bank felhízlalása volt.

Aminek a végén nem jutunk előre…

Ha logikusan belegondolunk, akkor mi történik, miután 10-15-20 év alatt kifizetted a lakáshiteledet (mindent ennek szentelve)? Valójában semmi. Hiszen ezidáig is itt éltél-laktál, tehát minőségbeli változás nem történik az életedben azáltal, hogy visszafizetted a hiteledet. Ez pedig generációs traumát okozhatott az elmúlt két évtizedben, hiszen az általános gondolkodásmód azonosult és teljesen elfogadta ezt az állapotot!

Az emberek pedig továbbgondolták ezt az állapotot

Amit magunkkal hoztunk otthonról, az általában a bankok és a hitel gyűlölete és a cél, hogy „csak az első lakás legyen meg- minden mást majd utána” mentalitás. Persze menet közben az újabb generációk elkezdtek egyre könnyebben egyre nagyobb jövedelmekre szert tenni.

Mi volt a természetes reakciójuk? Hát természetesen a hitelek futamidejének a csökkentése. Emlékszem, hogy 2008-ban még mindenki 15 év alatt akarta visszafizetni a lakáshitelét, míg ma már mindenki 10 év alatt akar szabadulni tőle. A lakáshitel futamidejének inflációja 5 év volt az elmúlt időszakban.

Ezzel pusztán van egy hatalmas probléma, mégpedig az, hogy nem vesszük figyelembe a környezetünket és nem tesszük fel magunknak a kérdéseket akkor, amikor felvesszük az első hitelünket:

- az ingatlanpiac fenn vagy lenn van?

- drágán vagy olcsón veszek most lakást?

- a hitelek kamata drágulni fog vagy olcsóbb lesz?

- a lakásom értéke nőni fog, stagnálni vagy csökkeni?

A stratégiai gondolkodásmódba nem fér bele a lakáshitel azonnali visszafizetése

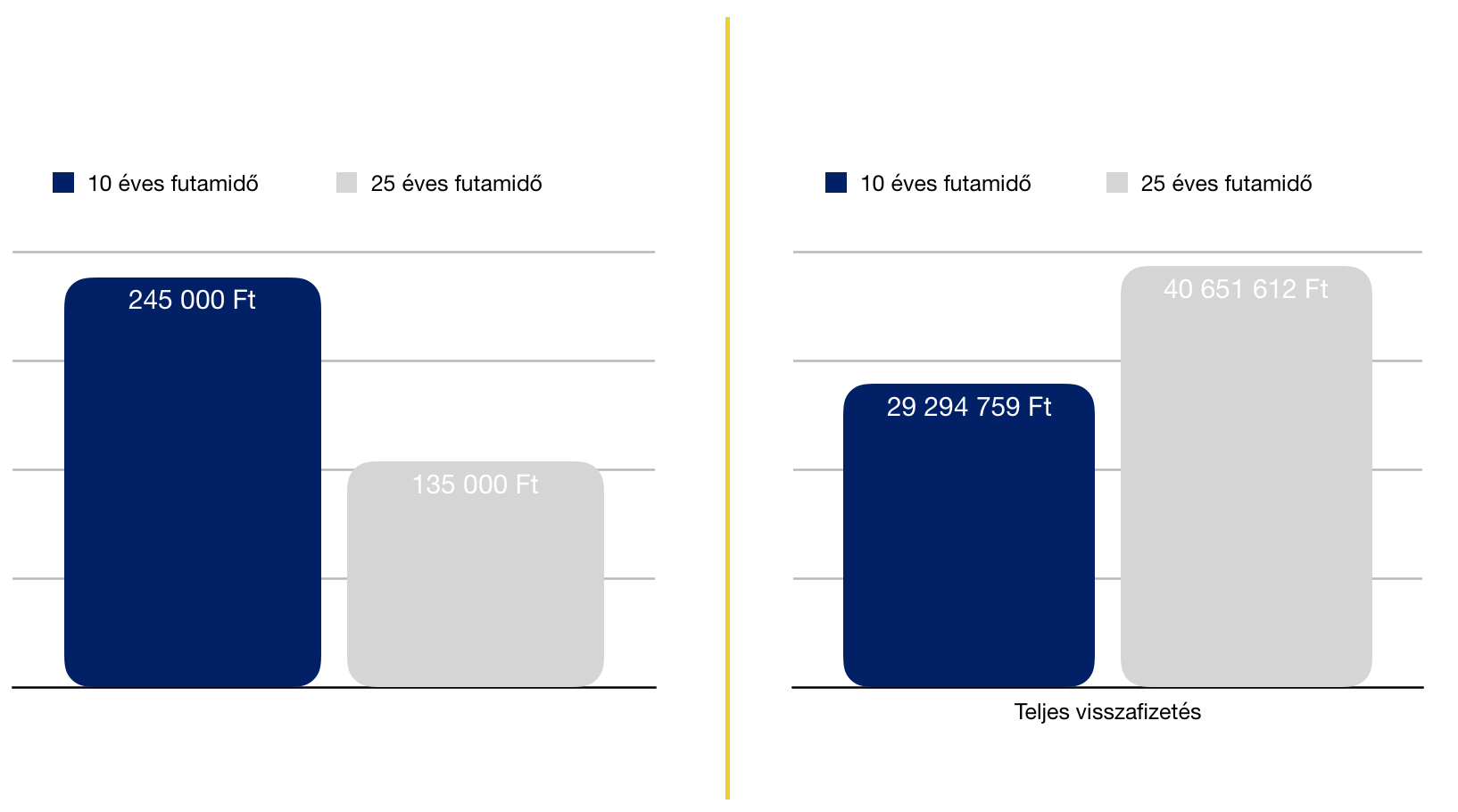

Tegyük fel, hogy szeretnél egy 30 millió forint értékű lakást venni, amihez kell 24 millió forint hitelösszeg. Ezt a hitelt 10 év alatt akarod visszafizetni!

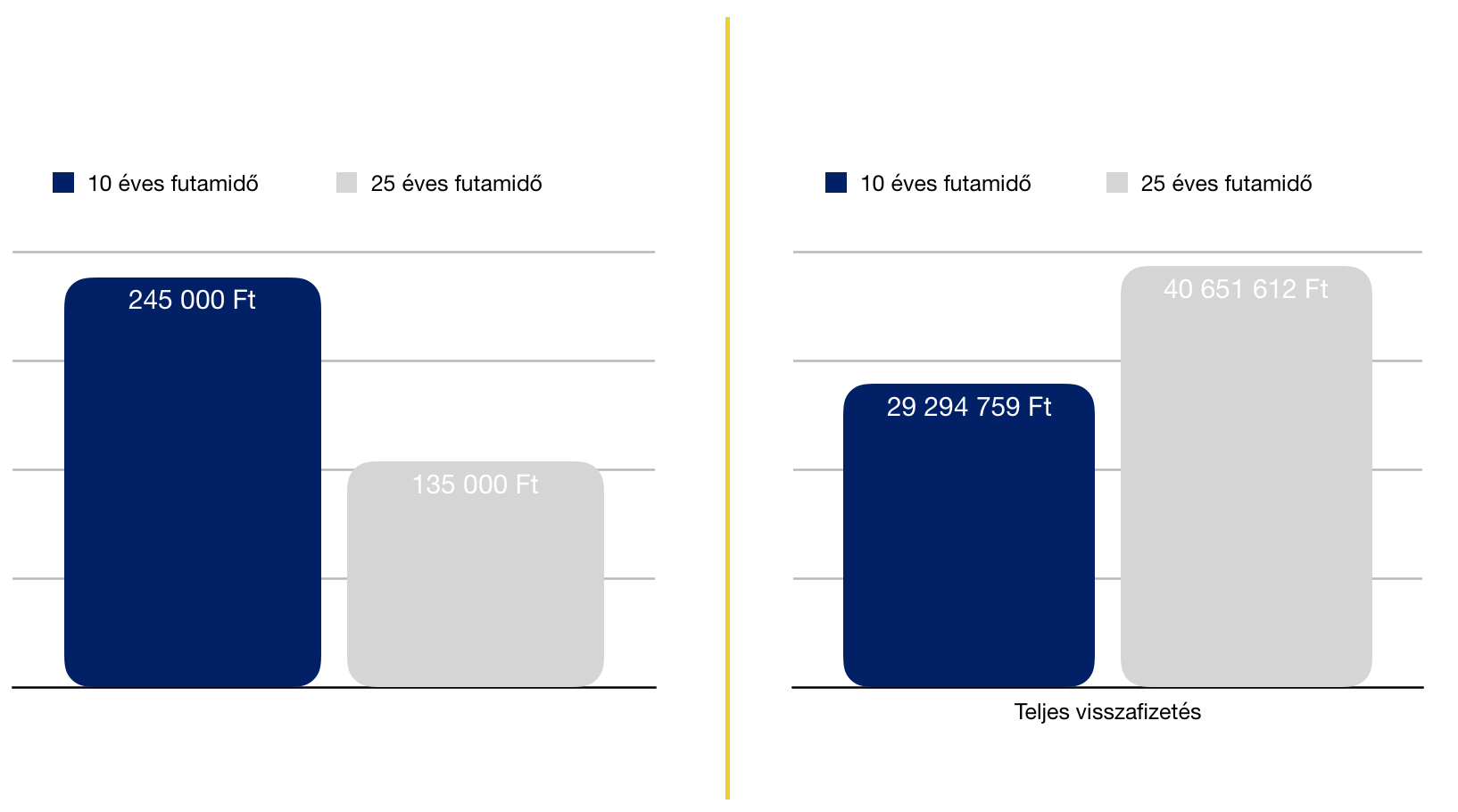

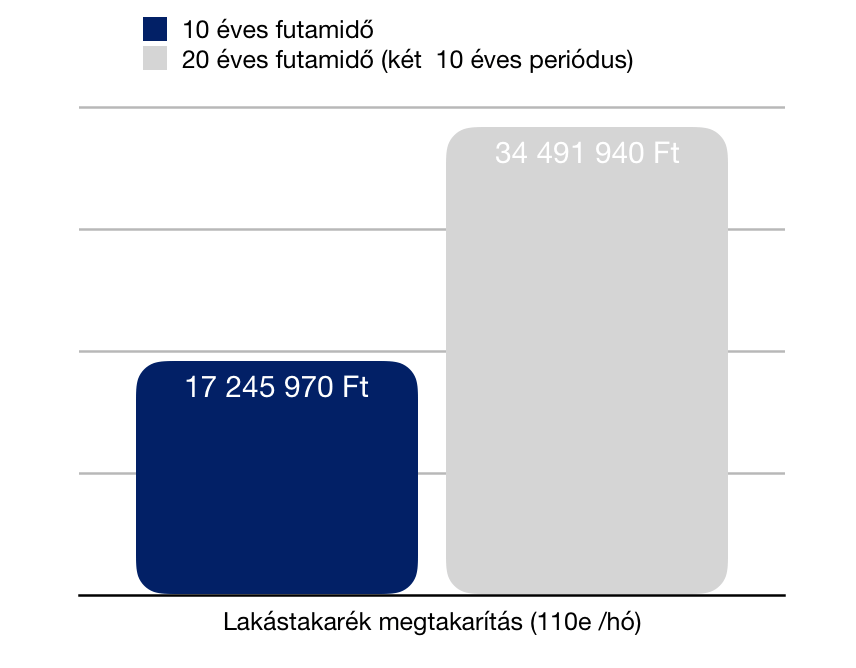

A célorientált hitelfelvétel során alapvetően a diagrammban látható két összehasonlítás érdekli az embereket! Mennyi lesz a havi törlesztőrészlet és mennyit kell teljesen visszafizetni! Amikor meglátják, hogy 25 év alatt közel 10 millió forinttal kell többet fizetni, akkor mindent megtesznek azért, hogy a kék oszlopot válasszák ki.

De miért nem számolunk soha megtérülési rátát és miért nem nézzük meg, hogy a pénz alternatív felhasználásával mit érhetnénk el? Miért nem rakjuk hozzá ehhez a diagrammhoz például a két havi törlesztő különbségéből megkötött lakástakarékok hozamrátáját? Azaz miért nem nézzük meg, hogy mennyit nyernénk azon, ha a bank helyett a saját zsebünkbe rakosgatnánk a pénzt?

A lakástakarékon egyébként csak nyerni tudunk

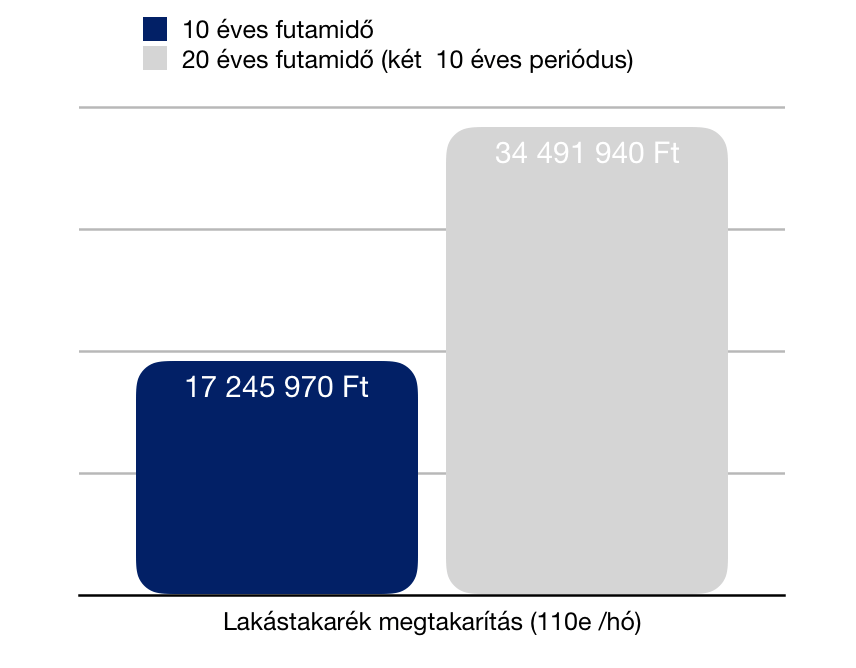

110 000 forint a havi különbsége a 10 éves és a 25 éves futamidejű hiteltörlesztésnek. Ez azt jelenti, hogy a kiindulópontunk (van 245 000 forintod havonta, hiszen máskülönben hogyan akarnál 10 év alatt szabadulni a hiteltől?) ez a keret.

Miközben a célorientált gondolkodásmódban azon izgulsz, hogy a rövidebb futamidővel 10 millió forintnyi kamatot akarsz megspórolni, addig nem veszed észre, hogy a tőke átirányításával egy államilag garantált termékben (feltéve, hogy a családodban tudnál 6 lakástakarékot kötni a példa alapján)

- 10 év alatt nyersz 17 245 970 forintnyi lakáscélra fordítható „likvid” tőkét

- 20 év alatt nyersz 34 491 940 forintnyi lakáscélra fordítható „likvid” tőkét

Nem tudom, hogy 17 millió forint mire lesz elég 10 év múlva az ingatlanpiacon, de egy dolog biztos…

A stratégiai gondolkodásmódban mindig három verziót számolunk:

- legrosszabb

- optimális

- legjobb

Azt nem tudom megmondani, hogy 17 millió forintnyi lakástakarék mire lesz elég számodra, de azt pontosan tudjuk, hogy a 25 évre felvett, 10 éves kamatperiódusú 24 millió forintos lakáshiteled tőketartozása 10 év múlva 17 530 000 forint. Ez azt jelenti, hogy legrosszabb esetben a lakástakarékból kifizeted a hiteledet és ugyanúgy lezártad, mintha mindent a banknak fizettél volna 10 évig.

Az optimális lehetőség, hogy ez a 17 millió forint lakástakarékban felhalmozott összeg, több mint a szükséges önerő egy lakás megvásárlásához. Lehet, hogy 30%, -40%- 50% önerőt is jelenthet számodra, amihez hitelt kell felvenni. Viszont kiadva a lakást albérletbe, máris kitermelheti a hiteled és ezáltal a lakásod árát.

De azt is jelentheti ez az összeg, hogy 100%-os önerőként meg tudsz egy lakást tehermentesen vásárolni, amit aztán kiadsz albérletbe (ez egyébként a legjobb verzió).

Az ingatlanvagyon értelme pontosan a vagyon és a havi bevétel növelése

Amikor ingatlanvagyonban gondolkodunk és ehhez lépésről lépésre kell haladnunk (akár hitelek felvételével), akkor alapvetően két bevételi forrás reményében cselekszünk:

a, vagyonfelhalmozás, ugyanis egy ingatlan alapvetően (álagmegóvással) tartja az értékét, de a ciklikus piaci felfutás idején emelkedik a négyzetméterár, ami a te nyereséged. Az infláció miatt biztos drágábban tudod eladni a lakást később, mint amennyiért ma megveszed. Ez egy esély arra, hogy névlegesen több pénzed legyen- nagyobb vagyonod.

b, albérleti díj, ami egyfajta fix bevételi forrásod. Ez a pénzt lehet az abszolút nyereséged (5-8%-os megtérülési rátával), vagy pedig a lakásra felvett hitel havi törlesztőjének a fedezete. Ha belegondolunk, akkor az albérleti piacnak két szereplője van: az aki felveszi a hitelt és az, aki kifizeti a másik hitelét.

Reálisan az albérleti díj elég lehet a lakásra felvett hitel 10 éven belüli visszafizetésére- vagy pedig további ingatlanok vásárlására (stratégia)

Ha abból indulok ki, hogy a 17 millió forintnyi lakástakarékból 10 év múlva tudsz venni 10-15 millió forintnyi hitellel szinte biztosan egy panelt, amit aztán ki tudsz adni albérletbe, akkor a stratégia működni fog. A hitel törlesztése akkor sem lesz több, mint havi 100 000 forint, viszont az albérleti díj ilyen árak mellett biztosan 150 000 körül lesznek.

Nem szabad elfelejteni, hogy az albérleti árak mindig kéz a kézben járnak az ingatlanárakkal. És azt sem szabad elfelejteni, hogy ingatlanár emelkedésnél nem feltétlenül a hitel egységnyi kamata drágul (sőt!), hanem a minimális önerő mellett felvevendő hitelösszeg emelkedik.

Ez azt jelenti, hogyha te képes vagy a minimálisnál nagyobb önerőt összegyűjteni (lásd: stratégia), akkor téged nem fog érinteni az áremelkedésből eredő havi kötelezettségemelkedés, mivel bebiztosítottad magadat erre az esetre is és a legrosszabb verzióban sem kell lényegesen több hitelt felvenned!

Mi történik, ha megmaradsz célorientáltnak?

Akkor a példában 10 év alatt lesz egy ingatlanod, ami mai értéken 30 millió forintot ér. Viszont nincsen önerőd, így megint kell várnod 5-10 évet arra, hogy elkezdd a következő lépést megvalósítani. Ez pedig lehet, hogy végzetes, hiszen ma vagy 35 éves, akkor 45 évesen jár le ez a hitel és 55 éves korodra akarod a következő lakást beütemezni?

És mi történik, ha stratégiában gondolkodtál?

10 év múlva van 17 millió forintnyi lakástakarékod, ami elegendő fedezet egy másik lakáshoz (akár hitelből) + a meglévő lakásod tőketartozása 17 millió forint, amit továbbra is fizetned kell (135e forint). Ha veszel (akár részben hitelből) egy másik lakást és kiadod albérletbe, akkor legrosszabb esetben az albérlőid kifizetik a hiteledet 10 év alatt. Ráadásul megszerezted az esélyt arra, hogy az ingatlanod értéke is emelkedjen, így ezt a nyereséget is zsebre vághatod, ha egyszer eladod a lakást.

És mi lesz 20 év múlva? Az első hiteledből tartozol még 7,2 millió forinttal. De közben a 30 milliós lakásod mellett van egy másik lakás, aminek éppen lejár a hitele (köszönd meg az albérlőidnek) + ha okos voltál akkor 10. évnél újrakötötted a lakástakarékokat és most megint van (ha addig nem változott az állami támogatás mértéke) 17 millió forint lakáscélra elkölthető összeged! -»ezt hívjuk stratégiai vagyonfelhalmozásnak.

Címszavakban, amikkel nem számoltunk

Persze nem akartam a végtelenségig bonyolítani a cikket, de még a malmodra hajthatja a vizet (vagy éppen kifoghatja a vitorládból a szelet)

- a hitelkamatok változása – ha később drágább lesz a hitel, mint ma, akkor mégjobban megéri a mostani hitelt tartani és az új lakásra kevesebb hitelt felvenni, mintsem a régit kifizetni és az újból többet, drágábban felvenni

- az ingatlanpiac árainak változása – árfolyamnyereséget és veszteséget is elszenvedhetsz.

- demográfiai változás

- az épület és utcakép amortizálódása / fejlődése

- dinamikusabb befektetési stratégia, azaz nem pont 10 évenként lépsz, hanem igazodva a piaci viszonyokhoz, hamarabb eladod az új lakást (realizálva a nyereséget) és az ingatlanpiac mélypontján veszel megint – közben a lakástakarékokat fizeted tovább

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 12, 2018 | Cikkek - pénzügyi blog, Hitel, info

Eszter két éve kötöttem 3db lakástakarékpénztári szerződést 4 évre. Akkor azzal a céllal, hogy megforgatjuk a pénzt, amiből (plusz más forrás) fog tudni a gyermekének egy lakást vásárolni. Miután az ingatlanpiacot egy újabb áremelési hullám fogja súlytani az újépítésű 5%-os ÁFA emelkedésével 2020-tól, ezért elgondolkodott, hogy most kéne lépnie és akár felmondani a lakástakarékokat is! Számoljuk ki, mi a megoldás ilyen esetben!

Gondolkozzunk startégiában!

Az alaphelyzetünk az, hogy Eszter rendelkezik megfelelő mértékű önerővel (legyen mondjuk a példa kedvéért 20 millió forint) és emelett fut 3 db 4 éves lakástakarék, amiből 2 év múlva várunk 3 x 1,25 millió = 3,75 millió forintot. Ezeket a szerződéseket díjmentesen kötöttük két éve, viszont idő előtti felmondás esetén ki kell fizetnie a kedvezményt + nem kapja meg az állami támogatásokat.

– 3×28 000 = 84 000 forint

– 3 x 72 000 (éves állami támogatás) x 4 = 864 000 forint

Amit kivehet a számláról a 2. év után, az az összes befizetése (24 x 3 x 20 000 = 1 728 000) – (3 x 28 000 = 84 000) = 1 644 000 forint

A jogos kérdés az, hogy jobban járna-e Eszter azzal, ha megtartaná a lakástakarékokat és hitelt venne fel az értékükben?

Első gondolatom az volt, hogy nem érdemes veszni hagyni a lakástakarékok állami támogatását félúton, miközben relatív minimális és nem feltétlenül szügséges összeget tudunk csak innen szerezni (ne felejtsd el, hogy van 20 millió önerő). Tudjuk, hogy két év múlva garantáltan kapunk innen 3,75 millió forint. Érdemes lenne most 3,75 millió forint hitelt felvennünk, amit majd két év múlva visszafizetünk a lakástakarékokból?

Hitel

A különböző banki akciók keretében ilyen mértékű hitelt gyakorlatilag díjmentesen tudunk felvenni, hiszen az értékbecslési díjat és a közjegyzői díjat is teljes mértékben visszatéríti több bank, folyósítási jutaléktól eltekint. Ezzel tehát most nem kell számolnunk.

20 évre a 3,75 millió forintos lakáshitel 3 éves fix kamatperiódussal Minősített Fogyasztóbarát Lakáshitel esetén havi 22 000 forintos törlesztőrészletet jelent nekünk. Itt három fontos körülményt kell figyelembe vennünk:

- 2018 októberétől változik a JTM szabály, és 3 éves kamatperiódusnál az igazolt jövedelem 25%-a költhető el összes törlesztésre (beleszámít a meglévő hitele törlesztése is)

- a 3 éves kamatperiódus azért indokolt, mivel 2 év múlva garantáltan végtörlesztjük lakástakarékból a hitelt, így felesleges a 10 éves kamatfix felárát fizetgetnünk

- az MFB hitel miatt bármelyik lakástakarékból díjmentesen törleszthetünk elő – viszont olyan bankot kell találni, ahol két év a megadott kedvezmények elévülési ideje (tehát ne járjunk úgy, hogy vissza kell fizetni a kedvezményeket (értékbecslés, közjegyző), mert túl hamar törlesztünk be

A hitel számai

3,75 millió forinttal kezdtünk, viszont itt lesz egy apró problémánk. Ugyanis pontosan ekkora összegre számítunk a lakástakarékból, viszont a következő két évben csökken a tőketartozásunk és végül 3 482 000 forintot vár tőlünk a bank. A különbözetet ebben az esetben vagy elkölthetjük valami más lakáscélunkra (napelem?) vagy pedig alapból több hitelt kell felvennünk.

Én azzal számolok, hogy a lakástakarékban megmaradó közel 300 000 forintot el tudjátok valamire költeni.

A következő két évben tehát a hitelre megfizetett kamat, azaz a hitel tényleges költsége: 255 074 forint

Ha tovább fizetjük a lakástakarékot, akkor nyerünk

Mégpedig a megfizetett kamatköltség mellett is, hiszen egyrészt nem kell kifizetnünk a 3×28 000 = 84 000 forint számlanyitási kedvezményt, másrészt nem mondtunk le a 3 x 72 000 (éves állami támogatás) x 4 = 864 000 forint támogatásról sem.

255 074 forintot fizetünk azért, hogy megkapjunk garantáltan 864 000 forintot+ ne kelljen visszafizetni 84 000 forintot = 692 926 forintot nyerünk azon, hogy nem mondjuk fel a lakástakarékot, hanem hitelt veszünk fel helyette két évre.

Mit kockáztatunk?

A probléma sokkal inkább egy kérdésfelvetés: van elegendő fedezetünk arra, hogy ezt a havi 22 000 forint hiteltörlesztést + a 3 x 20 150 forintos lakástakarékot továbbra is fizessük? Itt ugye kérdés, hogy mihez kezdünk a meglévő lakással? Eladjuk vagy kiadjuk? Mivel ebben a történetben az albérletbe adás a válasz, így egyértelműen „igen” a válasz, hiszen mihez kezdenénk a befolyó albérleti díj egy részével?

Úgyis lakástakarékba forgatnánk. Akkor miért ne hagyjuk meg a már futó szerződéseket extra állami támogatásért ahhoz képest, mintha most nulláról indulnánk?

Másik varriációban, amikor a meglévő lakás eladása lenne a mi önerőnk az új lakás esetében, akkor már más a kérdés. Eddig is fizettünk 3 lakástakarékot, így a kérdés, hogy ezen felül be tudjuk két évig vállalni a 22 000 forintos havi törlesztést? 24x 22 000= 528 000 forint befizetést?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![Hogyan döntsem el, hogy mikor KELL lakást vásárolnom? [útmutató]](https://iflgroup.hu/wp-content/uploads/2018/10/utmutato-lakasvasarlashoz.png)

![[5 eset] Amikor a legjobb befektetés, ha nem fektetsz be](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-legjobb-befektetes.png)