Szerző: Szarvas Norbert | dec 19, 2018 | Cikkek - pénzügyi blog

TV reklám, a karácsonyfa akciósan most 2999 forint az egyik nagy barkácsáruházban. Erre azért felkapja a fejét minden jóérzésű ember, aki még visszaemlékszik gyermekkora meghitt eseményeire, aminek a közepén mindig a fenyőfa díszelgett. Pedig, ha gyerekként tudtam volna…

Az életet nem csak pénzben mérjük, viszont a pénzt akár életben is…

A lucfenyők növekednek a leggyorsabban – magyarázza Babics István, a Nagykanizsai Erdészet erdőművelési ágazatvezetője az NLCAFÉ írásában –, ezeket 5-8 évesen már lehet vágni, de az ezüstfenyők csak 6-11 éves korukban lesznek vághatóak, míg a közkedvelt nordmann fenyő, ami legkevésbé hullatja a leveleit, csak a nyolcadik évtől használható, nagyjából 15 éves koráig. A másfél-két méteres fenyő átlagosan 12 éves, ennyi ideig kell növekednie, hogy teljes pompájában díszíthesse a nappalinkat.

Tudom, hogy léteznek fenyőfatelepek, amik akár a felelős erdőgazdálkodás jegyében működhetnek. Ettől függetlenül kifejezetten aggaszt, hogy miközben egyre inkább fogyatkozik az országban, a világon a „zöld terület”, abban a korszakban miért „foglalja a helyet” ez a fajta emberi örömszerzési mód, amit a fenyőfához társítottunk évszázadokkal ezelőtt?

Látom a reklámot és nagyon csalogató. Akár 2 990 forintért is hazavihetjük a gyönyörű fenyőfát és ezért a pénzért grátisz, vérmérséklettől-lustaságtól függően további 1-2-3 hónapig nézhetjük, ahogyan „megdöglik” előttünk.

Mi meg az izzó ledtől egyszerűen nem veszünk tudomást arról, hogy ez már nem az a fenyő. Ez már nem él, nem létezik és nem állít elő semmiféle oxigént. Nem ad otthont bogaraknak, kisállatoknak, csibéknek. Kiszakítottuk az ökoszisztémából.

A fenyő neve többé már nem az életet, az otthont, az árnyékot, a fedezéket jelenti. Az új neve ott lóg egyik ágának a sarkában. Szemünket a cetli felé fordítva bemutatkozik nekünk:

A nevem 2 990 forint.

De vannak drágábbak is. Van 5 990-ért. Van 7 990-ért. Kihozod a gyárból null kilométerrel és az ár nem a szavatosságot jelöli, hiszen ugyanannyi ideig használjuk az olcsót és a drágát. Az ár azt mutatja meg, hogy hány év megy a levesbe azért, hogy könnyess szemmel csodáljuk 43 másodpercig, majd nappalink részévé válljon további 3 hónapra. Észrevétlen társunk lesz, aki idővel teherré válik, tetemét kelletlenül kerülgetni kell.

Bárcsak valaki elvinné már…

10 év. A fa 10 évet élt és 4 990 forintért ment el. Az élete évi 499 forintot ért. Havonta 42 forintért neveltük. Bárcsak lett volna 43 forintja, mert akkor maradhatott volna és még mindig az életet jelentené, a fedezéket, az otthont és az árnyékot.

De ne búsulj, hiszen alig vettél könnyes búcsút 2 990-től, 8 hónap múlva érkezik 2 980 és te megint ráakaszthatod a saját boldogságod fizikai kivetülését. De jó buli ez! Innen már csak egy lépés, amikor a csajokat azzal csigázza fel a kóbor kandúr, hogy vesz egy csokor vörös rózsát és a csaj szóbája díszeként nézi kerek 3 napig, amíg kiszárad és az enyészetté válik.

Én meg szégyenkezem a műfenyőm miatt évek óta, mert annak az előállítása roncsolta a környezetet. De ez már egy másik sztori…

Szerző: Szarvas Norbert | nov 30, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj

Mindenkit érdekel, hogyan lehetne megélni 146 560 forint nyugdíjból! Ha szerencséd van, akkor nyugdíjas éveidre lesz egy tehermentes ingatlanod, viszonylag keveset kell gyógyszerre költeni és a gyermekeidet sem kell támogatnod. Ebben a cikkben megnézünk egy módszert arra, hogy megduplázzuk a nyugdíjadat…

Nem hitegetlek! Ha nincsen pénzed, amit félre tudnál tenni, akkor ne olvass tovább! Neked az alábbi cikkeket javaslom, hogy először a fizetésedet tudd megnövelni:

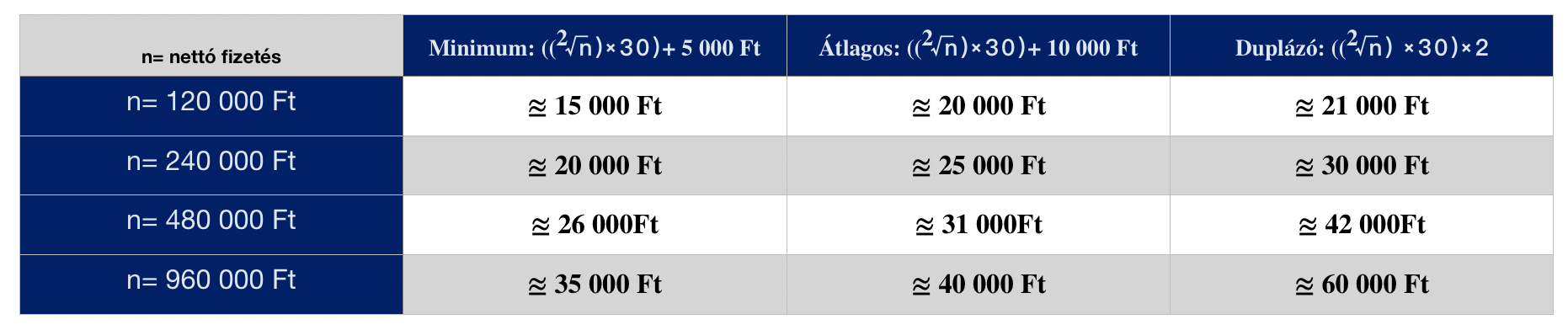

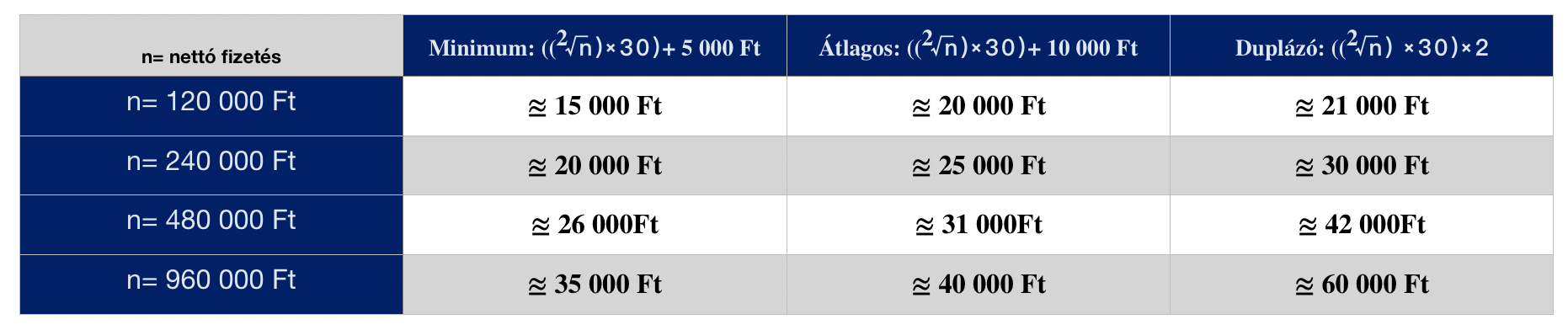

Nyugdíjmegtakarítás: (²√n) + 5 000 Ft, ahol n=nettó fizetésed

Mindenki azt kérdezi, hogy mennyit tegyen félre nyugdíjas éveire. Erre mindig azt válaszolom, hogy pontosan annyit, amennyit nem szégyellsz, ugyanis nagy valószínűséggel senki nem fog rólad gondoskodni.

Persze mindezt a számítást valamilyen általános formulába kéne öntenünk, hogy mindenki alkalmazni tudja a saját életére vetítve. Azt találtam ki, hogy a kiindulópontunk az 5 000 forint /hó + a fizetésünk négyzetgyöke.

A táblázatban láthatod, hogy adott fizetéshez mérten milyen minimum-közép-duplázó összeget érdemes félretennünk nyugdíjcélra. Ez természetesen azokat az alkalmazottakat érinti, akiknek a bruttó bérükből már vonnak le nyugdíjhozzájárulást és valamilyen összegre számíthatnak nyugdíjas éveikben.

A vállalkozók illetve KATA vállalkozók számára ez a számít nem feltétlenül követendő, hiszen esetükben minimális nyugdíjra számíthatnak, amit nem a valós havi bevételükből számítanak, hanem a minimálbérből. Ebből a cikkből megtudhatod, hogy milyen nyugdíjra számíthatnak a KATA egyéni vállalkozók!

A várható eredmény: (t (idő) x 2)+ adókedvezmény

Számtalan kalkuláció létezik a nyugdíjmegtakarítással kapcsolatban. Felmész a netre vagy egy tanácsadót kérsz meg, hogy kalkuláljon, biztosan más eredmények fognak születni. Ennek az oka, hogy egyáltalán nem egységes módon számolnak, hiszen olyan változók léteznek a képletben, mint kötelező indexálás, várható hozam (van, aki bruttó és van aki nettó hozammal számol), költségelvonások, bónuszok…stb.

Itt is meg kell próbálnunk egy univerzális képletet létrehoznunk, ami alkalmas arra, hogy még Mancika néni is nagyjából meg tudja saccolni, hogy mennyi pénzt fog visszakapni, ha egy hosszútávú megtakarításba teszi a havi pénzét. Persze ezen a képleten egyszerűségéből adódóan sokat lehetne vitázni, mégis azt gondolom, hogy nem tudunk nagyon mellélőni vele.

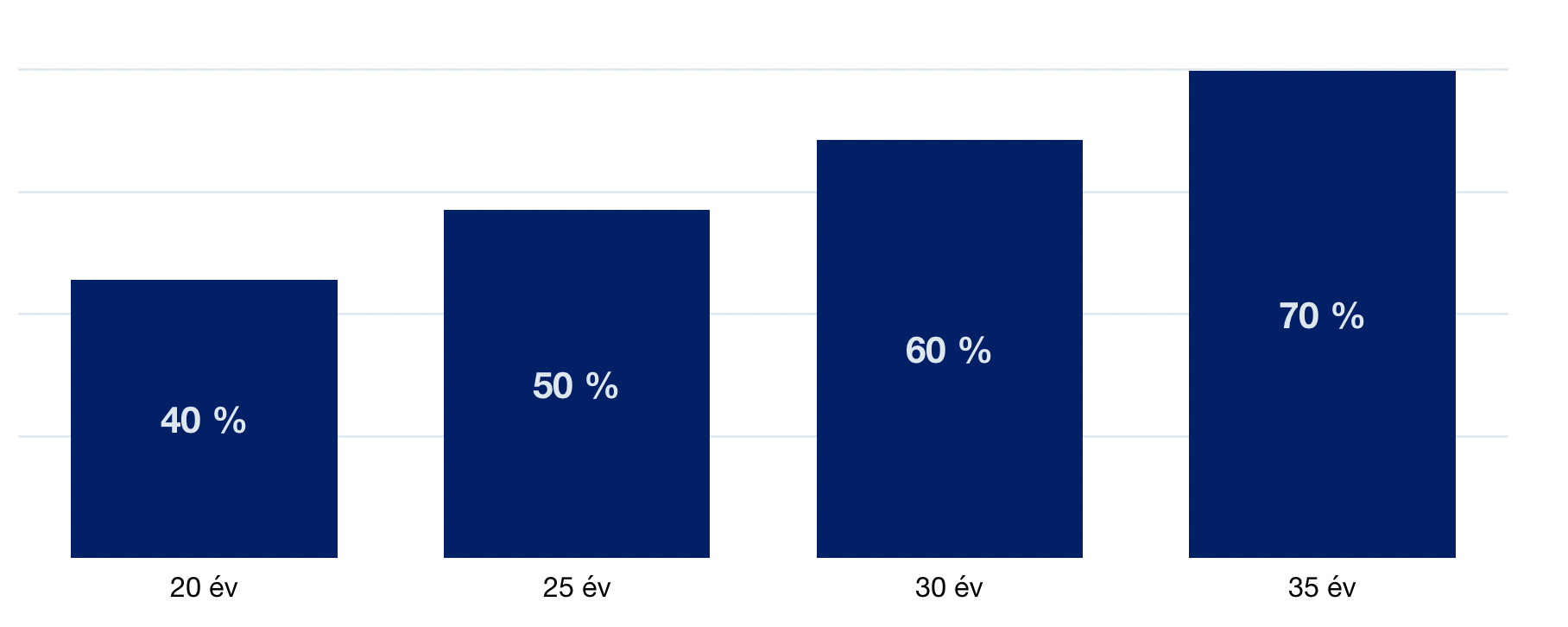

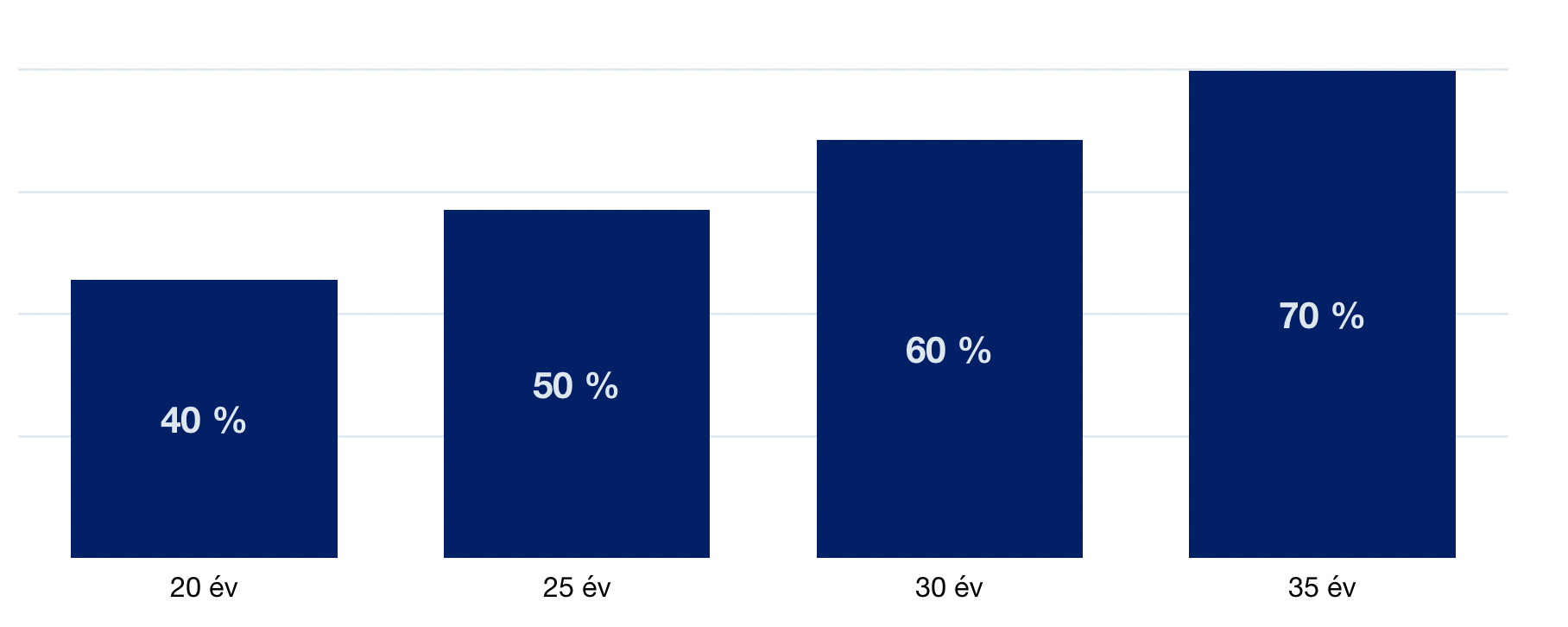

A képlet nagyon egyszerű: szorozzuk meg kettővel a megtakarítási időnket és így megkapjuk azt a százalékos értéket, amivel valószínűsíthetően több pénzt fogunk visszakapni, mint a befizetésünk.

35 év = 70%

30 év = 60%

25 év = 50%

20 év = 40%

A termék azért nagyon számít

Az imént egy univerzális – „nagyjából” képletet mutattam meg neked arról, hogy mire számíthatsz akkor, ha egy átlagosnál olcsóbb terméket választasz, aminek van átlagos hozama és van indexálása is.

Természetesen ettől eltérhetünk pozitív és negatív irányba egyaránt, függően a termék specifikus jellemzőitől. Ráadásul az univerzális képlet nem tartalmazza az elérhető adójóváírást. Ezt az értéket adjuk pluszba hozzá.

Példa számítás:

25 évig teszünk félre havi 25 000 forintot, akkor 300 x 25 000 = 7 500 000 forintot fizettünk be. Ha átlagos termékünk volt, akkor ezt szorozzuk fel 1,5-tel és akkor megkapjuk a 11 250 000 forintos „várható” befektetési értéket.

Ehhez adjuk hozzá az adójóváírást, ami összesen 7 500 000 x 0,2= 1 500 000 forint volt. Ez az összeg befektetésre kerül, de mi most nem számolunk hozamokkal. Így egy kifejezetten pesszimista / realista eredményt kapunk.

Miért fontos ez a „nagyjából” szám? Ebből már meg tudjuk tippelni, hogy az adott havi befizetés mellett milyen nyugdíjkiegészítésre számíthatunk. A KSH szerint a magyarok, akik elérik az öregségi nyugdíjkorhatárt (65 év), átlagosan 14,5 évet töltenek el nyugdíjasként.

(11 250 000 + 1 500 000) / 14,5 = 879 310 forint / év

879 310 / 12 = 73 275 forint nyugdíjkiegészítésre számíthatunk abban az esetben, ha a megtakarított pénzünket nem fektetjük be, hanem folyószámlán tárolva nyugdíjjárulékként használjuk fel.

A nyugdíjmegtakarítás összegét pontosan azért kötöttem a mindenkori jövedelemhez, hogy az a fizetésünkkel együtt emelkedjen. Ezt betartva a példa szerint is többre számíthatnánk, mint a 73 275 forint, mivel 25 évig nem 25 000 forintot fizetnénk mindig, hanem évről évre többet.

Szolgáltatásaink, amiben tudunk neked segíteni:

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljes körű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 30. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 28, 2018 | Állami támogatás, Cikkek - pénzügyi blog, info, Nyugdíj

Ebben a cikkben azt fogom megmutatni neked, hogyan számold ki a saját nyugdíjadat! Mindezt a leghivatalosabb forrásból – Magyar Államkincstár – végzem el, saját kalkulátorjukat használva. Ez azonban egy jelenlegi állapotot tükröz, ami a jövőben változhat – függően a minimálbér, infláció, gazdaság alakulásától – egy számunkra kedvezőbb vagy kedvezőtlenebb irányba. Azért érdemes realizálnunk a saját nyugdíjas kilátásainkat, és szembenézni a helyzettel.

Az Országos Nyugdíjbiztosítási Főigazgatóság (ONYF) „elköltözött”

A MÁK 2017 novemberétől vette át az Országos Nyugdíjbiztosítási Főigazgatóság feladatait. Így most már nekünk is az eddig https://www.onyf.hu/hu/ cím helyett a Magyar Államkincstár http://www.allamkincstar.gov.hu oldalán kell keresgélnünk a friss információ után. Itt többek között olyan információkat szerezhetünk be, mint a társadalombiztosítási egyéni számla egyenlege vagy az ONYF nyugdíjkalkulátora, amit most használni is fogunk.

Külön érdekesség, hogy hiába történt meg pontosan egy éve az összeolvadás, a MÁK oldaláról még mindig az ONYF aloldalaira irányítanak minket, még mindig a régi kalkulátorokat (frissített algoritmussal) kell használnunk. Én konkrétan közelharcot vívtam ezzel az elavult rendszerrel és sajnos sokszori próbálkozásra sem sikerült megnyitnom a társadalombiztosítási egyéni számla linkjét. De próbálkozom tovább…

Hogyan használjuk a nyugdíj-kalkulátort?

A nyugdíj-kalkulátor azok számára tud értékelhető becslést nyújtani, akik a nyugellátásra jogosító szolgálati (nők esetében jogosultsági) idejükről, valamint az 1988. január 1-jétől kezdődő ún. béridőszak alatt elért nyugdíjjárulék-köteles kereseteikről már rendelkeznek hatósági döntéssel és nem tagjai magánnyugdíj pénztárnak. Ilyen döntés

- – a 2013. január 1-jétől megszűnt jogintézmény, a szolgálati idő elismerési/kiszámítási kérelemre hozott határozat,

- – a 2012. december 31-ét követően indult adategyeztetési eljárásban hozott határozat,

- – az életpálya teljes tartama alatt fennállott biztosítás és egyéb jogviszonyokat tartalmazó hatósági bizonyítvány.

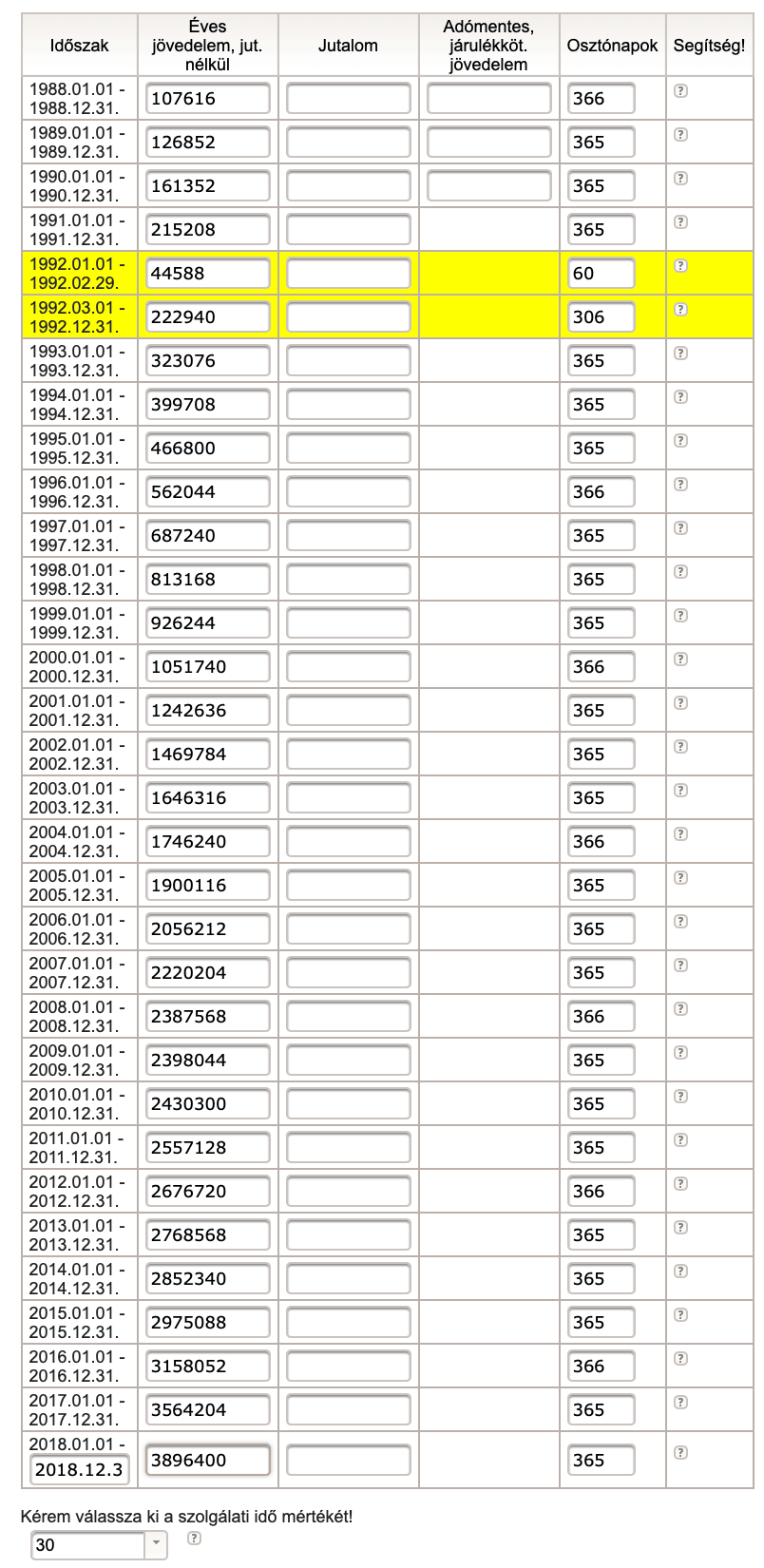

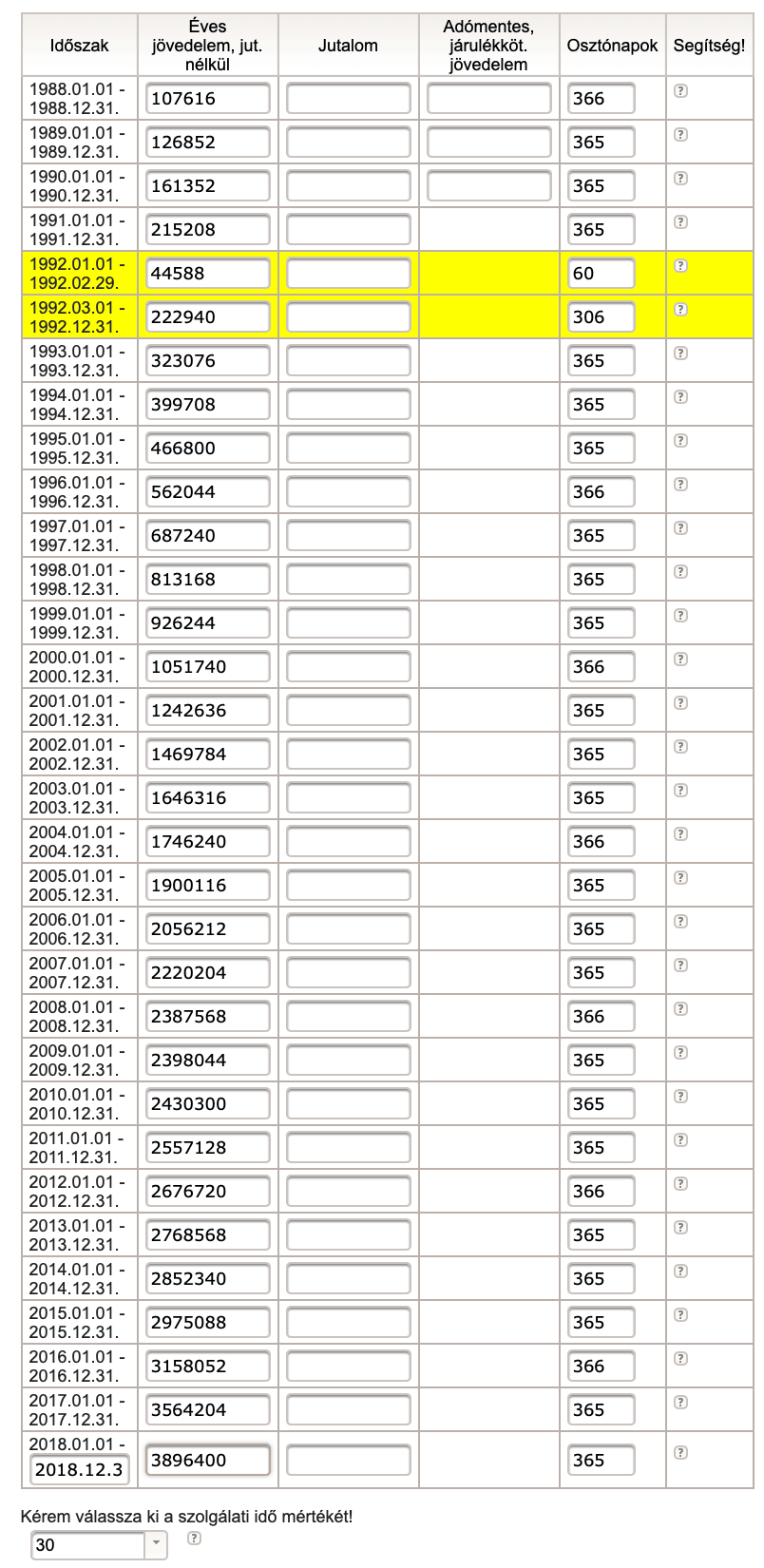

A kalkulátorba be kell írnunk a nyugdíjjárulék-köteles keresetünket. Külön feltüntetve a rendszeres (pl. munkabér, illetmény) és nem rendszeres (pl. jutalom, év végi- vagy ún. nyereségrészesedés) jövedelmet. Majd a naptári évenként a munkában töltött napok számát (osztónapok), a munkában (biztosítási jogviszonyban) töltött évek számát, azaz a nyugellátásra jogosító szolgálati vagy – ha a két érték megegyezik – a nők kedvezményes öregségi nyugdíjára jogosító időt.

A minél pontosabb adatrögzítés érdekében lehetőség van arra is, hogy a Kormányzati Portál Ügyfélkapujához hozzáféréssel rendelkező biztosított megtekintse a társadalombiztosítási egyéni számláját – https://egyeniszamla.onyf.hu/ –, amely 2013. január 1-jétől kezdődően havi bontásban tartalmazza a biztosítási jogviszony(ok) keretében elért keresetből a foglalkoztató(k) által levont és bevallott – a vállalkozók és egyéb nem munkaviszonyban álló biztosítottak esetében a saját maguk által bevallott – nyugdíjjárulék összegét, amelyből kiszámítható az éves nyugdíjjárulék-köteles kereset. – írja a használati útmutató – nekem ez az oldal nem akar megnyílni egyszerűen

Hogyan határozzuk meg az adott naptári évben munkában töltött napok számát?

[1] Ha az adott évet végigdolgoztuk anélkül, hogy kieső időnk lett volna (pl. táppénz, baleseti táppénz, igazolt vagy igazolatlan távollét, fizetés nélküli szabadság), akkor a január 1-től december 31-ig terjedő időben 365(szökőévben 366) munkában töltött napot kell rögzíteni. Nem számít kieső időnek a munkaszüneti nap, pihenőnap, fizetett szabadság és betegszabadság sem.

[2] Ha egész évben be voltunk jelentve a munkahelyre, viszont például június 02-től szeptember 25-ig táppénzen voltunk, akkor a táppénzes napokat le kell vonnunk az év összes napjából az alábbi módon:

- június 02-30 = 28 nap

- július 01- 31 = 31 nap

- augusztus 01-31= 31 nap

- szeptember 01-25 = 25 nap

Összesen = 28+31+31+25= 115 nap

365 -115= 250 nap számít bele a nyugdíj kalkulációba

[3] Ha a biztosítási jogviszony nem áll fenn egész évben, a biztosításban nem töltött napok számát a 2.) pontban foglaltak szerint kell meghatározni.

Konkrét nyugdíjszámítás

A kalkulátorba egy olyan példaszámítást fogok elvégezni, amiben a nyugdíjjárulék-köteles kereseteket a KSH Gazdaságilag aktívak, bruttó átlagkereset, reálkereset (1960–) statisztikája alapján helyettesítem be adott évhez vonatkozólag. Tehát a példa szerint mindig a bruttó átlagkeresetet vittük haza a családnak.

A figyelembe vehető osztónapok számát a példában teljesnek-maximálisnak veszem.

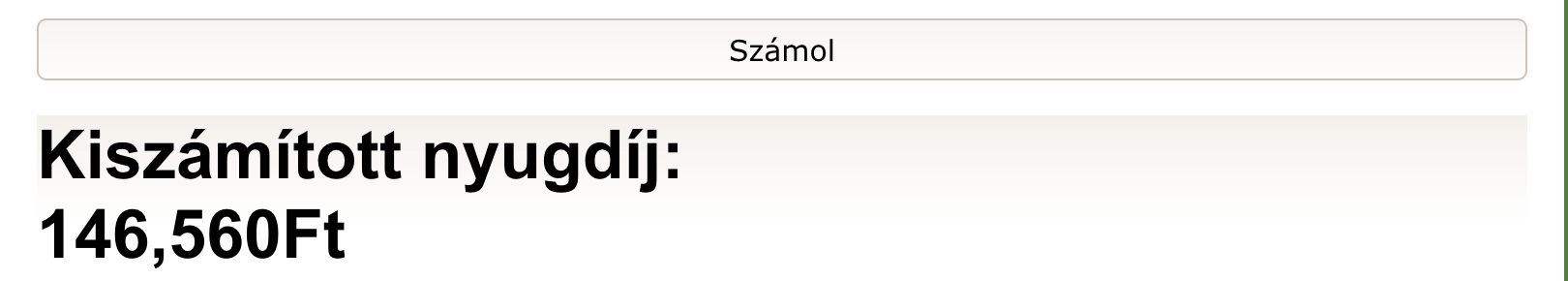

A számítás alapján 30 év szolgálati idővel 1988-2018 között végig megkeresve a KSH szerinti átlag jövedelmet, 146 560 forint nyugdíjra számíthatna a dolgozó holnaptól.

Ezt az összeget nyugodtan helyezzük el a saját életünkre vetítve, hiszen már most (mindenféle nyugdíjkatasztrófa nélkül) az utolsó éves jövedelmünk maximum 65%-ára lennénk jogosultak ebben az ideális esetben, amikor 30 évig nem voltunk soha munkanélküliek vagy egyéb módon nem vesztettünk osztónapot.

Hogyan számold ki a saját nyugdíjadat? Itt éred el: Nyugdíj-kalkulátor

Ez Európa szerte rendkívűl kedvező nyugdíjnak számítana az utolsó éves jövedelemhez képest.

Szolgáltatásaink, amiben tudunk neked segíteni:

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljes körű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 16, 2018 | Banki termékek, Cikkek - pénzügyi blog, info

„Varga Mihály az atv.hu-nak adott interjújában többek között arról beszélt, hogy az LTP-k állami támogatásának megszüntetése előtti nagy rohamban spekulatív volt az igénybevétel és a hozamvadász szempontok érvényesültek. Gulyás Gergely a mai Kormányinfón azt mondta: vannak információik arról, hogy a törvény hatályba lépését követően is kötöttek állami támogatásos LTP-ket.” Portfolio

Mennyire lehet spekulatív hozamvadászat egy lakástakarék?

Több, mint 10 évig foglalkoztam lakástakarék szerződések megkötésével, így picit fejvakarva olvastam, amikor Varga Mihály pénzügyminiszterelnök úr az utolsó hajrában (okt. 15-16) leszerződött magánszemélyeket spekulánsoknak és hozamvadászoknak látta.

De mitől hozamvadász és spekuláns valaki? Lehet-e spekuláns valaki egy olyan termék esetében, aminek minden egyes pontját törvényi keretek között rögzítették és szabályozták a kötési jogosultságtól kezdve a költségeken át a felhasználhatóságig?

Mire spekuláltak a szerződő ügyfelek?

1996. évi CXIII. törvény a lakástakarékpénztárakról

A lakástakarék egy szocpolitikai és gazdpolitikai döntés

A lakástakarékok legfontosabb jellemzője a vissza nem térítendő és feltételhez alapvetően nem kötött (adószám megléte szükséges) állami támogatás. Ennek célja mindig is a lakosság lakhatási céljainak a megvalósításában való segítségnyújtás volt (vásárlás, építés, bővítés, felújítás).

Nem jogilag, hanem társadalmi szempontból abszolút legit meghatározás azt mondani a részemről, hogy a lakástakarék pontosan olyan szocpolitikai döntés, mint a családi pótlék vagy az év végi nyugdíjprémium.

Ugyanis a regnáló kormány a támogatást pontosan azért nyújtja, hogy valamilyen szocpolitikai támogatást -előnyt adhasson az állampolgárok javára. Ez pedig gyakran nem pénzben kifejezendő, GDP-be beépítendő tétel, hanem egyszerűen szociális szempontokat figyelembevevő „emberléptékű támogatás”.

A spekulációról…

A spekulánsok spekulálnak. De mit jelent ez? Az értelmező szótár megfogalmazásában a spekuláció = 1, üzérkedés, nyerészkedés; önző érdekből fakadó ravasz számítás. Ez alapján az utolsó másfél napon lakástakarékot kötő ügyfelek valóban spekulánsok voltak.

Pontosan ugyanannyira, mint a további 1,4M darab lakástakarékpénztári szerződés birtokosa, akik korábban szerződtek a „nyerészkedés, azaz az állami támogatás begyűjtése céljából”.

Pontosan ugyanannyira spekulánsok, mint a nyugdíjas, aki átveszi az év végi nyugdíjprémiumot.

Pontosan ugyanannyira, mint a család, aki akkor is átveszi a családi pótlékot a gyerekek után, ha alapvetően nincsen szüksége a pénzre.

Fontos tisztázni: a lakástakarékpénztári törvény kimondja világosan, hogy 1 természetes személy csak egyetlen szerződés esetében lehet kedvezményezett és jogosult a támogatásra. Minden szerződő biztosan a hatályos jogszabályokat betartva és kihasználva szerződött azzal a céllal, hogy jogosulttá válljon a támogatásra.

A hozamvadászatról…

A másik nagyon hangzatós jelző, amivel illetve lettek a szerződő ügyfelek. De mit jelent a hozamvadászat? Ehhez az MNB 2016-os kiadványában találtam egy frappáns magyarázatot:

Az alacsony kamatkörnyezet ún. „hozamvadászatra” ösztönözheti a megtakarítókat.A tartósan alacsony kamatkörnyezet a magas kockázatvállalás irányába mozdíthatja az ügyfeleket.

Tehát a hozamvadászat feltételezi a kamatkörnyezet bizonytalanságát és a kockázati szint emelését. Magyarul hozamvadász olyan természetes személy lehet, aki magasabb kockázatot vállal a magyasabb hozam reményében.

21. § (1) * A (2) bekezdésben meghatározott lakás-előtakarékoskodót, illetve a kedvezményezettet – legfeljebb az első tíz megtakarítási év során – a lakás-előtakarékoskodó által az adott megtakarítási évben befizetett betét összegéhez igazodó mértékben állami támogatás illeti meg, amelyet a lakás-előtakarékoskodónak a lakás-takarékpénztárnál – a szerződéskötéskor vagy később – benyújtott kérelme alapján a központi költségvetés évente nyújt. – forrás: lakástakarékpénztári törvény

Egyszerűen nem beszélhetünk hozamvadászatról egy olyan termék esetében, ahol megvalósul az alacsony kockázat – garantált kamat kapcsolata. Ilyen értelemben a szerződőnek nem kell kockáztatnia egy bizonytalan kamatért cserébe.

„8 milliárd forintjába kerül jövőre az államnak” – mondta Varga Mihály

Meglepő módon szó esett a költségvetést terhelő tételről, ami az utolsó másfél napban megkötött 140e lakástakarékpénztári szerződés költségvetési hagyatéka lesz a jövőben.

A 8 mrd forint hatalmas összeg. Nyilván sokan megtették már előttem az összehasonlítást, hogy mennyire bagatel tétel valójában a GDP-hoz viszonyítva, vagy bármilyen stadionfejlesztési program költségvetéséhez képest.

Inkább nézzük meg az érem másik oldalát, azaz a magyar költségvetési szempontból milyen bevételeket jelenthet a lakástakarék? Valóban veszteséges üzletről volt szó?

Egy 10 éves, havi 20 000 forintos lakástakarékpénztári szerződés legfontosabb állami bevételei

10 éves Erste 0159-es szerződés megtakarítása: 3 135 630 Ft

Ebből állami támogatás: 720 000 Ft

Legfontosabb közvetlen tételek:

- ÁFA 27% = 846 620 forint

- Tranzakciós illeték = 6 000 forint

- Vagyonszerzési illeték kedv. nélkül = 125 425 forint

Tehát csak ebből a három tételből összejön 978 045 forint az Államnak a bevételi oldalon, miközben 720 000 forintot fizetett ki. De valójában ennek többszöröse a megtérülés ezeknél a szerződéseknél, hiszen jelentős részben a lakástakarékpénztári szerződésben összegyűjtött önerő adta meg az alapot a lakosságnak, hogy hitelt vegyen fel.

Ha pedig a lakástakarék az önerő, akkor 80%-os finanszírozás mellett 2 db ilyen lakástakarék mellett a felvett hitel összege 25 085 040 forint, ami után a bank fizet majd banki adót és egyéb tételeket.

Ezen felül-mellett a tranzakcióban ténylegesen megmozgatott tőke 31 356 300 forint, amire a megfizetett illeték kedvezmények nélkül 1 254 252 forint + a megfizetett ÁFA 27% további 8 466 201 forint, ami már a költségvetés bevételét jelenti, miközben továbbra is a kihelyezett támogatás összege ebben a példában 2x 720 000 forint = 1 440 000 forint volt.

A lakástakarék az Államnak sokszorosan megtérült. Még az első érvként hangoztatott „medenceépítés” során is megtérült, hiszen ugyanúgy meg kellett fizetni utána az ÁFA-t, tranzakciós adót és emiatt a kivitelező nem tudta elkerülni a számlaadási kötelezettséget, ami a vállalkozói adóvonzatok oldalán jelenthet további bevételeket a költségvetés számára.

Tényleg a „medence” volt a probléma?

Ez egy rendkívül kezdetleges és demagóg érvrendszer kelléke. Ha valóban ez volt a probléma, akkor nemes egyszerűséggel szűkíteni kellett volna a lakástakarék felhasználhatóságának a körét, azaz a listáról lehúzni, ami nem szolgálja a kormány szocpolitikai céljait, elvárásait.

Ugyanígy lehetett volna azt mondani, hogy a családtagok nem ajándékozhatják egymásnak a megtakarításaikat, így „spekulációs céllal” nem tudott volna a továbbiakban több családtag összeállni és GDP-t termelni.

Miért született az utolsó percekben 140 000 lakástakarék szerződés?

Azt gondolom, hogy érdemes elővenni a szokásjog fogalmát ebben az esetben. Be kell látni, hogy egy magas állami támogatással rendelkező termék megszűnése előtt mindenki „házon belülre akar kerülni, aki teheti”, azaz mindenki megpróbált jogot formálni a támogatásra.

Ez nem rosszindulatú cselekvés, hanem az állami kényszerítő hatása által kiváltódott lakossági válasz arra a kérdésre, hogy „mi lesz holnap, lakástakarék nélkül?”.

A lakosság nem akart olyan holnapot, ami lakástakarék nélkül kel fel…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 12, 2018 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal jobb

Egyre több helyről hallani, hogy megemelhetik a magyar nyugdíjkorhatárt, ami tüneti kezelése lenne a rendszer teljes összeomlásának. Immáron egy minisztériumi forrásunk is megerősítette azt az infót, hogy a nyugdíjkorhatár emelése lassan napirendre kerül és hamarosan dönthetnek róla! De ez mit jelent számodra?

Elképzelhetetlen helyzetet teremthet a nyugdíjkorhatár emelése

El kell fogadni, hogy nem minden nyugdíjas korú ember egészséges (munkaképesség ügyileg) és nem mindenki beteg ebből a szempontból. Mégis felidéződik bennem a kép, amikor Józsi bácsi, aki azért végigdolgozott két kezű munkával 45 évet, mégsem teheti le a lantot, hogy picit unokázhasson.

Már csak azért is szomorú kép ez, hiszen Józsi bácsin meglátszanak a munka és az idő nyomai. Sajnos a dereka folyamatosan és elviselhetetlenül fáj. Már nem képes pakolni és két kezű munkával megkeresni a kenyerét. De akkor mihez kezdjen ebben az elgépiesedett világban? 65 évesen végezze el a programozói OKJ tanfolyamot, hogy majd 2-3 év múlva garantáltan kapjon egy jól fizető álláslehetőséget?

Mert lassan nem marad más lehetősége Józsi bácsinak. Kétkezű munkát már nem tud végezni idős korára leamortizálódott egészségügyi állapota miatt. Pusztán tapasztala miatt pedig sehova nem veszik fel középvezetőnek, hiszen egy olyan korban élünk, ahol már a 28 éves diplomás is öregnek számít – szinte alkalmazhatatlannak. Helyette minden cég a fiatal titánokat keresi, akik könnyen formálhatóak, rugalmasak és dinamikusak!

Józsi bácsi! Te ilyen vagy?

A 70 év az új 65

A forrásom és az józan eszem is azt mondja, hogy hamarosan és lakástakarékpénztári fürgeséggel jelentik be a 70 éves nyugdíjkorhatárt. Azt gondolom, hogy itt most nem egy ördögi gonoszságot kell keresnünk, hanem az ország jövőjének a fenntarthatatlanságát felismernünk.

A nyugdíjrendszert nem egy olyan társadalmi ökoszisztémára tervezték meg, ahol majd minden aktív korú (és ez messze nem egyenlő a legálisan dolgozó -adózó emberekkel!!!) dolgozóra jut egy eltartandó személy (nyugdíjas, hátrányos helyzetű, rokkant, özvegyi ellátásban részesülő…stb). Varga Mihály éppen tegnap büszkélkedett el azzal, hogy Magyarországon elérte a KATA vállalkozók száma a 300 000-et.

Mit jelent a 300 000 KATA?

A KATA a legjobb intézkedés, ami történhetett, hiszen ezzel gyakorlatilag tehermentesítették a kisvállalkozókat, több pénzt hagynak a zsebükben és végtelenül leegyszerűsítették az adminisztrációt.

A KATA a lehető legrosszabb intézkedés, ami történhetett, hiszen ezzel gyakorlatilag pénzt vontak ki a nyugdíjrendszerből, állami ellátókból, elvették a KATA vállalkozóktól a gondtalan nyugdíjas éveiket.

A KATA vállalkozói forma hatalmas felelősséggel jár, hiszen a saját életünket kaptuk a kezünkbe. Azt mondja a kormány, hogy ne fizessenek havi 1M forint bevételig komoly adót (max. havi 50/75e forintot), cserébe viszont csökkentett állami szolgáltatásokra lesznek jogosultak a jövőben (lásd: nem igazán lesz nyugdíj nekik).

Évről évre egyre több KATA-s vállalkozó van Magyarországon. 2018-ben már 300 000-en voltak, ami a gazdaságilag aktív lakosság (2017-ben 4,564 millió fő) 6,57%-a.

2016-ban 2,7 millió ember részesült nyugdíjellátásban, ami 3 502 milliárd forint kiadást jelentett a költségvetésnek.

Ez mit jelent majd? Ha megáll a jelenlegi „katásodási tendencia”, akkor 3 502 * 0,065= 227,6 milliárd forintot spórolt a költségvetés minden évben. Ezért rendkívül fontos a KATA intézménye a jövő magyarországi nyugdíjrendszer átalakításában.

Milyen nyugdíjra számíthatnak a KATA-sok?

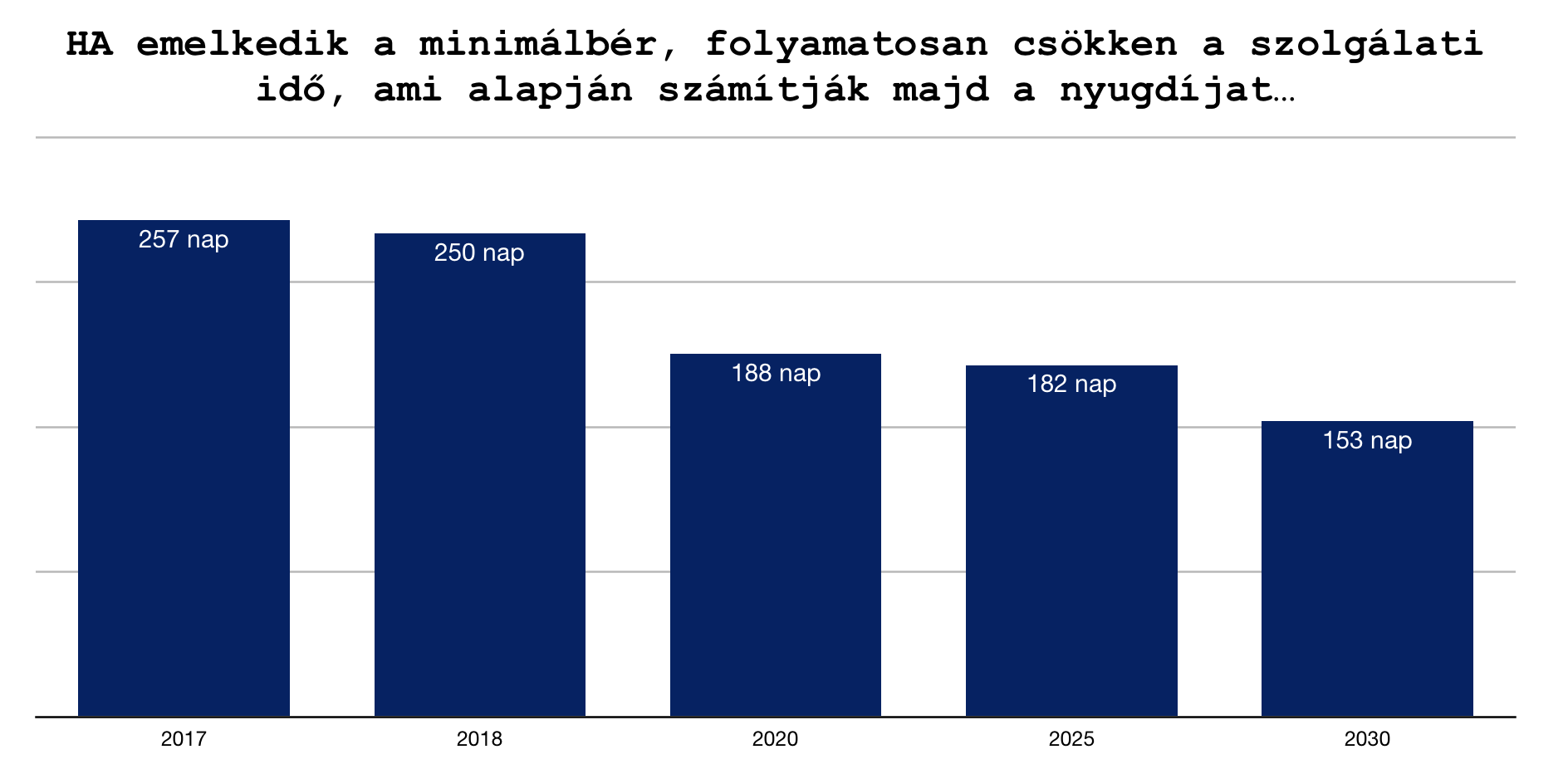

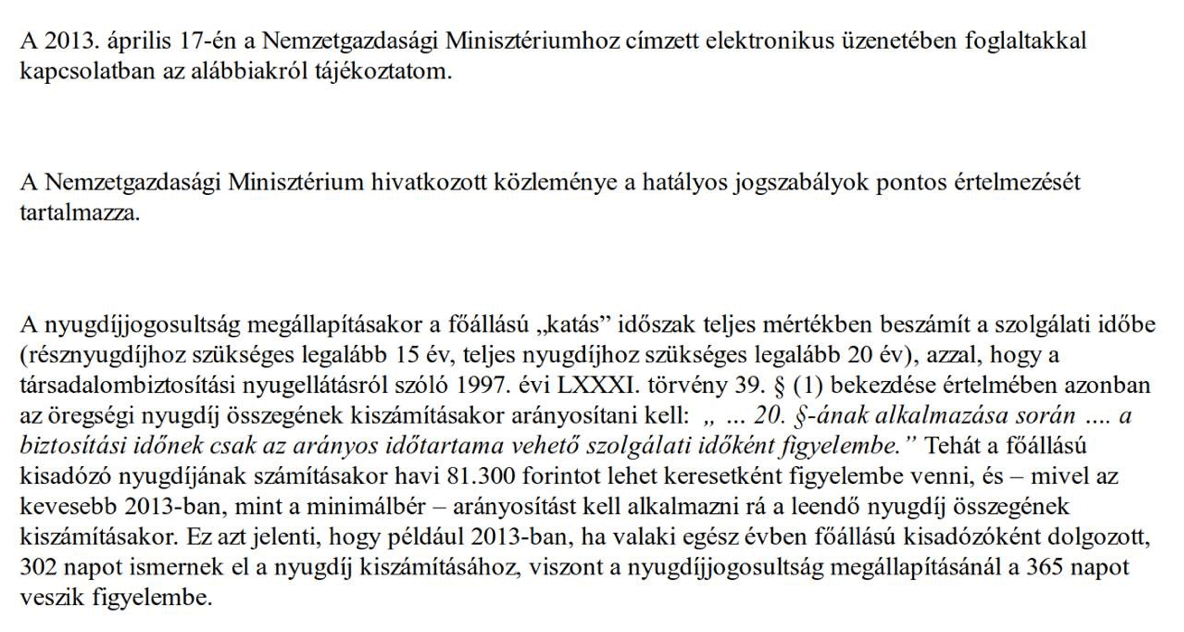

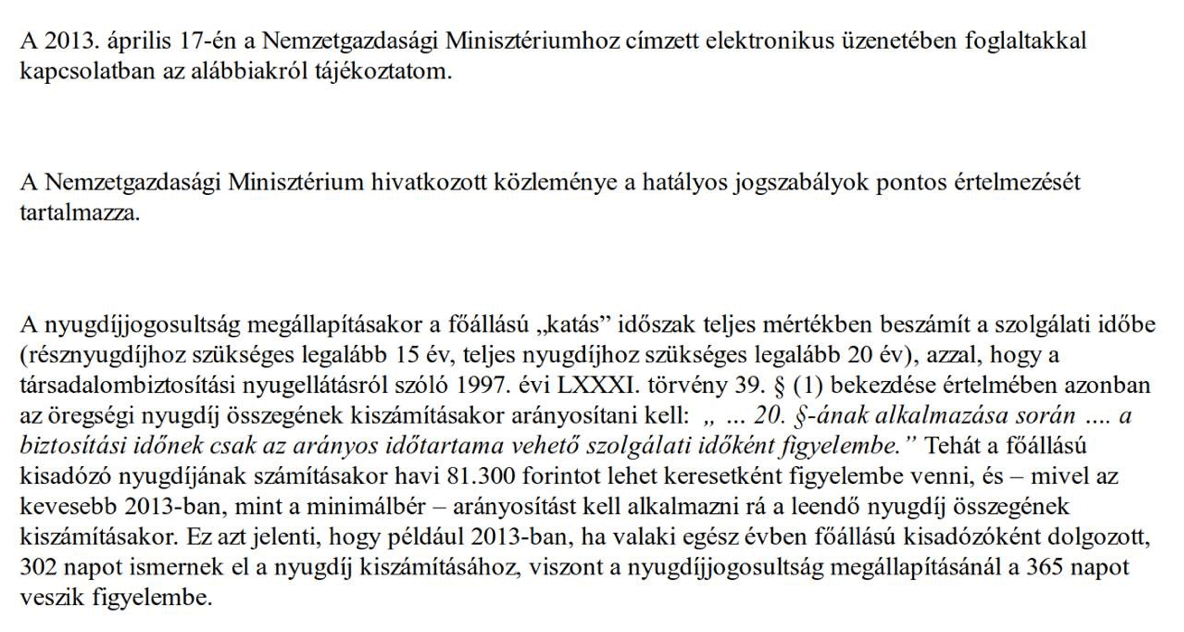

Leegyszerűsítve a nyugdíjat a keresetünk és a szolgálati időnk alapján számítjuk ki. KATA-s vállalkozóként a trükk abban rejlik, hogy az 50 000 forint megfizetésekor 94 400 forint keresetet „számítanak be”, azaz hiába volt minden hónapban 1 millió forint a bevételünk, a nyugdíjfolyósító szemében olyan, mintha nem kerestünk volna többet 100 000 forintnál.

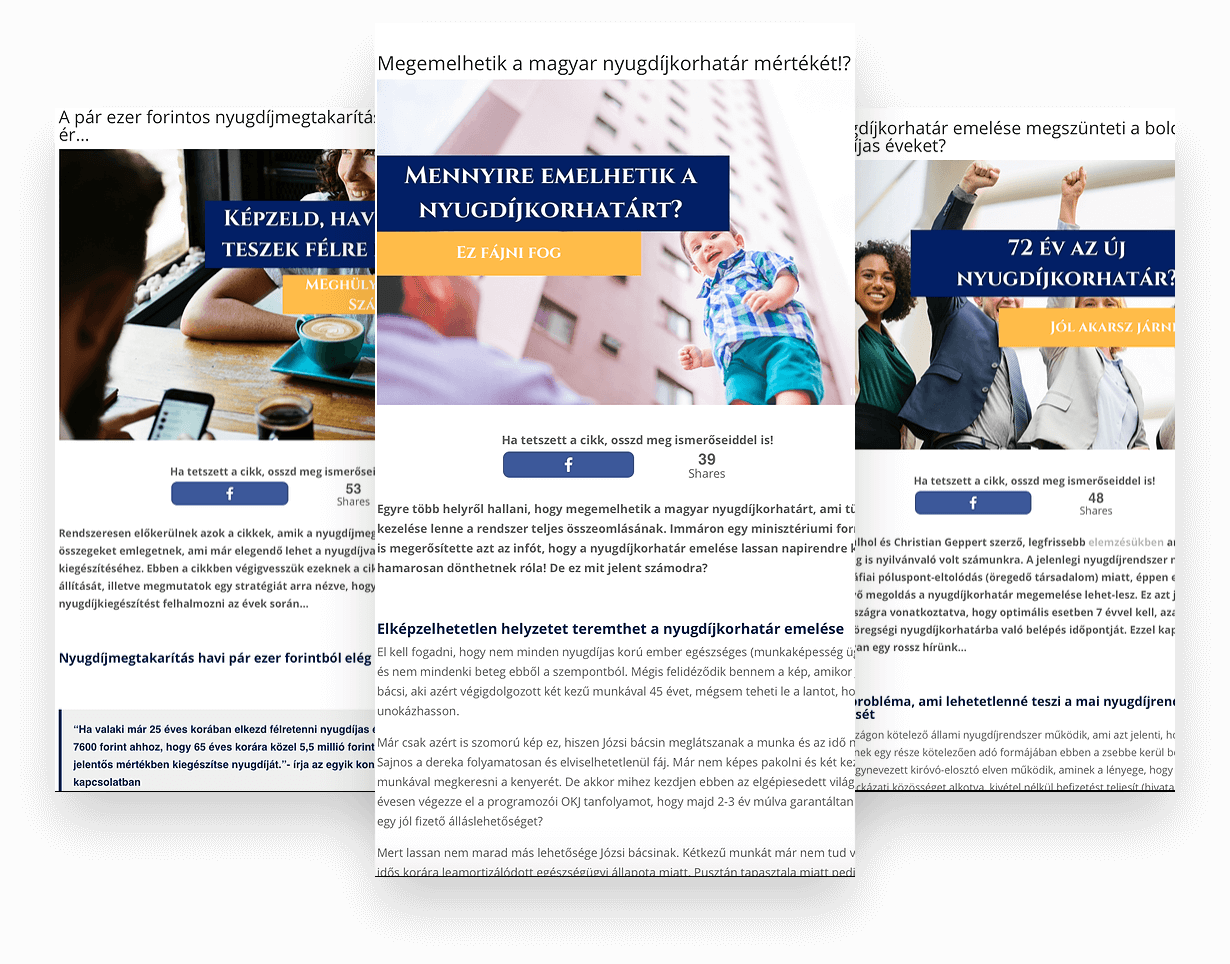

Mivel a kereset nem éri el a minimálbért (újabb trükk), ezért a 365 nap helyett 250 nap kerül bele a kis kalkulációs füzetünkbe, mivel arányosítottak:

2018-ban (94 400/138 000) * 365 = 250 nap, 2017-ben (90 000/127 500 * 365= 257 nap) (forrás: minner.hu)

Egyre rosszabb a helyzet, ugyanis a minimálbér emelkedik évről évre, viszont a KATA beszámított „jövedelem” nem fog emelkedni, mivel senki sem akar havi 50 000 forintnál többet fizetni…

Ezen a ponton érdemes eljátszani a számokkal!

2017-ben 90 000/127 500 * 365= 257 nap

2018-ban 94 400/138 000 * 365 = 250 nap,

(ha) 2020-ban 103 200 / 200 000 (új minimálbér) * 365 = 188 nap

(ha) 2025-ban 125 200 / 250 000 (új minimálbér) * 365 = 182 nap

(ha) 2030-ban 147 200 / 35 000 (új minimálbér) * 365 = 153nap

és így tovább…

fontos: Fontos: a 2018 után számok nem tények, pusztán példák és feltételezések, amiknek semmi közük a jelenleg ismert valósághoz! Ez egy lehetőség, amennyiben nem változtatja meg az Állam a KATA befizetések és a beszámított jövedelem arányát.

A minisztérium 2013-ban azt mondta, hogy ennél többet ismernek el

(engem az aggaszt ezzel kapcsolatban, hogy 20-30 éves távlatban nem számít feltétlenül a „jóindulat” vagy az elismerés mértéke. Sajnos el tudom képzelni, hogy indokolt gazdasági helyzetben azt fogják mondani, hogy a beszámított idő például a fenti számításhoz hasonló értékek alapján kerülnek meghatározásra. )

A meglévő nyugdíjmegtakarításaid is létjogosultságukat veszíthetik

Ma Magyarországon alapvetően három, államilag támogatott (20% adójóváírás) nyugdíjmegtakarítási forma elérhető a lakosság részére:

- Nyugdíjbiztosítás

- NYESZ

- ÖNYP

Sokan nem tudnak róla, de a háromból két nyugdíjmegtakarításnál (ÖNYP, NYESZ) a kifizetés ideje mindig az aktuális nyugdíjkorhatárhoz igazodik. Tehát Peti már 10 éve fizeti (30 éves kora óta) valamelyik a kettő termék közül, és még további 25 évig fizeti abban a reményben, hogy 65 éves korára összegyűlik benne a pénz.

Petinek igaza van, ugyanis a pénz valóban összegyűlik benne. Más kérdés, hogyha menet közben megemelik a nyugdíjkorhatárt 70 évre, akkor Peti a pénzét 70 éves korában kaphatja meg:

- 5 évvel többet kell majd befizetnie

- 5 évvel később kapja meg a pénzét

- 5 évvel rövidebb ideig élvezheti a statisztikai értelemben vett „gondtalan nyugdíjas éveket”

Emlékszünk még Józsi bácsira, aki dolgozna, csak nem igazán tud? Neki például nagyon jól jött volna, ha nyugdíjkorhatártól függetlenül megkaphatta volna a pénzét 65 éves korában.

A nyugdíjbiztosítás az egyetlen olyan nyugdíjmegtakarítás, aminek a lejárata a kötéskor érvényes öregségi nyugdíjkorhatár (azaz 65 év jelen állás szerint).

Most kell nyugdíjbiztosítást kötni?

A tényekkel nehéz vitatkozni. Mai információink szerint a nyugdíjbiztosítás a három termék közül az egyetlen, amihez biztosan 65 éves korunkban hozzájuthatunk büntetés nélkül. Még akkor is, ha menet közben a nyugdíjkorhatár megemelkedett 70 évre, 72 évre, 75 évre vagy akármennyire.

Valójában ezen tulajdonsága miatt érdemes minél hamarabb megkötni ezt a terméket (ha ebben gondolkozunk egyáltalán), hiszen amint bejelentik, hogy például 70 évre emelkedik a nyugdíjkorhatár, akkor a nyugdíjbiztosítás lejárata is emelkedik abban az esetben, ha a bejelentés után szeretnénk kötni ilyen terméket.

Valamilyen formában öngondoskodnunk kell mielőtt bekövetkezik a nyugdíjkorhatár emelése

Egyszerűen nem tudjuk, hogy mit hoz a jövő. Feltételezéseink vannak arról, hogyan alakulhat át a társadalom szerkezete a jövőben a robotikának és a magyar lakosság drasztikus csökkenésének (2040-re azt prognosztizálják, hogy a magyarok 7M-an lesznek a mostani közel 10M helyett) köszönhetően.

Jobb lesz nekünk, ha a robotok és automatizmusok helyettünk dolgoznak? Kérdés, hogy a világ többi területén milyen változások mennek végbe és az előállított értékünk mennyire exportálható külföldre, amiből pénzt keresnénk.

Az egész rendszer alapja viszont a pénz. A pénze az Államnak a befizetett adókból és járulékokból keletkezik alapvetően. Nem nehéz kiszámolni, hogy 7M magyar kevesebb pénzt fog előállítani, mint 10M magyar. Tehát a népességcsökkenés önmagában deformálhatja tovább a magyar nyugdíjrendszert, pláne, ha a csökkenő népesség mellett elöregedő társadalomról beszélünk.

Két lehetősége marad ilyenkor az Államnak:

- nyugdíjkorhatárt emel (ezzel próbálkoznak)

- nyugdíjat csökkent (Szó esett már az alapnyugdíjról is -» mai értéken 100 eurót emlegettek eddig)

Mire kiderül a megoldás, addigra késő lesz (a nyugdíjkorhatár emelkedik)

Nézzük meg, mi történt a lakástakarékokkal! Annyira bennem van a beszélgetés október elejéről, amikor egy nagyon kedves ügyfelemet kérdeztem meg a szerződésről. Azt válaszolta, hogy most nincsen rá pénzük. Október 15.-én csörrent a telefon, hogy azonnal kössünk 5 darab szerződést!

Ennek az üzenete, hogy mindig kell valami löket a cselekvéshez. A lakástakarék esetében ez egy egyszerű szisztéma, hiszen az összeg garantált és alapvetően rövid a futamidő. A nyugdíj esete merőben más, hiszen általában 20-30 évről beszélünk. Itt nem léteznek fix szerződések. Ha akkor eszmélsz, amikor bejelentik a nyugdíjkorhatár emelését, akkor egyszerűe késő lesz cselekedni, mivel a nyugdíjbiztosításon is buksz 5 évet lejárati szempontból.

Nem kezdek el számolni és számokkal bizonyítani. Szerintem már te is érzed, hogy valamire szükséged lesz valamikor, mert öngondoskodás nélkül nem fog menni.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.