Szerző: Szarvas Norbert | nov 8, 2017 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal jobb

Nézzük meg azokat a kevésbé ismert tényeket a nyugdíjbiztosításról, amit eddig nem ismertél, viszont túlságosan fontos ahhoz, hogy rejtve maradjon előtted! Ezek a tények megerősíthetnek abban, hogy valamit ideje kezdened a nyugdíj témával, mert napról napra egyre több pénzt buksz el!

#1 Az egyetlen termék, ami 65 éves korig tart

Gyakori tévhit a nyugdíjcélú megtakarításokkal kapcsolatban, hogy pusztán a „nyugdíjig” tartanak. Hajlamosak vagyunk ennyivel elintézi, hiszen a nyugdíj majd lesz valamikor. Ma Magyarországon az öregségi nyugdíjkorhatár 65 év.

Ezzel szemben egyedül a nyugdíjbiztosítás tart garantáltan 65 éves korodig. Mind a NYESZ, mind az Önkéntes Nyugdíjpénztár esetében törvényi foglalatba van vésve, hogy a lejárata „azonosul” a mindenkori öregséi nyugdíjkorhatárral. Ez azt jelenti, hogy emelik a nyugdíjhatárt, akkor tolódik a kifizetés!

A nyugdíjbiztosítás esetében az aláírás pillanatában érvényes öregségi nyugdíjkorhatér a mérvadó!

#2 Hamarabb is hozzá lehet jutni a pénzhez!

Jogosan merül fel a kérdés, hogy mi történik abban az esetben, ha előbb vonulunk nyugdíjba, ne adj’ isten rokkant nyugdíjasnak nyílvánítanak minket.

39%-ot meghaladó egészségkárosodás bekövetkeztekor illetve bármilyen más esetben, amikor nyugdíjjogosultságot szerzünk, a biztosító a nyugdíjbiztosításból „nem csökkenő” járadékszolgáltatásként rendszer kifizetést teljesít.

#3 Örökölhető

Sokan félnek attól, hogy mi történik, ha egy tragédia bekövetkezik? A nyugdíjbiztosítás esetében megadhatunk haláleseti kedvezményezettet, aki a hagyatéki eljárás kihagyásával azonnal jogosulttá válik a biztosító kifizetésére.

Ilyen esetben a biztosító kifizeti a szerződés aktuális érétkét + a bónuszszámlán levő pénzt + a haláleseti biztosítást (amennyiben ilyen volt a szerződésben).

#4 Nincsen átváltási költség

A nyugdíjbiztosításban a pénzünket befektetési alapokba tudjuk elhelyezni. Amennyiben befektetési alapot szeretnénk vásárolni egy szimpla befektetési számla nyitásával valamelyik alapkezelőnél vagy banknál, akkor minden egyes váltásnál költségeket kell kifizetnünk.

A nyugdíjbiztosítás esetében azonban a menet közbeni portfólió átrendezése, átváltás másik alapba díjmentes. Emiatt egy rendszeresen gondozott átlagos nyugdíjbiztosítási szerződés (kétévente legalább 1 átváltás) hosszútávon sokkal olcsóbbá válik, mintha például egy NYESZ szerződés keretében tennénk meg ugyanezt a műveletet.

#5 Az Állam nem veheti el

Gyakran merül fel kérdésként a jogos félelem, miszerint „mi lesz, ha az Állam elveszi ezt is, mint az MNYP vagyont”? A nyugdíjbiztosítás esetében kizárt, hogy ez megtörténjen. Kevesen tudják, de az MNYP-be fizetett pénz úgynevezett „köteles” része volt a fizetésünknek. Magyarul adó, amit magánszámlákra utalhattunk.

Valójában soha nem volt miénk a pénz, és ezt a jogi kiskaput kihasználva olvasztották be az MNYP vagyont a közösbe. Ezzel szemben a nyugdíjbiztosításhoz az Államnak valójában semmi köze nincsen, ez a te ténylegesen magánszerződésed, ahova önkéntes alapon fizetsz be.

Gondolj bele, hogy a nyugdíjbiztosítást tipikusan egy nemzetközi, komoly háttérrel rendelkező biztosítóval kötjük meg. Náluk nem férne bele, ha Magyarországon elvenné az Állam a pénzt, mert akkor a többi országban is pánik alakulna ki ezzel kapcsolatban és csődbe mennének.

#6 Az eseti befizetésekre is jár az adójóváírás- Nyugdíjbiztosításról

A nyugdíjbiztosítási szerződésnek két része van. A főszámla, ahova a havi rendszeres (kötelező) befizetéseket helyezik és az úgynevezett eseti számla (nem kötelező), ahova pluszba bármikor befizethetsz kisebb-nagyobb összeget.

Azt már kevesen tudják, hogy az eseti számlára befizetett összegnél dönthetsz, hogy szeretnél adójóváírást igénybe venni hozzá vagy sem. Ha igen, akkor év elején kapsz erről is igazolást, de nekünk már befizetéskor nyilatkozni kell arról, hogy ezt szeretnénk!

Ha az eseti befizetéseinknél nem nyilatkozunk az adójóváírásról, akkor szimpla befizetésnek minősül, amihez bármikor büntetés nélkül hozzáférhetsz

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. 01. 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 3, 2017 | Cikkek - pénzügyi blog, Felső bal, Nyugdíj, nyugdíj oldal bal

Biztosan te is sokat gondolkoztál már a nyugdíjas éveiden. Mit szeretnél majd csinálni a hétköznapjaidon? Utaznál? Unokáznál? Kipróbálnál dolgokat, amikre aktív éveidben nem volt időd/pénzed? Az biztos, hogy pénzre szükséged lesz. De hogyan lehetne a nyugdíjvagyont felhalmozni, megszerezni? Ebben a cikkben megmutatok egy nagyon okos technikát: hogyan építsünk nyugdíjvagyont?

„Milyen nevetséges nyugdíjba menni 65 évesen! 65 évesen még pattanásaim voltak!”– George Burns amerikai humorista, aki élt 100 évet

„Milyen nevetséges nyugdíjba menni 65 évesen! 65 évesen még pattanásaim voltak!”– George Burns amerikai humorista, aki élt 100 évet

Reméljük, megemelik a nyugdíjkorhatárt

Talán a legjobb dolog, ami történhet veled, ha emelkedik a nyugdíjkorhatár és te egészséges maradsz. Tudom, ma még őrültségnek tűnik, de támaszkodjunk nemzetközi statisztikákra, hogy megértsük, miért állítom ezt! A fejlett világ országainak nagyrészében a nyugdíjasok az utolsó fizetésük 60-70%-át kapják meg. Tehát kizárólag a nyugdíjrendszerre támaszkodva, garantáltan kevesebb pénzből kell szerényebb életet élniük.

A Bostoni Főiskola Kutatóközpontja kiszámolta, hogyha 66 év lenne a nyugdíjkorhatár, akkor a nyugdíjas háztartások csupán 50%-a tudná megőrizni jelenlegi életszínvonalát. Ha a korhatár 70 lenne, akkor pedig ugyanezen háztartások 86%-a tudna kényelmes életet élni!

A válasz pofon egyszerű! Gyakorlatilag a családoknak 4 évvel több idejük állna rendelkezésükre arra, hogy nyugdíjvagyont halmozzanak fel. Persze amerikában ez nyílván máshogyan működik, de magyarként is nagyon érdekes a bostoni számítás, hiszen nálunk jelen pillanatban:

- 65 év a nyugdíjkorhatár

- A nyugdíjasok fele él a létminimum alatt

- A jövőben tervezik tovább csökkenteni a nyugdíjakat

Hogyan számoljam ki, hogy mennyi pénzre lesz szükségem?

Sokféleképpen ki lehet számolni a nyugdíjas évekre szükséges vagyon mértékét. Mivel azonban nem ismerjük a jövőt és biztonsági játékot játszunk, ezért a legalapvetőbb számítási módszert szeretném neked megtanítani. A magyarok várható átlagélettartama 76 év születéskor, az OECD adatai alapján. A nők nálunk is tovább élnek, az ő várható élettartamuk 79, míg a férfiaké 72 év. Ennél is fontosabb, hogy a KSH 2013-as adatai szerint Magyarországon a nyugdíj után a nők további 18,2, a férfiak pedig 14,5 évet élhetnek. Nekünk tehát ezzel a számsorral kell kalkulálnunk.

A nyugdíj utáni várható élettertam 16 év

Nekünk tehát ezzel az értékkel kell számolnunk férfiként és nőként egyaránt. Miután megvan az élettartamunk, ki kell találnunk, hogy mekkora összegre lesz szükségünk havi szinten ebben a 16 évben. Mondjuk azt, hogy 250 000 forintra lenne mai értékén számolva szükségünk minden hónapban és feltételezzük azt, hogy mai értéken az Államtól legrosszabb esetben is megkapunk 100 000 forintot.

Feltételeznünk kell valamekkora összeget az Államtól, ugyanis a nyugdíjkatasztrófa nem azonnal érkezik, hanem folyamatosan csökkennek majd a nyugdíjak, hogy elkerüljük a társadalmi katasztrófát. Ez az összeg mai értéken (egy átlagos jövedelemmel rendelkező ember számára) lehet a 100 000 forint.

150 000 forintot kell valahonnan előteremtenünk! Ezt az összeget be lehet szerezni meglévő lakásvagyon kiadásából vagy egy jól felépített vállalkozásból is. Pénzügyi értelembe véve most ezzel azért nem foglalkozunk, mivel feltételezhetően egy sikeres vállalkozónak, vagy többlakásos tulajdonosnak a havi kiadása sem 250 000 forint, hanem lényegesen magasabb összeg. A különbséget pedig ezekből az extra bevételekből kell majd fedeznie.

Az eredményül kapott havi pótolandó összeget (150 000 forint) be kell szoroznunk a várható nyugdíjas hónapokkal (16 év x 12 hónap = 192 hó). Így kapunk egy nettó jelenértéket (28 800 000 forint). Nem szabad elfelejtenünk, hogy az infláció miatt a jövőben ez a pénz nem fog ugyanennyit érni. Éppen ezért ezt az összeget egy bármilyen jövőérték kalkulátorba be kell ütnünk és feltételeznünk kell egy éves 2%-os inflációt.

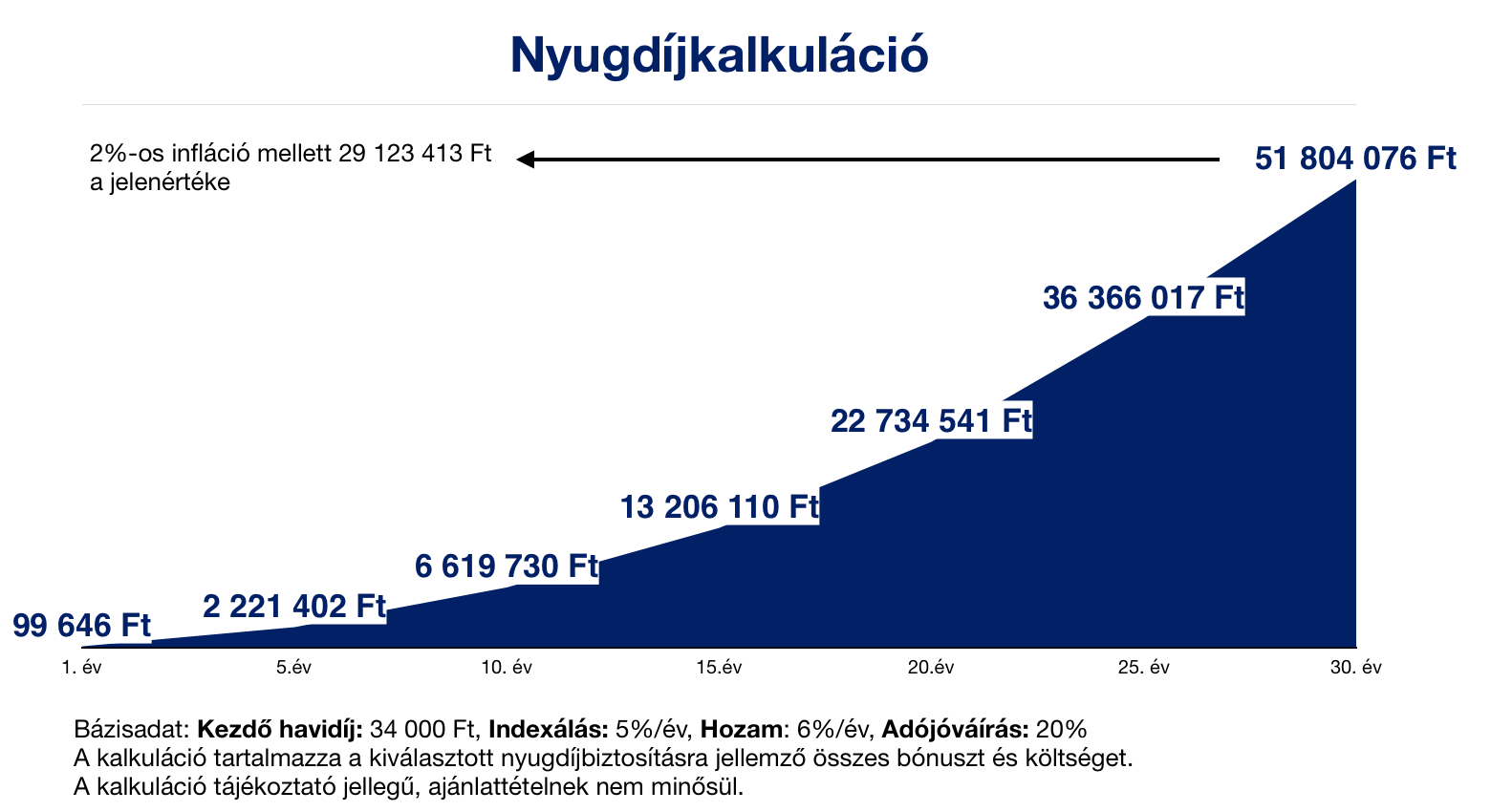

A kalkulációban egy 35 éves embernek számolunk, akinek ma még 30 éve van hátra a nyugdíjkorhatárig

52 167 213 forintra lesz szükségünk

Ezt az összeget, hogyan tudom összegyűjteni? – avagy hogyan építsünk nyugdíjvagyont

Nagyon fontos, hogy most egy konkrét példát nézünk meg. Viszont mindenkinek egyedi kalkulációra van szüksége, ami igazodik a jövedelmi és életkori sajátosságaihoz! Első lépésként érdemes elosztanunk a szükséges összeget 360 (30 év)-al, hogy lássuk, 0%-os hozam és adójóváírás nélkül mennyit kellene félretennünk!

144 908 forintot havonta 30 éven keresztül

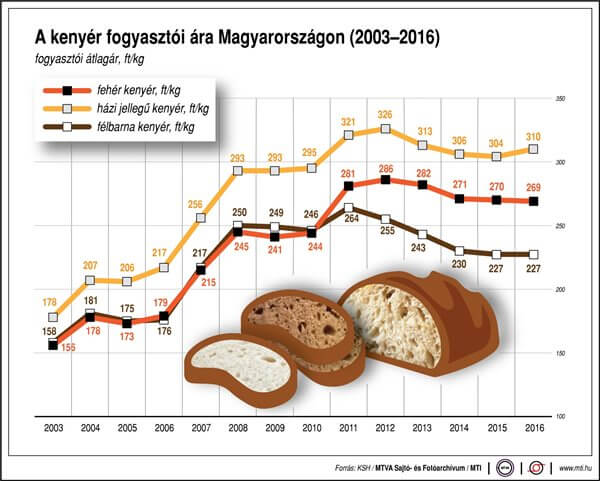

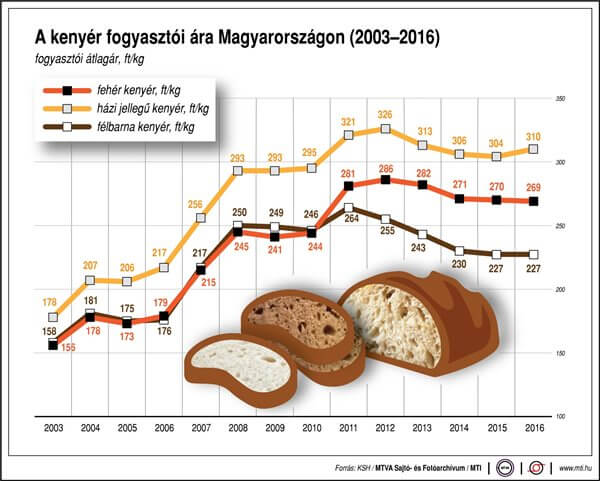

Ez sokak számára a teljes havi bevételüket jelenti jelen pillanatban. Ilyenkor érdemes megnézni, hogy a kenyérnek az ára az elmúlt évtizedben hogyan alakult:

Csak érdekességképpen tenném hozzá a fenti adatsorhoz, hogy 1990-ben a kenyér kilóját 20 forintért kaptuk meg! 2016-ban 227 forintot kellett érte fizetnünk. Ez több, mint 11-szeres növekedést jelentett az elmúlt 26 évben. Tehát kapunk egy nagyjából 30 éves mintát az inflációval kapcsolatban. De ez most miért fontos számunkra? A legfontosabb felismerés szerintem, hogy ma 1 kiló kenyér árából közel harminc évvel ezelőtt 11-14 kiló kenyeret tudtunk volna vásárolni. Tehát ma nem okozna gondot egy kiló kenyér kifizetése. Ilyen módon a nyugdíjvagyonunk felhalmozásához szükséges havi 114 908 forintot sem szükséges most egyből befizetni, hiszen ma megterhelést jelentene, 20 év múlva pedig talán még kevésnek is éreznénk…

A nyugdíjmegtakarításunkat minden évben indexálnunk kell, azaz évről évre 3-5%-kal többet kell befizetnünk, hogy soha ne érezzük tehernek, de közben elérjük a célunkat!

Adójóváírás, hozamok, indexálás

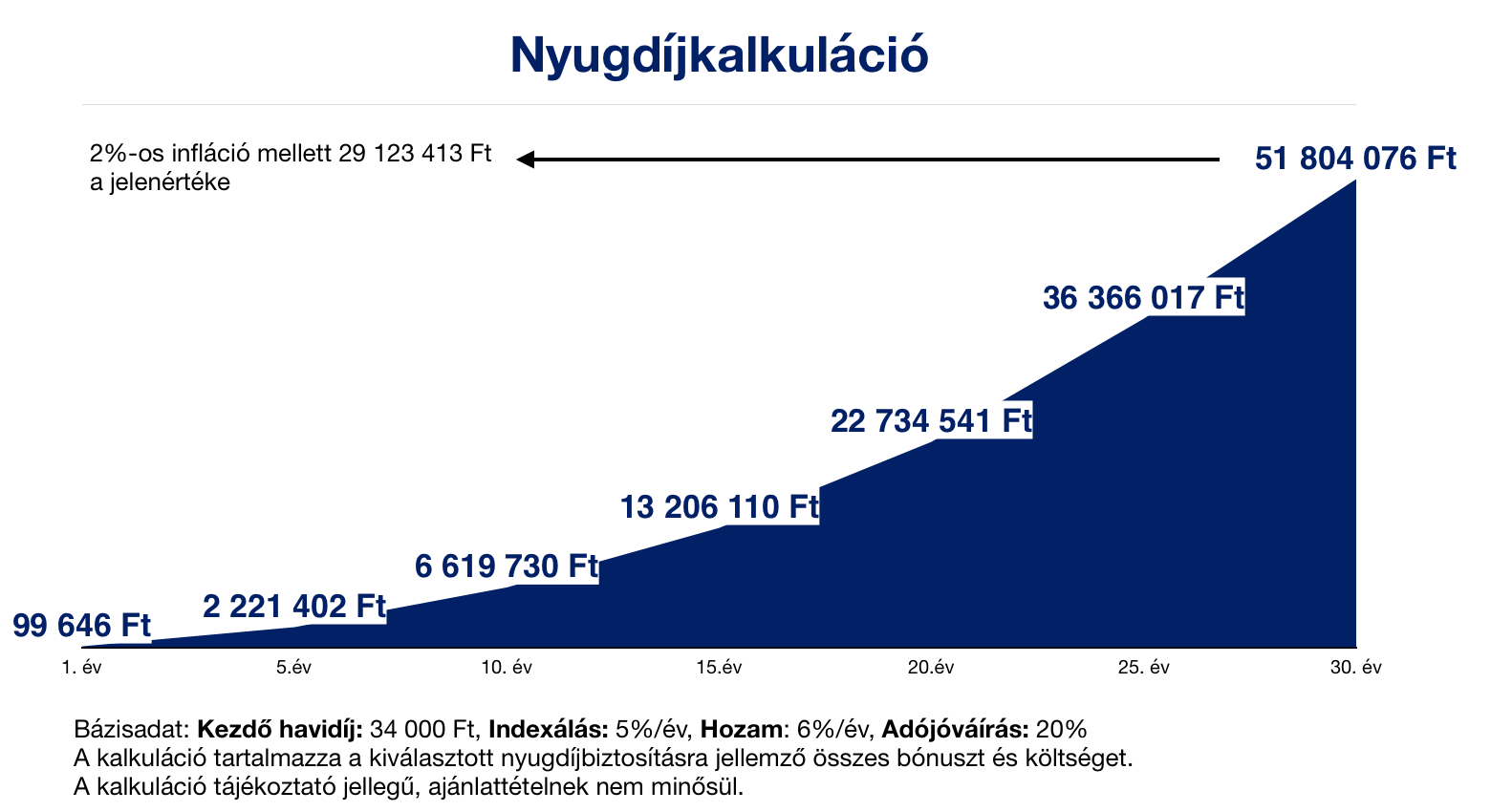

Szerencsére a szükséges nyugdíjvagyont nem kizárólag a saját befizetéseinkből kell fedezni, ha hajlandóak vagyunk azt befektetni például egy nyugdíjbiztosításon keresztül. Ebben az esetben többek között minden befizetésre kapunk 20%-os adójóváírást, ami szintén befektetésre kerül, lehetőségünk nyílik indexálni illetve a biztonságos befektetéseink után hozamot kapunk. Kiszámoltam, hogy az általam legjobbnak tartott nyugdíjbiztosításban mennyit kellene félretenni!

A kalkulációból láthatjuk, hogy egy ma 35 éves embernek, aki közel 52 000 000 forintot szeretne összegyűjteni (ami mai értéken közel 30 000 000 forintnak felel meg), ma 34 000 forintot kell havonta félreraknia a célja eléréséhez. Ezt a havi összeget évente 5-5%-kal kell majd megemelnie. Ez azért sokkal barátságosabb, mint a következő 30 évben félrerakandó 144 908 forint!

Így lehet nyugdíjvagyont pénzügyi termékből felhalmozni

Hogy mennyit számít az adójóváírás, ami szintén befektetésre kerül? Ebben a kalkulációban a hozammal kalkulált adójóváírás a 30. év végére 6 015 821 forintot jelentet nekünk, ami közel 10%-a a teljes nyugdíj vagyonunknak! Tehát nem elhanyagolható tétel!

Miért nem éri meg halogatni?

Sokféleképpen meg lehet ezt a témát ideologizálni! Azt vettem észre, hogy az ügyfelek nagyon nehezen hajlandóak dönteni és mindig halogatnák a dolgokat. Itt van például ez a nyugdíjbiztosítás, ami tetszik, de még várnál valamire. Mit veszíthetsz? Ilyenkor azt szokták mondani, hogy maximum azt a 6 havi befizetést+ állami támogatást bukod el ( 6x (34 000+6 800)= 244 800 forint, ami 30 éves távlatban elenyésző!) Ugyanakkor létezik nekünk egy úgynevezett „halogatás kalkulátor”, amivel fillérre pontosan meg lehet nézni, hogy mit jelent számunkra a végén ez az összeg! Ha 6 hónappal később indítod a megtakarításodat, úgy a lejárati összeg 2 098 607 Forinttal, 4 %-kal csökken. Most meglepődtél igaz? Hogyan lett a 244 800 forintból 2 098 607 forint veszteség? Hát ne felejtsd el, hogy

- egyrészt ez a pénzed nem kamatozott 30 évig, hiszen sosem lett befizetve

- másrészt a futamidőd is csökkent 6 hónappal (mivel később indult a nyugdíjbiztosítás), ami azt jelenti, hogy a teljes nyugdíjvagyonod ebben a termékben fél évvel kevesebb ideig tudott növekedni (pont, amikor a legtöbb pénz volt már benn)

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 9, 2017 | Alsó bal, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal bal

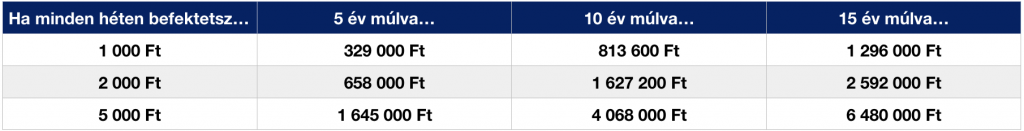

[ Megtakarítási stratégiák nyugdíjas évekre] – Mi történt volna, ha 10 évvel ezelőtt heti 1 000 forintot raktál volna félre átlagos évi 8%-os hozam elérése mellett? Tippelj, hogy most mennyi pénz lenne a számládon! A nyugdíjas évek egyre közelednek, talán már csak 10 éved van hátra. De lehet, hogy 30. Az biztos, hogy megfelelő stratégia hiányában nem lesz lehetőséged megfelelő tőkét felhalmozni, mire elérkezik az idő…

Kevés pénz+ sok idő = sok pénz. Ez az egyetlen létező képlet a pénzügyekben, ami szegényre és gazdagra egyaránt érvényes!

[A SPRITE stratégia]

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Egy doboz üdítő 200 forintba kerül. Gondolkodás nélkül ki tudod fizetni? Ez egy tipikusan „nem számít tétel”? Valószínűleg egyáltalán nem számít ez az összeg neked. És most a végkövetkeztetésben sem arról akarlak meggyőzni, hogy mondjál le a Sprite-ról minden nap.

Egyszerűen meg akarom világítani számodra, hogy milyen összegek nem számítanak számodra a hétköznapokban, viszont másik oldalról egy összegben kifizetve soknak érzed. Ezt a kettősséget kell azonnal elfelejteni és elismerni, hogy minden nap van egy doboz Sprite-od a nyugdíjas éveidre!

Megmondom mi lett volna, ha… – [megtakarítási stratégiák nyugdíjas évekre]

Érdemes eljátszanunk a gondolattal, hogy mi lett volna, ha az elmúlt 10 évben minden nap egy Sprite árát tettük volna félre, ami hetente nagyjából 1 000 forintot jelentett volna. Ez az egész azért érdekes, hogy lássuk, mennyivel jutottunk volna előrébb a saját életünkbe, ha anno nem legyítettünk volna az egész megtakarítósdi butaságon…

Tipikus mondat: ez annyira kevés pénz, hogy úgysem lehet komoly összeget összegyűjteni

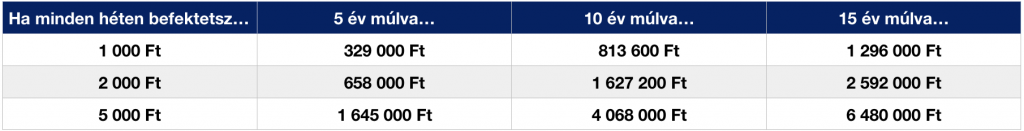

Akkor most a Sprite összehasonlításában érdemes megvizsgálnunk a táblázatot, ami azt mutatja meg, hogy x év alatt, évi 8%-os hozam esetén mennyi pénzünk lett volna- lenne majd. Persze ezek nem kész tények, hanem laboratóriumi körülmények között bemutatott példa, amitől a valóság biztos eltér majd.

A Sprite stratégiával (heti 1 000 forint félretétele) csodákat ugyan nem értünk el, de érdekes lenne eljátszani a gondolattal, hogy a táblázatban megkapott összeggel mihez kezdenél ma, ha lenne ennyi a számládon?

329 000 forintból – felújítanád a konyhát a legmodernebb eszközökkel?

813 600 forintból – Vennél magadnak egy garázst?

1 296 000 forintból- Kifizetnéd a diákhiteledet?

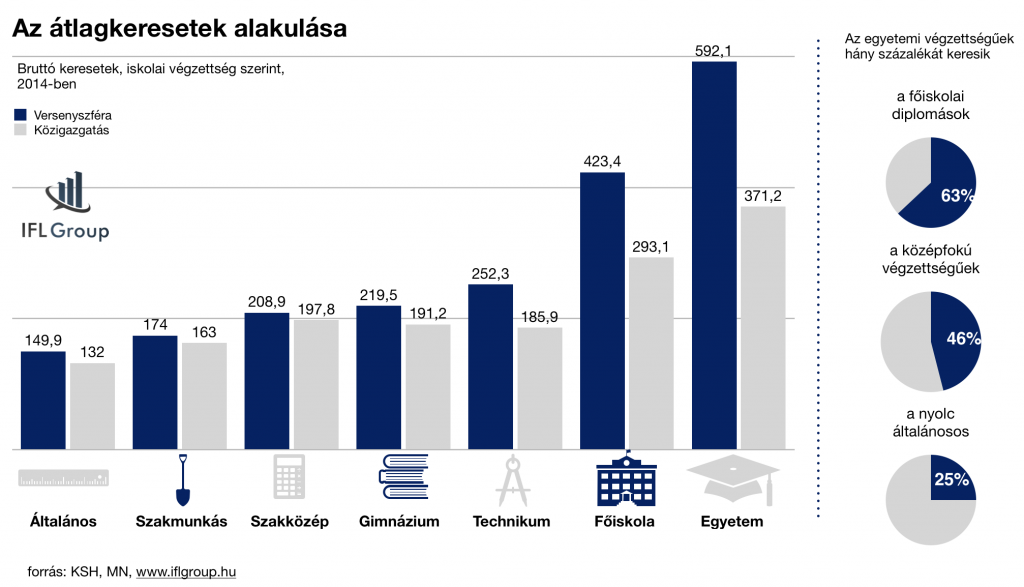

[A sikeres gyerek stratégia]

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Ebben az esetben a családi költségvetés fókuszpontja egyértelműen a gyerek előremenetelével kapcsolatos költségek (egyetemen, lakhatás, utazások, munkahelyi költségek) finanszírozása. A kérdés az, hogy a szülőnek milyen erkölcsi és jogi alapja van arra számítani, hogy majd a gyermeke tartja el nyugdíjasként?

Ugyanakkor a „sikeres gyerek stratégiája” kifejezetten a többgenerációban gondolkodó, egymáshoz ragaszkodó és közvetlen viszonyt ápoló, családi hagyományokkal rendelkező családok körében lehet életszerű elképzelés, ahol nem tartanak attól a szülők, hogy a gyermek magukra hagyja őket.

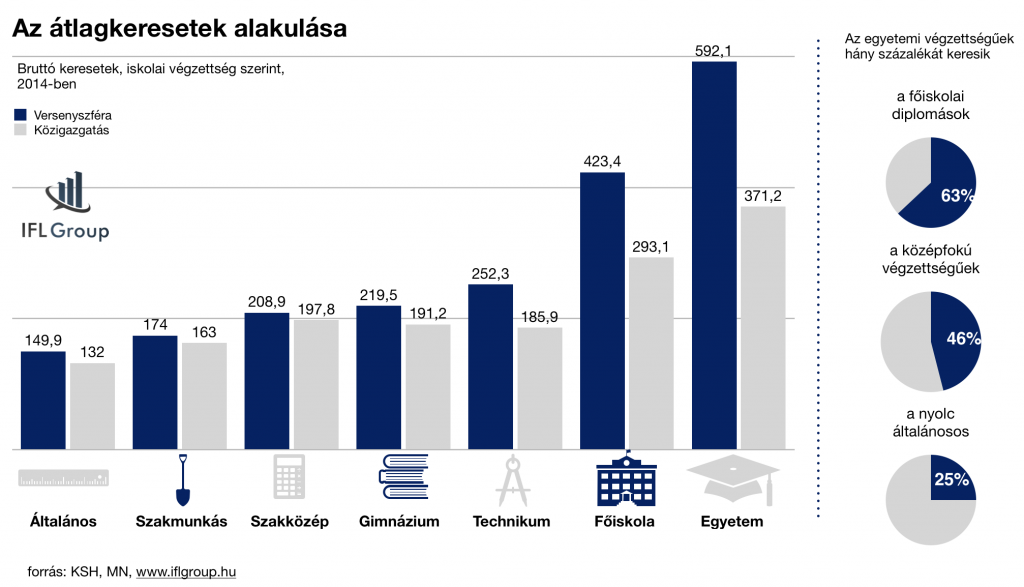

A jobb oktatás több pénzt jelent

A fenti infografikából egyértelműen kiderül, hogy azok a gyerekek, akik magasabb szintű képzést kapnak, tanulmányaikban előbbre jutnak, átlagosan lényegesen magasabb jövedelmet érnek el a munkaerő piacot, amiből értelemszerűen nagyobb és jobb eséllyel tudnák támogatni nyugdíjas korú inaktív szüleiket.

Fontos azonban figyelembe venni a társadalmi foglalkozások ciklikus változását, ami könnyen veszélybe sodorhatja ezen terveket. Ugyanis mára eljutottunk arra a pontra, amikor túlképzés jelentkezik a diplomások körében, miközben munkaerőhiány alakult ki az olyan kétkezi „szakmunkás” pozíciókban, mint a kőműves vagy a szobafestő. Pár hete már olvasni lehetett arról, hogy a szakemberhiány miatt bizonyos pozíciókban akár nettó 5-600 000 forintot is simán megkereshetnek azok az emberek, akik alapvetően szakmunkással rendelkeznek, viszont értenek valami kétkezi hiányszakmához.

Nagyon nehéz megjósolni, hogy 20-30-40 év múlva mely szakmákat tekinthetünk jövedelmező és sikeres szakmának, aminek magasabb fizetéséből a gyermekünk majd el tud minket tartani.

[Az önálló gyerek stratégiája]

A Sprite stratégiához köthető, amikor a szülő azt mondja, hogy ő nem hajlandó feltételezésekbe bocsájtkozni és nem csak a „sprite” pénzt, hanem a gyerekmegtakarításokra szánt pénzt is a nyugdíjcélú megtakarításokba önti bele, hogy a nyugdíjas éveket a lehető legnagyobb biztonságba tudhassa.

Ennek a stratégiának az alapja az újrakezdődő egygenerációs családok viszonya, ahol a generációk között nem alakul ki szoros, egymásra érdemben számítani tudó családi és anyagi kötelék. Ellenben minden generáció újra és újra kezdi a vagyonfelhalmozást.

[A „mégegy lakást” stratégia]

Gondolkozhatunk úgy is, hogy nem bízunk feltétlenül a pénz értékében és jövedelmezőségében, mint ahogyan nem szeretnénk a gyerekünkre erőszakolni magunkat, de magára sem akarjuk hagyni.

Közkedvelt köztes megoldás a lakás befektetési célú megvásárlása, ami alapvetően tökéletes megoldás lehet, hiszen optimális esetben folyamatos passzív jövedelmet jelenthet nekünk, miközben végső soron a gyermekünk örökli majd meg, akinek ezáltal legkésőbb a nyugdíjas éveit tudjuk valamilyen szinten segíteni, stabilizálni.

Ennek a stratégiának is számtalan veszéllyel kell megküzdenie, hiszen figyelembe kell venni az ingatlanokat folyamatosan és változóan sújtó adónemeket, álagromlást, árváltozást, demográfiai vándorlást és változást. Szinte lehetetlen 20-30 évvel előre kitalálni, hogy helyileg hol érdemes lakást venni.

Nem kötelező egy lakásban maradni. Ha indokolt, akkor adjuk el és vegyünk máshol…

Ma rossz üzlet lakást venni?

Nagyon nehéz megsaccolni, hogy elérkeztünk a telítettségi ponthoz, vagy csak félúton vagyunk és további drágulások várhatóak? Alapértelemben véve lakást befektetési céllal akkor éri meg vásárolni, ha az értékében emelkedés (minimum stagnálás) várható és biztosan ki tudjuk adni albérletbe nettó 5%-os éves haszonért cserébe.

Ahogyan beindult a magyar ingatlanpiac és kínálati hiány mutatkozik főleg a CSOK kompatibilis lakások területén, az árak az egekbe szöktek. Ez hatással volt az albérleti árakra is. Példaként a nagyobb városokban ott tartunk, hogy egy átlagos jövedelemmel már képtelenség megfizetni az albérletet. Márpedig ez egy nagyon fontos szempont, hiszen végső soron az árakat az „őshonos” ottlakók fogják meghatározni és akár korrekcióra kényszeríteni a piac, amint a kínálat túlmutat a keresleten.

Cikkajánló:

A nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 10, 2017 | Állami támogatás, Cikkek - pénzügyi blog, Felső jobb, Nyugdíj, nyugdíj oldal bal

Azokban az országokban, amelyekben már megtörtént a nyugdíjreform, mind kettő- vagy többpilléres rendszerre álltak át. A nyugdíjrendszer egyfajta biztosítás a társadalom számára, amelynek keretében kockázati közösséget alkotva garantálják egymásnak a tagok, hogy inaktív éveikben kapnak pénzt. Nézzük meg hogy a nyugdíjrendszer Európában hogyan működik!

Németországban pontoznak

Németországban jelenleg 65 év és két hónap a nyugdíjkorhatár (a következő 20 évben fokozatosan 67 év fölé emelik), és minimum 5 év járulékbefizetés után jár nyugdíj. A kötelező állami nyugdíjrendszer egypilléres, kereset alapú folyófinanszírozású rendszer. Az úgynevezett Riester-nyugdíj rendszer.

Ez a rendszer pontozásos számítású, tehát a hozzájárulás mértéke attól függ, hogy mennyit keres a dolgozó. Amikor valaki nyugdíjba megy, akkor visszamenőleg kiszámolják minden egyes évre vonatkozóan a pontszámokat, és ezeket összesítik. Majd az összesített pontokat megszorozzák az aktuális nyugdíj-pontértéknek megfelelően, ami 2014-ben 337,68 euró volt. Az érték évente igazodik a GDP-hez.

A bruttó kereset legalább 4%-át kell befizetni, de legföljebb évi 2100 eurót. Az állami rendszer mellett létezik önkéntes nyugdíjpénztár is, ami adó és állami támogatást élvez. Eltartott gyermek után további támogatás jár.

Cikkajánló: Milyen befektetési stratégiát alkalmazzunk nyugdíjcélú megtakarítás esetén?

Két pillér a lengyeleknél

Lengyelországban a nyugdíjrendszer kétpillérű.

A kereset 16,6 százaléka egy fiktív számlára megy, ezen felül pedig 2,9 százalék járulékként egy másik alszámlára kerül a társadalombiztosítási rendszerben, amely tőkefedezeti elven működik.

Tehát mindenkinek van egy személyre szabott alszámlája, ahová a kereset 2,9 százaléka kerül, és a dolgozó döntheti el, hogy ezt az összeget milyen kockázatú befektetésbe helyezi. Ha ebből a két pillérből nem jön ki a meghatározott minimum nyugdíj (mert mondjuk a befektetés nem hozta a várt hozamot), akkor az állam kipótolja a hiányzó részt.

Lengyelországban a nyugdíj egyébként 21 év járulékfizetés után jár.

A svéd minta

A svéd nyugdíjrendszer egy folyó-finanszírozású, egy felosztó-kirovó, és egy hozzájárulással meghatározott rendszerből áll.

Nyugdíjjárulékként minden biztosított a bére 7 százalékát, a munkáltatója pedig 10,21 százalékát, ketten összesen a bruttó bér 17,21 százalékát fizetik.

Az egyéni nyugdíjjárulékkal csökkentett bérhez viszonyítva 18,5 százalékos nyugdíjjárulékot jelent. Ebből 16 százalékot az egyéni számlákon írják jóvá és négy állami nyugdíjalap között egyenlő arányban. A fennmaradó 2,5 százalék pedig az egyén által választott befektetési alap valamelyikébe kerül. Ezek összessége miatt a svéd nyugdíjbiztosítás alapvetően önfenntartó.

Közeleg a katasztrófa

A fenti példákból az látszik, hogy mindenhol többpilléres nyugdíjrendszert vezettek be, ahol már megvalósult a reform.

„Ha nem történik reform, akkor katasztrófa előtt állunk. Vannak jó nemzetközi példák, amelyeket lehetne mintaként használni a magyar rendszer átalakításához” – mondta Mihály Nikolett, a Szent István Egyetem adjunktusa.

A fenti, nemzetközi példákból viszont az is jól látszik, hogy mindegyik nyugdíjrendszer a dolgozók nyugdíjcélú megtakarításaira is építkezik. Érdemes a magyar lakosságnak is minél előbb elkezdeni az előtakarékosságot a nyugdíjas éveikre, ugyanis még mindig tartja magát a megtakarítás legfontosabb elmélete: „kevés pénz+ hosszú idő = sok pénz”

forrás: OECD, Pénzcentrum

Nyugdíjmegtakartást szeretnél indítani?

Szerző: Szarvas Norbert | szept 10, 2017 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Lakáscélú jelzáloghitelt felvenni 5-10-15-20 éves elköteleződéssel jár. Tipikusan a legegyszerűbb hitelkonstrukció az annuitásos hitel, ami azt jelenti hogy a banknak fizetjük a kamatot és a tőkét egy időben és végig. De mi van akkor, ha valamilyen hitelstratégia alkalmazásában gondolkodunk, amivel kevesebbett szeretnénk visszafizetni, vagy nagyobb likviditást szeretnénk biztosítani magunknak, vagy egyszerűen minden állami támogatást ki szeretnénk használni?

Hitelhez elérhető állami támogatások

Először nem árt tisztázni, hogy milyen direkt állami támogatások, támogatott termékek jöhetnek számunkra szóba a hitelünkkel kapcsolatban?

Lakástakarékpénztár: A legtipikusabb termék, ami minden esetben szóba jön hitellel kapcsolatban. Az LTP lényege, hogy minden befizetésünkre 30% állami támogatást kapunk, amit aztán (akár) a hitelünkbe törleszthetünk be. LTP-t hitelhez két esetben éri meg kötni:

- kitoljuk az annuitásos hitel futamidejét (ezzel csökkentjük a havi törlesztést) és a különbözetből LTP-t indítunk. Csak abban az esetben ajánlott ez a megoldás, ha az LTP kamata (nem egyenlő 30%-kal!!!) nagyobb, mint a hitel kamata

- a hitelünk mellé függetlenül szeretnénk kötni valamit, hogy hamarabb előtörleszthessünk

Érdemes lehet megnézni az önsegélyező pénztár által elérhető támogatási összeget is, ami ugyan bonyolultabb cselekvést igényel, de végső soron plusz pénzt jelenthet a családi költségvetéshez!

Mondhatni szezonja van a jelzáloghitelezésnek, köszönhetően az állami támogatásoknak, a rekordalacsony jegybanki alapkamatnak és a beruházókedvnek. Sajnos a magyarok nagyon amatőrök a felelősségteljes hitelfelvételben, viszont annál profibban képesek mindenféle körültekintés nélkül belevágni egy 20 éves projektbe. Ha elkapja az ügyfelet a lakásvásárlási kedv, akkor már tegnapra kell a konstrukció. Pedig van néhány kötelező elem, amit végig kell gondolni (banktól független szakemberrel vagy családdal), mielőtt belépünk a bankba.

Melyik bankot érdemes választani?

Téged gyakran küldenek át a Tesco pénztárjából az Aldi-ba, mert ott olcsóbban kapod meg a húst? Egyezzünk meg abban, hogy azért nem, mert nem lenne érdeke. Ugyanilyen elven működik a tervgazdálkodásos stratégiákat alkalmazó bankrendszer is. Amikor belépsz bármelyik bankba, akkor ott is akarnak tartani és inkább a rosszabb lehetőségre beszélnek rá. Ennek oka, hogy a bank előre meghatározza a tervet és ezt lebontják ügyintézőkig. Magyarul az xy ügyintézőnek az adott hónapban mennyi hitelt, biztosítás, folyószámlát, befektetést kell eladnia ahhoz, hogy kapjon prémiumot (hosszú távon pedig megtarthassa a munkáját).

Valamiért azt hiszik a magyarok, hogy a „saját bankom” adja a legjobb ajánlatot, pedig ilyen jellemzően nem létezik a piacon. Sőt! Egyre gyakrabban találkozom olyannal, hogy kifejezetten rosszabb ajánlatot kapunk a saját bankunktól. A hitelfelvétel nem ott kezdődik, hogy bemegyek a bankba. A hitelfelvétel ott kezdődik, hogy (egyedül, szakemberrel, családdal) végignézem nagyvonalakban a bankok ajánlatait és kiválasztok 3 szimpatikus bankot (remélem azt, akik előzetesen a legjobb ajánlatott mutatták). Ezután mindhárom bankot megversenyeztetem és csak utána választok.

Reálisan kell látnom a saját helyzetemet

Pontosan ismered a saját anyagi helyzetedet? Biztosan nem akarod magadat túlvállalni? Hiába ad lehetőséget a törvény az igazolható jövedelmed 50%-ának a felhasználására, egyáltalán nem biztos, hogy neked ezt az utat kell követned, ha stabil anyagi helyzetet akarsz teremteni saját magadnak!

Hogyan kell felkészülni a hitel felvételére?

Azt javaslom az átlagos anyagi lehetőségekkel rendelkező ügyfeleimnek, hogy az általuk kigondolt havi vállalható törlesztés 80%-át használjuk ki és hagyjunk magunknak játékteret. Ugyanis az átlagos ügyfél egyszerűen számol:

+ Havi Betével 230.000 forint

– Havi kiadások 180.000 forint

= Marad havi 50.000 forint

Ez rossz számítás, hiszen a mai napot számolja ki az ember, és nem veszi figyelembe a jövő változásait (áremelkedés, infláció, rendkíüli kiadások (pl.: mosógép tönkremegy)…stb). A példa számítása alapján az ideális az lenne, ha hitelre most maximum 40.000 forintot vállalna be az ember.

Mit jelent a kamatperiódus

Nagyon szomorú, de az átlag hitelfelvevő a havi törlesztéshez igazítja a kamatperiódust és nem fordítva. Pedig a kamatperiódus egy adott fogalom, amit nem szabad „elcsalni” azzal, hogyha túl drága a törlesztés, akkor csökkentem a periódust és ezáltal növelem a kockázatomat!

Meg kell érteni, hogy a rövid kamatperiódus mindig olcsóbb törlesztést, de magasabb kockázatot, míg a hosszú kamatperiódus mindig drágább törlesztőrészletet, de alacsonyabb kockázatot jelent!

Mi a kockázat ebben az esetben? Ha azt választod, hogy 1 éves kamatperiódus legyen, akkor a bank minden évben újraszámolja a hiteledet és változtatni fogja a kamatot (ha indokolt)- mivel jelenleg rekordalacsony a banki kamatkörnyezet, ezért csökkenteni jelentősen már nem, de emelni simán lehet. Tehát simán előfordulhat, hogy ma 50.000 forintos havi törlesztéssel indulsz el, de egy év múlva már 61.000 forintot kell fizetned havonta!

Fel vagy erre a meglepetésre készülve?

Ha azt mondod, hogy 5 éves fix kamatban gondolkozol, akkor azt választod, hogy a bank 5 évig nem változtathatja meg a kamatodat. Tehát ma 55.000 forintról indulsz, de bármennyire emelik a bankok a kamatokat a következő 5 évben, a te kamatod nem fog változni. Thát végig 55.000 forintot fizetsz.

Szükségem van a hitelre? (Hitelstratégia)

Nagyon fontos feltenned magatoknak ezt a kérdést! Tényleg szükségetek van hitelre? Valóban fontos költöznötök egy saját-jobb-nagyobb-szebb házba? Megéri bevállalni a hosszútávú kötelezettséget? Hirtelen lelkesedésről beszélünk vagy megfontolt lépésről? Mi a legrosszabb verzió, ami kisülhet a dologból? Mi történik, ha az ingatlan értéke 40-kal kevesebbett fog érni 4 év múlva? Akkor milyen lehetőségeitek lennének szerinted? A kérdés, hogy egyáltalán érdemes e meglépni, amit szeretnél. Ha igen a válasz, akkor ráérsz számolgatni…

Töltsd ki!

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.