Szerző: Szarvas Norbert | ápr 5, 2018 | Cikkek - pénzügyi blog, Felső jobb, info

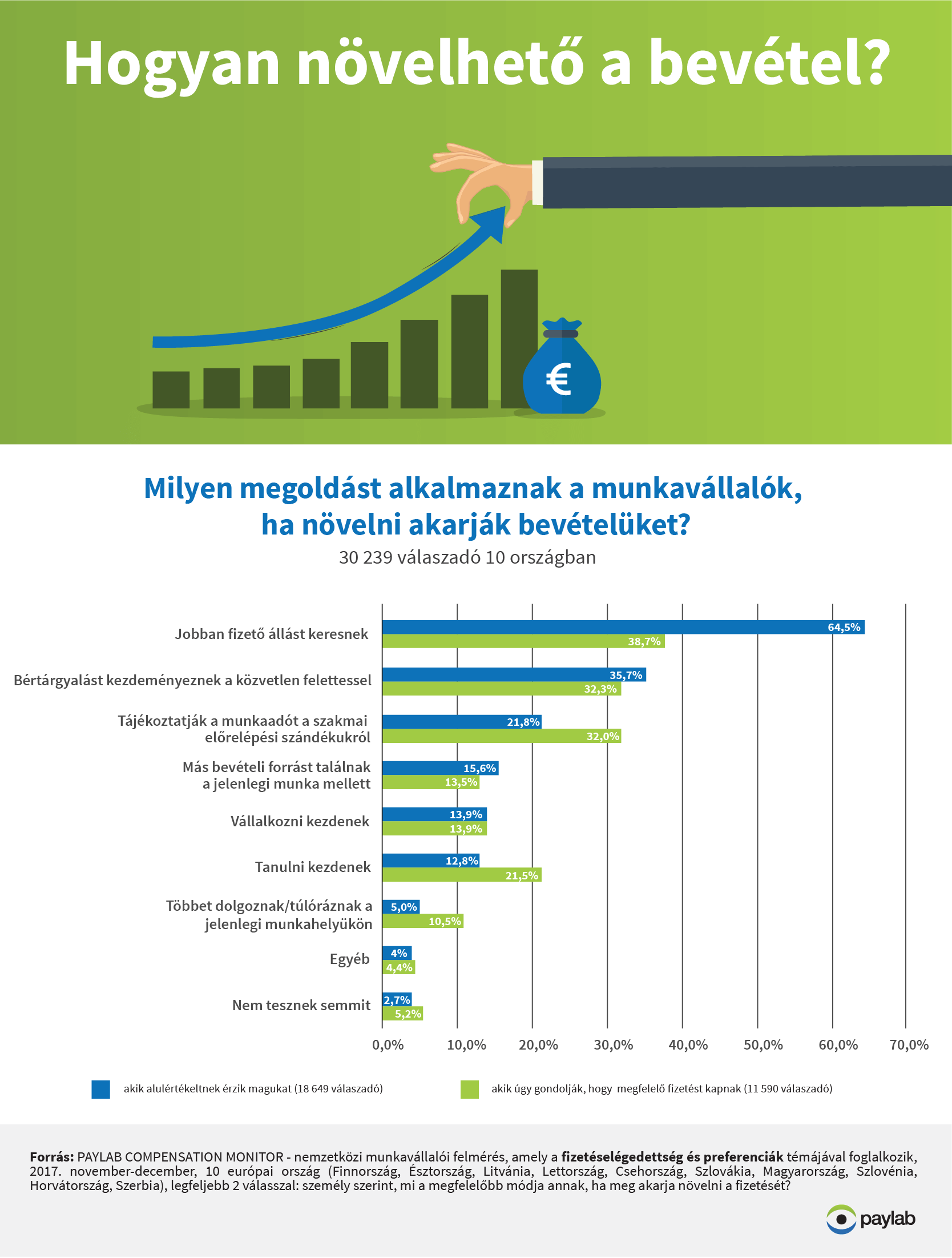

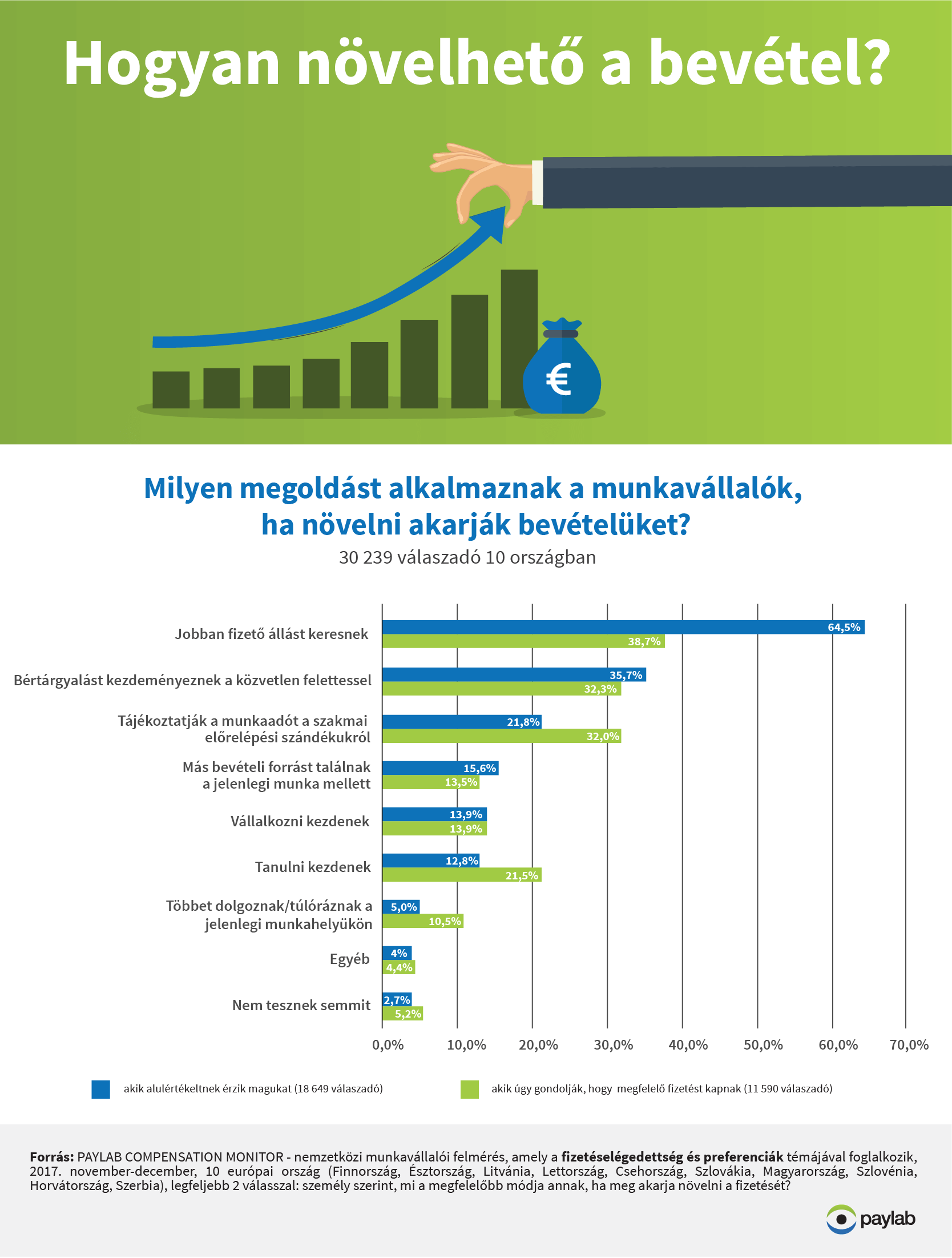

Pont ma hallottam a rádióban, hogy 10 megkérdezettből csak 2-en ajánlanák a munkahelyüket meleg szívvel a barátjuknak. Magyarul a munkavállalók 80%-a elégedetlen a munkahelyével, aminek egyik legfontosabb oka a bérezés. Innentől kezdve pedig két dolgot tehetünk: felcsapjuk a bérkalkulátor első oldalát vagy pedig elkezdünk profi módon tárgyalni a fizetésünkről! Én a másodikat ajánlom neked és be is bizonyítom számodra, hogy miért érdemes…

Mennyi volt Magyarországon az átlagkereset 2012-2017 között?

Ahhoz, hogy megértsük a bértárgyalás fontosságát, érdemes megnéznünk, hogyan alakultak az elmúlt években az átlagkeresetek Magyarországon 2017-ig bezárólag. Alapvetően tapasztalhatunk egy évről-évre esedékes átlagbér-emelkedést, ami 5 év alatt 33,1%-os emelkedést eredményezett közel 0%-os inflációs ráta mellett a versenyszférában.

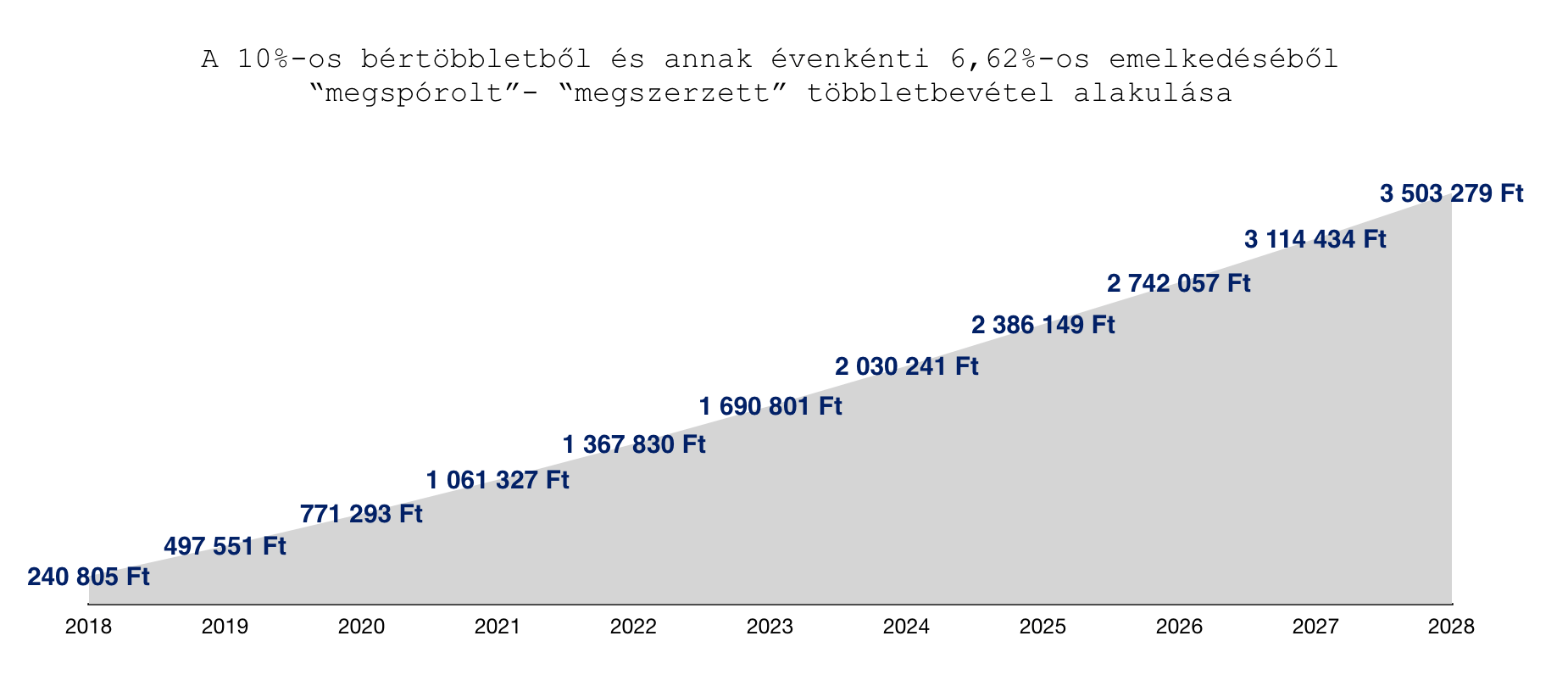

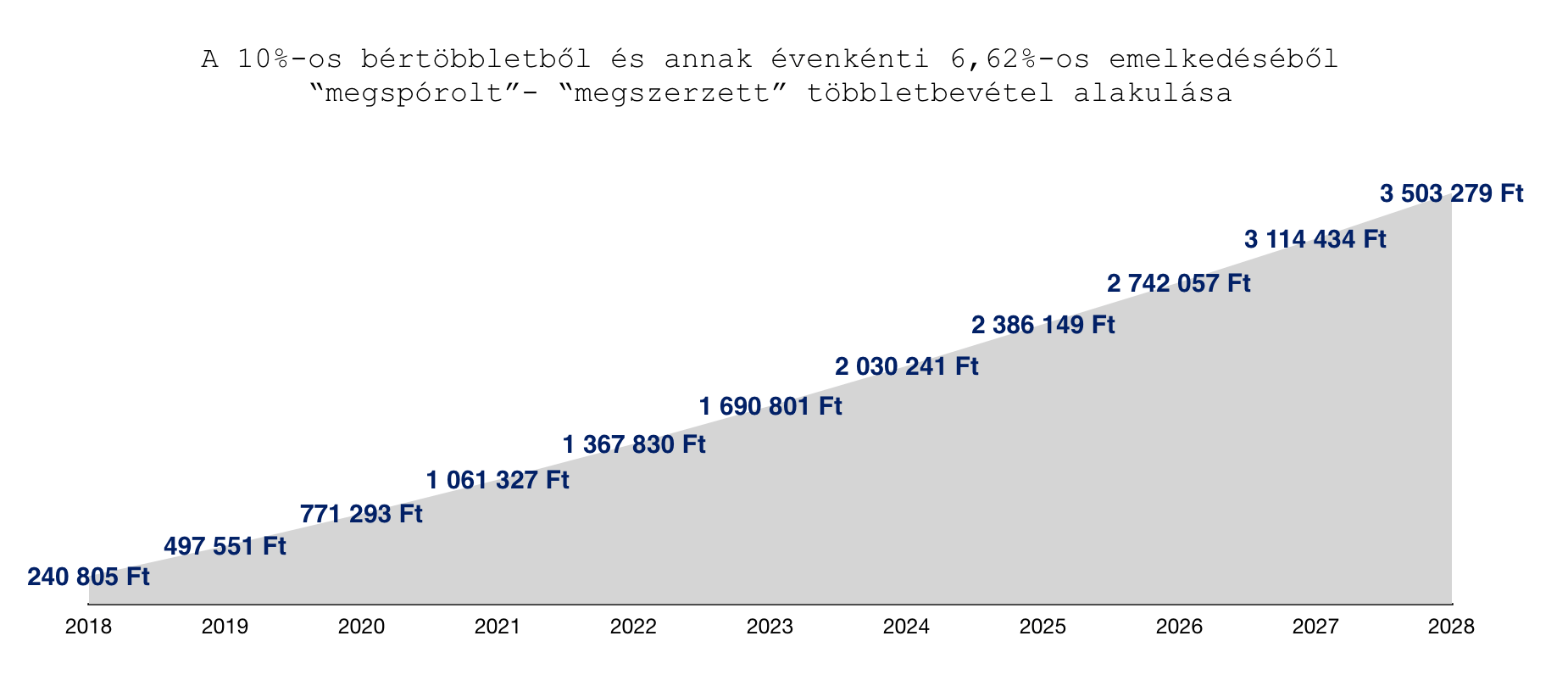

A bérkalkuláció során a kiindulópontunk egy olyan közeg, ahol alapvetően emelkedik a jövedelem, viszont már az alapokat, azaz a kezdő fizetést is kevésnek érzi a munkavállaló, amikor munkába áll. De nézzük meg, hogy mit jelentene számunkra, ha a bértárgyalás során sikerülne pusztán 10%-kal magasabb jövedelmet kiharcolnunk, miközben az alapbérünk minden évben átlagosan bruttó 6,62%-kal növekedne?

Bérkalkulátor: 10%-kal sikeresebb bértárgyalás 10 év alatt annyit jelent, mintha kötöttünk volna 5 lakástakarékot

Hogy miért érdemes bértárgyaláson kiállni saját magunkért és akár 10%-kal magasabb alapfizetést kiharcolni?

A diagramm magáért beszél! Láthatjuk, hogyha a kezdő nettó munkabérünk az átlagos 200 671 forint helyett 10%-kal magasabb összegről indult volna, amit évenként átlagosan 6,62%-kal növelnek meg, akkor 10 év alatt 3 503 279 forinttal kaptunk volna több pénzt. Hogy ezt az összeget perspektívába helyezzük, ez olyan, mintha minden hónapban félreraktunk volna lakástakarék szerződésbe (5db) havi 20 000 forintot, összesen havi 100 000 forintot, amire 10 év alatt 5×720 00, azaz 3 600 000 forint állami támogatást kaptunk volna. Szóval jelentős összegről beszélünk!

A példában a 10%-os alapbérből induló évenkénti emelés azt jelenti 10 év alatt, mintha havonta átlagosan 29 193 forinttal kapnánk magasabb fizetést (vigyázat: nem lineáris a növekmény).

A sikeres bértárgyaláshoz pontosan ismernünk kell a munkaerőpiaci értékünket!

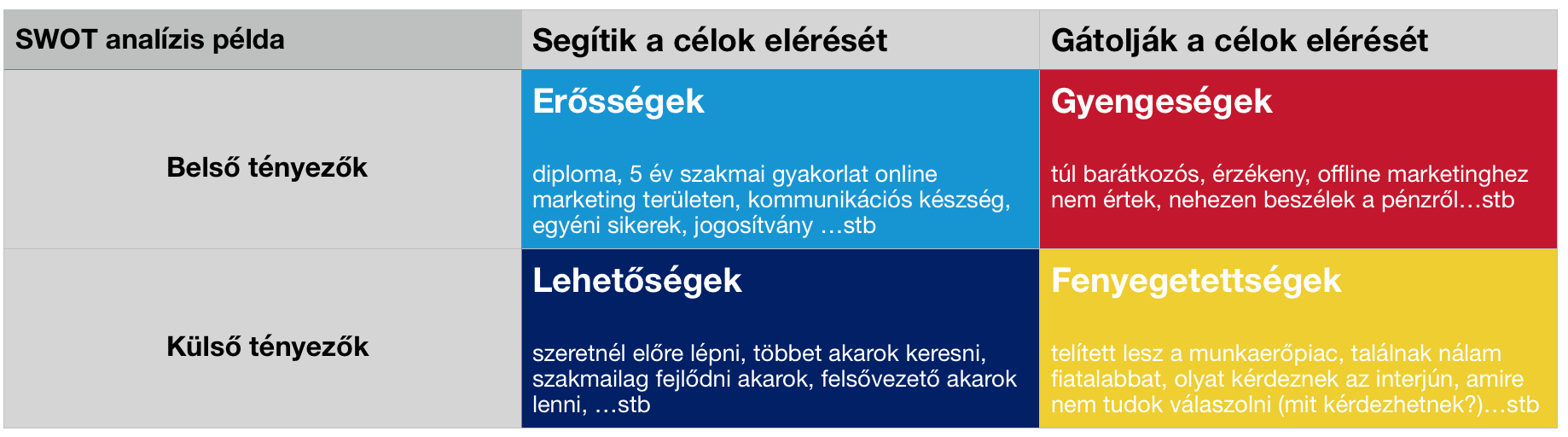

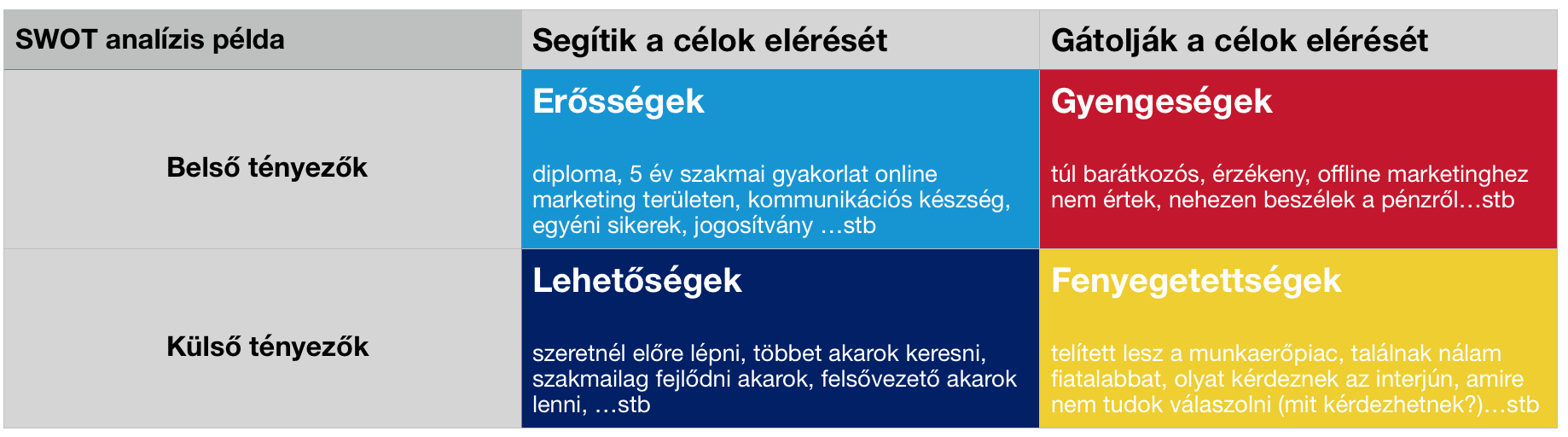

Ahhoz, hogy magabiztosan és sikeresen tudjunk tárgyalni a saját bérünkről, rendkívül fontos ismernünk a saját erősségeinket, képességeinket, gyengeségeinket és potenciálunkat. Ehhez érdemes elkészítenünk-átgondolnunk magunkban illetve ismerőseink véleményét kikérve megalkotni a személyes SWOT analízisünket, amivel egy teljesebb és átfogóbb képet kaphatunk saját magunkról és munkaerőpiaci értékünkkel.

Ha pedig megismertünk és leírtunk a saját lehetőségeinket, abban az esetben az első dolgunk, hogy elkezdjünk javítani a saját helyzetünkön és előnyt kovácsoljunk a tudatos felkészülésből, mielőtt a bértárgyalást elkezdjük.

- Az erősségeinket nem elég ismerni. Meg kell tudunk ezeket röviden és pontosan fogalmazni, hogy ütős (de nem nagyképű) mondatokká gyúrva meg tudjuk a saját állításainkat védeni és ezáltal érvelni a magasabb bér mellett

- A gyengeségeinkek dolgozni kell. Biztosak lehetünk abban, hogy a másik fél a mi gyengeségeinket fogja felkérdezni, hogy aztán ezekre hivatkozva csökkentsen a bérkalkuláció eredményén. Éppen ezért előre át kell gondolnunk, hogy mire milyen frappáns választ fogunk adni.

- A lehetőségekkel a jövőt térképezzük fel. A magasabb bért ritkán adják meg a jelennek, sokkal inkább a jövőbeni potenciálunknak szól az emelés. Nekünk ezzel tisztában kell lenni és meg kell tanulnunk érvelni a saját lehetőségeinkkel.

- Fenyegetettségekkel szembe kell néznünk. Egy bértárgyalás során egyértelmű, hogy a munkapiaci értékünk eőrteljesen függ a külső tényezőktől, mint például a pozícióra jelentkezők száma és minősége. Ezt előre fel kell mérnünk és el kell magunkat helyezni a „térképen”.

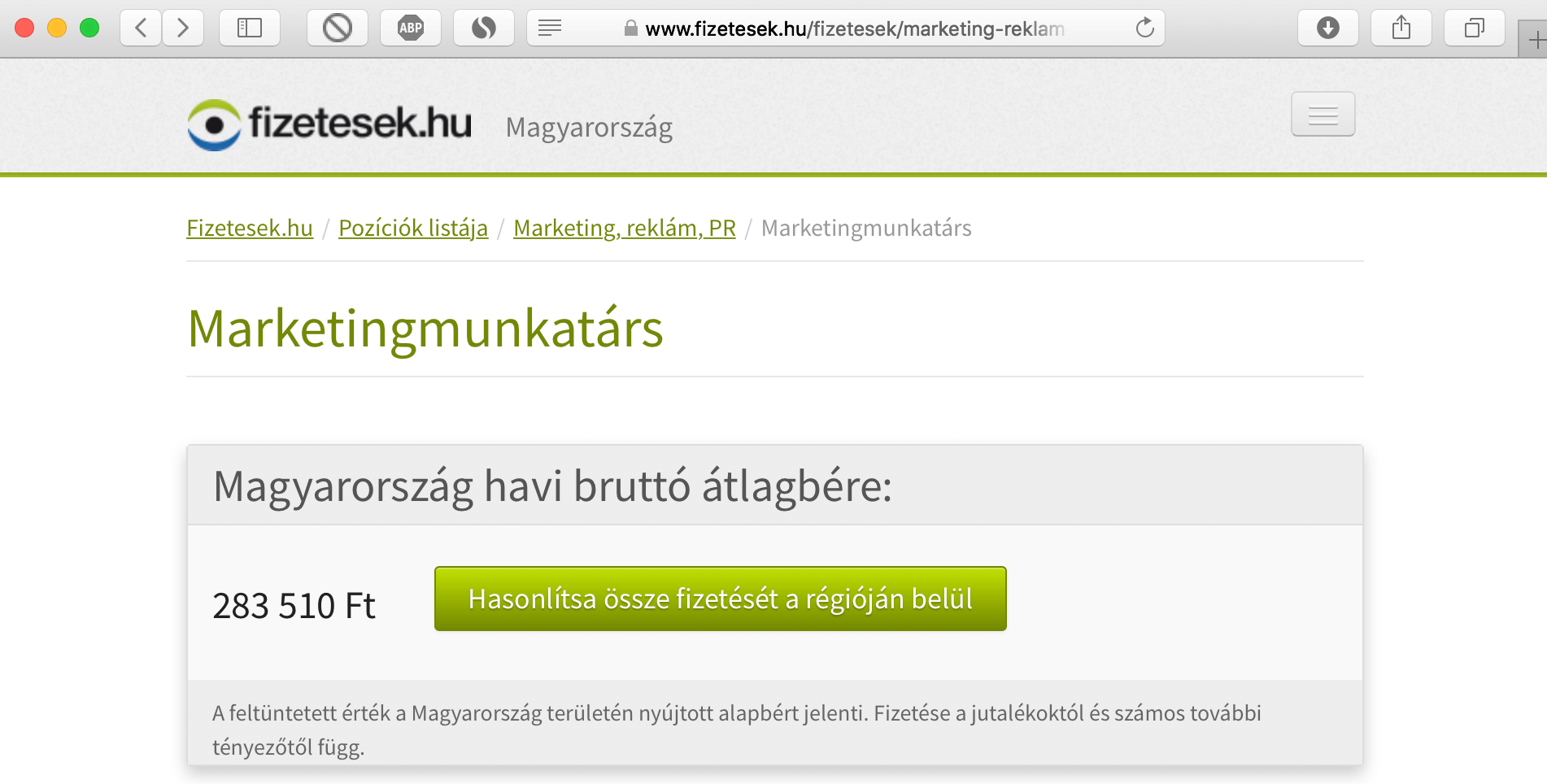

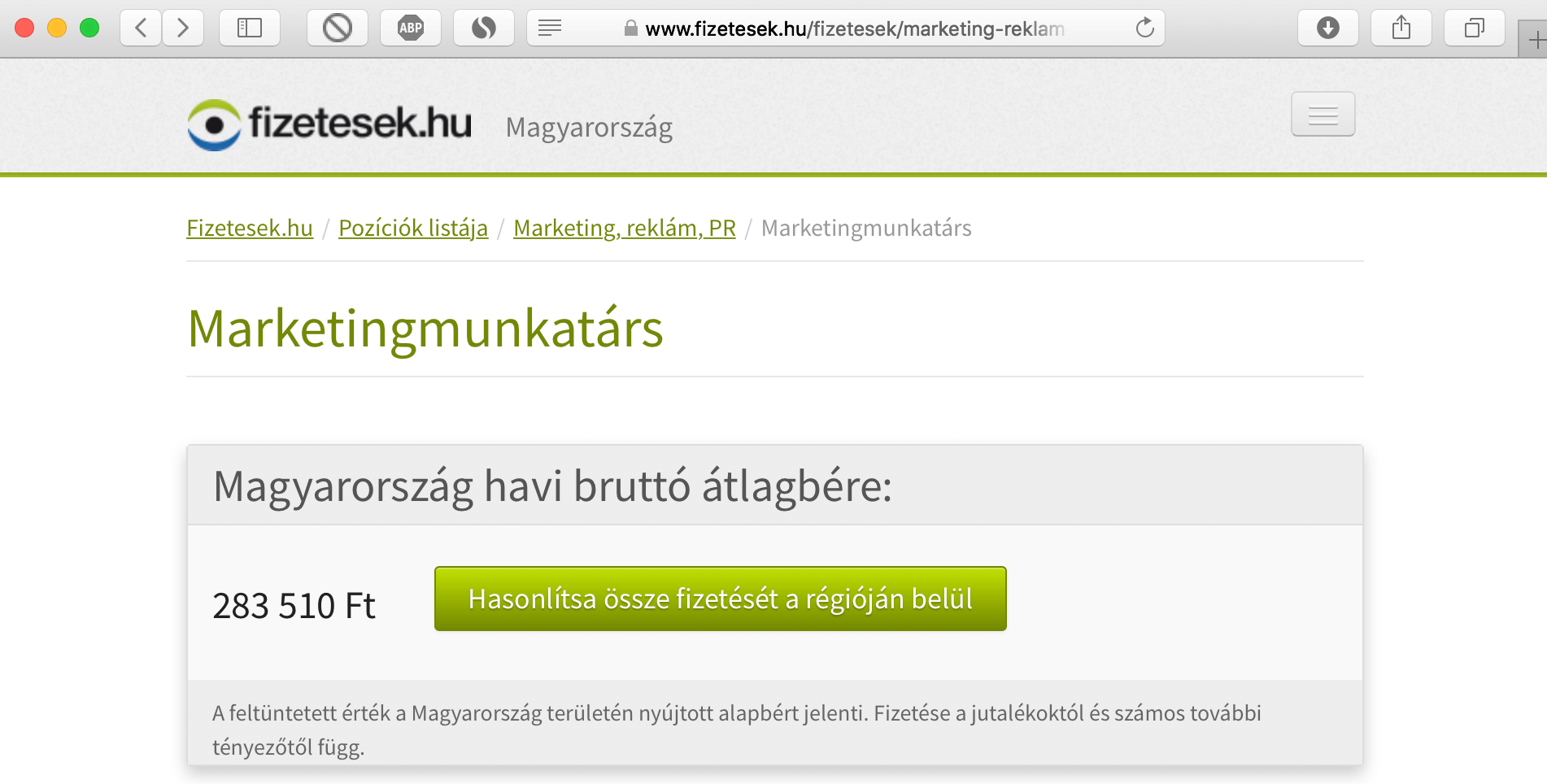

Második lépésként nézzük meg az adott pozíciónak a piaci átlagbérét

Könnyen előfordulhat, hogy a piaci átlagnál alacsonyabb bért szeretne nekünk adni a munkáltató. Ha pontosan tisztában vagyunk a piaci és regionális átlaggal, akkor már sokkal könnyebben fogjuk tudni érvényesíteni az elképzeléseinket. Hiszen a te munkád miért ér kevesebbet, mint a másik emberé, aki ugyanabban a városban dolgozik ugyanabban a pozícióban?

Érdemes ezzel kapcsolatban megnézni a fizetesek.hu oldalt, ahol könnyen informálódhatunk a saját lehetőségeinkről és az adott pozícióra jellemző átlagbérekről. Tehát kezünkben lesz egy konkrét szám, amihez viszonyíthatjuk a saját elképzeléseinket.

Tévhitek a bértárgyalásról

#1 Meg kell tanulnom profi tárgyalónak lennem

Valójában ez abból a félelemből ered, hogy egyszerűen nem merünk a pénzről beszélni, nem merünk kiállni saját magunkért, mert félünk, hogy elveszítjük a vélt tárgyalási pozíciónkat. A valóságban azonban meg kell értenünk, hogy a világ legtermészetesebb dolga a munkánkért cserébe pénzt kérni. És ahhoz nem kell profi „túsztárgyalónak lennünk”, hogy amikor a bérkalkulációról beszélünk, akkor eredmény érjünk el. Mindig beszéljünk egyenesen és ne trükközzünk. Ez a lényeg!

#2 Átesel a ló túlsó oldalára és mindenről tárgyalni akarsz

Az sem túl okos megoldás, hogyha kezünkbe vesszük a teljes irányítást és mindenről tárgyalni akarunk. Nagyon fontos megértenünk a munkahelyi hiearchiából eredő kötöttségi viszonyt, ami eleve kijelöli a határainkat. Figyeljünk oda, hogy ne vigyük túlzásba a bértárgyalást, mert könnyen visszaüthet!

#3 Merem vagy nem merem? Bezzeg Jóskának jobban megy…

Nagyon fontos és veszélyes tévhit azt gondolni, hogy vannak, akik profi „tűsztárgyalónak” születtek és ők születési joguknál fogva megérdemlik a magasabb bért, míg mi nem vagyunk ennyire kommunikatívak, és nem merünk megszólalni. Senki nem születik így, maximum van aki jobban tisztában van a saját munkaerőpiaci értékével, míg mások kevésbé. DE éppen ezért kell felkészülnöd előre és összegyűjteni az érveidet (SWOT analízis)!

5 lépésben tudsz felkészülni profin a bérkalkulációval egybekötött bértárgyalásra!

1. lépés – Pontosan határozd meg, hogy mekkora bért akarsz elérni

Miután utánajártál, hogy az adott pozíciónak mekkora az átlagbérezése, be kell határolnod a saját igényeidet. Ki kell számolnod, hogy mikor éri meg neked az adott munka (pl.: járulékos költségeket le kell vonni, mint dress code, utazási idő, felelősség…stb). Ha hagyod, hogy a másik fél adja meg a narratívát, akkor áldozatául eshetsz a horgonyozási technikának és veszítesz a bértárgyaláson!

Bónusz cikk, amiből megismerheted, hogy miért fontos a kiindulópont egy ártárgyalás során és miért érezheti magát győztesnek a vesztes is: A horgonyozás technika

2. lépés – Készülj fel a cégből és nézz utána a lehetőségeinek

Nagyon fontos megértened, hogy minden cégnek megvan a saját maga SWOT analízise és a behatárolt lehetőségei. Elképzelhető, hogy egyáltalán nem lesznek képesek az elképzeléseidet teljesíteni és a túlzott elvárásaid megijeszthetik a másik felet. Visszavonulót fújnak, miközben te hajlandó lennél engedni.

- nézz utána a céginformációban az előző évi árbevételnek és adózott eredménynek

- nézd meg a cég létszámát a céginfóban

- olvass a cégről véleményeket a Google-ben és a Facebookon

- nézd meg a LinkedIn oldalukat és kerülj tisztában a tevékenységi körükkel

- határozd be, hogy KKV cégről, nagy cégről vagy multiról van e szó

- nézd meg, hogy az adott pozícióban az adott cégméret esetén milyen átlagfizetés lehet a reális elvárás

3. lépés – Készülj fel az elutasításra

A legtöbben azért buknak el, mert nincsen B tervük és ezt éreztetik is a munkáltatóval. Innentől kezdve pedig a munkáltató kerül nyertes pozícióba, hiszen pontosan tudja, hogy neked nagyobb szükséged van rájuk, mint nekik rád (legalábbis ezt éreztetik veled, holott a valóság lehet, hogy ennek az ellenkezője). Minden onnan kezdődik, hogy mennyire sikeresen mérted fel a saját munkaerőpiaci értékedet. Minél pontosabban tetted meg, annál jobban át fogod látni, hogy bizony nem a világ vége, ha itt megakadnak a tárgyalások. Hidd el, hogyha a munkáltató azt érzi, hogy neked van B terved, akkor kapkodni fog utánad!

4. lépés – Gyakorold be az érveidet

Nem lehet egy bértárgyalásra ad hoc felkészületlenül érkezni. Minél több előre megtanult érv-panellal a tarsolyodban érkezel, annál könnyebben fog minden menni. Hiszen bármilyen felvetésre azonnal tudsz érdemben reagálni és érvelni. EZ az a pont, ami meggyőzheti a munkáltató arról, hogy neked MEG KELL ADNIA a magasabb bért, hiszen értékes munkaerő vagy.

5. lépés – Menj el a bértárgyalásra

Lehet, hogy most elmosolyodtál, de hidd el, hogy nagyon sokan egyszerűen megfutamodnak a lehetőségtől és inkább csendes visszavonulót fújnak, csakhogy ne kelljen konfrontálódniuk a másik féllel. Elég csak megnézni az alábbi felmérést, ami számomra rendkívül ijesztő, hiszen a megkérdezettek közül kétszer többen kezdenek mindent új lappal, minthogy a főnökük elé kelljen állniuk és elkezdeni a bértárgyalást! Ezen változtatni kell, mert gyakran egy kérdés választ el minket a sikertől…

Bónusz cikk 2: A tökéletes álláspályázathoz elengedhetetlen egy profi módon elkészített ütős motivációs levél. Ebben a cikkben pontról pontra megmutatom neked, hogyan érdemes nekilátni: Hogyan írjunk motivációs levelet?

+1 Extra tanács – Hogyan határozd meg a bérigényedet?

A cikkben már többször utaltam arra, hogy a bérigényed nem feltétlenül egyezik az adott pozíciónál elérhető átlagos jövedelemmel. Az átlagos bér egy jó kiindulópont lehet a bértárgyalás során, de az egyéni bérkalkuláció eredményéhez az egyéni preferenciáidat kell mérlegre tenned! Ehhez érdemes segítségűl hívni Maslow piramisát, hogy lássuk mire lehet szükséged:

forrás: HVG Állásbörze

Láthatod, hogy a várható kiadásaidat négy alapvető szükséglet szinten tudjuk elhelyezni. A fix és a szükséges kiadások szintje a saját családod létminimuma, azaz olyan összeg, aminél nem kereshetsz kevesebbet, máskülönben csődbe mentek.

Ha a munkahelyed havi nettó 150 000 forintot ajánl neked, de a fix és szükséges kiadások havi 160 000 forintra rúgnak, akkor egyszerűen nem szabad elvállalnod a munkát, hiszen ebben az esetben biztosan elindultok a csőd irányába.

Ugyanakkor nem azért dolgozunk, hogy az alapvető létszükségleteinket kielégítsük. Érdemes beleszámolnunk a hobbijainkat, terveinket is a bérkalkulációnkba, hiszen csak ebben az egyetlen egy esetben leszünk képesek boldogok lenni a munkahelyünkön ahelyett, hogy állandóan gyomorgörccsel mennénk dolgozni.

Nem szabad szégyelni a saját extra és luxus kiadásaidat!

Sajnos ma még nem alakult ki Magyarországon ennek a hagyománya, de hidd el, hogy mindenki ugyanúgy gondolkozik, mint te és mindenkinek ugyanúgy vannak extra szükségletei. Nem szégyen bevallani magunknak és másnak, hogy egy utazásért vagy hobbiért szeretnénk több pénzt kapni a munkánkért. Álljunk ki a saját életünkért bátran!

Extra cikk: Nem szabad megfeledkezni a megtakarítások és biztonsági tartalékok fontosságáról sem! Ebben a cikkben megtanítom neked, hogy leszel képes felépíteni a saját biztonsági tartalékod: Hogyan képezzünk pénzügyi tartalékot?

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Szeretnél a nyugdíjadra félretenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 30, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Melyik a legjobb hitelkonstrukció? Mindenki ezt a kérdést teszi fel magának és keresi rá a választ. Természetesen nem létezik egyetemes „legjobb megoldás”, hiszen minden hitelkonstrukció és ügyfél más megközelítést igényel. Azonban érdemes elgondolkodni időnként ezen és megnézni azokat az államilag támogatott lehetőségeket, amikkel érdemes párosítani az annuitásos jelzáloghitelünket!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Melyik a legjobb hitelkonstrukció?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

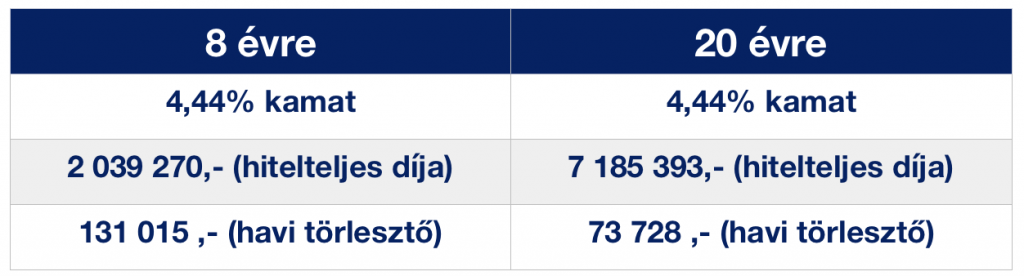

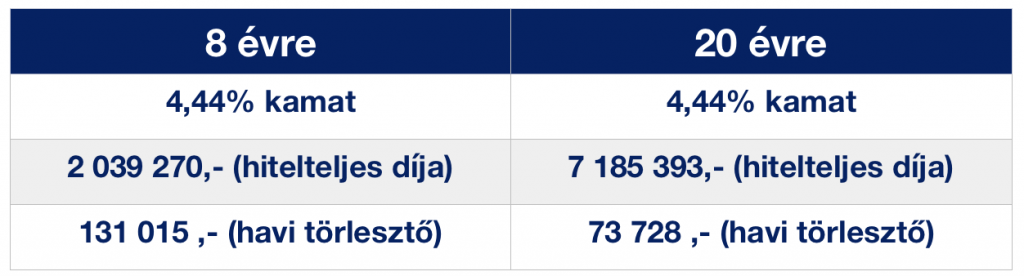

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

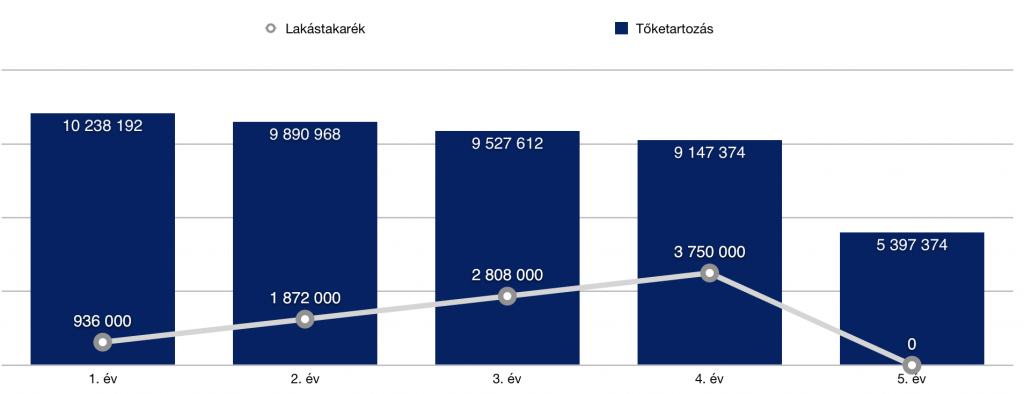

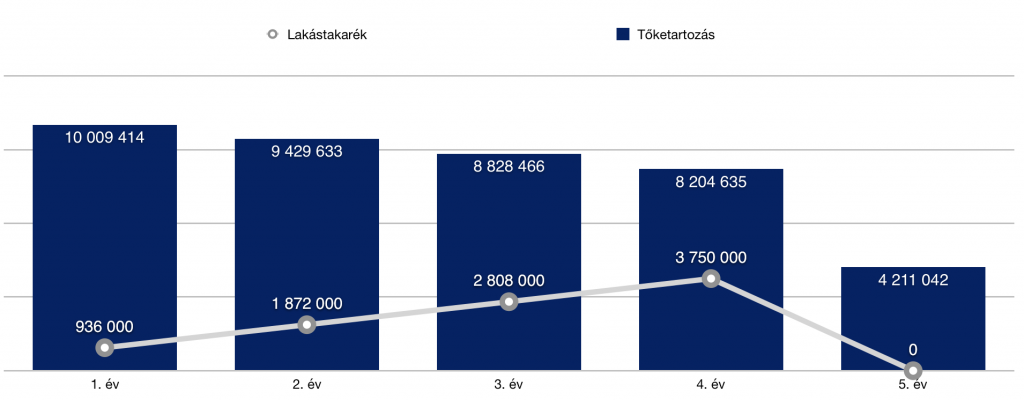

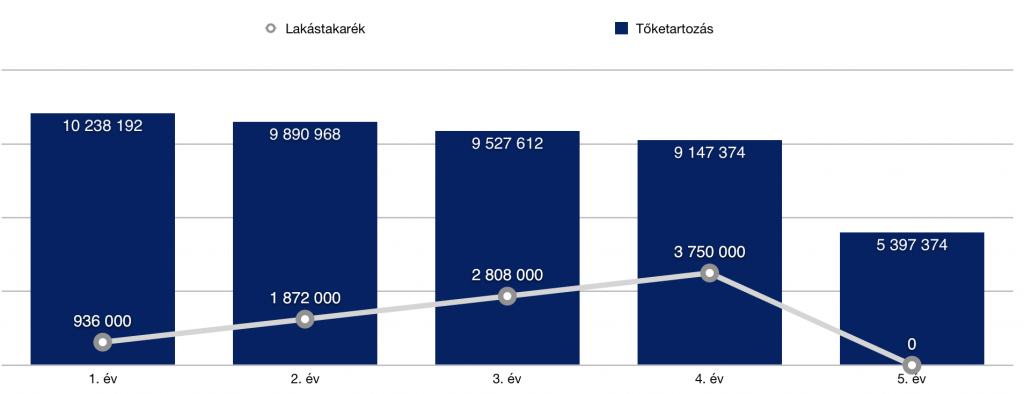

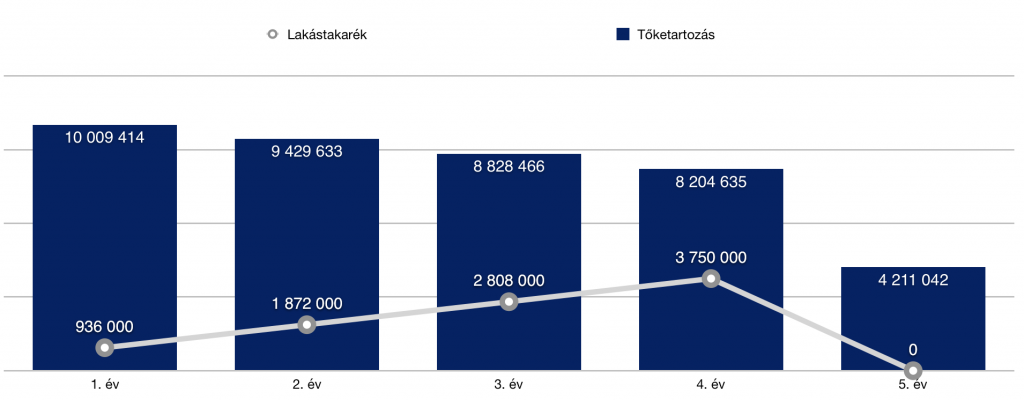

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

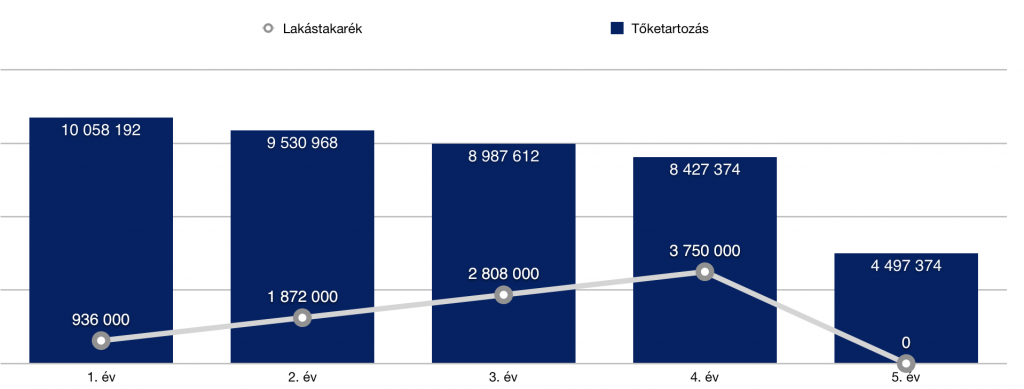

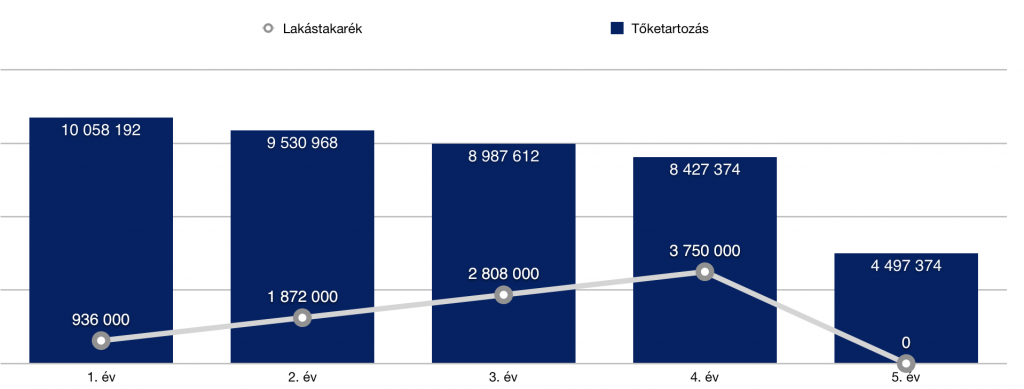

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

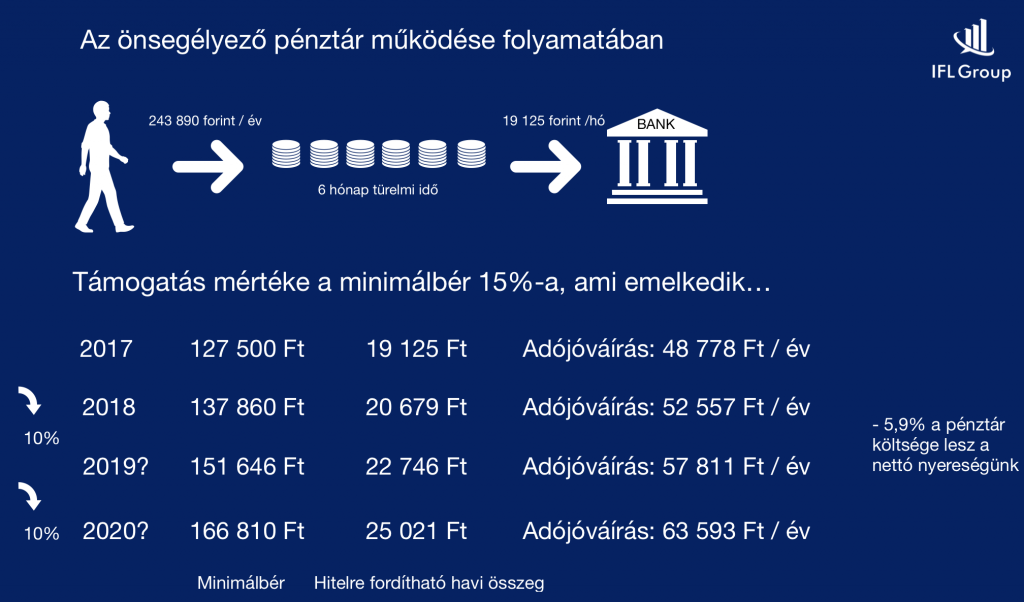

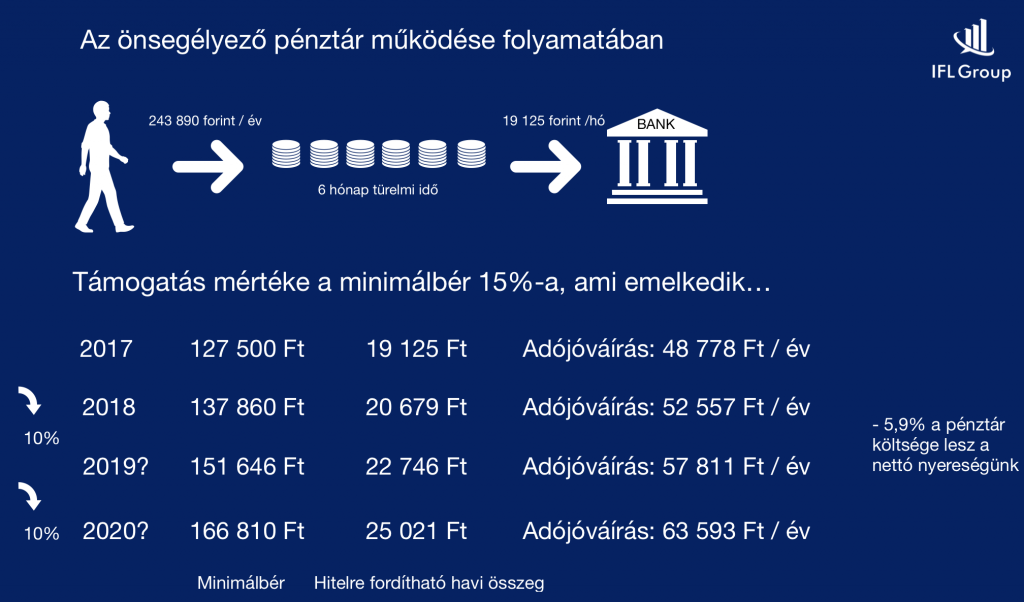

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-jén hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

Mi történik a feltöltés után?

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Mekkora a felhasználható keret?

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

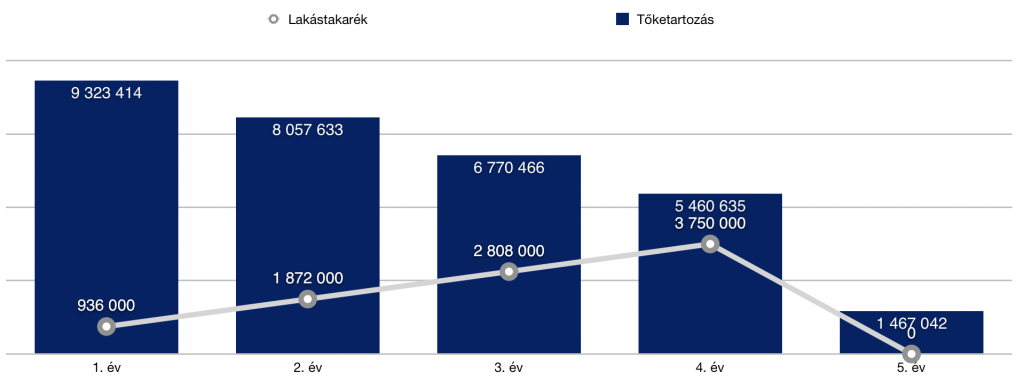

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

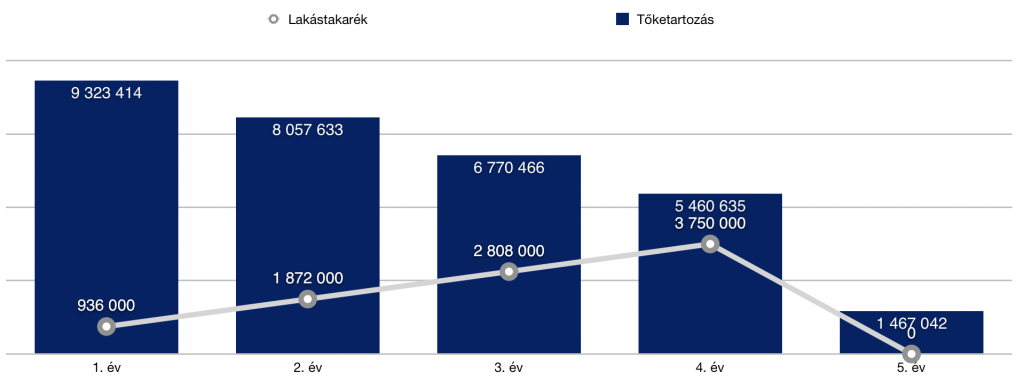

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 30. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Az IFL sztori] Mivel foglalkozik az IFL Group?](https://iflgroup.hu/wp-content/uploads/2018/03/az-ifl-sztori.png)

Szerző: Szarvas Norbert | márc 28, 2018 | Cikkek - pénzügyi blog, info

Az elmúlt években nagyon sok csatornán találkozhattál már az IFL brand nevével. Viszont úgy döntöttem, hogy ideje egy cikk keretében összeszedni, hogy mivel is foglalkozom-foglalkozunk, miért érdemes minket követni, megosztani, olvasni vagy éppen tanácsért hozzánk fordulni. Mitől vagyunk többek, mint a versenytársaink és miért írta azt rólunk a Piac&Profit, hogy ” kifejezetten modern pénzügyi tanácsadást nyújtanak”? Nézzük meg lépésről lépésre!

A modern tanácsadás már nem tanácsadást jelent

Az elmúlt években több lépcsőben építettem fel az IFL brandet, hogy végre azt a formát öltse fel saját magára, amit mindig is megálmodtam neki. Amikor elkezdtem az egészet, akkor még nem igazán volt megtalálható a piacon az a fajta pénzügyi blog, ami értéket képvisel, gondolkodásra késztet, információt nyújt, véleményez és mindezt abszolút emberi, közvetlen stílusban teszi meg.

Fiatalosan kommunikálunk nem csak fiataloknak! Ezért gondolhatta azt több szakmai lap is, hogy kifejezetten a 30 év alattiaknak hirdettünk pénzügyi tanácsadást. A valóságban mindenkinek, aki szeretne pénzügyileg tudatosabban élni és ehhez keresi a megoldásokat.Az IFL legfontosabb szabálya: pénzügyek mindenkinek közérthetően.

Fiatalosan kommunikálunk nem csak fiataloknak! Ezért gondolhatta azt több szakmai lap is, hogy kifejezetten a 30 év alattiaknak hirdettünk pénzügyi tanácsadást. A valóságban mindenkinek, aki szeretne pénzügyileg tudatosabban élni és ehhez keresi a megoldásokat.Az IFL legfontosabb szabálya: pénzügyek mindenkinek közérthetően.

Ideje volt lebontani azt a több évtizedes berögződést, hogy az ügyfelet vadászni kell, és kizárólag tukmálással lehet elérni, hogy végre kössön valamit. Amikor 10 évvel ezelőtt elkezdtem ezt a szakmát, már akkor idejemúltnak éreztem a hideghívásos-nyomulós-vágyfelkeltős technikákat, amik mind ugyanazt a célt szolgálták: eladni.

Az elmúlt években úgy tudtam pénzügyi tanácsadással foglalkozni és ebből megélni, hogy egyetlen (kéretlen) ügyfélszerző hívást sem kellett megejtenem. Cserébe viszont mostanáig több, mint 1 millió embernek adtam információs értéket (vagy értékes információt?). Hogyan lehetséges ez?

Az IFL információsztráda beüzemelése

Legelső lépésként 2013-ben elindítottam útjára a www.iflgazdasag.blog.hu oldalt, amit még abban a negyedévben a „hónap gazdasági blogjává” választott a napi.hu. Ez egy hatalmas lökés volt, hiszen ekkor még (és az utána következő években) abszolút öntudatlanul zajlott az értékadás, vagyis csak információt osztottam meg, de nem hangsúlyoztam megfelelően, hogy akik hitelesnek gondolnak, azok megkereshetnek tanácsért, segítségért.

Legelső lépésként 2013-ben elindítottam útjára a www.iflgazdasag.blog.hu oldalt, amit még abban a negyedévben a „hónap gazdasági blogjává” választott a napi.hu. Ez egy hatalmas lökés volt, hiszen ekkor még (és az utána következő években) abszolút öntudatlanul zajlott az értékadás, vagyis csak információt osztottam meg, de nem hangsúlyoztam megfelelően, hogy akik hitelesnek gondolnak, azok megkereshetnek tanácsért, segítségért.

Ezután beindult az IFL információsztráda és az elkövetkezendő években több, mint 8 millió oldalletöltést produkált csak ez a blogoldal. Több, mint 700 cikk jelent meg, amiből közel 500 cikk a www.index.hu blogszekciójába lett kiválasztva, mint kiváló tartalom. Az értékadás nagyon jól működött, hiszen több tízezer komment, több tízezer lájk és megosztás érkezett a cikkekre, illetve több ezer emailt kaptam az elmúlt években, akiknek gyakran önzetlenül, saját szabadidőm beáldozásával tudtam segíteni-válaszolni.

A leghíresebb cikk, ami egy új terület szakértőjévé tett: [CSOK]

2016.01.06- megszületett az IFL információsztráda legjelentőségteljesebb bejegyzése a „Tényleg elhitted, hogy a CSOK 10+10 támogatással házat vehetsz?” címmel. Ez a cikk egy igen komoly kutatómunka után íródott meg, hiszen a kormány 2016.01.01 hatállyal hirtelenjében vezette be a CSOK 10+10-et, mint egy ultimate lehetőség a családok számára. A törvény bogarászása közben, illetve a banki folyamatok ismeretének a birtokában Magyarországin elsőként én jelentettem ki, hogy ez a CSOK számos hibától hemzseg (amit azóta foltozgattak) és messze nem fogja mindenki megkapni különféle indokok miatt. – ezt a cikket a mai napig 391 460-szor olvasták el, több ezer komment érkezett rá, 33 ezeren lájkolták Facebookon.

Ennek kapcsán meghívtak

többek között az RTL klub-Magyarul Balóval műsorába, mint CSOK szakértő, ahol többek között olyan erős kijelentéseket tettem, minthogy:

- az ingatlanpiac beépíti az áraiba a CSOK+ÁFA összegét

- semmilyen hatással nem lesz a népességnövekedésre

- hatalmas csalódás lesz sok család számára

Nem szabad elfelejteni, hogy ez egy olyan időszakban történt, amikor még senki nem mert határozott állást foglalni a témával kapcsolatban. Mindenki azt mondta, hogy „majd meglátjuk”, engem pedig támadtak a kijelentéseim miatt. Az elmúlt két év azonban engem igazolt és mára egéyrtelművé váltak az állításaim valóságtartalma.

Ennek hatására megírtuk Magyarország első és ezidáig egyetlen CSOK könyvét (az Új Média Kft felkérésére és közreműködésével), ami közérthetően, „titkos információkat” tartalmazva valóban értelmezi az egész folyamatot és sok családnak nyújtott már segítséget.

A média rendszeresen kikéri a véleményemet

Az elmúlt években adtam riportot/választ/segítséget/interjút/anyagot többek között:

- index

- index2

- Magyarul Balóval

- RTL híradó

- NLCAFÉ

- Ripost

- Portfolio

- Hír tv

- Piac&Profit

- Lánchíd rádió

- Rádió 1

- Napi gazdaság

- Magyar Nemzet

- …

Ezt én alapvetően a hitelesség mércéjeként fogom fel, hiszen olyan mennyiségű és irányultságú fórumon kérték már ki a véleményemet, amire nem lehet azt mondani, hogy „véletlen” vagy „protekcionista”. Fantasztikus érzés, amikor számos médium, hírforrás vagy éppen szakértő hivatkozási pontja az IFL brand által elkészített tartalom vagy elgondolás.

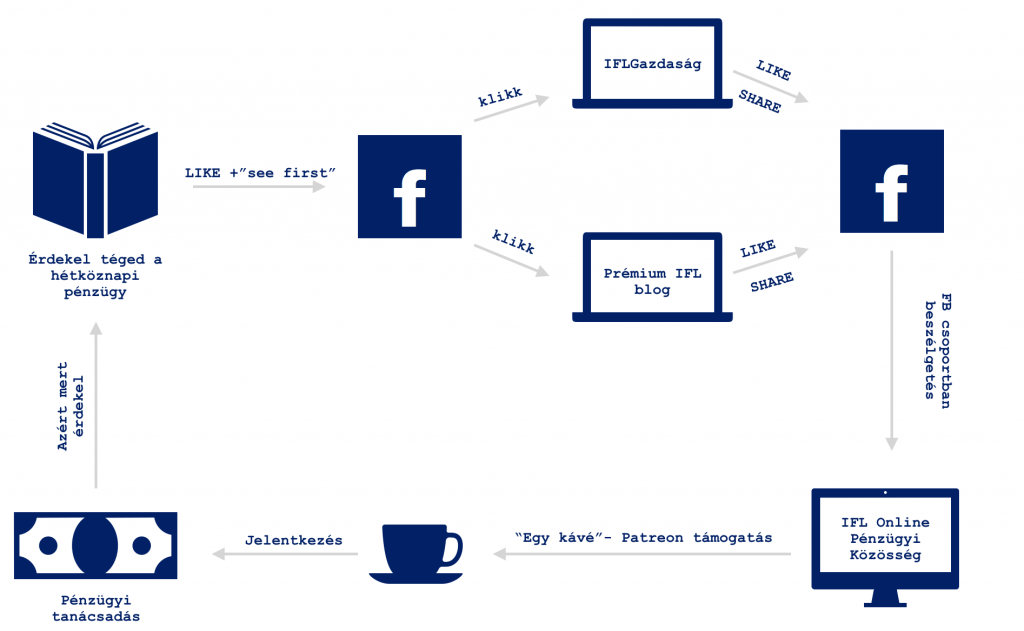

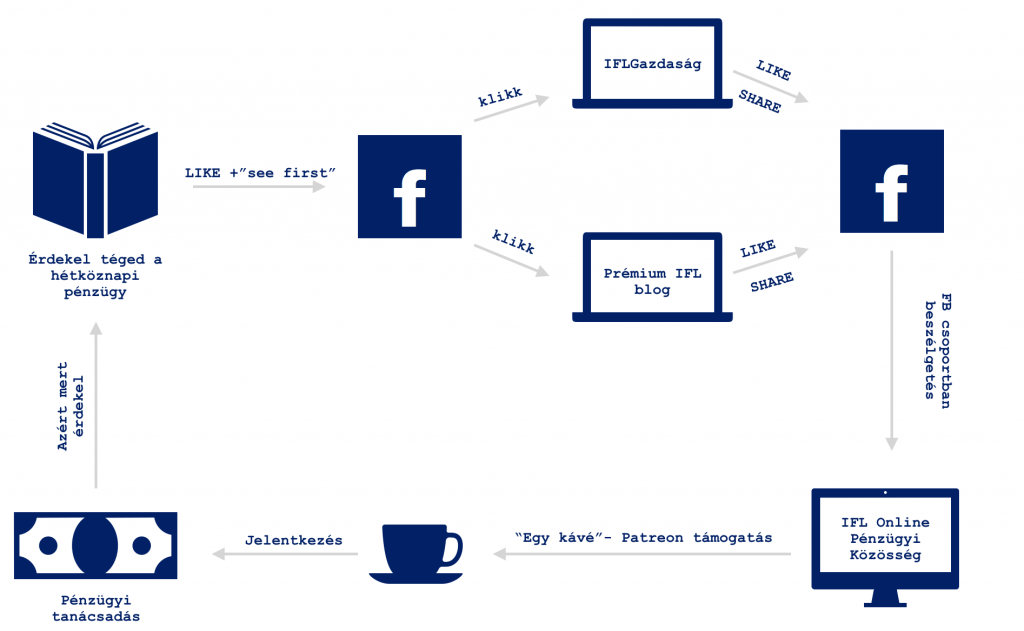

A Facebook oldal, mint egy közvetlen kommunikációs eszköz

Az IFL brand kiépítésének következő pontja (a kezdetektől fogva egyébként) a social médiában való erőteljes és hasznos jelenlét. Ez azt jelenti, hogy aki követi az IFL Facebook oldalát, az nem pusztán cikkmegosztásokkal találkozik, hanem hasznos gondolatposztokkal, amik csak itt jelennek meg illetve okfejtésekkel.

Nagyon megéri az IFL oldalt követni és a beállításoknál megjelölni, hogy „megjelenítés elsőként”, ugyanis csak ebben az esetben találkozol rendszeresen az IFL tartalmával (blogcikkek az IFLGazdaságról és a prémium blogról egyaránt, illetve az exkluzív gondolatposztokkal). Sajnos a Facebook algoritmusa egyre kevésbé jeleníti meg az organikus tartalmakat, így hiába lájkolsz egy oldalt, az nem jelenti azt, hogy a posztokat is rendszeresen látni fogod. Ezért kell ez a beállítás, hiszen így tudod jelezni: érdekel ez a tartalom!

Az IFL Facebook oldal

gyakorlatilag az információsztrádám körforgalma, ahol minden irányból megjelenik az IFL tartalom és ahonnan minden irányba el tudsz navigálni. Ugyanakkor a célom az, hogy a jövőben ne csak lájkoljátok a bejegyzéseket, hanem meg is osszátok azt, ugyanis a Facebook új algoritmusa akkor tartja értelmesnek-hasznosnak a tartalmat, ha meg is osztják az emberek és csak ekkor tud több emberhez eljutni. Ilyenkor tedd fel magadnam a kérdést: mi a fontosabb az ismerősödnek? Egy bullshit mém vagy pedig egy IFL pénzügyi tartalom?

Az IFL Facebook oldala pénzügyi területen úttörő volt Magyarországon!

Állítom, hogy az IFL előtt kevés olyan sikeres pénzügyi oldal létezett, akik képesek voltak az embereket végre közvetlenül megszólítani és hétköznapi stílusban kommunikálni. Együtt élek-lélegzek veletek és bizony időnként kiszalad belőlem egy „bmeg” vagy egyéb nem feltétlenül tradicionális pénzügyi „szakkifejezés”. De ennek a területnek ugyanennyire ismeretlenek a viccek, poénok és lazaság.

A teljes kommunikációmban

igyekszem magamat adni és nem erőltetni azt a hivatalos-magázós-mindenben egyetértős-szűzies kommunikációt, ami még mindig jellemzi a pénzügyi piacot. Újdonságnak számított sokáig, hogy a Facebook oldalon kitágítottam a tematikát és nem pusztán az értékesítésről beszéltem, sablonokat osztottam meg vagy nagyon bénán igyekeztem reflektálni valamilyen eseményre (pl.: esik az eső, tehát köss lakásbiztosítást), mint ahogyan a „konkurencia” napról napra teszi.

Mert itt továbbra is az értékadás a legfontosabb számomra, és még véletlenül sem az értékesítés. Hiszem, hogyha folyamatosan értéket adok neked, akkor majd eszedbe jutok, amikor szükséged lesz rám. Ez ilyen egyszerű!

Itt tudod lájkolni az oldalt egyébként, ha még nem tetted (és ne feledd-állítsd be a [see first] opciót)

Létrehoztam egy Online Pénzügyi Közösséget- Facebook csoport

A hosszútávú IFL stratégia egyik új fázisa pedig egy olyan Facebook csoport létrehozása, ahova bárki csatlakozhat és ahol bárki felteheti a kérdéseit, ötleteit. Szeretném elérni, hogy ez egy olyan kötetlen, értékesítésmentes felület legyen, ahol közösen átbeszélhetjük a dolgokat és tanulhatunk egymástól.

Lassan 300 tagot számlál a csoport és napról napra növekszik mind az aktivitás, mind a tagok létszáma. Véleményem szerint a magyar pénzügyi kultúrának és nekünk is szükségünk van egy ilyen lehetőségre, hiszen a Facebook csoportok tudnak jól és hasznosan működni, ha értelmes dolgokról beszélgetnek azonos érdeklődésű emberek. És mi lehet ennél közösebb érdek(lődés), mint a hétköznapi pénzügyeink?

A csoport neve: IFL Online Pénzügyi Közösség

2017 negyedik negyedévében megújult a www.iflgroup.hu oldal és létrejött a prémium blog

Régóta érett bennem az elhatározás, hogy ideje egy minőségi, egységes formát adni az IFL brandnek és ehhez egy méltó- interaktív és mindenféle információval felszerelt oldalt létrehozni. Így született meg az új www.iflgroup.hu weboldal, aminek a fejlesztése nagyon sok munkaóránkba és pénzünkbe került. DE a visszajelzések alapján megérte, ugyanis valami kifejezetten egyedülálló és innovatív dolgot sikerült ezzel létrehozni: egy tanácsadói oldal, ami valójában tanácsot ad és másodlagosan elérhető a tanácsadói szolgáltatás.

A prémium blogot a portfolio.hu emeli egy magasabb szintre azáltal, hogy átveszi a cikkeket!

Sokat gondolkoztam azon, hogy milyen irányba folytatódjon az IFL sztori. Érdemes e meghagyni a nagyon sikeres www.iflgazdasag.blog.hu oldalamat és mellé felépíteni valamit, vagy folytatni ugyanazt a munkát, esetleg tovább fejlődni és innoválni. A harmadik megoldás mellett döntöttem. Nem igazán láttam még olyan sikeres üzleti blogoldalt, amelyik úgy nyitott meg egy új platformot/blogot, hogy a tematika megmaradt, a brand megmaradt és a teljesítmény szétosztása helyett a növekedés útjára lépett, ami a tartalom minőségének a javulását és mennyiségbeli emelkedését jelentette.

Tehát

nem csökkent az IFLGazdaság megjelenése (sőt…) és közben mégis elkezdtem felépíteni egy prémium blogot, ami kifejezetten a pénzügyi kultúra fejlesztését tűzte ki célul. Ez az oldal annyira megtetszett a portfolio szerkesztőségének, hogy gond nélkül megadták a lehetőséget arra, hogy minden itt publikált cikk megjelenjen az oldalukon is.

A tematika annyiban szegmentálódott, hogy az indexes blogra a könnyedebb témák-vélemények kerülnek ki, míg a portfoliós prémium blogra a számolós-gondolkozós cikkek. Ennek oka az olvasóközönség összetétele. Azt vettem észre, hogy az IFLGazdaságot olvasók kevésbé szeretik azokat a töményebb témákat, mint amire a prémium blog olvasói vevők!

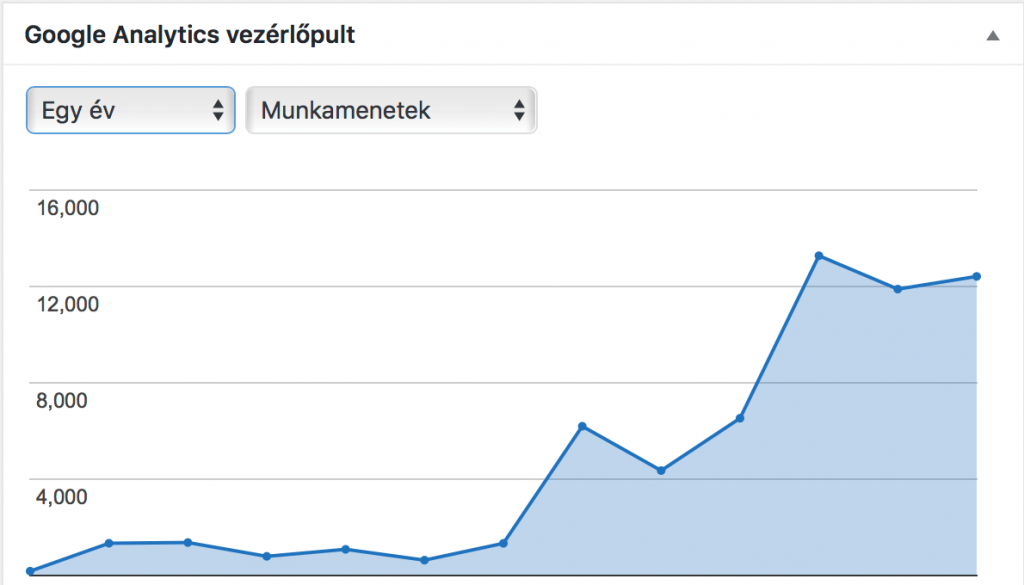

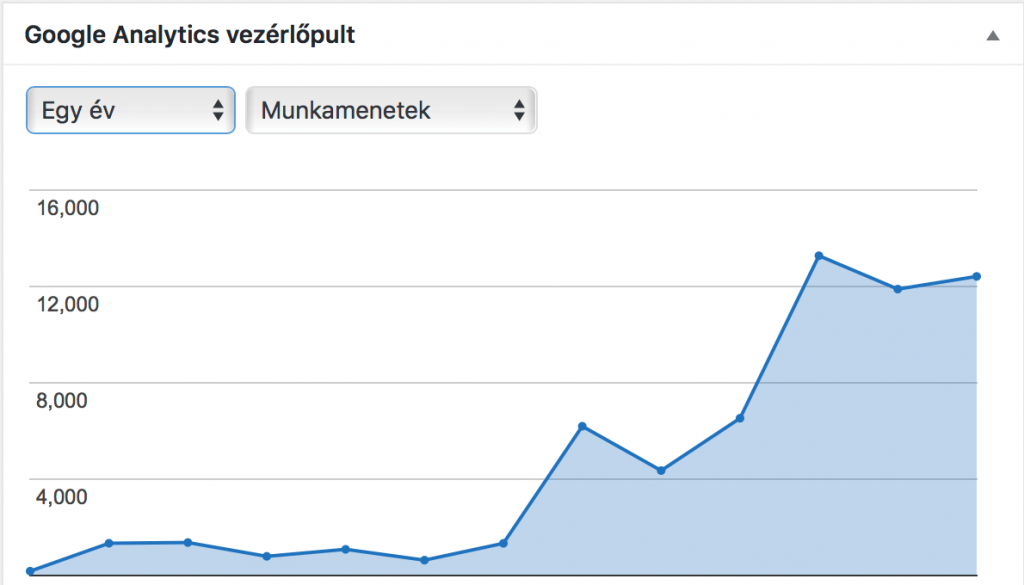

Az eredmény szemmel látható. Amióta megújítottuk az elképzeléseim szerint a www.iflgroup.hu oldalt és létrehoztam rajta a prémium blogot, azóta hétről hétre egyre dinamikusabban növekszik az oldal látogatottsága. A képen láthatod a megújítás előtti pár hónapot is (maga az oldal 2012 óta futott teljesen más koncepcióban- magyarul megcsináltam rá a szokásos bemutatkozást és nem gyárottam rá tartalmat). A célom az, hogy ez a blog 2 éven belül elfoglalja megérdemelt helyét az ország legolvasottabb pénzügyi oldalai között és elérjük a havi 200 000 oldalletöltést.

Ehhez azonban te is kellesz, mert nélküled nem fog menni! NEm győzöm elégszer hangsúlyozni, hogy az itt megjelent tartalmat a Facebook IFL oldalon mindig megosztom (see first beállítás), amit ha elolvasol, akkor immáron pénzügyi kultúrális kötelezettséged megosztani és kommentelni abban az esetben, ha gondolatokat ébresztett benned. Nem akarom elfogadni, hogy könnyebben osztanak meg az emberek egy blikk hülyeséget, mint olyan cikket, ami értéket ad és az életünket érinti!

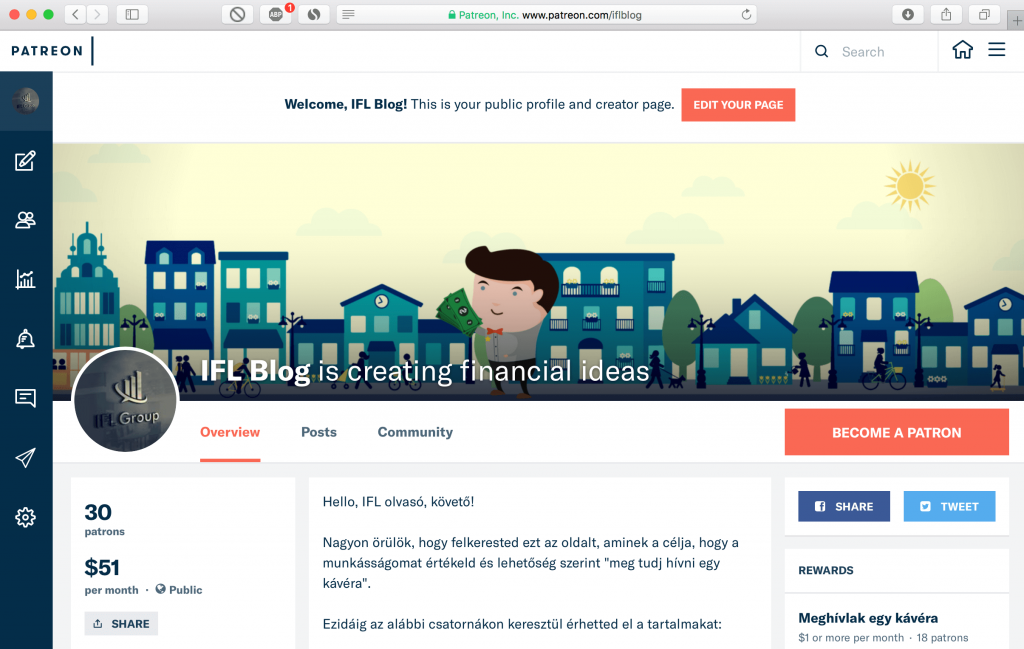

Patreon támogatói oldal

Elkészült a Patreon támogatói oldal, ahol tudod az IFL projektet támogatni havi 1-3-5-10 dollárral. Hogy ez miért jött létre? Ez egy nagyon érdekes, de annál innovatívabb kérdés. A pénzügyi területen jellemző volt mindig is az öntelt urizálás. Mindig mindenki úgy tesz, mintha végtelen mennyiségű pénze lenne és nem meri elmondani, hogy mi a helyzet valójában.

Az egész IFL projektet a korrektség és az őszinteség köré építem fel. Bátran el merem mondani, hogy számomra a feljebb olvasott rendszert fenntartani és napról napra felkészülni a legújabb információkból, megírni a fontosabbnál fontosabb cikkeket, elképesztő időt emészt fel és hihetetlen mennyiségű pénzbe kerül, aminek csak egy része térül meg a tanácsadásokból.

Melyik rész nem térül meg?

Ha őszinték akarunk lenni magunkkal, akkor be kell látnunk, hogy rengeteg olyan olvasó van (talán te is ilyen vagy?), akinek hasznosak ezek a tartalmak, még anyagi előnyt is jelentettek számára, viszont valamilyen oknál fogva (pl.: távolság vagy van már „erre” egy ismerős) soha nem fog megkérni engem arra, hogy segítsek neki.

Viszont valamilyen formában szeretne visszaadni nekem abból a sok hasznos és értéket adó információból valamit, amit kap(tok) tőlem napról napra. Mivel sokan jelezték felém, hogy egy ilyen lehetőségnek örülnének, ezért Magyarországon először ebben a témában létrejött egy online támogatói oldal a Patreon rendszerén keresztül, ahol engem, mint szerzőt tudtok támogatni az információkért cserébe. Ha úgy tetszik, akkor meghívhatsz minden hónapban egy kávéra.

Ez nekem elképesztően sokat számít, hiszen a sok kicsi sokra megy elv itt is érvényesülni fog. Hogy mire költöm a pénzt? Az legyen az én titkom. Amit ebből tapasztalni fogsz, hogy továbbra is az ország egyik leginnovatívabb felületét fogod pénzügyi blogolás témájában megkapni, ahol minden falat és mentális gátat le akarok rombolni és segíteni abban, hogy közösen haladjunk előre az életben!

Itt tudod támogatni a blogot, a tartalmat, engem

Független pénzügyi tanácsadó vagyok

Eddig azokról a tartalmakról volt szó, amiket te is elérhetsz, ha odafigyelsz! Viszont a tartalom mögött meghúzódik egy igen fontos szolgáltatás, mégpedig a tanácsadói szolgáltatás. Ez azt jelenti, hogy le vagyok szerződve sok-sok biztosítóval, bankkal, lakástakarékkal annak érdekében, hogy az alábbi témákban tapasztalatommal, általam elérhető exkluzív ajánlatokkal és akciókkal, illetve fontos piaci információkkal-összefüggésekkel tudjak neked segíteni a döntésben illetve a teljes folyamatban:

- jelzáloghitel és CSOK

- nyugdíj

- gyerekmegtakarítás

- lakástakarék

A szolgáltatásom díjmentes, hiszen amikor általam történik termékközvetítés (amit kiválasztottál a sok ajánlat közül), akkor én jutalékot kapok az adott pénzügyi szolgáltatótól. Ezt a részt nem szeretném túlmagyarázni, ugyanis minden cikk végén lehetőséged van jelentkezni hozzám. Hogy miért éri meg neked hozzám jelentkezni? Arra a valódi választ a cikkek tartalma adja meg, ami hűen tükrözi szakmai tudásomat és gondolkodásmódomat.

Hogy mivel foglalkozik az IFL Group?

A célom az, hogy a magyar pénzügyi kultúrának a fejlődését elősegítsem, hogy létezzen egy olyan online platform, ahol valós információkat és összefüggéseket olvashattok úgy, hogy azt emberi nyelven és közérthetően (magyarázóan) írták meg. Mindezt király grafikákkal ötvözve, hogy a megértés maximális legyen.

Minden nap azon dolgozom, hogy egy 21. század ready platformot és infosztrádát hozzak létre, ahol egyesül a trendiség, a szakmaiság, a közérthetőség, a lazaság és az élet. Mert karót nyelt, bürokratikus-hivatalos pénzügyi oldalakkal tele van az internet. De olyannal, mint amire szükségünk lenne, már nagyon kevés van.

Nézd meg ezt a folyamatábrát, ahogyan én elképzelem a teljes folyamatát az IFL-nek

Szerző: Szarvas Norbert | márc 26, 2018 | Cikkek - pénzügyi blog

A hétköznapi pénzügyeink alapvetően megszokás kérdése. A napi költekezésünk legalább 30%-át olyan „rárakódott tételek adják”, amiket 1-1 figyelmetlen pillanatunkban vezettünk be, majd „elfelejtettünk” megszabadulni tőle. Mivel ez egy halmazati probléma, ezért mára már jelentős kiadássá alakulhattak át ezek a tételek. Mint mindenben, időnként a hétköznapi pénzügyeinkben is érdemes megtartani a [pénzügyi böjt] időszakát. És erre mi lenne jobb időpont, mint a TEGNAP?

Ebben a cikkben gyakorlati tippeket kapsz a pénzügyi megtisztuláshoz, egyfajta útmutatót, amit végig kell vinned ahhoz, hogy megszabadulj a felesleges kiadásoktól és megint te irányítsd a pénzügyeidet (ne pedig azok téged)!

Az időtartam minimum 1 hónap, de jó lenne, ha 3 hónapig kibírnád még a nyári szezon előtt…

#1 Hagyd otthon a bankkártyádat – és kezd el a pénzügyi böjt időszakát

Mindig a legegyszerűbb tételekkel érdemes kezdeni, hogy ráhangolódjunk a dolgokra. Egyértelmű, hogy költekezni csak pénzből tudunk. Viszont hányszor fordult már elő veled, hogy otthon hagytad a pénzed, mégsem haltál éhen, szomjaztál vagy vesztél el? Ennek oka, hogy valójában a zsebünkben nyugvó pénz/bankkártya hamis biztonságérzetet nyújt számunkra és költekezésre ösztönöz. Azért nyújt hamis biztonságérzetet, mivel gyakorlatilag a bankkártyádon tarthatod és magaddal viheted a teljes malacperselyedet is.

Ha van a számlán 500 000 forint, akkor nem fog gondot okozni beugrani egy étterembe, és elkölteni 5-10 000 forintot, majd ezt megismételni másnap is. Hogy miért? Mert a kártyádon levő pénzhez képest jelentéktelen összeget költesz el. Ilyenkor ritkán szólal meg egy belső hang, hogy „állj, mert ez az 500 000 forint a biztonsági tartalékod, amivel két hónapig húznád ki vis major esetén”.

A pénzügyi megtisztulás arról szól, hogy elhagyjuk az összes felesleges tételt és lenullázzuk a „megszokásból költekezek” tételeket. Éppen ezért el kell ezekben a hónapokban felejtened a „jó, ha van nálam pénz” féle önigazolásokat. Ebben az időszakban „jó, ha nincsen nálad a szükségesnél több pénz”! Mindig pontosan annyi pénz legyen nálad, amennyi minimálisan szükséges.

#2 Kerüld a nézelődést

A legveszélyesebb esemény a családi költségvetés számára mindig a „céltalan nézelődés”, amikor csodával határos módon mindig „életünk akciója”- „már régóta ezt akarom” jön velünk szembe és gyakorlatilag kényszerít minket a vásárlásra. Magamon vettem észre, hogy azok a programok, amikor csak nézelődök, valamiért sokkal többe kerülnek, mint amikor céllal megyek a boltba és célirányosan haladok.

Ebben az időszakban ignorálni kell a családi programok listájáról a „plázázást, shoppingolást, nézelődést”. Helyette próbáljatok meg aktív programokat találni és egymással foglalkozni. Ez egyébként a családi harmónia szempontjából is nagyon okos meglátás, hiszen az nem program, hogy egymás mellett állva nézitek a „kirakatot”…

Meggyőződéssel állítom, hogyha nem nézelődsz és nincs nálad pénztárca, akkor máris 10-15%-kal több pénzed marad hónap végén…

#3 Le a nasival!

Ideje kikapcsolni az önjutalmazó reflexedet és örökös szenvedésre kárhoztatni saját magadat. Történik ugyanis ilyen esetben, hogy az ember a nasit a mennyországgal, míg a nasi kényszeres elhagyását a szenvedéssel azonosítja. Ennek oka, hogy nasi-függő vagy, mint a heroinista a sikátorban, aki nem tud lejönni az anyagról.

Azon kívül, hogy tönkreteszed az egészésgedet, még anyagilag is hatalmas kárt okozol magadnak. Egy kis joghurt itt, egy kis csoki ott, egy kis valami amott. Én lassan másfél éve hoztam meg a saját döntésemet, hogy a napi kisboltos vásárlás során nem fogok semmilyen üdítőt vagy édességet venni. Ijesztő, hogy gyakorlatilag az addigi átlag 3 500 forintos /alkalom kiadást le tudtam ezáltal szorítani átlag 2 200 forintra. Ha belegondolok, hogy ezt hetente 4x biztosan megtettem, akkor láthatjuk, hogy csak ezzel a döntéssel (amivel az egészségemnek is kedveztem) megspóroltam 20 800 forintot átlagosan egy hónap alatt!

Észre sem veszed, hogy ezekre a bagatel tételekre milyen összegek mennek el! Pedig 1 300 forintotból mit tudsz venni?

2 üveg kóla: 700 forint és 4 db joghurt: 500 forint. És máris megvan a keret. A tábla csoki, a chips vagy egyéb hagyományos nasi még a kanyarban sincsen!

Személyes tapasztalat: az első 3 héten nagyon nehéz volt nem venni valamit és éreztem, ahogyan tüneteket produkál a szervezetem. Miután „kitisztultam” érdekes dolog történt: elkezdtem jobban érezni az ízeket és sokkal jobban érezni saját magamat.

#4 Kezdj valamit a napi apróval

Szerintem nem vagyok egyedül azzal, hogy minden nap marad valamennyi apró a zsebünkben. Ez az apró pedig valahogyan mindig „eltűnik”, miközben nem is érezzük, hogy létezett volna valaha. Most azonban a pénzügyi megtisztulás útján vagyunk, tehát a legapróbb pénzzel is kezdenünk kell valamit!

Csak teszt jelleggel, de szerezz be egy malacperselyt, ahova minden nap végén válogatás nélkül minden aprót (zsebből, pénztárcából) bedobáltok és nem nyúltok hozzá 30 napig! Ezekben a napokban figyeld meg, hogy mennyire hiányzik e nektek ez az összeg, vagy sem? 30 nap múlva számoljátok össze, hány ezer forintot sikerült így megmenteni, majd menjetek el ebből az összegből valami programra.

Nem lövök mellé,

ha azt mondom, hogy ezzel a módszerrel 2-5 000 forint körüli összeget is félre tudtok szerezni anélkül, hogy éreztétek volna a bőrötökön a megszorítást. Hogy akkor miért kell elköltenetek 30 nap múlva? Hogy manifesztálódjon ez a gondolat és a saját bőrötökön érezzétek, hogy milyen „nagyobb dolgot” tudtok elérni ezáltal, mintsem elszórnátok a pénzt mindenfele. Ha az élmény pozítiv ezzel kapcsolatban, akkor a jövőben könnyebb lesz ehhez hozzászokni és „aprótalanítani” saját magatokat!

#5 A havi bevételed 80%-ából kell megélned

És akkor nézzünk valami rendkívülit. Tudom, hogy sokan 100%-ban felhasználják a bevételüket minden hónapban. Van, amikor nincsen választásunk, míg máskor csak arról van szó, hogy valóban „addig nyújtózkodtunk”, ameddig a takarónk elért. A pénzügyi megtisztulás nem arról szól, hogy pénz gyártsunk neked vagy ott találjunk, ahol nincs semmi. Nem is arról szól, hogy minden maradjon a régiben, maradjon megszokott, de közben még pénzed is maradjon.

Egyetlen megoldás, ha a megtisztulás során elengeded azokat a felesleges berögződéseidet, amik ezidáig meggátoltak téged abban, hogy előre lépjél. Éppen ezért meg kell húznod a határt és a bevételeid 80%-ából gazdálkodni. A maradék 20% menjen a biztonsági tartalékodba. A 80% nem elég arra, hogy elmenj moziba, étterembe? Akkor nem mész el ebben az 1-3 hónapban. Ki kell bírnod, hogy megismerd a saját határaidat és jobban értékelni tudd a dolgokat. Hidd el, hogy ilyen megszorítások után a mostanra befásult mozi is egy fantasztikus kikapcsolódással fog felérni, mivel újra megtanulod értékelni azt!

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

A gyerekednek szeretnél félretenni? Segítek megtalálni a megoldást!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 21, 2018 | Cikkek - pénzügyi blog, info

Előző héten írta egy követőm a Facebook oldalunkon a kérdést, miszerint mit tanácsolok, kezdő munkavállalóként hogyan érdemes elindulniuk, milyen buktatókra kell odafigyelniük? Ez egy nagyon fontos, mindenkit érintő témakör, hiszen mindenki volt/van/lesz kezdő munkavállaló és tipikusan ugyanazokat a hibákat követjük el generációról generációra. Megpróbálom összeszedni a legfontosabb gondolatokat ezzel kapcsolatban. Konkrét termékekről azért felesleges beszélni, hiszen a piac változik és terveim szerint ez a cikk évek múlva is segítséget nyújt majd.

A zsebpénz világából a felnőtt világba – kezdő munkavállalóként

Azok a bizonyos iskolása évek… Amikor minden önmagunk felfedezéséről és a szórakozásról szólt. Egy roppant élménydús időszak, aminek csak a zsebpénzünk/diákmunkánk szabhatott gátat. Normális esetben mindenki szembesül ezen időszak alatt az anyagi szűkösség intézményével, azaz át kell gondolni, hogy mire költünk, mivel „nem fog minden beleférni”. Ez a fajta anyagi atyai pofon a felnőtt létnek az előszobája, amikor még teljes mértékben élvezzük a mama-hotel szolgáltatásait és fesztelenségét, miközben már bontogatjuk a szárnyainkat.

Ebben az időszakban születnek meg azok az önjutalmazó berögződéseink, amiket később meg szeretnénk élni. Hiszen már tudatában vagyunk a világnak, vannak elképzeléseink, de a lehetőségeink korlátozottak. Ilyenkor gyakran hangazanak el az olyan mondatok, minthogy „majd ha lesz munkám, akkor első dolgom lesz megvenni ezt…”. Minél tovább tolódnak az iskolás éveink (felsőoktatás) anélkül, hogy kilépnék a felnőtt világba, annál hatalmasabbá növekszik bennünk ez a fajta önjutalmazó reflex, aminek a kielégítése akár évekig is elhúzódhat!

Nem csoda, hogy az első fizetés egyből kuka

Ha igazán pénzügyileg tudatos felnőtté szeretnél válni, akkor a legelső fizetésedből a „köteles részek” után mindent elköltesz azokra a dolgokra, amikért epekedtél az elmúlt években. Fogd be a benned kialakult önjutalmazó reflex száját és ne adj okot neki arra, hogy éveig gyötörjön téged a tudat!

Az első fizetés (bármennyi is legyen) a világ egyik legfantasztikusabb és legtisztább érzése. A pillanat, amikor elmondhatjuk, hogy rendesen megdolgoztunk érte és ki fizettek minket. Általában ez az összeg nagyságrendekkel több, mint amennyiben akár előző hónapban tengődtünk diánkéveink alatt. Nem ritka, hogy hirtelen annyi pénz kerül a számlára, mint amennyi összesen az azt megelőző évben-félévben elérhető volt számunkra.

Mihez kezdjünk ezzel a „hatalommal és szabadsággal”? Gyakorlatilag bármit megvehetünk- érzik gyakran ezt a fiatalok. Szerintem pénzügyileg legit lépés ilyenkor, ha a fiatal fogja magát és anyagi túlkapásokba kezd. Nem ritka, hogy az első fizetés két nap alatt elköltődik „magától”. Ilyenkor esik meg, hogy az addig havonta 10-20e forintból élő fiatal felnőtt az első fizetéséből bemegy álmai márkaboltjába, hogy 30 ezer forintért vegyen magának egy pólót. Hogy miért? Mert erre vágyott és most megteheti!

Okos technika: Nem szabad elaprózni a dolgokat. Sokkal jobb, ha beáldozzunk az első-második havi fizetésünket a túlköltekezésre, minthogy elnyújtjuk és passzív-agresszív módon akár 2-3 évig csippentünk le a fizuból egy kisebb-nagyobb szeletet. Hidd el, hogy az elhúzott önjutalmazás sokkal károsabb az anyagi függetlenségünkre, mint két erőteljesebb hónap.

Innentől kezdve szembesülünk a felnőtt élet költségeivel is

Miután lezajlott (lehetőleg minél hamarabb) a megérdemelt önjutalmazás időszaka, egyre inkább kezdjük bontogatni a szárnyainkat és kötelezettséget vállalni az életben. Először ez még tipikusan játékos formában valósul meg, gondolok itt a fiatal felnőttre, aki úgy dönt, hogy majd a mama-hotelben saját maga vásárol be valami menő kaját, mivel unja az otthoni kosztot. Persze itt is tetten érhető a túlkapás, az asztalon pedig a T-bone steak.

Hiába vagyunk pályakezdők, alapvetően nem sürget minket az idő és nem fogunk automatikusan felnőtt emberré válni. Lépésről lépésre kell megtapasztalnunk a feladatainkat, lehetőségeinket és kötelezettségeinket. Ez egy köztes állapot, amiben kötelezően hibáznunk kell.

Költsünk hülyeségekre, de ne legyünk hülyék!

Minden belefér…telefonelőfizetés, számítógép

Képzeljük el azt a helyzetet, amikor pályakezdőként úgy látjuk, hogy havi szinten megmarad mondjuk 80 000 forintunk. Természetesen az elején nem marad meg, mivel elszórjuk, és ezt érzékeljük is. A tökéletes jelzője ennek az időszaknak a „belefér” . A második lépés a pazarló költekezés után, a rendszerezett költekezés.

Bármilyen fura kimondani, de egy fiatal felnőttnek kifejezetten izgalmas aláírni az első telefonelőfizetését, vagy megkapni az első névre szóló sárga csekket. Ezzel manifesztálódik tulajdonképpen új státuszunk a felnőtt világban. Az elején ez még büszkeséggel tölt el, majd később válik teherré, ahogyan egyre több ilyen elköteleződést vállalunk be.

A második szakaszban már érdemes egy picivel megfontoltabban cselekednünk és meghúzni a saját határainkat lehetőség szerint. Mivel mindenkinek mások a lehetőségei, ezért nagyon nehéz univerzális megoldást adni. Annyi biztos, hogy éveken keresztül mindent elkölteni nagyon rossz döntés.

Ne hidd el, hogy túl fiatal vagy. A pénzügyeihez senki sem lehet túl fiatal!

Pénzügyi analfabetizmus ellen

Ma még sajnos a legnagyobb veszély – ami a pályakezdőre leselkedik anyagi értelemben – a magyar pénzügyi oktatás és magyar pénzügyi kultúra totális impotenciája. Kifejezetten felháborító, úgy jönnek ki fiatal felnőttek az iskolapadból, hogy fogalmuk nincsen arról, mire való egy lakástakarék. Illetve pontosítanék: csak azok a fiatal felnőttek tudják, hogy mi ez, akiknek a családjában foglalkoztak a témával. De maga az iskola nem tanít meg többek között erre sem.

Persze kritizálás helyett egy igen hasznos és hatékony megoldással készültem neked, hiszen mindig megoldásban és cselekvésben kell gondolkodnunk!

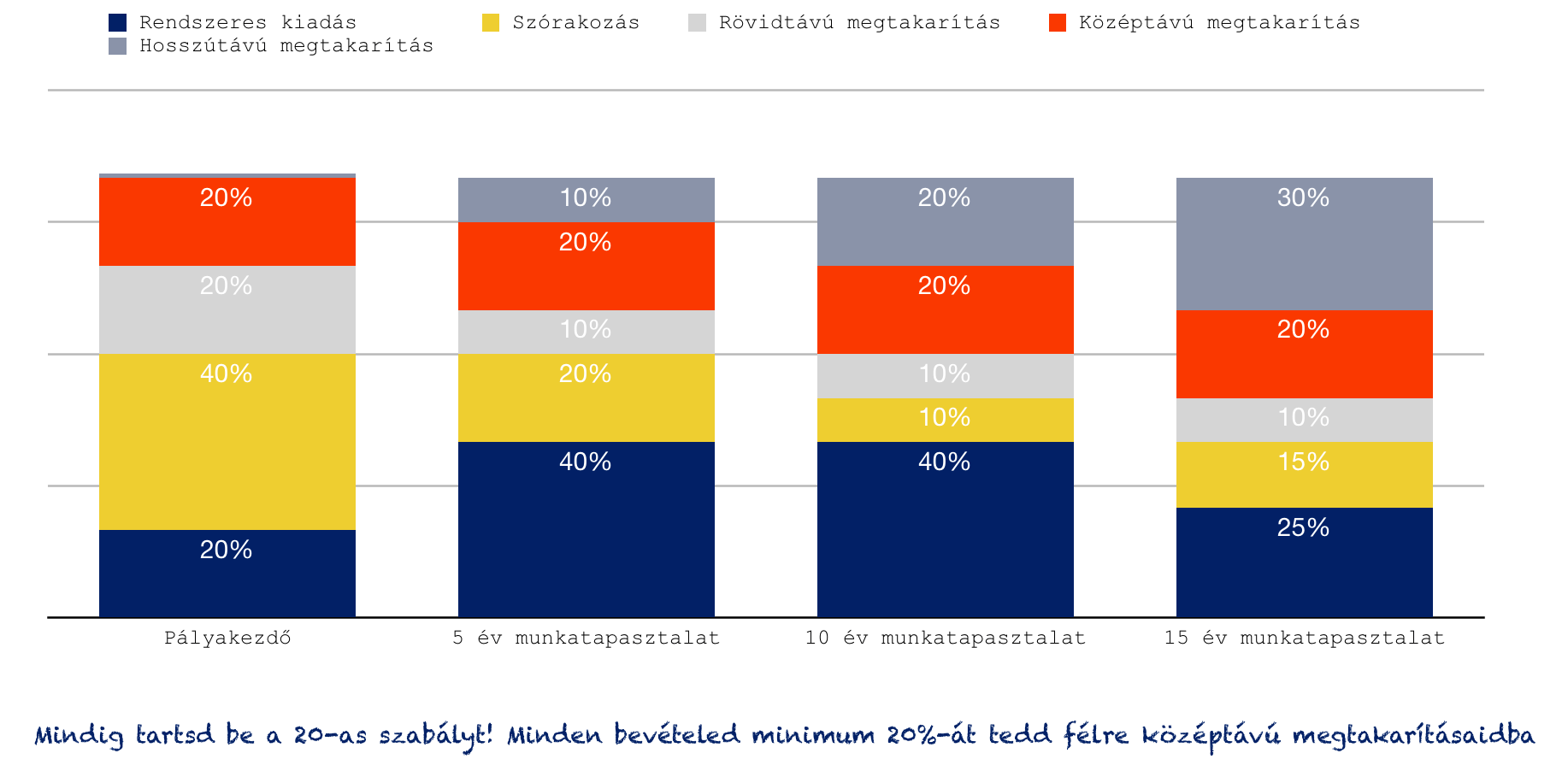

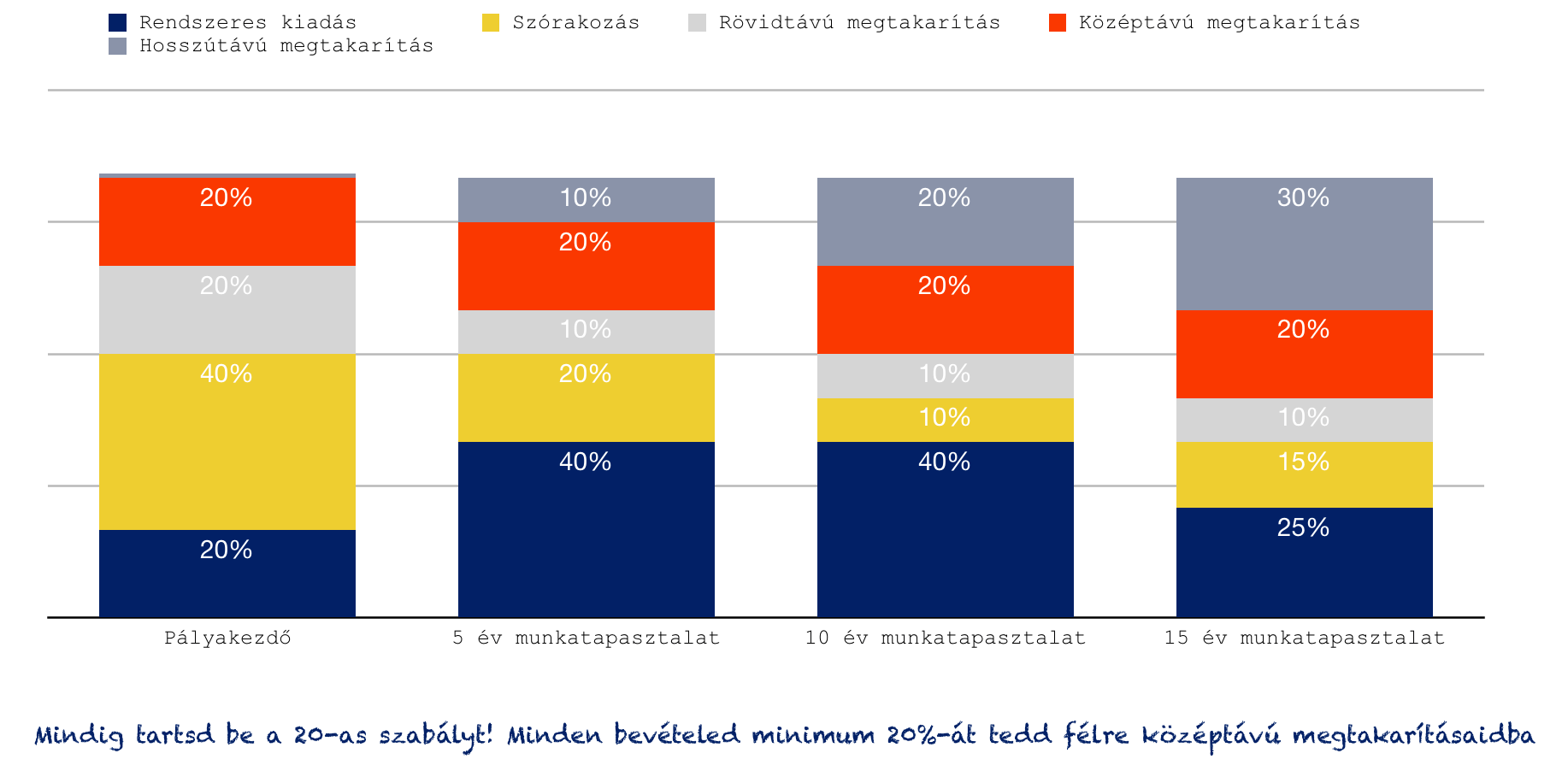

A fenti ábrával egy térképet szeretnék adni, amit következő, viszonylag normális keretek között tudhatod a pénzügyeidet. Az nyílvánvalóan látszik, hogy pályakezdőként többet költünk szórakozásra, mint később. Ennek oka az önjutalmazó reflexió, míg idővel megváltozik a fontossági sorrend és értéknek nem a következő Balaton Sound-ot tekintjük, hanem egy saját ingatlant. Tehát alapvetően nem a pénzünk összetétele, hanem a célja változik meg, ahogyan a fontossági sorrend felcserélődik és családot alapítunk.

Éppen ezért pályakezdőként teljesen felesleges olyan hosszútávú célokkal foglalkozni, mint nyugdíj. Előbb pénzügyi értelemben is ki kell élnünk magunkat és fokozatosan rászoktatni maguknat a hosszútávú elköteleződésre. Ezzel szemben az első perctől kezdve érdemes félretennünk a fizetésünk legalább 10, de inkább 20%-át a biztonsági tartalékunkban, azaz egy olyan anyagi bázist felépíteni, ami biztonságot és stabilitás nyújt számunkra!

Gondolj bele, hogyha keresel 150 000 forintot és minden hónapban 15 000 forintot teszel el a biztonsági tartalékba, akkor egy év múlva már több, mint 1 havi fizetésed van „elmentve”. Ez nagy dolog, hiszen ekkor már többet tettél önmagadért és anyagi függetlenségedért, mint a magyar felnőtt lakosság több, mint 50%-a, akik semmilyen tartalékkal nem rendelkeznek.

Ismerkedj meg a lakástakarékkal

Akárki akármit mond, a lakástakarék a legjobb belépő termék a pénz világába. Államilag támogatott, kockázatmentes és jól meghatározott (lakás)cél valósítható meg vele. Ráadásul a fizetési fegyelemre nevel azzal a biztonsággal, hogyha bármilyen gond van, akkor a számlanyitási díjon és állami támogatáson kívül minden befizetést bármikor visszakaphatunk további költségelvonás nélkül.

Ha ehhez hozzátesszük azt a megfigyelést, miszerint minden fiatalm felnőtt pályakezdő legfontosabb célként jelöli meg az „5 éven belül saját lakást”, akkor adva van szerintem a megoldás. A lényeg, hogy ne akarjunk több lépcsőfokot egyszerre megmászni. Amíg nem rendelkezünk biztonsági tartalékkal és középtávon sem teszük félre (pl.: lakástakarék), addig kifejezetten alkalmatlanok vagyunk arra, hogy hosszabb távú célt valósítsunk meg.

Komoly veszteségek: Számos pályakezdő a biztonsági tartalék feltöltése és a középtávú cél megtakarítása helyett hosszabb távra (pl.: nyugdíj vagy más megtakarítás) köteleződik el. Mivel azonban ez már egy sokkal későbbi lépcsőfok, ezért 1-2-3-4 év alatt rájönnek, hogy a pénz másra kell és felmondják a szerződést. A felmondás során pedig esetenként akár több százezer forintot is veszíthetnek, ami elkerülhető lett volna, ha sorjában haladnak: először a biztonsági tartalék, majd a középtávú cél és csak azután gondoskodnak a fenmaradó összegből a hosszútávú célokról.

Számos középkorú emberrel beszélgettem, akik ma kénytelenek nagyobb jelzáloghitelt felvenni, mivel nem kötöttek időben lakástakarékot, de mindig is tudták, hogy ez számukra egy fontos cél. Gondolj bele abba, hogy egy átlagos magyar felnőtt 30 éves korában jut először saját lakáshoz (többnyire hitelből). Viszont tipikusan már 20 évesen pályakezdőnek számítanak a folyó tanulmányok mellett is.

Ha a köztes időszakban félretettek volna lakástakarékba, akkor 30 éves korukra összegyűlt volna:

1 szerződés esetén nagyjából: 3,2M forint (720 000 forintos állami támogatással)

2 szerződés esetén nagyjából: 6,4M forint (1 440 000 forintos állami támogatással)

Ezek pedig a „pont jól jönne” összegek, amiket nem kéne hitelbe felvenni. Ha ezt a 6,4M forintot (amiért 10 éven keresztül havi 40 300 forintot fizettünk ki) hitelbe vesszük fel (kényszer) 20 évre, akkor a megfizetett kamat legjobb esetben is 3 000 000 forint! Azaz 3 millió forintunkba kerül az a rossz döntés, miszerint a lakéscélunkért semmit nem tettünk ebben az esetben, csak a hitelben gondolkodtunk!

El kell felejteni a „minden belefér” nyarakat

Amikor az ember pályakezdő és jellemzően egyedülálló vagy család nélküli párkapcsolatban él, akkor minden nyáron megrendezik a „mindent bele nyarakat”, amikor a pénz nem számít a hitelkártya fedezetéig. Ilyenkor az átlagos emberek azonnal lenullázzák addigi megtakarításaikat és visszatérnek a start mezőre, ahol tavaly és azelőtt is tartottak. Semmiféle vagyont nem halmoznak fel, az élményeket beváltják egy creditért, ami arról szól, hogy „most vagy fiatal, most kell élni”.

Kedvenc kérdésem: Most vagy fiatal, akinek nincsenek kötelezettségei. Tehát most tudsz többet dolgozni és nem akkor, amikor már itt a gyerek is. Igaz? Akkor döntsd el, hogy mit akarsz! 5-8 évig keményen és fegyelmezetten dolgozni-karriert építeni-vagyon felhalmozni (racionális mértékű szórakozás mellett), hogy aztán 30-40 évig gondtalanul élj vagy pedig 3-5 évnyi „mindent bele buliért” választod a 30-40 évnyi szívást és kilátástalan küzdelmet?

Ezeken a „mindent bele eseményeken” (nyaralás, karácsony, szülinap…stb) az ember, aki keres 200 000 forintot, úgy költekezik, mint aki 1 000 000 forintot keresne minden hónapban, hogy aztán hónapokig úgy éljen, mint egy munkanélküli, aki egy tábla csokit nem engedhet meg magának. Ha 200 000 forintot keresel, akkor mindig költekezzél úgy, mint aki 150 000 forintot keres és tegyél úgy félre, mintha 250 000 forintot keresnél!

Cikk ajánló:

Hogyan bukott el egy év alatt Jóska közel 1 millió forintot?

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Az IFL sztori] Mivel foglalkozik az IFL Group?](https://iflgroup.hu/wp-content/uploads/2018/03/az-ifl-sztori.png)

Fiatalosan kommunikálunk nem csak fiataloknak! Ezért gondolhatta azt több szakmai lap is, hogy kifejezetten a 30 év alattiaknak hirdettünk pénzügyi tanácsadást. A valóságban mindenkinek, aki szeretne pénzügyileg tudatosabban élni és ehhez keresi a megoldásokat.Az IFL legfontosabb szabálya: pénzügyek mindenkinek közérthetően.

Fiatalosan kommunikálunk nem csak fiataloknak! Ezért gondolhatta azt több szakmai lap is, hogy kifejezetten a 30 év alattiaknak hirdettünk pénzügyi tanácsadást. A valóságban mindenkinek, aki szeretne pénzügyileg tudatosabban élni és ehhez keresi a megoldásokat.Az IFL legfontosabb szabálya: pénzügyek mindenkinek közérthetően. Legelső lépésként 2013-ben elindítottam útjára a www.iflgazdasag.blog.hu oldalt, amit még abban a negyedévben a „hónap gazdasági blogjává” választott a napi.hu. Ez egy hatalmas lökés volt, hiszen ekkor még (és az utána következő években) abszolút öntudatlanul zajlott az értékadás, vagyis csak információt osztottam meg, de nem hangsúlyoztam megfelelően, hogy akik hitelesnek gondolnak, azok megkereshetnek tanácsért, segítségért.

Legelső lépésként 2013-ben elindítottam útjára a www.iflgazdasag.blog.hu oldalt, amit még abban a negyedévben a „hónap gazdasági blogjává” választott a napi.hu. Ez egy hatalmas lökés volt, hiszen ekkor még (és az utána következő években) abszolút öntudatlanul zajlott az értékadás, vagyis csak információt osztottam meg, de nem hangsúlyoztam megfelelően, hogy akik hitelesnek gondolnak, azok megkereshetnek tanácsért, segítségért.