![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)

Szerző: Szarvas Norbert | febr 21, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Amikor pénzügyekről van szó, amikor vásárolni szeretnénk valamit, akkor alapvetően meg kell hoznunk egy döntést. A döntés lehet túlzó-elhamarkodott-megfontolt-logikus-gazdaságos-gazdaságtalan-kétségbeesett. Képzeljük el, hogy létezik olyan döntésmodell, ami segíthet nekünk a számunkra legmegfelelőbb döntés meghozatalában. Ebben a cikkben egy konkrét példán keresztül mutatom be a saját döntésmodellemet!

Tegyük fel, hogy már hónapok óta szemezgettünk egy Nespresso kávégéppel, mivel megfogott boltjainak exkluzivitása, a kávé minősége vagy éppen egyfajta életérzés. Aztán egy nap a boltban szemjön velünk egy „soha vissza nem térő” akció, aminek keretében 50%-os kedvezménnyel tudjuk a gépet megvásárolni. Hogyan döntünk?

1. Keressünk viszonyítási pontot – a döntésmodell kiindulási pontja

Azt pontosan érezzük, hogy az 50%-a valaminek egy rendkívüli lehetőség a cselekvésre (vásárlásra). DE valójában minek az 50%-áról van szó? Hihetünk az árcetlin lengedező „eredeti árnak”? Egyáltalán ugyanazt a minsőgéet kapjuk meg ezzel a vásárlással, mint amire vágytunk?

Nagyon fontos, hogy keressünk az adott helyzettől teljesen független viszonyítási pontot, azaz elő a mobiltelefonnal és keressünk rá a neten az adott termékre. Ha eddig nem tettük meg, akkor itt az idő, hogy

- elolvassunk véleményeket

- megnézzük az árgépen, hogy valójában mennyibe kerül ez a termék

- helyezzük el ezt a nespresso kávégépet a nespresso kínálatának minőségi hiearchiájában.

Pontosan tudnunk kell, hogy ez a kávégép valóban jó áron, számunkra megfelelő minőséget szolgáltatva érhető e el, vagy csak szimplán egy „-50% cetlibe” futottunk bele!

2. Szűkítsük le a választékot!

A választási paradoxon azt jelenti, hogy azt hisszük, minél nagyobb a választék, annál jobb lesz a döntésünk. Valójában a bőséges kínálat megosztja a figyelmünket és a végén nem leszünk képesek meghozni a saját magunk számára megfelelő döntést. Nem véletlenül szokták mondani, hogy a kisebb választékból könnyebb dönteni.

Ott állunk a kávéfőző előtt és azon gondolkozunk, hogy megvegyük e ezt a terméket vagy sem. Döntésünket az aggodalom akadályozza, hiszen egyáltalán nem vagyunk biztosak abban, hogy jó döntést hozunk. Hogy megkönnyítsük saját esélyeinket, érdemes az első pont keresésére hagyatkozni és egy másik szemüvegen keresztül megvizsgálni a kínálatot.

A Nespresso ebben a percben 13 féle gépet kínál különböző méretben, felszerelésben, kinézetben. A belépő terméktől kezdve a prémium katagóriáig. A legolcsóbb és legdrágább közötti árkülönbség 6x-os, ami jogosan ébreszt bennünk kételyt a minőséggel kapcsolatban. Vajon mindegyik kép ugyanazt a minőséget képviseli?

Nagyon fontos, hogy a választékból alakítsunk ki magunknak három kategóriát:

- Belépő termék

- Minőségi közép

- Prémium

A három kategóriába nagyjából 4-4 gép fog belekerülni. A cél, hogy a három csoportból egyértelműen kiválasszuk az egyiket, így máris 66%-kal csökkentsük a választási kínálatunkat. A döntésben nyilván közrejátszik az ár, kinézet, funkciónalitás…stb. Most válasszuk a [minőségi közepet]. Vessük össze ezt a kategóriát az előttünk álló géppel. Beleillik ebbe a kategóriába?

Igen/Nem

A döntésmodellünk legfontosabb elem, hogy bármikor visszafordulhatunk. Nem az a célunk, hogy mindenáron vásároljunk és ehhez találjunk önigazolást. A cél kideríteni, hogy számunkra a legjobb döntés ez az akciós Nespresso kávégép lenne e vagy sem. Ha az általunk választott kategória és a gép kategóriája stimmel, akkor már csak a kategórián belülre helyezett 3-4 opcióból kell kiderítenünk, hogy ez az a gép e, amit meg akarunk vásárolni.

3. Fogadjuk el, hogy a döntésünknek nem lesz végzetes következménye

A racionális döntésünket erőteljesen befolyásolja a következményektől való félelem. Ilyenkor folyamatosan kongatjuk a vészharangot magunkban:

- Mi lesz, ha kihagyom ezt a lehetőséget?

- Mi lesz, ha élek a lehetőséggel és rosszul döntök?

Ez a fajta örlődés Daniel Gilbert amerikai pszichológus szerint könnyen feloldható, ha elfogaduk, hogy a döntéseink következményének hatása a végtelent alapul véve sosem lesz olyan hosszú, mint azt az adott pillanatban meg tudnánk ítélni. Magyarul a félelmeink ebben a helyzetben teljesen alaptalanok, kifejezetten károsak a döntésünket megnézve.

4. Alkudozzunk magunkkal az árról

Ott találtuk magunkat egy döntési heyzetben, amire nem készültünk fel. Most éppen egy Nespresso kávégépet szeretnénk féláron megvásárolni és döntenünk kell. Persze minden döntésnek van egy anyagi vonzata, így ebben az esetben is számolnunk kell. Kétfajta ember létezik:

- nem érdekli a pénz

- számára fontos a pénz

Ebben a döntésmodellben viszont a pénz szerepe felértékelődik, sőt kifejezetten azonosul saját életminőségünkkel, életfelfogásunkkal. Nem csak arról van szó, hogy megengedhetjük e magunknak vagy sem. Szinte másodlagos körülmény, hiszen hosszútávon sokkal komolyabb hasznot is szerezhetünk magunknak egy okos elhatározással.

Számomra ez az elhatározza a következő volt, amikor ott álltam ebben a helyzetben:

Ha megveszem a gépet, akkor annak feltétele, hogy onnantól kezdve tudatosan kerülöm a cukros üdítőket, nem veszek otthonra. Gyakorlatilag a kávét felcseréltem az üdítőre, amiből értelemszerűen nem tudok meginni annyit (napi 2 liter), mint mondjuk egy kólából. Gyorsan kiszámoltam, hogy egy hónapban elköltöttem az utóbbi időben üdítőre havi minimum 10 000 forintot. A kávégépbe való kapszulára egy hónapban maximum 5-6 000 forintot fogok elkölteni. Gyakorlatilag ezzel az „életmódváltással” és saját magamnak tett ígérettel 1 éven belül visszahozom a gép árát (tehát ingyenessé teszem saját magam számára), másrészt onnantól kezdve évente 40-50 000 forintot spórolok mindamellett, hogy egészségesebben élek.

5. Hallgassunk a belső hangunkra, de kérjünk külső véleményt

Meg kellene mindenkinek tanulnia meghallania a saját belső hangját, odafigyelni az első benyomásra. Ha helyesen tudjuk értelmezni ezeket a jelzéseket, akkor ösztönösen fogunk sokkal jobb döntéseket meghozni. Gyakorlatilag ez lenne az első szűrője a döntésünknek, hiszen mit akarunk, ha még saját magunknak sincsen abszolút jó érzésünk a vásárlással kapcsolatban?

Persze a belső hang gyakran nem az érzést, hanem a vágyat nagyítja fel. Tehát gátolja a helyes döntés meghozatalát. Éppen ezért, amikor ott állsz a boltban, hívj fel valakit, akiben megbízol. Kérd meg, hogy hallgasson meg és kezd el neki a számodra objektívnek tűnő érveket felsorolni. Előnyöket és hátrányokat egyaránt!

Tehát hangosan, egy barátodnak mond ki azokat az ellenvetéseket, amik az adott dologgal kapcsolatban felmerülhetnek. Fejtsd meg, hogy miért nem szabad ezt megvenni. Előtte vagy utána pedig érvelj a kávégép mellett. Amint befejezted, hallgasd meg az ismerősöd gondolatait és kezdjetek el alkudozni erről. Nem azért hívtad fel, hogy engedélyt kérjél tőle. Azért beszélsz vele, hogy egy független ember szempontjait és kérdéseit meghallgasd.

A beszélgetésnek lesz egy eredmény, a negatív vagy pozitív. Általában az ilyen beszélgetés közben már megszületik bennünk az ösztönös döntés, maximum még tépelődünk rajta ideig-óráig, hogy megértsük az okokat.

A döntés a tied. A felelősség a tied. Ha úgy döntesz, hogy a barátod tanácsát követed anélkül, hogy te ugyanazt a döntést hoznád meg, akkor sem ő lesz a felelős, hanem te. Mert te döntöttél úgy…!

6. A helyes döntés három napig tart

Vannak olyan helyzetek, mint a Nespresso kávégépé, ami annyira rendkívüli akció volt, hogy alig pár darab volt belőle. Tehát ejtőernyő nélkül kellett beleugranunk és meghozni egy döntést helyben. Viszont szerencsére a döntéshelyzeteink 90%-ában van elég időnk és terünk arra, hogy a megfelelő döntést hozzuk meg.

A XVI. században Loyolai Szent Ignác azt a módszert javasolta a helyes döntéshez, hogy

három napig tegyünk úgy, mintha az egyik lehetőség mellett döntöttünk volna. De közben minden érzésünket, gondolatunkat a dologgal kapcsolatban jegyezzük fel. Majd fordítsunk a helyzeten és éljünk úgy, mintha a másik döntést hoztuk volna meg. Jegyezzünk fel mindent. Amikor letelt az idő, akkor vessük össze a két tapasztalatot és látni fogjuk a helyes döntést.

Exkluzív: a cikkhez készült egy [döntésmodell] tervrajz

Ezen a linken éred el: https://www.patreon.com/posts/dontesmodell-17122222

(kizárólag az IFL támogatói láthatják, mint VIP tartalom. Akkor támogasd a blogot, ha exkluzív anyagokhoz szeretnél hozzáférni a jövőben is, illetve hasznosnak találod a cikket/blogot. A támogatás összege már havi 1 dollártól elérhető függően attól, mennyire tartod értékesnek az itt olvasott dolgokat)

Cikk ajánló:

A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél nyugdíj célra félretenni és keresed a legjobb megoldásokat?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 20, 2018 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

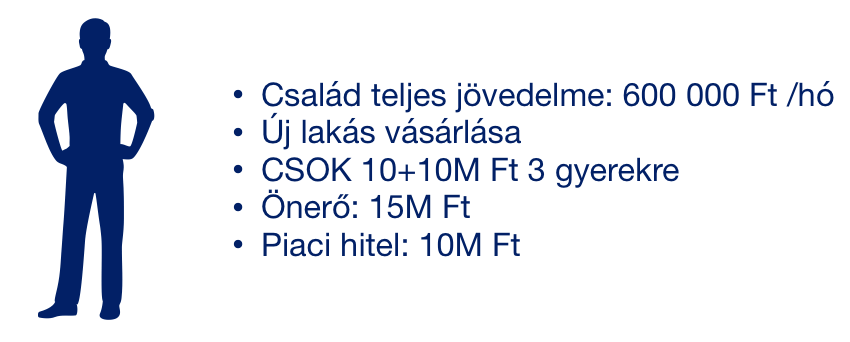

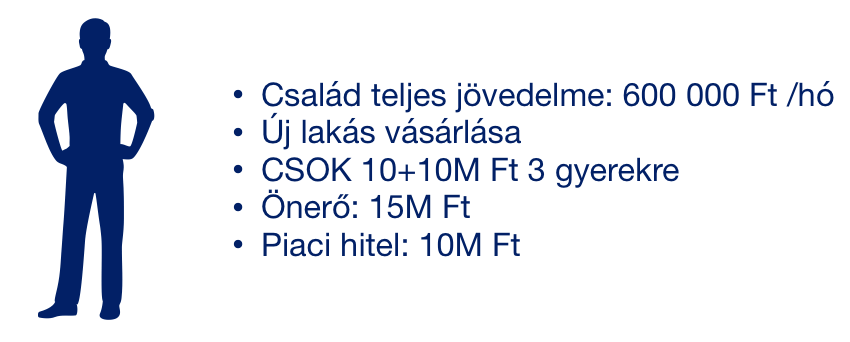

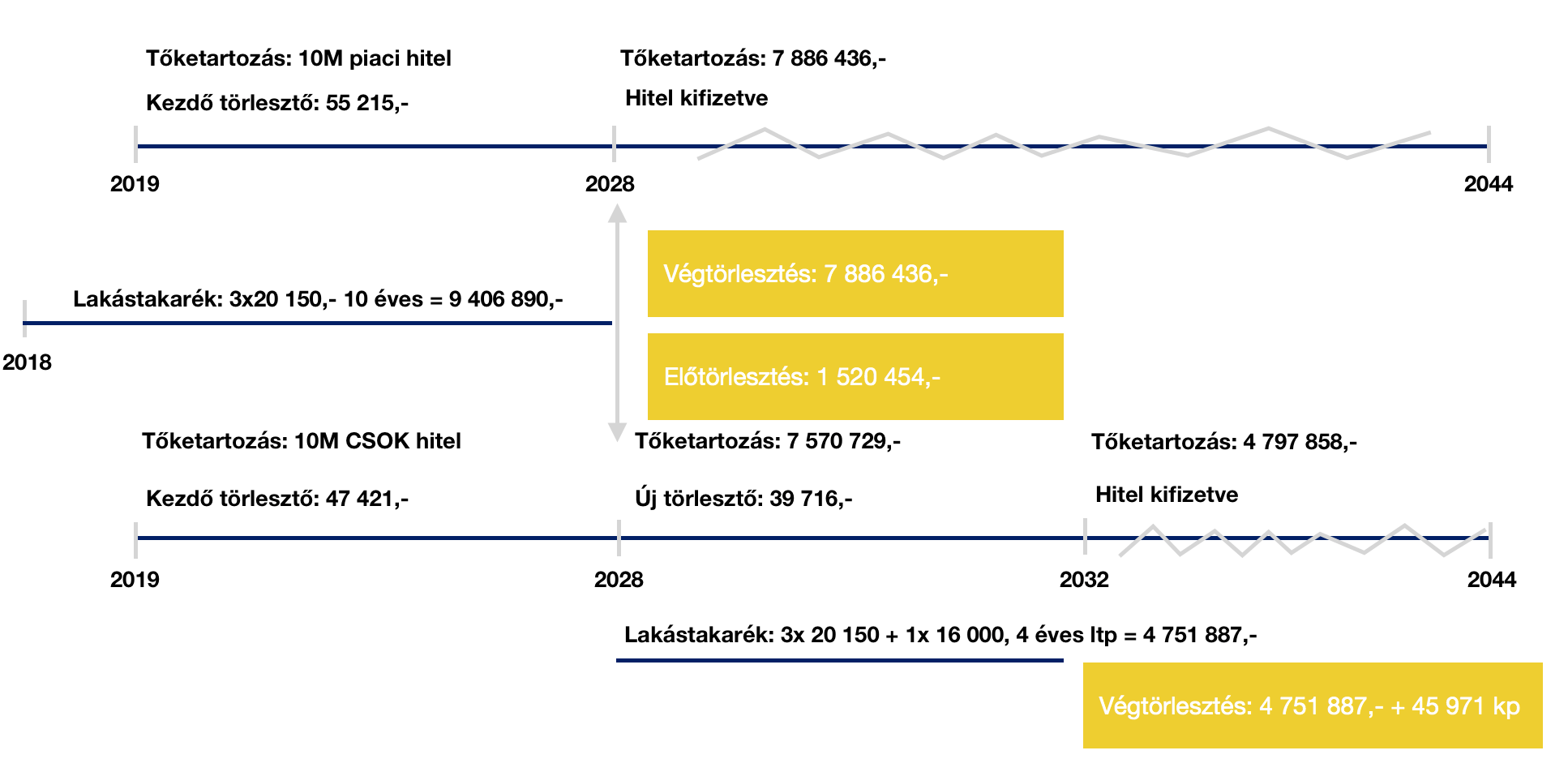

Nagyon sok ügyfelem kérdezi tőlem, hogy milyen stratégiával érdemes hitelt felvenni?Létezik egyáltalán a „0 forintos” jelzáloghitel konstrukció? Számtalan konstrukció közül kell választanunk. Ebben a cikkben megnézünk egy megoldást, aminek a legfontosabb eleme a kiszámíthatóság és biztonság. Tehát ebben a példában nem akarunk trükközni a kamatperiódusokkal, nem akarjuk legyőzni a bankot, és nem kockáztatjuk meg, hogy 4 év múlva, amikor újra kötnénk a lakástakarékot, addigra már megváltoztak a feltételek (alacsonyabb állami támogatás), ami borítja a teljes konstrukciót. A hagyományos értelemben vett legstabilabb megoldásra törekszünk konzervatív ügyfelek részére!

A hitelstratégia legfontosabb megállapításai – „0 forintos” jelzáloghitel konstrukció

1. Először a piaci hitelt kell visszafizetni

Ebben a konstrukcióban kétfajta hitelt fogunk felvenni. Egyrészt a „3%”-os kamatozású CSOK hitelt, másrészt egy piaci hitelt, aminek a kamata mai napon 10 éves fix kamatozású konstrukció esetében 4,37%. Mivel két hitel fut párhuzamosan egymás mellett, így döntenünk kell, hogy a rendelkezésre álló anyagi keretből hogyan cselekszünk:

- Párhuzamosan csökkentjük mindkettő hitel tőketartozását

- Először a CSOK hitelt fizetjük vissza

- Először a piaci kamatozású hitelt rendezzük le

Nem árulok el nagy titkot, hogy pénzügyileg mindig a drágább hitelt éri meg minél hamarabb kifizetnünk. Így a teljes konstrukciónak az alapja a piaci hitel elsődleges végtörlesztésén alapul.

2. Először 10 éves lakéstakarékban gondolkodunk

Már készül a cikk a blogon, amiben kielemezzük az ősrégi kérdést: „melyik éri meg jobban? 4 éveset vagy 10 éveset kötni hitel mellé?”. Előre elárulom, hogy a válasz nem annyira egyszerű, minthogy a két módozatnak az EBKM értékét egymás mellé téve ráböknénk a nagyobbra. A bevezetőben jeleztem, hogy ennek a konstrukciónak a narratívája, hogy végig garantált legyen, esélye ne legyen a feltételeknek változnia. Mivel egyre gyakrabban kerül elő az állam azon terve, miszerint csökkentik a támogatást a lakástakarék szerződésekre, így a választás egyértelmű: 10 éves periódusban gondolkozunk ebben az esetben, így biztosítva saját magunk számára a konstrukció „sérthetetlenségét”.

3. Minél hosszabb futamidőre vesszük fel a hitelt

Alapvetően az ügyfelek 10-15 év között szeretnék a hitelüket visszafizetni. Ilyenkor a legkonzervatívabb megoldás, hogy 10-15 éves futamidőre felvesszük a hitelt, amit végig fizetünk. Ennél lényegesen jobb megoldás lehet bizonyos konkrét feltételek teljesülése esetén, ha papíron hosszabb futamidőre felvéve a hitelt, minimalizáljuk a bank felé fizetendő havi kötelezettségünket.

Példának okáért a 10 000 000 forintos piaci hitelnek a törlesztőrészlete 10 évre 10 éves fix kamat mellett 103 332 forint lenne havonta. 25 évre ugyanez a konstrukció viszont 55 215 forint. A két összeg közötti különbség a mi „játszóterünk”, azaz az összeg, amit okosan megforgatva lakástakarékban magasabb hozamot tudunk termelni, mint amennyi a hitel kamata lenne. Tehát érdekünk a banknak minél kevesebbet fizetni.

A futamidő eltolásnak nem célja, hogy a hitel törlesztésére minél kevesebbet fizessük, mivel a különbséget is visszaforgatjuk lakástakarékba.

A különbség jelen esetben: 44 883 forint (a konstrukcióban 45 000 forintra kerekítve számolok tovább)

4. Egy évvel hamarabb indítjuk a lakástakarékot

Ebben a konstrukcióban egy nagyon tipikus élethelyzetet szeretnék bemutatni. Mivel a CSOK10+10 feltétele az új építésű lakás megvásárlása vagy építése, éppen ezért egyfajta időkorlátba is ütközünk. Hiszen ezek az ingatlanok gyakorlatilag nem elérhetőek azonnal. Legalább fél év-1 év telik el a papírozás és az ingatlan átvétele között. Értelemszerűen akár 1 évnyi tolódás is lehet a hitel törlesztésének elkezdésében is.

Ha a megfelelő hitelstratégiát már kiválasztottuk, akkor százezreket és éveket nyerhetünk azáltal, hogy a hitelhez megkötendő lakástakarékot azonnal elindítjuk és megszerezzük rá az állami támogatást. Ezzel a lépéssel azt érjük el, hogy például a 10 éves lakástakarékot immáron nem a hitel 10. évében, hanem a hitel 9. évében be tudjuk törleszteni, hiszen már egy éve ketyeget a megtakarítás!

A konstrukcióban ezzel mit nyerünk?

12x 55 215 forint törlesztést már nem kell megfizetnünk (1 évet nyertünk magunknak) = + 662 580 forint azonnali nyereség

A konstrukció

Az ábrán láthatjuk, hogyan alakul a két hitel illetve a lakástakarék „kapcsolata” egymáshoz. Így az első díjmentes előtörlesztés mostantól számított 10 év múlva (a hitel 9. évében) esedékes lakástakarékból. Ez azt jelenti, hogy a piaci hitelt teljes mértékben kifizetjük és megszűnik. A 3 db 10 éves lakástakarékból felhalmozott összegből azonban megmarad számunkra közel 1,5M forint, amit a CSOK 10M hitel díjmentes előtörlesztésére tudunk fordítani.

Így mostantól számított 10 év (a hitelek 9. évében) az állás:

- a piaci hitel kifizetve

- a CSOK 10M forint hitelnek az aktuális tőketartozása 6 050 275 forint

- Kötnünk kell 3 db 20 150 és 1 db 16 150 forintos lakéstakarékot 4 évre

Miután mostantól számított 13 év múlva (a hitel 12. évében) lejár a 10 év múlva 4 évre újrakötött lakástakarék szerződés, így minden adott ahhoz, hogy a CSOK10M forintos hitel fennmaradó tőketartozását kifizetve kiszálljunk ebből a hitelből is. Ennél a számításnál maradt 45 971 forint különbözet a tőketartozás javára, amit egy összegben kifizetünk.

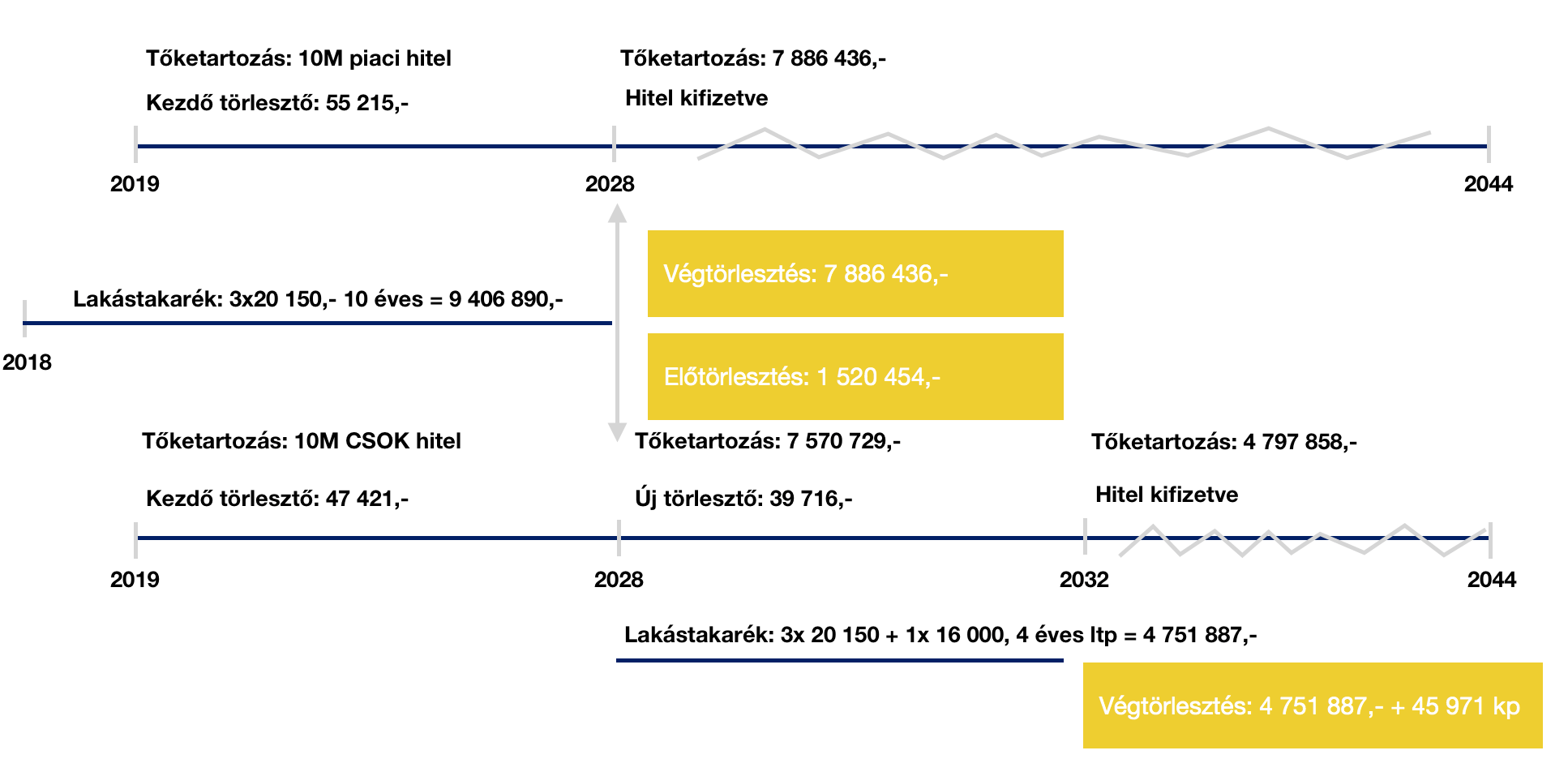

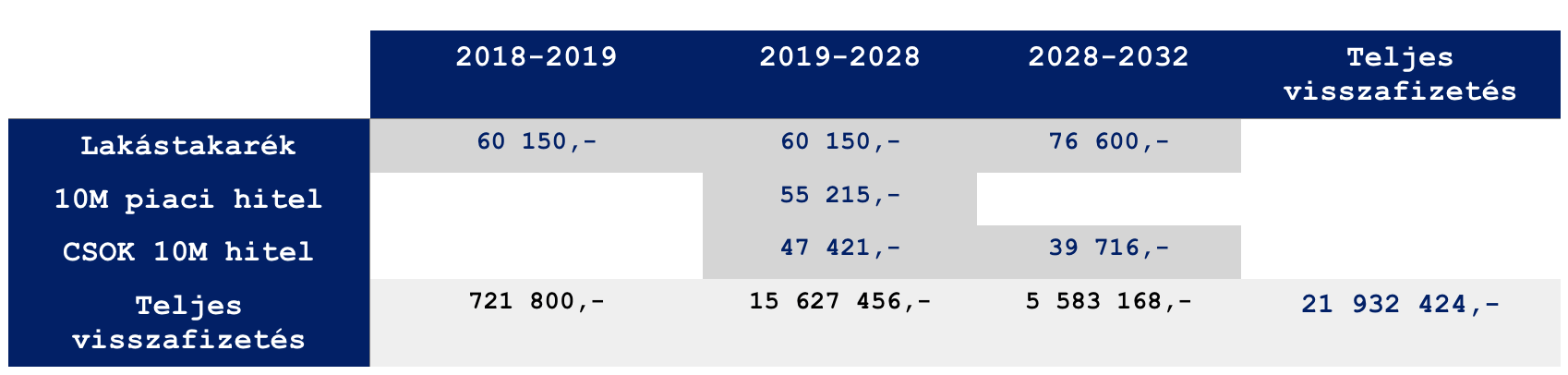

Mennyit fizettünk összesen?

A táblázatból láthatjuk, hogy a 20 000 000 forint felvett hitelre 13 év alatt (+1 év, amikor csak lakástakarékot fizetünk) 1 932 424 forintot fizettünk vissza. Ez már egy nagyon jó ajánlatnak számít, amit annak köszönhetünk, hogy hamarabb elkezdtük a megtakarítást illetve felhasználtuk a rendelkezésre álló állami támogatást.

A kalkulációban

a második lakástakarék konstrukcióban 4 db lakástakarékot kellett kötnünk, ami lehetséges, hiszen a CSOK 10+10 3 gyerek esetén jár, tehát papírformaszerűen a szűk családban minimum 5 „szabad adószám” van. Viszont a konstrukcióban figyelembe kell vennünk:

- a lakástakarékok szerződéskötési költségét, amit most akciósan tudsz megkötni. 10 éves szerződés esetén szerződésenként 76 000-80 000 forint lenne, azaz nagyjából 240 000 forint. Akcióban viszont 60 000 forintba kerülne a három szerződés megkötése. (itt tudod kérni az akciót: ltp kötés)

- a 10 év múlva esedékes 4db 4 éves lakástakaréknak a számlanyitási költségei nem ismertek, ugyanis módozattól és kedvezménytől függ. Jelenleg nagyjából 100 000 forintba kerülne.

- benne van a pakliban, hogy 10 év múlva már más feltételekkel tudjuk megkötni a lakástakarékot, tehát nem lesz elég a számítás a teljes végtörlesztéshez

- mindenféle akció mellett ekkora hitel felvételi költsége nagyjából 50-100 000 forint is lehet+ ügyvédi költségek. Tehát a teljes visszafizetéshez ezt mindig vegyük figyelembe.

Extra konstrukció: a teljes visszafizetést tovább lehet csökkenteni, ugyanis a piacon létezik egy olyan egyedi konstrukció, ahol a folyószámlán parkoltatott pénzedre a hiteled kamatával megegyező látraszóló kamatot biztosítanak. Ennek működéséről itt olvashatsz (amennyiben a blog támogatója vagy, illetve most válsz azzá. Támogatás összege havi 1-3 dollár) : Egy különleges hitelkonstrukció

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

Szerző: Szarvas Norbert | febr 19, 2018 | Cikkek - pénzügyi blog, info, megtakarítás, Nyugdíj

Amikor nyugdíjmegtakarításról/gyerekmegtakarításról beszélünk, akkor rendszerint előkerülnek azok a félelmek, amik a jövő bizonytalanságából erednek. Egyszerűen nem tudjuk, mi fog történni, milyen irányba változik az élethelyzetünk. Ez a bizonytalanság pedig nagyban meghatározza kapcsolatunkat a hosszútávú megtakarítás ötletével szemben. Most nézzük meg, hogy milyen módon védhetjük meg saját magunkat és a pénzünket a bizonytalannal szemben?

A cikkben a hosszútávú öngondoskodásra koncepció-, és termékszinten (az egyik) leginkább alkalmas megtakarítási programokat vesszük figyelembe. Kifejezetten olyan termékeket kerestem a cikkhez, amik

- alkalmasak rendszeres, havidíjú megtakarításra változatlan feltételek mellett 15-20-25 évig

- a szolgáltató „esetleges kivonulásával” a szerződésünk nem szűnik meg, kötelező érvénnyel kell fenntartania a jogutódnak

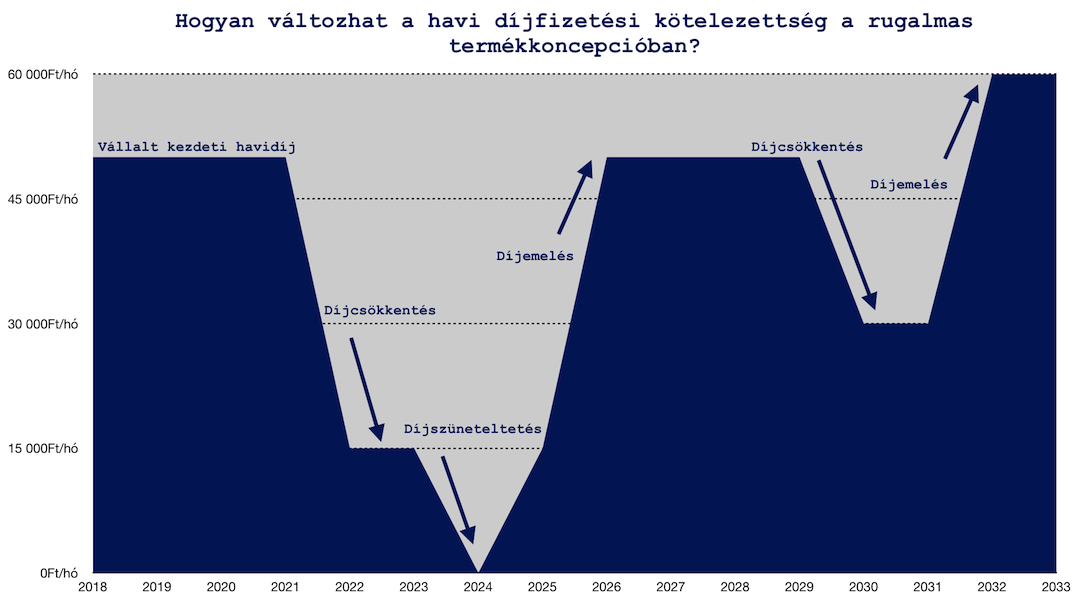

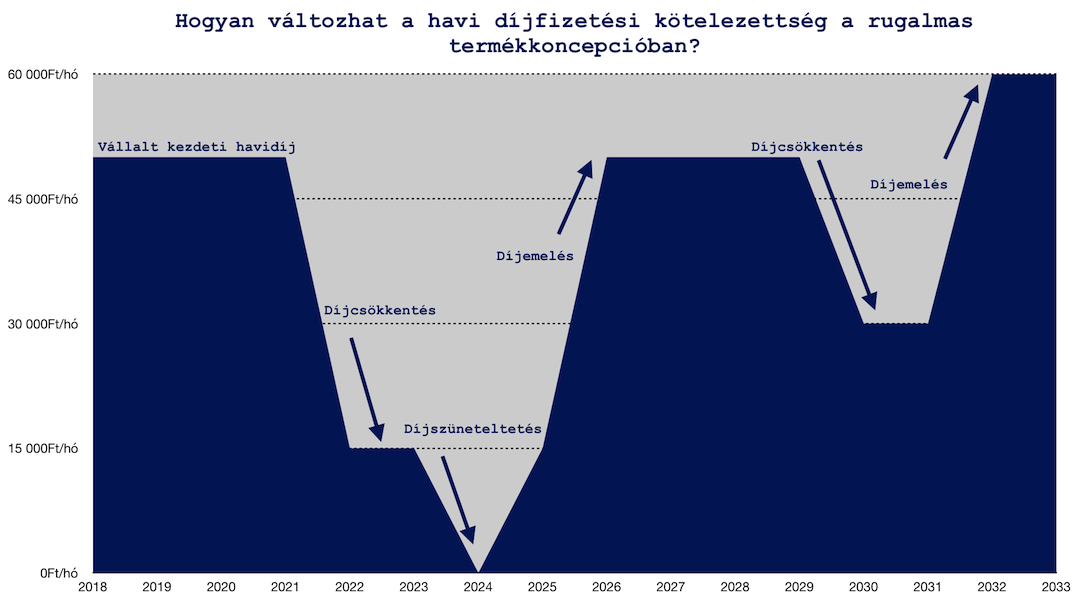

#1 érv – A rugalmas termékkoncepció – hosszútávú megtakarítás, mint megoldás

Jogos a félelem, hogy hiába „tudok ma” havi 50 000 forintot félretenni a nyugdíjamra, egyáltalán nem biztos, hogy a jövőben nem történik a „saját életemben” egy olyan esemény(sorozat), ami miatt a díjat a továbbiakban nem tudom vállalni. Azt gondolom, hogy ilyen esetekben felértékelődik a rugalmas termékkoncepció szerepe, aminek köszönhetően lehetőségünk van a szerződésben vállalt havidíjat:

- Díjcsökkenteni

- Díjmentesíteni

- Díjszüneteltetni

- Díjemelni

A rugalmas termékkoncepció lényege pontosan az, hogy menet közben a szerződésben foglalt lehetőségekkel élve (szerződésenként eltérő) meg tudjuk változtatni a „kötelezettségünket”. Ilyen módon lehetőség van például (a vizsgált szerződésben) 10 évente 4×6 hónap szüneteltetést kérni, aminek a szerződésre vonatkozóan nincsenek „káros mellékhatásai”, pusztán annyi történik, hogy nem fizetjük a havidíjat.

Ugyanígy lehetőségünk van évfordulóra a vállalt havidíjat lecsökkenteni vagy akár megemelni (hiszen az életünk pozitív irányba is változhat). Biztonság szempontjából nyilván sokkal érdekesebb az a lehetőség, amikor a kezdetben vállalt havi 50 000 forintot x év után (akár ideiglenesen) lecsökkentjük havi 15 000 forintra, mert az abban a pillanatban „kényelmesebb megoldást jelent” élethelyzetünkhöz képest.

A díjmentesítés pedig azt jelenti, hogy soha többet nem akarunk befizetni, viszont az addig felhalmozott tőkét meghagyjuk a szerződésben, nem bontjuk fel és úgynevezett „stand by” üzemmódba kapcsolva további befizetés nélkül pusztán a felhalmozott összeget vagyonkezeljük-vagyonkezelik.

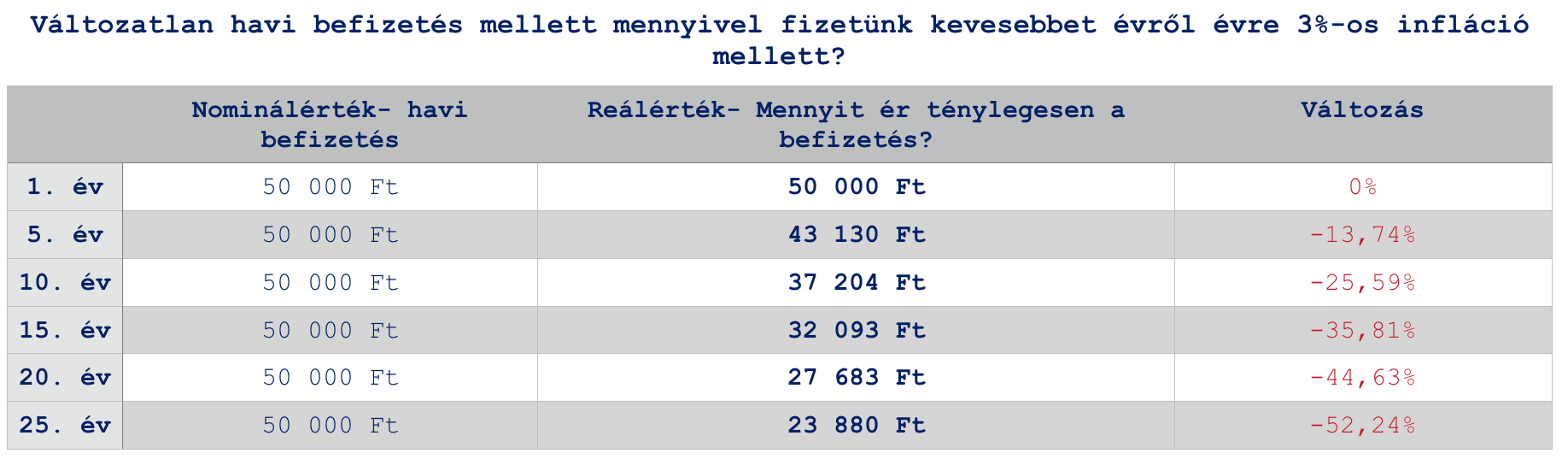

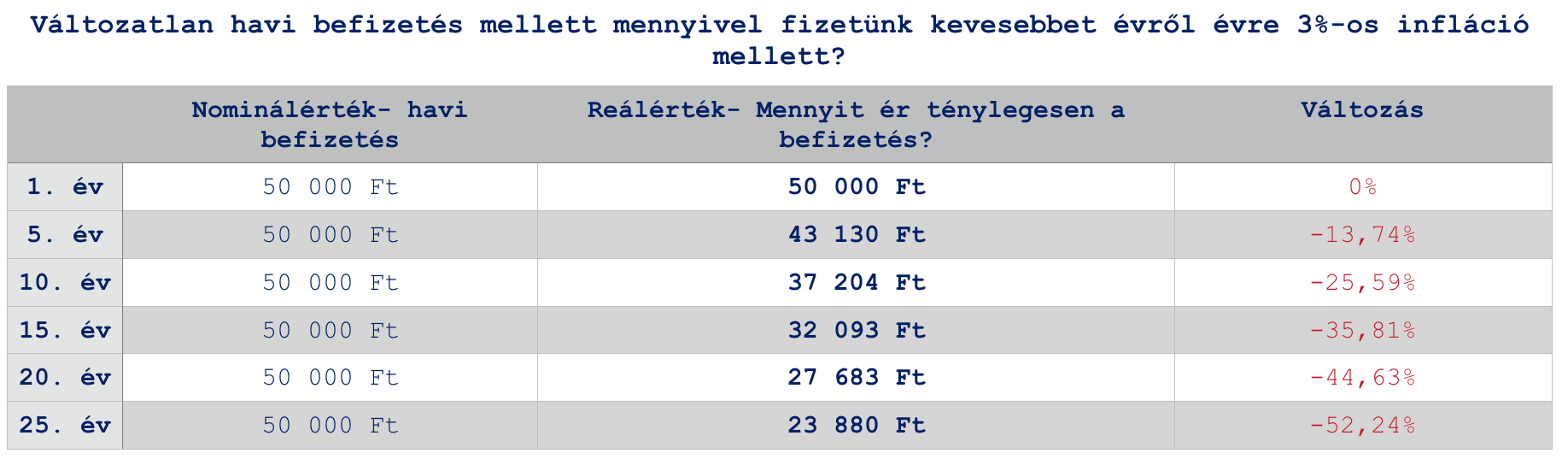

#2 érv – Jelenértéken egyre kevesebbet fizetünk

A hosszútávú megtakarításokkal szemben legit aggodalom, hogy az infláció (a pénz értékének romlása) egyszerűen „felzabálja” a hasznunkat. Ennek a folyamatnak az ellensúlyozására szokták azt javasolni, hogy úgynevezett indexálást kérjük a szerződésünkre, azaz évről-évre fizessünk 3-5%-kal többet, mint előző évben.

Logikus, hiszen ha a pénzünk évről évre romlik 3-5%-kal (10-15-20 éves távlatokat megfigyelve), akkor nekünk 3-5%-kal kell(ene) többet befizetnünk, hogy ugyanazt az értéket elérjük, mint amit kezdetben célul tűztünk ki.

Azonban ne felejtsük el, hogy minden igaz és annak az ellenkezője is. Esetünkben a legfontosabb megállapítás, hogyha mindig ugyanannyit fizetünk (nominálérték), akkor jelenértéken évről évre az infláció mértékével megegyező mértékben csökken a tényleges ráfordításunk.

Gondolj bele, hogy mit jelent ma számodra 10 000 forint és mit jelentet 10 évvel ezelőtt 10 000 forint? És mit jelentet ez az összeg 15 évvel ezelőtt? Könnyen beláthatjuk, hogy egyre kevesebbet ér ez az összeg, egyre kevesebb dolgot tudunk belőle vásárolni! Akkor pedig miért gondoltuk azt ezidáig, hogyha minden évben ugyanannyit fizetünk be a megtakarításunkba, akkor a pénzünk egyre többet fog érni? Rejtély!

Ez azt jelenti, hogy…

Amennyiben úgy gondolkozol, hogy minden hónapban x éven keresztül azonos összeget fogsz félrerakni, akkor azzal azt mondod, hogy évről évre kevesebb összeget szánsz a megtakarítási célodra. Amennyiben éves 3%-os inflációval számolunk, úgy a 20. év környékén ez a döntés azt jelentené, mintha ma 50 000 forint helyett 25 000 forint körüli összeget raknál félre.

Az inflációt előre nem tudjuk megmondani. Amíg az elmúlt években alapvetően nem volt infláció, addig 2012-ben például 5% feletti volt. Éppen ezért számoltunk hosszútávon 3%-os átlagos inflációs értékkel.

Ugyanakkor biztonságot nyújt(hat) számodra, mint egy újabb eszköz a kezedben. Vegyük elő a legnagyobb félelmedet, miszerint nem fogod tudni valami miatt kifizetni az általad meghatározott havidíjat (a példában ez 50 000 forint/hó). Az első pontban már megnéztük a szerződésben foglalt lehetőségeket, így például a díjcsökkentést is.

Ha például a havi 50 000 forintos díjat lecsökkentenéd az 5. évben 15 000 forintra (nominálérték) és ehhez veszünk egy 3%-os átlagos inflációt, akkor elképzelhető, hogy a 15 000 forint jelenértéken tulajdonképpen 12 939 forintot jelentene számodra. Tehát ekkora összegnek „éreznéd” a kiadást. Minél hosszabb időben gondolkozunk, az infláció előnye biztonsági szempontból annál innkább felértékelődik. 15 000 forintra visszacsökkentett díj 3%-os inflációval számolva 15 év múlva 9 627 forintnak „érezteti magát”.

A kérdés tehát az, hogy el tudod e képzelni 15 év múlva magadat, amint gondot okoz mai értéken számolva 9 627 forint kifizetése a hosszútávú megtakarítási programodba?

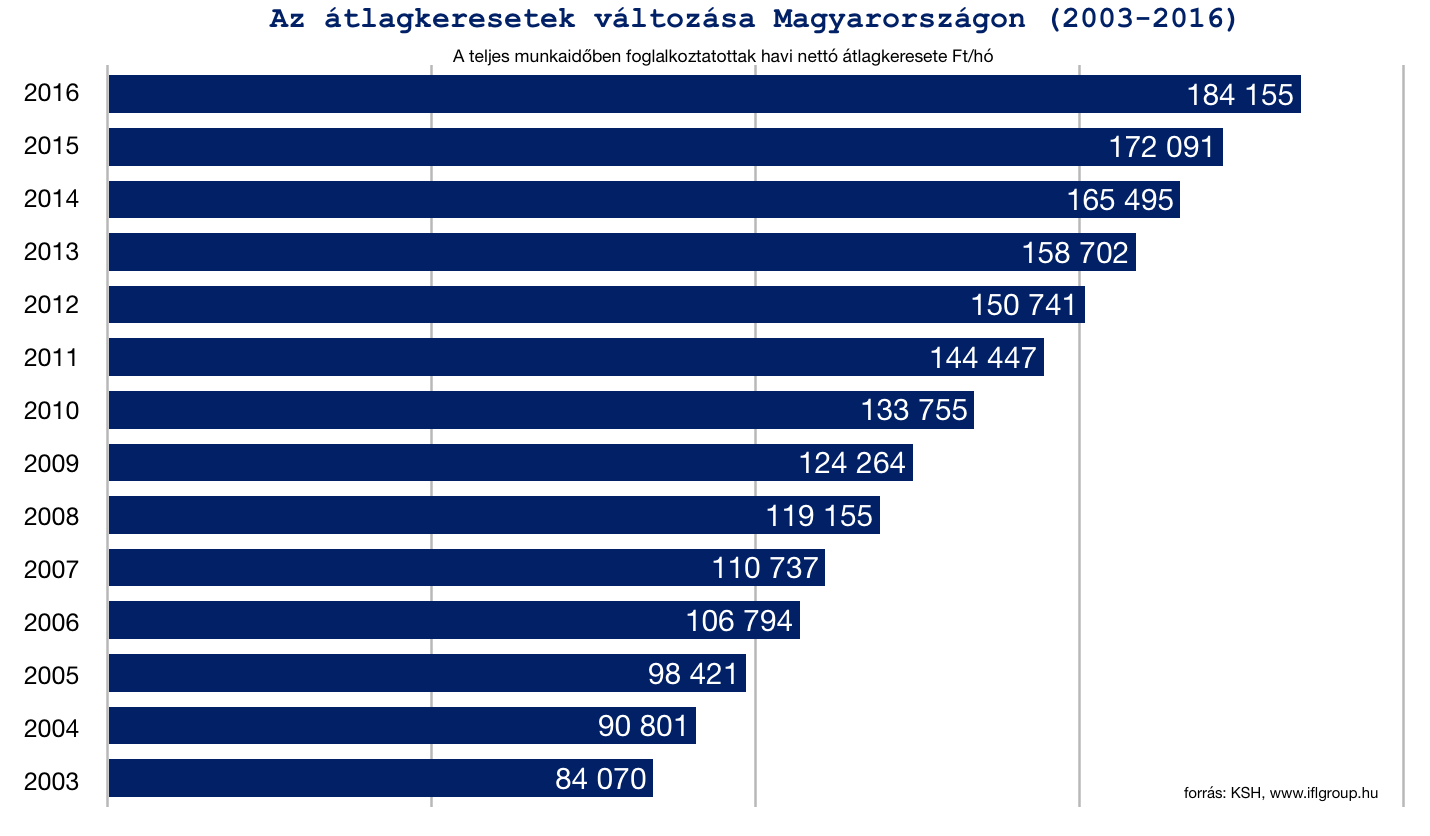

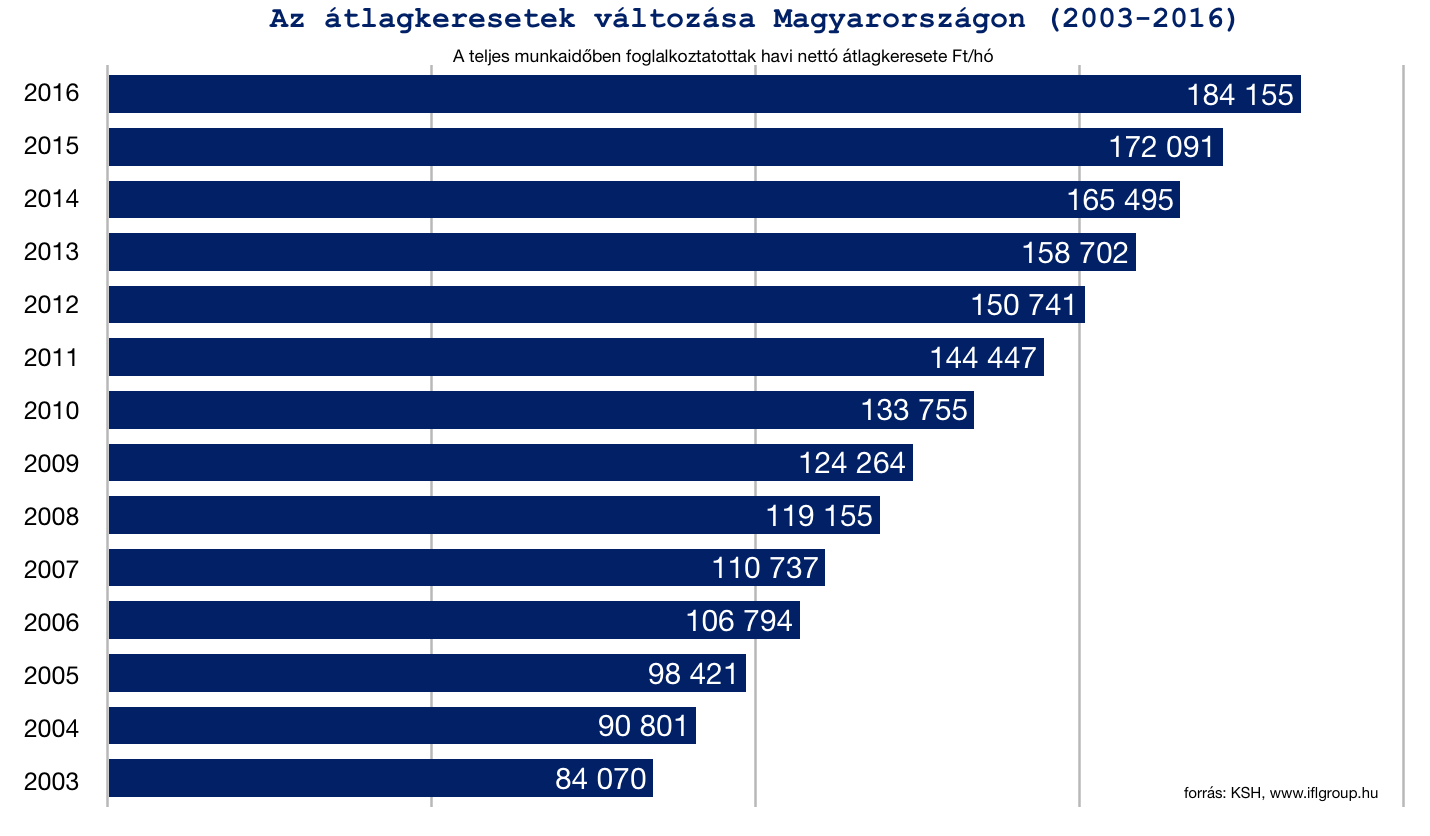

#3 érv – Növekvő fizetés

Optimális esetben (erre semmi garancia nincs) az évek előrehaladtával, szakmai tapasztalatod emelkedésével, a munkaerőpiacon bekövetkezett értéknövekedéseddel párhuzamosan a jövedelmednek is kell(ene) emelkednie. Nem akarok „belekapaszkodni” az elmúlt 1-2-3 évben tapasztalható drasztikus jövedelememelkedésbe Magyarországon, aminek okai nagyon messzire vezethetőek vissza és valószínűleg egy „rendkívüli helyzetnek” az eredménye.

Ettől függetlenül azt gondolom, hogy valamilyen formában mindenkinek a jövedelme (legalább nominálértéken) emelkedik. Az más kérdés, hogy ehhez az emelkedéshez milyen formában viszonyulnak az áremelkedések… Több keresünk, mint amennyivel többe kerül a kenyér?- teszik fel a kérdést mindig a közgazdászok.

Fontos, hogy ezek átlagkeresetek. Így párhuzamban állítva a példával (50 000 forint/hó) egyértelműen nem az átlagkeresetűek mércéjével számítható összegről beszélünk. A magasabb jövedelemmel rendelkezők esetében hatványozottan felértékelődik a [munkában eltöltött idő x szakmai tapasztalat ], így a munkaerőpiacon ezen szegmens képviselői egyre magasabb jövedelemre tehetnek szert.

Ettől függetlenül a táblázatban vizsgált átlagjövedelmek esetében érdemes megnézni azt a példát, amikor 2003-ban Átlag Jakab havi 5 000 forintot tett félre (átlagjövedelmének 5,9%-át) nyugdíjcélra. 13 évvel később két fontos számot határozhatunk meg, amennyiben Átlag Jóska mindig következetesen 5 000 forintot tett félre havonta (nem indexált, nem emelt díjat):

- 2016-os átlagjövedelmének pusztán 2,7%-át teszi félre. Ez 3,2%-os csökkenés önmagához képest.

- 2003-as jelenértéken számolva (feltételezve a 3%-os inflációt) az 5 000 forint 2016-ban számára 3 404 forintot jelent.

Magyarul Átlag Jóska a fizetéséhez képest feleakkora arányban, az inflációhoz mérten majd’ feleakkora összeget tesz félre 2016-ban, mint 2003-ban.

Átlag Jóska számára a reális 2016-ban a kezdeti 5 000 forinthoz viszonyítva havi 10 496 forintos megtakarítás lenne. Ez 2003-as jelenértéken számolva 7 147 forintnak felelne meg a 2003-as 5 000 forint értékéhez képest. Ez 42,94%-os növekedés, miközben a fizetése 219%-kal emelkedett.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél nyugdíjas éveidre félretenni? Akkor töltsd ki, hogy megtaláljuk a legjobb megoldást számodra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 19. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 16, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Sokan kérdeztek autóvásárlással kapcsolatban. Mikor éri meg az autóvásárlás, milyen finanszírozási formában, milyen buktatói-rejtett költségei vannak. Éppen ezért megkérdtem Rusznák András barátom, aki egyébként igazságügyi gépjármű szakértő és a hiánypótló Gor-Car Független Járművizsálatok alapítója, hogy legyen szíves és írjon ezzel kapcsolatba egy cikket az oldalra. Olvassátok-osszátok, mert nagyon hasznos lett!

Mégis mennyibe kerül az autózás? Újat, vagy használtat? Kell egyáltalán kocsi?

Amikor Norbi felkért, hogy írjak néhány sort a „Mennyiben kerül az autóvásárlás?” témában, kicsit elvesztem. Nem csak azért, mert én mindenről litániát írok, hanem azért mert annyi vetülete van a kérdésnek, hogy képtelenség fókuszálni.

Maradjunk a használt autó vásárlásnál!

Annál is inkább, mert ez az a terület, ahol a munkatársaimmal segíteni próbálunk. Használt autók vásárlás előtti átvizsgálását végezzük, mégpedig a helyszínen. Most röviden áttekintjük, hogy a vásárlás, majd a fenntartás milyen költségekkel jár.

Nulladik lépésben ott van a kiszemelt használt autó ára. Általános, hogy első körben majdnem minden ügyfelünk a találati lista elejéről, vagyis a legolcsóbban kínált kocsik közül választ. Aztán amikor a vizsgálatunk után szembesül vele, hogy miért ilyen olcsó, akkor szoktak inkább a lista másik végétől elindulni.

Az első botlódrót

nagyon sokaknál akkor kerül a láb elé, amikor a vásárlás után először mennek szervizbe az autóval és ott közlik, hogy cserés a fél futómű, meg, hogy ezeken a gumikon csak saját felelősségre távozhat a szervizből.

Ekkor még nem beszéltünk a korszerű járművek méregdrágán javítható meghibásodásairól, úgy mint a rettegett kettőstömegű lendítőkerék hibák, porlasztócsúcs hibák, részecskeszűrő hibák, turbó hibák. Egy előzetes átvizsgálás biztosan nagyságrenddel olcsóbb, mint ilyen, akár több százezres hibákat javíttatni, és/vagy pereskedni a vásárlás után közvetlenül.

Ha amúgy semmi baja

Az autókat nem csak tankolni kell. Időszakos szervizelést igényel, ami típustól és persze a választott javító színvonalától változik árban. Egy legális keretek között működő tisztességes szerviz 7.000,- Ft nettó óradíj alatt nem tud dolgozni. Akik mégis, azok valahol adót csalnak, szoftvert lopnak, feketén fizetik a munkatársakat és a többi. Egy olajcsere szerviz szűrőkkel még egy kisautóban is 30.000,- Ft körül mozog. (Trollok előre!)

Kopó-forgó alkatrészek: az elnevezésük alapján is látható, hogy ezeknek a cseréjére számítni kell. Féktárcsák, fékbetétek, kuplungtárcsák és –szerkezetek, csak néhány a sok-sok kopó alkatrész közül, amire előbb-utóbb költeni kell.

Gumiabroncs

igényeséknél van külön télre és nyárra. Egy átlagosnak mondható 195/65R15 méretű, középkategóriás gumiabroncs 15.000,- Ft. Ezeket félévente át kell szereltetni. (Aki kihagyja a kerekek centríroztatását az nem jól jár el, hiába van felnin a gumi, egy év alatt megváltoznak a tömegviszonyok.) OK, a gumivásárlás nem egy gyakori dolog, de amikor megveszed a használt kocsit, a legritkább esetben van alatta jó gumiabroncs…

Adminisztratív költségek

Már a vásárlásnál ott van a vagyonosodási illeték (alias átírási költség), az új forgalmi engedély költsége, eredetiségvizsgálat. Ezek egy közepes kocsinál is könnyen kiadnak egy százast.

Kell még kötelező felelősségbiztosítás, azon a biztonság kedvéért van 30% baleseti adó. Ez utóbbival együtt átlagosan 25.000/év, de ha pesti vagy, ráadásul fiatal, akkor ez mind-mind kockázati tényező a biztosítónak és a díj emelkedik. Meg persze akkor is, ha balesetet okozol, de ez egy másik írás.

Az önkormányzatod is meg fog lepni egy határozattal, hogy mennyi éves súlyadót állapított meg a kocsidra.

És még nem mentünk egy métert sem

Megnyugtató, hogy amióta jogsim van, nem emelkedett a benzin ára: Mindig ötezerért tankolok! Komolyra fordítva a szót, havi egy tank benzinnel számoljunk, pl. 45 literrel. Ez ma 16 ezer és átlagosan 550 km-re elegendő.

Kell még pályamatrica, a városokban parkolási díj, és ami a legbosszantóbb:

minden igyekezetünk ellenére is meg fognak büntetni valamiért.

Stop tábla figyelmen kívül hagyása, egy kis gyorshajtás, autóban telefonálás, tilosban parkolás (egy mozgáskorlátozottak számára fenntartott helyen való jogtalan parkolás 50.000!!) Nem bosszankodni kell, amikor megbüntettek, hanem úgy venni: ez is az autózás költsége.

És akkor a napi kis kiadások: autómosás, belső tisztítás, jégoldó vásárlás, egyéb ápolószerek.

Egy szó, mint száz az autóvásárlás buktatóiról

Az autózás mindenképpen nagyon drága lesz. Gazdaságossági szempontból azt mondanám, hogy akinek közösségi közlekedéssel reménytelen a munkába járás, vagy nincs olyan feladat, amely autó nélkül szinte lehetetlen, annak nincs is szüksége autóra. Ha már mindenképpen kocsi, akkor igyekezzünk minden költségről tájékozódni és ne verjük el az összes megtakarításunkat már a vásárlásnál, mert lesz még (nem kevés) költeni való utána is. Vásároljunk tudatosan autót, nézessük át szakemberrel, és ne válasszunk a lehetőségeinkhez mérten túl nagy, vagy drága kocsit.

Bölcs döntést kívánok!

A szerző igazságügyi gépjármű szakértő, a GOR-CAR Független Járművizsgálatok alapítója.

A szerző igazságügyi gépjármű szakértő, a GOR-CAR Független Járművizsgálatok alapítója.

Facebook: www.facebook.com/gorcarkft

Tudatos használt autó vásárlók csoportja: www.facebook.com/groups/1940486889602902

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Hitelt szeretnél felvenni? töltsd ki, hogy legyen esélyed a legjobb megoldásra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 14, 2018 | Cikkek - pénzügyi blog, Hitel, info

Tudtad, hogy a hitelfelvétel nem akkor kezdődik, amikor bemész a bankba? A hitel felvételére való felkészülés első fejezete az a pillanat, amikor bevillan az agyadba, hogy szükséged van valamire, amire nincsen elég pénzed. Ezután számos szakaszon átesel, mire eljutsz a bankba vagy hozzám (mint korrekt független hitelközvetítő). A cikkben olyan praktikákat mutatok be, amik segítenek meghozni a valóban jó döntést számodra! Segítek rácsatlakozni az infosztrádára, segítek fejleszteni a hitelfelvételi kultúránkat!

A hitel az a pénz, amit a jövőben fogunk megkeresni, de ma szeretnénk elkölteni. A hitelnek akkor van értelme, ha értéket teremtünk vele és nem pusztán öncélú költekezésbe kezdünk!

A szükséglet- tényleg szükségem van hitel felvételére vagy csak kezdeti fellángolás?

Minden hitel egy fellángolással kezdődik. Látunk valamit a boltban, a barátunknál vagy csak kellemes benyomást szerzünk. Az emberi ösztönünk, a mérhetetlen birtoklási vágyunk az, ami azt mondatja velünk, hogy ezt meg kell vennünk. Értelemszerűen a vágy után a pénztárcánkhoz vezet az utunk, ahol mindenféle matematikai művelettel kiszámoljuk, hogy tulajdonképpen van e erre pénzünk vagy sem.

A válasz rendszerint az, hogy nem. Nem, nincsen elég pénzünk egy új számítógépre, egy új házra, egy új autóra. Ilyenkor a vágyunk már olyannyira erős, hogy rákényszerülünk alternatív megoldásokat keresni, mint például a hitel. Csodák csodájára a remarketingnek köszönhetően a következő hetekben arra kárhoztatjuk magunkat, hogy minden felugró reklámban minden honlapon ajánlatokkal bombázzanak minket.

A legfontosabb: el kell döntenünk, hogy ez vágy vagy pedig szükséglet? A kettő között az a különbség, hogy az elsővel öncélú költekezésbe kezdesz (, amit ezek szerint nem engedhetsz meg magadnak), míg a másodikkal értéket akarsz teremteni. Hogy ezt biztosan meg tudjuk különböztetni, tilos azonnal dönteni. Tartsd be a három napos szabályt, azaz három napig zárd ki a fejedből ezt a vágyat, ne is gondolj rá, ne agyalj rajta. Foglald le magad, és ha 3 nap múlva is úgy gondolod, hogy meg kell venned, akkor ez több, mint kezdeti fellángolás.

Persze ettől még lehet öncélú a költekezés, amit megideologizáltál. Viszont bizonyított tény, hogy a hitelből történő vásárlások legalább 50%-a hirtelen döntésből születik, amit később megbánnak az emberek.

A kalkuláció- nem az a kérdés, hogy mennyi pénzem van, hanem az, hogy mennyi pénzem lesz!

Mielőtt hitelt veszel fel, fizess saját magadnak három hónapig törlesztőrészletet. Csak ebben az esetben ismered meg a saját korlátaidat.

A legnagyobb hiba a kalkulációkban, hogy a „mai anyagi helyzetet” rögzítjük és a jövőre nézve kiindulási pontnak tekintjük. Ráadásul gyakran már itt jelezné felünk a pénztárcánk, hogy erre nem lesz pénzünk. Ilyenkor teszünk magunknak mindenféle ígéretet spórolással és kigazdálkodással kapcsolatba. Tehát ideológiát gyártunk, ami mögé elbújva megmagyarázzuk, hogy miért valósítsuk meg a vágyunkat hitelből, miközben nem lenne pénzünk a törlesztőre sem.

Beszélgettem az egyik legjobb barátommal, aki autót szeretne venni. Nézegeti a törlesztőket és kijött egy nagyjából 30-40e forintos összeg. Megkérdezte, hogy mit gondolok. Első kérdésem az volt, hogy az elmúlt fél évben mennyi pénzt tudott félretenni?

A válasz elkeserítő: „semennyit”-mondta.

Én ezt lefordítottam számára, hogy mit jelent. A „semennyi” azt jelenti, hogy minden hónapban nullára jött ki a rendszeres és nem várt kiadásoknak köszönhetően. Tehát ebben az esetben a havi 30-40e forintos törlesztő (+ az autó fenntartásával kapcsolatos költségek) hatalmas lyukat ütnének a költségvetésen és eladósodáshoz vezetne.

Persze ellenkezett, hogy majd jobban meghúzza a nadrágszíjat és kigazdálkodja ezt a pénzt. Ilyenkor érkeznek a laboratóriumi körülmények között működő patyolat-matekok, minthogy: fix kiadásom havi 60e forint, keresek 200 ezret, tehát marad 140, amiből 40 a hitel, tehát marad 100e még így is, amiből meg kell élnem.

Ez nem így működik, hiszen akkor a válasza az lett volna, hogy minden hónapban félretett eddig is legalább 40e forintot. És ezt mindannyian tudjuk…

Fizessünk saját magunknak

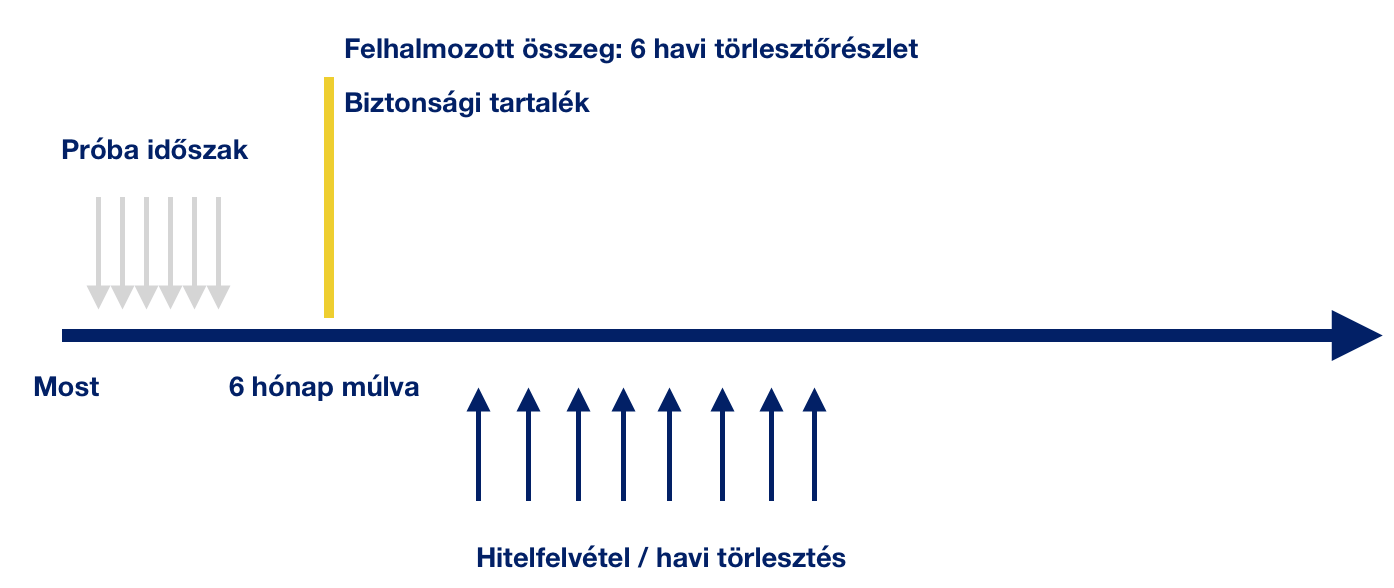

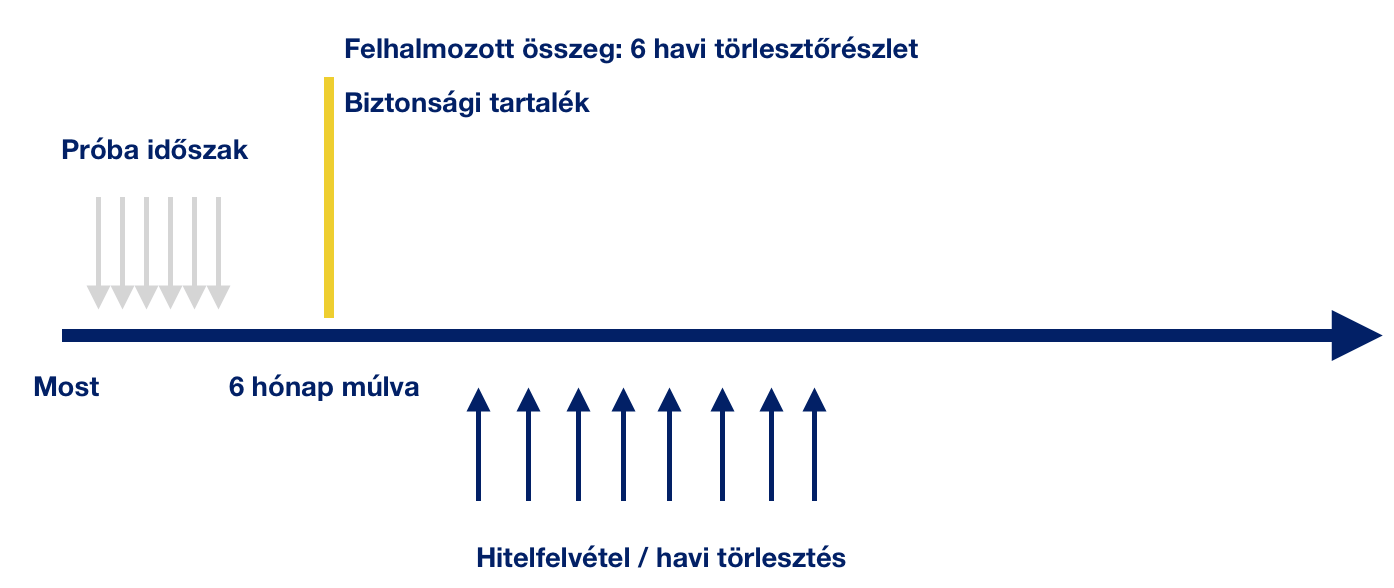

Főleg a hosszútvávú hiteleknél, mint autólízing vagy lakáshitel, lehet érdekes koncepció a felkészülési időszak. Én 6 hónapot tartok indokoltnak abban az esetben, ha a családi pénztárca-matek után nem teljesen egyértelmű, hogy gond nélkül tudjuk majd fizetni a havi törlesztést.

Meg amúgy is… Ha jobban belegondolok, aki 8-10-15-20 évre akar elköteleződni, annak bele kellene férnie, hogy legalább hat hónapig a saját számlájára rakosgatja azt az összeget, ami majd a hitel törlesztőrészlete (+járulékos költségek) lesznek.

Ezzel a technikával olyan előnyökre teszünk szert, minthogy:

- megtudhatjuk, hogy mit okozna a családi költségvetésben a hitel

- nem kockáztatunk semmit, még mondhatjuk, hogy nem veszünk fel hitelt, mert látjuk, hogy nem fogjuk bírni

- sikerül felhalmozni további biztonsági tartalékot. Legjobb esetben úgy indulunk neki a hitelnek, hogy pluszba van a számlánkon 6 havi tartalék gond esetén. Tehát adtunk magunknak 6 havi laufot, ha gond van.

- legrosszabb esetben rájövünk, hogy nem szabad hitelt felvennünk és valamekkora összeget sikerült összegyűjtenünk.

Ez még mindig jobb megoldás, mint egy fizethetetlen hitel(ek) terhei alatt évekig szenvedni!

Fontos: a próbaidőszakban összegyűjtött pénz nem arra való, hogy majd

- ebből fedezzük a hitelfelvétel költségeit

- elköltsük egyből valami szépre

Ennek a pénznek érintetlenül meg kell maradni a hitelcélra elkülönített biztonsági tartalékban!

Az ajánlatok és ne az ügyintézők között válogassunk

Elterjedt tévhit, hogy a független hitelközvetítő ugyanolyan fogyóeszköz, mint egy darab ceruza. Éppen ezért sokan nem tudják értékelni egy jó közvetítőnek a szolgáltatását. Simán válogatnak a közvetítők között és azt választják, aki jobban lemegy kutyába. Ez egy nagyon veszélyes helyzetet teremthet!

A hitelközvetítő feladata, hogy több bank ajánlatából szemezgetve segítse a döntésünket (legyen hitel-ne legyen? Milyen stratégiát alkalmazzunk? Meddig mehetünk el?…stb), segítsen az előkészületekben (dokumentáció). Ez egy bizalmi kapcsolat. Vagyis annak kéne kialakulnia, ha azt szeretnénk, hogy a közvetítővel 100%-os hatékonyságban tudjunk együtt dolgozni és probléma esetén tudja az ügyünket támogatni a bankkal szemben.

Mivel egy komolyabb hitelre való felkészülés komoly dolog, ezért kulcsfontosságú, hogy időben megtaláljuk azt az embert, akiben meg tudunk bízni, akinek a szakmai tudását elismerjük és akire rá mernénk bízni a legfontosabb anyagi beruházásunkat. Ha ez az ember megvan, akkor már nem szabad versenyeztetni másokkal, nem szabad fogyóeszköznek tekinteni.

Premium cikk: Hogyan lehet 10 évre fixált hitelünk THM értéke 2,8%? A blog támogatói számára elérhető tartalom. Támogató már havi 1-3 dollártól lehetsz, amivel jogosultságot szerzel a jelenlegi és a jövőben megjelenő, kifejezetten szakmai-értékadó tartalmak elolvasására! Klikk

A költségek optimalizálása – Nagyon hasznos tud lenni, ha előre optimalizáljuk a pénzügyeinket

Állítom, hogy egy komolyabb hitelt nem lehet felvenni hirtelen meghozott döntésből. Pláne anélkül, hogy előtte rendbe szednénk a pénzügyeinket. Így érdemes végignézni a biztosításaink költségeit, a folyószámlánkat (és akár a kiválasztott bankhoz még a felvétel előtt átvinni a jövedelmet, ezzen optimalizálva a meglévő számlánk kiadásait + előnyt szerezni a hitelfelvétel során).

De ugyanígy érdekes lehet legkésőbb a hitelfelvétel előtt elkezdeni a borítékos rendszer használatát is, aminek köszönhetően csökkenteni tudod a felesleges kiadásaidat.

Hogyan működik a borítékos rendszer?

Az optimalizálási folyamat első lépése összeszedni egy excel táblában az összes bevételt és kiadást.

Bevételek rangsorolási tényezői:

Jövőbeni gyermekvállalás esetén pedig bele kell kalkulálnunk a kieső jövedelmet is!

Kiadás rangsorolási tényezők:

- fix kiadás

- havi szinten átlagos „nem várt” kiadás

- szórakozási tételek

- luxus

- hosszútávú megtakarítások

- biztonsági tartalékképzés

- likvid megtakarítások

- középtávú megtakarítások

- gyerekekkel kapcsolatos kiadások

- …

El kell helyeznünk a családi költségvetésben a felvevendő hitel havi törlesztését, járulékos költségeit. Pontosan látnunk kell a helyét a rendszerben. Csak úgy mehetsz neki a hitelnek, ha te irányítod a pénzügyeidet, és nem a pénzügyeid irányítanak téged!

Letölthető: Családi költségvetés excel

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 14. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 12, 2018 | Cikkek - pénzügyi blog, Gyerekmegtakarítás, info

Évről évre egyre több szülő méri fel a gyerekmegtakarítás szükségességét. Hiszen a pénz olyan előnyöket jelenthet gyermekünk számára a jövőben, ami az egyre nyíló szociális ollónak köszönhetően már-már a létszükségletet és egyetlen esélyt jelentheti. Egyre drágább a felsőoktatás, egyre nehezebb elköltözni otthonról és egyre költségesebb megkezdeni az önálló felnőtt életet. Jogosan vetődik fel azonban a kérdés, hogy 2018-ban melyik a legjobb gyerekmegtakarítás?

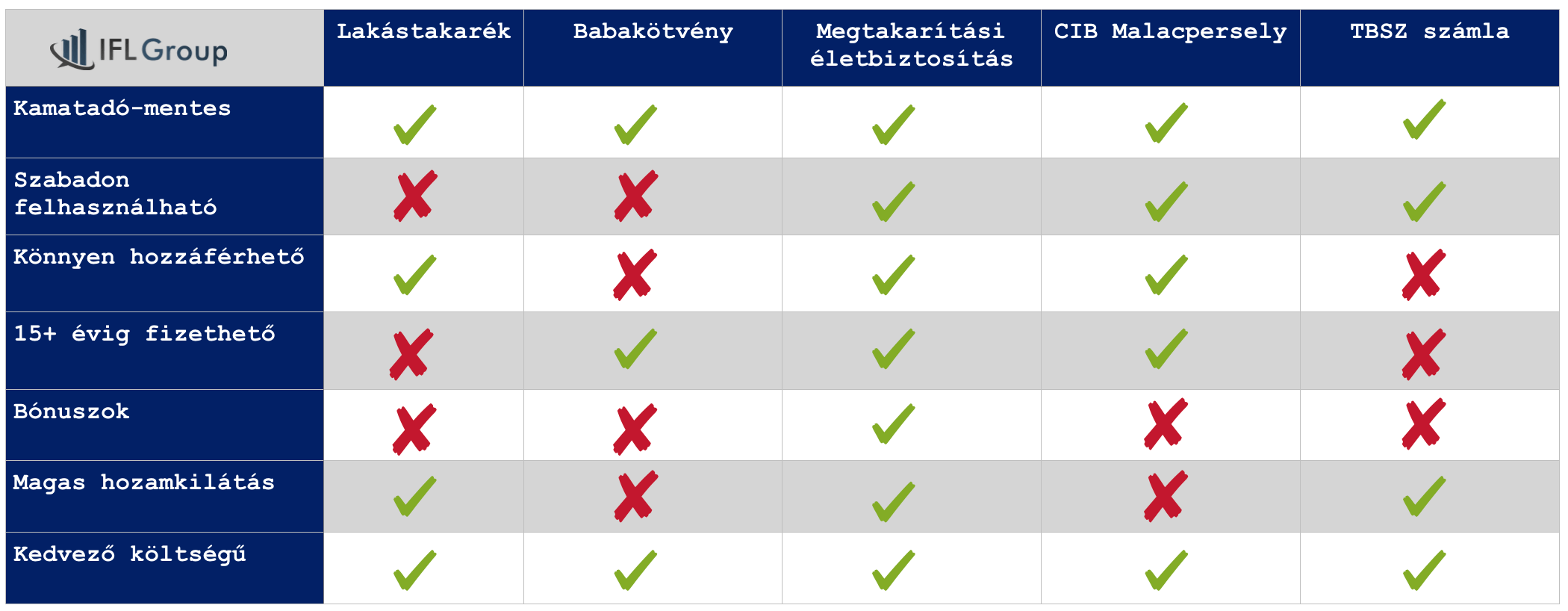

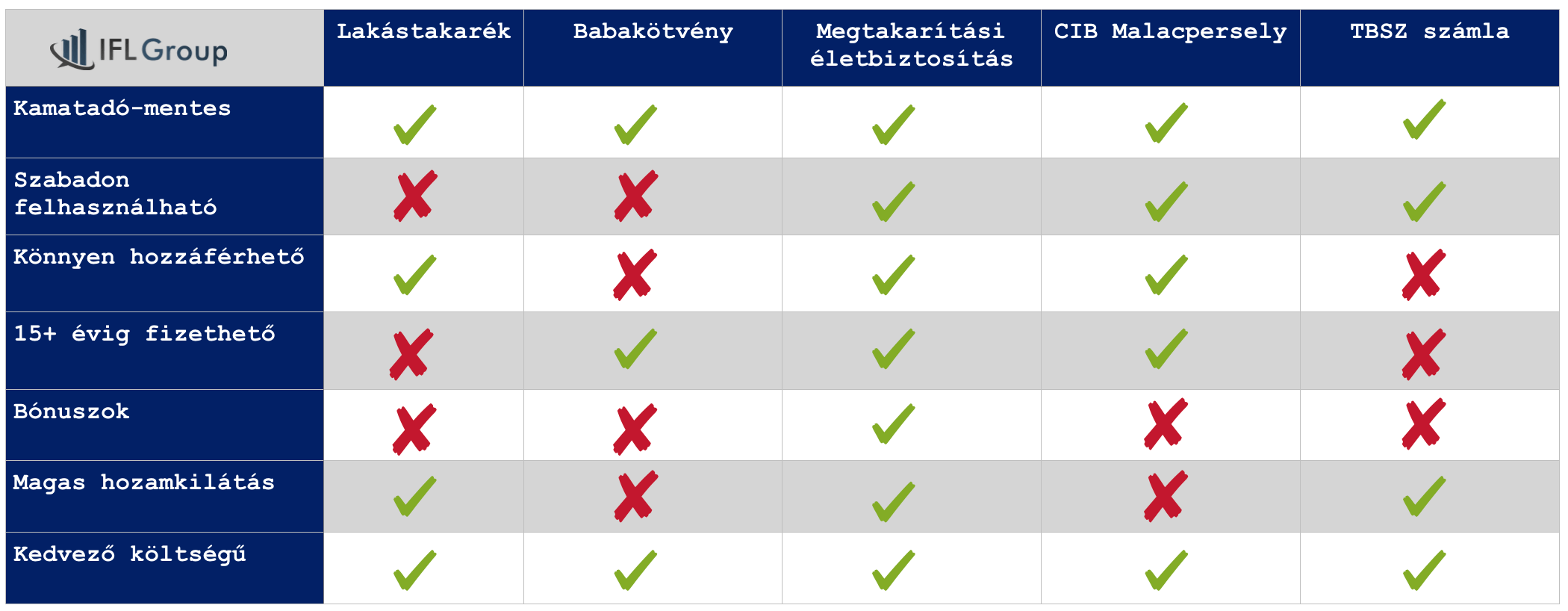

Fontos az elején leszögezni, hogy a különféle megtakarítási lehetőségek különféle időtávokra és célokra nyújtanak megoldást.

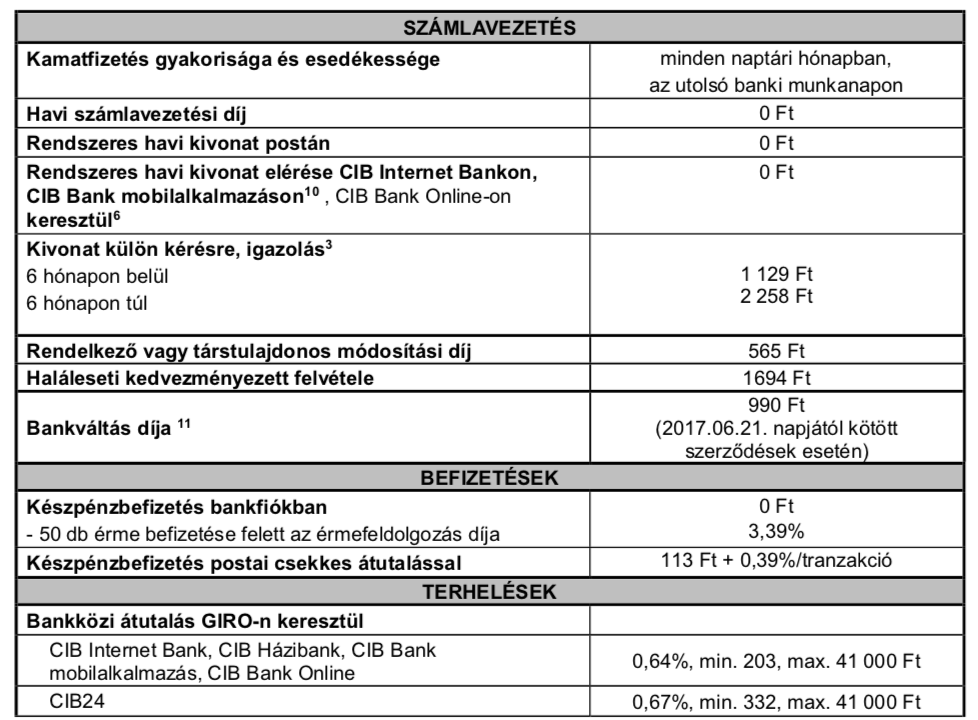

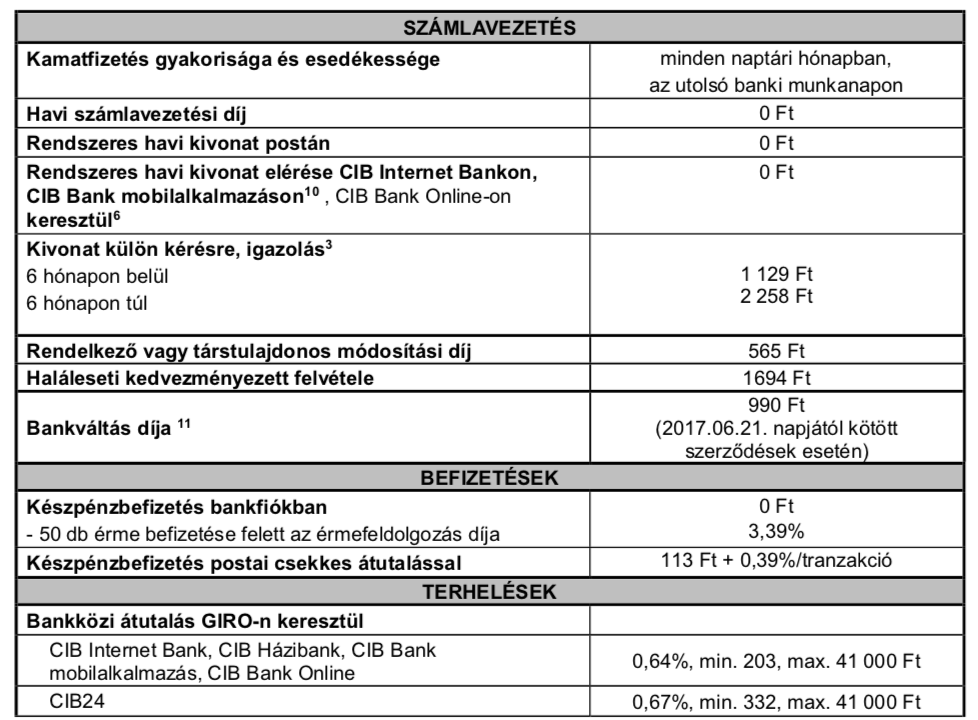

CIB malacpersely

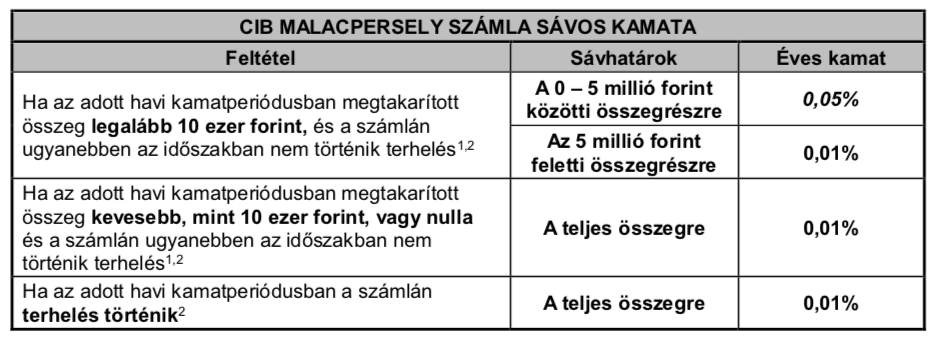

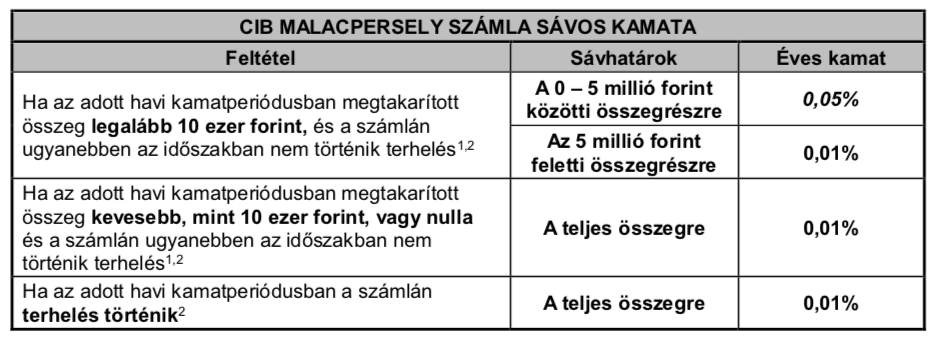

A CIB malacpersely (ahogyan a neve is mutatja) egy online malacpersely. Nem sokkal tud többet, minthogy a pénzünket ide pakolgassuk, majd online felületen nézegessük. Alacsony kamatot és (első ránézésre) ingyenes számlavezetést kapunk. Azonban az ördög a részletekben rejtezik, így érdemes kicsit jobban megnézünk azokat a költségeket!

A cikk alapja a 2018.01.13.-án hatályos CIB kondíciós lista

Láthatjuk, hogy a kamat éves 0,05% jelenleg. Azért jelenleg, mert ez változhat, amint a kamatkörnyezet változik. Ennek a számlának nem is célja a kamat mértékének a maximalizálása. Tehát 1 000 000 forintonként évente kapunk jelen pillanatban 500 forintot évente! De fontos egy feltételt észrevenni. A 0,05%-os éves kamat abban az esetben jár, ha 5 millió forint alatti a megtakarításunk (alatti részre) és a vizsgált hónapban nem történt terhelés (nem vettünk ki pénzt).

Az 5M feletti részre illetve 10 000 forint alatti számlaérték esetén a kamat 0,01% lesz. EBKM: 0,01-0,05%.

A CIB malacpersely nagy előnye,

hogy díjmentes a számlavezetés és a számlanyitás. Ettől függetlenül azonban felmerülnek a számlával kapcsolatban járulékos költségek, mint például:

- csekkes befizetés esetén 113 Ft + 0,39% tranzakció (10 000 forintos havi befizetés esetén: 152 forint/ hó)

- biztonsági sms üzenetek előfizetési díja 56 forint/felhasználó/hó

- Token használati díja: 56 forint/felhasználó/hó

- Sms üzenetek: 236 Ft/hó vagy 25 ft/sms (mondjuk havi egy befizetésnél 25 forint a költség)

Így a CIB malacpersely havi használati költsége egy átlagos felhasználás esetén 289 forint lesz. A bank persze azt írja, hogy a fenntartási költség díjmentes, éppen ezért játszunk a szavakon és írok „használati költséget”.

Amennyiben kiszeretnénk a CIB malacperselyből pénzt venni,

akkor figyelnünk kell a terhelések költségeire. Ez azt jelenti, hogy 1 000 000 forintonként a hatályos kondíciós lista alapján CIB bankszámlára való kiutalás esetén a költség: 0,64% azaz 6 400 forint.

Lehet azonban kérni átvezetést, amikor a Malacpersely számla és a folyószámla is ugyanazé a személyé (szülő). Ebben az esetben díjmentes. Viszont fontos figyelembe vennünk, korántsem biztos, hogy x év múlva is számunkra a CIB folyószámla lesz a legoptimálisabb megoldás. Így elképzelhető, hogy nem fogjuk tudni a díjmentes átvezetést kérni.

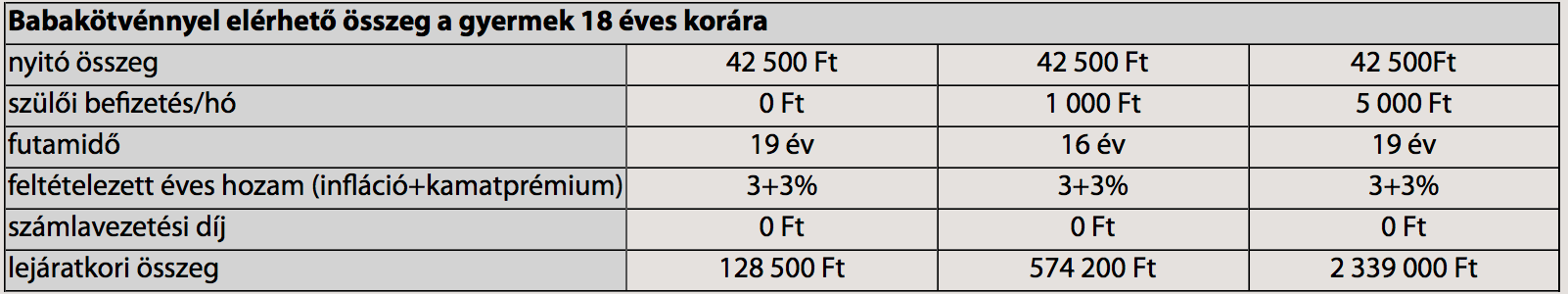

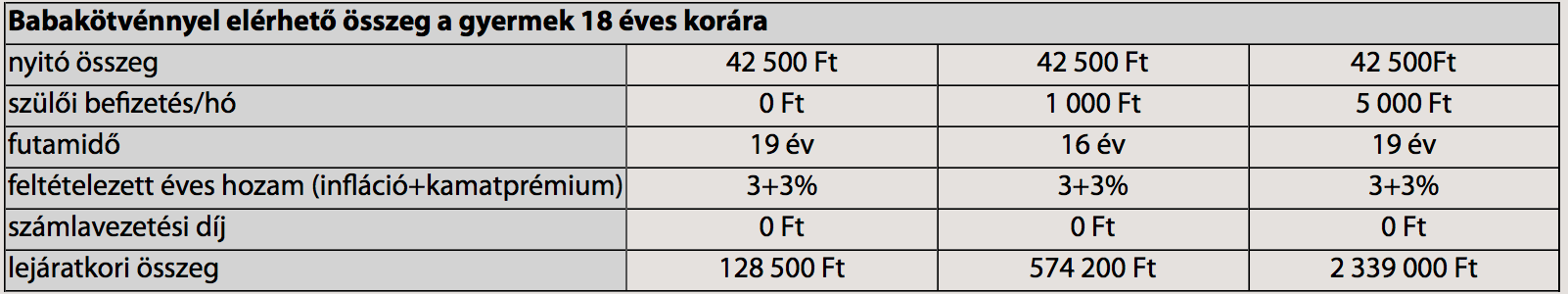

Babakötvény és Start-értékpapírszámla

Minden 2005. december 31. után született belföldi gyermek* és 2017. június 30. napja után született külföldi gyermek** számára az állam 42 500 forint életkezdési támogatást ad, amit egy minimális kamatozású letéti számlán helyeznek el a Magyar Államkincstárban. Ahhoz, hogy ez az induló összeg a gyermek nevére szóló számlára kerüljön és ott Babakötvényben kamatozzon egy ún. Start-értékpapírszámlát kell nyitni a Magyar Államkincstárban.

Bababkötvény jellemzői

- Futamideje a kibocsátás napjától számított 19 év.

- Az éves kamat mértéke a kamatbázis és a kamatprémium értékének összegével egyenlő.

- A kamatbázis megegyezik a kamat megállapításának évét megelőző naptári évre vonatkozóan, a KSH által közzétett éves átlagos infláció (fogyasztói árindex) százalékos mértékével.

- A kamatprémium mértéke 3%.

- A kamat Start-értékpapírszámlán történő jóváírása évente február 1-jén*** történik.

- Az éves befizetések 10%-ának megfelelő, de maximum 6.000 forint összegű támogatás is jóváírásra kerül.

- A számlanyitást követően a Babakötvények vásárlása automatikusan történik a Start-értékpapír számlán jóváírt összegekből.

Tehát az alanyi jogon járó állami támogatást (6 000 forint /év) abban az esetben tudjuk teljes mértékben megszerezni, ha havonta 5 000 forintot rakunk félre ezen a számlán. Tehát hiába szeretnénk ennél magasabb összeget félretenni, nem fogunk több állami támogatást kapni.

A babakötvénnyel kapcsolatban a felhasználhatóságot szokták mondani, mint kifejezetten negatív tényező. Ugyanis kifejezetten kötött termékről beszélünk, amit az aktuális jogszabály határoz meg. Tehát a jövőben az alább felsorolt felhasználhatóság szigorodhat/enyhülhet.

2005. évi CLXXIV. törvény a fiatalok életkezdési támogatásáról

Jelen pillanatban felhasználható magyarországi lakhatás, magyarországi tanulmányok, gyerekvállalás feltételeinek megteremtése, pályakezdés és egyéb, a jogszabályban meghatározott célra. Egy rendkívül kötött termékről beszélünk, hiszen például a gyermekünk nem tudja ezt az összeget felhasználni „hivatalosan” külföldi tanulmányaira vagy utazásaira.

Nyilatkozni kell a felhasználhatóságról, tehát elvileg ki lehet játszani a rendszert ezáltal, mivel nem kell bizonyítani semmit. Én határozottan figyelmeztetek mindenkit, hogy ne erre játsszon, ugyanis bármikor módosíthatják ezzel kapcsolatban a rendeletet, ráadásul nem túl szerencsés „hazugságba” kényszeríteni a gyermekünket.

Nagyon népszerű termék a lakástakarékpénztár, aminek azonban korlátozott a felhasználhatósága (kizárólag lakáscél). Ez azért lehet problémás, mivel a gyermekünk kizárólag lakásvásárlásra vagy az ingatlannal kapcsolatos munkálatokra tudja majd a pénzt felhasználni. Ráadásul a maximális futamidejű lakástakarék esetében is (10 év) maximális befizetés mellett (havi 20 000) nagyjából 3,2M forint körüli összeget tudunk összegyűjteni, ami alapvetően önerőnek lehet elég.

A lakás-takarékpénztár legnagyobb előnye az alanyi jogon járó állami támogatáa (30%), ami azt jelenti, hogy minden befizetéshez az állam 30%-ot hozzátesz, maximum évi 72 000 forintot. A szerződéseket lehet többszörözni, amennyiben a családban „elég szabad adószám” található. Ugyanis a családtagok nyilatkozhatnak arról, hogy a lakástakarékukat a mi céljainkra akarják fordítani.

Gyakran emlegetik lehetőségként a Fundi-mini szerződést, mint legit opciót gyerekmegtakarításnak. Ebben az esetben 10 éven túlmenően is szerződéses viszonyban állhatunk a pénztárral, ami egy gyerekmegtakarításnál gyakran szempont tud lenni. Azonban hatalmas csodát nem várhatunk, ugyanis a Fundi-mini konstrukció nem más, mint két, maximum 10 éves LTP szerződés összecsatolása, ami egymás után következik, míg az első 10 éves szerződésre a második 10 éves szakaszban nem kapunk állami támogatást, pusztán a betéti kamatot + az első lakás-előtakarékossági szerződésen, a második szerződés futamideje alatt a módozat szerinti betéti kamaton felül 1,5% kamatprémiumot.

Tehát ezt úgy kell érteni, hgy 20 éves fundimini konstrukció esetében két 10 éves szerződés keretein belül (összesen) 2×10 évig kapjuk az évi 72 000 forintos állami támogatást. Magyarul az első 10 éves szerződésre nem jár a második 10 éves szakaszban az állami támogatás.

EBKM állami támogatással 1,83-4,18% állami támogatás nélkül 0,29-0,66%

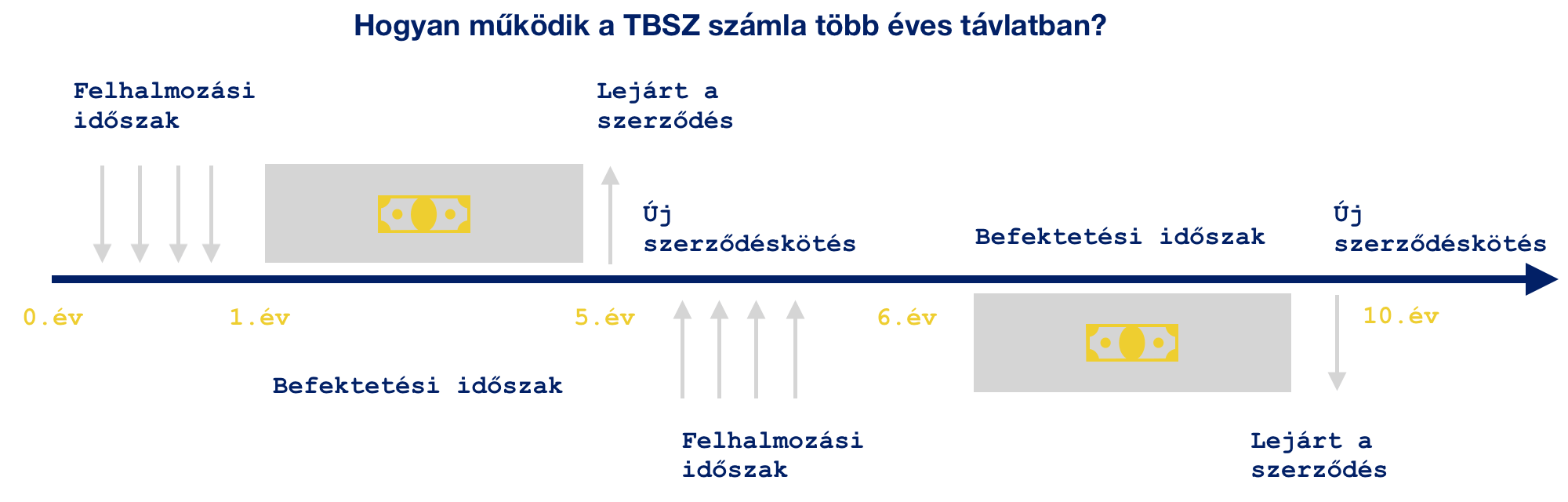

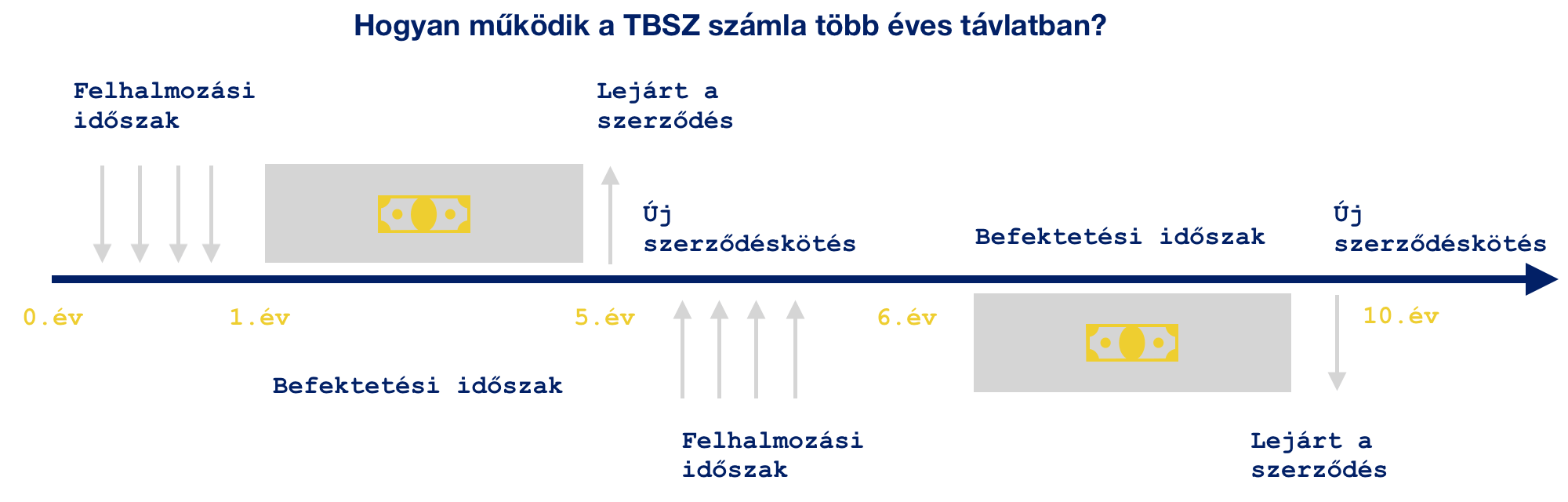

TBSZ számla

Vannak, akik a [tartós befektetési számlát] szeretnék gyerekmegtakarításként megkötni abban a reményben, hogy költségminimalizálás mellett tudják a hozamot maximalizálni azáltal, hogy ezen a mód fektetnek be. A TBSZ egyfajta befektetési-megtakarítási program, ami élvezi a kamatadómentességet! Azonban fundamentálisan alkalmatlan egy hosszútávú, 18-21 éves megtakarítási programként funkcionálni sajátosságai miatt!

Megkötések

A gyűjtőévet követően nem utalhatjuk ki a pénzt a TBSZ-ről. Ha akár csak egy kis részt is fel akarunk venni, akkor a TBSZ számlát egészében meg kell szüntetni. Ekkor sincs büntető kamat, de az árfolyamnyereség után az adót be kell fizetni.

A másik megkötés, hogy a TBSZ –re csak az első évben, azaz a „gyűjtő évben” lehet pénzt befizetni. A gyűjtő év minden évben január 1-től, december 31-ig tart. Ha tehát 1.000.000 forintot szeretnénk TBSZ –en keresztül befektetni, akkor a kamatadó-mentessé váláshoz szükséges 5 év csak december 31-el fog elindulni. A TBSZ is 5 évvel később december 31-én fog lejárni.

A gyakorlatban a TBSZ számla megkötésének az évében fizethetünk be a számlára akárhányszor. Példaként vegyük azt, hogy a szülő havi 25 000 forintot szeretne a gyermekének félretenni. Köt egy TBSZ számlát július, és decemberig összesen 6 alkalommal tud befizetni. Ezután lezárul a felhalmozási időszak és többet nem lehet a számlára befizetni. Magyarul lezárják a számlát és legközelebb 5 év után történik a kifizetés, amit nem terhel kamatadó.

Mivel mi havonta szeretnénk befizetni,

ezért következő évben és onnantól kezdve minden évben kell egy TBSZ számlát kötni , így miután beállít a rendszer, az 5. évtől egyszerre mindig 5 TBSZ számlát.

Ennek veszélye, hogy kifizetéskor elköltjük a pénzt vagy nem tudunk azonos feltételek mellett újat kötni. Esetleg megváltoznak a költségek.

TBSZ stratégiában 20 éves távon minimum 14 TBSZ számlát kell nyitni. Ráadásul a legutolsót a 15. évben tudjuk megkötni, hiszen 5 év a kifutási ideje. Magyarul az utolsó 5 évben nem tudunk TBSZ számlákra befizetni! Valami más megoldást kell akkor találnunk a havi 20 000 forintoknak.

TBSZ számlavezetési díja

A TBSZ vezetésének nincs külön díja, az benne foglaltatik a normál értékpapír számlavezetési díjában. A számlavezetési díjszámítás alapja a normál és a TBSZ számlák összesített értékpapír záróállománya (készpénz és határidős pozíciók nélkül). Amennyiben a normál és TBSZ számlák összesített egyenlege 0, úgy számlavezetési díjat nem számítunk fel. A díj levonása a hónap első napján az előző hónap záróállományára vetítve történik.

Az értékpapírok költsége évente 0,7-2% között alakul általánosságban véve

Megtakarítási életbiztosítás

Termékszerkezetét tekintve a biztosítónál kiválasztott megtakarítási életbiztosítás tökéletesen alkalmas a hosszútávú elkötelezésre, ugyanis a termék futamideje (15-25 év) biztosított. Amikor hosszútávra tervezünk, akkor nem szabad megfeledkezünk az időbeliség kritériumairól sem. Tehát rendszeres, havidíjas megtakarítás esetén nagyon fontos szempont lehet, hogy a kiválasztott termék biztosan működjön 15-25 évig is.

Az ilyen típusú megtakarítások mögött mindig egy tőkeerős biztosító áll, akiken keresztül a megtakarításunkat a legjobb befektetési alapkezelők kezelik. Befektetési szempontból a megtakarítási életbiztosítás félúton helyezkedik el a befektetési számla és a nyugdíjpénztári portfóliórendszer között. Ugyanis lehetőségünk van magunk kiválasztani az alapokat, de támaszkodhatunk a biztosító ajánlására is (így ebben az esetben azt kell kiválasztanunk, hogy a lendületes, kiegyensúlyozott vagy konzervatív csomagot kérjük).

A megtakarítási életbiztosítás minimális életbiztosítást tartalmaz. A rendszer pedig teljesen automatikus és önműködő az ügyfél szemszögéből. Tehát nem igényel különösebb befektetői tudást.

A megtakarítási életbiztosítás is rendelkezik

a kamatadómentességel, amennyiben legalább 10 évig megtartjuk a szerződést. Mivel ilyen típusú szerződés minimálisan ajánlott időtávja alapvetően 15+ év,így ez a kitétel nem okozhat számunkra gondot.

Lehetőségünk van a havidíjat emelni illetve csökkenteni. Ezenkívül az ilyen típusú termékek rendkívül rugalmasan viszonyulnak az élethelyzetünkhöz, hiszen lehetőségünk van akár 10 évente 2 év szüneteltetnia. programot különösebb következmények nélkül. Mivel ennek a megtakarításnak nincsen fix lejárati ideje, ezért tökéletesen alkalmazkodik a szükségleteinkhez. Pontosan akkor és annyi összeget tudunk kivonni a számláról, mint amire éppen szükségünk van.

Ha a 21 éves gyermekünknek a tandíja 500 000 forint, akkor nem szükséges a számlán levő 5 000 000 forintot mozgatni. Elég kivenni az 500 000 forintot és a többi pénzt bent hagyni tovább kamatozni.

Hosszútávon kedvező költségszerkezet

A megtakarítási életbiztosításokról általánosságban elmondhatóak, hogy hosszútávú költségstratégiát követnek. Ez azt jelenti, hogy a biztosító komolyan veszi az ügyfelet és elhiszi, hogy 15-25 évig szeretne előtakarékoskodni. Így nem szabad például az 5. évben hozzányúlni a pénzhez, mivel akkor nagyon magasak lesznek a költségek.

Azonban a különféle bónuszrendszereknek köszönhetően az ügyfél többek között 100%-ban visszakapja a szerződés elején levont költségeket. Így hosszútávon egy kifejezetten jó ár/érték arányú szerződés büszke tulajdonosa lehet. Másik hatalmas fegyvertény, hogy ezekben a szerződésekben az alapok közötti váltás díjmentes. Tehát, amikor már 5-10 millió forintot szeretnénk mozgatni, akkor az díjmentesen tehetjük meg! Ebben sokkal kedvezőbb, mint egy TBSZ, ahol az alapok közötti átváltásnak komoly költségei vannak!

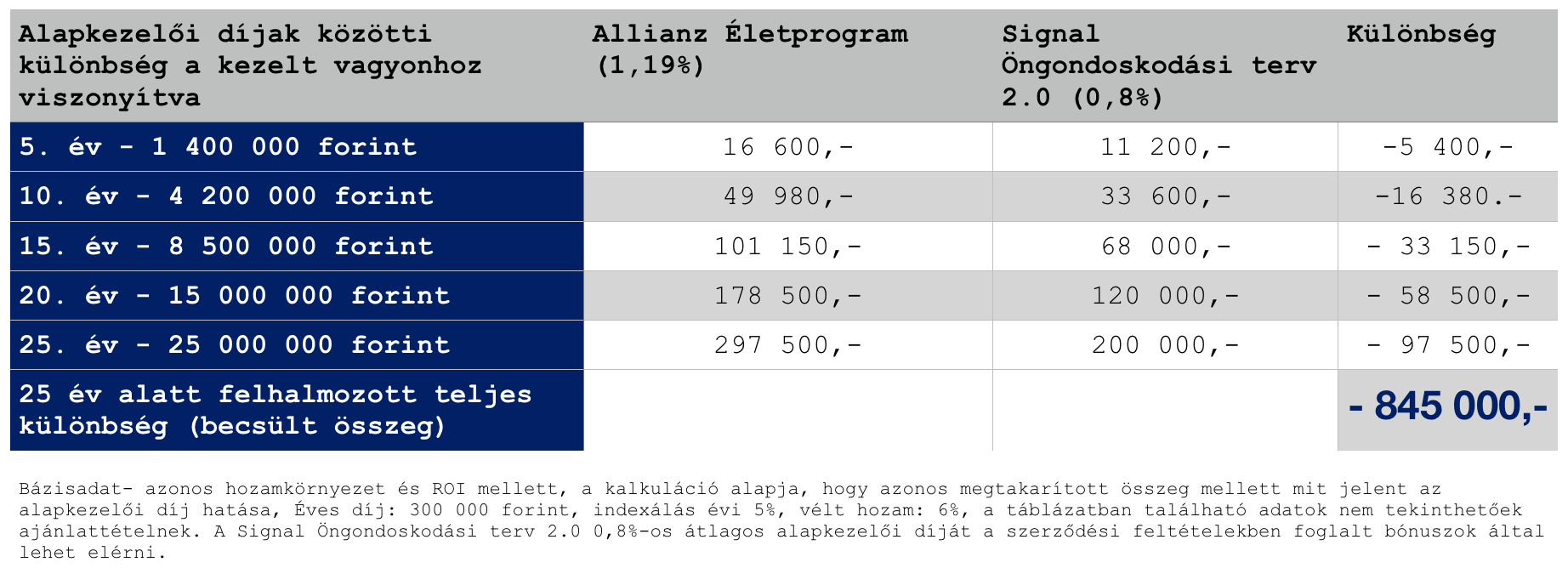

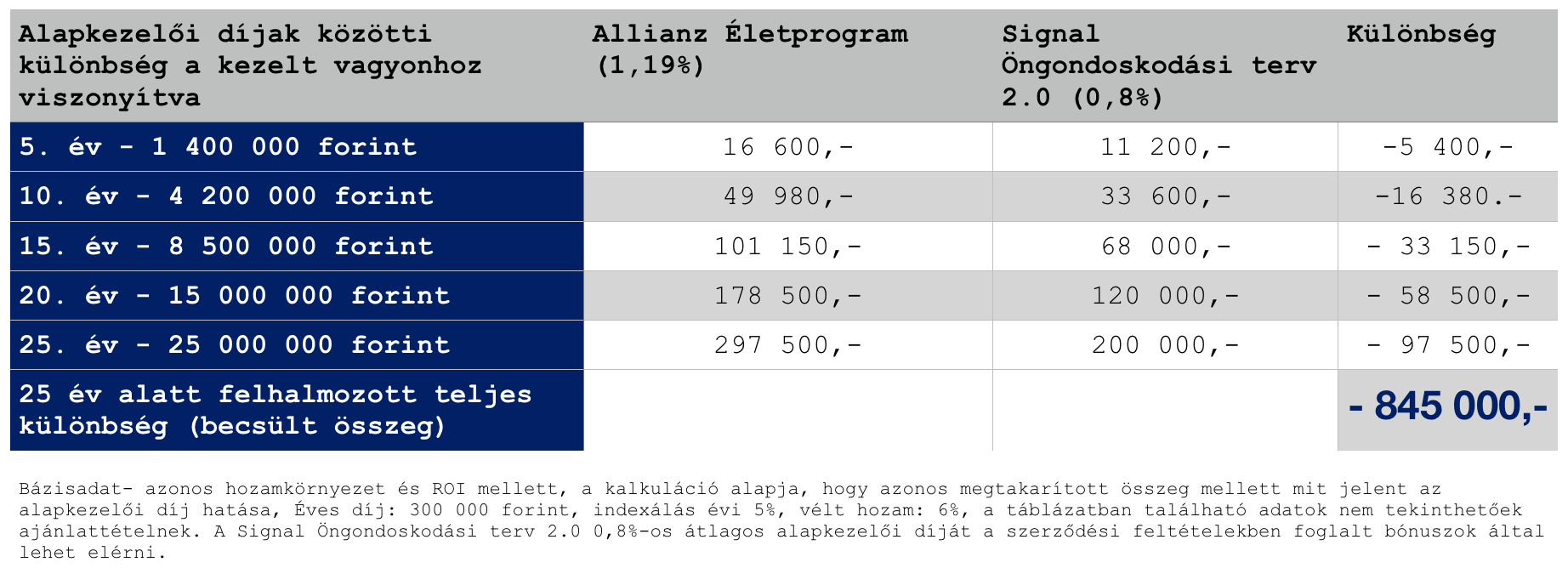

A bónuszokkal csökkentett vagyonkezelési költség nagyon kedvező

Azonban a megtakarítási életbiztosítások között is tapasztalhatok különbségeket az alapkezelői díjak között. A táblázatban két rendkívül kedvező terméket hasonlítottunk ebből a szempontból össze. A cél az volt, hogy „nagyjából” számmal ki tudjuk mutatni a különbséget két termék között, amiknél 0,39% évente a különbség alapkezelői költségként.

Láthatjuk, hogy 25 éves távlatban még ez a minimális különbség is majd’ milliós különbséget eredményezhet. És persze itt két top költségű termékről beszélünk, szemben a TBSz számlának az átlagos alapkezelői díjáról (átlagosan, 1,5%).

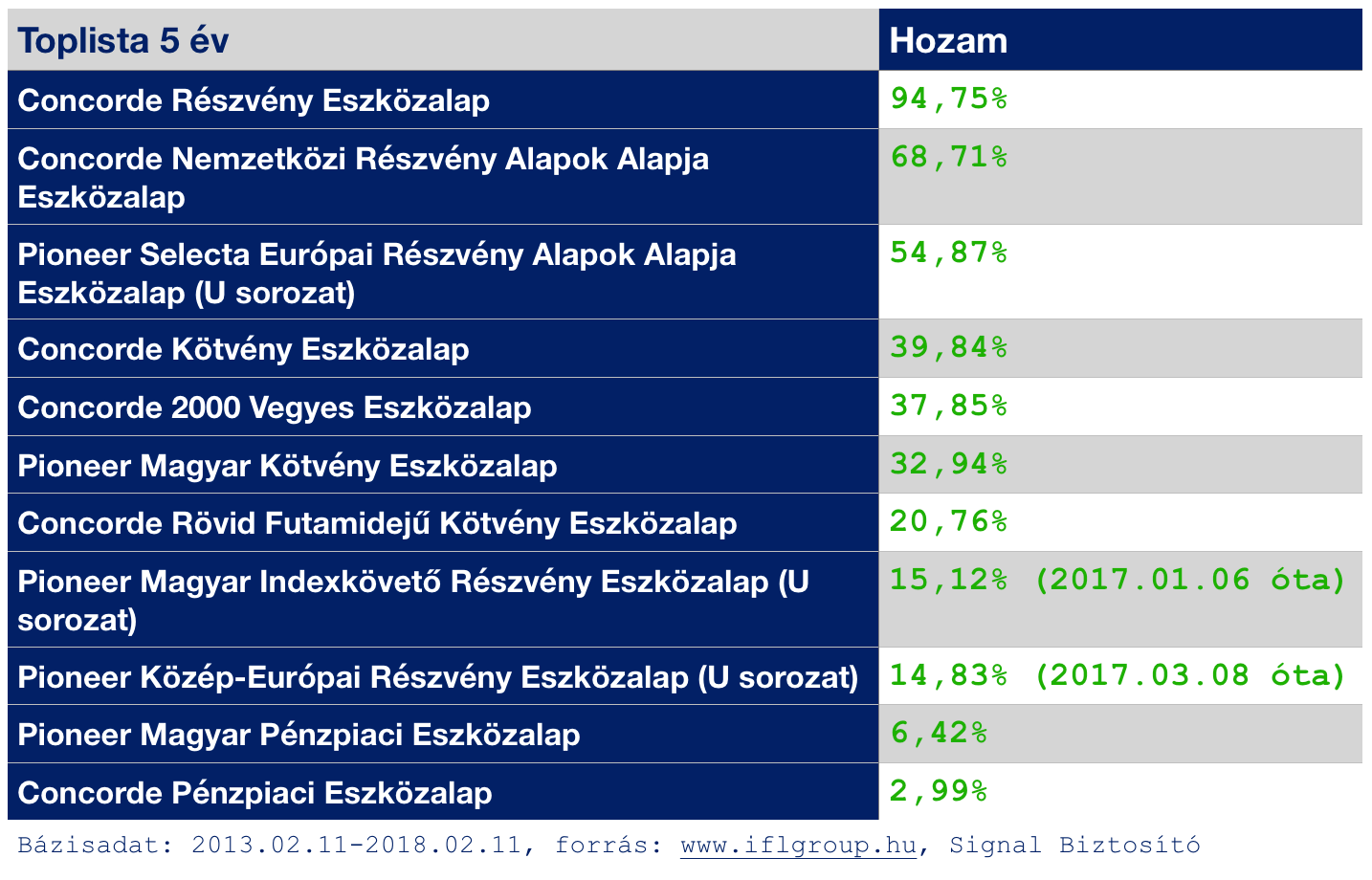

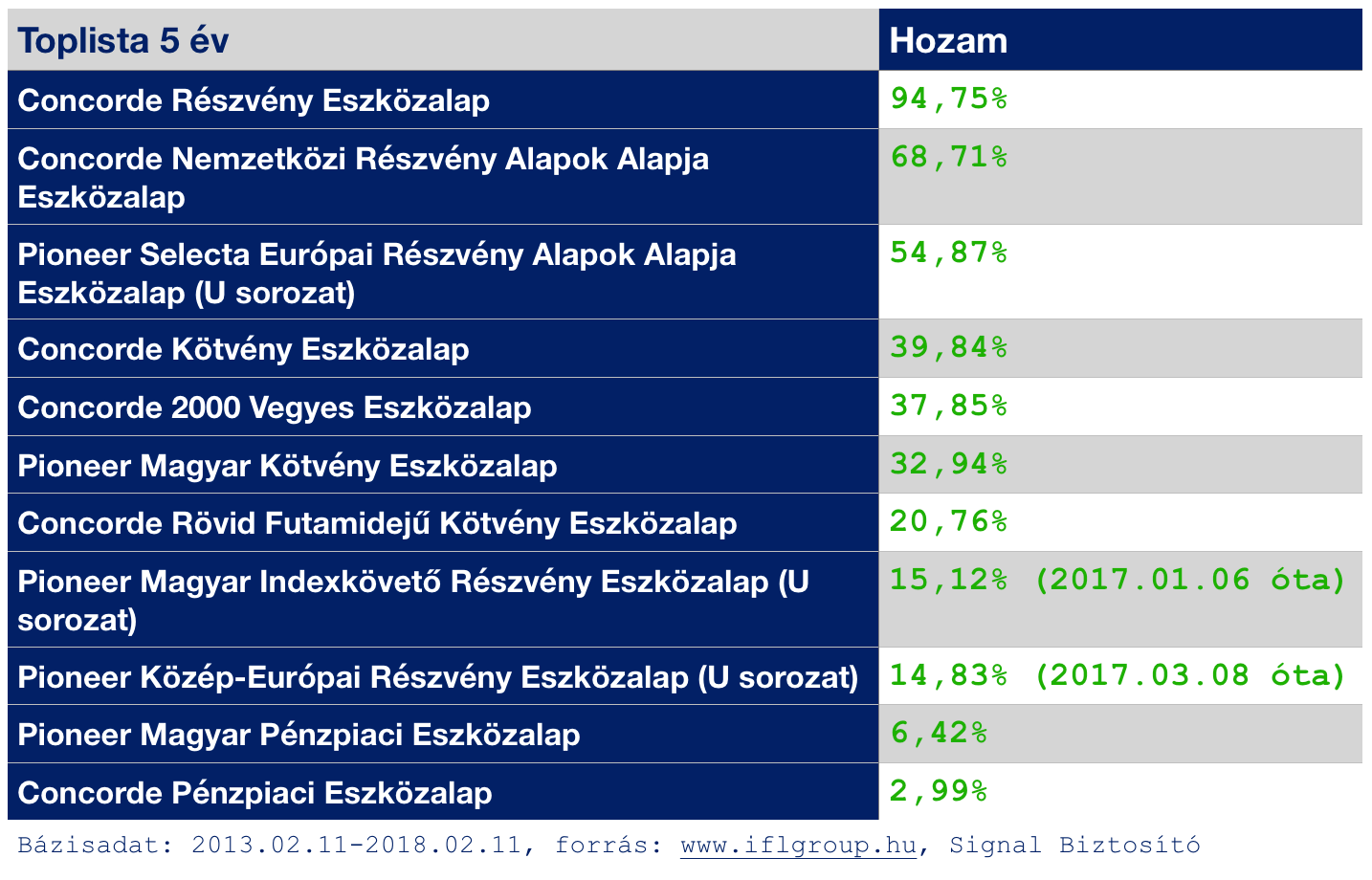

Hozamkilátások

A vizsgált termék eszközalapjait összevetve láthatjuk a magasnak mondható hozamkilátásokat! De hogy milyen portfóliót érdemes kialakítani és a speciálisan kialakított portfóliók milyen teljesítményre voltak képesek, arról itt olvashatsz bővebben: exkluzív cikk

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Segítsek kiválasztani a megfelelő gyerekmegtakarítást?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

A szerző igazságügyi gépjármű szakértő, a

A szerző igazságügyi gépjármű szakértő, a