Szerző: Szarvas Norbert | ápr 6, 2018 | Cikkek - pénzügyi blog, Felső bal, info

2018-ban is számos lehetőség kínálkozik arra, hogy a családunk illetve a gyermekünk után különböző jogcímen vegyünk igénybe vissza nem térítendő állami támogatásokat, adókedvezményeket, pénzeket. Ez a családtámogatások 2018 koncepciója, amit ebben a cikkben végigveszünk, hogy biztosan ne maradj le semmiről sem!

Tartalom:

- Családtámogatások 2018: a gyermekek után járó támogatások

- A családi pótlék 2018

- Gyermekgondozást segítő ellátás: GYES 2018

- Gyermeknevelési támogatás: GYET 2018

- Anyasági támogatás

- Csecsemőgondozási díj: CSED 2018

- Gyermekgondozási díj: GYED 2018, Diplomás GYED 2018

- Laktóz intolerancia miatt alanyi jogon járó adókedvezmény 2018

- Családi adókedvezmény 2018

- Első házasok adókedvezménye 2018

- Pénzügyi termékekhez igénybe vehető adójóváírások, állami támogatások

- Lakáscélra alanyi jogon megszerezhető állami támogatás

- Nyugdíjcélra igénybe vehető adókedvezmények

- Egészséget egészségpénztárból

- CSOK 2018

Családtámogatások 2018 : a gyermekek után járó támogatások

1. A családi pótlék 2018

Ki jogosult a családi pótlékra 2018-ban? A családi pótlékot bármelyik szülő igényelheti, aki a gyermeket neveli. Az igényléshez a Magyar Államkincstár által kiadott hivatalos formanyomtatvány benyújtása szükséges. Nemcsak vér szerinti szülő, hanem akár hivatásos nevelőszülő vagy örökbefogadó szülő, illetve a gyám is megkaphatja. Illetve a szülővel együttélő élettárs (hivatalos Éllettársi Nyilatkozatok Nyilvántartásában szereplő) is jogosult a támogatásra. Innen tölthető le:

Kérelem családi pótlék megállapítására

A családi pótlékot 2016-tól már a megyei Kormányhivataloknál tudod igényelni. Néhány éve a családi pótlék fogalmát két részre bontották, így jelenleg a nevelési ellátás és az iskoláztatási támogatás együtt képezi a családi pótlékot 2018-ban is.

Fontos: Mivel a családi pótlékot visszamenőlegesen „csak” két hónapra lehet igényelni, ezért fontos, hogy amint jogosulttá válunk rá, minél hamarabb kezdjük el intézni, hogy a családi pótlék utalás minél hamarabb megérkezzen!

A nevelési ellátás

(Cst. 7. §) a gyermek születésétől a tankötelezetté válása évének október 31-ig jár az ügyfél részére. Továbbá nevelési ellátásra saját jogán is jogosultságot szerezhet a kérelmező – a feltételek fennállása esetén.

A nemzeti köznevelésről szóló törvény rendelkezései szerint a gyermek abban az évben, amelynek augusztus 31. napjáig a hatodik életévét betölti, legkésőbb az azt követő évben tankötelessé válik. Az a gyermek, akinek esetében azt a szakértői bizottság javasolja, további egy nevelési évig az óvodában részesül ellátásban, és ezt követően válik tankötelessé.

Ki jogosult nevelési ellátásra?

Nevelési ellátásra jogosult:

- a saját háztartásban nevelt gyermek vér szerinti, vagy örökbe fogadó szülője,

- a saját háztartásban nevelt gyermek szülőjével együtt élő házastárs,

- az a személy, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van (a fentiek elnevezése együttesen: szülő)

- a nevelőszülő, a hivatásos nevelőszülő a gyám,

- akinél a gyermeket a Gyvt. alapján ideiglenes hatállyal elhelyezték (1997. évi XXXI. törvény (Gyvt.) 72. § (1) bekezdés),

- a gyermekotthon vezetője a gyermekotthonban nevelt,

- a szociális intézmény vezetője az intézményben elhelyezett,

még nem tanköteles gyermekre tekintettel.

Az iskoláztatási támogatás a tankötelessé válás évének november 1-jétől a tankötelezettség teljes időtartamára, valamint a tankötelezettség megszűnését követően közoktatási intézményben tanulmányokat folytató gyermekre tekintettelannak a tanévnek az utolsó napjáig jár, amelyben a gyermek a 20. életévét, sajátos nevelési igényű gyermek esetén a 23. életévét betölti.

Ki jogosult iskoláztatási támogatásra?

Iskoláztatási támogatás (Cst. 8. §) iránti kérelmet a következő ügyfelek nyújthatnak be:

- a saját háztartásban nevelt gyermek vér szerinti, vagy örökbe fogadó szülője,

- a saját háztartásban nevelt gyermek szülőjével együtt élő házastárs

- az a személy, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van (a fentiek elnevezése együttesen: szülő)

- a nevelőszülő, a hivatásos nevelőszülő. a gyám

- akinél a gyermeket a Gyvt. alapján ideiglenes hatállyal elhelyezték (1997. évi XXXI. törvény (Gyvt.) 72. §. (1) bekezdés),

- a gyermekotthon vezetője a gyermekotthonban nevelt,

- a javítóintézet igazgatója vagy a büntetés-végrehajtási intézet parancsnoka a javítóintézetben nevelt, vagy büntetés-végrehajtási intézetben lévő, és gyermekvédelmi gondoskodás alatt álló tanköteles gyermekre tekintettel,

- a szociális intézmény vezetője az intézményben elhelyezett gyermekre tekintettel

- a gyámhivatal által a szülői ház elhagyását engedélyező határozatban megjelölt személy.

Saját jogán az az ügyfél kérelmezheti az iskoláztatási támogatást, aki közoktatási intézményben tanulmányokat folytat, a tankötelezettsége megszűnt, és

- akinek mindkét szülője elhunyt,

- akinek a vele egy háztartásban élő hajadon, nőtlen, elvált, vagy házastársától külön élő szülője elhunyt,

- aki kikerült az átmeneti vagy tartós nevelésből

- akinek a gyámsága nagykorúvá válása miatt szűnt meg

- aki a vér szerinti, örökbe fogadó szülőjével, nevelőszülővel, hivatásos nevelőszülővel, gyámmal nem él egy háztartásban

- a gyámhivatal szülői ház elhagyását engedélyező határozata szerint az iskoláztatási támogatást a nagykorúvá válása előtt is részére folyósították.

Jogosultak továbbá a bevándorlási vagy letelepedési engedéllyel rendelkező, vagy magyarországi hatóság által menekültként elismert személy.

Amennyiben gyermekünk 18. életévét betöltve tartósan betegként van nyilvántartva a kiemelt családi pótlékot saját jogán továbbra is jogosult a támogatásra.

Kiemelt családi pótlékra is van lehetőség, amennyiben gyermekünk valamilyen tartós betegséggel küzd. Ezzel kapcsolatos betegségekről és fogyatékosságokról a magasabb összegű családi pótlék rendeletben tudhatunk meg többet.

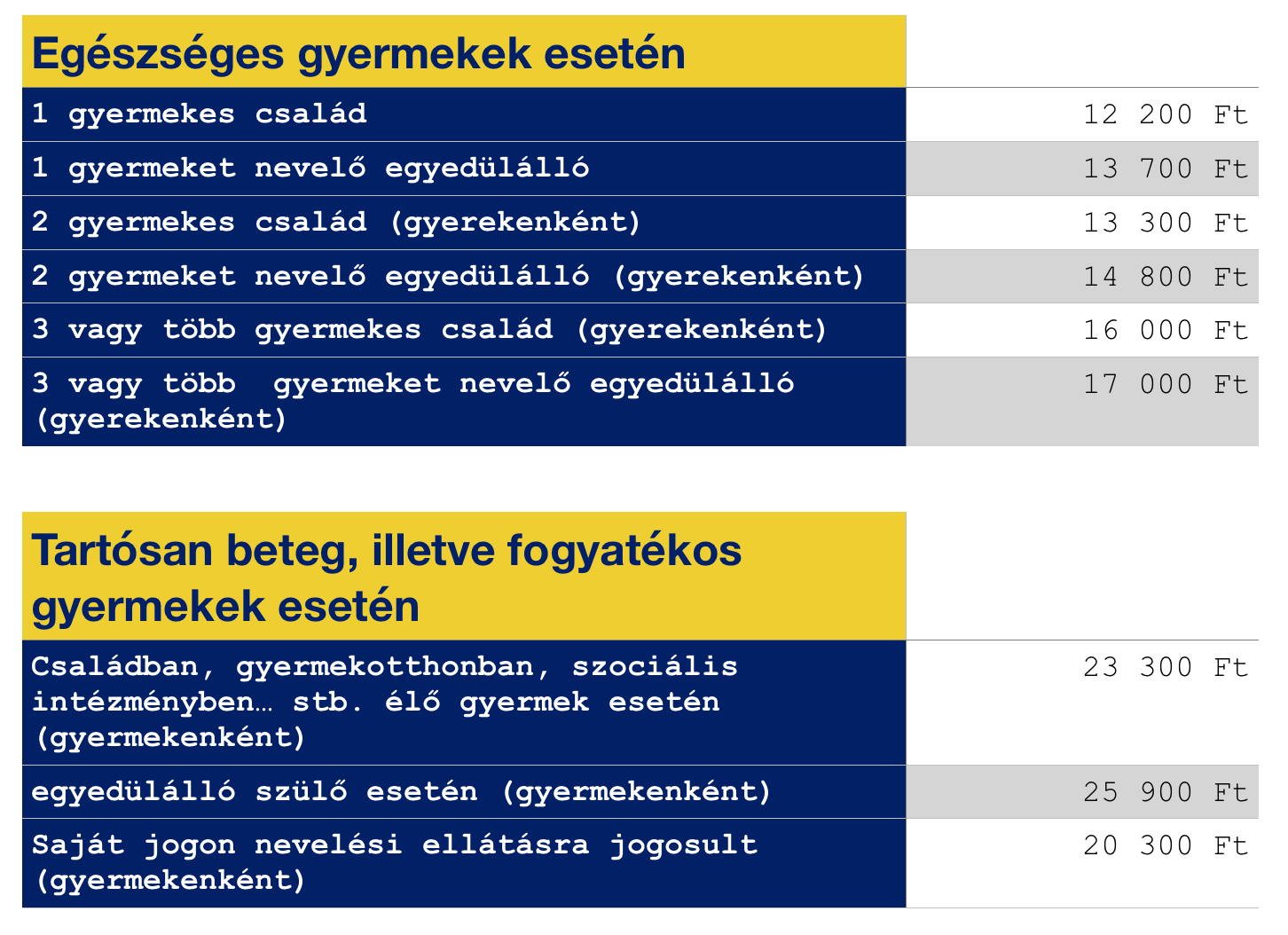

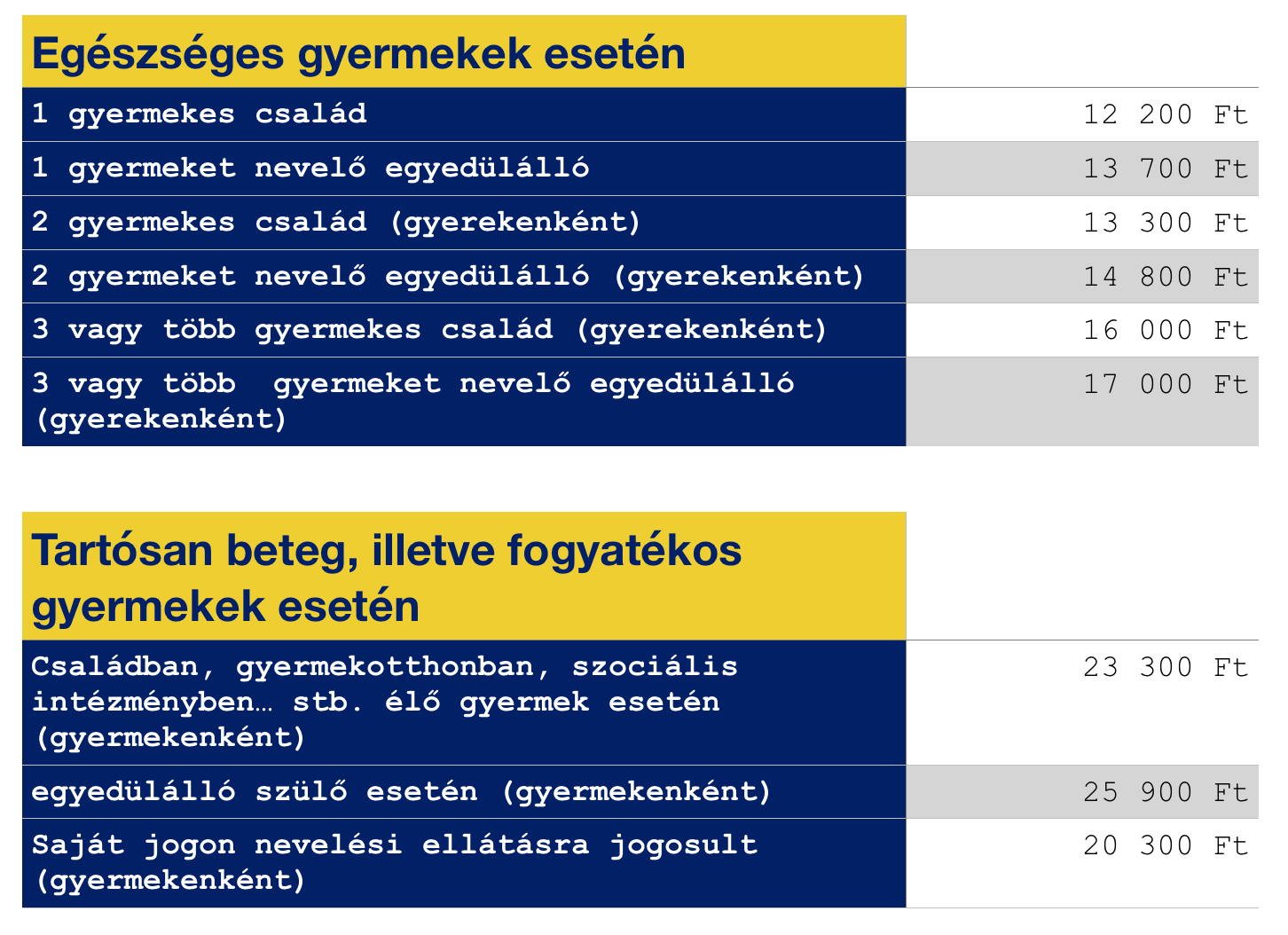

A családi pótlék összege 2018-ban

A családi pótlék igénylése

A lakóhely vagy tartózkodási hely szerinti illetékes kormányhivatalnál, kormányablaknál igényelhető.

Szükséges nyomtatványok:

- első gyermek esetén: “Igénybejelentés családtámogatás ellátásokra ” című formanyomtatvány

- testvér születése esetén: “Bejelentés gyermekszámváltozásról” című formanyomtatvány

- csatolandó dokumentumok:

- igénylő személyi igazolványa, lakcímkártyája, TAJ-száma

- külföldi személy esetén plusz:

- E401 és E411-es nyomtatvány A és B része

- gyermek anyakönyvi kivonata (eredeti példány) , Taj-száma

- szülővel EGYÜTT ÉLŐ HÁZASTÁRS igénylőnek a házassági anyakönyvi kivonata

- az igénylő GYÁM-nak a gyámhatóság gyámrendelő határozata

- annak a személynek, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni, és az erre irányuló eljárás már folyamatban van,a gyámhivatal kötelező gondozásba történő kihelyezést elrendelő határozat.

Bónusz cikk: Hova érdemes félretenni a családi pótlékot 2018-ban?

2. Gyermekgondozást segítő ellátás : GYES 2018

Mi az a GYES?

A gyermekgondozást segítő ellátásról szóló 1998.évi LXXXIV. tv. 20§ – 22§ -a rendelkezik. Az ellátás biztosítási jogviszony nélkül is igénybe vehető, amennyiben: a gyermek már elmúlt egy éves de még nem töltötte be a 3. életévét,

ikerterhesség esetén a tankötelessé válás évéig tartósan beteg,

illetve súlyosan fogyatékos gyermek esetén a 10. életévének betöltéséig

Kik igényelhetik?

A gyermek vér szerinti szülője mellett, már az örökbefogadó szülője, tovább annak együtt élő házastársa (nagyszülők) is igényelheti. Ezekben az esetekben a következő feltételeknek kell teljesülniük:

- a gyermek betöltötte első életévét

- a gyermek gondozása, nevelése a szülő háztartásában történik

- a gyermek szülei írásban nyilatkoznak arról, hogy a gyermekgondozást segítő ellátásról lemondanak, és egyetértenek a gyermekgondozást segítő ellátásnak nagyszülő részéről történő igénylésével

- a szülő háztartásában nincs másik olyan gyermek vagy ikergyerek, akire tekintettel gyermekgondozást segítő ellátást folyósítanak.

Hogyan igényeljem a GYES-t?

A GYES kizárólag írásban igényelhető a “Igénylés családtámogatási ellátásokra” című formanyomtatványon, és a 2.számú pótlap kitöltésével. (amennyiben nagyszülő igényli a támogatást, ezt csakis kormányhivatalnál teheti meg, s ebben az esetben a 2. számú pótlap helyett a 3. számút kell kitölteni.

Amennyiben a GYES-t a szülők veszik igénybe, a lakó vagy a tartózkodási hely szerinti illetékes kormányhivatalt vagy kormányablakot kell felkeresniük kivéve, ha munkahelyükön családtámogatási kifizetőhely működik.

Amennyiben nagyszülők igényik a támogatást, ők ezt csakis kizárólag kormányhivatalnál tehetik meg.

Csatolandó dokumentumok a GYES igényléséhez :

- az igénylő személyi igazolványa

- lakcímkártyája

- adóazonosító jelét tartalmazó igazolvány (közismertebb nevén adókártya)

- a gyermek születési anyakönyvi kivonata (eredeti példányban)

- valamint mind a szülő, mind a gyermek TAJ-kártyájára

- Kérelem gyermekgondozást segítő ellátás megállapítására

Indokolt esetben bekérik továbbá:

- a tartósan beteg, vagy súlyosan fogyatékos gyermek esetén a betegség jellegét igazoló orvosi igazolást

- állami gondoskodás alatt álló gyermek nevelőszüléjétől a gyámhatóság határozatát a gyermek elhelyezéséről

- ha az igénylő bankszámlára kéri a folyósítást, a számlavezető banktól igazolást a számla meglétéről, érvényességéről

GYES 2018 kifizethető összege

A gyermekgondozási támogatás havi összege – függetlenül a gyermekek számától – azonos az öregségi nyugdíj mindenkori legkisebb összegével, töredékhónap esetén egy naptári napra a havi összeg harmincad része.

A GYES 2018 összegéből nyugdíjjárulék, illetve magán-nyugdíjpénztári tagdíj kerül levonásra (10%). A szülő 25 650 forintot kap kézhez.

Az ellátás összege ikergyermekek esetén:

- 2 gyermek : öregségi nyugdíj mindenkori legkisebb összegének 200%-a

- 3 gyermek : öregségi nyugdíj mindenkori legkisebb összegének 300%-a

- 4 gyermek. öregségi nyugdíj mindenkori legkisebb összegének 400%-a

- 5 gyermek: öregségi nyugdíj mindenkori legkisebb összegének 500%-a

- 6 gyermek: öregségi nyugdíj mindenkori legkisebb összegének 600%-a

3. Gyermeknevelési támogatás 2018 (GYET)

Ki jogosult a gyermekvédelmi támogatásra? (GYET 2018). A gyermeknevelési támogatásra az a szülő vagy gyám jogosult, aki saját háztartásában 3 vagy több kiskorú gyermeket nevel. A támogatás a legfiatalabb gyermek 3. életévének betöltésétől a a 8. életév betöltéséig jár. Méltányossági kérelemből származó hosszabításra van lehetőség, amennyiben igazoltan szükséges a család helyzete miatt a támogatás folyósítása.

+1 A támogatásban nem részesülhet az a személy, aki kereső tevékenységet heti 30 órát meghaladóan folytathat, de ha a munkavégzés otthonában történik, akkor nincs efféle időkorlátozás.

Mekkora összeg igényelhető?

A gyermeknevelési támogatás (GYET 2018) összege megegyezik az öregségi nyugdíj mindenkori legkisebb összegével (függetlenül a háztartásban nevelt gyermekek számától). Mivel 2018-ban az öregségi nyugdíj összege nem emelkedik a korábbi évekhez képest, ez havi 28.500 forintot jelent. Mivel az ellátás összegéből 10 százalék nyugdíjjárulék kerül levonásra, ezért ténylegesen 25.650 forintot utalnak havonta. Nem teljes, hanem töredék hónap esetén egy naptári napra a havi összeg harmincad része jár.

Mikor nem vagyunk jogosultak a GYET-re?

A gyermeknevelési támogatás nem jár annak a személynek, aki

- olyan gyermek után igényli a gyermeknevelési támogatást,

- akit a gyermekek védelméről és gyámügyi igazgatásról szóló törvény alapján ideiglenes hatállyal elhelyeztek, nevelésbe vettek, továbbá 30 napot meghaladóan szociális intézményben helyeztek el,

- előzetes letartóztatásban van, vagy szabadságvesztés büntetését tölti,

- illetve aki rendszeres szociális pénzellátásban részesül, ide nem értve a gyermekgondozást segítő ellátást és gyermeknevelési támogatást, az ezek folyósítása mellett végzett kereső tevékenység után járó táppénzt, baleseti táppénzt, továbbá a járási hivatal által a fokozott ápolást igénylő súlyosan fogyatékos személy gondozását, ápolását végző személy kérelmére megállapított ápolási díjat.

Hogyan igényelheted meg a GYET-et?

A nyomtatvány mellett szükséges csatolnunk az alábbi iratokat is:

- érvényes személyi igazolvány, útlevél vagy jogosítvány

- külföldi állampolgár esetében érvényes bevándorlási, letelepedési engedély

- indokolt esetben a jogcímet igazoló gyámsági határozatot

- indokolt esetben házassági anyakönyvi kivonatot vagy bejegyzet élettársi jogviszonyt igazoló okiratot

- adókártyát

A támogatás megállapításáról az igénylő lakóhelye szerint illetékes megyeszékhely szerinti járási hivatal dönt, a kérelmet hozzájuk kell eljuttatni. Amennyiben a jogosultsági feltételek fennállnak, az ellátás már az igény benyújtásának időpontjától jár. Késedelmes benyújtása esetén visszamenőleg legfeljebb két hónapra, az igénybejelentés napját megelőző második hónap első napjától számítva igényelhető meg a támogatás.

4. Anyasági támogatás

Ki jogosult az anyasági támogatásra? Anyasági támogatásra jogosult a szülést követően a) az a nő, aki várandóssága alatt legalább négy alkalommal – koraszülés esetén legalább egyszer – várandósgondozáson vett részt; (az anyasági támogatás a jogosultat akkor is megilleti, ha a gyermek halva született) b) az örökbefogadó szülő, ha a szülést követő hat hónapon belül az örökbefogadást jogerősen engedélyezték; c) a gyám, ha a gyermek a születését követően hat hónapon belül – jogerős határozat alapján – a gondozásába kerül.

Az anyasági támogatás összege 2018-ban

Az anyasági támogatás – gyermekenkénti – összege azonos a gyermek születésének időpontjában érvényes öregségi nyugdíj legkisebb összegének 225%-ával (2018-ban 64 125 Ft), ikergyermekek esetén 300%-ával (2018-ban 85 500,-Ft).

Hogyan lehet az anyasági kérelmet benyújtani?

Az anyasági támogatás iránti igény benyújtása az „Kérelem anyasági támogatás megállapítására„ című formanyomtatvány kitöltésével történik. A formanyomtatvány tartalmazza a kérelemhez benyújtandó iratok, illetve iratmásolatok körét. A formanyomtatvány ingyenes. Az igényelbíráló szerv az igénylő lakóhelye szerint illetékes megyeszékhely szerinti járási hivatal, illetve, ha az igénylő munkahelyén működik ilyen, akkor a családtámogatási kifizetőhely.

Fontos: a terhesgondozást végző védőnő vagy orvos igazolása szükséges, amely igazollja, hogy a szülőnő részt vett megfelelő számú alkalommal aterhesgondozáson

Az anyasági támogatásra vonatkozó igényt a szülést követő hat hónapon belül lehet benyújtani!

5. Csecsemőgondozási díj (CSED 2018)

Mi az a CSED? A csecsemőgondozási díj a gyermek születéséhez kapcsolódóan kieső jövedelem pótlását szolgálja. Biztosítási jogviszonyhoz kötött pénzbeli ellátás, amely a szülési szabadság időtartamára jár.

Ki jogosult a csecsemőgondozási díjra (CSED 2018)?

Csecsemőgondozási díjra jogosult az a nő, aki a gyermeke születését megelőző két éven belül 365 napon át biztosított volt, és akinek a gyermeke

- a biztosítás tartama alatt vagy

- a biztosítás megszűnését követő negyvenkét napon belül születik, vagy

- a biztosítás megszűnését követően negyvenkét napon túl baleseti táppénz folyósításának az ideje alatt vagy a folyósítás megszűnését követő huszonnyolc napon belül születik.

A szülő nő helyett csecsemőgondozási díjra jogosultságot szerezhet

-

az a nő, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette (a gyermek gondozásba vételének napjától),

-

az – a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény (a továbbiakban: Gyvtv.) 5. § sz) pontja szerinti – családbafogadó gyám, aki a csecsemőt jogerős döntés alapján gondozza (a gyám kirendelésének napjától),

-

a csecsemőt gondozó vér szerinti apa, ha a gyermeket szülő nő az egészségügyi szolgáltató által – az e törvény végrehajtására kiadott kormányrendeletben meghatározott adattartalmú nyomtatvány szerint – igazoltan, az egészségi állapota miatt kikerül abból a háztartásból, ahol a gyermeket gondozzák (az igazoláson feltüntetett naptól a gyermeket szülő nő – igazolás szerinti – egészségi állapotának fennállásáig),

- a csecsemőt gondozó vér szerinti apa, ha a gyermeket szülő nő meghal (az elhalálozás napjától),

- az a férfi, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette, ha a gyermeket vele együtt örökbe fogadni szándékozó nő az egészségügyi szolgáltató által – az e törvény végrehajtására kiadott kormányrendeletben meghatározott adattartalmú nyomtatvány szerint – igazoltan, az egészségi állapota miatt kikerül abból a háztartásból, ahol a gyermeket gondozzák (az igazoláson feltüntetett naptól a gyermeket szülő nő – igazolás szerinti – egészségi állapotának fennállásáig),

- az a férfi, aki a csecsemőt örökbefogadási szándékkal nevelésbe vette, ha a gyermeket örökbe fogadni szándékozó nő meghal (az elhalálozás napjától),

amennyiben a fentebb meghatározott feltételek bármelyikének bekövetkezése napján a szülő nőre vonatkozó jogosultsági feltételekkel rendelkezik.

A csecsemőgondozási díjra való jogosultsághoz szükséges előzetes 365 nap

A csecsemőgondozási díjra jogosultsághoz szükséges előzetes 365 napi biztosítási időbe be kell számítani

- a társadalombiztosítás ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény 5.§-a szerinti biztosításban töltött időt,

- a biztosítás megszűnését követő baleseti táppénz, csecsemőgondozási díj, gyermekgondozási díj folyósításának az idejét – kivéve az ún. diplomás gyedet (a kötelező egészségbiztosítás ellátásairól szóló 1997. évi LXXXIII. törvény 42/E.§ alapján megállapított gyermekgondozási díj),

- közép- vagy felsőfokú oktatási intézmény nappali tagozatán egy évnél hosszabb ideje folytatott tanulmányok idejéből 180 napot,

- a rehabilitációs járadék, rehabilitációs ellátás folyósításának idejét.

A csecsemőgondozási díjra való jogosultsághoz szükséges előzetes 365 napi biztosítási időnek nem kell folyamatosnak lennie.

Mennyi időre jár a CSED? A szülési szabadságnak megfelelő időtartamra jár. Az anyát 24 hét szülési szabadság illeti meg. A CSED legfeljebb a baba megszületését követő 168. napig jár, kivéve koraszülött gyerek esetében..

Mekkora a CSED összege?

A csecsemőgondozási díj a naptári napi alap, illetve a naptári napi jövedelem 70 %-a. Az így megállapított összeg személyi jövedelemadó köteles bruttó összeg, a megjelölt adókedvezmények figyelembevételével a személyi jövedelemadó-előleget a folyósító szerv levonja.

A csecsemőgondozási díj után egészségbiztosítási és nyugdíjjárulékot nem kell fizetni.

Igényléshez szükségem dokumentumok

- a várandósgondozásról szóló kiskönyv másolata

- a várandós-állományba vételről szóló orvosi igazolás

- a gyermek születési anyakönyvi kivonatának másolata (amennyiben az ellátást a gyermek születésének napjától veszik igénybe)

- örökbefogadás esetén gyámhivatali határozat vagy gyámhivatali igazolás arról, hogy a csecsemőt örökbefogadási szándékkal nevelésbe vették

- foglalkoztatói igazolás, amennyiben a munkahely nem TB kifizetőhely

- “Jövedelemigazolás egészségbiztosítási ellátás megállapításához” című nyomtatvány, ha az igénylőnek megszűnt a biztosítási jogviszonya

- igazolvány abiztosítási jogviszonyról és az egészségbiztosítási ellátásokról

-

a „Nyilatkozat csecsemőgondozási díj megállapításához” elnevezésű nyomtatvány

További információ: OEP CSED információs oldal

6. Gyermekgondozási díj (GYED 2018, Diplomás GYED 2018)

Mi az a GYED? A CSED lejárta után lehte igényelni a GYED-et, amely a gyermek 2. életévének betöltéséig jár, ikerterhességkor ez az idő egy évvel meghosszabodik, azaz a gyerekek 3. életévük betöltéséig. Diplomás GYED esetében a gyermek születésétől számítva, a gyermek első életévének betöltéséig jár.

GYED összege 2018

A minimálbér 2018-ban bruttó 138 000 forint, a garantált bérminimum pedig 180 500 forintra. A gyed a szülő korábbi keresetének 70%-a, de van maximuma: nem lehet több, mint a minimálbér kétszeresének 70%-a. A gyed összegét a szülést megelőző két évben szerzett jövedelem alapján számítják.

GYED példaszámítás: A szülő korábbi keresete bruttó 200 000 forint volt. A GYED várható összege bruttó bruttó 140 000 forint ebben az esetben

A legmagasabb elérhető összeg 2018-ban 193 200 forint.

A gyed a csecsemőgondozási díj (csed) lejárta után igényelhető, és a gyernek 2. életévének betöltéséig jár.

A „diplomás gyed” összege és időtartama is nő. A diplomás gyed azoknak jár, akik felsőoktatásban, nappali tagozatos hallgatói jogviszonyban vannak. Eddig ez a juttatás a gyermek születésétől 1 éves koráig járt, ez 2018-tól a gyermek 2 éves koráig bővül. Összege a minimálbérhez igazítva 89 200-ról 96 600 forintra, illetve 112 ezerről 126 350 forintra nő.

Diplomás GYED

Az igénylő a felsőoktatási hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét az egészségbiztosító által rendszeresített és az egészségbiztosító honlapján közzétett „IGÉNYBEJELENTÉS Hallgatói jogviszony alapján igényelt gyermekgondozási díjra” elnevezésű nyomtatványon nyújthatja be.

A vér szerinti apa,

valamint a szülés napján nem biztosított szülő nő a hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét a lakóhelye szerint illetékes járási hivatalhoz nyújthatja be.

Ha az anyuka a gyermek születésének napján biztosított, akkor a hallgatói jogviszony alapján igényelt gyermekgondozási díj megállapítása iránti kérelmét a foglalkoztatójához kell benyújtani.

Az igénybejelentéssel egyidejűleg a következő okmányokat kell bemutatni, benyújtani:

- a gyermek születési anyakönyvi kivonatának másolatát,

- a felsőoktatási intézmény által kiállított „Igazolás aktív hallgatói jogviszonyról gyermekgondozási díj igényléséhez” elnevezésű nyomtatványt,

- valamint, ha az igénylő az EGT tagállam állampolgára, akkor a magyarországi lakcíméről kiadott hatósági igazolvány másolatát.

- amennyiben a vér szerinti apa a szülő nő halála miatt igényli az ellátást, mellékelni kell a halotti anyakönyvi kivonat másolatát.

7. Laktóz intolerancia miatt alanyi jogon járó személyi adókedvezmény 2018

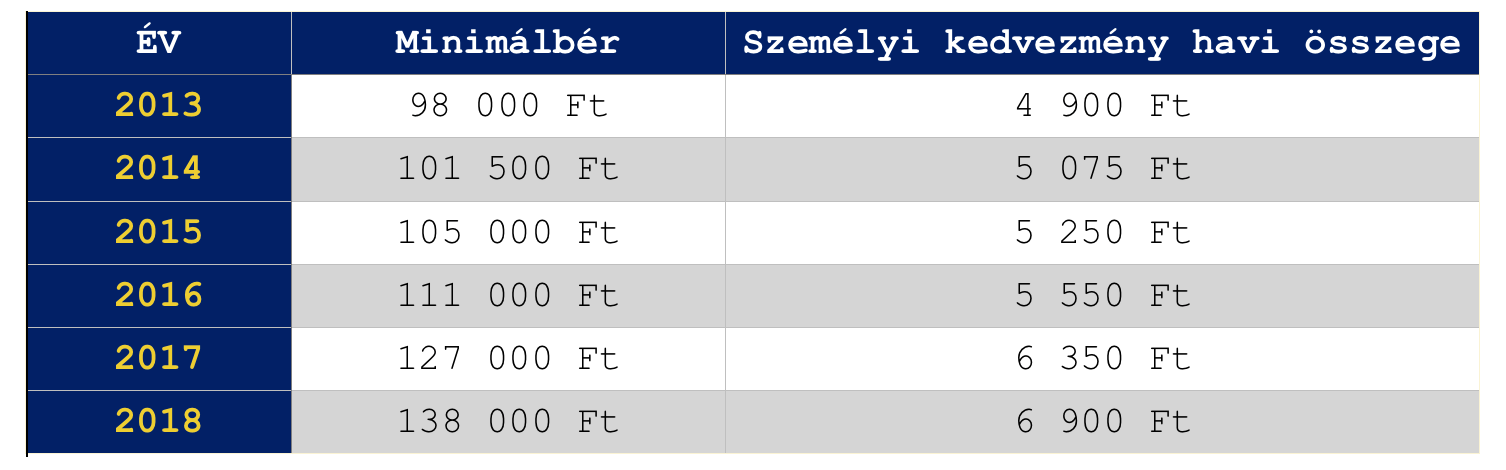

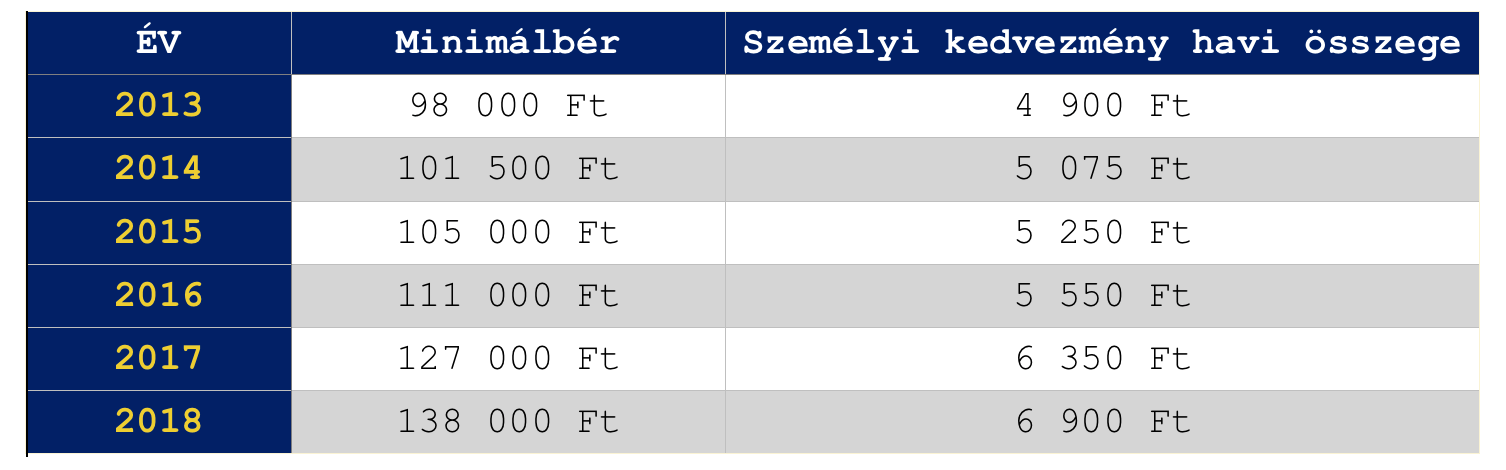

Laktóz intolerancia adókedvezmény törvény: 40. § Az összevont adóalap adóját csökkenti a súlyosan fogyatékos magánszemélynél az erről szóló igazolás alapján a fogyatékos állapot kezdő napjának hónapjától ezen állapot fennállása idején havonta az adóév első napján érvényes havi minimálbér 5 százalékának megfelelő összeg (személyi kedvezmény). (2)Súlyosan fogyatékos személynek azt kell tekinteni, aki az összevont adóalap adóját csökkentő kedvezmény igénybevétele szempontjából súlyos fogyatékosságnak minősülő betegségekről szóló kormányrendeletben említett betegségben szenved, továbbá, aki rokkantsági járadékban részesül.

Az adókedvezmény mértéke

Kik jogosultak a laktóz intolerancia adókedvezmény 2018-ra?

Ez nem állami támogatás hanem a saját jövedelmünk adóalapját csökkenthetjük vele, tehát több pénz marad a zsebünkben. Aki nem rendelkezik jövedelemmel, az sajnos nem tudja igénybe venni ezt a kedvezményt.

Két úgynevezett [szabályzó] van beépítve a jogosultsági elvárásokba. Az egyik esetben jogosultakká kellett válnunk a rokkantsági járadékra. Első esetben pedig meghatározott laktózbetegségekre (pl.: E73 -Laktóz intolerancia, E730- Veleszületett laktóz-hiány vagy E739- Laktóz intolerancia, k.m.n…stb)vehető igénybe a kedvezmény, amiről orvosi igazolást kell bemutatnunk.

Laktóz intolerancia igazolás nyomtatvány

Családi adókedvezmény 2018 mértéke

Az előző évekhez képest a családi adókedvezmény 2018 mértéke nem változott az egy vagy több gyermekes családoknálm viszont a 2 gyermekes családok családi adókedvezménye emelkedett.

- 1 gyermek esetén havonta 66 670 forint adóalap-kedvezményt

- 2 gyermek esetén havonta 116 670 forint adóalap-kedvezményt

- 3 vagy több gyermek esetén 220 000 forint adóalap-kedvezményt lehet igénybe venni GYERMEKENKÉNT.

Ez adókedvezményre lefordítva ennyit jelent (ennyivel lesz magasabb a nettó béred az adókedvezmény miatt)

- 1 gyermek esetén havonta 10 000 forint gyermekenként és havonta

- 2 gyermek esetén havonta 17 500 forint gyermekenként és havonta

- 3 vagy több gyermek esetén 33 000 forint gyermekenként és havonta.

Családi adókedvezmény nyilatkozat

Első házasok adókedvezménye 2018

Azok a fiatalok, akik úgy döntenek, hogy összeházasodnak, két évig járó, havi 5 000 forintos adókedvezményt vehetnek igénybe abban az esetben, ha legalább az egyik fél az első házasságát köti.

Magyarul nem feltétel mindkét félnek az „első házasság”. Az igénylésnek ugyanakkor nincsen felső korhatára. Az első házasok adókedvezménye 2018-ban azt jelenti, hogy összesen 120 000 forinttal több pénzt kapnak kézhez, ami egyfajta anyagi segítségnek is tekinthető.

Első házasok adókedvezménye nyilatkozat

Pénzügyi termékekhez igénybe vehető adójóváírások, állami támogatások

Lakáscélra alanyi jogon megszerezhető állami támogatás

Mi az a lakástakarék? A lakás-takarékpénztáraknál tudod befizetni lakáscélú megtakarításaidat (amikre szeretnél 30%-os állami támogatást kapni), illetve az általad kiválasztott pénztár adhat számodra lakáscélú jelzáloghitelt annak reményében, hogy ezzel meg tudod valósítani a céljaidat.

A maximálisan igénylhető állami támogatás évente és szerződésenként 72 000 forint, amihez havi 20 000 forintos befizetést (+150 forintos adminisztrációs költség) kell teljesíteni!

Töltsd le a lakástakarék könyvet ingyen, hogy megismerd a feltételeket!

Bónusz cikk 2: Az osztrákok és a szlovákok lemaradtak a lakástakarékról?

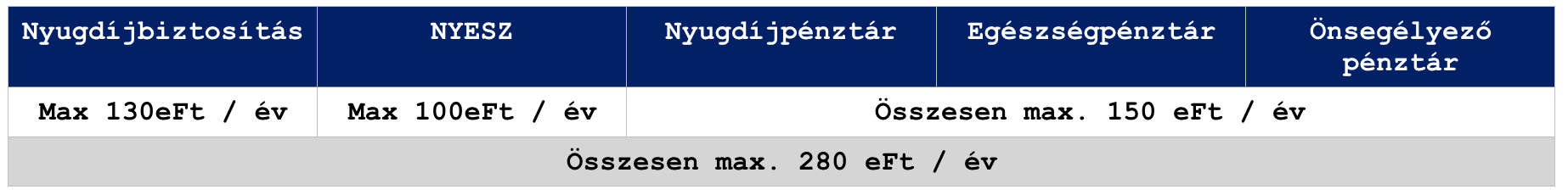

Nyugdíjcélra igénybe vehető adókedvezmények 2018

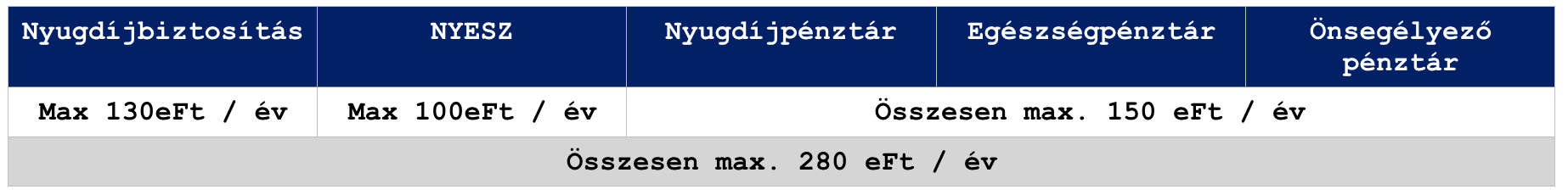

A nyugdíjcélú öngondoskodásunkat három államilag támogatott terméktípusban kezdhetjük el ( nyugdíjbiztosítás, nyesz, önyp), amik esetében minden befizetésre 20%-os adójóváírást vehetünk igénybe abban az esetben, ha van még fel nem használt, szabad SZJA alapunk.

A felhasználható keretek:

A táblázatból láthatjuk, hogy egy évben személyenként (tehát egy családban több keresőnek többszöröződik ez a keretösszeg) maximálisan 280 000 forintos adójóváírást vehet igénybe. Ezt a keretet 100%-osan kimerítheti kizárólag nyugdíjcélú megtakarítások (Önkéntes Nyugdíjpénztár + Nyugdíjbiztosítás és/vagy NYESZ) megkötésével, vagy pedig nyugdíjcélú és egészség célú termékek kombinálásval.

A nyugdíj célú öngondoskodás egyik lehetséges módja a nyugdíjbiztosítás. Ez a terméktípus olyan célhoz kötött befektetési forma, ahol megtakarításaidat több fajta befektetési eszközalapba fektetheted,valamint 20%- os állami adó-visszatérítést vehetsz igénybe, ezzel is növelve az elérhető hozamok mértékét.

Extra cikkek a témával kapcsolatban:

Megoldás a nyugdíjas éveinkre!- 1. Rész

Megoldás nyugdíjas éveinkre!- 2. Rész

Megoldás nyugdíjas éveinkre!- 3. Rész A nyugdíjbiztosításról őszintén

Fizessük az egészségügyi kiadásainkat egészségpénztárból 20%-ért cserébe

Mi az az egészségpénztár? Az állam az egészségmegőrzés támogatásával kapcsolatban 20%-os adójóváírást biztosít egészséggel kapcsolatos kiadásainkkal kapcsolatban, ha egészségpénztáron keresztül vásárolunk.

Mire használhatjuk fel az egészségpénztári kártyára való befizetéseinket?

- gyógyszerek

- gluténmentes élelmiszerek

- gyógyászati segédeszközök

- egészségügyi szolgáltatás

- otthoni gondozás

- gyógytorna, gyógymasszázs, fizioterápia

- kieső jövedelem pótlása

- gyógyteák, fog- és szájápolók

- sporteszköz

- természetgyógyászat

Az egészségpénztár működése

Nagyon leegyszerűsítve a folyamatot:

- Kiválasztjuk a számunkra megfelelő szolgáltatót (odafigyelünk a költségekre)

- Amint megkaptuk az egészségkártyát (olyan, mint egy bankkártya) ráutalunk pénzt

- Másnap már a beutalt pénz-költségek (1-2-3-4%) 100%-át felhasználhatjuk a pénztárban és egyéb helyen fizetésként (egészségpénztári kártyával fizetünk)

- Következő évben az adóbevallásunkba bevalljuk a pénztártól kapott igazolást az előző évi befizetéseinkről

- A Magyar Államkincstár a bevallás alapján az előző évi teljes befizetés 20%-át ráutalja a számlára, ami azonnal felhasználható egyenlegként jelenik meg. (Arra is megkapjuk a jóváírást, amit nem használtunk fel egyenleg, csak befizettünk).

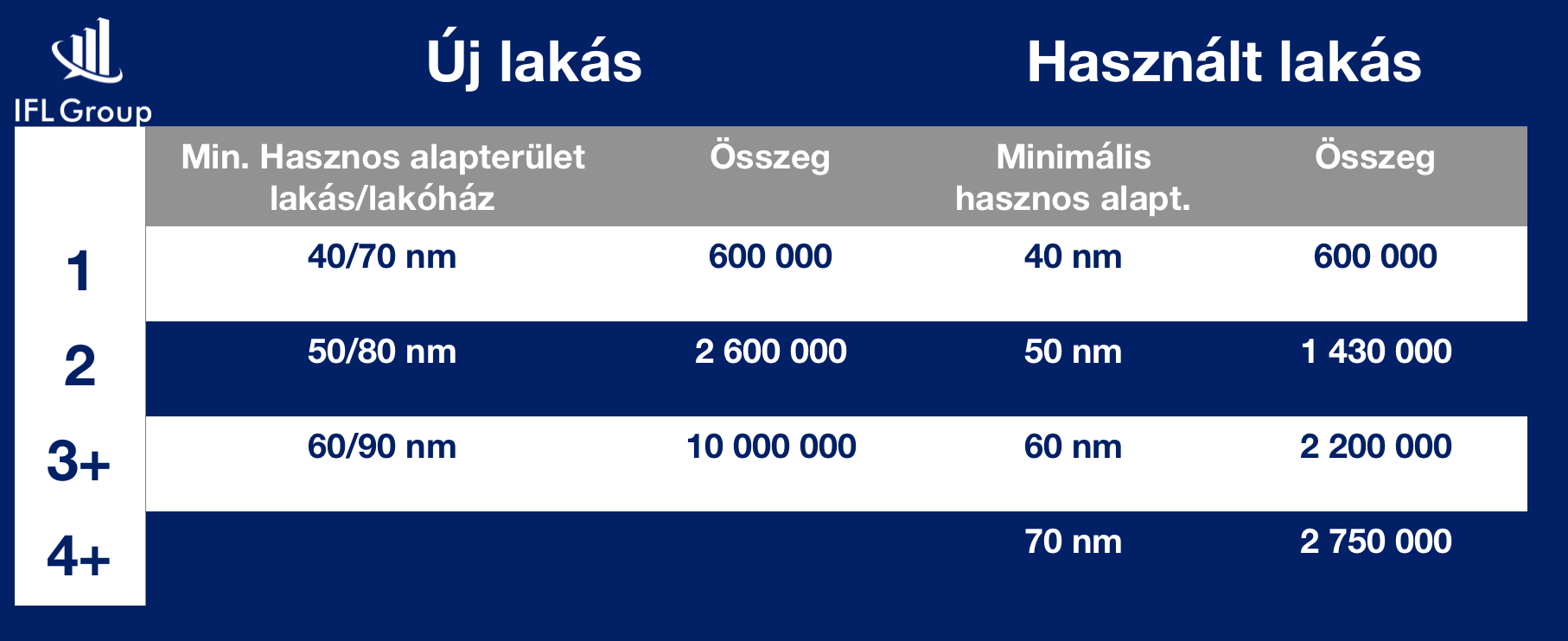

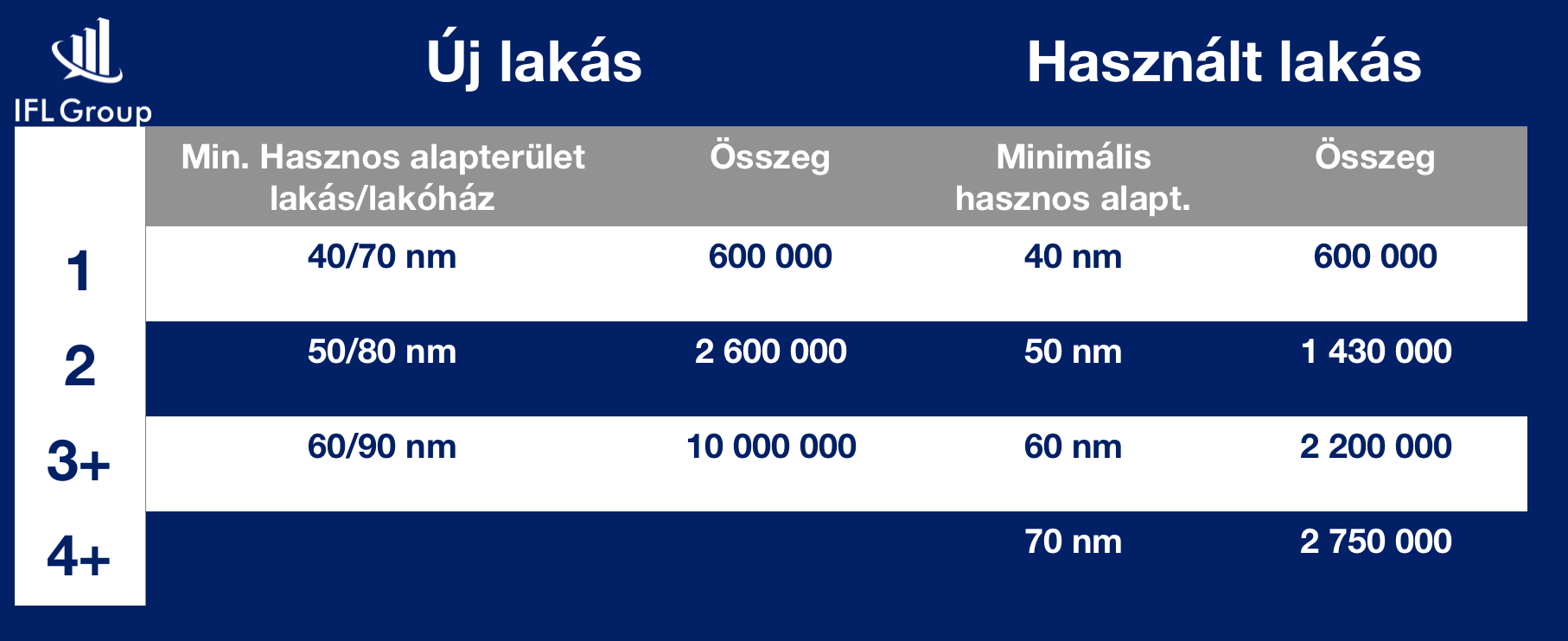

CSOK 2018

A Családi Otthonteremtési Kedvezmény (régi szocpol) alanyi jogon járó állami támogatás, amennyiben költözni szeretnénk, és ehhez rendelkezünk a megfelelő anyagi feltételekkel. A gyermekek számától függően vehetjük igénybe az összegeket.

Bónusz cikk: CSOK változások részletesen- 2018 március

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. április 06. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 9, 2018 | Cikkek - pénzügyi blog, Nyugdíj

Tegnap futottam bele egy cikkbe, ahol nyugdíjbiztosításokkal foglalkozó cég megpróbálta felsorolni a nyugdíjbiztosítás előnyeit. Számos előnye van ezeknek a szerződéseknek, ugyanakkor azt gondolom, hogy a korrekt és valós tájékoztatás a legfontosabb eleme a szakmának. Mivel több lényegi valótlanságot tartalmazott a cikk, és tudom, hogy ezek a nyugdíjbiztosítási piac félreértései, ezért most végignézzük a tételeket, hogy mik a hazugságok a a nyugdíjbiztosítással kapcsolatban…

#1 A kamatos kamat tőkefelhalmozó képességéről…

A kamatos kamat a világ nyolcadik csodája. Aki ezt megérti, annak fog dolgozni, aki nem, az ellen.” – Albert Einstein

A kamatos kamat egy nagyon jó dolog, ugyanakkor nem árt letisztázni, hogy ugyanabban a szövegkörnyezetben nem fér el békésen egymás mellett a „kamatos kamat” és az „évi 5%+ ” nyereség. A kamatos kamat azt jelenti, hogy minden vizsgált időszakban (például 1 év) a befizetett tőkénkhez hozzáadódik a kamat anélkül, hogy lenne esélye a pénznek kevesebbet érni (magyarul nincsen árfolyam). A következő időszakban pedig az előző időszak tőkéjéhez+hozzáadott kamathoz adódik hozzá a kamat.

pl.:

- évben 100 forinthoz jön 5% = 105 forint

- évben a 105 forinthoz jön 5% = 110,25 forint

- évben a 110,25 forinthoz jön 5%=115,7625 forint

- …

Magyarul a tőkénk folyamatosan növekszik mindentől független. Hogy ez miért zárja ki az 5%+-os hozamot 15-20 éven keresztül? Azért, mert a világon nem létezik egyetlen olyan vállalat vagy szervezet sem, aki annyira hülye lenne, hogy valakinek a pénzéért cserébe ilyen hosszan (évtizeden keresztül) garantálna évenkénti 5% feletti hozamot. Példát arra találunk (lásd magyar állampapír), hogy bizonyos időszakokban ez a korlátozás feloldható, de egy 15-20-25-30 évre tervezet nyugdíjbiztosítás esetében biztosan nem.

A nyugdíjbiztosítások nem is így működnek

Nem szabad összekevernünk a kamatot és a hozamot. Ha nagyon le szeretném egyszerűsíteni (miért ne tenném?), akkor úgy definiálnám a nyugdíjbiztosítások működését befektetői szemmel, mintha elmennél egy hipermarketbe vásárolni. A zsebedben van 100 forint és te akarsz venni magadnak egy sajtot, ami alapesetben 100 forintba kerül.

Viszont, ha…

- a sajt éppen le van értékelve 80 forintra, akkor nyertél 20 forintot

- a sajt éppen fel van árazva 120 forintra, akkor veszítettél 20 forintot

Persze a sajt árával mindig abban a percben szembesülsz. Ha minden hónapban veszel sajtot, akkor egyszer olcsóbban, máskor drágábban fogsz tudni hozzájutni. Ha sajtbefektető vagy, akkor a megvásárolt sajtokat felhalmozod a pincédben és x idő múlva eladod őket.

Ekkor mi lesz számodra a fontos?

- Hány darab sajtod van?

- 1 sajtot mennyi pénzért (milyen árfolyamon) tudod eladni?

A befektetési alapok hozamai (ilyen van a nyugdíjbiztosításoknál is) úgy működnek, hogy az árfolyamot átlagolják. Ha megnézünk 10 évet, akkor megnézik, hogy 10 év alatt mennyit nőtt az alap árfolyama és azt elosztják 10-el. Ez lesz a befektetési alap árfolyama. Ha ez a szám mondjuk 7%, akkor az egy átlagos számot jelent és nem azt, hogy minden évben ennyit teljesített. A valóságban volt, amikor kevesebbet, volt amikor többet.

#2 És mi van a költségekkel a nyugdíjbiztosítással kapcsolatban

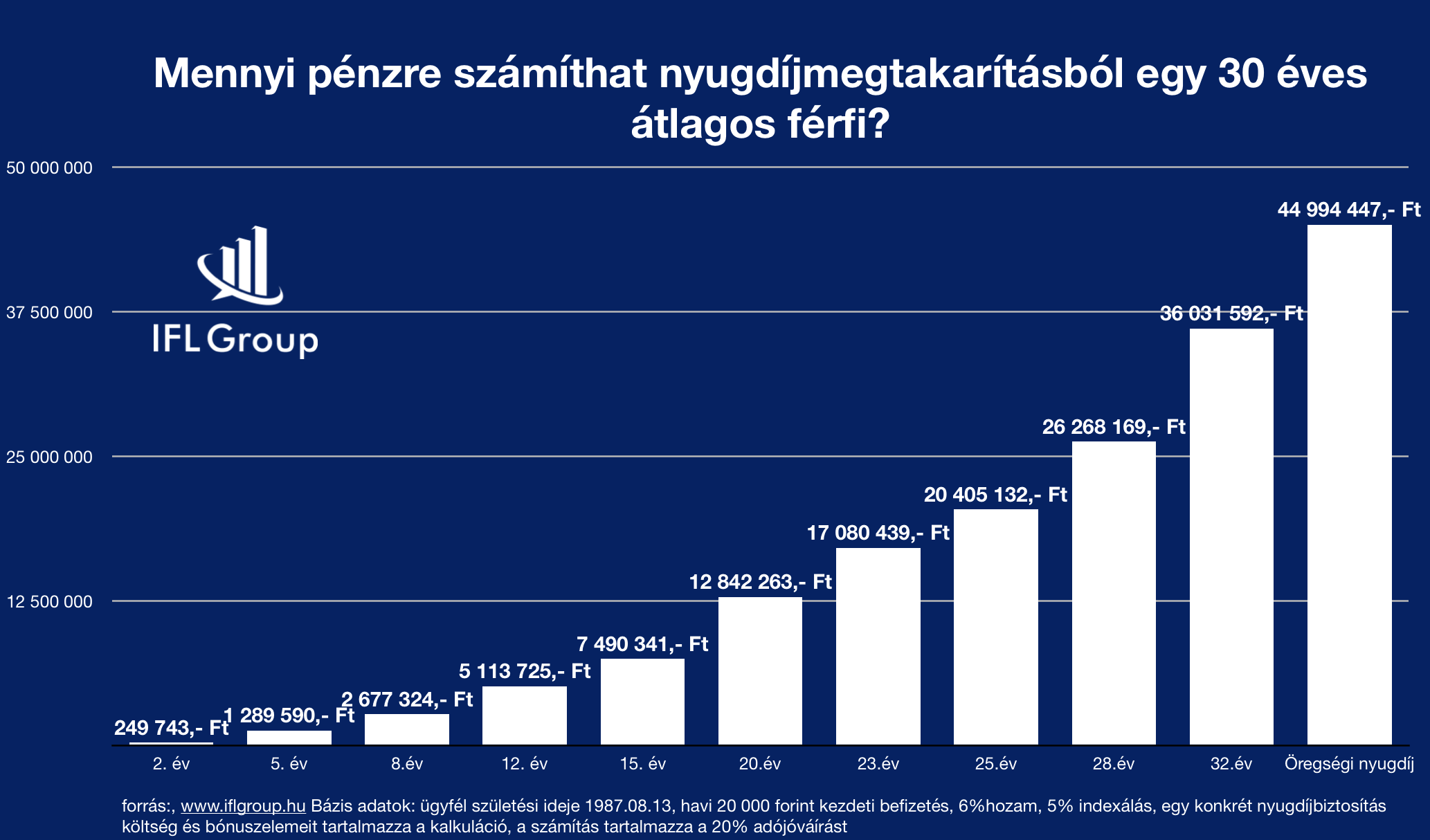

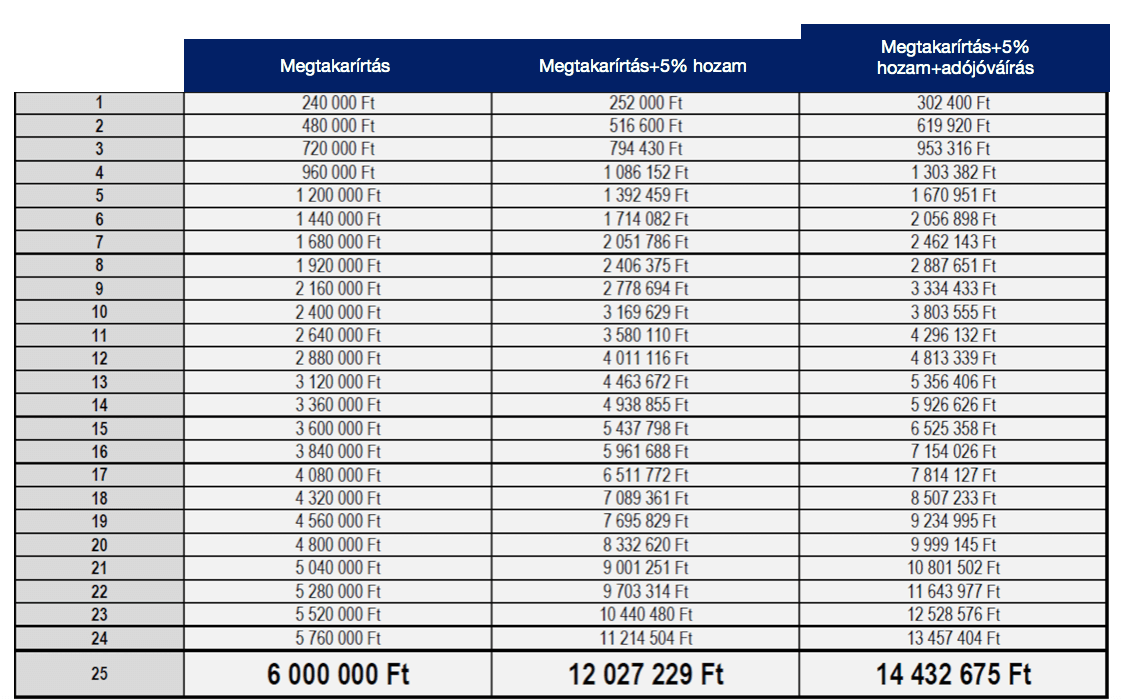

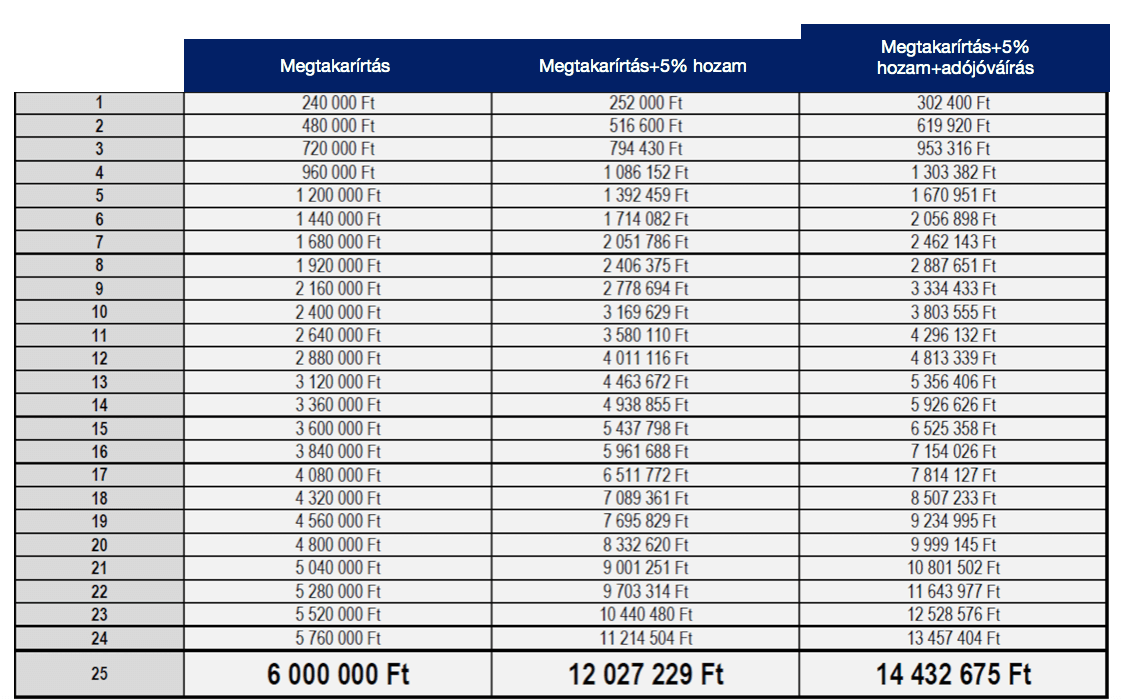

Ehhez a táblázathoz hasonló kalkulációval találkoztam ebben a cikkben. Persze egyértelmű, hogy jobb befektetni a pénzt, mint a folyószámlán gyűjteni. Na de ennyire jobb? Ezzel a táblázattal valójában semmi nem stimmel, és ezt szeretném veled is megértetni:

A befektetési alap nem kamatos kamattal növekszik

Nem győzöm elégszer hangsúlyozni, hogy a befektetési alap természeténél fogva a kivétel (visszavásárlás) előttig nem termel nyereséget. Pusztán van egy adott napi árfolyama, ami egy elméleti értéke annak, ha adott napon vennénk ki a pénzt. Mivel ilyet nem akarunk meglépni, ezért nem ettől függ, hogy a szerződésünk jó e vagy rossz.

Ettől függetlenül ez egy elterjedt számítási modell, hiszen valahogyan mégiscsak szemléltetni kell az ügyfelek részére a szerződésük értékének az alakulását a befektetési alapokban is a következő 20-30 évre annak ellenére, hogy a valóságban teljesen máshogy fog működni (egyik évben rosszabb, máskor jobb lesz, míg lesz amikor változatlan marad az egyenleg- de ezt senki nem tudja előre).

Ami viszont súlyosabb probléma: a költségek kihagyása

Egy nyugdíjbiztosításnak (mint ahogyan minden más pénzügyi terméknek) is megvannak a jellemző költségei. Egymás mellé tenni egy folyószámlán gyűjtött pénzt ebben a formában – ahogyan a táblázatban van – kifejezetten félrevezető, hiszen azt sugallja, hogy azonos feltételekkel növekszik a pénzhalmaz, míg a különbséget az egyértelműnek tekintett „5%-os kamatos kamat” adja.

Egyrészt a kamatos kamat ebben az esetben annualizált hozamnak tekinthető, másrészt a nyugdíjbiztosítás lényegesen költségesebb szerződés (főleg az elején), mint egy folyószámlán történő pénztárolása. Egyértelmű, hogy a költségekért cserébe kapunk olyan extra, hosszútávon pénzt és nyereséget termelő opciókat-hátteret, ami miatt mégis érdemes lehet ezt a lehetőséget választani.

Ettől függetlenül azt gondolom, hogy a táblázatban nem egy folyószámla versenyez egy megtakarítással és egy nyugdíjbiztosítással. Hanem egy folyószámla versenyez egy olyan folyószámlával, amire jár az 5% kamat, és ők versenyeznek azzal a kamatozó folyószámlával, amire még adójóváírás is jár.

Értsük meg a nyugdíjbiztosítás természetét

Nagy vonalakban a nyugdíjbiztosítás jellemzői befektetői szemmel nézve a teljesség igénye nélkül:

- fejsúlyos termék, az elején extra magas költségekkel, amit aztán idővel bónusz formájában a biztosító visszatérít

- a terméket konkrét időtávra, jellemzően 20-25-30 évre kötik, így az igazi pénztermelő előnye az utolsó 10 évben mutatkozik meg

- az átlagos nyugdíjbiztosításnak hozama van és nem kamata

- a hozam egy elméleti érték mindaddig, amíg nem nyúlunk a pénzhez

- a mi célunk, hogy a megkötés és kivétel közötti időszakban a „lehető legtöbb sajtot vásároljuk meg”, mivel a darabszámot fogják felszorozni az árfolyammal

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Nyugdíjbiztosítást szeretnél? Segítsek korrekt módon választani?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | márc 1, 2018 | Cikkek - pénzügyi blog, info

Nagyon érdekes tanulmányt tett közzé a Pénzügyi Szemle oldalán Pandurics Anett-Szalai Péter szerzőpáros, akik megvizsgálták a legfrissebb elérhető adatokkal a magyar nyugdíjrendszert, amit különböző módokon értékeltek is. Számos vélhető kimenetel mellett az szinte biztosra vehető, hogy az egyetlen megnyugtató megoldást a nyugdíjkorhatár emelése jelenti! A nyugdíjrendszer megváltoztatása!

A cikkben szemezgetünk a tanulmányból, illetve saját véleményünket, következtetéseinket vonjuk le, mindezt kiegészítve más forrásokból származó adatokkal- témákkal, amiket a tanulmány nem érintett.

A nyugdíjkatasztrófa mindenféleképpen bekövetkezik! – Vagy szükséges a nyugdíjrendszer megváltoztatása

Egy nemrégiben megjelent MNB-tanulmány elemeztea négy legfontosabb intézkedést Magyarországon:

- Korhatáremelés 62-ről 65-re

- MNYP rendszer beolvasztása az állami nyugdíjba

- Korhatár előtti nyugdíjba vonulás lehetőségének szigorítása

- A “nők 40” szabály, ami 2012-től a legalább 40 év szolgáltai idővel rendelkező nők számára megteremti a nyugdíjbavonulás lehetőségét

Ezek az intézkedések ugyanakkor nem oldották meg a problémát, kizárólag konzerválták a jelenlegi állapotokat 2035-2040-ig. A tanulmány szerint az intézkedések előtti helyzetben a GDP-arányos hiány 2% körül ingadozott volna 2040-ig. Utána a korfa probléma miatt fokozatosan emelkedett volna GDP 4-4,5%-ára.

Az intézkedéseknek köszönhetően a nyugdíjegyenleg nagyjából 2035-ig nem mutat deficitet, amikor ugyanúgy bekövetkezik a társadalmi katasztrófa Magyarországon, a hiány pedig ugyanúgy eléri az intézkedés előtt prognosztizált 4-4,5%-os hiányt.

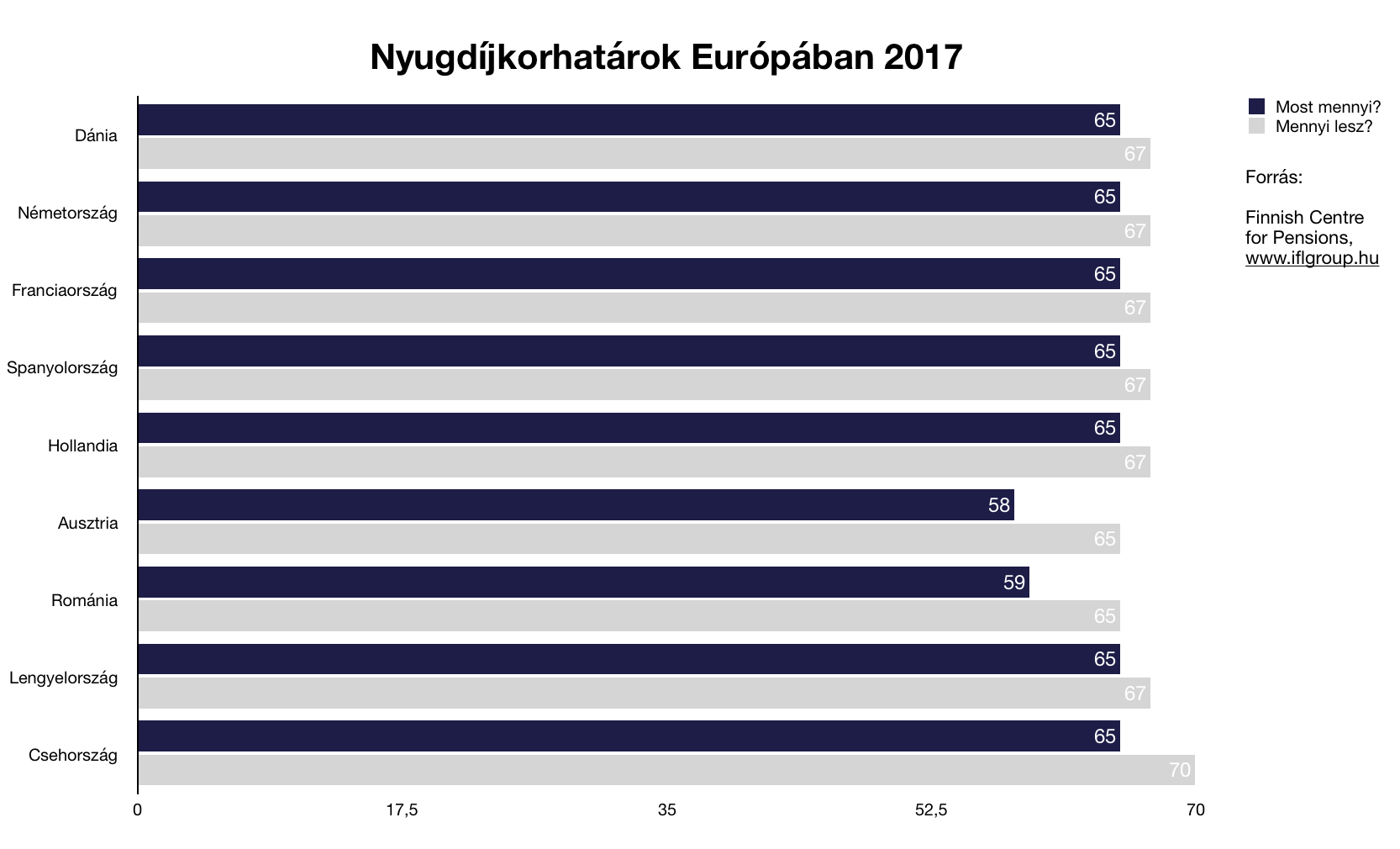

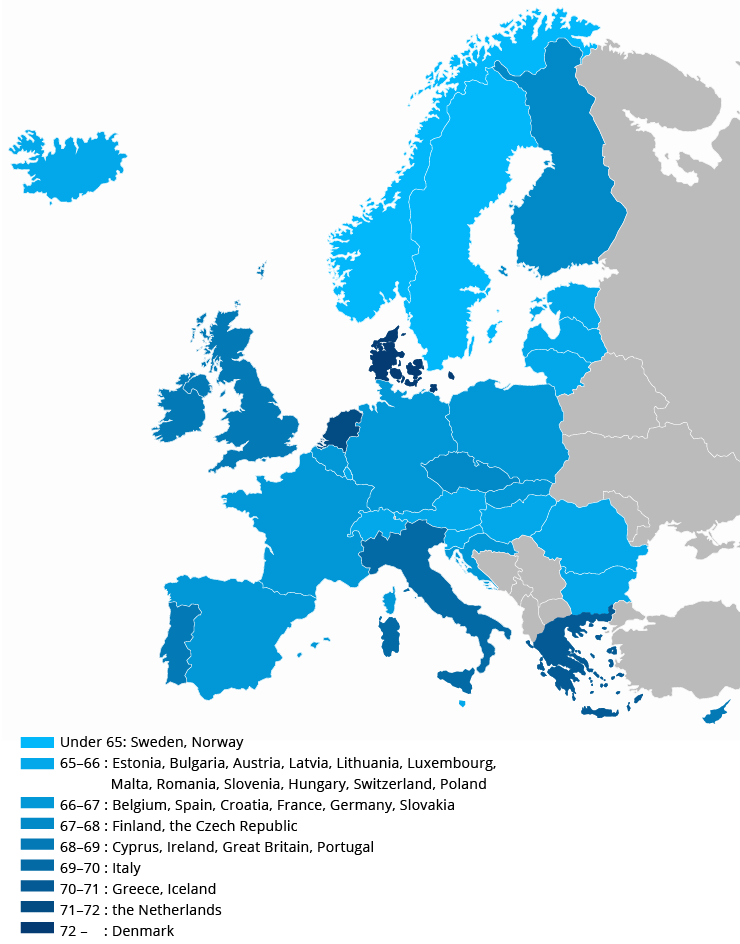

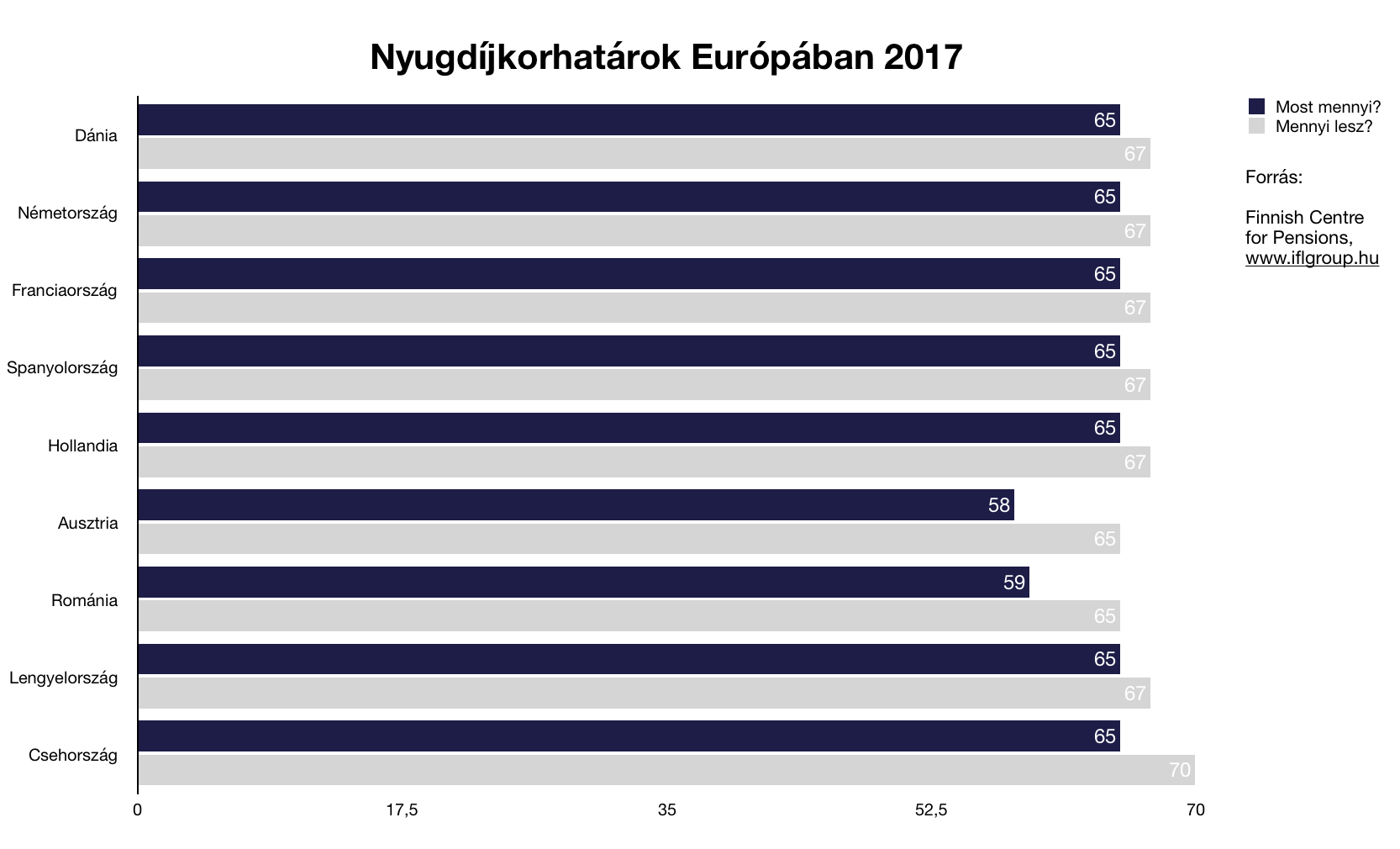

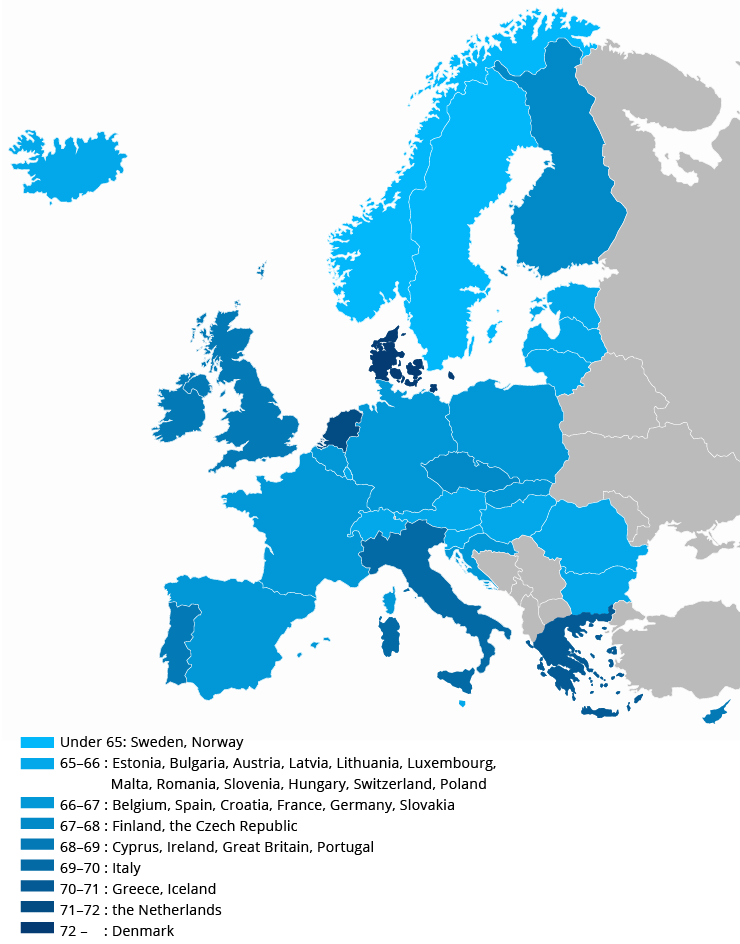

A nyugdíjkorhatárt mindenhol emelik

Egész Európában igen komoly probléma, hogy miközben az emberek egyre tovább élnek, addig egyre kevesebb gyermek (jövőbeni járulékfizető) születik. A nyugdíjrendszerek már is jellemzően hiányt termelnek, ami az elkövetkezendő két évtizedben exponenciális növekvő pánikot szülhet.

A brittek például a születéskori várható élettartamhoz kötnék a mindenkori nyugdíjkorhatárt, de az már most látszik, hogy majdnem minden ország eljátszik azzal a gondolattal, hogy felemeljék a nyugdíjkorhatárt 70-évre. A csehek voltak az elsők, akik hivatalosan is meglépték ezt. Náluk 2041-től lesz ez a szám érvényes.

Várható nyugdíjkorhatárok 2050-ben – Finish Centre for Pensions

Mindegyik tanulmány egyértelműen előre vetíti az öngondoskodás fontosság, ami mostmár nem egy romantikus ábránd egy szebb jövőkép eszményéért, hanem az egyetlen megoldás a nyugdíjas mélyszegénység elkerülésének.

Mindenféle különösebb számítás mellett beláthatjuk, hogy az 1+1 az kevesebb, mint az 1+1+1. Minél többet és hosszabb ideig teszel félre, annál jobb esélyeid lesznek. Viszont az még a mai napig nem rögzült az emberekben, hogy a nyugdíjkorhatár emelésével tolódik a kifizetés is!

Egy kiskapu…

A személyi jövedelemadóról szóló 1995. évi CXVII. törvény 3. § 93. pontja szabályozza a nyugdíjbiztosítás fogalmát. …

a biztosító szolgáltatását a biztosíto ….

d) a szerződés létrejövetelekor érvényes öregségi nyugdíjkorhatár biztosíto általi betöltése váltja ki

Tehát azért nincsen időd sokáig gondolkozni, mivel ma Magyarországon egyedül a nyugdíjbiztosítás rendelkezik azzal a kötött törvényi háttérrel, ami garantálja, hogy a lejárod a szerződés megkötésekor érvényes öregségi nyugdíjkorhatár lesz. Tehát ez azt is jelenti, hogy hiába emelik fel 70 évre a nyugdíjkorhatárt, te akkor is 65 éves korodban kapod meg a pénzt.

Ezzel szemben a NYESZ-R és az ÖNYP mindig azonosul az aktuális öregségi nyugdíjkorhatárral, tehát amennyiben kitolják ezt a dátumot, úgy tolódik párhuzamosan a kifezetés ideje is.

Nem annyira mesés nyugdíjvagyon halmozható fel!

A “30-as nyugdíjas” buktatói és tanulságai

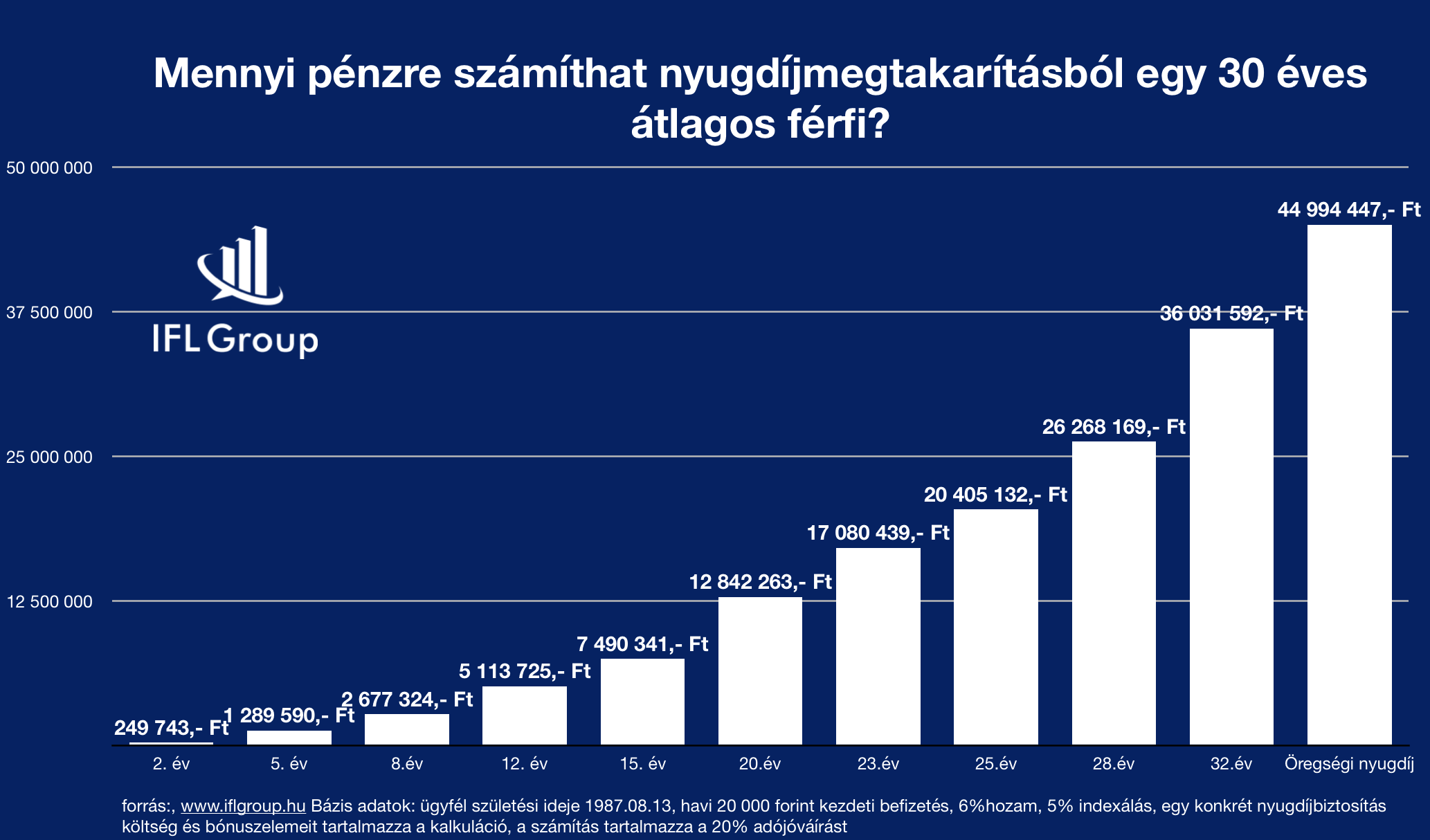

Nagyon fontos a pénz időértékével is számolnunk. Reálisan nézve, egyáltalán nem mindegy, hogy hány évesen kezdünk el takarékoskodni és mennyit fogunk félretenni! A táblázatban láthattuk, hogy 35 év alatt havi 20 000 forint + évi 5%-os emelkedés mellett 45 000 000 forintot tudunk összegyűjteni, amivel két dolgot kezdhetünk:

- újrabefektetjük és törekszünk az évi nettó 3%-os hozamra, ami havi szinten 112 500 (évente 1 350 000,-) forintot biztosít számunkra.

- elosztjuk az összeget a várható élettartamra (Magyarországon jelenleg 17 év a várható élettartam nyugdíjasként), azaz 45 000 000/17= 2 646 058,-, ami havi 220 588 forintnak felel meg

Láthatjuk,

hogy nominálértéken sem túl mesés kilátások, így mindenféleképpen javasolt az életkorhoz kötött, dinamikus nyugdíjfelhalmozás, ami azt jelenti, hogy követjük az alábbi számsort:

- 20-as éveinkben 20 000

- 30-as éveinkben 30 000

- 40-es éveinkben 50 000

- 50-es éveinkben 100 000 forintot teszünk félre nyugdíjra.

Hasznos cikkek

Megoldás a nyugdíjas éveinkre!- 1. rész

Megoldás nyugdíjas éveinkre!- 2. rész

Megoldás a nyugdíjas éveinkre!- 3. rész

Jobb, ha mindenki felkészül, 70 éves kor az új nyugdíjkorhatár” – állítja Suze Orman, amerikai pénzügyi guru.

Ha hasznos volt számodra a cikk, akkor támogasd a blogot egy kávé árával!: Tetszett a cikk

Segítünk kiválasztani a legjobb nyugdíjmegtakarítást

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. március 01. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

Szerző: Szarvas Norbert | febr 19, 2018 | Cikkek - pénzügyi blog, info, megtakarítás, Nyugdíj

Amikor nyugdíjmegtakarításról/gyerekmegtakarításról beszélünk, akkor rendszerint előkerülnek azok a félelmek, amik a jövő bizonytalanságából erednek. Egyszerűen nem tudjuk, mi fog történni, milyen irányba változik az élethelyzetünk. Ez a bizonytalanság pedig nagyban meghatározza kapcsolatunkat a hosszútávú megtakarítás ötletével szemben. Most nézzük meg, hogy milyen módon védhetjük meg saját magunkat és a pénzünket a bizonytalannal szemben?

A cikkben a hosszútávú öngondoskodásra koncepció-, és termékszinten (az egyik) leginkább alkalmas megtakarítási programokat vesszük figyelembe. Kifejezetten olyan termékeket kerestem a cikkhez, amik

- alkalmasak rendszeres, havidíjú megtakarításra változatlan feltételek mellett 15-20-25 évig

- a szolgáltató „esetleges kivonulásával” a szerződésünk nem szűnik meg, kötelező érvénnyel kell fenntartania a jogutódnak

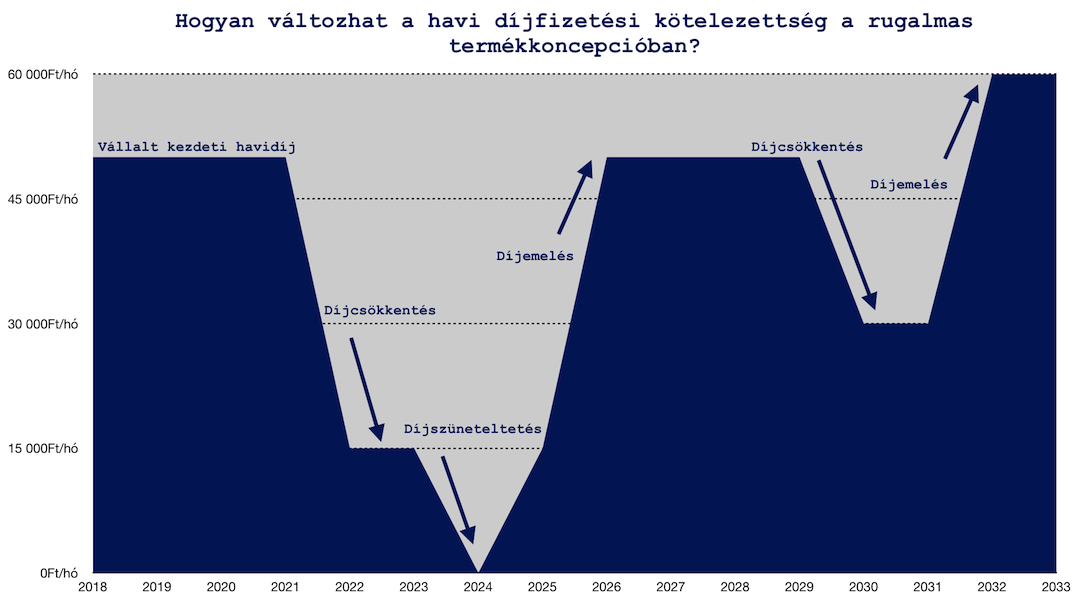

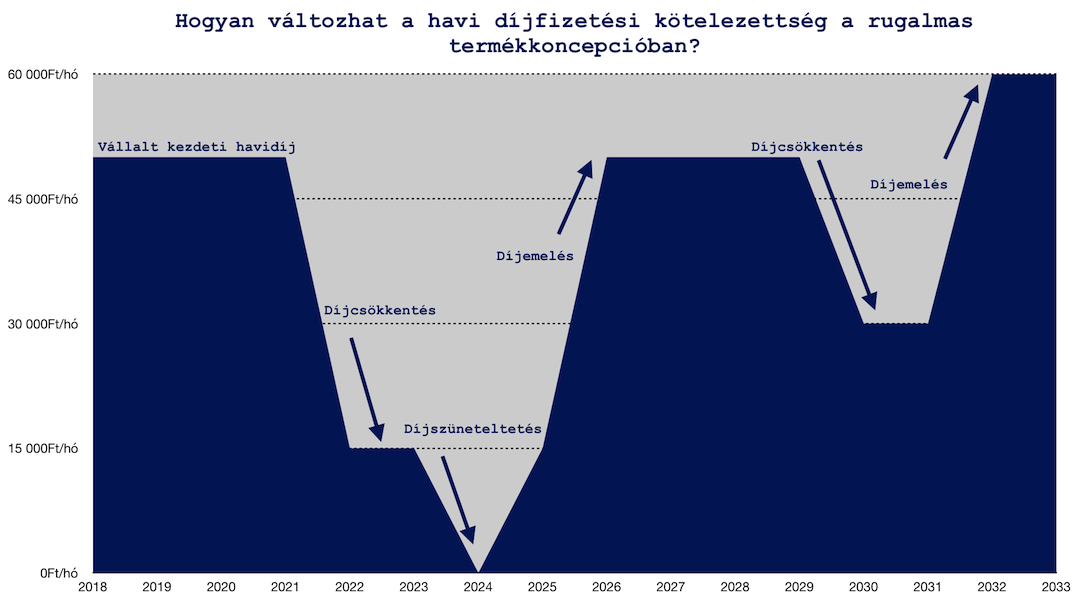

#1 érv – A rugalmas termékkoncepció – hosszútávú megtakarítás, mint megoldás

Jogos a félelem, hogy hiába „tudok ma” havi 50 000 forintot félretenni a nyugdíjamra, egyáltalán nem biztos, hogy a jövőben nem történik a „saját életemben” egy olyan esemény(sorozat), ami miatt a díjat a továbbiakban nem tudom vállalni. Azt gondolom, hogy ilyen esetekben felértékelődik a rugalmas termékkoncepció szerepe, aminek köszönhetően lehetőségünk van a szerződésben vállalt havidíjat:

- Díjcsökkenteni

- Díjmentesíteni

- Díjszüneteltetni

- Díjemelni

A rugalmas termékkoncepció lényege pontosan az, hogy menet közben a szerződésben foglalt lehetőségekkel élve (szerződésenként eltérő) meg tudjuk változtatni a „kötelezettségünket”. Ilyen módon lehetőség van például (a vizsgált szerződésben) 10 évente 4×6 hónap szüneteltetést kérni, aminek a szerződésre vonatkozóan nincsenek „káros mellékhatásai”, pusztán annyi történik, hogy nem fizetjük a havidíjat.

Ugyanígy lehetőségünk van évfordulóra a vállalt havidíjat lecsökkenteni vagy akár megemelni (hiszen az életünk pozitív irányba is változhat). Biztonság szempontjából nyilván sokkal érdekesebb az a lehetőség, amikor a kezdetben vállalt havi 50 000 forintot x év után (akár ideiglenesen) lecsökkentjük havi 15 000 forintra, mert az abban a pillanatban „kényelmesebb megoldást jelent” élethelyzetünkhöz képest.

A díjmentesítés pedig azt jelenti, hogy soha többet nem akarunk befizetni, viszont az addig felhalmozott tőkét meghagyjuk a szerződésben, nem bontjuk fel és úgynevezett „stand by” üzemmódba kapcsolva további befizetés nélkül pusztán a felhalmozott összeget vagyonkezeljük-vagyonkezelik.

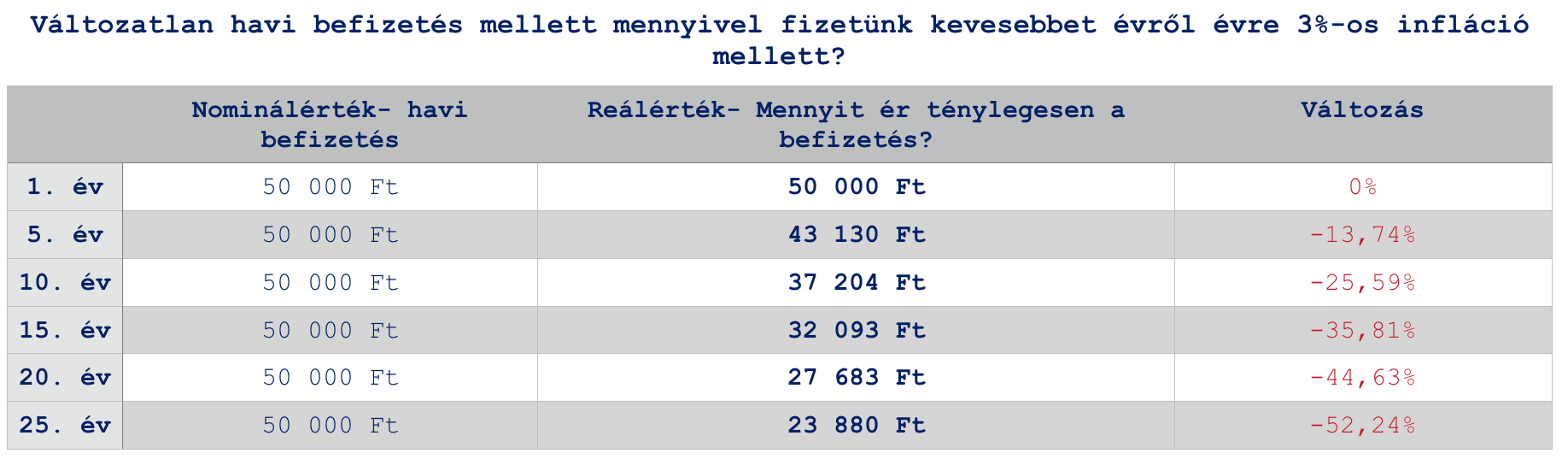

#2 érv – Jelenértéken egyre kevesebbet fizetünk

A hosszútávú megtakarításokkal szemben legit aggodalom, hogy az infláció (a pénz értékének romlása) egyszerűen „felzabálja” a hasznunkat. Ennek a folyamatnak az ellensúlyozására szokták azt javasolni, hogy úgynevezett indexálást kérjük a szerződésünkre, azaz évről-évre fizessünk 3-5%-kal többet, mint előző évben.

Logikus, hiszen ha a pénzünk évről évre romlik 3-5%-kal (10-15-20 éves távlatokat megfigyelve), akkor nekünk 3-5%-kal kell(ene) többet befizetnünk, hogy ugyanazt az értéket elérjük, mint amit kezdetben célul tűztünk ki.

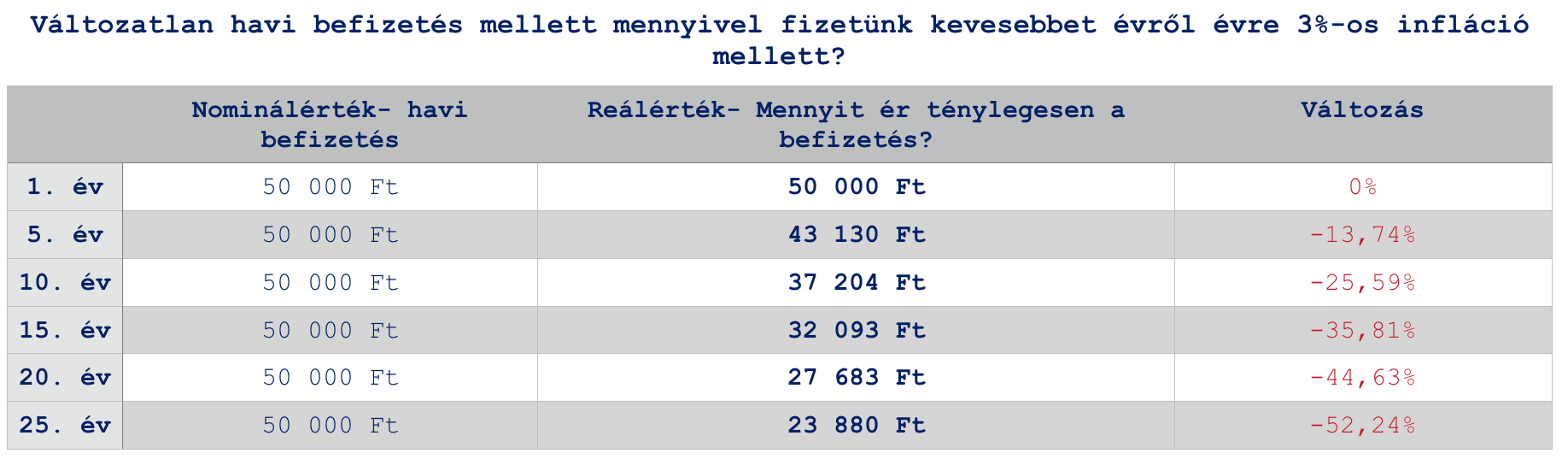

Azonban ne felejtsük el, hogy minden igaz és annak az ellenkezője is. Esetünkben a legfontosabb megállapítás, hogyha mindig ugyanannyit fizetünk (nominálérték), akkor jelenértéken évről évre az infláció mértékével megegyező mértékben csökken a tényleges ráfordításunk.

Gondolj bele, hogy mit jelent ma számodra 10 000 forint és mit jelentet 10 évvel ezelőtt 10 000 forint? És mit jelentet ez az összeg 15 évvel ezelőtt? Könnyen beláthatjuk, hogy egyre kevesebbet ér ez az összeg, egyre kevesebb dolgot tudunk belőle vásárolni! Akkor pedig miért gondoltuk azt ezidáig, hogyha minden évben ugyanannyit fizetünk be a megtakarításunkba, akkor a pénzünk egyre többet fog érni? Rejtély!

Ez azt jelenti, hogy…

Amennyiben úgy gondolkozol, hogy minden hónapban x éven keresztül azonos összeget fogsz félrerakni, akkor azzal azt mondod, hogy évről évre kevesebb összeget szánsz a megtakarítási célodra. Amennyiben éves 3%-os inflációval számolunk, úgy a 20. év környékén ez a döntés azt jelentené, mintha ma 50 000 forint helyett 25 000 forint körüli összeget raknál félre.

Az inflációt előre nem tudjuk megmondani. Amíg az elmúlt években alapvetően nem volt infláció, addig 2012-ben például 5% feletti volt. Éppen ezért számoltunk hosszútávon 3%-os átlagos inflációs értékkel.

Ugyanakkor biztonságot nyújt(hat) számodra, mint egy újabb eszköz a kezedben. Vegyük elő a legnagyobb félelmedet, miszerint nem fogod tudni valami miatt kifizetni az általad meghatározott havidíjat (a példában ez 50 000 forint/hó). Az első pontban már megnéztük a szerződésben foglalt lehetőségeket, így például a díjcsökkentést is.

Ha például a havi 50 000 forintos díjat lecsökkentenéd az 5. évben 15 000 forintra (nominálérték) és ehhez veszünk egy 3%-os átlagos inflációt, akkor elképzelhető, hogy a 15 000 forint jelenértéken tulajdonképpen 12 939 forintot jelentene számodra. Tehát ekkora összegnek „éreznéd” a kiadást. Minél hosszabb időben gondolkozunk, az infláció előnye biztonsági szempontból annál innkább felértékelődik. 15 000 forintra visszacsökkentett díj 3%-os inflációval számolva 15 év múlva 9 627 forintnak „érezteti magát”.

A kérdés tehát az, hogy el tudod e képzelni 15 év múlva magadat, amint gondot okoz mai értéken számolva 9 627 forint kifizetése a hosszútávú megtakarítási programodba?

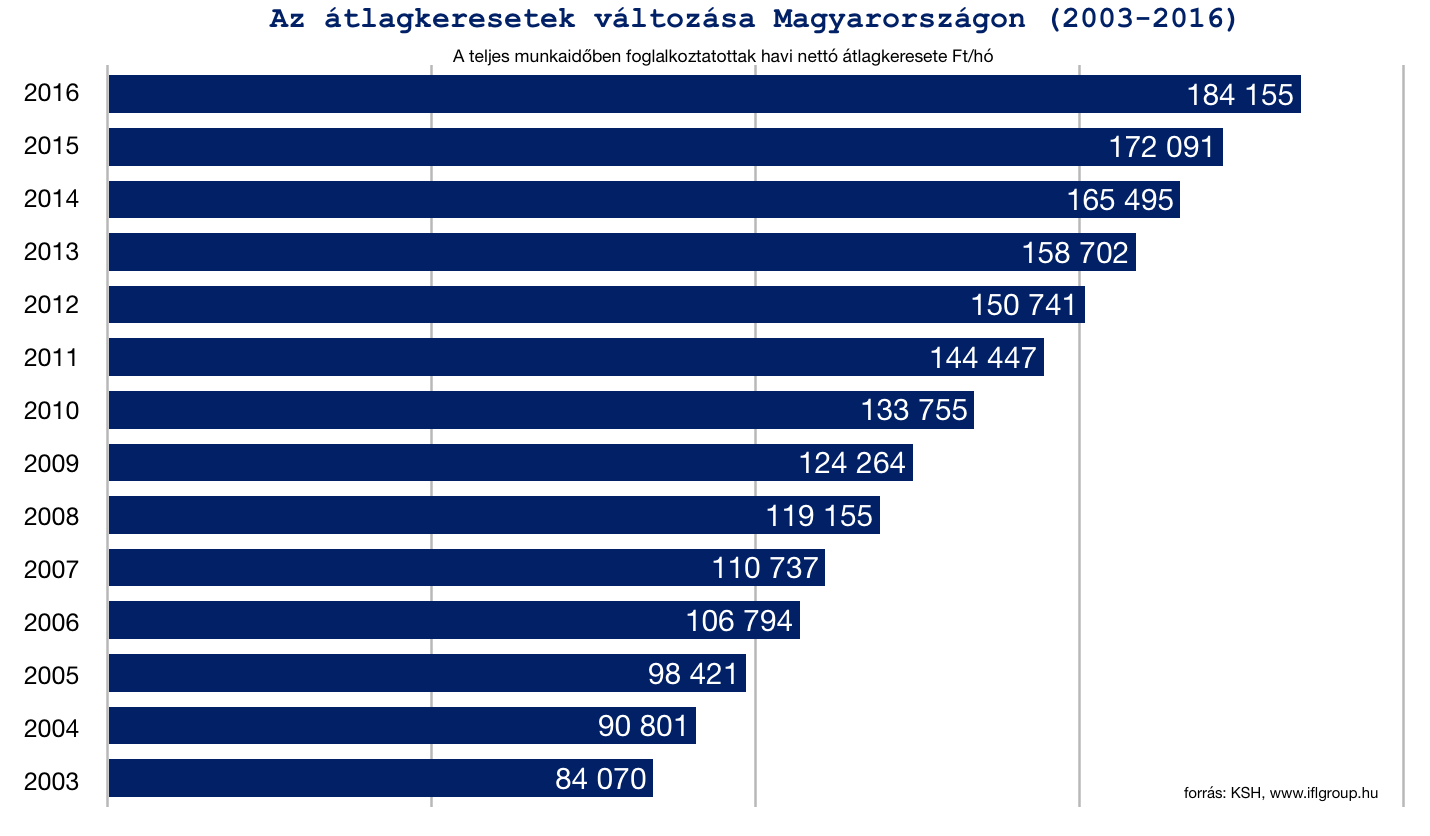

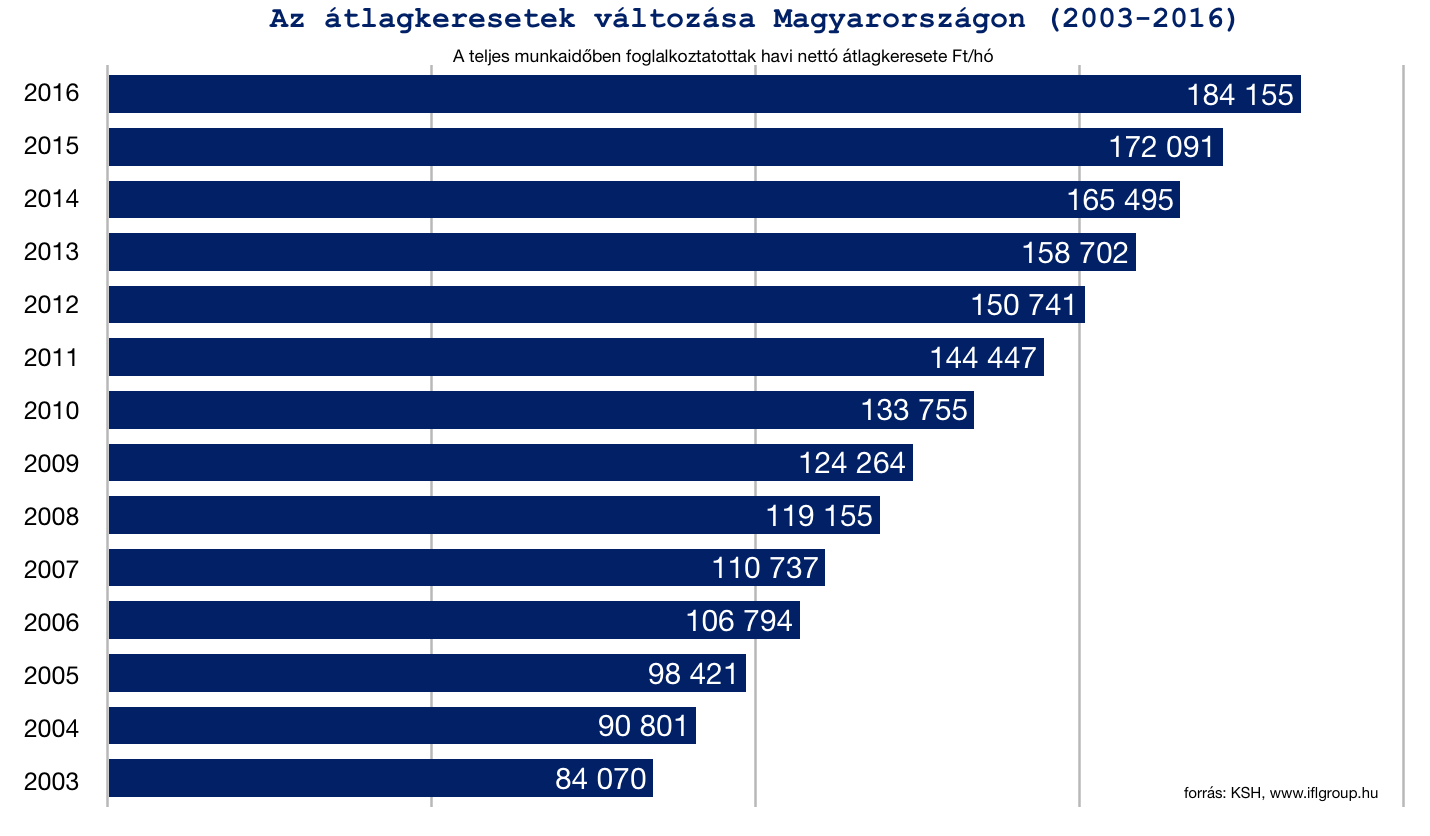

#3 érv – Növekvő fizetés

Optimális esetben (erre semmi garancia nincs) az évek előrehaladtával, szakmai tapasztalatod emelkedésével, a munkaerőpiacon bekövetkezett értéknövekedéseddel párhuzamosan a jövedelmednek is kell(ene) emelkednie. Nem akarok „belekapaszkodni” az elmúlt 1-2-3 évben tapasztalható drasztikus jövedelememelkedésbe Magyarországon, aminek okai nagyon messzire vezethetőek vissza és valószínűleg egy „rendkívüli helyzetnek” az eredménye.

Ettől függetlenül azt gondolom, hogy valamilyen formában mindenkinek a jövedelme (legalább nominálértéken) emelkedik. Az más kérdés, hogy ehhez az emelkedéshez milyen formában viszonyulnak az áremelkedések… Több keresünk, mint amennyivel többe kerül a kenyér?- teszik fel a kérdést mindig a közgazdászok.

Fontos, hogy ezek átlagkeresetek. Így párhuzamban állítva a példával (50 000 forint/hó) egyértelműen nem az átlagkeresetűek mércéjével számítható összegről beszélünk. A magasabb jövedelemmel rendelkezők esetében hatványozottan felértékelődik a [munkában eltöltött idő x szakmai tapasztalat ], így a munkaerőpiacon ezen szegmens képviselői egyre magasabb jövedelemre tehetnek szert.

Ettől függetlenül a táblázatban vizsgált átlagjövedelmek esetében érdemes megnézni azt a példát, amikor 2003-ban Átlag Jakab havi 5 000 forintot tett félre (átlagjövedelmének 5,9%-át) nyugdíjcélra. 13 évvel később két fontos számot határozhatunk meg, amennyiben Átlag Jóska mindig következetesen 5 000 forintot tett félre havonta (nem indexált, nem emelt díjat):

- 2016-os átlagjövedelmének pusztán 2,7%-át teszi félre. Ez 3,2%-os csökkenés önmagához képest.

- 2003-as jelenértéken számolva (feltételezve a 3%-os inflációt) az 5 000 forint 2016-ban számára 3 404 forintot jelent.

Magyarul Átlag Jóska a fizetéséhez képest feleakkora arányban, az inflációhoz mérten majd’ feleakkora összeget tesz félre 2016-ban, mint 2003-ban.

Átlag Jóska számára a reális 2016-ban a kezdeti 5 000 forinthoz viszonyítva havi 10 496 forintos megtakarítás lenne. Ez 2003-as jelenértéken számolva 7 147 forintnak felelne meg a 2003-as 5 000 forint értékéhez képest. Ez 42,94%-os növekedés, miközben a fizetése 219%-kal emelkedett.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél nyugdíjas éveidre félretenni? Akkor töltsd ki, hogy megtaláljuk a legjobb megoldást számodra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 19. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 8, 2018 | Cikkek - pénzügyi blog, info, Nyugdíj, nyugdíj oldal bal

Megjelent az MNB: A biztosítási szektor 10 éves jövőképe 7 pontban című kiadványa, amiben rengeteg érdekességre bukkanhatunk. Alapvető emberi természet, hogy mindig a legjobb akar lenni. Ez a pénzügyekben sincsen másképp, így kifejezetten érdekes lehet megnézni, a magyar lakosság hol tart ebben az összevetésben a nemzetközi mezőnybe? Kideríteni, hogy a leggazdagabb háztartások mibe fektetik a pénzüket és miért pont életbiztosításba fektetnek…

Ez a cikk az MNB kiadványának nyomvonalán készül, viszont a cikkben megfogalmazott vélemények nem feltétlenül egyeznek meg a nyomtatványban közölt megállapításokkal és következtetésekkel!

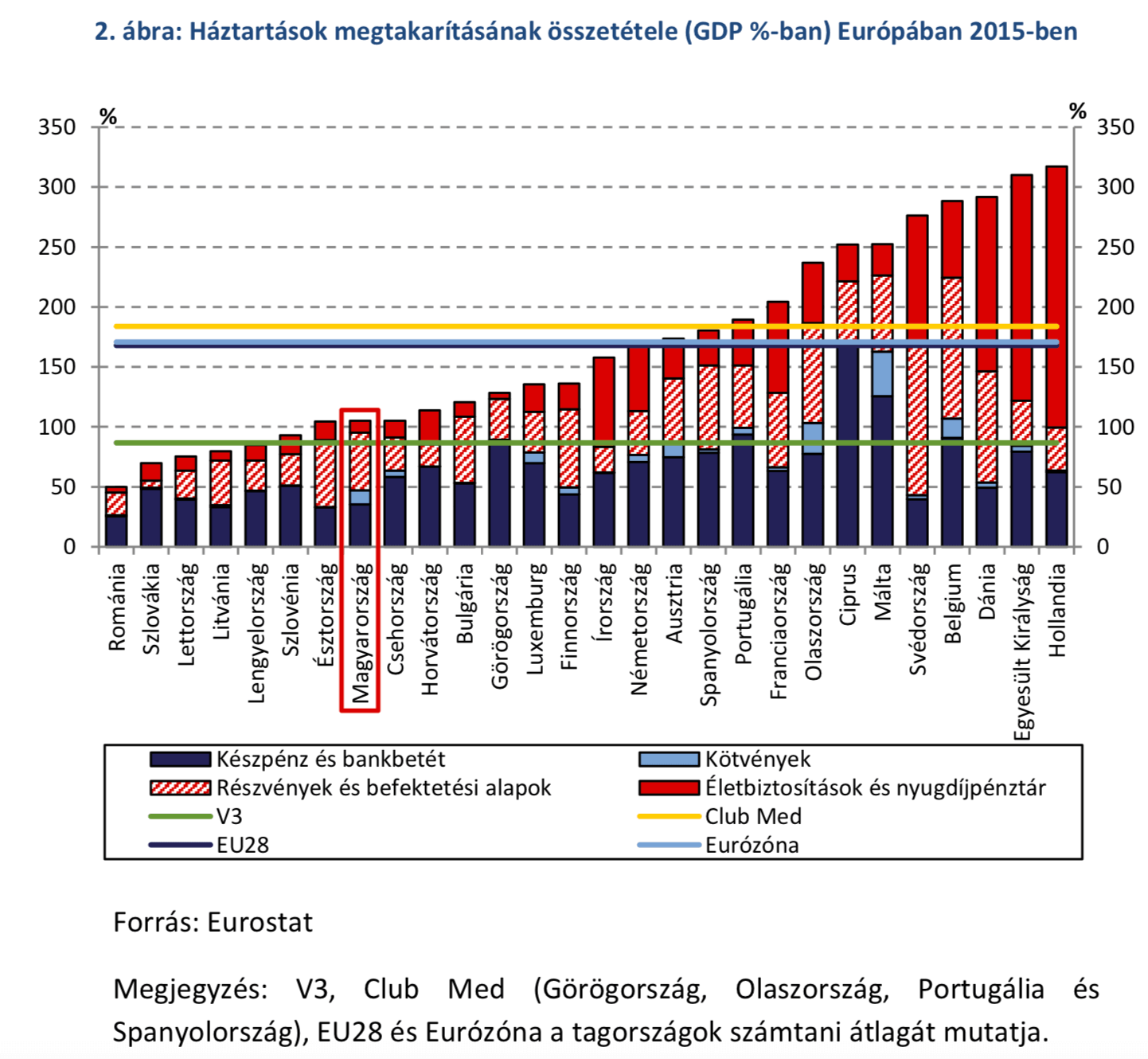

A pénzügyileg fejlett háztartásokban a sláger az életbiztosítás és nyugdíjpénztár- életbiztosításba fektetnek

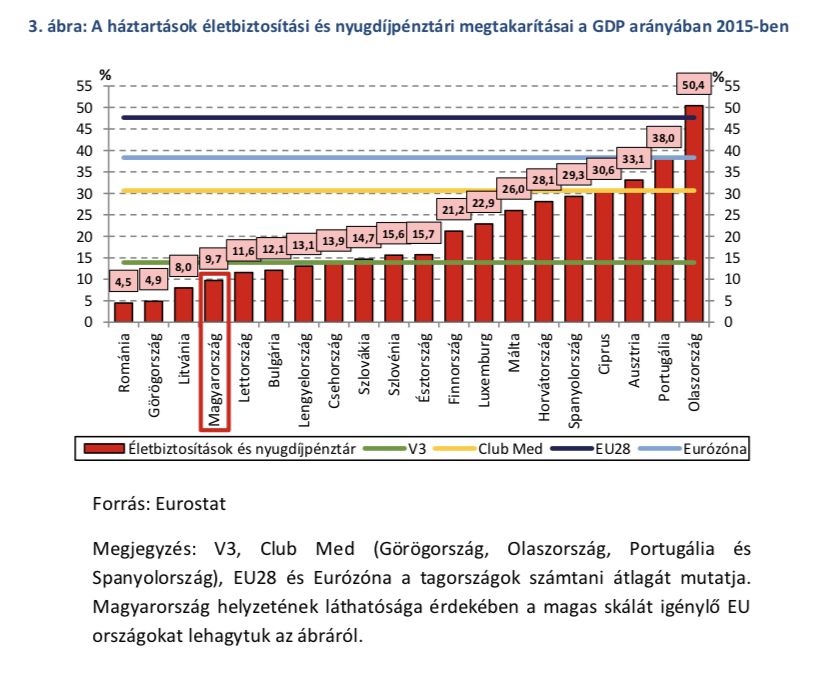

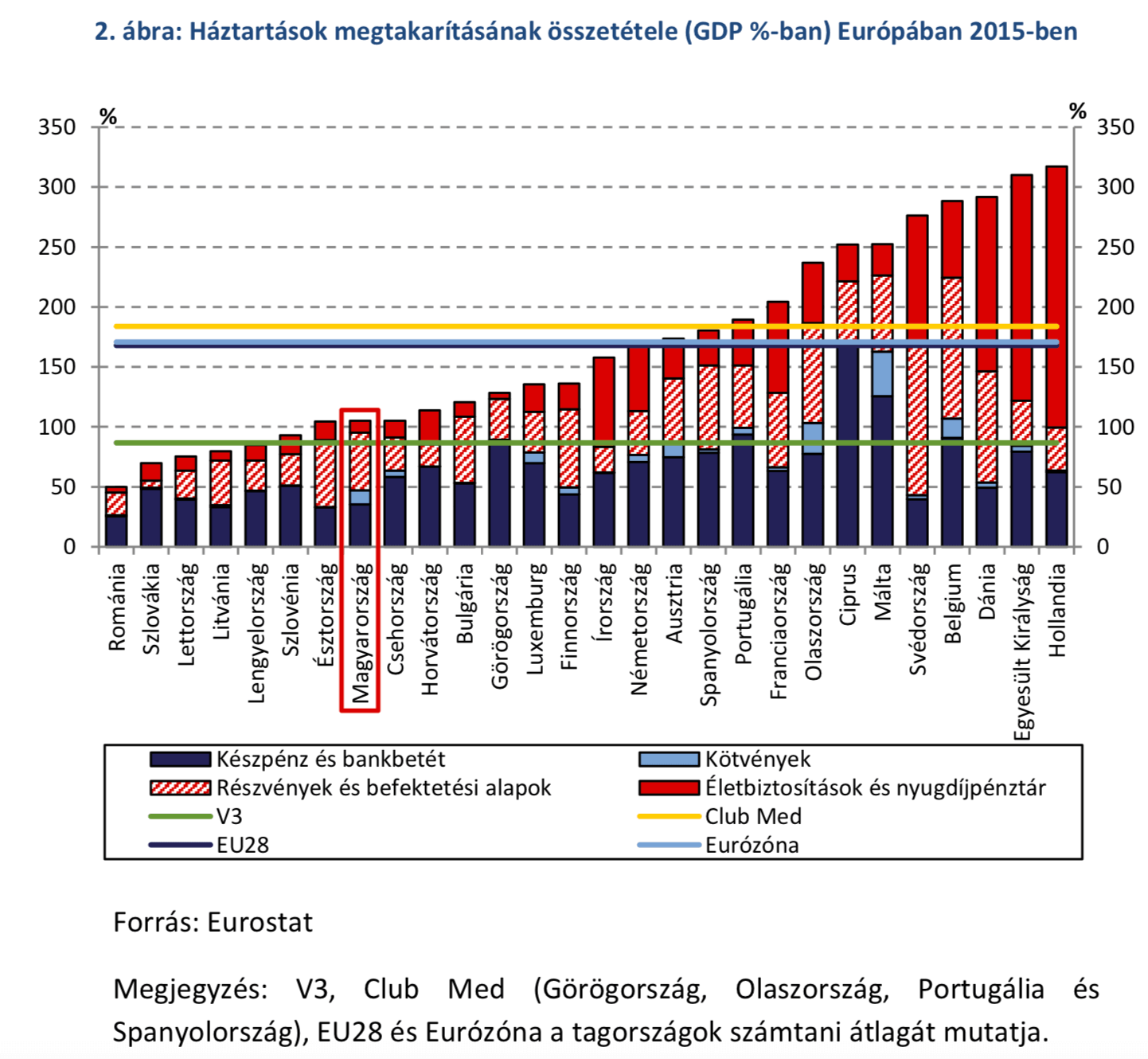

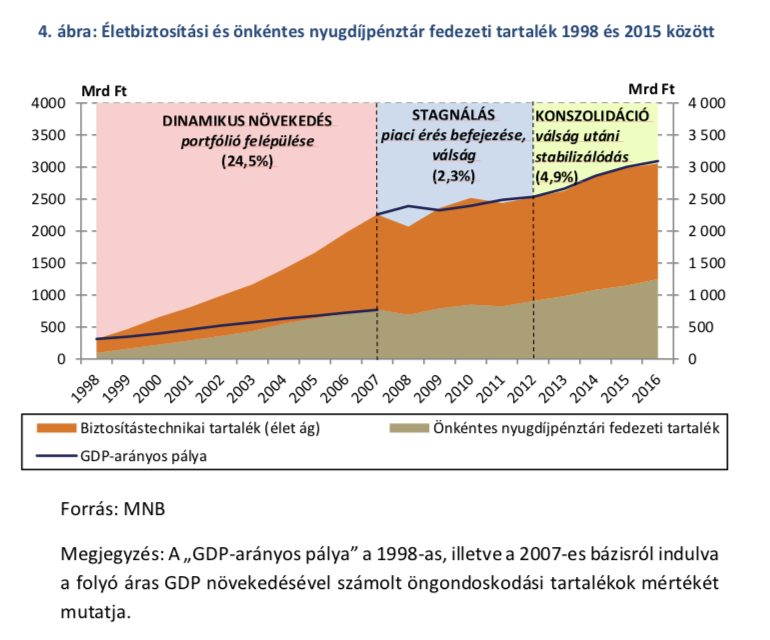

Az Európai Unión belül a háztartások 2015-ig felhalmozott pénzügyi eszközeinek GDP-hez viszonyított aránya (2. ábra) jelentős szóródást mutat az egyes országok között (Románia 49,9 százalék; Hollandia 317,2 százalék). Magyarországon ez az arány 105 százalék volt, vagyis a háztartások által képzett megtakarítások 2015-ben már meghaladták a GDP szintjét (33,7 ezermilliárd forint). – írja a kiadvány.

Számomra kifejezetten érdekes a diagrammot szemtesztnek alávetni. Messziről látszik, hogy a háztartások portfóliója Magyarországon hasonló arányban tartalmazza a részvényeket, befektetési alapokat, mint a legfejletteb régiókban. Ez azt jelenti, hogy annak ellenére nem vagyunk ebben a mutatóban lemaradva, hogy fundamentális problémákkal küzd a hazai pénzügyi kultúra.

Amiben viszont a „szegényebb” régiók lemaradtak,

az visszakövetkeztethető a pénzügyi kultúrára, annak hiányosságaira. A táblázat alapján egyértelművé válik számunkra, hogy nem túlságosan kifizetődő az életbiztosítás-ellenesség. Szignifikáns az életbiztosítások jelenléte a „gazdagabb” sorokban, míg a szegényebbek kifejezetten elutasítják ezt a megtakarítás formát.

Az életbiztosítás-ellenesség a rosszul használt pénzügyi struktúrára vezethető vissza. Egyszerűen a fejletlenebb pénzügyi kultúrával rendelkező országokban az emberek kifejezetten rosszul használják az életbiztosításokat, amik alapvetően 15-20 évre nyújthatnak megoldást. Magyarországon évekig tapasztalható volt, hogy a lakosság életbiztosítással akarta rövid és középtávú céljait megvalósítani. Emiatt csalódtak és bizalmukat vesztették.

Extrém magas a készpénz aránya

Első ránézésre talán fel sem tűnik, de Magyarországon (is) a háztartások aránytalanul sok készpénzen „ülnek”. Ennek oka valószínűleg a bizalmatlanság a pénzügyi szektorral szemben illetve a kedvezőtlen tranzaktálási feltételek.A mértéket mutatja, hogy a közel 3x-os vagyonnal rendelkező dán háztartásoknak van hasonló mértékű készpénzvagyona, mint a magyar háztartásoknak!

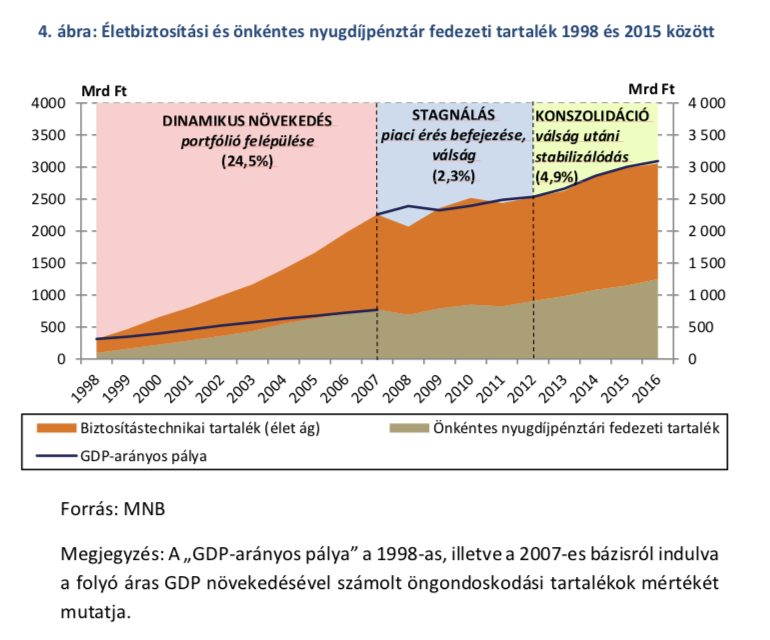

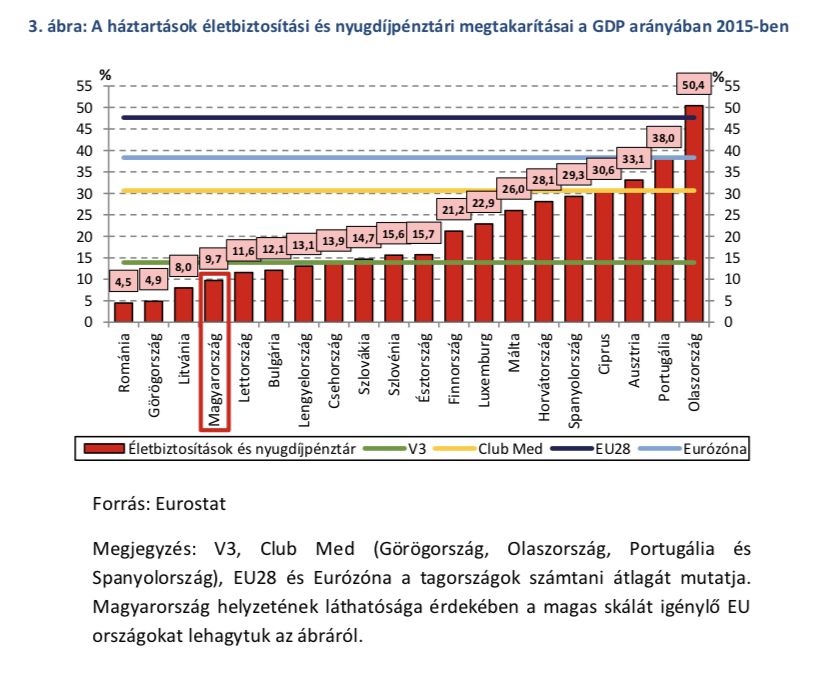

Folyamatos a növekedés, de elégséges is?

Merülhet fel bennünk a kérdés, hogy mi lehet a probléma? A piaci tapasztalat azt mutatja, hogy az elmúlt években az életbiztosításokba befizetett átlagdíjak mértéke lényegesen alacsonyabb mértékben növekedett, mint a lakosság bevétele. Ez pedig nulla százalékos inflációhoz közeli állapot mellett kifejezetten veszélyes lehet, hiszen abba a kényelmes tévhitbe ringathat minket, hogy a jövőben a befizetéseink jelenértéke 1:1 arányban lesz beváltható.

Amikor elindul Magyarországon az infláció, akkor pedig könnyen elképzelhető, hogy a lakosság nem lesz képes megfelelő arányban emelni az életbiztosítások díjain. Pontosan ezt a hatást elkerülendő lenne fontos 0%-os infláció közeli állapot mellett, emelkedő jövedelmekből magasabb szerződéses összegeket kötni. Mert az nem járható út, hogy amíg 2010-ben az átlagos ügyfél havi 20 000 forintot szeretett volna félretenni, addig 2018-ban ugyanez a szám (közel duplázódott átlagos jövedelem mellett) 22-23 000 forint lehet.

Összemosódik a nyugdíjpénztár és az életbiztosítás

A hazai háztartások egyre inkább azonosítják a nyugdíjcélú megtakarításokat a nyugdíjbiztosításokkal, hiszen többek között kedvezőbb a törvény adta lejárati idejének a feltétele (a kötés időpontjában érvényes öregségi nyugdíjkorhatár a kifizetés időpontja, míg az ÖNYP és NYESZ esetében a mindenkor hatályos öregségi nyugdíjkorhatár).

Mivel az adójóváírás mértéke (20%) is azonos a három különböző szerkezetű nyugdíjcélú megtakarítás esetében, ezért másfajta szempontok alapján döntenek az ügyfelek. Sokan félnek a nyugdíjpénztári rendszer zsugorodásától, köszönhetően a magánnyugdíjpénztári rendszer „visszaolvasztásának”. A megmaradt önkéntes nyugdíjpénztári rendszer fejlődését sem segíti, hogy az elmúlt években egyre kedvezőtlenebb adózási feltételek mellett a Cafeteria elemei közül kiválasztani ezt az opciót.

A NYESZ az átlagos ügyfél számára kifejezetten közegidegen megoldást nyújt nyugdíjcéljaink eléréséhez, hiszen ebben a termékben senki „nem fogja a kezünket”, döntéseinket saját magunknak kell meghozni, míg a kockázatvállalásunk ebben a termékben a legnagyobb, hiszen maga a termék egy szimpla értékpapírszámla, amit kiegészítettek a nyugdíjcéllal kapcsolatos feltételekkel, kötelezettségekkel és adózási előnyökkel.

Az ügyfelek a nyugdíjbiztosítás felé terelődnek?

Az átlagos, befektetési tudással nem rendelkező ügyfél mindig az olyan megoldásokat keresi, ahol optimális kockázatvállalás mellett a lehető legminimálisabb befektetői döntést kell meghoznia. Magyarul fizetni szeretne valamit, ami szinte „magától működik”. Fontos leszögezni, hogy egyik termék sem működik magától, mindegyikben meg kell hoznunk bizonyos döntéseket.

Azonban jelen pillanatban az imént felsorolt szempontokat figyelembe véve logikus döntés lehet a nyugdíjbiztosítás, mint opció. Hiszen ebben az esetben a biztosító már előre „kiválogatott” befektetési alapokat, amik közül választhatunk, vagy pedig terméktől függően portfóliórendszerbe „menekülhetünk”.

Cikk ajánló: Hazugságok a nyugdíjbiztosítással kapcsolatban

A rendszert sem fenyegeti zsugorodás, mint ahogyan nem valószínű, hogy likviditási problémákkal küzdene valamikor ez az üzletág. Maga a nyugdíjbiztosítás az „életbiztosítások” specifikus fajtája, ami mögé felsorakoztak a biztosítók. Ezzel biztosítva, hogy a termék biztosan életképes marad adott feltételek mellett lejáratig. Itt nem beszélhetünk rendszerszintű bizalmi válságról.

Mindezzel együtt nagyon fontos megérteni a nyugdíjbiztosítás természetét, működését, előnyeit és hátrányait!

Exkluzív fizetős tartalom egy csésze kávé áráért: Kérem a tartalmat

Szeretnél nyugdíjbiztosítást? Töltsd ki!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 08. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)