![[5 eset] Mikor ne vegyünk fel jelzáloghitelt?](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-amikor-ne-vegyunk-fel-jelzaloghitelt.png)

Szerző: Szarvas Norbert | aug 28, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel

Mikor ne vegyünk fel jelzáloghitelt? Ezzel a cikkel a célom az, hogy átbeszéljük részletesen azokat a tabukat, amikre nem szoktak az emberek gondolni. Nézzünk szembe a valósággal és vegyük számba azokat az eseteket, amikor nem szabadbevállalni a lakáshitelt vagy kisebb hitelben kell gondolkodnunk!

#1 A munkaerőpiaci értéked

Számos szubjektív tényező közül az egyik a jövőbeli kereseted mértéke. A válasz a „nem tudom”. A JTM szabály azt mondja, hogy az igazolható jövedelmed 50%-át költheted el októbertől 10 éves fix kamatozású hitel esetében 400 000 forint alatt (2019.júniusától 500 000 forint a határ).

Tehát a bank alapvetően nem vizsgálja a munkaerőpiaci értékedet és a benned rejlő potenciált. Ránéznek a jövedelmedre és a jelenlegi adatokat vetítik a jövőre nézve. Felelős hitelfelvétel esetében neked nem szabad ennyivel megelégedned. Rendkívül szigorú önszabályozást kellene elvégezned ahhoz, hogy pontosan megállapíthasd a munkaerőpiaci értékedet!

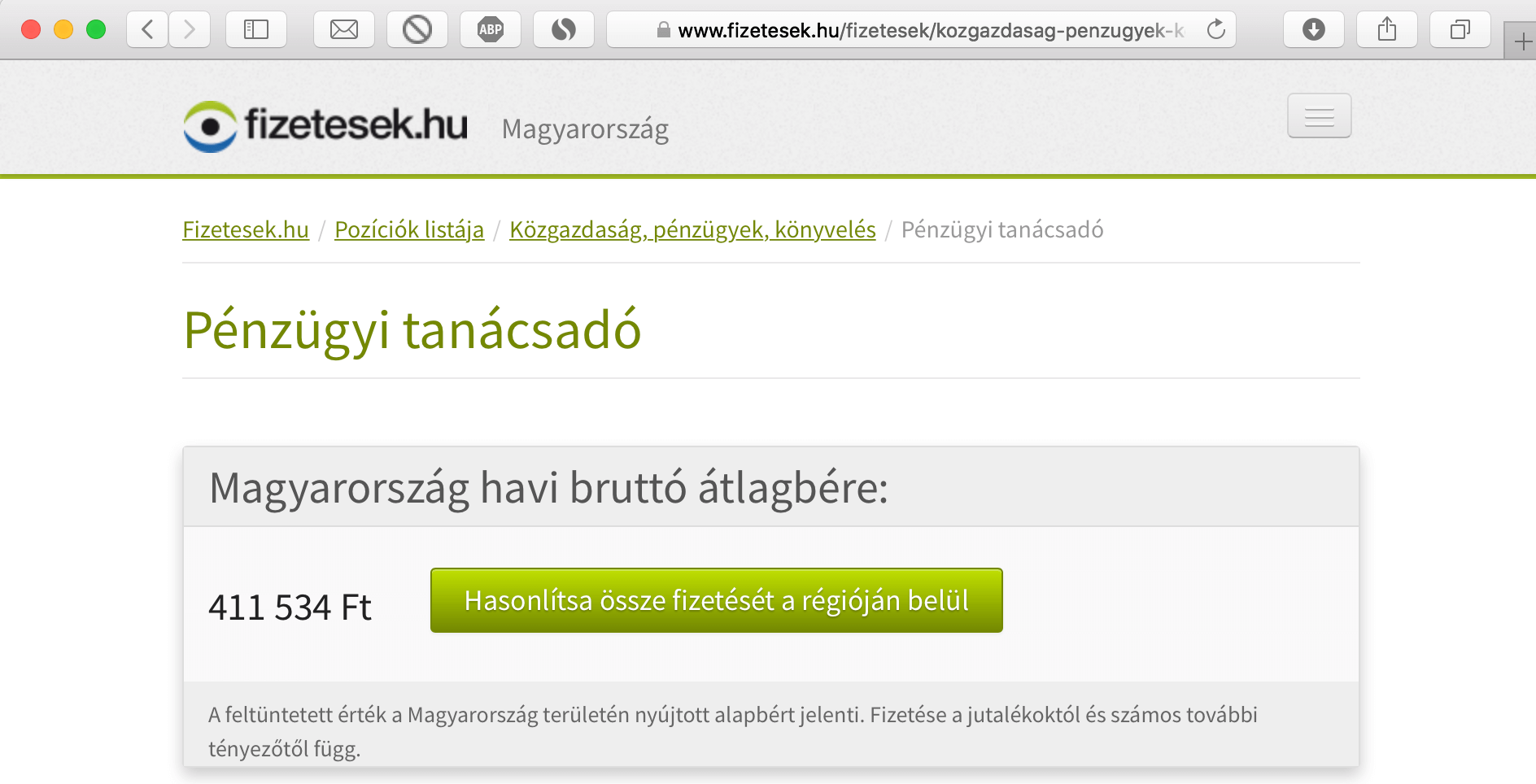

Mit mond a fizeteseket gyűjtő oldal?

Érdemes felnézni a fizetesek.hu oldalra, ami folyamatosan statisztikákat gyűjt az általunk elérhető átlagbérekről. Pozíció szerinti lebontásban több dolgot érdemes vizsgálnunk a jelenlegi jövedelmünkhöz viszonyítva:

- nagyobb vagy alacsonyabb az átlagjövedelem a szektorban? Ha nagyobb, akkor máris találtunk egy potenciált, amivel a jövőben munkahelyváltással többet kereshetünk

- az adott területen más pozícióban mennyivel lehet többet keresni és mit kell ehhez tenni? Ez egy másik potenciál, ugyanis elképzelhető, hogy adott területen belül másik pozíciót megpályázva magasabb jövedelemre tehetünk szert

Hogyan értékeled a jövődet?

Az önelemzés során érdemes eldönteni, hogy életed milyen szakaszába készülsz belépni? A családod vagy a karriered lesz a prioritás? Ennek megfelelően többet, kevesebbet vagy ugyanannyit szeretnél majd dolgozni? Egyáltalán a saját szakterületeden belül szeretnél maradni vagy váltani szeretnél?

Számos kérdést kell majd feltenned. Itt egy lista, hogy miket kell mindenféleképpen megválaszolnod magadnak:

- Szeretnél váltani munkahelyet / pozíciót?

- Van előrelépés a jelenlegi helyeden?

- Van előrelépés a pozíciódban?

- Meg akarod tenni a szükséges dolgot az előrelépéshez? (pl.: extra képzések)

- A családodra mennyivel szeretnél több időt fordítani?

- Milyen életszínvonalat szeretnél előteremteni?

- Mennyire keresik az embereket a szakmádban?

- Magyarországon vaygy külföldön képzeled el a jövődet?

A jelzáloghitelhez a kiindulópontod a potenciál és nem a jelenlegi kereseted

Sokan követik el a hibát, miszerint a jelenlegi anyagi helyzetükhöz igazítják a kiadásaikat, vállalásaikat. Ez nagyon veszélyes, hiszen az életünk bármikor vehet egy sokkal kedvezőtlenebb fordulatot. Vegyük a pénzügyi tanácsadó példát.

A statisztika szerint átlagosan bruttó 411 534 forintot keresnek az emberek Magyarországon ebben a pozícióban. Ha te például bruttó 1 000 000 forintot keresel jelenleg, akkor a törvény szerint akár 350 000 forintos törlesztést is bevállalhatnál, ami magasab, mint az átlagjövedelem.

Pontosan ezért fontos feltenni magunknak a kérdést, hogy legeslegrosszabb esetben mennyire pénzt tudnánk biztosan megkeresni a szakmánkban, ha elvesztenénk a mostani munkahelyünket-pozíciónkat? Kiindulópontnak nagyon jó az átlagfizetés, ha mi átlag felett keresünk.

Én azt javaslom, hogy mindig az átlaghoz igazítsuk a kötelező vállalásainkat (mint pl.: a jelzáloghitel). Pénzügyi tanácsadóként például a vállalt havi jelzáloghitelteher a 411 534-hez viszonítva maximum 150 000 forint legyen havi szinten függetlenül attól, hogy bruttó 1 000 000 forintot keresünk most meg.

#2 Családalapítási tervek

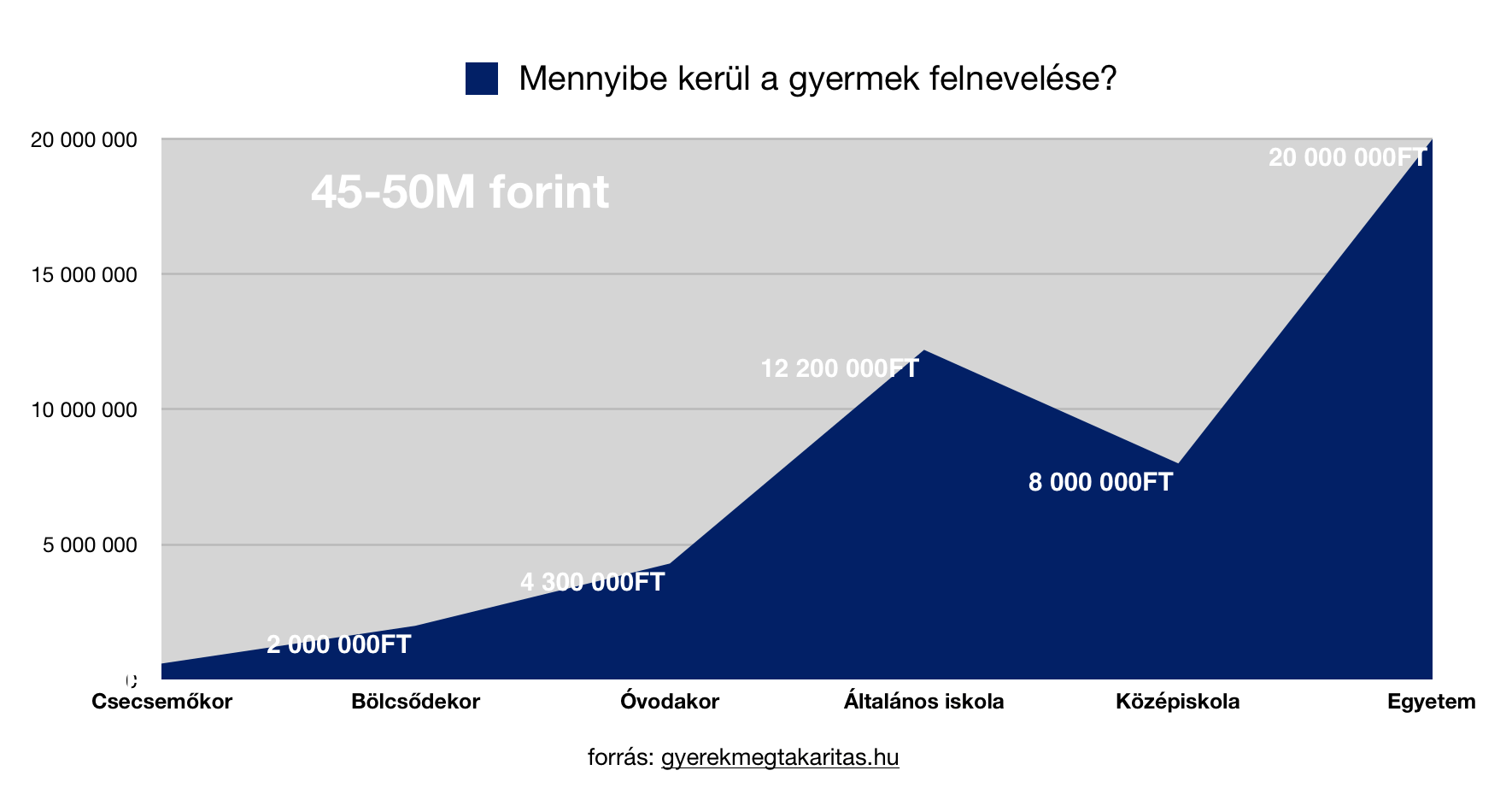

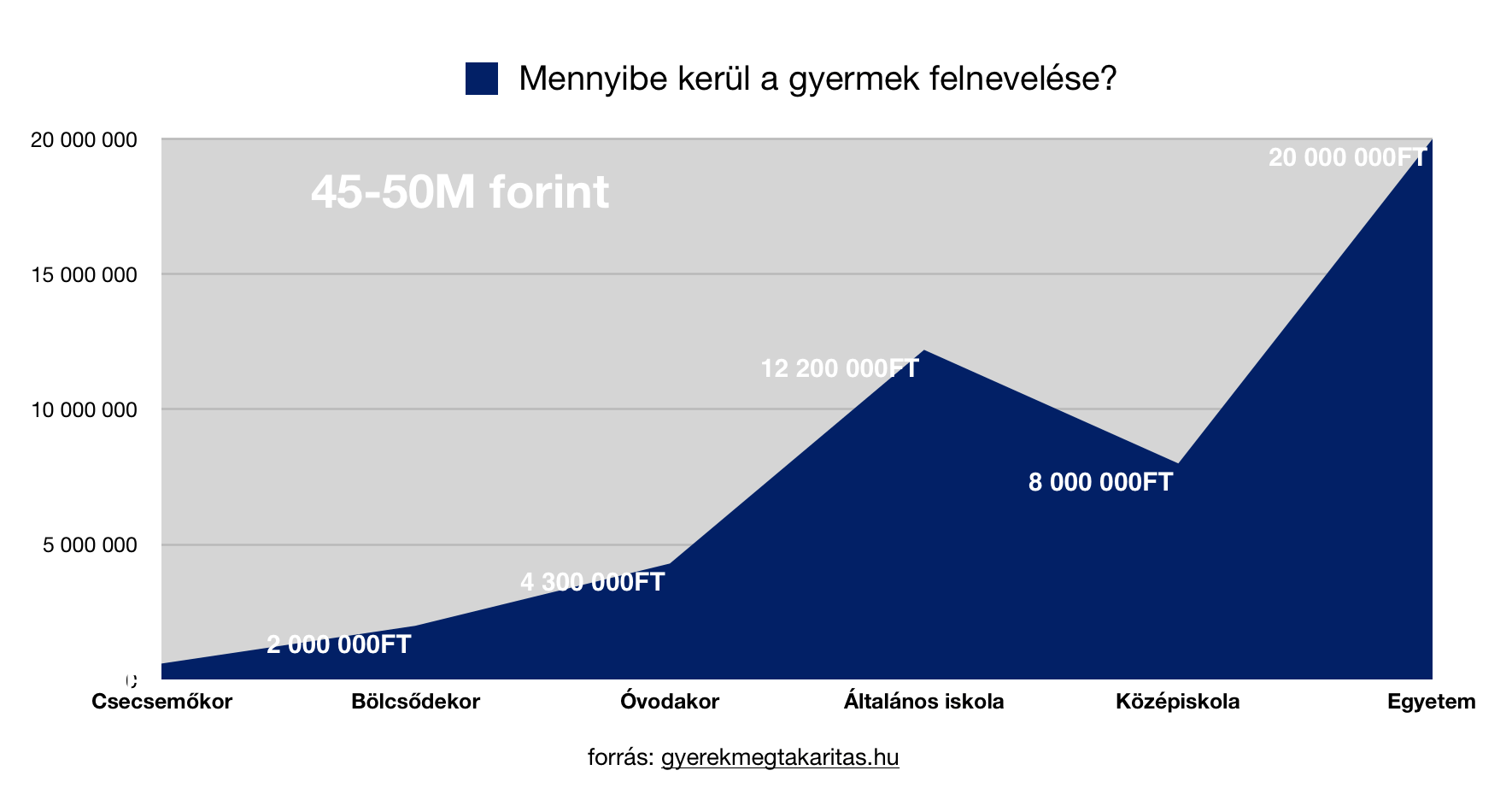

Különféle életszakaszban vagyunk. Alapvetően mindenki a családalapítás előtt, közben vagy utáni szakaszt éli meg. Rendkívül fontos szempont, hiszen egy gyerek felnevelése sok tízmillió forintot jelenthet a családok számára.

Felelős döntést a családunk figyelembevételével hozhatunk meg. Figyelembe kell vennünk a jövőbeni terveinket (pl.: hány gyereket szeretnénk) és az ehhez kapcsolódó kiadásokat (pl.: szülés költsége sok százezer forint is lehet).

Ha itt a gyerek, akkor ki tudom fizetni a jelzáloghitelt?

Igen fogós kérdés abban az esetben, ha még további 1-2-3 gyerek megszületését tűztük ki célul. Gondolj bele, hogy most keresel nettó 400 000 forintot és felvennél egy hitelt havi 150 000 forintos törlesztéssel. Mi lesz veletek, ha minden gyermek megérkezett és a havi kiadások meguranak minimum 100 000 forinttal?

Ez olyan, mintha ma nem 150 000, hanem 250 000 forintos törlesztést kéne kifizetned. Képes lennél rá gond nélkül?

Tudom, hogy sokak számára ijesztő és elképzelhetetlen összeg lehet gyerekenként rászámolni 45-50M forintot a családi költségvetésre. Nyilván ebben benn van egy erőteljes támogatás egyetemista korban, amit sok gyerek megkap, míg mások nem.

Az biztos, hogy a gyerekek jelentős havi kiadással járnak, amit bele kell számolnunk előre a családi költségvetésbe. Viszont addig, amíg nem érkeznek meg az új „kis adókedvezményeink”, addig érdemes a különbözetből is pénzt csinálni!

Például: 2 gyereket szeretnénk még x év múlva és erre havi 40 000 forint extra kiadást számolunk. Ebből a 40 000 forintból addig is kössünk államilag támogatott lakástakarékot, hogy évente jogosultak legyünk a 2×72 000 forint, 4 év alatt összesen 576 000 forint állami támogatásra, ami a lakhatási céljainkat szolgálja majd.

Mit tegyünk, ha a gyerekekkel „terhelt” költségvetésbe nem fér bele a havi törlesztőrészlet?

A cikk címe egyértelmű választ ad: „akkor ne vegyél fel hitelt”. Ennél azonban lehetünk árnyaltabbak is. Gondolkozhatunk abban, hogy egy olcsóbb lakásba költözünk, kevesebb hitelt veszünk fel.

Egyfajta lépcsőzetes építkezéssel haladunk előre és idővel a kisebb lakásból megyünk a gyerekekkel a nagyobb lakásba, majd a házba. A lényeg, hogy induljunk el valamilyen irányba ahelyett, hogy beragad jelenlegi életünkben.

Extra cikk: Ingatlanvagyon 35 évesen? Lehetséges!

#3 Nem tudjuk megfizetni a 10 éves fix kamatozású jelzáloghitel törlesztőjét

Minden cikkemben megpróbálok a lehető legegyszerűbben fogalmazni és olyan közérthető formába önteni a mondanivalót, amit mindenki egyszerűen fel tud majd használni. Ha meg kéne válaszolnom, hogy honnan tudhatod, mekkora hitelt szabad felvenned, akkor azt mondanám hogy:

pontosan akkora hitelt vegyél fel, aminek a 10 éves kamatozású változát (magasabb törlesztő) kellemesen ki tudod fizetni bármikor. Ha számodra komoly gondot jelentene a 10 éves kamatozású változatnak a törlesztése és ezért választod az olcsóbb változó kamatozást, akkor erre a hitelre nincsen pénzed.

- 106 000 / hó, változó kamatozás

- 126 000/hó, 10 eves fix kamatozás

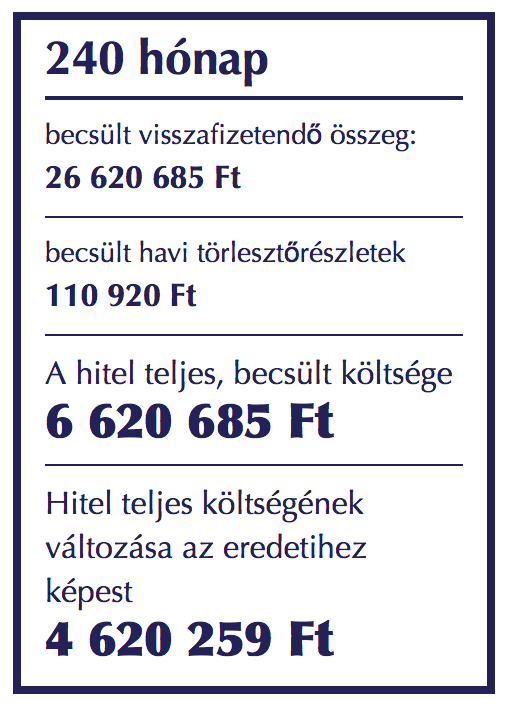

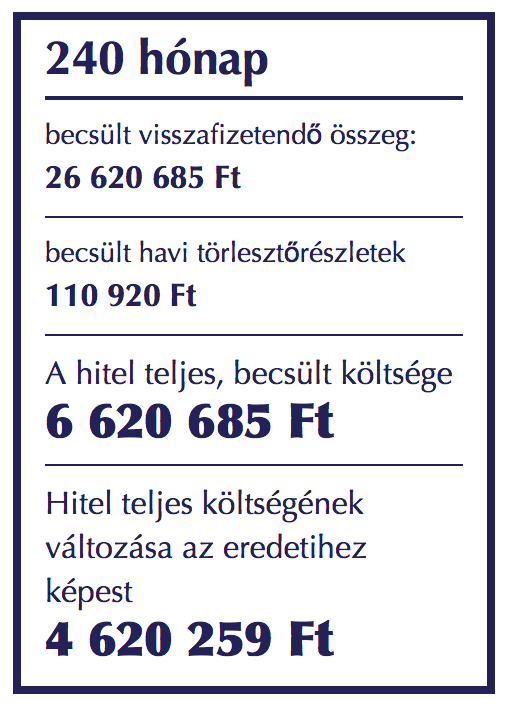

Vedd figyelembe, hogy a változó kamatozású hitel jelentősen megdrágulhat és meg is fog!

A táblázatban láthatod egy 20 éves futamidejű, változó kamatozású lakáshitel számait. Havi törlesztőrészlet 110 920 forint. Az utolsó sor nagyon érdekes. Ugyanis ez a szám (4 620 259 forint) azt a többletet mutatja meg, amit akkor kellene megfizetned, ha az első kamafordulókor (1 év) 2%-kal emelkedne a kamatod.

Tehát, ha most felveszel egy változó kamatozású jelzáloghitelt és egy év múlva 2%-ot emelkedik a kamatod (simán benne lehet a pakliban), akkor máris elvesztettéla. teljes futamidőre vetítve közel 5 millió forintot…

A havi hiteltörlesztésed pedig felemelkedne 131 991 forintra, ami közel 5 000 forinttal havi szinten magasabb, mintha alapból 10 éves kamatozású hitelt vettél volna fel. Tedd fel magadnak a kérdést, hogyha ma nem tudnál 126 000 forint törlesztés fizetni, akkor miből fizetnél ki egy év múlva 131 991 forintot?

A különbözetet is fel kell használnunk

2018-ban a változó, 3 vagy 5 éves kamatozású hitelt az embereknek stratégiai megfontolásból és nem törlesztési megfontolásból kellene választaniuk. A célnak tehát nem a havi kiadás csökkentése kell, hogy legyen, hanem olyan indokok, mint például:

- a JTM szabálynak csak az olcsóbb hitel felel meg a jövedelmünk függvényében

- az olcsóbb hitel és a hosszabb távon fixált hitel közötti különbözetet lakástakarékba forgatjuk

- pár év alatt ki akarjuk fizetni a teljes hitelt

Ha ezen indokok egyike sem áll fenn és mégsem a hosszabb távon fixált hitelt választod, akkor neked nem szabadna azt a hitelösszeget felvenned annak ellenére, hogy a bank és a hatályos törvények megengedik számodra!

#4 Befektetési céllal vásárolnánk ingatlant, és számítunk az albérletből befolyó összegre

Gyakran felmerül ötletként az ügyfelek körében, hogy a meglévő lakás megtartásával és magasabb hitelösszeggel vennének új lakást. Cserébe a magasabb hiteltörlesztést részben/ egy az egyben a megmaradt lakás albérleti díjából fedeznék – mondván kidolgozza saját magát.

Azt gondolom, hogy jó megoldás lehet, hiszen pénz kizárólag pénzből lehet csinálni. Másrészről igen veszélyes megoldás lehet, amennyiben a megemelkedett havi törlesztést a rendszeres bevételünkből (albérleti díjtól függetlenül) nem tudjuk kifizetni. Mert mi van, ha hónapokig nem találunk albérlőt? És akkor mi van, ha olyan álagmegőrzési költségünk jelentkezik az ingatlanon, ami elviszi x hónapnyi albérleti díjunkat?

Tartsuk be az 50%-os szabályt

Ilyen műveletek esetén rendkívül fontos, hogy a meglévő ingatlanunkat ne terheljük le jobban, mint a megengedett HBÉ érték 50%-a. Ha van egy 20 millió forint értékű ingatlanunk, akkor a HBÉ érték ( 16 millió forint) felével, azaz 8 millió forint hitellel szabad(na) számolnunk, ha nem szeretnénk nehéz helyzetbe kerülni.

A 8 millió forint lehet(ne) az önerőnk, ami egy maximum 40 millió forintos ingatlan öneréjére lehet elég. Ebben az esetben a teljes hitelünk 40 millió forint lenne (most nem számolok CSOK-kal és egyéb likvid tőkével), az eredeti 40 millió- lakásár (20 millió)= 20 millió forint hitel helyett.

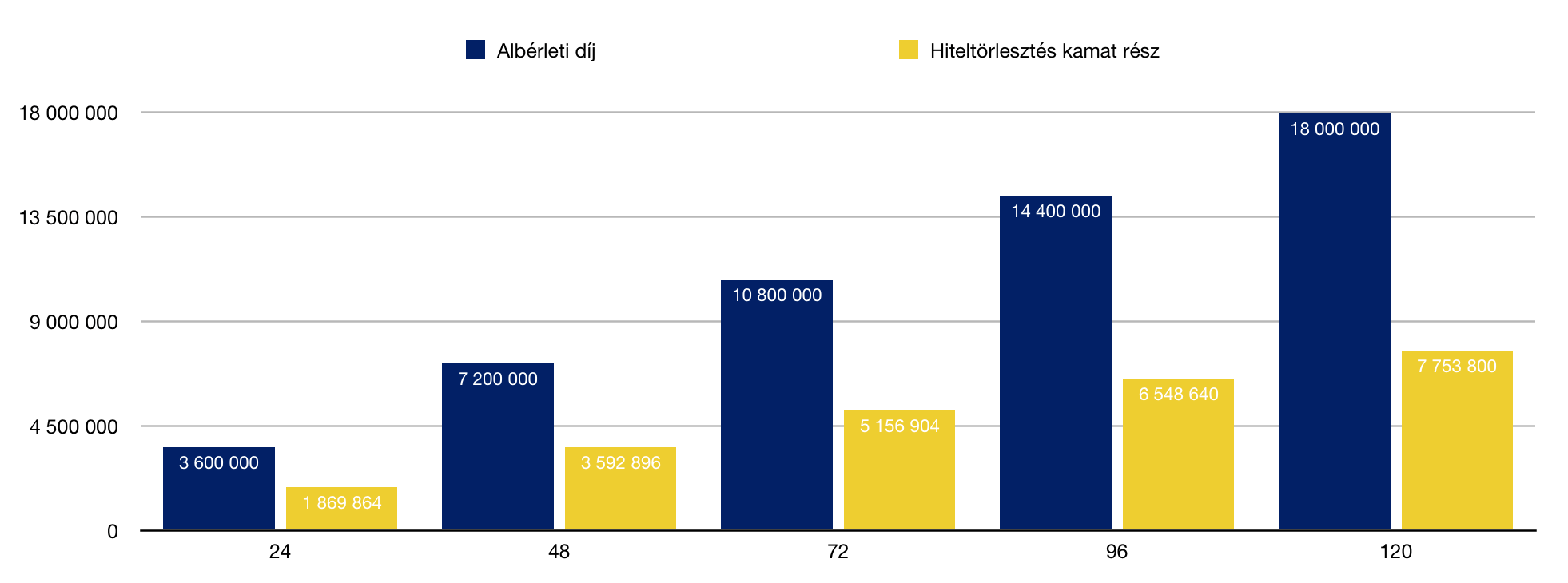

Ez ebben az esetben is duplatörlesztőrészletet jelent. 10 éves fix kamatozású hitelnél 2x126e= 256e forint törlesztést. A kérdés az, hogy mennyire hiszünk az albérletre szánt ingatlanból befolyó minimum 126 000 forintban, ami fedezné a hitelünk felét?

Ha nem tudunk zsebből kifizetni havi 256 000 forintot, akkor túl nagy a kockázat

Természetesen a meglévő ingatlant papíron bármikor el lehet adni és az eladási árral csökkenteni a tőketartozásunkat. A valóságban azonban könnyen belefuthatunk egy több hónapos értékesítési periódusba vagy egy újabb ingatlanválság kellős közepén találhatjuk magunkat, ahol a kényszerértékesítés számunkra azt jelentené, hogy nyomott áron kell eladnunk = realizáljuk a veszteséget.

Senki sem szeretné magát ilyen helyzetben találni. Ezért fontos, hogy az általunk felvett jelzáloghitel törlesztője akkor is kifizethető legyen, amikor ideig-óráig megszűnnek az olyan extra bevételi források, mint az albérleti díj.

#5 Ha nem marad a számládon legalább 1 millió forint

Miközben a jelzáloghitelen és a lakáson pörgünk, hajlamosak vagyunk elfeledkezni a járulékos költségekről. Meglepő módon gyakran kérdezem meg a tervezési fázisban az ügyfeleimet, hogy mennyi pénzük marad, miután az önerőt kifizették?

Csak néhány tétel a vásárlással kapcsolatban:

- ügyvédi díj 150-300 000 forint

- közjegyzői díj 50-100 000 forint

- értékbecslés 30 000 forint (utólag gyakran visszatérítik, de meg kell előlegezni hetekig)

- földhivatali díjak 25-30 000 forint

- illeték változó, de akár 500 000-1 000 000 forint is lehet ilyen értékű ingatlannál

- költöztető 30-50 000 forint

- festés 30-60 000 forint

- konyhabútor 300-500 000 forint

- …stb

Belegondoltál abba, hogy egy lakásvásárlás során olyan költségeid merülnek fel, ami milliós tétel lehet az önerőn felül? Ez azért probléma, mert tipikusan mindenki az önerőre gyűjt és nem foglalkozik az imént sorolt „kötelező” tételekkel.

Márpedig könnyen likviditási probléma merülhet fel, amennyiben elhanyagoljuk ezt a kérdést. Annak semmi értelme nincs, hogy felvegyük a jelzáloghitelt és a többi tételt a „majd megoldjuk” kategóriába helyezzük?

A lakásvásárlás lényege nem a nullázódás

Természetesen egy lakásvásárlás jelentős anyagi terhet jelent mindenki számára. Ettől függetlenül azt gondolom, hogy nem szabadna túlfeszíteni a saját költségvetésedet azáltal, hogy nagyobb önerővel-nagyobb hitellel vágsz bele az ügymenetbe.

Ha teljesen lenullázna téged az adott költségvetés, akkor inkább halaszd el a vásárlást lehetőségeidhez mérten és kezdje el saját magadnak havi törlesztést fizetni egy elkülönített számlán. A havi törlesztésed mértéke a felvevendő hitel törlesztője- jelenlegi albérleti díj, amihez nem szabad hozzányúlnod.

Így meg fogod tudni, hogy mit jelentene a költözés a családi költségvetés és az idegrendszered számára!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 27, 2018 | Cikkek - pénzügyi blog

Gyakran olvasom elismert vagy elismerésre vágyó pénzügyi tanácsadóktól, hogy a hitelt mindenáron el kell kerülni, lakást kizárólag a megkeresett pénzünkből és addig is lakni albérletben érdemes, hiszen addig se gazdagítjuk a bankot. Úgy döntöttem, hogy ideje egy nagyon egyszerű ábrával igazságot tenni a két tábor között!

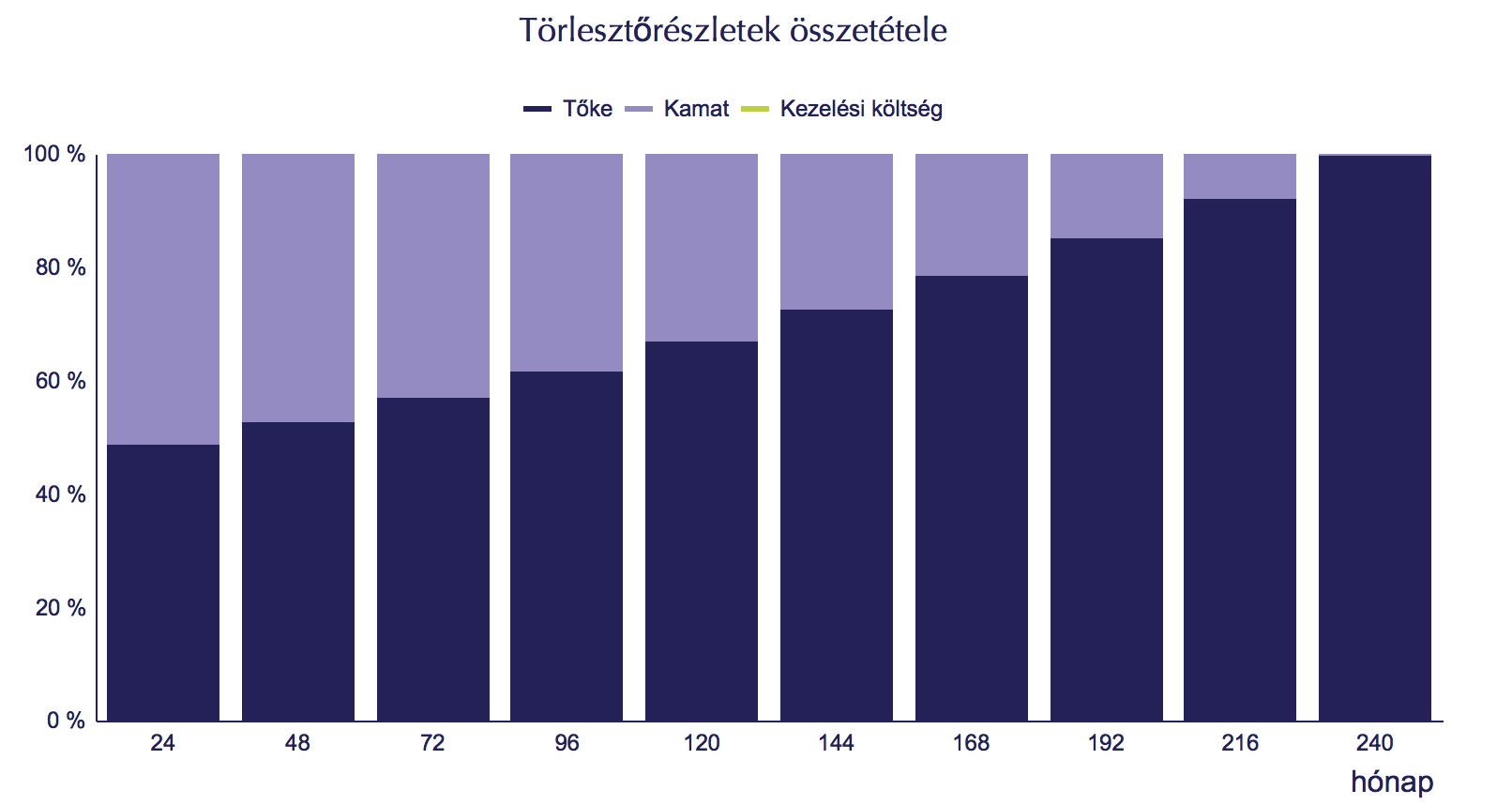

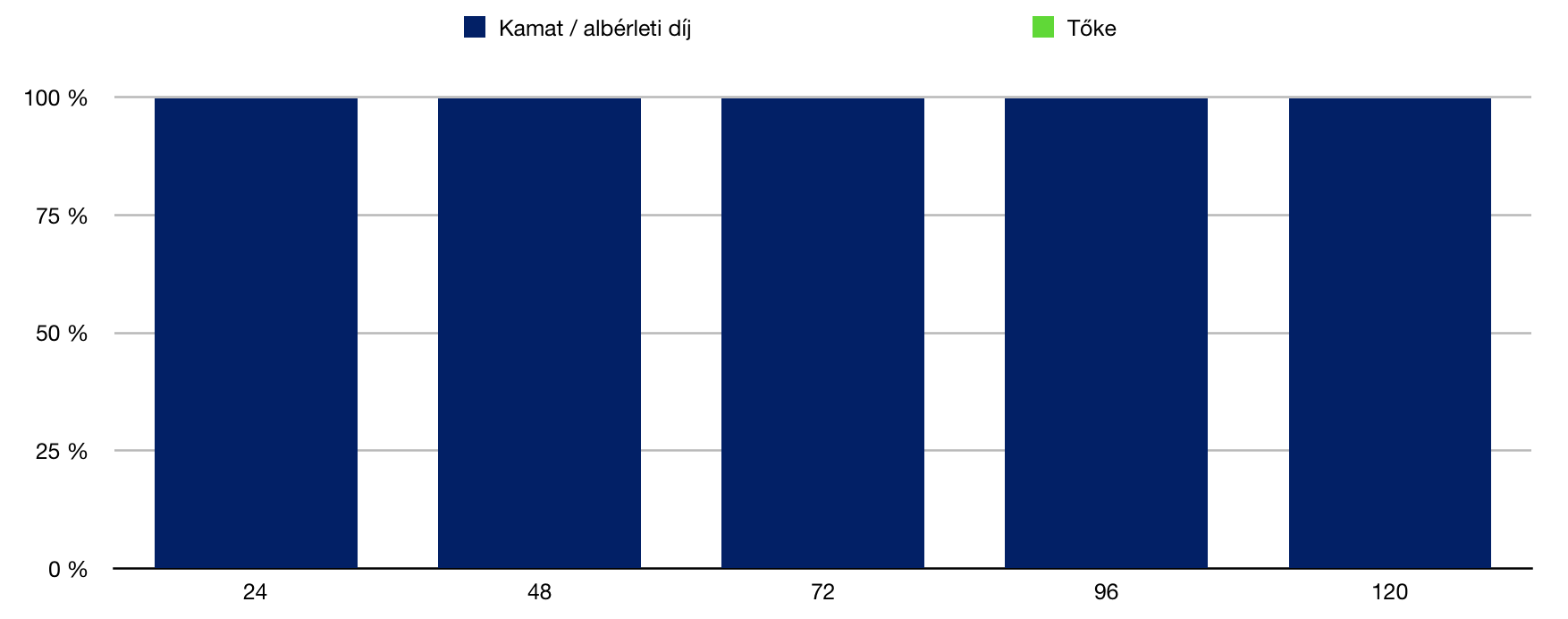

Ha hitelt veszek fel, akkor a törlesztő egy része a saját pénzem lesz (tőke)

Annyira rettegünk a hiteltől, hogy elfelejtettük észrevenni a nyilvánvalót: a hiteltörlesztő egy része alapvetően a mi tőketartozásunkat csökkenti. Tehát 150 000 forintos hiteltörlesztés esetén az „elbukott kamat” nem 150 000 forint lesz, hanem annak egy része!

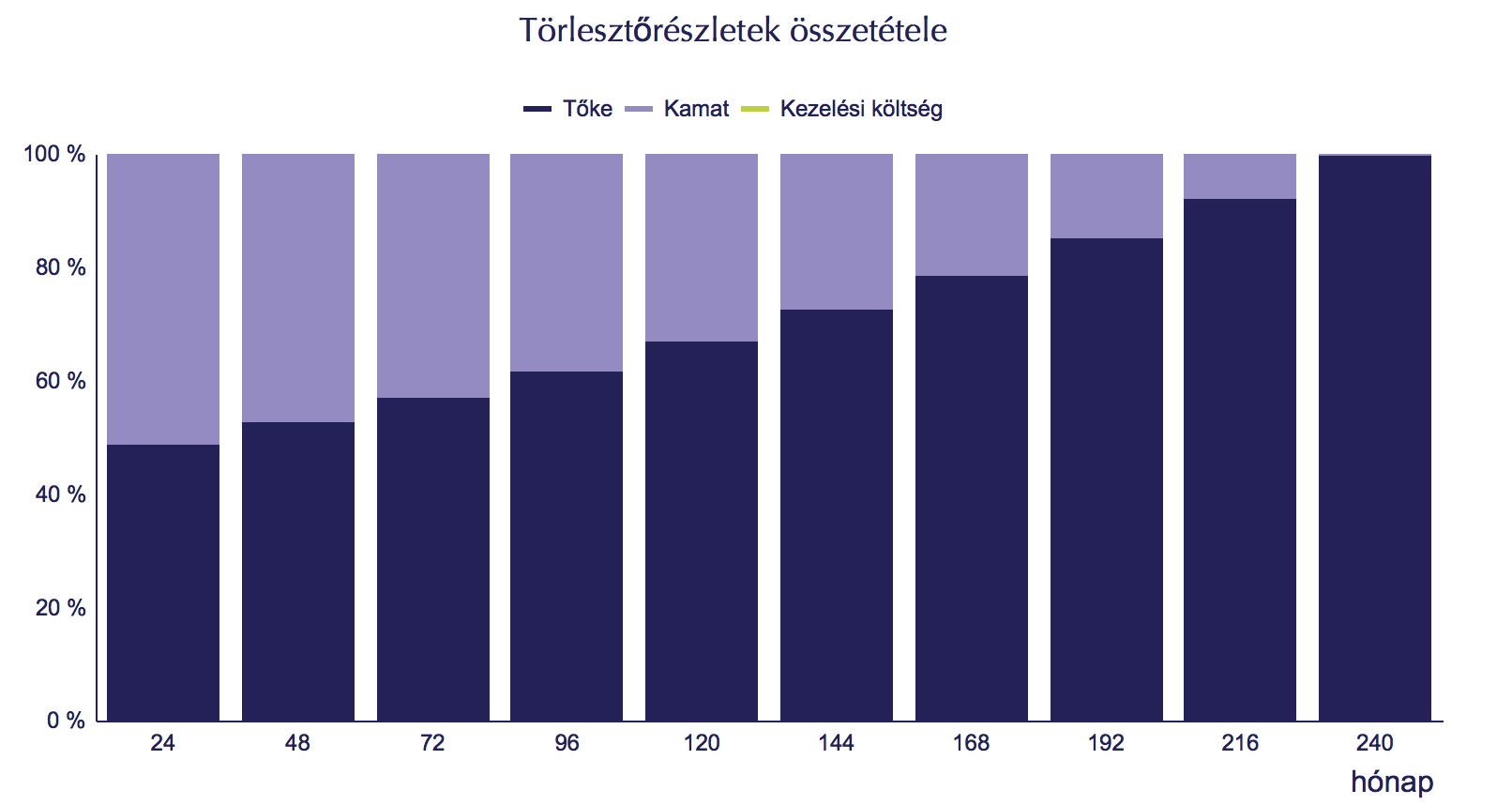

forrás: mnb

bázisadat: 25M forint 20 évre, 4%-os kamat

A táblázatból láthatjuk, hogy az első időszaktól kezdve a hitel esetében a befiztetett törlesztő közel 50%-a a „mi zsebünkbe megy”, míg idővel egyre nagyobb %-ban fizetünk saját magunknak!

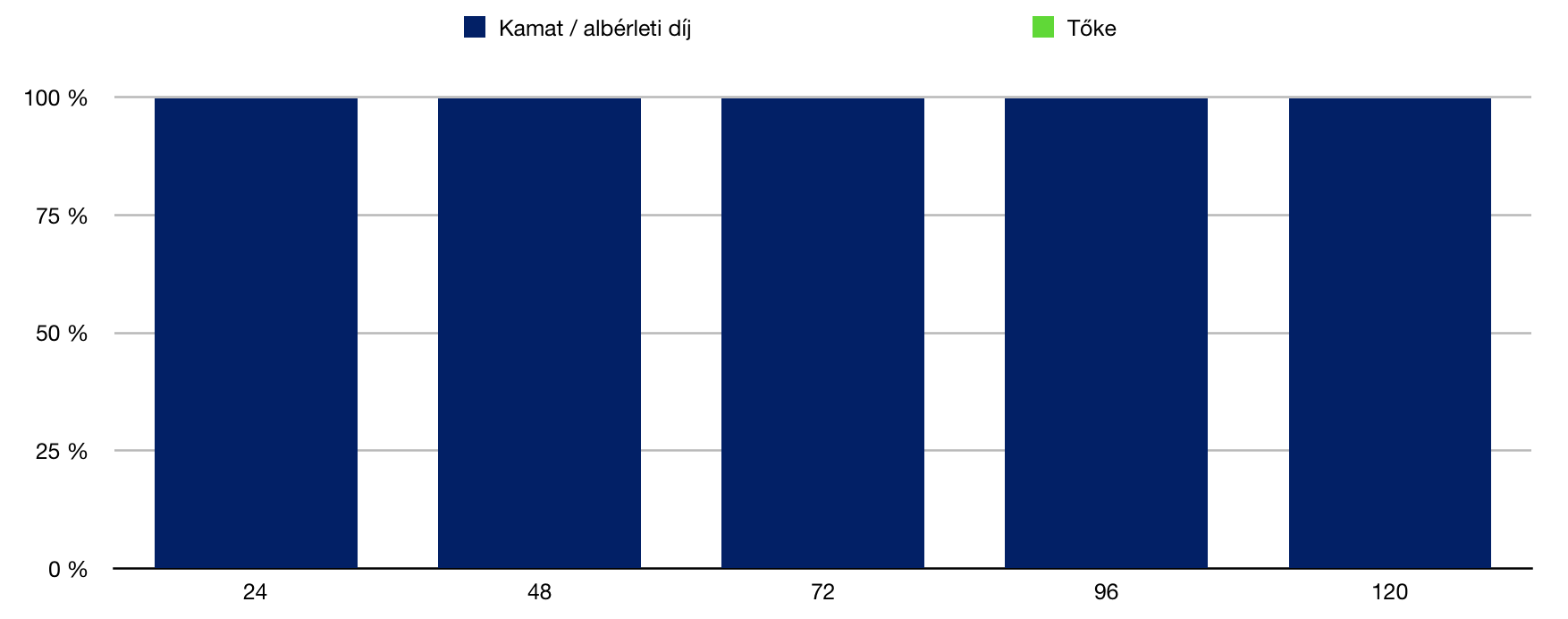

Az albérlet részletének nincsen tőke része. Kizárólag a lakhatás költségét fizetjük meg, ami a hitelnél kamatnak tekinthető

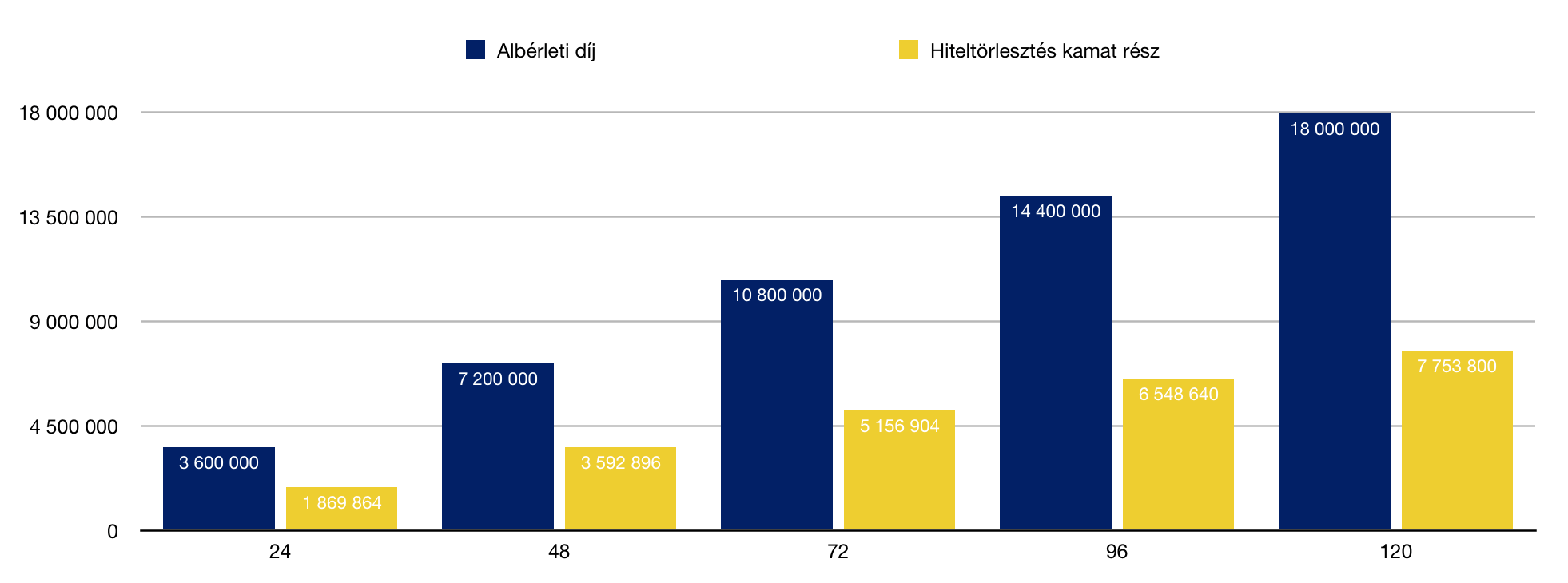

Jól látod a diagrammot! Amikor albérleti díjat fizetsz, akkor 0% saját tőkét gyűjtesz az adott részből és a befizetés 100%-a a költségek oldalt gyaparítja. Ha feltételezzük, hogy a hiteled havi törlesztője és az ugyanolyan kategóriájú ingatlan hiteltörlesztője azonos mértékű (pl.: 150 000/hó), akkor ijesztő kép tárul elénk:

Melyik a drágább kamat? A hitel vagy az albérlet?

Jól látod! Ugyanolyan havi lakhatási kiadás mellett az albérlet közel 2x drágább, mint hitelt felvenni és fizetni a kamatait. Vegyük figyelembe, hogy Magyarországon közel egy évtizede biztosan ugyanannyi (vagy akár olcsóbb) a hitel törlesztése az azonos kategóriája lakás albérleti díjához hasonlítva.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 27. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[5 eset] Amikor a legjobb befektetés, ha nem fektetsz be](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-legjobb-befektetes.png)

Szerző: Szarvas Norbert | aug 24, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Hova fektessem be a pénzem? Sokan és viszonylag gyakran tesszük fel magunknak ezt a fontos kérdést. De miért vesszük egyértelműnek, hogy a befektetett pénzünkön hozamot fogunk tudni realizálni és miből gondoljuk, hogy mindenáron be kell fektetnünk a pénzünket? A cikkben 5 olyan körülményt veszük figyelembe, amikor a legjobb befektetés számodra, ha nem fektetsz be!

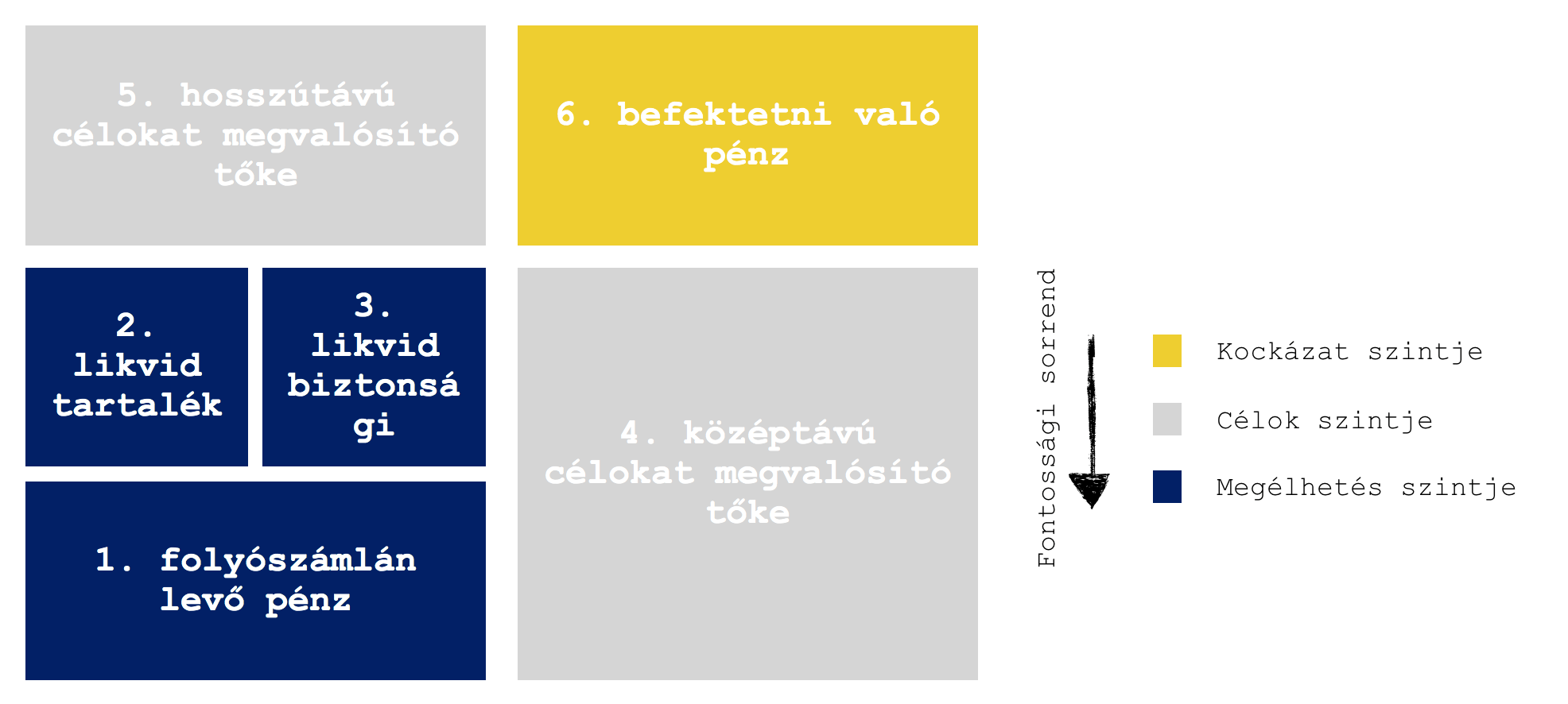

#1 A biztonsági tartalékunkat sosem fektetjük be!

Minden esetben tegyed fel a kérdést magadnak, hogy „hanyadik 1 millió forintodat” szeretnéd befektetni? Egyáltalán nem mindegy, hogy a legjobb befektetést a biztonsági tartalékod számára keresed vagy pedig olyan pénzt kötnél le, amit hosszútávon tudsz gond nélkül mellőzni.

Általában az emberek befektetésnél ott követik el a hibát, hogy

- nem ismerik a befektetések kockázatát

- olyan pénzt fektetnek be, amire bármikor szükségük lehet

- nincsen felkészülve a vis major helyzetekre

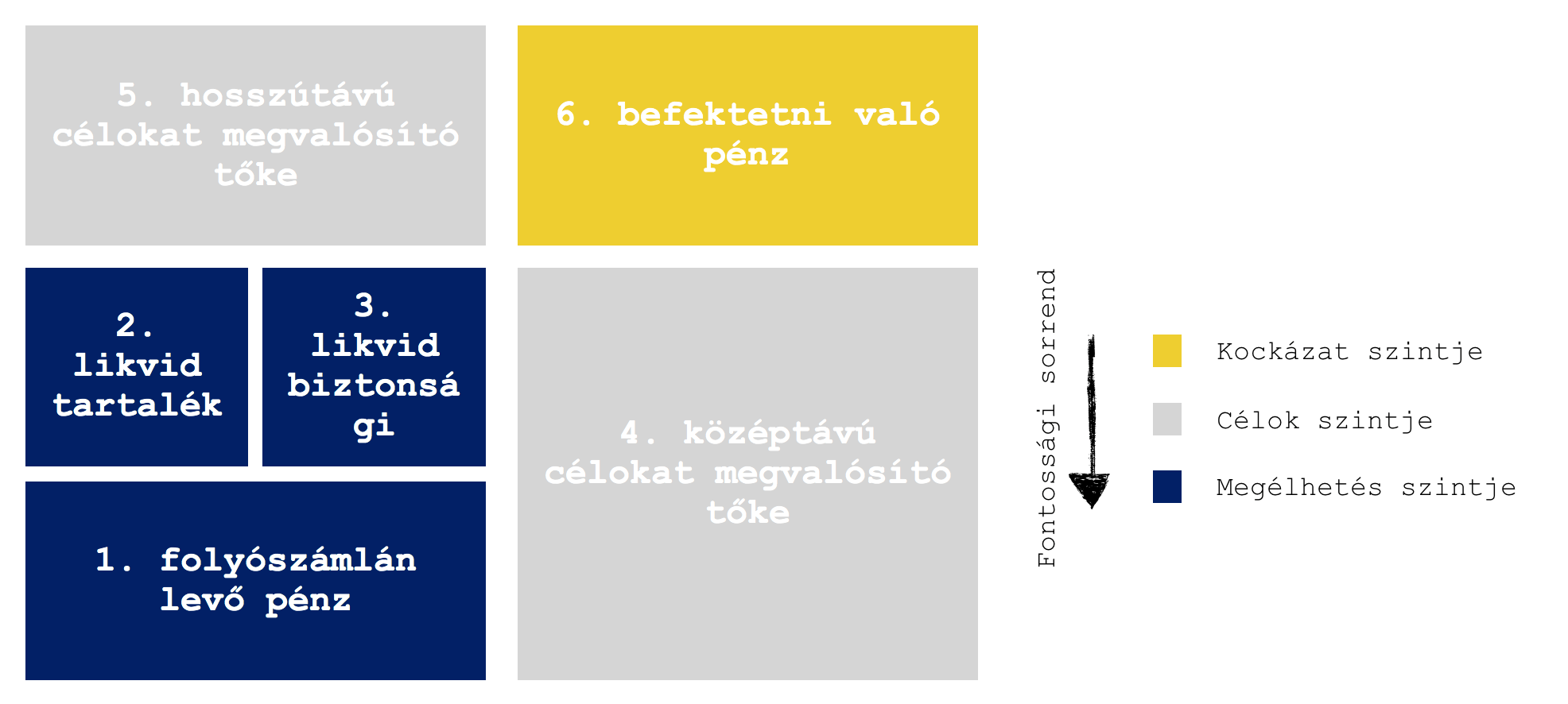

Ha stabil pénzügyi hátteret szeretnél magadnak felépíteni, akkor fontos kialakítanod az úgynevezett rétegelt biztonsági pontjaidat:

- folyószámlán levő pénz

- likvid tartalék

- likvid biztonsági tartalék

- középtávú célokat megvalósító tőke

- hosszútávú célokat megvalósító tőke

- befektetni való pénz

Amíg nincsen biztonsági tartalékunk és konkrét célokat megvalósító pénzügyi termékeink, addig a befektetés annyit ér, mint kánikulában a hűsítő medence mellett/helyett fél pohár meleg vizet magunkra önteni.

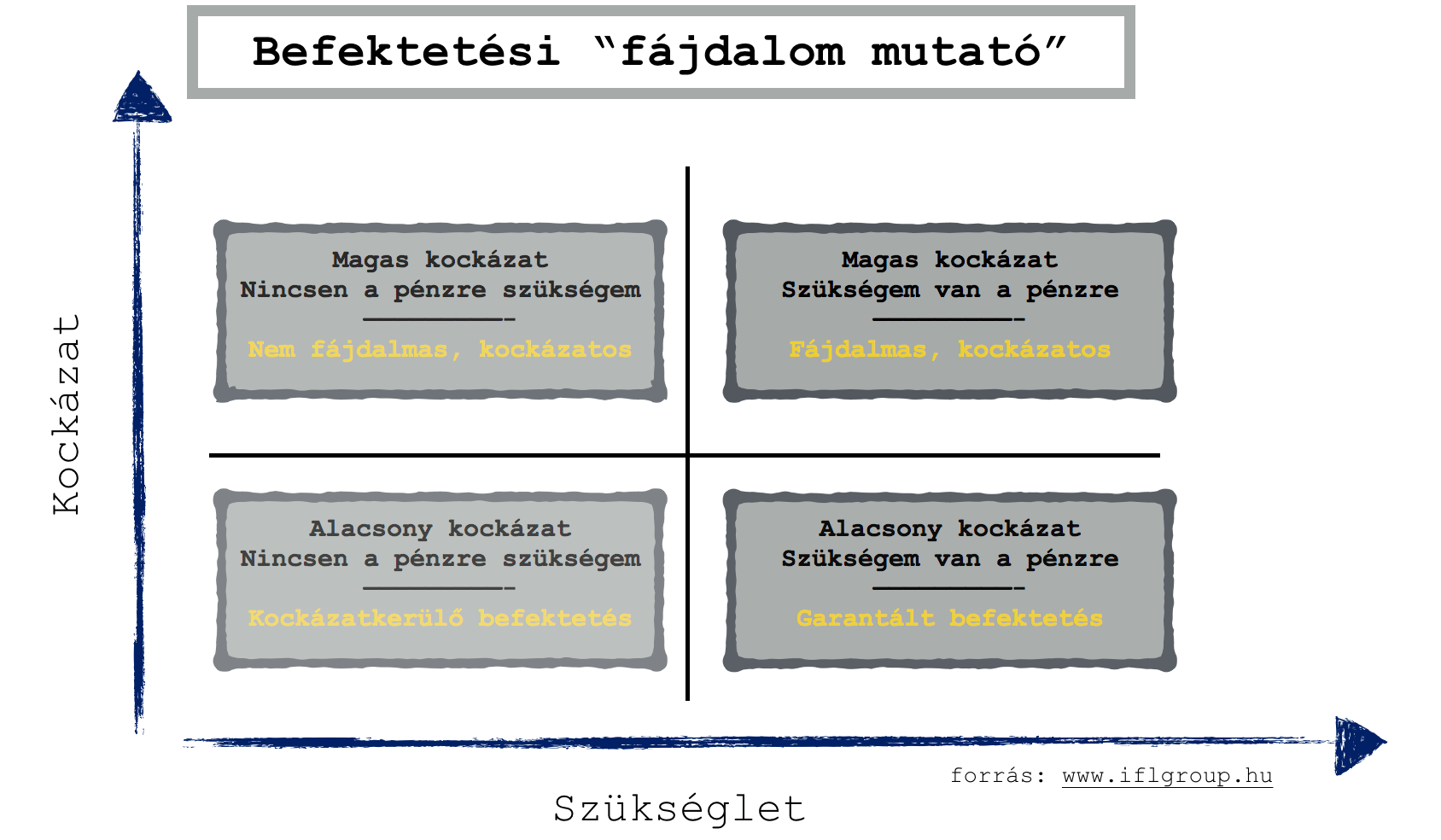

#2 Ha többet bukhatsz, mint amennyit nyerhetsz a befektetéssel

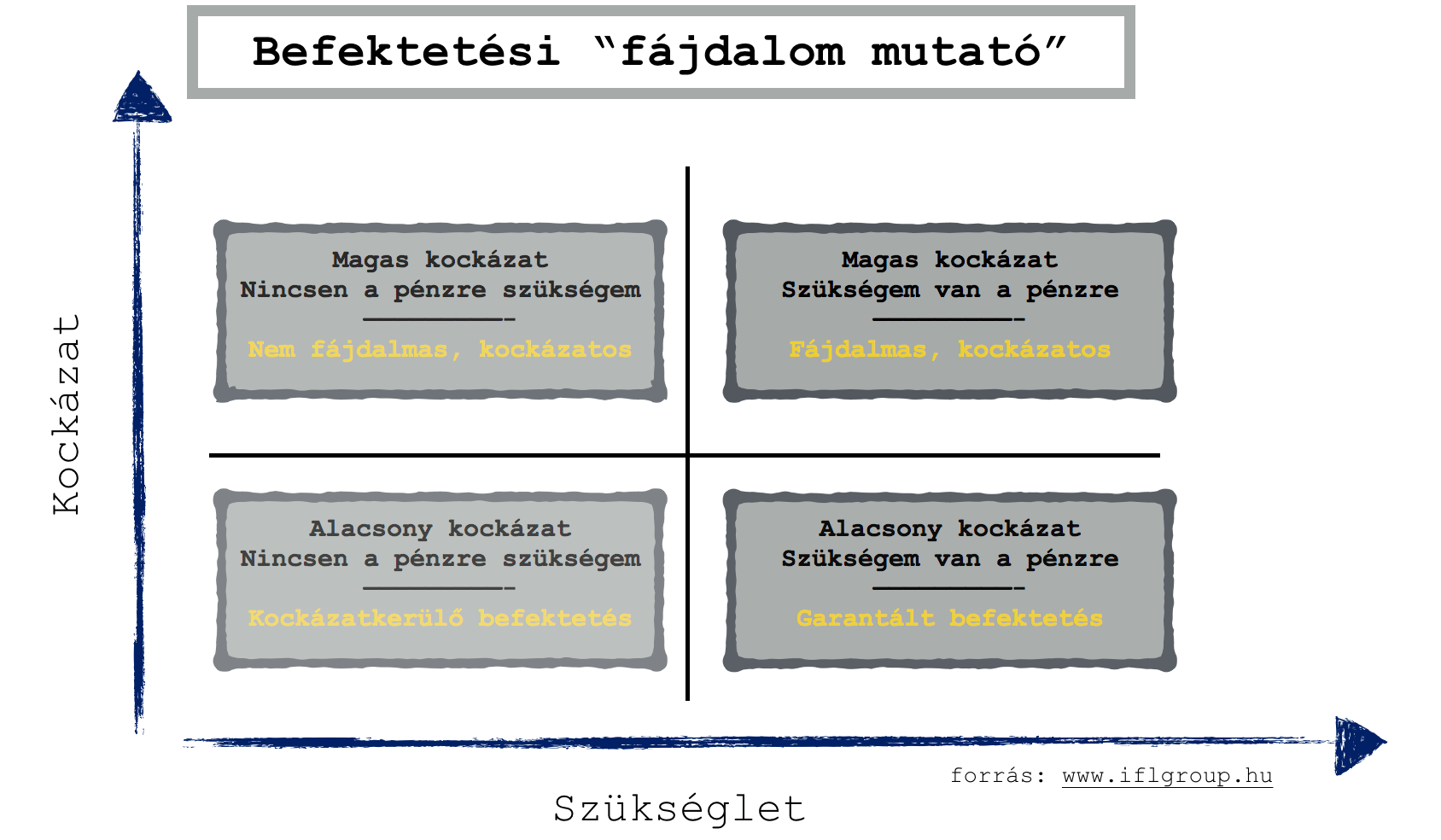

Unalomig ismételt közhely a befektetések világában, hogy akkor jó egy befektetés, ha nyereséget termel számunkra. Menjünk ennél tovább és mondjuk azt, hogy akkor érdemes a pénzünket befektetni, ha a potenciális bukta kevésbé fájna, mint az esetleges nyereség!

Minden befektetésnél meg kell vizsgálnod, hogy

- a befektetés milyen kockázatokkal jár

- a befektetett pénzre mennyire lehet szükségem (pl.: a mindennapi megélhetésemhez egy rosszabb hónapban)

Végezd el magadon a befektetési szemtesztet, azaz döntsd el, hogy a befektetni való pénzednél melyik eshetőség kavarna fel jobban? Ha nyernél x összeget, vagyha veszítenél y összeget?

Például befektetsz 1 millió forintot:

- és 5% hozamod lesz, akkor kapsz 50 000 forintot

- és 7% veszteséged lesz, akkor elvesznek tőled 70 000 forintot

Ha számodra nagyobb problémát okozva elbukni 70 000 forintot, mint amennyire „jól jönne” (azaz mennyire könnyen lenne előteremthető számodra) 50 000 forint, akkor biztos lehetsz abban, hogy ezt a pénzt nem szabad befektetned az adott kockázati szintek mellett!

#3 Ha pár évnél előrébb nem tudsz gondolkodni és a lakástakarék nem opció számodra

A mai pénzpiacon laikusok számára nem feltétlenül létezik olyan megnyugtató pénzügyi termék, ami 1-2-3 éves időtávra a költségeken és a potenciális veszteségeken felül olyan alternatívát nyújtana, amivel jelentősen lehetne a befektetésen nyerni.

Mert milyen lehetőségeid vannak, ha szeretnéd az összekuporgatott 1 millió forintodat félretenni 1-2-3 évre?

- rakd be aranyba és reménykedj abban, hogy nem lesz a piacon korrekció

- kezdj el Forexezni és próbáld megtippelni a megfelelő devizapárokat

- lépj be a kripto piacra és ne lepődj meg a votalitás miatti 30-50%-os buktán sem

- vegyél állampapírt és kockázatmentesen nyerjél az ügyleten egy minimális összeget

- vásárolj befektetési alapot és imádkozz, hogy a pénzpiac nem most omlik be

- bízz meg egy szakembert és hidd el, hogy megéri neki a te 1 millió forintoddal foglalkoznia

Nem tagadom, hogy akár jól is kijöhetsz a dologból. A gyakorlat azt mutatja, hogy az emberek a szükségesnél sokkal gyakrabban fizetnek rá egy rövidtávú befektetésre, amikor az okos tippekre hallgatnak vagy megpróbálnak mellékállásba a magyar Jordan Belforttá változni.

#4 Úgy érzed, hogy nem stabil a jövedelmed, az életed

Gyakran előfordul tanácsadások során, hogy az amúgy erős elhatárzású ügyfelet megpróbálom lebeszélni a hosszútávú elköteleződéstől vagy a befektetésről. Ennek oka, hogy számomra a pénzügy és a közgazdaságtan nem csupán számokkal leírható és kifejezhető valami. Az egésznek van egy kevésbé materiális, számos változóval rendelkező oldala is, amit nevezhetünk érzelem alapú döntéshozatalnak is.

Sokan azért akarnak kötni valamit, mert olvasták/hallották valahol, hogy jó dolog. Ez a felmerült igény elhomályosítja a realitást, a megalapozott döntéshozatalt. Hiszen előfordulhat, hogy amúgy az életünk olyan szakaszában vagyunk, amikor nem világos az előttünk álló út, bizonytalan minden.

Ilyen helyzetben nem ajánlott bármilyen szinten elköteleződni pénzügyileg, hiszen bármelyik percben más irányt vehetünk, amihez a lekötött pénzekre is szükségünk lesz. Annak pedig semmi értelme, hogy egy életre megutáltasd magaddal a pénzügyi termékeket azáltal, hogy hirtetel döntéstől vezérelve hozzányúlnál és csak magas költségek árán/ veszteséggel tudnál kiszálni belőle!

#5 Ha a kevés befektetnivaló pénzen sokat akarsz nyerni

Azt vettem észre, hogy befektetni az emberek a magas nyereség miatt akarnak. Ritkán találkozom olyannal, aki 1-2%-os hozamért megmozdulna. Mindenki a 10% felettivel számol-tervez, aminek megvannak a már ismertetett kockázatai.

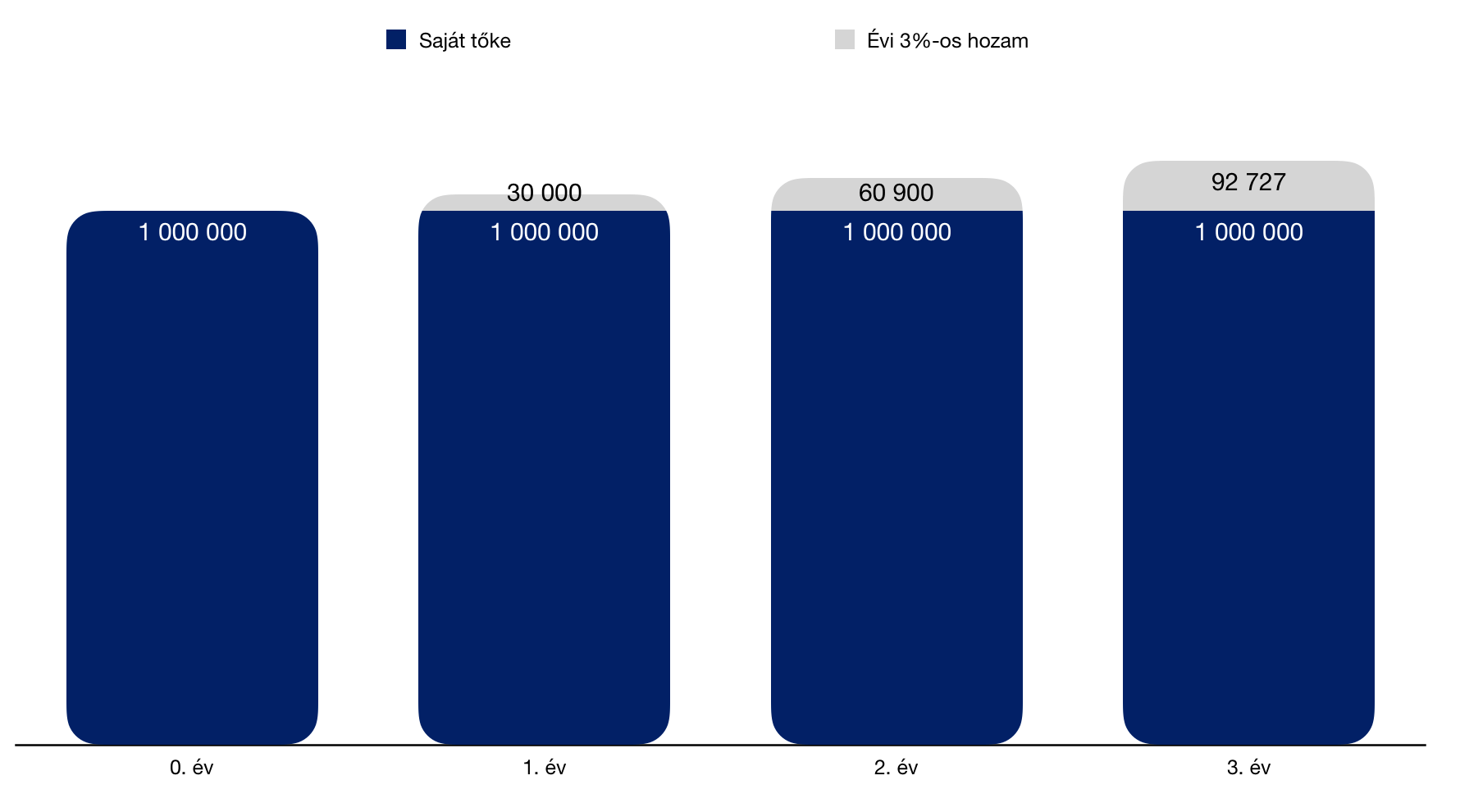

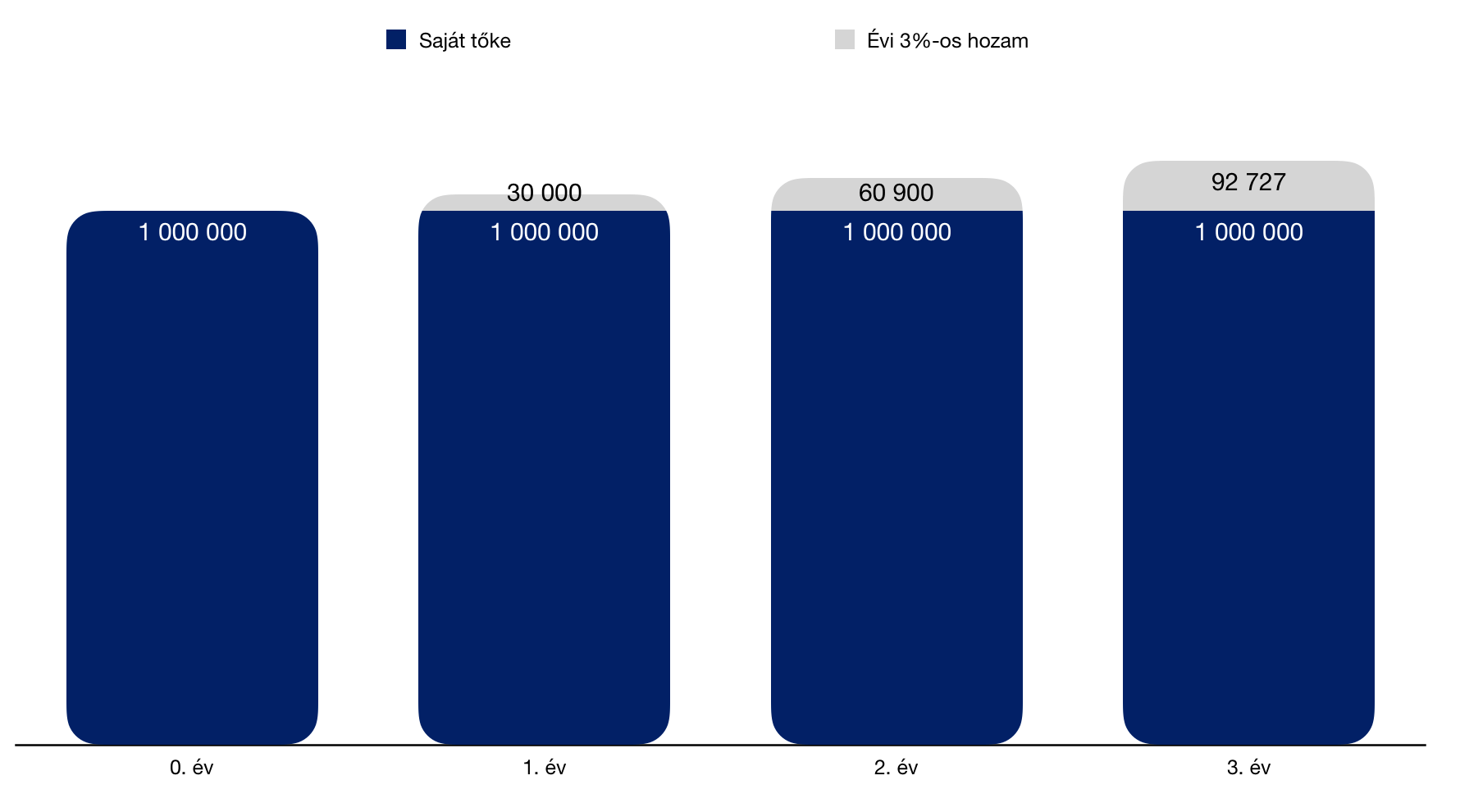

Ha van 1 millió forintod és ez egy jelentős tétel az életedben, akkor a befektetést a tőke védelme érdekében és nem a magas hozam csábításának érdekében kell meglépned. Bármilyen időtávon az igazi nyereséged egy befektetésen a saját befizetett tőkéd lesz és nem a pár %-os nyereség!

Látod a diagrammon az arányokat, hogy valójában 3%-os nettó hozam (ebből költségek és adó már le van vonva) mellett 3 év múlva is az igazi „vagyonod” az elején befizetett tőkéd? Ennek oka a nagyságrend, amivel rendelkezel.

Igazán magas 10-20%-os hozam eléréséhez potenciálisan akkor lesz esélyed, ha komoly kockázatot vállalsz és elfogadod, hogy akár 3 év után a pénzed felét is érheti a befektetésed. Ezért fontos, hogy a befektetni való pénzednél ne legyen rajtad az időbeniség terhe, legyen lehetőséged nagyvonalúnak lenni és szükség esetén akár évekre benn hagyni a pénzt.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 24. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 21, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

A hitelszabályozás Magyarországon kifejezetten érdekesen, hiszen gyakran azokra a családokra rónak nagyobb terhet, akik igazoltan szerényebb jövedelmi adatokat tudnak felmutatni, mint gazdagabb társaik. Gyakran hangzik el a magyar bankokban könnyelmű ötletként a „vegyünk fel személyi kölcsönt önerőnek”, ha nem férünk bele a JTM és HFM mutatóba, vagy a CSOK zavar be…

A CSOK olyan önerő, ami nem önerő

Ha egy banki ügyintézőt megkérdezünk, hogy akkor a CSOK tulajdonképpen az önerő része vagy pedig a HFM mutatót (ingatlan terhelhetősége. Magyarországon ez maximum az ingatlan piaci értékének 80%-a) terhelő tétel, akkor nem érti a kérdést. Gondolkodás nélkül rávágja, hogy a CSOK az önerő része!

A valóságban a CSOK vállalt gyermek esetében az önerő része és mégsem az önerő része. A CSOK ebben az esetben az önerő azon része, ami csökkenti az ingatlan terhelhetőségét is. Ez logikus, hiszen amennyiben nem tudjuk teljesíteni a feltételeket, akkor a CSOK támogatást vissza kell fizetnünk. Ha nem tudjuk visszafizetni, akkor az ingatlanra terheli a bank, amit mostmár nem lehet 120-150%-kal megterhelni.

Hogyan kell számolni hitelfelvételnél a vállalt gyermekekre járó CSOK támogatást?

A CSOK ebben az esetben az önerő része, viszont az ingatlan terhelhetőségéből kell levonni. Egy 25 millió forintos használt ingatlan esetében ez azt jelenti, hogy két vállalt gyermek esetében (1,43M) a CSOK támogatás összege mellett nekünk be kell mutatni 20% önerőt.

20% önerő ebben az esetben 5M forint, amit nem lehet vállalt gyermekre járó CSOK esetében kiváltani 3,57 készpénz+ 1,43M CSOK finanszírozási összetétellel. Ez azt jelenti, hogy kevesebb hitelt kaphatunk, hiszen a 25M forint 80%-a 20 000 000 forint, amiből le kell vonnunk a CSOK 1,43M forintját.

Legjobb esetben 18 570 000 forint hitelt tudunk felvenni erre a lakásra, mivel 5M+1,43M= 6,43M forint „önerőnk” van.

Mit tegyünk, ha nincsen elég önerőnk?

Ezen a ponton szokott a folyamat igen kellemetlen irányt venni, hiszen a nem egyértelmű kommunikáció miatt (gyakran a bankfiókban sem derül ki ez a szabály) az ügyfeleknek előre nem számított önerőt kellene belerakniuk az ügyletbe. Ilyenkor kerülnek elő megoldásként az alábbi ötletek:

- családi segítség

- másik ingatlanra szab. fel hitel

- személyi kölcsön

Bármelyik megoldást választjuk, garantáltan drágább lesz a lakásvásárlásunk (akár milliókkal), mint amit előre kiszámoltunk magunknak!

A banknak semmi felelőssége nincsen, amíg nem ad hivatalos ajánlatot

Számomra mai napig teljeséggel hihetetlen, ahogyan a szabályozás engedi a félinformációk terjedését, majd a vállvonogatás intézményét a bankrendszerben. Gondoljunk bele a folyamatba:

- Lakást akarsz venni, kiszámolod magadnak a költségvetést

- Bemész a bankba bemutatni a számokat, ahol azt mondják, hogy biztosat nem tudnak mondani, csak az anyag leadásakor. Ezen a ponton egy jobb ügyintéző elmondja a buktatókat, de az átlag pont nem foglalkozik veled ténylegesen

- A teljes anyagot csak akkor tudod leadni, ha már lepacsiztatok a lakásra és megvan az adásvételi. Az adásvételi azt jelenti, hogy fizeted az ügyvédet és a foglalót/előleget. Ezen a ponton több százezer forintot invesztáltál az ügyletbe anélkül, hogy biztosan tudnád a banki oldalt.

- Visszamész a bankba, ahol beadod az anyagot és imádkozol, hogy mostmár legyenek szívesek elfogadni a számokat.

- Vannak családok, akikkel ezen a ponton közlik, hogy így nem fog működni, mert kevés az önerő és be kéne rakni még x millió forintot

- Pánikhangulat

- Megoldás a személyi kölcsön vagy visszafordulsz és elbukod a százezreket!

- A bank hivatalos válasza a felháborodásodra: „így jártál, nem tudunk mit tenni.”

A személyi kölcsön egy nagyon beteg megoldása a bankrendszernek

Gondoljunk bele logikusan, hogy miért létezik a rendszerben úgynevezett adósságfék, aminek részei a JTM (jövedelemarányos törlesztés) és a HFM (ingatlan terhelhetősége – 80-20)? Pontosan az lenne a cél, hogy a hitelt felvevők ne vállalják túl magukat.

De pontosan ezek a fékek kényszerítik bele a folyamatosan emelkedő pályát bemutató ingatlanpiacon a családokat a lényegesen magasabb törlesztőrészletek bevállalására azáltal, hogy lakáshitel helyett kénytelenek a drágább személyi kölcsönöket is felvenni az emberek.

Számoljuk ki, hogy mennyit bukhat egy ilyen család!

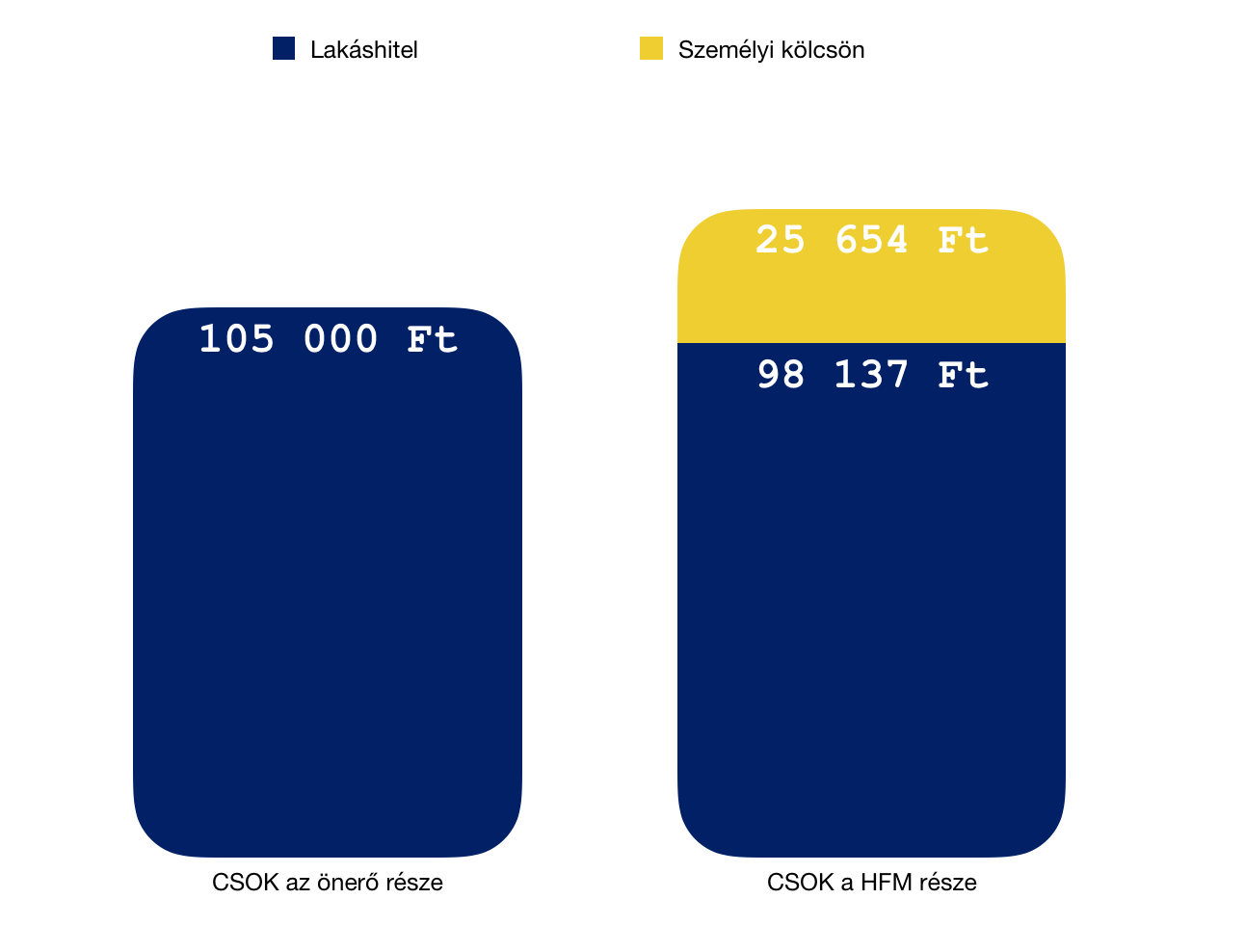

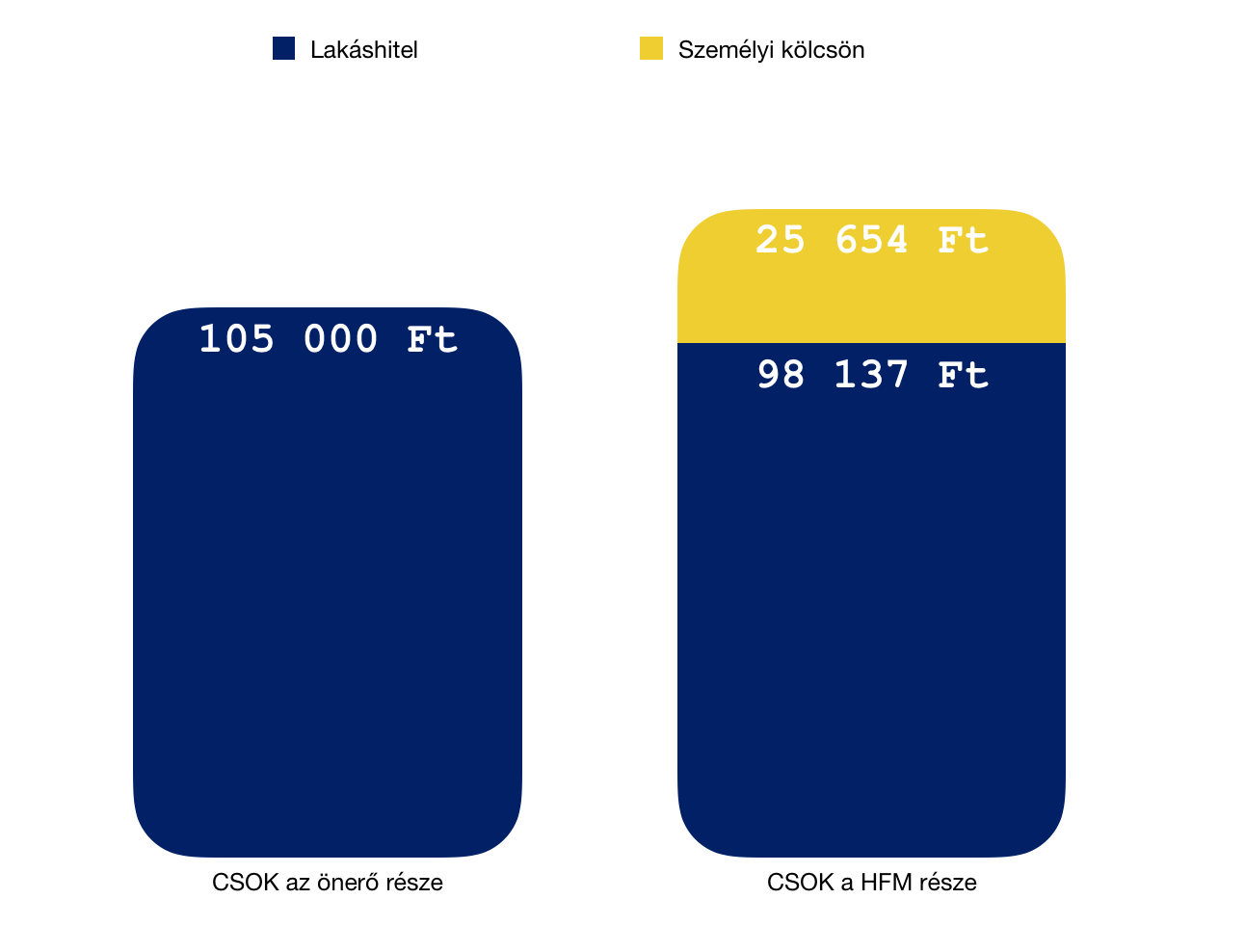

Tegyük fel, hogy 25M forintos használt ingatlant szeretnénk vásárolni CSOK 2 vállalt gyerekkel és 3,57M forint önerővel! A hitelt 25 évre szeretnék felvenni és a jövedelmük közösen 350 000 forint.

Láthatjuk, hogyha a családnak a hitelszabályozás megengedné, akkor 20M forint hitelt tudnának felvenni 25 évre havi 105 000 forintos törlesztésért cserébe. Azonban a CSOK önerő problémája és ezáltal a készpénz hiánya belekényszeríti őket egy olyan helyzetben, amikor a bank nagyobb biztonságban érzi magát, ha „inkább” 123 791 forintot fizetnek havonta a személyi kölcsönre és jelzáloghitelre összesen.

A veszteség változatlan kamatok mellett évente 225 492 forint az első 8 évben, amíg tart a személyi kölcsön. Összesen 1 803 936 forinttal kell többet befizetni ezen időszak alatt!

Érdekes, mert hosszútávon még jobban is járhat a család…

Mielőtt tovább megyünk, érdemes megnézni a teljes visszafizetést (feltételezve, hogy nem fognak előtörleszteni és változatlan kamatok mellett).

- 1. verzióban 300x 105 000 = 31 500 000 forint

- 2. verzióban 96 x 123 791 = 11 883 936 + 204 x 98 137 = 20 019 948 = összesen 31 903 884 forint.

Azaz a személyi kölcsönre való „kényszerítéssel” összességében 403 884 forinttal kell többet visszafizetni, ami még egy kezelhető kötelezettség lenne 25 éves távlatban. Nem is ezzel van a probléma, hanem a teljesen hibás gondolkodásmóddal!

Miből gondolja a bank, hogy ez így biztonságosabb lesz?

Az igazi rejtély a logikai feltételezés, miszerint a személyi kölcsönnel vegyített lakáshitel a példában működhet, míg az első verziót a banki hitelfelvételi szabályozás tiltja meg, mondván kockázatos. Tehát adva van egy olyan buta szabályozás, ami azt „gondolja”, hogy a 105 000 forintos törlesztés kockázatosabb, mint a 98 137 + 25 654 forintos kötelezettségvállalás.

A probléma valójában az, hogyha a bank engedné az első verziót (20M forintos hitel), akkor túlmennének a 80%-os ingatlanfinanszírozási arányon, ami az MNB szerint a bankrendszer stabilitását veszélyeztetné egy következő válságos időszakban. Talán érthető és indokolható ez a szabályozás, de nem szerethető!

A bankrendszer akkor instabil, ha az adósok képtelenek fizetni a hiteleiket. Sosem az ingatlanok túlfinanszírozásával volt az alapvető probléma (100%-os finanszírozásig), hanem a drasztikusan változó törlesztőrészletekkel (devizahitelek). Ugyanis az eredetileg vállalt törlesztőrészletek valódi bizonyossággal tarthatóak lettek volna az átlagos hitelfelvevő számára!

A megoldás 100%-os ingatlanfinanszírozás esetén továbbra is a forint alapú, min. 10 évre fixált kamatperiódus lehetne!

Miért nem kötelező lakástakarékot kötni a lakáshitel mellé?

Persze lehet azon morfondírozni, hogyan lehetne elkerülni a bankrendszer instabillá válását. Ha nem fogadjuk el, hogy a változatlan törlesztőrészletek önmagukban elég biztonságot képesek nyújtani egy átlagos hitelfelvevő esetében (hiszen ezzel kalkulálja a családi költségvetést), akkor alternatív megoldásokhoz kell nyúlnunk:

Ilyen megoldás lehetne a lakástakarék megkötése! Ha megfigyeljük, akkor a példában közel 20 000 forint volt a törlesztőrészletbeli különbség. Ez pedig pont egy maximális betéti összeggel indítható lakástakarék „ára”. 80%-nál magasabb finanszírozási aránynál miért nem kötelezi a bank a hitelfelvevőt arra, hogy kössön egy ilyen szerződést, amit aztán majd betörleszt 4-5-6-8-10 év múlva a hitelbe?

- ezzel csökkentve a tőketartozást

- ezzel csökkentve a havi törlesztőrészletet

- ezzel bizonyosságot adva, hogy a hitel stabil

- ezzel tulajdonképpen saját biztonsági tartalékot képezve, hiszen a lakástakarékhoz bármikor hozzá lehet nyúlni és likvid tőkévé alakítani (támogatás bukta)

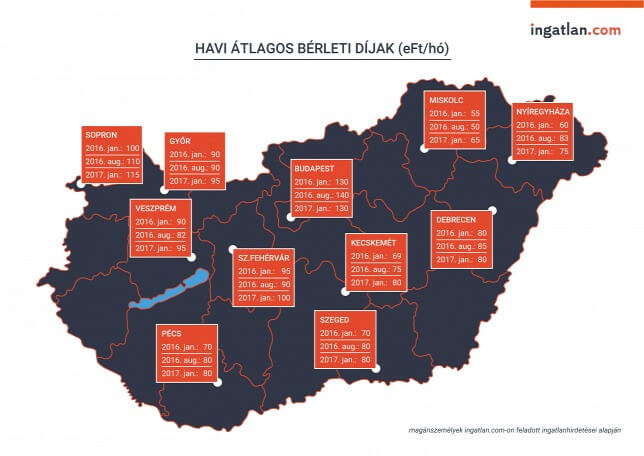

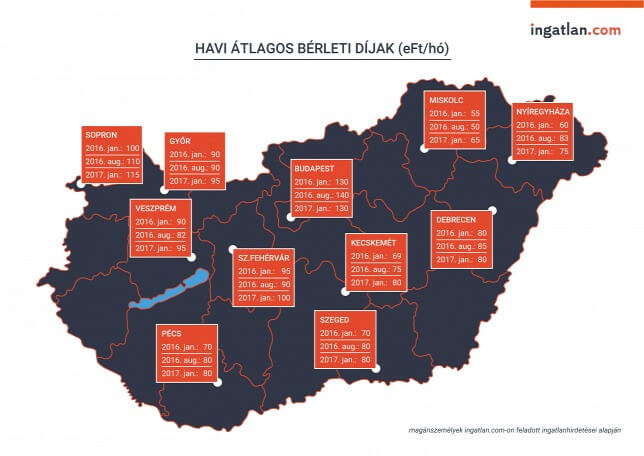

Érthetetlen a félelem egy olyan időszakban, amikor az albérlet drágább, mint a lakáshitel

Érdemes megnézni Magyarország albérleti árait. 2017-ben Budapestben az átlagár 130 000 forint volt, amit szinte biztosan ki kell fizetni egy olyan lakásért, amit 25-27 millió forintért meg tudnánk vásárolni. Mindenkinek laknia kell valahol. A lakástulajdonosok azt használják ki, hogy a legtöbb családnak nincsen elég önereje a szigorú banki szabályozás szerint, viszont ki tud fizetni 130 000 forintot lakhatásra.

Ennek tükrében még ijesztőbb 2018-ban az a hitelszabályozás, ami azt mondja, hogy rizikós (a példában) 105 000 forintos törlesztéssel lakásvásárláshoz segíteni egy családot, de megvalósítható ugyanez az eredmény 123 791 forinttal vagy elfogadható a számok ismeretében, hogy ennek a családnak minimum 130 000 forintot kell majd albérletre kifizetnie.

Ez nem adósságfék, hanem lakhatási fék ebben a formában.

Át kéne gondolni a hitelezési folyamatokat és a lakhatás biztosításának a szabályait!

Minél többet gondolkozok az akadályokon és a rendszerbe épített kiskapukon, annál jobban egyértelművé válik számomra, hogy a jelenlegi rendszer kevésbé támogatja a felelősségteljes vállalásokat és inkább „kényszerít” a túlvállalásokra.

Érdemes lenne bevezetni a „lakhatási lakáshitelek konstrukcióját”, ami megkülönböztetné a lakhatás céllal megvásárolni kívánt ingatlanokat a befektetési céllal vásárolandótól. Ebben a különleges esetben kiterjeszteném az ingatlan terhelhetőségét akár 100%-ra (természetesen JTM korláttal, azaz az igazolt jövedelem maximum 50%-a lehet összes törlesztőrészlet), megkönnyítve a saját ingatlanhoz való jutást.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | aug 14, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Az év bármelyik szakaszában jöhet egy olyan váratlan fordulat, amikor szükségünk lenne pénzre, de kevés tartalékkal rendelkezünk. A nyár többnyire a pihenés évszaka, de ha tényleg lazítani és pihenni szeretnénk, akkor a zsebünkbe kell nyúlnunk.

Amikor nincs félretett pénzünk rögtön az első gondolatunk a hitel, amit gyorsan szeretnénk elintézni. A pénzintézetek versengenek értünk, a legkülönfélébb ajánlatokkal találhatjuk szemben magunkat, amelyek kifejezetten a nyaralási szezonra lettek kitalálva.

Bennünket is bombáznak a bankok, pontosabban az e-mail fiókunkat. Ezeket vesézzük most ki, valamint segítünk, hogy milyen szempontokat érdemes figyelembe venni a hitel felvétele előtt.

Provident a heti kölcsönök szakértője

A Provident egy heti kölcsönnel szeretne segítséget nyújtani, amelynek keretein belül az ügyfél 30 000 és 440 000 Ft közötti kölcsönt kaphat. Hogy mit érdemes tudni erről az ajánlatról? 200 000 Ft összeg esetén, ha 110 hetes futamidőt választunk a THM 24,9%. Az éves ügyleti kamat 22,28% (amely rögzített hitelkamat).

A kölcsön teljes díja ebben az esetben 51 100 Ft; így a teljes visszafizetendő összeg 251 100 Ft. Háromféle futamidő közül választhatunk: 57, 72, vagy 110 héten át. Természetesen mindhárom esetben változnak a fent leírt adatok.

Azt viszont mindenképpen tudni kell, hogy a Provident nem csak hazánkban, más országokban is az élbankok egyike, így teljes mértékben megbízható. Mielőtt bármilyen döntést is hoznánk, lehetőségünk van segítséget kérni tőlük, ahol részletesen elmagyaráznak mindent, így nem érhet meglepetés a törlesztés felénél.

Amennyiben mégsem tudjuk megfelelően törleszteni a kötelező részünket, akkor annak természetesen jelentős következményei is lehetnek. Amennyiben egy keveset is késünk a fizetéssel, rögtön késedelmi díjat kell fizetnünk, amit a kölcsönszerződésben mindig pontosan meghatároznak. Ezért nagyon fontos, hogy előre gondolkodjunk és ésszerűen nyúljunk a kölcsönfelvétel lehetőséghez.

Az alábbi képen látható az részletesen, amit fent is leírtunk:

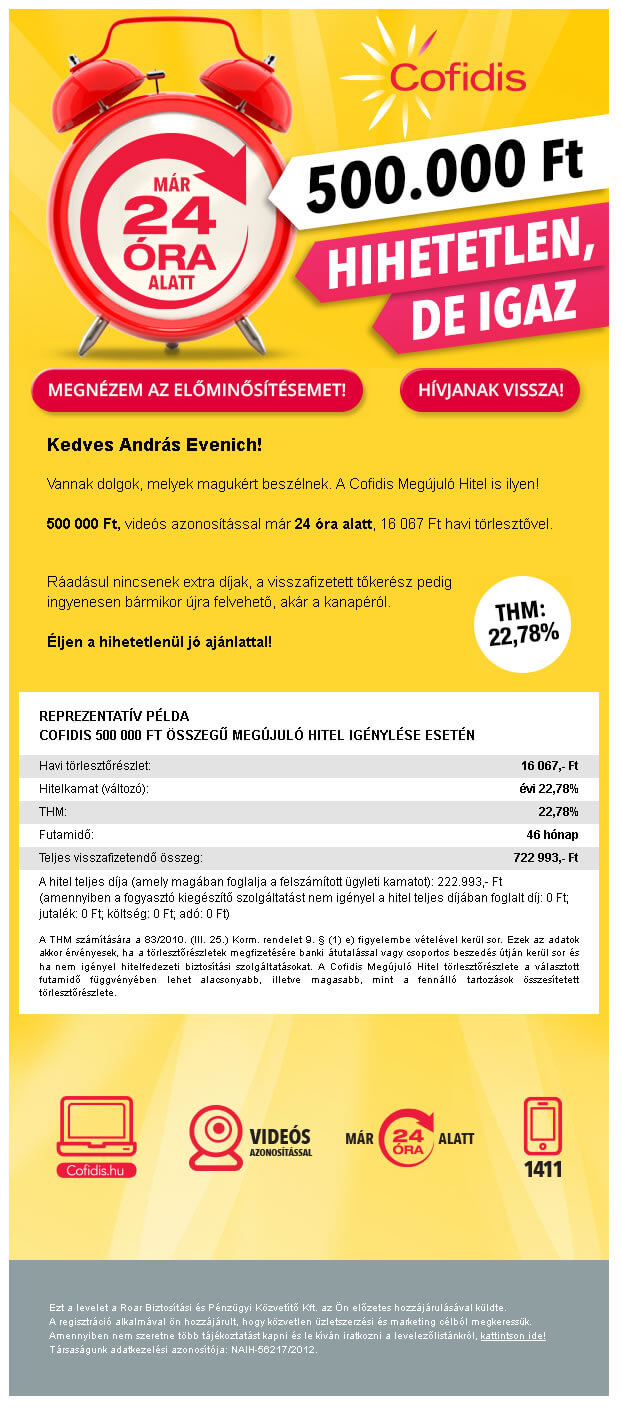

Cofidis hitel videó azonosítással

Egyáltalán nem kell meglepődnünk, hogy a Provident mellett a Cofidis is megragadja a lehetőséget, és egy olyan ajánlattal rukkol elő, ami nyáron kecsegtető lehet többek számára is. Ebben az ajánlatban 500 000 Ft készpénzt adnak minden ügyfélnek, és ami igazán extra ebben az egészben, hogy akár 24 óra alatt hozzájuthatunk, méghozzá videós azonosítással. Nem kell tartanunk extra díjaktól, az addig visszafizetett tőkerész pedig ingyenesen bármikor újra felvehető.

Valószínűleg sokak számára egyre inkább kecsegtető az ajánlat. Abban az esetben, ha élünk ezzel a lehetőséggel, akkor 22,78%-os THM-el és hitelkamattal kell számolnunk. A Provident ajánlatával szemben itt a hitelkamat változó, nem rögzített. A törlesztés havonta 16 067 Ft 46 hónapos futamidő esetén. A kölcsön teljes díja 222 993 Ft, ezért a teljes visszafizetendő összeg 722 993 Ft.

A Cofidis magyarországi weboldalán lehetőségünk van élő csevegésre is, ahol információkhoz juthatunk a kölcsönnel kapcsolatban. Ezért ha az ajánlatuk felkeltette az érdeklődésed, mindenképp érdemes tőlük is érdeklődnöd, hogy biztosan a birtokodban lehessen minden szükséges információ.

Az alábbi képen láthatjuk a lényeges információkat a kölcsönnel kapcsolatban:

CETELEM csökkentette THM-jét

Itt már mertek merészebbet álmodni és igyekeznek tényleg a legnagyobb igényeknek is eleget tenni. Kölcsönt ajánlanak akár 9 900 000 Ft-ig, folyósítási díj nélkül, akár 8,90%-os rögzített hitelkamattal. Ha például szükségünk van azonnal 3 000 000 Ft-ra, és a Cetelem bankhoz fordulunk, akkor 60 hónapos futamidő esetén 9,27%-os THM-re kell számítanunk. Az éves kamat fix, ahogy azt már korábban írtuk (8,90%). Havonta 62 129 Ft-ot kell fizetnünk törlesztésképp.

A kölcsön teljes díja 727 740 Ft, így 3 727 740 Ft lesz a teljes visszafizetendő összeg. Amennyiben ilyen nagy kölcsönben gondolkodunk, valóban érdemes átgondolni, hogy mennyire biztos a pénzügyi forrásunk. Azt mindenképp fontos megemlíteni, hogy ez az ajánlat 2018.09.06-ig érvényes.

A beillesztett képen a Cetelem által leírt információk láthatóak:

SBERBANK fair hitel ajánlata

Az előző ajánlatokhoz hasonlóan itt is egy nyári ajánlatról van szó, 2018 szeptember 30-ig érvényes. A Fair Expressz Személyi kölcsönhöz már hozzájuthatunk, ha a jövedelmünk eléri a nettó 68 000 Ft-ot. Ígéretük alapján 48 óra leforgása alatt készhez kaphatjuk a kért összeget.

Akár már 6,95%-os fix kamattól igénybe vehetjük és a pénzt szabadon felhasználhatjuk. 1-től 5 évig terjedő futamidő közül választhatunk, 300 000 és 1 000 000 Ft közötti összeget igényelhetünk.

Vegyünk egy egyszerű példát, akárcsak a Cofidisnél, itt is 500 000 Ft kölcsönt veszünk fel. Ebben az esetben a hitelkamat 6,95% (ami rögzített), a hitel teljes díja 62 457 Ft, ami azt jelenti, hogy a visszafizetendő összeg 562 457 Ft. Abban az esetben igazak ezek az adatok, ha 36 hónap (3 év) futamidőt igényelünk.

A THM 7,97 % és a havi törlesztőrészlet 15 453 Ft. Érdemes figyelembe venni, hogy a Fair Expressz Plusz Személyi kölcsönt kizárólag magánszemélyek vehetik fel szabad felhasználás céljából.

A szokásos kép, 500 000 Ft-os kölcsönnel lett számolva:

CIB Bank segít az előrelépésben

A SBERBANK ajánlatához hasonlóan itt is szabad felhasználású az igényelt összeg, akár idegen banki hitelkiváltásra is. A CIB Előrelépő Személyi Kölcsönt már ingatlanfedezet nélkül igényelhetjük. Előnyös, hogy akár 10 perc alatt megszülethet az előbírálat a telefon segítségével.

A futamidőt kedvünk szerint választhatjuk 12-96 hónap között. 300 000 és 10 000 000 Ft közötti összegeket igényelhetünk. Amennyiben 1,5 millió forint értékű kölcsönt veszünk fel, 84 hónapos futamidővel a havi törlesztőrészlet 25 796 Ft, és a teljes visszafizetendő összeg 2 166 864 Ft. A kamat 10,99%, illetve a THM 11,73%! Ezek az eredmények havi jóváírás vállalásával lettek számolva.

Érdekesség, hogy az Előrelépő Személyi Kölcsön az év lakossági hitelterméke kategóriában első helyezést ért el a 2017-ben megrendezett Mastercard – év bankja seregszemlén.

OTP Bank hitele 1% kedvezménnyel

Természetesen ezen a listán az OTP is szerepel, akik szintén nem akartak kimaradni a nyári hiteldömpingből. Most akár 1% kedvezményt is kaphatunk online hitel igénylés esetén, amellyel akár 49.260 Ft-ot is spórolhatunk.

6 100 000 Ft feletti igényelt hitelnél, 7,99%-os kamattal kell számolnunk. Amennyiben például 2 000 000 forintot szeretnénk, 84 hónapos futamidővel, abban az esetben a havi törlesztőrészlet 42 024 forint lenne, illetve a THM 19,5%! A szabad felhasználású személyi kölcsönt rögzített, akciós törlesztőrészlettel kaphatjuk készhez. Az alábbi számítás az online kedvezménnyel lett számolva.

Hogyan érvényesíthetjük az online kedvezményt? Visszahívást kell kérnünk az OTP Bank weboldalán, ahol meg kell adnunk az e-mail címünket, amelyre elküldik az online kuponkódot. Ezt követően hívni fognak a részletekkel és azonnal foglalhatunk időpontot is az ügyintézéshez. Végezetül a papírmentes szerződéskötéskor be kell mutatnunk a kuponkódot, és alá kell írnunk elektronikus aláírással.

Mit érdemes figyelembe venni?

Íme néhány megfontolandó tanács a hitelmindenkinek.hu-től ami abban segít, hogy a hitelfelvétel előtt mit gondoljunk át nagyon alaposan.

Mindenekelőtt szinte kötelező készíteni egy családi költségvetést. Ennek számolásakor figyelembe kell vennünk a havi kiadásokat, amelyek nem elhanyagolhatóak.

Ki kell számítanunk azt is, hogy mekkora az az összeg, amit egészen biztosan törlesztésre tudunk majd fordítani minden hónapban anélkül, hogy a család nélkülözne és a váratlan helyzetekre is legyen keret.

Nagyon fontos, hogy bármennyire is sürgős a pénz, nem szabad elhamarkodottan dönteni. Amennyiben meggondolatlanul írunk alá egy szerződést az hatalmas gondokat okozhat akár már a közeljövőben is.

Érdemes mindig türelmesnek és megfontoltnak maradni. Akár több banktól is információkat kérni és alaposan átgondolni és utánaszámolni. Több ajánlat is kecsegtetőnek tűnhet, azonban nem szabad elkapkodni.

Nem szabad csak a reklámokat nézve dönteni!

Kérjünk bővebb információkat a banktól, pénzügyi tanácsadóktól, illetve bárkitől, aki hasznos részletekkel szolgálhat. Kimondottan lényeges, hogy mindig a hitelcélnak megfelelő hitelt válasszunk!

Érdemes lehet egy szakértő segítéségét is kérni, hiszen ő pontosan megtudja mondani, hogy melyik a legmegfelelőbb kölcsön a számunkra. Sosem jó, ha feleslegesen dobunk ki pénzt az ablakon!

Az ilyen döntéseknél a türelem az egyik legfontosabb szempont, illetve a tájékozódás. Ésszerűen kell cselekedni és megfontoltan! Ne feledjük, néhány esetben több évre kötelezzük el magunkat, ami hatalmas felelősség!

Vendégcikk: a cikk szerzője a hitelmindenkinek.hu csapata

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. augusztus 14. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[5 eset] Mikor ne vegyünk fel jelzáloghitelt?](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-amikor-ne-vegyunk-fel-jelzaloghitelt.png)

![[5 eset] Amikor a legjobb befektetés, ha nem fektetsz be](https://iflgroup.hu/wp-content/uploads/2018/08/5-eset-legjobb-befektetes.png)