Szerző: Szarvas Norbert | jan 11, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Ma olvastam az egyik Facebook csoportban, ahogyan az egyik kommentelő óvatosságra int a hitelközvetítőkkel szemben, hiszen ők a pénzpiac azon kupecei, akik oda viszik az ügyfelet, ahol többet jattol vissza a bank. Ebben a percben jöttem rá, hogy a legtöbben a mai napig nem tudják, hogyan kell egy hitelközvetítővel együtt dolgozni, egyáltalán a hitelközvetítő miért fontos egy hitelügyletben…

A hitelközvetítő az a személy, aki a bank és az ügyfél között áll, az ügyfél érdekeit érvényesíti, miközben a banknál szerzett sajátságos kapcsolatai révén tudja előre lendíteni az ügyletet. A hitelközvetítő az a személy, aki tapasztalatával és tudásával segít a megfelelő hitelkonstrukció kialakításában és szakmai támogatást nyújt- legalábbis ennek így kellene működnie…

A hitelközvetítő oda megy, ahol több a jutalék

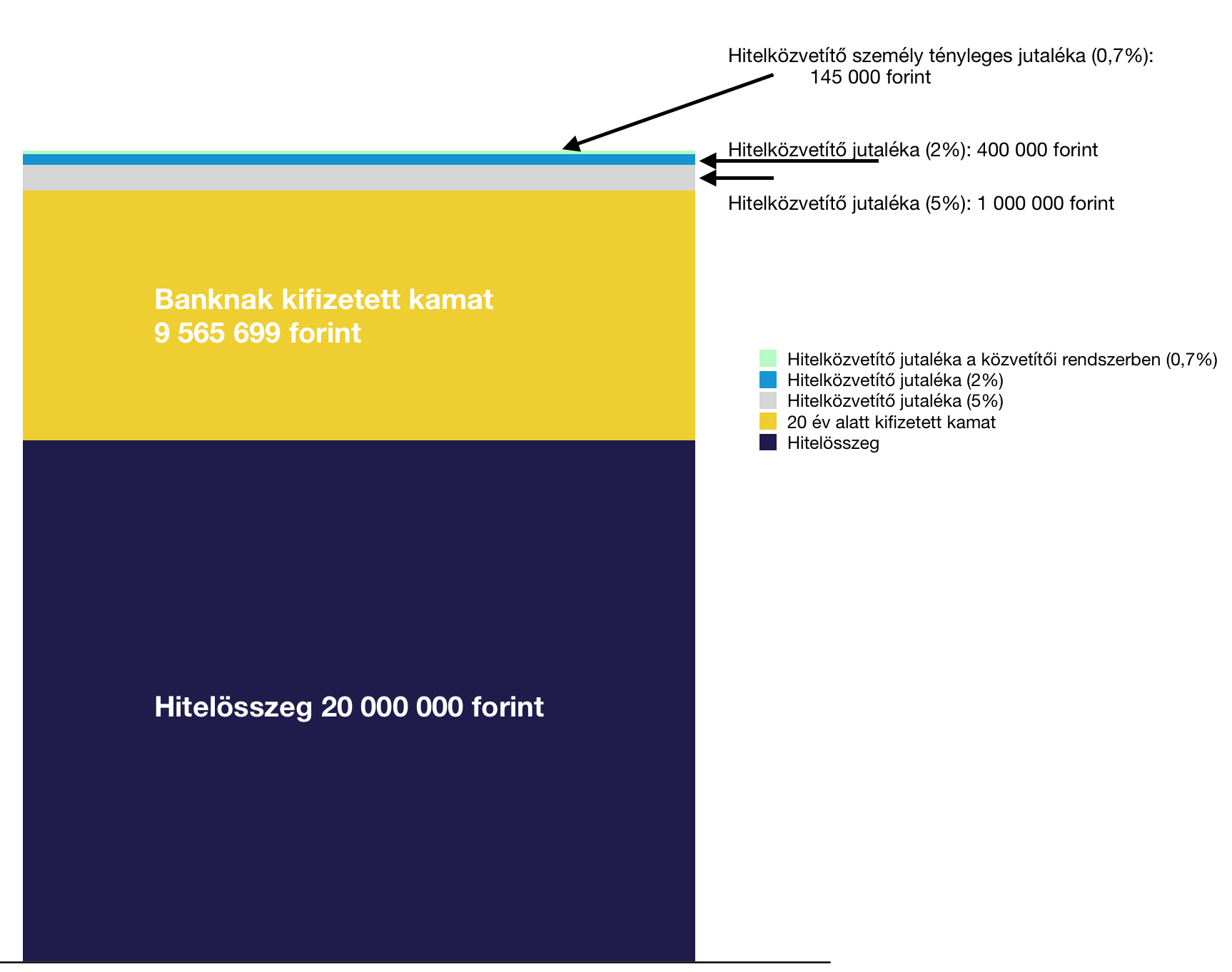

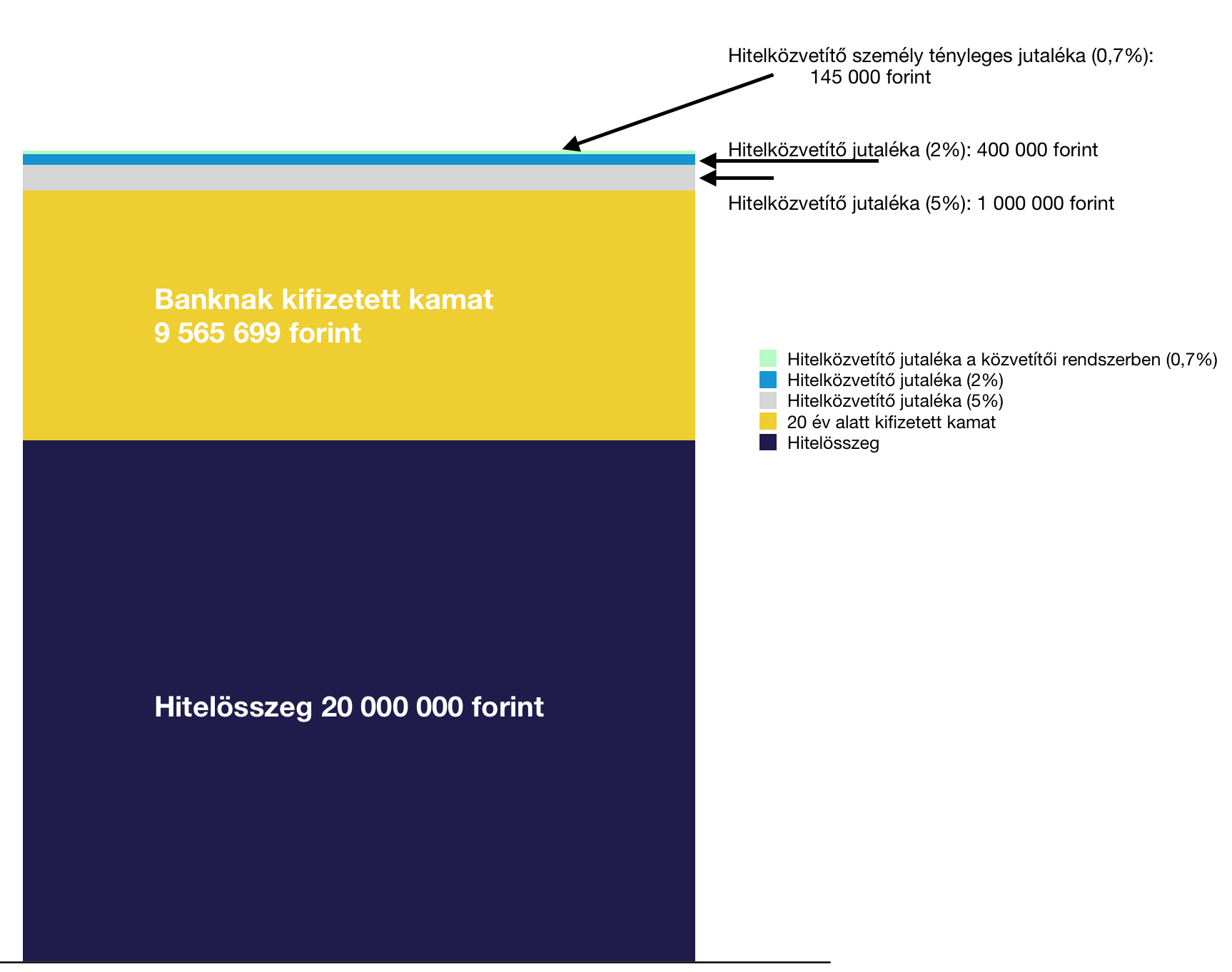

Talán a legnagyobb félelme az embereknek, hogy a független hitelközvetítő egyáltalán nem független. Szimpla egyszerűséggel oda viszi az ügyfelet, ahol a legtöbb jutalékot kapja. 2016. március 21-től életbe lépett az a törvény, amely legfeljebb 2 százalékban maximalizálja a hitelközvetítésből származó közvetítői jutalékot. Ezt a 2%-ot azonban nem kapja meg a közvetítő egy összegben, hiszen ebből úgynevezett fenntartási jutalékként 0,4%-ot elkülönítenek, amit majd később fizet ki a bank.

Ráadásul azok a közvetítők, akik nem önállóan szerződtek le bankokkal, hanem valamilyen közvetítő cégnél helyezkedtek el, gyakran ennek az összegnek a töredékét (kb.0,3-0,7%) kapják meg a szervezeti szintek (struktúrák) közötti jutalékleosztás következtében. Ezzel a törvénnyel kívánták legit elvárássá alakítani a hitelközvetítők függetlenségét, hiszen innentől kezdve minden bank ugyanakkora jutalékot fizethet.

Ráadásul a törvény megszüntette a „mindenféle” incentive utak és ajándékok osztogatását a közvetítők számára. Ma már kétszer át kell gondolnia az adott banknak, hogy akár egy pohár vizet is ajándékba ad e a közvetítőnek vagy sem. Mert akár ezzel is megsértheti a hitelközvetítéssel kapcsolatos törvényt!

Nem csak egységes, hanem átlagosan 60%-kal kevesebb lett a jutalék

Ennek az idézet törvénynek volt egy másik, kevésbé emlegetett hozadéka is. A törvény előtti időszakban a jutalékok mértékét a piaci verseny határozta meg. Így voltak olyan bankok, akik többet, míg mások kevesebbet fizettek ki. Abban egységes volt a piac, hogy a mostani 2%-nak átlagosan a duplája lett kifizetve a hitelközvetítő hálózatoknak.

Hazugság volt az indok, miszerint emiatt olcsóbbak lesznek a hitelek. Nem lettek olcsóbbak! Sőt, a törvény másnapján többek között az OTP bank kamatot emelt, aminek köze lehetett ahhoz a tényhez, miszerint a hitelközvetítői piac zsugorodásnak kezd a csökkentett jutalékok miatt, így töménytelen mennyiségű ügyfél „szakad rá” direkt módon ügyintézési időben a limitált kapacitási bankrendszerre. Magyarul a törvénnyel „kivették a féket” a rendszerből, tehát a hitelközvetítőt, aki átvette a banktól az ügyfélkapcsolati és ügyféltájékoztatási feladatokat.

Tényleg a hitelközvetítő jutaléka a sok?

Láthatjuk, hogy a hitel nagyságához képest a hitelközvetítő jutaléka közel sem volt akkora tényező, mint a banknak kifizetett kamat (és akkor a járulékos költségekről nem beszéltünk). Ráadásul a hitelközvetítők mindig ugyanazt a hitelt tudták közvetíteni, amit az ügyfél is elért a bankban. Tehát nem volt a hitelközvetítő miatt feláras a hitelszerződés!

Egyszerűen annyi történt, hogy a hitelközvetítőknek kifizetett jutalék jelentős része úgy maradt a bankok zsebében, hogy közben a hitelközvetítőkre hárult továbbra is a „vállalkozói rezsi”, az ügyfelek felhajtása, a marketing költség, a megemelkedett adminisztrációs teher, a vizsgamegfelelési kényszer, az utazási költség és egyéb kiadások.

Lehet azt mondani, hogy egy hitelközvetítőnek „ez a munkája”, de ezidáig sem az ügyfél fizette a független hitelközvetítőt (jó esetben), hanem a bank a saját nyereségéből. Hiszen az ügyfélnél emiatt nem keletkezett további teher!

A jó hitelközvetítő nem személyi asszisztens

Még a válság előtt egy nagyon sikeres és jó hitelközvetítő mondta: „Én nem vagyok senkinek sem a futára! Bejön az ügyfél, elmondom melyik hitelkonstrukcióval jár a legjobban, azt melyik bankban tudja elintézni, megmutatom kihez kell fordulnia, és végül összeírom a beszerzendő dokumentumok listáját. A kész anyagot egyszer beviszem a bankba, de onnantól kezdve már rajtuk múlik!

Egy jó hitelközvetítő legnagyobb hozzáadott értéke az idő:

- időt spórol a hitelfelvevőnek és a banknak egyaránt

- felgyorsítja az ügymenetet

- segíti a kommunikációt

- szaktudásával hamarabb megtalálja a legjobb konstrukciót

- és esetenként milliókat spórol

Ez a felsorolás nem azt jelenti, hogy minden esetben így működik a valóságban minden közvetítő által intézett ügymenet. Saját példákon tudnám bemutatni, hogy a legnagyobb jószándék és megfelelő hitelezési tudás mellett sem zárható ki a banki folyamatokból azok a tényezők, amik gyakran hetekkel képesek hátráltatni egy ügyet.

A hitelközvetítőnek a tudását és ne az idejét használd el

Ezen a szakterületen az igazán jó hitelközvetítőnek az ideje a legfontosabb erőforrása, ami véges, hiszen sokan keresik fel. Éppen ezért nagyon fontos lenne, hogy célirányosan, közösen együttműködve haladjon az ügyfél és a közvetítő. Hiszen a közös cél a hitel minél hamarabbi kifolyósítása. Éppen ezért ez az üzleti (esetenként baráti kapcsolat) nem olyan dinamikában működik, mintha beülnél a bankban az ügyintéző elé, aki az ülésért és sztorizgatásért is megkapja a fix fizetését.

Éppen emiatt a hozzáadott érték miatt (ügyfél érdekében történő ötletelés a konstrukcióról, piaci információk, tapasztalati tippek…stb) lenne fontos minden hitelfelvevő számára, hogy megtalálja a számára hiteles független hitelközvetítőt. Mert lehet, hogy a közvetítő nélkül is hozzájutnál ugyanahhoz a konstrukcióhoz, de lehet, hogy magadtól nem találnád meg. Az is lehet, hogy megtalálnád, de menet közben valami probléma adódik, amit egy hitelközvetítővel gyorsabban meg tudtok oldani, mint a bankfiókban agyonterhelt és teljesen közegidegen ügyintézővel.

Van, akinek az „ingyen” is túl sok

Saját tapasztalatból (is) látom, hogy vannak olyan ügyfelek, akiknek csak az információ kell. Ha szükséges, akkor hitegetik a hitelközvetítőt, több alkalommal találkoznak, amíg minden bonyolult kérdésre nem kapnak választ. Amikor már minden megvan, akkor a célegyenesbe ért az ügy és „már csak be kell adni a papírokat”.

Valami teljesen hülye logika mentén vannak olyanok, akik ezen a ponton lerázzák magukról a közvetítőt és az előre megbeszélt konstrukciót az előre kiválasztott banknál veszik önmaguktól ígénybe. Ilyenkor a hitelközvetítő elesik a munkája után járó fizetségtől és az erőforrásait ingyen bocsájtotta rendelkezésre annak ellenére, hogy nem ez volt a megállapodás. Külön érdekesség, hogy ezen a ponton (sem) éri anyagi hátrány az ügyfelet, ha a közvetítő által kerül beadásra az ügylet.

A vetésforgó örökérvényű törvénye alapján

ez egy rendkívül veszélyes folyamat, hiszen a hoppon maradt hitelközvetítők is emberek, akik elkeseredethenek, motivációjukat veszíthetik, vagy egyszerűen rákényszerülhetnek a „trükközésre”, hogy bebiztosítsák önmagukat. Hiszen senki nem szeret ingyen dolgozni. Ez pedig a szolgáltatás minőségének a romlásához vezethet.

Én mindig szorgalmazom, hogy hitelközvetítés esetén már a tárgyalástól megkezdve a törvény ne kizárólag az ügyfél érdekeit részesítse előnyben, hanem teremtse meg az egyenrangú és egyenfelelősségű kapcsolatot a két fél között, akik önszántukból, közös üzleti cél miatt találkoztak!

Milyen kiadásai merülnek fel a hitelközvetítőnek?

- adózás

- könyvelő

- utazás költsége

- parkolás költsége

- kávé költség

- munkaidő költsége

- „repi” költségek

- üzleti megjelenés költsége

- iroda fenntartása

- telefonköltség

- marketing költség

- …

Hajlamosak vagyunk elfeledkezni arról a körülményről, miszerint egy hitelközvetítőnek rendszerint mindenről magának kell gondoskodnia. Amikor egy hitelközvetítő „csak találkozik” egy ügyféllel az ugyanúgy pénzbe kerül neki akkor is, ha semmi nem lesz.

Ma találkoztam egy ügyféllel, aki majd két hónap múlva szeretne valamit! Mostani költségeim a „csak találkozás” miatt:

- parkolás 650 forint

- üzemanyag 600 forint

- kávé: 550 forint

- munkaidő: 2 óra (számszerűsítve 10-25 000 forint közötti tartomány)

Gondolj bele abba, hogy egy hónapban találkozik egy közvetítő 15 olyan ügyféllel, aki „csak kíváncsi volt” és az imént leírt átlagköltséggel számolunk:

15×2 óra= 30 óra kuka

15×1 800 forint= 27 000 forint, aminek alapvetően abban a hónapban semmi haszna nem volt bevétel oldalon

Az „elmaradt haszon” magyarázata

Az olyan tevékenységeknél, ahol a munkavállaló a ténylegesen megvalósult termelésből kap pénzt, számolni kell az „elmaradt haszon” jelenségével is. Vagyis azzal a meg nem keresett összeggel, aminek megszerzésére időt fordított. Tipikusan ilyen cselekvés olyan ügyfelekkel találkozni, akik „csak kíváncsi voltam” vagy „meghallgatok minden ajánlatot”.

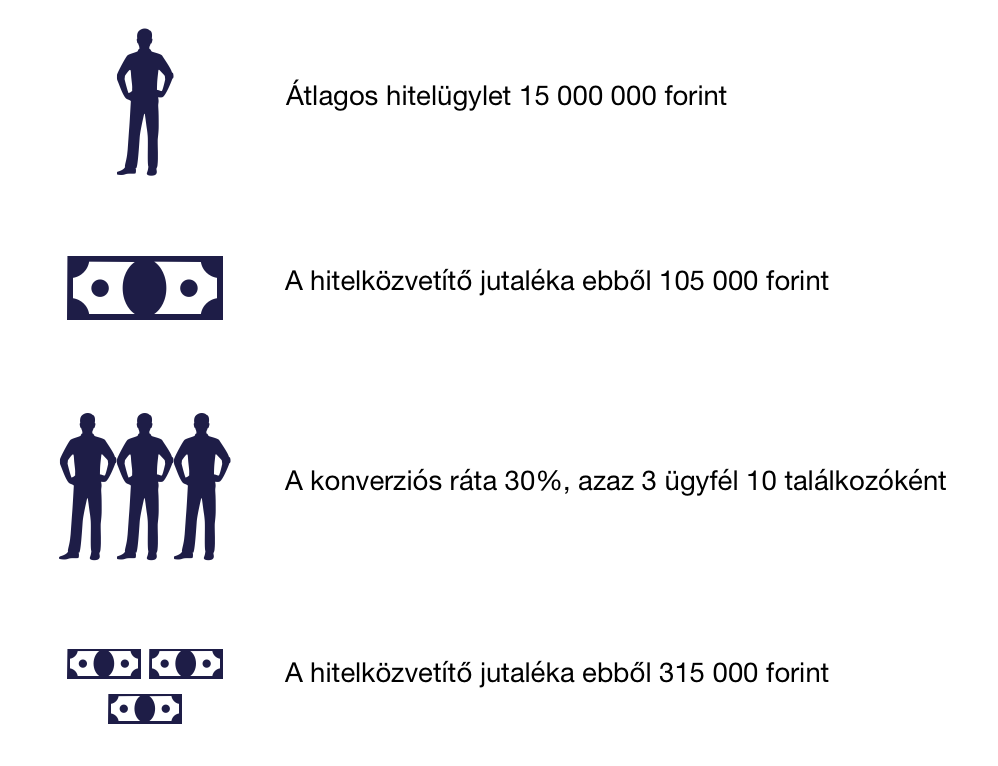

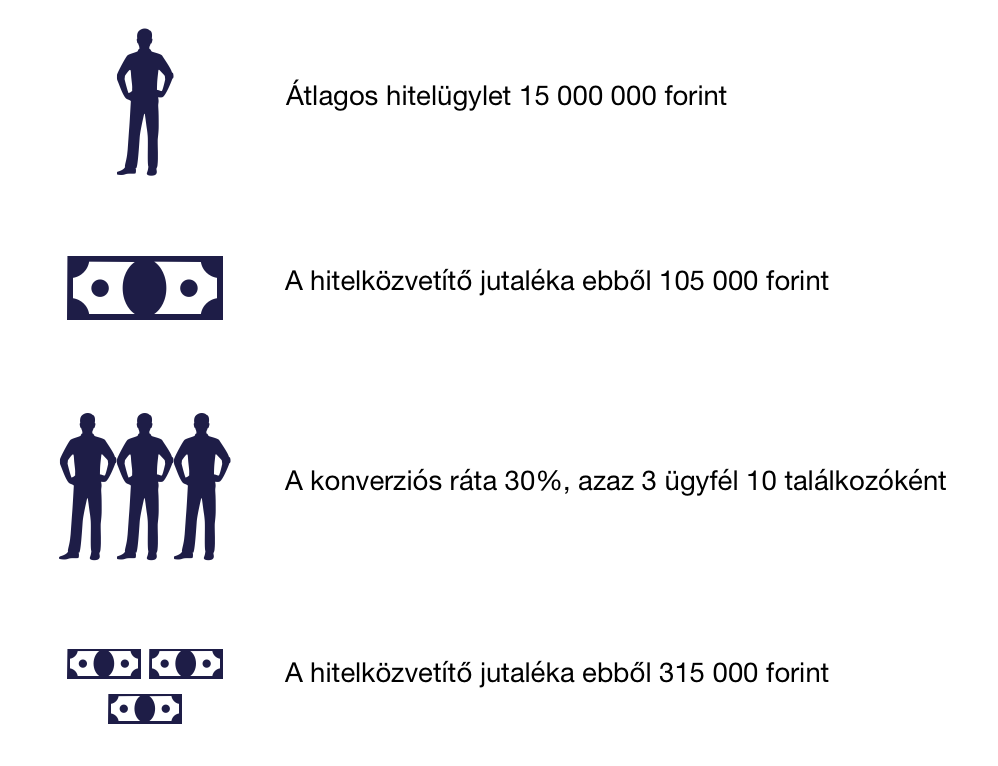

Ha a konverziós ráta 30%, azaz 10 találkozóból 3 szerződés lesz abban a hónapban (nagyon fontos, hogy ne jövőre, hanem most. Hiszen a számlát és az ételt is most kell kifizetni, nem jövőre), akkor már könnyen kiszámíthatjuk az „elmaradt haszon” összegét.

Ha kiszámítjuk, hogy egy ügyféltalálkozó átlagosan 2 óra, akkor 10 ügyféltalálkozó 20 órát jelent. 10 ügyféltalálkozót megszervezni sok-sok munkaóra függően attól, hogy milyen módon szeretne a hitelközvetítő ügyfelet szerezni. Nálunk ez a blogolás, a tartalom és értékátadás útján történő módszer, amikor az ügyfél magától jelentkezik, ha szeretne valamit. Ebben azonban irtózatos munka van, akár napi átlag 4 óra tartalomgyártás. Ezt is bele kell számolni.

Ezután a tényleges ügyfelekkel az átlagos foglalkozási idő

(további találkozók, bemenni többször a bankba, telefon és e-mail beszélgetések, probléma esetén ügyintézés, utazási idő, konstrukciók és változatok megalkotása) 10-20 óra között is lehet. Tehát 3 valódi ügyfél esetén a hitelközvetítő akár 60 órát is „elkölthet”.

Azaz ebben az esetben az adott hónapban ez a hitelközvetítő a 315 000 forintért cserébe dolgozott:

- 20 óra ügyféltalálkozót

- 80 óra tartalomgyártást

- 60 óra hitelközvetítéssel kapcsolatos dolgokat

Ez így összesen 160 óra az adott hónapban, amit elosztva munkanapra, kijön a napi 8 óra! Az emberek hajlamosak a hitelközvetítőkre úgy tekinteni, mint akik a semmiért nagyon sok pénzt kapnak. 315 000 forint sok pénz? Ez még csak a bruttó! Ebből lejön legjobb esetben is a havi 50 000 forint KATA EV általányköltsége, iparűzési adó, havi 5-10 000 forint könyvelői költség, illetve a többi működéssel kapcsolatosan már felsorolt költség.

Tehát akár ez a 315 000 forintos kiutalás az adott hitelközvetítőnek simán jelentheti azt is, hogy ingyen dolgozott az adott hónapban, ez a saját létminimuma a működéshez. Természetesen nem sajnáltatni szerettem volna a hitelközvetítőket, hanem egy sokkal komplexebb képet adni a tevékenységükkel és annak vonzataival kapcsolatban.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jan 3, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Nemrég töltötték be a hitelláz 2.0 szisztematikusan megalapozott intézményét, ami a kedvező kamatozás mellett további kérdéseket vet fel azokban, akik még emlékeznek a devizahitelezés korában tapasztalt hibáira. Az már most jól látszik, hogy a társadalom ijesztően könnyen felejt és néhány éves távlatból is ugyanazokat a ciklikusnak tekinthető hibákat követik el. Ennek a folyamatnak pedig nem lehet jelen pillanatban kevdezőbb kimenetele, mint volt…

A cikkben végigvesszük azoknak a fontosabb pontokat, amikben nem tapasztalható fejlődés (legalábbis nem elégséges)

A devizahitelezés sosem emlegetett összefüggése

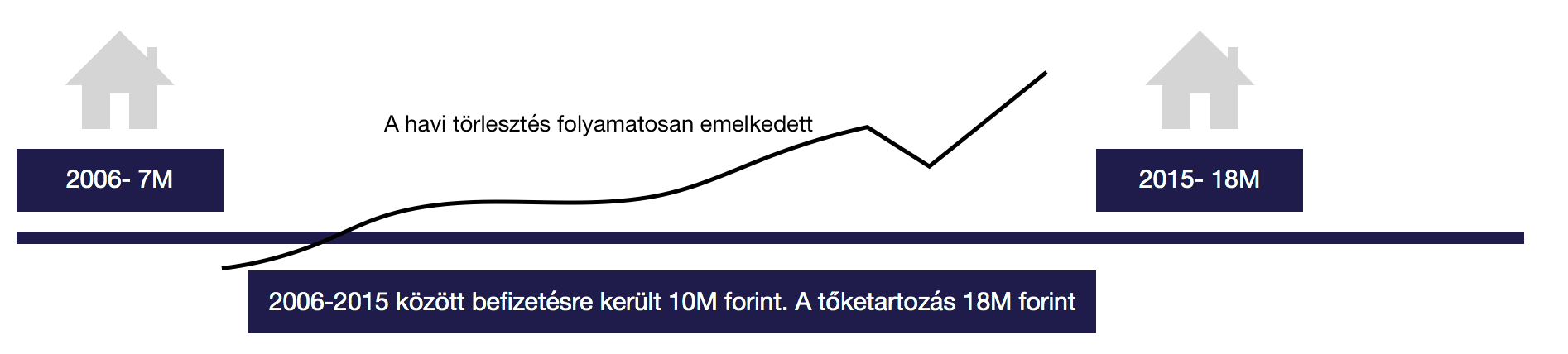

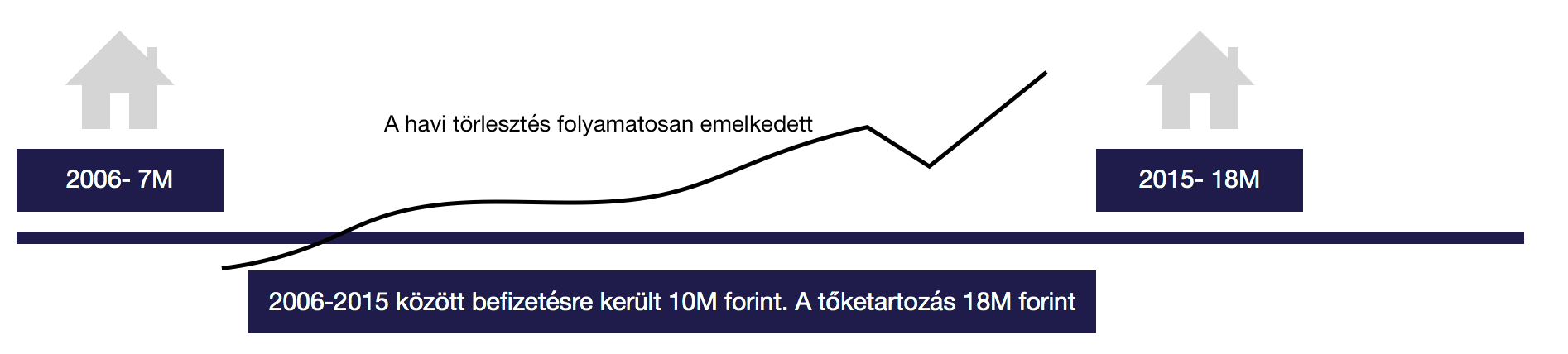

Ahelyett, hogy végigfutnánk a kötelező köröket, inkább beszéljünk egy olyan összefüggésről, amit nem nagyon emlegettek a devizahitelezés kapcsán. Ez pedig a fókuszpontvesztés helyreállítása. A devizakárosultak megragadták a két végpontot [az ingatlan vételára és a devizahitel kiszállási pontja] és elkezdték összehasonlítani.

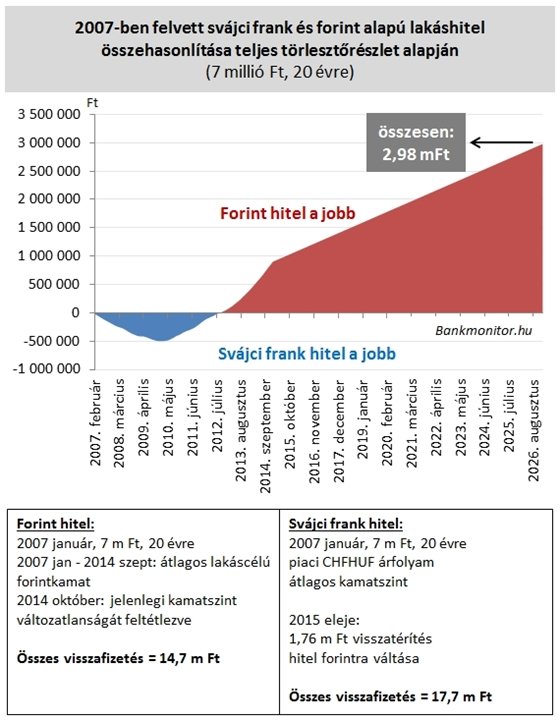

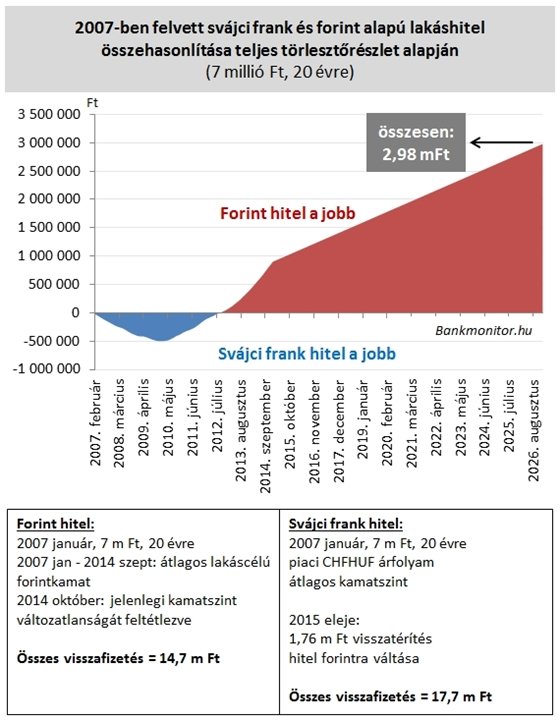

Ezalapján egy ijesztően kedvezőtlen számot kaptunk minden esetben. A cikkben vizsgált konkrét ügyfél esetében ez a két szám a 7 millió forintos vételár szemben a 28 millió forintos teljes hitelvisszafizetéssel. Tehát papíron az ügyfél 4x fizette vissza a lakás árát és jogosan érezheti becsapva magát.

Azonban…

Hibás a fókuszpont, ugyanis a két tétel között eltelt 8-10 év. Az össszes hitelvisszafizetés azért ilyen magas, mert az árfolyamkockázat valósággá vált és megemelkedett a törlesztés. Ezen a ponton viszont az időbeliségre hivatkozva fontos megemlíteni, hogy menet közben az ingatlan értéke is megemelkedett a kezdeti 7 millióról 18 millió forintra a kiszállási ponton (2015 környékén). A köztes időszakban az ingatlanválság miatt az ingatlan értékvesztést is elszenvedhetett. Erre szokták mondani, hogy mindig az nyer, aki kitart!

Ha viszont ezzel szemben az ingatlan 2015-ös értékére koncentrálunk, akkor láthatjuk, hogy 11 millió forinttal, azaz 18 millió forintra emelkedett meg az értéke 9 év alatt. Ha ezt a lakást nem hitelből, hanem készpénzből vettük volna meg, akkor senki nem panaszkodna a nyereség miatt. Így megállapíthatjuk, hogy tulajdonképpen (ez egy utólagos vizsgálat, amit adott időpontokban nem tudtunk volna távlatosan értékelni) egy 18 millió forint értékű ingatlant tudott a vizsgált ember 9 évvel korábban 7 millió forintért megvásárolni.

Mégsem 4x fizettük vissza a lakás árát?

Nagyon közkedvelt érv, hogy a lakásunk árát 4x fizettük vissza. De ismét az időbeliségre hivatkozva, miért nem vesszük figyelembe, hogy menet közben a vizsgált ingatlan ára is 2,5x-ét éri (konkrét példa)? Tehát egyáltalán nem igaz ez az állítás, hiszen menet közben a vizsált embernél a tényleges ingatlanvagyon értéke is emelkedett.

18 millió forintos ingatlanérték a kiszállási ponton (eladás), amikor összességében 28M forintot fizettünk be a hitelre, tekinthető csapdának? Ma azt tartjuk, hogy a kiszámítható forint alapú hitelek kedvező kamatozás mellett nyújtanak kielégítő megoldást számunkra. Ha ma szeretnénk 20 évre felvenni 18M forintot, hogy ezt az ingatlant megvegyük, akkor 10 éves kamatperiódus esetén 26,6M forintot kellene visszafizetnünk.

Ha utólagosan ismerjük a beszállási és kiszállási pontokat, akkor valójában elviselhetetlen különbség összességében 18M forintra devizahitelben kifizetni 28M forintot, amikor a mai legjobb ajánlat is 26,6M forintos visszafizetésről szól 10 éves kamatperiódus mellett?

Ahelyett, hogy albérletben laktunk volna…

Mert a devizahitelezés és az egész hitelláz motorja éppen a választási lehetőség volt aközött, hogy ugyanazt az összeget a saját lakásunk törlesztésébe vagy albérletbe fizetjük ki. Legalábbis az első években ez volt a terv. Ha a konkrét példát nézzük, akkor tulajdonképpen nem történt más, minthogy az ember 2015-ben eladta a lakását 18M forintért és ebből teljesen kifizette a hitelét. A köztes időben pedig befizetett további 10M forintot, ami a lakhatási költségének, alternatív albérleti díjnak feleltethető meg.

A megkérdezett ember azt mondta,

hogy akkoriban ezt a lakást 70 000 forintért tudta volna kibérelni. Ez évente 840 000 forint, 9 év alatt (2006-2015) 7 560 000 forint lenne papíron. Viszont azt is tudjuk, hogy az albérleti árak az elmúlt években jelentősen megnőttek, így feltételezhetjük, hogy szerződésről szerződésre (2 évente) valamilyen albérleti díjemelkedés lehetett volna.

Ezzel szemben a 10M forintos hitelkülönbséget visszaosztva láthatjuk, hogy évente a lakhatás a bank lakásában 1 111 111 forintjába került, ami havi 92 592 forintnak felel meg. Valójában az erkölcsi, lelki veszteséget leszámítva az anyagi vesztesége a vizsgált embernek havi szinten a 92 592 és az albérleti díj különbsége volt. Ez pedig máris nem 4x visszafizetést jelent…

Fontos: ezek a megállapítások kizárólag utólagosan tehetőek meg, előre nem láthatta senki a folyamatot. Most egy konkrét ügyről volt szó, azonban minden ügylet különbözik és eltérő számokat produkálhat pozitív illetve negatív tartományba egyaránt!

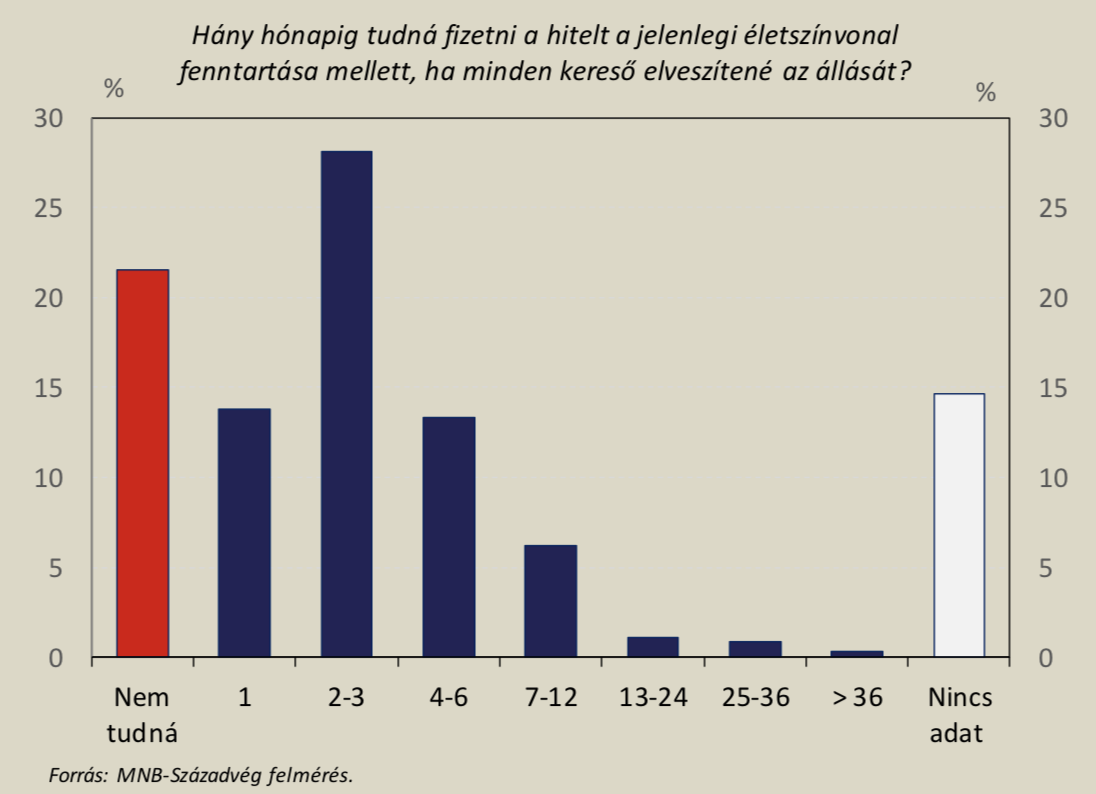

A devizahitelezés legnagyobb rákfenéje a lakosság likviditási felkészületlensége volt!

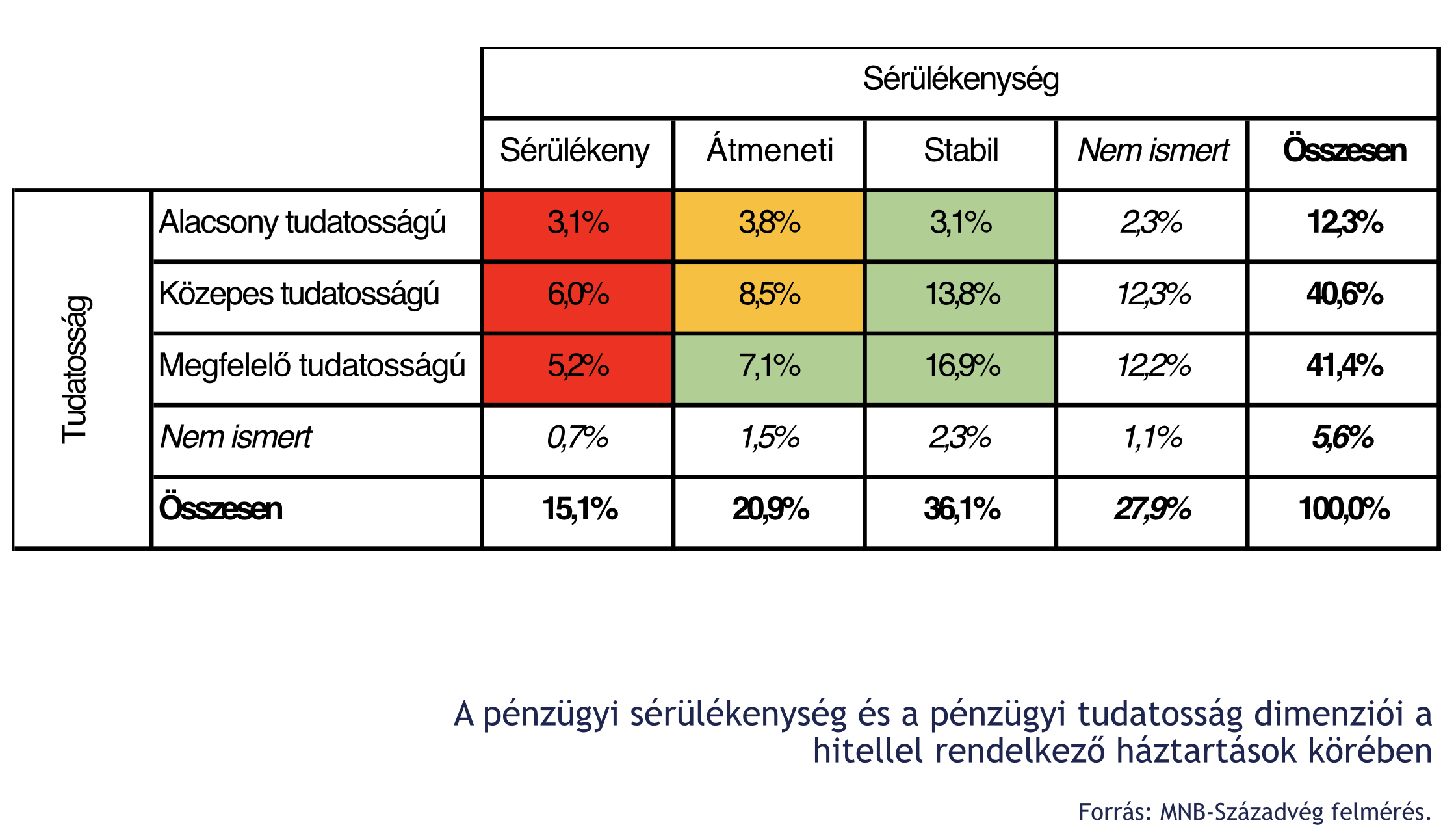

Az imént tettem egy olyan megjegyzést, miszerint „mindig az nyer, aki kitart”. Viszont a valóban devizakárosult családok képtelenek voltak kitartani, mivel elfogyott a pénzük és nem tudták fizetni a törlesztésüket. A lakosság megtakarításainak a hiánya tekinthető a legnagyobb tanulságának a 2007-től kezdődő, 2008 végétől Magyarországon hatását éreztető gazdasági és banki bizalmi válságnak. Ehhez képest a legfrisebb MNB felmérések azt mutatják, hogy ezt a tanulságot elfelejtettük levonni…

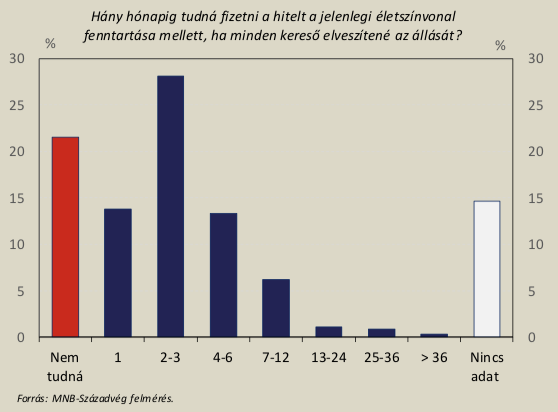

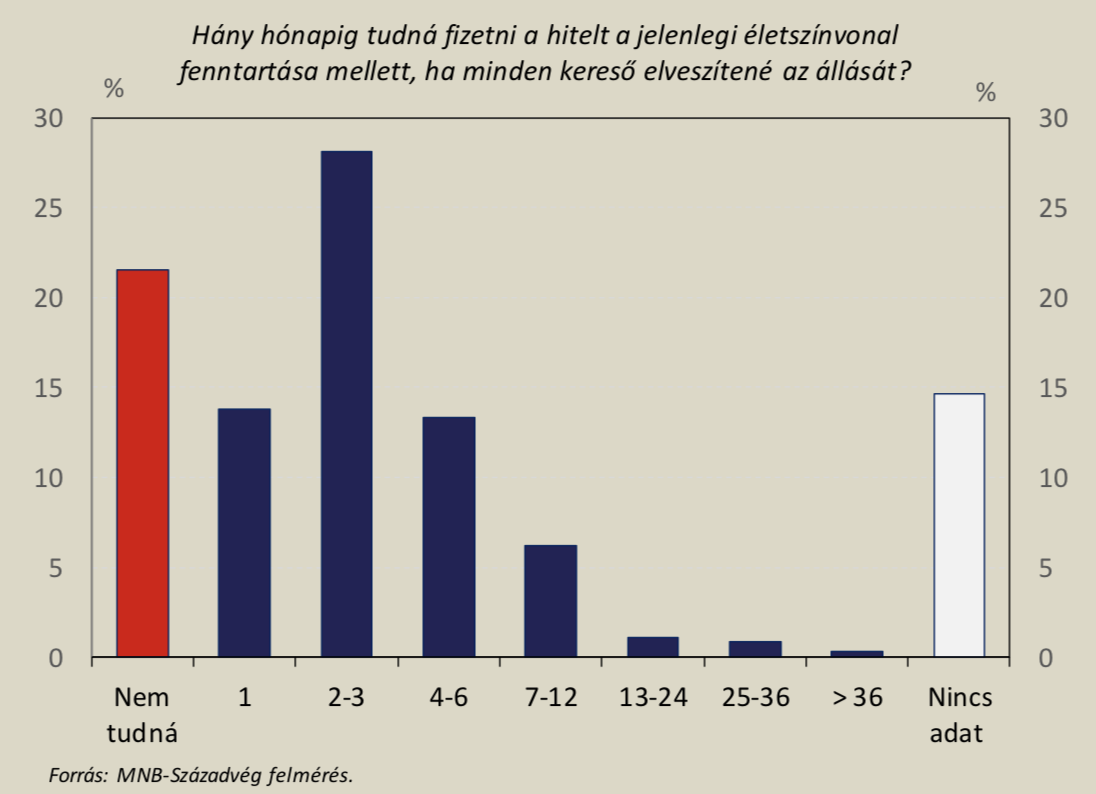

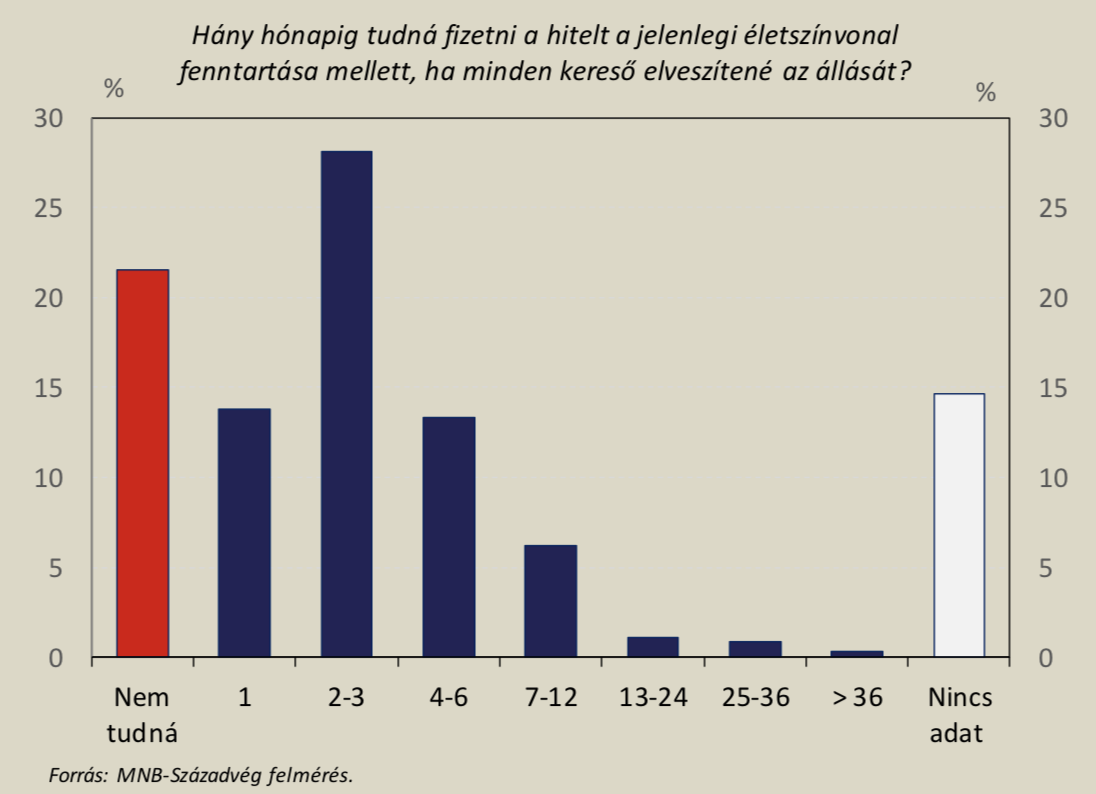

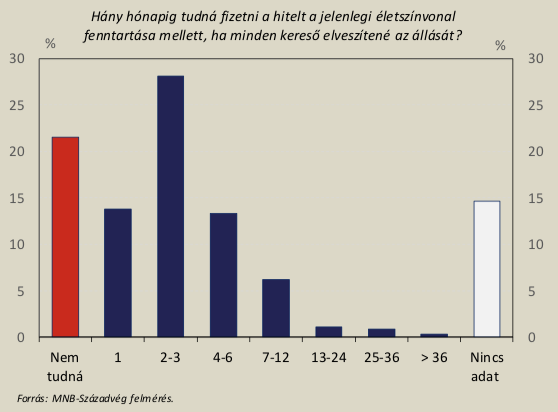

A felmérésből láthatjuk, hogy a megkérdezettek 65-70%-a családi vis major esetén legkésőbb a harmadik hónap után kénytelen lenne csődöt jelenteni, lejjebb adni az életszinvonalából illetve képtelen lenne tovább fizetni a hitelét (függően attól mennyire ügyesen képesek a családi költségvetést átalakítani). Mindez az eredmény különösen azért lehangoló, mivel Magyarországon a jövedelmi szintek folyamatosan javulnak, az emberek elkezdtek lényegesen többet keresni.

Mégsem képeznek likvid tartalékokat! [ Ha te szeretnéd tudni, hogyan kell tartalékot képezni, akkor olvasd el ezt a cikket: Pénzügyi tartalék képzése)

A végső következtetés egyértelmű: egy erős likvid anyagi tartalékkal rendelkező hitelfelvevő réteg túlélte volna a devizahitel válságát. Rosszul érintette volna őket, de nem okozott volna létbizonytalanságot és teljes kiszolgáltatottságot!

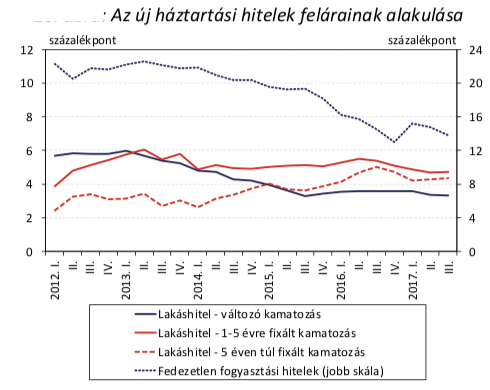

A jövőben a devizahitelezés megismétlődhet a változó kamatozású forinthitelekkel

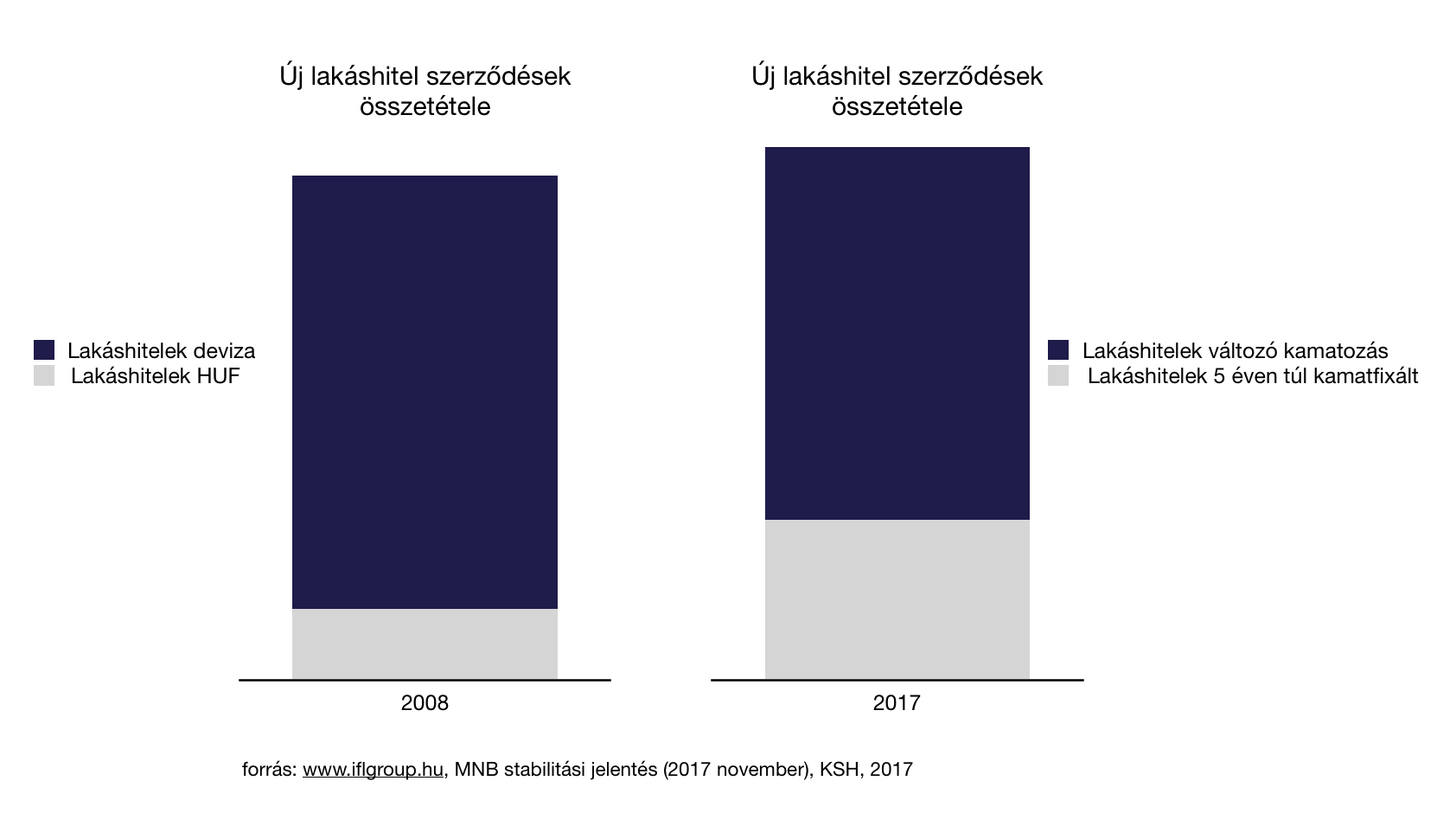

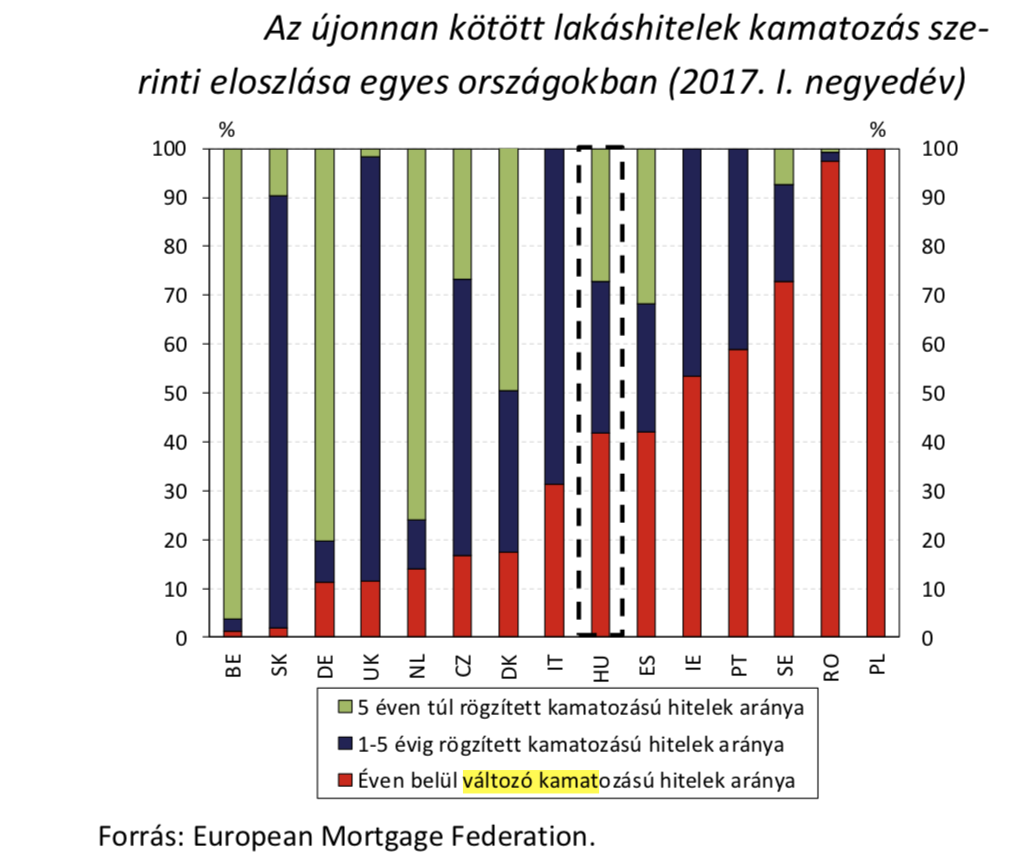

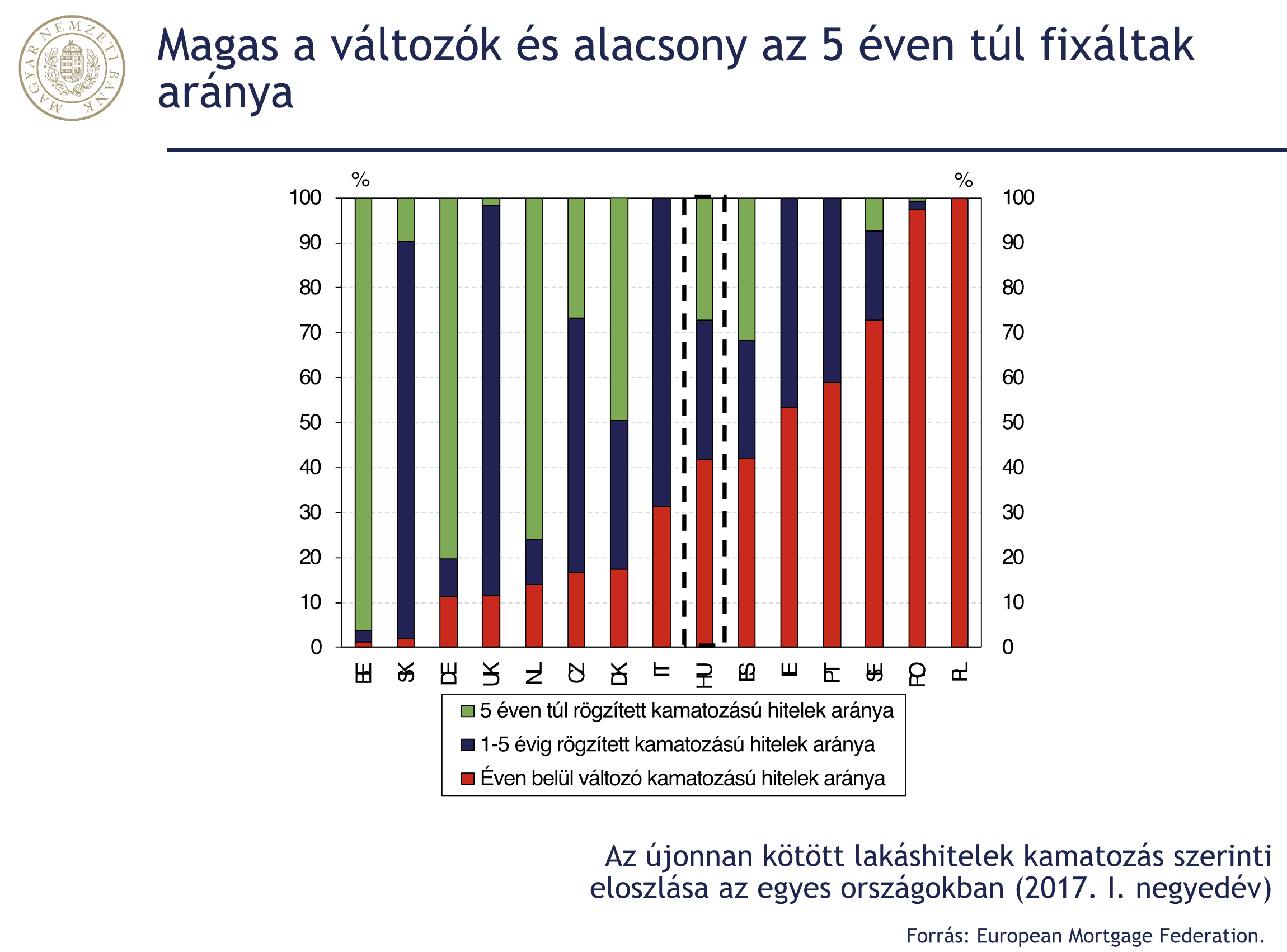

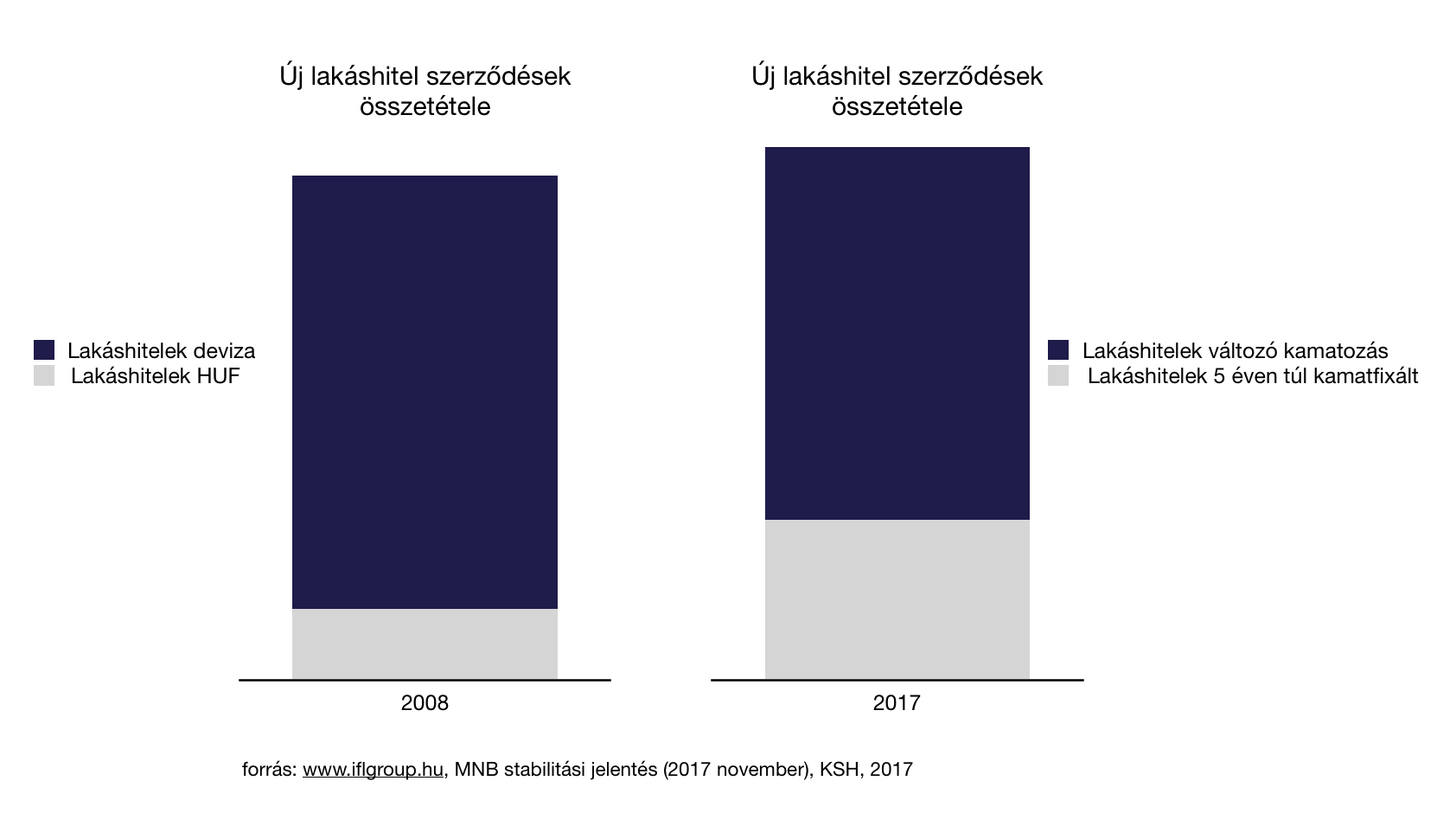

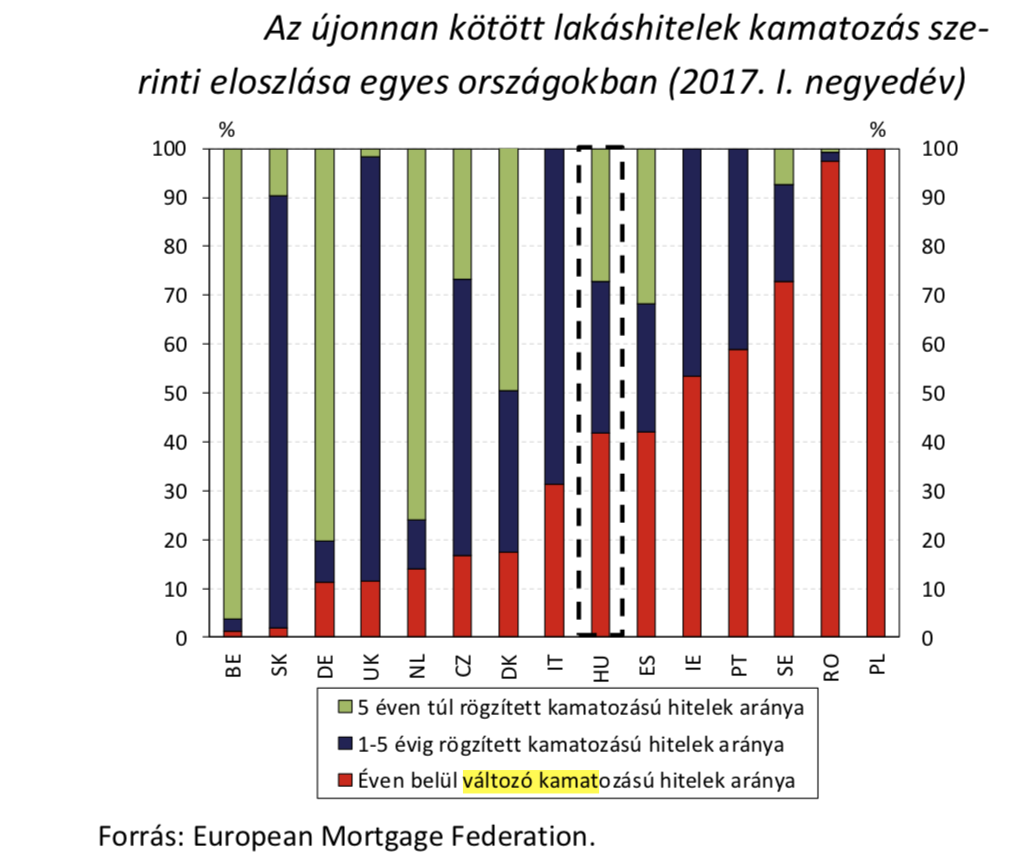

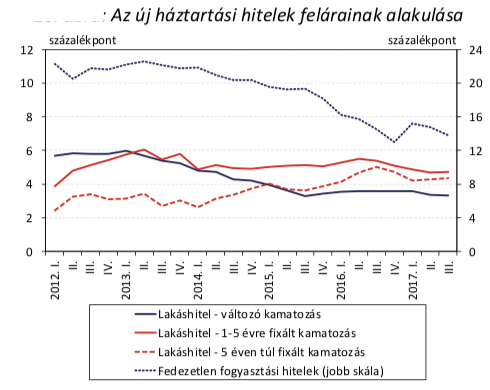

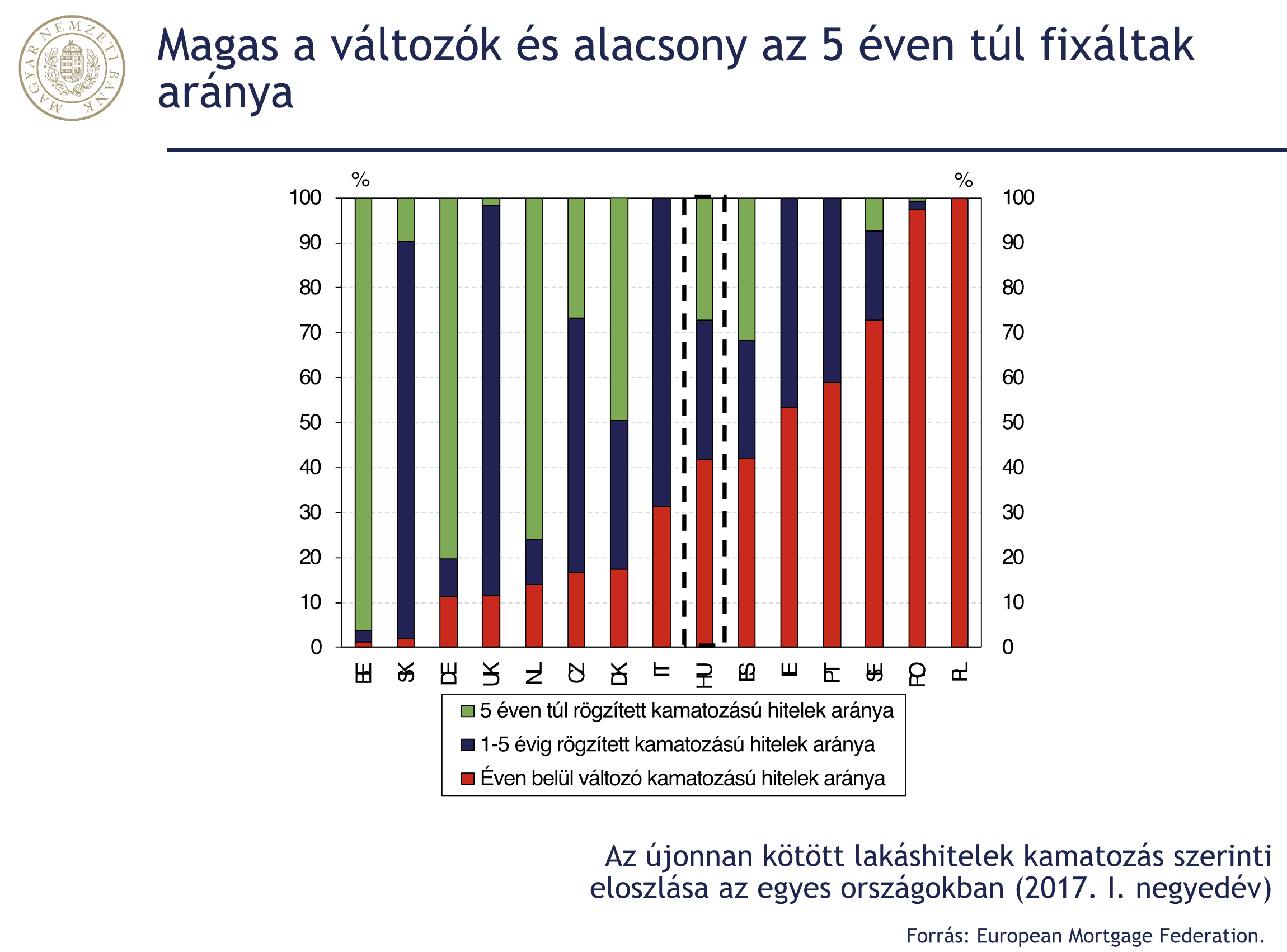

Hívhatjuk cinikusan devizahitel 2.0-ának a mai 2%-os kamaton futó változó kamatozású hiteleket, amiket a legtöbben nem tudatosan, befektetési céllal és kiszállási tervvel vesznek igénybe, hanem újfent anyagi kényszerből vagy tudatlanságból. Ijesztő statiszika, miszerint a 2017-ben felvett lakáshitelek 75%-a 5 éven belüli kamatozású, míg a teljes új állomány közel 50%-a változó kamatozású hitelt jelöl. Ez azt jelenti, hogy az arány a stabil és az instabil hitelek között kísértetiesen hasonlít a devizahitel és a forintalapú hitel különbségére…

A diagram rendkívüli hasonló értékeket mutat, aminek a közös nevezője tulajdonképpen az, hogy a többség a „biztos, de drágább” vagy a „bizonytalan, de olcsóbb” hitelek irányába mozdul e el. Ez annak fényében ijesztő és figyelmeztető adatsor, hogy az imént taglaltuk a lakosság likviditási problémáit. Hiszen a bizonytalan hitelek drágulása esetén könnyen előidézhető egy újabb hitelezési válság, ahol az adósok létbizonytalanságba kerülnek.

Az MNB is folyamatosan figyelmeztet…

Az MNB nemrégiben kiadott figyelmeztetésében felhívják a figyelmet arra, hogy 10 éven belül 3%-os kamatemelkedéssel számolnak. Márpedig 3%-os kamatemelkedés a jelzáloghitelek esetében azt jelentené (maradva a példa 18M forintnál 20 évre), hogy a havi törlesztés 30-35 ezer forinttal is megemelkedhet, ami önmagában 25-35%-os törlesztőemelkedés eredményezhetne.

Ezen a ponton kell minden hitelfelvevőnek elgondolkodnia azon, hogy ténylegesen milyen arányban akarja éppen leterhelni a jövedelmét (az IFL ajánlása maximum 35% a rendszeres bevételnek), és mit jelentene a családi költségvetés számára egy 30 ezer forintos törlesztőemelkedés. A stressztesztek azt mutatják, hogy ez nagyon sok családnak fájna, ami kíséretitesen emlékeztetne a devizahitelezés végkimenetelére.

Ha hitelt szeretnél felvenni, akkor mindenféleképpen kérd a segítségünket a tervezéshez és ügyintézéshez

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. január 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 28, 2017 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

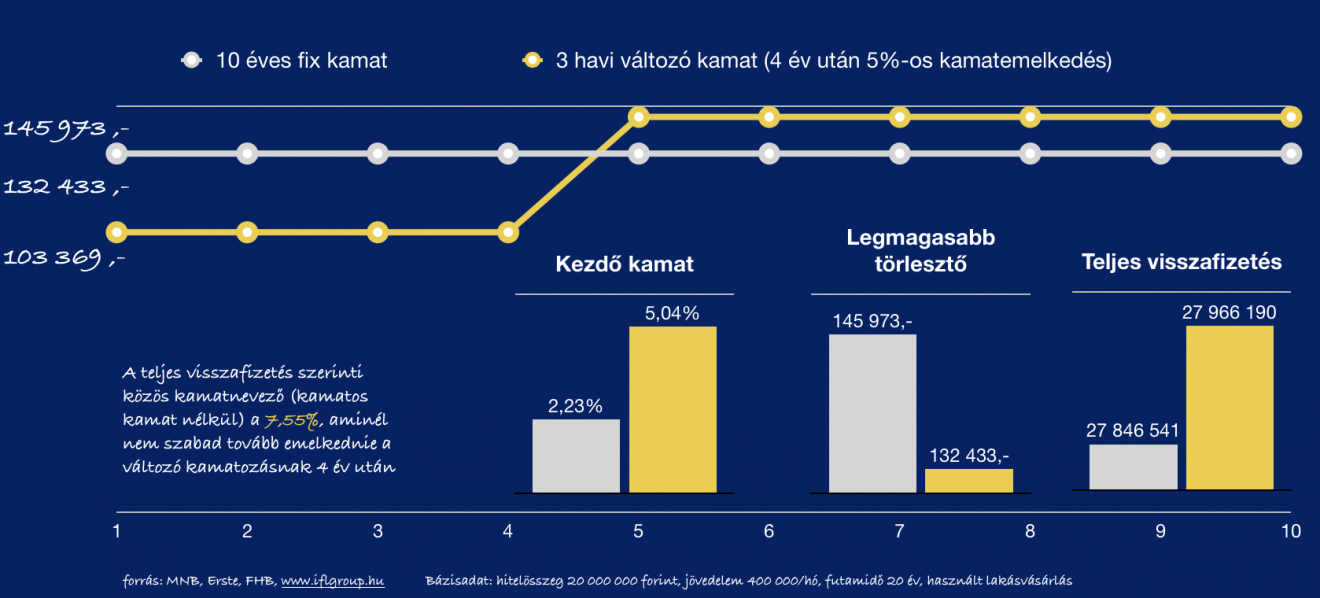

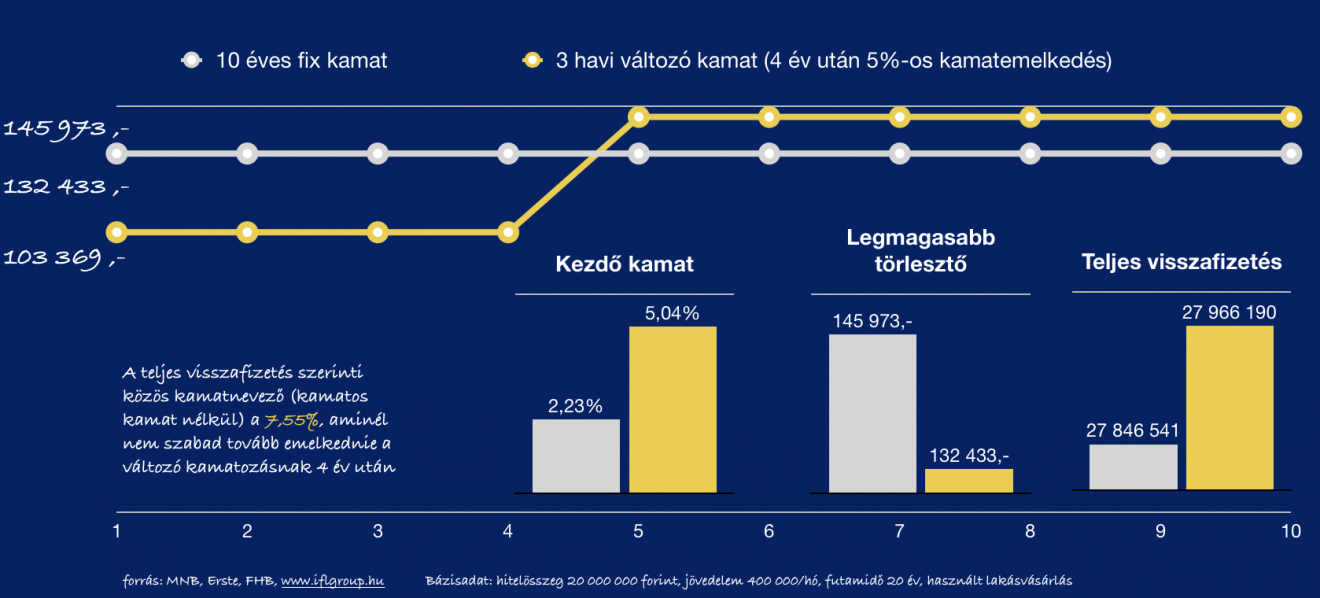

Az MNB stabilitási jelentésében előrejelzést tett közzé, eszerint a következő 10 évben a változó kamatozású lakáshitel kamata közel 4 százalékkal nőhet meg. Ezzel a törlesztő is közel 40 százalékkal emelkedhet meg az induláshoz képest. Ez azt jelenti, hogy egy mai 15 000 000 forintos hitel kezdeti 80 000 forintos havi törlesztése változó kamatozású lakáshitel esetében pár év múlva könnyen 112 000 forintba is kerülhet…

Hibás vélekedés, miszerint „most könnyen megúszhatjuk” és nem kell megfizetnünk a változozó kamatozású lakáshitel árát! Ha nem mérlegeljük a kamatkockázatokat, akkor pár éven belül a devizahitelezéshez hasonló helyzet állhat elő, ami senki számára nem lenne kedvező…

Kiszámoltuk, hogy meddig „éri meg a változó kamatozású lakáshitel”, és mikortól veszteséges

Alapul azt a statikus példát vettem, miszerint a következő 4 évben megmarad a változó kamatozású hitel kamata (2,23%). Ezután megvizsgáltam, hogyan viszonyul egymáshoz a változó kamatozású hitel törlesztése és az összes visszafizetés a 10 éves fix kamatozású minősített fogyasztóbarát hitelhez képest, amennyiben “legrosszabb” esetben az utolsó 6 évben a kamat 8%-os lenne a változó kamat esetén (5%-os kamatemelkedés).

Láthatjuk, hogy egy 5%-os kamatváltozás az ötödik évtől 41%-os emelkedést eredményezne eredeti törlesztőrészletünkben (változó kamat), míg a kezdetben magasabb fix kamatozású törlesztéshez képest ez az emelkedés 10,2%-os lenne. Az egyensúlyi állapot, amikor pontosan ugyanannyit fizetnénk vissza, a 7,55%-os kamat 4. év utántól a változó kamatozású hitelünk esetében.

Ebben a példában a végső következtetésünk az, hogy el tudjuk e képzelni azt a helyzetet, miszerint a következő 10 évből 6 évben a változó kamatunk magasabb lesz, mint 7,55%?

Teljes cikk

A lakosság elbukna a stressz teszten

Az igazán hatalmas problémát az okozza jelen pillanatban, hogy hitelfelvevők jelentős része nem stratégia megfontolásból választja a változó kamatozású lakáshitelt, hanem anyagi kényszerhelyzetből (mint anno a devizahitelek esetében). Ez azt jelenti, hogy azért vágnak bele az alacsonyabb törlesztésű hitelbe a legtöbben, mert csak így tudják megkapni az általuk szükségesnek vélt összeget.

Az MNB felméréséből kiderül, hogy milyen súlyos likviditási problémával küzd a lakosság, akiknek 65%-a elvérezne már a negyedik olyan hónapban, amikor egyik családtag sem keres pénzt és munkanélküli. Persze messzemenő következtetéseket nem feltétlenül szabad ebből levonnunk, hiszen könnyen lehet, hogy a hitelüket alacsonyabb életszínvonal mellett is teljesítenék…

Mégis a hitelfelvevők közel fele a változó kamatozású lakáshitelt választja

Ha megnézzük a vonatkozó statisztikákat, akkor láthatjuk, hogy milyen magas nálunk a változó kamatozású lakáshitelek aránya (új hitelek), míg a teljes (új) hitelállomány 73%-át viszi el az 5 éven belüli (változó kamatozás, 1-5 év közötti fix kamat) kamatozású hitelek aránya. Ez rendkívül magas arány annak tükrében, hogy az MNB figyelmeztetése szerint a következő 10 éven jelentősen emelkedhet a kamatkörnyezet.

Mi a megoldás? Milyen hitelt vegyünk fel?

A legfontosabb általános megoldás az lehet, hogy a kiindulópontnak mindig az 5/10 éves kamatozású lakáshitel törlesztését tekintjük. Ha úgy gondolkozunk, hogy számunkra megérheti az ismert kockázatok mellett a változó kamatozású hitel, abban az esetben is vállalt törlesztésnek az 5/10 éves fix kamatozású hitel ismert törlesztőjét tekintjük.

A különbözetet, ami az eltérő kamatozásból megmarad számunkra, azt befektetjük lakástakarékba , így duplán védjük saját magunkat:

- ha 4 éven belül vállalhatatlanul megemelkedik a hitelünk kamata a változó kamatozású lakáshitel esetében, akkor felmondjuk a lakástakarékot és annak díját a hiteltörlesztésre fordítjuk

- ha 4 éven túl emelkedik meg vállalhatatlanul a kamat, akkor a lakástakarék 30%-os állami támogatását felhasználva előtörlesztünk (csökken a tőketartozás és a részarányos havi törlesztőrészlet) illetve a lakástakarékon megspórolt havi díj lesz a mozgó törlesztő-keretünk, amiből tudjuk finanszírozni az emelkedést

- ha igazunk van és nem emelkedik meg vállalhatatlanul a változó kamatozású lakáshitel, abban az esetben végig tudjuk fizetni a lakástakarékot (vagy többet) és ezáltal folyamatosan tudunk előtörleszteni, végtörleszteni.

Hitelstratégia, CSOK, lakástakarék egy helyen egy független szakembertől

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 28. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 20, 2017 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel

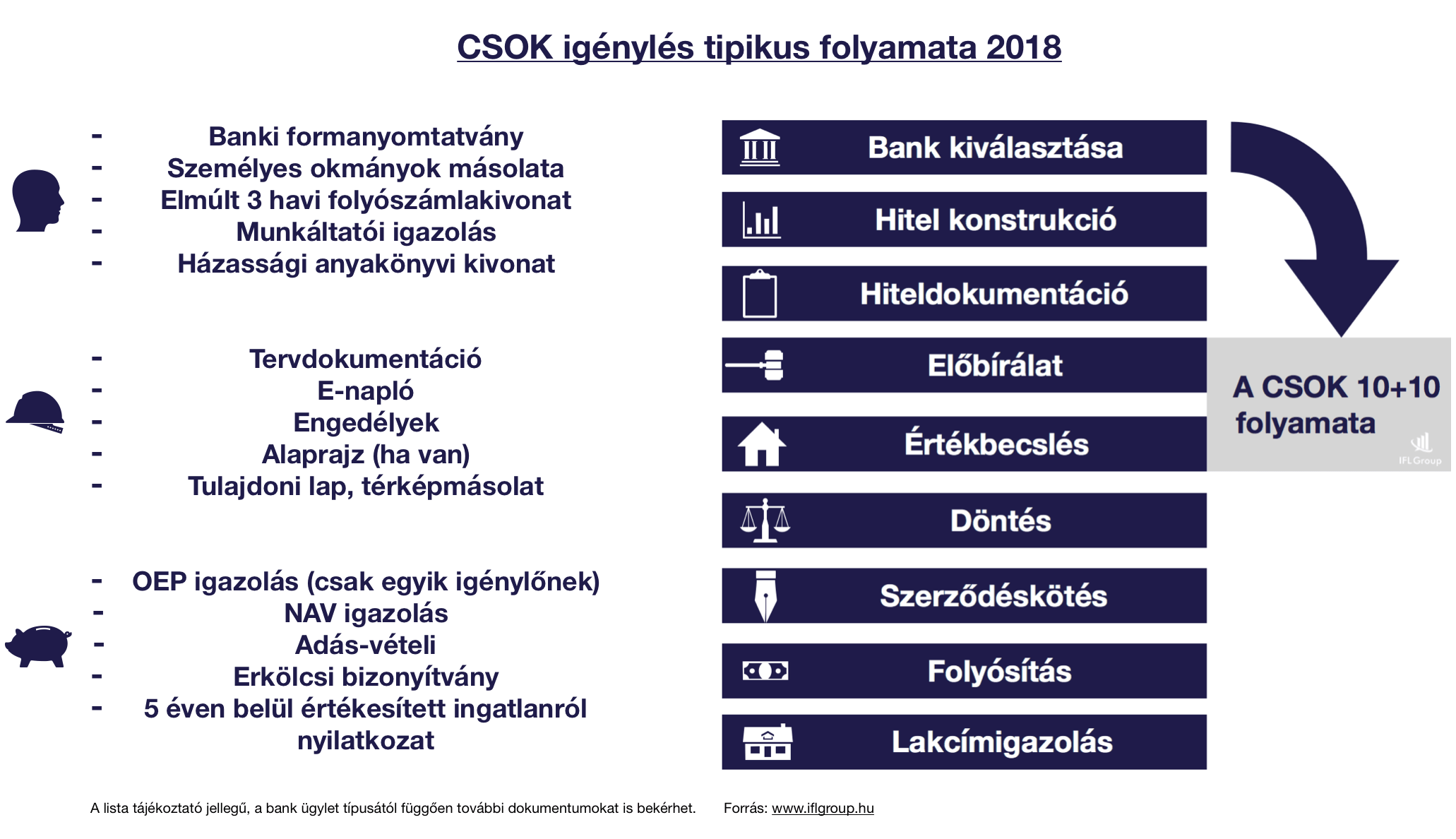

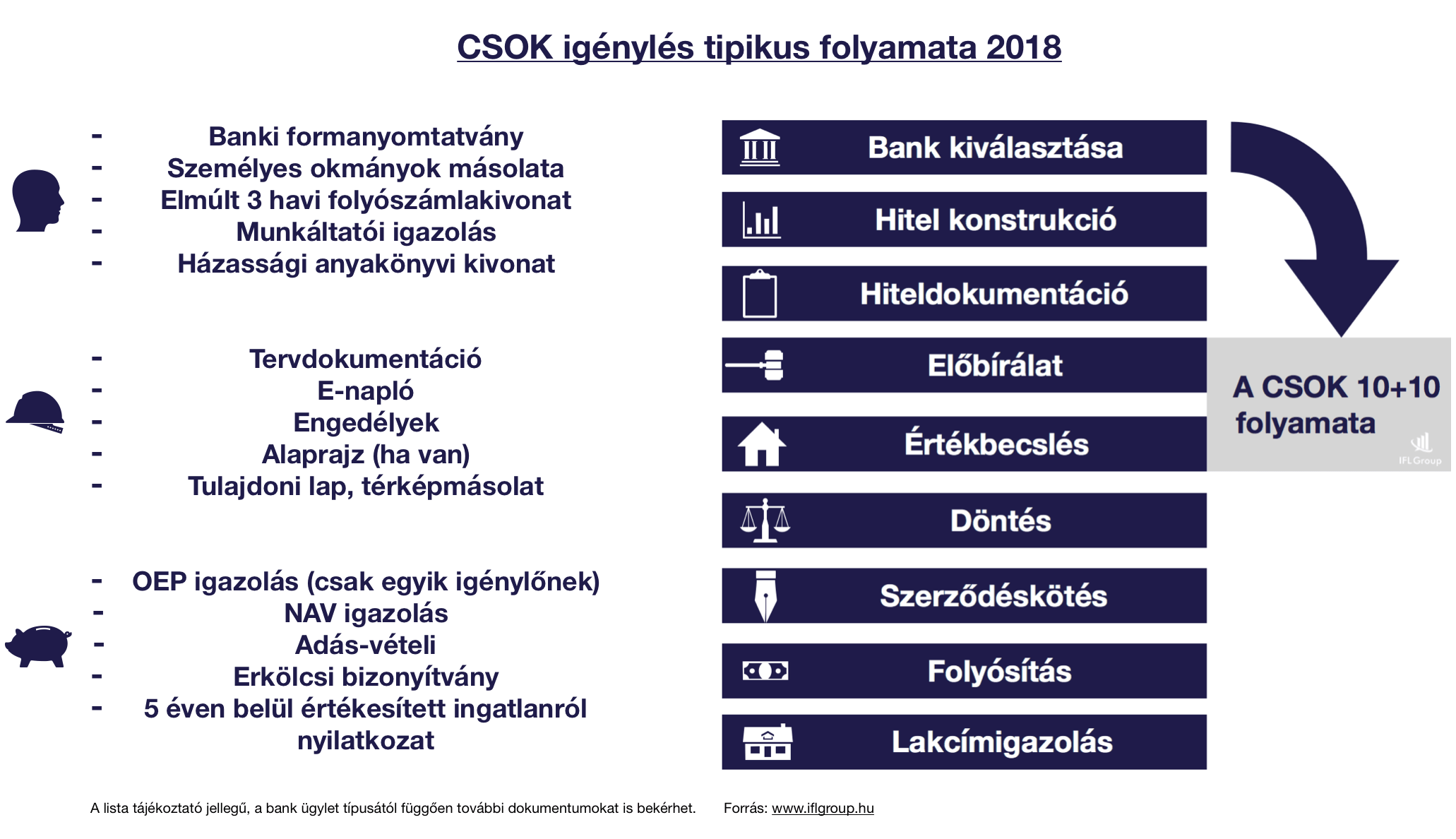

Amikor közel 2 évvel ezelőtt derült égből megformázták december végén a CSOK10+10 féle családi támogatást, akkor számos fórumon (iflgazdaság, Magyarul Balóval, egyéb portálok) megfogalmaztak aggályaimat, hogy ez egy rendkívül átgondolatlan támogatás, amit túl hirtelen és megalapozatlanul hoztak be a köztudatba. A kezdetektől hangoztattam, hogy az építőipar egy az egyben beépíti az áraiba a CSOK10+10-et és még az 5M forint ÁFA visszaigénylést is, ahol tudja. Ez így történt…

Másik problémám az ingatag jogszabályi környezet volt, amit bizonyított, hogy a CSOK 10+10 indulása ugyan január 1 volt, mégis az első 1-1,5 hónapban egyik bank sem fogadott be ügyletet. Ráadásul utána is hatalmas zavar volt a jogszabályi értelmezésben, gondolok itt az áprilisi NGM utólagos értelmezésre, ami szerint a tetőtérbe nem egy, hanem két különálló lakást kell építeni társasház rendszerben, amit aztán hónapokkal később eltöröltek és a CSOK „engedi” az osztatlan közös tulajdont…

Mostanra kialakult a gyakorlat

Nem lehet elvitatni, hogy minden olyan intézkedés, ami képes minden társadalmi réteget megszólítani, az elején nem feltétlenül működik rendesen. Ettől független jogos kritika a törvénykezéssel szemben, hogy adhattak volna időt ennek élesítés előtt, konzultálhattak volna a szakmával és engedhették volna a gyakorlati félelmek „beszivárgását” a folyamatba, ami alapján lehetett volna egy kezdetektől stabilabb feltételrendszer.

Mostanra viszont már kialakult a tényleges gyakorlat a CSOK 10+10 folyósításával kapcsolatban, amihez a bankrendszer jelzálogspecialistái is felnőttek végre. Mert komoly problémát jelentett az is, hogy maguk az ügyleteket befogadók sem voltak tisztában sok mindennel, hatalmas káosz volt, ráadásul elképzelhetetlen mennyiségű érdeklődőt és igénylőt kellett kiszolgálniuk.

Mivel azonban a CSOK hosszú ideje változatlanul fut, így alapvetően az ügyintézés is felgyorsult általánosságban, kialakultak a „banki rutinok”.

Update: 2018-03- 15-től leegyszerűsödött a CSOK igénylés folyamata. A változásokról részletesen itt írok:

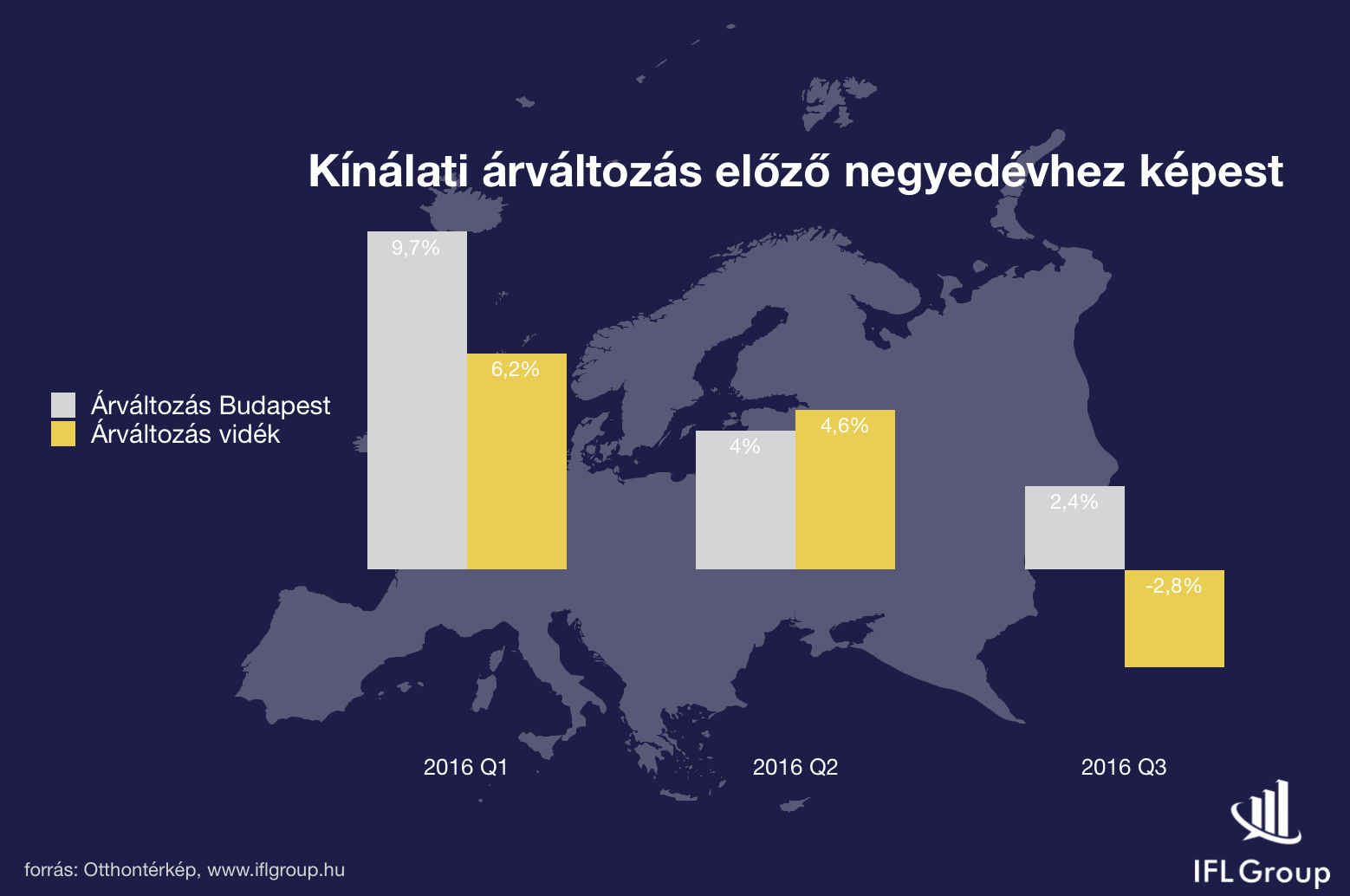

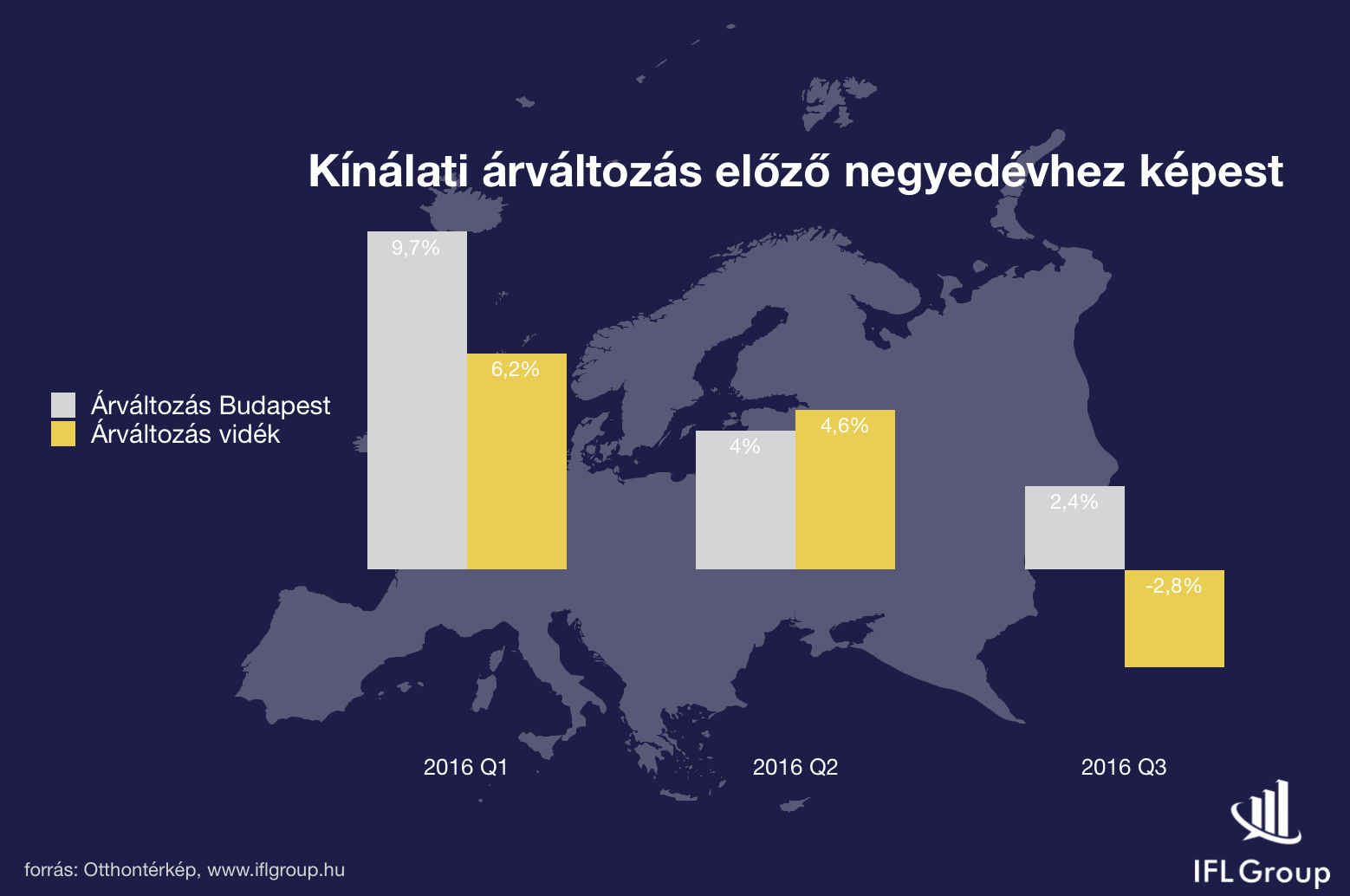

Az ingatlanárak növekedése megtorpant

A CSOK 10+10-nek addig nem igazán volt értelme, amíg a piac erőszakosan beépítette az áraiba, hiszen gyakran olyan képtelen helyzet fordult elő, hogy a CSOK 10+10-el felpumpált és drágább ingatlan hosszútávon kevesebbet fog érni, mintha a család abban a pillanatban egy használt lakásba költözött volna.

Ennek oka, hogy beköltözés után máris elveszik a CSOK 10+10 előnye, mivel használt ingatlanként tudják majd továbbértékesíteni azt.

Mostanra a piac megnyugodott és vélhetően túlvagyunk az áremelkedési hullámon, amit igazolni látszik, hogy már nem emelkednek alapvetően tovább az árak. A piac minden ingatlantípushoz megtalálta azt az árcímkét, amiért még az ügyfelek hajlandóak vásárolni.

Mivel azonban ehhez az árcímkéhez a közeljövőben biztosan ragaszkodni fognak, így beállt egy egyensúlyi helyzet, amihez képest a CSOK 10+10 ebben a pillanatban tényleges segítségként funkcionálhat azon családok számára, akik most döntöttek a költözés mellett.

Van olyan ügyfelem, akik találtak 30 millió forintért új építésű házat. Van három gyerek, így az ő esetükben talált pénz a CSOK 10M forint, amihez jár a piac legkedvezőbb, végig fix kamatozású jelzáloghitele 10M forintig. Tehát ez a család minimális, 5M forintos önerővel és 5M forintos piaci hitellel már most tud költözni! Végső soron 15M forintos hitelállománnyal, aminek a törlesztése nem lesz magasabb 80-100e forintnál, ami olcsóbb, mint egy albérlet.

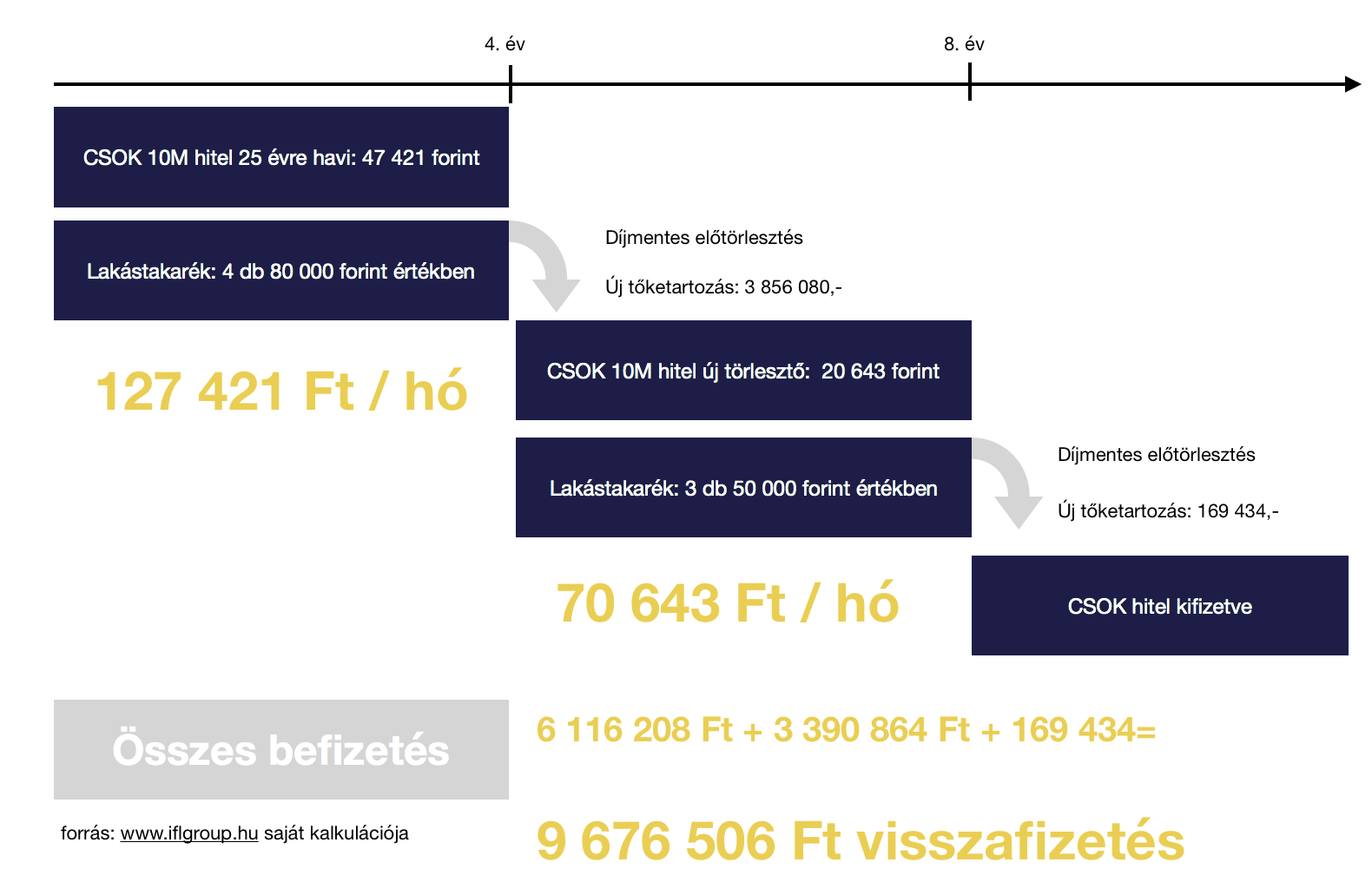

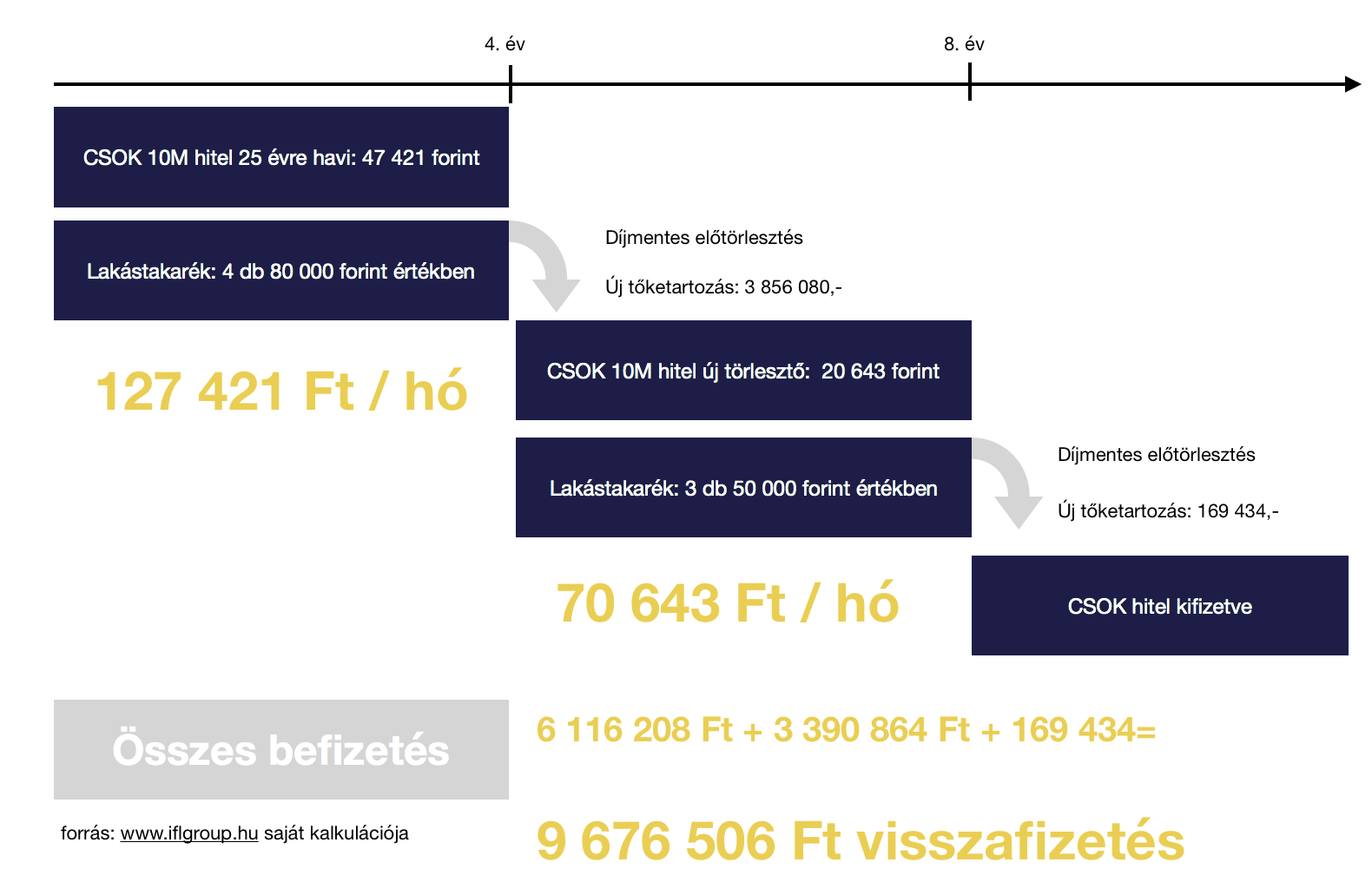

Továbbra is él az „ingyen hitel” konstrukció

Jogosan merül fel a kérdés, hogyha eljutunk a számolásig, a konstrukció megalkotásáig, akkor hogyan járunk a legjobban? Nem kell túlságosan messze menni hiszen adva van a lakástakarék a maga 30%-os állami támogatásával. De mégis mikor éri meg a legjobban és valójában az állami támogatás többet hozhat a konyhára, mint a hitel kamata?

Azoknak a családoknak, akik havi szinten képesek az átlagosnál magasabb összeget beforgatni lakástakarékba, elképzelhető, hogy a 10M forintos hitelüket 8 év alatt visszafizethetik úgy, hogy kamatmentes volt, sőt nyertek rajta az állami támogatásnak köszönhetően közel 350 000 forintot! Azt gondolom, hogy ez már tényleg jó ajánlat, ugyanakkor nem javasolt azonnal a bankba rohanni. A hitelfelvételt minden esetben át kell gondolni, máskülönben könnyen hibás döntést hozhatunk!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | dec 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, info

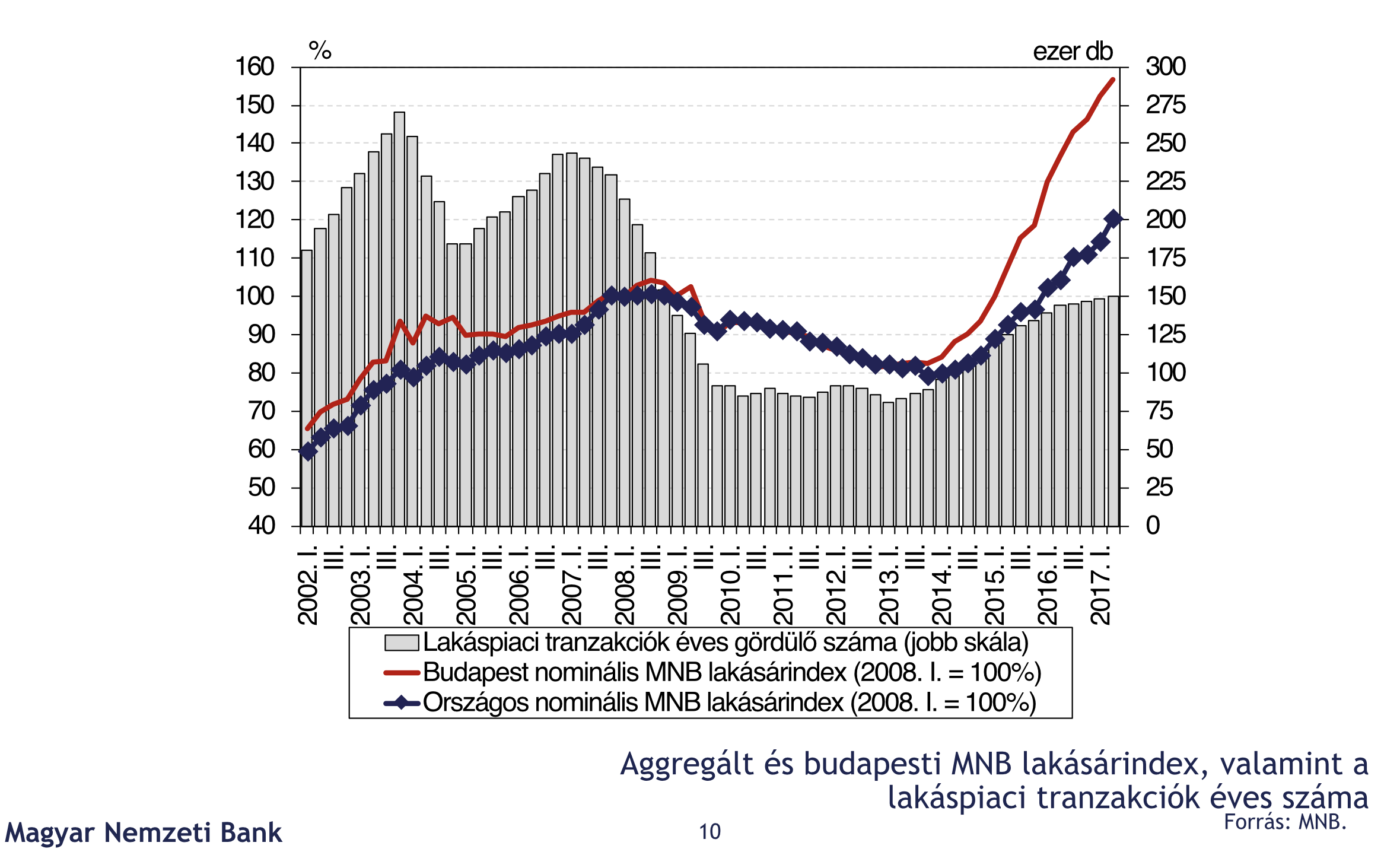

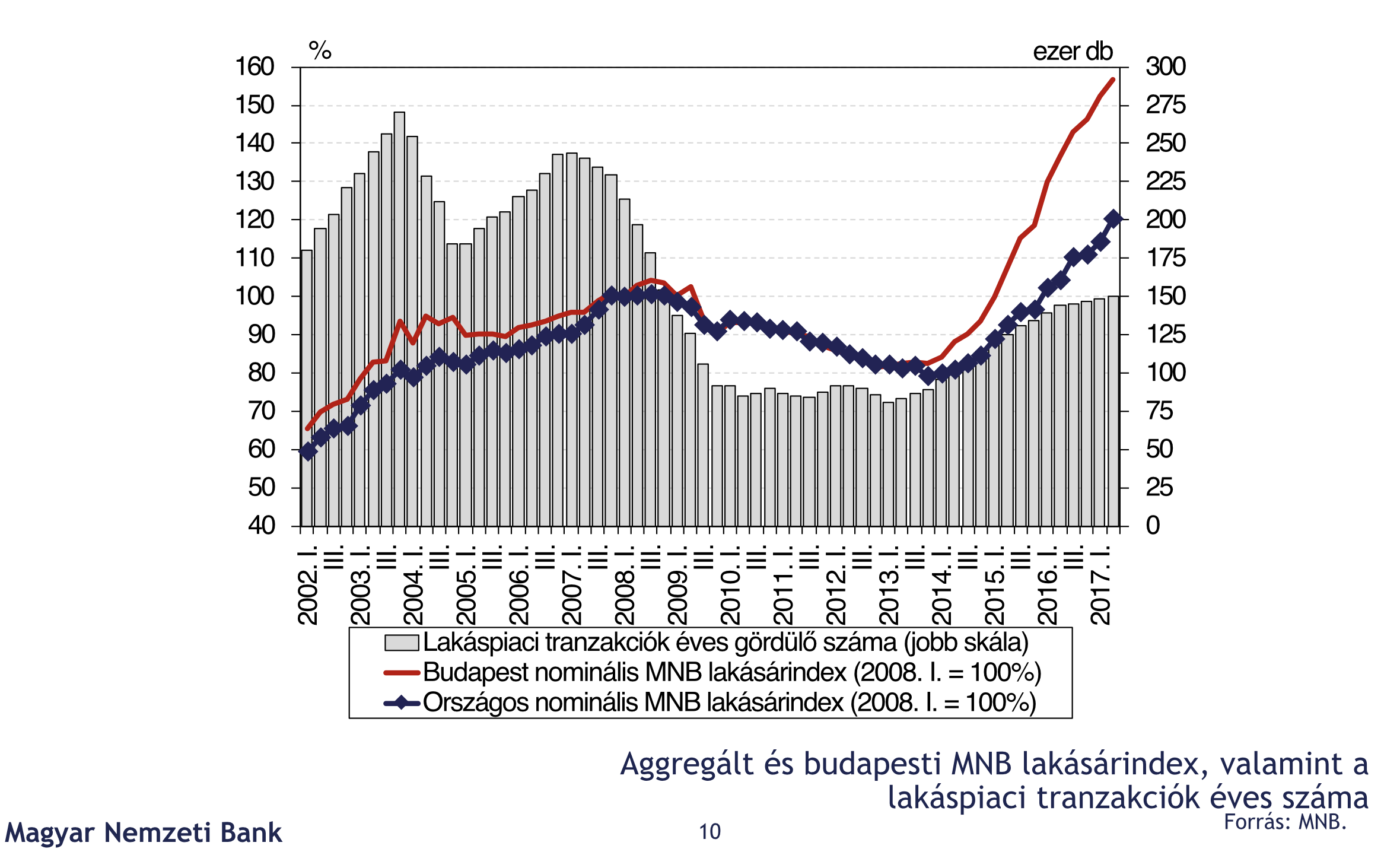

Az embernek olyan érzése támadhat, hogy a magyar ingatlanpiac teljesen felpörgött, az árak az egekig emelkedtek (ezt igazolja a tény, miszerint eladó lakás Budapesten átlagban az elmúlt két évben 90%-os áremelkedés történt a lakásárakban) és innentől már csak az összeomlás jöhet. Most nézzük meg, hogy miért nem késő beszállni a piacra?

A lakáspiac összeomlása alapvetően egy tervezhető eseménye a modern gazdaságnak. Képzeljünk el egy lufit, amit folyamatosan fújunk, ameddig ki nem pukkad. Aztán előveszünk egy másik lufit, amit megint elkezdünk fújni… Az ingatlanpiac hasonló ciklikusságon esik át. Csak két tényezőt nem ismerünk: mettől meddig?

#1 Alacsony tranzakciószám

Noha a lakáspiaci árak 2014 elejétől megfigyelve mintegy évi 14%-kal emelkedtek, miközben a piaci környezet rendkívül kedvező (alacsony kamatok, növekvő jövedelmek, magas állami támogatások), a hosszútávon annualizált átlagos 157 ezres forgalmat így sem értük el a 150 ezres tranzakciószámmal.

Ez azt jelenti, hogy relatív alacsony számú ingatlan cserél gazdát lényegesen magasabb áron. Mivel azonban a különböző régiók fejlettségükben eltérőek, ezért ezt az országos mintát árnyékolhatjuk, hiszen míg Budapest sokkal inkább telített piacnak tekinthető önmagához képest is, addig az adatsort jelentősen csökkenthetik a Kelet-Magyarországról érkezők számok.

Az alacsony tranzakciószám azt is jelenti, hogy a piacnak még mindig van lehetősége a bővülésre rövid időn belül.

#2 Olcsó hitelek segítik a vásárlást

Magyarországon újra beindult a hitelezés, köszönhetően az alacsony kamatközegnek. Ez azt jelenti, hogy önmagához képest forint alapú, kiszámítható hitelhez jutni soha nem volt annyira költséghatékony, mint jelenleg. A kérdés viszont mégsem ennyire egyszerű, ugyanis hiába az alacsony kamatozású hitel, ha információ hiányában rossz stratégiát választunk ki magunknak!

Minősített Fogyasztóbarát Lakáshitelről itt olvashatsz

Választhatjuk a legalacsonyabb kamatozású változó kamatozású hiteleket, amik a kezdeti alacsony törlesztés ígéretével kecsegtetnek, míg a drágább, évekre fixált kamatozású hitelek magasabb kezdeti törlesztő mellett garanciát nyújtanak, hogy nem változik a havi fizetendő. Előző cikkünkben kiszámoltuk már, hogy mikor éri meg befektetési céllal vásárolt ingatlan esetében a változó kamat és milyen kockázatokkal kell számolni illetve pontosan milyen kamatszint mellett járhatunk jobban a fix kamatozású hitellel? Ehhez készítettünk egy excel táblát is, hogy könnyebb legyen a számolás! Ugyanarra a következtetésre jutottunk, mint az MNB, vagyis a kritikus időtáv az 5 év azaz 60 hónap, amikortól egy vélt forgatókönyv alapján jobban járunk a fixált hitelekkel.

Ingatlanvásárlás befektetési céllal

Az emberek még nem így gondolják

A legnagyobb tanulság a devizaválságból az volt, hogy nem szabad a kezdeti alacsony kamatért cserébe kockázatos szerződéseket aláírni, amiket nem is értünk. Hiába minimalizáljuk a kezdeti törlesztést, ha hosszútávon veszítünk vele.

Ezzel szemben 2017-ben a legkedveltebb kamatozású jelzáloghitel még mindig a változó kamatozású volt, ugyanakkor egyre inkább terjed az évekre fixált hitel. Ennek oka kevésbé a pénzügyi információ alapján meghozott jó döntés, mintsem a félelem a „devizahitelek” megismétlődésétől. A feladat ugyanakkor az lenne, hogy ezeket a döntéseket az ügyfelek tudatosan hozzák meg!

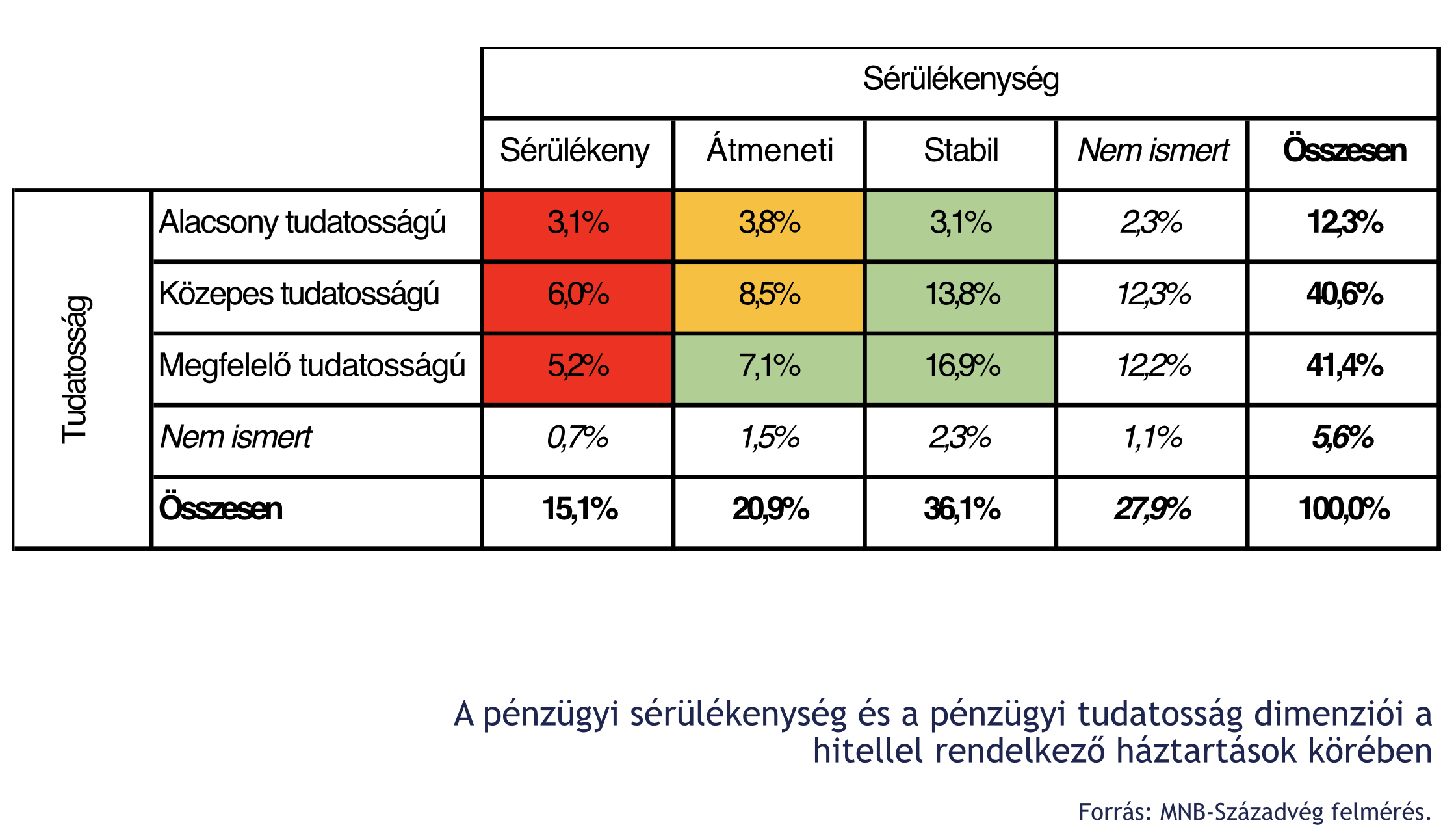

Ezzel szemben sajnos a legfrissebb felmérések azt mutatják, hogy a lakosság döntő többsége a mai napig nem rendelkezik a megfelelő pénzügyi tudással ahhoz, hogy tudatosan jó döntést hozzon. Emiatt mégjobban felértékelődik a felelősségteljes, jó hitelközvetítők szerepe a piacon, akiknek a feladata, hogy közérthetően rávilágítson a különböző stratégiák előnyeire és hátrányaira!

#3 Magyarországon kevesebbet kell dolgozni a lakásért

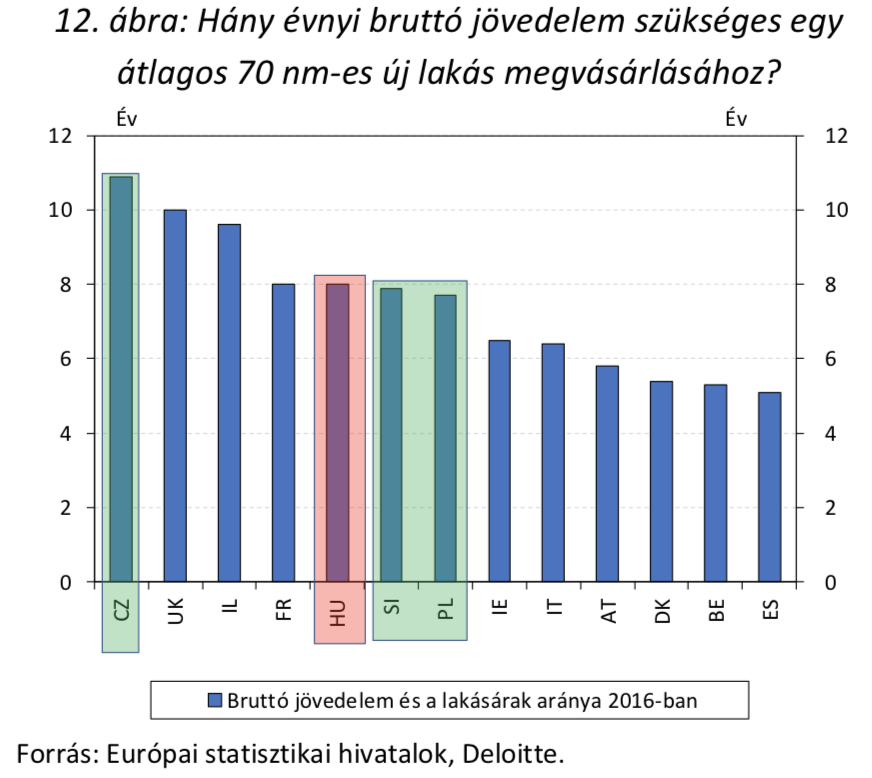

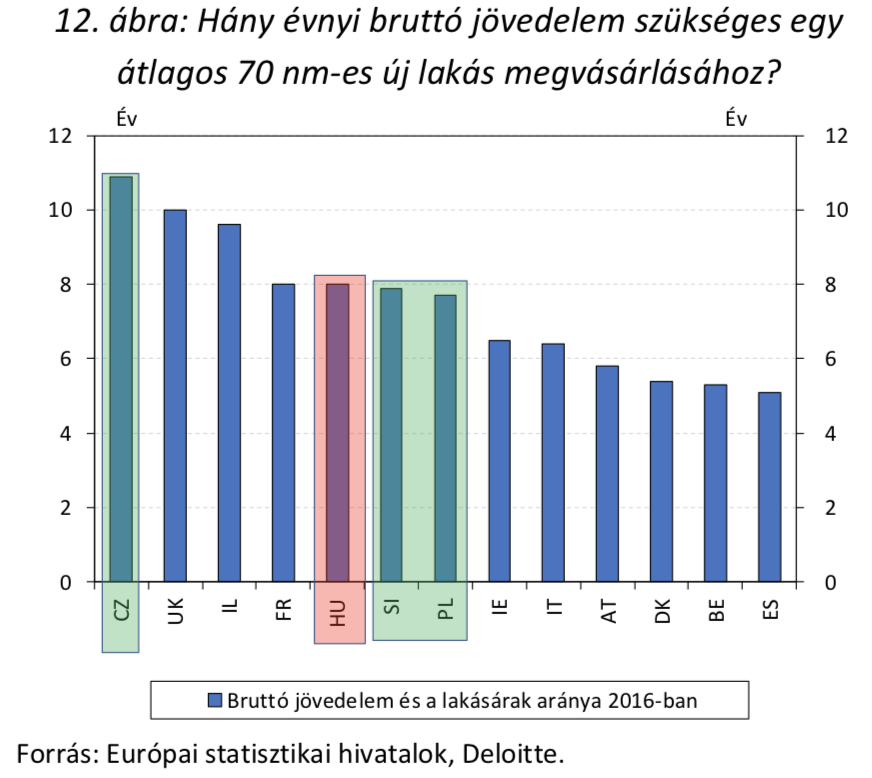

Örökös vita a magyar lakosság jövedelmi helyzete és az ingatlanárak. Ehhez képest nemzetközi viszonylatban megállapíthatjuk, hogy Magyarországon „lényegesen kevesebbet kell dolgozni” a jövedelmünkhöz képest egy átlagos lakásért, mint Európa legtöbb országában.

Ez pontosan azt jelenti, mint aminek látszik. Hiába látjuk a számokon, érzékeljük a pénztárcánkon, hogy brutálisan drágulnak az ingatlanok, perspektívába helyezve a kilátásokat, megállapíthatjuk, hogy a magyar ingatlanpiacba lehet „kódolva további drágulás”.

Egy átlagos, 70 nm-es lakás megvásárlásához 8 év körüli bruttó jövedelem szükséges Magyarországon, míg mondjuk Csehországban ugyanez a szám 11 évet jelent. Az összehasonlítást nehezíti ugyanakkor az eltérő adórendszerek, illetve a változó árszinvonal.

Ettől függetlenül a rendszer legnagyobb veszélye a hitelfelvevők anyagi kiszolgáltatottsága

Mivel alapvetően a hitel nem úgy működik, mint egy biztosítás, tehát nem vállalunk kockázatközösséget más emberekkel, így alapvetően függetlenedhetünk a „rossz adósok” okozta károktól. Ugyanakkor a rossz adósok magas aránya könnyen destabilizálhatja a teljes bankrendszert, ami már hatással lehet például a változó kamatozású hitelünkre.

Itt csatolnék vissza a hosszútávra fixált lakáshitelek létjogosultságára. Ugyanis az alábbi diagramból láthatjuk, hogy a hitelfelvevők 60-65%-a nem rendelkezik annyi megtakarítással, hogy vis major esetén a 7. hónapban is ki tudja fizetni a hitelét. Ez a rendszerbe kódolt egyik leglényegesebb kockázat, amit figyelembe kell vennünk!

Mindenkinek javasolt megfelelő likvid és nem likvid megtakarítási hátországot felépíteni, amihez itt találtok egy nagyon használható útmutatót: Pénzügyi tartalékképzés

#4 Még mindig magas lehet a megtérülés aránya

Lakást alapvetően lakhatási vagy befektetési céllal vásárolunk. A második esetben mindig azt kell kiszámolni, hogy mikor éri ez meg nekünk. Az biztosnak látszik, hogy az ingatlanárak növekedésének az üteme lassul, hiszen a kezdeti CSOK10+10 lelkesedés lezajlott, az építőipar már sikeresen reagált az új keresletre, a CSOK kompatibilis lakások lassan átadásra kerülnek. Végső soron számolhatunk a következő években a lufi kipukkanásáig akár évi 5-10%-os bruttó áremelkedésre, ami mellé illesztve az albérleti díjból beérkező bruttó 5-10%-os éves megtérülést, akkor láthatjuk, hogy alapvetően nem rossz befektetésről van szó.

Ugyanakkor figyelembe kell venni az ingatlan birtoklásával kapcsolatos járulékos költségeket, mint felújítás, mint álagmegőrzés, mint illeték…stb. Ennek függvényében mégsem annyira egyértelmű a lakásvásárlás befektetési céllal, hiszen akár ráfizetés is lehet számunkra ez a tranzakció az előre nem látható, de felmerülő költségek miatt, a kamatfizetési kötelezettség miatt vagy éppen a pénzünk alternatív befektetéséből elmaradt haszon nagysága miatt!

Érdekes elgondolás lehet, hogyha van egységnyi 100 forintom, akkor mivel járok jobban 5 éves távlatban? Ha lakást veszek, aminek összességében évi 10% a megtérülése vagy pedig, ha kötök 30%-os támogatással lakástakarékot? Első esetben 5 év múlva lesz 161 forintom, míg a lakástakarékos változatban egységnyi pénzből összegyűjtöttem 130 forintot. De mi van, ha az első esetben felmerült 40 forint költségem? Az biztos, hogy nagyon át kell gondolnunk mibe fektetjük a pénzünket!

#5 Mert konzervatív befektetőként mindig is keresni fogod a lakásokat

Lakáshitelt (esetleg CSOK-ot) szeretnél? Bankfüggetlenül segítünk!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. december 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 26, 2017 | Banki termékek, Cikkek - pénzügyi blog, info

Nagyon kedves barátommal beszélgettem tegnap a devizahitelezésről. Feltette nekem a kérdést, hogy „mi akkor tudtuk, hogy ez lesz?”. Miközben elmeséltem neki számos észrevételemet a témában, jöttem rá, hogy bizony ezeket az információkat nagyon kevesen ismerik. Állítom, hogy az emberek semmit nem tanultak a múltból és hamarosan újra megismétlődik a társadalmi pénzügyi katasztrófa! A devizahitelezés tanulságai …

Nagyon szeretném, ha végigolvasnád ezt a hosszú cikket, ugyanis sokak számára eddig nem ismert összefüggésekről fogok írni. Külön megköszönöm, ha megosztod Facebookon ezeket az információkat!

Hogyan nézett ki a devizahitelezés a gyakorlatban?

Hidd el, hogy a devizahitelezés csúcsán nem volt egyértelműen fekete és fehér a folyamat. Mára sokan elhitték, hogy a gonosz bankok előre megfontolt szándékkal vezették félre az ügyfeleket. Az igazság az, hogy senki nem tudta. Devizakockázat lábjegyzetben mindenki arra számított, hogy az 50 000 forintos hitel legrosszabb esetben felmegy 65 000 forintra. De úgy voltak vele, hogy ez egy vállalható kockázat…

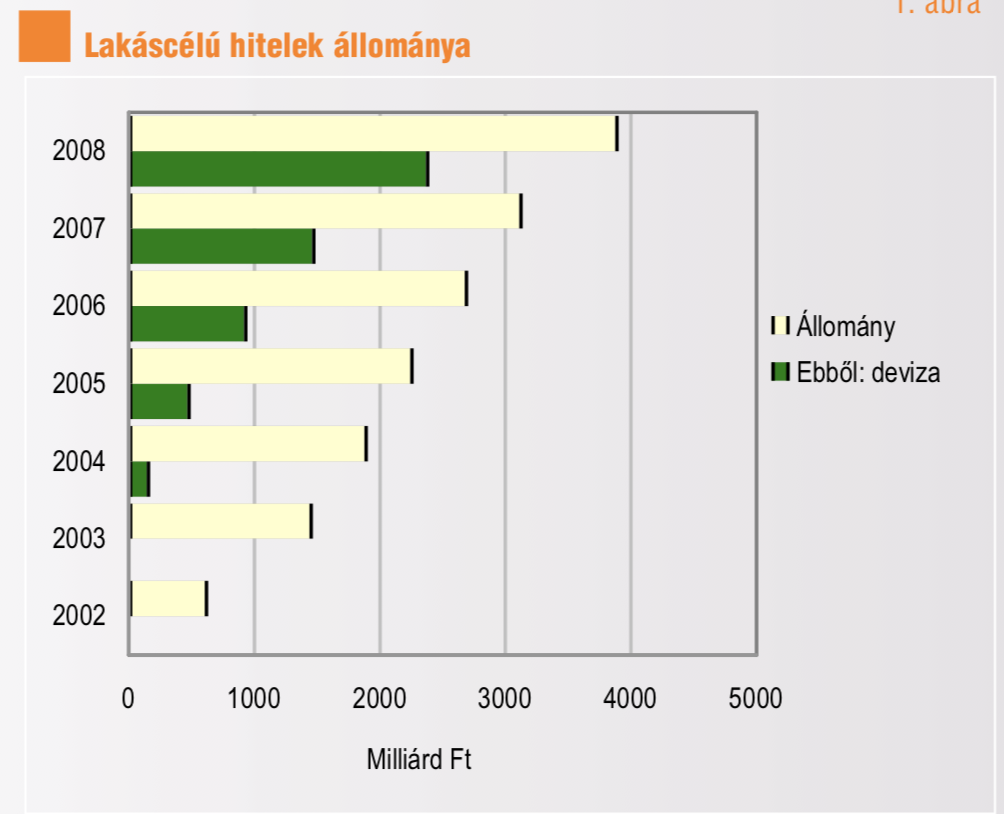

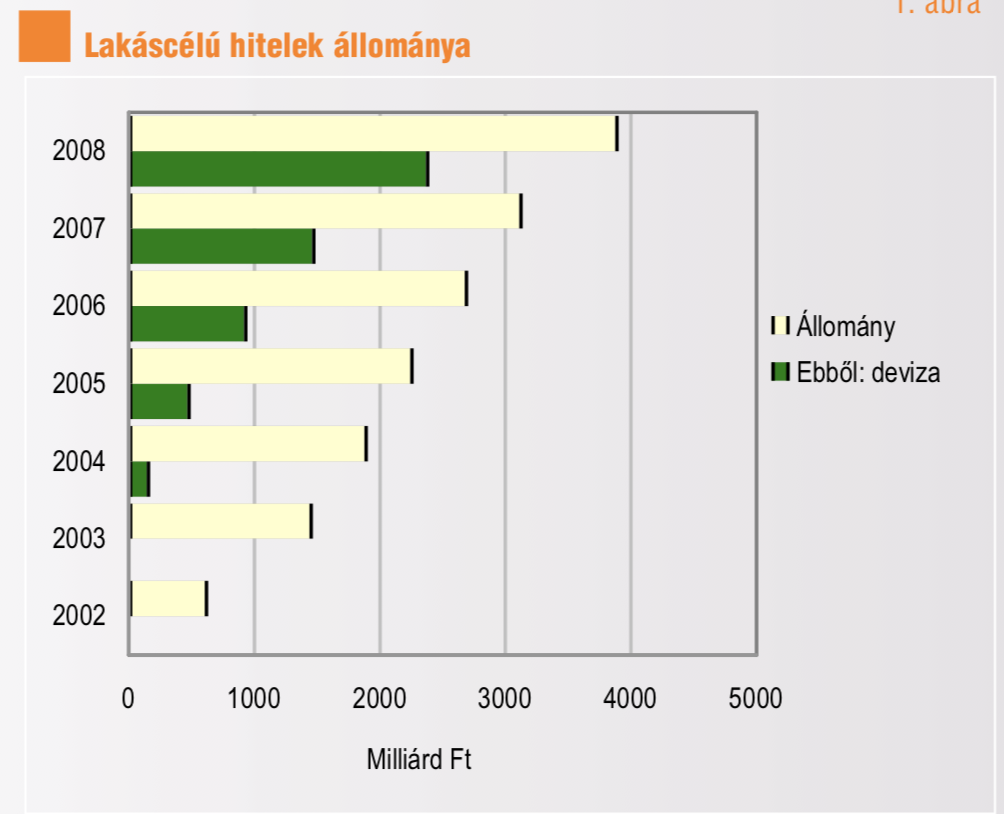

2008. december 31-én a lakáshitelek állománya 3875 milliárd Ft volt – ami a GDP több mint 14 százalékának felel meg –, ennek 61 százalékát a devizaalapú lakáshitelek tették ki. A bankok által 2004-ben bevezetett devizahitelek száma és összege szintén jelentõsen nõtt: 2004-ben az összes hitelállomány összegének egytizedét sem érte el, 2008-ra meghaladta a 60 százalékot. A 2007. végi állapothoz képest a teljes hitelállomány összege közel 25 százalékkal, a devizaalapú állományé 62 százalékkal emelkedett.

forrás:KSH

Ez a számsor azt jelenti, hogy a devizahitelezés csúcsán már nem volt „választása” sem az ügyfélnek, sem a közvetítőnek, bankosnak.

2008-ra már szinte mindenki devizahitelt vett fel

Szerinted mi történt abban a ritka esetben, amikor a hitelközvetítő azt mondta az ügyfélnek, hogy havi 50 000 forint helyett fizessen havi 80 000 forintot HUF alapon, mert a devizának komoly kockázatai vannak? Mindezt egy olyan időszakban, amikor boldog-boldogtalan csatlakozott a tömeghez és még a csapból is ez folyt?

Elmondom a megoldást! Az ügyfél meghallgatta a másfél órás szakmai kiselőadást (aminek a felét nem értette), megköszönte, felállt és átment egy másik bankba/közvetítőhöz, aki megerősítette abban, hogy biztosan nem történik semmi baj. Aki devizahitelt akart felvenni, az már előre eldöntötte, hogy számára ez a megoldás. A bankban a döntéséhez kereste a megerősítést.

Forint alapú hitelt alapvetően kétfajta ember vett fel: aki beszari volt és/vagy az átlagosnál több pénze volt

Bár a második opció igencsak kérdőjeles, hiszen megszámlálhatatlan embert lehetne felsorolni, aki akkoriban a felső-középosztályhoz tartozott, mégis a devizahitelezést választotta. Persze nagyon erős kijelentés, hogy valaki „beszari” lett volna, de ezzel igazából súroljuk a valóságot. Nagyon kevés ember hozott tudatos, racionális és szakmai döntést, aminek a végeredménye a forint alapú hitel lett volna. Sokkal jellemzőbb volt, hogy annak az időszaknak a forintalapú hitelese egyszerűen félt az árfolyamkockázattól. Kockázatosnak ítélte meg.

Nem célom senkit megbántani. Viszont most őszintén szeretnék beszélni az akkori piacnak a jellemzőiről. Persze utólag mindenki atomfizikusnak állítja be magát, de akkoriban ez egyáltalán nem volt feltétlenül egy jövőbelátó jóslat. Sokkal inkább a forint hitel mellett, mint a devizahitel ellen döntöttek. Ez hatalmas különbség.

Sokáig a devizahitelesek jártak jobban- a devizahitelezés tanulságai

Nagyon kevesen vették észre menet közben, hogy még a megemelkedett törlesztéssel is sokkal jobban jártak, mint azok, akik alapból forint alapú hitelt vettek fel. Mindenki annyit érzékelt 2008 után, hogy az addigi „álom devizahitel törlesztőrészlet” elkezdett emelkedni.

Senki nem foglalkozott a forinthitelesekkel, senki nem beszélt a forinthitelesek „devizahitelhez viszonyított” veszteségéről, ami már évek óta ketyeget. Hogy miért? Mert akkor észrekellett volna vennie mindenkinek, hogy a megemelkedett törlesztő még mindig kedvezőbb, mintha alapból forintalapon vették volna fel a hitelt.

És mi lett volna ebből a logikus következtetés? Az, hogy az ember jellemzően túlvállalták magukat. A többség nem tudta volna a célját megvalósítani a drágább forintalapú hitellel, hiszen nem lett volna pénze a törlesztésre.

A devizahitelezés egy társadalmi közmegegyezésen alapult, amiben mindenki részt vett (állam, adós, bank, közvetítő, ingatlanos). A lényege az volt, hogy nagyobb lakásba költözhettek olyanok (jobb autókat vehettek), akiknek nem lett volna rá pénz.

Folyamatosan a devizahiteleseknek kedveztek, főleg a rossz adósoknak

Miután elértük a devizakockázat azon fokát, amikor gyakorlatilag a devizhitel törlesztése megegyezett a forintalapú hitelével, lépni kellett valamit. Tulajdonképpen kiborultak a csontvázak a szekrényben, és kiderült, hogy a lakosság jelentős része

- nagyobb lakásban él (hitelből), mint amit megengedhetne magának

- forintalapú hitelből sosem tudta volna kifizetni a törlesztés

- a társadalom lebukott, és ez magával ránt minden passzív résztvevőt is

Az a bizonyos első mentőcsomag, ami a gazdagokat mentette meg…

Amikor bejelentették az első mentőcsomagot, akkor két esemény is történt, amiről sokan nem tudnak, mert elvoltak foglalva saját kálváriájukkal!

A Fundamenta felfüggesztette a hitelezését arra a három hónapra

„Likviditási problémánk nincs, de a saját tőkére is oda kell figyelnünk. Tőkemegfelelési mutatónk a minimális 8 százalékkal szemben 11 százalék, de magas e tekintetben az anyavállalat elvárása. Nem helyezhetünk ki akármennyi hitelt” – mondta Gergely Károly, a Fundamenta-Lakáskassza elnök-vezérigazgatója

A Fundamenta-Lakáskassza ügyfelei kizárólag a 2011. augusztus 31. előtt megkötött, vagy ez előtt megosztással létrejött szerződéseikre igényelhetnek forintban áthidaló kölcsönt devizahitelük fix árfolyamon történő végtörlesztéséhez – közölte a lakástakarékpénztár. Ez azt is jelentette, hogy számos Fundamenta ügyfél rekedt „házon kívül”, amikor az utolsó valódi szalmaszálba kapaszkodhattak volna azáltal, hogy 180 forintos árfolyamon fizethették volna ki a devizahitelüket Fundamenta áthidaló kölcsönnel.

A hitelkiváltás sem igazán működött abban a három hónapban

A rendkívül szigorú határidőkhöz kötött első mentőcsomag gyakorlatilag 2 hónapra redukálta a menekülési időt az addigra már jelentősen megemelkedett (forintalapú hiteltörlesztésekhez végleg közelítő) devizahitelekből. Egyértelmű, hogy több tíz millió forintot egy átlagos család nem igazán tudott a semmiből előteremteni.

Megoldás lett volna a hitelkiváltás egy másik banki hitellel, de több tucat olyan esetről tudok beszámolni (ügyfél beszámolókból), amikor hiába adták be a papírokat időben, a bank mindenféle időhúzó trükkel gyakorlatilag szabotálta a kiváltás. Lekésték a határidőt és bennragadtak a hitelben, ami már bőven 215 forintos árfolyamon pörgött tovább.

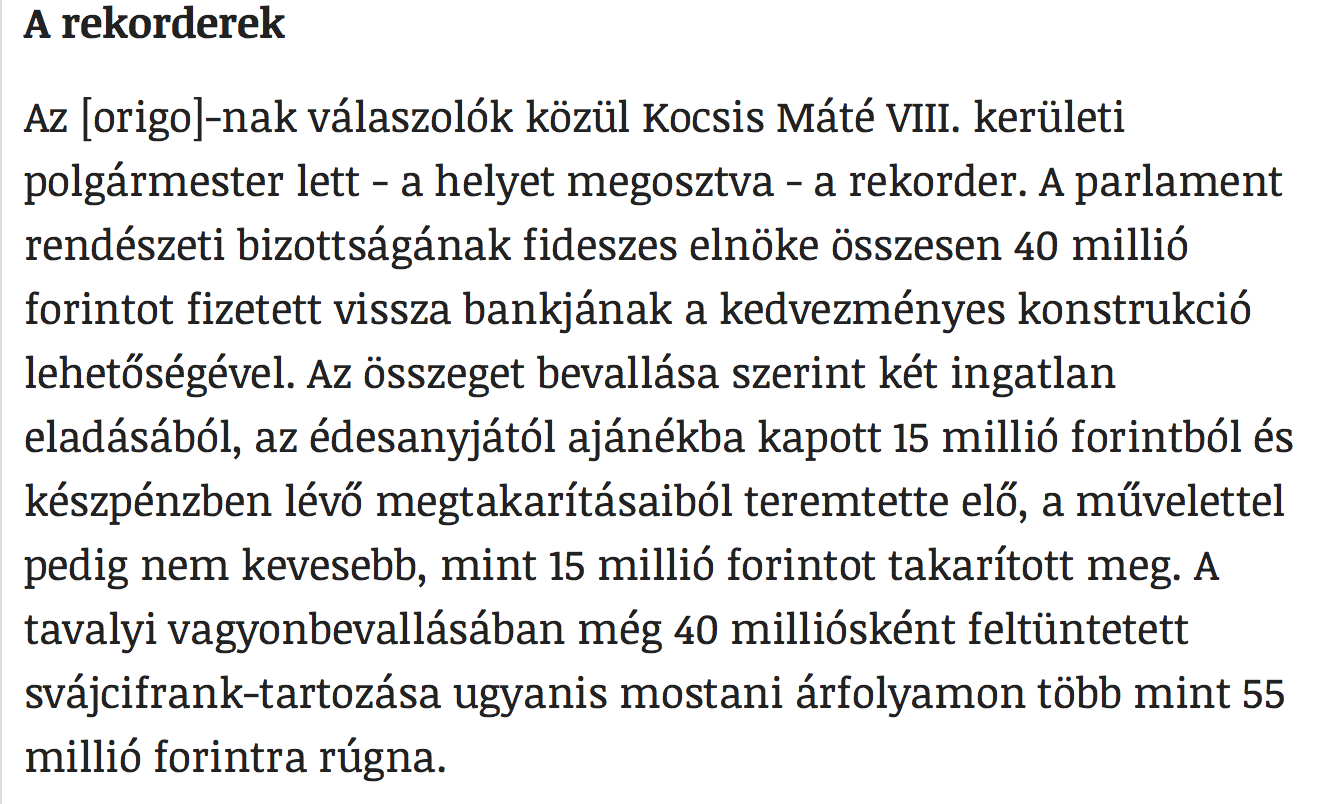

Sztori: Bankosok mesélték nekem, hogy Miskolcon a törvény érvényességének a napján valaki besétált egy táskával, hogy kifizesse 180 forintos árfolyamon a hitelét! A táskában 80-90 millió forint kp. volt… Egyébként az abszolút rekorder közel 100 millió forintot nyert Magyarországon ezzel az adósmentő programmal, ami elgondolkodtató, hogy mennyire létkérdés lehetett számára a hitel…

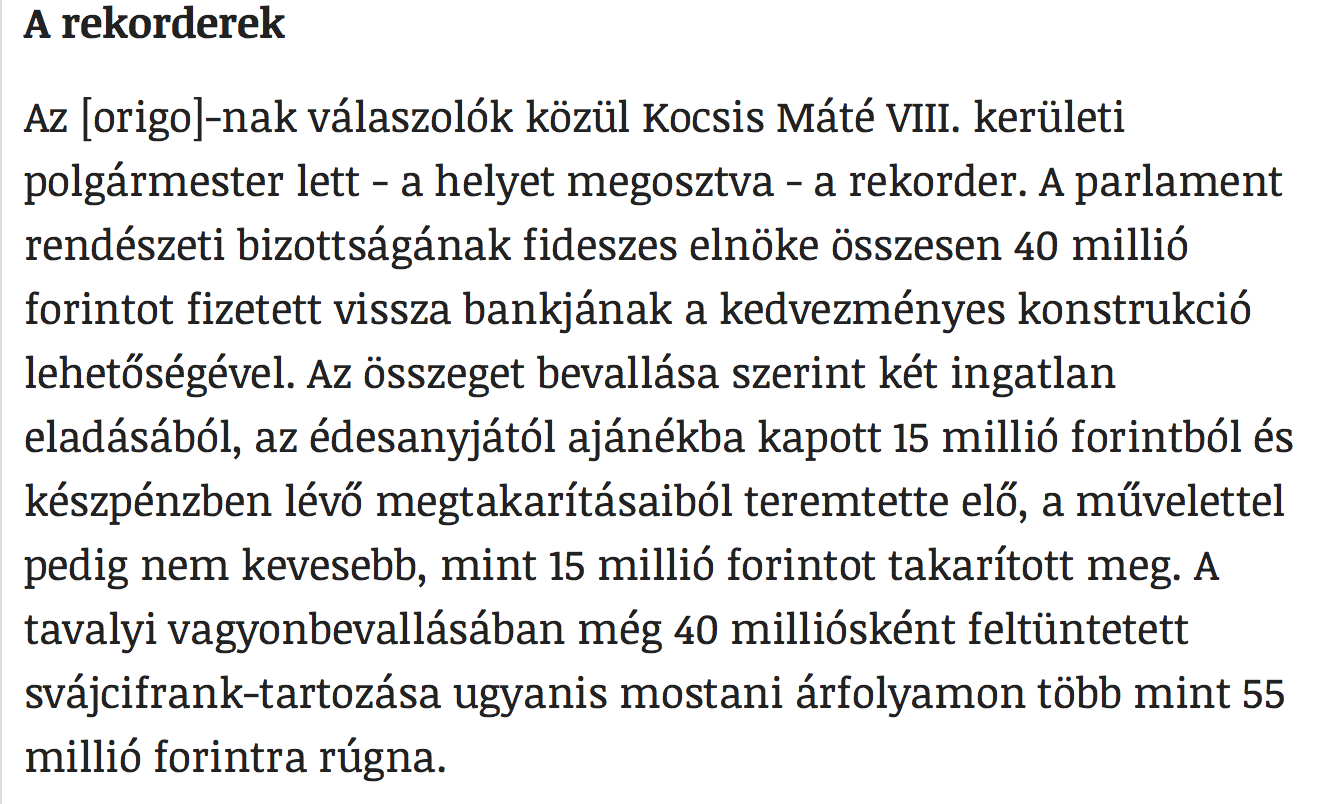

A Parlament is kiszórta a devizahiteleit

Egy dologra biztosan hasznos volt az első mentőcsomag. De erről idézzük meg az Origo.hu hírportál írásának egy részét, aminek a címe: Képviselők is milliókat spóroltak a végtörlesztéssel

Csak az átlagos emberek nem éltek a kedvezményekkel

A legkedveltebb mentőcsomag lehetőséget biztosított a devizahitel árfolyamfixálására és ezáltal havi szinten több tízezer forint megspórolására. Talán ez volt az utolsó lehetőség, hogy az emberek megoldást találjanak, hiszen kaptak 5 évnyi türelmi időt arra, hogy talpra álljanak, miközben a havi törlesztés is csökkent!

Azonban sokan nem éltek a lehetőséggel. Egy olyan esetben, amikor a kötelezően fizetendő törlesztés egy részét nem kell adott pillanatban kifizetni (gyűjtőszámlára megy a pénz), a legokoksabb megoldás, ha mégis ugyanannyit fizetünk havi szinten, mint amennyit eredetileg kellene. Az okosabb hitelesek legkésőbb ezen a ponton a havi fennmaradó összegből megkötötték a lakástakarékokat, hogy állami támogatással a gyűjtőszámlánál nagyobb mértékben tudják a tőketartozást csökkenteni.

Árfolyamgát+ LTP

A táblázatban egy 20 évre felvett 6M forintos hitelt néztünk meg, amit 2007-ben vettek fel. Az induló törlesztőrészlet 45 130 forint volt, míg az árfolyamgát előtt már 72 767 forintot kellett befizetni. Az árfolyamgát miatt viszont a havi törlesztés visszament 5 évre fixen 44 660 forintra.

A hitelből elengedtek 1,3 millió forintot, míg a tőketartozás az árfolyam kezdetekor 6,2 millió forint lett volna. Amenniyben ez az ügyfél a „megspórolt” havi 30 000 forintból indított volna lakástakarékot, akkor 5 év után be tudott volna törleszteni nagyjábül 2,4 millió forintot, amivel a tőketartozás több, mint egyharmad részét letudta volna.

Ezzel pedig azt érte volna el, hogy az árfolyamgát után a hitelnének havi törlesztése nem szabadult volna el (törvényben van egy felső korlát, ami viszont azt jelenti, hogy a futamidő hosszabodik a legrosszabb esetben). A most lejáró árfolyamgátas hiteleket ki lehet váltani mai kamaton, ami azt jelenti, hogy:

6,2M-2,4M (LTP)= 3,8M forint tőketartozás. Ennek a havi törlesztése 10 évre 5 éves kamattal átlagosan 28 000 forint / hó. Emellé hozzá kell adni a gyűjtőszámla értékét (amennyiben nem kombinált hitelünk volt), ami egy ekkora hitelnél maximum 1 000 000 forint lett, aminek a törlesztése további 5-8000 forint/hó lenne.

Így lehetett volna élni a lehetőséggel. Sokan nem tették meg.

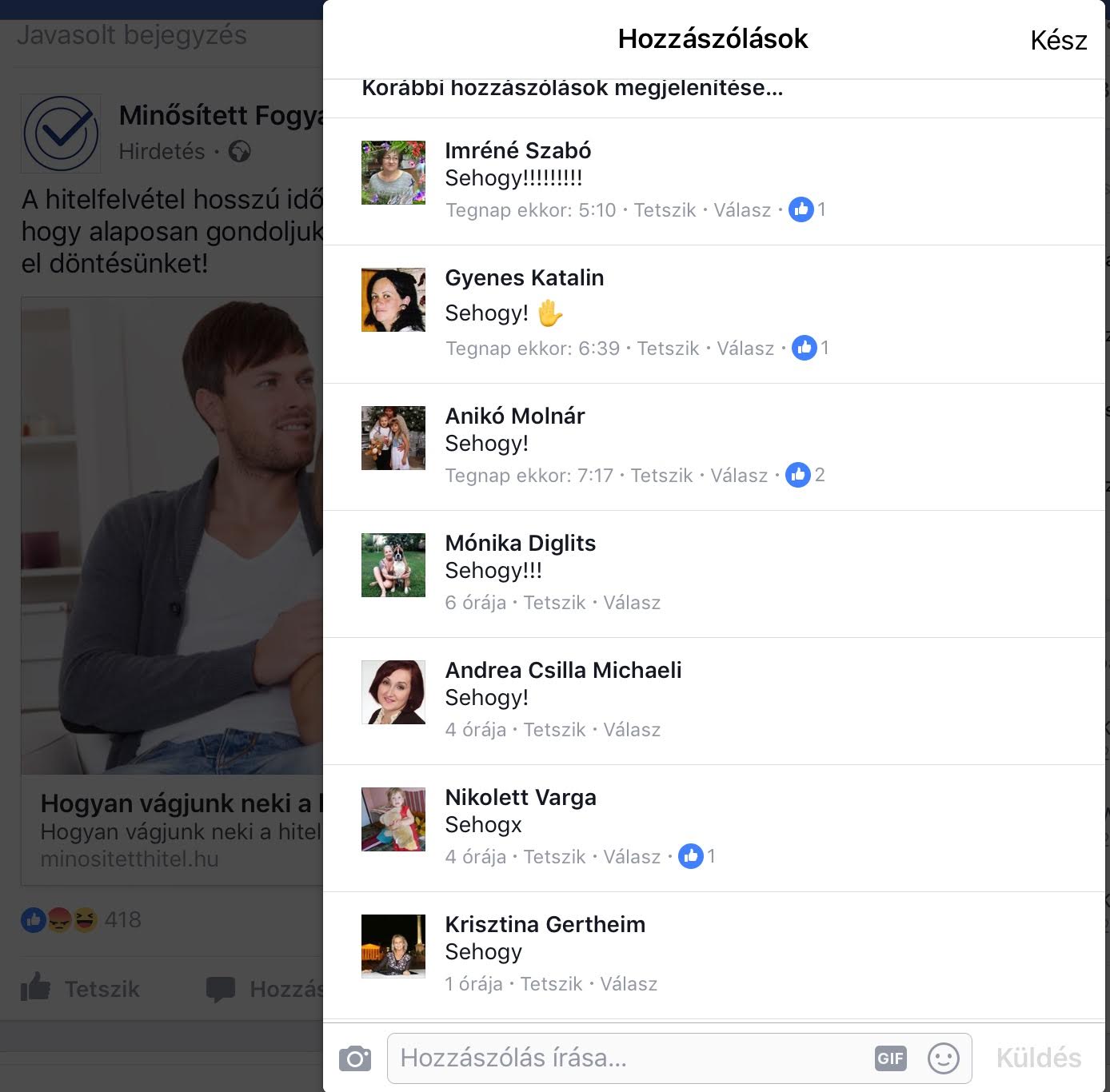

Az embereket nem érdekli az információ

Elérkeztünk a jelenbe, amikor már a forinthitel az egyedüli opció, amit ráadásul egyre versenyképesebb kamattal érhetünk el. Ráadásul az MNB bevezette a minősített fogyasztói hitelt (bővebben itt: Klikk) , és elindított egy kampányt ezzel kapcsolatban, aminek a lényege, hogy felhívja az emberek figyelmét arra, hogy több ajánlatot nézzenek át (vagy dolgozzank független hitelközvetítővel), gondosan döntsenek és ehhez mindenféle eszközt adnak.

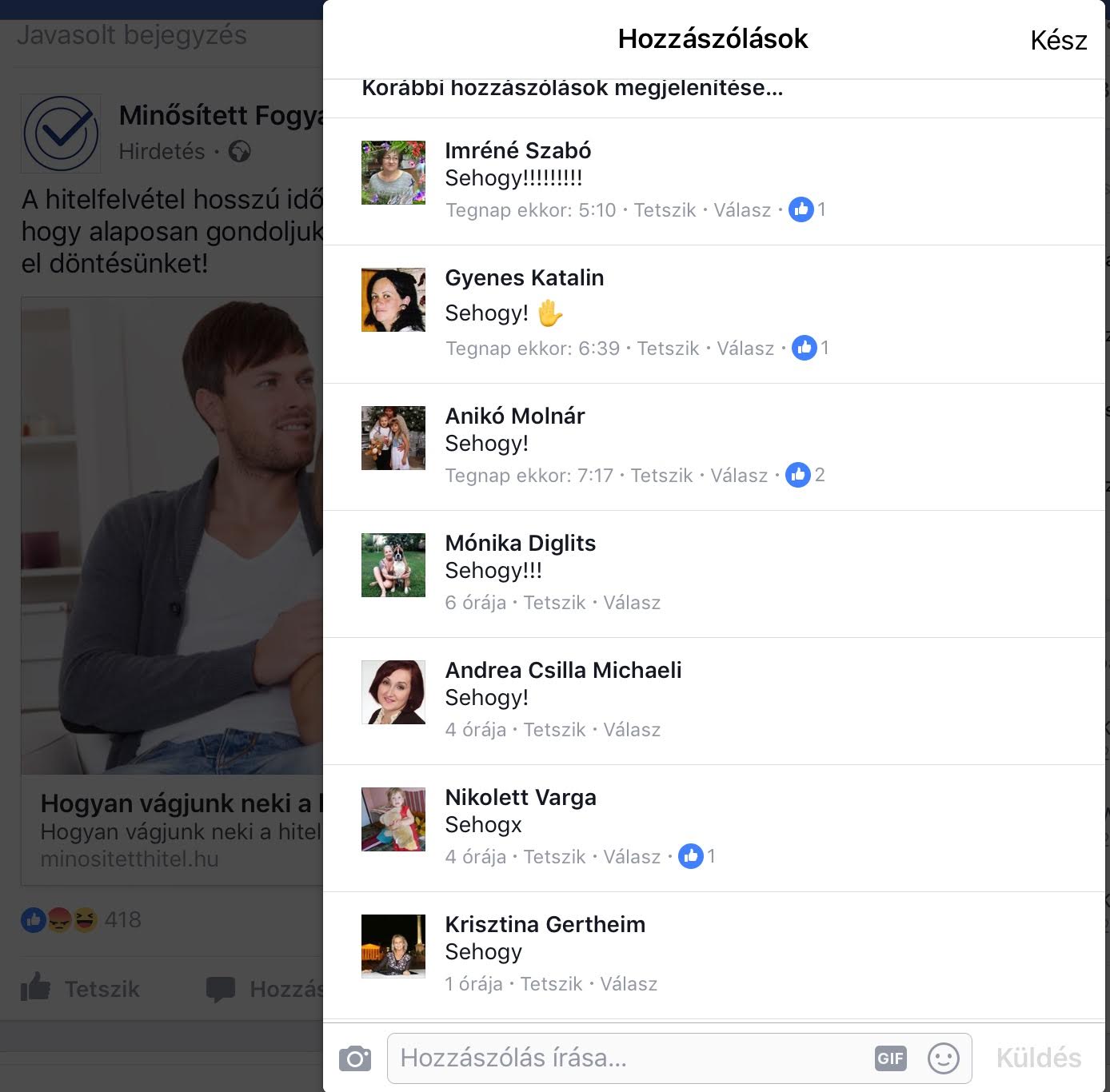

Itt egy Facebook hirdetés:

Erre érkezett 83 hozzászólás (amikor néztem). A kommentelők 90% ugyanazt írta…

SEHOGY

Számomra rendkívül ijesztő állapotok uralkodnak a hitelezéssel kapcsolatban ügyféloldalról. A devizahitelezés válsága után (és állami kedvezmények után) nem azt a következtetést vonta le a társadalom jelentős része, hogy sokkal több információ birtokában, felelősségteljesen kell hitelt felvenni. Hiába kapnak meg minden lehetőséget az emberek (törvényi, tájékoztatás, blogok, összehasonlító oldalak…stb), a totális elutasítás a jellemző.

Hitelt sehogyan ne vegyünk fel. Ahelyett, hogy informálódnának, elutasítanak minden segítséget. Az átlagos ember nem tudja kikerülni, megkerülni a hitelt, ha autót vagy lakást akar vásárolni, hiszen a hitel a mi jövőbeni keresetünk egy része, amit kamatért cserébe ma elkölthetünk. Ennek a „sehogy”-nak a következménye pedig az, hogy továbbra is megalapozatlan, hirtelen döntések születnek majd a témában, és a legtöbbenn továbbra sem fogják érteni a kockázatokat és stratégiákat!

A hitellel akkor kell foglalkozni, amikor van pénzünk. Ebben az időszakban kell olvasni, számolni. Amikor már szükségünk van rá, akkor késő. Ugyanis az idő ellenünk dolgozik és kapkodni fogunk.

6 végzetes hiba a hitelfelvételnél

1. A szakember megkérdőjelezése

Nem csupán az információhiány okozhat problémákat. A hitelezés ugyanolyan szakma, mint a bútoros vagy a taxis. Ehhez képest amíg a bútorosnak nem akarják elmagyarázni hogyan dolgozzon, addig létezik egy olyan ügyfélréteg, aki okosabbnak hiszi magát a hitelközvetítőnél. Ez nem azt jelenti, hogy teljesen adjuk át magunkat, mert az butaság lenne. Viszont egyfajta köztes állapot megtalálása fontos lenne, ha nem akarunk rossz döntést hozni.

2. A kamatorgia

Egy hitelnél minden a számokról szól- gondolhatná a mezei ügyfél. Két számot összehasonlítani mennyire kézenfekvő megoldásnak tűnik. Ugyanakkor azt kell megérteni, hogy a kamat nem minden egy hitelnél. Fontos látni, hogy az adott kamatot milyen feltételekkel kapjuk meg, a hitelszerződésben milyen jogokat kapunk (előtörlesztési díj, stb…) illetve a bank alapvetően milyen gyorsan képes folyósítani. Számos tényezőt kell figyelembe venni ami miatt nem biztos, hogy a legjobb kamattal rendelkező hitel lesz a számunkra legkedvezőbb ajánlat…

3. Rossz határidők

Meglepő számomra, hogy az emberek e-bayen megrendelnek egy 1000 forintos vackot, amire képesek várni 6 hetet, de amikor 10 millió forintot akarnak a banktól, akkor azt azonnal, de két héten belül legalább meg akarják kapni! Persze érthető, hogy a felgyorsult ingatlanpiacon minden perc számít, azonban ezt áthidalandó ott a foglaló/előleg intézménye. A minősített hitelekkel az elméleti határidő 14 munkanapra csökkent, de ez nem tartalmazza az értékbecslés idejét (ami 1-2-5 nap is lehet). Ráadásul mindig van egy hiánypótlás, ami miatt húzódik az ügy. Mindig számítsatok másfél hónapra és akkor nem érhet meglepetés.

4. A DIY

Elhiszem, hogy sokak számára nagyon izgalmas folyamat, amikor először vesznek fel lakáshitelt és gyakorlatilag minden ponton jelen akarnak lenni. Merül fel a kérdés, hogy miután egy hitelközvetítőtől minden információt megszereztünk, miért ne mennénk be saját magunk a bankba és intéznénk el az ügyet. Az erkölcsi felelősségen túl (ingyen dolgoztatod a hitelügyintézőt) meg kell érteni, hogy az átlagos ügyfélnek soha nem lesz olyan ismerettsége és ráhatása a hitelére, mint egy közvetítőnek. Ez akkor értékelődik fel igazán, amikor valami porszem kerül a gépezetbe és megakad a folyamat.

5. Nincsen ” legrosszabb eshetőségünk”

A legtöbben azért buktak bele a hitelükbe az elmúlt években, mert a hitelfelvételnél a legjobb eshetőséggel számoltak. Adottságnak vették a jelenlegi jövedelemüket, egzisztenciális helyzetüket. Holott ez csak egy állapot, ami lehet jobb vagy rosszabb. Minden hitelfelvétel előtt számolni kell egy legrosszabb eshetőséggel is, és egy tervet készíteni arra az esetre, ha „apa” 5 hónapig nem fog dolgozni. Akkor mi lesz?

6. Befektetési cél, amivel csak nyerhetünk

Sokan vannak, akik alapvetően befektetési céllal vesznek egy lakást meg. Azt tapasztaltam ezeken a beszélgetéseken, hogy szinte szitokszónak, szakmaiatlannak hangzik az ügyfél számára, ha arról beszélünk, hogy ez a befektetés rosszul is elsülhet. Mert mondjuk az ingatlanlufi kipukkad. Mert nem találunk albérlőt. Mert az ingatlanárak zuhannak. Mert többet kell a lakásra költeni, mint terveztünk. Meg kell érteni, hogy a befektetés nem egy alapvetően pozitív cselekvés. A végeredmény lehet jó vagy rossz vagy semleges.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. november 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.