Szerző: Szarvas Norbert | jún 22, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Számos befektetési lehetőség létezik. Máig állítom, hogy a legjobb befektetés az oktatás. Ettől függetlenül sokak fantáziáját megmozgathatja az ingatlanvagyon, mint egy olyan legit és stabil vagyontárgy, amiből árfolyamnyereséget és hozamnyereséget egy időben is tudunk könyvelni. Átlagos ember léptékével mérve hogyan leszünk képesek 35 éves korunkra ingatlanvagyont felépíteni, felhalmozni, ha mindent a nulláról kell kezdenünk?

Mi számít ingatlanvagyonnak befektetési értelemben?

Az ingatlanvagyon pénzügyi értelemben egy olyan vagyonelem, ami az emberi szükségleteinken (laknunk kell valahol) felül képződik, aminek egyértelmű célja a pénzünk értékének megőrzése és/vagy gyarapítása. Tehát ingatlanvagyonunk akkor keletkezik, amikor megszerezzük az első, a második vagy a sokadik ingatlanunkat befektetési céllal.

Az ingatlanvagyonból kétféle bevételi forrásra tehetünk szert:

- hozamjövedelem: szokták mondani, hogy az ingatlan bérbeadásából évente 6-8%-os megtérülés várható. Ez a jövedelem számos tényezőtől függ, mint például az amortizációs és egyéb kiadások mértéke, a lokalizáció és társadalmi összetétel

- árfolyamnyereség: ugyanis akármilyen furcsa, de az ingatlannak van egy kezdeti árfolyamértéke (vételár) és egy záró értéke (eladási ár). A kettő különbsége lesz a mi árfolyamnyereségünk vagy veszteségünk.

A cikkben egy útmutatót kapsz ahhoz, hogy ingatlanvagyont tudjál felhalmozni. Viszont ettől függetlenül fontos tisztán látnod és odafigyelned a kockázatokra és kötelező költségekre egyaránt!

Milyen ingatlanban szabad gondolkodni?

A legnagyobb hibát a lelkes kezdő lakásvásárlók ott követik el, hogy nem ingatlanvagyon-stratégiában gondolkodnak, hanem álomvezérelten választják ki már az első lakásukat is. Azaz nem építkeznek, hanem megvalósítanak. Ez pedig azt jelenti, hogy első lakásként a lehetőségeiken túlmutatva nagyobb hitellel vagy magasabb önerővel vágnak bele egy nagyobb-szebb-drágább ingatlan megvásárlásába, ami tipikusan az otthonukként fog szolgálni a következő 20-25 évben, amíg a hiteleiket fizetik vissza.

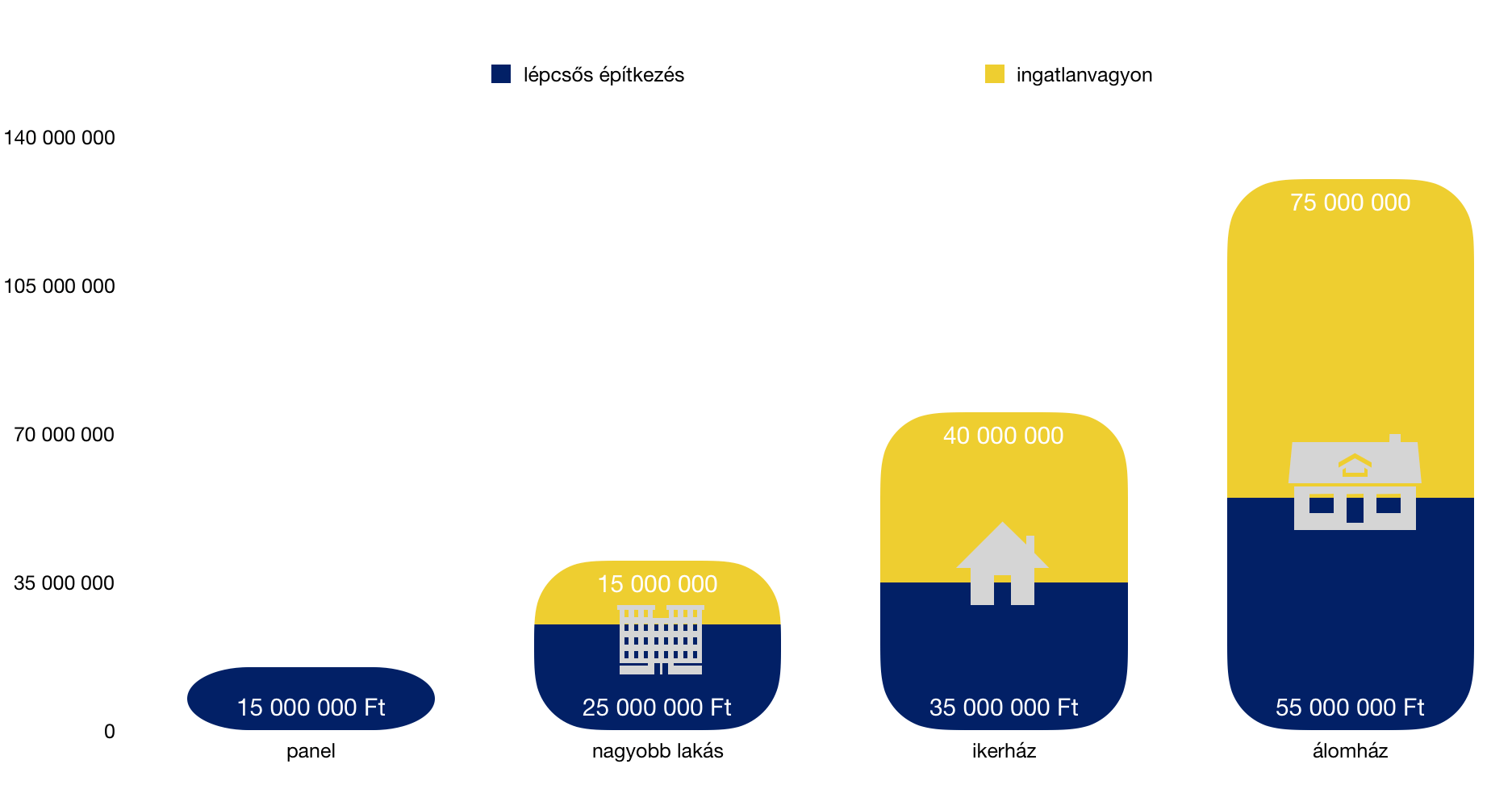

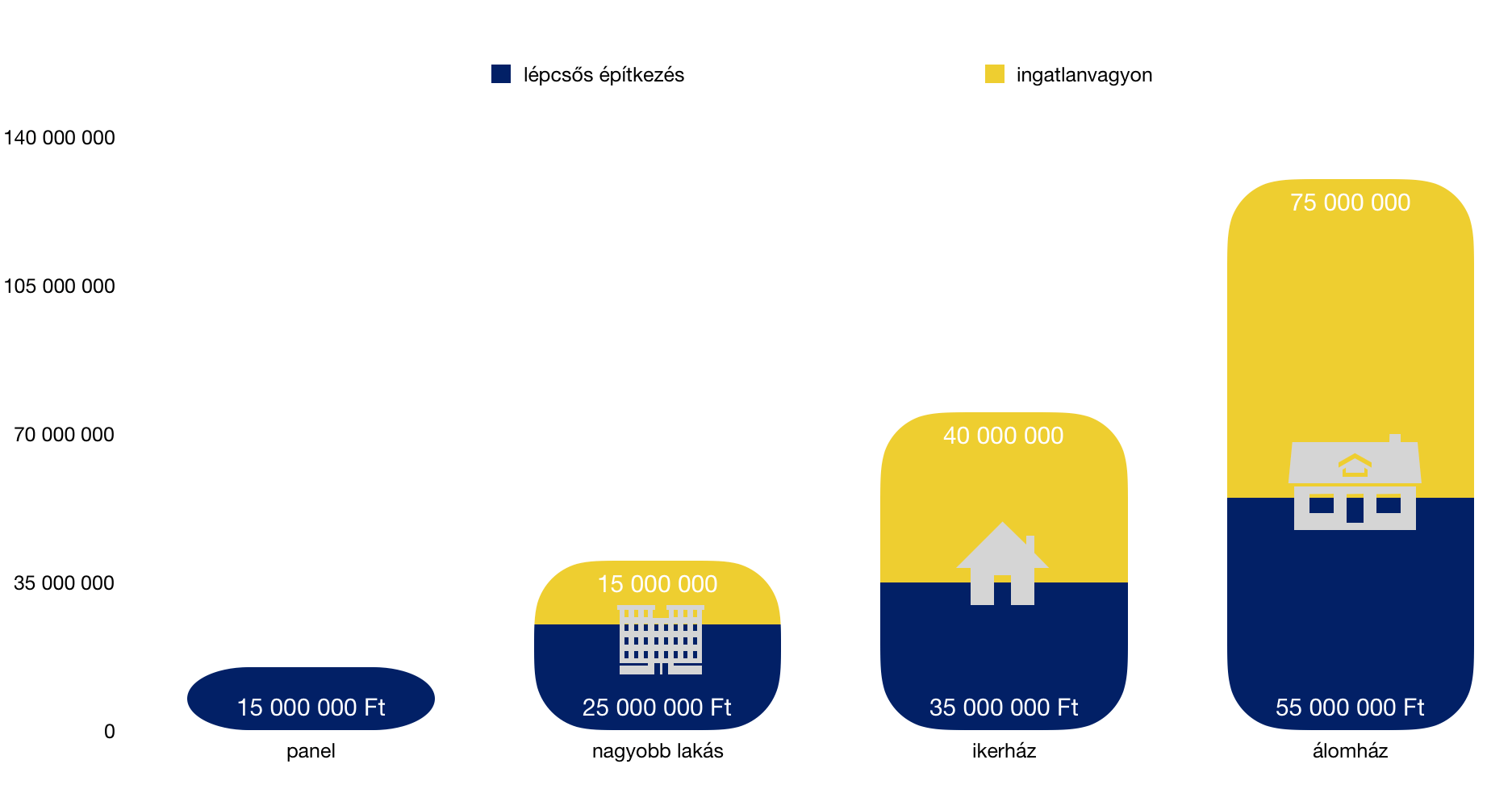

Amikor ingatlanvagyonban gondolkozunk, akkor anyagi helyzettől (kis túlzással) függetlenül egyetlen járható utat választhatunk magunknak, azaz a tudatos lépcsős építkezést, amikor a cél a folyamatos fejlődés, és nem az, hogy 30 éves korunkra ott lakjunk, ahol egyébként 45 évesen kellene.

Minden arról szól, hogy hitelkényszer helyett megtakarítási kényszerbe kerülünk!

A diagrammból láthatsz egy tudatos építkezést, amikor a fiatal pár álmai háza helyett egy kis panelba költözik ideiglenesen, majd a megtakarításhoz kellő idő elteltével még mindig nem álmaik házát foglalják el, hanem a panel megtartása mellett költöznek tovább egy nagyobb lakásba.

Ezután tovább gyűjtenek és az addigi lakások megtartásával mennek tovább egy kompromisszumos családi házba, és majd az ezutáni lépcsőfok lesz az álomház megvásárlása/felépítése, amikor már jelentős ingatlanvagyonnal rendelkeznek, amiből hozamjövedelmet realizálnak minden hónapban, és árfolyamnyereséget az ingatlan esetleges értékesítésekor.

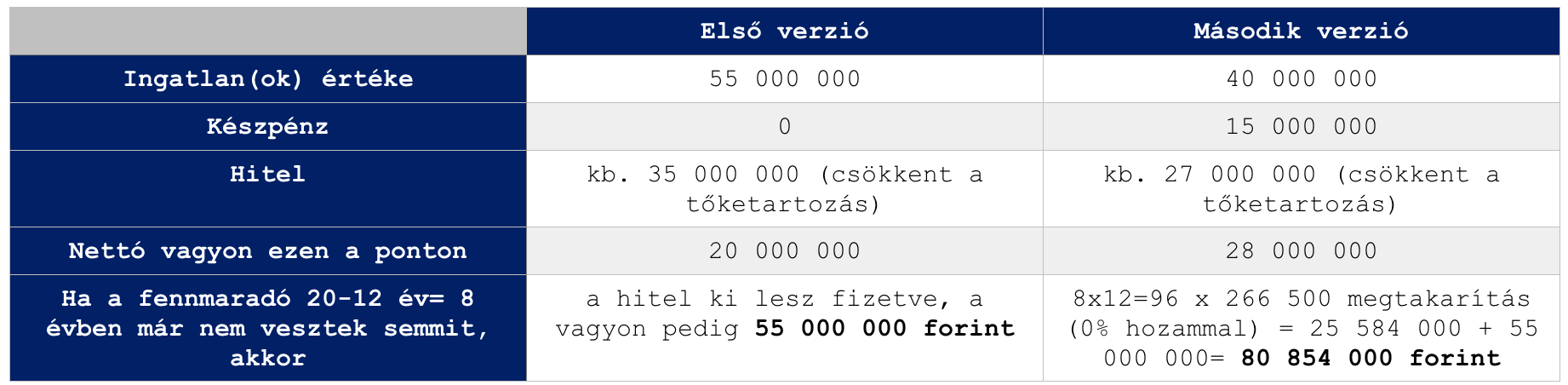

Mi történik, ha az álomházikót vásároljuk meg legelső lépésnek hitelből?

Akárhogyan számolunk, bármennyi önerővel rendelkezel, kifejezetten rossz befektetés a vagyonunkat abba a házba beleforgatni, amiben élni fogunk. Hiszen így soha nem tudunk realizálni hozamjövedelmet, amiből lehetne a rendszeres bevételünkön felül építkezni tovább.

Számoljunk:

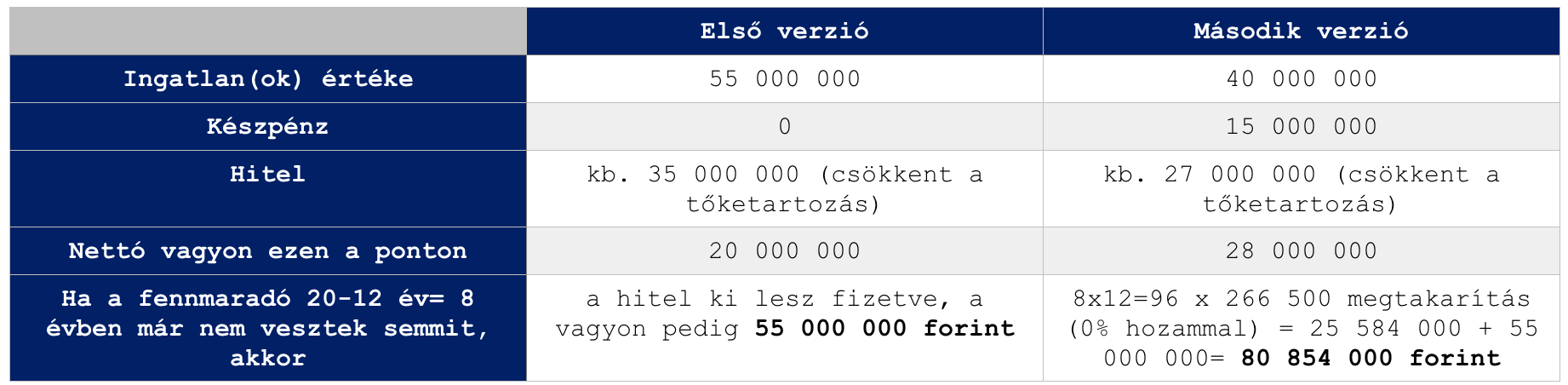

Van 15 millió forint önerőtök (amit családi segítségel vagy lakástakarékokkal 5-8 év alatt össze lehet gyűjteni). A kinézet álomház budapesti agglomerációban 55 millió forintba kerül. Ehhez szükségetek van 40M forint piaci hitelre, 10 év kamatperiódussal 20 éves futamidőre.

Havi törlesztőrészlet: 250 000 forint

Teljes visszafizetés: 240x 250 000 = 60 000 000 forint

Ezt persze lehet kombinálni lakástakarékokkal és egyéb megoldásokkal! Erről itt olvashatsz:

Kiszámoltuk, hogy melyik a legjobb hitelkonstrukció

Mivel olyan mértékű a havi törlesztés, ezért egyáltalán nem tudsz magadnak félretenni pénzt, 20 év alatt képtelen leszel további ingatlanokat megvásárolni.

Ahhoz, hogy lássuk ennek a kosntrukciónak a teljes veszteségét (az ingatlanok árfolyamváltozásával most nem számolunk, az egyenletben azt konstansnak tekintem, mivel ez is és az is változik), nézzük meg a másik megoldást, amikor stratégiában gondolkozol:

Ingatlanvagyon felhalmozása 4 lépcsőben

Hiába van 15M forintotok, először egy panelba költöztök, amit pont meg tudtok hitel nélkül vásárolni. Mivel az előző példában abból indultunk ki, hogy havonta 250 000 forintot simán tudnátok fizetni az álmház hitelére, így ez a pénz most is megmarad nektek, miközben van hol laknotok.

Ingatlancélú megtakarítások a következő 4 évben:

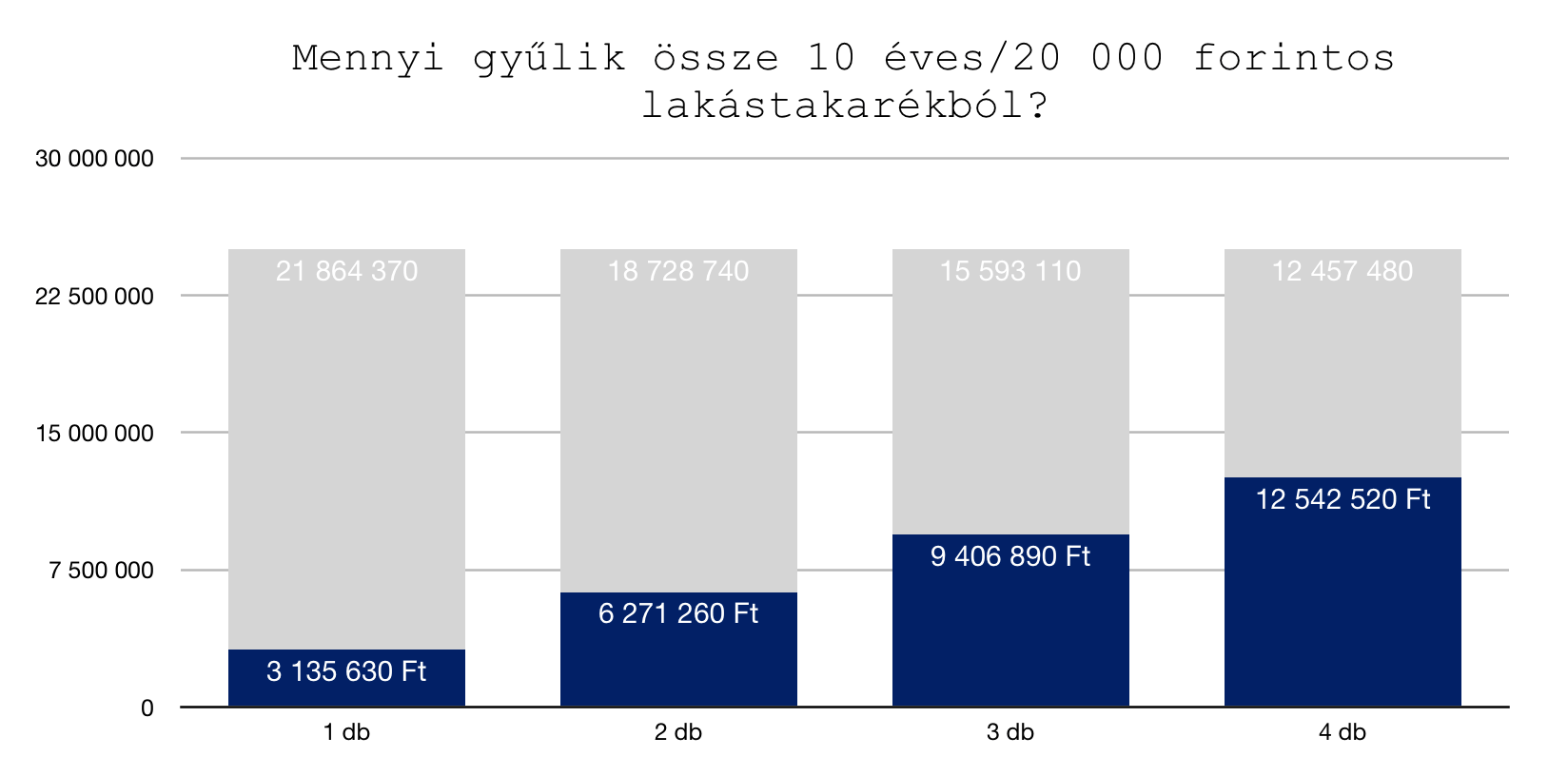

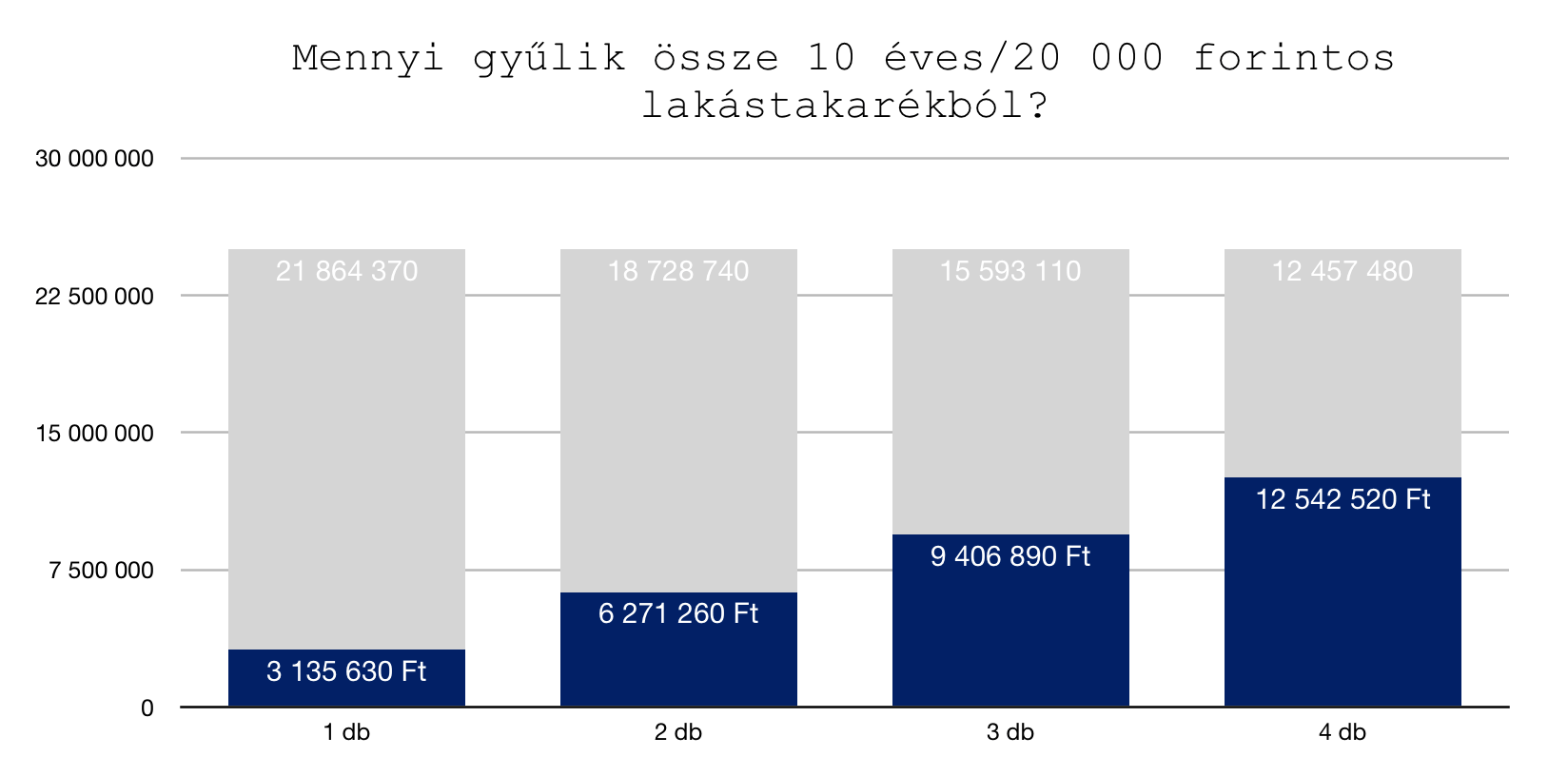

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 130 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 240 000 forint gyűlik össze

Összesen: 13 742 976 forint önerőt gyűjtöttetek össze 4 év alatt

Mivel a panel kicsi lett nektek, ezért egy nagyobb lakásba kell költözni, aminek az ára már 25 000 000 forint. Ehhez 13,5M önerő befizetése mellett további 11,5M forint hitelre van szükségetek (20 év, 10 éves kamat) mindamellett, hogy a meglévő ingatlant meghagytátok befektetési céllal.

Havi törlesztőrészlet: 72 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

4 év múlva költözés az ikerházba

Eddig ott tartunk, hogy van egy kiadott albérletetek, amiből a mostani lakás hiteltörlesztésén felül 28 000 forint marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 14 000 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 144 000 forinton nem tudtok elérni kamatot, ezért 48x 130 000= 6 912 000 forint gyűlik össze

Összesen: 14 414 976 forint önerőt gyűjtöttetek össze 4 év alatt.

Az ingatlanvagyonotok pedig a panel értéke, ami változatlan árak mellett 15M forint.

Az ikerház – amit kinéztetek magatoknak- 35M forintba kerül, amihez (kerekítve) szükségetek van 20M forint hitelre (a meglévő 11,5M mellé).

Havi törlesztőrészlet: 125 000 forint

A meglévő panel albérleti hozamnyeresége: 100 000 forint, a különbség tehát + 28 000 forint

A meglévő nagyobb lakás albérleti hozamnyeresége: 130 000 forint, a különbség tehát + 58 000 forint.

Újabb 4 év múlva felépítitek álmaitok házát

Most ott tartunk, hogy van két kiadott albérletetek, amiből a mostani lakás hiteltörlesztéseken felül 230 000-(125 000+ 72 000)= 33 000 marad, aminek minden hónapban az 50%-át félreteszitek álagmegőrzési kiadás címen. Így marad havi 16 500 forint + 250 000 (figyelem: nem számolok a fizetésemelkedéssel és az ingatlanárak változásával) forint, amit megint félre tudtok tenni lakáscélra, hogy végre ikerházba tudjatok költözni.

- lakástakarék: van lehetőségetek 6 db lakástakarékot kötni, ami havonta 120 000 forintot (havi 150 forintos admin költséggel most nem bonyolítjuk) kiadást jelent és 4 év múlva (mai számok alapján) 7 502 976 forintot (amiből 1 728 000 forint állami támogatás volt)

- megtakarítás 0% hozamért: feltételezzük, hogy a maradék havi 146 500 forinton nem tudtok elérni kamatot, ezért 48x 146 500= 7 032 000 forint gyűlik össze

Összesen: 14 534 976 forint önerőt gyűjtöttetek össze 4 év alatt

Az ingatlanvagyonotok pedig a panel és a nagyobb lakás értéke, ami változatlan árak mellett 15M+ 25M= 40M forint.

Ezen a ponton tartunk ott, hogy az ingatlanvagyonotok és az önerő összege pontosan az az 55M forint, amiért az első verzióban lakást vettetek volna 15M önerőből+40M hitelből és a havi törlesztése 250 000 forint lenne.

Hogy miért 80 854 000 millió a vagyon, ha ezen a ponton nem veszünk semmit? Mert a megszerzett ingatlanok (ingatlanvagyon) tovább termeli nekünk a hozamjövedelmet! Míg az álomlakás, amiben élünk, semmit nem termel.

Szóval az álomház megvásárlása…

14 534 976 forint önerőt gyűjtöttetek össze, míg összesen 55 000 000 forintra lenne szükségetek. Magyarul 40 000 000 hitel kell, aminek a törlesztése 250 000 forint (konstans kamatszámokat veszek áremelkedés nélkül).

Az ikerházat is albérletbe tudjuk adni, aminek a bevétele pesszimista becslés alapján is 160 000 forint + maradt a másik két albérletből minden levonás után havi 16 500 forint, azaz összesen 176 500 forintot tudunk fedezni a hitelből.

A maradék 73 500 forintot kell a rendelkezésünkre álló 250 000 forintból kifizetni. Magyarul 12-16 évnyi tudatos építkezés után ott tartunk, hogy az álomházunk havi 73 500 forintba kerül nekünk.

Ráadásul a keretből (250 000-73 500)= 176 500 forintunk marad, amit tovább tudunk gyűjteni (ez évente 2 118 000 megtakarítást jelent változatlan feltételek és életcélok mellett).

Az ingatlanvagyonunkat pedig egy panel, egy nagyobb lakás és egy ikerház képezi, amik „öneálltóak” és még pénzt is termelnek + árfolyamnyereségünk lehet, ha eladjuk őket.

Összegzés

A számuk magukért beszélnek, hiszen végső soron akár dupla, de tripla vagyont is összehozhatunk ugyanolyan mértékű havi ráfordítás mellett, ha stratégiában és nem álmok megvalósításában gondolkozunk.

Természetesen számos változó közbeszólhat, mint például

- jövedelemstagnálás

- élethelyzetváltozás

- új életcélok

- ingatlanok drasztikus áremelkedése

De ez végső soron egy okos térkép és megvalósítási terv lehet számunkra, amibe a saját számainkat beillesztve tudunk tervezni előre. Sok sikert kívánok hozzá!

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 21, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Napjaink egyik legfontosabb társadalmi kihívása a „sikeres emberek” reprodukálása. Valójában honnan kezdődik az értelmetlen és hasztalan másolódás, és mikor ér véget a hasznos tudás újrahasznosítása? Mivel alapvetően mindenki ugyanabban az életmodellben gondolkodik (pénz-karrier-család háromszögben különböző súlyozással maradva), ezért a sikeres emberek tüzetes vizsgálata alapján létrehozott „közös nevező”, akár még hasznos és megfontolandó tanácsként is működhet. A cikkben 10 pontról lesz szó, ami a gondolkodásbeli különbséget hivatott bemutatni és nem egy újabb über-pozitív konzervtudást ad…

#1 Egy újabb probléma, egy újabb kihívás

Minden embernek a saját munkája a legkeményebb, a legfontosabb, a leg-leg-leg. És minden ember úgy érzi, hogy az ő problémája a legnagyobb, a legnehezebb, a legigazságtalanabb. Persze vannak emberek, akiknek az életét több probléma=megoldandó feladat keresztezi, míg másoknak kevesebbell kell megküzdeni.

Nem lehet a problémákat egymással összehasonlítani és végképp nem szabad a másik problémáját hivatkozási alapul venni (mert bezzeg ő sem oldotta meg…). Valójában a sikeres emberek egy probléma felmerülésekor a kezdeti megrökönyödés után átlendülnek a holtponton és újabb kihívásként, megoldandó feladatként értékelik azt.

Mert két dolgot tehetünk minden esetben: hagyjuk, hogy a probléma deaktivizáljon vagy hagyjuk, hogy a probléma proaktivizáljon.

#2 Célok helyett éves tervekben gondolkodnak

Tipikus alkalmazotti mentalitás lehet (sőt a vállalkozók jelentős részére is igaz), hogy célról célra élnek, napról napra. Ehhez van egy nagyon komoly számítási modellem, hogy hova lehet eljutni egy év alatt ezzel a mentalitással, és hova juthatnánk el a nagyobb perspektívában gondolkodással:

- Célról célra gondolkodás

- 1+1=2, 1+1+1= 3, 1+1=2, 1=1

- Perspektivikus gondolkodásmód

- 365×1=365

Ha megfigyeled a két számsort, akkor észreveheted a leglényegesebb különbséget, miszerint a napi mérőszámunk az 1 -amit bizonyos rövid időközönként felhasználva – amiből soha nem fogunk tudni kétszámjegyű-háromszámjegyű értéket produkálni. Második esetben viszont egy évre előre felmérjük a teljes „keretünket” és azzal rendelkezünk. A második számításban már olyan értéket kapunk, amivel lehetőségünk van nagyobb dolgokat-célokat is megvalósítani, és sikeresen elmozdulunk az ingóságok önjutalmazó szintjéről.

#3 Nem lakni, hanem építkezni akarnak

Ha jobban megvizsgáljuk az emberek életmódját, akkor könnyen beláthatjuk, hogy a legtöbb ember mindig megpróbálja belakni a saját élethelyzetét. Tehát a céljait, elvárásait és lehetőségeit igazítja az adott helyzethez és nem a helyzetet igazítja az elképzeléseihez.

Valójában a legtöbb ember saját életének az albérlője.

Amikor találkozunk egy általunk sikeresnek gondolt emberrel, akkor észrevehetjük az élethez való hozzáállásban való különbséget, ahogyan a másik megpróbálja a saját életét tudatosan felépíteni és alakítani. Az alapvetően és szükségszerűen megfogalmazódott cél ebben az esetben nem a túlélés és stagnálás, hanem fejlődés és megélés.

#4 Minden ember egy új lehetőség

Attól még nem lett jobb soha senkinek, mert bebizonyította, hogy a másik nem jobb-okosabb-szebb valamiben nálunk. Márpedig jellemző attitüd, hogy állandóan magunkhoz mérjük a másikat és szüntelenül azon fáradozunk, hogy bizonyítsuk saját igazunkat, saját erőnket, saját életünk relevanciáját.

De miért nem tekintünk a másik emberre,mint egy értékes erőforrás? Mint egy lehetőség, hogy új perspektívába helyezzen egy gondolatot, egy ötletet vagy a világlátásunkat? Belegondoltál már abba, hogy mennyivel lenne jobb-könnyebb-egyszerűbb az életed, ha magadnál jobb kvalitású emberekkel vennéd körbe magadat és erőforrásként tudnád a másik képességét felhasználni?

Mindig win-win helyzetet kell kialakítani és közösen kitalálni, hogyan tudtok egymásból profitálni.

#5 A döntés az enyém, a felelősség az enyém, az eredmény az enyém

Miért adunk a másik véleményére olyan szinten, hogy azzal a saját belső megérzéseinket tompítjuk el? Miért lehetséges, hogy egy komoly üzleti döntés vagy életmegváltoztató lépés előtt szinte engedélyt kérünk a környezetünktől, és csak akkor vágunk bele valamibe, ha a környezetünk is látta ugyanazt a lehetőséget?

A válasz a felelősség hárítása. A legtöbben nem merik felvállalni a felelősséget , helyette mindenféle egérutat és megnyugtató választ kreálnak maguk köré, hogy a lehető legkényelmesebben tudjanak dönteni. Márpedig az igazi döntés magában hordozza a veszteség kockázatát. Nem véletlenül tartja magát a mondás, miszerint „kockázat nélkül nincsen győzelem”.

Ha képtelen vagy felvállalni mindenkitől függetlenül és mindenkivel szemben a saját véleményedet, akkor valójában nem kockáztatsz semmit. Ha nem kockáztatsz semmit, akkor beálltál a sorba, és soha nem tudsz előbbre kerülni az előtted levőnél.

#6 Nem várnak el túl sokat a másik embertől

Hajlamosak vagyunk a korrektséget összekeverni a hülyeséggel. Tipikus élethelyzet, amikor nem tisztázunk le egy közös munka előtt minden részletet (kinek mi a feladata, ki mennyit keres), hanem reménykedünk abban, hogyha mindent jól csinálunk, akkor a másik majd megjutalmaz érte.

Márpedig ez a fajta „megjutalmazó reflex” nem létezik, nem létezett soha a szabad kapitalizmusban. Mindenki pontosan annyit akar adni, amennyi elvárható. Éppen ezért fontos és létfontosságú képesség minden részletet előre letisztázni, a játékszabályokat minden esetben átbeszélni és pontosan ezeket betartatni. Egyszerűen nem lehet ennél többet várni senkitől, semmilyen helyzetben, mert nagy %-ban fogunk csalódni.

#7 Mernek nemet mondani

Valamiért úgy alakult a magyar kultúrában, hogy a „nem” egy sértő kifejezés. Valakinek valamire nemet mondani pedig kellemetlen, kényelmetlen, sőt kifejezetten progresszív. Ezek mind olyan társított érzések, amiket mindenki el akar kerülni. Ezért pedig nem mernek nemet mondani semmire.

Helyette olyan alternatív megoldásokat fejlesztettek ki az emberek, mint a sunyulás, kifogásolás, hazudozás. Inkább belemennek egy hazug információfolyamba, minthogy a legelső percben a másik szemébe nézve megmondjuk a valódi véleményünket.

Megfordítva a dolgot, valamiért a „szívességet kérni valakitől” azt jelenti, hogy a másiknak kötelező megtenni azt. Mivel azonban nem akarunk-tudunk mindig mindenkinek szívességet tenni és nemet se tudunk mondani, ezért kezdődik a fejvakarság és egymás hülyének nézése. Az élet sokkal egyszerűbb és kiszámíthatóbb lenne, ha ettől nem éreznénk magunkat kényelmetlenül és gond nélkül tudnánk bármire nemet mondani.

Gondolj bele, hogy most el kell altatnod a szenvedő háziállatodat. Melyik megoldást választod? Hagyod, hogy napokig szenvedjen és magától hulljon el, vagy pedig megakarod kímélni a borzasztó szenvedéstől és beadsz neki egy fájdalommentes injekciót? Mindig erre a döntésre gondolj, amikor azon gondolkozol, hogy kitalálj egy kamu történetet vagy pedig megmond azonnal, hogy nem.

#8 Mások sikerének örülnek

Valójában elolvashatunk végtelen mennyiségű Coelho bölcsességre felhúzott konzerv tudást, ami ontja magából a pozitív bullshitet, ha valójában még mindig ott tartasz, hogy a másik sikerének nem tudsz önzetlenül és őszintén örülni. Ha képtelen vagy a nyilvánvaló irigység helyett azon gondolkozni, hogy a másik mit csinált jól.

Márpedig mindig azon gondolkozni, hogy ki hogyan csalt,lopott, hazudott, mind olyan negatív és destruktív gondolatok, amik megerősítenek téged a jelenlegi helyzetedben, mint az erkölcsi győztes, aki becsületes, korrekt és szorgalmas. Mintha a becsületesség és a siker megférhetetlen lenne egymás mellett. Most figyelj mit mondok neked erre: NEM

#9 Nem reszketnek az egyedülléttől

Szerintem ok-okozati összefüggés van az egyéni siker és az egyedülléthez való hozzáállás között. Ennek oka, a felelősség és a saját vélemény felvállalásának, és ezáltal egy erős jellem kialakulásának a közvetett hozadék, hogy nincsen szükségünk mások megerősítésére.

Ha pedig ezen megerősítések nélkül is tudunk teljes életet élni, akkor kevésbé félünk attól, hogy egyedül maradunk, azaz nem lesz senki a környezetünkben, aki „engedélyt adna, megerősíteni” valamire-valamiben. Mivel az ember társaslény, ezért ez nem azt jelenti, hogy a sikeres ember szívesen maradna egyedül. Ez azt jelenti, hogy bátran felvállalja minden esetben a valódi véleményét, mert nem fél attól, hogyha ezt teszi, akkor a környezete magára hagyja és emiatt meg kell felelni mindenkinek mindenben.

#10 Az eredményt nem azonnal, hanem tartósan akarják

Pénzügyi területen gyakran tapasztalom az ügyfelek részéről az „azonnali” elvárást egy 15-20-25 éves megtakarítási program esetében is. Tehát az eredmény a saját preferenciáik alapján 1 év múlva akanák látni, holott ezeknek a termékeknek a jellemzője a hosszútávúság és fenntarthatóság.

A „jobb ma egy túzog, mint holnap egy veréb” mentalitás sajnos nem minden esetben érvényes. Vegyük például az autóvásárlást. Hiába akarunk most azonnal autót venni, hogyha ma egy rosszabb autót vehetnénk rövidebb távra, miközben +1 év gyűjtögetéssel már lényegesen jobb autót tudnánk hosszabb távra megvásárolni.

Mindig stratégiában kell gondolkodnunk és elképzelni, hogy hol fogunk tartani az adott dologgal 1-3-5-10 év múlva. Látom magam előtt, hogy a ma megvásárolt autót a kivádalmaimnak megfelelően tudom használni 5 év múlva? Ha nem, akkor mihez akarok vele kezdeni? Tudatos döntés az autócsere, vagy pedig egy „majd meglátjuk” fantazmagória?

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 11, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Tudod miről szól az 50-30-20-as szabály? Hogy végre elindulhass (szinte bármilyen jövedelem mellett) az anyagi függetlenség útján. A megoldása annak, hogy végre ne te dolgozz a pénzért, hanem a pénz „dolgozzon” érted. A rendszer, aminek köszönhetően megszűnnek az anyagi sötét foltjaid, azaz innentől kezdve pontosan nyomon tudod követni a saját pénzed útját. De ez nem való mindenkinek! Ha most azt gondolod, hogy neked nincsen miből félretenni, akkor ez a cikk egyszerűen nem neked szól!

A rendszeres havi bevételed-jövedelmed maximum 50%-ából élj, maximum 30%-ából szórakozz és minimum 20%-ából takaríts meg. Ez nem egy „gyors meggazdagodási tipp”, hanem egy pénzügyi stílus alapvetése. Akkor működik hosszútávon, ha a gondolataidat alakítod át ezzel kapcsolatban!

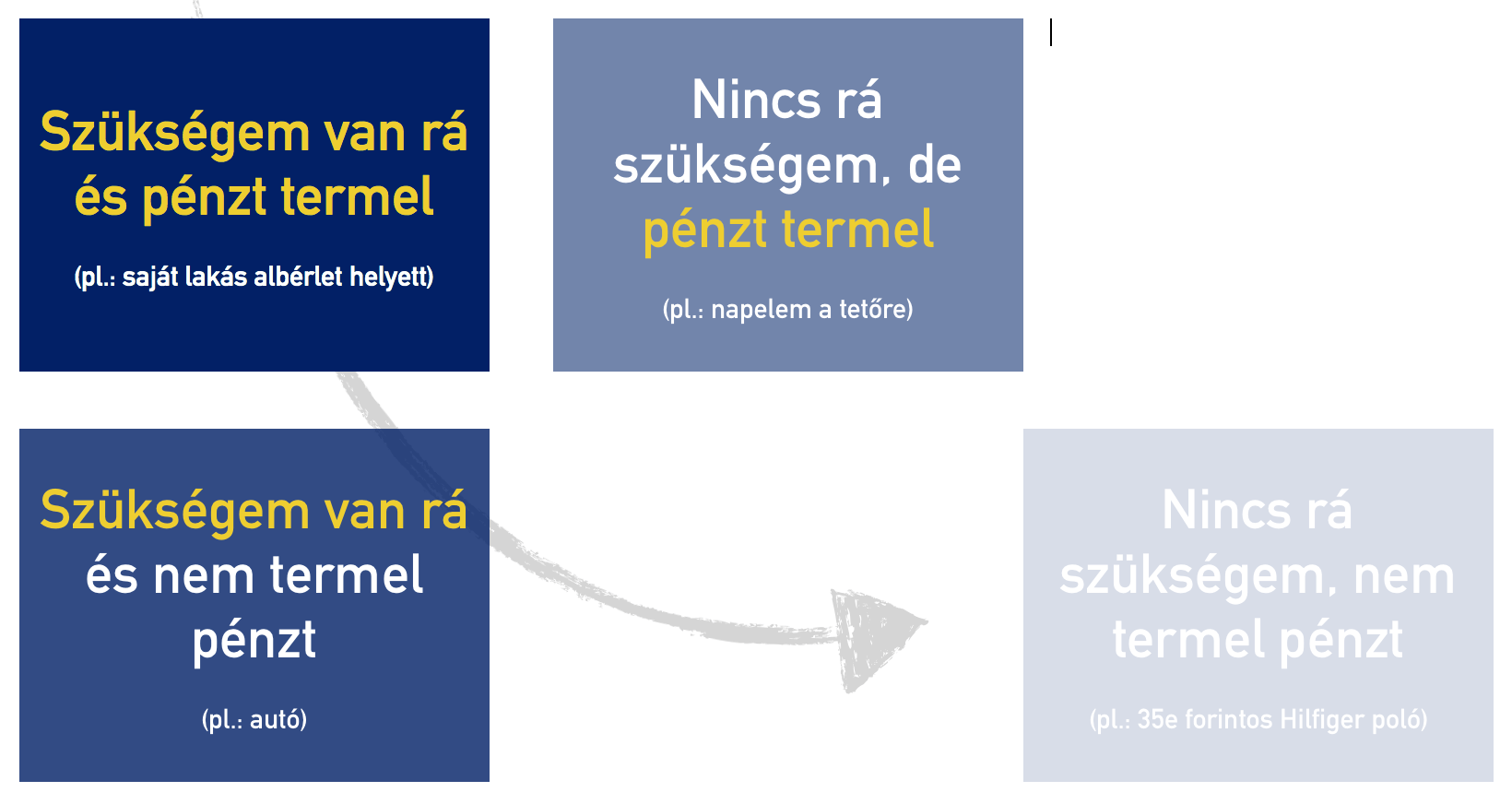

Megengedhetem magamnak?

Alapvetően kétféle mentalitás az uralkodó ezzel a kérdéssel kapcsolatban:

- hogyne, hiszen minek dolgozok, ha még ezt se engedhetem meg magamnak (akár hitel árán)?

- kizárt, hiszen tudok nélküle is élni

Az igazság az, hogy mindkét vélekedés alapvetően hibás, hiszen nem mérlegel, nem alkudozik, nem gondolkodik. Helyette önigazol. Igazolja, hogy miért igen vagy miért nem. És ehhez mindenféle sztereotípiára gyártott demagógiát használ fel.

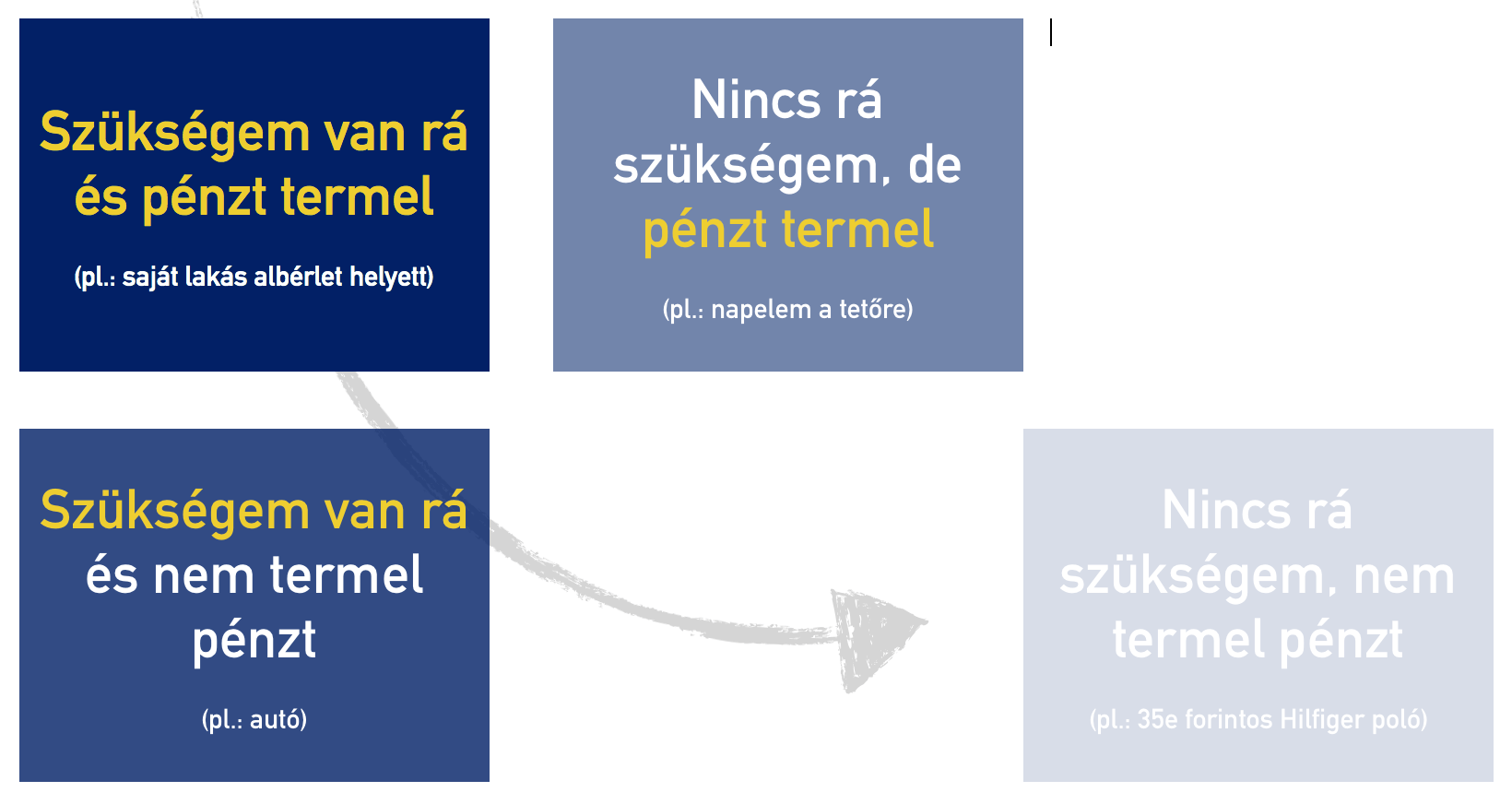

Kétségtelen, hogy a helyes kérdéseket kell feltennünk magunknak minden ilyen esetben és egy rögtönzött mini-SWOT analízissel kitalálni-kiszámolni, hogy inkább igen vagy inkább nem…

- van rá pénzem?

- (lét)szükségem van rá?

- egy hét múlva is jó ötletnek fog tünni – nem fogom megbánni?

- hitelt kell felvennem hozzá?

- hosszútávon pénzbe kerül vagy pénzt termelő?

- …

A válaszok alapján:

Osszuk fel a bevételünket tudatosan: a 50-30-20-as szabály

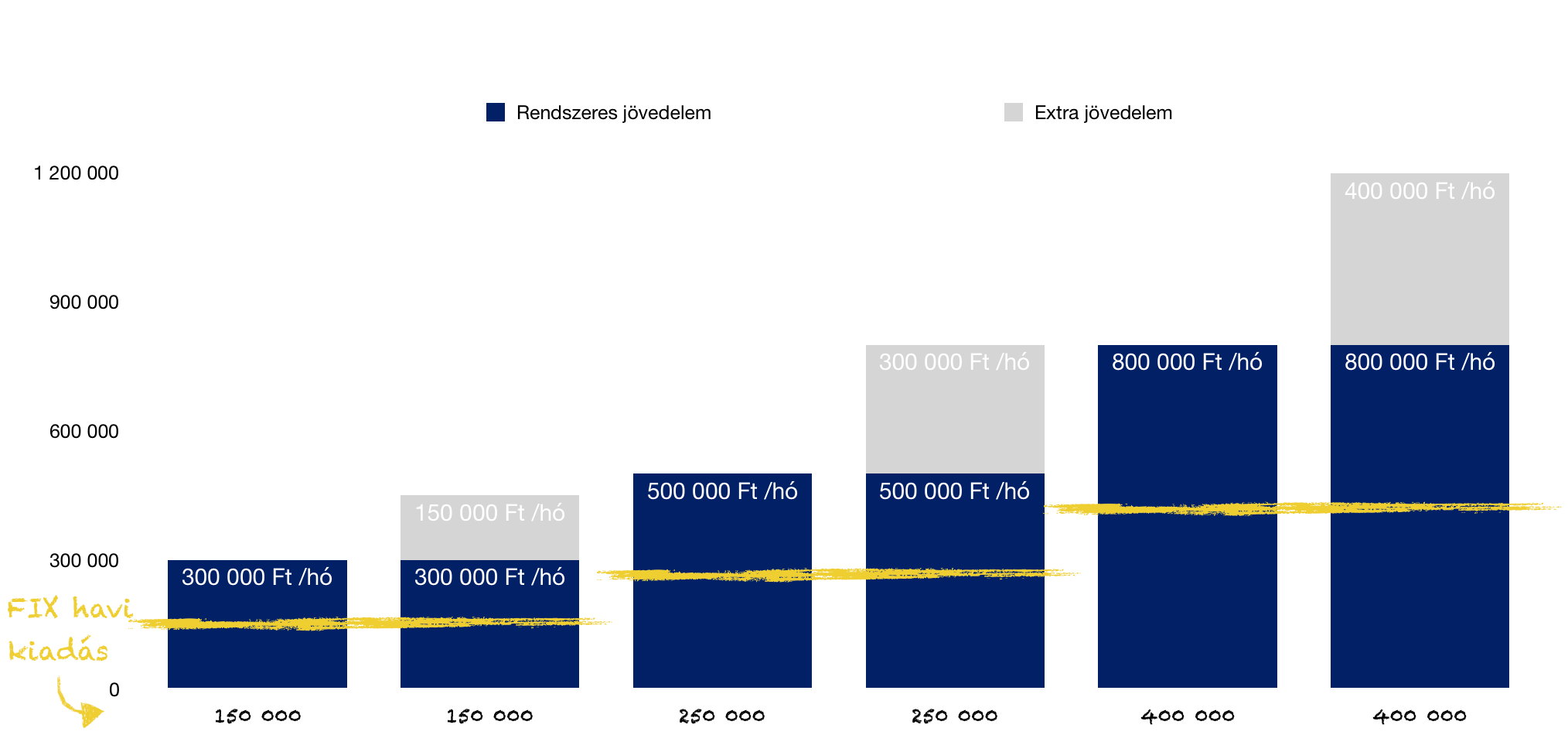

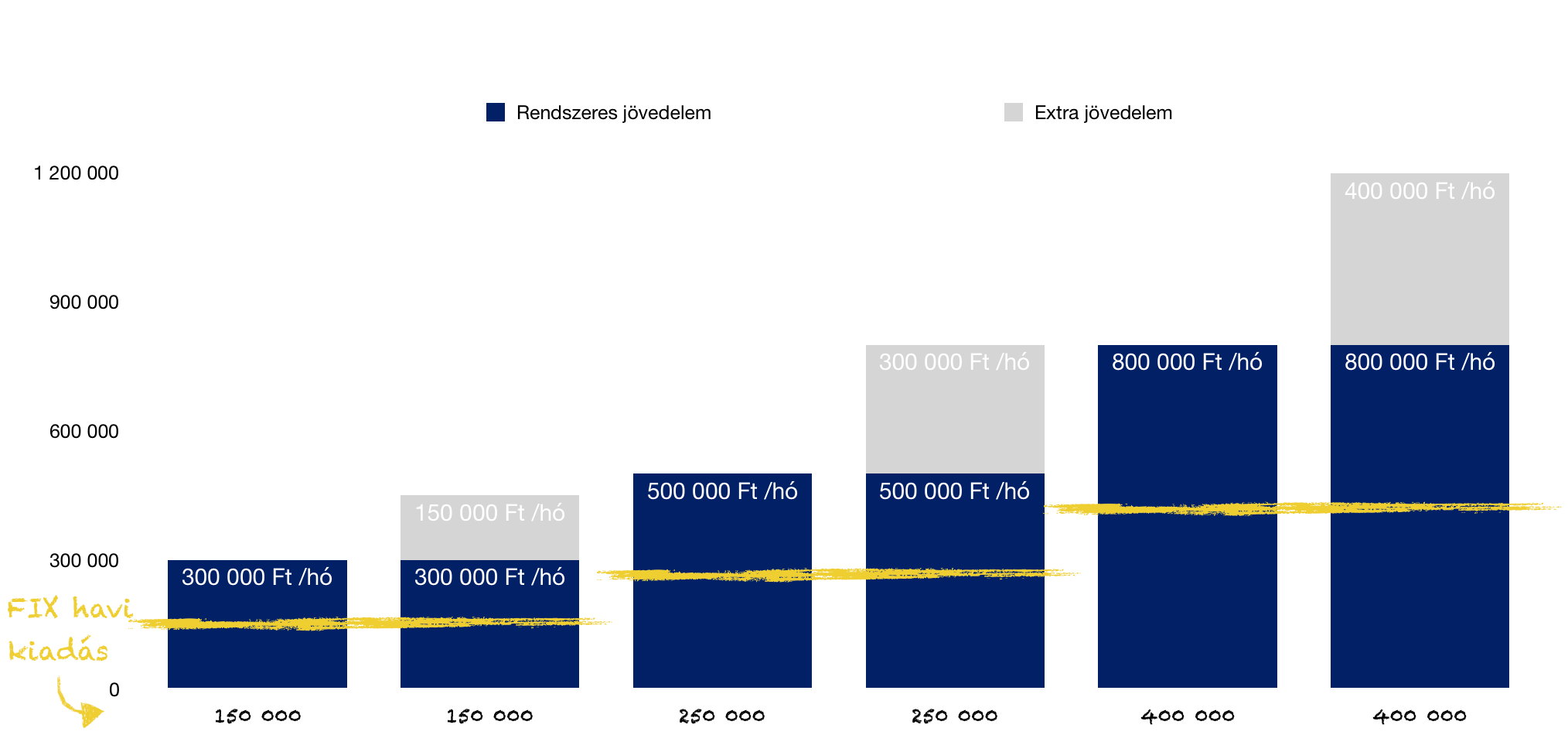

Miután felismertük magunkban, hogy valóban rosszul határoztuk meg személyes pénzügyeink póluspontjait (mire költünk pénzt és mire nem), ideje egy örökérvényű szabályt követni. A havi jövedelmünk maximum 50%-át szabad elköltenünk a havi kötelezettségeinkre (lakhatás, autófenntartás, utazás, étkezés, rezsi).

Tehát mindig olyan szerződéseket kössünk (szolgáltatóval vagy hitelezővel), hogy azoknak a havi fix kiadásoknak az összege nem haladhatja meg a RENDSZERES havi bevétel 50%-át

Jól sejted, az 50%-ba nem tartozik bele a jutalom, a Cafeteria és semmi egyéb olyan bevételed, amin nem a munkádból származik és „visszavonhatatlanul” a munkádnak, teljesítményednek az ellentételezése. Ennek oka, hogy minden más bevétel valaminek a függvénye:

- függ a teljesítményedtől

- függ a céged teljesítményétől

- függ az ügyfelektől

- függ az Államtól

- függ a törvénytől

- függ az adótól

- függ…

Ilyen függőségi viszont pedig nem szabad kialakítanod. Az anyagi függetlenség első lépcsőfoka, hogy a havi rendszeres kötelezettségeidet akkor is tudod fedezni a rendszeres jövedelmedből, ha éppen egy hónapig harcképtelen vagy. Mindezt úgy, hogy ne kelljen a megtakarításaidhoz, biztonsági tartalékaidhoz nyúlnod…

Megérdemled, de a kérdés, hogy megengedheted-e magadnak?

Szerencsére egyre inkább működik a felnőttekben az önjutalmazó reflex. Főleg az Y generáció és az ezt követő generációkra jellemző már, hogy nem hajlandóak a semmiért dolgozni. Számukra a valami pedig az a dolog, amiért megéri küzdeni, ami örömet okoz számukra majd.

Nem kell nagy dolgokra gondolnunk, elég egy étteremre, egy mozira vagy egy utazást felhoznunk példának. Azonban az önjutalmazó reflex kétélű fegyverként működik, hiszen

- megfelelő mértékben motivál és felfrissít

- túltolva viszont inflálja a törekvéseinket

Miért motivál és hat frissítően? Hiszen ennek a reflexnek köszönhetően élvezhetjük „munkánk gyümölcsét”, amikor egy kemény hét után elutazunk kedvenc horgászhelyünkre és a part mellett megiszunk egy jól behűtött sört. Márpedig ezekre az élményekre és pillanatokra szüksége van mindenkinek, máskülönben könnyen belefásulna és belefáradna abba a tevékenységbe, amit végez. Ez pedig teljesítménycsökkenéssel járna.

Viszont az elnagyolt önjutalmazás konkrétan „felélteti velünk” azokat az eredményeinket (értsd: felhalmozott pénz), amik miatt extrát nyújtottunk a munkahelyen. Tipikusan ilyen elnagyolt önjutalmazó reflex a „mindent bele nyaralás” amikor ész nélkül költekezünk, ameddig a pénztárca ki nem ürül.

Hitelkényszer helyett kerülj megtakarítási kényszerbe

A jelenleg uralkodó általános felfogás alapján a hitelkényszert tekintjük a normális állapotnak. Azaz mindig mindent utólag akarunk kifizetni, és lehetőleg azonnal akarjuk birtokolni. A hitelkényszerrel két probléma van:

- meg kell fizetnünk a hitel árát

- a hitelkényszer bizonyítja, hogy akár előre is képesek lennénk gondolkodni (hiteltörlesztő helyett megtakarítási díjat fizetni) —> ez egy döntés a fejben

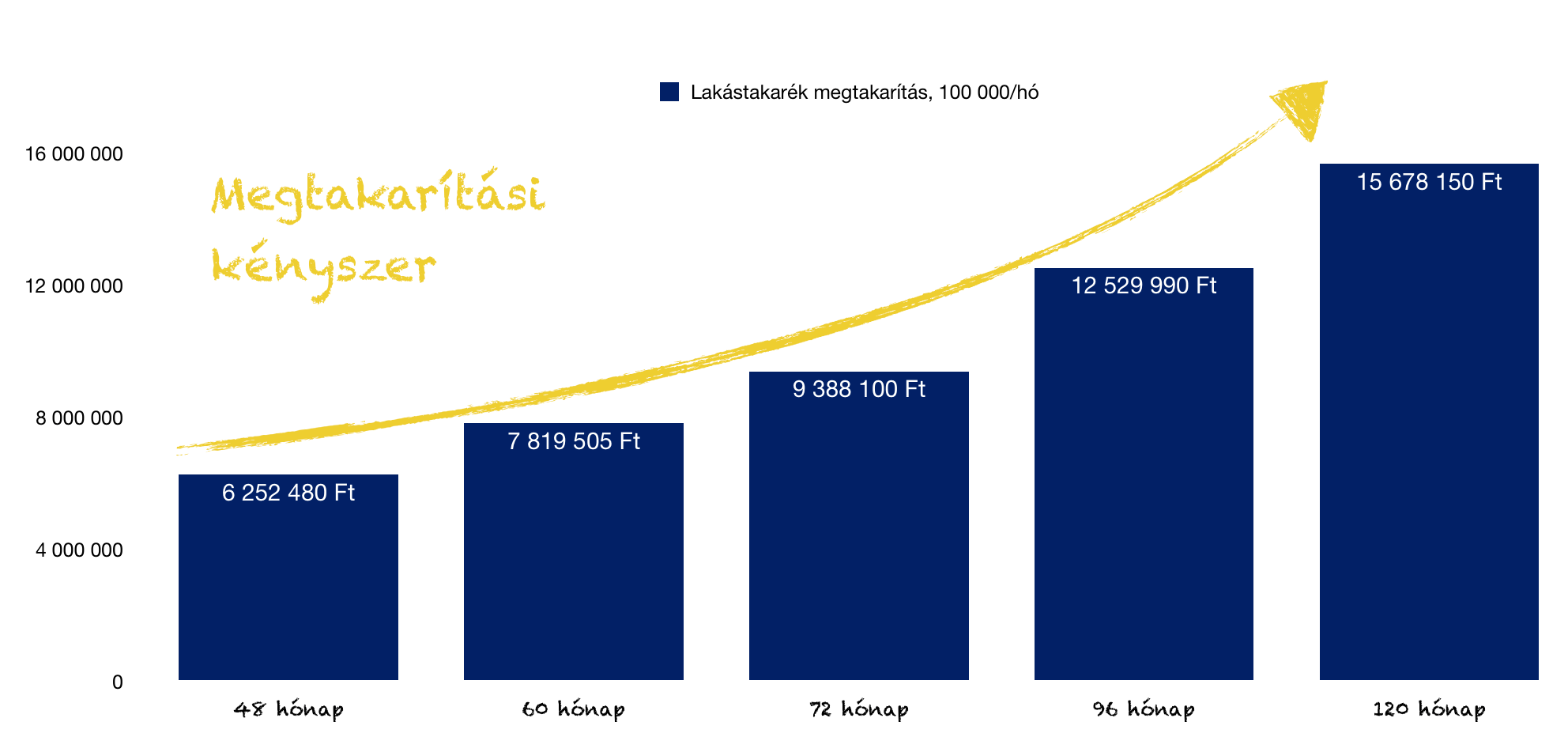

Szabály szerint minimum a rendszeres bevételünk 20%-át kell valamilyen megtakarításba helyeznünk, de semmi sem tiltja az ennél magasabb arányt. A megtakarítási kényszert jelen pillanatban a „csekkes megtakarítási” programok képesek előidézni, ahol szerződésszerű kötöttségbe kerülünk- azaz nem tudunk akkor és úgy a pénzünkhöz nyúlni egy gyenge pillanatban, amikor kedvünk tartja.

A megtakarítási kényszer – egy olyan pénzügyi kultúrában, mint a magyar, ahol a hitelkényszert „éltetjük” – kifejezetten kellemetlen dolog, hiszen egyrészt az eredményét nem élvezhetjük azonnal (szemben a hitelek esetében), folyamatosan és következetesen kell cselekednünk (megtakarítani) és nem feltétlenül rendelkezünk minden pillanatban a pénz felett.

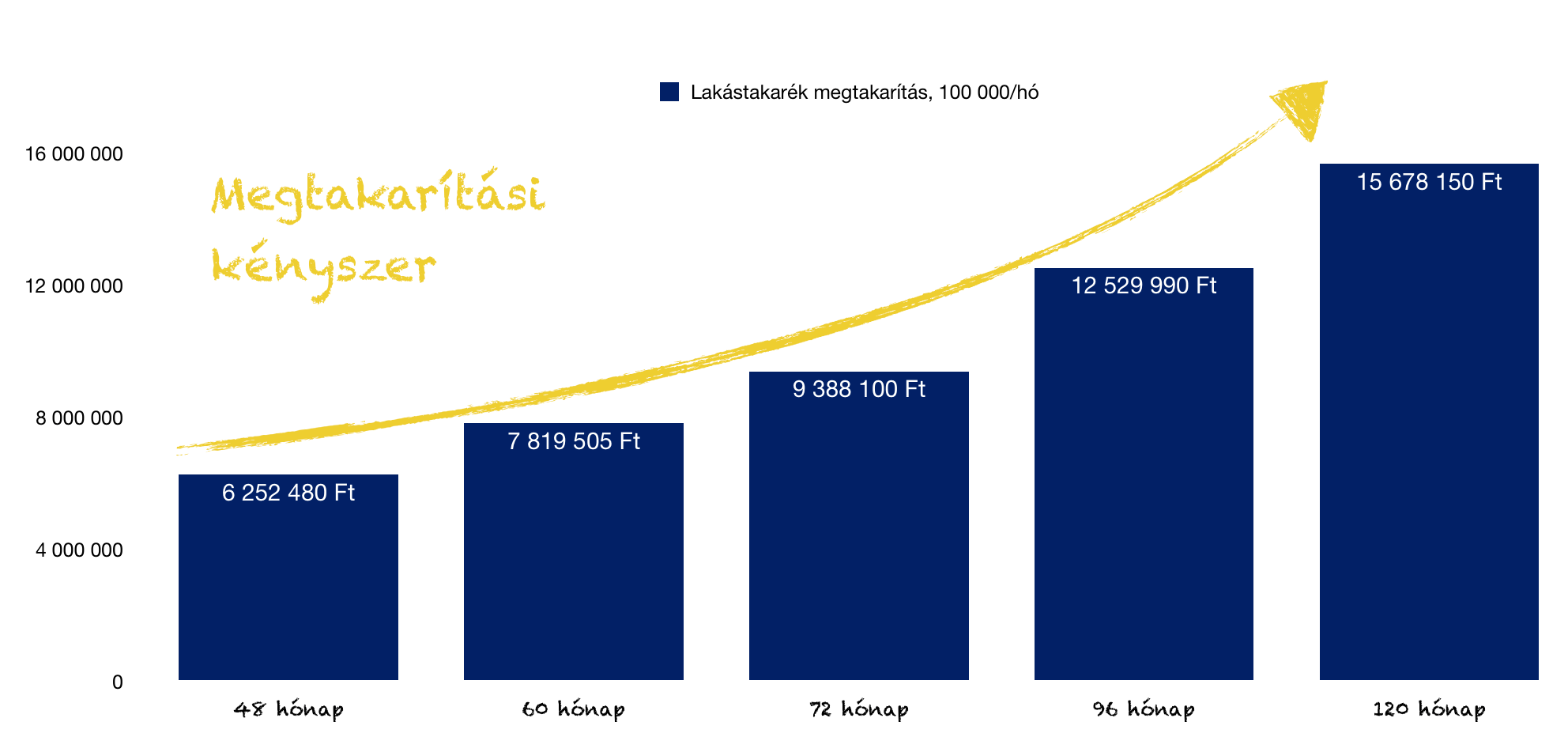

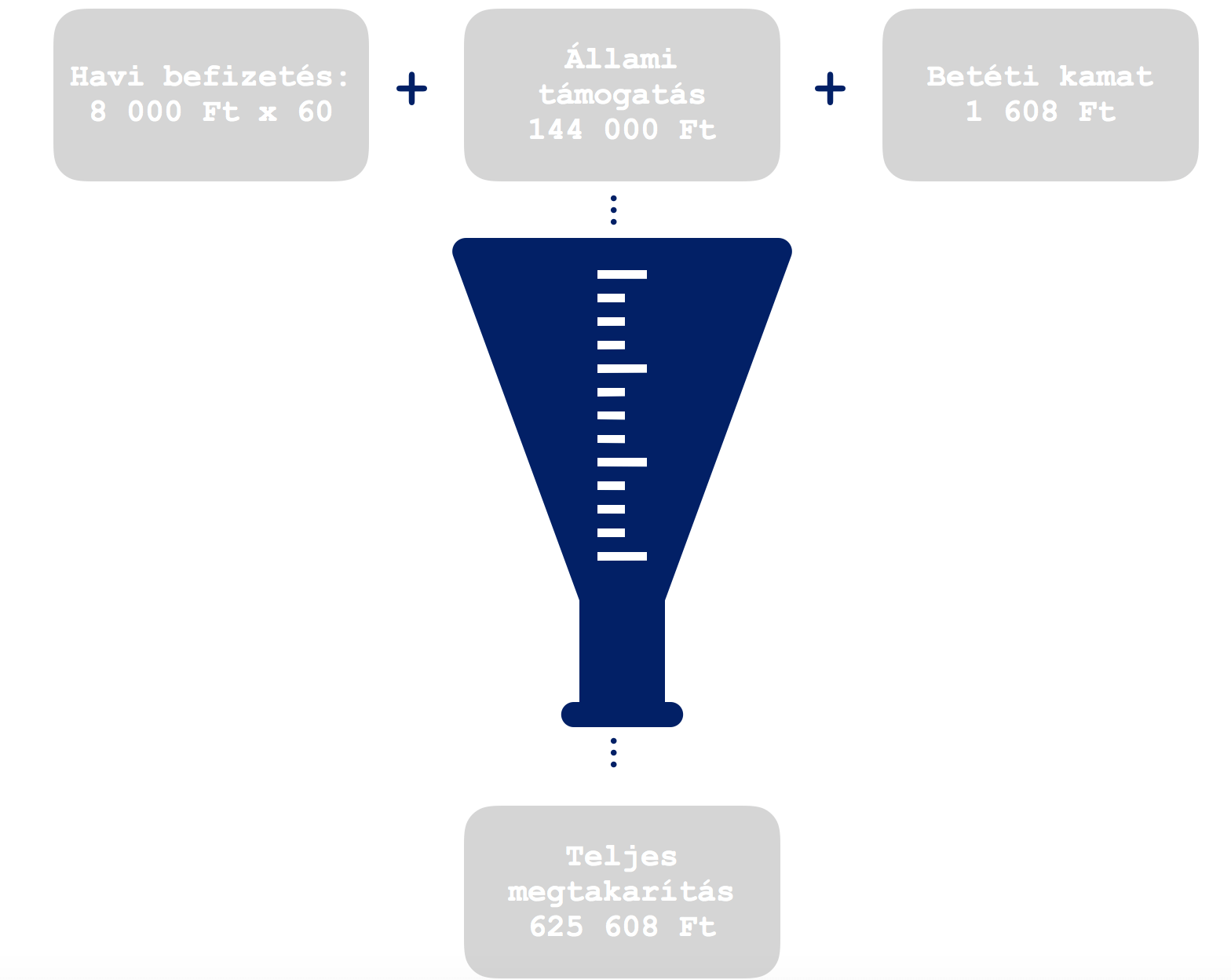

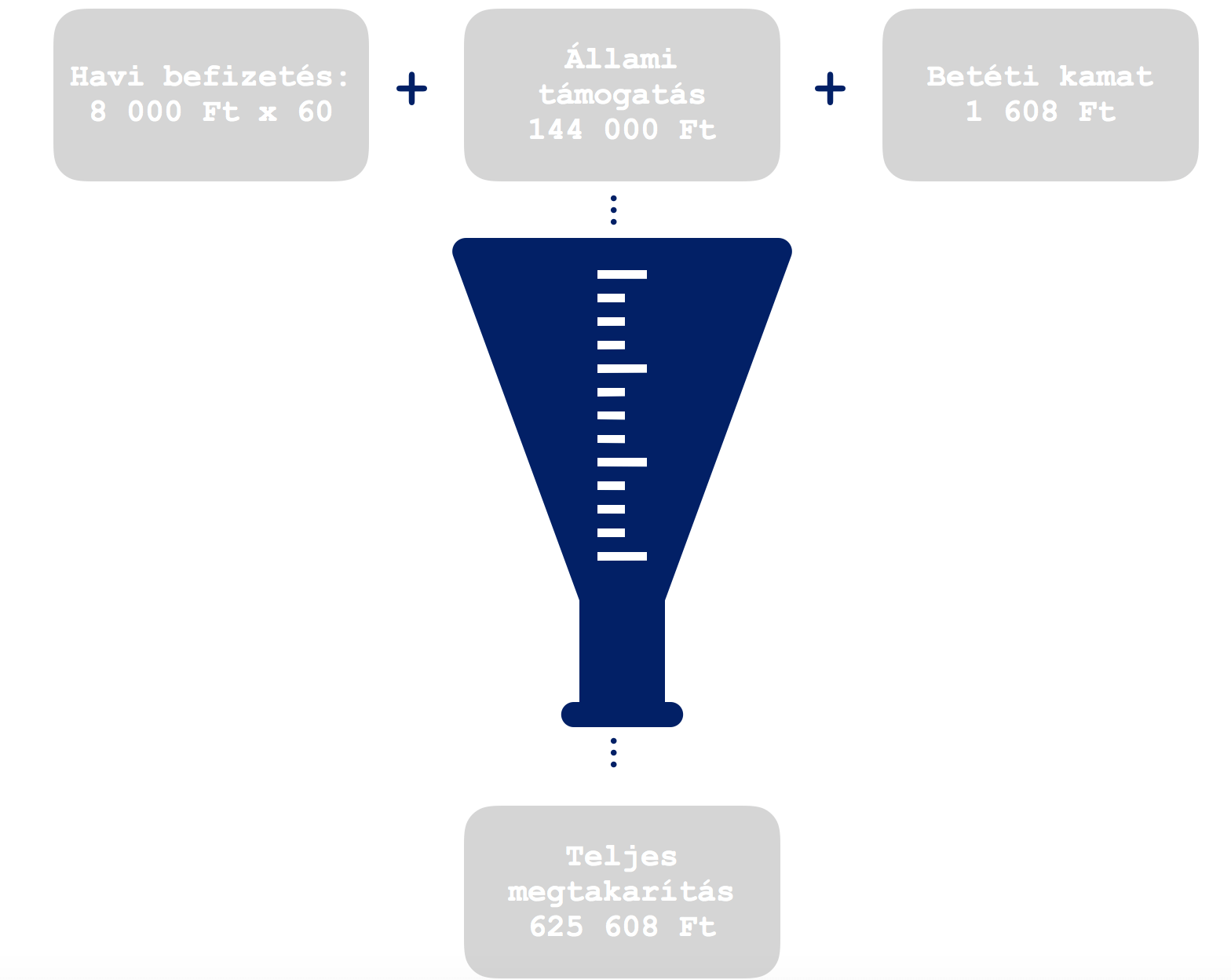

És mi lesz az eredmény? Ehhez szeretnék neked egy lakáscélú megtakarítási kényszerrel kapcsolatos kalkulációt megosztani veled, ahol a családnak a havi bevétele 500 000 forint havonta, amiből 100 000 forintot (20%) tud megtakarításba helyezni (erőforrásaikkal pedig a lakhatásra koncentrálnak).

Szeretnél megtakarítani?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 9, 2018 | Cikkek - pénzügyi blog, Nyugdíj

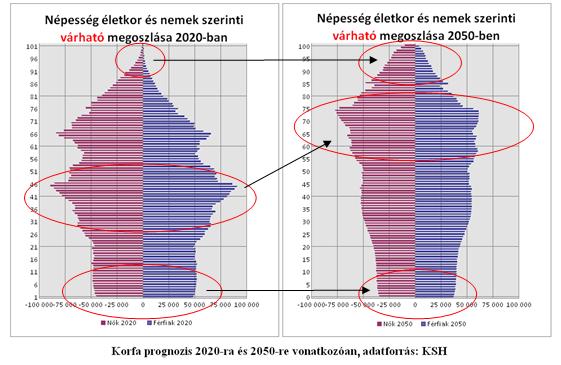

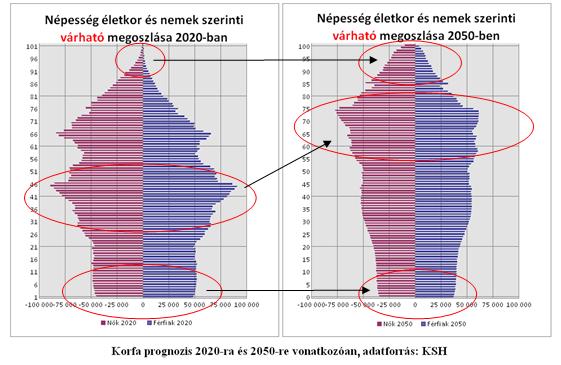

Hervé Boulhol és Christian Geppert szerző, legfrissebb elemzésükben arra mutatnak rá, ami ezidáig is nyilvánvaló volt számunkra. A jelenlegi nyugdíjrendszer nem fenntartható a demográfiai póluspont-eltolódás (öregedő társadalom) miatt, éppen ezért a kézenfekvő megoldás a nyugdíjkorhatár megemelése lehet-lesz. Ez azt jelenti Magyarországra vonatkoztatva, hogy optimális esetben 7 évvel kell, azaz 72 éves korra eltolni az öregségi nyugdíjkorhatárba való belépés időpontját. Ezzel kapcsolatban azonban van egy rossz hírünk…

A korfaprobléma, ami lehetetlenné teszi a mai nyugdíjrendszer működését

Magyarországon kötelező állami nyugdíjrendszer működik, ami azt jelenti, hogy a megkeresett jövedelemnek egy része kötelezően adó formájában ebben a zsebbe kerül befizetésre. Ez a rendszer úgynevezett kiróvó-elosztó elven működik, aminek a lényege, hogy a társadalom egyfajta kockázati közösséget alkotva, kivétel nélkül befizetést teljesít (hivatalos, adózott jövedelemből), amiért cserébe nyugdíjas korban életjáradékra (nyugdíj) számíthat.

Az 1928. évi XL. törvény vezette be Magyarországon a kötelező öregségi, rokkantsági és hátramaradotti nyugellátást illetve járadékot.

A rendszer ebben a formájában rendkívül érzékeny a magyar lakosság és az aktív keresők arányára. Tulajdonképpen az aktív befizetők tartják el a jelenben a mai nyugdíjasokat, akiknek a múltbeli befizetéseiből finanszírozták a múltbeli nyugdíjasokat. Ketyeg a bomba, mivel a magyar társadalom erőteljesen öregszik. Az öregedő társadalom úgynevezett “korfa” problémája azt jelenti, hogy egyre kevesebb befizetőre (aktív kereső) jut egyre több eltartandó nyugdíjas (passzív).

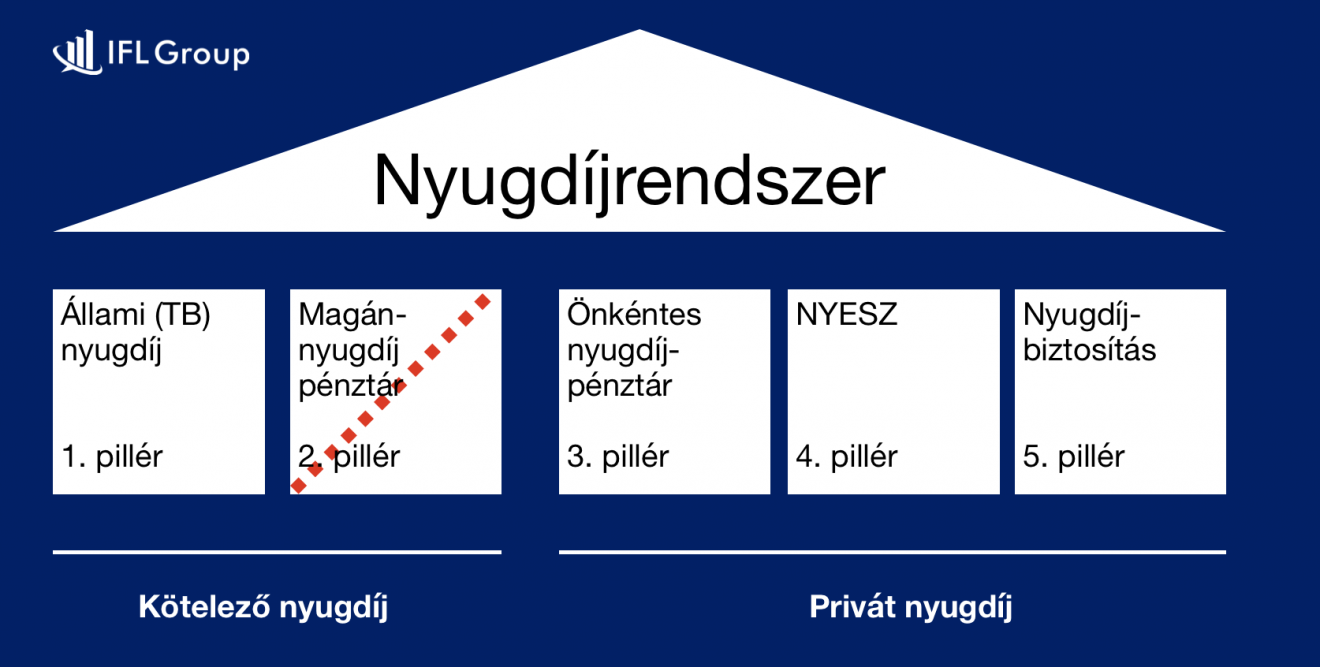

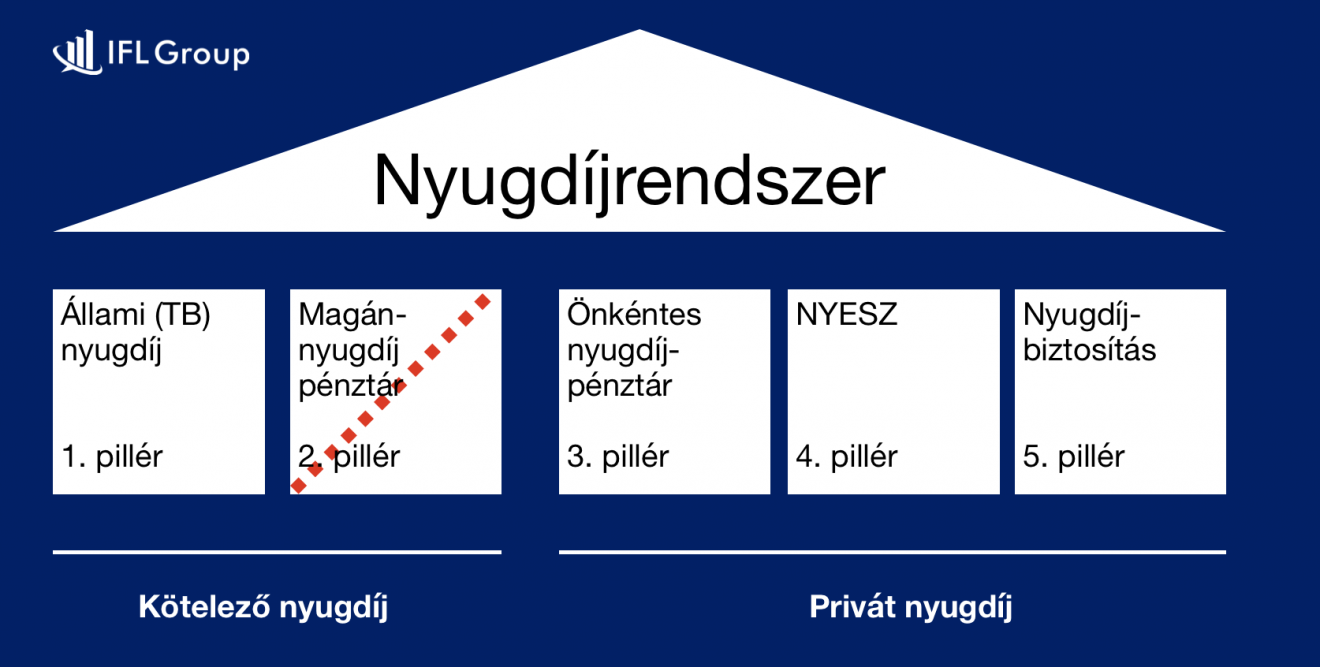

Megbukott a többszintű nyugdíjrendszer

Amikor az 1997-es LXXXI. törvénnyel 1998.január.1-jétől bevezették a Magánnyugdíjpénztár inzézményét illetve az Önkéntes nyugdíjpénztárat, Magyarország a több pilléren alapuló nyugdíjrendszer alapvető elemeit tette le. Ez a rendszer csökkenteni kívánta az állam köteles szerepét a nyugdíjkifizetéseknél és megkívánta teremteni a magánnyugdíj intézményét önkéntes és köteles nyugdíjpillér által.

A Magánnyugdíjpénztár azt jelentette, hogy a kötelezően befizetendő nyugdíjhozzájárulások egy részét átirányították erre a “nevesített egyedi számlára”, ahol a tagok a befizetéseik arányában gyarapodtak és ezáltal elkülönültek az állami kockázatközösségtől. Azonban a 2008-tól kezdődő válság hatására a magyar kormány úgy döntött, hogy a Magánnyugdíjrendszerben felhalmozott köteles befizetéseket visszahelyezi az állami nyugdíjrendszerbe. Úgy ítélték meg, hogy a rendszer kizárólag ezen a módon tartható fenn és talán egyéb gazdasági illetve politikai döntések is szerepet játszottak.

Ha 72 év lesz a nyugdíjkorhatár, akkor megszűnik Magyarországon a „nyugodt nyugdíjas évek” fantazmagória?

“Milyen nevetséges nyugdíjba menni 65 évesen! 65 évesen még pattanásaim voltak!”– George Burns amerikai humorista, aki élt 100 évet

A Bostoni Főiskola Kutatóközpontja kiszámolta pár éve, hogyha 66 év lenne a nyugdíjkorhatár, akkor a nyugdíjas háztartások csupán 50%-a tudná megőrizni jelenlegi életszínvonalát. Ha a korhatár 70 lenne, akkor pedig ugyanezen háztartások 86%-a tudna kényelmes életet élni!

Ez azt jelenti, hogy jelen pillanatban minél tovább képesek a háztartások aktívak maradni, annál nagyobb esélyük van a valóban „gondtalan nyugdíjas évekre”. Másrészről viszont ezeket a számokat fontos magyarországi kontextusba helyezni:

A magyarok várható átlagélettartama 76 év születéskor, az OECD adatai alapján. A nők nálunk is tovább élnek, az ő várható élettartamuk 79, míg a férfiaké 72 év. Ennél is fontosabb, hogy a KSH 2013-as adatai szerint Magyarországon a nyugdíj után a nők további 18,2, a férfiak pedig 14,5 évet élhetnek.

A férfiaknak nem túl rózsás kilátások

A KSH és az OECD számaiból láthatjuk, hogy a 72 éves öregségi nyugdíjkorhatárral azért oldódhat meg a nyugdíjkorhatár probléma, mivel a magyar férfiak várható születéskori élettartama pontosan ennyi. Tehát tényleg igazzá válhat a „meg sem érem” félelem.

Akik viszont megérik a nyugdíjkorhatárt, azok átlagosan a mai rendszerben 14,5 évet élnek. A nyugdíjkorhatár emelésével azonban ez is lecsökkenthető és 14,5-7= 7,5 évet töltenének nyugdíjban a nyugdíjkorhatárt megélt férfiak. Ez pedig már egy -50%-os nyomásenyhítést jelentene a költségvetésnek a férfi nyugdíjasok esetében.

Rövidebb nyugdíjas évek+ nyugdíjmegtakarítás = boldogabb nyugdíjas évek

A félelem jogos, azaz minden generációnak adott pillanatban rendelkezésére áll x összeg, amit nyugdíjcélú megtakarításba tud fektetni. Ez az összeg nem változik, tehát nem a nyugdíjkorhatár függvénye. Az x összegből felhalmozható vagyon esetében nem mindegy, hogy azt átlagosan 14 vagy 7 év alatt kell „felélni”…

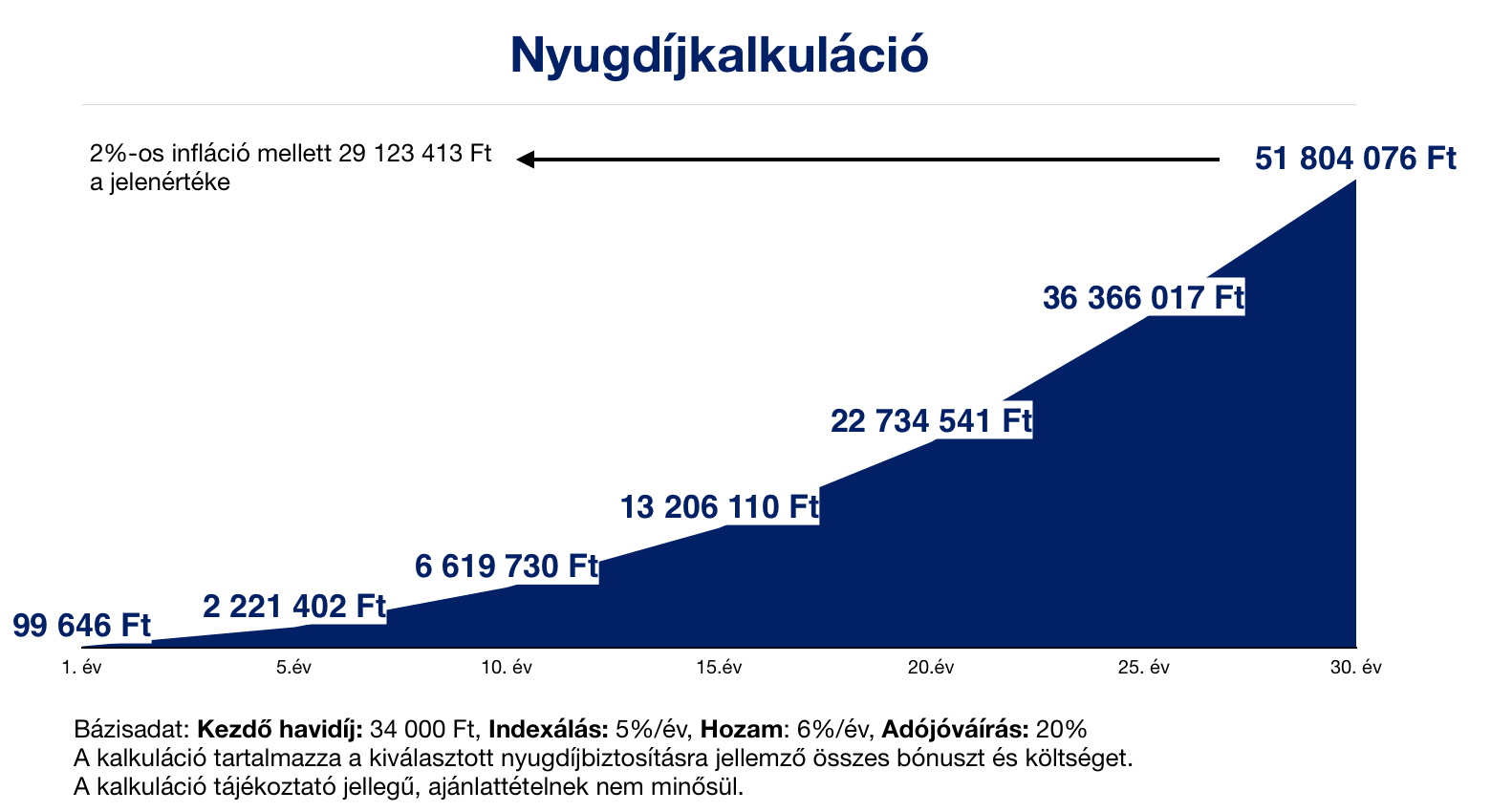

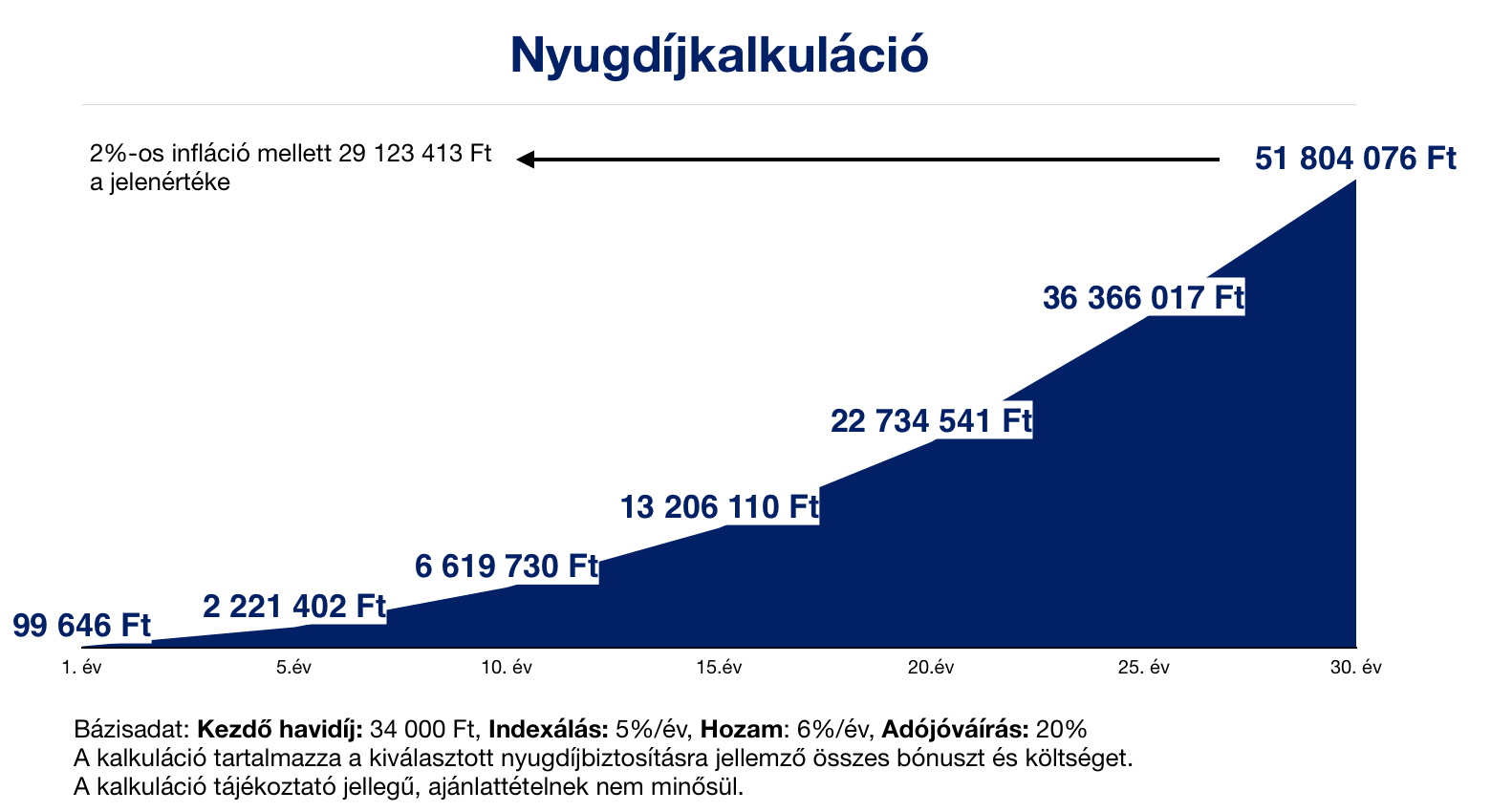

Tehát jelenértéken összegyűlik 30 év átlagos megtakarítási hajlandóság mellett 29 123 413 forint, ami évi 2 008 511 forintnak felel meg (14,5 év nyugdíjjal számolva), azaz havi 167 375 forint (jelenértéken) nyugdíjkiegészítést sikerült összegyűjteni, ami még messze van a „nyugodt nyugdíjas évektől”.

Most gondoljunk bele, hogy a nyugdíjkorhatár emelésével két dolog történik:

- 7 évvel tovább tudunk gyűjteni

- 7 évvel rövidebb időre kell „elosztani” az ősszegyűjtött vagyont

Összegszerűen ez azt jelenti, hogy jelenértéken 38 872 743 forint gyűlne össze a példa számításban, amit 7,5 évnyi nyugdíjban eltöltött idővel elosztva, évente 5 183 032 forint (jelenérték) állna rendelkezésre, azaz havi 431 919 forint. Ez pedig már tényleg közelebb áll a „nyugodt nyugdíjas évek” anyagi kivádalmaihoz.

A valóságban azonban az Állam „tehermentesül”, de az egyén ugyanúgy bajban marad

Az iménti számításban feltételeztük a 30 éven keresztüli rendszeresen emelkedő nyugdíjcélú befizetést. De mi van azokkal, akik

- már nem rendelkeznek 30 évnyi megtakarítási idővel?

- nem tudnak folyamatosan és egyre többet félretenni?

- nem értik, miért kellene félretenniük?

És mi van azzal a (vélhetően széleskörű) társadalmi réteggel, akik a nyugdíjkorhatár felemelésére azzal az elemi logikával reagálnak, hogy ráérnek akkor 7 évvel később foglalkozni a nyugdíj kérdésével? Mint ahogyan a 65 éves korhatár esetében is van egy kritikus belépési pont (jellemzően 50-55 év között), amikor elkezdi az embereket a kérdés érdekelni.

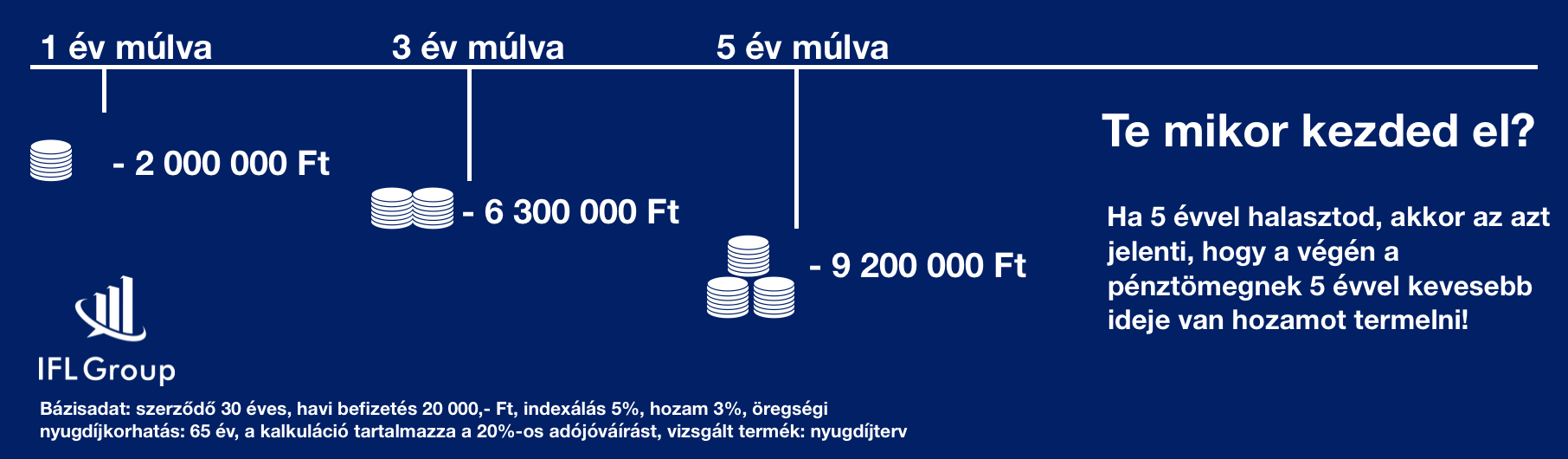

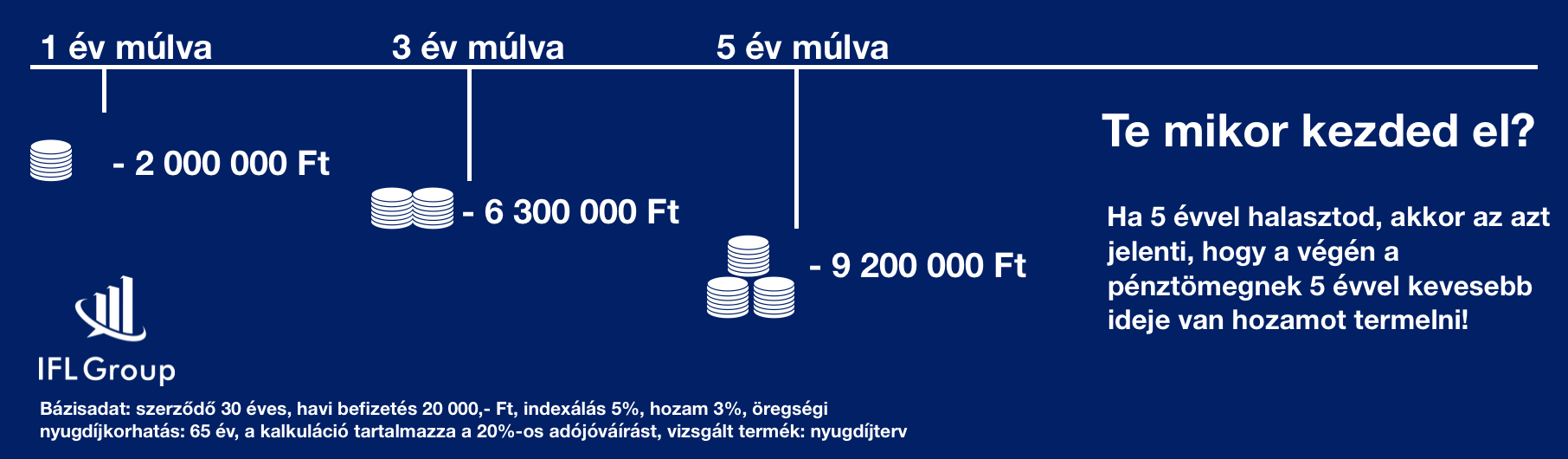

A halogatás nem kifizetődő

A nyugdíjkorhatár emeléséből nem törvényszerűen következik a hosszabb nyugdíjcélú öngondoskodási időszak. Sokkal esélyesebb a kritikus belépési pont eltolódása, tehát nem az összeg, hanem a kezdet változik. Ez pedig mit jelent majd? Továbbra is a valós megélhetési költségek alatti megtakarításokkal fognak az akkori nyugdíjasok nekifutni a „szép időknek”.

Tudomásul kell venni, hogy havi megtakarítás esetén a sok idő + kevés pénz = sok pénz képlet a mérvadó. Minél hamarbab foglalkozunk a különböző témákkal, annál nagyobb esélyünk lesz érdemi eredményt elérni.

Milyen nyugdíjcélú megoldásokban gondolkodhatunk?

A megoldás nem kizárólag anyagi természetű, hiszen a befektetéseken átlagosan elérhető éves hozamnál jóval magasabb veszteségi rátát „érhetünk el”, ha nyugdíjas éveinkre nem megoldott a lakhatásunk vagy az egészségünkre nem figyeltünk oda!

Tehát a nyugdíj kérdését sokkal komplexebben kell értelmeznünk és bizony minden lehetőséget figyelembe kell vennünk!

A megoldások

- Neveljünk pénzügyileg sikeres embereket a gyerekekből

- Oldjuk meg a lakhatásunkat nyugdíjas éveinkre

- Figyeljünk oda az egészségünkre és építsünk fel egy egészségügyi alapot

- Minden hónapban tegyünk félre egy kis pénzt

Szeretnél nyugdíjmegtakarítást indítani?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 5, 2018 | Banki termékek, Cikkek - pénzügyi blog, Hitel, info

Albérlet vagy saját lakás? Szerintem nem létezik olyan felnőtt ember az országban, aki(nek) ezt a kérdést még nem tette/tették volna fel valamilyen szövegkörnyezetben. Hiszen laknunk mindig kell valahol, tehát ez egy viszonylag konstans igény és szükséglet. Ha nagyon le akarom egyszerűsíteni a cikket, akkor szerintem a legnagyobb butaság albérletet fizetni, ha a lehetőségeink engednék a saját lakást. A cikket akkor olvasd tovább, ha érdekelnek a „nem tipikus” indokok és okok…

Azért jobb az albérlet, mert mobilisabb vagyok…

Mielőtt elkezdenénk kiszámolni, hogy az albérlet vagy a saját lakást éri e meg számunkra jobban anyagilag, érdemes végigmenni a „tipikus” pro és kontra érveken. Elsőként nekem mindig a mobilitás jut eszembe az albérletről, mint legit érv. Hiszen albérletből:

- könnyebb költözni

- könnyebb váltani munkahelyet városok között

De mit jelent ez a mobilitás – ami nagyon jól hangzik és kielégíti az Y-Z generációk alapvető létszükségleteit – Magyarországra vetítve? Ahhoz, hogy értsük ezt a felvetést, fontos megjegyeznünk, hogy a mobilitás iránti vágy az USA-ból vagy Franciaországból érkezett meg hozzánk. Mivel szívjuk magunkba a nyugati kultúrát, így egyértelmű, hogy ez is terítékre került!

Azonban van ezzel egy kis probléma…

A déli agglomeráció elérhetősége Budapestről csúcsidőben

A példa kedvéért a déli agglomerációt vettük szemügyre (de itt megnézheted a többi is: agglomerációs térkép) Itt is vannak olyan települések, amelyek két kiindulási pontról is elérhetők 30 percen belül, ezek:

- a budai oldalon: Budakeszi, Budaörs, Törökbálint és Érd

- a Csepel-szigeten: Halásztelek és Szigetszentmiklós

- a pesti oldalon: Dunaharaszti

A Déli szektorban mindössze Budaörs az a település, amelyik elmondhatja magáról, hogy Pestről és Budáról is elérhető 30 percen belül. Sajátságos helyzetben van a Csepel-sziget, mely szintén elérhető 30 percen belül, de csak a két legközelebb eső vizsgálati ponttól (István és Imre), a távolabbiaktól már nem.

Hogy ez miért annyira fontos, hogy legit érvként megdőljön a mobilitás kérdése? Az agglomeráció folyamatosan bővül, az utazási sebesség gyorsul. Ma már több ügyfelem van, akik Székesfehérvárról, Tatabányáról járnak be minden nap dolgozni Budapestre. Az utazási idő jellemzően 1-1 és negyed óra szokot lenni.

A mobilitás Magyarországon egyre inkább jelentőségét veszti (talán sosem volt jelentős?), hiszen még a Budapest-Győr útvonal is megtehető másfél óra alatt, ami nem több, mint a Deák térről tömegközlekedéssel hazamenni Budaörsre délután…

Azért jobb az albérlet, mert nincsen álagmegőrzési költségem

A következő tipikus „albérletes” érv, hogy megúszhatjuk a felújítás költségeit. Elsőre nagyon jól hangzik, hogy nem kell újrafestenünk, penészteleníteni a fürdőt vagy újra járólapozni a lakást. Mint ahogyan bármi komolyabb probléma keletkezik, azonnal dobbanthatunk. Abba belegondoltál már, hogy ezeket a költségeket továbbra is te fizeted meg (vagy a soron következő albérlő)? Hiszen ezek a fenntartási költségek mind bele vannak építeni az albérleti díjba.

A CIB Bank és az NRC reprezentatív kutatásából kiderült, hogy a válaszadók szerint 670 000 forint (jelenértéken) az átlagos lakásfelújítási költség. Ha abból indulunk ki, hogy nem kell minden héten felújítani a lakást, akkor számolhatunk 5 évente nagyjából 670 000 (jelenértéken) forintos teljes kiadással, ami fedez minden álagmegőrzési kiadást. Ezt elosztva, havi 11 166 forint átlagos költsége keletkezhet az ingatlantulajdonosnak.

Neked kell megfizetni az adót az albérlet után

Gondolhatod, hogy az albérlet tulajdonosának van egy elképzelése arról, hogy mennyit szeretne nyereségként kapni a lakásáért. A bevételt terhelő adót egyszerűen „rád tolja”. Ha a 10%-os költséghányad alkalmazása ingatlanbérbeadás esetével számolunk, akkor az alábbi adót fizeted meg minden hónapban a tulaj helyett:

Ennél az adózási módnál nem kell a számlák gyűjtögetésével szórakozni egész évben. Nem szükséges a számlákat, bizonylatokat gyűjtögetned, a bevételből egyszerűen levonsz 10 %-ot (csak úgy, mindenféle számlák nélkül) és a fennmaradó 90% lesz a jövedelmed, ami után adót fizetsz.

Ha a bérlőd megfizeti a rezsi fogyasztását neked (lakást így szokás kiadni), akkor az is bevételnek számít! Az oké, hogy te továbbfizeted a közműveknek, de akkor is bevétel!

Bevétel – 10% = Bevétel * 90% = Jövedelem

A fenti példával:

(150 000 Ft bérleti díj + 40 000 Ft rezsi a bérlőtől) * 90% =171 000 * 0,9 = 153 900 Ft

Fizetendő személyi jövedelemadó: 153 900 * 15% = 23 085 forint / hó

Gondolj bele abba, hogy albérlet esetén közvetetten, de neked kell a példa alapján havi 23 085 forintot megfizetni. Még mindig jobban hangzik, mint a 11 166 forintos általánykiadás kalkuláció az álagmegőrzésre?

Duplán buksz, hiszen a lakástakarékkal még olcsóbb lenne a felújítás

A lakástakarék az a lakáscélú megtakarítási termék, amiből többek között ki tudod fizetnia. felújításodat is. Minden befizetésedhez az állam 30%-ot hozzátesz. Ez azt jelenti, hogy most tudjuk, hogy neked majd 670 000 forintos lakásfelújítási kiadásod lesz 5 év múlva (vagy amikorra tervezed), akkor biztos lehetsz abban, hogy lakástakarékkal máris 30%-ot meg tudsz spórolni.

Nem számoltam ki pontosan a 670 000 forintos felújítási költséggel (kb. havi 8 500 forintot kéne ehhez lakástakarékban félretenni), de a lényeg tökéletesen kirajzolódik: Miközben attól félsz, hogy a saját lakással extra kiadásod lenne, sokszorosát fizeted meg albérlőként (egyrészt a rád terhelt adóval, másrészt a fel nem használható lakástakarékkal) ennek az összegnek.

Azért jobb az albérlet, mert fixek a költségek

Teljes joggal rettegnek az emberek az ismeretlen, és folyamatosan emelkedő költségektől. Éppen ezért érthetetlen, hogy miért tartják sokan sokkal kiszámíthatóbbnak a 2-3-5 évenként lejáró albérleti szerződésüket, mint egy hosszú futamidőre fixált forinthitellel megvásárolt saját lakást?

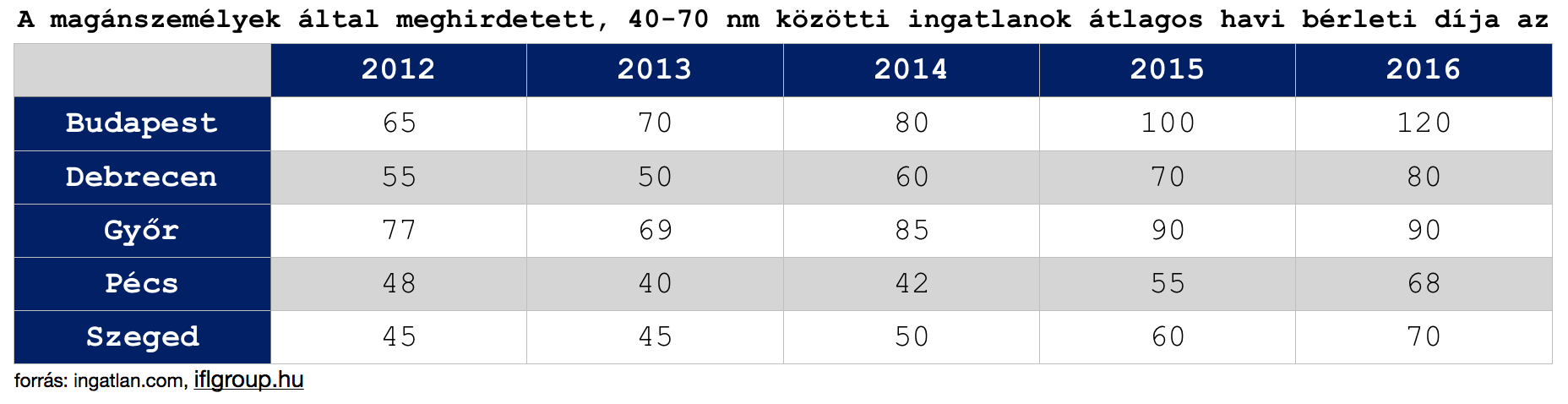

Tegyük fel, hogy háromévente kötsz új szerződést. Joggal feltételezheted, hogy az albérlet tulajdonosa mindig a maximális nyereségre koncentrál, így a piaccal együtt „mozgatja” az árait, amint már semmilyen bérleti szerződésből eredő korlátozás nem hátráltatja.

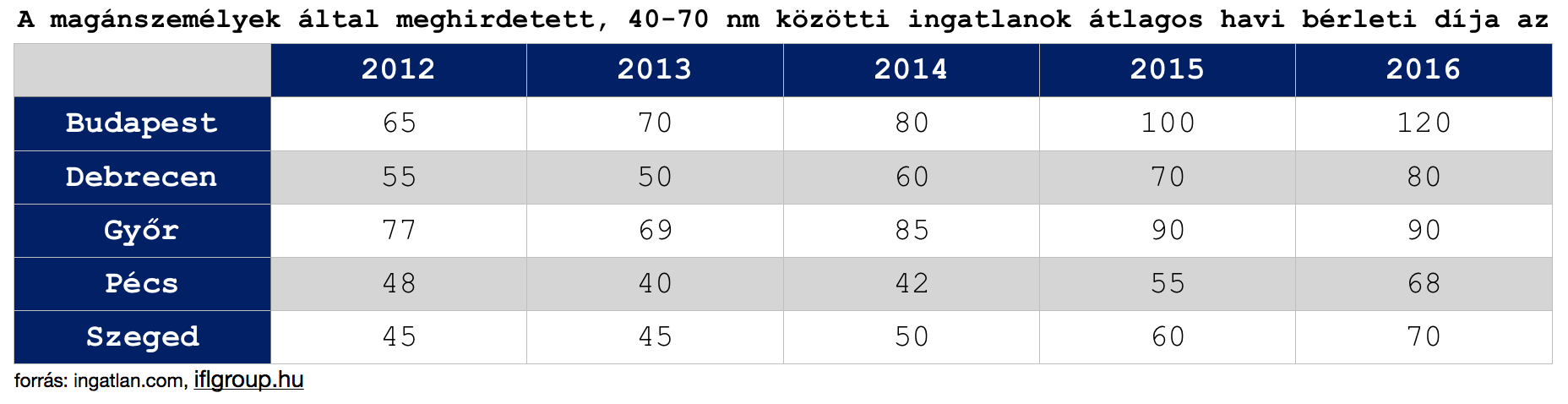

A példa kedvéért Budapesten 2012-ben 65 000 forintért írtál alá 4 évre egy albérleti szerződést, ami 2016-ban lejárt. Akkor 120 000 forinttal tudtad újra megkötni. Ez 84%-os emelkedést jelent, 8 éves időtávra vetítve pedig extra 2 640 000 forint megfizetendő albérleti díjat.

Az a banki ügyfél, aki saját lakást vásárolt és hitelét 10 évre előre fixálta, jelen esetben nem kényszerült extra „veszteséget” elkönyvelni a piaci árváltozás miatt, ami jelen esetben extrémebb volt, mint amennyire a kereskedelmi bankok kamatai változtatk az elmúlt években.

Azért jobb az albérlet, mert olcsóbb… vagyis az albérlet vagy a saját lakás éri meg jobban anyagilag?

Mindig megpróbálják az albérletet és a saját lakást összehasonlítani matematikailag. Ebből a megközelítésből egyrészt a havi felmerülő kiadásokat (albérleti díj vs banki hiteltörlesztés) lehet összehasonlítani, illetve az ingatlanvagyon vs likvid vagyon mértékét-értékét.

A banki hitel vagy az albérleti díj a magasabb?

Fontos leszögeznünk az elején, hogy saját lakást kizárólag az tud vásárolni, aki megfelel a hitelezés szabályainak és rendelkezik minimum 20% önerővel vagy tehermentes ingatlannal. Így máris nagyon sokak számára nem jelent valódi alternatívát a saját lakás, hiszen nincsen rá anyagi lehetőségük jelen pillanatban.

Mégis feltételezzük azt, hogy egy 25M forintos lakást meg tudnánk venni 20% (5M forint) önerő és 20M forint hitel felvétele mellett. Azt láthattuk, hogy egy ilyen értékű ingatlan albérleti díja Budapestben már elérte a 150 000 forintot havi szinten.

20 éves futamidőre, 10 évben fixált kamatperiódus mellett a 20M forint havi törlesztője 125 000 forint lenne (piaci átlagár). Már önmagában ez a törlesztő alacsonyabb, mint az albérlet díja. Ha a különbséget beforgatnánk lakástakarékba és előtörlesztenénk ebből a hitelt, akkor további pénzeket tudnánk megspórolni.

Pl.: 10 évre megkötött 20 000 forintos lakástakarék esetében 3,2M forint gyűlik össze, amivel csökkenthető a tőketartozás. Ez havi szinten a betörlesztés után 93 000 forint körüli törlesztőt jelentene (ha nem emelkedik a kamat), míg a tőketartozásunk 10 év után 12,2M helyett 9M forintra csökkenne.

Tényleg számít az elmaradt haszon mértéke?

Nézzük meg, hogy azzal az 5M forinttal mihez tudnánk kezdeni, amit nem ingatlanvásárlásba, és önerőre költenénk el. Mivel teljesen átlagos piaci befektetőként viselkedünk, ezért azt gondolom, hogy reálisan 20 éves távlatban az évi nettó 2%-os hozam az indokolt.

13 266 488 forintunk lenne 20 év múlva.

Ehhez képest a saját lakás megvásárlásával és a 20 év múlva lejárt hitel mellett rendelkeznénk egy minimum 25M forint értékű ingatlanvagyonnal. De mivel ismerjük az ingatlanpiac mozgását, ezért vélhetően az ingatlan értéke minimum az infláció mértékével emelkedne. Tehát 1%-os annualizált infláció mellett 30 504 000 forint értékű ingatlannal rendelkeznénk.

Ez 2,5x magasabb felhalmozott vagyon. Azonban nem szabad elfelejteni a kiadásokat sem!

A 20 év alatt kalkulált kiadások

A befeketetés esetében a kiadásokkal ne kalkuláljunk, hiszen 5M forintot befektettünk és nettó 2%-os hozammal számoltunk. A hitel esetében azonban:

0-10 év között fizettünk 125 000+ 20 000 (lakástakarék) = 145 000 forintot, azaz összesen 17 400 000 forintot

10-16 év között fizettünk 93 000+ 40 000 (lakástakarék) = 133 000 forintot, azaz összesen 9 576 000+ 300 000 forint maradványérték az előtörlesztés után

16 év alatt a hitelbe befizettünk és kifizettünk összesen 26 976 000 forintot, tehát közel 7M forintot fizettünk rá a hitelre.

Ha feltételezzünk, hogy pénzügyileg fegyelmezettek vagyunk és ezt a 7M forint ráfizetést megspóroltuk volna, akkor… jah várjunk egy pillanatra! Ugyanis ez a tipikus érve a saját lakást hitelből ellenzőknek, hogy mennyi pénzt lehet megspórolni. Emlékszel még feljebb, hogy a albérlet konstans drágább, mint a hosszútávra fixált hitel törlesztése? Tehát nem tudtunk volna ugyanazon ráfordítással 7M forintot megspórolni…

Viszont az albérletbe elégettünk volna 20 év alatt (változatlan albérleti díj mellett- biztosan nem marad változatlan…) 240x 150 000= 36 000 000 forintot, amiért cserébe lakhatást béreltünk magunknak!

Hogyan legyen saját lakásom, ha nincsen önerőm?

Ha pedig beláttuk, hogy igazam van és az albérlet Magyarországon egy „nincsen jobb megoldás”, akkor ideje egy megvalósítási tervet alkalmazni arra vonatkozóan, hogyan lehet saját lakásunk belátható időn belül!

A következő években hanyagold a „mindent bele nyarakat”

Én csak „mindent bele nyárnak, nyaralásnak” hívom azt a jelenséget, amikor egész évben feszesen gürizünk, hogy az év dedikált 1-2-3 hetében „mert megérdemlem” jogcímen minden pénzünket elköltsük olyan túlárazott hülyeségekre, mint a tízcsillagos hotel, a „nem főzök” minden étkezés étteremben vagy éppen a meglátom-megveszem csodaduó.

Szüntesd meg a hiteleidet

Tavaly kérdezte tőlem az egyik legjobb barátom, hogy mit csináljon az 1 millió forintjával. Fektesse be vagy fizesse a diákhitelt? A válasz egyértelmű, ugyanis rövid távon és biztonságosan 2-3%-ot nyerhetünk, míg a diákhitel (szab. fel) esetében 4-5% kamatos kamatot bukunk tőkearányosan.

Ugyanez a szabály igaz a hitelkeretekre, hitelkártyákra, személyi kölcsönökre. Kezdjük el felszámolni ezeket, és hitelkényszer helyett megtakarítási kényszerbe helyezni saját magunkat. Ugyanis a megspórolt hitelkamatok önmagukban milliókat jelenthetnek neked a következő években.

Sose vásárolj terv nélkül

Demagóg, de mégis itt csúsznak el a legtöbben. Állítom, hogy az emberek 99%-a havi szinten minimum 15 000 forinttal többet költ el a bevásárlásoknál, mint amit tervezett-indokolt lenne. Ennek az oka a „még egy akció” a boltban és az, hogy terv-bevásárló lista nélkül érkezünk meg. Ha előre megtervezed, hogy mit akarsz a következő héten főzni és ehhez tartod magadat, akkor garantálom, hogy spórolni fogsz.

15 000x 5 x 12= 900 000 forint extra megtakarítás…

Iktasd ki az ünnepi ajándékozásokat

Ideje leszámolni a családban a felnőttek közötti végeláthatatlan és brutálisan drága ajándékozgatásoknak, amikor rendszerint felesleges (de legalább drága) kacatokat vásárolunk egymásnak. A pénzt költsük a gyerekekre kollektíven és lehetőleg szabjunk meg egy határt.

Tudtad, hogy karácsonykor átlagosan 50 000 forintot költ egy magyar felnőtt ajándékokra? És akkor még holn van mindenkinek az éves születésnapja és egyéb ünnepek (valentin nap, évfordulók…stb)? Őrület…

Azonnal kössél egy rendszeres díjas megtakarítást

Lehet, hogy neked most éppen nem lakáscélod van, hanem gyerek vagy nyugdíjcélod.

Megoldás nyugdíjas éveinkre!- 3. Rész A nyugdíjbiztosításról őszintén

Minden esetben azonnal el kell indítanod valamilyen kötött megtakarítást, ugyanis nem bízhatsz abban, hogy majd te leszel elég fegyelmezett ahhoz, hogy 5-10-15 éven keresztül minden hónapban félretedd a pénzed. Mert vis major mindig bekövetkezhet. A probléma, hogy vis majornak tekinjük azt is, ha el akarunk menni étterembe, de már csak a megtakarított pénzünk maradt meg…

Ez már egy egész okos terv, hogyan lehet lakásod. Nem kell túlbonyolítanod. Minél többet tudsz félretenni rendszeres megtakarításba, annál kevesebb hitelre lesz szükséged. Ha elfogadjunk, hogy egy átlagos felnőtt ma 250 000 forintot keres nettó (szerintem többet) és ketten vagytok, akkor fejenként 40-40 ezer forint rendszeres megtakarítás nem szabadna megterhelőnek lennie.

Hitellel kapcsolatos cikkek

A Minősített Fogyasztóbarát Lakáshitel jellemzői

Ingatlanvásárlás befektetési céllal fogyasztóbarát hitelből mikor éri meg?

Miért használod rosszul a hitelközvetítőt?

Szeretnél megtakarítani vagy hitelt felvenni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.