Szerző: Szarvas Norbert | febr 22, 2018 | Cikkek - pénzügyi blog

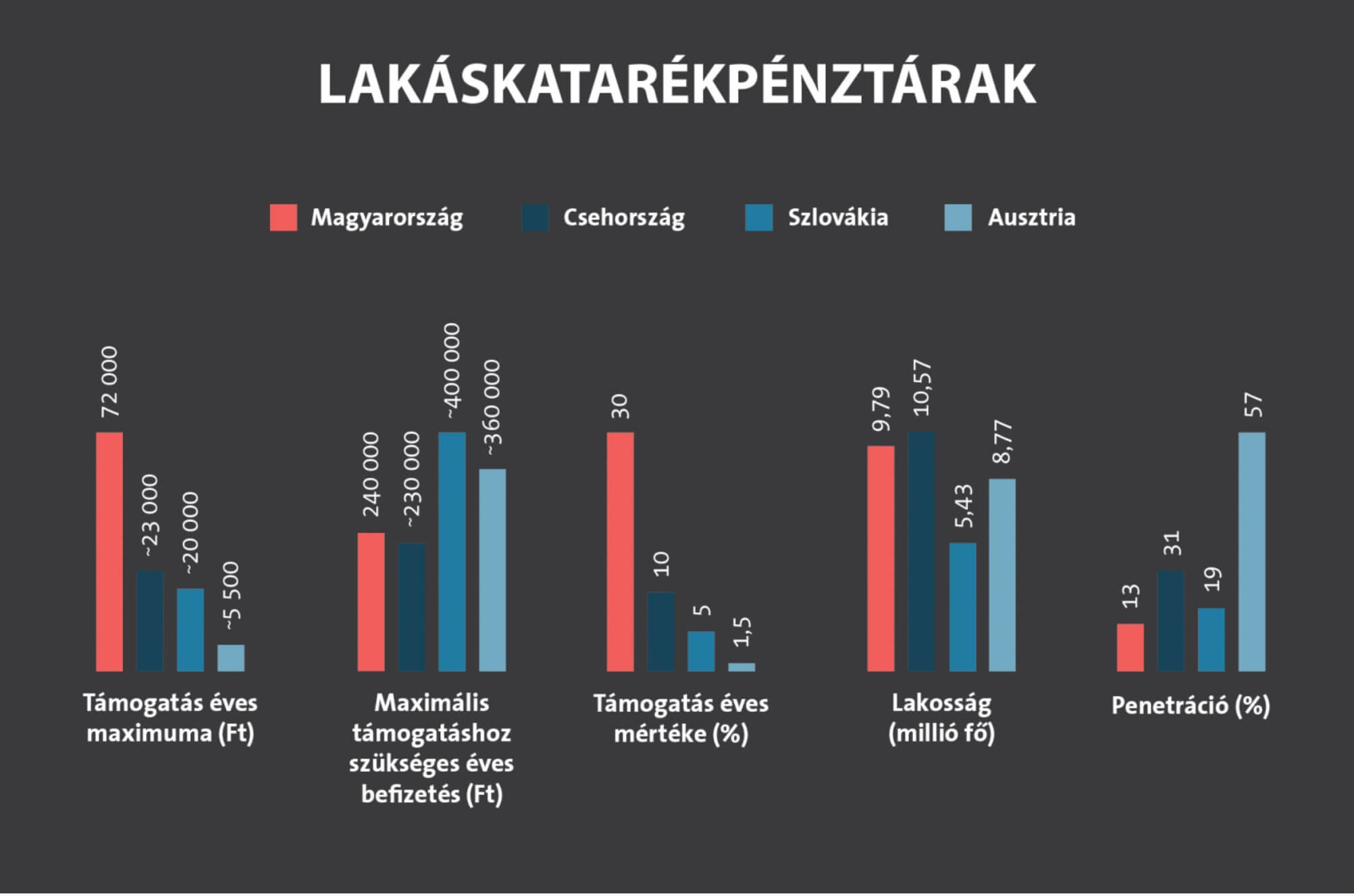

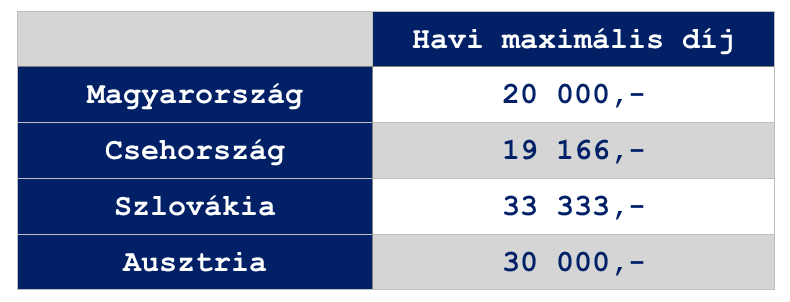

Időnként előkerül egy nemzetközi összehasonlítás a magyar lakástakarék állami támogatásának a mértékével kapcsolatva. Azért valamilyen szinten irreális, ahogyan a magyar Gipsz Jakab vélekedik az elvárt hozamokról. Egyszerűen nem tudja értékelni, ha 10 év alatt garantáltan kap közel 5%-ot, miközben szomszédaink összetennék a két kezüket, ha 4 évre megkapnák ezt a mértékű garantált kamatot (menet közben lemaradtak a lakástakarékról). Hogy a kamatnak mi köze az állami támogatáshoz? Az állami támogatás alanyi jogon jár a lakástakarék szerződésekre, míg minden futamidőhöz és módozathoz hozzá van rendelve egy EBKM (egységesített betéti kamat mutató), hogy összehasonlító legyen mindenki számára a „nyereség”.

Fontosabb megállapítások:

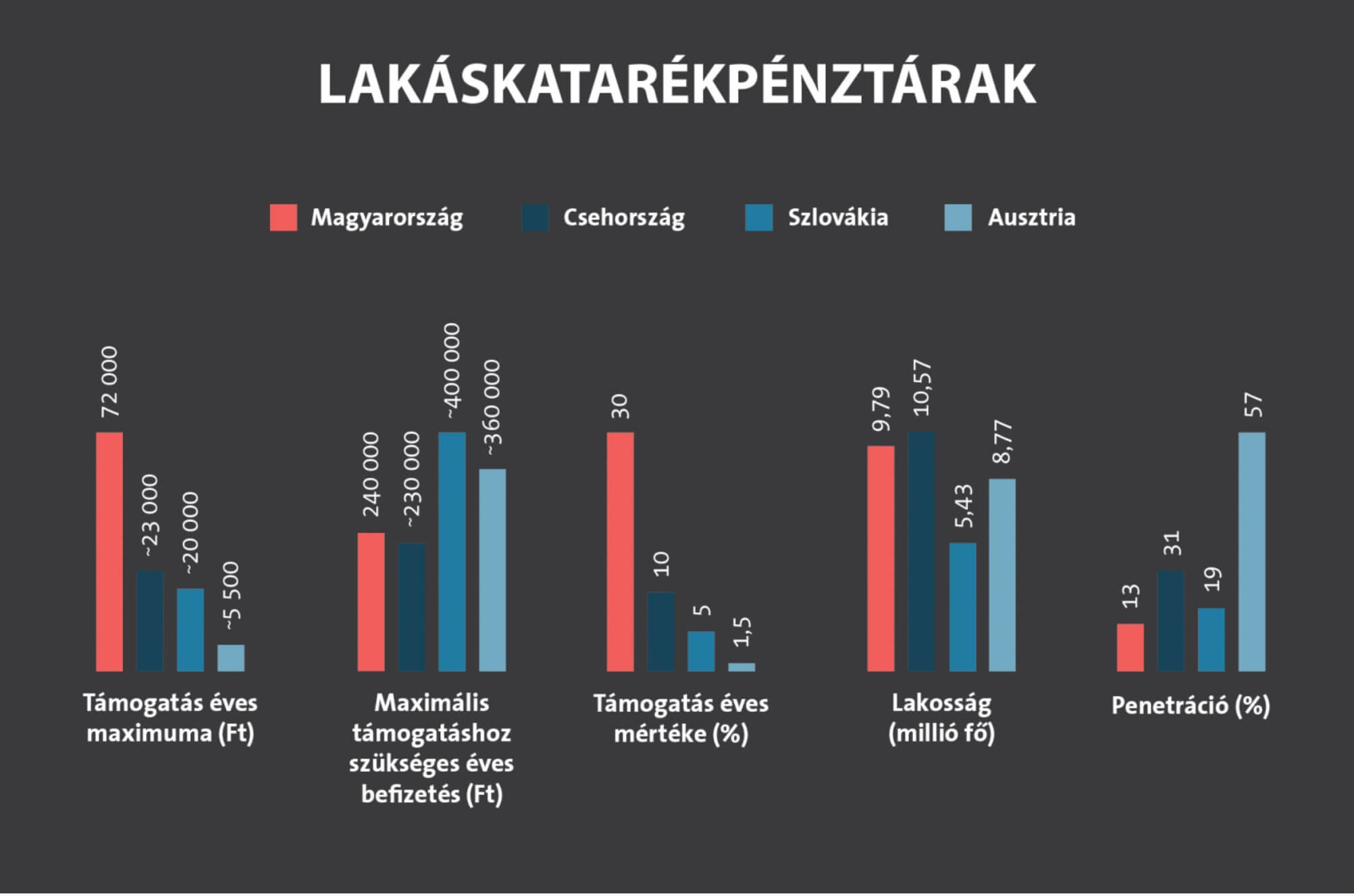

- A szomszédaink lényegesen kevesebb pénzt kapnak meg, aminek megszerzéséhez magasabb díjat kell befizetniük

- Egy magyar szerződésre több állami támogatás jár összegszerűen, mint a cseh-szlovák-osztrák szerződésre összesen! 72 000 vs (23 000+20 000+ 5 500)=48 500Ez azt jelenti, hogy amíg egy magyar szerződésre elég havi 20 000 forintot befizetni az évi 72 000 forintért cserébe,

addig cseh-szlovák-osztrák szerződésre összesen havi 82 499 forintot kell befizetni havonta a 48 500 forintos össztámogatásért három szerződés keretein belül.

- A magyarok egy lakástakarék szerződésre 30%-os állami támogatást kapnak, ami 20x-osa a 1,5%-os osztrák állami támogatásnak. Ha a magyarok 1,5%-os állami támogatást kapnának egy 20 000 forintos havidíjas szerződésre, akkor 72 000 forint helyett 3 600 forint járna évente.

- Ennek ellenére a magyar lakosság rendelkezik a legkevesebb lakástakarék szerződéssel a vizsgált országokban. A 1,5%-os, éves 5 5500 forintnyi támogatással kecsegtető Ausztriában gyakorlatilag minden második embernek van lakástakarék szerződése. A hozzánk hasonló lélekszámú cseheknél 3x többen kötnek lakástakarékot, mint a magyarok.

Nagyon szomorú, hogy a magyarok még mindig nem vették észre, hogy milyen rendkívüli lehetőségük volt az elmúlt években arra, hogy saját otthont teremtsenek maguknak állami támogatással.

Csodálkozzunk, ha megváltoztatják a magyar támogatás mértékét?

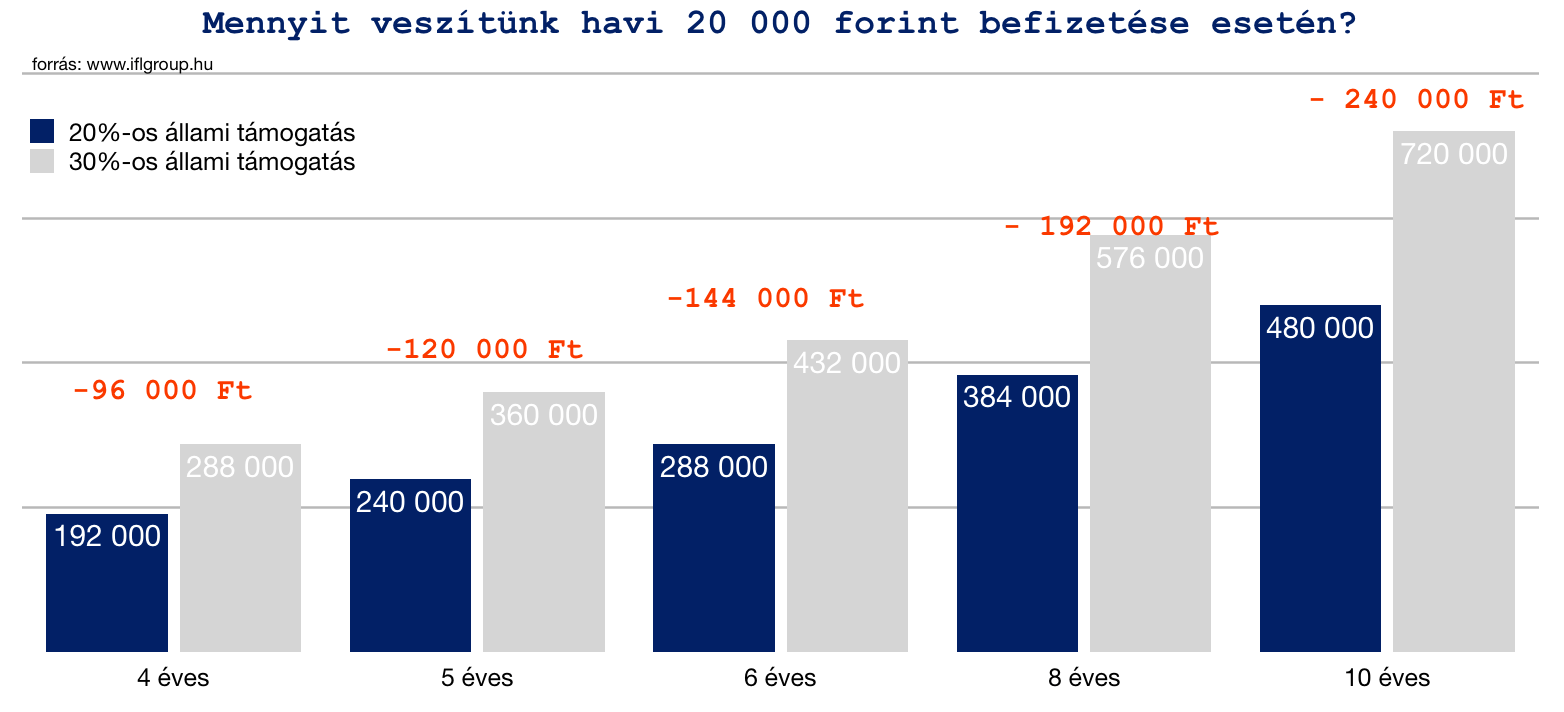

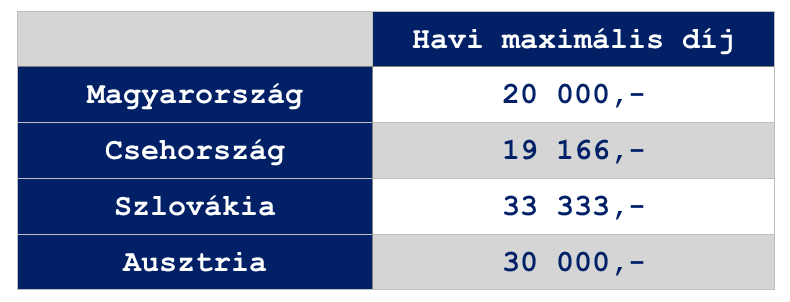

Saját szakmai véleményem, hogy nem lenne meglepő, ha elérkeznénk ahhoz a ponthoz, amikor a magyar lakosság olyan mértékben megerősödött anyagilag, hogy az állam megváltoztathatja a lakástakarékok állami támogatását! És egy szavunk nem lehetne, ha

- 30% helyett 20% lenne a támogatás, ami még mindig a legmagasabb lenne a régióban

- havi 20 000 forint helyett 30 000 forintot kellene félretenni a maximális 72 000 forintos összegért

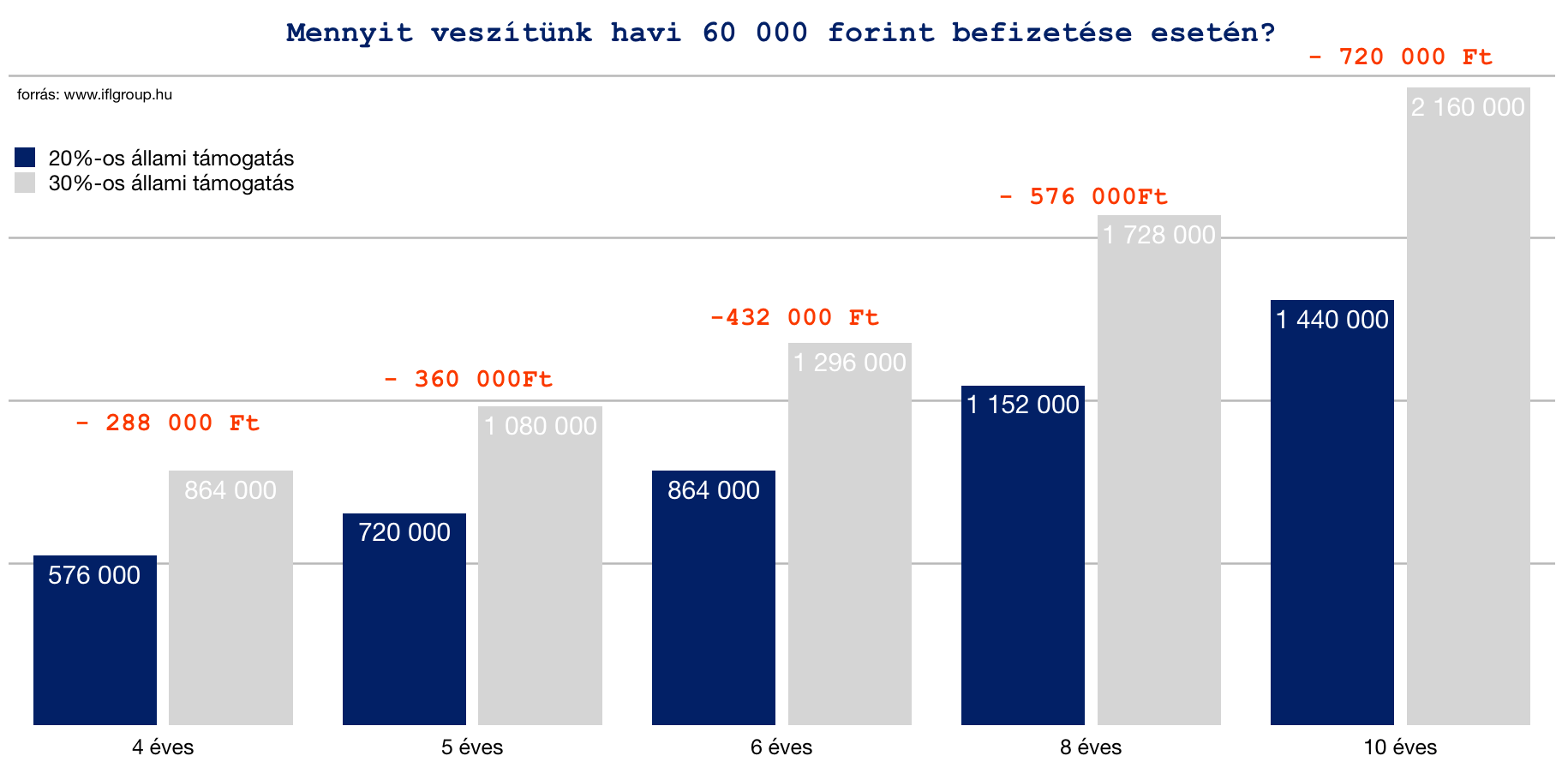

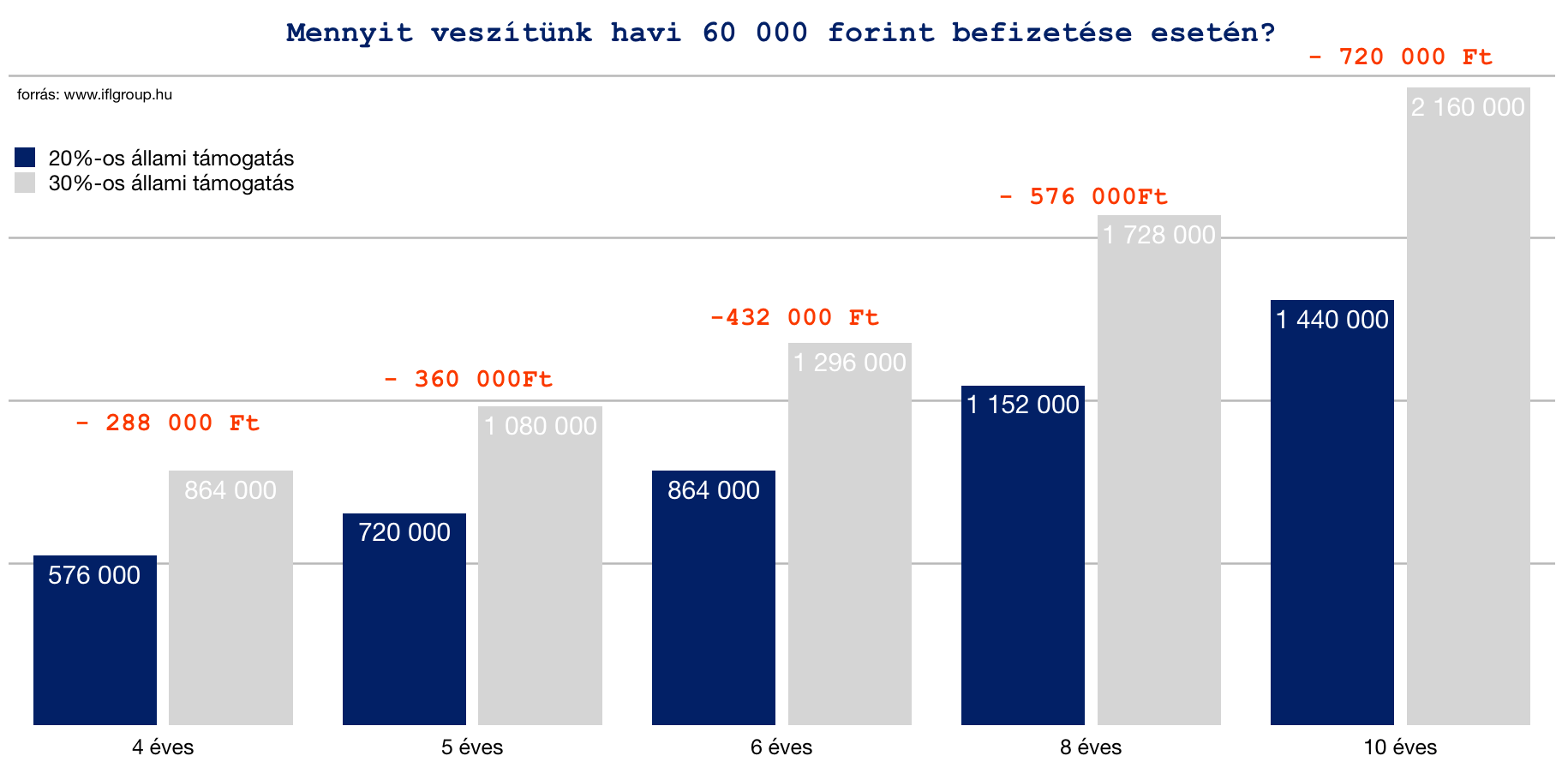

Ha ez megtörténik, akkor mennyit fogunk ahhoz képest veszíteni, mintha most megkötöttük volna ezt a szerződést?

És ha 3 lakástakarékot tudunk kötni?

Igen, jól látod: 3 darab lakástakaréknál egy ilyen változásnál konkrétan annyit buknál, mint +1 lakástakarék szerződés állami támogatása!

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Ha szeretnél lakástakarékot kötni, akkor remek akciókkal tudok segíteni neked!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 22. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 21, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Az emberiség egyre inkább „felköltözik” a felhőbe, ami azt jelenti, hogy a világhoz immáron egyre szorosabban csatlakozunk online módon. Kialakult egyfajta függőség, így nem véletlen az a hihetetlen adatsor, miszerint egy átlagos felnőtt naponta 30-40 különböző honlapot néz meg, 1 órát tölt a közösségi média felületein (Facebook, Instagram…stb), 100-nál is több alkalommal nyúl hozzá a telefonjához és legalább 50 alkalommal ellenőrzi, hogy kapott e valakitől üzenetet vagy értesítést. Az biztos, hogy ma már szinte képtelenség összpontosítani a feladatainkra a minket körülvevő infosztráda és impulzuscunami ignorálásával! De akkor mit tehetünk? Hogyan tanuljunk meg összpontosítani?

David Allen (GTD módszer kialakítója) előadásán hallottam még 2,5 évvel ezelőtt, hogy az emberi agy alkalmatlan az adatok tárolására. Ez azt jelenti, hogy minden, amit a lexikális tudás fontosságáról tanítottak nekünk, teljes mértékben szembemegy az emberi agy biológiai-kémiai képességeivel. A technológiai fejlettségünk eljutott arra a pontra, amikor agyunkat rendeltetésszerűen, komplex feladatok megoldására használhatjuk ahelyett, hogy minden adatot megpróbálnánk rajta „tárolni”.

Az applikációk addig növelik a hatékonyságunkat, ameddig hagyjuk

Nagyon fontos megértenünk az applikációk működésének a narratíváját. Mind-mind olyan eszköz, ami elvileg a mi érdekünkben készült el, gyakorlatban viszont végtelenségig képesek megosztani a figyelmünket azáltal, hogy „mindegyik igényli a törődést”. Az életünk nem feltétlenül lett egyszerűbb azáltal, hogy a Snapchat-Facebook-Instagram féle eszközökkel sokkal könnyebben kapcsolatba tudunk lépni a világgal.

Hiszen mindegyik applikáció függőséget okoz, maga az érzés, hogy mások figyelnek minket- érdekesek vagyunk mások számára dopamint termel az agyban, ami pillanatnyi jóérzéssel tölt el minket. Ugyanolyan függőség alakul ki, mint az alkohol vagy dizájnerdorgok esetében. De ugyanez a függőség megfigyelhető az email-applikációk, hatékonyságnövelő programok vagy egyéb, számunkra használatos alkalmazás esetében is.

Rákényszerítjük saját magunkat, hogy az aktuális, koncentrációt igénylő teendőnket megszakítsuk „egy pillantásra”.

Sajnos ez az „egy pillantás” sosem csak egy pillantás lesz. Az egy pillantás jó esetben 5 percre, rosszabb esetben akár fél órára lefoglal minket. Ráadásul a feladatunkra „visszamenet” újra fel kell vennünk a fonalat, át kell szellemülnünk és ott folytatni, ahol abbahagytuk. Ez pedig nem megy mindig azonnal és egyszerűen.

Alakítsunk ki egy rendszert – Hogyan tanuljunk meg összpontosítani?

Az összpontosítás-modellben a legfontosabb, hogy kialakítsuk a saját subrutinunkat, amihez mindig viszsatérünk. Mindennek meg kell lennie az életünkben a helyének, az applikációk alkalmazásához is szükséges egyfajta „menetrendet” kialakítani, ha kontrollálni akarjuk a folyamatot és a továbbiakban nem vagyunk hajlandóak tovább megosztott figyelemmel „működni”!

Nagyon nehezen működik, hogy a telefonodat nyomogatod, miközben a munkára gondolsz és közben hallgatod, ahogyan a gyereked meséli a napját…

Első lépés a „repülő mód” bekapcsolása

Akkor tudunk valamire összpontosítani kellőképpen, ha figyelmünket nem vonja el semmi. A semmi, pedig tényleg semmi legyen. Tegyünk arról, hogy nem kapunk értesítéseket a Facebookról, nem vesszük fel a telefonunkat …stb. Tehát totálisan az uralmunk alá hajtjuk a pillanatot. Érdemes egyfajta „repülő módba” kapcsolni, amihez az alábbi lépéseket biztosan meg kell tennünk:

- a böngészőben bezárni az összes, a feladathoz szükségtelen ablakot (híroldalak, Facebook…stb)

- a számítógépen beállítani lehetőség szerint a „repülő módot” vagy a „ne zavarjanak” módot. Így munka közben biztosan nem látjuk az emaileket és egyéb bejövő impulzusokat

- letisztázni a szeretteinkkel, hogy kizárólag SOS helyzetben hívjanak a feladat (munka) közben

- ismeretlen számról jövő hívást nem felvenni- majd akkor hívod vissza, amikor erre időt szánsz. Így nem szakítják meg a gondolataidat folyamatosan

Tehát tegyünk meg mindent, hogy elkerüljük a felesleges impulzusokat!

Második lépés a szubrutin kialakítása

A napi szubrutin nem rossz dolog és a spontaenitásnak sem ellensége. Itt arról van szó, hogy az emailjeidet nem nézed meg percenként, a Facebookra nem mész fel céltalanul. Tehát alapvetően nem töröd meg a napi lendületedet ezekkel a modern „fekvőrendőrökkel”, amik mind megosztanák a figyelmedet.

Megoldásként javasolt kijelölni óránként 5-5 percet, amikor:

- megnézed a Facebook, Instagram…stb dolgaidat

- megnézed az emailjeidet (csak azokat válaszolod meg, amiket gyorsan, fél perc alatt le tudsz rendezni)

- visszahívod azokat, akik kerestek téged és az egyszerű dolgokat lebeszéled, a bonyolultabb beszélgetésekhez pedig visszahívást igérsz

- elolvasod azokat a cikkeket, amik felkeltették az érdeklődésedet

Napi szintű megoldásként pedig fontos lenne kijelölni azokat a konkrét időket (pl.: reggel és délután 5-kor), amikor

- megválaszolod a bonyolultabb emaileket

- visszahívod a komplikáltabb ügyekkel kereső embereket

- aktívan kommentelsz Facebook csoportokban (tehát nem egész nap ad hoc jelleggel kommentelgetsz, mert egy komolyan szakmai párbeszéd egy ilyen csoportban képes egész napra lefoglalni téged és megosztani a figyelmedet)

- elintézed a hivatalos ügyeket, adminisztrációdat

Harmadik lépés a digitális „no signal” menetrendszerinti beiktatása

Nem szabad megfeledkezni arról, hogy az infosztrádán olyan mértékű impulzus ér minket, aminek hatására túlterheljük az agyunkat. Míg pár évvel ezelőtt évenkénti szüneteket tartottak a szakemberek érdemesnek, addig ma már havi „no signal”-ok beiktatását lenne érdemes legalább egy hétvégére megtervezni.

A „no signal” lényege, hogy egy hónapban minimum két napig kikapcsolod a telefonodat, nem nyitod meg a számítógépet, nem nézegetsz semmit a neten és lehetőség szerint semmilyen elektronika közelébe nem merészkedsz. Helyette a családodra és a lelki békédre fókuszálsz.

Mondhatni ezzel tehermentesíted az agyadat és picit visszatérsz a hétköznapi-offline életbe, ami másfajta szabályok és elvárások alapján működik, mint az online tér. Az agyadnak szüksége van arra, hogy időnként mentesítsük a véget nem érő, komplikált feladatokat jelentő információ cunami alól.

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél nyugdíj célra félretenni és keresed a legjobb megoldásokat?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)

Szerző: Szarvas Norbert | febr 21, 2018 | Cikkek - pénzügyi blog, info, tippek&trükkök

Amikor pénzügyekről van szó, amikor vásárolni szeretnénk valamit, akkor alapvetően meg kell hoznunk egy döntést. A döntés lehet túlzó-elhamarkodott-megfontolt-logikus-gazdaságos-gazdaságtalan-kétségbeesett. Képzeljük el, hogy létezik olyan döntésmodell, ami segíthet nekünk a számunkra legmegfelelőbb döntés meghozatalában. Ebben a cikkben egy konkrét példán keresztül mutatom be a saját döntésmodellemet!

Tegyük fel, hogy már hónapok óta szemezgettünk egy Nespresso kávégéppel, mivel megfogott boltjainak exkluzivitása, a kávé minősége vagy éppen egyfajta életérzés. Aztán egy nap a boltban szemjön velünk egy „soha vissza nem térő” akció, aminek keretében 50%-os kedvezménnyel tudjuk a gépet megvásárolni. Hogyan döntünk?

1. Keressünk viszonyítási pontot – a döntésmodell kiindulási pontja

Azt pontosan érezzük, hogy az 50%-a valaminek egy rendkívüli lehetőség a cselekvésre (vásárlásra). DE valójában minek az 50%-áról van szó? Hihetünk az árcetlin lengedező „eredeti árnak”? Egyáltalán ugyanazt a minsőgéet kapjuk meg ezzel a vásárlással, mint amire vágytunk?

Nagyon fontos, hogy keressünk az adott helyzettől teljesen független viszonyítási pontot, azaz elő a mobiltelefonnal és keressünk rá a neten az adott termékre. Ha eddig nem tettük meg, akkor itt az idő, hogy

- elolvassunk véleményeket

- megnézzük az árgépen, hogy valójában mennyibe kerül ez a termék

- helyezzük el ezt a nespresso kávégépet a nespresso kínálatának minőségi hiearchiájában.

Pontosan tudnunk kell, hogy ez a kávégép valóban jó áron, számunkra megfelelő minőséget szolgáltatva érhető e el, vagy csak szimplán egy „-50% cetlibe” futottunk bele!

2. Szűkítsük le a választékot!

A választási paradoxon azt jelenti, hogy azt hisszük, minél nagyobb a választék, annál jobb lesz a döntésünk. Valójában a bőséges kínálat megosztja a figyelmünket és a végén nem leszünk képesek meghozni a saját magunk számára megfelelő döntést. Nem véletlenül szokták mondani, hogy a kisebb választékból könnyebb dönteni.

Ott állunk a kávéfőző előtt és azon gondolkozunk, hogy megvegyük e ezt a terméket vagy sem. Döntésünket az aggodalom akadályozza, hiszen egyáltalán nem vagyunk biztosak abban, hogy jó döntést hozunk. Hogy megkönnyítsük saját esélyeinket, érdemes az első pont keresésére hagyatkozni és egy másik szemüvegen keresztül megvizsgálni a kínálatot.

A Nespresso ebben a percben 13 féle gépet kínál különböző méretben, felszerelésben, kinézetben. A belépő terméktől kezdve a prémium katagóriáig. A legolcsóbb és legdrágább közötti árkülönbség 6x-os, ami jogosan ébreszt bennünk kételyt a minőséggel kapcsolatban. Vajon mindegyik kép ugyanazt a minőséget képviseli?

Nagyon fontos, hogy a választékból alakítsunk ki magunknak három kategóriát:

- Belépő termék

- Minőségi közép

- Prémium

A három kategóriába nagyjából 4-4 gép fog belekerülni. A cél, hogy a három csoportból egyértelműen kiválasszuk az egyiket, így máris 66%-kal csökkentsük a választási kínálatunkat. A döntésben nyilván közrejátszik az ár, kinézet, funkciónalitás…stb. Most válasszuk a [minőségi közepet]. Vessük össze ezt a kategóriát az előttünk álló géppel. Beleillik ebbe a kategóriába?

Igen/Nem

A döntésmodellünk legfontosabb elem, hogy bármikor visszafordulhatunk. Nem az a célunk, hogy mindenáron vásároljunk és ehhez találjunk önigazolást. A cél kideríteni, hogy számunkra a legjobb döntés ez az akciós Nespresso kávégép lenne e vagy sem. Ha az általunk választott kategória és a gép kategóriája stimmel, akkor már csak a kategórián belülre helyezett 3-4 opcióból kell kiderítenünk, hogy ez az a gép e, amit meg akarunk vásárolni.

3. Fogadjuk el, hogy a döntésünknek nem lesz végzetes következménye

A racionális döntésünket erőteljesen befolyásolja a következményektől való félelem. Ilyenkor folyamatosan kongatjuk a vészharangot magunkban:

- Mi lesz, ha kihagyom ezt a lehetőséget?

- Mi lesz, ha élek a lehetőséggel és rosszul döntök?

Ez a fajta örlődés Daniel Gilbert amerikai pszichológus szerint könnyen feloldható, ha elfogaduk, hogy a döntéseink következményének hatása a végtelent alapul véve sosem lesz olyan hosszú, mint azt az adott pillanatban meg tudnánk ítélni. Magyarul a félelmeink ebben a helyzetben teljesen alaptalanok, kifejezetten károsak a döntésünket megnézve.

4. Alkudozzunk magunkkal az árról

Ott találtuk magunkat egy döntési heyzetben, amire nem készültünk fel. Most éppen egy Nespresso kávégépet szeretnénk féláron megvásárolni és döntenünk kell. Persze minden döntésnek van egy anyagi vonzata, így ebben az esetben is számolnunk kell. Kétfajta ember létezik:

- nem érdekli a pénz

- számára fontos a pénz

Ebben a döntésmodellben viszont a pénz szerepe felértékelődik, sőt kifejezetten azonosul saját életminőségünkkel, életfelfogásunkkal. Nem csak arról van szó, hogy megengedhetjük e magunknak vagy sem. Szinte másodlagos körülmény, hiszen hosszútávon sokkal komolyabb hasznot is szerezhetünk magunknak egy okos elhatározással.

Számomra ez az elhatározza a következő volt, amikor ott álltam ebben a helyzetben:

Ha megveszem a gépet, akkor annak feltétele, hogy onnantól kezdve tudatosan kerülöm a cukros üdítőket, nem veszek otthonra. Gyakorlatilag a kávét felcseréltem az üdítőre, amiből értelemszerűen nem tudok meginni annyit (napi 2 liter), mint mondjuk egy kólából. Gyorsan kiszámoltam, hogy egy hónapban elköltöttem az utóbbi időben üdítőre havi minimum 10 000 forintot. A kávégépbe való kapszulára egy hónapban maximum 5-6 000 forintot fogok elkölteni. Gyakorlatilag ezzel az „életmódváltással” és saját magamnak tett ígérettel 1 éven belül visszahozom a gép árát (tehát ingyenessé teszem saját magam számára), másrészt onnantól kezdve évente 40-50 000 forintot spórolok mindamellett, hogy egészségesebben élek.

5. Hallgassunk a belső hangunkra, de kérjünk külső véleményt

Meg kellene mindenkinek tanulnia meghallania a saját belső hangját, odafigyelni az első benyomásra. Ha helyesen tudjuk értelmezni ezeket a jelzéseket, akkor ösztönösen fogunk sokkal jobb döntéseket meghozni. Gyakorlatilag ez lenne az első szűrője a döntésünknek, hiszen mit akarunk, ha még saját magunknak sincsen abszolút jó érzésünk a vásárlással kapcsolatban?

Persze a belső hang gyakran nem az érzést, hanem a vágyat nagyítja fel. Tehát gátolja a helyes döntés meghozatalát. Éppen ezért, amikor ott állsz a boltban, hívj fel valakit, akiben megbízol. Kérd meg, hogy hallgasson meg és kezd el neki a számodra objektívnek tűnő érveket felsorolni. Előnyöket és hátrányokat egyaránt!

Tehát hangosan, egy barátodnak mond ki azokat az ellenvetéseket, amik az adott dologgal kapcsolatban felmerülhetnek. Fejtsd meg, hogy miért nem szabad ezt megvenni. Előtte vagy utána pedig érvelj a kávégép mellett. Amint befejezted, hallgasd meg az ismerősöd gondolatait és kezdjetek el alkudozni erről. Nem azért hívtad fel, hogy engedélyt kérjél tőle. Azért beszélsz vele, hogy egy független ember szempontjait és kérdéseit meghallgasd.

A beszélgetésnek lesz egy eredmény, a negatív vagy pozitív. Általában az ilyen beszélgetés közben már megszületik bennünk az ösztönös döntés, maximum még tépelődünk rajta ideig-óráig, hogy megértsük az okokat.

A döntés a tied. A felelősség a tied. Ha úgy döntesz, hogy a barátod tanácsát követed anélkül, hogy te ugyanazt a döntést hoznád meg, akkor sem ő lesz a felelős, hanem te. Mert te döntöttél úgy…!

6. A helyes döntés három napig tart

Vannak olyan helyzetek, mint a Nespresso kávégépé, ami annyira rendkívüli akció volt, hogy alig pár darab volt belőle. Tehát ejtőernyő nélkül kellett beleugranunk és meghozni egy döntést helyben. Viszont szerencsére a döntéshelyzeteink 90%-ában van elég időnk és terünk arra, hogy a megfelelő döntést hozzuk meg.

A XVI. században Loyolai Szent Ignác azt a módszert javasolta a helyes döntéshez, hogy

három napig tegyünk úgy, mintha az egyik lehetőség mellett döntöttünk volna. De közben minden érzésünket, gondolatunkat a dologgal kapcsolatban jegyezzük fel. Majd fordítsunk a helyzeten és éljünk úgy, mintha a másik döntést hoztuk volna meg. Jegyezzünk fel mindent. Amikor letelt az idő, akkor vessük össze a két tapasztalatot és látni fogjuk a helyes döntést.

Exkluzív: a cikkhez készült egy [döntésmodell] tervrajz

Ezen a linken éred el: https://www.patreon.com/posts/dontesmodell-17122222

(kizárólag az IFL támogatói láthatják, mint VIP tartalom. Akkor támogasd a blogot, ha exkluzív anyagokhoz szeretnél hozzáférni a jövőben is, illetve hasznosnak találod a cikket/blogot. A támogatás összege már havi 1 dollártól elérhető függően attól, mennyire tartod értékesnek az itt olvasott dolgokat)

Cikk ajánló:

A „3”-as szabály alkalmazása a pénzügyeinkben pénzügyi sikerhez vezethet!

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél nyugdíj célra félretenni és keresed a legjobb megoldásokat?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | febr 20, 2018 | Állami támogatás, Banki termékek, Cikkek - pénzügyi blog, Hitel, info

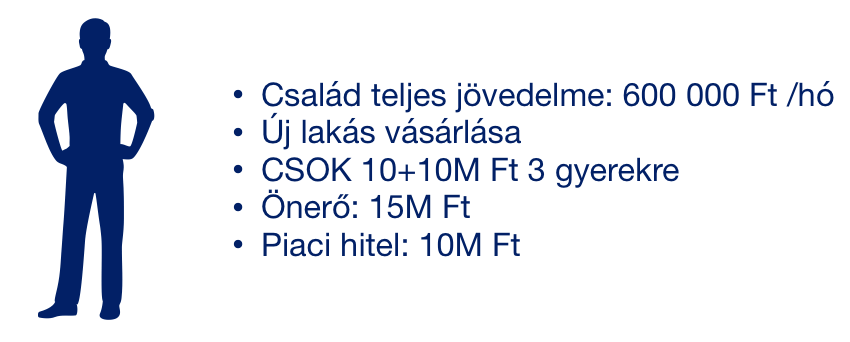

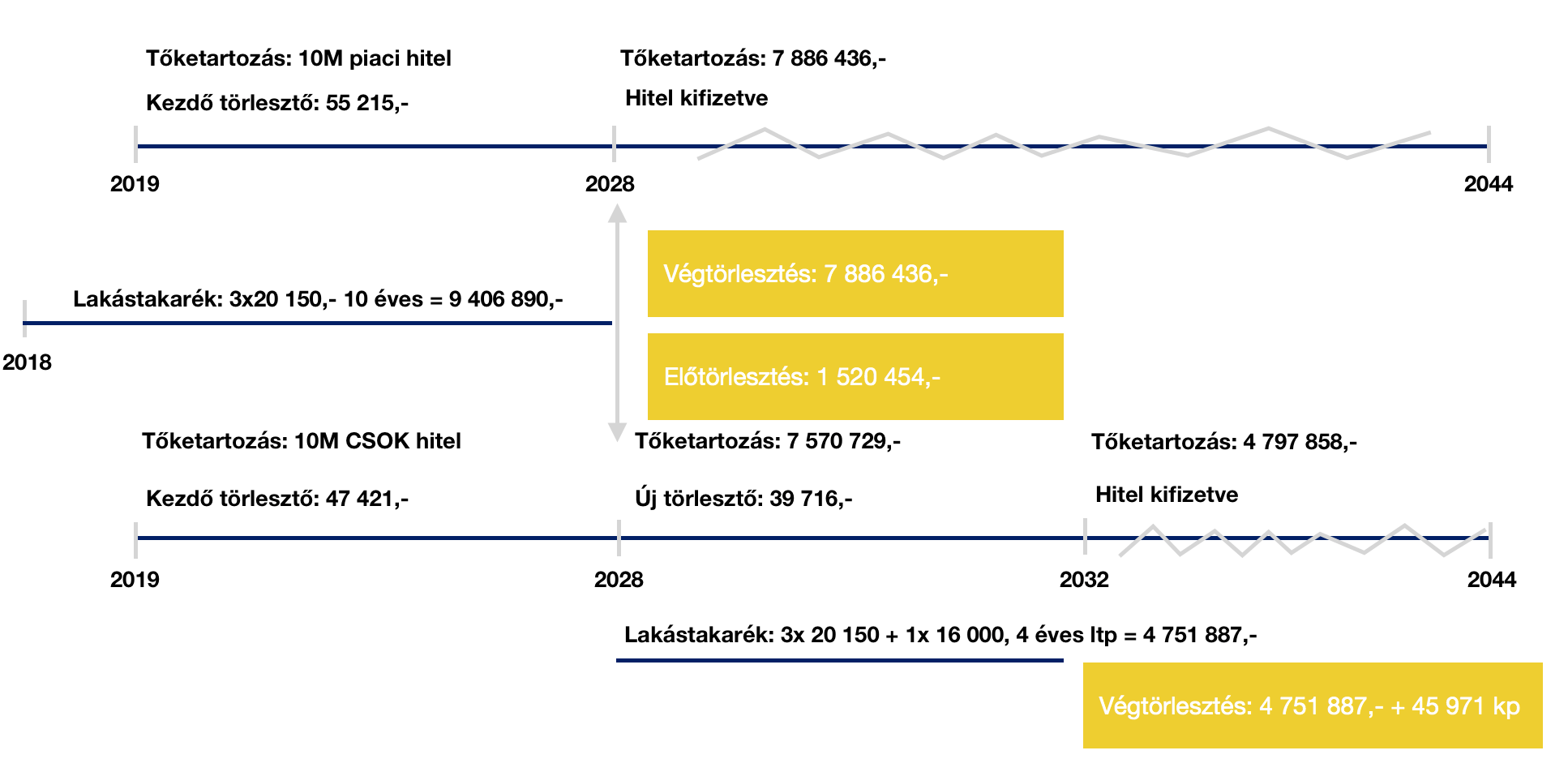

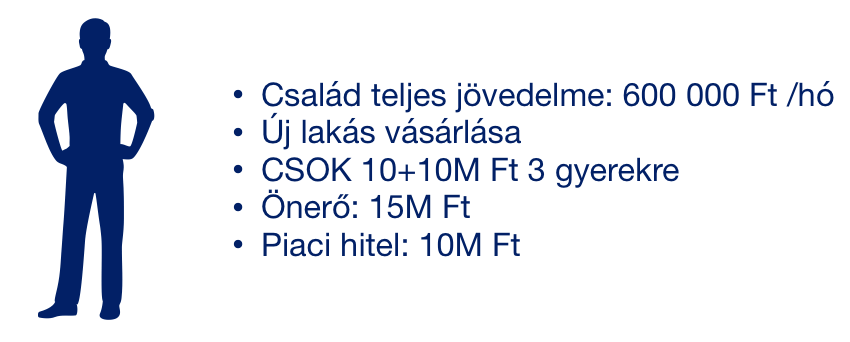

Nagyon sok ügyfelem kérdezi tőlem, hogy milyen stratégiával érdemes hitelt felvenni?Létezik egyáltalán a „0 forintos” jelzáloghitel konstrukció? Számtalan konstrukció közül kell választanunk. Ebben a cikkben megnézünk egy megoldást, aminek a legfontosabb eleme a kiszámíthatóság és biztonság. Tehát ebben a példában nem akarunk trükközni a kamatperiódusokkal, nem akarjuk legyőzni a bankot, és nem kockáztatjuk meg, hogy 4 év múlva, amikor újra kötnénk a lakástakarékot, addigra már megváltoztak a feltételek (alacsonyabb állami támogatás), ami borítja a teljes konstrukciót. A hagyományos értelemben vett legstabilabb megoldásra törekszünk konzervatív ügyfelek részére!

A hitelstratégia legfontosabb megállapításai – „0 forintos” jelzáloghitel konstrukció

1. Először a piaci hitelt kell visszafizetni

Ebben a konstrukcióban kétfajta hitelt fogunk felvenni. Egyrészt a „3%”-os kamatozású CSOK hitelt, másrészt egy piaci hitelt, aminek a kamata mai napon 10 éves fix kamatozású konstrukció esetében 4,37%. Mivel két hitel fut párhuzamosan egymás mellett, így döntenünk kell, hogy a rendelkezésre álló anyagi keretből hogyan cselekszünk:

- Párhuzamosan csökkentjük mindkettő hitel tőketartozását

- Először a CSOK hitelt fizetjük vissza

- Először a piaci kamatozású hitelt rendezzük le

Nem árulok el nagy titkot, hogy pénzügyileg mindig a drágább hitelt éri meg minél hamarabb kifizetnünk. Így a teljes konstrukciónak az alapja a piaci hitel elsődleges végtörlesztésén alapul.

2. Először 10 éves lakéstakarékban gondolkodunk

Már készül a cikk a blogon, amiben kielemezzük az ősrégi kérdést: „melyik éri meg jobban? 4 éveset vagy 10 éveset kötni hitel mellé?”. Előre elárulom, hogy a válasz nem annyira egyszerű, minthogy a két módozatnak az EBKM értékét egymás mellé téve ráböknénk a nagyobbra. A bevezetőben jeleztem, hogy ennek a konstrukciónak a narratívája, hogy végig garantált legyen, esélye ne legyen a feltételeknek változnia. Mivel egyre gyakrabban kerül elő az állam azon terve, miszerint csökkentik a támogatást a lakástakarék szerződésekre, így a választás egyértelmű: 10 éves periódusban gondolkozunk ebben az esetben, így biztosítva saját magunk számára a konstrukció „sérthetetlenségét”.

3. Minél hosszabb futamidőre vesszük fel a hitelt

Alapvetően az ügyfelek 10-15 év között szeretnék a hitelüket visszafizetni. Ilyenkor a legkonzervatívabb megoldás, hogy 10-15 éves futamidőre felvesszük a hitelt, amit végig fizetünk. Ennél lényegesen jobb megoldás lehet bizonyos konkrét feltételek teljesülése esetén, ha papíron hosszabb futamidőre felvéve a hitelt, minimalizáljuk a bank felé fizetendő havi kötelezettségünket.

Példának okáért a 10 000 000 forintos piaci hitelnek a törlesztőrészlete 10 évre 10 éves fix kamat mellett 103 332 forint lenne havonta. 25 évre ugyanez a konstrukció viszont 55 215 forint. A két összeg közötti különbség a mi „játszóterünk”, azaz az összeg, amit okosan megforgatva lakástakarékban magasabb hozamot tudunk termelni, mint amennyi a hitel kamata lenne. Tehát érdekünk a banknak minél kevesebbet fizetni.

A futamidő eltolásnak nem célja, hogy a hitel törlesztésére minél kevesebbet fizessük, mivel a különbséget is visszaforgatjuk lakástakarékba.

A különbség jelen esetben: 44 883 forint (a konstrukcióban 45 000 forintra kerekítve számolok tovább)

4. Egy évvel hamarabb indítjuk a lakástakarékot

Ebben a konstrukcióban egy nagyon tipikus élethelyzetet szeretnék bemutatni. Mivel a CSOK10+10 feltétele az új építésű lakás megvásárlása vagy építése, éppen ezért egyfajta időkorlátba is ütközünk. Hiszen ezek az ingatlanok gyakorlatilag nem elérhetőek azonnal. Legalább fél év-1 év telik el a papírozás és az ingatlan átvétele között. Értelemszerűen akár 1 évnyi tolódás is lehet a hitel törlesztésének elkezdésében is.

Ha a megfelelő hitelstratégiát már kiválasztottuk, akkor százezreket és éveket nyerhetünk azáltal, hogy a hitelhez megkötendő lakástakarékot azonnal elindítjuk és megszerezzük rá az állami támogatást. Ezzel a lépéssel azt érjük el, hogy például a 10 éves lakástakarékot immáron nem a hitel 10. évében, hanem a hitel 9. évében be tudjuk törleszteni, hiszen már egy éve ketyeget a megtakarítás!

A konstrukcióban ezzel mit nyerünk?

12x 55 215 forint törlesztést már nem kell megfizetnünk (1 évet nyertünk magunknak) = + 662 580 forint azonnali nyereség

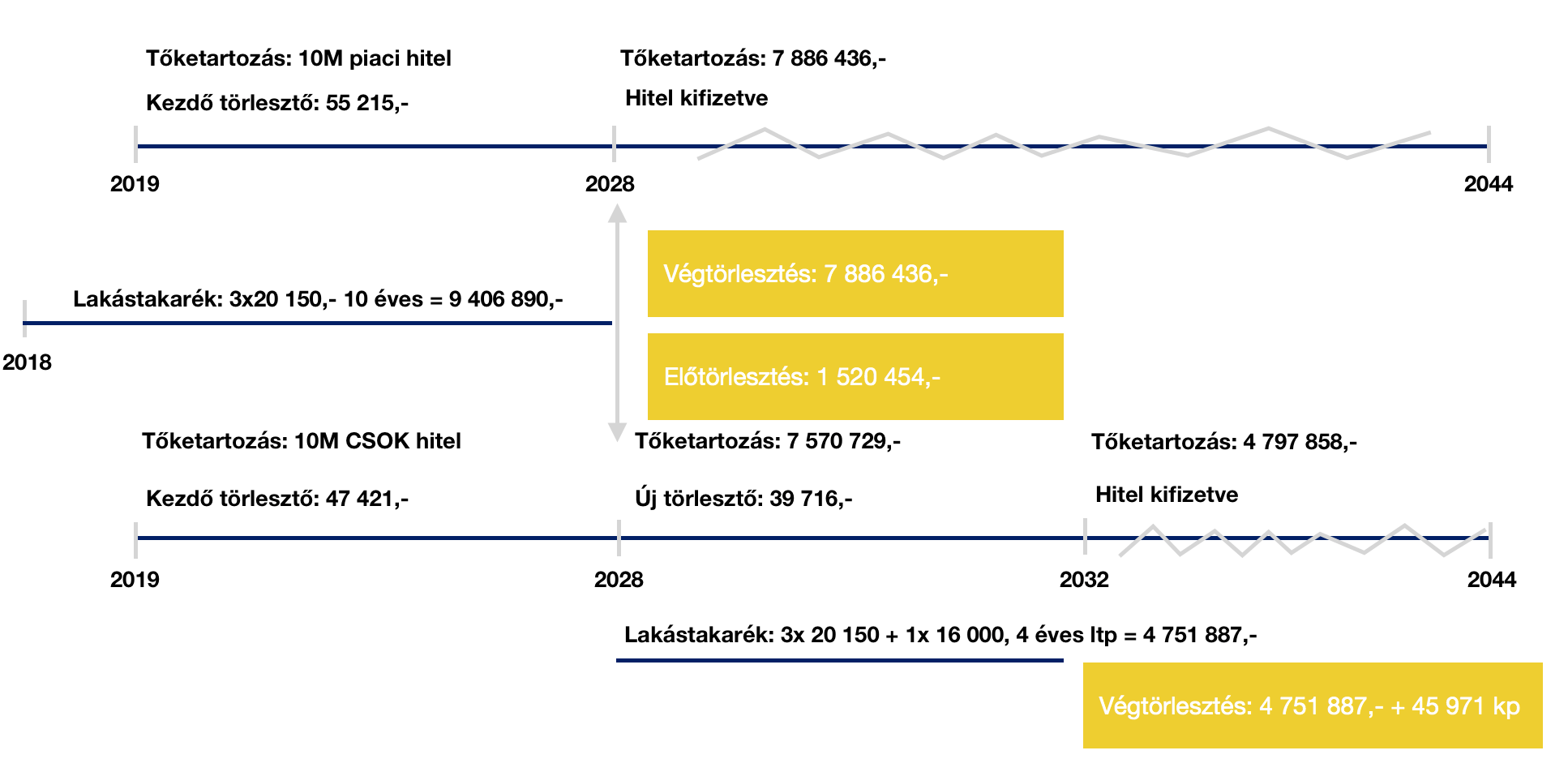

A konstrukció

Az ábrán láthatjuk, hogyan alakul a két hitel illetve a lakástakarék „kapcsolata” egymáshoz. Így az első díjmentes előtörlesztés mostantól számított 10 év múlva (a hitel 9. évében) esedékes lakástakarékból. Ez azt jelenti, hogy a piaci hitelt teljes mértékben kifizetjük és megszűnik. A 3 db 10 éves lakástakarékból felhalmozott összegből azonban megmarad számunkra közel 1,5M forint, amit a CSOK 10M hitel díjmentes előtörlesztésére tudunk fordítani.

Így mostantól számított 10 év (a hitelek 9. évében) az állás:

- a piaci hitel kifizetve

- a CSOK 10M forint hitelnek az aktuális tőketartozása 6 050 275 forint

- Kötnünk kell 3 db 20 150 és 1 db 16 150 forintos lakéstakarékot 4 évre

Miután mostantól számított 13 év múlva (a hitel 12. évében) lejár a 10 év múlva 4 évre újrakötött lakástakarék szerződés, így minden adott ahhoz, hogy a CSOK10M forintos hitel fennmaradó tőketartozását kifizetve kiszálljunk ebből a hitelből is. Ennél a számításnál maradt 45 971 forint különbözet a tőketartozás javára, amit egy összegben kifizetünk.

Mennyit fizettünk összesen?

A táblázatból láthatjuk, hogy a 20 000 000 forint felvett hitelre 13 év alatt (+1 év, amikor csak lakástakarékot fizetünk) 1 932 424 forintot fizettünk vissza. Ez már egy nagyon jó ajánlatnak számít, amit annak köszönhetünk, hogy hamarabb elkezdtük a megtakarítást illetve felhasználtuk a rendelkezésre álló állami támogatást.

A kalkulációban

a második lakástakarék konstrukcióban 4 db lakástakarékot kellett kötnünk, ami lehetséges, hiszen a CSOK 10+10 3 gyerek esetén jár, tehát papírformaszerűen a szűk családban minimum 5 „szabad adószám” van. Viszont a konstrukcióban figyelembe kell vennünk:

- a lakástakarékok szerződéskötési költségét, amit most akciósan tudsz megkötni. 10 éves szerződés esetén szerződésenként 76 000-80 000 forint lenne, azaz nagyjából 240 000 forint. Akcióban viszont 60 000 forintba kerülne a három szerződés megkötése. (itt tudod kérni az akciót: ltp kötés)

- a 10 év múlva esedékes 4db 4 éves lakástakaréknak a számlanyitási költségei nem ismertek, ugyanis módozattól és kedvezménytől függ. Jelenleg nagyjából 100 000 forintba kerülne.

- benne van a pakliban, hogy 10 év múlva már más feltételekkel tudjuk megkötni a lakástakarékot, tehát nem lesz elég a számítás a teljes végtörlesztéshez

- mindenféle akció mellett ekkora hitel felvételi költsége nagyjából 50-100 000 forint is lehet+ ügyvédi költségek. Tehát a teljes visszafizetéshez ezt mindig vegyük figyelembe.

Extra konstrukció: a teljes visszafizetést tovább lehet csökkenteni, ugyanis a piacon létezik egy olyan egyedi konstrukció, ahol a folyószámlán parkoltatott pénzedre a hiteled kamatával megegyező látraszóló kamatot biztosítanak. Ennek működéséről itt olvashatsz (amennyiben a blog támogatója vagy, illetve most válsz azzá. Támogatás összege havi 1-3 dollár) : Egy különleges hitelkonstrukció

Tetszett a cikk? Itt tudsz meghívni egy virtuális kávéra: Érdekel

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 20. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)

Szerző: Szarvas Norbert | febr 19, 2018 | Cikkek - pénzügyi blog, info, megtakarítás, Nyugdíj

Amikor nyugdíjmegtakarításról/gyerekmegtakarításról beszélünk, akkor rendszerint előkerülnek azok a félelmek, amik a jövő bizonytalanságából erednek. Egyszerűen nem tudjuk, mi fog történni, milyen irányba változik az élethelyzetünk. Ez a bizonytalanság pedig nagyban meghatározza kapcsolatunkat a hosszútávú megtakarítás ötletével szemben. Most nézzük meg, hogy milyen módon védhetjük meg saját magunkat és a pénzünket a bizonytalannal szemben?

A cikkben a hosszútávú öngondoskodásra koncepció-, és termékszinten (az egyik) leginkább alkalmas megtakarítási programokat vesszük figyelembe. Kifejezetten olyan termékeket kerestem a cikkhez, amik

- alkalmasak rendszeres, havidíjú megtakarításra változatlan feltételek mellett 15-20-25 évig

- a szolgáltató „esetleges kivonulásával” a szerződésünk nem szűnik meg, kötelező érvénnyel kell fenntartania a jogutódnak

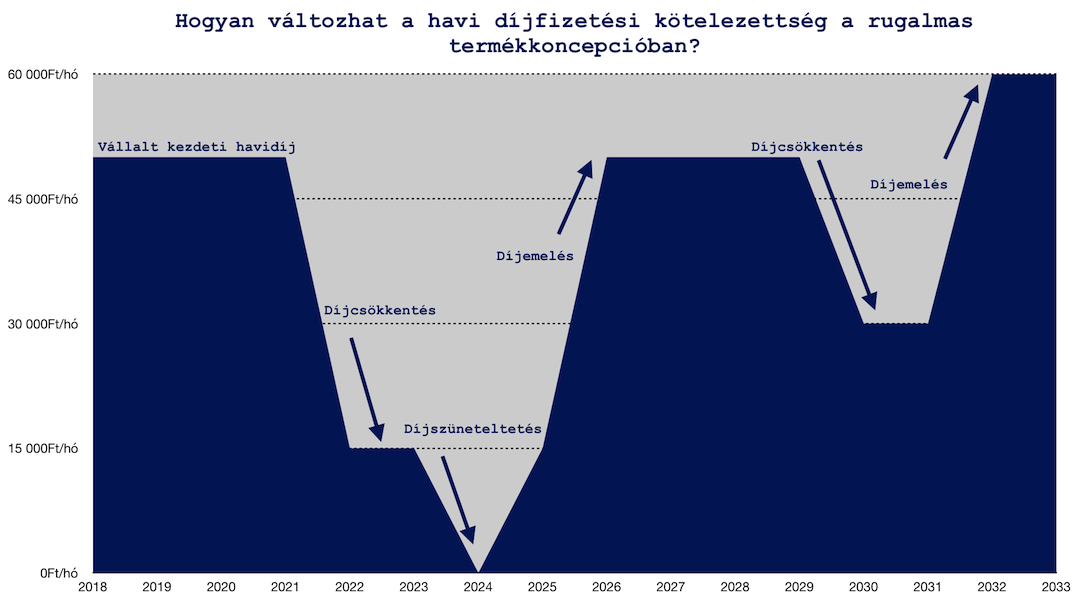

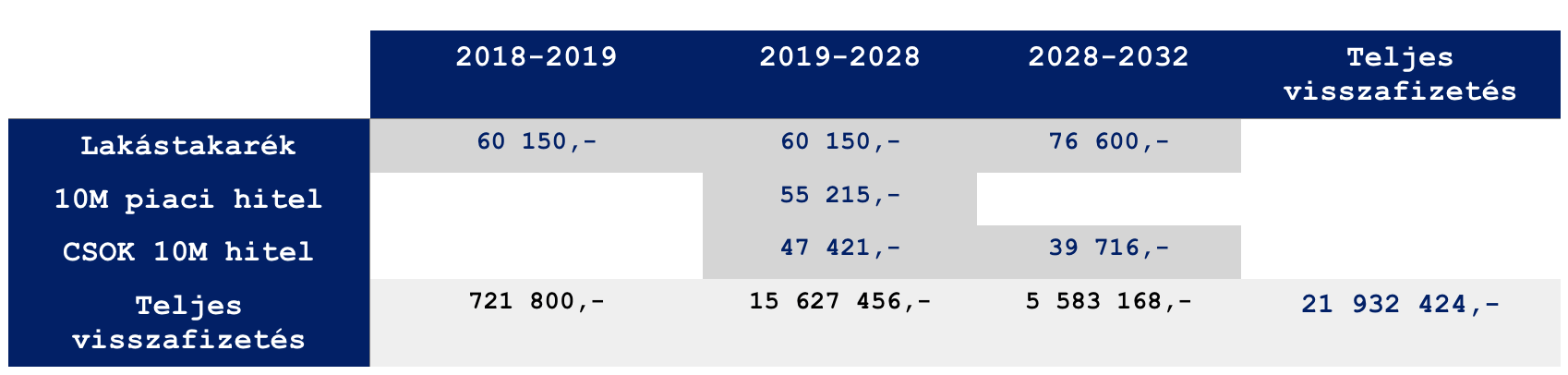

#1 érv – A rugalmas termékkoncepció – hosszútávú megtakarítás, mint megoldás

Jogos a félelem, hogy hiába „tudok ma” havi 50 000 forintot félretenni a nyugdíjamra, egyáltalán nem biztos, hogy a jövőben nem történik a „saját életemben” egy olyan esemény(sorozat), ami miatt a díjat a továbbiakban nem tudom vállalni. Azt gondolom, hogy ilyen esetekben felértékelődik a rugalmas termékkoncepció szerepe, aminek köszönhetően lehetőségünk van a szerződésben vállalt havidíjat:

- Díjcsökkenteni

- Díjmentesíteni

- Díjszüneteltetni

- Díjemelni

A rugalmas termékkoncepció lényege pontosan az, hogy menet közben a szerződésben foglalt lehetőségekkel élve (szerződésenként eltérő) meg tudjuk változtatni a „kötelezettségünket”. Ilyen módon lehetőség van például (a vizsgált szerződésben) 10 évente 4×6 hónap szüneteltetést kérni, aminek a szerződésre vonatkozóan nincsenek „káros mellékhatásai”, pusztán annyi történik, hogy nem fizetjük a havidíjat.

Ugyanígy lehetőségünk van évfordulóra a vállalt havidíjat lecsökkenteni vagy akár megemelni (hiszen az életünk pozitív irányba is változhat). Biztonság szempontjából nyilván sokkal érdekesebb az a lehetőség, amikor a kezdetben vállalt havi 50 000 forintot x év után (akár ideiglenesen) lecsökkentjük havi 15 000 forintra, mert az abban a pillanatban „kényelmesebb megoldást jelent” élethelyzetünkhöz képest.

A díjmentesítés pedig azt jelenti, hogy soha többet nem akarunk befizetni, viszont az addig felhalmozott tőkét meghagyjuk a szerződésben, nem bontjuk fel és úgynevezett „stand by” üzemmódba kapcsolva további befizetés nélkül pusztán a felhalmozott összeget vagyonkezeljük-vagyonkezelik.

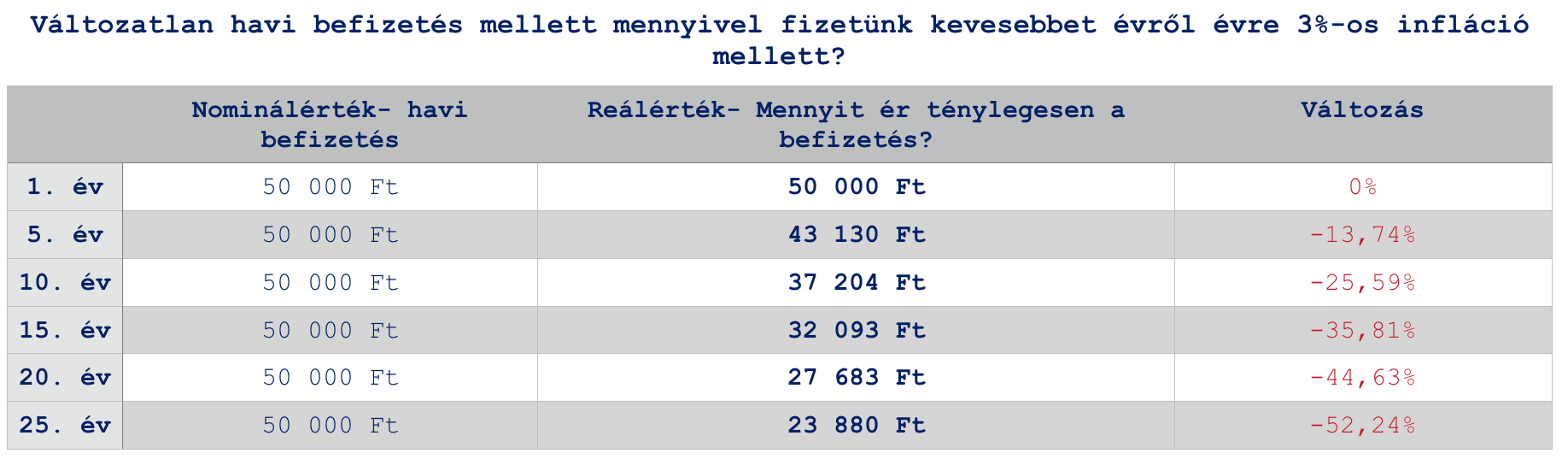

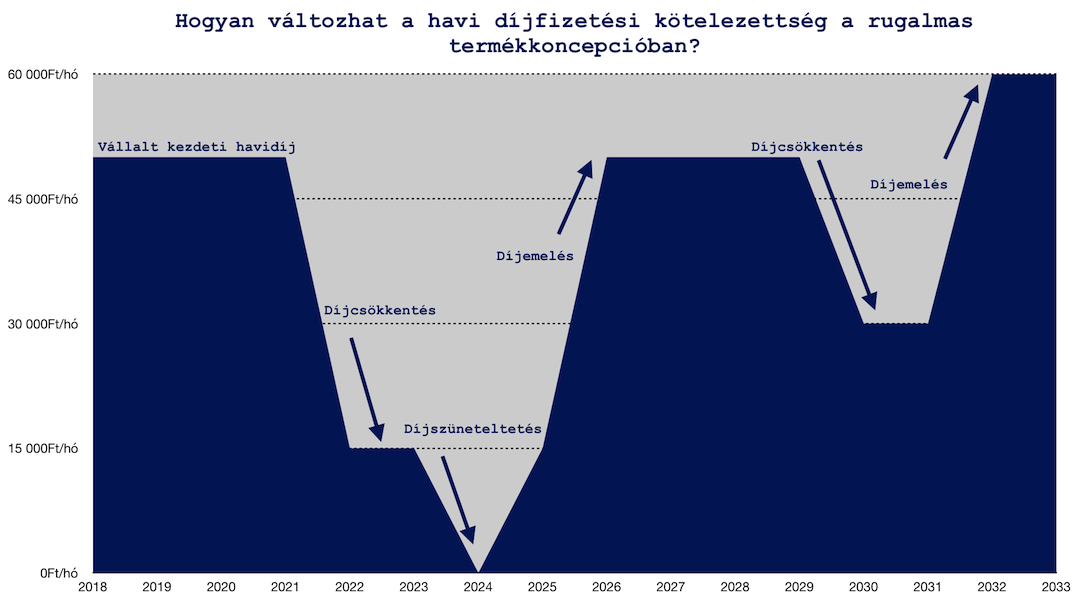

#2 érv – Jelenértéken egyre kevesebbet fizetünk

A hosszútávú megtakarításokkal szemben legit aggodalom, hogy az infláció (a pénz értékének romlása) egyszerűen „felzabálja” a hasznunkat. Ennek a folyamatnak az ellensúlyozására szokták azt javasolni, hogy úgynevezett indexálást kérjük a szerződésünkre, azaz évről-évre fizessünk 3-5%-kal többet, mint előző évben.

Logikus, hiszen ha a pénzünk évről évre romlik 3-5%-kal (10-15-20 éves távlatokat megfigyelve), akkor nekünk 3-5%-kal kell(ene) többet befizetnünk, hogy ugyanazt az értéket elérjük, mint amit kezdetben célul tűztünk ki.

Azonban ne felejtsük el, hogy minden igaz és annak az ellenkezője is. Esetünkben a legfontosabb megállapítás, hogyha mindig ugyanannyit fizetünk (nominálérték), akkor jelenértéken évről évre az infláció mértékével megegyező mértékben csökken a tényleges ráfordításunk.

Gondolj bele, hogy mit jelent ma számodra 10 000 forint és mit jelentet 10 évvel ezelőtt 10 000 forint? És mit jelentet ez az összeg 15 évvel ezelőtt? Könnyen beláthatjuk, hogy egyre kevesebbet ér ez az összeg, egyre kevesebb dolgot tudunk belőle vásárolni! Akkor pedig miért gondoltuk azt ezidáig, hogyha minden évben ugyanannyit fizetünk be a megtakarításunkba, akkor a pénzünk egyre többet fog érni? Rejtély!

Ez azt jelenti, hogy…

Amennyiben úgy gondolkozol, hogy minden hónapban x éven keresztül azonos összeget fogsz félrerakni, akkor azzal azt mondod, hogy évről évre kevesebb összeget szánsz a megtakarítási célodra. Amennyiben éves 3%-os inflációval számolunk, úgy a 20. év környékén ez a döntés azt jelentené, mintha ma 50 000 forint helyett 25 000 forint körüli összeget raknál félre.

Az inflációt előre nem tudjuk megmondani. Amíg az elmúlt években alapvetően nem volt infláció, addig 2012-ben például 5% feletti volt. Éppen ezért számoltunk hosszútávon 3%-os átlagos inflációs értékkel.

Ugyanakkor biztonságot nyújt(hat) számodra, mint egy újabb eszköz a kezedben. Vegyük elő a legnagyobb félelmedet, miszerint nem fogod tudni valami miatt kifizetni az általad meghatározott havidíjat (a példában ez 50 000 forint/hó). Az első pontban már megnéztük a szerződésben foglalt lehetőségeket, így például a díjcsökkentést is.

Ha például a havi 50 000 forintos díjat lecsökkentenéd az 5. évben 15 000 forintra (nominálérték) és ehhez veszünk egy 3%-os átlagos inflációt, akkor elképzelhető, hogy a 15 000 forint jelenértéken tulajdonképpen 12 939 forintot jelentene számodra. Tehát ekkora összegnek „éreznéd” a kiadást. Minél hosszabb időben gondolkozunk, az infláció előnye biztonsági szempontból annál innkább felértékelődik. 15 000 forintra visszacsökkentett díj 3%-os inflációval számolva 15 év múlva 9 627 forintnak „érezteti magát”.

A kérdés tehát az, hogy el tudod e képzelni 15 év múlva magadat, amint gondot okoz mai értéken számolva 9 627 forint kifizetése a hosszútávú megtakarítási programodba?

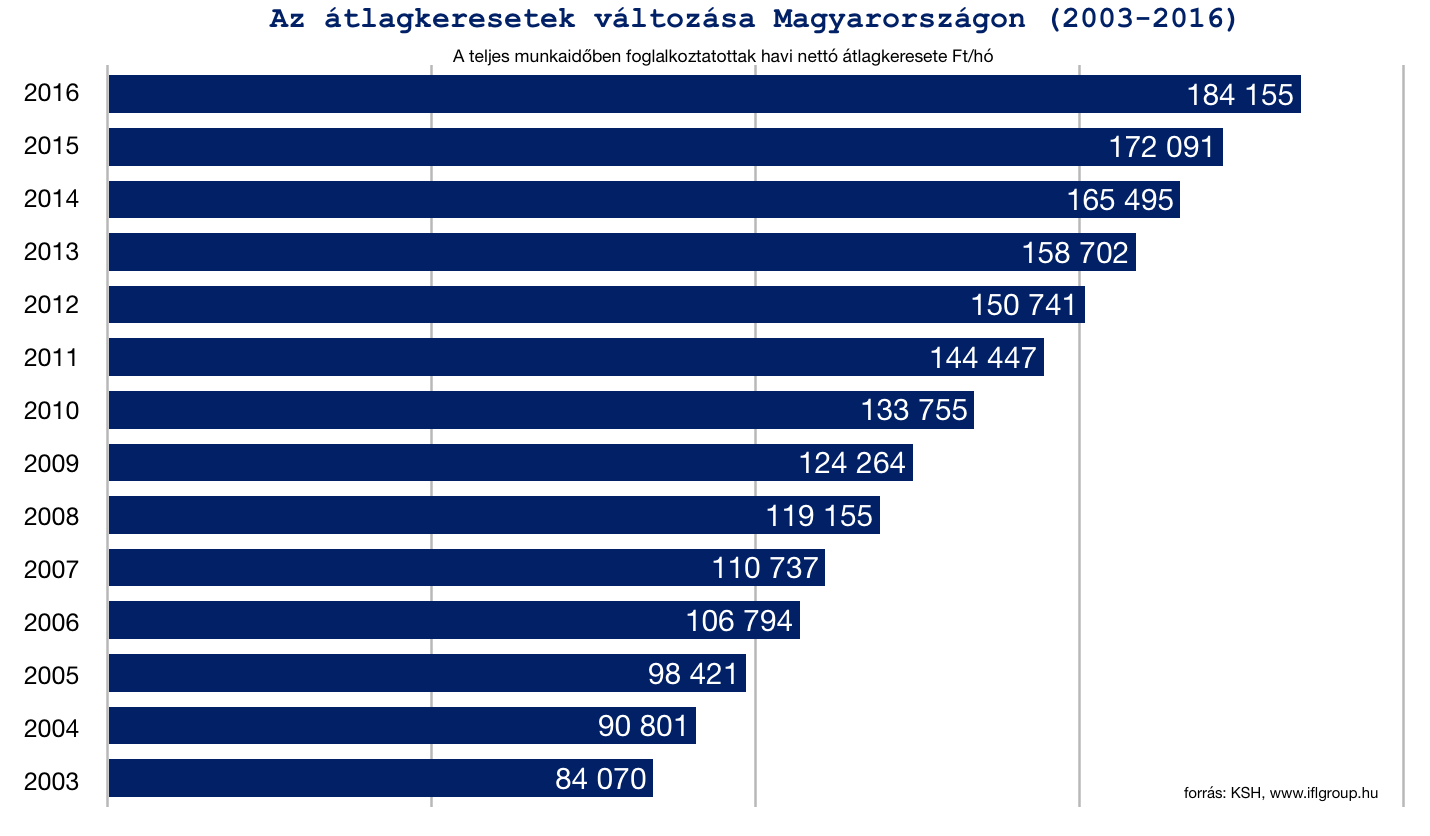

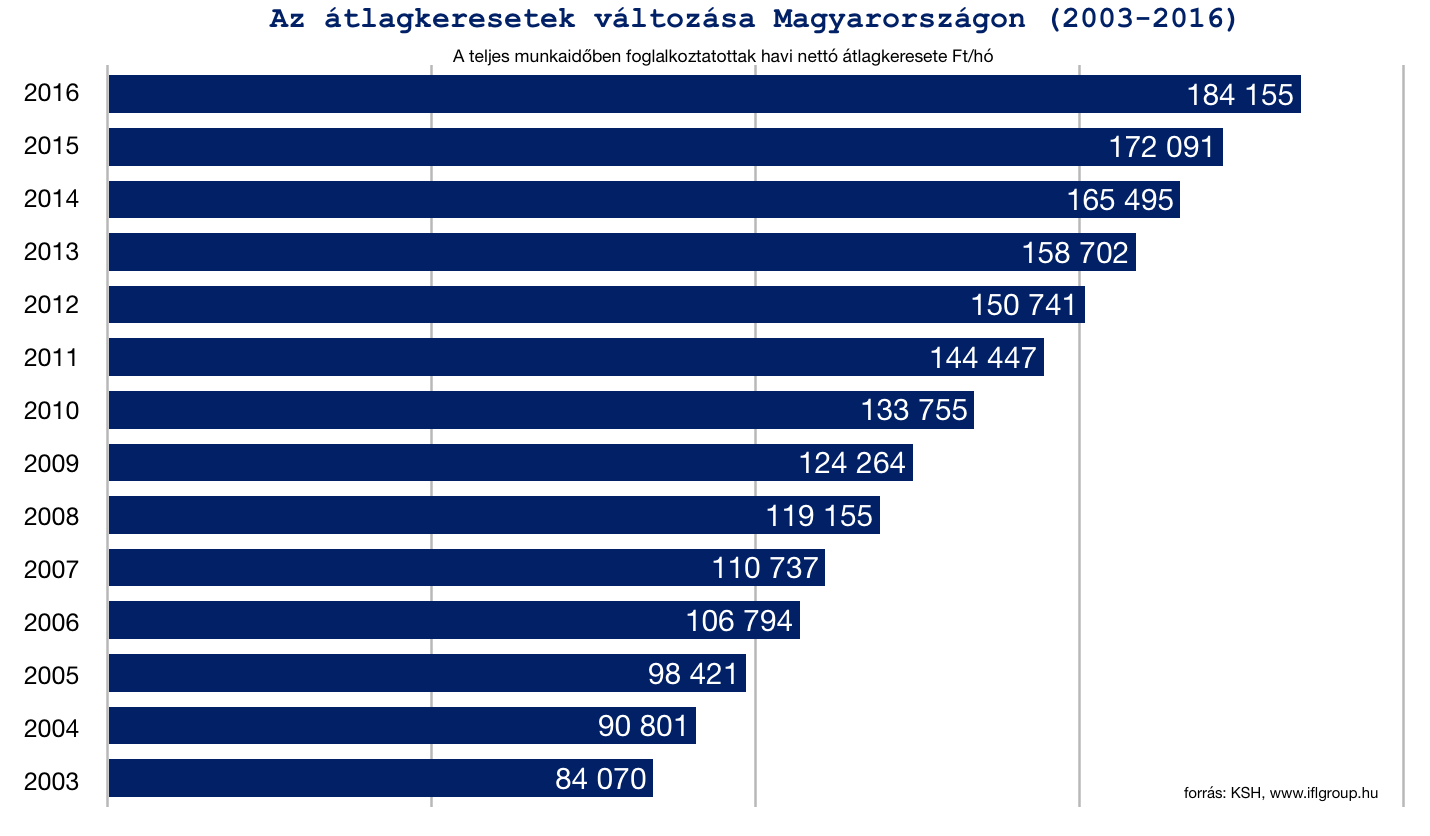

#3 érv – Növekvő fizetés

Optimális esetben (erre semmi garancia nincs) az évek előrehaladtával, szakmai tapasztalatod emelkedésével, a munkaerőpiacon bekövetkezett értéknövekedéseddel párhuzamosan a jövedelmednek is kell(ene) emelkednie. Nem akarok „belekapaszkodni” az elmúlt 1-2-3 évben tapasztalható drasztikus jövedelememelkedésbe Magyarországon, aminek okai nagyon messzire vezethetőek vissza és valószínűleg egy „rendkívüli helyzetnek” az eredménye.

Ettől függetlenül azt gondolom, hogy valamilyen formában mindenkinek a jövedelme (legalább nominálértéken) emelkedik. Az más kérdés, hogy ehhez az emelkedéshez milyen formában viszonyulnak az áremelkedések… Több keresünk, mint amennyivel többe kerül a kenyér?- teszik fel a kérdést mindig a közgazdászok.

Fontos, hogy ezek átlagkeresetek. Így párhuzamban állítva a példával (50 000 forint/hó) egyértelműen nem az átlagkeresetűek mércéjével számítható összegről beszélünk. A magasabb jövedelemmel rendelkezők esetében hatványozottan felértékelődik a [munkában eltöltött idő x szakmai tapasztalat ], így a munkaerőpiacon ezen szegmens képviselői egyre magasabb jövedelemre tehetnek szert.

Ettől függetlenül a táblázatban vizsgált átlagjövedelmek esetében érdemes megnézni azt a példát, amikor 2003-ban Átlag Jakab havi 5 000 forintot tett félre (átlagjövedelmének 5,9%-át) nyugdíjcélra. 13 évvel később két fontos számot határozhatunk meg, amennyiben Átlag Jóska mindig következetesen 5 000 forintot tett félre havonta (nem indexált, nem emelt díjat):

- 2016-os átlagjövedelmének pusztán 2,7%-át teszi félre. Ez 3,2%-os csökkenés önmagához képest.

- 2003-as jelenértéken számolva (feltételezve a 3%-os inflációt) az 5 000 forint 2016-ban számára 3 404 forintot jelent.

Magyarul Átlag Jóska a fizetéséhez képest feleakkora arányban, az inflációhoz mérten majd’ feleakkora összeget tesz félre 2016-ban, mint 2003-ban.

Átlag Jóska számára a reális 2016-ban a kezdeti 5 000 forinthoz viszonyítva havi 10 496 forintos megtakarítás lenne. Ez 2003-as jelenértéken számolva 7 147 forintnak felelne meg a 2003-as 5 000 forint értékéhez képest. Ez 42,94%-os növekedés, miközben a fizetése 219%-kal emelkedett.

Exkluzív tartalom egy csésze kávé áráért: Érdekel

Szeretnél nyugdíjas éveidre félretenni? Akkor töltsd ki, hogy megtaláljuk a legjobb megoldást számodra!

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. február 19. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

![[Döntésmodell] a pénzügyeinkben](https://iflgroup.hu/wp-content/uploads/2018/02/dontesmodell.png)

![[3 érv] – Miért ne féljünk a hosszútávú megtakarítás ötletétől?](https://iflgroup.hu/wp-content/uploads/2018/02/miert-ne-feljunk-a-megtakaritasoktol.png)