Szerző: Szarvas Norbert | nov 16, 2018 | Banki termékek, Cikkek - pénzügyi blog, info

„Varga Mihály az atv.hu-nak adott interjújában többek között arról beszélt, hogy az LTP-k állami támogatásának megszüntetése előtti nagy rohamban spekulatív volt az igénybevétel és a hozamvadász szempontok érvényesültek. Gulyás Gergely a mai Kormányinfón azt mondta: vannak információik arról, hogy a törvény hatályba lépését követően is kötöttek állami támogatásos LTP-ket.” Portfolio

Mennyire lehet spekulatív hozamvadászat egy lakástakarék?

Több, mint 10 évig foglalkoztam lakástakarék szerződések megkötésével, így picit fejvakarva olvastam, amikor Varga Mihály pénzügyminiszterelnök úr az utolsó hajrában (okt. 15-16) leszerződött magánszemélyeket spekulánsoknak és hozamvadászoknak látta.

De mitől hozamvadász és spekuláns valaki? Lehet-e spekuláns valaki egy olyan termék esetében, aminek minden egyes pontját törvényi keretek között rögzítették és szabályozták a kötési jogosultságtól kezdve a költségeken át a felhasználhatóságig?

Mire spekuláltak a szerződő ügyfelek?

1996. évi CXIII. törvény a lakástakarékpénztárakról

A lakástakarék egy szocpolitikai és gazdpolitikai döntés

A lakástakarékok legfontosabb jellemzője a vissza nem térítendő és feltételhez alapvetően nem kötött (adószám megléte szükséges) állami támogatás. Ennek célja mindig is a lakosság lakhatási céljainak a megvalósításában való segítségnyújtás volt (vásárlás, építés, bővítés, felújítás).

Nem jogilag, hanem társadalmi szempontból abszolút legit meghatározás azt mondani a részemről, hogy a lakástakarék pontosan olyan szocpolitikai döntés, mint a családi pótlék vagy az év végi nyugdíjprémium.

Ugyanis a regnáló kormány a támogatást pontosan azért nyújtja, hogy valamilyen szocpolitikai támogatást -előnyt adhasson az állampolgárok javára. Ez pedig gyakran nem pénzben kifejezendő, GDP-be beépítendő tétel, hanem egyszerűen szociális szempontokat figyelembevevő „emberléptékű támogatás”.

A spekulációról…

A spekulánsok spekulálnak. De mit jelent ez? Az értelmező szótár megfogalmazásában a spekuláció = 1, üzérkedés, nyerészkedés; önző érdekből fakadó ravasz számítás. Ez alapján az utolsó másfél napon lakástakarékot kötő ügyfelek valóban spekulánsok voltak.

Pontosan ugyanannyira, mint a további 1,4M darab lakástakarékpénztári szerződés birtokosa, akik korábban szerződtek a „nyerészkedés, azaz az állami támogatás begyűjtése céljából”.

Pontosan ugyanannyira spekulánsok, mint a nyugdíjas, aki átveszi az év végi nyugdíjprémiumot.

Pontosan ugyanannyira, mint a család, aki akkor is átveszi a családi pótlékot a gyerekek után, ha alapvetően nincsen szüksége a pénzre.

Fontos tisztázni: a lakástakarékpénztári törvény kimondja világosan, hogy 1 természetes személy csak egyetlen szerződés esetében lehet kedvezményezett és jogosult a támogatásra. Minden szerződő biztosan a hatályos jogszabályokat betartva és kihasználva szerződött azzal a céllal, hogy jogosulttá válljon a támogatásra.

A hozamvadászatról…

A másik nagyon hangzatós jelző, amivel illetve lettek a szerződő ügyfelek. De mit jelent a hozamvadászat? Ehhez az MNB 2016-os kiadványában találtam egy frappáns magyarázatot:

Az alacsony kamatkörnyezet ún. „hozamvadászatra” ösztönözheti a megtakarítókat.A tartósan alacsony kamatkörnyezet a magas kockázatvállalás irányába mozdíthatja az ügyfeleket.

Tehát a hozamvadászat feltételezi a kamatkörnyezet bizonytalanságát és a kockázati szint emelését. Magyarul hozamvadász olyan természetes személy lehet, aki magasabb kockázatot vállal a magyasabb hozam reményében.

21. § (1) * A (2) bekezdésben meghatározott lakás-előtakarékoskodót, illetve a kedvezményezettet – legfeljebb az első tíz megtakarítási év során – a lakás-előtakarékoskodó által az adott megtakarítási évben befizetett betét összegéhez igazodó mértékben állami támogatás illeti meg, amelyet a lakás-előtakarékoskodónak a lakás-takarékpénztárnál – a szerződéskötéskor vagy később – benyújtott kérelme alapján a központi költségvetés évente nyújt. – forrás: lakástakarékpénztári törvény

Egyszerűen nem beszélhetünk hozamvadászatról egy olyan termék esetében, ahol megvalósul az alacsony kockázat – garantált kamat kapcsolata. Ilyen értelemben a szerződőnek nem kell kockáztatnia egy bizonytalan kamatért cserébe.

„8 milliárd forintjába kerül jövőre az államnak” – mondta Varga Mihály

Meglepő módon szó esett a költségvetést terhelő tételről, ami az utolsó másfél napban megkötött 140e lakástakarékpénztári szerződés költségvetési hagyatéka lesz a jövőben.

A 8 mrd forint hatalmas összeg. Nyilván sokan megtették már előttem az összehasonlítást, hogy mennyire bagatel tétel valójában a GDP-hoz viszonyítva, vagy bármilyen stadionfejlesztési program költségvetéséhez képest.

Inkább nézzük meg az érem másik oldalát, azaz a magyar költségvetési szempontból milyen bevételeket jelenthet a lakástakarék? Valóban veszteséges üzletről volt szó?

Egy 10 éves, havi 20 000 forintos lakástakarékpénztári szerződés legfontosabb állami bevételei

10 éves Erste 0159-es szerződés megtakarítása: 3 135 630 Ft

Ebből állami támogatás: 720 000 Ft

Legfontosabb közvetlen tételek:

- ÁFA 27% = 846 620 forint

- Tranzakciós illeték = 6 000 forint

- Vagyonszerzési illeték kedv. nélkül = 125 425 forint

Tehát csak ebből a három tételből összejön 978 045 forint az Államnak a bevételi oldalon, miközben 720 000 forintot fizetett ki. De valójában ennek többszöröse a megtérülés ezeknél a szerződéseknél, hiszen jelentős részben a lakástakarékpénztári szerződésben összegyűjtött önerő adta meg az alapot a lakosságnak, hogy hitelt vegyen fel.

Ha pedig a lakástakarék az önerő, akkor 80%-os finanszírozás mellett 2 db ilyen lakástakarék mellett a felvett hitel összege 25 085 040 forint, ami után a bank fizet majd banki adót és egyéb tételeket.

Ezen felül-mellett a tranzakcióban ténylegesen megmozgatott tőke 31 356 300 forint, amire a megfizetett illeték kedvezmények nélkül 1 254 252 forint + a megfizetett ÁFA 27% további 8 466 201 forint, ami már a költségvetés bevételét jelenti, miközben továbbra is a kihelyezett támogatás összege ebben a példában 2x 720 000 forint = 1 440 000 forint volt.

A lakástakarék az Államnak sokszorosan megtérült. Még az első érvként hangoztatott „medenceépítés” során is megtérült, hiszen ugyanúgy meg kellett fizetni utána az ÁFA-t, tranzakciós adót és emiatt a kivitelező nem tudta elkerülni a számlaadási kötelezettséget, ami a vállalkozói adóvonzatok oldalán jelenthet további bevételeket a költségvetés számára.

Tényleg a „medence” volt a probléma?

Ez egy rendkívül kezdetleges és demagóg érvrendszer kelléke. Ha valóban ez volt a probléma, akkor nemes egyszerűséggel szűkíteni kellett volna a lakástakarék felhasználhatóságának a körét, azaz a listáról lehúzni, ami nem szolgálja a kormány szocpolitikai céljait, elvárásait.

Ugyanígy lehetett volna azt mondani, hogy a családtagok nem ajándékozhatják egymásnak a megtakarításaikat, így „spekulációs céllal” nem tudott volna a továbbiakban több családtag összeállni és GDP-t termelni.

Miért született az utolsó percekben 140 000 lakástakarék szerződés?

Azt gondolom, hogy érdemes elővenni a szokásjog fogalmát ebben az esetben. Be kell látni, hogy egy magas állami támogatással rendelkező termék megszűnése előtt mindenki „házon belülre akar kerülni, aki teheti”, azaz mindenki megpróbált jogot formálni a támogatásra.

Ez nem rosszindulatú cselekvés, hanem az állami kényszerítő hatása által kiváltódott lakossági válasz arra a kérdésre, hogy „mi lesz holnap, lakástakarék nélkül?”.

A lakosság nem akart olyan holnapot, ami lakástakarék nélkül kel fel…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | nov 12, 2018 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal jobb

Egyre több helyről hallani, hogy megemelhetik a magyar nyugdíjkorhatárt, ami tüneti kezelése lenne a rendszer teljes összeomlásának. Immáron egy minisztériumi forrásunk is megerősítette azt az infót, hogy a nyugdíjkorhatár emelése lassan napirendre kerül és hamarosan dönthetnek róla! De ez mit jelent számodra?

Elképzelhetetlen helyzetet teremthet a nyugdíjkorhatár emelése

El kell fogadni, hogy nem minden nyugdíjas korú ember egészséges (munkaképesség ügyileg) és nem mindenki beteg ebből a szempontból. Mégis felidéződik bennem a kép, amikor Józsi bácsi, aki azért végigdolgozott két kezű munkával 45 évet, mégsem teheti le a lantot, hogy picit unokázhasson.

Már csak azért is szomorú kép ez, hiszen Józsi bácsin meglátszanak a munka és az idő nyomai. Sajnos a dereka folyamatosan és elviselhetetlenül fáj. Már nem képes pakolni és két kezű munkával megkeresni a kenyerét. De akkor mihez kezdjen ebben az elgépiesedett világban? 65 évesen végezze el a programozói OKJ tanfolyamot, hogy majd 2-3 év múlva garantáltan kapjon egy jól fizető álláslehetőséget?

Mert lassan nem marad más lehetősége Józsi bácsinak. Kétkezű munkát már nem tud végezni idős korára leamortizálódott egészségügyi állapota miatt. Pusztán tapasztala miatt pedig sehova nem veszik fel középvezetőnek, hiszen egy olyan korban élünk, ahol már a 28 éves diplomás is öregnek számít – szinte alkalmazhatatlannak. Helyette minden cég a fiatal titánokat keresi, akik könnyen formálhatóak, rugalmasak és dinamikusak!

Józsi bácsi! Te ilyen vagy?

A 70 év az új 65

A forrásom és az józan eszem is azt mondja, hogy hamarosan és lakástakarékpénztári fürgeséggel jelentik be a 70 éves nyugdíjkorhatárt. Azt gondolom, hogy itt most nem egy ördögi gonoszságot kell keresnünk, hanem az ország jövőjének a fenntarthatatlanságát felismernünk.

A nyugdíjrendszert nem egy olyan társadalmi ökoszisztémára tervezték meg, ahol majd minden aktív korú (és ez messze nem egyenlő a legálisan dolgozó -adózó emberekkel!!!) dolgozóra jut egy eltartandó személy (nyugdíjas, hátrányos helyzetű, rokkant, özvegyi ellátásban részesülő…stb). Varga Mihály éppen tegnap büszkélkedett el azzal, hogy Magyarországon elérte a KATA vállalkozók száma a 300 000-et.

Mit jelent a 300 000 KATA?

A KATA a legjobb intézkedés, ami történhetett, hiszen ezzel gyakorlatilag tehermentesítették a kisvállalkozókat, több pénzt hagynak a zsebükben és végtelenül leegyszerűsítették az adminisztrációt.

A KATA a lehető legrosszabb intézkedés, ami történhetett, hiszen ezzel gyakorlatilag pénzt vontak ki a nyugdíjrendszerből, állami ellátókból, elvették a KATA vállalkozóktól a gondtalan nyugdíjas éveiket.

A KATA vállalkozói forma hatalmas felelősséggel jár, hiszen a saját életünket kaptuk a kezünkbe. Azt mondja a kormány, hogy ne fizessenek havi 1M forint bevételig komoly adót (max. havi 50/75e forintot), cserébe viszont csökkentett állami szolgáltatásokra lesznek jogosultak a jövőben (lásd: nem igazán lesz nyugdíj nekik).

Évről évre egyre több KATA-s vállalkozó van Magyarországon. 2018-ben már 300 000-en voltak, ami a gazdaságilag aktív lakosság (2017-ben 4,564 millió fő) 6,57%-a.

2016-ban 2,7 millió ember részesült nyugdíjellátásban, ami 3 502 milliárd forint kiadást jelentett a költségvetésnek.

Ez mit jelent majd? Ha megáll a jelenlegi „katásodási tendencia”, akkor 3 502 * 0,065= 227,6 milliárd forintot spórolt a költségvetés minden évben. Ezért rendkívül fontos a KATA intézménye a jövő magyarországi nyugdíjrendszer átalakításában.

Milyen nyugdíjra számíthatnak a KATA-sok?

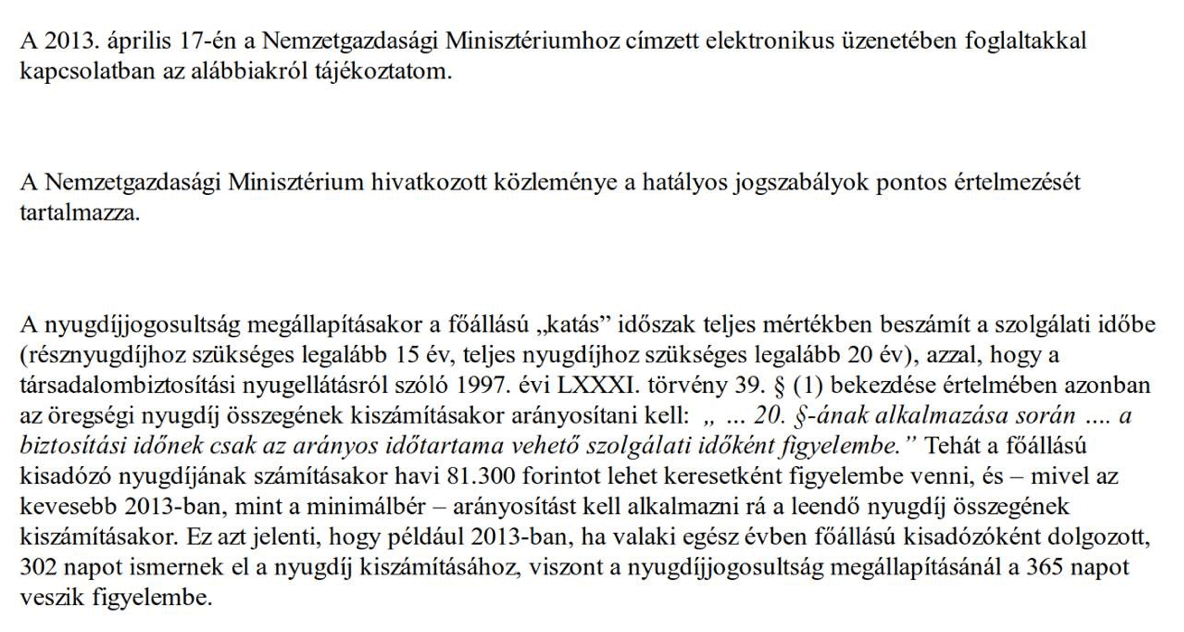

Leegyszerűsítve a nyugdíjat a keresetünk és a szolgálati időnk alapján számítjuk ki. KATA-s vállalkozóként a trükk abban rejlik, hogy az 50 000 forint megfizetésekor 94 400 forint keresetet „számítanak be”, azaz hiába volt minden hónapban 1 millió forint a bevételünk, a nyugdíjfolyósító szemében olyan, mintha nem kerestünk volna többet 100 000 forintnál.

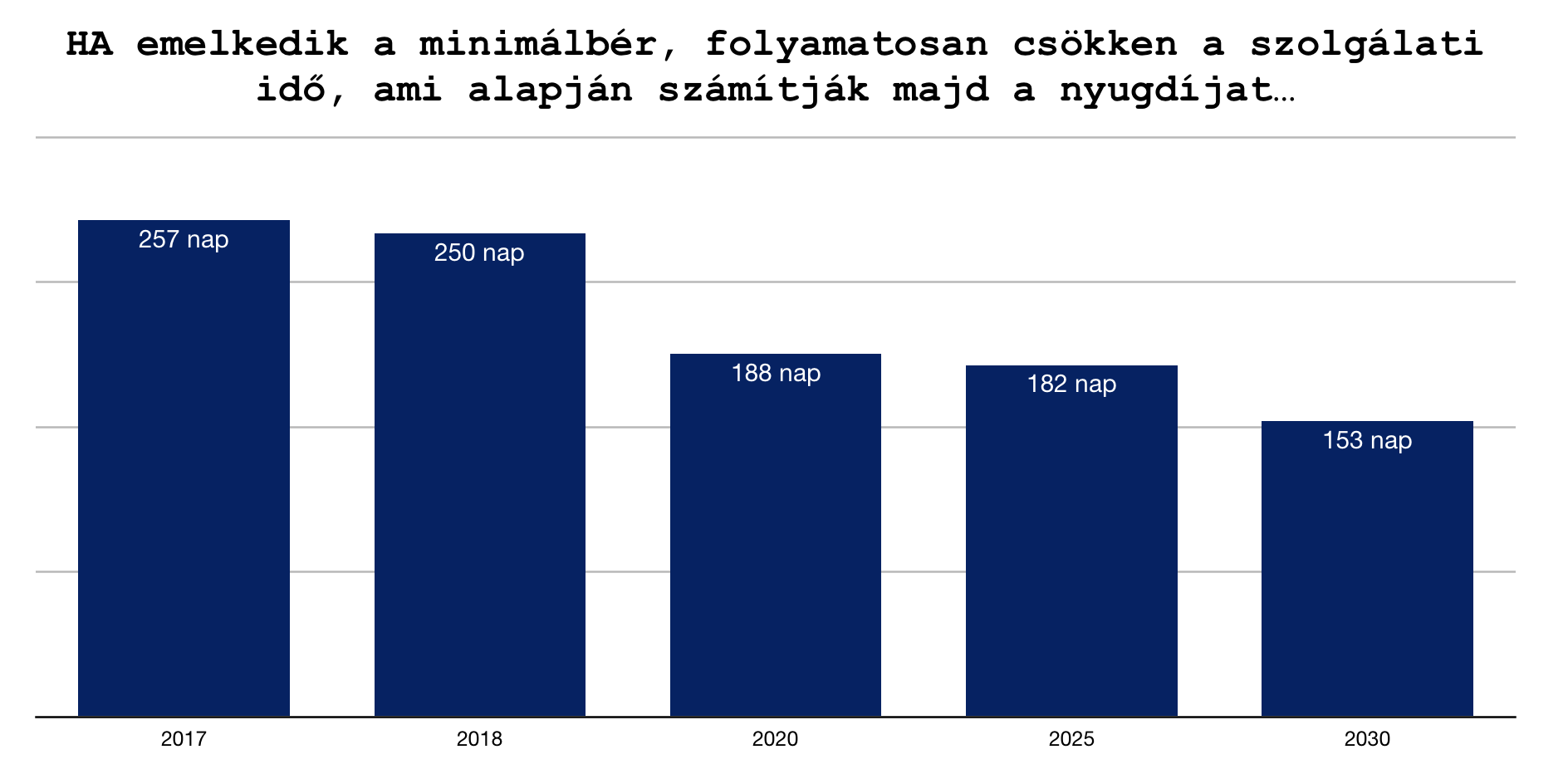

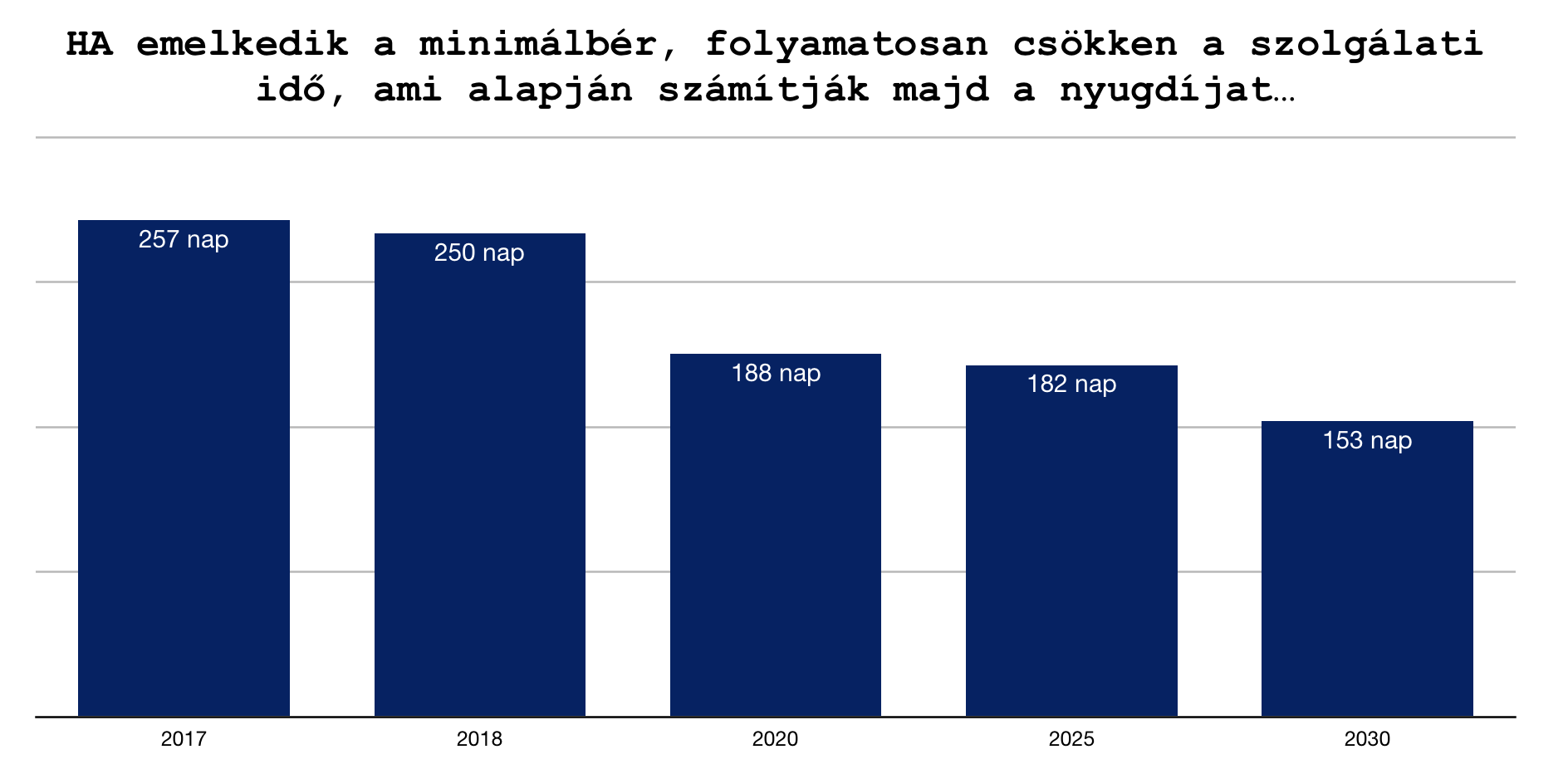

Mivel a kereset nem éri el a minimálbért (újabb trükk), ezért a 365 nap helyett 250 nap kerül bele a kis kalkulációs füzetünkbe, mivel arányosítottak:

2018-ban (94 400/138 000) * 365 = 250 nap, 2017-ben (90 000/127 500 * 365= 257 nap) (forrás: minner.hu)

Egyre rosszabb a helyzet, ugyanis a minimálbér emelkedik évről évre, viszont a KATA beszámított „jövedelem” nem fog emelkedni, mivel senki sem akar havi 50 000 forintnál többet fizetni…

Ezen a ponton érdemes eljátszani a számokkal!

2017-ben 90 000/127 500 * 365= 257 nap

2018-ban 94 400/138 000 * 365 = 250 nap,

(ha) 2020-ban 103 200 / 200 000 (új minimálbér) * 365 = 188 nap

(ha) 2025-ban 125 200 / 250 000 (új minimálbér) * 365 = 182 nap

(ha) 2030-ban 147 200 / 35 000 (új minimálbér) * 365 = 153nap

és így tovább…

fontos: Fontos: a 2018 után számok nem tények, pusztán példák és feltételezések, amiknek semmi közük a jelenleg ismert valósághoz! Ez egy lehetőség, amennyiben nem változtatja meg az Állam a KATA befizetések és a beszámított jövedelem arányát.

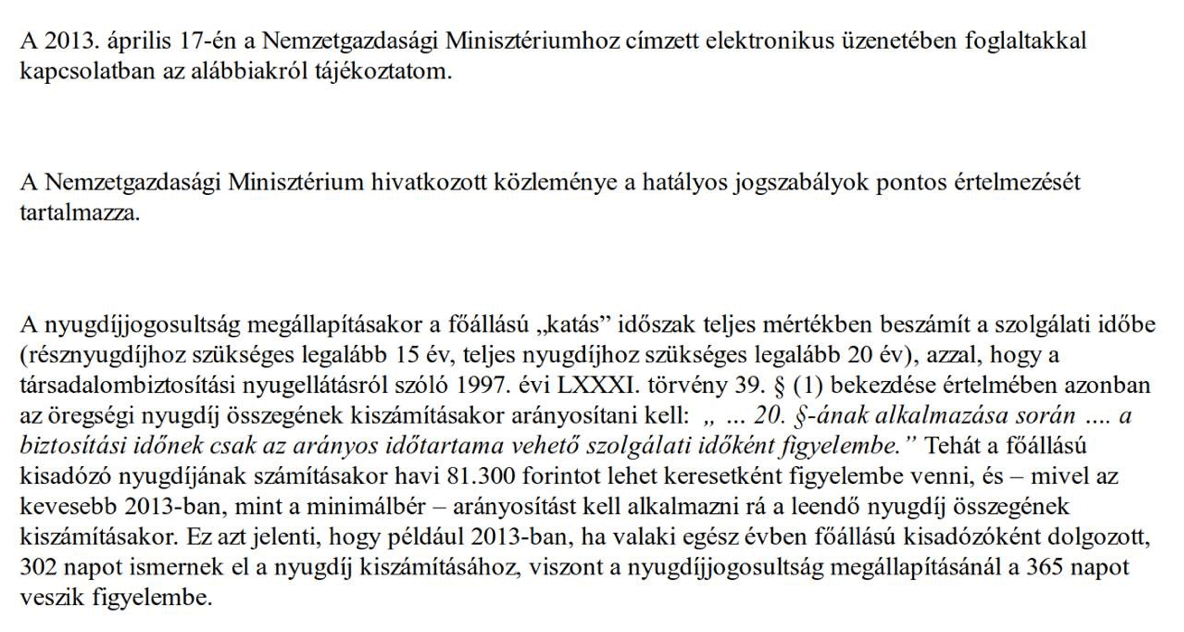

A minisztérium 2013-ban azt mondta, hogy ennél többet ismernek el

(engem az aggaszt ezzel kapcsolatban, hogy 20-30 éves távlatban nem számít feltétlenül a „jóindulat” vagy az elismerés mértéke. Sajnos el tudom képzelni, hogy indokolt gazdasági helyzetben azt fogják mondani, hogy a beszámított idő például a fenti számításhoz hasonló értékek alapján kerülnek meghatározásra. )

A meglévő nyugdíjmegtakarításaid is létjogosultságukat veszíthetik

Ma Magyarországon alapvetően három, államilag támogatott (20% adójóváírás) nyugdíjmegtakarítási forma elérhető a lakosság részére:

- Nyugdíjbiztosítás

- NYESZ

- ÖNYP

Sokan nem tudnak róla, de a háromból két nyugdíjmegtakarításnál (ÖNYP, NYESZ) a kifizetés ideje mindig az aktuális nyugdíjkorhatárhoz igazodik. Tehát Peti már 10 éve fizeti (30 éves kora óta) valamelyik a kettő termék közül, és még további 25 évig fizeti abban a reményben, hogy 65 éves korára összegyűlik benne a pénz.

Petinek igaza van, ugyanis a pénz valóban összegyűlik benne. Más kérdés, hogyha menet közben megemelik a nyugdíjkorhatárt 70 évre, akkor Peti a pénzét 70 éves korában kaphatja meg:

- 5 évvel többet kell majd befizetnie

- 5 évvel később kapja meg a pénzét

- 5 évvel rövidebb ideig élvezheti a statisztikai értelemben vett „gondtalan nyugdíjas éveket”

Emlékszünk még Józsi bácsira, aki dolgozna, csak nem igazán tud? Neki például nagyon jól jött volna, ha nyugdíjkorhatártól függetlenül megkaphatta volna a pénzét 65 éves korában.

A nyugdíjbiztosítás az egyetlen olyan nyugdíjmegtakarítás, aminek a lejárata a kötéskor érvényes öregségi nyugdíjkorhatár (azaz 65 év jelen állás szerint).

Most kell nyugdíjbiztosítást kötni?

A tényekkel nehéz vitatkozni. Mai információink szerint a nyugdíjbiztosítás a három termék közül az egyetlen, amihez biztosan 65 éves korunkban hozzájuthatunk büntetés nélkül. Még akkor is, ha menet közben a nyugdíjkorhatár megemelkedett 70 évre, 72 évre, 75 évre vagy akármennyire.

Valójában ezen tulajdonsága miatt érdemes minél hamarabb megkötni ezt a terméket (ha ebben gondolkozunk egyáltalán), hiszen amint bejelentik, hogy például 70 évre emelkedik a nyugdíjkorhatár, akkor a nyugdíjbiztosítás lejárata is emelkedik abban az esetben, ha a bejelentés után szeretnénk kötni ilyen terméket.

Valamilyen formában öngondoskodnunk kell mielőtt bekövetkezik a nyugdíjkorhatár emelése

Egyszerűen nem tudjuk, hogy mit hoz a jövő. Feltételezéseink vannak arról, hogyan alakulhat át a társadalom szerkezete a jövőben a robotikának és a magyar lakosság drasztikus csökkenésének (2040-re azt prognosztizálják, hogy a magyarok 7M-an lesznek a mostani közel 10M helyett) köszönhetően.

Jobb lesz nekünk, ha a robotok és automatizmusok helyettünk dolgoznak? Kérdés, hogy a világ többi területén milyen változások mennek végbe és az előállított értékünk mennyire exportálható külföldre, amiből pénzt keresnénk.

Az egész rendszer alapja viszont a pénz. A pénze az Államnak a befizetett adókból és járulékokból keletkezik alapvetően. Nem nehéz kiszámolni, hogy 7M magyar kevesebb pénzt fog előállítani, mint 10M magyar. Tehát a népességcsökkenés önmagában deformálhatja tovább a magyar nyugdíjrendszert, pláne, ha a csökkenő népesség mellett elöregedő társadalomról beszélünk.

Két lehetősége marad ilyenkor az Államnak:

- nyugdíjkorhatárt emel (ezzel próbálkoznak)

- nyugdíjat csökkent (Szó esett már az alapnyugdíjról is -» mai értéken 100 eurót emlegettek eddig)

Mire kiderül a megoldás, addigra késő lesz (a nyugdíjkorhatár emelkedik)

Nézzük meg, mi történt a lakástakarékokkal! Annyira bennem van a beszélgetés október elejéről, amikor egy nagyon kedves ügyfelemet kérdeztem meg a szerződésről. Azt válaszolta, hogy most nincsen rá pénzük. Október 15.-én csörrent a telefon, hogy azonnal kössünk 5 darab szerződést!

Ennek az üzenete, hogy mindig kell valami löket a cselekvéshez. A lakástakarék esetében ez egy egyszerű szisztéma, hiszen az összeg garantált és alapvetően rövid a futamidő. A nyugdíj esete merőben más, hiszen általában 20-30 évről beszélünk. Itt nem léteznek fix szerződések. Ha akkor eszmélsz, amikor bejelentik a nyugdíjkorhatár emelését, akkor egyszerűe késő lesz cselekedni, mivel a nyugdíjbiztosításon is buksz 5 évet lejárati szempontból.

Nem kezdek el számolni és számokkal bizonyítani. Szerintem már te is érzed, hogy valamire szükséged lesz valamikor, mert öngondoskodás nélkül nem fog menni.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. november 12. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 29, 2018 | Állami támogatás, Cikkek - pénzügyi blog

A fedezet a lakástakarékok beszántásával spórolt pénz?

A sajtóban és a nyilatkozatokban szokás összemosni két állítást és azonos szintre emelni:

- a lakástakarékok évente 72 mrd (ami az NGM tájékoztatása szerint 61,6 mrd) forintba kerülnek az Államnak

- a lakástakarékok állami támogatásának eltörlésén megspórolt pénzt forgatják a CSOK-ba

Ez a két állítás a következő években semmilyen szinten nem kerülhet egymással ok-okozati összefüggésbe!

Gondoljunk bele, hogy a meglévő, azaz 2018.okt.16-ig megkötött lakástakarékpénztári szerződésekre a vállalt futamidő végéig jár az állami támogatás. Tehát amennyibe a szektorba 2017-ben az Állam 61,6 mrd forintot rakott bele, ez a kötelezettsége fennáll a következő években is, amíg nem futnak ki a szerződések.

A világgazdaság számítása szerint 2017-ben kicsivel több, mint 100 000 szerződést kötöttek, átlagosan 17 000 forintos betéti díjjal. Ez azt jelenti, hogy 100 000 x 17 000 x 0,3 = 510 millió forinttal kevesebb kifizetendő állami támogatást spórolhat meg évente a magyar Állam.

2019-ben 510 millió forintot

2020-ban 1 mrd forintot

2021-ben 1,5 mrd forintot spórolhat meg a rendszer ilyen módon.

Az index augusztusi cikkéből kiderült, hogy tavaly 20 mrd forintnyi támogatást vettek igénybe a családok. Az igénylők közel fele a CSOK10+10 támogatást vette igénybe. Ezen összegek mellett egyszerűen eltörpül, amit a rendszer megspórol a következő években a lakástakarékokon!

Cikk ajánló: Mi történt a lakástakarék piacon és innentől kezdve milyen további lehetőségeid maradtak?

A támogatott hitelt bővítették és nem a CSOK-ot

A kormány jelen pillanatban a CSOK-hoz felvehető hitel mértékét és jogosultak körét bővítette. Kizárólag új építésű lakás vásárlása vagy építése esetén!

Már a kétgyermekesek is felvehetik a 2,6M CSOK mellé a 3%-os kamatozású 10M forintos hitelt.

A háromgyerekesek a CSOK 10M mellé 15M forint 3%-os kamatozású hitelt vehetnek fel a CSOK 2019 – től.

A lakástakarék konstrukciók helyett kapunk egy olcsóbb hitelt. Jó lesz nekünk?

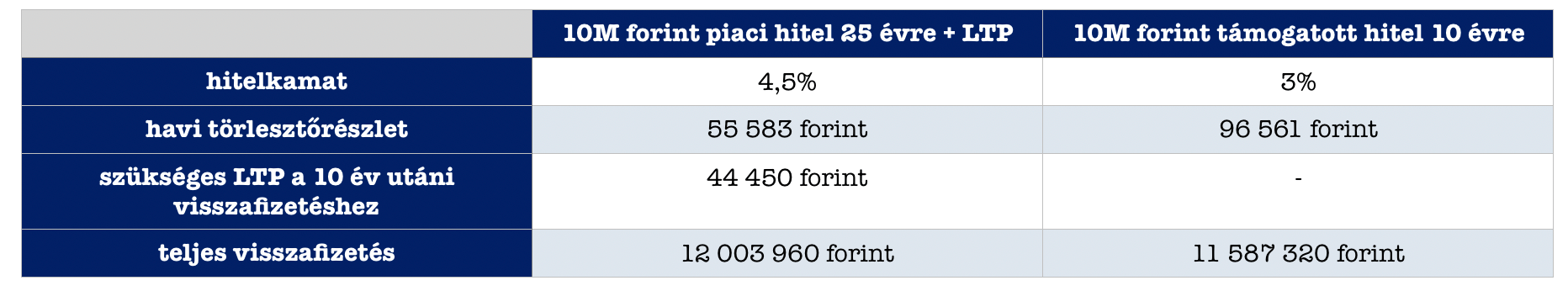

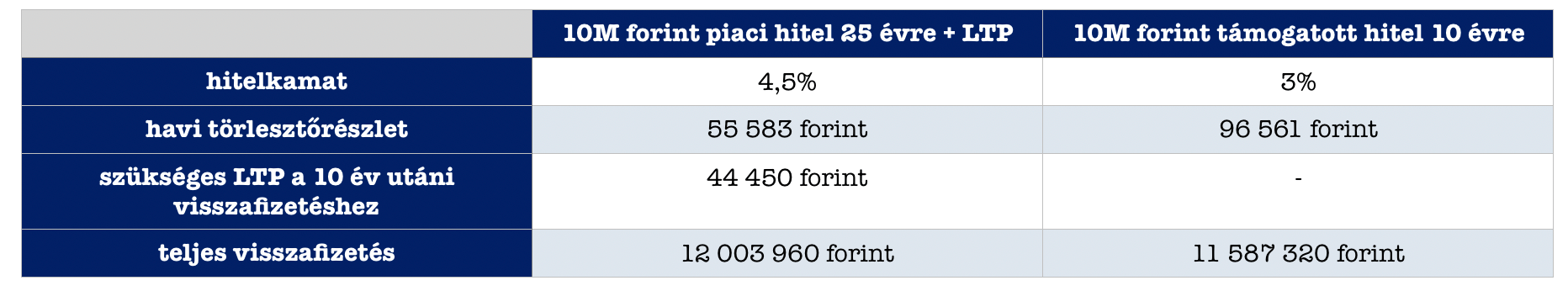

Most azt fogjuk kiszámolni, hogy azok a családok, akiknek hitelre volt szükségük a lakásvásárláshoz/építéshez, melyik verzióval járnak/jártak jobban, ha 10 év alatt szerették volna visszafizetni a 10M forint lakáshitelt?

A kiindulópontunk tulajdonképpen az, hogy a kétgyermekes családok 10 éves időtávon 416 640 forintot „nyertek” azzal, hogy lehetőségük nyílt a 3%-os hitelt felvenni, szemben a 10 évre fixált kamatozású- 25 évre felvett – havi 44 450 forintos betéti díjjal fizetett (3db) lakástakarékkal kombinált hitellel szemben szemben.

amennyiben ugyanez a család kötött volna bármilyen lakáscélra +1 db 10 éves, 20e forintos lakástakarékot, akkor elbukott 720 000 forint állami támogatást. Magyarul 720 000 – 416 640 forint = – 303 360 forinttal lesz kevesebb vagyonuk – ekkora összeget buknak a teljes képet nézve ebben a konkrét élethelyzetben.

Ha nem a lakástakarékból fedezik az új hiteleket, akkor még jobb lett volna.

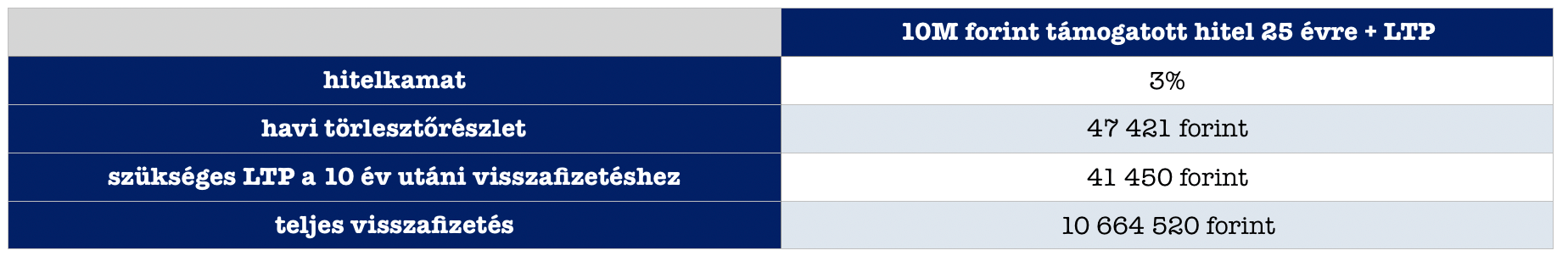

Amíg egymás mellett élt a lakástakarék és a CSOK 10+10 M kedvezményes hitele, számos család választotta azt a megoldást, hogy a CSOK 10M forint hitelt felveszik 25 évre (maximális futamidő) és mellette kötnek lakástakarékot:

Tehát ezidáig a legjobban az működött, ha a lakástakarékot kombináltuk a támogatott hitellel, amivel közel 1M forintot tudtunk a támogatott hitelhez képest megspórolni. Viszont a jogosultak köre alapvetően korlátozott volt, hiszen kizárólag a 3 vagy több gyermekkel rendelkező / vállaló családok tudták új építésű ingatlanra felhasználni.

A jogosultak körét terjesztette ki a kormányzat.

400 000 forint illetékmentesség a háromgyerekeseknek

A vagyonszerzési illetékről gyakran megfeledkezünk, ugyanakkor rendkívül komoly tétel lehet. Ebben a cikkben részletesen kifejtem egy konkrét példán keresztül, hogy mire jár és mire nem jár a mentesség és kedvezmény.

Ami számunkra lényeges, hogy az illetékmentesség kizárólag a CSOK összegére jár, azaz a vételárból le kell vonnunk a támogatás összegét. A háromgyerekesek esetében a CSOK 10 esetében a 10M forintot teljes mértékben le kell vonunk, így arra nem kell megfizetnünk az illetéket.

Sajnos a kedvezményes hitelre ugyanez a mentesség nem jár, tehát meg kell fizetnünk a 4% vagyonszerzési illetéket, amennyiben valamilyen kedvezményre nem vagyunk jogosultak.

A CSOK 2019 -nél már a kétgyermekesek számára is igénybe vehető 10M forint támogatott hitellel kapcsolatban fontos megjegyeznünk, hogy a 2018.okt.1.-jétől érvénybe lépő új JTM szabályzat teljes mértékben boríthatja a teveinket, ugyanis:

A 25 évig államilag támogatott, max. 3%-os kamatozású hitelek 5 éves kamatperiódussal rendelkeznek, amiről ezt írta nekem az MNB:

A Magyar Nemzeti Bankhoz (MNB) érkezett megkeresésére az alábbiakról tájékoztatjuk.

A jövedelemarányos törlesztőrészlet és a hitelfedezeti arányok szabályozásáról szóló 32/2014. (IX.10.) MNB rendelet az állami kamattámogatással nyújtott hitelek esetében két esetet különböztet meg a jövedelmek terhelhetőségének szempontjából.

Az állami kamattámogatási időszakot nem meghaladó futamidőre nyújtott hitelek esetén a jövedelemarányos törlesztőrészlet mutatót az határozza meg, hogy a kamattámogatási időszakban milyen hosszú a kamatperiódus

Az állami kamattámogatási időszakot meghaladó futamidőre nyújtott hitelek esetén pedig a kamattámogatási időszakot követő időszakban alkalmazott kamatperiódus a mérvadó.

Amennyiben Ön 5 éves kamatperiódussal veszi fel a hitelét, abban az esetben a jövedelemarányos törlesztőrészlet mutató nem haladhatja meg a 35%-ot.

Mivel a CSOK 10M (illetve 2019-től a 15M) forintot szeretnénk felvenni, nincsen választási lehetőségünk. Kötelezően 5 éves kamatperiódussal kell számolnunk, ami azt jelenti, hogy 2019-től 500 000 forintos igazolt nettó jövedelem alatt a szabad jövedelmünk (meglévő hiteltörlesztéseket le kell vonni) 35%-át teheti ki a támogatott és nem támogatott lakáshitel törlesztője!

Nézzünk egy számítást:

Igazolható jövedelmünk 450 000 forint. Jelenleg rendelkezünk 2 diákhitellel (10-10e forintot törlesztünk), és van egy hitelkártyánk 300 000 forintos kerettel, amit nem használunk (a teljes keret 5%-át kell figyelembevenni). A szabad jövedelmünk tehát: 450 000 – 35 000= 415 000 forint, aminek a 35% használható fel, azaz 145 250 forint.

A kétgyermekes családoknak ezidáig piaci hitellel kellett megoldaniuk a helyzetet. Piaci hitel esetén, 10 éves kamatperiódus mellett a jövedelem terhelhetősége 50% (2019-től 500 000 forint igazolhaót jövedelem alatt): 207 500 forint,

Így a maximálisan felvehető hitelösszeg ebben az esetben számukra 20 éves futamidő mellett 31M forint körül alakul mai kamatok mellett. (ha emelkednek a kamatok, akkor csökken a felvehető hitelösszeg).

A CSOK 2019 -től igényelhető 10M forintos kedvezményes hitel esetén viszont a felvehető hitelösszeg 10M támogatott hitel + 15M forint piaci hitel. Tehát ezzel a kedvezménnyel valójában ellensúlyozta a kormány a JTM szigorítás okozta hitelezhetőség-romlást, másrészt „rákényszerít”, hogy a támogatott igénylése esetén magasabb önerőt mozgosítsanak a családok.

Az új lakások ÁFA-ja 22%-kal emelkedik, ami nem jelent feltétlenül 22%-os áremelkedést

Annyira bennem van egy beszélgetés két évvel ezelőttről, amikor egy építési vállalkozó kérte a segítségemet a CSOK-kal és az ÁFA-val kapcsolatban. Amikor rákérdeztem, hogy hogyan oldják meg a 27%-os ÁFA-val megvásárolt alapanyagok 5%-os továbbadását, vállat vont és azt mondta:

Sehogy. Egyszerűen megemeljük a nettó értéket, beépítjük az árba. Ez még jobb is, hiszen akkor nem kell várnunk a pénzünkre.

Igaza lett, ugyanis az építőipar újraárazta magát és beépítette a nettó árba az ÁFA különbözetét (+ a CSOK támogatás egy igen jelentős részét is). Egyre jobban körvonalazódik bennem a felismerés, hogy az ÁFA megemelése nem fogja feltétlenül drasztikusan megemelni az árakat.

Sokkal inkább látom reálisnak a nettó árak csökkenését, az ÁFA emelkedését és egy minimális 5-10%-os nettó áremelést, amit majd az ÁFA emelkedésével fognak indokolni a vállalkozók.

A kivitelező rémálma a két gyermekeseknek „odaadott” 10M támogatott hitel

Ugyanis a JTM szabályok miatt egyszerűen a családok hitelezhetősége romlik, mivel a támogatott hitel miatt 35/45%-os jövedelem finanszírozhatóság mellett kevesebb hitelt kaphatnak, mint például 2018-ban.

Persze a kérdés a volumen. Nem szabad elfelejteni, hogy a keresleti piac és a lakosság lakáscélú megtakarítása az elmúlt években drasztikusan csökkent. Akik lakást akartak venni, azok nagy része (a tömeg) már lépett valamerre. A CSOK 10+10 esetében fontos tényező a 10M forintos támogatás, ami az önerő része.

A kétgyermekeseknél a 10M helyett marad a 2,6M önerő, ami már elgondolkodtathat minden családot, hogy érdemes e nekik feltétlenül új építésű lakásba költözni? Ha igen, akkor honnan szerzik meg a szükséges önerőt?

Az IFL véleménye

Teljes mértékben szubjektív vélemény következik:

Szerintem hibás okfejtés részünkről és hibás magyarázat a kormányzat részéről összemosni a lakástakarékok támogatásának a megszüntetését és a CSOK 2019 -ben tapasztalható támogatott hitelekre jogosultak körének a bővülését.

Egyszerűen a két piac volumenében olyan szignifikáns eltérés tapasztalható, ami miatt ez az állítás nem állja meg a helyét. Maga a kétgyermekesekre kibővített 10M forintos támogatott hitel és a háromgyerekeseknek felemelt 15M forintos hitelkeret rétegintézkedés.

Lesz egy réteg Magyarországon, akiknek pont jól jön ez az intézkedés és valódi segítséget jelent a számukra. Míg a lakástakarék szegénynek- gazdagnak, fiatalnak-öregnek egyaránt legit segítséget jelenthetett a lakáscéljával (nem csak vásárlás, hanem felújítás, korszerűsítés) kapcsolatban!

Azt pedig jól tudjuk, hogy egy réteget specifikusan támogatni mindig sokkal olcsóbb, mint mindenkinek adni.

A lakástakarékokat nagyon sajnálom, mivel a magyar öngondoskodás intézménye ellen vétettek a döntéshozók. Ráadásul a jövőben egy komolyabb problémát vettek a nyaukukba azáltal, hogy az elöregedő lakásstruktúrát nem lesz miből korszerűsíteni, hiszen az emberek nem lesznek motiváltak az öngondoskodásban.

A CSOK támogatott hitel jogosultak kibővítésése pedig egy jó intézkedés szerintem, ugyanis úgy szorítja vissza a kormányzat a túlzott eladósodást, hogy közben potens segítséget nyújt azoknak, akik a megcélzott réteghez tartoznak.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 29. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 26, 2018 | Cikkek - pénzügyi blog

Lakásvásárlás előtt nem árt lelkileg felkészülni a vagyonszerzési illetékre! Engem is érdekelt, hogy egy új építésű lakás vásárlása és egy tároló vásárlása esetén milyen illeték kell vagy nem kell megfizetni? Nézzünk egy konkrét példát a vagyonszerzési illeték 2018 esetében.

Milyen kedvezmény jár?

Konkrét példa: 35 éven aluli házaspár megvásárol vállalkozótól egy új építésű lakást (37,3M forint) CSOK 10+10 segítségével, mint első lakástulajdon.

Ebben a cikkben egy konkrét példát nézünk meg, ugyanakkor bármilyen kérdés esetén hívd a 1819 (6-os mellék) -et, ahol a NAV információs szolgálata élőben, ügyintéző segítségével válaszolni fog.

Első körben arra gyanakodtam, hogy igénybe lehet venni a 35 éven aluliak első lakásvásárlása esetén megkapható teljes vagyonszerzési illetékkedvezmény 15M forintig.

Ez azonban nem lehetséges, ugyanis a törvény azt mondja ki, hogy ez a kedvezmény kizárólag akkor adható, ha a vételár 15M forint alatt van. Tehát ezzel a kedvezménnyel nem tudunk élni olyan módon, hogy a drágább ingatlanból legalább erre a részre megkapjuk a kedvezményt.

Akkor milyen kedvezményt kaphatunk?

A CSOK 10M forint támogatás összegét le kell vonni a vételárból. A példánkban tehát 37,3-10= 27,3M forint értékhatár lesz a mérvadó, mivel a CSOK 10M forintra jár az illetékmentesség.

Amennyiben vállalkozótól vásárolunk új építésű ingatlant, aminek az értéke 30M forint alatt van (nekünk a CSOK 10M forint vagyonszerzési illetékmentessége miatt 27,3M a beszámítandó vételár), akkor élhetünk a 15M forintig kapható teljes illetékmentességgel és kizárólag a 27,3-15= 12,3M forintra kell megfizetnünk a 4%-os vagyonszerzési illetéket.

Számítanak a tulajdoni hányadok?

Számítanak és mégsem. Ugyanis a CSOK miatti 50-50%-os tulajdoni hányad esetében a 27,3M forintot osztanunk kell 2-vel, ugyanakkor a törvény kimondja, hogy a 15M forintos kedvezményes határt is osztanunk kell 2-vel. Tehát ugyanott vagyunk.

A CSOK 10+10 (hamarosan CSOk 10+15) kedvezményes hitelét illetékmentesség illeti?

Sajnos nem, a hitelrészre nem jár a CSOK vagyonszerzési illetékmentessége.

Akkor mennyit kell fizetnünk ebben a példában?

Az alaphelyzet a 37,3M forint 4%-a = 1 492 000 forint.

Ebből lejön egyrészt a CSOK 10M forint, másrészt 15M forintig illetékkedvezményt kapunk.

12,3M -nak a 4% = 492 000 forintot kell fizetni az illetékre, tehát kereken 1M forinttal fogunk kevesebbet fizetni.

Ilyen értelemben kulcsfontosságú volt a CSOK 10M forint, hiszen kizárólag ennek köszönhető, hogy a vásárlás értéke becsúszott 30M forint alá, amikor már jár a kedvezmény.

Vettünk a példában egy tárolót is 870 000 forintért

Sajnos a tárolóra is meg kell fizetni a 4%-os vagyonszerzési illetéket, azaz 34 800 forintot. Ebben az esetben nem jár semmilyen kedvezmény, mivel nem lakóingatlanról van szó.

Másrészről a tároló megvásárlása semmilyen szinten nem befolyásolja a NAV tájékoztatása szerint a lakóingatlanra megszerezhető kedvezményeket, így nem kell attól félni, hogyha a tároló tulajdonjoga hamarabb a nevünkre kerül, akkor bukhatjuk a kedvezményeket.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 26. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 21, 2018 | Állami támogatás, Cikkek - pénzügyi blog, megtakarítás

„A 2018.10.17-án életbe lépett lakástakarékokat érintő törvénymódosítás következtében a továbbiakban az IFL Group nem tud lakástakarék érdeklődést befogadni.” -feszít a mi oldalunkon is a kiírás! Egy korszak zárult le gyorsabban, minthogy kimondhattuk volna: „lakástakarékpénztár”. Mi történt? Miért történt? A lakástakarékok hogyan fognak reagálni? És egyáltalán, nekünk ügyfeleknek milyen lehetőségeink maradtak? A cikkben sablonmentesen veszünk végig mindent!

Miért szűntették meg a lakástakarékot?

Kibogozva a hivatalos kormányzati kommunikációból az érdemi részt, hamar rájöhetünk, hogy a legfontosabb indok a forrásmegosztás lehetett. Közel évi 70 mrd forintot fizetett ki a Magyar Állam a lakástakarékok támogatására, ami valahonnan hiányzott nekik. Például a jelenértékkel bíró építőipari támogatásokból (NOK, CSOK). Ha igaz, amit a kormányinfón elmondtak, akkor ezt az összeget az Állam a továbbiakban a CSOK bővítésére fogja fordítani.

Mindig elmondom, hogy az Államnak nem érdeke téged pénzzel támogatni. Az Állam érdeke, hogy ösztönözze a lakosságait a nemzetgazdasági célok élérése okán. Jelenleg ez a nemzetgazdasági cél az új építésű ingatlanpiac erőteljes bővülése. Már korábban elhangzott, hogy a lakosság még mindig túl sok készpénzállományon csücsül és ezt valahogyan „integrálni kell az „ÁFA vérkeringésébe„.

A lakástakarék kifejezetten rossz nemzetstratégiai eszköz, ha a cél a jelenleg futó építkezések számának a növelése. A lakástakarék tervezhetősége okán közép és hosszútávon jelent építőipari mozgósítást! Ezt nem akarta megvárni a továbbiakban a Kormány

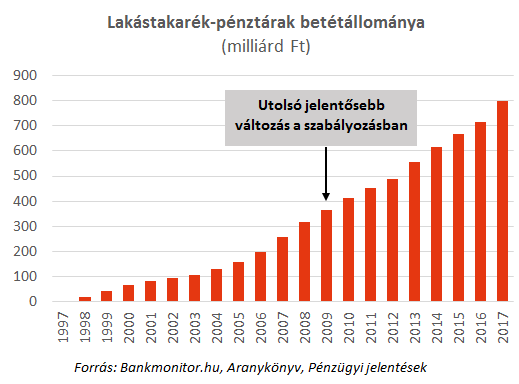

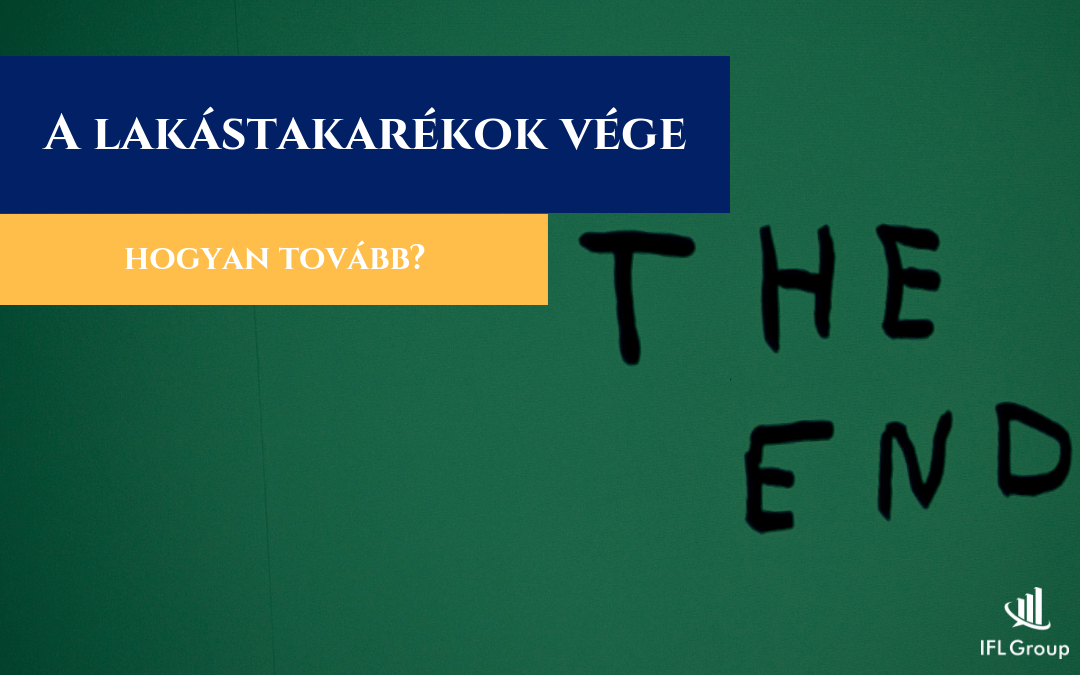

Túl nagyra nőttek a lakástakarékok

Talán mindenkinek feltűnt az elszaporodott Fundamenta logózott luxusautóállomány az utakon. Ez a jelenség is a szektor nyereségességét igazolja, ha nem elégszünk meg a fenti diagramm jelentősen növekedő pályájával.

A lakosságot nem érdekli, hogy aki belép a lakástakarék piacra, annak az első 4 év masszívan veszteséges, hiszen csak a 4. év után lesz képes hitelezni (LTP-hitel), ami a valódi bevételt jelenti a szektornak. Összességében elmondhatjuk, hogy a mostanában extranyereséges szektor az elmúlt évtizedben csak veszteséget realizált egy jövőbeni megtérülés reményében.

Most kezdett megtérülni a befektetés és ez sokaknak szemet szúrt.

Egyszerűen nem szolgálták a kormány célját

A lakástakarékok érdeke a lakástakarékhoz „járó” hitelek kihelyezése volt mindig is. Maga a lakástakarék megtakarítás volt a csali a horgon, ami elkötelezte az ügyfeleket, miközben betéti állományt gyűjtöttek a kereskedelmi bankokhoz hasonlóan. Ezen a ponton (és a kedvező kamatoknak köszönhetően) nem volt nehéz az ügynöknek „megdumálni” az ügyfelet, hogy vegye fel náluk a hitelt.

A probléma nagyon összetett, de mégis könnyen definiálható. A magyarországi hitelkamatok tartósan alacsony szinten maradtak, ami gyakran az LTP hitelek kamata alá is ment. Egy olyan piaci környezetben, ahol „nagyjából” ugyanazt a kamatot megkapod a bankodtól is, csak a tömbösített törlesztés (rövid futamidő = magas törlesztő) helyett az elnyújtott visszafizetést választhatod (hosszú futamidő = alacsonyabb törlesztő) elveszik a lakástakarék szerepe és piaci előnye a legfontosabb területen.

ha pedig az emberek már ma megkaphatják „ugyanazt a hitel a banktól”, akkor az államnak már nincsen szüksége kifizetni évi 70 mrd forintot a szektornak. A lakástakarék érdeke a középtávú öngondoskodás + hitel, a gazdaságpolitika érdeke pedig az „azonnal hitelfelvétel + lakossági megtakarítások felhasználása”

Pár év múlva visszatérhet a lakástakarék

Szeretnék jóslásokba bocsájtkozni. Íme az első: szerintem idővel visszatér a lakástakarék valamilyen formában. Ennek oka az elöregedő lakásállomány Magyarországon, amit meg kell újítani. Erre pedig a lakástakarék nagyon jó és kézenfekvő megoldás volt, hiszen például 2017-ben a piac második legnagyobb szereplőjének (OTP) a kiutalt szerződések 70%-a felújításra célt „talált magának”.

Az energiahatékonyság jegyében a következő ciklusban a kormánynak két lehetősége marad:

- kibővíti az Otthon Melege Program keretösszegét (becsléseim szerint 100x-osára)

- újra támogatást ad és arra ösztönöz, hogy a lakosság elkezdjen gyűjteni

Mihez kezdenek a lakástakarékok és az ügynökök?

Egyik napról a másikra munkanélkülivé vált 5-6 000 lakástakarék ügynök és további pár ezer független közvetítő, alkusz megélhetése került veszélybe, akik a lakástakarékkal is foglalkoztak. De hogyan reagált erre a piac?

Az OTP-nek nagyjából minden mindegy, hiszen továbbra is a legnagyobb kereskedelmi bankként pontosan abból fognak megélni, amiből a lakástakarékok is próbáltak: hitelből. Az Erste esetében hasonló a helyzet és nem lövök nagyot mellé, ha azt mondom, hogy átképzéssel ez a két, kereskedelmi banki háttérrel rendelkező lakástakarék megoldja a munkaerőproblémáját is…

A Fundamenta teljesen más tészta…

Adott egy rendkívül pozitív piaci képet felépített cég több ezer képzett ügynökkel, aki hihetetlen pénzügyi tartalékon csücsül (révén a befektetése az elmúlt években kezdett megtérülni).

Miből éltek eddig? Hitelkihelyezésből. Ha azt mondjuk, hogy a Fundamenta tevékenységéből kivesszük az állami támogatást és a megtakarítási terméket, akkor láthatjuk, hogy egy tipikusan kereskedelmi banki tevékenységet folytattak: hitelt helyeztek ki, és betétet gyűjtöttek.

Azt látom, hogy a Fundamenta biztosan nem fogja feladni a tevékenységét, éppen ezért továbbra is folytatja hitelkihelyezési és betétgyűjtési tevékenységét az állami támogatás nélkül. Kérdés, hogy a bizalmi válság kellős közepette az ügyfelek mit gondolnak majd erről?

A munkanélküli ügynökök

Ami először eszembe jutott ezzel kapcsolatban, az két gondolat:

- elképesztő munkaerőhiány tapasztalható a banki szektorban. Átképzéssel a piac felszívja őket

- akik maradnak a „lakástakarék brand-vágányon”, azok hatalmas fognak csattanni a magyar betonon és elmondom, hogy miért:

Szeretik azt hinni magukról a lakástakarékkal foglalkozó ügynökök, hogy ők fantasztikus értékesítők. Ez azonban nem feltétlenül van így, hiszen egy olyan terméket kellett „eladniuk”, amit mindenki ismert. Ha az ügyfél kételkedett volna, akkor elég volt bedobni az aranymondatot: „30% állami támogatás jár hozzá” és a vita eldőlt!

Állami támogatás nélkül értékesíteni pénzügyi terméket (legyen az hitel, biztosítás,) egy teljesen más szakma. Mivel a termékek sokkal bonyolultabbak, ezért jobban fel kell készülni. Innentől kezdve a „mellékállásban érkező ápolónénik” erős túlzással alkalmatlanok lesznek az új piaci helyzethez alkalmazkodni.

Féltem az embereket a saját naivitásuktól

Miért nem független pénzügyi közvetítő lett mindenki? Miért pont lakástakarék? Azért mert egy végtelenül egyszerű, könnyen értékesíthető termékről van szó, amivel mindenki tudott azonosulni. Egy hitel vagy biztosítás esetében ez már nem így van.

A bejön a tippem, hogy a Fundamenta folytatja hitelezési tevékenységét,akkor merül fel a kérdés, hogy a Fundamenta ügynökei hogyan fognak eladni hiteleket? A válasz: pontosan úgy, ahogyan a bank adna el. Nagyon nezehen.

Mindenki vegye figyelembe az MNB hatályos rendelkezéseit az értékesítéssel kapcsolatban: eddig egy Fundamenta ügynök egy megtakarítási programot értékesített hitelezési opcióval. Innentől pedig a hitel lehet a fő termék, amit TILOS tukmálni, tilos rábeszélni és végképp tilos eladósítani!

Milyen lehetőségei maradtak az ügyfeleknek?

Most nem fogok az ilyenkor szokásos felsorolásban átcsapni, ami ugyanazt a lerágott csontot (mínusz lakástakarék) próbálja nekünk eladni új megfejtésként. Lakás célra azt gondolom, hogy nem maradt egyetlen reális opció sem, ami az öngondoskodásról szólna. De azért nézzük meg mi ez a NOK (Nemzeti Otthonteremtési Közösség), amiről az „új ltp-ként” fogsz hallani minden nap.

NOK

Itt találod a részletes leírást: NOK vagy lakástakarék?

Hivatalosan angol mintára (ugyanakkor erősen dél-amerikai utalásokkal) létrehozott szövetkezet, amit lakáslottónak csúfolnak. Ennek a lényege, hogy egy szervező cég (jelen pillanatban egyedül a Central NOK zrt. végezhet ilyen tevékenységet) legalább 120 főt felkutatva hoz létre NOK közösségi csoportot, ahol a tagok ugyanabban a preferenciájú ingatlanban érdekeltek.

A tagok azonos havi vállalással és opcionális eseti befizetésekkel takarékoskodhatnak elő. Amint a közösségnek összegyűlik a befizetésekből (mínusz a szervező jutaléka) a lakás vételára, úgy a tagok között kisorsolnak egy lakást. A sorsolásnál előnyt élvez az a tag, amelyik a legtöbb plusz befizetést teljesítette (magyarul előbb az a tag kapja meg a közösségtől a lakást, aki többet fizetett be).

- nincsen OBA védelem

- nincsen garancia. hogy a következő 10 évben te költözöl

- minél később sorsolnak ki, annál nehezebben jutsz új építésű lakáshoz az áremelkedés miatt

- a NOK költsége elviheti az állami támogatás jelentős részét

- a gazdagabbak előbb kaphatnak lakást az extra befizetésekkel, mint a szegényebbek, akik nem tudnak az elején extra pénzt befizetni

Mérlegeld a kockázatait a rendszernek, mielőtt beleugrasz!

Felkészülnek a nyugdíjmegtakarítások!

Logikus feltételezés lenne részedről, hogy akkor ideje jobban odafigyelni a nyugdíjra! Minisztériumi forrásunk szerint a kormány hamarosan (elkövetkezendő hónapokban)megemelheti a nyugdíjkorhatárt 70 évre! Magyarul tovább maradsz aktív dolgozó, és tovább kell fizetned a nyugdíjcélú megtakarításaid közül a NYESZ-t és az ÖNYP-t!!!

Egyedül a nyugdíjbiztosítás esetében létezik törvényileg az a megállapítás, miszerint a kötés pillanatában érvényes nyugdíjkorhatár lesz a lejáratod, függetlenül a jövőben hatályos határoktól!

Én lassan a nyugdíjbiztosítást is elfelejteném, hiszen a nyugdíjbiztosítás nem más, mint egy piaci termék (megtakarítás alapú biztosítás), aminél azért kötelezed el magadat 65 éves korodig, hogy kapj évi 20%-os adójóváírást.

Jóslat: szerintem hamarosan az adójóváírást is elveszik a nyugdíjbiztosítás eseténen. De ez csak egy tipp, semmilyen erre mutató jel vagy infóm nem létezik!

Az Állam is be akar lépni megint a magánnyugdíj piacra…

Kifejezetten cinikus hírként jelent meg a sajtóban, hogy az Állam megint tervezi a magánnyugdíjpiacra történő belépést valamilyen formában. A terveket nem ismerem sajnos, de élnék a gyanúperrel, hogy ez nagyon nem lesz jó a többi piaci szereplőnek!

Ugyanis a nemzeti gazdaságpolitikát priorizáló környezetben miért adna az Állam milliárdokat más piaci szereplők termékeire, ha közben van saját terméket, amit úgy használ fel, ahogy (erős túlzással) akar?

Nyilván mindenki emlékszik a magánnyugdíjpénztári vagyon átcsoportosítására. Azt gondolom, hogy egy jelentős bizalmi válság alakult ki ezzel kapcsolatban és az emberek addig nem fognak pénzt befizetni, amíg van másik lehetőségük. A kérdés, hogy meddig lesz más lehetőségük, meddig lesz más termék elérhető a szektorban?

Egyetlen lehetőségként én az egzisztenciális megtakarításokat látom

Ezidáig célhoz kötöttünk mindent! Akarok lakásra -gyerekre- nyugdíjra pénzt gyűjteni. Az Állam reagált a helyzetre és kihozta a saját, támogatott termékeit:

lakás: LTP, NOK

gyerek: Babakötvény, Start számla

nyugdíj: NYESZ, ÖNYP, Nyugdíjbiztosítás

Most pedig átrendezi a portfólióját:

lakás: NOK

gyerek: Babakötvény, Start számla

nyugdíj: ?

Azt látjuk, hogy a támogatások, adójóváírások valódi ára a korlátozottság veszélye. Személyes véleményem, hogy ideje felismernünk: az Állam nem jó gazda. A „termékei” szeszélyesek, hiszen nem a lakosság, hanem a gazdaságpolitika érdekét képviselik. Időnként az érdekek közelednek, máskor távolodnak egymástól.

Az egzisztenciális megtakarítás az, amikor cél nélkül, saját magam miatt teszek félre, egy jobb élet reményében!

Gyorsan rövidre zárnám ezt a blokkot! Aki arra fogékony, annak irány a bank és nyisson TBSZ számlát. Jó megoldás lehet. Aki szeretné a befektetéseit maga kezelni, az irány egy brókercég és nyisson bef. számlát. Aki semmit nem szeretne , de bízik abban, hogy az Állampapírok kamata tartósan magas lesz, annak irány a Magyar Államkincstár.

Ez mind szép és jó, de mi lesz azzal a réteggel, aki havi pár tízezer forintot szeretne államtól függetlenül elpakolni, nem akarja saját maga kezelni a pénzét, viszont hozamra és biztonságra vágyik?

Marad az életbiztosításos megtakarítás

Vagyis ez sem marad, hiszen Unit Linked megtakarítást alapesetben minimum 15 éve kötünk. Hamarabb hozzányúlni kizárólag abban az esetben jó ötlet (vis major kivételével), ha az eseti számlán helyeztünk el pénzt, és arra van szükségünk. A fő számlához viszont minden esetben 15 év után nyúljunk.

Tehát ez sem alkalmas arra, hogy nekünk majd lakásunk legyen a következő 10 évben. Gyerekprogramnak is akkor jó, ha van még 15 évünk mielőtt pénzt akarunk adni a gyereknek. Nyugdíjra pedig kiváló megoldás lehet, miközben nem köteleződünk el 65 éves korunkig!

Összeszedtem pár érvet:

- a nemzetközi biztosítók által kezelt vagyon nem függ a gazdaságpolitikától alapvetően

- a pénzünket a „biztósító jó híre” védi, hiszen az internet korában egy forint eltűnése- hibás kezelése nemzetközi bizalmi válságot eredményezne

- kamatadómentes 10 év után

- rugalmasan illeszkedik az életünkhöz hosszútávon

- befektetési alapokban tarthatjuk a pénzünket

Hogyan tovább?

Lezárult egy fontos korszak Magyarországon a lakástakarékok állami támogatásának a megszüntetésével. A továbbiakban is csak rajtad múlik, hogy mihez kezdesz a pénzeddel!

Dacból és csalódottságból sehova nem rakod be, hanem elköltöd? Tedd azt. Vagy gondolkozhatsz egy személyes pénzügyi stratégia felállításában is, ami egyre inkább függetlenedik az állami döntéshozataltól, mégis a portfólió szerves részét képezheti akár olyan támogatott program, mint egy Önsegélyező pénztár vagy Egészségpénztár.

A legfontosabb, hogy a pénzügyi stratégiánk nem lehet egy célra fókuszáló, beszűkült valami! A továbbiakban több olyan cikket fogok megírni, ami kifejezetten a személyes pénzügyi stratégiára fókuszál! Érdemes visszalátogatni rendszeresen, mert még nem veszett el minden!

Kommentbe írd meg a véleményedet, hogy te mit gondolsz a helyzetről, a jövőről. Hogyan élted meg a lakástakarékok megszűnését?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. október 21. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.