Szerző: Szarvas Norbert | okt 11, 2017 | Alsó jobb, boríték letöltés, Cikkek - pénzügyi blog, megtakarítás, tippek&trükkök

Napjaink háztartásának legfontosabb kérdése, hogyan maradhatunk saját pénzügyi határainkon belül anélkül, hogy eladósítanánk magunkat a különféle hitelkártyákkal, áruhitelekkel, személyi kölcsönökkel. Sokan vannak, akik öntudatlanul, de már alkalmazzák a „borítékos pénzügyi rendszer” féle pénzügyi menedzsmentet. Ebben a cikkben végigvesszük ennek a rendszernek a legfontosabb szabályait és elveit!

Ha szeretsz költekezni, akkor a borítékos pénzügyi rendszer pontosan neked való, hiszen ezáltal fogod tudni kordában tartani saját magadat!

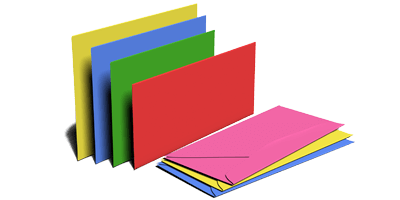

#1 Vegyél magadnak színes borítékokat

Sokfajta borítékot be lehet fogni erre a célra. Én mégis azt javaslom, hogy színkoddal ellátott borítékokkal próbáld ki ezt a módszert, hiszen így abszolút félreérthetetlenül, hibázási lehetőséget kizárva tudod alkalmazni az elvet.

Pontosan annyi borítékra lesz szükséged, ahány főbb költési csoportot meghatároztál magadnak. Nem javaslom, hogy minden költésednek külön csoportot hozz létre, mert a végén belezavarodsz. Helyette próbálj meg a lehető legegyértelműbb felosztást kialakítani!

Én az alábbi felosztást határoztam meg magamnak:

- Rezsi boríték

- Hitel boríték

- Étel boríték

- Szórakozás boríték

- Zsebpénz boríték

- Ruházat boríték

- Utazás (nem nyaralás) boríték

#2 Oszd fel a fizetésedet és helyezd el a pénzt

Minden forintot fel kell osztanod és el kell helyezned! A legfontosabb, hogy nem maradhat „visszajáró”, minden pénznek meg kell találni a megfelelő borítékot! Bizonyára felmerült benned is a kérdés, hogy ez így mind oké, de hol van a megtakarítás boríték?

Meg kell tanulnod, hogy nem azt a pénzt tesszük félre, ami megmarad a költések után, hanem azt a pénzt költjük el, ami megmaradt a megtakarítások után!

A havi rendszeres jövedelmedből először kiveszed a LICO stratégia által meghatározott célokra szánt-szükséges pénzt, így biztosítva a közép-, és hosszútávú céljaidat. Majd az ezután megmaradt pénzt osztod fel a borítékos pénzügyi rendszeredben!

#3 Pontos összegeket határozz meg!

Valószínűleg nem fog sikerülni ezt a rendszert megfelelően használni, ha nem tudsz minél pontosabb összeget meghatározni. Ennek oka, hogy az emberi agy rendkívül sarkosan, végpontokban gondolkodik. Mindig arra „kíváncsi”, hogy A-ból hogyan jutunk B-be.

Ennek analógiájára fontos emlékezni és meghatározni azokat a keretösszegeket, amiket az adott célra szánunk! Viszont nem szabad filléreskedni, nem szabad a végletekig pontosan kiszámolni az adott keretösszeget, hiszen így egyáltalán nem hagyunk magunknak játékteret!

A rendszer mértékegysége az 1 000 forint

- Rezsi boríték – 150 000 forint

- Hitel boríték – 50 000 forint

- Étel boríték – 70 000 forint

- Szórakozás boríték – 50 000 forint

- Zsebpénz boríték – 30 000 forint

- Ruházat boríték – 30 000 forint

- Utazás (nem nyaralás) boríték – 30 000 forint

#4 Mindig a szükséges borítékból vegyél ki pénzt! – A borítékos pénzügyi rendszer értelme

Az egész rendszer akkor fog működni, ha szigorúan tartod magadat a borítékos rendszerhez. Mindig a megfelelő borítékból vegyél ki pénzt az adott költésedhez és a visszajárót tedd vissza ugyanoda. Számodra az adott célra ez a keret, amit saját magad határoztál meg.

Ha elfogyott a borítékból a pénz, akkor szigorúan tilos máshonnan átcsoportosítani a pénzt, pláne tilos hozzányúlni bármelyik megtakarításodhoz. Még átmenetileg, 1 hónapra sem szabad, kivéve vis major esetén. Ennek oka, hogy nagy valószínűséggel túlköltekezni akarsz valami olyan dologra, ami nem volt tervbe véve. Hiszen, ha tervszerű lenne ez a költekezés, akkor tudnád a „nyaralás” vagy a „likvid megtakarítás” számládból finanszírozni.

#5 Ismételd meg következő hónapban

A művészet nem az, hogy műértő jelleggel egy hónapig kipróbálod a rendszert és konstatálod, hogy működik/ nem működik. A valódi kihívás nekikezdeni a második, majd a harmadik hónapnak is és folyamatosan szembesülni azzal a kegyetlen felismeréssel, hogy ezidáig

- folyamatosan túlköltekeztél

- egyre több pénzed marad meg

A felismerés érdekében nyitnék a helyedben egy plusz borítékot, ahova minden hónap fizetés napján az előző hónapból a borítékokban maradt pénzt önteném át. Mindig megszámolnám, hogy mennyit raktam át és valószínűleg meglepődnék azon, hogy hónapról hónapra többet tudok áthelyezni, illetve azon, hogy mennyi pénz gyűlik grátisz ebben a bónusz borítékban…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 9, 2017 | Alsó bal, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal bal

[ Megtakarítási stratégiák nyugdíjas évekre] – Mi történt volna, ha 10 évvel ezelőtt heti 1 000 forintot raktál volna félre átlagos évi 8%-os hozam elérése mellett? Tippelj, hogy most mennyi pénz lenne a számládon! A nyugdíjas évek egyre közelednek, talán már csak 10 éved van hátra. De lehet, hogy 30. Az biztos, hogy megfelelő stratégia hiányában nem lesz lehetőséged megfelelő tőkét felhalmozni, mire elérkezik az idő…

Kevés pénz+ sok idő = sok pénz. Ez az egyetlen létező képlet a pénzügyekben, ami szegényre és gazdagra egyaránt érvényes!

[A SPRITE stratégia]

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Egy doboz üdítő 200 forintba kerül. Gondolkodás nélkül ki tudod fizetni? Ez egy tipikusan „nem számít tétel”? Valószínűleg egyáltalán nem számít ez az összeg neked. És most a végkövetkeztetésben sem arról akarlak meggyőzni, hogy mondjál le a Sprite-ról minden nap.

Egyszerűen meg akarom világítani számodra, hogy milyen összegek nem számítanak számodra a hétköznapokban, viszont másik oldalról egy összegben kifizetve soknak érzed. Ezt a kettősséget kell azonnal elfelejteni és elismerni, hogy minden nap van egy doboz Sprite-od a nyugdíjas éveidre!

Megmondom mi lett volna, ha… – [megtakarítási stratégiák nyugdíjas évekre]

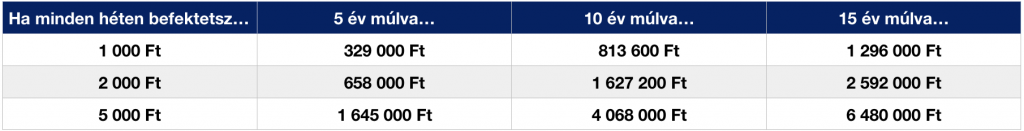

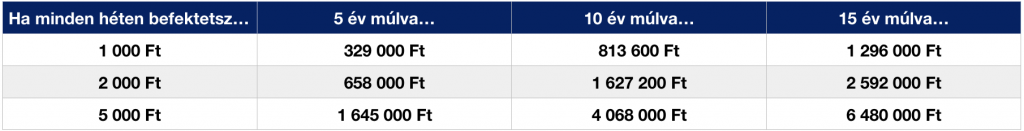

Érdemes eljátszanunk a gondolattal, hogy mi lett volna, ha az elmúlt 10 évben minden nap egy Sprite árát tettük volna félre, ami hetente nagyjából 1 000 forintot jelentett volna. Ez az egész azért érdekes, hogy lássuk, mennyivel jutottunk volna előrébb a saját életünkbe, ha anno nem legyítettünk volna az egész megtakarítósdi butaságon…

Tipikus mondat: ez annyira kevés pénz, hogy úgysem lehet komoly összeget összegyűjteni

Akkor most a Sprite összehasonlításában érdemes megvizsgálnunk a táblázatot, ami azt mutatja meg, hogy x év alatt, évi 8%-os hozam esetén mennyi pénzünk lett volna- lenne majd. Persze ezek nem kész tények, hanem laboratóriumi körülmények között bemutatott példa, amitől a valóság biztos eltér majd.

A Sprite stratégiával (heti 1 000 forint félretétele) csodákat ugyan nem értünk el, de érdekes lenne eljátszani a gondolattal, hogy a táblázatban megkapott összeggel mihez kezdenél ma, ha lenne ennyi a számládon?

329 000 forintból – felújítanád a konyhát a legmodernebb eszközökkel?

813 600 forintból – Vennél magadnak egy garázst?

1 296 000 forintból- Kifizetnéd a diákhiteledet?

[A sikeres gyerek stratégia]

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Ebben az esetben a családi költségvetés fókuszpontja egyértelműen a gyerek előremenetelével kapcsolatos költségek (egyetemen, lakhatás, utazások, munkahelyi költségek) finanszírozása. A kérdés az, hogy a szülőnek milyen erkölcsi és jogi alapja van arra számítani, hogy majd a gyermeke tartja el nyugdíjasként?

Ugyanakkor a „sikeres gyerek stratégiája” kifejezetten a többgenerációban gondolkodó, egymáshoz ragaszkodó és közvetlen viszonyt ápoló, családi hagyományokkal rendelkező családok körében lehet életszerű elképzelés, ahol nem tartanak attól a szülők, hogy a gyermek magukra hagyja őket.

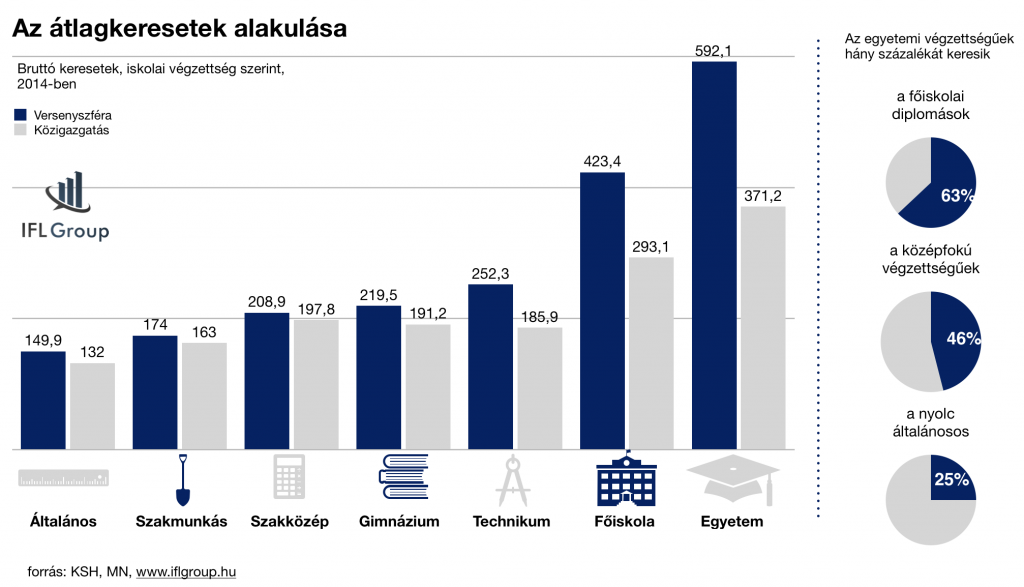

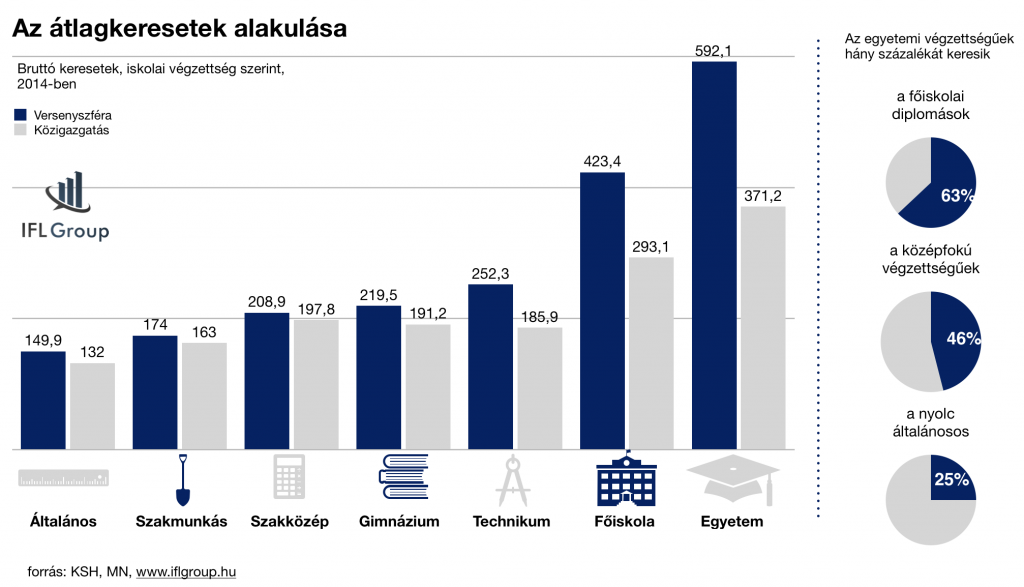

A jobb oktatás több pénzt jelent

A fenti infografikából egyértelműen kiderül, hogy azok a gyerekek, akik magasabb szintű képzést kapnak, tanulmányaikban előbbre jutnak, átlagosan lényegesen magasabb jövedelmet érnek el a munkaerő piacot, amiből értelemszerűen nagyobb és jobb eséllyel tudnák támogatni nyugdíjas korú inaktív szüleiket.

Fontos azonban figyelembe venni a társadalmi foglalkozások ciklikus változását, ami könnyen veszélybe sodorhatja ezen terveket. Ugyanis mára eljutottunk arra a pontra, amikor túlképzés jelentkezik a diplomások körében, miközben munkaerőhiány alakult ki az olyan kétkezi „szakmunkás” pozíciókban, mint a kőműves vagy a szobafestő. Pár hete már olvasni lehetett arról, hogy a szakemberhiány miatt bizonyos pozíciókban akár nettó 5-600 000 forintot is simán megkereshetnek azok az emberek, akik alapvetően szakmunkással rendelkeznek, viszont értenek valami kétkezi hiányszakmához.

Nagyon nehéz megjósolni, hogy 20-30-40 év múlva mely szakmákat tekinthetünk jövedelmező és sikeres szakmának, aminek magasabb fizetéséből a gyermekünk majd el tud minket tartani.

[Az önálló gyerek stratégiája]

A Sprite stratégiához köthető, amikor a szülő azt mondja, hogy ő nem hajlandó feltételezésekbe bocsájtkozni és nem csak a „sprite” pénzt, hanem a gyerekmegtakarításokra szánt pénzt is a nyugdíjcélú megtakarításokba önti bele, hogy a nyugdíjas éveket a lehető legnagyobb biztonságba tudhassa.

Ennek a stratégiának az alapja az újrakezdődő egygenerációs családok viszonya, ahol a generációk között nem alakul ki szoros, egymásra érdemben számítani tudó családi és anyagi kötelék. Ellenben minden generáció újra és újra kezdi a vagyonfelhalmozást.

[A „mégegy lakást” stratégia]

Gondolkozhatunk úgy is, hogy nem bízunk feltétlenül a pénz értékében és jövedelmezőségében, mint ahogyan nem szeretnénk a gyerekünkre erőszakolni magunkat, de magára sem akarjuk hagyni.

Közkedvelt köztes megoldás a lakás befektetési célú megvásárlása, ami alapvetően tökéletes megoldás lehet, hiszen optimális esetben folyamatos passzív jövedelmet jelenthet nekünk, miközben végső soron a gyermekünk örökli majd meg, akinek ezáltal legkésőbb a nyugdíjas éveit tudjuk valamilyen szinten segíteni, stabilizálni.

Ennek a stratégiának is számtalan veszéllyel kell megküzdenie, hiszen figyelembe kell venni az ingatlanokat folyamatosan és változóan sújtó adónemeket, álagromlást, árváltozást, demográfiai vándorlást és változást. Szinte lehetetlen 20-30 évvel előre kitalálni, hogy helyileg hol érdemes lakást venni.

Nem kötelező egy lakásban maradni. Ha indokolt, akkor adjuk el és vegyünk máshol…

Ma rossz üzlet lakást venni?

Nagyon nehéz megsaccolni, hogy elérkeztünk a telítettségi ponthoz, vagy csak félúton vagyunk és további drágulások várhatóak? Alapértelemben véve lakást befektetési céllal akkor éri meg vásárolni, ha az értékében emelkedés (minimum stagnálás) várható és biztosan ki tudjuk adni albérletbe nettó 5%-os éves haszonért cserébe.

Ahogyan beindult a magyar ingatlanpiac és kínálati hiány mutatkozik főleg a CSOK kompatibilis lakások területén, az árak az egekbe szöktek. Ez hatással volt az albérleti árakra is. Példaként a nagyobb városokban ott tartunk, hogy egy átlagos jövedelemmel már képtelenség megfizetni az albérletet. Márpedig ez egy nagyon fontos szempont, hiszen végső soron az árakat az „őshonos” ottlakók fogják meghatározni és akár korrekcióra kényszeríteni a piac, amint a kínálat túlmutat a keresleten.

Cikkajánló:

A nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 6, 2017 | Cikkek - pénzügyi blog, Felső jobb, tippek&trükkök

Te is szeretnéd, hogy jobban be tudd osztani a pénzedet? Szeretnéd a fizetésedet optimalizálni és a lehető legjobb felosztásban elhasználni? Ebben a cikkben végignézzük, hogy milyen optimális felhasználást érdemes követned és a befektetéseid miért nem a megtakarításaid! Megmutatom, mihez kell kezdened a fizetéseddel!

Akkor kell a felosztáson gondolkodni, amikor van pénzed. Ha nincsen, akkor teljesen felesleges a semmin agyalnod!

Ha ennél többet költesz el a fizetésedből, akkor azonnal változtatnod kell valamin!

Noha a magyar hiteltörvény megengedi, hogy akár a fizetésünk 50-60%-át fordítsuk havi törlesztőrészletekre, mégis azt gondolom, hogy ez egy nagyon nagyvonalú szabályozás. Talán nem véletlen, hogy akár jobbra, akár balra nézel, eladósodott embereket találsz lízingelt (jövedelmükhöz képest) luxusautóban, a jelzálogbanktól hitelre megvett (nagyobb és értékesebb) házuk előtt.

A kiadásaidat sosem a szomszéd költekezéseihez szabad igazítani, hanem a saját rendszeres jövedelmedhez. Itt jegyezném meg, hogy attól, mert évente kétszer mellékállásból vagy prémiumból összejön 600 000 forint, de különben 300 000 forintot keresel, a jövedelmed 300 000 forint és ehhez kell mindent igazítanod. A plusz pénznek meg örülj, de ne őrülj meg tőle!

Egy nagyon egyszerű szabályt kell betartanod! A jövedelmed felét költheted el sárga csekkre, megélhetésre, számlára, ételre, jelzáloghitelre, autólízingre…stb.

Ha 1 000 000 forintot keresel, akkor maximum 500 000-ret

Ha 500 000 forintot keresel, akkor maximum 250 000-et

Ha 250 000 forintot keresel, akkor maximum 125 000-et

Ez az a pénz, ami nincs. A következő években csak hozzáadsz, és sosem veszel el belőle!

Sokan keverik a megtakarítást a befektetéssel. A befektetés jelen esetben minden olyan rendszeres és egyszeri pénzedet jelöli, amit a LICO taktika alapján meghatározott célok érdekében szeretnél félrerakni. Tipikus célok lehetnek a lakás, gyerek, nyugdíj vagy szimpla befektetés is. A lényeg, hogy ez egy hosszútávon megtérülő valami, amit következetesen kell kezelned.

Az sem feltétlenül jó, ha minden pénzedet azonnal félreteszed, hiszen veszélyes a jelent beáldozni egy bizonytalan jövőkép érdekében. Törekedni kell az egészséges egyensúlyra és alapvetően a kiadásaidhoz illetve életminőségedhez igazítani azt a %-os arányt, ami ide kerülhet. Azonban általános elvként kijelenthetjük, hogy 10%-át a fizetésednek biztosan befektetésre kellene fordítanod a sikeres jövő érdekében.

Ha 1 000 000 forintot keresel, akkor minimum 100 000-ret

Ha 500 000 forintot keresel, akkor minimum 50 000-et

Ha 250 000 forintot keresel, akkor minimum 25 000-et

Jelen pillanatban te a fizetésed hány százalékát fekteted be (LTP, befektetés, nyugdíjprogram, gyerekprogram…stb)?

Mindig legyen likvid, könnyen hozzáférhető aranytartalékod a hétköznapokra!

Amikor komoly célok lebegnek előttünk (mint például egy jobb autó), akkor hajlamosak vagyunk a likvid tartalék jelentőségét elbagatelizálni. És mi történik ezután? Természetesen szükségünk lenne egy ilyen malacperselyre, de éppen nem foglalkoztunk vele. Ezen a ponton csenget a postás a legújabb „nesze egy hitelkártya” ajánlattal valamelyik banktól és te kénytelen vagy elfogadni.

De mostantól ez a veszély nem fenyeget téged!

Ugyanis a családi költségvetésben ugyanolyan komolyan fogod venni a likvid megtakarítás intézményét, mint amilyen komolyan veszed, ha 5%-kal megemelték a kedvenc éttermed árát! Ebből a perselyből kell fedezned az ajándékokat ünnepekkor, a váratlan kiadásokat vagy éppen a nyaralásokat-teleléseket. Ha többe kerülne a nyaralás, mint amennyi „fedezeted” van ezen a likvid számlán, akkor az nem jelent felhatalmazást arra, hogy kipótold valahonnan. Az egy jelzés, hogy nem engedheted meg magadnak!

Ha 1 000 000 forintot keresel, akkor egy év alatt 1 200 000 forintot kell látnia ennek a perselynek

Ha 500 000 forintot keresel, akkor egy év alatt 600 000 forintot kell látnia ennek a perselynek

Ha 250 000 forintot keresel, akkor egy év alatt 300 000 forintot kell látnia ennek a perselynek

Nem szabad magadtól megfosztani az életet!- Megmutatom mihez kell kezdened a fizetéseddel…

Adj magadnak fizetést minden hónapban, amiből gazdálkodhatsz. Pontosan be tudod határolni, hogy minden hónapja mennyit költhetsz el szórakozásra, mozira, színházra, étteremre, öltözködésre…stb. Fontos, hogy ezt az összeget ne sajnáld magadtól, akármilyen célokat fogalmaztál meg magadnak. Senkinek nem lenne jó, ha lerokkannál, mert nem tudtál soha lazítani és menet közben elvesztetted a motivációd.

Ha jobban belegondolsz, akkor elképzelhető, hogy ma akaratlanul is ennél a számnál lényegesen többet költesz el az „életre”, miközben nem igazán érzed magadon az eredményét. Ennek oka ugyanaz a jelenség, mint azoknál a fogyókúrázóknál, akik hirtelen megakarnak maguktól minden élelmet vonni (éheztetik magukat), aztán 1-1 gyenge pillanatukban mindent habzsolnak. Ha megadod magadnak ezt a fizetést, akkor pontosan ismerni fogod a határaidat és azon belül fogod magadat jól érezni!

Ha 1 000 000 forintot keresel, akkor elkölthetsz 300 000 forintot

Ha 500 000 forintot keresel, akkor elkölthetsz 150 000 forintot

Ha 250 000 forintot keresel, akkor elkölthetsz 75 000 forintot

Szeretnél nyugdíjas évekre gyűjteni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 7. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 6, 2017 | Cikkek - pénzügyi blog, Felső bal, megtakarítás

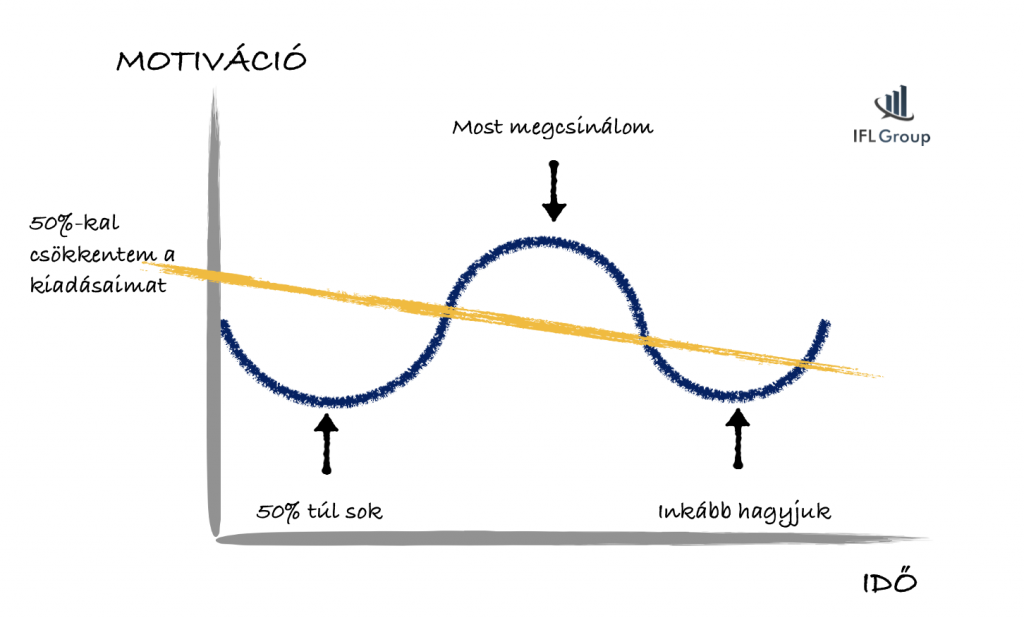

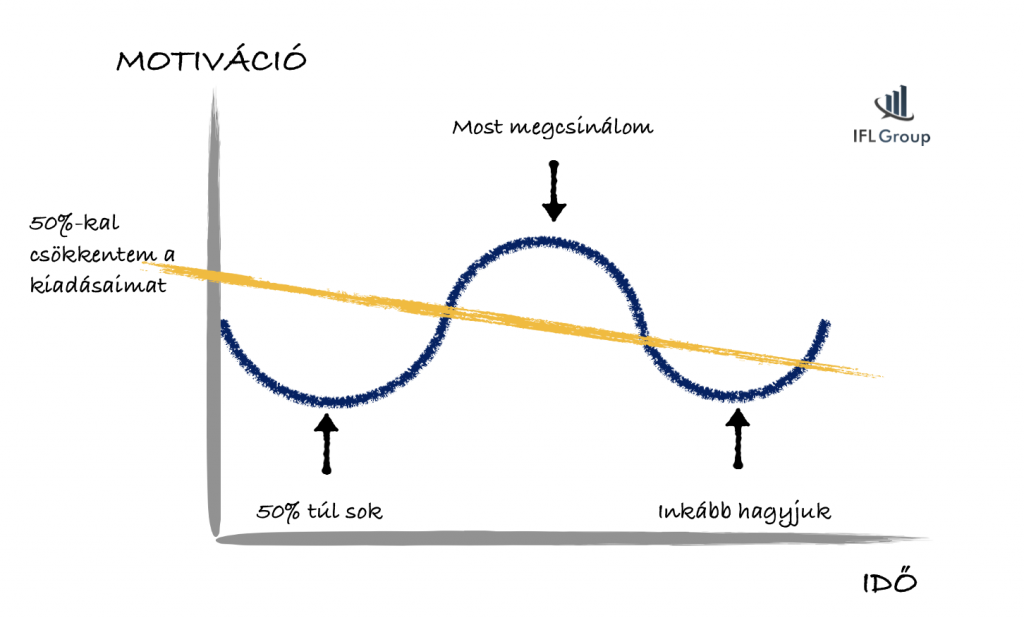

Mindenkit foglalkoztat, hogyan lehetne a havi kiadásait mérsékelni, jelentősen csökkenteni. Ez olyan, mint a fogyókúra, mindenki másra esküszik. Nézzük meg a ” spórolás 6 lépésben ” szisztémáját, aminek köszönhetően akár te is képes lehetsz havi szinten tízezreket megspórolni, miközben az életszínvonalad nem csökkent minőségben.

Ami biztosan nem működik: drasztikusan felforgatni holnaptól az életedet. Ez olyan, mintha elkezdenéd éheztetni magadat a diétában. Rövidtávon működik, hosszútávon viszont rontasz a helyzeten!

Mielőtt nekilátunk megismerni a 6 pénz spórolás szisztémáját, érdemes ráhangolódni fejben a legalapvetőbbre. El kell fogadnunk, hogy nem fog sikerülni egyik napról a másikra a kiadásainkat felezni. Ha mégis megpróbáljuk, akkor belekerülünk egy folytonosan ismétlődő spirálba, aminek keretein belül egyszer sikerül felezni a kiadásokat, aztán hirtelen megnőveljük azokat akaratlanul, majd megint megpróbálkozunk a felezéssel.

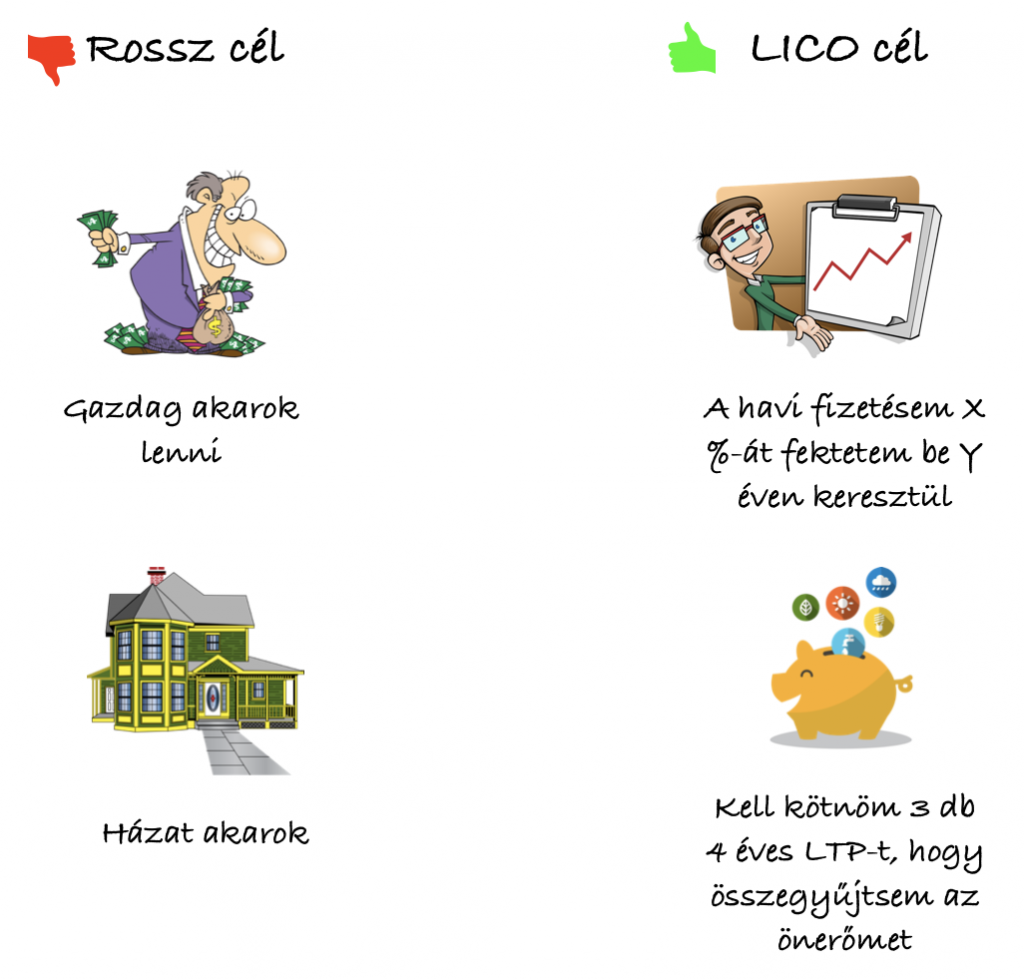

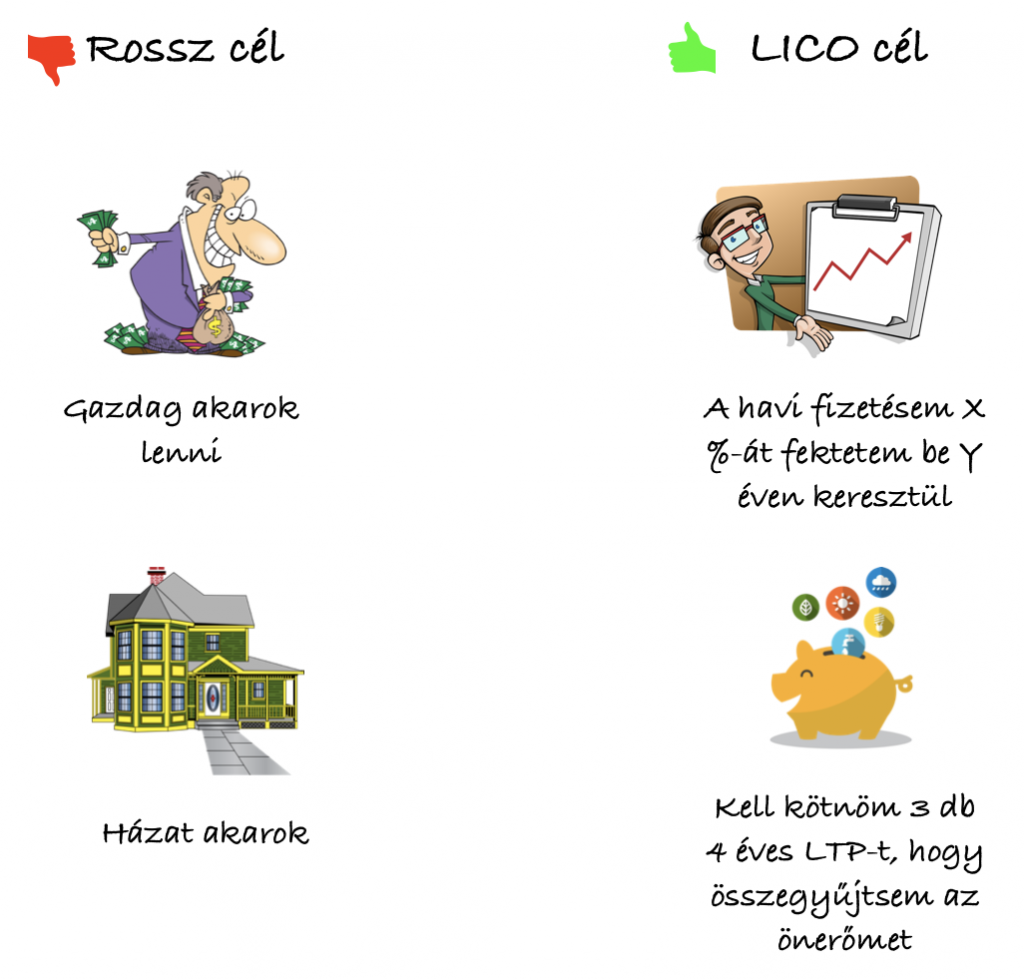

#1 Határozzuk meg a megtakarítási céljainkat

A célok meghatározásával lehetőségünk nyílik arra, hogy sose kerüljünk fókuszpont tévesztésbe, figyelmünket ne irányítsuk ad hoc jelleggel más irányba és sose kezdjünk bele egy új cél megvalósításába, mielőtt az előzőt végrehajtottuk volna.

Ez így mind szép és jó, de nem magától értetődő, hogy mindenki megfelelő célokat határoz meg. Ha pedig a célok hibásak, akkor teljesen rossz alapokra építkezve ronthatjuk el az egész tervünket. Éppen ezért én mindig a LICO (lehetőség-, idő-, célorientált) taktikát alkalmazom.

A LICO által tudok okos és reális célokat meghatározni, mivel ezáltal figyelembe veszem a saját lehetőségeimet, meg tudom határozni a szükséges időt és álmok helyett célokról, majd azok megvalósításáról tudok tervezni. Így biztosan nem marad ki sosem semmi, és valóban jó megtakarítási célokat tudok meghatározni!

Amikor megtakarítasz 20 000 forintot, akkor azt nézd, hogy csak 20 000 forintot tudtál félrerakni és ennek semmi értelme! Gondolj arra, hogy ezzel a 20 000 forinttal közelebb kerültél a célodhoz. Ha másként gondolkozol, azonnal megváltozik a motivációd is!

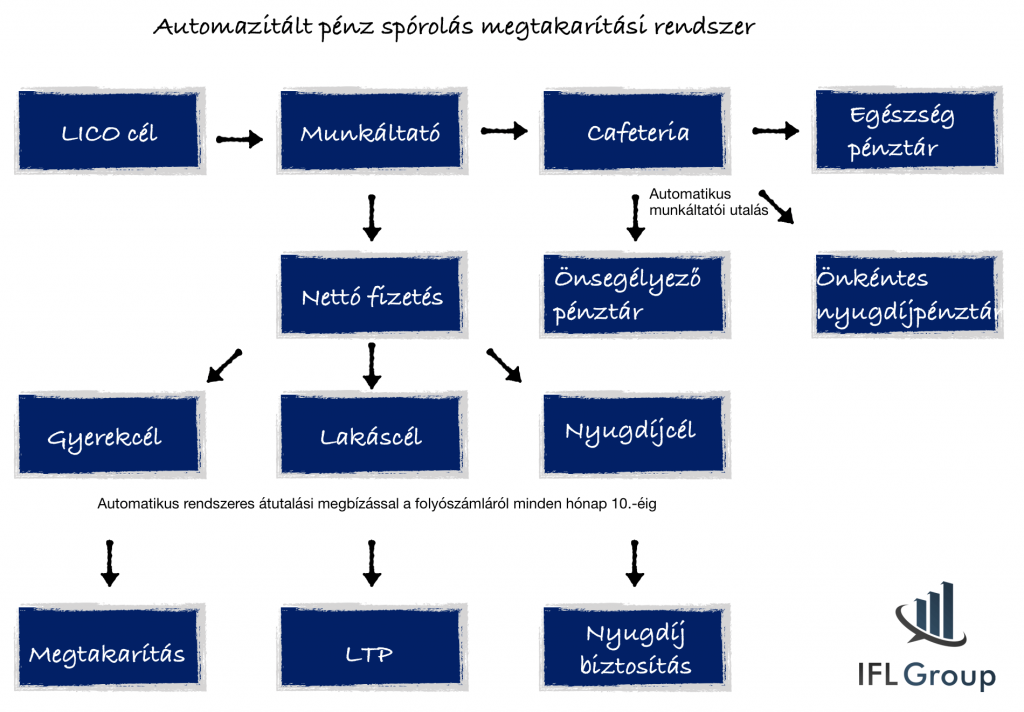

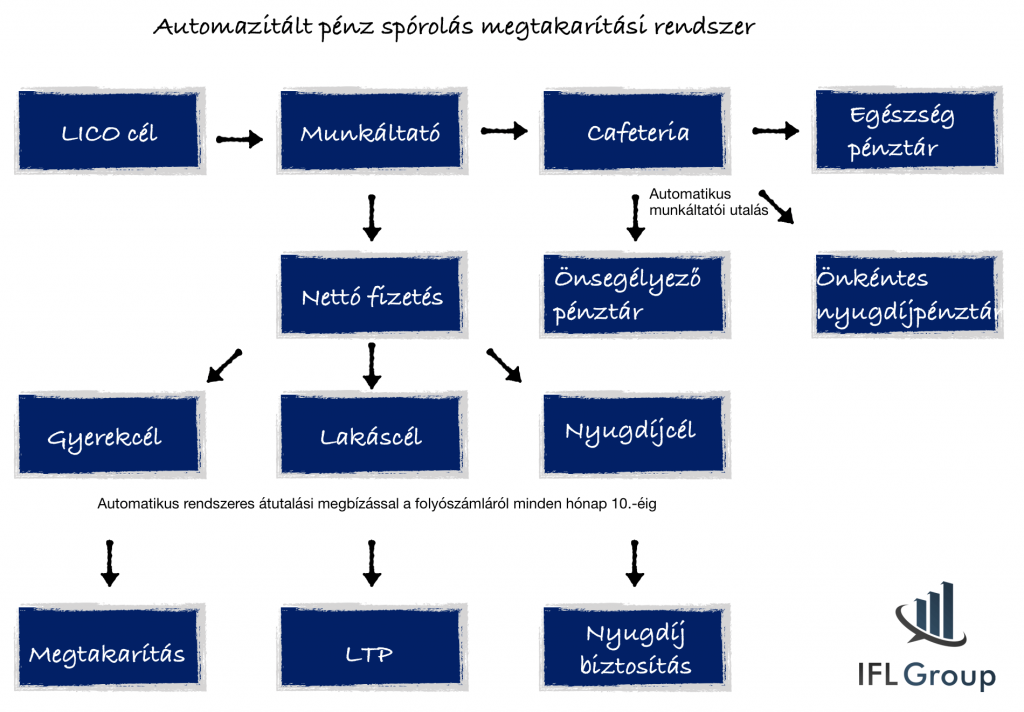

#2 Automatizáld a megtakarításaidat

Ne azt tedd félre a megtakarításodba, ami megmaradt a költéseid után, hanem költsd el azt, ami megmaradt a megtakarításaid után! #WarrenBuffet

Miért ne lehetne a megtakarításaidat ugyanúgy automatizálni, mint ahogyan a saját pénzügyi rendszereiket automatizálják a vállalkozások? Szokták mondani, hogy az a pénz, amit már nem látok, az nem létezik. Tulajdonképpen a havi megtakarításodra a legnagyobb veszéllyel te magad vagy, hiszen előfordulhat, hogy nem fizeted be, mert elköltöd másra a pénzt.

Gondolj bele! Ha sikerül egy teljesen automatizált megtakarítási rendszert kiépítened magad körül, akkor egyrészt garantálod a céljaid elérését, másodsorban egy csomó pénzt spórolsz meg azon, hogy nem neked kellett utalgatnod (mindig drágább) vagy postára rohangálni! Harmadrészt pedig fantasztikus érzés, amikor néha ránézel a megtakarításaidra és látod, hogy itt van 1 000 000 forintot, ott összegyűlt 320 000 forint, a harmadik megtakarításban pedig már 3 000 000 forintnál jársz úgy, hogy észre sem vetted!

Nézzünk meg egy automatizált pénz spórolás megtakarítási rendszert!

#3 Állítsd fel a saját „borítékos rendszeredet” – A legfontosabb a ” Spórolás 6 lépésben ” tanácsai közül!

A saját költéseimen vettem észre, mennyivel többet vásárolok sokkal nagyobb értékben, ha mindezt bankkártyával teszem, mintha célirányosan,meghatározott összeggel a zsebembe megyek le a boltba. Még a pénzügyileg legtudatosabb emberek is elismerik, hogy sokkal könnyebb azt elkölteni, amit nem látunk (bankkártya), mint azt a pénzt, ami a kezünkben van.

A készpénz mindig egészséges keretek köré szorít minket!

Éppen ezért érdemes a következő rendszert meghatározni az alábbi paraméterekkel:

- Határozzuk meg a fő kiadási kategóriákat (pl.: zsebpént, étel, szórakozás, öltözködés, sport…stb) és azt az összeget, aminél többet nem szeretnénk adott hónapra elkölteni ezekre a dolgokra

- Minden hónap elején helyezzünk el pénzt a kategóriák szerint megkülönböztethető (színkód?) borítékokba. (pl.: 10 000 forint sport borítékba, 60 000 forint az étel borítékba, 30 000 a szórakozás borítékba…stb)

- Amikor elmegyünk vásárolni/költekezni, kizárólag ezekből a borítékokból vegyük ki a rendeltetésszerinti összeget. Ha elfogyott belőle a pénz, akkor arra a hónapra ennyi volt! Még véletlenül sem pótolgatunk és hitelezünk saját magunknak!

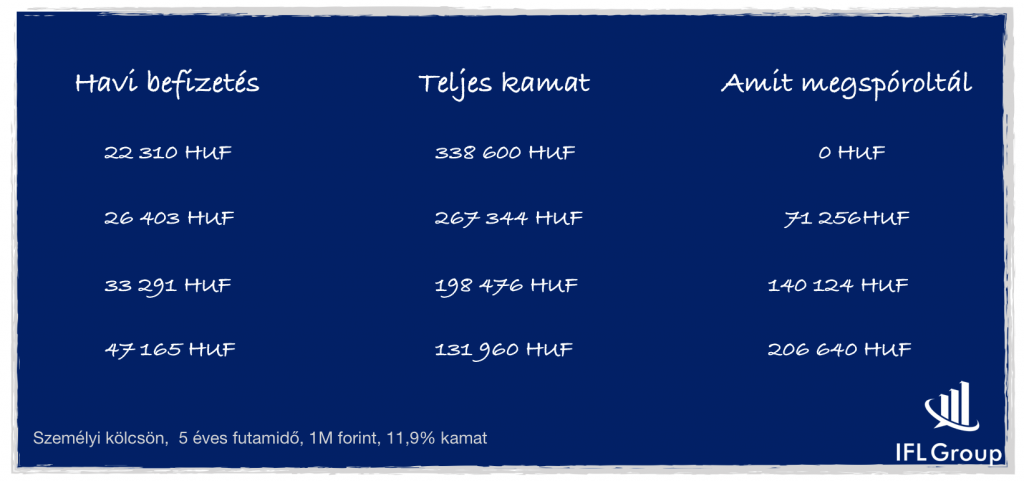

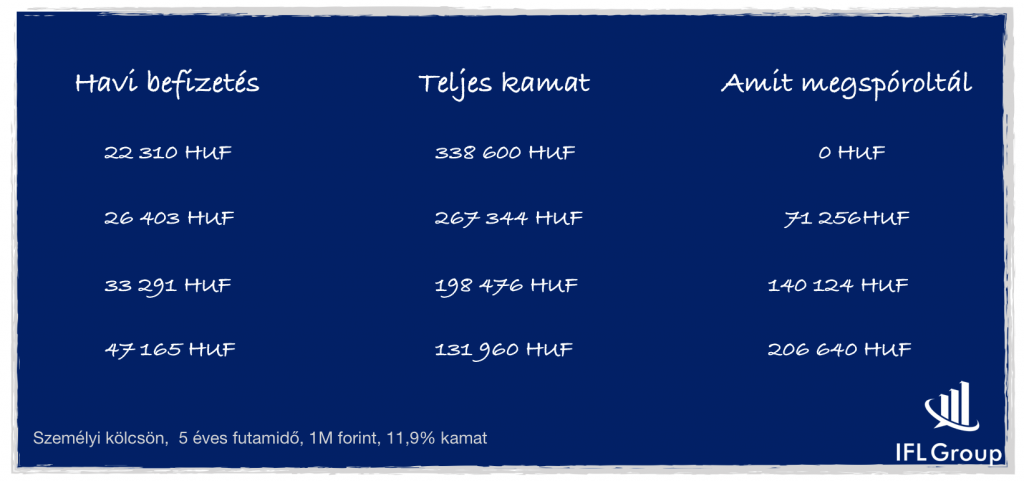

#4 Ne halmozz fel több adósságot

A leglátványosabb eredményt valószínűleg a végeláthatatlan hitelkártyák, áruhitelek és hitelkeretek felszámolásával tudjuk elérni. Számold össze, hogy az elmúlt 6 hónapban átlagosan mennyi kamatot fizettél ki a banknak a különböző adósságok miatt? 5 000 forintot havonta? 20 000 forintot? Képzeld el, hogy van, aki ezekre a hitelekre havi 40 000 forintot is kifizet, mint kamat, kezelési költség és egyéb levonások jogcímen!

Gyakran a legjobb befektetés, ha kifizeted a hiteleidet. Ha van egy hitelkártyád, aminek a kamata 21,34% évente és nem tudsz olyan befektetést, ahova garantáltan ennél magasabb hozamra tudod betenni a pénzedet, akkor a legjobban akkor jártál, ha kifizeted a hitelkártyát. Ez szimpla matek!

#5 Alkudj a szolgáltatóval

Amikor spórolásról beszélünk, akkor akaratlanul is mindenkinek az jut eszébe, hogy miről kellene lemondania. Pedig a spórolás nem zárja ki jelenlegi életszínvonalunk fenntartását! Egyszerűen arról van szó, hogy könnyebb saját magunkat gyötörni, mint felvenni a telefont és beszélni azokkal a szolgáltatókkal, akik havi szinten küldik meg számunkra a sárga csekkjeiket!

Ne legyél nagyvonalú! A szolgáltatót nem te, hanem a pénzed érdekli. Akkor te miért foglalkoznál a pénztárcád helyett a szolgáltató „lelki állapotával”? Szabad piacgazdaság van, ahol az érdekek ütköznek. Az erősebb érdek pedig győzedelmeskedik minden esetben! Mi a szolgáltató érdeke? Hogy nála költsd el a pénzedet. És mi a te érdeked? Hogy minél kevesebb pénzt kelljen ugyanazért a szolgáltatásért elkölteni!

Mikor nézted meg legutoljára, hogy a lakásbiztosításodra milyen új ajánlata van a biztosítónak? Mikor olvastál utána a folyószámlád költségeinek? Mikor beszéltél a UPC-vel, hogy elfogsz tőlük menni, ha nem adnak jobb ajánlatot? Mikor tettél meg bármit legutoljára annak érdekében, hogy a meglévő megállapodásaidat felülvizsgáld és számodra előnyösebb alkukat kötögessél meg?

Tedd meg azonnal!

#6 Kapcsold le a villanyt!

Nem az a drága, ha valamire szükséged van. Az igazán drága és pazarló élet az, amikor valamire költesz, holott nem lenne rá szükséged! Tipikusan ilyen momentum mindenki életében a villany és az elektromosság! Te mindig lekapcsolod a villanyt, ha nem vagy az adott helyiségben? A TV csak akkor megy, ha nézed? Előfordult már veled, hogy nemtörődömségből úgy mentél el otthonról, hogy nem kapcsoltad le a konyhában a lámpát?

De ugyanez az oda nem figyelés igaz lehet az életed számos pontjára! Nézzük meg azokat a családokat, ahol Apa autóval megy le minden alkalommal a boltba. Akkor is, ha nagybevásárolni kell és akkor is, ha egy macskaalmot kellene beszerezni. Egyáltalán nem mindegy, hogy egy hónapban 5x kell megtenni az otthon-bolt utat, vagy 20x. Mi adja a különbséget?

A tervezés hiánya!

Érdemes előretekintően, tervszerűen elvégezni bizonyos dolgokat, mint a bevásárlás. Azok fizetik a legtöbbet, akik mindenféle terv és bevásárlólista nélkül mennek le a boltba és azt sem tudják, hogy másnap mit fognak enni. Ők azok, akik egy hónapban akár 400%-kal többször teszik meg autóval ugyanazt az utat!

Matek:

Ha a bolt 3,33 km-re van az otthontól, akkor az oda-vissza út 6,66 km.

Aki havonta 5x teszi meg ezt az utat, az üzemanyagban befizet nagyjából: 1 060 forintot (33,3 km)

Aki havonta 20x teszi meg ezt az utat, az üzemanyagban elhasznált nagyjából: 4 240forintot (133,2 km)

A különbség máris 3 180 forint havonta, 38 160 forint évente, 190 800 forint ötévente! És ez elkerülhető egy kis tervezéssel!

Szeretnél a nyugdíjadra félretenni? Segítek!

A LICO taktika Szarvas Norbert-IFL Group szellemi terméke. Hivatkozni rá, felhasználni forrásmegjelöléssel lehetséges! Minden jog fenntartva.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 6. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | szept 18, 2017 | Cikkek - pénzügyi blog, Felső bal, Gyerekmegtakarítás, megtakarítás

A szülők biztosan szeretnének a gyermekük számára minden feltétel biztosani, ami emberileg lehetséges. Ennek egyik része a stabil anyagi háttér biztosítása, amit a legegyszerűbb gyermekmegtakarítás programon keresztül lehet elérni. De mégis milyen hibákat követnek el a szülők ezzel kapcsolatban, amit egy kis tudatossággal orvosolni lehetne?

#5 Csak hisszük, hogy a gyereknek kötünk meg valamit

3 éves a gyermeked és szeretnél neki kötni valamit? Akkor miért 5-10-15 éves programban gondolkozol? Tipikusan ilyen termék a lakástakarék, aminek futamideje 4-5-6-8-10 év. A szülő gyerekmegtakarításként köti meg, holott mindannyian tisztán látjuk, hogy 7-13 éves gyerek ritkán vesz magának lakást, pláne nem az összegyűlt 1,2-3,3M forintból. Akkor mégis mire használják majd fel a pénzt?

Természetesen mindig jól jön a pénz a családi fészek felújítására! A probléma az, hogy ez nem kifejezetten a gyereknek készül, maximum a gyerekért. Felnőttként ebből a következő 30-40-50 évben nem fog sokat profitálni. Pedig mi volt az eredeti cél? „jó lenne pénzt gyűjteni a tandíjra, vagy egy lakásra, vagy albérletre, vagy autóra…”- szerinted ebből mi valósul meg ebben az esetben?

#4 A semminél jobb a kevés, de az még mindig nem sok

A legtipikusabb, hogy a szülő a családi pótlék egy részét tenné félre gyerekmegtakarítás céljának, ami általában a 10-15 000 forint körüli összeg. Fontos megjegyezni, hogy az a szülő, aki ennyit elkezd ma félretenni, már jelentősen hozzájárult ahhoz, hogy a gyermekének könnyebb legyen belépni a felnőtt korba és megkezdenie az életet.

Viszont ne felejtsük el, hogy ebből a 15 000 forint 18 éven keresztüli megtakarítás 6-8M forint megtakarítást jelent számunkra lejáratkor. Ez ma szép összeg lenne, viszont az infláció képes elértékteleníteni ezt az összeget. Gyakori hiba, hogy a kezdeti megtakarítási összeget nem emelikk meg menet közben, így reál értéken egyre kevesebbett fizetnek be. A legfontosabb, hogy mindig jelenértéken fizessünk be, éppen ezért érdemes évente 3-5%-kal megemelni a befizetéseket.

#3 Kikerülöm a szakembereket

El kell fogadni, hogy a gyerekmegtakarítás megkötéséhez ugyanúgy szakemberhez kell fordulnunk, mint amikor az autónkat szeretnénk megcsináltatni. Ilyen esetben nem működik az, hogy a szomszéd Pistikével kötünk szerződést, hogy neki jó legyen és kapjon jutalékot. Hiába kedveljük a másikat, azzal komoly károkat okozhatunk magunknak, ha egy laikus kezdő által ajánlott drága és rossz termékben köteleződünk el 10-20 évre.

Gondolj bele, hogy havi 15 000 forintos befizetésnél termék és termék között lehet évente 20 000 forint különbség (költségek, bónuszok, hozamok összességéből 20 éves átlagra vetítve). Ez 10 évente azt jelentené, hogy majdnem másfél évnyi befizetésedet bukhatod el, 20 éves futamidőnél pedig akár 3 évnyi befizetést. Megéri neked csak azért, hogy Pistike keressen 60 000 forintot? Akkor inkább fordulj hiteles szakemberhez és adj Pistikének 30 000 forintot a semmire. Sokkal jobban járnál…

#2 Az állami támogatás túlságosan zavaró

Sokakat kecsegtet a start számla és a 10%-os állami támogatás. Ez a hívószó, amiért megkötik a terméket. A probléma ezzel az, hogy a számos korlátozás mellett évente maximum 6.000 forintot kaphatunk a 10% támogatás címén. És mit ér ma 6.000 forint? 60.000 forinthoz képest mennyit ér? 600.000 forinthoz képest? És 6.000.000 forinthoz képest az évi 6.000? Mindig mérlegelni kell, hogy mit írunk alá, milyen kötelezettséget vállalunk és cserébe mit kapunk vissza.

Ugyanez a helyzet a lakástakarékpénztárral, ami vitán felül a legjobb elérhető termék a teljes piacon a megfelelő konkrét cél esetében. De minden másra használhatatlan. Mégis sok szülő ezt az opciót választja az évi 72.000 forint miatt, miközben az egész semmit nem ér, ha a gyereknek pénzt akartunk adni vagy a tanulmányait támogatni. A támogatás egy plusz dolog, ami megfelelő keretek között rendkívül jó lehetőséget nyújt. Tudni kell viszont ezeket a kereteket meghatározni.

#1 Túlságosan fegyelmezetlenek a gyerekmegtakarítás kapcsán

Azt vettem észre, hogy az átlagos szülők a „megszületett a baba” kezdeti lelkesedés miatt akarnak valamit kötni. Ilyenkor minden létező dolgot meg akarnak adni gondolkodás nélkül a gyereknek. Sajnos sokan lemorzsolódnak 2-3-4 év elteltével, amikor már vége a kezdeti eufóriának és a gyerekmegtakarításba fizetett összegnek meg lenne a helye az új tv törlesztésénél is…

Sokan félnek az elköteleződéstől, de valójában az elköteleződés az egyetlen opciód, ha komolyak a szándékaid. Enélkül esélyed nem lesz 20 éven keresztül minden hónapban gyűjteni a pénzt. Sajnos a „sárga csekk” a legnagyobb erő, ami képes kényszeríteni téged a fegyelmezett befizetésekre. Ennek azonban ára van, mint például nem férsz hozzá hamarabb a pénzhez. Neked kell eldönteni, hogy melyik a jobb opció: nem kötelező fizetni és végül nem lesz gyerekmegtakarítás vagy kötelező fizetni, de ezt tényleg mindig teljesíteni kell.

Te szeretnél gyerekmegtakarítást indítani?

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.