Szerző: Szarvas Norbert | okt 21, 2017 | Alsó jobb, Cikkek - pénzügyi blog, tippek&trükkök

Valljuk be férfiasan, hogy a karácsony totálisan elanyagiasodott. Minden az ajándékokról szól. Lassan karácsony van és már elkezdődött az ipari mennyiségű karácsonyi giccs prezentálása a plázákban. Az a baj, hogy rengeteg ismerősöm számára a karácsony egyet jelent a hetekig elnyúló gyomorideggel, illetve a ténnyel, hogy a nehezen felhalmozott megtakarításaik egy részét KÖTELEZŐ elkölteniük, ha nem akarnak sértődéseket.

Márpedig karácsonykor senki nem szeretne vitatkozni, hiszen ez a szeretet ünnepe. Ezért fejleszegve irány a karácsonyi nagybevásárlás, ahol röpködnek az 5-10 000 forintok / szeretett rokon/ismerős.

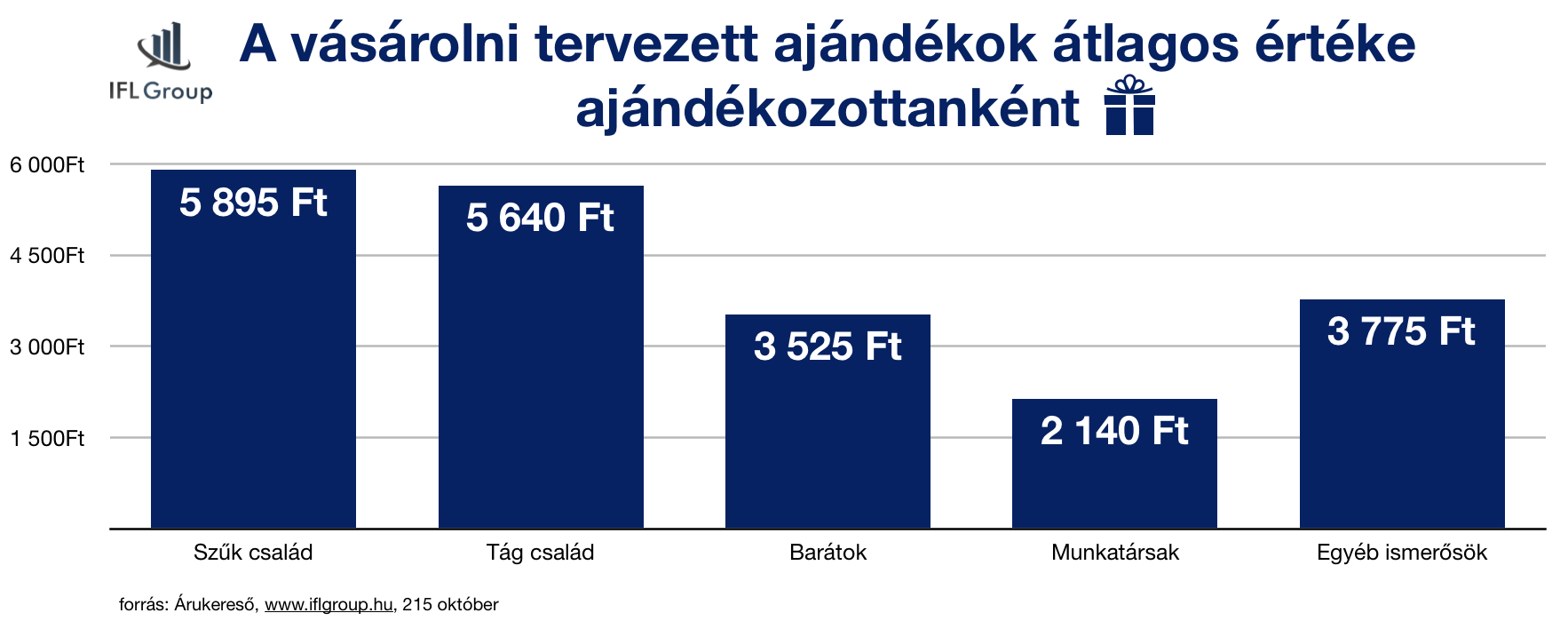

Túl sokat költünk ajándékokra

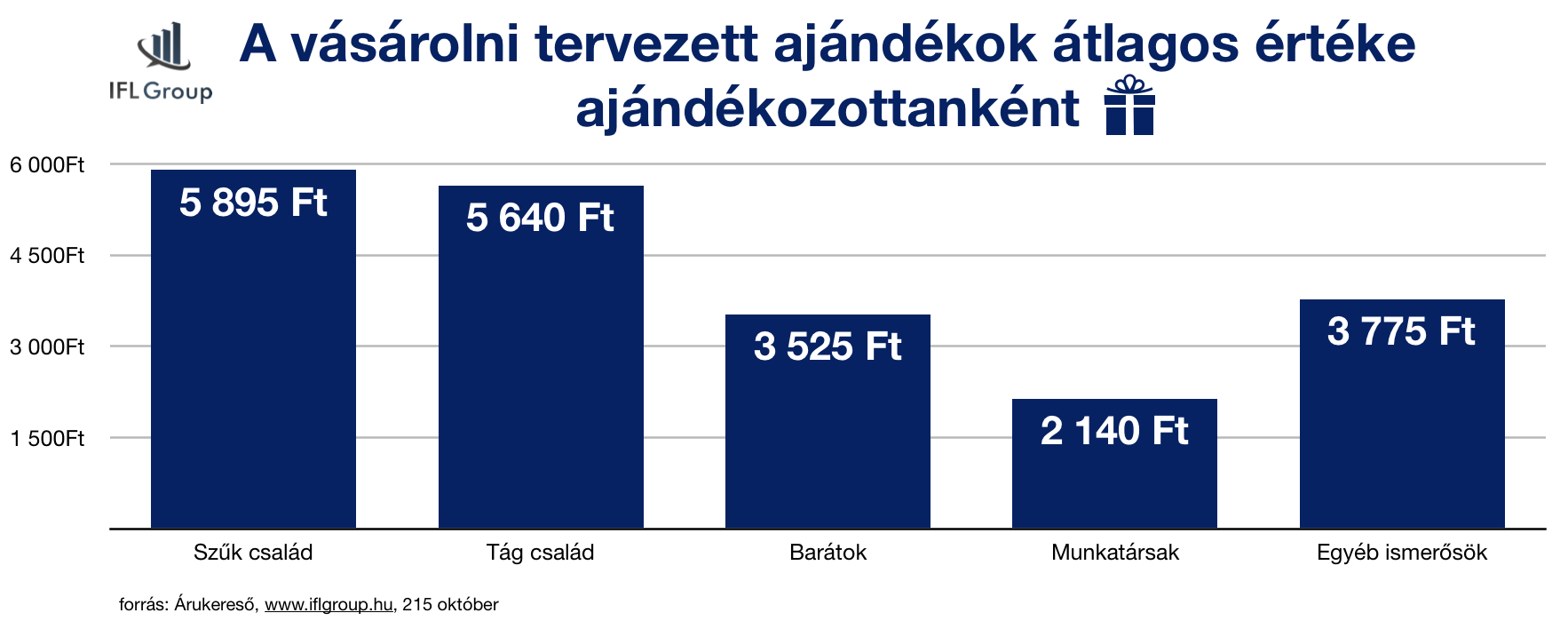

A legnagyobb problémát alapvetően az ajándékok értékének a növekedése és az ajándékozandó személyek számának az emelkedésének a szorzata okozza. A karácsonyi ajándékozás egyértelműen kilépett a “szűk szeretteink” körében és ma már a másod-, harmadvonali ismerősöket is “illik” megajándékozni, ha az átlagosnál valamivel jobb kapcsolatban vagyunk velük.

Sosem a pár ezer forintos összeggel van a baj, hanem a ténnyel, hogy ezt nagyon sokszor el kell költenünk ezen az ünnepen! Gondolj bele, hogyha átlagosan 3 000 forintért vásárolsz ajándékot 20 embernek (család, barátok, munkatársak), akkor elköltöttél máris 60 000 forintot. És ebben a számban nincsen benne a párodnak, illetve a gyerekeknek szánt ajándékcunami sem, amely tételek gyakran 50-100 000 forintos kiadást is jelenthetnek egy átlagos család számára.

Nem csodálom, hogy karácsonykor megéled saját pénzügyi krízisedet, ha kötelezően “el kell költened” 150 000-200 000 forintot ajándékokra, kacatokra, apróságokra.

Készíts karácsonyi listát

A legfontosabb lépés, hogy felkészülj tudatosan a karácsonyra megajándékozandó személyekre mind mennyiségben, mind minőségben. Be kell látnod, hogy akármennyire szeretnéd, nem leszel képes minden embert megajándékozni, mert akkor oda a család teljes megtakarítása.

Ehelyett válaszd az okos megoldást és írj össze egy listát azokról, akik eszedbe jutnak. Majd a nevek mellé írjál számot 1-től 5-ig attól függően, hogy mennyire fontos számodra az adott illető, mennyire volt jelen a mindennapjaidban, az életedben az elmúlt évben. Legyél szigorú és csak annak adjál 5-öst, aki tényleg a legbelső körödhöz tartozik! (A családi kötelék nem jelent automatikus 5 pontot)

Miután szigorúan és megfontoltan végigpontoztad a névlistát, húzd le azokat a neveket, akik 1 vagy 2 pontot kaptak. Ők azok a személyek, akiket csak azért ajándékoznál meg, mert “illik”, egyébként semmilyen szinten nincsenek befolyással az életedre és egyáltalán nem fontos nekik “megfelelned”!

Határozd meg a költségvetésedet!

Nagyon fontos, hogy a költségvetésed meghatározásához a saját anyagi lehetőségedet vedd alapul, és ne figyelj oda arra, hogy mások miként cselekszenek. Ha nem szeretnél csalódást okozni, akkor érdemes előre megbeszélni mindenkivel, hogy mi legyen a költség/ajándék keret, de ne hagyd magadat, hogy egyfajta árversenybe kezdjetek. Ha valaki többet akar rád költeni, akkor örülj neki és köszönd meg. Az az ő döntése, nem pedig a tied.

Nagyon egyszerű meghatározni a költségvetést. A decemberi bevételetek maximum 25%-át költheted el (nem kötelező mindet) ajándékra. Mondjuk azt, hogy a párod és saját összes bevétele 400 000 forint. Ebben az esetben maximum 100 000 forintot költhettek el ajándékokra (ebbe már benne van az egymásnak és gyerekeknek adott ajándék is!).

50-50%-os szabály

50-50, azaz a rendelkezésre álló keret 50%-át költhetitek egymásra és a gyerekekre, míg a másik 50% megy mindenki másnak az ajándékára. Így a példánál maradva 50 000 forint.

Most előveszed a papírodat és összeadod a számokat a megmaradt nevek mellett. Kijön például az, hogy 30. Akkor az 50 000 forintot elosztod 30-al, így az adott évi karácsonyi egységnyi pénzed a 1666 forint lesz. Innentől már egyszerű, mert akinek 3 pontot adtál, az maximum 1 666x 3 forintért kap ajándékot, míg a 4 pontos 4x 1666, az 5 pontos 5×1666 forinrt értékben kaphat maximum ajándékot.

Mindig a keretedből számoljuk ki az egységnyi ajándékpénzt, és véletlenül sem az emberek számából kezdjük levezetni a keretünket. Gondolj bele, hogyha így cselekednél, akkor mi történne veled! Van 15 ember, akit meg szeretnél ajándékozni és mindenkire átlagosan 4 000 forintot szánsz, akkor 15x 4000 =60 000 forint, ami túlment az amúgy számodra megengedhető kereten…

Vásárolj be előre

Nem szabad attól félned, hogy “mi lesz, ha túl korán veszem meg az ajándékot?”. Mi az igazi probléma? Az a félelmed, hogy ablakon kidobott pénz, mivel a barátságotok nem annyira erős augusztusban vagy szeptemberben, hogy még kitart a decemberi időszakban? Félsz attól, hogy menet közben érvényét veszti a “neki szeretnék ajándékot venni” dolog?

Akkor ez az ember nem annyira fontos neked per pillanat. Így a listádon 1 vagy 2 pontot kell adnod neki és probléma megoldva.

Ha megnézzük a standard karácsonyi ajándékozási listákat, akkor tipikusan a család van rajta és a legjobb barátok, munkatársak. Ezek egész évben fix emberek szoktak lenni, akik mellé “utolsó pillanatban” beeshet még egy-két ember. De ez a teljes listád maximum 10-20%-a lesz majd. Így a meglévő 80%-nak már előre, és lényegesen olcsóbban be tudod szerezni azt, amit szeretnél!

Aki utolsó pillanatra hagyja az ajándékvásárlást, az átlagosan 30%-kal többet fizet ajándékra, mint azok, akik tudatosan vásárolnak előre…

Korrekt pénzügyi tanácsadásra van szükséged? töltsd ki az űrlapot!

Szerző: Szarvas Norbert | okt 16, 2017 | Banki termékek, Cikkek - pénzügyi blog, Felső bal, Hitel

Tovább csökkennek a jelzáloghitelek kamatai. Ráadásul az MNB törekvése a változó kamatozású hitelek piacról való kiszorítására kifejezetten üdvözítően hat majd szerintem az általános pénzügyi kultúrára és lényegesen kevesebb „hitelkárosultat gyárt” majd emiatt a rendszer. Hiszen a forint alapú hitelek legnagyobb veszélye pontosan az olcsóbb, kiszámíthatatlan, változó kamatozású hitelek voltak, amit sokan ugyanolyan logika mentén választottak ezidáig, mint régebben a devizahiteleket! Ennek viszont lassan vége! Nézzük meg, hogy ebben az új környezetben milyen hitelstratégiával tudjuk a legtöbb hasznot hajtani!

Egy konkrét hitelhez és szituációhoz képest viszonyított egyedi stratégiát mutatok be, amit szakértő nélkül nem javasolt önállóan megvalósítani!

Milyen lakást vásárolhatok hitelből?

Gyorsan fussunk végig a kötelező körökön. A mai példában egy olyan átlagos család élethelyzetébe képzeljük magunkat, ahol Okos Eszter még felsőoktatásban tanuló, aki 3 hónapos állapotos, jövedelme pedig még nincs. Okos Jakab (a párja) pedig havonta nettó 400 000 forintot visz haza. Albérletben laknak és elérkezettnek látták az időt, hogy végre saját lakásba költözzenek. Ehhez azonban hitelre lesz szükségünk.

A törvény szerint hitelre maximum (400 000 forint vagy alatta) a fizetés 50%-át lehet költeni. Az IFL ajánlása, hogy hitelre maximum 35-40%-ot szánjunk, máskülönben komoly bajba kerülhetünk, ahogyan változik az élethelyzetünk…

Mivel Okoséknak sikerült 3M forint önerőt összegyűjteni (+ tartalék az illetékre, ügyvédre, ügyintézésre), ezért maximum 15M forint értékben (80-20-as szabály) nézelődhetnek az ingatlanpiacon.Gyors fejszámolás után kiderül, hogy 12M forint hitelre lesz szükségük, amit a lehető legokosabban szeretnének felvenni.

CSOK-ot mikor érdemes ígénybe venniük?

Kapásból rávághatnánk, hogy a hitelösszeget simán tudjuk csökkenteni CSOK támogatással. Azonban egyáltalán nem mindegy, hogy mikor és milyen feltételekkel vesszük ígénybe a CSOK-ot? Okoséknak jelen pillanatban csok szempontból egy meglévő gyermekük (magzat) van. Terveik szerint még egy gyereket biztosan szeretnének, ezért akár a 2 gyermekes csok is játszhat a dologban.

Azonban nem zárják ki annak a lehetőségét, hogy a jövőben még egy harmadik gyereket is bevállaljanak. Ebben az esetben biztosan költözniük kellene egy nagyobb házba, amihez jól jön majd a CSOK 10+10, mint lehetőség (arra számítanak, hogy nem szűnik meg 2019 után ez az összeg). Ha most felveszik használt lakásra a 2 gyermekes csok támogatást, akkor megkapnak 1 430 000 forintot.

Ez azt jelenti, hogy a jövőben a CSOK 10+10-ből ennyivel kevesebbett kapnának meg, ugyanakkor addig sem az albérletbe fizetnek, hanem a saját lakásukat törlesztik vissza és növelik a családi vagyont ezáltal. Éppen ezért Okosék úgy döntenek, hogy biztosra mennek és most a 2 gyerekre felveszik a CSOK támogatást!

A tényleges hitelösszeg, amire szükségük van: 10 570 000 forint

Milyen hitelkonstrukcióban gondolkodjunk?

Mindenféleképpen annuitásos hitelben kell gondolkodunk, ami azt jelenti, hogy a bank felé fizetünk kamatot és tőkét is. Ezáltal a tőketartozásunk folyamatosan csökken. Egyedüli kérdésként a futamidő szokott felmerülni. Okosék úgy gondolkodnak, hogy minél hamarabb „megszabaduljanak” ettől a hiteltől, hiszen nem szeretnének életük végéig eladósodni.

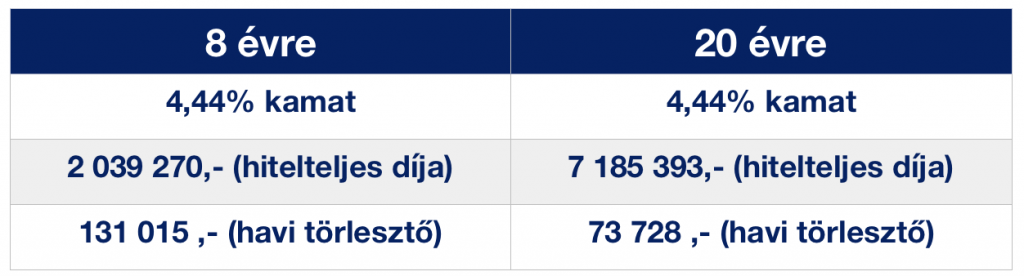

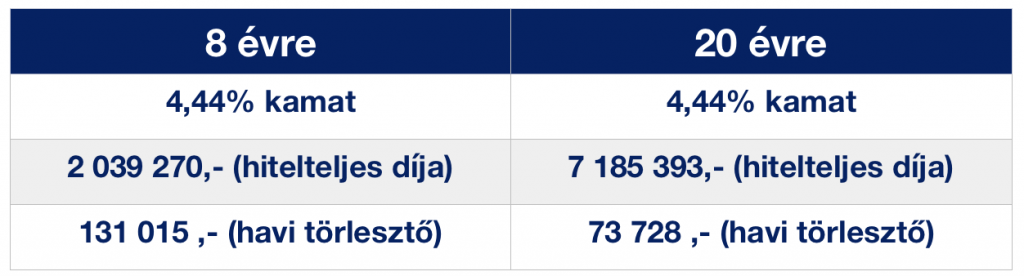

Ilyenkor logikus megoldás a „minél rövidebb futamidő”. De akkor hol lenne az okosság a teljes konstrukcióban? Mitől lenne egyáltalán hitelstratégia, ha simán bemegyünk a bankba és elvitelre kérjük 8 évre? Nézzük meg mi történik ezzel a havi törlesztőrészlettel és kamattal, ha 20 évre vesszük fel:

kamatperiódusban érdemes minél hosszabb időre fixálni. Okosék az 5 éves fix mellett döntöttek

Láthatjuk, hogy a „minősített fogyasztóbarát hitelek” korszakában a futamidővel nem változik a kamat. Értelemszerűen minél rövidebb ideig fizetünk kamatot, annál olcsóbb volt nekünk ez a hitelt. Ennek oka, hogy a kamatot minden évben a teljes és aktuális tőketartozásunkra számítják ki. Ha előbb szeretnénk kifizetni egy hitelt, akkor mindig az aktuális tőketartozást+ végtörlesztési/előtörlesztési díjat kell megfizetnünk. A bank nem kéri számon rajtunk az „elmaradt” kamatait. Ettől nem kell félni!

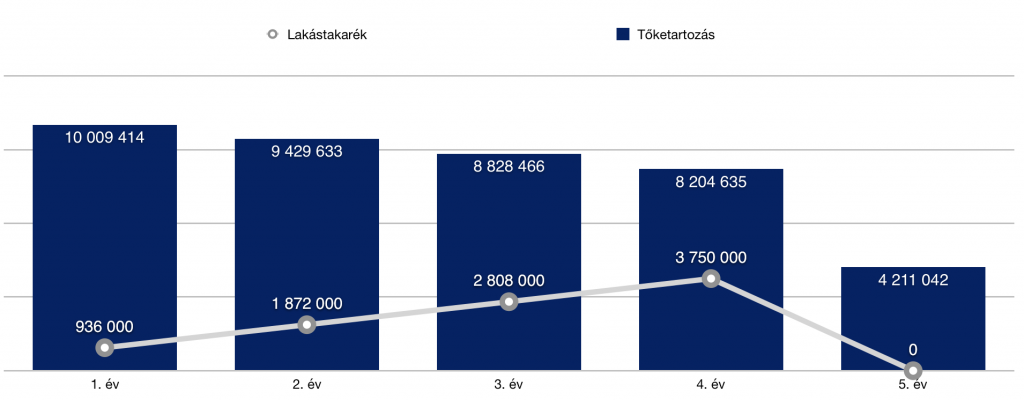

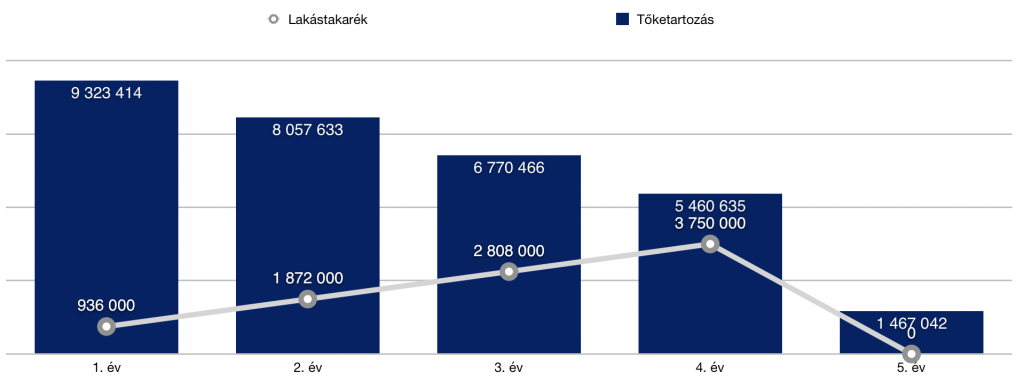

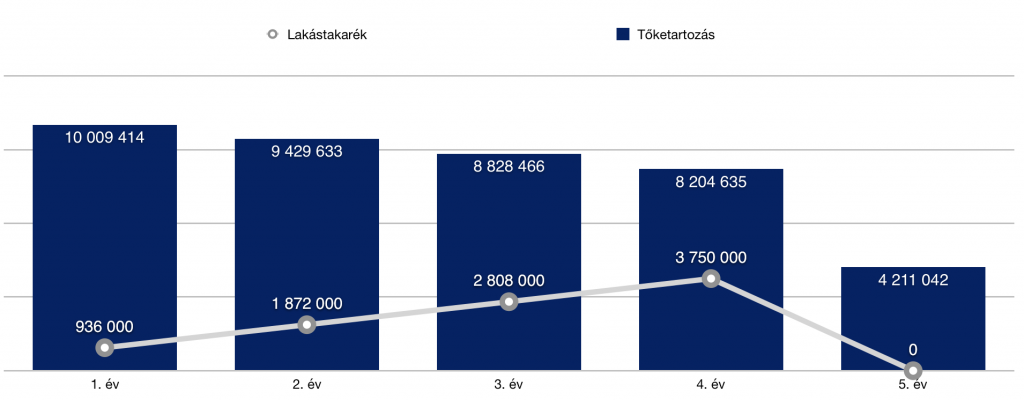

Kombináljuk lakástakarékkal

Az első okos húzásunk az lehet, ha lakástakarékkal szeretnénk kombinálni a hitelünket. Ezt azonban kizárólag abban az esetben éri meg, ha a lakástakarék EBKM-je (kamata) magasabb lesz, mint a hitel kamata. Magyarul ugyanazt a pénzt jobban tudjuk fialtatni a lakástakarékban, mintha a banknak adnánk oda.

A konstrukcióban Okosék ingyenesen törleszthetnek elő lakástakarékból a hitelbe, ezért ezzel a költséggel nem kell számolniuk. Viszont törvényileg maximum 2%-os lehet ennek a díja!

Nagyon fontos, hogy ne csak a végösszeget vegyük figyelembe, hiszen alapvetően a végösszeget (ha nincsen akció) csökkenti a számlanyitási költség illetve a havonta fizetendő adminisztrációs díj miatt alapvetően többet kell befizetnünk 7 200 forinttal. De talán ezek nem azok a jelentős összegek, amik meghatározzák a hitelünket!

A keretünket alapvetően az eredeti feltételekhez kell igazítanunk. Ez azt jelenti, hogyha a 8 éves hitel 131 015 forint lenne, és a 20 éves futamidővel 73 728 forintot kellene fizetnünk, akkor a „szabad hitelkeretünk” 60 000 forint. Tehát tudunk 3 db lakástakarékot kötni…

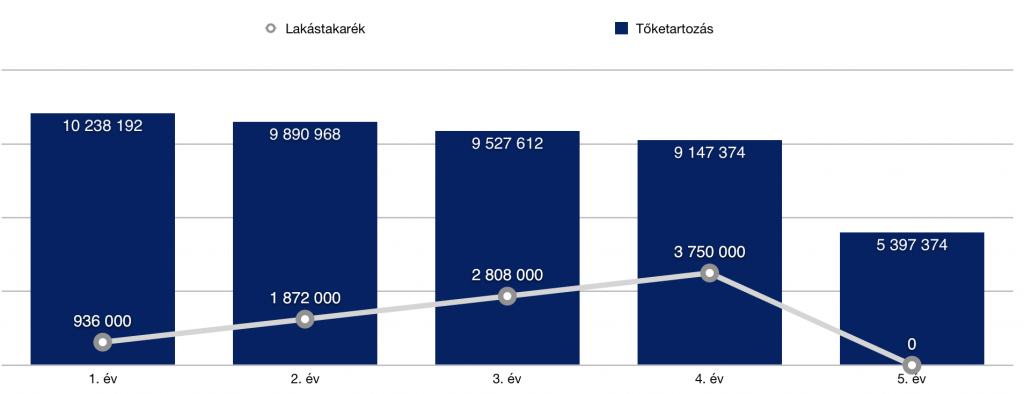

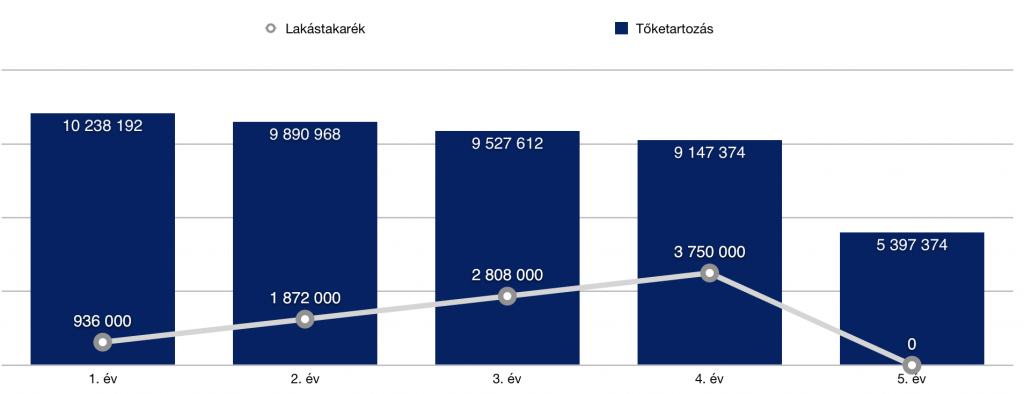

Láthatjuk, hogy 3×20 000 Ft/ hó lakástakarékkal+ az annuitásos hitel miatti tőkecsökkenéssel a tőketartozásunkat az 5. évre le tudjuk csökkenteni 5 397 374 forintra. Most egyenlőre ne menjünk tovább, vonjuk le a tanulságokat és a végén fésüljük össze a kapott értékeket, ugyanis a stratégia többi elemével alapvetően az első 4 évben még tudunk játszani!

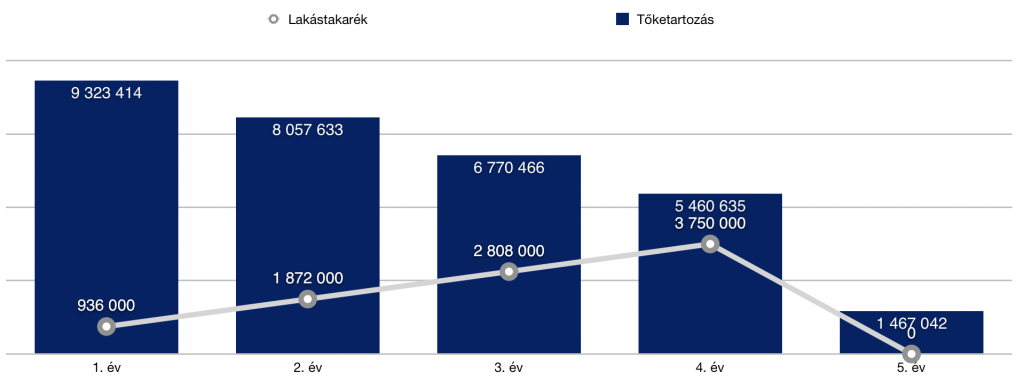

Használjuk fel a cafeteria-t!- Lakáshitel támogatás

Amennyiben a munkáltatónktól kapunk cafeteria és lehetőségünk van a lakáshitel támogatást választani, akkor érdemes élni ezzel a lehetőséggel A keretösszeg 5 évente 5 millió forint, amit akár havi felosztásban is megkaphatunk. Mint ahogyan a legtöbben, így Okosék sem kapnak a munkáltatótól havi 83 000 forintot, viszont havi 15 000 forintot erre a célra mégis engedélyez a munkáltató!

a lakáshitel támogatás 2017-ben adómentességet élvez, ugyanakkor bizonyos feltételeknek meg kell felelnünk!

- a támogatott személynek az ingatlanban tulajdonosnak vagy haszonélvezőnek kell lennie

- egyeztetnünk kell az indító bankkal, hogy az el tudja e ezeket a feladatokat látni- igazolást kell kiállítania a kiadás évét követő január 31-ig számunkra az indított juttatásokról

- a támogatás a vásárlási vagy építési ktg. 30%-ig terjedhet ki, maximum 5 millió forint. Tehát Okosék 15M forintos lakásához maximum 4,5M forintot kaphatnának. Mivel havonta 15 000 forintot fizetne a munkáltató, ami 900 000 forint 5 év alatt, ezért beleférnek a keretbe.

- Úgynevezett méltányolható szobaszámnak is meg kell felelnünk, ami Okosék esetében (2 felnőtt+ 1 meglévő+1 vállalt gyerek) 4 szoba. Ennél nem költözhetnek nagyobb lakásba, ha szeretnék ezt a támogatást.

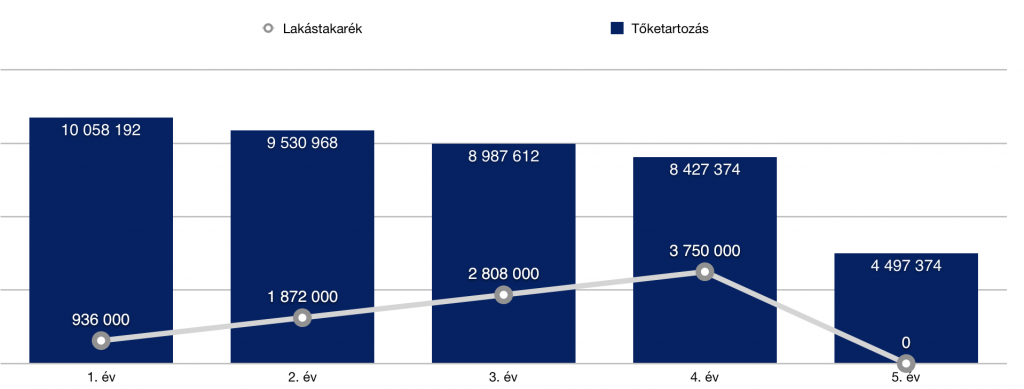

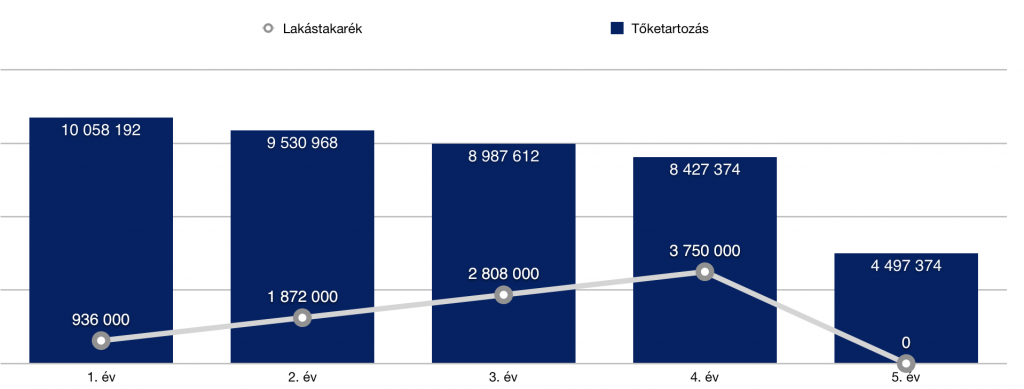

Nézzük meg hogyan alakul ezzel a támogatással a tőketartozásuk:

Láthatjuk, hogy szépen tudtuk ezáltal az első 4-5 évben csökkenteni a tőketartozásunkat. Menet közben a havi fizetendőnk is csökkent, hiszen folyamatosan csökkent a tőketartozásunk is a lakáshitel támogatás cafeteriából féle előtörlesztésnek köszönhetően. Ez azonban annyira minimális, hogy most ezt nem számoltam ki. (Örülünk neki, hogy havi szinten idővel pár ezer forint a zsebünkben marad). Viszont nem számolok itt sem tovább, mint 5. év. Nézzük meg, mi történik a többi okosság megvalósulása esetén!

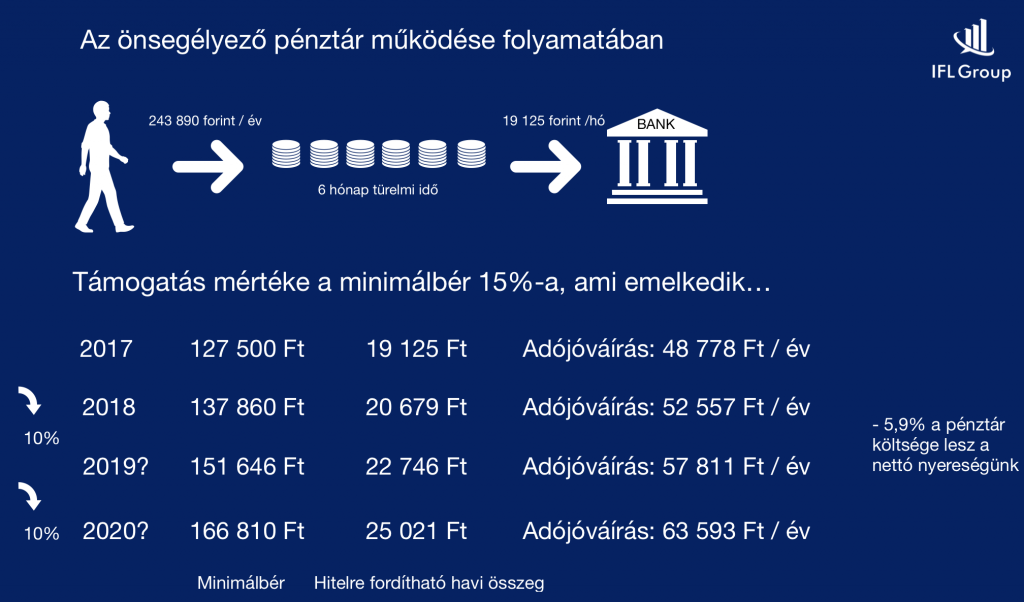

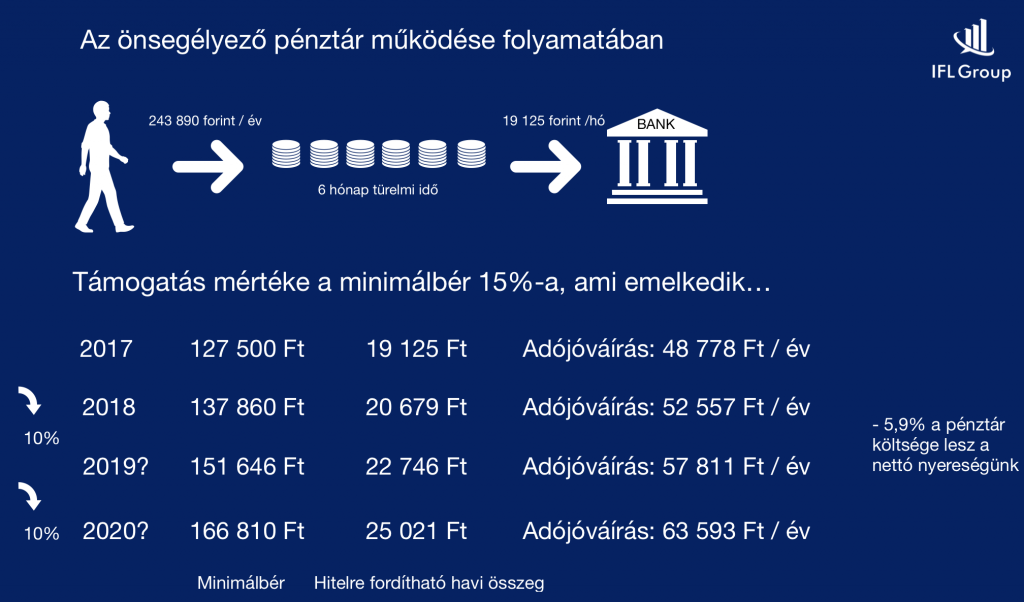

Önsegélyező pénztár, mint adójóváírás a hitelhez

Sokan nem tudjátok, de az önsegélyező pénztár (ha szeretnél kötni, írjál emailt nekem: szarvas.norbert@iflgroup.hu) felhasználható hiteltörlesztéshez is. A működése pontosan ugyanolyan, mint a már ismert egészségpénztár esetén. Minden befizetésre jár 20% adójóváírás (amennyiben fizetünk megfelelő mértékben SZJA-t), amit aztán felhasználhatunk.

A 1993. év XCVI törvény 2016. január 1-n hatályba lépő módosítás miatt a pénztáron keresztül fizethető a lakáshitel törlesztőrészlete, ami után adókedvezmény vehető ígénybe.

A kezelési költség 5,9%, vagyis az állami támogatást, ha csökkentjük a Pénztár költségével, még akkor is nyersz rajta 14%-t. Van még egyszeri 4.000 Ft számlanyitási díj és kártyadíj 2.000 Ft két évre, mert a pénztárból a gyógyszerekre, szemüvegre, családalapításra, gyermekruházatra és egyetemi tandíjra is költhetsz. Vagyis az ilyen jellegű kiadásaid után is kapsz adókedvezményt, ha azt az IZYS számlán keresztül fizeted.

A számlára feltöltött összegnek 6 hónapig kell kamatoznia mielőtt elköltöd. Azonban erre az időszakra kamatot fizet a Pénztár. A kamat mértéke alacsony, mert kizárólag biztonságos eszközökbe történik befektetés, így a hozam mindig pozitív, de csak 1-3% mértékű. Jó hír viszont, hogy kamatadó és kamatehó mentes, így a jóváírt kamat 100%-ban téged illet.

A lakáscélú hitel törlesztőrészletekre igénybe vehető összeg nem túl magas, a havi minimálbér 15%-a lehet. Vagyis 2017-ben 19.125 forint/hó (mert 127.500 forintra emelkedik a minimálbér). Egy évben 243.890 forint az az összeg, amit maximálisan érdemes befizetned, ha kizárólag hitel törlesztésre (pl nem költesz gyermekruhára, gyógyszerre) akarod használni. Így az adókedvezményed 48.778 forint lesz évente. Azt te döntöd el, hogy havonta fizetsz 20.325 forintot, vagy egy évre előre befizeted ennek tizenkétszeresét, de azt jó ha tudod, hogy a 2017-ben befizetett összeg 20%-a már 2017. március-júniusában a számládon jóváírásra kerül, a 2017-os befizetések után járó adóvisszatérítés pedig csak 2018-ban.

Azonban a törlesztő részletet fizethetik az adósok és az adóstársak is, így többszörözhető a havi 19.125 forint. Csak a példa kedvéért ha a törlesztő részletetek 60.000 forint és hárman vagytok adósok, akkor szinte a teljes törlesztő részletet tudjátok fizetni az IZYS számláitokról. Ha évente 3 x 243.890 forint a befizetésetek, akkor 146.334 forint adókedvezményt tudtok igénybe venni. Vagyis 2,5 havi törlesztőt kaptok vissza a béretekből levont személyi jövedelemadóból. Okosék jelen pillanatban csak Jakab után tudják ígénybe venni, mivel Eszter még tanuló.

Számos feltételt kell figyelembe vennünk, de a számításunk alapja lehet az, hogy havi szinten fizetik be erre a számlára Okosék a havi törlesztésre szánt összegből azt a 19 125 forintot+ 5,9% (költség), amivel kimaxolhatják a hitelre fordítható keretösszeget. Ez azt jelenti, hogy Okoséknak idén még a zsebükbe kell nyúlni, hiszen ha egy összegben befizetik év végéig az egész évnyi keretösszeget, akkor maximalizálhatják az állami adójóváírást már jövőre és onnantól beáll a rendszer.

(a táblázatban éltünk azzal a feltételezéssel, amit a kormány adott közre, miszerint átlagosan a következő években 10%-kal emelkedik a minimálbér, ami az alapja lesz az igényelhető összegnek- ez változhat, ha nem ebben a mértékben változik a minimálbér)

Nézzük meg, ez mit jelent nagyságrendileg a hitelben:

És még itt sincsen vége, ha megvalósul 2018.januártól tartósan az, amit bejelentettek…

Diákhitelből lakás

2018.01.01-től valósággá válik a kormány elképzelése, miszerint a 2018 után született gyerekek számától függően elengedik a felvett diákhitel 1 vagy diákhitel 2 50%-át vagy 100%-át, két illetve három gyerek után. Okosék biztosan terveznek két gyereket, így számukra az alaphelyzet az lenne, hogy a diákhitel1 -nek (szab. fel). az 50%-át elengedik majd. A harmadik gyerek pedig, azt jelentené, hogy teljesen elengedték a felvett hitelt.

Eszter állapotos és nappali tagozatos tanulóként próbál érvényesülni. Abban gondolkodnak, hogy ezt a kedvezményt kihasználva felveszik a diákhitel 1 maximális összegét (félévente 350 000 forintot) és előtörlesztésre fordítják, mivel biztosak abban, hogy egyrészt legalább a fele elengedésre kerül, másrészt a diákhitel kamata számukra kedvezőbbnek tűnik, mint a hitel kamata.

FONTOS: plusz kedvezményként a diákhitel 1 kamata nem pörög, amíg megvan a tanulói jogviszony + a diákhitel 1 törlesztését bevonják az adó- és járulékmentes cafeteria juttatások körébe, tehát végső soron lehet majd a cafeteriáából is finanszírozni!

Ez mit jelent számokban? 4 év alatt (ők így terveznek) felvesznek 4x2x 350 000 forintot, amit minden félévben előtörlesztenek. Jelen pillanatban azt tudjuk, hogy az előtörlesztési költség maximális értéke a befizett összeg 2%-a. Így mi is ezzel számolunk, tehát a nettó befizetés: 4x2x343 000 forint= 2 744 000 forint

Fontos! Ha Okoséknak két gyermeke születik, akkor a felvett 2 800 000 forint diákhitelből marad még 1 400 000 forint hiteltartozásuk, amit szintén ki kell majd fizetni. Ráadásul az ötlet veszélye, hogy amint a terv szerint vége a 4. évnek a felsőoktatásban mostantól számítva, úgy elkezd kamatos kamattal növekedni a tartozás, amit minél hamarabb le kell tisztázni! Ha megszületik a harmadik gyerek, akkor nincsen gond, mert ez a tartozás megszűnik!

Mennyit fizetünk vissza összesen?

Alapvetően érdemes szerintem Okosék esetében is különválasztani a diákhiteles és a nem diákhiteles megoldást!

Diákhitel nélkül

- az 5. évben 4 211 042 forintos tőketartozás mellett havonta kell fizetniük 30 916 forintot.

- A tőketartozás a 8. évben 3 425 669 forint lesz, aminek kifizetéséhez kellene kötni még nagyjából 50 000 forint/ hó értékben lakástakarékot

- Vagy pedig folytatják tovább az önsegélxyező pénztár+ lakáshitel támogatás cafeteriaból stratégiát, amihez már csak 30 ezer forint értékű lakástakarékot kellene nagyjából indítani

- és 8 év alatt ki van fizetve a hitel

Diákhitellel

- az 5. évben 1 467 042 forintos tőketartozás mellett havonta kell fizetniük 10 770 forintot.

- A diákhitel tartozása vagy 0 vagy pedig (ha nem gondolják meg magukat) 1 400 000 forint, ami elkezd kamatozni

- a hitel kifizetéséhez elég kötni egy 4 éves 20 000 forintos lakástakarékot és ki van fizetve 8 év alatt a jelzáloghitel

- havi szinten marad a családi hitelkeretben az eredetihez képest 131 000-11 000-20 000= 100 000 forint, amit ha 14 hónapig a diákhitel kifizetésére szánnak, akkor 1 év 2 hónap alatt minimális kamattal ez is ki lett fizetve. Onnantól kezdve pedig minden hónapban nyereségként mutatkozik az a 100 000 forint…

Tetszett a cikk? Kérd segítségünket!

A cikkben felvázolt mintastratégia számos buktatót és feltételezést tartalmaz! Éppen ezért teljes átvétele, 100%-os megvalósítása senkinek sem javasolt. Ez egy elmélet levezetése volt.

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 16. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 11, 2017 | Alsó jobb, boríték letöltés, Cikkek - pénzügyi blog, megtakarítás, tippek&trükkök

Napjaink háztartásának legfontosabb kérdése, hogyan maradhatunk saját pénzügyi határainkon belül anélkül, hogy eladósítanánk magunkat a különféle hitelkártyákkal, áruhitelekkel, személyi kölcsönökkel. Sokan vannak, akik öntudatlanul, de már alkalmazzák a „borítékos pénzügyi rendszer” féle pénzügyi menedzsmentet. Ebben a cikkben végigvesszük ennek a rendszernek a legfontosabb szabályait és elveit!

Ha szeretsz költekezni, akkor a borítékos pénzügyi rendszer pontosan neked való, hiszen ezáltal fogod tudni kordában tartani saját magadat!

#1 Vegyél magadnak színes borítékokat

Sokfajta borítékot be lehet fogni erre a célra. Én mégis azt javaslom, hogy színkoddal ellátott borítékokkal próbáld ki ezt a módszert, hiszen így abszolút félreérthetetlenül, hibázási lehetőséget kizárva tudod alkalmazni az elvet.

Pontosan annyi borítékra lesz szükséged, ahány főbb költési csoportot meghatároztál magadnak. Nem javaslom, hogy minden költésednek külön csoportot hozz létre, mert a végén belezavarodsz. Helyette próbálj meg a lehető legegyértelműbb felosztást kialakítani!

Én az alábbi felosztást határoztam meg magamnak:

- Rezsi boríték

- Hitel boríték

- Étel boríték

- Szórakozás boríték

- Zsebpénz boríték

- Ruházat boríték

- Utazás (nem nyaralás) boríték

#2 Oszd fel a fizetésedet és helyezd el a pénzt

Minden forintot fel kell osztanod és el kell helyezned! A legfontosabb, hogy nem maradhat „visszajáró”, minden pénznek meg kell találni a megfelelő borítékot! Bizonyára felmerült benned is a kérdés, hogy ez így mind oké, de hol van a megtakarítás boríték?

Meg kell tanulnod, hogy nem azt a pénzt tesszük félre, ami megmarad a költések után, hanem azt a pénzt költjük el, ami megmaradt a megtakarítások után!

A havi rendszeres jövedelmedből először kiveszed a LICO stratégia által meghatározott célokra szánt-szükséges pénzt, így biztosítva a közép-, és hosszútávú céljaidat. Majd az ezután megmaradt pénzt osztod fel a borítékos pénzügyi rendszeredben!

#3 Pontos összegeket határozz meg!

Valószínűleg nem fog sikerülni ezt a rendszert megfelelően használni, ha nem tudsz minél pontosabb összeget meghatározni. Ennek oka, hogy az emberi agy rendkívül sarkosan, végpontokban gondolkodik. Mindig arra „kíváncsi”, hogy A-ból hogyan jutunk B-be.

Ennek analógiájára fontos emlékezni és meghatározni azokat a keretösszegeket, amiket az adott célra szánunk! Viszont nem szabad filléreskedni, nem szabad a végletekig pontosan kiszámolni az adott keretösszeget, hiszen így egyáltalán nem hagyunk magunknak játékteret!

A rendszer mértékegysége az 1 000 forint

- Rezsi boríték – 150 000 forint

- Hitel boríték – 50 000 forint

- Étel boríték – 70 000 forint

- Szórakozás boríték – 50 000 forint

- Zsebpénz boríték – 30 000 forint

- Ruházat boríték – 30 000 forint

- Utazás (nem nyaralás) boríték – 30 000 forint

#4 Mindig a szükséges borítékból vegyél ki pénzt! – A borítékos pénzügyi rendszer értelme

Az egész rendszer akkor fog működni, ha szigorúan tartod magadat a borítékos rendszerhez. Mindig a megfelelő borítékból vegyél ki pénzt az adott költésedhez és a visszajárót tedd vissza ugyanoda. Számodra az adott célra ez a keret, amit saját magad határoztál meg.

Ha elfogyott a borítékból a pénz, akkor szigorúan tilos máshonnan átcsoportosítani a pénzt, pláne tilos hozzányúlni bármelyik megtakarításodhoz. Még átmenetileg, 1 hónapra sem szabad, kivéve vis major esetén. Ennek oka, hogy nagy valószínűséggel túlköltekezni akarsz valami olyan dologra, ami nem volt tervbe véve. Hiszen, ha tervszerű lenne ez a költekezés, akkor tudnád a „nyaralás” vagy a „likvid megtakarítás” számládból finanszírozni.

#5 Ismételd meg következő hónapban

A művészet nem az, hogy műértő jelleggel egy hónapig kipróbálod a rendszert és konstatálod, hogy működik/ nem működik. A valódi kihívás nekikezdeni a második, majd a harmadik hónapnak is és folyamatosan szembesülni azzal a kegyetlen felismeréssel, hogy ezidáig

- folyamatosan túlköltekeztél

- egyre több pénzed marad meg

A felismerés érdekében nyitnék a helyedben egy plusz borítékot, ahova minden hónap fizetés napján az előző hónapból a borítékokban maradt pénzt önteném át. Mindig megszámolnám, hogy mennyit raktam át és valószínűleg meglepődnék azon, hogy hónapról hónapra többet tudok áthelyezni, illetve azon, hogy mennyi pénz gyűlik grátisz ebben a bónusz borítékban…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 11. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 9, 2017 | Alsó bal, Cikkek - pénzügyi blog, Nyugdíj, nyugdíj oldal bal

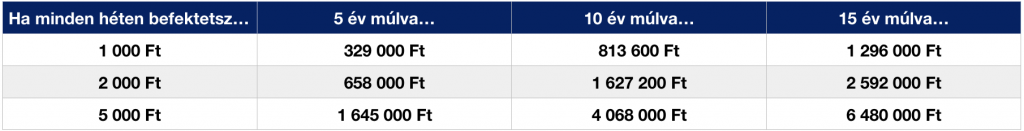

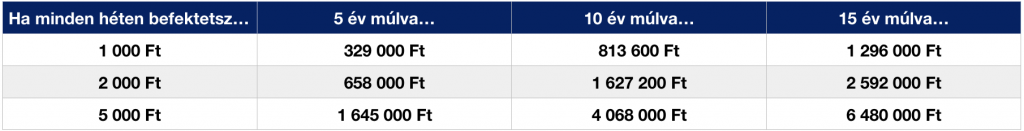

[ Megtakarítási stratégiák nyugdíjas évekre] – Mi történt volna, ha 10 évvel ezelőtt heti 1 000 forintot raktál volna félre átlagos évi 8%-os hozam elérése mellett? Tippelj, hogy most mennyi pénz lenne a számládon! A nyugdíjas évek egyre közelednek, talán már csak 10 éved van hátra. De lehet, hogy 30. Az biztos, hogy megfelelő stratégia hiányában nem lesz lehetőséged megfelelő tőkét felhalmozni, mire elérkezik az idő…

Kevés pénz+ sok idő = sok pénz. Ez az egyetlen létező képlet a pénzügyekben, ami szegényre és gazdagra egyaránt érvényes!

[A SPRITE stratégia]

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Mindig gondolj bele abba, hogy számodra mit jelent egy doboz Sprite? Azon kívül, hogy finom, frissítő vagy éppen hűsítő – anyagilag megrendítene téged vagy a családi költségvetést, ha mostantól minden nap ebédre +1 doboz Sprite-tal lepnéd meg magadat és öntenéd le a csirkepörit?

Egy doboz üdítő 200 forintba kerül. Gondolkodás nélkül ki tudod fizetni? Ez egy tipikusan „nem számít tétel”? Valószínűleg egyáltalán nem számít ez az összeg neked. És most a végkövetkeztetésben sem arról akarlak meggyőzni, hogy mondjál le a Sprite-ról minden nap.

Egyszerűen meg akarom világítani számodra, hogy milyen összegek nem számítanak számodra a hétköznapokban, viszont másik oldalról egy összegben kifizetve soknak érzed. Ezt a kettősséget kell azonnal elfelejteni és elismerni, hogy minden nap van egy doboz Sprite-od a nyugdíjas éveidre!

Megmondom mi lett volna, ha… – [megtakarítási stratégiák nyugdíjas évekre]

Érdemes eljátszanunk a gondolattal, hogy mi lett volna, ha az elmúlt 10 évben minden nap egy Sprite árát tettük volna félre, ami hetente nagyjából 1 000 forintot jelentett volna. Ez az egész azért érdekes, hogy lássuk, mennyivel jutottunk volna előrébb a saját életünkbe, ha anno nem legyítettünk volna az egész megtakarítósdi butaságon…

Tipikus mondat: ez annyira kevés pénz, hogy úgysem lehet komoly összeget összegyűjteni

Akkor most a Sprite összehasonlításában érdemes megvizsgálnunk a táblázatot, ami azt mutatja meg, hogy x év alatt, évi 8%-os hozam esetén mennyi pénzünk lett volna- lenne majd. Persze ezek nem kész tények, hanem laboratóriumi körülmények között bemutatott példa, amitől a valóság biztos eltér majd.

A Sprite stratégiával (heti 1 000 forint félretétele) csodákat ugyan nem értünk el, de érdekes lenne eljátszani a gondolattal, hogy a táblázatban megkapott összeggel mihez kezdenél ma, ha lenne ennyi a számládon?

329 000 forintból – felújítanád a konyhát a legmodernebb eszközökkel?

813 600 forintból – Vennél magadnak egy garázst?

1 296 000 forintból- Kifizetnéd a diákhiteledet?

[A sikeres gyerek stratégia]

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Ebben az esetben a családi költségvetés fókuszpontja egyértelműen a gyerek előremenetelével kapcsolatos költségek (egyetemen, lakhatás, utazások, munkahelyi költségek) finanszírozása. A kérdés az, hogy a szülőnek milyen erkölcsi és jogi alapja van arra számítani, hogy majd a gyermeke tartja el nyugdíjasként?

Ugyanakkor a „sikeres gyerek stratégiája” kifejezetten a többgenerációban gondolkodó, egymáshoz ragaszkodó és közvetlen viszonyt ápoló, családi hagyományokkal rendelkező családok körében lehet életszerű elképzelés, ahol nem tartanak attól a szülők, hogy a gyermek magukra hagyja őket.

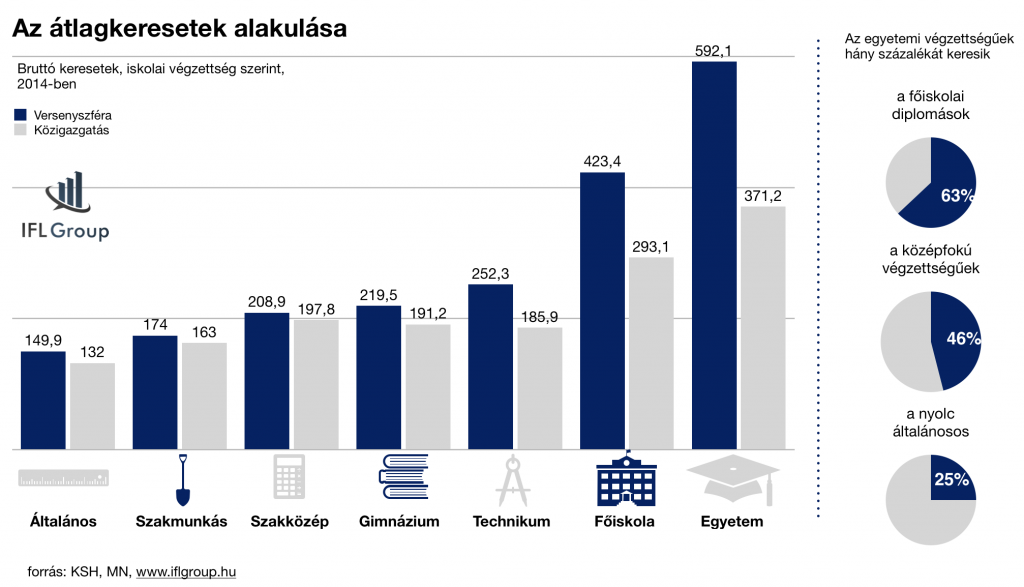

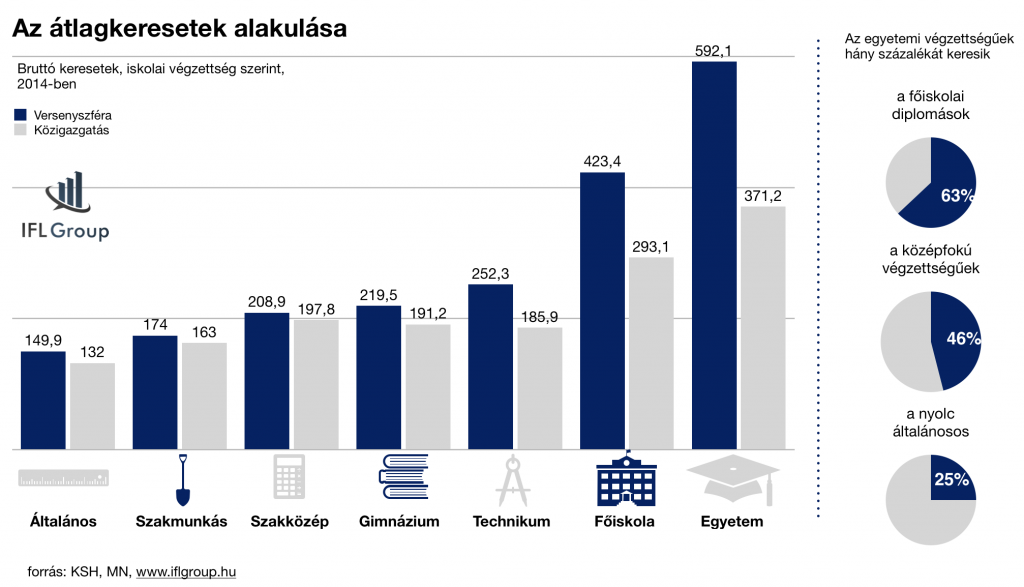

A jobb oktatás több pénzt jelent

A fenti infografikából egyértelműen kiderül, hogy azok a gyerekek, akik magasabb szintű képzést kapnak, tanulmányaikban előbbre jutnak, átlagosan lényegesen magasabb jövedelmet érnek el a munkaerő piacot, amiből értelemszerűen nagyobb és jobb eséllyel tudnák támogatni nyugdíjas korú inaktív szüleiket.

Fontos azonban figyelembe venni a társadalmi foglalkozások ciklikus változását, ami könnyen veszélybe sodorhatja ezen terveket. Ugyanis mára eljutottunk arra a pontra, amikor túlképzés jelentkezik a diplomások körében, miközben munkaerőhiány alakult ki az olyan kétkezi „szakmunkás” pozíciókban, mint a kőműves vagy a szobafestő. Pár hete már olvasni lehetett arról, hogy a szakemberhiány miatt bizonyos pozíciókban akár nettó 5-600 000 forintot is simán megkereshetnek azok az emberek, akik alapvetően szakmunkással rendelkeznek, viszont értenek valami kétkezi hiányszakmához.

Nagyon nehéz megjósolni, hogy 20-30-40 év múlva mely szakmákat tekinthetünk jövedelmező és sikeres szakmának, aminek magasabb fizetéséből a gyermekünk majd el tud minket tartani.

[Az önálló gyerek stratégiája]

A Sprite stratégiához köthető, amikor a szülő azt mondja, hogy ő nem hajlandó feltételezésekbe bocsájtkozni és nem csak a „sprite” pénzt, hanem a gyerekmegtakarításokra szánt pénzt is a nyugdíjcélú megtakarításokba önti bele, hogy a nyugdíjas éveket a lehető legnagyobb biztonságba tudhassa.

Ennek a stratégiának az alapja az újrakezdődő egygenerációs családok viszonya, ahol a generációk között nem alakul ki szoros, egymásra érdemben számítani tudó családi és anyagi kötelék. Ellenben minden generáció újra és újra kezdi a vagyonfelhalmozást.

[A „mégegy lakást” stratégia]

Gondolkozhatunk úgy is, hogy nem bízunk feltétlenül a pénz értékében és jövedelmezőségében, mint ahogyan nem szeretnénk a gyerekünkre erőszakolni magunkat, de magára sem akarjuk hagyni.

Közkedvelt köztes megoldás a lakás befektetési célú megvásárlása, ami alapvetően tökéletes megoldás lehet, hiszen optimális esetben folyamatos passzív jövedelmet jelenthet nekünk, miközben végső soron a gyermekünk örökli majd meg, akinek ezáltal legkésőbb a nyugdíjas éveit tudjuk valamilyen szinten segíteni, stabilizálni.

Ennek a stratégiának is számtalan veszéllyel kell megküzdenie, hiszen figyelembe kell venni az ingatlanokat folyamatosan és változóan sújtó adónemeket, álagromlást, árváltozást, demográfiai vándorlást és változást. Szinte lehetetlen 20-30 évvel előre kitalálni, hogy helyileg hol érdemes lakást venni.

Nem kötelező egy lakásban maradni. Ha indokolt, akkor adjuk el és vegyünk máshol…

Ma rossz üzlet lakást venni?

Nagyon nehéz megsaccolni, hogy elérkeztünk a telítettségi ponthoz, vagy csak félúton vagyunk és további drágulások várhatóak? Alapértelemben véve lakást befektetési céllal akkor éri meg vásárolni, ha az értékében emelkedés (minimum stagnálás) várható és biztosan ki tudjuk adni albérletbe nettó 5%-os éves haszonért cserébe.

Ahogyan beindult a magyar ingatlanpiac és kínálati hiány mutatkozik főleg a CSOK kompatibilis lakások területén, az árak az egekbe szöktek. Ez hatással volt az albérleti árakra is. Példaként a nagyobb városokban ott tartunk, hogy egy átlagos jövedelemmel már képtelenség megfizetni az albérletet. Márpedig ez egy nagyon fontos szempont, hiszen végső soron az árakat az „őshonos” ottlakók fogják meghatározni és akár korrekcióra kényszeríteni a piac, amint a kínálat túlmutat a keresleten.

Cikkajánló:

A nyugdíjbiztosításról őszintén

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 09. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | okt 6, 2017 | Cikkek - pénzügyi blog, Felső jobb, tippek&trükkök

Te is szeretnéd, hogy jobban be tudd osztani a pénzedet? Szeretnéd a fizetésedet optimalizálni és a lehető legjobb felosztásban elhasználni? Ebben a cikkben végignézzük, hogy milyen optimális felhasználást érdemes követned és a befektetéseid miért nem a megtakarításaid! Megmutatom, mihez kell kezdened a fizetéseddel!

Akkor kell a felosztáson gondolkodni, amikor van pénzed. Ha nincsen, akkor teljesen felesleges a semmin agyalnod!

Ha ennél többet költesz el a fizetésedből, akkor azonnal változtatnod kell valamin!

Noha a magyar hiteltörvény megengedi, hogy akár a fizetésünk 50-60%-át fordítsuk havi törlesztőrészletekre, mégis azt gondolom, hogy ez egy nagyon nagyvonalú szabályozás. Talán nem véletlen, hogy akár jobbra, akár balra nézel, eladósodott embereket találsz lízingelt (jövedelmükhöz képest) luxusautóban, a jelzálogbanktól hitelre megvett (nagyobb és értékesebb) házuk előtt.

A kiadásaidat sosem a szomszéd költekezéseihez szabad igazítani, hanem a saját rendszeres jövedelmedhez. Itt jegyezném meg, hogy attól, mert évente kétszer mellékállásból vagy prémiumból összejön 600 000 forint, de különben 300 000 forintot keresel, a jövedelmed 300 000 forint és ehhez kell mindent igazítanod. A plusz pénznek meg örülj, de ne őrülj meg tőle!

Egy nagyon egyszerű szabályt kell betartanod! A jövedelmed felét költheted el sárga csekkre, megélhetésre, számlára, ételre, jelzáloghitelre, autólízingre…stb.

Ha 1 000 000 forintot keresel, akkor maximum 500 000-ret

Ha 500 000 forintot keresel, akkor maximum 250 000-et

Ha 250 000 forintot keresel, akkor maximum 125 000-et

Ez az a pénz, ami nincs. A következő években csak hozzáadsz, és sosem veszel el belőle!

Sokan keverik a megtakarítást a befektetéssel. A befektetés jelen esetben minden olyan rendszeres és egyszeri pénzedet jelöli, amit a LICO taktika alapján meghatározott célok érdekében szeretnél félrerakni. Tipikus célok lehetnek a lakás, gyerek, nyugdíj vagy szimpla befektetés is. A lényeg, hogy ez egy hosszútávon megtérülő valami, amit következetesen kell kezelned.

Az sem feltétlenül jó, ha minden pénzedet azonnal félreteszed, hiszen veszélyes a jelent beáldozni egy bizonytalan jövőkép érdekében. Törekedni kell az egészséges egyensúlyra és alapvetően a kiadásaidhoz illetve életminőségedhez igazítani azt a %-os arányt, ami ide kerülhet. Azonban általános elvként kijelenthetjük, hogy 10%-át a fizetésednek biztosan befektetésre kellene fordítanod a sikeres jövő érdekében.

Ha 1 000 000 forintot keresel, akkor minimum 100 000-ret

Ha 500 000 forintot keresel, akkor minimum 50 000-et

Ha 250 000 forintot keresel, akkor minimum 25 000-et

Jelen pillanatban te a fizetésed hány százalékát fekteted be (LTP, befektetés, nyugdíjprogram, gyerekprogram…stb)?

Mindig legyen likvid, könnyen hozzáférhető aranytartalékod a hétköznapokra!

Amikor komoly célok lebegnek előttünk (mint például egy jobb autó), akkor hajlamosak vagyunk a likvid tartalék jelentőségét elbagatelizálni. És mi történik ezután? Természetesen szükségünk lenne egy ilyen malacperselyre, de éppen nem foglalkoztunk vele. Ezen a ponton csenget a postás a legújabb „nesze egy hitelkártya” ajánlattal valamelyik banktól és te kénytelen vagy elfogadni.

De mostantól ez a veszély nem fenyeget téged!

Ugyanis a családi költségvetésben ugyanolyan komolyan fogod venni a likvid megtakarítás intézményét, mint amilyen komolyan veszed, ha 5%-kal megemelték a kedvenc éttermed árát! Ebből a perselyből kell fedezned az ajándékokat ünnepekkor, a váratlan kiadásokat vagy éppen a nyaralásokat-teleléseket. Ha többe kerülne a nyaralás, mint amennyi „fedezeted” van ezen a likvid számlán, akkor az nem jelent felhatalmazást arra, hogy kipótold valahonnan. Az egy jelzés, hogy nem engedheted meg magadnak!

Ha 1 000 000 forintot keresel, akkor egy év alatt 1 200 000 forintot kell látnia ennek a perselynek

Ha 500 000 forintot keresel, akkor egy év alatt 600 000 forintot kell látnia ennek a perselynek

Ha 250 000 forintot keresel, akkor egy év alatt 300 000 forintot kell látnia ennek a perselynek

Nem szabad magadtól megfosztani az életet!- Megmutatom mihez kell kezdened a fizetéseddel…

Adj magadnak fizetést minden hónapban, amiből gazdálkodhatsz. Pontosan be tudod határolni, hogy minden hónapja mennyit költhetsz el szórakozásra, mozira, színházra, étteremre, öltözködésre…stb. Fontos, hogy ezt az összeget ne sajnáld magadtól, akármilyen célokat fogalmaztál meg magadnak. Senkinek nem lenne jó, ha lerokkannál, mert nem tudtál soha lazítani és menet közben elvesztetted a motivációd.

Ha jobban belegondolsz, akkor elképzelhető, hogy ma akaratlanul is ennél a számnál lényegesen többet költesz el az „életre”, miközben nem igazán érzed magadon az eredményét. Ennek oka ugyanaz a jelenség, mint azoknál a fogyókúrázóknál, akik hirtelen megakarnak maguktól minden élelmet vonni (éheztetik magukat), aztán 1-1 gyenge pillanatukban mindent habzsolnak. Ha megadod magadnak ezt a fizetést, akkor pontosan ismerni fogod a határaidat és azon belül fogod magadat jól érezni!

Ha 1 000 000 forintot keresel, akkor elkölthetsz 300 000 forintot

Ha 500 000 forintot keresel, akkor elkölthetsz 150 000 forintot

Ha 250 000 forintot keresel, akkor elkölthetsz 75 000 forintot

Szeretnél nyugdíjas évekre gyűjteni?

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2017. október 7. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.

Vannak olyanok, akik azt mondják, hogy számukra a legfontosabb a gyermekük jövője és hisznek abban, hogy egy felnőttként sikeres és elismert gyerek jobban tudja majd viszonttámogatni őket, mintha a pénzt nyugdíjmegtakarításokba pakolnák be.