Szerző: Szarvas Norbert | júl 10, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Valamelyik nap volt egy pénzügyi tanácsadásom, ahol kibukott belőlem a hirtelen felismerés: „miért nem költözöl el már most?”. Az alaphelyzet az, hogy most Budapesten a fiatal pár fizet havi 200 000 forint albérletet és 2-4 év múlva szeretnének Szegedre költözni, ott lakást vásárolni. Amúgy elég feszes lenne a hatéridő ez alapján, hiszen nem szeretnének hitelt sem felvenni a lakásvásárláshoz.

Mi tart vissza ebben a pillanatban, miélrt nem költözöl már most el?

Ezen a beszélgetésen realizáltam magamban a felismerést, miszerint állandóan tervezgetünk, a jövőről beszélünk és közben elfelejtjük a jelen lehetőségeit felismerni. Márpedig a jelenben is szoktak olyan lehetőségek adódni, mondhatni „kiskapuk”, amikkel éveket spórolhatunk magunknak.

Logikus kérdésként merül fel számomra, hogyha valóban ez a terv, akkor miért nem költöznek el már most? Mire várunk, amikor egyszer úgyis Szegeden élnének (persze most nem tudjuk a karrierteveket és egyéb körülményeket). Ráadásul gondolj bele abba, hogy az albérlet Budapesten 200 000, addig Szegeden 100 000 forint.

tehát havonta maradna extra 100 000 forint arra, hogy gyűjtsenek – amiből levonva a „szokásos” 20%-os túlköltekezési keretet-» 80 000 – lakáscélra.

Életvitel szempontból…

Talán az egyik legfontosabb előnye ennek a lépésnek, hogy nem egy vágyálmot kergetnek, hanem konkrét tapasztalások útján gondolkoznak. Miközben takarékoskodnak a saját lakásukra (2-4 év múlva), közben „főpróbaként” élnek következmények nélkül Szegeden, így megismerik a város dinamikáját, a környezetet és el fogják tudni dönteni, hogy ezt akarják-e vagy sem.

Ha nem tetszik, akkor egyszerűen nem itt vesznek lakást, hanem továbbállnak (immáron a zsebükben x millió forint önerővel).

Anyagi szempontból…

2-4 év alatt a szinte nulláról saját lakásra való szinte 100%-os önerőt összegyűjteni nagyon nehéz. Ha egy lakás 20 millió forint, akkor 20 millió / 4/12= 416 666 forintot kellene minden hónapban félretenni és reménykedni abban, hogy menet közben nem drágulnak tovább a lakások.

Azt már az elején fel kell ismernünk, hogy lakáshitelre szükségünk lesz mindenféleképpen. A kérdés már csak az, hogy mekkora hitelt kell felvennünk. Ebben a konkrét példában havi 200 000 forint megy albérletbe, ami egyfajta pénzégető, hiszen ebből semmi nem jön vissza.

Ha a szegedi váltást meglépnék, akkor havonta 100 000 forinttal sikerülne többet összegyűjteni, amit lakástakarékba forgatva (5 db 4 éves szerződés), 5×1,25 millió= 6,25 millió extra önerőre tehetnének szert. Emellett pedig a kérdés az lenne, hogy jelenleg még mennyit tudnak félretenni a céljaik eléréséhez.

Ha tegyük fel, hogy jelen pillanatban havi 100 000 forintot még félre tudnak tenni, akkor 4 év múlva a várható önerő 48×100 000= 4,8 millió + 6,25 milló = 11,05 millió forint önerő.

Adjunk magunknak időt…

Azt vettem észre, hogy gyakran elfelejtünk magunknak időt adni, máskor meg hirtelen döntünk. Nagyon szeretem ezeket a 2-4 éves célokat. A probléma ezzel az, hogy az esetek 65-80%-ában ez inkább egy vágyálom, ami csalódással ér véget, mintsem megalapozott elképzelés. Ennek oka, hogy képtelenek vagyunk ilyen rövid idő alatt olyan mértékű önerőt összegyűjteni, hogy elkerüljük a lakáshitelt.

Ha valamiért ódzkodunk a lakáshiteltől, akkor adjunk magunknak időt a gyűjtésre. Meg kell értened, hogy nem vagy elkésve! Nem kell magadat frusztrálnod és siettetned, amikor extra 2 év akár az életedet megváltoztathatná, hiszen ezalatt a +2 év alatt

- a karriered haladna előre -»többet keresnél, stabilabban tudnál lakást vásárolni

- több pénzt tudnál összegyűjteni

Most is tegyük fel, hogy jelen pillanatban havi 100 000 forintot még félre tudnak tenni, akkor 4+2 év múlva a várható önerő 60×100 000= 6 millió + 5x 2 millió forint (6 éves lakástakarék) =16 millió forint. Tehát +2 év azt jelenti, hogy 5 millió forinttal több önerővel rendelkezünk. És két év nagyon gyorsan eltelik…

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 10. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 5, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

Kaptam egy érdekes levelet Virágtól, aki egy rendkívül „tipikus” élethelyzetbe került és elkezdett gondolkozni. Most segítek neki, és megválaszolom a levelét azzal kapcsolatban, hogy kinek és mikor érdemes pénzügyi tanácsadóhoz fordulni. Ha nem akarsz sokat olvasni, akkor a válasz: mindig, azonnal, lehetőleg tegnapelőtt. A cikkben a magyarázatot és az indoklásokat olvashatod ell!

Virág levele

Szia! Én egy olyan posztot szeretnék olvasni, hogy szerinted mikor és kinek, milyen körülmények között érdemes pénzügyi tanácsadóhoz fordulni. Komolyan 🙂 Én az utóbbi 1-2 évben kezdtem el „spórolgatni”, és most emelkedett annyira fizetésem, hogy elkezdtem motiváltabban, tudatosabban foglalkozni ezzel a témával, elkezdtem tervezni, számolni, végigolvastam 2016-ig a teljes blogot 🙂 És tudom, hogy nyilván, mint pénzügyi tanácsadó, az lenne a logikus, hogy ajánlod a szolgáltatásaid, de tényleg érdekelne, hogy kiknek, milyen célokkal, milyen megtakarítási összeggel rendelkezőknek javaslod, hogy tényleg forduljanak szakértőhöz, és kinek elég, ha csak olvasgat ilyen blogokat, pakolgat a célbetétekbe, és nyit egy fundamentát meg egy nyugdíjmegtakarítást. Köszi előre is! Üdv, Virág

#1 Ha nincsen pénzed, akkor neked nincsen szükséged tanácsadóra?

Ez egy nagyon érdekes kérdés szerintem. Valójában mindenkinek szüksége lenne egy jó tanácsadóra, akivel meg tudjátok előre tervezni a jövőt, tudtok teendőlistát készíteni és bizonyos dolgokat megcsinálni. Mert valójában akinek nincsen pénze, annak milye nincs?

Lehetősége arra, hogy hibázzon. Gondolj bele, hogy napról napra élsz a főállásodból, teljes értékű munkádból. Megengedheted magadnak, hogy lebetegedj, baleset érjen és ne tudj dolgozni? Nem hiszem, mivel akkor csökkene a bevételed, ami egy ilyen feszes költségvetés esetén akár egy ismétlődő adósságcsapdához vezethetne.

Például egy olyan tanácsadó, mint én, azt mondaná neked, hogy azonnal köss egy balesetbiztosítási csomagot havi 1200 forintért, hogy legalább baleset esetén legyen anyagi segítséged! Számos dolgot lehet ilyenkor megbeszélni (lakásbiztosítás,célok, megvalósítási terv), viszont okkal húztam alá, hogy jó tanácsadót kell találni, mert sajnos a legtöbben pusztán értékesítők, akik nem foglalkoznak veled.

Nem az értékesítő jutalékával van a gond, hanem azzal, hogy az esetek 90%-ában képtelen felfogni, hogy neked első lépésként nem a nyugdíjmegtakarítás lesz a megoldás, amikor még a holnapod sem megoldott!

Lehetnénk álszentek, és mondhatnánk, hogy akkor menjél olyan tanácsadóhoz, akinek fizetsz 35-40 ezer forintot, és ezzel biztosítod a függetlenségét. Itt két problémám van: egyrészt a fizetős tanácsadás sem garancia a minőségre, másrészt akinek nincsen pénze, annak igenis nagyon sok ez a 35-40 ezer forint arra, hogy a „szinte semmiről” beszéljetek.

A megoldás tehát olyan tanácsadóhoz fordulni, aki jutaléka miatt neked díjmentes, viszont szimpatikus számodra és felfedezted benne azt az erkölcsösséget és őszinte érdeklődést az élethelyzeted iránt, ami ilyenkor szükséges.

#2 Attól, mert most többet keresel, még nem változott a státuszod

Megütötte a fülem a levélben leírt, tipikus élethelyzeted, miszerint mostmár 1-2 éve jól keresel. Első kérdésem ilyenkor az, hogy ezalatt az idő alatt sikerült a fizetésed 30%-át félretenni egy számlára, vagy elköltöttél mindent/nagy részét? Sajnos a második eset a jellemző, mivel ilyenkor beindul egy önjutalmazó reflex, azt hisszük, hogy a hirtelen megnövekedett fizetéstől (és még a valódi felnőtt élet költségei nélkül) az élet királyai vagyunk.

Éppen emiatt a köztes állapot miatt gondolom azt, hogy alapvetően pénzügyi szempontból nem vagy feltétlenül előrébb, mint 1 évvel korábban, amikor még keveset kerestél. Persze lehet, hogy nincsen igazam, most általánosságban beszélek. Nagyon fontos, hogy miután „kiélted magadat” és adtál elég időt magadnak megszokni ezt az új helyzetet, akkor se essél át a ló másik oldalára. Nem biztos, hogy ezen a ponton kellene például nyugdíjmegtakarításban gondolkodni, hiszen még mindig kérdéses a holnapod, amit egy lakástakarék sem fog megoldani.

Ezen a ponton már biztosan szükséged lenne olyan tanácsadóra, aki ezt hosszasan átbeszéli veled és figyelmeztet, hogy ne csinálj hülyeségeket pénzügyi szempontból (értsd: ne köss huszonévesen bizonytalan nyugdíjmegtakarítást, amivel min. 65 éves korodig elköteleződsz és úgyis fel fogod hamarabb (veszteséggel) mondani a szerződést…). Itt már a célokat és középtávú terveket kell konkretizálni, átbeszélni és ehhez képest alakítani a pénzügyeket. Első lépésként nagyon helyes, hogy olvasol a témában és informálódsz! Ezt így kell csinálni!

#3 Engem kell választanod?

Nem tudok elmenni emelett az említés mellett sem! Természetes, hogy engem kell választani! Viccet félretéve a kérdés sokkal komplexebb. Valószínűleg hamarabb választanám a blog és értékadás alapján magamat, mint egy tegnap még focista ismerős srácot, aki gyorsan átvedlett „pénzügyi tanácsadóvá”. De ez a te döntésed.

Azt tudom javasolni, hogy találd meg azt a tanácsadót, aki számodra hiteles és megfelelő értéket közvetít.

#4 Milyen célokkal és megtakarítási összegekkel érdemes beszélni bármiről?

Fontos megérteni, hogy egy ilyen tanácsadáson te nem célokat valósítasz meg és pénzt optimalizálsz. Valójában időt spórolstz magadnak, hiszen olyan információkat kaphatsz, amikkel jobb döntéseket hozhatsz, tudatosabbá vállhatsz. Ez pedig mind időt fog neked spórolni, mivel a célodat majd nem „soha” éred el, hanem x éven belül lehetőségekhez mérten.

Tegnap volt egy beszélgetésem, ahol a lehetőségekhez mérten szerintem teljesíthetetlenül feszes tempó lett volna a nulla önerővel- nulláról kezdve a 2-4 év múlva saját lakás ötlete. Tanácsomra belekerült a számításba egy 6 éves terv, ami idő alatt sokkal biztosabb lábakon állva lehet megvalósítani a célt. Tudod mit jelent ez valójában? Nem két évvel hosszabbodott a cél, hanem 5 évvel rövidült!

Ugyanis 2-4 év alatt ebben az esetben lehetetlen lett volna elérni a célt. Ez pedig majd frusztráltságot és csalódottságot szül. „Küzdöttem és nem jött össze?”- oké, kapja be mindenki, most majd jól megjutalmazom magam és elköltöm másra pénzt. Kezdhetek mindent előlről.- ez a várható folyamat, ebbe gondolj bele!

Autóvásárlással ne engem keress meg

Amikor célokról beszélünk, akkor tipikusan mindenki a lakás-hitel-gyerek-nyugdíj tengelyen forog. Ezekről mindig érdemes beszélni. Persze beesik a célok közé egy nyaralás vagy egy autó is, de kizárólag ilyen rövidtávú céllal ne menj tanácsadóhoz. Az ok nagyon egyszerű: nem létezik megnyugtató megoldás a pénzed forgatására ilyen rövid távon. Akkor mit kapsz általában? Üres ígéreteket, hogy majd így, meg úgy lesz. Jobban jársz, ha külön folyószámlán gyűjtöd a pénzt ezekhez a célokhoz, hiszen gondolj bele:

500 000 forintra, ha kapsz 3% teljes hozamot, akkor lesz 530 000 forintod. + 15 000 forint

500 000 forinton, ha buksz 6%-ot, akkor lesz 470 000 forintod. -30 000 forint

Magyarul a potenciális nyereség viszonlag szerény összeg, míg a veszteség sokkal jobban fájhat neked. Deal?

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 05. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 3, 2018 | Cikkek - pénzügyi blog, tippek&trükkök

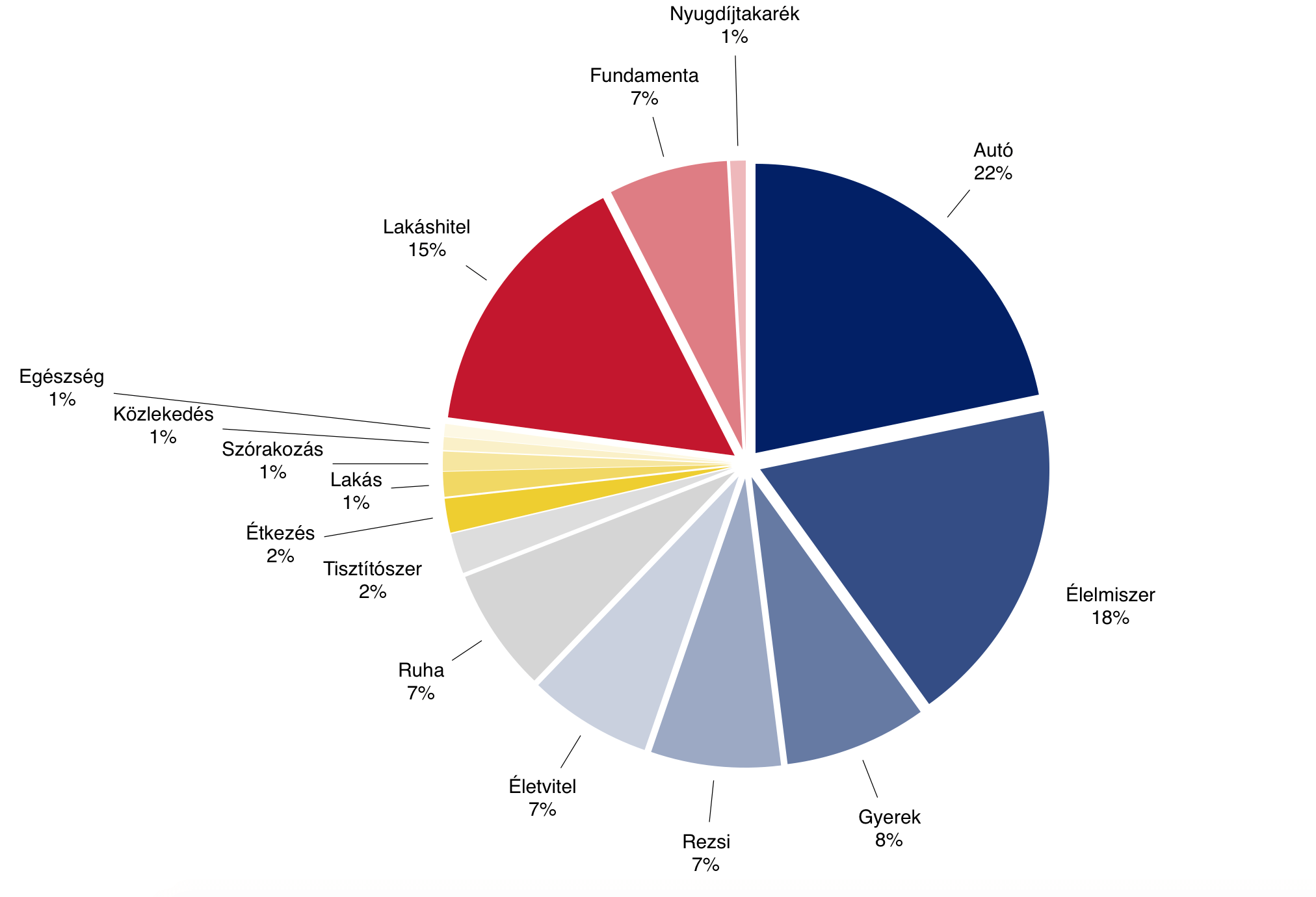

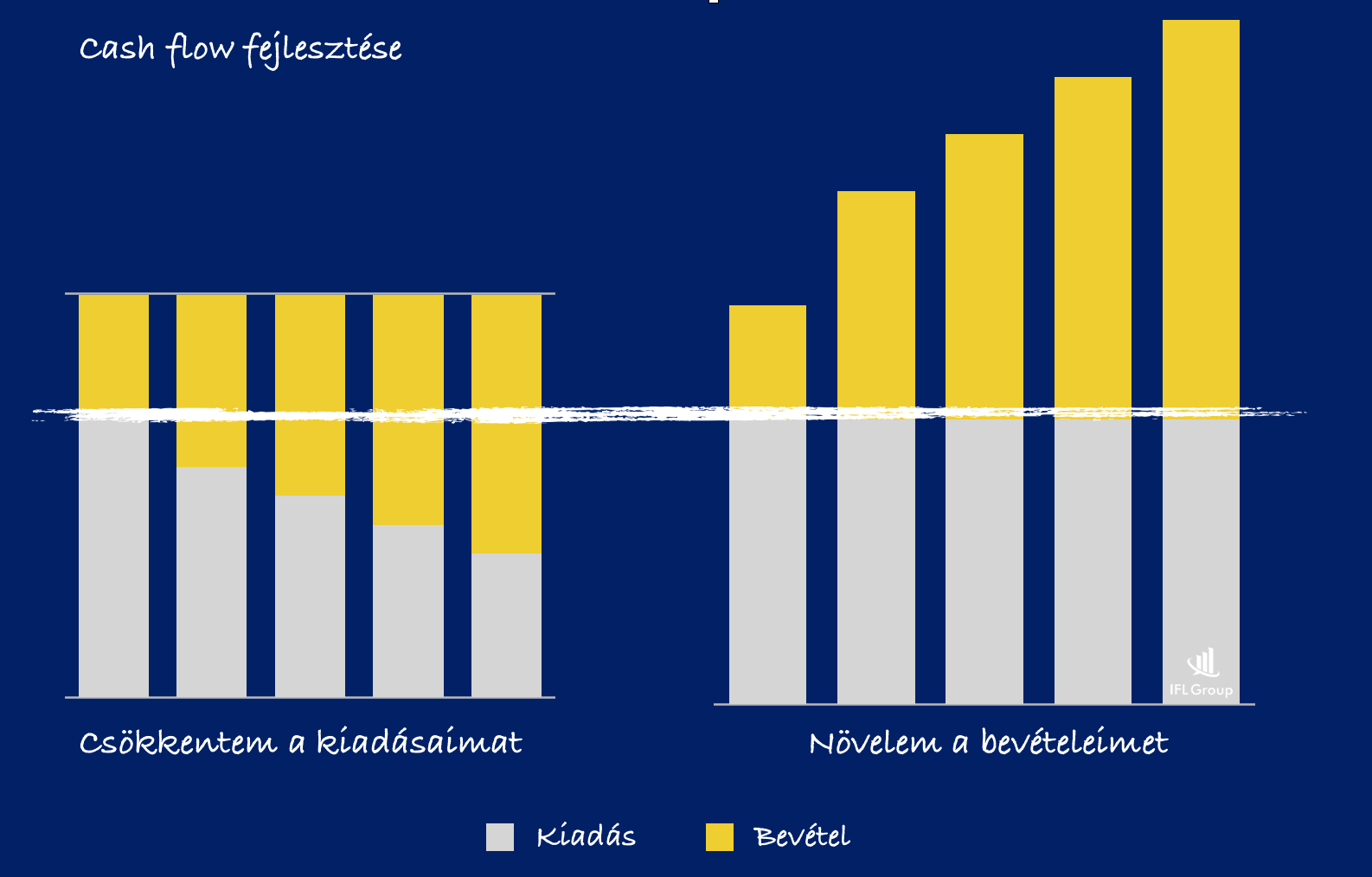

Most kaptam levelet Andrástól, aki rendkívül meglepődött a saját családi költségvetésén, amint elkezdett megfigyelni a saját cash flow-ját. Általánosságban elmondható szerint, hogy amit mi hiszünk a havi kiadásaink mértékéről, azt különösebb számítás nélkül is fel kell szoroznunk 1,2-vel, hogy megkapjuk a reális végeredményt. Viszont ettől még érhet minket meglepetés, ha túlköltekezünk mindenféle eredmény és látszat nélkül. Most András levelét osztom meg veletek és megpróbálom „távgyógyítani” a családi költségvetését! Csodát ne várjunk, pusztán a realitáson alakítunk picit!

András levele a családi költségvetéséről

Kedves Norbi,

követem a blogodat, próbálunk mi tudatos pénzügyi politikát folytatni, ennek részeként írom ezt a levelet is.

Még május hónapban egy műszaki cikk eladásból jócskán kiegészítettem a havi családi kasszát, azt gondoltam, hogy ha a szabad szemmel jól látható összeget most felhasználjuk, a családi bankszámlánk várható hó végi egyenlegén ez majd meglátszik.

Aztán döbbenten vettem észre, hogy nem hogy stagnált volna, de a vártnál 80.000-el kevesebb pénz maradt rajta.

Ekkor határoztam el, hogy minden egyes helyet – ami pénzkiadással jár – naponta és részletesen fogok vezetni, hogy lássam mire megy a pénz. Nem csatolom a részletes táblázatot, de sorolom mire költöttünk egy hónap alatt, kategóriánként.

A magam alkotta a kategóriákba soroltam a költéseket:

- Autó – 126.000,- Egyértelműek a kocsi és kapcsolódó költségei (szerviz, parkolás) viszi a pálmát – igaz, hogy ebben egy féléves kötelező biztosítás is benne van. Azt hiszem nem járunk a lehetőségeinkhez mérten túl drága kocsival, egy 17 éves Mercedes-szünk van, ami sajnos majdnem minden hónapban nyög valamiért. A költségekben egy kb 500 km-es vidéki családlátogatás is benne van.

- Élelmiszer – 106.000,- Másodikként a bevásárlások következnek. Ezekben egyébként nem csak élelmiszer, hanem a szemeteszsák, olykor tisztítószer, stb. is benne van. Itt luxusnak(!?) számít, hogy a nyári szezonban mindig veszünk jégkrémet, és egy héten kb. 2-3 liter üdítőt is.

- Gyerek – 46.000,- A pelenkák nem teljesen vannak benne benne. Ez játék, ruha, cipő.

- Rezsi – 42.000,- Érdekesség, hogy pl. a villanyszámlát előző hónap 30-án utaltuk, tehát ebben most villanyszámla nincsen.

- Életvitel – 40.000,- ide soroltam az olyan költéseket, amiket az élet hoz magával. Sajnos volt egy temetés, ahová nyilván virágot kellett vinni, és mivel nekem maradnom kellett, a feleségem csak taxival ért haza a gyerek szoptatási idejére. Tehát nem azt értem életvitelen, hogy Balatonfüreden támadt kedvem sütizni a kikötőben. Ide soroltam a névnap-szülinap stb. ünnepre vásárolt ajándékokat is, meg a templomnak fizetett egyházadót – ez utóbbi is féléves befizetés.

- Ruha – 40.000,- Ez a feleségem és a saját ruházkodásom e havi költsége, de még a feleségem új hajcsatja is.

- Tisztítószer 13.000,- itt van minden DM, Rossmann és Müller költség

- Étkezés 11.000,- ezek a napközbeni kajára költött pénzek. (Nem elírás)

- Lakás 8.000,- volt egy csöpögő csap és egy eldugult lefolyó ehhez kellett néhány alatrész

- Szórakozás 6.300,- ide van költségelve a nem boltban vett, hanem utcán vásárolt fagylaltok ára, és egy családi sütizés

- Közlekedés 4.200,- BKV gyűjtőjegy (nem ment el mind) és vonatjegy BP-Felsőgöd-BP

- Egészség 4.000,- Hála istennek csak 4000, szemorvoshoz kellett menni és ő írt fel szemcseppet, plusz a gyereknek kellett orrcsepp

- Lakáshitel 89.000,-

- Fundamenta törlesztő 38.500,-

- Nyugdíjtakarék 5.000,-

Mindösszesen kb 580.000,-

Azzal kezdeném,

hogy első körben azért döbbenetes nekem ez a szám, mert én kb. a felét mondtam volna, ha megkérdezik, mennyit költünk egy hónapban, másrészt azért mert azt kell mondjam: nincs ennyi bevételünk. Van persze néha egy-egy 5-10 ezer fontos családi segítség, de nem jellemző, valahonnan mégis elköltjük. (Nyilván nincs rejtély: még a gyerek születése előtt képeztünk tartalékot erre az alacsonyabb bevételű időre, azt apasztjuk.)

Nyilván lenne min faragni:

- ha úgy esik megveszem a 6.000 Ft/kg-os téli szalámit, a Carte D’or fagylaltot, drága virslit, a sajtokat, joghurtot, műzliszeletet, a 1000 Ft-os almát és még néhány dolgot, amire azt mondom luxus

- a gyerek is kb. a legjobb cipőt kapta, ugyanakkor a saját cipőmnél megvártuk az akciót amin 10K-t húzunk

- A kocsi a munkámhoz kell, és biztosan meg tudnánk oldali az életünket egy G-Astrával is a Mercedes helyett, ami valószínűleg olcsóbban lenne fenntartható. A kocsi még a családalapítás előtti önmegvalósítás része volt, most adjam el??

Mindez talán akkor válik mégis elfogadható összeggé, ha leírom, hogy mire NEM költöttünk:

A fenti felsorolásban nincs benne többek között:

- mozi, vagy színház

- strandbelépő, uszoda

- bármilyen sport, vagy konditerem (pedig szenvedélyes teniszező vagyok)

- nem vesszük kartonszám az ásványvizet, hanem vízszűrő kancsót használunk és csapvizet iszunk

- Nem költünk rendszeresen munkahelyi/napközbeni kajálásra: magunk főzzük és hordom az ebédemet kisszatyorban a munkahelyemre

- JA, LESZOKTAM A CIGIRŐL 3 HÓNAPJA… MÍNUSZ 30.000,-!/hó

- luxus pipere például parfüm, drága arckrém ilyesmi szintén nincs

- A feleségem nem volt fodrásznál, kozmetikusnál, vagy szoláriumban stb. zéró szépségköltség

- bár nyár van, nyaralásra ebben a hónapban nem költöttünk

- nem voltunk egy vacsorán, egy buliban a párommal, nem jutottunk el egy koncertre (egyenként mindegyik 10K-nál indul)

- Nem hívtam vízvezetékszerelőt a csöpögő csaphoz, hanem magam vettem meg az alkatrészt és cseréltem ki. Tuti megspóroltam 20 ezeret.

- Nem hívtam a csőgörényeseket a duguláshoz, hanem magam matattam a sz@rban ez még 20.000 spórolás

- Nem iszom! Amúgy sem vagyok egy nagy alkoholfogyasztó, de én bizony kocsmában sem voltam a hónapba. (Ugyanígy nem költök egyéb „szerekre” sem)

- Nem vettünk egy bútordarabot, vagy a lakásba egy terítőt, takarót, edényt, növényt, kaspót stb…

- Egyik mobilunk céges, tehát az sincsen a költségek között.

- Autónkon éves pályamatrica van, tehát pl. a vidéki úthoz nem kapcsolódott pályadíj

Biztosan tudnám még sorolni, hogy mire nem költöttünk, de azt gondolom, hogy nem költöttünk lista mindegyik pontja olyan, hogy akár költhetnénk is rá, adott esetben indokolt lenne.

NORBI!

olyan nagy lábon élünk? Mi kerül ezen a életvitelen közel 600.000 Ft-ba? Én azt gondolom, hogy a magyar családok túlnyomó részének nincs 600 ezer forintja a havi életére, de talán még 400 sem. Miközben azt látom, hogy ha fülem-farkam behúznám, sok-sok lemondással talán kijönnénk 400-ból.

Mi a megoldás, azaz hogyan tegyük rendbe a családi költségvetésünket?

Autó költséghatékony vagy élményorientált legyen?

Ami elsőre szembetűnt nekem, az alapvetően nem az autó nagyon magas (22%) aránya a költségvetésben, hanem valami más. Ugyanis ilyen magas aránynál két dolog eshet meg velünk: egy gyerekkori álmunkat akarjuk mindenáron megvalósítani vagy pedig munkára használjuk az autót, így pedig növekedik a kiadás.

Ha figyelünk András leírására, akkor láthatjuk, hogy a kiadásba most beesett egy fél éves KGFB díj is, ami első ránézésre is minimum 30e forint körüli összeg lehet. Amikor havi költségvetést számolunk, akkor mindig egy megélhetési átlagra kell koncentrálnunk, így érdemes ezt az összeget elosztani 6-tal, hogy megkapjuk a tényleges havi terhelést. 30 000/6= 5 000 forint havonta a jelentkező kiadásunk.

A táblázatban szereplő 126 000 forintból vonjunk le 5×5 000=25 000 forintot, ami most tételként jelent meg, azonban minden hónapban érdemes félretenni ezt az összeget, mire jelentkezik a féléves befizetés. Marad 101 000 forintunk.

A kérdés az, hogy megéri nekünk a ” 17 éves Mercedes-szünk, ami sajnos majdnem minden hónapban nyög valamiért. „?

A válasz az, hogy egyértelműen nem. A 17 éves Mercedes-ről és bármilyen felsőkategóriás, ámbár idős autóról átlagban elmondhatom, hogy drága a fenntartása, mindig van vele valami baj és többet fogyaszt, mint egy pár éves autó. Nem akarok ebben a témában nagyon okos lenni, de számoljunk közösen:

Ha minden hónapban átlagosan 20 000 forint az idős autónk betegsége ahhoz képest, ami nem jelentkezne egy 5 éves autó esetében, akkor máris érdemes elgondolkodni.

Ha egy hónapban megyünk 1 300 kilomtért és a jelenlegi fogyasztásunk 10 liter, akkor az üzemanyagköltségünk (380-al számolva) 49 868 forint. Ha vásárolnánk egy újabb (6-7 éves) autót, aminek a fogyasztása 7 liter, akkor 34 905 forint lenne az üzemanyag, tehát spóroltunk havi szinten 14 963 forint.

Azonban ez nem így működik, hiszen az autót meg kell vásárolni ( 2M forint), amit valószínűleg hitelre tudnánk megvásárolni. 25%-os önerővel 8 évre nagyjából 22e forint lenne a havi törlesztőrészlet (feltéve, ha hitelképesek vagyunk). Tehát valójában a havi kiadásunk (20 000+ 14 963)- 22e= 12 963 forint.

fontos: ez most egy laboratóriumi számítás, mindenkinek magának kell ismernie a fogyasztási adatait, a megtett havi kilométerek számát és a szervízek átlagos költségeit. Lehet, hogy neked több vagy kevesebb jön ki.

Mit együnk akkor, ha nagyon drága minden?

Valójában egy család életében azt gondolom, hogy az ételek egy kötelező kiadási bázist jelentenek. Azon persze lehet vitatkozni, hogy sok vagy kevés a kiadás jelen esetben a bevételhez képest. Nem hiszem, hogy arról kéne vitáznunk: „most vegyek kólát vagy ne vegyek kólát?”. Pár éve mi is hasonló helyzettel szembesültünk a megnövekedett élelmiszerkiadások miatt.

Most a saját megoldásomat írom le, amivel kb.: 25%-kal sikerült csökkentenünk ezen kiadásainkat, ami jelen esetben azt jelentené, hogy 106 000 x 0,25= 26 500 forintot tudunk fogni anélkül, hogy minőségbeli romlást tapasztalnánk.

- Lejárós termékek: Mi Budapestben felfedeztük két helyen is a „Family Market ” nevezetű boltot, aminek a jellegzetessége, hogy hamarosan lejáró (1-2-3 hét) ételeket (prémium kategóriás virsli, felvágott, joghurt…stb) lehet megvásárolni gyakorlatilag 50-70%-os kedvezménnyel. Nagyon jó ajánlat, amivel megvan a hideg élelmünk rendszeresen. A kompromisszum, hogy amikor elkapunk egy jó ajánlatot, akkor előre bevásárolunk pl. virsliből a következő 3 hétre.

- Lejárós húsok: Amikor nagybevásárlást tartunk, akkor ugye megvesszük egy-két hónapra előre a csirkemellett, tarját…stb és fagyasztóba rakjuk azzal a reménnyel, hogy ott nem romlik meg. Ezen logikából kiindulva feltettem magamnak a kérdést, hogy akkor az ad hoc lejárós akciókat miért ne lehetne megragadni és bevásárolni mondjuk 50%-os akciózott olyan húsból, amit amúgy is megvásárolunk, csak most lejárós? Hiszen mire a rendes áron megvett húsok egy részét kiolvasztjuk, akkor azok már szintén túlmentek a saját lejárati idejükön…

- Költséghatékonyság a LIDL-ben: Pár hónapja rátértünk a LIDL-ALDI tengelyre, ugyanis számomra érdekes volt az üzleti modelljük, azaz üzemmérethatékonyan képesek nyereségesen működik. Ennek pedig valami oka van. Az ok pedig a saját márkás termékekben keresendőnk, amik hozzk ugyanazt a minőséget, mint túlárazott társaik. Lásd: wc spray: márkás 1 000 forint, LIDL-ös 350 forint és ugyanazt hozza. Ráadásul a bolt méretéből adódóan nem járok úgy, mint az Auchanban vagy Tesco-ban, ahol mindig van egy „mégegy akció”. Sokkal hatékonyabban tudok bevásárolni, kevesebb felesleg kerül bele a kocsiba és ami itt 30 000 forint kosárérték, azt a többi nagy boltban 45 000-ből hoznám ki…

Mi alapvetően ezt a 3 lépést hozzunk minden hónapban + listával érkezünk és kerüljük a felesleget dolgokat.

Mikor vegyünk ruhát?

András 40 000 forintot ír, amit ha elfogadunk havi fix kiadásnak (nem gondolnám), akkor évi 480 000 forint lenne gyerek nélkül ez a tétel. Azt gondolom, hogy a ruhavásárlásnak tipikusan megvan a helye és az ideje a felnőtt emberek életében. Én kifejezetten törekszem a prémium minőségű ruhadarabokra (nem összetévesztendő a „termékszoborrá válok a logózással” őrülettel).

Viszont mára kialakult benne-kialakították bennem a boltok, hogy egyetlen ruha sem ár annyit, mint amennyi az árcímkén rajta van. Mindig van egy akció 30%-ról indulva. Mindig. A mi feladatunk az, hogy erre tudatosan készüljünk és ne ad hoc jelleggel vásároljunk ruhát, hanem előre tervezve. Hiszen már évtizedekt óta pontosan tudjuk, hogy nyáron meleg van, ősszel esős idő, télen hideg. Ráadásul extrém eseteket kivéve alapvetően 1 éves távlatban nem változik a méretünk 1-nél nagyobb számot anélkül, hogy valamit tudatosan csinálnánk.

Én mit csinálok?

- Outletbe megyek és ott is kizárólag a jó akciókat keresm. Ugyanis rájöttem, hogy az Outlet Magyarországon nem azt jelenti, mint máshol. Itt alapvetően pláza áron kapsz meg szépséghibás vagy kifutott termékeket. Viszont vannak jól kialakított menetrendek. Például Nike sportcipőt 10 000 forint felett nem szoktam venni, holott a bolti ára mindegyik ilyen cipőmnek 30 000 felett lenne. Ezt úgy lehet kivitelezni, hogy amikor jön az outletben az outlet ár-30%, akkor azonnal lecsapsz és akár több cipőt vásárolsz előre.

- Szezon után van a szezonom. Egyik kedvenc boltom a Van Graaf, ahol alapvetően prémium minőségű ruhákat lehet vásárolni. Viszont hülye lennék pólókat teljes áron megvenni, amikor például évente kétszer biztosan van teljes „kiárúsítás”, amikor egy pólót 10-12e forint helyett 2-3 ezerért is odadobnak nekem.

Ezekkel a trükkökkel azt gondolom, hogy 50%-kal is lehet csökkenteni a ruha jellegű kiadásainkat az évben. Ez jelen esetben 20 000 forintot jelentene.

Tisztítószert csakis komoly tételben és előre

Tisztítószer 13 000 forint Andráséknál. Mivel nem jelezte, ezért élek a gyanúperrel, hogy ez ilyen 2-3 havonta felmerülő költség lehet. Itt nem fogok spórolást beírni, de egy nagyon hasznos tanácsot megosztok veletek, amit érdemes megfontolni. Mindig nagy kiszerelésben kell költséghatékonyan vásárolni.

Rá kell szánnod magad, hogy a Perwoll-t sem apránként veszed, hanem amikor akció van, akkor lecsapsz és a lehetőú legnagyobb kivitelben veszel belőle akár többet is. Nekünk például a Glamour napokon sikerült úgy bevásárolnunk, hogy még fél év múlva is „abból éltünk” otthon. Érdemes itt is „időszakokra” készülni, hiszen az otthoni takarítás is egy fix dolog az életünkben és pontosan ugyanazokat a műveleteket hajtjuk végre napról napra, nagytakarításról nagytakarításra. Akkor miért kell hónapról hónapra gondolkozni, amikor lehetne hosszabb időre is.

Minél nagyobb távlatban tervezel, annál költséghatékonyabb leszel!

+extra tipp a családi paradigmaváltás ajándékozások terén

Valószínűleg Andráséknak ebben a hónapban kimaradt a családi névnapozás, szülinapozás, karácsony, évforduló, hanuka és mindenféle ünnep, ahol villantani illik. Már előre figyelmeztetek mindenkit, hogy ideje leülni a családdal átbeszélni és a felnőttek között megszüntetni ezt a végeláthatatlan és elképesztően költséges ajándékozást. Ha mégsem sikerül, akkor a hülyeségek helyett kérjetek hasznos dolgokat, mint például tisztítószer- hidd el ennek fogsz a legjobban örülni, mert nem neked kell megvenned.

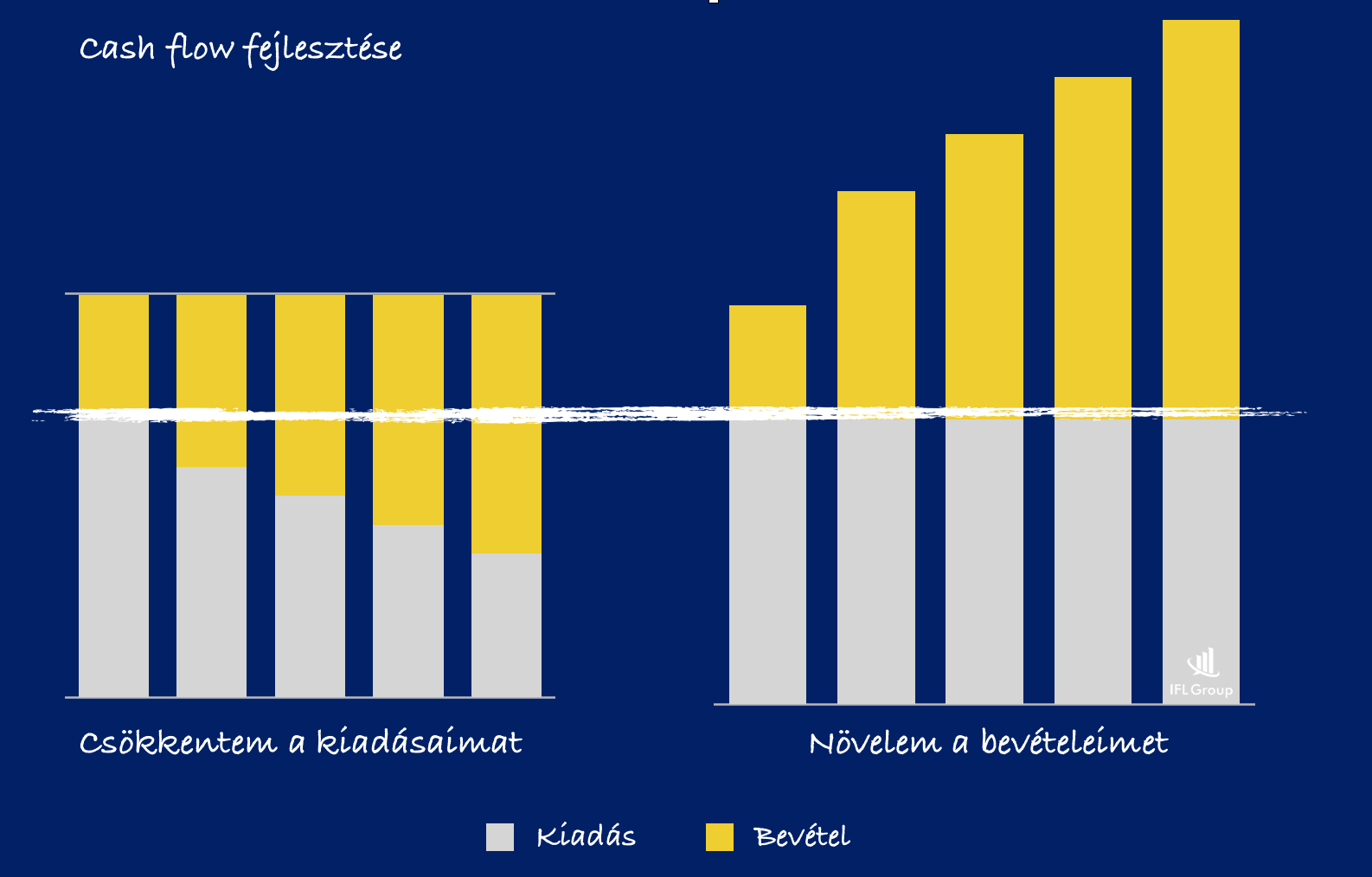

Összegezzünk és számoljunk

Ha jól számoltam, akkor Andráséknak sikerülhet minőségromlás nélkül

– 25 000

– 12 963

– 26 500

– 20 000

= 84 463 forintot megspórolni havonta. Jól hangzik?

Oké, akkor ezt a számot felejtsük el, de ha ragaszkodunk hozzá, akkor ennek a 80%-át vegyük iránymutatónak (emlékszel mit mondtam a legelején? Bármit hiszel, az +20% kiadás, és bármit hiszel az -20% spórolás). 67 570 forint a reális.

Nah de még ezt is söpörjük le, hiszen a lényeg a mentalitásbeli változás. Persze tovább tudtam volna okoskodni egy egészségpénztár bevezetésével, ami gyakorlatilag éves távlatban 20%-kal csökkentette volna az egészségügyi és babával járó kiadásokat, de nem tettem.

Egy dolgot jegyezz meg a cikkből:

Az átlagos emberek hónapról hónapra terveznek és mennek csődbe. A sikeres emberek pedig távlatokban gondolkoznak és nem félnek kockázatot vállalni azzal, hogy előre megvásárolnak 5 db nagy méretű Perwoll mosószert!

Remélem érted a különbséget… Át kell alakítanod az életed ritmusát és ne szezonról szezonra vásárolj ruhát, hanem akcióról akcióra. Tisztítószert ne akkor vegyél, amikor szükséged van rá (elfogyott), hanem amikor nagyon jó áron van. Élelmiszernél pedig ne a vágyaidhoz igazítsd a bevásárlásaidat, hanem a bevásárlások során található akciókhoz kell igazítani a vágyaid!

Lehet, hogy eddig mindent pont fordítva, átlagosan csináltál!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 03. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | júl 2, 2018 | Cikkek - pénzügyi blog

Hogyan vegyen lakást az az ember, akinek tényleg semmilye nincsen? Akinek nincsen megfelelő lehetősége a jelenben és a jövőben egyaránt arra, hogy valamit felépítsen a hagyományos úton-módon, ami a középosztály privilégiumának látszik jelenleg? Ebben a cikkben megoldást keresünk…

Kaptam egy levelet egy olvasómtól…

„Szia Norbi! Ha már őszinteség, szókimondás, akkor egy elég „csúnya” témát adnék: honnan lesz lakása azoknak, akiknek nem halnak meg nagyszüleik, szüleik „idejében”? Mert ugye nem mindenki örököl 20-40 évesen, előfordul, hogy bizony csak 50-60 körül jut valaki (gyakran eladhatatlan) házhoz.

Arról nem is beszélve, hogy félretenni sem tud (ami a bérlés mellet kurva nehéz eleve), mert a nagyszülőknek kevés a nyugdíja és támogatni kell őket, a szülők muinkanélküliek/közmunkások tehát őket is támogatni kell, így félretenni sem tudnak. Ennek a csoportnak mit tudsz tanácsolni? Megszívtátok, viseljétek méltósággal?- Lilla”

Neked a hosszabb és nehezebb úton kell megindulni!

Képzeljétek el, én sem kaptam milliókat a szüleimtől, nem örököltem semmit (szerencsére) és végső soron mindent magamnak kellett kikaparnom, hiszen előttem nem volt „vállalkozói minta”.

Talán ezért tudok hitelesen beszélni erről az útról, hiszen én is ezen haladok. Kétségtelen, hogy ez a hosszabb út, amihez sokkal több fegyelemre van szükségünk, még kitartóbbnak kell lennünk, és szükségünk van egy adag pozitív hozzáállásra, hogy még a legnagyobb bajban is tovább menjünk.

Belső hangom ilyenkor szólal meg mindig: Nem akkor állok meg, amikor elfáradtam. Akkor állok meg, amikor készen vagyok.

De mit is jelent ez a hosszabb út, aminek a közepén, olyan 35-40 éves korodra kis szerencsével eljutsz a start mezőre, ahonnan társaid indultak 20 évesen egy saját lakás + némi kp / vállalkozás kombóval? Ezeket veszem sorba, de neked teljesen felesleges tovább olvasnod, ha valami instant és fájdalommentes megoldásban reménykedsz…

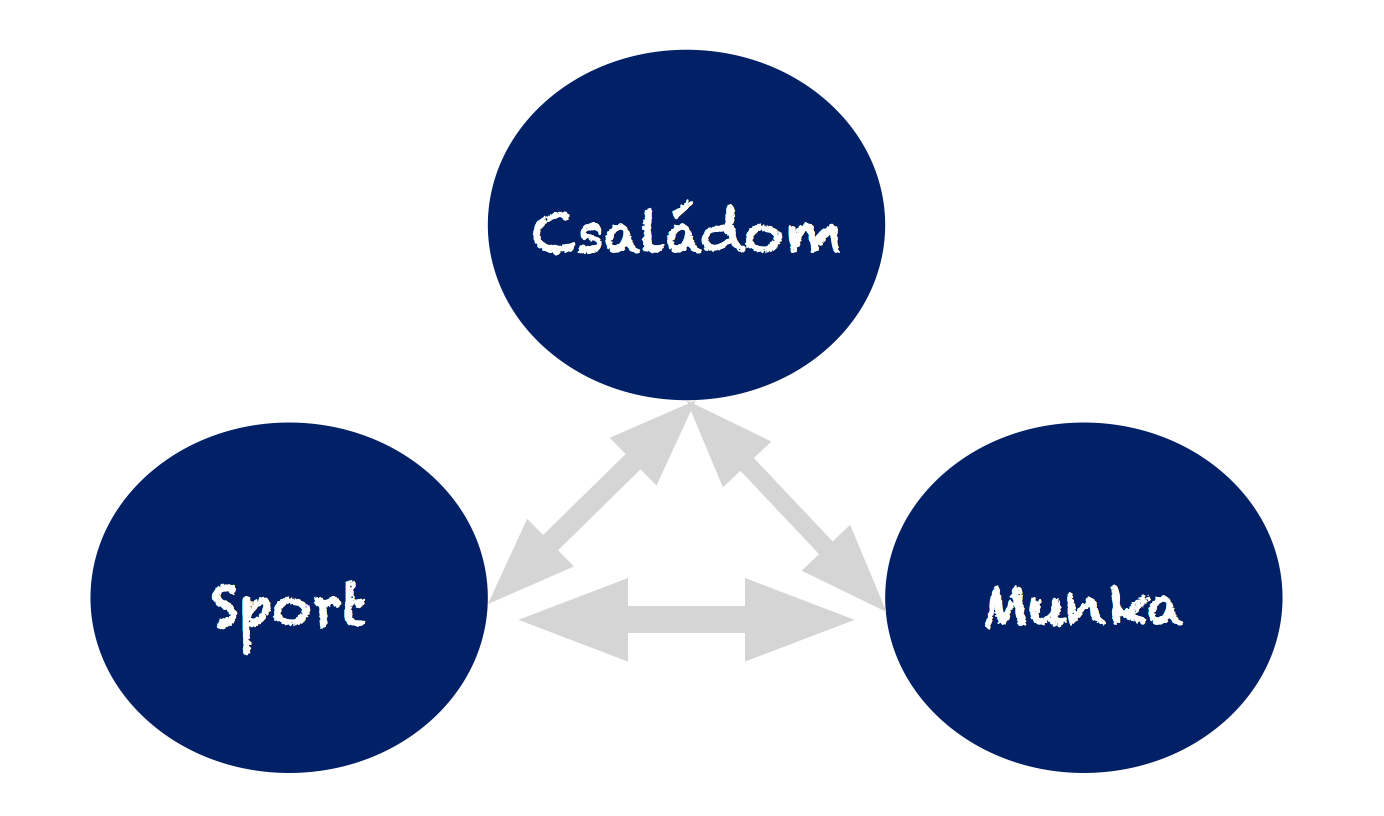

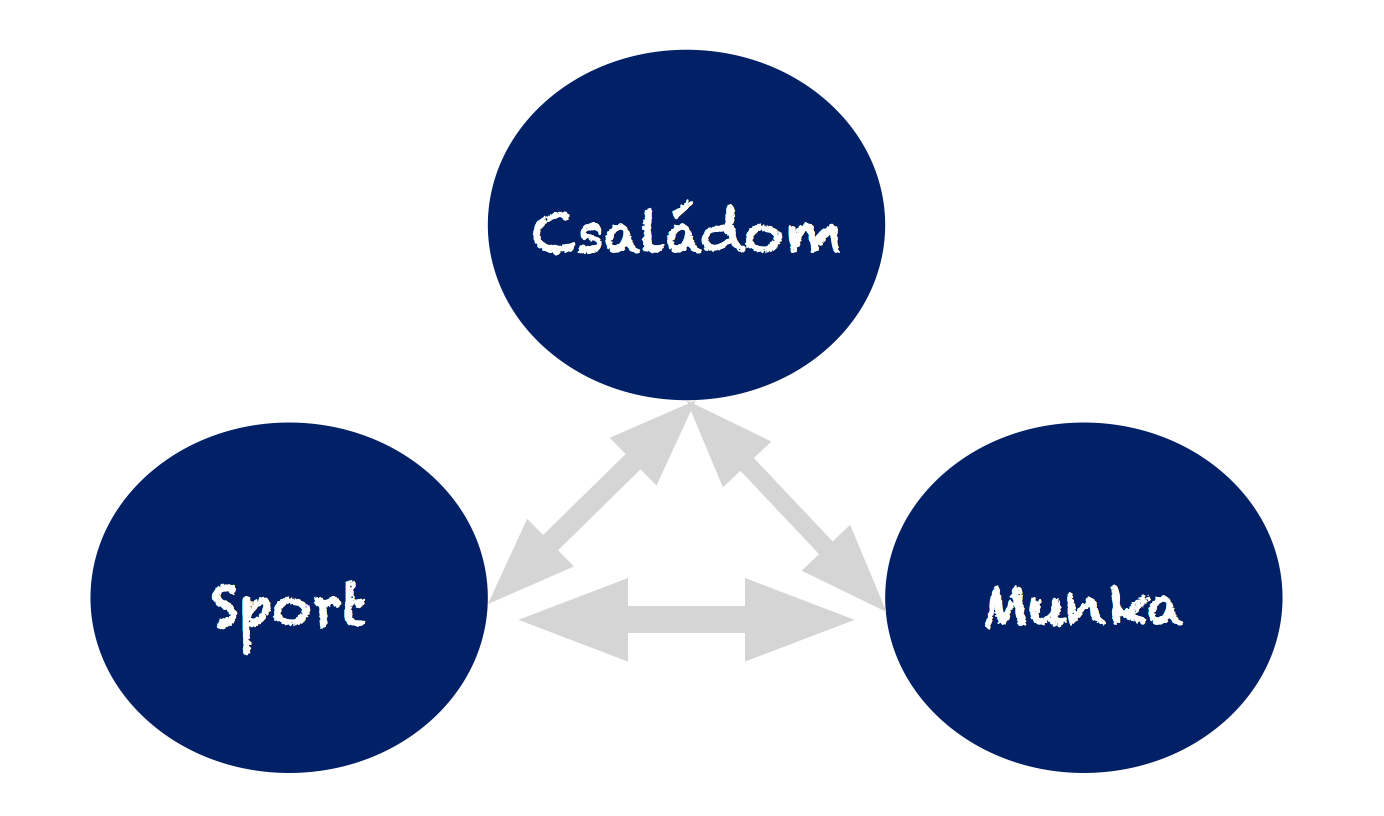

#1 lépés a három bázispontod „kitalálása”

Teljesen felesleges addig pénzről beszélnünk, amíg az életedben minden változik, sehol nem tudsz kikapcsolódni és nincsenek olyan biztos bázispontjaid, ahova „menekülhetsz”, ha már eleged van. Hogy miért pont három? Mert alapvetően ezt még könnyen megjegyzed és szinte lehetetlen, hogy egyszerre menjen mindhárom tönkre (velem egyszer megtörtént, de tényleg nagyon kicsi rá az esély).

Szóval mi az a három motívum az életedben, ami örömmel tölt el és feltölt? Mi az, ami ki tud kapcsolni? Nekem jelenleg az alábbi három pontom van (ezek a pontok bizonyos időszakonként változhatnak, mint ahogyan a saját preferenciáink is változnak):

Bármi lehet ilyen pont. Lehet konkrétabb, lehet távlatibb

Számomra egy tipikus hármas modell szolgál alapul, hiszen a munkám alapvetően a hobbim, és mindhárom bázisponton abszolút jól érzem magam. Ettől függetlenül vannak olyan időszakok, amikor nem sportolhatok egy baleset miatt, vagy a munka nem jön össze – akármit csinálok- , vagy a családdal vannak gondok.

Ilyenkor mindig elérkezem egy ponthoz, amikor rájövök, hogy minnél jobban meg akarom oldani, minnél inkább erőlködök, annál jobban rontok a helyzeten. Ezért le kell állni és kikapcsolni a másik két, még működő bázispont valamelyikében. 1-1 apró öröm és teljes mentális felfrissülés (a gondokról való ideiglenes megfeledkezés) új perspektívába helyezheti a problémádat és segít megoldani.

Kulcsfontosságú ezt a három lábú stabilitás kialakítanod az életedben, máskülönben egyre mélyebbre kerülsz a nyúl üregében…

#2 lépés a szenvedélyed

Nem véletlen, hogy alapvetően kétféle olyan embertípus létezik, akik még nem tartanak ott, ahol akarnak:

- a beletörődő, aki belefáradt a reménytelenségbe. Ő az, akinek nem az a munkája, amiben örömét leli, ami a hobbija

- a reménykedő, aki töretlenül hisz egy szebb jövőben. Ő az, akinek a munkája a hobbija, aki ott van, ahol kell lennie

Talán elcsépelt dogma, de tényleg igaz: a munkádat csak szenvedéllyel lehet igazán jól és eredményesen végezni. Ehhez pedig az kell, hogy szeresd, amit csinálsz. Az biztosan nem fog működni, hogy folyamatos lelki tehernek érzed a munkádat, ami miatt képtelen vagy meglátni benne a lehetőségeket, képtelen vagy benne magas szinten teljesíteni.

Egyre többen csinálják azt, miután megtalálták a saját szenvedélyüket a munkában, hogy saját vállalkozást alapítanak és szabadúszóként az addig fizetésük többszörösét keresik meg. Ahelyett, hogy másnak termelnék a pénzt, értékre váltják a saját szenvedélyüket és tudásukat!

Nem mindenkinek való a vállalkozás? Azt gondolom, hogy ez a tézis már nem állja meg a helyét egy olyan korban, ahol találni freelancer online asszisztenst, buszsofőrt vagy éppen szövegírót. Gyakorlatilag minden területen – amihez szaktudást és/vagy kreativitás, önállóság szükségeltetik – meg lehet alapítani a saját vállalkozásunkat, feltéve, hogy szenvedélyünk és a nehéz időszakokban is előre nézünk, mivel bízunk saját magunkban.

#3 lépés a folyamatos fejlődés

Lassan éves vitába keveredtem ezzel kapcsolatban az egyik legjobb barátommal. Mindketten a folyamatos fejlődés és tanulás hívei vagyunk, azonban mindketten másik úton képzeljük ezt el. Ő a szervezett rendszerben történő felsőoktatás (mester) híve, még én az önképzés híve vagyok.

Miért nem felsőoktatás?

Persze nem titltakohzom, viszont azt gondolom, hogy számos területen egyszerűen nem kapunk aktualizált és friss tudásbázist, ami szükségeltetik a munkához, tevékenységhez, vállalkozáshoz. Emellett másik probléma a tandíj, ami évente közel fél millió forint. Ez nagyon sok pénz egy olyan embernek, akiről a cikkben is beszélünk (nincsen örökség, nem keres nagyon jól…stb). Ráadásul a nappali mesterképzés azt jelenti, hogy a munkában is vissza kell venni, ergo csökken a havi jövedelem.

Magyarul a mesterképzés idejére konzerváljuk az életünket, míg a jövőképünket leszűkítjük a multik alkalmazotti világára, ahol még érték a mesteri diploma.

Miért önképzés?

Szerencsére 2018-ban már számos online (és díjmentes) szakmai közösség jött létre a Facebookon, ahol lehet szakmabeliekkel konzultálni. Emellett szinte minden információ és legújabb tudásanyag díjmentes vagy fizetős formában elérhető, így koncentráltan és specifikusan tudunk nagyon rövid idő alatt elmélyülni az adott témakörben. Ha ez nem lenne elég, akkor az önképzés formájának tekinthetjük bizonyos tevékenységi körökben a saját vállalkozás és/vagy szakmai blog létrehozását is. Ezeket alapvetően minimális beruházással, viszont a tapasztalai pontok megszerzésének az ígéretével tudjuk megcsinálni.

#4 lépés a havi rendelkezésre álló vagyon növelése és tudatos karrierépítés

A bevezetőben már jeleztem, hogy csalódni fogsz a cikkben, ha valami instant megoldást vársz tőlem, ami megoldást nyújt hiányosságaidra. Mivel nem rendelkezel alapvetően olyan erős anyagi értelemben vett háttérországgal, mint „irigyelt ismerőseid”, ezért tudatosabbnak és okosabbnak kell lenned. Egyszerűen nem hibázhatsz, mert esetedben egy könnyelmű hiba vagy egy „mindent bele nyaralás” évekkel vetheti vissza a terveidet.

Mivel a nincsből továbbra se leszel képes ingatlant vásárolni, ezért három irányba indulhatsz el – első vagy második megoldás, vagy a kettő vegyítése – .

Ki kell lépned a saját komfortzónádból

Ha figyeltél, akkor láthatod, hogy még szó nem esett a lakásvásárlás anyagi hátteréről. Viszont folyamatosan veled foglalkozunk lelki és karrier szempontból egyaránt. Ennek az oka, hogy olyan hátrányból indulsz, aminek első lépése a saját pénzügyi kultúrád és élethez való hozzáállásodnak a dekódolása, felépítése. Ugyanis, ha ez sikeresen végbement, akkor már sokkal könnyebben veszed az akadályokat és számos lehetőséged lesz ingatlant vásárolni.

A karrierépítést sem szabad innentől kezdve félválról venned és mások jóindulatára bízni. Kezedbe kell venned a sorsod és időnként bértárgyalást kezdeményezni, keresni az előléptetési lehetőségeket vagy pedig munkahelyet váltani. Ehhez ajánlom neked a Bérkalkulátor : Hogyan tárgyaljunk jobban a fizetésünkről, mint az emberek 99,99%-a? cikket útmutatóul.

#5 lépés megtanulni értékelni a nullát

Megdöbbentő igazság, de az anyagilag szerényebb körülmények között élő emberek nagy általánosságban sokkal kevésbé tudják a nullát értékelni, mint vagyonosabb társaik. A nulla jelen esetben a befektetéseken, megtakarításokon elérhető hozam nagyságát jelöli metafórikusan.

Pár napja kérdezett meg egy ügyfelem arról, hogyha ha 12 000 forintot rak félre 15 éven keresztül (befizet 3,1M forintot 5%-os indexálással) és ebből lesz 4,3M forint, akkor az nem kevés hozam e? Szóval úgy érezte az ember, hogy ebből a minimális befizetésből számára sokkal nagyobb hozam járna, mint egy közel 50%-os növekedés. Ennek oka, hogy nem tudja értékelni a „nullát”.

Mivel nem kezeli helyén a saját pénzeit és a pénzpiac lehetőségeit, ezért pusztán a bulvár újságokban olvasott „rendkívüli befektetések” hozamaira tud építeni. Ebből következik a „vélt jogos” elvárása, hogy 15 év alatt biztonságos befektetésekkel és havi 12 000 forint befizetésével legalább 6M forintra „lenne jogosult”.

A valóságban inkább örülnünk kellene annak, hogy megszületett a megtakarítási igény, és hajlandó legalább ennyit félretenni. Ha 0% a kamat, akkor is összegyűlik 3,1M forint befizetés, amivel többet érünk, mintha minden hónapban ezt az összeget elszórnánk valamire! Ezt hívjuk szükséges pénzügyi paradigmaváltásnak.

Ésha mindez az 5 lépés megvan, akkor érdemes elolvasni a következő cikket, ami már a konkrét számokat is bemutatja neked, mintegy stratégiai megvalósítást:

Ingatlanvagyon 35 évesen? Lehetséges!

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. július 02. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.

Szerző: Szarvas Norbert | jún 25, 2018 | Állami támogatás, Cikkek - pénzügyi blog, Nyugdíj

Rendszeresen előkerülnek azok a cikkek, amik a nyugdíjmegtakarítás kapcsán konkrét összegeket emlegetnek, ami már elegendő lehet a nyugdíjvagyon felhalmozásához, kiegészítéséhez. Ebben a cikkben végigvesszük ezeknek a cikkeknek a legnagyobb hamis állítását, illetve megmutatok egy stratégiát arra nézve, hogy lehet valódi nyugdíjkiegészítést felhalmozni az évek során…

Nyugdíjmegtakarítás havi pár ezer forintból elég lesz?

„Ha valaki már 25 éves korában elkezd félretenni nyugdíjas éveire, elég lehet havonta 7600 forint ahhoz, hogy 65 éves korára közel 5,5 millió forintot gyűjtsön és ezzel jelentős mértékben kiegészítse nyugdíját.”- írja az egyik konzervcikk ezzel kapcsolatban

Sajnos még mindig abba a tévhitbe kergetjük magunkat, hogy a „fájdalommentes havi pár ezer forint” elég lehet bármire is. Mert az emberek a nyugdíjat még mindig meg akarják úszni,még mindig reménykednek az Állam segítő kezeiben, az állami nyugdíjellátó és újraelosztó rendszer „megjavulásában”.

Az öngondoskodás nem fájdalommentes.

Nem lehet úgy hozzáállni a nyugdíjmegtakarítás intézményéhez, hogy a lelkiismeretünk megnyugtatása miatt majd havi „pár ezer forintból” megoldjuk a problémát. Nincsen értelme addig tovább olvasni a cikkben, amíg nem látod be az alábbi számítást:

A nyugdíjrendszer számai

2018-ban a nyugdíjjárulék összege-mértéke 10%, azaz 120 000 forint bruttóból 12 000 forintot vonnak le arra+ fizet a munkáltató utánad Szocho-t, ami 19,5% (24 300 forint), hogy a mai nyugdíjasokat kifizessék. Cserébe kapsz egy ígéretet, hogy mai értékekkel számolva ennek a bruttónak megkapod majd a 70%-át, ami lassan 40%, majd 30%. És még egyes számítási modellek szerint a 25% se lenne fenntartható.

Tehát 12 000-et+24 300-at= 36 300 forintot fizetsz (változókat most nem veszek figyelembe) azért, hogy 50-80 000 forint körüli nyugdíjat legjobb esetben. És tudjuk, hogy ez a rendszer nem fenntartható, ez a tőke nem kitermelhető.

Számoljuk ki:

40 évet dolgozol x 12 (év) x 36 300= 17 424 000 forintot fizetsz be ebben a példában (változók nélkül). Ha ebből adnának neked 80 000 forintot, akkor 218 hónapig, azaz 18,15 évig járna neked nyugdíj (ha megéled). Persze a várható nyugdíjkorhatár utáni élettartam Magyarországon 14 év körül alakul. Jól hangzik?

Oké, csak nem mindenki után jár ekkora befizetés, ne mindenki dolgozik végig 40 évet, nem mindenki… Szóval a kockázati közösség ebben az esetben azt jelenti, hogy lesz egy szám, ami jár neked. Lehet, hogy neked a befizetéseid alapján több, lehet, hogy kevesebb járna…

De te nem 120 000 forintos bruttóra vagy bejelentve

Tudom, hogy vicces lehet számodra ez az összeg, amikor a nettó megélhetési költséged 300 000 forint van a családodnak. Akkor nevessünk együtt, hiszen még sokszor a 120 000 forintra vetített 12 000 forintot sem éri el a nyugdíjmegtakarítás összege.

Akkor milyen csodában bízol, hogy jelentős nyugdíjkiegészítést sikerül összegyűjtened (ahogyan a példa cikk is állítja) havi pár ezer forint félretételéből? Miből gondolod azt, hogy te megúszhatod a befizetést? Ha 10%-kal gondolkozunk – mint levonás- a (pl.:) 400 000 forintos bruttódból, akkor máris havi 40 000 forinttal kellene minimum elkezdeni a befizetést, amit aztán a fizetésemelkedés és infláció mértékével növelni minden évben.

Havi 40 000 forint sem elég…

A szépséghibája ezeknek a számításoknak, hogy mire te elkezdesz a nyugdíj témájával foglalkozni, addigra már 30-35 éves vagy a 25 helyett. Tehát alapból 10 évet elvesztegettél! 35 évesen elkezdeni 40 000 forintot félretenni azt jelenti, hogy 30x12x40 000= 14 400 000 forint (nem számoltam inflációval és hozammal, ami kiüti egymást optimális esetben). Ezt elosztod a várható 14 éves nyugdíjkorhatár utáni élettartammal, akkor megkapjuk, hogy 85 714 forint / hó nyugdíjkiegészítés vár rád!

De számoljunk hozammal és mondjuk azt, hogy mindig jól fektettél be, ezért neked ebből az összegből havi 134 000 forint nyugdíjkiegészítés jött össze. Elég lesz?

A realitás a konstans befizetés, ami valójában egyre kevesebbet nyugdíjmegtakarítást jelent

Tehát adott egy túlzott optimalizmus a piacon, hogy „majd biztosan jól hoz a nyugdíjmegtakarításom”, ami mellé egyfajta gőg is párosul, azaz „én nem emelem a befizetéseket, hiszen ez is elég…”. De ez mit jelent valójában számodra?

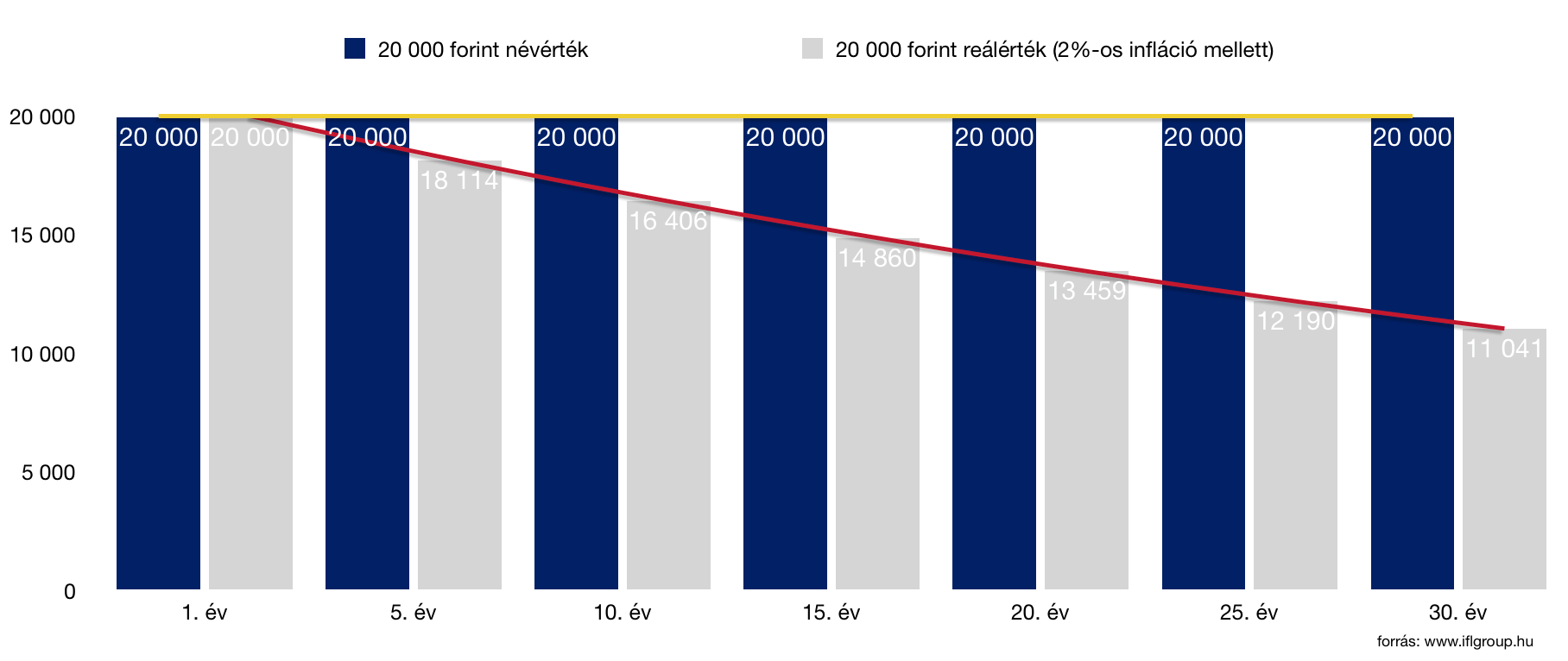

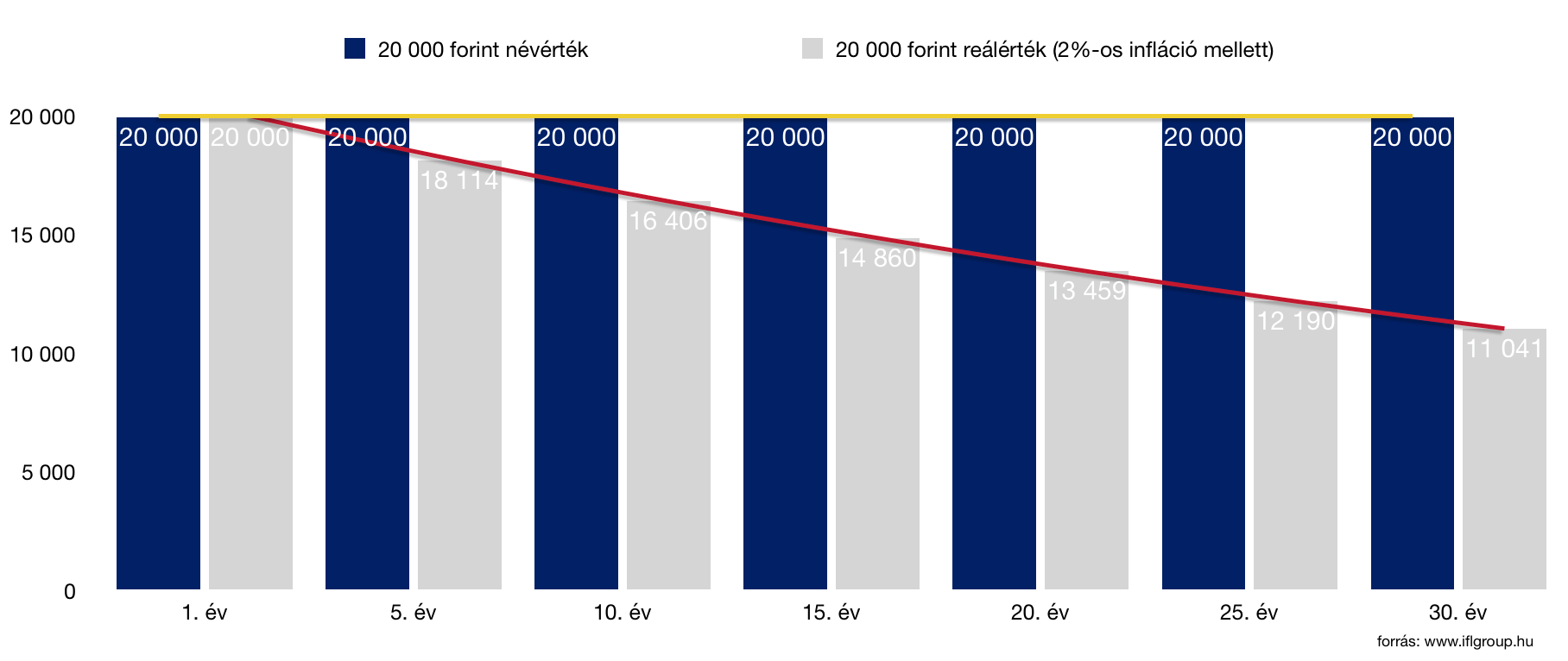

A diagrammból láthatod, hogy 2%-os éves infláció mellett hiába fizetsz be névértéken 20 000 forintot mindenhónapban, a valóságban ennek az összegnek a jelenértéke folyamatosan csökken. Tehát például a 15.évben az adott paraméterek mellett elképzelhető, hogy valójában 14 860 forintot fizetsz be!

Tényleg úgy akarsz nyugdíjcélra öngondoskodni, hogy évről évre valójában egyre kevesebbet fizetsz be?

De akkor mennyit érdemes félretenni nyugdíjcélra?

Már maga a kérdés is helytelen, ugyanis ez nem egy opcionális „verseny”, aminek nincsen semmi súlya az életünkre nézve. Talán még a „mennyit kell félretenni” is egy helytelen megközelítése a kérdésnek, hiszen mindenkinek adott egy anyagi lehetőség, és ahhoz mérten kell a lehető legtöbbet kihoznunk belőle!

Mivel nem tudsz előre tervezni, hogy az árszínvonal 10-20-30 év múlva hol tart éppen, ezért elég kockázatos abból kiindulni, hogy mennyi pénzre lehet szükséged. De mégis játszunk el ezzel is, és számoljuk ki, hogy 0%-os hozamkörnyezetben, infláció és indexálás nélkül mennyit kell egy mai 35 évesnek félretenni ahhoz, hogy nyugdíjasként garantáltan havi 200 000 forint legyen a számláján a nyugdíjmegtakarításból.

Számítás

Várható élettartam nyugdíjkorhatár után 14 év Magyarországon. 14x 200 000×12= 33 600 000 forintra lenne szükség.

/30 év (ennyi időnk van még hátra)= 1 120 000 forintot kell átlagosan évente félretenni. Ez havi 93 333 forintnak felel meg.

Mivel azonban a legtöbben nem tudnak ennyit félretenni, ezért az általánosan elfogadható tanács, hogy annyit tegyünk félre, amennyit tudunk.

Nyugdíjmegtakarítás stratégia

Szerintem a legjobb nyugdíjcélú stratégia, ami egyszerűen betartható, ha egyrészt egy rendszeres, másrészt egy rugalmas nyugdíjmegtakarítási lábat, azaz dinamikus nyugdíjportfóliót alakítasz ki saját magad számára.

A rendszeres láb viszonylag egyszerű, hiszen a fizetésünk 15-20%-át „illene” legalább nyugdíjcélú”, de minimum hosszútávú megtakarításba helyezni.

A rugalmas láb viszont máris érdekesebb, hiszen függ a körülményektől. Minden évfordulókor-évben reagálnod kell az élethelyzetedre olyan megkötéssel, hogy negatívan nem változtathatod (magyarul nem csökkentheted) a befizetéseket!

Ilyen változások lehetnek:

- fizetésemelés

- bónusz

- infláció

- új munkahely

- gyerek születése

- új adókedvezmények

- lejáró hitelek

- örökség

- mellékállás

- vállalkozás

- kedvezőbb adózási feltételek

- családi adókedvezmény

- …

Minden pozitív változás esetében el kell különítened a befolyó többlet legalább 10-15%-át a nyugdíjcélodra és ezzel megnövelni a rendszeres vagy eseti számlát. Csak így leszel képes valódi nyugdíjcélú kiegészítést felhalmozni magad és a családod számára.

Addig is tessék elfelejteni ezeket a „pár ezer forintból boldog nyugdíjasévek” fantazmagóriát, ami egyébként a pénzügyi piac természetes reakciója-kivetülése a saját téveszméidnek. Mert a piac azért versenyez, hogy te náluk kössél, ezért azt mondják, amit hallani akarsz.

Szeretnél megtakarítani vagy hitelt felvenni?

Hasznos cikkek számodra:

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű. Szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul. Nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.Az esetleges elírásokért felelősséget nem vállalunk.

Ez a cikk 2018. június 25. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.